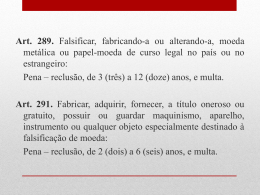

INTRODUÇÃO À TEORIA MONETÁRIA Professor: João Correa Aluna: Átila Maciel INTRODUÇÃO • A economia se defronta com divergências teóricas em todos os campos. Na questão monetária, as controvérsias estão em torno da oferta de moeda, das razões da demanda por moeda, da velocidade de sua circulação, da relação entre a oferta monetária e o nível geral de preços. A um consenso, que sem a participação da moeda, o progresso da tecnologia e das trocas estaria seriamente afetado e seria impossível frente as negociações econômicas necessárias no século XXI. • O foco deste trabalho é o estudo sobre a moeda e o seu comportamento na economia nacional, através dos agentes econômicos que atuam como intermediários nas instituições financeiras, que são responsáveis pela eficiente condução do processo de desenvolvimento e crescimento de um país, bem como os meios de administração da política monetária pelas instituições do sistema financeiro. HISTÓRIA DA MOEDA • Podemos dividir a evolução da moeda em cinco estágios: • 1º) Pré-economia monetária ou Escambo: corresponde a poucas trocas esparsas e esporádicas, em que as trocas são diretas e a atividade produtiva não está voltada para o mercado; • 2º) Moeda mercadoria: as trocas são indiretas, Vários bens foram utilizados como moeda (sal, gado, conchas, etc.); • 3º) Moeda simbólica: troca realizada pelo uso de moeda cunhada, em que o soberano garante o valor do metal. Facilita-se a transição para a monetização de quase todas as relações econômicas; • 4º) Moeda escritural: com a disseminação do uso da moeda desenvolve a tendência a depositar-se em instituições especializadasBancos - Surge as notas bancárias (Cheques). • 5º) Moeda sofisticada: através do avanço tecnológico foi possível transformar a moeda em outros ativos, é basicamente um conjunto de registros eletrônicos que representam uma diversidade de ativos. CONCEITOS E FUNÇÕES DA MOEDA • No passado, a circulação da moeda era garantida por seu lastro em ouro, sendo emitida somente se tivesse seu equivalente em ouro como reserva, permitindo sua plena conversibilidade. • Com o crescimento das atividades econômicas e a consequente expansão dos mercados financeiros, tornou-se inviável lastrear* as emissões de moedas em ouro, criando a moeda sem lastro (moeda fiduciária**), garantida por seu aspecto legal. • Com a evolução do sistema financeiro no mundo, o ouro tornou-se uma alternativa de investimento em mercadoria. • * Lastro: o ouro que garante a circulação de papel-moeda em um país. • ** Fiduciária: que depende de confiança ou a revela. CONCEITOS E FUNÇÕES DA MOEDA • O conceito abstrato de moeda é claro: moeda é tudo aquilo que é aceito por todos em troca de bens e serviços aceito não como um objeto para ser consumido, mas como um objeto que representa um conteúdo temporário de poder aquisitivo a ser usado para comprar outros bens e serviços. Milton Friedman (1994, p.28) • A moeda é um meio de pagamento legalmente utilizado para realizar transações com bens e serviços. É um instrumento previsto em lei e, por isso, apresenta curso legal forçado. Ou seja, sua aceitação é obrigatória. Assaf Neto (2003, p. 34) • Moeda é um conjunto de ativos financeiros de uma economia que os agentes utilizam em suas transações. Pinheiro (2009, p. 10) CONCEITOS E FUNÇÕES DA MOEDA • A moeda tem um papel fundamental em nossa sociedade, e seu estudo através da teoria monetária aborda seus impactos na economia, e abrange um conjunto de instituições e instrumentos que cumprem funções importantes, tais como: a transferência de recursos entre unidades superavitárias e deficitárias; a promoção do desenvolvimento; o aumento da liquidez de ativos reais; a mudança de características dos ativos financeiros; a negociação da propriedade de firmas; o ajuste do preço dos ativos de risco; o aumento da eficiência produtiva dos recursos reais da economia; e a existência de um canal para a condução da política monetária. CONCEITOS E FUNÇÕES DA MOEDA • A economia de mercado é inconcebível sem esse conjunto de instituições e instrumentos, que está em constante transformação. • As instituições incluem o Banco Central, os bancos comerciais e múltiplos, as corretoras e outras instituições governamentais privadas. • Os instrumentos são divididos em: a) financeiros – papel-moeda, depósitos á vista, letras de câmbio, opções, futuros, entre outros; b) de política econômica – taxa de redesconto, operações de mercado aberto, alíquota dos depósitos compulsórios dos bancos comerciais, entre outras. CONCEITOS E FUNÇÕES DA MOEDA • Não existe uma definição aceita universalmente sobre moeda, por isso se delimita a moeda por suas três funções: a) Instrumento ou Meio ou de troca: responsável pelo intercâmbio de certos bens e serviços por outros. Se não existisse moeda, as relações comerciais seriam efetuadas por trocas diretas (escambo), exigindo a coincidência de desejos de compradores e vendedores com relação aos itens oferecidos para o negócio; b) Medida de valor ou unidade de conta: serve como parâmetro para se apurar o valor monetário da transação de bens e serviços, permitindo inclusive comparações; c) Reserva de valor: usada para poupar o poder de compra da hora em que a renda é recebida até a hora em que é gasta. Com moeda, os agentes econômicos adquiriram a capacidade de acumulação de riquezas, como proteção contra a perda do poder de compra no futuro. OS AGREGADOS MONETÁRIOS NO BRASIL • Para medir a quantidade de moeda de um país, usa-se o conceito de agregados monetários, e os ativos são qualificados e quantificados pela sua liquidez. • Exemplos: depósitos a prazo, bônus do Banco Central, caderneta de poupança, entre outros. • Estes apesar de serem considerados moeda em sentido estrito, apresentam características da moeda em sentido amplo. Assim sendo, costuma-se chamá-los de quase-moeda, pois podem, sem grandes problemas, ser transformados em moeda. Ou seja, são ativos de grande liquidez, que apesar de não serem aceitos normalmente em troca de bens e serviços, podem, rapidamente, ser convertidos em moeda. • No Brasil é o Banco Central o órgão responsável pela elaboração e divulgação mensal dos agregados monetários. OS AGREGADOS MONETÁRIOS NO BRASIL • Ao calcular o total de moeda de um país utilizamos o conceito de agregados monetários ou meios de pagamento, que podem ou não incluir as quase-moedas. • Cada país classifica os seus agregados monetários por ordem de liquidez. No Brasil, existem 5 agregados monetários calculados periodicamente pelo Banco Central: M0; M1; M2; M3 e M4. • M0 = Moeda em poder do público (papel-moeda e moedas metálicas); • M1 = M0 + Depósitos à vista nos bancos comerciais; • M2 = M1 + Depósitos especiais remunerados + Depósitos de poupança + Títulos emitidos por instituições depositárias; • M3 = M2 + Quotas de fundos de renda fixa + Operações compromissadas registradas no Selic (Sistema Especial de Liquidação e Custódia); • M4 = M3 + Títulos públicos de alta liquidez (Letras do Tesouro Nacional, Notas do Banco Central, etc). OS AGREGADOS MONETÁRIOS NO BRASIL • Observe que M0 e M1 são meios de pagamento de liquidez imediata que não rendem juros. M0 é também chamado de moeda manual ou moeda corrente, e é o estoque de moeda metálica e papel-moeda que fica em poder das pessoas ou das empresas. M1 considera o M0 e mais os depósitos em conta corrente nos bancos comerciais (também chamados de moeda escritural ou bancária). Até agora vínhamos tratando do M1 como sendo o total dos meios de pagamento (Oferta de Moeda) em sentido estrito. M2, M3 e M4 incluem as quase-moedas, que rendem juros aos aplicadores. Tratam-se de outras medidas para o total dos meios de pagamento (Oferta de Moeda) em sentido amplo. • Os ativos monetários em poder do setor bancário correspondem aos valores mantidos em caixa mais os valores depositados no Banco Central. Os depósitos à vista correspondem a ativos monetários pertencentes ao setor não-bancário da economia. EVOLUÇÃO DOS AGREGADOS MONETÁRIOS • A base monetária, avaliada pela média dos saldos diários, atingiu R$184,3 bilhões em setembro, com aumentos de 2,5% no mês e de 6,5% em doze meses, permanecendo nos intervalos fixados pela programação monetária para o terceiro trimestre de 2011, assim como os demais agregados. O comportamento no mês decorreu da expansão de 3,4% no saldo médio do papel-moeda emitido e recuo de 0,2% nas reservas bancárias. • Os fluxos dos fatores de emissão monetária registraram contrações de R$9,1 bilhões nas operações do Tesouro Nacional, de R$5,7 bilhões nos recolhimentos compulsórios compreendidos nos depósitos de instituições financeiras e de R$2,2 bilhões nos ajustes nas operações com derivativos. As operações com títulos públicos federais, que incluem a atuação do Banco Central no ajuste de liquidez do mercado monetário, resultaram em expansão de R$25,7 bilhões, em função de compras líquidas de R$39 bilhões no mercado secundário e colocações líquidas de R$13,3 bilhões de títulos do Tesouro Nacional no mercado primário. EVOLUÇÃO DOS AGREGADOS MONETÁRIOS • Os meios de pagamento restritos (M1), calculados pelo saldo médio diário, alcançaram R$253,4 bilhões em setembro, refletindo crescimento de 1,2% no mês, correspondente a acréscimo de 2,6% no saldo médio do papel-moeda em poder do público, uma vez que os depósitos à vista permaneceram estáveis. Em doze meses, o M1 cresceu 2,5%, registrando variações respectivas em seus componentes de 7,9% e -1,5%. • Os meios de pagamento no conceito M2, que corresponde ao M1 mais depósitos para investimentos, depósitos de poupança e títulos privados, apresentaram variação positiva de 2,2% no período, totalizando R$1,5 trilhão. Após registrar captações líquidas de R$4,2 bilhões, o saldo dos depósitos de poupança atingiu R$408,6 bilhões, crescimento de 2% em relação a agosto. O saldo dos títulos privados assinalou variação positiva de 2,2% no período, somando R$865,1 bilhões, apesar de ter registrado resgates líquidos de R$150 milhões em depósitos a prazo. EVOLUÇÃO DOS AGREGADOS MONETÁRIOS • O conceito M3, que compreende o M2, as quotas de fundos de renda fixa e os títulos públicos que lastreiam as operações compromissadas entre o público e o setor financeiro, cresceu 1,6% no mês, totalizando R$2,9 trilhões, reflexo do crescimento de 1,4% observado no saldo das quotas de fundos de renda fixa, que atingiu R$1,3 trilhão. O M4, conceito que compreende o M3 e os títulos públicos de detentores não financeiros, registrou elevação de 1% no mês e 14,6% nos últimos doze meses, totalizando R$3,4 trilhões. • * BACEN - NOTA PARA A IMPRENSA - 26.10.2011 EVOLUÇÃO DOS AGREGADOS MONETÁRIOS SISTEMA FINANCEIRO NACIONAL • O principal objetivo do sistema financeiro nacional (SFN), segundo Faria (2003, p 1), é aproximar tomadores e aplicadores de recursos da maneira mais segura, objetiva e transparente possível. • O SFN, segundo Assaf Neto (2003, p.75), pode ser entendido como um conjunto de instituições financeiras e instrumentos financeiros que visam, em última análise, transferir recursos dos agentes econômicos superavitários para os deficitários. • O sistema financeiro possui uma função econômica e social em função desse processo de distribuição de recursos no mercado, onde a poupança disponível será direcionada para os setores produtivos carentes de recursos. • O SFN é dividido em dois grandes subsistemas: normativo e de intermediação. SUBSISTEMA NORMATIVO • Segundo Assaf (2003, p. 75), essa subdivisão do sistema financeiro nacional é constituída por instituições que estabelecem, de alguma forma, diretrizes de atuação das instituições financeiras operativas e controle do mercado. Compõem esse subsistema: Conselho Monetário Nacional (CMN): é o órgão máximo do sistema financeiro nacional, com funções deliberativas, cujas normas são de observância obrigatória por todas as instituições do sistema financeiro. O CMN tem a responsabilidade de formular a política da moeda e do crédito, objetivando a estabilidade da moeda e o desenvolvimento econômico e social do País. • O Banco Central do Brasil é a secretaria-executiva do CMN e da Comoc (Comissão Técnica da Moeda e do Crédito). E ao Bacen compete organizar e assessorar as sessões deliberativas do conselho monetário, que mensalmente os membros reúnem-se para discutir assuntos relacionados ás competências do CMN. SUBSISTEMA NORMATIVO Banco Central do Brasil (BACEN): a instituição que tem o papel mais importante no mercado monetário é o Banco Central, a função clássica de um banco central, segundo Niyama (2009,p6) é a de controlar a oferta da moeda e do crédito, desempenhando a função de executor das políticas monetárias e cambial do país. Em outros países a estrutura administrativa e jurídica varia amplamente, no entanto, a parte essas indiferenças institucionais, as funções dos diversos bancos são praticamente as mesmas: • Funções do Banco Central do Brasil: a) banco dos bancos: os bancos comerciais podem querer depositar seus fundos em algum lugar, e, para tanto, necessitam de um mecanismo para transferi-los de um banco para outro. O Banco Central cumpre este papel. Recebe depósitos dos bancos comerciais e transfere fundos de um banco para outro. A taxa de juros que os bancos comerciais pagam é conhecida como taxa de redesconto. Dessa forma, o Banco Central deve zelar pela estabilidade do sistema bancário. Sua função deve ser a de socorrer os bancos em dificuldade, mas somente nestas ocasiões. Dessa forma usa o seu poder para controlar e regular as atividades dos bancos comerciais; SUBSISTEMA NORMATIVO b) banco do governo: grande parte dos fundos do governo é depositado no Banco Central. Ademais, quando o governo necessita de recursos, normalmente emite títulos (obrigações) e os vende ao público ou ao Banco Central, obtendo, assim, os fundos necessários. Mesmo quando o governo vende títulos ao público, ele o faz por meio do Banco Central. Este é , por estas razões o agente financeiro do governo. No Brasil, uma parte das funções é desempenhada pelos bancos públicos, como o Banco do Brasil. Sendo que o Banco Central não recebe depósitos do governo; quem o faz são os bancos públicos; c) executor da política monetária: o Banco Central é responsável pelo controle da oferta de moeda, por vários instrumentos. As alterações no volume de moeda têm impactos em muitas variáveis econômicas importantes, como o nível de emprego, a taxa de inflação, a taxa de juros, o volume de investimentos, entre outras. SUBSISTEMA NORMATIVO Comissão dos Valores Mobiliários (CVM): o principal objetivo da CVM é fiscalizar e regulamentar o mercado de títulos e valores de renda variável. Conforme Assaf (2003, p. 80), são funções básicas da CVM: a) promover medidas incentivadoras á canalização das poupanças ao mercado acionário; b) estimular o funcionamento das bolsas de valores e das instituições operadoras no mercado acionário, em base eficientes e regulares; c) assegurar a lisura nas operações de compra e venda de valores mobiliários; d) dar proteção aos investidores de mercado. • A CVM tem poderes para disciplinar, normatizar e fiscalizar a atuação dos diversos integrantes do mercado de valores mobiliários. SUBSISTEMA NORMATIVO Banco do Brasil (BB): é um conglomerado financeiro que se assemelha a um banco múltiplo. Até 1986 teve uma função típica de autoridade monetária, a qual foi revogada pelo CMN. No entanto, ainda preserva algumas características de autoridade financeira, sendo, inclusive, o principal agente financeiro do governo federal. • Brito (2005, p6), traça as principais funções do BB: a) desempenho das funções de órgão auxiliar da política de crédito do governo federal; b) realização de pagamentos e suprimentos necessários á execução do orçamento geral da união; c) execução dos serviços de compensação de cheques e outros papéis; d) financiamento das atividades industriais e rurais; e) captação de depósitos de poupança com direcionamento de recursos para crédito rural. SUBSISTEMA NORMATIVO Banco Nacional de Desenvolvimento Econômico e Social (BNDES): Segundo Assaf (2003, p. 81) é uma empresa pública que está atualmente vinculada ao Ministério do Planejamento. • Hoje é o principal instrumento de financiamento de longo prazo para a realização de investimentos em todos os segmentos da economia, em uma política que inclui as dimensões social, regional e ambiental • A atuação do BNDES se dá por meio de financiamentos a projetos de investimentos, aquisição de equipamentos e exportação de bens e serviços, atuando também no fortalecimento da estrutura de capital das empresas privadas e destina financiamentos não reembolsáveis a projetos que contribuam para o desenvolvimento social, cultural e tecnológico. SUBSISTEMA NORMATIVO Caixa Econômica Federal (CEF): segundo Assaf (2003, p. 83), tanto a CEF como as demais caixas econômicas são instituições financeiras públicas que atuam de forma autônoma e apresentam um objetivo claramente social. São classificadas como órgãos auxiliares do governo na execução de sua política. Além disso, executa atividades de bancos comerciais e múltiplos, como recebimentos de depósitos á vista e a prazo, caderneta de poupanças e etc. • Sua principal função social constitui-se como principal agente do SFH – Sistema Financeiro de Habitação, atuando no financiamento da casa própria, principalmente no segmento de baixa renda. • Entre outros objetivos da Caixa Econômica Federal, podemos citar: administrar os serviços das loterias federais; ser o principal arrecadador do FGTS; ter o monopólio das operações de penhor (operações que constituemse em empréstimos garantidos por bens de valor e alta liquidez, como joias, metais preciosos e etc.) SUBSISTEMA DE INTERMEDIAÇÃO • Esse subsistema, segundo Assaf (2003, p. 84), é também denominado de operativo e composto das instituições (bancárias e não bancárias) que atuam em operações de intermediação financeira. • Instituições financeiras bancárias: • Bancos comerciais: são instituições financeiras constituídas obrigatoriamente sob a forma de sociedades anônimas, cuja maior característica é a sua capacidade de criação de moeda, com base nos depósitos á vista captados no mercado. Os bancos comerciais executam operações de crédito de curto prazo, atendendo, dessa maneira, ás necessidades para capital de giro das empresas. • Bancos múltiplos: surgiu como reflexo da própria evolução dos bancos comerciais e crescimento do mercado. O perfil dos bancos múltiplos, cujo projeto prevê sua formação com base nas atividades de quatro instituições: banco comercial, banco de investimento e desenvolvimento, sociedade de crédito, financiamento e investimento e sociedade de crédito. Para que uma instituição seja configurada como um banco múltiplo, ela deve operar pelo menos duas das carteiras apresentadas, uma delas necessariamente de banco comercial ou de banco de investimento. INTERMEDIÁRIOS BANCÁRIOS • Dessa forma, os intermediários financeiros podem ser divididos em bancários (que criam moeda) e não bancários. Os intermediários bancários mais importantes no Brasil são os bancos comerciais e múltiplos e as caixas econômicas, embora seja comum referir-se a todos como bancos. • As funções essenciais de um banco são intermediação financeira, transmutação de ativos e câmara de compensação. Essas funções são realizadas pelos bancos, em razão da especialização e da existência de economias de escala no volume de transações, no processamento de informações e na administração de carteiras, bem como por imposição legal. • Em suma, toda economia de mercado objetiva, mediante sua estrutura de intermediação financeira, conciliar os interesses conflitantes de poupadores e investidores com o interesse de viabilizar seu crescimento econômico. INTERMEDIÁRIOS BANCÁRIOS • Os bancos também realizam operações acessórias, tais como os serviços de custódia, a administração de carteiras, a corretagem e assessoria, entre outras: a) A função de intermediação financeira: refere-se á tarefa de deslocar recursos de unidades superavitárias para unidades deficitárias, ou seja, de fazer a ponte entre poupadores e tomadores de recursos; b) A função de transmutação de ativos: diz respeito á função de transformar ativos com determinadas características de vencimento, volume, risco de crédito, risco de preço e liquidez, em outros tipos de ativos com características diferentes; c) A função de câmara de compensação: é a função de intermediar trocas de moeda ou de liquidez na economia. INTERMEDIÁRIOS NÃO-BANCÁRIOS • Neste grupo, ao contrário dos bancos comerciais, está as instituições que não possuem capacidade de emitir papel moeda ou meios de pagamento. Assim, os intermediários não bancários não captam recursos por meio de depósitos á vista, e sim por meios que caracterizam a chamada quase-moeda: depósitos a prazo, certificados e recibos bancários, letras de câmbio. Inclui ainda outros intermediários, que desenvolvem mais propriamente funções auxiliares e que promovem um contato direto entre compradores e vendedores de ações, que são os derivativos e outros títulos mobiliários. • Os intermediários não bancários no Brasil são todas as instituições financeiras com exceção dos bancos. No Brasil, a reforma bancária de 1964 segmentou as instituições por área de atuação. Dessa forma, o mercado financeiro é dividido em segmentos, que, por sua vez, pode ser dividido em subsegmentos. A segmentação pode ser de muitas formas, por exemplo: a) Por produtos, mercado cambial, bursátil (bolsa de valores); b) Por região: norte, nordeste, e as outras; c) Por clientes: atacado, varejo, e assim por diante. INTERMEDIÁRIOS NÃO-BANCÁRIOS • Os principais intermediários financeiros não bancários brasileiros são: a) Bancos de investimento: são instituições financeiras destinadas a canalizar recursos de médio e longo prazos para capital fixo ou de giro das firmas. Suas fontes de financiamento são a emissão de Certificados de Depósitos Bancários (CDB) e a captação de recursos externos; b) Bancos de desenvolvimento: constituem-se em instituições públicas de âmbito estatal, que visam promover o desenvolvimento econômico e social da região onde atuam. Apoiam o setor privado da economia por meio de operações de empréstimos e financiamentos, arrendamento mercantil etc. c) Sociedades de crédito, financiamento e investimento (financeiras): destinam-se a financiar a aquisição de bens de consumo duráveis, por meio do crédito direto ao consumidor, e o capital de giro para pequenas e médias firmas. Suas fontes são as letras de câmbio e empréstimos; INTERMEDIÁRIOS NÃO-BANCÁRIOS d) Sociedades de crédito imobiliários: têm a finalidade de proporcionar financiamentos imobiliários diretamente ao mutuário final ou pela abertura de crédito a favor de empresários, para empreendimentos imobiliários. Suas fontes de recursos são as letras imobiliárias, depósitos de poupança, repasses da Caixa Econômica Federal (CEF) e mais recentemente empréstimos externos. e) Sociedade de arrendamento mercantil – firmas de leasing: destinam-se a financiar operações de locação de bens e imóveis. Compram bens seguindo as instruções de seus clientes e os alugam; ao final do período de aluguel, os clientes podem comprar o bem de leasing por um valor irrisório. Suas fontes de financiamento são as debêntures e empréstimos; f) Sociedades corretoras e distribuidores: são instituições auxiliares do sistema financeiro operando com a compra e venda de derivativos e títulos e valores mobiliários. • Existem ainda instituições oficiais como o Banco do Brasil, o BNDES e bancos de desenvolvimento, entre outros, que atuam em todos os mercados. SUBSISTEMA DE INTERMEDIAÇÃO • Instituições auxiliares • Bolsas de valores: são centros de negociação de valores mobiliários, como ações e debêntures. No Brasil, temos a BM&F Bovespa S/A – Bolsa de Valores, Mercadorias e Futuros -, organizada sob a forma de sociedade por ações (S/A), regulada e fiscalizada pela CVM. • Sociedades corretoras: são constituídas sob a forma de sociedade anônima ou por quotas de responsabilidade limitada, sendo, supervisionada pelo Banco Central do Brasil (Resolução CMN 1.655, de 1989). • Instituições não financeiras • Fomento mercantil: factoring é a prestação de serviços, em base contínua, conjugada com a aquisição de créditos de empresas, resultantes de suas vendas mercantis ou de prestação de serviços, realizadas a prazo. No Brasil, traduzimos a palavra factoring para fomento mercantil. Sociedades seguradoras: são entidades, constituídas sob a forma de sociedades anônimas, especializadas em pactuar contrato, por meio do qual assumem a obrigação de pagar ao contratante (segurado), uma indenização, no caso que advenha o risco indicado e temido, estabelecido através de contrato. AGENTES ECONÔMICOS • Compreende-se por agente econômico toda pessoa, conjunto de pessoas, instituição ou conjunto de instituições que, por meio de suas decisões ou ações, de alguma forma influenciam a economia. • Os agentes econômicos podem ser divididos em quatro grupos: Famílias; Empresas; Governo e Setor externo. • Esses agentes podem apresentar-se: Superavitários: São unidades de gastos com superávit que preferem gastar menos em consumo ou bens que seus atuais ingressos. Deficitários: São unidades de gastos com déficit que preferem gastar mais em consumo ou bens que seus atuais ingressos. Em equilíbrio: Que apresentam uma situação de equilíbrio, ou seja, não apresentando déficit ou superávit. AGENTES ECONÔMICOS • As unidades econômicas superavitárias tendem a investir o excedente da renda em ativos financeiros. Excedentes = Remuneração Adicional POUPADORES (Recebimento de Juros) • As unidades econômicas deficitárias podem buscar recursos para atender suas necessidades de financiamento, arcando com os custos dessa operação. Recursos = Custo Adicional TOMADORES (Pagamento de Juros) INTERMEDIAÇÃO FINANCEIRA • A atividade de captar recursos junto a entidades econômicas superavitárias e repassá-las ás unidades econômicas deficitárias é chamada de Mediação. (KAUFMAN. 1973, p 77) • O intermediário financeiro proporciona o encontro dos recursos financeiros excedentes dos agentes econômicos superavitários com a necessidade de financiamento dos agentes econômicos deficitários. • Todo empreendimento tem momentos em que é deficitário, e outros em que é superavitário. Isso decorre do seu ciclo de produção, sazonalidade, maturação de investimentos, estrutura de recebimentos e pagamentos e riscos naturais e de mercado a que está sujeito. INTERMEDIAÇÃO FINANCEIRA • Os responsáveis pelo empreendimento podem usar apenas recursos próprios e assumir todos os riscos. Nesse caso, seu crescimento fica estrito á sua capacidade de acumular e de proteger-se dos riscos. Contudo, podem utilizar recursos de terceiros, bem como transferir alguns riscos. Isso traz uma série de vantagens. Porém, encontrar parceiros com características complementares envolve um trabalho de pesquisa demorado e oneroso, que demanda conhecimentos econômicos, financeiros, empresariais e legais. • O setor financeiro é responsável por intermediar recursos entre unidades deficitárias e superavitárias e transformar e repassar alguns riscos existentes, ele realiza essa atividade em razão de: Sua especialização; Economias de escala e Vantagens regulamentárias. • Todas as operações são realizadas com uma variedade de instrumentos financeiros que apresentam características de risco, liquidez, rentabilidade e emitente que os diferenciam. MERCADOS FINANCEIROS • Pode-se dizer que existem diversos tipos de mercados, agrupados em: a) mercado de produtos, onde operam bens manufaturados ou serviços; e b) mercado de fatores, que correspondem aos fatores de produção. • Estudaremos uma parte do mercado de fatores, conhecida como mercado financeiro, que podemos definir como o mecanismo ou ambiente através do qual se produz um intercâmbio de ativos financeiros e se determinam seus preços. • Assim, temos dois tipos de mercados financeiros: com localização física ou sem localização física. • Dentro desse contexto, os mercados financeiros devem cumprir as seguintes funções: estabelecer o contato entre os agentes superavitários e deficitários; ser um mecanismo eficiente de fixação de preços para os ativos; proporcionar liquidez aos ativos; e reduzir os prazos e os custos da intermediação. MERCADOS FINANCEIROS • Dessa forma a intermediação financeira desenvolve-se de forma segmentada, com base em quatro subdivisões estabelecidas para o mercado financeiro: Mercado monetário: supre as necessidades do governo de fazer política monetária e dos agentes e intermediários de caixa. Nesse segmento são realizadas operações de curto e curtíssimo prazo e sua liquidez é regulada pelas autoridades monetárias. Mercado de crédito: supre as necessidades de crédito de curto e médio prazos, por exemplo, capital de giro para empresas e consumo para as tarifas. Mercado de capitais: supre as necessidades de financiamento de longo prazo, por exemplo, investimentos para empresas e aquisição de bens duráveis para as famílias. Mercado cambial: supre as necessidades quanto á realização das operações de compra e venda de moeda estrangeira (fechamento de câmbio). Como exemplo destas necessidades, temos as importações (necessidades de compra de moeda estrangeira) e as exportações (necessidades de venda de moeda estrangeira) por parte das empresas. MERCADO MONETÁRIO • Segundo Assaf (2003,p.107) o mercado monetário encontra-se estruturado visando ao controle da liquidez monetária da economia. Os papéis são negociados nesse mercado tendo como parâmetro de referência a taxa de juros, que se constitui em sua mais importante moeda de transação. Os papéis que lastreiam as operações do mercado monetário caracterizam-se pelos reduzidos prazos de resgate e alta liquidez. • Neste mercado, são negociados os papéis emitidos pelo: • Banco Central do Brasil: voltados á execução da política monetária do governo federal. • Tesouro Nacional: emitidos com o objetivo de financiar o orçamento público, além de diversos títulos emitidos pelos Estados e Municípios. • No mercado monetário, ainda são negociados os certificados de depósitos interfinanceiros (CDI), exclusivamente entre instituições financeiras, e títulos de emissão privada, como o certificado de depósito bancário (CDB) e debêntures. SISTEMAS DE CUSTÓDIA E LIQUIDAÇÃO DE TÍTULOS • Grande parte dos títulos públicos e privados negociados no mercado monetário são escriturais, ou seja, não são emitidos fisicamente exigindo maior organização em sua liquidação e transferência. • Dessa maneira, todas as negociações referentes a esses valores são controladas e custodiadas por dois sistemas especiais, denominados se Selic e Cetip. • Selic – Sistema especial de liquidação e custódia • Segundo o Banco Central do Brasil, o Selic é o depositário central dos títulos emitidos pelo Tesouro Nacional e pelo Central do Brasil e nessa condição processa, relativamente a esses títulos, a emissão, o resgate, o pagamento dos juros e a custódia. Sendo que todos os títulos são escriturais, isto é, emitidos exclusivamente na forma eletrônica. Esse sistema constitui-se de um grande computador que tem por finalidade controlar e liquidar financeiramente as operações de compra e venda de títulos públicos e manter sua custódia física e escritural. SISTEMAS DE CUSTÓDIA E LIQUIDAÇÃO DE TÍTULOS • Cetip – Central de custódia e de liquidação financeira de títulos privados • A Cetip é depositária principalmente de títulos de renda fixa privados, por exemplo, CDB,CDI, debêntures etc, além de títulos públicos estaduais e municipais e títulos representativos de dívidas de responsabilidade do Tesouro Nacional, de que são exemplos os relacionados com empresas estatais extintas, com o Fundo de Compensação de Variação Salarial – FCVS e etc. • Segundo o Banco Central do Brasil, na qualidade de depositária, a entidade processa a emissão, o resgate e a custódia dos títulos, bem como, quando é o caso, o pagamento dos juros e demais eventos a eles relacionados. • Com poucas exceções, os títulos são emitidos escrituralmente, isto é, existem apenas sob a forma de registros eletrônicos (os títulos emitidos em papel são fisicamente custodiados por bancos autorizados). POLÍTICAS ECONÔMICAS • A economia de um pais deve ser gerida de modo eficiente a fim de atender ás necessidades de bens e serviços da sociedade e atingir determinados objetivos sociais e macroeconômicos. Por exemplo: combate á inflação, melhor distribuição da renda, pleno emprego, crescimento econômico etc. • Para atingir esses e outros objetivos, o governo atua na economia através da políticas econômicas, identificadas pela política monetária, fiscal e cambial. • Esses instrumentos são mais eficientes quando aplicados em mercados financeiros mais desenvolvidos. Em mercados menos desenvolvidos, os efeitos desses instrumentos são limitados, havendo a necessidade de maior intervenção do governo no mercado, por meio, principalmente, da fixação das taxas de juros. POLÍTICA MONETÁRIA • Segundo Assaf Neto (2003,p.45), a política monetária enfatiza sua atuação sobre os meios de pagamento, títulos públicos e taxas de juros, modificando o custo e o nível de oferta do crédito. • Essa política é executada pelo banco central de cada país, possuindo poderes e competências próprias para controlar a quantidade de moeda na economia. • A política monetária pode ser expansionista ou restritiva. • Expansionista: utilizada para elevar a liquidez da economia, através da injeção de maior volume de recursos no mercado, elevando, consequentemente, os meios de pagamento. Com isso, são dinamizados o consumo e o investimento agregados com reflexos positivos sobre a expansão da atividade econômica. Essa situação é utilizada em momentos de retração do nível da economia. POLÍTICA MONETÁRIA • Restritiva: quando as autoridades utilizam a política monetária para promover reduções dos meios de pagamento da economia, retraindo a demanda agregada e a atividade econômica. Essas medidas são tomadas sempre que o crescimento da demanda e dos investimentos empresariais se situarem acima da capacidade da oferta de moeda da economia. • Essa política visa, em essência, restringir a oferta de crédito e levar seu custo de forma a adequar o consumo e o investimento agregados á oferta monetária da economia. • Por meio dos instrumentos da política monetária, as autoridades monetárias podem fornecer ao sistema econômico uma oferta de moeda suficiente para o desenvolvimento das atividades econômicas e manter a liquidez do sistema. COMITÊ DE POLÍTICA MONETÁRIA (COPOM) • De acordo com o Banco Central do Brasil, o Copom foi instituído em 20 de junho de 1996, com o objetivo de estabelecer as diretrizes da política monetária e definir a taxa de juros. • Formalmente, os objetivos do Copom são “implementar a política monetária, definir a meta da Taxa Selic e seu eventual viés, e analisar o ‘Relatório de Inflação’’’. A taxa de Juros fixada na reunião do Copom é a meta para a Taxa Selic (taxa média dos financiamentos diários, com lastro em títulos federais, apurados no Sistema Especial de Liquidação e Custódia), a qual vigora por todo período entre reuniões ordinárias do Comitê. • Se for o caso, o Copom também pode definir o viés, que é a prerrogativa dada ao presidente do Banco Central para alterar, na direção do viés, a meta para a Taxa Selic a qualquer momento entre as reuniões ordinárias. • Ao final de cada trimestre civil o Copom publica, em português e em inglês, o documento “Relatório de Inflação”, que analisa detalhadamente a conjuntura econômica e financeira do país, bem como apresenta suas projeções para a taxa de inflação. POLÍTICA FISCAL • A política fiscal, centraliza preocupações nos gastos do setor público e nos impostos cobrados da sociedade, procurando por meio de maior eficácia no equilíbrio entre a arrecadação tributária e as despesas governamentais, atingir determinados objetivos macroeconômicos e sociais. • Ao modificar a carga tributária dos consumidores, o governo influencia também em sua renda disponível e, em consequência, no consumo agregado. Conclui-se, então, que alterações na política de cobrança de impostos promovem modificações na demanda da economia para consumo e investimento e na situação de equilíbrio da renda nacional. • Dívida Pública • Foi colocado que o governo financia suas necessidades financeiras mediante aumento de impostos, emissões monetárias, inclusive aquelas determinadas por empréstimos internacionais, e colocação de títulos no mercado. Com exceção do aumento dos impostos, essas medidas criam dívidas ao tesouro nacional, comprometendo uma parte maior de sua arrecadação tributária. POLÍTICA CAMBIAL • A política cambial está fundamentalmente baseada na administração das taxas de câmbio, o que promove alterações nas cotações cambiais, e de certa forma no controle das transações internacionais executadas por um país, e é fixada de forma a viabilizar as necessidades de expansão da economia e promover seu desenvolvimento econômico. • A moeda de uma economia é como se fosse um produto, negociável no mercado, que pode ser comprado ou vendido a determinado preço em relação a outra moeda. • A taxa de câmbio representa o valor com que a autoridade monetária de um país aceita negociar sua moeda, ou seja, vender a moeda de sua emissão (compra de moeda estrangeira) ou adquiri-la (vender moeda estrangeira). • O Banco Central de um país deve adquirir moeda estrangeira e pagar em moeda nacional os exportadores de bens e serviços, assim como os devedores que tenham obtido empréstimos no exterior. POLÍTICA CAMBIAL • O câmbio segue diversos padrões monetários, dá-se destaque na atual ordem econômica mundial ás taxas de câmbio: • Câmbio fixo: se uma taxa de câmbio tem seu valor atrelado a um referencial fixo diz-se que ela é fixa, como ouro, dólar e até mesmo uma cesta de moedas de diversas economias. • Câmbio flutuante: o câmbio flutuante (ou flexível), é menos disciplinador, porém permite maior liberdade á economias na execução de suas políticas monetárias. Ela também atribui agilidade no tratamento de eventuais desequilíbrios econômicos, promovendo alterações nas taxas de câmbio em consonância com as variações de oferta e procura de moeda no mercado. • Currency board : já o currency board (conselho de moeda) é um sistema em que a autoridade monetária assume o compromisso legal de efetuar o câmbio de moeda nacional por moeda estrangeira forte (moeda âncora) a uma cotação fixa. Em tal regime monetário, a autoridade só pode emitir moeda nacional até o limite das reservas internacionais mantidas no país, devendo honrar toda a operação de compra e venda de moeda forte a uma taxa de câmbio predeterminada. INSTRUMENTOS DA POLÍTICA MONETÁRIA 1 - Fixação da taxa de reservas compulsórias: • Depósitos que os bancos mantêm, voluntária ou compulsoriamente, em sua própria caixa ou junto às autoridades monetárias. A expansão da taxa de reserva compulsória exigidas pelo BC reduz as disponibilidades de crédito do sistema bancário para empréstimo, induzindo à redução dos meios de pagamento. O efeito inverso também é possível. • O recolhimento compulsório consiste na custódia, pelo Banco Central, de parcela dos depósitos recebidos do público pelos bancos comerciais. Esse instrumento atua diretamente sobre o nível de reservas bancárias e, consequentemente sobre a liquidez da economia. Assim, a variação das taxas de reservas obrigatórias acarreta alterações na criação de moeda por parte dos bancos comerciais. INSTRUMENTOS DA POLÍTICA MONETÁRIA 2 - Realização de operações de redesconto: • As operações de redesconto são um instrumento de política monetária que consiste na concessão de assistência financeira de liquidez aos bancos comerciais. • Na execução dessas operações, o BACEN funciona como banco dos bancos, descontando títulos das bancos comerciais a uma taxa préfixada com a finalidade de atender às suas necessidades momentâneas de caixa a curtíssimo prazo. • A taxa de redesconto é a taxa de juros cobrada pelo Banco Central junto as instituições financeiras para empréstimos de assistência a liquidez que visam equilibrar suas necessidades de caixa diante de um aumento mais acentuado da demanda por recursos de seus depositantes. INSTRUMENTOS DA POLÍTICA MONETÁRIA • 3 - Realização de operações de mercado aberto: • As operações de mercado aberto (open market) constituem-se nas compras e vendas de títulos do governo pelo Banco Central. Quando as autoridades monetárias desejam expandir a oferta monetária, realizam operações maciças de resgate de títulos da dívida pública em circulação; com isso, injetam no mercado moeda de alto poder de expansão. • Quando as autoridades monetárias desejam o efeito oposto, emitem e colocam em circulação volumes maciços de dívida pública, retirando do sistema monetário, na proporção de títulos adquiridos pelo público, moeda que se encontrava em circulação, reduzindo a oferta de moeda. • O Bacen detém o controle total sobre seus volumes. Tal controle não é encontrado nas operações de redesconto, nas quais o Banco Central somente pode estimular ou desestimular os bancos a tomar empréstimos de redesconto alterando a taxa, mas não podem controlar diretamente o volume dos empréstimos de redesconto realizados pelos bancos. OFERTA DE MOEDA • De início, convém definir o que vem a ser criação ou destruição de moeda. Como já observamos, define-se moeda, ou meios de pagamento, em sentido restrito, M1, como sendo a soma das moedas em poder público (moeda manual) e dos depósitos á vista em poder nos bancos comerciais (moeda escritural). Ou seja, M1 representa os agregados monetários de liquidez imediata que não rendem juros. Exclui portanto, as quase-moedas, como títulos públicos, depósitos de poupança, depósitos a prazo, entre outros. • A criação (ou destruição) de moeda manual corresponde, a um aumento (ou diminuição) de moeda em poder do público, enquanto para a moeda escritural sua criação (ou destruição) ocorre quando há um acréscimo (ou decréscimo) dos depósitos á vista a curto prazo nos bancos comerciais. • A oferta de moeda pode se dar: a) pelo Banco Central, que tem o monopólio das emissões de moeda; b) Pelos bancos comerciais, por meio dos depósitos á vista. OFERTA DE MOEDA PELOS BANCOS COMERCIAIS • Um depósito á vista num banco comercial representa um direito que o depositante possui sobre uma determinada quantia. Em outras palavras, quando um banco recebe um depósito á vista, ele promete pagar a quantia depositada ou uma parte desta, quando for solicitado. • Assim, se um cliente toma emprestado determinada quantia de dinheiro em um banco, normalmente, em seguida, faz um depósito à vista no mesmo ou em outro banco, ficando, desta forma, o dinheiro no sistema bancário. Deste depósito, o banco que o recebeu mantém em seus cofres um valor em moeda necessário para a manutenção dos depósitos compulsório e voluntário no Banco Central, bem como para as suas reservas técnicas, e o restante, novamente, empresta para outro cliente, que, também, realiza outro depósito à vista e, assim, este procedimento vai ocorrendo cliente após cliente, expandindo-se, assim, a moeda escritural, através de operações contábeis de crédito nas contas correntes dos clientes, para um valor além do valor inicialmente depositado nos cofres dos bancos. OFERTA DE MOEDA PELOS BANCOS COMERCIAIS • Dessa forma, o banco comercial pode fazer “promessas de pagar” em um valor múltiplo do total de depósitos iniciais e usar os fundos assim obtidos para efetuar empréstimos. • Intuitivamente, o multiplicador monetário varia inversamente em relação á taxa de reservas ou á taxa de retenção do público. Quanto mais os bancos forem obrigados a reter em caixa, menos eles poderão emprestar ao público, e menor a expansão monetária. Da mesma forma, quanto maior a taxa de retenção do público, menos será depositado nos bancos, e, evidentemente, os bancos contarão com menos depósitos para repassar a outros clientes. • O Banco Central controla a base monetária, e, assim, os demais agregados. Esse processo é feito utilizando os instrumentos da política monetária. MECANISMOS DE TRANSMISSÃO DA POLÍTICA MONETÁRIA • Os efeitos da política monetária sobre a economia podem ser avaliados segundo quatro mecanismos de transmissão: a) Mecanismos de equilíbrio de carteira: uma carteira (portfolio) é um conjunto de ativos com características especificas de risco, retorno, liquidez, prazo, entre outras. A composição depende da combinação de ativos com suas características e as preferências do detentor da carteira. A moeda é um dos ativos que compõe as carteiras dos indivíduos. b) Mecanismos da riqueza: este mecanismo pode ser focalizado sob dois pontos importantes. O primeiro é como alterações no estoque de moeda afetam a riqueza existente, o outro é como alterações na riqueza afetam as variáveis econômicas. A importância do mecanismo riqueza na economia pode aferir-se verificando-se o impacto da queda da Bolsa de Valores na economia norteamericana em 24 de outubro de 1929: uma das explicações para a queda do PNB americano é dada pela perda de riqueza com a queda da bolsa. MECANISMOS DE TRANSMISSÃO DA POLÍTICA MONETÁRIA a) Mecanismos da disponibilidade de crédito: este mecanismo está centrado basicamente na disponibilidade de liquidez na economia. O aspecto mais relevante a ser observado na oferta monetária é a abundância de liquidez. Os fundos disponíveis para empréstimos são a variável-chave a ser acompanhada. b) Mecanismos das expectativas: mudanças na oferta monetária afetam as expectativas da sociedade. As duas mudanças mais importantes são as que se dão nas expectativas de preços e nas expectativas dos empresários. DEMANDA POR MOEDA • Assim com existe uma oferta de moeda pelo Banco Central e pelos bancos comerciais (via mecanismo multiplicador), podemos definir uma demanda por moeda por parte das firmas e das famílias. Logo a demanda por moeda pela coletividade corresponde á quantidade de moeda que o setor privado não-bancário retém, em média, seja com o público, seja no cofre das firmas, e em depósitos á vista nos bancos comerciais. • São três as razões pelas quais se retém moeda: a) Demanda por moeda para transações: as pessoas e firmas precisam de dinheiro para suas transações do dia-a-dia, para alimentação, transporte, aluguel; b) Demanda por moeda por precaução: o público e as firmas precisam ter uma certa reserva monetária para fazer face a pagamentos imprevistos, ou atrasos em recebimentos esperados; c) Demanda por moeda por especulação: dentro de sua carteira de aplicações (portfolio), os investidores devem deixar uma “cesta” para moeda e observar o comportamento da rentabilidade dos vários títulos, para fazer algum novo negócio. A TEORIA QUANTITATIVA DA MOEDA • Existe uma relação direta entre o volume de moeda no sistema econômico e o lado real da economia, ou seja, há uma correspondência entre o total dos meios de pagamentos num sistema econômico e o valor global dos bens e serviços transacionais. • A velocidade-renda moeda, ou velocidade de circulação da moeda, é o número de vezes que o estoque de moeda passa de mãos em mãos, num certo período, gerando produção e renda. É o número de giros da moeda, criando renda. É dada pela expressão: 𝑽= 𝑷𝑰𝑩 𝒏𝒐𝒎𝒊𝒏𝒂𝒍 . 𝑺𝒂𝒍𝒅𝒐 𝒅𝒐𝒔 𝒎𝒆𝒊𝒐𝒔 𝒅𝒆 𝒑𝒂𝒈𝒂𝒎𝒆𝒏𝒕𝒐 (𝑴) • Supondo um PIB nominal (ou PIB monetário igual ao PIB real vezes o nível geral de preços) igual a $ 800 bilhões, e um saldo de meios de pagamento de $ 100 bilhões 𝑽= $ 𝟖𝟎𝟎 𝒃𝒊𝒍𝒉õ𝒆𝒔 = $ 𝟏𝟎𝟎 𝒃𝒊𝒍𝒉õ𝒆𝒔 8. • Isso significa que o estoque de moeda de $ 100 bilhões girou oito vezes no período, criando $ 800 bilhões de renda e produto (PIB). Cada unidade monetária criou 8 unidades de renda. A TEORIA QUANTITATIVA DA MOEDA • A velocidade-renda da moeda pode ser calculada para as várias definições de meios de pagamento (M1, M2, M3, M4). • Com base no conceito de velocidade-renda da moeda, podemos entender mais claramente como opera a teoria quantitativa da moeda, que relaciona os fluxos real e monetário da economia, sendo dado pela expressão: 𝑴𝑽 = 𝑷𝒚. Em que: M = quantidade de moeda na economia; V = velocidade-renda da moeda; P = nível geral de preços; y = nível de renda nacional real (PIB real). • O lado esquerdo da equação (MV) é explicado pelo fato de que a quantidade de moeda na economia depende da velocidade com que circula. O lado direito da equação (Py) mostra que o valor do PIB nominal será igual á quantidade de bens e serviços finais (PIB real) produzidos vezes o preço dos bens e serviços finais transacionados no período. A TEORIA QUANTITATIVA DA MOEDA 𝑴𝑽 = 𝑷𝒚. • Evidentemente os dois lados da equação são iguais, por definição: a quantidade de moeda multiplicada pelo número de vezes que ela circula, criando renda, é igual ao valor da renda (PIB) criada. • Usando o exemplo anterior, o saldo monetário de $100 bilhões: multiplicando sua velocidade-renda (8), será igual ao próprio PIB monetário de $ 800 bilhões. • Os conceitos de demanda por moeda, teoria quantitativa da moeda e velocidade de circulação da moeda são úteis para entendermos o impacto das politicas monetárias sobre os agregados macroeconômicos, principalmente preços, nível de atividade, riqueza, taxa de juros, e outros. BIBLIOGRAFIA • ASSAF NETO, Alexandre. Mercado Financeiro. 3. ed. São Paulo: Atlas, 2003. • BRITO, Osias Santana de. Mercado financeiro. São Paulo: Saraiva, 2005. • FARIA, Rogério Gomes de. Mercado financeiro: instrumentos e operações. São Paulo: Prentice Hall, 2003. • KAUFMAN, George G. El dinero, el sistema financeiro y la economia. Barcelona: Ediciones Universidade de Navarra, 1973. • NIYAMA, Jorge Katsumi; Gomes; Amaro L. Oliveira. Contabilidade de instituições financeiras. 2. ed. São Paulo: Atlas, 2002. • PINHEIRO, Juliano Lima. Mercado de Capitais: fundamentos e técnicas. 5. ed. São Paulo: Atlas, 2009. BIBLIOGRAFIA • FOLHA UOL << http://www1.folha.uol.com.br/mercado/1001910-resgatessuperam-depositos-na-poupanca-em-outubro.shtml>> Acessado em 06 de novembro de 2011. • BACEN << http://www.bcb.gov.br/?ECOIMPOM>> Acessado em 06 de novembro de 2011. • GI<<http://g1.globo.com/economia/mercados/noticia/2011/11/mercadobaixa-pela-5-semana-seguida-previsao-para-o-pib-de-2011.html>> Acessado em 07 de novembro de 2011 • GI << http://g1.globo.com/economia/seudinheiro/noticia/2011/11/captacaorecua-62-ate-outubro-para-r-105-bilhoes.html>> Acessado em 07 de novembro de 2011

Download