ADMINISTRAÇÃO TRIBUTÁRIA MUNICIPAL EFICIÊNCIA E INTELIGÊNCIA FISCAL Francisco Ramos Mangieri www.tributomunicipal.com.br APRESENTAÇÃO • Este curso tem como objetivo divulgar não apenas ideias, mas projetos concretos e exitosos que envolvem o aperfeiçoamento da administração tributária, seja sob o ângulo da melhoria dos serviços públicos, seja no tocante ao incremento da arrecadação. • Medidas essenciais no combate à burocracia, com a eliminação de fases e procedimentos; serviços exclusivamente eletrônicos; uma jurisdição administrativa mais célere e imparcial; a predominância do critério da dupla visita em todas as fiscalizações; a criação de uma central de inteligência que proporcione ao Fisco exercer um permanente monitoramento tributário da situação de cada contribuinte, são alguns dos temas que serão abordados a partir de agora. ATENÇÃO GESTORES: FRUGALIDADE NA CRIAÇÃO E DESENVOLVIMENTO DE PROJETOS! Inovação frugal significa criar produtos e serviços simples e eficazes, porém de alta qualidade. Significa que as empresas, em tempos de recursos escassos (e que jamais voltarão a ser abundantes) devem buscar fazer mais (e melhor) com menos. Portanto, menos divagações, menos utopias, e mais ações concretas! DESBUROCRATIZAÇÃO E EFICIÊNCIA NA PRESTAÇÃO DE SERVIÇOS • Ninguém ignora que o Brasil é um dos países mais burocráticos do mundo. Quem milita então com a tributação municipal, já está acostumado com os verdadeiros absurdos cometidos todos os dias por nossos agentes públicos. • É preciso mudar urgentemente essa situação. Um país não pode querer chegar ao “1º mundo” se continuar com esse mecanismo arcaico e ineficiente de prestação de serviços públicos. • Nós como agentes da administração tributária temos a responsabilidade de realizarmos uma reforma radical em tal quadro. É preciso coragem, ousadia e conhecimento para avançarmos. • O combate à burocracia passa por algumas mudanças simples, tais como: a substituição do papel pelos documentos eletrônicos; a eliminação de certos procedimentos; e a simplificação da arrecadação. TAXA ÚNICA DE FISCALIZAÇÃO DE ESTABELECIMENTOS - TUFE • • • • • Aprovação de lei que unificou 15 taxas de poder de polícia, racionalizando a cobrança e otimizando a baixa dos respectivos pagamentos. O novo tributo (único, diga-se de passagem), ainda gerou vantagens no tocante ao aspecto econômico-financeiro. Para a grande maioria dos contribuintes, a carga tributária individual diminuiu, servindo de estímulo para que muitos regularizassem suas situações, saindo da clandestinidade. Mesmo sendo reduzida individualmente, em termos globais houve crescimento da receita, como demonstraram os cálculos realizados pela Secretaria de Economia e Finanças da Prefeitura de Bauru, principalmente pelo fato do ingresso de novos contribuintes no terreno do adimplemento. É que na vigência das inúmeras taxas de polícia, muitos contribuintes deixavam de renovar os seus alvarás, especialmente pelos altos valores dos tributos exigidos no momento da renovação. Com a unificação, o contribuinte recolhe apenas uma única taxa de licença anual que remunera todo o exercício do poder fiscalizatório da Administração, englobando todas as áreas de atuação (posturas, meio-ambiente, saúde, etc). 40% de incremento o ano de sua implementação. NOTIFICAÇÃO E COBRANÇA ELETRÔNICAS • • • • • • • CRIAÇÃO DO DOMICÍLIO TRIBUTÁRIO ELETRÔNICO MUNICIPAL. Notificação e cobrança para o domicílio virtual eletrônico do sujeito passivo, consistindo tal figura numa caixa postal disponibilizada no site da Prefeitura, cujo acesso será obrigatório (mediante lei) para todos os contribuintes municipais; Envio da notificação para e-mail previamente cadastrado pelo contribuinte; Envio da notificação para o celular do contribuinte, também previamente informado pelo mesmo, seja pela via de mensagens ou mesmo pelo moderno “WhatsApp”; Impressão do boleto diretamente pelo site da Prefeitura. Com isso, elimina-se o custo de impressão dos carnês, acabam-se as filas, uma cobrança efetiva e permanente é aplicada e a arrecadação é facilitada. Estratégias: IPTU; autuações pelo SEFISC; exclusão do Simples Nacional. CADASTRO FISCAL • • • • • • A LC 123/06 (Lei do SUPERSIMPLES), em seus arts. 9º e 10, exige que os entes políticos facilitem os procedimentos de abertura de microempresas e empresas de pequeno porte. A medida é salutar e deve ser aplicada não só às MEs e EPPs, mas a todos os contribuintes do Município. A desburocratização de tais serviços proporciona, sem sombra de dúvidas, incremento na arrecadação, visto que estimula a abertura de novas empresas. Mais do que isso, é importante que haja uma desvinculação do cadastro fisco-tributário do cadastro de alvará de empresas. Devemos fazer valer a autonomia do Direito Tributário frente aos demais direitos. O contribuinte pode estar irregular perante a fiscalização de posturas, mas pode e deve pagar os seus tributos. DECA ELETRÔNICA: realidade em Bauru há 15 anos! ATUALIZAÇÃO CADASTRAL: Criação de uma “Central de Cadastro”, que trabalhe com informações advindas de diversas fontes: RFB; INSS; Posto Fiscal Estadual; cartórios; sistemas internos da Prefeitura; etc. BAIXA RETROATIVA FÁCIL • • • • • • Todos sabem o quão difícil é encerrar uma empresa no Brasil. Mais recentemente a Lei Complementar nº 123/06 (e suas alterações) acabou facilitando a baixa das ME/EPP junto aos órgãos públicos, afastando a exigência de quitação dos tributos em aberto. A Prefeitura de Bauru aceita as baixas com débitos há 14 anos. Contudo, o setor de Finanças daquela Prefeitura resolveu inovar ainda mais, lançando em 2009 projeto pioneiro de encerramento de inscrições municipais com ênfase na desburocratização. Pela sistemática, as pessoas físicas e jurídicas podem encerrar seus cadastros fiscais pela Internet a partir do simples preenchimento de formulário eletrônico e sem qualquer justificativa, mesmo quando se trate de pedido de encerramento com data retroativa. Em tais casos, não será exigida a apresentação de qualquer documento, bastando que o contribuinte informe a data da ocorrência pretérita. Fundamento: art. 142 do CTN: afastamento da exigência da chamada “prova diabólica”. PROCESSO ADMINISTRATIVO TRIBUTÁRIO ELETRÔNICO • • • • • No final de 2008 a Secretaria de Economia e Finanças de Bauru deu um salto em qualidade no que tange ao seu contencioso administrativo. O programa – pioneiro em nível nacional – substituiu o meio através do qual era impulsionado o processo administrativo. O programa eliminou considerável parte da parafernália de papéis que tramitavam pela Fazenda Pública. Ao invés da protocolização de petições manuscritas, o protocolo desde então é efetuado eletronicamente via internet, sem a prévia apresentação de qualquer documento, que só será exigido a posteriori em caso de não figurar nos arquivos da Administração Fazendária. A tramitação interna, da mesma forma, dispensa o meio manual. O processo eletrônico circula entre os órgãos eletronicamente, sem a utilização de papéis. Os pareceres e decisões proferidos nas fases do procedimento são gravados a partir de senha individual do funcionário competente, assegurando a sua inalterabilidade por outros funcionários e/ou usuários. Jurisdição ampla e verdadeira: julgamento de todas as questões, inclusive as de índole constitucional! PLANTÃO FISCAL ELETRÔNICO CONSELHO DE CONTRIBUINTES • • • • • • Trata-se de um Tribunal Administrativo de segunda instância. Dá a última palavra em litígios de ordem tributária, analisando e julgando inclusive questões constitucionais. Em Bauru, foi criado em 2007, sendo formado por cinco membros: dois auditores fiscais do Município, dois profissionais da iniciativa privada com amplo conhecimento na matéria tributária e um presidente que pode ser tanto da Administração quanto da área privada, mas sempre possuidor de notório saber na matéria tributária. A medida trouxe mais respeito e credibilidade à Administração Tributária, além de reduzir as disputas judiciais. Outra melhora significativa se deu em relação à primeira instância de julgamento, que acabou aprimorando seus entendimentos com base na jurisprudência do órgão de 2º grau. É fundamental que a indicação dos julgadores seja sempre pautada em critérios técnicos e não políticos. Afinal de contas, para que os julgados sejam precisos, aqueles que julgam precisam ter conhecimento abalizado da matéria. Outro ponto extremamente positivo do “Tribunal Administrativo” de Bauru é a realização de audiências itinerantes. Essa prática acaba aproximando o órgão administrativo da sociedade, gerando mais transparência e credibilidade à sua atuação. “EXPRESSINHO”: VIA SUMÁRIA DE JULGAMENTO DE 1ª INSTÂNCIA DEFERIMENTO TÁCITO • Sempre nos preocupamos bastante com a celeridade dos feitos administrativos. • Infelizmente, a realidade nas administrações é de processos administrativos morosos, com conclusões tardias. • Justamente para enfrentar essa situação foi que adotamos em 2011 a figura do “deferimento tácito”, consequência que é codificada no Direito Português, mas não no nosso. • A legislação bauruense reconheceu a ocorrência do deferimento tácito no processo administrativo tributário, prestigiando, com isso, os princípios constitucionais da moralidade e eficiência. • O ato normativo citado determina, pois, que qualquer pedido do contribuinte, se não analisado no prazo legal, receberá o deferimento tácito, isso significando que o direito por ele invocado será forçosamente acolhido pela Administração em caso de demora na resposta. ADOÇÃO DA JURISPRUDÊNCIA DO STF E STJ • O Direito Tributário atual tem se afastado das normas escritas para entrar num novo terreno, qual seja, o das decisões do nosso judiciário. • Atentos a essa nova realidade e também por acreditarmos que é a melhor solução para as questões controvertidas, resolvemos adotar formalmente a jurisprudência pacificada do STF e STJ como “lei” do Município. • A medida imprime tranquilidade e segurança às ações fiscais e diminui os atritos administrativos e judiciais, evitando muitas vezes que o contribuinte tenha que percorrer o longo e espinhoso caminho do Judiciário para obter o reconhecimento de um direito que a própria Administração poderia acolher. • Fizemos a adoção desse critério em 2010 e pudemos confirmar a sua excelência. A medida, aliás, prestigia os princípios constitucionais da moralidade e eficiência. CONSOLIDAÇÕES TRIBUTÁRIAS • Consolidar a legislação tributária significa agrupar - em um único diploma - todas as leis, decretos, instruções normativas e portarias, que dizem respeito à matéria tributária local. • Mais do que isso, uma consolidação deve ordenar, de forma sistemática e racional, a legislação tributária, enquadrando cuidadosamente cada assunto em seu devido lugar, garantindo, assim, àqueles que se utilizarão do diploma, pronta consulta e fácil pesquisa. • Mas não é só. Além da já mencionada consolidação das normas tributárias, um diploma dessa natureza deve ainda detalhar, esmiuçar, pormenorizar e explicar a legislação, possibilitando a sua efetiva execução, daí fazendo valer a denominação de regulamento. • Portanto, vislumbra-se dupla função de uma consolidação: de um lado, agrupa toda a legislação tributária do Município em um único decreto; de outro, explica e cria mecanismos para a perfeita aplicação daquela. • Consolidação anual: exigência do art. 212 do CTN. INTELIGÊNCIA FISCAL • A proposta é, pois, abandonar a fiscalização tradicional para implantar – em seu lugar – uma nova sistemática de trabalho, que prestigie rotinas que possam direcionar as ações fiscais para situações que apresentam, no mínimo, indícios de irregularidades, afastando as abordagens aleatórias sobre contribuintes. • GIAT • Monitoramento fiscal permanente. • Aplicação da “Fiscalização Orientadora”. O QUE DEVE SER PRIORITÁRIO NA FISCALIZAÇÃO? • O setor de Auditoria Fiscal deve concentrar seus esforços em atividades de notória capacidade contributiva, delegando às divisões de apoio processos e procedimentos meramente burocráticos e/ou de menor expressão financeira. Podemos exemplificar: restituições e compensações pequenas; cancelamentos retroativos de inscrição municipal, revisões de estimativa, isenções de IPTU e taxas; etc. • A realidade nos mostra que as fiscalizações acabam perdendo muito tempo com ações que nada representam em termos de arrecadação para o Município, o que faz com que atividades importantes acabem ficando para trás. • É fundamental que o órgão de fiscalização priorize ações produtivas, que possam gerar mais receita para a Prefeitura. • FISCALIZAÇÃO EM GRUPOS E SEGMENTADA. • “ARRASTÃO FISCAL”. CENTRAL DE INTELIGÊNCIA FISCAL • A “Central de Inteligência” deve ser fundamentada na recepção, seleção e análise de informações. A inteligência se exprime exatamente na capacidade de analisar o teor das informações recebidas, mediante técnicas de cruzamentos e conciliações dos dados obtidos. • Há, portanto, duas “inteligências” indispensáveis, que se ajustam no processo de investigação: a inteligência humana, do agente fiscal, receptor e analista das informações; e a “inteligência” do sistema, que cruza e consolida os dados, fornecendo praticidade e atualidade às análises do agente fiscal. NFS-e • • • • Utilização do sistema de NFS-e, com a criação de relatórios gerenciais: • Grandes contribuintes – quedas bruscas de recolhimento; • Grandes devedores – ações imediatas de cobrança do Fisco; • Notas fiscais canceladas; • Segmento econômico forte x recolhimento pequeno; • Comparação entre contribuintes do mesmo segmento; • Estimar contribuintes pequenos e/ou resistentes à emissão da NFS-e; • Cadastro Fiscal: Google/Facebook x CCM; • Programação do sistema de NFS-e para “travar” isenções, deduções, imunidades, não-incidência, quando não reconhecidas pelo Fisco. Cruzamento da NFS-e com obrigações acessórias federais e estaduais. Convênio com a RFB e Estados. Cruzamento da NFS-e com demais documentos: Censo da Educação, Boletim de Ocupação Hoteleira – BOH/EMBRATUR, CIRETRAN/Autoescolas, CNJ/Cartórios, Decred/RFB e Decrede Municipal. Alerta NFS-e: aviso eletrônico no Portal da NFS-e de divergências apuradas e prazo para regularização sem a multa punitiva. Recursos humanos: programadores, técnicos tributários, auditores fiscais e auxiliares administrativos. OBRIGAÇÕES ACESSÓRIAS FEDERAIS • • • • • • • • • • • DCTF: tributos federais autoconfessados pelo contribuinte. DIPJ: várias informações de interesse fiscal. DACON: várias informações relevantes, inclusive de serviços tomados. EFD/CONTRIBUIÇÕES: idem. DOI: informações prestadas pelos cartórios sobre operações imobiliárias. DIMOB: informações prestadas por empresas que constroem, comercializam, locam ou intermedeiam imóveis. GFIP: folha de salários e retenções feitas pelos tomadores. DMED: prestação de serviços médicos. DECRED: operações com cartões de crédito. DIRF: retenções nas fontes. SISCOSERV: importação de serviços (Portaria Conjunta RFB/SCS 1908/2012); DASN/PGDAS-D/DEFIS – SIMPLES NACIONAL. EXCLUSÃO DE ME/EPP DO SIMPLES NACIONAL POR DÉBITOS RESOLUÇÃO CGSN Nº 94/2011 COMPETÊNCIA Art. 75. A competência para excluir de ofício a ME ou EPP do Simples Nacional é: (Lei Complementar nº 123, de 2006, art. 29, § 5º; art. 33) I - da RFB; II - das Secretarias de Fazenda, de Tributação ou de Finanças do Estado ou do Distrito Federal, segundo a localização do estabelecimento; e III - dos Municípios, tratando-se de prestação de serviços incluídos na sua competência tributária. § 7º Ainda que a ME ou EPP exerça exclusivamente atividade não incluída na competência tributária municipal, se possuir débitos junto à Fazenda Pública Municipal, o Município poderá proceder à sua exclusão do Simples Nacional, observado o disposto no inciso V do caput e no § 1º, ambos do art. 76. (Lei Complementar nº 123, de 2006, art. 29, §§ 3º e 5º; art. 33, § 4º) PROCEDIMENTO • • • • • § 1º Será expedido termo de exclusão do Simples Nacional pelo ente federado que iniciar o processo de exclusão de ofício. (Lei Complementar nº 123, de 2006, art. 29, § 3º) § 2º Será dada ciência do termo de exclusão à ME ou à EPP pelo ente federado que tenha iniciado o processo de exclusão, segundo a sua respectiva legislação, observado o disposto no art. 110. (Lei Complementar nº 123, de 2006, art. 16, § 1ºA a 1º-D; art. 29, §§ 3º e 6º) § 3º Na hipótese de a ME ou EPP impugnar o termo de exclusão, este se tornará efetivo quando a decisão definitiva for desfavorável ao contribuinte, observando-se, quanto aos efeitos da exclusão, o disposto no art. 76. (Lei Complementar nº 123, de 2006, art. 39, § 6º) § 4º Não havendo impugnação do termo de exclusão, este se tornará efetivo depois de vencido o respectivo prazo, observando-se, quanto aos efeitos da exclusão, o disposto no art. 76. (Lei Complementar nº 123, de 2006, art. 29, § 3º; art. 39, § 6º) § 5º A exclusão de ofício será registrada no Portal do Simples Nacional na internet, pelo ente federado que a promoveu, ficando os efeitos dessa exclusão condicionados a esse registro. (Lei Complementar nº 123, de 2006, art. 29, § 3º; art. 39, § 6º) FORMAS DE EVITAR/REVERTER A EXCLUSÃO DO SIMPLES NACIONAL • Pagamento; • Parcelamento; • Recurso administrativo. CONSEQUÊNCIAS DO RECEBIMENTO DO RECURSO • Suspensão da exigibilidade do crédito tributário ou mesmo da notificação de exclusão. • Suspensão da própria exclusão enquanto o recurso não for definitivamente julgado, nos termos do art. 17, V, da Lei Complementar nº 123/2006. SUBSTITUIÇÃO TRIBUTÁRIA DO ISS • • • • • • CERTIDÃO NEGATIVA DE RETENÇÃO (CNR) E CERTIDÃO DE RECONHECIMENTO DE ALÍQUOTA (CRA) A primeira certidão deve ser solicitada ao Fisco quando o prestador não concorda com a retenção, a princípio exigida em todo e qualquer caso. Já a segunda (CRA), poderá ser solicitada quando a ME/EPP do Simples Nacional não concordar com a retenção de 5% do preço do serviço. A sistemática em comento evita, pois, que as partes decidam se fazem ou não a retenção, concentrando a decisão nas mãos do Fisco e, por outro lado, deixa de simplesmente aceitar a alíquota informada na nota fiscal pelos contribuintes optantes do Simples Nacional. Não basta, porém, a mera edição de ato normativo. É necessário firmar um estreito canal de comunicação com os contabilistas e contribuintes, para uma maior e melhor divulgação da sistemática. Palestras, comunicados semanais, matérias em jornais, e outros, devem fazer parte de uma ampla campanha de divulgação do regime de substituição tributária no Município. 45% de incremento após 6 meses de sua implantação. EXEMPLO DE CNR • No tocante à CNR, imaginemos a situação de um contribuinte que não concorda com a retenção do ISS no momento do recebimento do preço do serviço, argumentando que se trata de uma operação de locação de máquinas para serviços de construção civil, não alcançada pelo ISS, portanto. Deve então solicitar a CNR. • O órgão competente para a análise pede mais informações sobre o serviço prestado, inclusive o contrato firmado entre as partes. Verifica que não se trata de autêntica locação (como atividade-fim), mas de verdadeira prestação de serviços, onde a locação é mera atividade-meio, visto que a máquina locada para a construção civil é acompanhada de operador fornecido pelo próprio prestador. Nega, pois, a CNR e o tomador deverá fazer a retenção necessariamente. EXEMPLO DE CRA • No que tange à CRA, é muito comum empresas do Simples Nacional informarem a alíquota mínima na nota fiscal quando prestam um serviço para um tomador de outro município. Pela sistemática adotada em Bauru, prevalecerá a alíquota de 5% sempre que percentual menor não for referendado pela Prefeitura através da CRA. Quer dizer: o contribuinte que não concordar com os 5% de retenção, deverá solicitar a CRA e comprovar que a alíquota a ser aplicada é outra. DESIF - SIGBANCOS • Idealizamos e implantamos em Bauru um programa voltado para o monitoramento do ISS das instituições financeiras. • Trata-se de ferramenta informatizada com a funcionalidade de fiscalização específica de bancos, otimizando o trabalho do agente fiscalizador com base nas informações fornecidas por cada agência bancária, eletronicamente, dos lançamentos efetuados no plano de contas e balancetes mensais. O QUE FAZ O PROGRAMA • • • • O agente fiscalizador, a partir do envio do plano de contas interno dos bancos, sempre relacionado ao PLANO COSIF, elege quais contas são passíveis de ISS e essa informação é cruzada com o balancete da agência bancária, apurando-se o imposto devido e gerando a guia para a quitação do mesmo; O sistema possibilitará ao fiscal questionar o banco acerca da real natureza de algumas contas. Isso será feito eletronicamente, bastando o fiscal clicar na conta duvidosa e digitar a pergunta. O banco terá que responder na declaração a ser enviada no mês seguinte. Como a informação é fornecida por agências de várias instituições financeiras, a ferramenta ainda irá cruzar as informações entre essas agências, indicando o enquadramento levado a efeito por cada uma delas, o que pode servir de valioso argumento para que um determinado banco acabe reconhecendo a procedência da tributação já reconhecida por outros. O sistema estará pronto para gerar o auto de infração em relação às contas não levadas à tributação, peça que será notificada eletronicamente com o seu envio para o domicílio virtual da instituição financeira. Para tanto, basta que a legislação municipal autorize a notificação exclusivamente eletrônica. NOTA FISCAL “BAURUENSE” • No final de 2014 aprovamos em Bauru lei que criou o programa “Nota Fiscal Bauruense”. • Trata-se de programa de estímulo à cidadania, que gera créditos às pessoas que solicitarem a nota fiscal de serviços. Os créditos adquiridos poderão ser deduzidos do montante do Imposto Predial e Territorial Urbano – IPTU do exercício seguinte. • Haverá ainda sorteio de prêmios em dinheiro de até R$ 5.000,00. • O objetivo da lei é educar os cidadãos, mostrando a eles a importância da exigência da NFS-e para o Município. • Com a participação da sociedade – exigindo o documento em cada operação – a sonegação diminui e a receita aumenta, o que acaba revertendo em benefício dos próprios munícipes com a ampliação e melhoria dos serviços públicos. PLANTA GENÉRICA DE VALORES • Criação de Comissão de Avaliação de Imóveis através de decreto e formada por técnicos da Prefeitura, CREA, SINDUSCON, CRECI e corretores de imóveis. • Função: - atualizar permanentemente a PGV; - atuar em processos administrativos de revisão do valor venal. PROGRESSIVIDADE NO CAMPO DO IPTU • • • • • • Não se confundem progressividade no tempo, progressividade fiscal e seletividade do Imposto sobre a Propriedade Predial e Territorial Urbana – IPTU. A progressividade no tempo (EXTRAFISCAL) sempre foi admitida na seara do IPTU, mas parte da doutrina condicionava o seu emprego à prévia existência de lei federal regulamentadora da matéria, o que acabou ocorrendo com a edição da Lei Federal nº 10.257/2001, mais conhecida como “Estatuto da Cidade”. Para a sua correta aplicação, são necessários alguns requisitos exigidos pelo Estatuto da Cidade e também pelo próprio art. 182, § 4º, da CF/88: a) que o plano diretor aponte as diretrizes para o desenvolvimento urbano, indicando as áreas que deverão sofrer interferência direta do Poder Público; b) norma legal determinando o adequado aproveitamento de terrenos para a área contida no plano diretor, sob pena, sucessivamente, de parcelamento ou edificação compulsórios, IPTU progressivo e desapropriação com pagamento em Títulos da Dívida Pública – TDP (para resgate em até dez anos); c) norma legal instituindo as alíquotas progressivas no tempo. PROGRESSIVIDADE FISCAL DO IPTU E SELETIVIDADE • Já a progressividade fiscal está ligada sim ao aumento de receita e a promoção da justiça fiscal através do cumprimento do princípio da capacidade contributiva. A ideia é graduar as alíquotas conforme o valor venal dos imóveis. Em síntese, quanto maior o valor venal do imóvel, maior o valor da alíquota para o IPTU. • Por sua vez, diferenciando-se das demais figuras, a seletividade se afasta da noção de progressividade, já que naquela as situações tributadas distinguem-se. Dito de outro modo, na progressividade a alíquota aumenta conforme a base de cálculo também se eleva, ao menos na progressividade ordinária (já que a “no tempo” tem outra natureza, como já foi dito); na seletividade não. Neste regime a alíquota é alterada conforme as características e condições do imóvel. Nesse contexto, imóveis da periferia poderão ser gravados com alíquotas menores que os localizados em bairros de classe média. MODALIDADES DE PROGRESSIVIDADE FISCAL 1) PROGRESSIVIDADE GRADUADA Art. X. A alíquota do imposto (predial e/ou territorial urbano) será progressiva, variando de conformidade com as seguintes faixas dos valores venais dos imóveis tributados: I – faixa de valor venal até R$ 100.000,00: 1%; II – faixa de valor venal acima de R$ 100.000,00 até R$ 200.000,00: 1,5%; II – faixa de valor venal acima de R$ 200.000,00: 2%. 2) PROGRESSIVIDADE SIMPLES Art. X. A alíquota do imposto (predial e/ou territorial urbano) será progressiva, de acordo com o valor venal do imóvel tributado: I – imóvel com valor venal até R$ 100.000,00: 1%; II – imóvel com valor venal acima de R$ 100.000,00 até R$ 200.000,00: 1,5%; III – imóvel com valor venal acima de R$ 200.000,00: 2%. AEROFOTOGRAMETRIA E GEOPROCESSAMENTO • Realizamos esse serviço em Bauru em dois momentos distintos: inicialmente em 2007 e agora recentemente em 2013/2014. • A experiência nos mostrou que o custo-benefício do projeto é altamente favorável para o Município, isto é, a despesa com a empresa contratada para a realização do serviço acaba se mostrando pequena em relação à elevação da receita tributária. • Tal serviço consiste em fotografar as regiões da cidade através de voos diários, para posteriormente alimentar o cadastro imobiliário municipal com informações atualizadas sobre as medidas dos imóveis fotografados. • 42% e 23% de incremento para 2009 e 2014, respectivamente. PROCEDIMENTO • VOO; • PROCESSAMENTO DAS INFORMAÇÕES; • NOTIFICAÇÃO AOS CONTRIBUINTES E DISPONIBILIZAÇÃO DAS FOTOS (INTERNET E ATENDIMENTO); • RECURSOS ADMINISTRATIVOS; • NOTIFICAÇÃO DE LANÇAMENTO DO IPTU COM ACRÉSCIMOS. COBRANÇA DO ITBI PELO VALOR DE MERCADO • Em Bauru, há muitos anos utilizamos o valor real de mercado para a tributação das transmissões inter vivos de imóveis. Este valor é indicado no que podemos chamar de “Planta Paralela de Valores” (PPV), aprovada por ato infralegal. • Melhor explicando, tal documento é elaborado por uma comissão de técnicos formada especificamente para tal serviço, devidamente constituída por decreto do Prefeito. • Os valores de mercado presumidos são informados aos cartórios, que deverão observá-los quando da exigência do ITBI. GUIA ELETRÔNICA DE ITBI • • • • • • Mais recentemente, em meados de 2013, implantamos em Bauru um sistema eletrônico de geração da guia do ITBI, que é utilizado pelos cartórios de notas. Esta guia traz o valor de mercado provável do imóvel negociado, o que pode ser afastado por prova em contrário a cargo do contribuinte. Referida sistemática tem natureza de arbitramento. Destarte, para a sua validade, deve respeitar o art. 148 do CTN, o que implica dizer que deve ser garantido ao contribuinte o contraditório, isto é, a oportunidade de contestar o valor arbitrado. Contudo, é ínfimo o número de recursos protocolados. A grande maioria dos contribuintes acaba recolhendo o imposto segundo o valor de mercado constante na guia, justamente porque tal valor é muito próximo da realidade. A guia eletrônica de ITBI de Bauru foi implantada na metade de 2013 e já proporcionou um aumento de receita de mais de 50%. Saliente-se que os cartórios têm total interesse no procedimento apresentado, visto que os seus emolumentos são calculados exatamente com base no maior valor adotado pelo Município (valor do contrato, valor venal do IPTU ou valor de mercado). Automatização da atualização do contribuinte no CIM. CONTRIBUIÇÃO DE MELHORIA • Como legitimar? • Fato gerador: obra pública que cause valorização imobiliária. • Base de cálculo: “mais valia” e custo global da obra pública. Não pode apenas ratear o custo entre os imóveis abrangidos pela valorização! • Necessidade de publicação de edital com o memorial descritivo da obra como condição para a cobrança do tributo. CONTRIBUIÇÃO DE ILUMINAÇÃO PÚBLICA • Natureza tributária. • Qual é o seu fato gerador: a prestação do serviço público ou o seu custeio? Prestação do serviço de iluminação pública. • CIP: pode ter como base apenas o consumo de energia elétrica? Sim (STF). • CIP: pode incidir apenas sobre os proprietários ou consumidores de energia? Sim. • Pode incidir sobre imóveis não servidos pela iluminação pública? Sim. • Sua receita pode ser utilizada para o melhoramento e à expansão da rede? (TJ/SP - Apelação n° 0155500-55.2006.8.26.0000: sim). • Pode custear a iluminação dos bens de uso especial? • Não há imunidade. Mas pode haver isenções (por lei). FORMAS DE COBRANÇA DA CIP • É admitida pela doutrina e jurisprudência mais de uma forma de cálculo da CIP. Uma amarra, no entanto, é inafastável: o valor total (global) cobrado deve corresponder ao custo do serviço de iluminação pública, tendo em vista que o tributo em tela só tem sua razão de ser exatamente para o custeio de tal despesa. • Com relação ao valor individual, pode ser cobrado: - simplesmente dividindo o custo total pelo número de contribuintes (imóveis); - ou ainda, impondo limites a esse cálculo: por exemplo, até x% da conta de energia elétrica ou R$ x; - ou também através da previsão de percentuais progressivos que tomem como base o consumo de energia. • Instituição da substituição tributária para a Concessionária de Energia Elétrica. DÍVIDA ATIVA E COBRANÇA • • • • • • Não há como negar que a concepção do órgão de dívida ativa das prefeituras está totalmente equivocada. A cada ano que passa os erros vêm se repetindo, sendo que poucos tomaram alguma iniciativa no sentido de revolucionar a ultrapassada sistemática. A bem da verdade, o setor de dívida ativa municipal não faz aquilo que seria a sua atividade essencial: o controle de legalidade dos créditos tributários. O órgão acaba sendo ocupado com serviços de expediente, como parcelamentos, compensações, restituições e tramitação de processos de cancelamento de créditos tributários. As dívidas são inscritas sem que a sua legalidade e constitucionalidade sejam atestadas pelo órgão. Lamentavelmente, inscreve-se a dívida conforme ela foi encaminhada. Não há análise alguma dos elementos essenciais do tributo. A inscrição é praticamente automática. Só há controle de legalidade nos casos de recurso voluntário do contribuinte. Esse quadro tem gerado ao longo dos anos inúmeros problemas à Fazenda Municipal. O principal deles é o excessivo ajuizamento de ações absolutamente improcedentes, fato que acaba abarrotando de serviço não só os setores jurídicos da Municipalidade como o próprio Judiciário. E o que é pior, isso acaba gerando total incredulidade no Poder Público Municipal, que tem sua imagem cada vez mais desgastada frente aos órgãos judiciários e à opinião pública. A nossa proposta de transformar a dívida ativa leva em conta não só o presente e o futuro, mas também o passado. É imprescindível – até para que se saiba precisamente o crédito total do Município – que se faça uma meticulosa auditoria na dívida inscrita. Assim, teremos todo o montante inscrito passado a limpo, o que possibilitará um planejamento mais racional e adequado de execução fiscal e, ao mesmo tempo, uma sistemática nova, moderna e eficiente de controle da legalidade dos lançamentos. Mais do que isso, esse novo órgão de dívida ativa poderá inclusive trabalhar na própria cobrança administrativa daquilo que ele mesmo chancelou. Tais ideias seguem demonstradas nos tópicos seguintes. NOVA PROPOSTA • Teríamos então uma reestruturada “Divisão de Dívida Ativa”, composta por dois setores de fundamental importância: • Setor 1: Controle de Legalidade • Setor que terá a incumbência de manter o controle de legitimidade dos lançamentos tributários antes de sua regular inscrição em dívida ativa. • Verificar-se-ia a efetiva ocorrência do fato imponível tributário, bem como se os elementos essenciais do tributo estão presentes e devidamente determinados. • Lançamentos com vícios de ilegalidade e inconstitucionalidade seriam, de plano, infirmados, com fulcro no § 3º do art. 2º da Lei nº 6.830/80. • Isso certamente diminuirá o número de execuções fiscais descabidas, proporcionando ao município economia e rapidez na cobrança de seus créditos, além, é claro, de constituir valioso e elogiável instrumento de proteção aos contribuintes, que não precisarão bater às portas do Judiciário para fazerem valer os seus direitos. • Auditoria na dívida inscrita. NOVA PROPOSTA • • • • • • • Setor 2: Acompanhamento e Cobrança Trata-se de setor que promoverá a cobrança propriamente dita de créditos tributários líquidos e certos. O contribuinte terá os seus pagamentos acompanhados de perto por este setor. Será cobrado tão logo se verifique a inadimplência. A ideia é, no mínimo, um acompanhamento mensal da situação fiscal de cada sujeito passivo. A Fazenda vencerá pelo cansaço, isto é, receberá os seus créditos de tanto cobrá-los. Faremos notificações e telefonemas mensais, semanais e até diários, conforme a resistência oferecida pelo contribuinte. Poderá ser questionado: e o trabalho atual do órgão de dívida ativa, quem o fará? Todo o serviço atualmente executado pela dívida ativa deverá ser distribuído entre os setores que têm a atribuição de lançar os tributos municipais (setores de rendas mobiliárias e imobiliárias). Ou então que a estrutura seja reforçada, com a nomeação de novos funcionários. E a terceirização da cobrança, é possível? GEGRANDE: Grupo especializado na cobrança de grandes devedores. REFIS MUNICIPAL • Todo REFIS é realmente um mau negócio? • Se for usado de forma inteligente e não apenas para corrigir o descontrole e a incompetência da cobrança administrativa ou judicial, NÃO! • Por isso, na hora de se instituir um parcelamento, é importante checar as condições e as formas que levem a esse desiderato. • Aliás, a última lei de parcelamento especial em Bauru acabou facilitando o pagamento dos débitos, mas não prestigiando os maus pagadores, já que manteve parte dos acessórios (juros e multas) e previu certas exigências acauteladoras para aqueles contribuintes que realmente desejassem regularizar as suas pendências. • Débito automático e parcelamento digital. SERASA/SPC E PROTESTO DAS CDA´S EM CARTÓRIO • • • • • • O protesto da certidão de dívida ativa é uma ação que atualmente vem sendo acolhida pelo nosso Judiciário. No final de 2012, foi editada a Lei Federal nº 12.767/2012, que inseriu – dentre os títulos protestáveis – exatamente a certidão de dívida ativa, o que acabou fortalecendo ainda mais tal conduta. A inscrição dos créditos na SERASA e no SPC também tem recebido boa acolhida de nossa jurisprudência, com decisões favoráveis até mesmo do STJ. É, pois, uma boa opção principalmente como alternativa à execução dos pequenos créditos cuja cobrança judicial não compensa. Diferentemente das “sanções políticas”, há anos refutadas pelo Judiciário e que, portanto, não devem ser aplicadas (negativa de notas fiscais em razão da existência de débitos, condicionamento de alvará à quitação da dívida, etc.), os instrumentos antes comentados são atualmente referendados pelos nossos tribunais, fato que transmite tranquilidade às ações dos nossos governantes nesse sentido. Basta um mero ato normativo municipal infralegal (decreto ou instrução normativa) disciplinando as dívidas que serão protestadas ou mesmo inscritas nos órgãos de proteção ao crédito. Não há necessidade de lei, portanto. É o que vem decidindo os tribunais de justiça de nosso País. “CÓDIGO DA CIDADANIA FISCAL” • Apresentamos em Bauru anteprojeto de lei criando o intitulado “Código da Cidadania Fiscal”, instrumento verdadeiramente democrático, que tem como objetivo transformar a relação Fiscocontribuinte e aprimorar a Administração Tributária Municipal. • O presente diploma não prevê normas meramente “programáticas”. Ao contrário, a sua aplicabilidade é imediata. Fizemos questão de estabelecer penalidades e soluções para o eventual descumprimento de cada um dos seus preceitos. • Isso garante um regramento verdadeiro e eficaz, capaz de provocar um imediato “choque de gestão” na Administração Tributária Municipal. • Consolidação das medidas apresentadas neste curso e de inúmeras outras, garantidoras de direitos do contribuinte e também com o objetivo de fortalecer a Administração Tributária Municipal. MUITO OBRIGADO PELA SUA ATENÇÃO! Contato: [email protected] Confira nossas publicações: • SUPERSIMPLES – Anotado e Comparado • ITBI • ISS – Teoria, Prática e Questões Polêmicas • ISS sobre Cartórios • ISS na construção civil • ISS sobre o leasing • Administração Tributária Municipal – Eficiência e Inteligência Fiscal

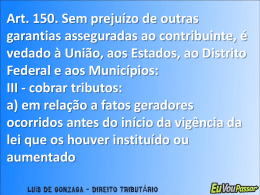

Baixar