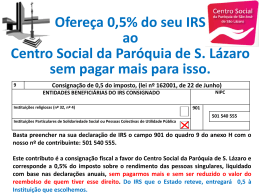

DEDUÇÕES À COLECTA 1) PPR´S – Planos Poupança-Reforma Integram o conceito genérico de "planos de poupança" os planos de poupançareforma (PPR), os planos de poupança-educação (PPE) e os planos de poupançareforma/educação (PPR/E). Estes planos são constituídos por certificados nominativos de fundos de poupançareforma, de poupança-educação ou de poupança-reforma/educação constituídos sob a forma de fundos de investimento mobiliário, de fundos de pensões ou de fundos autónomos de modalidades de seguros do ramo "Vida". Estes fundos beneficiam de isenções fiscais, na área da tributação do rendimento e do património, facto que, naturalmente, se reflecte de forma positiva no rendimento daqueles certificados. Os certificados de poupança podem ser subscritos tanto por pessoas singulares como por empresas a favor e em nome dos seus trabalhadores. Os valores aplicados pelas empresas na constituição de planos de poupança para os seus trabalhadores, sempre que confiram direitos individualizados dos respectivos beneficiários, constituem rendimentos do trabalho dependente do trabalhador e, como tal sujeitos a IRS nos termos do artigo 2.º, n.º 3, alínea b) e n.º 9 do respectivo Código. Porém, sempre que seja observado um conjunto de condicionalismos previsto no artigo 18.º do Estatuto dos Benefícios Fiscais, estes valores são isentos de IRS, constituindo custos fiscais da empresa. São dedutíveis à colecta do IRS, 20% dos valores aplicados em planos de poupança-reforma, por sujeito passivo não casado, ou por cada um dos cônjuges não separados judicialmente de pessoas e bens, com os seguintes limites: € 400 por sujeito passivo com idade inferior a 35 anos; € 350 por sujeito passivo com idade compreendida entre 35 e 50 anos; € 300 por sujeito passivo com idade superior a 50 anos. De acordo com entendimento da administração tributária, apenas conferem direito ao benefício fiscal as aplicações em planos de poupança-reforma/educação quando os participantes/tomadores sejam, simultaneamente, os beneficiários/segurados. Não são dedutíveis à colecta de IRS, os valores aplicados pelos sujeitos passivos após a data da passagem à reforma. Salienta-se que, conforme doutrina da administração fiscal, as despesas, comissões e outros encargos que oneram a subscrição dos planos de poupança não integram o valor da aplicação, para efeitos de IRS. Os PPR podem ser objecto de resgate, sem qualquer penalização em termos fiscais, apenas nas seguintes condições: Após os 60 anos de idade, desde que decorridos 5 anos sobre a data da 1ª entrega no Fundo; Reforma por velhice, desde que decorridos 5 anos sobre a data da 1ª entrega no Fundo; Resgate antecipado em condições consideradas de extrema necessidade: Desemprego de longa duração do Participante ou de qualquer um dos membros do agregado familiar; Incapacidade permanente do Participante ou de qualquer um dos membros do agregado familiar para o trabalho; Doença grave do participante ou de qualquer um dos membros do agregado familiar; Em caso de morte do Participante. 2) DESPESAS COM A EDUCAÇÃO E REABILITAÇÃO PASSIVOS E DEPENDENTES (DEFICIENTES) DOS SUJEITOS Na educação e reabilitação dos sujeitos passivos e seus dependentes, ambos deficientes, os encargos aqui suportados são dedutíveis à colecta do IRS 30% da totalidade das despesas de educação e reabilitação do sujeito passivo ou dependente deficiente. 3) PRÉMIOS DE SEGUROS OU CONTRIBUIÇÕES PAGAS A ASSOCIAÇÕES MUTUALISTAS EM QUE FIGUREM COMO PRIMEIROS BENEFICIÁRIOS, SUJEITOS PASSIVOS DEFICIENTES OU DEPENDENTES DEFICIENTES São dedutíveis à colecta do IRS 25% da totalidade dos prémios de seguros em que o sujeito ou dependente deficiente figurem como primeiros beneficiários. O n.º 3 do art.º 87.º do CIRS, determina que a dedução não pode exceder 15% da colecta. 4) CONTRIBUIÇÕES INDIVIDUAIS PARA FUNDOS DE PENSÕES, PARA ASSOCIAÇÕES MUTUALISTAS E OUTROS REGIMES COMPLEMENTARES DE SEGURANÇA SOCIAL As contribuições individuais dos participantes em fundos de pensões e outros regimes complementares de segurança social que garantam exclusivamente o benefício de reforma, invalidez ou sobrevivência, incapacidade para o trabalho, desemprego e doença grave, aplica-se o disposto no artigo 21.º. Este benefício é cumulável com o previsto no n.º 2 do artigo 21.º, não podendo, no entanto, em conjunto exceder, os limites nele fixado. Ou seja: Idade do sujeito passivo: Superior a 50 anos 20% do valor aplicado com o limite de € 300 Entre 35 e 50 anos 20% do valor aplicado com o limite de € 350 Inferior a 35 anos 20% do valor aplicado com o limite de € 400 5) DEDUÇÕES POR DONATIVOS Para efeitos fiscais, os donativos constituem entregas em dinheiro ou em espécie concedidos, sem contrapartidas, que, configurem obrigações de carácter pecuniário ou comercial às entidades públicas ou privadas, cuja actividade consista predominantemente na realização de iniciativas nas áreas social, cultural, ambiental, desportiva ou educacional. Nos termos do art. 63.º do EBF, podem ser deduzidos á colecta, os seguintes donativos concedidos em dinheiro por sujeitos passivos residentes em Território Nacional: Sem limite: 25% dos donativos concedidos ao Estado, Regiões Autónomas, Autarquias Locais, Fundações em que essas entidades participem em mais de 50% da dotação inicial, e associações de municípios e freguesias, em relação aos quais não é necessário reconhecimento prévio. Os donativos serão majorados, automaticamente, em: 120% se destinados a fins culturais, ambientais, desportivos e educacionais; 130% quando atribuídos ao abrigo de contratos plurianuais; 140% se destinados a fins sociais ( n.º 7 art. 62.º do EBF). Com limite de 15% da colecta: 25% dos donativos atribuídos às seguintes entidades: Instituições particulares de solidariedade social, bem como pessoas colectivas legalmente equiparadas; Pessoas colectivas de utilidade pública administrativa e de mera utilidade pública que prossigam fins de caridade, assistência, beneficência e solidariedade social e cooperativas de solidariedade social; Centros de cultura e desporto organizados nos termos dos Estatutos do Instituto Nacional de Aproveitamento dos Tempos Livres dos Trabalhadores (INATEL), desde que destinados ao desenvolvimento de actividades de natureza social do âmbito daquelas entidades; Organizações não governamentais cujo objecto estatutário se destine essencialmente à promoção dos valores da cidadania, da defesa dos direitos humanos, dos direitos das mulheres e da igualdade de género, nos termos legais aplicáveis; Organizações não governamentais para o desenvolvimento; Outras entidades promotoras de iniciativas de auxílio a populações carecidas de ajuda humanitária em consequência de catástrofes naturais ou de outras situações de calamidade internacional, reconhecidas pelo Estado Português, mediante despacho conjunto dos ministros responsáveis pelas áreas das finanças e dos negócios estrangeiros. Os donativos referidos serão considerados no valor correspondente a 130% do respectivo total ou a 140% no caso de se destinarem a custear as seguintes medidas: Apoio à infância ou à terceira idade; Apoio e tratamento de toxicodependentes ou de doentes com sida, com cancro ou diabéticos; Promoção de iniciativas dirigidas à criação de oportunidades de trabalho e de reinserção social de pessoas, famílias ou grupos em situações de exclusão ou risco de exclusão social, designadamente no âmbito do rendimento social de inserção, de programas de luta contra a pobreza ou de programas e medidas adoptadas no contexto do mercado social de emprego. Serão considerados em 150%, os donativos concedidos às entidades referidas que se destinem a custear as seguintes medidas: Apoio pré-natal a adolescentes e a mulheres em situação de risco e à promoção de iniciativas com esse fim; Apoio a meios de informação, de aconselhamento, de encaminhamento e de ajuda a mulheres grávidas em situação social, psicológica ou economicamente difícil; Apoio, acolhimento e ajuda humana e social a mães solteiras; Apoio, acolhimento, ajuda social e encaminhamento de crianças nascidas em situações de risco ou vítimas de abandono; Ajuda à instalação de centros de apoio à vida para adolescentes e mulheres grávidas cuja situação sócio-económica ou familiar as impeça de assegurar as condições de nascimento e educação da criança; Apoio à criação de infra-estruturas e serviços destinados a facilitar a conciliação da maternidade com a actividade profissional dos pais. Serão ainda considerados os donativos concedidos as seguintes entidades: Cooperativas culturais, institutos, fundações e associações que prossigam actividades de investigação, excepto as de natureza científica, de cultura e de defesa do património histórico-cultural e do ambiente, e bem assim outras entidades sem fins lucrativos que desenvolvam acções no âmbito do teatro, do bailado, da música, da organização de festivais e outras manifestações artísticas e da produção cinematográfica, audiovisual e literária; Museus, bibliotecas e arquivos históricos e documentais; Organizações não governamentais de ambiente (ONGA); Comité Olímpico de Portugal, Confederação do Desporto de Portugal, pessoas colectivas titulares do estatuto de utilidade pública desportiva; Associações promotoras do desporto e associações dotadas do estatuto de utilidade pública que tenham como objecto o fomento e a prática de actividades desportivas, com excepção das secções participantes em competições desportivas de natureza profissional; Centros de cultura e desporto organizados nos termos dos Estatutos do INATEL, com excepção dos donativos abrangidos pela alínea c) do n.º 3; Estabelecimentos de ensino, escolas profissionais, escolas artísticas e jardins-de-infância legalmente reconhecidos pelo Ministério da Educação; Instituições responsáveis pela organização de feiras universais ou mundiais, nos termos a definir por resolução do Conselho de Ministros. Os donativos serão majorados automaticamente na liquidação do imposto, pela Administração Fiscal, da seguinte forma: 120% para donativos com fins culturais, educacionais, ambientais ou desportivos; 130% para donativos com fins culturais, educacionais, ambientais ou desportivos concedidos ao abrigo de contratos plurianuais; 130% para donativos destinados a fins sociais; 140% para donativos destinados a custear medidas de apoio à infância, terceira idade, toxicodependentes, doentes com sida, cancro ou diabetes; 150% para donativos que se destinem a custear medidas de apoio pré natal de adolescentes, ajuda a mulheres grávidas em situação económica difícil, acolhimento de pessoas em risco; 130% para donativos concedidos às igrejas, instituições religiosas e pessoas colectivas sem fins lucrativos pertencentes a confissões religiosas. 6) PRÉMIOS DE SEGUROS DE ACIDENTES PESSOAIS E DE SEGUROS DE VIDA São dedutíveis à colecta do IRS, com o limite de € 65,00, tratando-se de sujeitos passivos não casados ou separados judicialmente de pessoas e bens, ou de € 130,00, tratando-se de sujeitos passivos casados e não separados judicialmente de pessoas e bens, 25% das importâncias dispendidas com prémios de seguros de acidentes pessoais e seguros de vida que garantam exclusivamente os riscos de morte, invalidez ou reforma por velhice, neste último caso desde que o benefício seja garantido após os 55 anos de idade e 5 anos de duração do contrato, relativos ao sujeito passivo ou aos seus dependentes, pagos por aquele ou por terceiros, desde que, neste caso, tenham sido, comprovadamente, tributados como rendimento do sujeito passivo. Nas mesmas condições, os prémios de seguro de vida em que figurem como primeiros beneficiários os sujeitos passivos ou dependentes deficientes, são dedutíveis em 25%, não podendo no entanto a dedução exceder 15% da colecta de IRS, conforme dispõe os nºs 2 e 3 do art.º 87.º. São igual e autonomamente dedutíveis à colecta do IRS 30% dos prémios de seguros ou contribuições pagas a associações mutualistas, que cubram exclusivamente riscos de saúde relativos ao sujeito passivo ou aos seus dependentes, pagos por aquele ou por terceiros, desde que neste caso tenham sido comprovadamente tributados como rendimentos do sujeito passivo, com o limite de € 85,00, tratando-se de sujeitos passivos não casados ou separados judicialmente de pessoas e bens, ou de € 170,00, tratando-se de sujeitos passivos casados e não separados judicialmente de pessoas e bens. Os limites indicados serão elevados, por cada dependente a cargo, em € 43,00. No que respeita a seguros de vida, a dedução fica subordinada à condição resolutiva de as apólices não garantirem o pagamento, e de que este se não verifique, nomeadamente por resgate ou adiantamento, de qualquer capital em vida, excepto por invalidez ou reforma por velhice, neste último caso desde que o benefício seja garantido após os 55 anos de idade e 5 anos de duração do contrato. Se as entidades, relativamente a seguros de acidentes pessoais e a seguros de vida que cubram exclusivamente os riscos de morte, invalidez ou reforma por velhice, pagarem quaisquer importâncias fora das condições previstas no n.º 1 do art.º 86.°, a soma dos montantes anuais deduzidos, agravados de uma importância correspondente à aplicação a cada um deles do produto de 10% pelo número de anos decorridos desde aquele em que foi exercido o direito à dedução, será acrescido ao rendimento ou à colecta, conforme a dedução tenha sido efectuada ao rendimento ou à colecta, ficando as entidades obrigadas a comunicar a ocorrência de tais factos à administração fiscal. 7) JUROS E AMORTIZAÇÕES DE DIVIDAS CONTRAÍDAS COM AQUISIÇÃO, CONSTRUÇÃO, BENEFICIAÇÃO DE IMÓVEIS E PRESTAÇÕES DEVIDAS EM RESULTADO DE CONTRATOS CELEBRADOS COM COOPERATIVAS DE HABITAÇÃO OU NO REGIME DE COMPRAS EM GRUPO, COM IMÓVEIS PARA HABITAÇÃO PRÓPRIA E PERMANENTE São dedutíveis à colecta do IRS 30% dos encargos a seguir mencionados relacionados com imóveis situados em território português ou no território de outro Estado membro da União Europeia ou no espaço económico europeu desde que, neste último caso, exista intercâmbio de informações, com o limite de € 591, para restantes agregados e € 295,50 para separados de facto. • Juros e amortizações de dívidas contraídas com a aquisição ou beneficiação de imóveis destinados para habitação própria e permanente ou arrendamento devidamente comprovado para habitação permanente do arrendatário, com excepção das amortizações efectuadas por mobilização de saldo da conta poupança habitação; • Prestações devidas em resultado de contratos celebrados com cooperativas e habitação ou no âmbito de regime de compras em grupo, para a aquisição de imóveis destinados à habitação própria e permanente ou arrendamento para habitação própria e permanente do arrendatário, devidamente comprovado, na parte que respeitem a juros e amortizações das correspondentes dividas. Aos limites estabelecidos acrescem 10% no caso de imóveis classificados na categoria A ou A+, de acordo com certificado energético atribuído nos termos do Decreto-Lei n.º 78/2006, de 4 de Abril, passando deste modo, o limite para € 650,10, para restantes agregados e € 325,05 para separados de facto. A Lei 64/2008 de 5 de Dezembro ao aditar o n.º 7 ao art.º 85.º do CIRS, determina, a majoração dos encargos com imóveis, tendo em conta os escalões previstos no n.º 1 do artigo 68.º, nos seguintes termos: Em 50 % para os sujeitos passivos com rendimento colectável até € 7250; Em 20 % para os sujeitos passivos com rendimento colectável até € 17979; Em 10 % para os sujeitos passivos com rendimento colectável até € 41 349. Deste modo dos encargos com imóveis serão dedutíveis, em 30% do suportado, com os limites de: Para os sujeitos passivos com rendimento colectável até € 7 250, o será de € 886,50 Para os sujeitos passivos com rendimento colectável até € 17 979, o será de € 709,20; Para os sujeitos passivos com rendimento colectável até € 41 349, o será de 650,10. valor limite limite limite 8) RENDAS PARA FINS DE HABITAÇÃO PERMANENTES São dedutíveis à colecta do IRS 30% das importâncias, líquidas de subsídios ou comparticipações oficiais, suportadas a título de renda pelo arrendatário de prédio urbano ou de sua fracção autónoma para fins de habitação permanente, quando referentes a contratos de arrendamento celebrados a coberto do Regime de Arrendamento Urbano, aprovado pelo Decreto - Lei n.º 321-B/90, de 15 de Outubro ou do Novo Regime de Arrendamento Urbano, aprovado pela Lei n.º 6/2006, de 27 de Fevereiro, ou pagas a titulo de rendas por contrato de locação financeira relativo a imóveis para habitação própria e permanente, efectuadas ao abrigo deste regime, na parte em que não constituam amortização de capital, bem como as importâncias suportadas pelos arrendatários de imóveis dos fundos de investimento imobiliário para arrendamento habitacional - FIIAH, com o limite de € 295,50 para sujeitos passivos separados de facto e € 591, para restantes agregados. 9) REGIME PÚBLICO DE CAPITALIZAÇÃO Cada contribuinte poderá deduzir à colecta de IRS, 20% dos valores aplicados em contas individuais geridas em regime público de capitalização, tendo como limite máximo € 350 por sujeito passivo. As deduções obtidas pela aplicação de valores neste regime, são cumulativas com as deduções aplicáveis aos Planos Poupança Reforma (PPR – n.º 2 do art.º 21.º do EBF), que permitem uma dedução de: € 400 por sujeito passivo com idade inferior a 35 anos; € 350 por sujeito passivo com idade compreendida entre 35 e 50 anos; € 300 por sujeito passivo com idade superior a 50 anos. Assim, em função da idade dos sujeitos passivos, o PPR permite uma maior dedução para quem tenha menos de 35 anos e penaliza os maiores de 50, por estabelecer deduções diferentes em função da idade do beneficiário, o que não acontece com este novo benefício fiscal. 10) COMEMORAÇÕES DO CENTENÁRIO DA REPÚBLICA Donativos devidamente comprovados, concedidos à entidade incumbida legalmente de assegurar a preparação, organização e coordenação das comemorações do primeiro centenário da implantação da República, por pessoas singulares residentes em território nacional, desde que não tenham sido contabilizados como custo do exercício (art. 80.º da Lei n.º 67-A/2007, de 31 de Dezembro – OE para 2008). 11) ENCARGOS COM REABILITAÇÃO URBANA São dedutíveis à colecta, em sede de IRS, até ao limite de € 500, 30% dos encargos suportados pelo proprietário, relacionados com a reabilitação de: - Imóveis, localizados em 'áreas de reabilitação urbana' e recuperados nos termos das respectivas estratégias de reabilitação; ou - Imóveis arrendados passíveis de actualização faseada das rendas nos termos dos artigos 27.º e seguintes do Novo Regime de Arrendamento Urbano (NRAU), aprovado pela Lei n.º 6/2006, de 27 de Fevereiro, que sejam objecto de acções de reabilitação. 12) ENCARGOS COM LARES São dedutíveis à colecta do IRS, 25% dos encargos com lares e outras instituições de apoio à terceira idade, relativos aos sujeitos passivos, bem como dos encargos com lares e residências autónomas para pessoas com deficiência, seus dependentes, seus ascendentes e colaterais até ao 3.º grau que não possuam rendimentos superiores ao salário mínimo nacional mais elevado, com o limite de € 403,75. 13) EQUIPAMENTOS PARA A UTILIZAÇÃO DE ENERGIAS RENOVÁVEIS (INCLUI GÁS NATURAL) São de indicar as Importâncias despendidas com a aquisição de equipamentos novos para utilização de energias renováveis e de equipamentos para a produção de energia eléctrica ou térmica (co-geração), por microturbinas, com potência até 100 KW, que consumam gás natural, incluindo equipamentos complementares indispensáveis ao seu funcionamento, desde que afectos a utilização pessoal, nos termos da alínea a) do art. 85.º-A do Código do IRS e Anexo da Portaria n.º 303/2010, de 8 de Junho. 14) Obras de melhoria de condições térmicas São de indicar as importâncias despendidas com a aquisição de equipamentos e obras de melhoria das condições de comportamento térmico de edifícios, dos quais resulte directamente o seu maior isolamento, desde que afectos a utilização pessoal, nos termos da alínea b) do art. 85.º-A do Código do IRS e Anexo da Portaria n.º 303/2010, de 8 de Junho. 15) Veículos não poluentes São dedutíveis à colecta do IRS, uma vez em cada período de quatro anos, 30% das importâncias despendidas com aquisição dos seguintes bens, desde que afectos á utilização pessoal, com o limite de €803: - Equipamentos novos para utilização de energias renováveis e de equipamentos para a produção de energia eléctrica ou térmica (co-geração), por microturbinas, com potência até 100 kW, que consumam gás natural, incluindo equipamentos complementares indispensáveis ao seu funcionamento; - Equipamentos e obras de melhoria das condições de comportamento térmico de edifícios, dos quais resulte directamente o seu maior isolamento; - Veículos sujeitos a matrícula, exclusivamente eléctricos ou movidos a energias renováveis não combustíveis. SAÚDE/EDUCAÇÃO 1) Despesas de saúde com aquisição de bens isentos de IVA ou sujeitos à taxa reduzida e Juros contraídos para pagamento das mesmas Despesas de saúde, na parte que não foi objecto de comparticipação, efectuadas com a aquisição de bens e serviços isentos de IVA ou sujeitos à taxa reduzida de 4% ou 6%, dos sujeitos passivos e seus dependentes, dos ascendentes e colaterais até ao 3.º grau, bem como os montantes dos juros contraídos para pagamento dessas despesas (alíneas a), b) e c) do n.º 1 do art. 82.º do CIRS). As despesas dos ascendentes e colaterais até ao 3.º grau só poderão ser declaradas se estes não auferirem rendimentos superiores ao valor anual da retribuição mínima e viverem em economia comum com os sujeitos passivos. 2) Despesas de saúde, com a aquisição de outros bens e serviços justificados através de receita médica Despesas efectuadas com a aquisição de outros bens e serviços, com excepção dos referidos anteriormente, directamente relacionados com despesas de saúde do sujeito passivo, do seu agregado familiar e dos seus ascendentes e colaterais até ao 3.º grau, desde que devidamente justificados através de receita médica (alínea d) do n.º 1 do art. 82.º do CIRS), não isentos ou sujeitos a taxa superior à reduzida. São dedutíveis à colecta 30% das importâncias despendidas com: • Aquisição de bens e serviços directamente relacionados com despesas de saúde do sujeito passivo e do seu agregado familiar, que sejam isentas de IVA, ainda que haja renuncia à isenção, ou sujeitas à taxa reduzida de 5%. • Aquisição de bens e serviços directamente relacionados com despesas de saúde dos ascendentes e colaterais até ao 3º grau do sujeito passivo, que sejam isentas de IVA, ainda que haja renúncia à isenção, ou sujeitas à taxa reduzida de 5%, desde que não possuam rendimentos superiores ao salário mínimo nacional mais elevado e com aquele vivam em economia comum; • Os juros de dívidas contraídas para o pagamento das despesas mencionadas nas alíneas anteriores; • Aquisição de outros bens e serviços directamente relacionados com despesas de saúde do sujeito passivo, do seu agregado familiar, dos seus ascendentes e colaterais até ao 3.º grau, desde que devidamente justificados através de receita médica, com o limite de € 65,00 ou de 2,5% das importâncias referidas nas alíneas a), b) e c), se superior. Como facilmente se constata, passaram a existir algumas diferenças neste regime, em relação ao regime dos abatimentos. Com efeito, passou a haver duas categorias de despesas de saúde: 1. Aquelas que sejam isentas de IVA ou sujeitas a este imposto à taxa de 5% e 2. As despesas sujeitas a taxas superiores. As primeiras conferem direito ao crédito total do imposto apurado pela taxa de conversão de 30% do total das despesas (Exemplo - se alguém tiver despesas de saúde do tipo das mencionadas no montante de 500 euros, deduzirá de acordo com este regime 150 euros à colecta de IRS). As segundas, conferem igualmente direito a crédito de imposto apurado pela mesma taxa de conversão, mas limitado a ou a 2,5% das despesas de saúde isentas de IVA ou sujeitas à taxa de 5%. Mantém-se a regra de que as despesas de saúde parcialmente comparticipadas por qualquer entidade pública ou privada são dedutíveis, na parte efectivamente suportada pelo beneficiário, no ano em que for efectuado o reembolso da parte comparticipada. Para comprovar as despesas de saúde efectuadas o sujeito passivo deverá, exigir e guardar os seguintes documentos: • Tratando-se de medicamentos ou prestação de serviços médicos, a respectiva factura-recibo da farmácia ou da entidade em causa, a qual deve indicar o nome e a quantidade dos medicamentos ou tratamentos. Também serão considerados documentos formalmente correctos a fotocópia ou o original da receita ou da prescrição médica, acompanhadas do recibo da farmácia; São considerados medicamentos todas as substâncias ou composições que possuam propriedades curativas ou preventivas de doenças e seus sintomas, com vista a estabelecer um diagnóstico médico ou a restaurar, corrigir ou modificar as suas funções orgânicas. • Tratando-se de internamentos em hospitais, clínicas ou casas de saúde oficiais (ou particulares licenciadas para o efeito, a factura ou o documento equivalente, devidamente emitido; • Nos casos de comparticipação nos encargos de saúde por entidades oficiais (ADSE) ou particulares (companhias de seguros) o documento por estas, emitido, deverá ser entregue aos beneficiários até 20 de Janeiros; Neste caso apenas poderão ser deduzidas as despesas não comparticipadas. Nos casos de consultas nos Centros Regionais de Saúde ou nos postos de atendimento permanente da Direcção-Geral dos Cuidados de Saúde Primários, as senhas de consulta comprovativas do pagamento das taxas moderadoras devidas pela prestação de cuidados de saúde. Medicamentos Outros produtos ou serviços com a prescrição médica Internamentos em hospitais ou casas de saúde oficiais, ou particulares para o efeito licenciadas Despesas comparticipadas p/ seguradoras Taxas Moderadoras Factura-recibo da farmácia que os deve identificar nominal e quantitativamente, ou fotocópia ou original da receita médica, anotada e completada com recibo da farmácia Respectiva factura-recibo que os deve identificar nominal e quantitativamente, acompanhada de original ou de fotocópia da receita médica, anotada e completada com recibo da entidade fornecedora Factura ou documento equivalente emitidas nos termos legais Documento emitido pelas seguradoras na parte das despesas não reembolsadas Senhas de consultas comprovativas do pagamento 3) Despesas de educação e de formação profissional do sujeito passivo e dependentes São dedutíveis à colecta do IRS, 30% das despesas de educação e formação profissional do sujeito passivo e dos seus dependentes, com o limite de 160 % do valor mensal do salário mínimo nacional mais elevado, ou seja, €760, independentemente do estado civil do sujeito passivo. Nos agregados com três ou mais dependentes a seu cargo, o limite antes referido é elevado em 30% por cento do valor mensal do salário mínimo nacional mais elevado (mais €142,50), por cada dependente, caso existam, relativamente a todos eles, despesas de educação. As despesas de educação e formação suportadas só são dedutíveis desde que prestadas, respectivamente, por estabelecimentos de ensino integrados no sistema nacional de educação ou reconhecidos como tendo fins análogos pelos ministérios competentes, ou por entidades reconhecidas pelos ministérios que tutelam a área da formação profissional e, relativamente às últimas, apenas na parte em que não tenham sido consideradas como dedução específica da categoria A ou encargo da categoria B. Tendo surgido algumas dificuldades na interpretação do conceito " Despesas de Educação " tornou-se necessário clarificá-lo com alguns exemplos do que podem ou não ser consideradas despesas de educação, assim: 1. São genericamente dedutíveis: Jardins-de-infância, amas, escolas do ensino básico, secundário ou superior, públicos ou privados; Compreende, nomeadamente, taxas de inscrição, propinas, transporte, alojamento, alimentação (fornecida por terceiros), livros e material escolar. 2. Não são genericamente aceites: Explicações, computadores, enciclopédias, instrumentos musicais e outros materiais ou equipamentos cuja função predominante não se esgote na aprendizagem de disciplinas curriculares.

Baixar