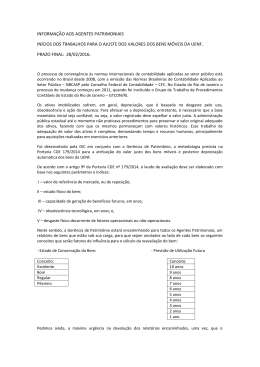

1 NOVA CONTABILIDADE APLICADA AO SETOR PÚBLICO: UM ESTUDO SOBRE O RECONHECIMENTO DA DEPRECIAÇÃO NA CONTABILIDADE DOS ESTADOS BRASILEIROS RESUMO O setor público vem passando por um processo de convergência de normas e procedimentos no que tange aos aspectos contábeis, onde através da publicação das Normas Brasileiras Aplicadas ao Setor Público, busca-se a uniformização das práticas contábeis na Administração Pública. A contabilidade aplicada ao setor público deixa de ter o orçamento como foco, e passa a ter um enfoque patrimonial, onde se faz necessário verificar a eficiência na utilização dos recursos destinados a manter os entes públicos. Diante do exposto, essa pesquisa buscou verificar se são realizados os registros de depreciação pelos Poderes Executivos dos Estados Brasileiros de forma adequada. Foi realizada uma pesquisa qualitativa e quantitativa já que se buscou verificar um fenômeno que vem ocorrendo com a publicação das normas, e utilizou também percentuais para a exposição dos resultados. O estudo constatou que cerca de 74% dos estados brasileiros evidencia a depreciação no balanço patrimonial. Observou-se ainda que os fenômenos que modificam o patrimônio não são evidenciados por todos os estados brasileiros. Sobre o método de depreciação utilizado pelos entes a pesquisa obteve que 85% dos estados não divulgam o método utilizado e os que divulgam utilizam o método das cotas constantes instituído pela Receita Federal do Brasil, sendo necessária a implantação de metodologia de depreciação adequada para o setor público, com definição de vida útil condizente com a utilização do bem. Constatou-se através da pesquisa que não existe a disclousure adequada, por parte dos Estados Membro, quanto as informações, referentes à Depreciação a aos ativos depreciados, sendo necessárias medidas, para que estes Órgãos possam se adequar às Regulamentações pertinentes. Palavras-chaves: Contabilidade. Contabilidade Pública. Disclousure. Patrimônio Público. Depreciação. 2 1. INTRODUÇÃO A ciência contábil vem passando por diversas mudanças decorrentes das inúmeras demandas da sociedade em geral. Considerada a ciência que estuda o patrimônio e nos fornece informações sobre tal para que através dessas informações se tome decisões corretas. No setor privado essas mudanças vêm ocorrendo de maneira mais acelerada já que com a instituição das Normas Internacionais de Contabilidade através da regulamentação das Leis nº 11.638/2007 e 11.941/2009, fez-se necessário a convergência de padrões nacionais, para assim adaptar-se ao cenário mundial. A Contabilidade Aplicada ao Setor Público também está passando por diversas modificações, Normas Internacionais aplicadas ao setor publico ou governamental vêm sendo discutidas no mundo inteiro, buscando então uma contabilidade mais eficiente e gerencial. Com a internacionalização dos mercados faz-se necessário que as informações contábeis possam ser comparadas, e por isso surge a necessidade de padronizar procedimentos em diversos países, permitindo assim que as informações sejam compreensíveis em todo o mundo, atendendo assim as demandas do setor público (SILVA, 2012). A Lei de maior relevância voltada à Contabilidade Pública, a Lei nº 4.320/64, vem passando por transformações graduais, pela implantação de Normas Brasileiras de Contabilidade Pública. O Conselho Federal de Contabilidade, através da Resolução CFC nº 1.128/2008, aprovou no exercício de 2008 dez normas que visam padronizar os procedimentos contábeis nos diversos órgãos públicos através da convergência aos padrões internacionais de contabilidade aplicados ao setor público. Assim, a considerar a fase de convergência na contabilidade pública, verifica-se o intuito de dar à gestão de recursos públicos um caráter mais gerencial, podendo aperfeiçoar os processos, elevar a compreensão e comparabilidade, bem como possibilitar a uniformização dos procedimentos. 3 As Normas Aplicadas ao Setor Público são aplicáveis a todos os entes que fazem parte da Administração Pública e que são responsáveis pela guarda e gestão dos bens e recursos públicos, conforme o que estabelece a NBC T 16.1. Esse trabalho tem como Norma balizadora a NBC T 16.9 que apresenta regulamentações sobre o reconhecimento de Depreciação dos bens administrados pelos entes públicos. Acompanhando essas mudanças a Secretaria do Tesouro Nacional elaborou o Manual de Contabilidade Aplicado ao Setor Público, que está em sua 5ª edição, e tem a finalidade de orientar todos os gestores das diversas esferas da administração pública nesse momento de convergência de procedimentos. A nova contabilidade aplicada ao Setor Público tem o enfoque mais patrimonial, já que o objeto de estudo da contabilidade é o patrimônio. Com isso todas as variações e fatos que influencie no valor do patrimônio público devem ser registrados a fim de se obter uma contabilidade eficiente e que transmita a real situação do órgão. Dantas et al (2012), ao observar os órgãos normatizadores e as legislações brasileiras, enfatiza a necessidade do reconhecimento e da evidenciação de todos os fatos e atos que ocorram nos entes do governo e por isso a falta de reconhecimento e divulgação da depreciação pelos órgãos públicos demonstra que as informações não condizem com a real situação do patrimônio publico e não refletem o real desempenho institucional. Considerando o que estabelece a resolução CFC nº. 1.136/08, a NBC T 16.9 e a portaria da Secretaria do Tesouro Nacional nº 467/2009, que tornam obrigatória a evidenciação da depreciação nos demonstrativos a partir do exercício de 2012, a presente monografia está baseada no seguinte problema: os Órgãos dos Poderes Executivos, dos Estados Brasileiros divulgam as informações referentes à depreciação de bens do ativo imobilizado, de acordo com as Normas de Contabilidade Aplicadas ao Setor Público? O objetivo geral dessa pesquisa é verificar se as normas de Contabilidade aplicadas ao Setor Público estão sendo aplicadas, em relação ao registro de depreciação de bens públicos do grupo ativo imobilizado. Os objetivos específicos são verificar as 4 características da contabilidade aplicada ao setor público; analisar a existência do registro de depreciação dos bens públicos do ativo imobilizado e verificar a evidenciação das informações pertinentes ao ativo imobilizado, com ênfase na forma de divulgação da depreciação. O trabalho foi dividido em três capítulos: O primeiro capítulo trata da fundamentação teórica, onde aborda os principais conceitos referente as mudanças ocorridas no Setor Público após a publicação das Normas de Contabilidade, definindo depreciação, como também fenômenos que modificam o valor do ativo. O segundo capítulo trata da metodologia utilizada para realização da pesquisa, definindo o objeto da pesquisa, instrumento de coleta de dados e público alvo. O terceiro capítulo apresenta a análise dos dados obtidos assim como discussões e comparações com outros trabalhos. Por fim foi apresentado as considerações finais referente a pesquisa realizada assim como sugestões para futuros trabalhos a serem desenvolvidos na temática. 2. FUNDAMENTAÇÃO TEÓRICA Neste capítulo são apresentadas fundamentações bibliográficas e documentais, sobre o assunto analisado, com o intuito de embasar a pesquisa, de modo que se possa alcançar um resultado coerente. 2.1. ADMINISTRAÇÃO PÚBLICA O ato de administrar consiste em gerir bens, interesses e serviços, conforme as normas pertinentes, a moralidade e o objetivo de determinado patrimônio, confiado a alguém, que não, necessariamente, seu proprietário (GASPARINI, 2004). Paludo (2010) define a administração pública como o ramo da Administração aplicada nas Administrações direta e indireta das três esferas de Governo: Federal, Estadual e Municipal. 5 Dessa forma, quando se tratar de bens, interesses e serviços da coletividade, a atividade de administrar estará relacionada ao patrimônio público, portanto deve-se, assim, buscar o bem comum. Graciliano e Fialho (2013, p. 15) complementa esse pensamento ao citar que: Em se tratando da administração pública, a estrutura do Estado, mantida para assegurar direitos e atender a necessidades de indivíduos e coletividades, por meio de obras e serviços de interesse social, deve ser administrado em prol da continuidade desses serviços públicos. Apesar de ser um instrumento que tem como objetivo a busca do bem comum, a Administração Pública, no Brasil, nem sempre foi mantida por este escopo. Houve um período em que se buscava o bem individual do governante, e não o coletivo, havendo confusão na distinção entre o bem público e o particular, a este período foi atribuído o nome de modelo patrimonialista (PEREIRA, 2013). Depois de ocorridos alguns acontecimentos na sociedade, como a revolução industrial e o surgimento do Estado Liberal, dando uma nova conotação, quanto à função do Estado, surgiu o modelo burocrático, que teve como base a racionalidade, a impessoalidade e o profissionalismo, com foco nos processos, conforme Gaebler e Osborne (1995). Por fim, segundo Oliveira (2013), na segunda metade do século XX, surgiu o modelo gerencial, como resposta à ampliação das funções econômicas e sociais do Estado. O modelo teve seu foco nos resultados, ao considerar que o tempo demandado nos processos era demasiado e não garantiam a eficiência e eficácia dos feitos da Administração Pública. Ainda segundo o autor, é válido ressaltar que a transição entre os modelos ocorre de maneira gradual e contínua e não por ruptura total dos preceitos do modelo anterior, assim, ainda é possível identificar características dos modelos patrimonialista e burocrático coexistindo no gerencial. A administração pública precisa superar um desafio que é ser eficiente ao maximizar a utilização dos recursos públicos, no propósito de evitar utilização indevida e gastos 6 desnecessários, fugindo dos objetivos dos entes públicos, que busca atender as demandas impostas pela sociedade, através de serviços básicos de qualidade, e para tanto se torna necessário a boa gestão do patrimônio público (GRACILIANO E FIALHO, 2013). 2.2. CIÊNCIA CONTÁBIL A Contabilidade surgiu a partir do momento que as civilizações antigas sentiram a necessidade de quantificar e qualificar tudo que possuía, ou seja, viram a necessidade de controlar seu patrimônio. Através desse controle os proprietários de terras conseguiam contabilizar toda a renda auferida, com a venda e troca de produtos agrícolas e pecuários. Como preconiza Sá (1997, p. 15), “a Contabilidade nasceu com a civilização e jamais deixará de existir em decorrência dela”. Ferreira (2008, p. 1) descreve a contabilidade como a “ciência que estuda o patrimônio do ponto de vista econômico e financeiro, bem como os princípios e as técnicas necessárias ao controle, à exposição e à análise dos elementos patrimoniais e de suas modificações”. A importância do registro contábil se dá pela necessidade informacional demandada pela sociedade no geral, já que para se tomar decisões corretas é preciso saber através de dados informacionais, o que vem a ser melhor para cada situação, além de ser possível avaliar os resultados. Uma gestão de qualidade precisa de informações contábeis fidedignas, como bem relata Ferreira (2008, p. 2): Os administradores necessitam das informações contábeis para melhor desempenhar as funções de gestão do patrimônio. Para eles, essas informações podem ser uteis ao planejamento, ao controle, à tomada de decisões. Rapozo (2004) enfatiza que com o passar do tempo a Contabilidade foi se ajustando a fim de atender as reais necessidades da sociedade. Ao término do Século XIX e início do Século XX, ela teve uma evolução significativa com a expansão da Indústria especialmente na Inglaterra e nos EUA, tendo em vista o início da Revolução Industrial. Com o surgimento das fábricas, os ativos fixos passaram a 7 representar um valor considerável do custo de produção, o que tornou necessário e importante o cálculo de depreciação. 2.3. A CONTABILIDADE APLICADA AO SETOR PÚBLICO A Contabilidade Aplicada ao Setor Público tem a função de subsidiar o gestor público no processo de tomada de decisões através de informações fidedignas. A NBC T - 16.1, Norma Brasileira de Contabilidade aplicada ao Setor Público, trás conceitos, objeto e campo de aplicação da Contabilidade Pública, onde define a Contabilidade Pública como: Ramo da Ciência Contábil que aplica, no processo gerados de informações, os princípios e as normas contábeis direcionados à gestão patrimonial de entidades públicas, oferecendo aos usuários informações sobre os resultados alcançados e os aspectos de natureza orçamentária, econômica, financeira e física do Patrimônio da Entidade e suas mutações, em apoio ao processo de tomada de decisão e à adequada prestação de contas. Assim como na Contabilidade aplicada ao setor privado, o objeto de estudo da Contabilidade Pública é o Patrimônio só que no setor público esse patrimônio objeto de estudo é considerado o Patrimônio Público. Bezerra Filho (2008, p. 152) define patrimônio público ao assegurar que “constitui o conjunto de bens, valores, créditos e obrigações de conteúdo econômico e avaliáveis em moeda que a Fazenda Pública possui e utiliza na consecução dos seus objetivos”. A contabilidade Pública nasce na necessidade de apoio à administração pública moderna, pois é de fundamental importância para o controle e planejamento de todos os fatos que ocorrem dentro da entidade. Segundo Araújo e Arruda (2004, p. 2): A administração pública, em sentido material, é o conjunto coordenado de funções que visam á boa gestão da res publica (ou seja, da coisa pública), de modo a possibilitar que os interesses da sociedade sejam alcançados. Entre os diversos conceitos apresentados, pode-se ver que a administração pública engloba todo o aparelhamento do Estado, preordenado á realização de seus serviços, que buscam a satisfação das necessidades coletivas. De acordo com o Tribunal de Contas do Mato Grosso (2013) a contabilidade aplicada ao setor público tem como objetivo apoiar no processo de tomada de 8 decisão, através de informações sobre o que foi planejado, executado e resultados alcançados, incluindo os aspectos orçamentários, financeiros, econômicos e patrimoniais das entidades do setor público, por meio de prestações de contas dos entes auxiliando no controle social. No Brasil, a Lei nº 4.320/64 afirma que é utilizado o regime misto de para apuração do resultado ao findar um exercício, ou seja, é utilizado o regime de caixa e competência em conjunto (ARAÚJO e ARRUDA, 2004). Esse entendimento do regime misto pode ser verificado ao ler o que diz o Art. 35, Título IV do Exercício Financeiro, da Lei 4.320/64: “Pertencem ao exercício financeiro: I- as receitas nele arrecadas; II – as despesas nele empenhadas”, ou seja, para as receitas utiliza-se o regime de caixa, e para as despesas o regime de competência. Sabe-se que o regime de competência trás mais eficiência para qualquer que seja a entidade (pública ou privada), pois através desse regime é possível ter um maior controle do patrimônio já que todos os fatos ocorridos são registrados no período que ocorre. Porém conforme Machado e Reis apud Herbest (2010, p. 29) os principais motivos para utilizar o regime de caixa para arrecadação das receitas é entre outros: “(1) a segurança nas decisões sobre pagamentos com base nas disponibilidades efetivas de caixa; (2) o conservadorismo do regime que permite apurar a situação financeira da entidade com base na informação do caixa único”. Cruvinel e Lima (2011) aborda que o regime de competência é considerado o método que apresenta de forma mais eficiente o comportamento econômico no resultado apurado ao fim do exercício, reconhecendo as receitas e despesas independentemente do recebimento e desembolso de recursos financeiros das disponibilidades do ente. Os autores ainda afirmam que o processo de convergência e a mudança do regime contábil no setor público para o de competência integral proporcionará informações financeiras “proporcionará informação financeira mais abrangente e confiável do patrimônio público, as receitas e despesas serão alocadas segundo as metas de desempenho governamental e não apenas conforme os orçamentos previamente aprovados e ocorrerá o registro de todos os itens que compõem o patrimônio” (CRUVINEL E LIMA, 2011, p. 82). 9 Esse novo cenário surge com a necessidade de convergência de normas contábeis brasileiras às normas internacionais. Lima et al (2009, p. 18) afirma que: A tendência de padronização de procedimentos contábeis e de convergência também está presente no Setor Público tanto que a Internacional Federation of Accountants (IFAC), tomando como referência os padrões aplicados ao setor empresarial, elaborou as Normas Internacionais de Contabilidade Aplicadas ao Setor Público (Internacional Public Sector Accounting Standards – IPSAS). As IPSAS, que estão em processo de adoção por diversos países, buscam, de modo geral, a convergência dos critérios de reconhecimento de Receitas e Despesas, Ativos e Passivos, bem como da forma de evidenciação da situação financeira, dos resultados do exercício, das mutações da posição financeira e das mutações no patrimônio líquido no âmbito do Setor Público. Ainda segundo os autores, o registro das receitas e despesas através de um demonstrativo econômico permite o maior controle sobre a eficiência na utilização dos recursos, já que através de relatórios pode-se verificar todas alterações ocorridas no patrimônio. 2.4. PLANO DE CONTAS APLICADO AO SETOR PÚBLICO - PCASP O plano de contas é considerado a disposição de contas contábeis utilizadas na elaboração de qualquer que seja o relatório contábil, e deve ser adequado com as necessidades de cada organização (FERREIRA, 2008). O MCASP define plano de contas como: Estrutura básica da escrituração contábil, formada por um conjunto de contas previamente estabelecido, que permite obter as informações necessárias à elaboração de relatórios gerenciais e demonstrações contábeis conforme as características gerais da entidade, possibilitando a padronização de procedimentos contábeis. (MCASP, 2012, Parte II, p. 7) Ainda segundo o MCASP (2012), a implementação do Plano de Contas Aplicado ao Setor Público (PCASP) vem da necessidade de melhor evidenciar os fenômenos que ocorrem no patrimônio público de ordem financeira e patrimonial, como também da busca pela padronização dos relatórios emitidos pela administração pública nacional. 10 Para Feitosa (2012, p. 21) o objetivo geral do PCASP “orbita em torno da redução de divergências conceituais e procedimentais, em beneficio da transparência da gestão fiscal, da racionalização de custos nos entes da Federação e do controle social”. O principal motivo para mudança do Plano de Contas utilizado pelos entes que compõe a administração pública foi a mudança de enfoque da contabilidade pública, onde a mesma tem deixado de ser exclusivamente orçamentária para de fato demonstrar o patrimônio público. Leão (2010) complementa que o principal foco da contabilidade pública era o orçamento, e por consequência essa era o principal objetivo dos demonstrativos contábeis, deixando para segundo plano o patrimônio público. Além da padronização, o PCASP trás uma inovação ao introduzir o sistema financeiro no subsistema patrimonial, com isso a nova estrutura do sistema contábil está disposto da seguinte forma: 12. O sistema contábil está estruturado nos seguintes subsistemas de informações: (a) Orçamentário – registra, processa e evidencia os atos e os fatos relacionados ao planejamento e à execução orçamentária; (c) Patrimonial – registra, processa e evidencia os fatos financeiros e não financeiros relacionados com as variações qualitativas e quantitativas do patrimônio público; (Redação dada pela Resolução CFC nº. 1.268/09) (d) Custos – registra, processa e evidencia os custos dos bens e serviços, produzidos e ofertados à sociedade pela entidade pública; (e) Compensação – registra, processa e evidencia os atos de gestão cujos efeitos possam produzir modificações no patrimônio da entidade do setor público, bem como aqueles com funções específicas de controle. (NBC T 16.2, 2008) Percebe-se que com a nova divisão do sistema contábil, faz-se necessário apresentar uma contabilidade patrimonial, e ainda é de fundamental importância apurar os custos no setor público, já que só é possível verificar se a gestão está sendo eficiente confrontando os custos com os serviços prestados a população. Ao realizar um comparativo entre o antigo plano de contas para o novo plano de contas, Feitosa (2012) sintetizou em um quadro as principais modificações que o PCASP apresenta: 11 Figura 1. Comparativo entre o PCU e o PCASP Fonte: Feitosa (2012, p. 26). O autor afirma com a nova estrutura a contabilidade aplicada ao setor público tem uma semelhança com a contabilidade empresarial, onde o enfoque deixa de ser apenas nos demonstrativos ligados ao orçamento, e passa a ter destaque uma contabilidade patrimonial. 2.4.1. Demonstrações Contábeis Greco (2008, p. 21) alega que: As demonstrações contábeis buscam evidenciar a situação orçamentária, financeira e econômica das entidades, em determinando momento ou período. Para tanto, as demonstrações e seus registros contábeis devem estar pautados em princípios fundamentais que possam assegurar a uniformidade e a confiabilidade das informações nelas contidas. A adoção de princípios ajuda os usuários a compreender a abrangência e as limitações das informações contidas nessas demonstrações. (GRECO, 2008, p. 21) 12 Antes da divulgação das Normas de Contabilidade Aplicadas ao Setor Público, a Lei nº 4.320/1964 já estabelecia que os resultados gerais dos exercícios fossem demonstrados no Balanço Orçamentário, no Balanço Financeiro, no Balanço Patrimonial e na Demonstração das Variações Patrimoniais. Com a mudança da contabilidade aplicada ao setor público, que passa de uma contabilidade orçamentária para uma contabilidade patrimonial, se faz necessário utilizar demonstrativos que evidencie a real situação patrimonial da entidade pública. A NBC T 16.6 trata dos assuntos pertinentes aos demonstrativos contábeis que são obrigatórios aos entes públicos de todas as esferas: Balanço Orçamentário, Balanço Financeiro, Demonstrações das Variações Patrimoniais, Balanço Patrimonial, Demonstração do Fluxo de Caixa e Demonstração do Resultado Econômico. A NBCASP traz como inovação a Demonstração do Fluxo de Caixa e a Demonstração do Resultado Econômico. A NBC T 16.6 esclarece que deve evidenciar as movimentações de caixa e equivalentes nos Fluxos de caixa das operações que compreende as entradas de caixa inclusive decorrentes de receitas originarias e derivadas, e os desembolsos relacionados com a ação pública e demais fluxos que não sejam investimentos ou financiamentos; no Fluxo de caixa dos investimentos que são recursos relacionados à aquisição e à alienação de ativo não circulante, assim como recebimentos de dinheiro referente a liquidação de adiantamentos ou amortização de empréstimos concedidos e outras operações da mesma natureza e no Fluxo de caixa de financiamentos os recursos captados e amortizados de empréstimos e financiamentos. Conforme a NBC T 16.6 a Demonstração do Resultado Econômico deve conter as Receitas econômicas dos serviços prestados e dos bens ou dos produtos fornecidos, os custos e despesas identificados com a execução da ação pública e o resultado econômico apurado. 13 2.5. DISCLOUSURE DOS DEMONSTRATIVOS CONTÁBEIS NO SETOR PÚBLICO Entre os objetivos da contabilidade está a evidenciação das informações por meio de relatórios contábeis, que mostre todos os registros dos fatos que ocorrem em determinado ente. Iudícibus apud Ribeiro Filho et al (2009, p. 267) define que a disclousure: É o compromisso inalienável da Contabilidade com seus usuários e com os próprios objetivos. As formas de evidenciação podem variar, mas a essência é sempre a mesma: apresentar informação quantitativa e qualitativa de maneira ordenada, deixando o menos possível para ficar de fora dos demonstrativos formais, a fim de propiciar uma base adequada de informação para o usuário. A evidenciação esta associada a utilidade da informação contábil, que é atender uma demanda informacional imposta por usuários da informação. Dias Filho (2000) afirma que a disclousure tem a missão de levar informações relevantes a todos que tenham interesse nelas. A Lei 4.320/64 já previa que todos os registros dos atos e fatos ocorridos na administração pública devem ser evidenciados de forma que se promova a transparência na execução orçamentaria, financeira e patrimonial. Graciliano e Fialho (2013) aponta que a evidenciação e a transparência são fundamentais para o exercício do controle social, ou seja, o controle externo só pode de fato ser feito se houver a divulgação das informações em tempo hábil. Com a instituição da Lei de Responsabilidade Fiscal, tornou-se imprescindível a evidenciação e a disponibilização de informações referente à gestão dos recursos públicos nas três esferas de governo, e o acesso deve ser por meio eletrônico e de acesso público (BRASIL, 2000). Graciliano e Fialho (2013, p. 15) afirmam que “evidenciação e transparência constituem requisitos indispensáveis para o exercício do controle social, que é a modalidade de controle externo cujo agente controlador é a sociedade civil organizada ou o cidadão”. 14 2.6. PATRIMÔNIO PÚBLICO O Patrimônio do Estado é composto pelo grupo de bens, valores, créditos e obrigações de ordem econômica e que sejam avaliáveis em moeda, pertencentes a Fazenda Pública e utilizados na execução e alcance dos objetivos. Segundo Bezerra Filho (2008) o Patrimônio Estatal deve ser analisado sob os aspectos qualitativos que se utiliza de qualidade funcional e não de valores, e sob os aspectos quantitativos que são avaliados monetariamente. Silva apud Camelo (2006, p. 70) afirma que “por força da execução do orçamento, além dos recursos financeiros obtidos e da realização dos gastos de custeio, o Estado realiza gastos na construção ou aquisição de bens cujo conjunto deve administrar e conservar. Esse conjunto de bens constitui os BENS PÚBLICOS”. Sob os aspectos qualitativos, as classificações dos bens públicos estão dispostas no art. 99 do Novo Código Civil de 2002: Art. 99. São bens públicos: I - os de uso comum do povo, tais como rios, mares, estradas, ruas e praças; II - os de uso especial, tais como edifícios ou terrenos destinados a serviço ou estabelecimento da administração federal, estadual, territorial ou municipal, inclusive os de suas autarquias; III - os dominicais, que constituem o patrimônio das pessoas jurídicas de direito público, como objeto de direito pessoal, ou real, de cada uma dessas entidades. Parágrafo único. Não dispondo a lei em contrário, consideram-se dominicais os bens pertencentes às pessoas jurídicas de direito público a que se tenha dado estrutura de direito privado. Os bens de uso comum são considerados imóveis de domínio público e antes da instituição das NBC T, não eram apropriados contabilmente ao Patrimônio Estatal, e era classificado como Patrimônio Comunitário ou Social por entenderem que eram bens que não poderiam ser inventariados ou avaliados (BEZERRA FILHO, 2008). Porém com a publicação das Normas Brasileiras de Contabilidade aplicadas ao Setor Público, um dos maiores desafios da contabilidade pública é mensurar os valores dos bens de uso comum, onde a NBC T 16.10 em seu item 30 cita que os bens públicos de uso comum que foram adquiridos com recursos públicos devem 15 está incluídos no ativo permanente do ente que seja responsável pela sua administração e controle. A norma ainda descreve que esses bens devem ser mensurados ao valor de aquisição ou de construção. Os bens de uso especial são aqueles utilizados na execução dos serviços públicos considerados indispensáveis, pois são bens integrados a administração publica, como por exemplo, edifícios e terrenos (TORRES JUNIOR E SILVA, 2003). Segundo o Manual Aplicado ao Setor Público os bens dominiais: Compreende os bens que constituem o patrimônio das pessoas jurídicas de direito público, como objeto de direito pessoal, ou real, de cada uma dessas entidades. Compreende ainda, não dispondo a lei em contrário, os bens pertencentes às pessoas jurídicas de direito público a que se tenha dado estrutura de direito privado, como apartamentos, armazéns, casas, glebas, terrenos, lojas, bens destinados a reforma agrária, bens imóveis a alienar dentre outros. Ainda segundo o MCASP (2012) todos os fatos que modifiquem o patrimônio público, tanto a agregação de valor como a perda, deve ser registrado de modo que os bens públicos apresentem valores reais, apresentando assim informações fidedignas. 2.7. IMPAIRMENT Segundo Carvalho et al (2010, p. 844) “o impairment representa um dano econômico, uma diminuição no beneficio econômico esperado do ativo ou no seu potencial de serviço”. Para Pigatto (2004) o impairment apresenta uma diminuição definitiva no valor do ativo, quando seu valor contábil não expressa mais a realidade. A redução ao valor recuperável (impairment) pode ser efetuada para ativos geradores de caixa, aquele que busca um retorno financeiro, como para ativos não geradores de caixa que tem a finalidade de ser utilizado pela sociedade através de sua utilização em prestação de serviços. Porém os ativos mantidos por entidades públicas em sua maioria são não geradores de caixa, já que visam ser útil para a 16 sociedade e por isso o MCASP até então trás orientações referentes a esses ativos. (MCAPS, 2012). Para encontrar o valor da perda por impairment é realizado o impairment test que é considerado o teste de recuperabilidade do custo daquele ativo que está sofrendo perda. Para Gox e Wagenhofer apud Carvalho et al (2008) o impairment test é considerada uma prática conservadora pois só é registrado a perda se o ativo estiver registrado com valor contábil inferior ao valor recuperável pela venda ou uso, caso o valor recuperável seja superior mantém o valor contábil e não registra nenhum ganho. Para a realização do impaiment test é fundamental que os ativos sejam devidamente registrados, reconhecidos e mensurados, e por isso para o setor público a falta evidenciação de alguns ativos torna um obstáculo para a realização desses testes, Carvalho et al (2010, p. 845) complementa enfatizando que “em decorrência de dificuldades de mensuração, alguns ativos não são reconhecidos nas demonstrações financeiras das entidades públicas brasileiras e, além disso, a depreciação dos ativos dessas entidades não é contabilizada”. Ainda sobre o registro das perdas por impairment o NBC T 16.10, no seu item 25, estabelece que: O reconhecimento inicial do ativo imobilizado deve ser contabilizado com base em seu valor de aquisição ou construção menos a depreciação, amortização ou exaustão acumulada segregada do montante acumulado de quaisquer perdas do valor que tenham sofrido ao longo de sua vida útil por impairment. É valido ressaltar que existem diferenças entre o registro de perdas por impairment e depreciação. As perdas por impairment não podem serem prevista, ou seja, depende de fatores que influencie na perda de valor do ativo, um exemplo disso seria um registro de perda por impairment decorrente de um temporal que atingiu algum bem de uso especial, não se esperava que isso ocorresse, ou seja não foi um fato previsto (CARVALHO et al, 2010). Já a depreciação é prevista, pois qualquer bem (exceto terrenos e obras de artes) sofre redução do valor por desgastes, ação da natureza, obsolescência ou perda de 17 utilidade, e por isso deve ter registrado nos demonstrativos essas perdas. Além disso, a depreciação é alocação sistemática de um ativo ao longo da sua vida útil. (BORGHETTI et al, 2012). As perdas por impairment devem ser evidenciadas nos demonstrativos pertinentes, como balanço patrimonial e demonstração do resultado, além de ter esclarecimentos divulgados através de notas explicativas como a classificação de perda por impairment, a descrição geral do montante entre outros. (CARVALHO et al, 2010) Para verificar se determinado bem sofreu perda por irrecuperabilidade, o MCASP (2012) estabelece que a entidade deva verificar alguns fatores que são classificadas como fontes externas de informações e fontes internas de informações. Abaixo segue alguns desses fatores: Tabela 1. Fontes Externas e Internas de informações referente a perda por impairment. FONTES EXTERNAS DE INFORMAÇÕES Cessação total ou parcial das demandas ou FONTES INTERNAS DE INFORMAÇÕES Evidência de danos físicos no ativo. necessidade dos serviços fornecidos pelo bem. Para os casos em que haja um mercado ativo Mudanças significativas de longo prazo, com e o bem não puder mais ser utilizado, o valor efeito de caiu ocorrem durante o período, ou que devem seria ocorrer em futuro próximo, na medida ou mercado significativamente, desse mais bem do que esperado pela passagem do tempo ou uso adverso sobre a entidade, que maneira em que um ativo é ou será usado. normal. Mudanças significativas, de longo prazo, com Evidência disponível, efeito adverso para a entidade ocorreram ou relatório estão para ocorrer no ambiente tecnológico, desempenho dos serviços de um ativo é ou legal ou de política de governo no qual a será pior do que o esperado. Os relatórios entidade opera. internos podem indicar que um ativo não interno, que proveniente indique que de o está executando como esperado. Fonte: Elaborada pela autora de acordo com informações do MCASP (2012) Diante do exposto, verifica-se que o impairment test pode ser um grande aliado para atribuir o fair value dos ativos compostos pelo patrimônio público (RAUPP E BEUREN, 2006). Ainda conforme os autores a divulgação das informações de impairment e fair value pode trazer uma vantagem que é a melhoria na evidenciação 18 contábil do ativo imobilizado pelo seu valor justo auxiliando no processo decisório do futuro determinado pela vida útil do bem e a aquisição de novos bens. 2.8. REGISTRO DE DEPRECIAÇÃO NO SETOR PÚBLICO Para Diógenes e Slomski (2008) a “depreciação é a alocação sistemática do valor depreciável de um ativo ao longo da sua vida útil. Valor depreciável é o custo de um ativo, ou outro valor que figure nos livros em lugar do custo do ativo, menos o seu valor residual”. Conforme Iudícibus et al (2010), todos os elementos que fazem parte do Ativo Imobilizado têm um período limitado de vida útil econômica, isso com exceção de terrenos que ao passar dos anos sofre valorização. Por isso o custo desses ativos deve ser alocado de maneira sistemática aos exercícios beneficiados por seu uso no decorrer de sua vida útil econômica. Graciliano e Fialho (2012, p. 18) afirma que: Com a publicação da NBC T 16.9, ficou explícita a obrigatoriedade do reconhecimento da depreciação no setor público e que tal reconhecimento da depreciação no setor público deverá ocorrer até que o valor contábil do ativo iguale-se ao seu valor residual. O valor depreciado apurado mensalmente deve ser reconhecido nas variações patrimoniais do exercício durante a vida útil econômica do bem. O MCASP (2012) trás em sua parte II que dita Procedimentos Contábeis Patrimoniais aplicados à União, Estados, Distrito Federal e Municípios, alguns conceitos referente a depreciação, assim como e instruções para a correta divulgação das informações pertinentes a ela. O Manual cita que todos os bens patrimoniais tangíveis sofrem o fenômeno chamado depreciação por diversas causas, como ação da natureza, obsolescência, entre outras, e essa perda de valor se inicia a partir do momento que esses elementos são colocados em uso. Todas informações referentes ao Ativo Imobilizado do ente público devem ser divulgadas, entre elas está a depreciação, que segundo o MCASP (2012) deve conter os critérios utilizados para determinar o valor contábil dos bens, o método de depreciação que a entidade utiliza, a vida útil e as taxas de depreciação que foram aplicadas, o valor contábil bruto dos bens com sua determinada depreciação. 19 Ainda conforme o que dita o MCASP (2012) dentre as informações devem conter todas as movimentações ocorridas dentro do exercício, demonstrando todas (os): I) II) III) IV) V) VI) VII) Adições; Baixas; Aquisições por meio de combinações de negócios; Aumentos ou reduções decorrentes de reavaliações e perda por redução ao valor recuperável de ativos reconhecida ou revertida diretamente no patrimônio líquido; Perdas por desvalorização de ativos, reconhecidas no resultado; Reversão das perdas por desvalorização de ativos, reconhecidas no resultado; Depreciações. Iudícibus (2009, p. 183) relaciona “os problemas principais ligados ao imobilizado tangível sujeito à depreciação podem ser assim resumidos: 1) o problema da vida útil; 2) o problema da avaliação (do ativo e da depreciação); 3) o problema do método de depreciação”. Segundo Iudícibus (2010) uma das dificuldades encontradas para calcular a depreciação, é a definição da vida útil do bem do ativo imobilizado. O autor afirma que a vida útil é definida através do quanto o bem será útil para a entidade que pode ser definida pelo período de tempo que a entidade espera utilizar o ativo como também pode ser definida através da quantidade de unidades produzidas que a entidade espera ter com esse ativo. Ainda sobre a vida útil Bezerra Filho et al (2012) diz que deve ser definida através de índices e parâmetros estabelecidos através de normas ou laudo técnico, porém ao estabelecer a vida útil de um bem, vale identificar que alguns bens móveis não estão sujeitos a depreciação pela sua característica de agregação de valor ao passar do tempo como é o caso de obras de artes, antiguidades entre outros. De acordo com o mesmo autor e em conformidade com a NBC T 16.9 alguns fatores são decisivos na estimativa da vida útil de um bem, são eles: A capacidade de geração de benefícios futuros, através de sua devida utilização; 20 O desgaste físico influenciado pelo uso constante em suas atividades operacionais; A obsolescência tecnológica advindo de novos produtos lançados no mercado que tragam maiores benefícios e mais utilidade; Para que haja os devidos registros de depreciação do imobilizado, é importante que seus saldos iniciais sejam um tanto quanto consistente e de confiança, conforme estabelece o Manual do Siafi (2011, p. 8). Por isso Raupp e Beuren (2006, p. 6) assegura que “no que concerne aos itens do ativo, a adoção do fair value objetiva, dentre outros fatores, refletir o valor econômico dos mesmos, minimizando a defasagem de valores ocasionada pelo custo histórico”. Conforme Machado et al (2012, p. 104) “para que o valor do ativo imobilizado corresponda ao valor justo, deve-se fazer a reavaliação dos bens registrados com valor inferior ao valor de mercado; e para os que apresentam valor superior, é necessário fazer a redução ao valor recuperável”. 2.8.1 Métodos de Depreciação A NBC T SP 16.9 não apresenta um método único de depreciação, e apenas dá alguns exemplos de métodos que podem ser utilizados, enfatizando que os métodos não são esgotados apenas a estes: Método linear; Método dos saldos decrescentes; Método das unidades produzidas. O MCASP (2012) destaca que deve ser estimado a vida útil dos bens que compõe o patrimônio público, com base na experiência da entidade com ativos semelhantes, ou seja, nem sempre os métodos citados anteriormente atendem as reais necessidades da entidade e para tanto deve ser realizado um estudo sobre a utilidade do bem na entidade, através de como e por quanto tempo esse bem será utilizado pela administração pública. Sobre os métodos de depreciação o MCASP apresenta que: 21 Vários métodos de depreciação podem ser utilizados para alocar de forma sistemática o valor depreciável de um ativo ao longo de sua vida útil. Não é exigido que todos os bens sejam avaliados pelo mesmo método. Dentre os métodos destaca-se o da linha reta (ou cotas constantes), o da soma dos dígitos e o de unidades produzidas. (MCASP, 2012, PARTE II, p. 98). O método das cotas constantes também denominado de linear, segundo Iudícibus (2010, p. 249) “é calculada dividindo-se o valor depreciável pelo tempo de vida útil do bem, e é representada pela seguinte fórmula: Depreciação = (Valor de custo menos valor residual) dividido pela vida útil.” O método das unidades produzidas segundo o MCASP (2012) é baseado nas quantidades de unidades que serão produzidas em um exercício dividido pela quantidade de unidades que podem ser produzidas durante toda a vida útil do bem. Ainda no MCASP verifica-se que no método da soma dos dígitos é utilizado uma taxa decrescente durante a vida útil, o manual afirma ainda que esse método é considerado o mais eficiente para cálculos de depreciação de veículos, isso devido ao crescimento de desgastes ao passar dos anos. 3. METODOLOGIA As informações analisadas foram extraídas dos endereços eletrônicos dos entes pesquisados através do Balanço Geral de cada Estado, além de utilizar também dados referentes às demonstrações contábeis disponibilizados no portal do Sistema de Coleta de Dados Contábeis dos Entes da Federação – SISTN referente ao exercício de 2012. O Balanço Geral do Estado de cada ente é um relatório que possui informações sobre a gestão dos recursos, ou seja, é considerado como notas explicativas sobre métodos utilizados assim como critérios e realizações de ações do governo, integrando assim a Prestação de Contas Anual do Governo de cada Estado. O SISTN utilizado como fonte de informações dessa pesquisa “é o sistema desenvolvido pela Secretaria do Tesouro Nacional – STN, do ministério da Fazenda, que tem como objetivo coletar dados contábeis das Unidades da Federação, através 22 de convênio firmado com a Caixa Econômica Federal (instituição que realiza a coleta diretamente com os entes e as disponibiliza à STN)”. (DANTAS et al, 2012, p.60) Figura 2. Página do SISTN Fonte: Caixa Econômica Federal (2013). O universo da pesquisa compreende os vinte e sete estados brasileiros conforme relacionado na Tabela 2: Tabela 2. Entes Federativos do Brasil 1 Acre 2 Alagoas 3 Amapá 4 Amazonas 5 Bahia 6 Ceará 7 Distrito Federal 8 Espírito Santo 9 Goiás 10 Maranhão 11 Mato Grosso 12 Mato Grosso do Sul 13 Minas Gerais 14 Pará 15 Paraíba 16 Paraná 17 Pernambuco 23 18 Piauí 19 Rio de Janeiro 20 Rio Grande do Norte 21 Rio Grande do Sul 22 Rondônia 23 Roraima 24 Santa Catarina 25 São Paulo 26 Sergipe 27 Tocatins Fonte: Elaborada pela autora (2013). Beuren (2008) apresenta três categorias para a aplicação da metodologia: quanto ao objetivo, quanto aos procedimentos e quanto a abordagem do problema. Quanto aos objetivos a pesquisa é considerada exploratória, pois conforme Marion et al (2002, p. 62) esse tipo de pesquisa é “desenvolvida quando se tem pouco conhecimento a respeito de determinado assunto ou aspectos dele”. Ainda segundo os objetivos, a pesquisa é descritiva já que segundo o autor, tem o objetivo de descrever determinado acontecimento sem manipular os dados, ou seja, a pesquisa é realizada através da observação do objeto que está sendo estudado. Quanto aos procedimentos classifica-se como uma pesquisa bibliográfica e documental. Chaves (2007, p. 72) define a pesquisa bibliográfica como “estudo sistematizado desenvolvido com base em material publicado em livros, revistas, jornais, redes eletrônicas, isto é, material acessível ao público em geral”. Silva e Grigolo apud Beuren (2008, p.89) descreve que: A pesquisa documental vale-se de materiais que ainda não receberam nenhuma análise aprofundada, esse tipo de pesquisa visa, assim, selecionar, tratar e interpretar a informação bruta, buscando extrair dela algum sentido e introduzir-lhe algum valor, podendo, desse modo, contribuir com a continuidade cientifica a fim de que outros possam voltar a desempenhar futuramente o mesmo papel. Os autores definem ainda que os documentos analisados são classificados em dois tipos principais: fontes de primeira mão e fontes de segunda mão: 24 Primeira mão como os que não recebem qualquer tratamento analítico, tais como: documentos oficiais, reportagens de jornal, livros, sites de internet. Os documentos de segunda mão são os que de alguma forma já foram analisados, tais como: relatórios de pesquisa, relatórios de empresas, tabelas, entre outros (GIL apud BEUREN, 2008, p.89) Quanto a abordagem do problema a pesquisa é classificada como quali-quantitativa, pois conforme Dantas et al (2012, p. 60) “mesmo sem a aplicação de instrumentos estatísticos específicos na analise, há a utilização de quantificações e de percentuais para tratamento dos dados”. 4. ANÁLISE DOS DADOS Em um primeiro momento foi realizado a extração dos Balanços Patrimoniais referente ao exercício de 2012 do SISTN de todos os entes federativos brasileiros, visando a obtenção de material para a tabulação de informações referentes ao Ativo Imobilizado, compostos por dois grandes subgrupos: os dos bens móveis e os dos bens imóveis. Através dos demonstrativos contábeis foi realizado o levantamento de quais bens móveis e imóveis são evidenciados nos Balanços Patrimoniais, separando os grupos de contas pertencentes ao Imobilizado e quantificando quais Estados Brasileiros possuem ou registra esses bens. Segue abaixo tabela com os resultados obtidos: Tabela 3. Grupos de contas do imobilizado presente nos Balanços Patrimoniais dos 27 entes da federação no exercício de 2012 Principais grupos do imobilizado Quantidade de estados em que os grupos estão presentes Máquinas e Equipamentos 18 Outros bens móveis 24 Edifícios e Instalações 21 Terras e Terrenos 17 Outros bens imóveis 24 Fonte: Elaborada pela autora (2013). A tabela acima demonstra que ainda falta evidenciação dos bens públicos nos demonstrativos contábeis dos estados brasileiros. Verifica-se ainda que o grupo de imobilizado menos evidenciado são os das terras e terrenos, ou seja, dez dos vinte e sete entes federativos não apresentam informações sobre a composição de suas 25 terras e terrenos, entre esses dez entes estão os Estados de Amazonas, Ceará, Goiás, Mato Grosso, Mato Grosso do Sul, Minas Gerais, Pará, Piauí e Roraíma. Pode-se observar ainda que os grupos de contas de outros bens móveis e outros bens imóveis não são corretamente evidenciados, de forma que possa observar que tipos de imóveis e móveis compõem esses grupos, isto é, faltam informações analíticas da composição dessas contas, fugindo então do principio de que as informações devem ser pormenorizadas. Buscou-se também através dos Demonstrativos de Variações Patrimoniais (DVP) valores referente as despesas com depreciação do ativo imobilizado dos órgãos públicos dos estados brasileiros, porém a evidenciação da depreciação na DVP não apresenta o valor analítico das despesas com depreciação do ativo imobilizado, apresentando informações sintéticas, referente a depreciação de todos os ativos. Com base em relatórios de gestão e Balanço Geral do Estado (BGE), buscou-se informações que dessem subsidio a pesquisa, já que o SISTN ainda não divulga notas explicativas das demonstrações contábeis, e através das informações apresentadas no BGE é possível verificar dados pertinentes ao Ativo Imobilizado. Mesmo que sendo obrigatória a divulgação sobre as informações dos demonstrativos conforme a Lei 131/2009, nem todos os estados possuem informações precisas e detalhadas sobre os seus bens. No gráfico abaixo verificamos em percentual o quantitativo de entes que divulgam as informações ainda que incompleta dos bens públicos: 26 Gráfico 1. Informações sobre bens públicos no BGE. Fonte: Elaborada pela autora (2013). Com os dados coletados, podemos observar no gráfico acima que 74% dos estados brasileiros, cerca de 20, divulgam informação referente ao seu patrimônio incluindo então informações sobre bens do ativo imobilizado, conforme dispõe a tabela abaixo: Tabela 4. Estados brasileiros que apresentam informações sobre os bens públicos no BGE Acre Alagoas Amapá Amazonas Bahia Ceará Distrito Federal Espírito Santo Goiás Maranhão Mato Grosso Mato Grosso do Sul Minas Gerais Pará Paraíba Paraná Pernambuco Piauí Rio de Janeiro Rio Grande do Norte Rio Grande do Sul Sim Sim Sim Sim Sim Sim Sim Sim Sim Não Não Sim Sim Sim Sim Sim Sim Sim Não Não Sim 27 Rondônia Roraima Santa Catarina São Paulo Sergipe Tocantins Fonte: Elaborada pela autora (2013). Não Não Sim Sim Sim Não Percebe-se então que 7 dos 27 estados estão em desacordo com o que estabelece a Lei nº 12.527/2011 em seu Art. 7º inciso VI que relata que é direito da população obter informações sobre a administração do patrimônio público, assim como informações de utilização dos recursos públicos. A citada Lei ainda estabelece que essas informações devam ser disponibilizadas através portais de acesso de informações e que sejam de fácil compreensibilidade. Depois de verificada a composição do Ativo Imobilizado, foi verificado através de notas explicativas extraídas dos BGE, informações sobre a movimentação no Ativo Imobilizado, já que o MCASP determina que deve ser divulgadas todas informações referente a aquisições, baixas, depreciações entre outros. Observa-se que poucos são os dados divulgados referente a movimentação dos ativos imobilizados, onde há maior movimentação de alienações e depreciações, ficando então a informação incompleta já que todos os fatos ocorridos devem ser divulgados. Abaixo segue o gráfico com a movimentação e a quantidade de entes que divulga as devidas informações: Gráfico 2. Movimentação do Ativo Imobilizado Fonte: Elaborada pela autora (2013). 28 Através do gráfico e dos dados obtidos foi observado que apenas dez estados divulgaram informações de aquisições ou adições dos bens públicos entre eles estão os estados de Espírito Santo, Goiás, Pará, Paraíba, Paraná, Pernambuco, Piauí, Santa Catarina, São Paulo e Sergipe. Já com relação às baixas de bens por inutilidade ou outros motivos, sete dos vinte e sete entes federativos divulgaram informações sobre essas baixas, entre eles estão os estados da Bahia, Distrito Federal, Espírito Santo, Goiás, Pernambuco, Santa Catarina e Sergipe. Entre as movimentações do ativo imobilizado a segunda que se apresentou de forma mais expressiva foram as alienações dos bens compostos pelo ativo imobilizado, onde dezessete dos vinte e sete estados divulgaram informações pertinentes as alienações desses ativos. Verificando as movimentações notou-se que apenas três estados divulgam informações sobre impairment dos bens públicos, são eles: Ceará, Pernambuco e Santa Catarina, porém as informações ainda são poucas, haja vista que não mencionam métodos do calculo de perdas por impairment e motivos que influenciaram o registro da perda. Os outros entes divulgam um calendário com prazos a serem cumpridos para as devidas evidenciações de perdas por impairment conforme estabelece o MCASP. O estado do Ceará divulgou informações sobre a redução ao valor recuperável do ativo imobilizado através do demonstrativo das variações patrimoniais, não apresentando como estabelece o MCASP que as informações referentes ao impairment devem ser divulgadas através de um relatório de avaliação onde conste informações sobre a documentação com descrição de cada bem avaliado, identificação contábil do bem, critérios utilizados para avaliação e sua respectiva fundamentação entre outras informações pertinentes ao ativo que foi ajustado. Ainda sobre o impairment, o estado de Pernambuco, um dos que apresentaram informações sobre a recuperabilidade dos ativos, informa que 20% do cronograma para adequação dos valores dos ativos e registro de impairment foram realizadas 29 até o fim do exercício de 2012, tendo como data para conclusão dezembro do ano de 2014. O último estado da lista dos que divulgam alguma informação referente ao impairment é o estado de Santa Catarina, onde através do BGE notou que o estado registrou as perdas por impairment apenas dos bens adquiridos após 01/01/2010, ficando os bens adquiridos antes dessa data serem avaliados até o prazo final que se esgota em dezembro de 2014. Sobre a divulgação das perdas por desvalorização do ativo imobilizado, apenas quatro dos vinte e sete entes federativos apresentam esses dados (Espírito Santo, Pará, Paraná e Sergipe). Por fim, a mais significativas das movimentações foi referente a depreciação, que é o objeto de estudo dessa pesquisa, onde dezoito dos vinte e sete entes apresentam informações que sejam conexas a depreciação. Ao buscar os balanços Patrimoniais de cada ente federativo, nota que a maior parte desses entes apresentam em seus demonstrativos contábeis a depreciação dos bens relacionados no ativo imobilizado. Gráfico 3. Evidenciação da depreciação no Balanço Patrimonial Fonte: Elaborada pela autora (2013). O gráfico acima comprova que 67% dos estados brasileiros evidenciam a depreciação de seu ativo imobilizado no Balanço Patrimonial. Se comparamos com o estudo de Dantas et al (2012) o avanço foi pouco significativo, já que no exercício 30 de 2008, dezessete dos vinte e sete entes federativos evidenciavam a depreciação no Balanço Patrimonial, sendo que a variação no decorrer desses quatro anos (2008 a 2012) foi de apenas mais um estado evidenciando. Segue tabela com os estados que apresentam ou não a depreciação dos bens do ativo imobilizado no balanço patrimonial: Tabela 5. Estados brasileiros que evidenciam depreciação dos bens no Balanço Patrimonial Acre Alagoas Amapá Amazonas Bahia Ceará Distrito Federal Espírito Santo Goiás Maranhão Mato Grosso Mato Grosso do Sul Minas Gerais Pará Paraíba Paraná Pernambuco Piauí Rio de Janeiro Rio Grande do Norte Rio Grande do Sul Rondônia Roraima Santa Catarina São Paulo Sergipe Tocantins Fonte: Elaborada pela autora (2013). Sim Sim Não Sim Sim Não Sim Sim Não Sim Sim Não Sim Sim Não Sim Sim Não Sim Não Não Não Sim Sim Sim Sim Sim O MCASP na Parte II recomenda divulgar, para cada grupo de ativo imobilizado reconhecido nas demonstrações contábeis, os métodos de depreciação utilizados, assim como a vida útil e taxa de depreciação utilizada. Nas informações extraídas dos BGE notou-se que apenas quatro entes divulgam as informações sobre o método utilizado, são eles: Alagoas, Amazonas, Pará e Santa Catarina. 31 Gráfico 4. Informações do método de depreciação utilizado Fonte: Elaborada pela autora (2013). Ao analisar o gráfico acima é perceptível que 85% dos entes não apresentam informações sobre os métodos de depreciação utilizados, ainda assim os outros 15% (Alagoas, Amazonas, Pará, Santa Catarina) que divulgam as informações não evidenciam de forma analítica, ou seja, não divulgam as memórias de cálculos utilizadas para encontrar o valor registrado como depreciação no balanço patrimonial Entre os que apresentam os métodos utilizados, todos utilizam o método das cotas constantes, de acordo com o que estabelece a Receita Federal do Brasil (RFB). Para Graciliano e Fialho (2013, p. 17) a utilização do método das cotas constantes “justifica-se pela simplicidade e aceitabilidade fiscal, haja vista as seguintes premissas: a depreciação é função do tempo, não se leva em conta o fator custo de capital; e a eficiência do equipamento é constante durante anos”. Com as mudanças impostas na mensuração dos bens, Raupp e Beuren (2006) expõe que o valor econômico do ativo imobilizado deve ser nivelado ao Fair Value, por apresentar o valor presente dos benefícios futuros decorrentes de seu uso e por isso se faz necessário verificar a vida útil real da depreciação de acordo com a utilização. A vida útil dos bens definidas pelo método de cotas constantes está apresentada da seguinte forma: 32 Tabela 6. Vida útil – Método cotas constantes Bem Taxa Anual Anos de Vida Útil Edifícios 4% 25 Máquinas e Equipamentos 10% 10 Instalações 10% 10 Móveis e Utensílios 10% 10 Veículos 20% 5 Sistema de proc. dados 20% 5 Fonte: Iudícibus et al (2010, p. 247) Através dos dados expostos na tabela acima, e com base nos balanços patrimoniais analisou-se também a proporção dos valores registrados no ativo imobilizado com o valor apresentado nas contas de depreciação acumulada. Tabela 7. Distribuição percentual entre o valor da depreciação e do imobilizado por ente Federativo Intervalo Frequência Frequência Relativa 0% Ⱶ 1% 8 0,44 Frequência Relativa Acumulada 0,44 1% Ⱶ 5% 6 0,33 0,78 5% Ⱶ 10% 2 0,11 0,89 10% Ⱶ 100% 2 0,11 1,00 TOTAL 18 Fonte: Elaborada pela autora (2013). 1,00 Ao verificar a relação do valor do imobilizado com o valor apresentado na depreciação acumulada nota que mesmo com a evidenciação das informações, os entes podem não está registrando de forma adequada, já que no exercício de 2012, a maior parte dos estados apresentaram percentuais de depreciação menores que 1%, ou seja, valores poucos significativos se compararmos aos valores que estão registrados seu ativo imobilizado. Uma possível justificativa para essa inadequação é de que alguns estados informaram que a depreciação vem sido evidenciado em cima de valores de bens que foram adquiridos de 2010 ou 2011 até a presente data de fechamento de balanço, estando então a informação divulgada de forma incompleta, sendo que a maior parte dos estados estabeleceram em seu cronograma a adequação até dezembro de 2014. 33 Entre os estados que utilizam o método das cotas constantes para o cálculo da depreciação, dois apresentam relações entre ativo imobilizado e depreciação acumulada menores que 4%, ou seja, o menor percentual para cálculo de depreciação anual seria de 4% conforme tabela apresentada anteriormente, apenas o estado de Santa Catarina apresenta relação maior que os 4%, aproximadamente 4,22%. 5. CONSIDERAÇÕES FINAIS A administração pública vem tomando um novo direcionamento com relação a gestão dos recursos públicos, isso vem mostrar o quão grande é a importância de se utilizar o capital que possui de maneira eficiente. A Ciência Contábil é uma grande aliada para esse momento de convergência que o setor público vem passando, pois através de informações fidedignas é possível tomar decisões corretas, e esse é o intuito da contabilidade, subsidiar no processo decisório de qualquer entidade seja ela pública ou privada. É de suma importância o estudo no que diz respeito a essas modificações, pois através de discussões e pesquisas científicas, busca-se o aperfeiçoamento de técnicas antes utilizadas que não são mais tão eficazes no cenário atual. Impulsionada pelas exigências contidas nas NBC T, referente ao registro da depreciação dos bens públicos, essa pesquisa teve como objetivo verificar se os órgãos vêm evidenciando essas informações conforme estabelece o MCASP parte II que trata de procedimentos patrimoniais. A evidenciação é fundamental para que a sociedade possa exercer o controle social, pois através de demonstrativos contábeis, é possível verificar a composição do patrimônio público que é de interesse de todos os cidadãos. Através da análise de dados verificou-se que mais da metade dos estados brasileiros evidenciam a depreciação dos bens do ativo imobilizado no balanço patrimonial, porém ainda faltam informações analíticas pertinentes a depreciação já 34 que na Demonstração das Variações Patrimoniais o valor referente a depreciação engloba todo o ativo do ente. O estudo limitou-se a verificar a evidenciação da depreciação pelos estados brasileiros no exercício de 2012, já que foi a partir desse exercício que se tornou obrigatório o cálculo dos fenômenos que modifica o bem, entre eles a depreciação. Em um primeiro momento a citada portaria estabelece que essas informações sejam imprescindivelmente divulgadas nos demonstrativos do ano 2012, porém com a publicação da recente portaria STN nº 634/2013, os estados vem adiando para a aplicação dos novos procedimentos, que se torna obrigatório a partir do exercício de 2014. Não foram apresentadas evidenciações referentes ao 1º semestre de 2013, já que os demonstrativos divulgados pelos estados brasileiros são publicados anualmente, impossibilitando estender a pesquisa também ao exercício de 2013. O objetivo do trabalho foi alcançado já que o intuito era observar se há a evidenciação da depreciação pelos entes federativos, porém percebe-se que a disclousure das informações contábeis ainda são incipientes. Como sugestões de trabalhos futuros propõem: a) analisar o andamento dos municípios brasileiros no que se refere as mudanças no setor público, advindos pelas NBC T; b) realizar a mesma análise em algum determinado estado, como também nas capitais brasileiras; c) um estudo sobre um modelo de avaliação de ativos que seja funcional para o setor público determinando vidas úteis que sejam compatíveis com o uso do ativo. REFERÊNCIAS ARAÚJO, Inaldo; ARRUDA, Daniel. Contabilidade pública: da teoria à prática. São Paulo: Saraiva, 2004. BEUREN, Ilse Maria (Org.). Como elaborar Contabilidade. 3. ed. São Paulo: Atlas, 2008. trabalhos monográficos em BEZERRA FILHO, João Eudes. Contabilidade Pública: Teoria, técnica de elaboração de balanços e 500 questões. 3 ed. Rio de Janeiro: Elsevier, 2008. BEZERRA FILHO, João Eudes; VIEIRA, Renata Santana; FERREIRA, Rômulo Anderson Matias. A implantação da depreciação gerencial no setor público 35 brasileiro: rumo à convergência com as Normas Internacionais de Contabilidade Aplicada ao Setor Público (IPSAS). RBC- Revista Brasileira de Contabilidade, Brasília, nº196, p.27-37, 2012. Disponível < http://www.etecnico.com.br/paginas/mef21426.htm>. Acesso em 15 de outubro de 2013. BRASIL. JUSBRASIL. Disponível em http://www.jusbrasil.com.br/topicos/10723576/artigo-99-da-lei-n-10406-de-10-dejaneiro-de-2002> Acesso em 08 de Outubro de 2013. < BORGHETTI, Jonas; BORGHETTI, Júlio César; STEIN, Felipe André; FROSI, Miriam; RODRIGUES, Elisângela Batista Maciel. Impactos do Reconhecimento da depreciação no setor público para o patrimônio dos estados brasileiros. Bahia: Encontro de Administração Pública e Governo, 2012. Disponível em < http://www.anpad.org.br/evento.php?acao=trabalho&cod_edicao_subsecao=866&co d_evento_edicao=65&cod_edicao_trabalho=15400> Acesso em 01 de outubro de 2013. CAIXA ECONOMICA FEDERAL. Sistema de Coleta de Dados Contábeis de Estados e Municípios – SISTN. Disponível em < https://www.contaspublicas.caixa.gov.br/sistncon_internet/index.jsp> Acesso em 08 de outubro de 2013. CAMELO, Augusto César Oliveira; GASPARELLO, Edevaldo Roberto; FAVERO, Hamilton Luiz. Sistema de Informação Contábil e a sua importância para o controle dos bens permanentes do Setor Público. Revista enfoque reflexão contábil, v.25, n. 1, p. 62-76, jan/abr. 2006. Disponível <http://eduem.uem.br/ojs/index.php/Enfoque/article/view/3573/3179 > Acesso em 15 de outubro de 2013. CARVALHO, Luiz Nelson Guedes de; COSTA, Patrícia de Souza; OLIVEIRA, Alan Teixeira de. Impairment no setor público: particularidades das normas nacionais e internacionais. Disponível em < http://www.scielo.br/pdf/rap/v44n4/v44n4a05.pdf> CHAVES, Marcos Antonio. Projeto de Pesquisa: Guia prático para monografia. 4 ed. Rio de Janeiro: Wak, 2007. CRUVINEL, Daniel Pereira; LIMA, Diana Vaz. Adoção do regime de competência no setor público brasileiro sob a perspectiva das normas brasileiras e internacionais de contabilidade. Revista de educação e pesquisa em contabilidade, Brasília, v. 5, n. 3, art. 4, p. 69-85, set/dez. 2011. Disponível em < http://www.repec.org.br/index.php/repec/article/view/185> Acesso em 27 de novembro de 2013. DANTAS, Claudio Bezerra; ARRUDA, Marcelo Paulo de; PAIVA, Antonio Claudio Noberto; PAULO, Edilson. Depreciação no Serviço Público: Reconhecimento e Evidenciação nas Demonstrações Contábeis dos Estados e Municípios Brasileiros. Revista de Contabilidade da UFBA, Salvador, v. 6, n. 2, p. 56 – 65, maio/agosto. 2012. Disponível em < 36 http://www.portalseer.ufba.br/index.php/rcontabilidade/article/viewArticle/5955> Acesso em 11 de outubro de 2013. DIAS FILHO, José Maria. A linguagem utilizada na evidenciação contábil: uma análise de sua compreensibilidade à luz da teoria da comunicação. Cad. estud. no.24 São Paulo July/Dec. 2000. Disponível em < http://www.scielo.br/scielo.php?pid=S141392512000000200003&script=sci_arttext&tlng=es> Acesso em 24/11/2013 DIÓGENES, Éder de Souza; SLOMSKI, Valmor. DEPRECIAÇÃO EM BENS DE INFRAESTRUTURA: Um estudo realizado na rodovia Nova Imigrantes. Revista Associação Brasileiras de Custos. v. 3, n. 3, p. 91-110, set/dez. 2008. Disponível em < http://www.unisinos.br/abcustos/_pdf/140.pdf> Acesso em 28/11/2013. FEITOSA, Jefferson Pedrosa. PLANO DE CONTAS APLICADO AO SETOR PÚBLICO (PCASP) E SUA OBRIGATORIEDADE A PARTIR DE 2013: Estudo acerca da preparação e da expectativa, sob a ótica de profissionais de contabilidade pública de municípios. 2012. 74 f. Trabalho de Conclusão de Curso de Ciências Contábeis – Universidade Federal do Rio Grande do Norte, Natal. 2012. FERREIRA, Ricardo José. Contabilidade Básica. 6. ed. Rio de Janeiro: Editora Ferreira, 2008. GAEBLER, Ted; OSBORNE, David. Reinventando o governo: como o espírito empreendedor está transformando o setor público. 9. ed. Brasília: MH comunicação, 1995. GASPARINI, Diógenes. Direito Administrativo. 9. ed. São Paulo: Editora Saraiva, 2004. GOVERNO DO ESTADO DO ACRE. Balanço Geral do Estado 2012. Disponível < http://www.ac.gov.br/wps/wcm/connect/8dca79004f5eb902b7e0bf6b365af8e6/REBA LCON+2012.pdf?MOD=AJPERES&CACHEID=8dca79004f5eb902b7e0bf6b365af8e 6> Acesso em 05 de outubro de 2013. GOVERNO DO ESTADO DO ACRE. Balanço Geral do Estado 2012. Disponível em <http://gcs.sefaz.al.gov.br/sfz-gcs web/documentos/visualizarDocumento.action?key=dxaJsA8li4o%3D> Acesso em 05 de outubro de 2013. GOVERNO DO ESTADO DO AMAPÁ. Balanço Geral do Estado 2012. Disponível em <http://www.seplan.ap.gov.br/index.php?option=com_docman&task=doc_download& gid=71&Itemid=179> Acesso em 06 de outubro de 2013. GOVERNO DO ESTADO DO AMAZONAS. Balanço Geral do Estado 2012. Disponível em 37 <http://www.sefaz.am.gov.br/arquivos/RELAT%C3%93RIO%20DO%20BALAN%C3 %87O%20GERAL%20DO%20ESTADO%20DO%20AMAZONAS%20-%202012.pdf> Acesso em 06 de outubro de 2013. GOVERNO DO ESTADO DA BAHIA. Balanço Geral do Estado 2012. Disponível em <http://www.sefaz.ba.gov.br/administracao/contas/balanco_anual/balancogeral_2012 .pdf> Acesso em 06 de outubro de 2013 GOVERNO DO ESTADO DO CEARÁ. Balanço Geral do Estado 2012. Disponível em <http://transparencia.ce.gov.br/CONTENT/DOCUMENTOS/809_relatriotcnicodascon tasdegovernodoestadodocear2012final1(1).pdf> Acesso em 06 de outubro de 2013. GOVERNO DO ESTADO DO DISTRITO FEDERAL. Balanço Geral do Estado 2012. Disponível em < http://www.transparencia.df.gov.br/Prestando%20Contas%20%20Programas%20do %20Governo/BALAN%C3%87O%20GERAL%202012.pdf> Acesso em 06 de outubro de 2013. GOVERNO DO ESTADO DO ESPIRITO SANTO. Balanço Geral do Estado 2012. Disponível em <http://www.transparencia.es.gov.br/menu_orcamento/PrestacaoContas/SefazBalan co2012.pdf> Acesso em 07 de Outubro de 2013. GOVERNO DO ESTADO DE GOIAS. Balanço Geral do Estado 2012. Disponível em < http://aplicacao.sefaz.go.gov.br/index.php/post/ver/161272/balanco-geral--2012> Acesso em 07 de outubro de 2013. GOVERNO DO ESTADO DO MATO GROSSO DO SUL. Balanço Geral do Estado 2012. Disponível em < http://arq.sefaz.ms.gov.br/age/Bal2012/Relat%C3%B3rio%20Balan%C3%A7o%2020 12%20-%20Mato%20Grosso%20do%20Sul.pdf> Acesso em 07 de outubro de 2013. GOVERNO DO ESTADO DE MINAS GERAIS. Balanço Geral do Estado 2012. Disponível em < http://www.fazenda.mg.gov.br/governo/contadoria_geral/relatorio_contabil/> Acesso em 08 de outubro de 2013. GOVERNO DO ESTADO DO PARÁ. Balanço Geral do Estado 2012. Disponível em < http://aplicacao.sefaz.go.gov.br/post/ver/142156/balanco-geral-do-estado> Acesso em 09 de outubro de 2013. GOVERNO DO ESTADO DA PARAÍBA. Balanço Geral do Estado 2012. Disponível em < http://siaf.cge.pb.gov.br/CGE/siafweb/2012/balanco/60.PDF> Acesso em 09 de outubro de 2013. GOVERNO DO ESTADO DO PARANÁ. Balanço Geral do Estado 2012. Disponível em < http://www.gestaodinheiropublico.pr.gov.br/Gestao/balanco/balanco.jsp> Acesso em 15 de outubro de 2013. 38 GOVERNO DO ESTADO DE PERNAMBUCO. Balanço Geral do Estado 2012. Disponível em < http://www.sefaz.pe.gov.br/flexpub/versao1/filesdirectory/sessions7196.pdf> Acesso em 15 de outubro de 2013. GOVERNO DO ESTADO DO PIAUÍ. Balanço Geral do Estado 2012. Disponível em < http://www.age.pa.gov.br/age/images/stories/BGEI2012.pdf> Acesso em 15 de outubro de 2013. GOVERNO DO ESTADO DO RIO GRANDE DO SUL. Balanço Geral do Estado 2012. Disponível em < http://www.estado.rs.gov.br/noticias/1/111158/Governoentrega-Balanco-Geral-do-Estado-a-Assembleia-Legislativa/3/86//> Acesso em 15 de outubro de 2013. GOVERNO DO ESTADO DE SANTA CATARINA. Balanço Geral do Estado 2012. Disponível em < http://www.sef.sc.gov.br/sites/default/files/Balan%C3%A7o%20Geral%20do%20Esta do%202011%20-%20Volume%20I.pdf> Acesso em 15 de outubro de 2013. GOVERNO DO ESTADO DE SÃO PAULO. Balanço Geral do Estado 2012. Disponível em < http://www.fazenda.sp.gov.br/balanco/> Acesso em 15 de outubro de 2013. GOVERNO DO ESTADO DE SERGIPE. Balanço Geral do Estado 2012. Disponível em < http://www.pge.se.gov.br/index.php/79-todas-noticias/noticias-pge/1479-cejurapresenta-balanco-de-2012-e-planejamento-estrategico-de-2013> Acesso em 15 de outubro de 2013. GRACILIANO, Erivelton Araújo. FIALHO, Wilton Clarimar Dutra. Registro da Depreciação na Contabilidade Pública: uma Contribuição para o Disclosure de Gestão. Revista Pensar Contábil, Rio de Janeiro, v. 15, n. 56, p. 14 – 21, jan/abr. 2013. Disponível em < www.spell.org.br/documentos/download/10027 > Acesso em 08 de Outubro de 2013. GRECO, Marcus Vinicius Derito. Contabilidade governamental brasileira no contexto da convergência aos padrões internacionais. 2008. 120 f. Dissertação de Mestrado - Centro de Formação Acadêmica e Pesquisa da Escola Brasileira de Administração Pública e de Empresas da Fundação Getulio Vargas, Rio de Janeiro. 2008. HERBEST, Gustavo Fabrício. REGIME DE COMPETÊNCIA NO SETOR PÚBLICO: a experiência de implementação em diversos países. 2010. 88 f. Dissertação (Programa de Pós-Graduação em Ciências Contábeis) – Fundação Instituto capixaba de Pesquisa em Contabilidade, Economia e Finanças (FUCAPE), Vitória. 2010. IUDÍCIBUS, Sérgio de; MARTINS, Eliseu; GELBCKE; Ernesto Rubens; SANTOS, Ariovaldo dos. Manual de Contabilidade Societária: Aplicável a todas as 39 sociedades de acordo com as normas internacionais e do CPC. São Paulo: Atlas, 2010. LEÃO, Douglas. O novo plano de contas aplicado ao setor público no Brasil. 2010. 25 f. Trabalho de Conclusão de Curso de Ciências Contábeis – Universidade Federal do Rio Grande do Sul, Porto Alegre. 2010. _______. Lei Complementar nº. 101 de 4 de maio de 2000. Disponível em <http://www.planalto.gov.br/ccivil_03/leis/LCP/Lcp101.htm> Acesso em: 16 de outubro de 2013. _______. Lei Complementar nº 131, de 27 de maio de 2009. Disponível em <http://www.planalto.gov.br/ccivil_03/leis/lcp/lcp131.htm> Acesso em 20 de outubro de 2013. _______. Lei n°. 4.320, de 17 de março de 1964. Disponível em <http://www.planalto.gov.br/ccivil_03/Leis/L4320.htm> Acesso em: 11 de Outubro de 2013. _______. Lei n°. 11.638, de 28 de dezembro de 2007. Disponível em <http://www.planalto.gov.br/ccivil_03/_ato2007-2010/2007/lei/l11638.htm> Acesso em 12 de outubro de 2013 _______. Lei nº 12.527, de 18 de novembro de 2011. Disponível em <http://www.planalto.gov.br/ccivil_03/_ato2011-2014/2011/lei/l12527.htm> Acesso em 20 de outubro de 2013. LIMA, Diana Vaz de. SANTANA, Claúdio Moreira. GUEDES, Marianne Antunes. As Normas Brasileiras de Contabilidade aplicadas ao setor público e a legislação contábil pública brasileira: uma análise comparativa à luz da teoria contábil. Disponível em < https://cgg-amg.unb.br/index.php/contabil/article/view/65/pdf_1> . Acesso em 08 de Outubro de 2013. MACHADO, Rosaly; FREYTAG, Daniele. MALISKI, Karla Renata. Mudanças de Critério Contábil na depreciação no Setor Público: Um relato dos procedimentos realizados em uma instituição pública. Publ. UEPG Ci. Soc. Apl., Ponta Grossa, 20 (1): 99-111, jan/jun. 2012. Disponível em <http://www.revistas2.uepg.br/index.php/sociais> Acesso em 20 de novembro de 2013. MARION, José Carlos; DIAS, Reinaldo; TRALDI, Maria Cristina. Monografia para os cursos de administração, contabilidade e economia. São Paulo: Atlas, 2002. ______. Ministério da Fazenda. Secretaria do Tesouro Nacional. Manual do SIAFI: reavaliação, redução a valor recuperável, depreciação, amortização e exaustão na administração direta da União, Autarquias e Fundações. Brasília-DF, 07 out. 2011. Disponível em: <http://manualsiafi.tesouro.fazenda.gov.br>. Acesso em: 18 de outubro 2013. 40 OLIVEIRA, Gustavo Justino de. Modelos teóricos de Administração pública. Disponível em <http://concursospublicos.uol.com.br/aprovaconcursos/demo_aprova_concursos/ad ministracao_publica_02.pdf>. Acesso em 08 de outubro de 2013. PALUDO, Augustinho Vicente. Administração Pública: Teoria e questões. Rio de Janeiro: Editora Elsevier, 2010. PEREIRA, Luiz Carlos Bresser. Da Administração Pública burocrática à gerencial. Disponível em <http://blogs.al.ce.gov.br/unipace/files/2011/11/Bresser1.pdf> Acesso em 10 de outubro de 2013. PIGATTO, José Alexandre Magrini. Estudo comparativo dos regimes contábeis governamentais. 2004. 200 f. Dissertação (Mestrado em Ciências Contábeis) – Programa de Pós-Graduação em Ciências Contábeis, Departamento de Contabilidade e Atuária, Faculdade de Economia, Administração e Contabilidade da Universidade de São Paulo, São Paulo. ______. Portaria Ministério da Fazenda nº 467, de 06 de agosto de 2009. Aprova os volumes II - Procedimentos Contábeis Patrimoniais, III - Procedimentos Contábeis Específicos e IV - Plano de Contas Aplicado ao Setor Público, da 2ª edição do Manual de Contabilidade Aplicada ao Setor Público, e dá outras providências. Disponível em <http://www3.tesouro.gov.br/legislacao/download/contabilidade/Portaria_STN_467_2 009_PCP_PCE_PCASP.pdf> Acesso em 01 de outubro de 2013. ______. Portaria Ministério da Fazenda nº 634, de 19 de novembro de 2013. Dispõe sobre regras gerais acerca das diretrizes, normas e procedimentos contábeis aplicáveis aos entes da Federação, com vistas à consolidação das contas públicas da União, dos Estados, do Distrito Federal e dos Municípios, sob a mesma base conceitual. Disponível em <http://www.lex.com.br/legis_25094820_PORTARIA_N_634_DE_19_DE_NOVEMB RO_DE_2013.aspx> Acesso em 29 de novembro de 2013. RAPOZO, Flávia de Oliveira. O uso das informações contábeis para fins gerenciais nas micro e pequenas empresas de Teresópolis. Disponível em:< http://www.fucape.br/premio_excelencia_academica/upld/trab/7/flavia_Mono_1.pdf>. Acesso em 06 Out 2013. RAUPP, Fabiano Maury; BEUREN, Ilse Maria. Proposta de mensuração de ativos imobilizados por meio do fair value e do impairment test. In: CONGRESSO USP DE CONTROLADORIA E CONTABILIDADE, 6., 2006. Anais... São Paulo: USP, 2006. RIBEIRO FILHO, José Francisco. Estudando Teoria da contabilidade. São Paulo: Editora Atlas, 2009. SÁ, Antonio Lopes de. História geral e das doutrinas da contabilidade. São Paulo: Atlas,1997. 41 SILVA, Anderson Chaves da. MACEDO, Marcelo Alvaro da Silva. SAUERBRONN, Fernanda Filgueiras. SZUSTER, Natan. Avaliação de ativos imobilizados no setor público: Estudo de caso em uma organização militar da marinha do Brasil. Revista Informação Contábil, v. 6, n. 3, p. 51 – 73, jul/set. 2012. Disponível em <http://www.revista.ufpe.br/ricontabeis/index.php/contabeis/article/view/470/305> Acesso em 17 de Novembro de 2013. ______. Resolução CFC 1.128, de 21 de novembro de 2008. Aprova a NBC T 16.1 – Conceituação, Objeto e Campo de Aplicação. Disponível em < http://www.cfc.org.br/uparq/NBCT16_1.pdf > Acesso em 06 de Outubro de 2013. ______. Resolução CFC 1.133, de 21 de novembro de 2008. Aprova a NBC T 16.6 – Demonstrações Contábeis. Disponível em < http://www.cfc.org.br/uparq/NBCT16_6.pdf > Acesso em 06 de Outubro de 2013. ______. Resolução CFC 1.136, de 21 de novembro de 2008. Aprova a NBC T 16.9 – Depreciação, Amortização e Exaustão. Disponível em < http://www.cfc.org.br/uparq/NBCT16_9.pdf > Acesso em 06 de Outubro de 2013. Disponível em < http://www.cfc.org.br/uparq/NBCT16_9.pdf > Acesso em 06 de Outubro de 2013. ______. Resolução CFC 1.137, de 21 de novembro de 2008. Aprova a NBC T 16.10 – Avaliação e Mensuração de Ativos e Passivos em Entidades do Setor Público. Disponível em < http://www.cfc.org.br/uparq/NBCT16_10.pdf > Acesso em 06 de Outubro de 2013. Disponível em < http://www.cfc.org.br/uparq/NBCT16_9.pdf > Acesso em 06 de Outubro de 2013. SILVEIRA, Danieli Jaci. Estudo dos Impactos da Resolução CFC Nº 1.136/2008 nos entes estatais: Depreciação. Disponível em <http://www.flaviodacruz.cse.ufsc.br/Conteudo/2010_DANIELEI_JACI_SILVEIRA.pdf >. Acesso em 07 de Outubro de 2013. ______. STN - Secretaria do Tesouro Nacional. Manual de Contabilidade Aplicada ao Setor Público. Parte II, 5. ed. Brasília: STN, 2012. TORRES Junior, Fabiano; SILVA, Lino Martins da. A importância do controle contábil e extracontábil dos bens permanentes adquiridos pela administração pública federal.Revista de Contabilidade do Mestrado em Ciências Contábeis da UERJ – v.8, n.2, 2003, p.11 – 38. Tribunal de Contas do Mato Grosso. A nova contabilidade pública: Importância, mudanças e responsabilidades. Disponível em <http://www.tce.mt.gov.br/arquivos/downloads/00023287/TCEMT%20_%20Nova%20Contabilidade%20P%C3%BAblica%20-%20web.pdf> Acesso em 08 de outubro de 2013.

Download