Cosit Fls. 2 1 Coordenação-Geral de Tributação Solução de Consulta nº 17 - Cosit Data 16 de janeiro de 2014 Processo Interessado CNPJ/CPF ASSUNTO: IMPOSTO SOBRE PRODUTOS INDUSTRIALIZADOS - IPI INDUSTRIALIZAÇÃO. CORTE DE PRODUTO. REDUÇÃO DE TAMANHO. O estabelecimento que importar tubo de aço para submetê-lo, no próprio estabelecimento importador, à operação de corte de produto para reduzi-lo de tamanho, sem modificar a espessura e mantida a forma original, com o objetivo de fornecer a metragem solicitada pelo adquirente, quando da sua comercialização, não constitui operação de industrialização (beneficiamento), uma vez que não aperfeiçoa ou altera a utilização ou funcionamento do produto. O executante da operação não se caracteriza como industrial e o produto resultante da operação não é considerado, para os efeitos da legislação do IPI, industrializado no País. Todavia, o estabelecimento ao dar saída a esse produto de procedência estrangeira que importou é considerado, obrigatoriamente, estabelecimento equiparado a industrial, contribuinte do IPI, incidindo o IPI na saída do produto. Dispositivos Legais: Decreto n.º 7.212, de 2010 (Ripi/2010), art. 3º, art. 4º, inciso II, art. 9º, inciso I, art. 35 e art. 39; PN CST nº 154, de 1971; PN CST nº 369, de 1971; e PN CST nº 398, de 1971. -----------------------------------------------------------------------------------------CONSULTA. INEFICÁCIA PARCIAL. CLASSIFICAÇÃO FISCAL. TUBOS DE AÇO. É ineficaz a consulta formulada na parte em que não se refira à interpretação da legislação tributária, não atendendo ao art. 3º, inciso III e IV, “ex vi” do art. 1º, da IN RFB nº 1.396, de 2013. Os processos de consulta sobre interpretação da legislação tributária e sobre classificação fiscal de mercadorias, são espécies distintas, que atendem a propósitos específicos e não se confundem. Questões envolvendo a determinação do correto enquadramento fiscal de um produto na Tipi, não podem ser abordadas teoricamente, em processo de interpretação da legislação tributária. Ao contrário, havendo dúvidas sobre o enquadramento, só cabe dirimi-las apreciando-se o bem concreto, sobre o qual residem as dúvidas, de forma a determinar-se sua correta classificação fiscal. Essa análise só pode ser realizada por meio da consulta específica de classificação fiscal de mercadorias, corretamente instruída para tanto, observando-se, em particular, o disposto nos arts. 4º e 5º da Instrução Normativa RFB nº 740, de 2007. 1 S oluç ão de Consulta n.º 17 Cosit Fls. 3 Dispositivos Legais: Instrução Normativa RFB nº 1.396, de 2013, art. 18, inciso I, c/c art. 1º. Relatório A consultante, (XXXXXX), formula consulta sobre interpretação da legislação tributária com base na Instrução Normativa nº 740, de 2007, em vigor à época da protocolização do pleito. 2. Informa que importa “tubos e barras de aço” para revenda; que esses produtos são revendidos por metro e que, portanto, quando necessário, efetua o corte dos tubos para fornecêlos na metragem solicitada pelo cliente. 3. Expõe que tem dúvidas sobre a aplicabilidade do disposto na legislação do IPI na operação que efetua e transcreve o art. 2º do Decreto nº 7.212, de 2010 (Ripi/2010), que dispõe sobre a incidência do IPI sobre produtos industrializados e os incisos I e II do art. 4º do mesmo Decreto, que tratam do conceito de industrialização na modalidade de transformação e na de beneficiamento. 4. Diz, ainda, que: 4.1 classifica o produto que importa no código fiscal “NCM 7215.50.00, correspondente na Tipi, a outras barras de ferro ou aço não ligado – outras, simplesmente obtidas ou completamente acabadas a frio”, ao qual corresponde uma alíquota de 5% (cinco por cento) de IPI; 4.2 “em momento pretérito, ao proceder com a importação de mercadoria, a Receita Federal solicitou a elaboração de laudo técnico pericial acerca do material em questão”. Tal laudo, de 2011, “afirmou que a mercadoria importada pelo consulente é descrita como: "barras de aço não ligado (relatório anexo) não ligado, laminadas a quente e revestidas através de eletrólise. A espessura das mercadorias (diâmetro) não permite que elas sejam laminadas a frio" ” e, assim, o produto importado foi classificado no código fiscal “NCM 7214.30.00 - referente a barras de ferro ou aço não ligado, simplesmente forjadas, laminadas, estiradas ou extrudadas, a quente, incluídas as que tenham sido submetidas a torção após laminagem - outras, de aço para tornear ”, ao qual corresponde uma alíquota de IPI reduzida a zero por cento. (XXXXX); e 4.3 tem conhecimento que no mercado em geral “a venda de barras de aço ocorre com a classificação do NCM 7214.99.10 - de barras de ferro ou aço não ligado, simplesmente forjadas, laminadas, estiradas ou extrudadas, a quente, incluídas as que tenham sido submetidas a torção após laminagem - outras, de seção circular” . 5. Diante do exposto e ponderando que “a atividade da empresa consulente é a aquisição e revenda de tubos e barras de aço, após o devido corte dos tubos para a separação pela metragem solicitada pelo adquirente ”, indaga : 2 S oluç ão de Consulta n.º 17 Cosit Fls. 4 5.1 “Partindo da premissa que a mercadoria comercializada pela consulente de fato caracteriza-se por barras de aço não ligado, laminadas a quente e revestidas através de eletrólise (NCM 7214.30.00), o corte efetuado nestas barras para a venda por metro caracteriza industrialização? ” 5.2 “Sendo industrialização, isso modifica o item da TIPI (NCM 7214.30.00) ou a alíquota de recolhimento? ” 5.3 “O corte modifica a natureza do produto, justificando a incidência do Imposto Sobre Produtos Industrializados? ” 5.4 “Se o corte não modificar a natureza do produto, e mesmo sendo o caso de industrialização, a alíquota permaneceria 0% independente da forma como a venda é efetuada, cortando-se a mercadoria ou não? ” 5.5 “A consulente equivoca-se ao recolher o IPI sob a alíquota de 5% (cinco por cento), enquadrando sua mercadoria no NCM 7215.50.00? Se sim, o correto é o contido no laudo técnico pericial ou há alguma outra especificação ignorada pela empresa? ” Fundamentos 6. Inicialmente, observe-se que das indagações apresentadas pela consultante, depreendese que aquilo que de fato quer saber é: 6.1 se a operação de corte de tubos (barras) de aço importados, efetuada pelo próprio estabelecimento importador, para redução do tamanho, com o objetivo de fornecer a metragem solicitada pelo adquirente, quando da sua comercialização, se enquadra no conceito de industrialização, por transformação ou por beneficiamento, nos termos do art. 4º, incisos I e II, do Decreto n.º 7.212, de 15 de junho de 2010 (Ripi/2010) e se essa industrialização altera a classificação fiscal do produto original (indagações 5.1 a 5.3); e 6.2 qual a correta classificação fiscal na Tipi/2011 do tubo de aço importado (7214.30.00 ou 7215.50.00) bem como a alíquota do IPI aplicável, no desembaraço aduaneiro e qual a correta classificação fiscal na Tipi/2011 do produto com seu tamanho reduzido ou não e a alíquota do IPI aplicável, na saída do estabelecimento importador (indagações 5.4 e 5.5). 7. O artigo 4º do Ripi/2010 caracteriza a industrialização como aquela proveniente de qualquer operação que modifique a natureza, o funcionamento, o acabamento, a apresentação ou a finalidade do produto, ou o aperfeiçoe para consumo, inclusive, sendo irrelevante, para caracterizá-la, o processo utilizado para obtenção do produto e a localização e condições das instalações ou equipamentos empregados, conforme abaixo transcrito. Por sua vez, o art. 3º do mesmo ato regulamentar dispõe que produto industrializado é aquele resultante de qualquer operação nele definida como industrialização, mesmo incompleta, parcial ou intermediária: “Art. 3º Produto industrializado é o resultante de qualquer operação definida neste Regulamento como industrialização, mesmo incompleta, parcial ou intermediária (Lei nº 5.172, de 25 de outubro de 1966, art. 46, parágrafo único, e Lei nº 4.502, de 1964, art. 3º); 3 S oluç ão de Consulta n.º 17 Cosit Fls. 5 Art. 4º Caracteriza industrialização qualquer operação que modifique a natureza, o funcionamento, o acabamento, a apresentação ou a finalidade do produto, ou o aperfeiçoe para consumo, tal como (Lei nº 4.502, de 1964, art. 3º, parágrafo único, e Lei nº 5.172, de 25 de outubro de 1966, art. 46, parágrafo único): I - a que, exercida sobre matérias-primas ou produtos intermediários, importe na obtenção de espécie nova (transformação); II - a que importe em modificar, aperfeiçoar ou, de qualquer forma, alterar o funcionamento, a utilização, o acabamento ou a aparência do produto (beneficiamento); III - a que consista na reunião de produtos, peças ou partes e de que resulte um novo produto ou unidade autônoma, ainda que sob a mesma classificação fiscal (montagem): IV - a que importe em alterar a apresentação do produto, pela colocação da embalagem, ainda que em substituição da original, salvo quando a embalagem colocada se destine apenas ao transporte da mercadoria (acondicionamento ou reacondicionamento); ou V - a que, exercida sobre produto usado ou parte remanescente de produto deteriorado ou inutilizado, renove ou restaure o produto para utilização (renovação ou recondicionamento). Parágrafo único. São irrelevantes, para caracterizar a operação como industrialização, o processo utilizado para obtenção do produto e a localização e condições das instalações ou equipamentos empregados.” 8. Quanto à industrialização por transformação ou por beneficiamento, o Parecer Normativo (PN) CST nº 398/1971 (publicado no DOU de 04/08/1971), orienta que: “4. A diferença mais marcante entre essas duas operações encontramo-la na própria definição fiscal. E essa diferença está em que na “transformação”, que “importa na obtenção de nova espécie”, há um deslocamento do produto primitivo (matéria-prima ou produto intermediário) para nova classificação fiscal (posição ou inciso diferente); no “beneficiamento”, o produto sofre apenas um “melhoramento” sem que sua classificação se altere (v. RIPI, art. 1º, incisos I e III)” (Nota: o art. 1º citado corresponde ao art. 4º, incisos I e II do Ripi/2010) 5. Com efeito, já o antigo RIC (Dec. nº. 45.422/59) mencionava textualmente essa circunstância ao definir transformação (“acarretando-lhe nova classificação fiscal”) no seu art. 5º, parágrafo único, alínea “b”. Por outro lado o beneficiamento apenas restaura, modifica, ou aperfeiçoa o funcionamento, a utilidade ou o acabamento do produto, mas este permanece com sua identidade original.” 9. Com relação ao beneficiamento, os Pareceres Normativos (PN) CST abaixo mencionados, explicam: PN CST nº 154/1971 (DOU de 18/03/1971) - beneficiamento - Trata-se de produto preexistente que, mantendo sua individualidade, tem aperfeiçoado seu funcionamento, utilização, acabamento e aparência exterior. PN CST nº 398/1971 (DOU de 04/08/1971) - item 5: "...o beneficiamento apenas restaura, modifica ou aperfeiçoa o funcionamento, a utilidade ou o acabamento do produto, mas este permanece com a sua identidade original.” 10. Das orientações acima reproduzidas, resta suficientemente claro que o caso ora em exame, em que a interessada afirma executar uma operação de simples redução de tamanho por corte de produto, sem lhe alterar qualquer outra característica, não modificando sua natureza, deve ser analisado à luz das disposições do art. 4º, inciso II, do Ripi/2010 (beneficiamento) e não à das do art. 4º, inciso I, do Ripi/2010 (transformação). Sendo assim, com relação às questões do subitem 6.1, cabe verificar se a operação descrita se caracteriza como industrialização na forma do art. 4º, inciso II, do Ripi/2010 (beneficiamento). 4 S oluç ão de Consulta n.º 17 Cosit Fls. 6 11. O PN CST nº 369, de 1971 (publicado no DOU de 12/07/1971), ao analisar o caso de importação de tubos de aço, para posterior revenda, os quais, antes de serem negociados, são submetidos ao retrabalhamento para que correspondam às especificações técnicas adequadas aos fins a que se destinem, orientou, nos seus itens 3 a 5, que o retrabalhamento de tubos de aço importados constitui operação de industrialização caracterizada como beneficiamento, pois visa a modificar e aperfeiçoar a utilização, o acabamento e a aparência exterior dos produtos. Neste caso, o executante da operação é industrial e os produtos resultantes da operação executada são considerados, para os efeitos da legislação do IPI, industrializados no País, sujeitando-se o fabricante as obrigações principal e acessórias do imposto. 12. Por outro lado, com relação a operações de simples redução de tamanho por corte do produto, o Parecer Normativo RFB nº 19, de 6 de setembro de 2013 (publicado no DOU de 09/09/2013), em seus itens 7 a 9 e no subitem 14.2, orienta que: “7. O Parecer Normativo CST nº 300, de 1970, definiu que constituem aperfeiçoamento ou alteração da utilização do produto em decorrência de processo industrial as operações executadas sobre chapa de ferro e aço e que a torne ondulada ou corrugada ou que lhe dê forma diferente da retangular e da quadrada, tais como discos, perfilados, flanges, cantoneiras. O mesmo entendimento se aplica à operação que lhe modifica a espessura, tal como desbaste ou laminação. 8. Todas as operações acima descritas são, portanto, operações de industrialização, que se enquadram na modalidade beneficiamento, descrita no inciso II do art. 4º do RIPI/2010. 9. Entretanto, excluem-se do conceito de industrialização as operações de desbobinamento e de corte das chapas, com a mera finalidade de reduzi-las a tamanho menor, sem modificação da espessura e mantida a forma original, retangular ou quadrada. Nesse mesmo sentido, o simples corte de vidro em chapas quadradas e retangulares, sem modificação da espessura, curvatura, nem de outro modo trabalhado (biselado, gravado, etc.), não é considerado beneficiamento. (........................) 14. Diante do exposto, conclui-se que: ..................... 14.2. não são operações de industrialização: a) corte de chapas de ferro, aço, ou vidro, para simples redução de tamanho em forma retangular ou quadrada, sem modificação da espessura; ” 13. Cite-se, ainda, que, no âmbito da Secretaria da Receita Federal do Brasil (RFB), a Coordenação Geral do Sistema de Tributação, analisando em 1985 pedido de orientação efetuado pela Superintendência da 6ª Região Fiscal, orientou através do Parecer CST/DET nº 436, de 1985, que: “Não se inclui no conceito de beneficiamento, à luz da legislação do IPI, a simples redução de tamanho, por corte e/ou serragem de produto (folha, telha, placa etc., de madeira, ferro, aço, plástico, vidro e outros) que mantenha todas as suas características e formais originais, sem alterar a espessura, mesmo para atender encomenda ou pedido dos adquirentes.” 14. Conclui-se, portanto, com fulcro nos atos normativos e administrativos mencionados, que a operação efetuada pela consultante de cortar tubos de aço que importou para simplesmente reduzi-los de tamanho, sem modificar a espessura e mantida a forma original, com o objetivo de fornecer a metragem solicitada pelo adquirente, quando da sua comercialização, não constitui operação de industrialização (beneficiamento), uma vez que não 5 S oluç ão de Consulta n.º 17 Cosit Fls. 7 aperfeiçoa ou altera a utilização ou funcionamento do produto, na forma do artigo 4º, inciso II, do Ripi/2010. Neste caso, o executante da operação não se caracteriza como estabelecimento industrial nos termos do art. 8º do Ripi/2010 e o produto resultante da operação não é considerado, para os efeitos da legislação do IPI, industrializado no País. 15. Contudo, é oportuno ressaltar que mesmo que a interessada não pratique qualquer operação de industrialização no produto estrangeiro que importou, revendendo-o no mesmo estado em que o adquiriu, ainda que em medida inferior à importada, ela é considerada contribuinte do IPI, uma vez que, como importadora de produtos, é equiparada a estabelecimento industrial de forma ampla, por força do art. 9º, inciso I, do Ripi/2010. Ou seja, ao importar produtos tributados pelo IPI, para posterior revenda no mesmo estado em que foram importados, o estabelecimento importador ficará sujeito ao pagamento do imposto na ocasião do desembaraço aduaneiro dos produtos e também no momento em que lhes der saída, a qualquer título, para o mercado interno (art. 35 c/c o art. 9º, inciso I, e o art. 39 do Ripi/2010). 16. Quanto às questões do subitem 6.2, sobre classificação fiscal do produto e a alíquota do IPI aplicável, cabe esclarecer que, no âmbito da Secretaria da Receita Federal do Brasil (RFB), os processos de consulta administrativa, regidos pelos arts. 48 a 50 da Lei n° 9.430, de 27 de dezembro de 1996 (na redação dada pelo art. 10 da Lei nº 12.788, de 2013), e arts. 46 a 53 do Decreto n° 70.235, de 6 de março de 1972, dividem-se em duas categorias distintas, que servem a propósitos diversos: a) os processos sobre interpretação da legislação tributária, stricto sensu; e, b) os processos sobre classificação fiscal de mercadorias. 17. Os primeiros destinam-se exclusivamente a dirimir dúvidas do sujeito passivo acerca da interpretação de dispositivos da legislação tributária federal aplicáveis a fatos determinados por ele vivenciados e os segundos prestam-se apenas a determinar o correto enquadramento fiscal de um produto na TEC ou na Tipi. 18. Sendo diversos os seus propósitos e diferentes os seus elementos de instrução, bem assim a autoridade a quem compete solucioná-los, essas duas categorias de processos não se confundem, não se substituem, nem podem ser cumuladas, devendo constituir sempre pleitos independentes, instruídos com os elementos que lhes são peculiares, conforme estabelecido no art. 3º da Instrução Normativa (IN) RFB nº 1.396, de 16 de setembro de 2013, para os processos relativos à interpretação de dispositivos da legislação tributária e aduaneira (equivalente ao art. 3º da IN RFB nº 740, de 2 de maio de 2007, o qual, quando protocolizada a inicial, disciplinava os requisitos para a formulação da consulta relativa à interpretação da legislação tributária e aduaneira) e nos arts. 4º e 5º da IN RFB nº 740, de 2007, para os processos relativos à classificação fiscal de mercadorias, devendo a consultante descrever o produto objeto da consulta, fornecer as informações solicitadas nos incisos I a XI do referido art. 4º, como também informar a classificação fiscal adotada e a pretendida, com os correspondentes critérios utilizados. 18.1. De acordo com o art. 1º c/c art. 34 da IN RFB nº 1.396, de 2013 (publicada no DOU de 17/09/2013), a partir da data da publicação do referido ato normativo, o processo de consulta relativo à interpretação da legislação tributária e aduaneira é disciplinado pela IN RFB nº 1.396, de 2013, e o processo de consulta relativo à classificação de mercadorias é disciplinado pela IN RFB nº 740, de 2007. 19. Com relação ao processo de consulta relativo à interpretação da legislação tributária e aduaneira, a IN RFB nº 1.396, de 2013, orienta no art. 3º, § 2º, incisos III e IV, que a consulta deverá circunscrever-se a fato determinado, descrevendo suficientemente o seu objeto e indicando as informações necessárias à elucidação da matéria e, também, indicar os dispositivos que ensejaram a apresentação do pleito, bem assim os fatos a que será aplicada a 6 S oluç ão de Consulta n.º 17 Cosit Fls. 8 interpretação solicitada; por sua vez, o art. 18, incisos I, “ex vi” do art. 1º, preceitua que não produz efeitos a consulta de interpretação da legislação tributária formulada com inobservância do disposto nos arts. 2º a 6º. 20. No presente caso, a consultante formula, em processo de consulta relativo à interpretação da legislação tributária, questão sobre o enquadramento adequado do produto que importa e do produto que revende naquele código fiscal da Tipi (7214.30.00 ou 7215.50.00) e as correspondentes alíquotas do IPI aplicáveis. 21. Tal não é, evidentemente, questão sobre interpretação da legislação tributária stricto sensu. Nem pode o enquadramento fiscal de um dado produto, ou classe de produtos, ser estabelecido em termos gerais, abstratos. Ao contrário, só pode ser feito em função de uma dada mercadoria concretamente apresentada e descrita, dentro do processo específico de classificação fiscal de mercadorias. 22. Trata-se, pois, de dúvida relacionada primordialmente à classificação fiscal daquele produto e que deve ser resolvida mediante a pertinente consulta específica de classificação fiscal de mercadorias, formulada com observância do art. 4º e 5º da IN RFB nº 740, de 2003, na qual, analisando-se as características do produto em questão (tubo de aço) determinar-se-á se o mesmo está de fato enquadrado no código pretendido. Conclusão 23. Diante do exposto, conclui-se que: 23.1 com relação às indagações do subitem 6.1, o estabelecimento que importar tubo de aço para submetê-lo, no próprio estabelecimento importador, à operação de corte de produto para reduzi-lo de tamanho, sem modificar a espessura e mantida a forma original, com o objetivo de fornecer a metragem solicitada pelos adquirente, quando da sua comercialização, não constitui operação de industrialização (beneficiamento), uma vez que não aperfeiçoa ou altera a utilização ou funcionamento do produto. O executante da operação não se caracteriza como industrial e o produto resultante da operação não é considerado, para os efeitos da legislação do IPI, industrializado no País. Todavia, o estabelecimento ao dar saída a esse produto de procedência estrangeira que importou é considerado, obrigatoriamente, estabelecimento equiparado a industrial, contribuinte do IPI, incidindo o IPI na saída do produto. 23.2 com relação às indagações do subitem 6.2, a consulta é ineficaz, com base no art. 18, inciso I, da IN RFB nº 1.396, de 2013, uma vez que não atende ao art. 3º do referido ato normativo, “ex vi” do art. 1º da citada Instrução Normativa. À consideração do Chefe de Disit08. “Assinado digitalmente” RITA LIA MARIA ROCCHICCIOLI Auditor(a)-Fiscal da Receita Federal do Brasil (AFRFB) De acordo. Encaminhe-se ao Coordenador da Cotex. “Assinado digitalmente” EDUARDO NEWMAN DE MATTERA GOMES AFRFB - Chefe da Disit08 7 S oluç ão de Consulta n.º 17 Cosit Fls. 9 De acordo. Ao Coordenador Geral da Cosit para aprovação. “Assinado digitalmente” JOÃO HAMILTON RECH AFRFB – Coordenador da Cotex Ordem de Intimação Aprovo a Solução de Consulta, relativamente aos questionamentos do subitem 6.1 Aprovo o parecer e declaro a consulta ineficaz, na parte relativa aos questionamentos do subitem 6.2 Publique-se e divulgue-se nos termos do art. 27 da IN RFB nº 1.396, de 16 de setembro de 2013. Dê-se ciência ao interessado. “Assinado digitalmente” FERNANDO MOMBELLI AFRFB – Coordenador-Geral da Cosit 8

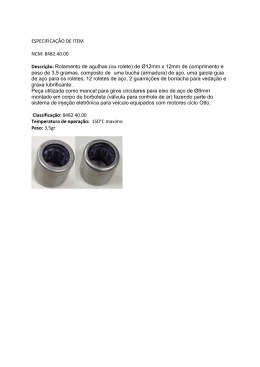

Download