FUNDAÇÃO EDUCACIONAL DE ITUVERAVA FACULDADE DE FILOSOFIA CIÊNCIAS E LETRAS RELAÇÃO ENTRE O RETORNO DE MERCADO E RETORNO FINANCEIRO: UMA ANÁLISE DOS SETORES NACIONAIS ITUVERAVA 2014 ANDRÉ LUÍS DA SILVA MONTEIRO RELAÇÃO ENTRE O RETORNO DE MERCADO E RETORNO FINANCEIRO: UMA ANÁLISE DOS SETORES NACIONAIS Trabalho de conclusão de curso apresentado à Fundação Educacional de Ituverava , Faculdade de Filosofia Ciências e Letras para obtenção de Bacharel em Administração Orientador Prof. Me. Luiz Eduardo Gaio ITUVERAVA 2014 ANDRÉ LUÍS DA SILVA MONTEIRO RELAÇÃO ENTRE O RETORNO DE MERCADO E RETORNO FINANCEIRO: UMA ANÁLISE DOS SETORES NACIONAIS Trabalho de conclusão de curso apresentado à Fundação Educacional de Ituverava , Faculdade de Filosofia Ciências e Letras para obtenção de Bacharel em Administração Ituverava, ___ de _______________de _______. Orientador: ___________________________________________ Prof. Me. Luiz Eduardo Gaio Examinador:___________________________________________ Prof. Examinador:___________________________ Prof. RELAÇÃO ENTRE O RETORNO DE MERCADO E RETORNO FINANCEIRO: UMA ANÁLISE DOS SETORES NACIONAIS MONTEIRO, André Luís da Silva1 GAIO, Luiz Eduardo 2 RESUMO: Este trabalho tem como objetivo analisar o retorno das ações de 30 (trinta) empresas escolhidas aleatoriamente durante o período anual de 2013, verificando se sofreram impacto em relação aos setores de mercado. O estudo foi realizado através de análise de dados mensais das ações. Para análise foram utilizadas as variáveis: ROE-retorno, retorno-ROE, preço-PL e PL preço, buscando analisar se os setores estudados sofreram impactos ou não. Os resultados obtidos indicam que poucos setores apresentaram impacto em relação às variáveis. Palavras chave: Mercado. Retorno. Ações. Impacto de Mercado. SUMMARY: This work aims to analyze the stock returns of thirty (30) randomly selected companies during the annual period of 2013, verifying that impacted regarding market sectors. The study was conducted by analyzing monthly data on stocks. Variables were used for analysis: ROE-return, return-ROE, price-PL and PL Price, trying to analyze the sectors studied were shocked or not. The results indicate that few sectors showed impact in relation to variables. Keywords: Market. Return. Stocks. Impact of Market. INTRODUÇÃO No mercado de capitais, as informações contábeis divulgadas pelas empresas tem fundamental importância para seus investidores, na análise e tomada de decisões, considerando que o investidor quer maximizar seus lucros a longo prazo. Devido as atuais e constantes mudanças no mundo contemporâneo, as empresas, em qualquer que seja o setor que atuam, devem se adaptar a fim de manter a competividade no mercado, pois o número de concorrentes e de produtos cresce a cada dia, da mesma forma que os investidores e exigem e dispõem de diversos preços e ofertas. Segundo Fama (1970), diante da impossibilidade de se obter retornos anormais quando se utiliza informações sobre os retornos passados em qualquer tipo de mercado, este será considerado eficientemente fraco, porém, quando o nível de retorno for constante e 1 2 Graduando do Curso de Administração – FE/FFCL Prof. Orientador do Curso de Administração – FE/FFCL considerado normal, implica em um passeio para o preço de um ativo aleatório. Este trabalho fez com que Fama (1970), passasse a ser considerado como modelo de eficiência e deu vazão a outros estudos e testes para outros modelos a fim de compreender a relação entre preço e lucro. Segundo Salles (1991), vários tipos de informações influenciam os preços dos títulos, como, por exemplo, lucros futuros, preços passados, variáveis econômicas, fatores políticos, índices econômicos da análise fundamentalista, dentre outros. Dentro desse contexto surge a seguinte questão: Existe reação entre o retorno apresentado pelas empresas e o retorno apresentado pelo mercado? O objetivo geral dessa pesquisa foi analisar se os preços estudados durante o ano de 2013 sofreram impacto em relação aos setores de mercado, analisando as relações. Em específico, pretende-se analisar: retorno- ROE, ROE-retorno, preço-PL e PL-preço, os quais levarão a um resultado do retorno das empresas com os setores de mercado. Por seus objetivos, o trabalho realizado caracteriza-se como uma pesquisa exploratória, pois procura familiarizar-se com o problema no sentido de explicitá-lo e construir hipóteses. Já, quanto aos procedimentos técnicos, se apresenta como uma pesquisa bibliográfica, pois busca informações escritas por meio de consulta de fontes diversas a fim de coletar dados para esclarecer o tema proposto. Na abordagem do problema, ou seja, a fim de elucidar e avaliar a relação entre retorno financeiro e retorno de mercado, a análise abordada é quantitativa, baseada em procedimentos estatísticos. As empresas necessitam da realização de planejamentos de curto, médio ou longo prazo, para continuar suas atividades e minimizar os efeitos adversos, resultados de sua atuação no mercado, porém, almejando o retorno financeiro e a elevação do valor da empresa e da remuneração dos investidores. Em suma, o presente trabalho foi realizado para explicar os fundamentos para as previsões econômicas e comportamentais do mercado financeiro, em um ambiente repleto de expectativas, incertezas e mudanças. 2 REFERENCIAL TEÓRICO Gestão Financeira As Finanças Corporativas abrangem a área que envolve decisões financeiras tomadas pelos negócios, pelas ferramentas e pelas análises, ou seja, por todas as decisões que tenham implicações financeiras e tem como objetivo principal a simultânea maximização da valorização da sociedade, assim como a administração dos riscos financeiros da empresa. Gitman (2010, p. 3), de maneira objetiva, define finanças como “a arte e a ciência de administrar o dinheiro”. Fayol (2007), afirma que “uma das seis naturezas da administração de empresas envolve a administração financeira, que é abordada como a procura e gestão de capital”. Com o intuito de transformar o gestor financeiro em gestor de negócios, as Finanças Corporativas visa o atendimento aos executivos de finanças e áreas afins para suprir suas necessidades de atualização, promovendo elevações em seu desempenho em ambientes de negócios com constantes e complexas mudanças. Em uma abordagem sobre os princípios financeiros analisados em empresas reais, com problemas reais e com o foco na aplicação de teorias complexas e na minimização dos inevitáveis compromissos envolvidos, esbarra-se em decisões sobre investimentos, financiamentos e dividendos, isto é, decisões sobre o processo de emissão de títulos, sobre a estrutura de capital, sobre o controle e a propriedade das empresas e sobre a governança corporativa. O valor de uma empresa cresce a partir do momento em que ela não seja controlada indiretamente, mas que os controladores participem mais das ações, não tenham direito a voto e dominem o Conselho de Administração, da mesma forma que os acionistas minoritários não procurem usar mecanismos para aumentar sua representação no Conselho. As empresas sofrem com a escassez de financiamento de longo prazo, pois as firmas tendem a financiar suas atividades através de lucros retidos, emissão de dívida e emissão de ações. Ao abrir o capital, deve se levar em conta as vantagens sobre as desvantagens, a partir do pressuposto de que as emissões estão mais raras, têm custo elevado são mais frequentes nos períodos de euforia mercantil. O valor positivo da empresa se relaciona ao pagamento de dividendos e à recompra de ações e não à influência da tributação sobre a política de dividendos. As finanças corporativas contribuem efetivamente no âmbito do mercado. A falta de acesso aos mercados de capitais e de crédito e o elevado custo de capital levam à inclusão de escala por parte das empresas, de custos de emissão e de questões ligadas à governança corporativa, limitação que leva a geração própria de caixa a representar a principal fonte de recursos das empresas. Em busca de minimizar os custos de agência entre controlador e minoritários, as empresas procuram formas de listagem em outras bolsas, na forma de política de dividendos ou na recompra de ações. Para atenuar os custos sociais, oriundos de mudanças ocorridas, as empresas contam com a participação de acionistas minoritários no conselho de administração, criam regras para o fechamento de capital e transferência de controle, minimizando efeitos adversos aos minoritários. Pereira (2010, p. 180) mostra que a financeirização das economias impulsiona o capitalismo do mundo atual. Desde as crises de 1990, assim como a crise mais recente de 2008, de um modo geral, o objetivo da administração em relação às finanças, é criar mecanismos e soluções para que as empresas possam superar as crises advindas, que cada vez, estão mais fortes e frequentes. Análise Financeira Uma empresa fundamenta sua solidez e sucesso financeiro diante do nome que tem, pela sua aparência e pela aceitação de seu produto no mercado. Bons gestores, sérios e bem intencionados, capazes de atender as necessidades dos clientes alinhados aos seus objetivos, que crie competitividade e lucro, com instalações e qualidade nos produtos; é tudo o que uma empresa necessita. As tomadas de decisões podem sofrer interferência dos fatores políticos, tecnológicos, mercadológicos, climáticos, independência financeira ou dependência de capital de terceiros. A atenção dos gestores é de grande relevância, pois tais fatores podem interferir no sucesso da empresa. Os componentes do patrimônio de uma empresa devem ser organizados, comparados e interpretados para diagnosticar sua situação, em um processo técnico de decomposição de elementos e de levantamento de dados. O analista deve abordar a empresa com determinado objetivo para determinar a profundidade e o enfoque da análise das demonstrações contábeis a fim de conhecer a real situação ou e levantar os efeitos de uma gestão em determinado momento. A interpretação correta proporciona tomada de decisões seguras. Segundo Silva (1995, p.181), a análise de demonstrações financeiras pode ser definida como a análise das informações obtidas através das demonstrações financeiras, a fim de entender e avaliar a capacidade de pagamento da empresa através da geração de caixa, a capacidade de remunerar os investidores com a superação de suas expectativas em relação aos lucros gerados, nível, motivo e qualidade do endividamento, as políticas operacionais e os devidos impactos na necessidade de capital de giro empresarial, além de diversos outros fatores que favoreçam e satisfaçam a análise. Para obter um panorama geral da situação econômica, patrimonial e financeira de uma empresa é necessário abordar os indicadores de liquidez, rentabilidade, lucratividade e prazos médios. Os índices de liquidez mostram a situação financeira da empresa, se é solida ou não, ou seja, uma empresa com bons índices de liquidez tem condição de pagar suas dívidas. A estrutura de capital da empresa deve tomar cuidado com o capital de terceiro, pois se são vencíveis em curto prazo, traz uma série de dificuldades por não ter tempo suficiente para gerar recursos e liquidar as obrigações. Nesse caso, para melhorar os resultados, a empresa precisa girar mais rápido os seus estoques, equilibrar os prazos de recebimento com os de pagamentos, vender com menos prazo e comprar com mais prazos para pagar menos juros, reduzir custos/despesas, agregar valor em seus produtos, buscar novos mercados e aperfeiçoar estruturas, dentre outras estratégias. Segundo Marion (2007, p. 83), os índices de liquidez objetivam medir a capacidade da empresa de pagar suas dívidas, isto é, o cumprimento correto de suas obrigações em tempo hábil, uma apreciação em relação à capacidade da empresa para saldar seus compromissos, em longo, médio ou curto prazo. Matarazzo (1998, p.169) afirma que os índices de liquidez mostram a posição financeira da empresa e completa que “não são índices extraídos do fluxo de caixa que comparam as entradas com as saídas de dinheiro. São índices que, a partir do confronto dos Ativos Circulantes com as dívidas, procuram medir quão sólida é a base financeira da empresa”. A Análise de Índices relaciona itens e grupos de itens do Balanço Patrimonial e do Demonstrativo de Resultados e, além disso, é útil para a análise de crédito e de tendências e ajuda a entender o desempenho da empresa no passado. Através da comparação com padrões pré-estabelecidos, também ajuda a examinar a posição da empresa no setor de mercado em relação a concorrência. A Análise de Índices se divide em: Índices de liquidez, Índices de Endividamento, Índices de Eficiência e Índices de Rentabilidade. De acordo com Matarazzo (1998, p.153) as contas ou grupo de contas das Demonstrações Financeiras visam evidenciar a situação econômica ou financeira de uma empresa. Índices de Liquidez, que englobam o relacionamento entre contas do Balanço Patrimonial e mostram a capacidade da empresa de honrar seus compromissos, principalmente os de curto prazo. Os principais quocientes dos Índices de Liquidez são: O Índice de Liquidez Corrente corresponde ao Ativo Circulante sobre o Passivo Circulante e mostra a capacidade de pagamento da empresa no curto prazo, ou seja, favorável quando superior a 1, assim como Índice menor que 1 revela, a curto prazo, insuficiência de fundos para o pagamento das obrigações. Segundo Assaf Neto (2006, p. 191), quanto maior se apresentar a liquidez corrente, maior a capacidade de financiamento da em presa em relação às suas necessidades de capital de giro. O Índice de Liquidez Seca corresponde ao Ativo Circulante ou os estoques sobre o Passivo Circulante, realiza uma análise mais conservadora e realista e elimina o risco associado à incerteza da venda de estoques. Silva (2006, p. 314) diz que a Liquidez Seca é representada pelas aplicações financeiras a curto prazo, as disponibilidades as duplicatas a receber de uma empresa em relação ao seu passivo circulante; quanto maior, melhor. Índice de Liquidez Imediata corresponde às Disponibilidades sobre o Passivo Circulante, mostra o quanto de dinheiro a empresa dispõe de imediato e quais as disponibilidades para honrar compromissos a curto prazo. Recomenda-se que esse índice seja o menor possível. As Disponibilidades correspondem a Caixa, Banco e Aplicações Financeiras. Assaf Neto (2007, p. 190) revela o circulante, ou seja, a porcentagem das dívidas a curto prazo, passíveis de serem liquidadas imediatamente, ou, ainda, a quantia disponível pela empresa para pagar suas dívidas de curto prazo. Índice de Liquidez Geral corresponde ao Ativo Circulante mais o realizável a longo prazo sobre o Passivo Circulante mais o exigível a longo prazo. O índice de Liquidez Geral mostra a saúde financeira de longo prazo da empresa e deve ser analisado com muito cuidado, juntamente com o Índice de Liquidez Corrente. Silva (2006, p. 307) interpreta o índice de liquidez geral apoiando-se na concepção de que quanto maior, melhor, além de manter constantes os demais fatores. Índices de Endividamento, que mostram o relacionamento entre a posição do capital próprio (patrimônio líquido) em relação ao capital de terceiros (empréstimos). Os principais quocientes consistem na participação de capital de terceiros sobre os recursos totais, no grau de endividamento e na composição do endividamento. A participação de capital de terceiros sobre os recursos totais corresponde ao exigível total, isto é, o passivo circulante ou passível exigível a longo prazo sobre o ativo total. Além disso, mostra quanto do ativo total é financiado com recursos de terceiros. Expresso em porcentagem, a participação de Capital de Terceiros mostra que quanto maior for o quociente, mais endividada está a empresa, maior o risco de não conseguir pagar os compromissos e a despesa financeira pode aumentar e diminuir o lucro. O grau de endividamento corresponde ao exigível total sobre o Patrimônio Líquido, onde um índice maior do que 1 pode revelar dependência em relação a capital de terceiros. A composição do endividamento corresponde ao Passivo Circulante sobre o Passivo exigível total e mostra o desdobramento do endividamento em curto e longo prazo, onde quanto maior for o índice, maior a pressão no caixa para pagar os compromissos no curto prazo e quanto menor o índice, mais fácil será para a empresa honrar suas obrigações de curto prazo. De acordo com Marion (2007, p. 106), a empresa pode apresentar dificuldades no momento de reversão do mercado caso a composição do endividamento se concentrar, significativamente, no Passivo Circulante a curto prazo, o que não seria o mesmo caso se o endividamento se concentrasse a longo prazo, pois, assim, haveria tempo suficiente para replanejar a situação financeira em momento de crise. Índice de Rentabilidade, que mostra o retorno auferido pela empresa na utilização de seus ativos durante certo período de tempo e procura relacionar o lucro com seu tamanho, por meio de suas vendas ou de seus ativos. Os principais índices de Rentabilidade consistem na margem de lucro sobre vendas, no giro do ativo, no retorno sobre o ativo, no retorno sobre o total do ativo e no retorno sobre o patrimônio líquido. A margem de lucro sobre vendas corresponde ao lucro líquido sobre as vendas líquidas que, por sua vez, correspondem às vendas brutas menos os impostos sobre vendas, descontos comerciais e devoluções. A margem operacional corresponde ao lucro operacional/ sobre as vendas líquidas. O giro do ativo corresponde às vendas líquidas sobre o ativo total médio que, por sua vez, corresponde ao ativo total do início do exercício e o ativo total do final do exercício dividido por dois. O giro do ativo operacional corresponde às vendas líquidas sobre o ativo operacional médio. O Retorno sobre o Ativo (ROA) corresponde ao Retorno sobre o ativo total, que é o lucro líquido sobre o ativo total. O Retorno sobre o Investimento (ROI) corresponde ao lucro operacional sobre o ativo operacional médio e estabelece a eficiência dada pela administração ao ativo operacional utilizado nas operações da empresa. O ROI e o ROA revestem-se de grande importância, na medida em que nos permitem comparar empresas de qualquer tamanho e mostram que “tamanho não é documento”, que o que importa é o retorno auferido por meio da utilização desse ativo. Marion (2007 P.141) argumenta que é em função dos investimentos que se mede a rentabilidade, que Capital Próprio e Capital de Terceiros são as fontes de financiamento e que um maior retorno para a empresa advém da administração adequada do Ativo. Índices de Eficiência ou Rotatividade que revelam a velocidade com que determinados itens do ativo giram durante o exercício e relacionam itens do Demonstrativo de Resultados e do Balanço Patrimonial. Os coeficientes de eficiência baseiam-se no giro dos estoques, no prazo médio de renovação dos estoques, no giro de contas a receber, no prazo médio de recebimento e no prazo médio de pagamento. O giro de contas a receber corresponde às vendas liquidas sobre as contas a receber que, por sua vez, corresponde às contas a receber inicial sobre as contas a receber final dividido por dois. Mostra, ainda, quantas vezes a empresa gira seu contas a receber e quanto maior o giro, melhor para a empresa. O prazo médio de recebimento indica o número de dias que a empresa leva, em média, para receber efetivamente o valor de suas vendas, que deve ser sempre abreviado. O prazo médio de pagamento indica o número de dias que a empresa leva, em média, para pagar seus fornecedores, computado o tempo decorrido entre a compra de matéria-prima ou mercadoria e o pagamento da fatura do fornecedor. Quando maior for esse índice, melhor será para a empresa. Mercado Financeiro O mercado de capitais é constituído pelas sociedades corretoras, pelas bolsas de valores e pelas outras instituições financeiras autorizadas. Sendo um sistema de distribuição de valores mobiliários, o mercado de capitais tem o propósito de proporcionar liquidez aos títulos de emissão de empresas e viabilizar seu processo de capitalização. Os principais títulos negociados são os representativos do capital de empresas, as ações ou de empréstimos tomados no mercado, por empresas, debêntures conversíveis em ações, bônus de subscrição e demais papéis comerciais, que permitem a circulação de capital para custear o desenvolvimento econômico. Abrangem, também, certificados de depósitos de ações, negociações com direitos e recibos de subscrição de valores mobiliários e outras negociações autorizadas. O mercado de capitais abrange, ainda, as negociações com direitos e recibos de subscrição de valores mobiliários, certificados de depósitos de ações e demais derivados autorizados à negociação. Segundo Ross (2002), os mercados financeiros se dividem em duas categorias básicas: o mercado monetário, composto pelos títulos de dívida a curto prazo, e o mercado de capitais, no qual são transacionados títulos de dívida de longo prazo e as ações. O objetivo do Mercado de Capitais é canalizar os recursos financeiros sociais para as atividades econômicas, como o comércio e a indústria. Apesar de terem muitas instituições em comum, o Mercado de Capitais se distingue do Mercado Monetário, o qual movimenta recursos a curto prazo. A busca pelos capitais internacionais acontece devido à fraqueza do Mercado de Capitais nos países em desenvolvimento, pois dificulta a formação de poupança e, consequentemente, o desenvolvimento. Fato que não ocorre nos países mais desenvolvidos, pois os Mercados de Capitais são mais dinâmicos e mais fortes. O Mercado de crédito ou Mercado Monetário é um tipo de mercado que admite contratos de forma individualizada entre as partes e as obrigações resultantes em geral não são transferíveis. O banco comercial é o intermediador entre o tomador do empréstimo e o proprietário do recurso, no caso de intermediação financeira. Pode ser a curto prazo, médio e longo prazo. De acordo com Marsh (2001), a característica do investidor é ser imediatista, quer receber dividendos no menor prazo possível, o que só é possível se a administração trabalhar visando a lucros de curto prazo e, portanto, inibindo ou até mesmo abortando projetos com prazos de maturação mais longos. O mercado de curto prazo pode ser dividido em mercado monetário interbancário (integrado exclusivamente por bancos, inclusive o banco emissor, com grande volume de transações diárias e de liquidez elevada), mercado de dívida pública (espaço de emissão e transação de títulos de dívida pública a curto prazo) e o mercado de dívida das empresas (constituído pelas operações de crédito bancário e pelo mercado de títulos de dívida de empresas, ambos a curto prazo). O mercado de médio e longo prazo divide-se em mercado de capitais próprios (fundos a longo prazo, que não se aplicam ao mercado monetário, pois os fundos são próprios e o interesse principal é constituído pelas ações cotadas em bolsa) e mercado de dívida (segmentos de dívida pública e de dívida de empresas, que engloba a dívida bancária e mercado de obrigações, que oferecem liquidez e uma base objetiva de avaliação a estes títulos). O mercado de obrigações de dívida pública ou obrigações do tesouro é muito significativo, em volume de transações e liquidez, pois abrange desde obrigações comuns (com juros, taxa fixa ou variável, prazo determinado e reembolso) até obrigações perpétuas (sem prazo, sem juros periódicos, convertíveis em ações, com warrants ou direitos de compra de ações, participantes, etc., que são incluídas no híbrido, segmento que trata de títulos com características de títulos de capital próprios e capital alheio). O Mercado de títulos admite contratos mais genéricos, padronizados e que podem ser transferíveis a terceiros, negociáveis em mercados secundários para ganhar liquidez. O banco promove o encontro entre investidores e tomadores e cobra uma taxa de corretagem, não havendo intermediação financeira. Divide-se em Títulos de Propriedade (Ações) e Títulos de Dívidas (Debentures, Commercial Papers, bônus-bonds). Segundo Borba (2005, p. 1), a emissão de debêntures surgiu da vontade, já que o título, por si só, representa uma promessa unilateral de pagamento. Essa emissão com o objetivo de obter capital para financiar atividades econômicas teve origem no Direito Público com a emissão de títulos pelo governo, desde a Idade Média. O Mercado primário refere-se à emissão inicial de um título, com a tomada e obtenção de recursos pelo emissor. Os lançamentos públicos de ações referem-se às novas ações lançadas no mercado, de forma ampla pelos atuais acionistas, ou seja, realizam a emissão de ações para subscrição pública, no qual a empresa encarrega a um intermediário financeiro ou instituições especializadas (bancos de investimentos, sociedades distribuidoras e corretoras) para colocar esses títulos no mercado, em um contrato firmado entre a instituição financeira que lidera o lançamento de ações e a sociedade anônima a fim de abrir o capital social. O Mercado secundário é responsável pela negociação contínua dos papéis emitidos no passado (Bolsa de valores e BM&F), sendo necessário que o investidor recorra a uma Sociedade corretora, membro de uma bolsa de valores, para obtenção de esclarecimentos e orientação na seleção do investimento, de acordo com os objetivos definidos pelo aplicador, para, com isso, realizar a operação, cuja função é proporcionar liquidez e estabelecer preço para o mercado primário. Os Contratos se classificam com base em Crédito, como é o caso de todos os mercados emergentes, por exemplo, Japão e Alemanha, e com base em Mercado, como o caso dos E.U.A. Cada segmento do Contrato é operado por uma instituição específica, que contam com responsabilidade jurídica diferente entre si, por exemplo, E. U. A. e Japão. Já o Banco Universal opera em todo o segmento de mercado, por exemplo, Alemanha e Suíça. Nelson Eizirik (2008) salienta que alguns investidores utilizam estratégias para recorrerem às operações, como, por exemplo, a espera de variação de cotação a fim de garantir algum tipo de ativo, a diversificação de riscos para adquirir diferentes ativos, obter caixa sem perder a participação na companhia pela venda de ações à vista, alavancar ganhos pela compra a termo, já que possibilita ao investidor um ganho superior à sua disponibilidade financeira. Os principais papéis negociados no sistema financeiro, ou seja, os Títulos públicos podem ser emitidos pelos governos Federal, Estadual e Municipal e consistem na consecução de política monetária e no financiamento do déficit público. As ações, tanto escriturais ou representadas por cautelas ou certificados, são títulos de renda variável, emitidos por sociedades anônimas e representam a menor fração do capital da empresa emitente, podendo ser convertidas em dinheiro, seja em negociação em bolsas de valores, seja no mercado de balcão, a qualquer tempo. As ações podem ser Ordinárias (conferem direito comuns aos sócios, sem restrições ou privilégios), Preferenciais (atribuem privilégio ou preferência aos titulares, como a prioridade da distribuição dos dividendos superior a que foi atribuído às ordinárias) e Fruição (amortiza um lote de ações, geralmente por sorteio, pagando o valor nominal aos seus titulares, concedendo-lhes a aquisição de outras ações em substituição). Commercial papers se paralela a uma nota promissória de curto prazo para financiar o capital de giro. Debêntures são títulos de médio prazo emitidos por empresas do tipo S/A (Sociedades Anônimas), cujos recursos são destinados para capital fixo das empresas, para pagamento de juros, participações nos lucros, etc. Letra de câmbio é a forma de captação de financeiras (recursos das Sociedades de Crédito e Financiamento). Certificados de Depósitos Bancários (CDBs) é a forma de captação dos bancos comerciais e de investimentos. Certificados de Depósitos Interfinanceiros ou Interbancários (CDIs) são certificados de depósitos ocorrentes entre instituições financeiras deficitárias com as superavitárias a fim de equilibrar o caixa diário. Os principais intervenientes no mercado financeiro são os Reguladores (regulam e vigiam o funcionamento do mercado), Portugal (Comissão de Mercado de Valores Mobiliários – CMVM e Banco Central) e Brasil (Comissão de Valores Mobiliários – CVM e Banco Central do Brasil). Os Traders, investidores e instrumentos de investimento asseguram a liquidez no mercado, como por exemplo, especuladores, investidores, fundos de investimentos, etc. A globalização provocou um intenso intercâmbio entre os países, o que, consequentemente, fez aumentar a importância do mercado acionário no cenário financeiro internacional. A fim de receber investimentos externos, os países em desenvolvimento procuram abrir suas economias, pois quanto mais desenvolvida a economia, mais ativo o mercado de capitais. Gordon (1997) afirma que os principais responsáveis pelo aumento de indivíduos participantes do mercado de capitais são os constantes aumentos dos preços de ações e títulos, os baixos retornos da poupança e a estabilidade das taxas de juros. O mercado acionário se constitui em importante opção de investimento para pessoas e instituições, pois captam recursos que permitem o desenvolvimento empresarial, geram novos empregos e contribuem para o progresso do País. Retorno das ações Lucros e prejuízos estão relacionados com os dois lados de uma mesma moeda, pois para ter a chance de ganhar um dólar, é preciso assumir o risco de perder esse dólar. Segundo Tier (2004, p.23), risco é quando você investe US$ 1.000 e pode levar um prejuízo de US$ 1.000. Brigham (1999, p. 174) considera que o aumento do grau de risco d um papel deve ser equivalente ao aumento do retorno esperado, para dar incentivo aos investidores, no sentido de comprar ou manter em carteira; de alguma forma, é exigido um prêmio por assumir riscos. Os professores Harry Markowitz e William F. Sharpe desenvolveram o Modelo de Precificação dos Ativos de Capital (CAPM) baseado na proposição de que a taxa de retorno exigida de qualquer ação é igual à taxa de retorno livre de risco, mais um prêmio de risco que corresponde ao risco remanescente após a diversificação. O risco diversificável ou não sistemático é a parte que pode ser eliminada do risco e ocasionada por eventos aleatórios. Brigham (1999, p. 174) afirma que a diversificação pode eliminar os efeitos do risco diversificável sobre uma carteira, concluindo que, o que pode ser ruim para uma empresa, pode ser bom para outra. O risco de mercado, sistemático ou beta é a parte do risco que não pode ser eliminada e é oriundo de fatores que afetam a maioria das empresas sistematicamente, como por exemplo, a inflação, as guerras, as taxas altas de juros e a recessão. Brigham (1999, p. 174) diz que, o risco permanece depois da diversificação, pois as ações, na sua maioria, são afetados por esses fatores e o risco de mercado não pode ser eliminado pela diversificação. A subida ou caída de uma ação com o mercado é uma tendência do Beta, elemento chave para o CAPM e representa uma ação com risco, avaliado por algum índice, como por exemplo, o Ibovespa no Brasil. Brigham (1999, p. 175) afirma que uma ação como beta de 1,0 deve oscilar seu preço igual ao do Ibovespa, com beta de 0,5, a metade do Ibovespa e com beta de 2,0, o dobro do Ibovespa. Se isolada, a ação pode apresentar alto risco, porém, se eliminar seu risco pela metade através da diversificação, o seu risco não diversificável ou permanente, se torna muito menor que o seu risco isolado. Geralmente, são pelos preços (o que você paga) e não pelos valores (o que você leva) que as pessoas se baseiam. Enquanto Buffett (1984, p. 13) considera que risco e retorno mantêm uma relação positiva como, por exemplo, na compra de dólar pelos investidores: quanto mais barato for, menor o risco e maior o potencial de recompensa. Tier (2004, p.24), por outro lado, defende que é melhor manter o capital e adquirir grandes lucros com pouco ou nenhum prejuízo para o investidor. Quem não quer correr riscos deve se contentar com rendimento relativamente baixo de acordo com os recursos investidos, pois a taxa de retorno a ser almejada pelo investidor está diretamente ao grau de risco assumido. Segundo Graham (2007, p 111), a taxa de retorno que se busca depende do esforço inteligente do investidor, ou seja, ao invés de uma obrigação convencional, às vezes, vale a pena comprar ações subvalorizadas, pois pode oferecer oportunidades de lucros maiores, e pode apresentar um risco menor. Muitos investidores acreditam que o risco consiste em pagar mais do que vale a empresa, outros, porém, concluem que, sendo o mercado eficiente e impossível de ser superado, o risco se encontra na volatilidade da carteira. Retorno financeiro versus Retorno das ações. Estudos empíricos A necessidade em criar novos negócios, adquirir crédito ou utilizar o patrimônio líquido da empresa faz parte das necessidades diárias dos gestores empresariais. Os investimentos em ativos reais estão nos primórdios da economia, pois atingem a expectativa econômica de uma nação, seja na compra de máquinas e equipamentos, seja na ampliação do espaço físico, seja no investimento em treinamento e capital humano e outras. O gestor responsável pelo investimento obterá sucesso se conseguir aumentar o valor da empresa e ampliar o valor das ações. Inicialmente, o gestor financeiro tem que conhecer um pouco de mercado, avaliar os retornos e os riscos desse mercado, tendo ciência de sua instabilidade, além de realizar uma verificação do custo de oportunidade, indispensável para a análise de viabilidade econômica. Para tornar viável a avaliação de projetos de investimentos deve se englobar diversas técnicas como, por exemplo, o Payback (prazo de retorno do investimento inicial), TIR (taxa interna de retorno) e o VPL (valor presente líquido). Durante o projeto há a necessidade de uma taxa para comparação com os critérios de decisão e que servirá para determinar se o projeto deve ser realizado ou não, ou seja, deve representar o retorno esperado pelo investidor e um suposto retorno oferecido pelo mercado no caso de aplicação do dinheiro. Os modelos de risco e retorno no mercado financeiro são de grande importância para os investidores do mundo inteiro. Markowitz (1952) diz que a escolha deste investimento depende da combinação do binômio risco/retorno. Geralmente, um investidor tem uma expectativa de retorno maior sobre investimentos de maior risco. Devido a volatilidade do mercado financeiro, os investidores procuram se proteger em relação aos riscos de seus investimentos e, consequentemente, realizam previsões financeiras mais precisas. O CAPM (Capital Asset Pricing Model) é o modelo mais utilizado para explicar o preço das ações e calcular o risco e retorno de um investimento, além de, por vezes, explicar a variação cross-sectional dos retornos esperados. Na construção de uma carteira de investimentos em que o modelo não consegue explicar a variação cross-sectional dos retornos esperados e com a finalidade de trazer mais segurança para os investidores ao longo do ciclo de negócios, foi criado o modelo CAPM condicional, que, de maneira diferente do modelo CAPM estático, explica melhor essa variação na carteira de investimento. Black, Jensen E Scholes (1972) e Fama e Macbeth (1973), nos testes do CAPM estático, admitem por hipótese que “o risco dos ativos não muda com o tempo”. Após análises das ações negociadas na NYSE (New York Stock Exchange), Black, Jensen e Scholes (1972) identificaram que “ativos com menores níveis de risco apresentaram maiores retornos e viceversa”. Fama E Macbeth (1973) testaram retornos dos investimentos utilizando uma análise cross-sectional. Após o teste com base as ações negociadas na NYSE, chegaram à conclusão de que “os betas estimados não eram estacionários no período analisado e os retornos das carteiras de investimento não eram função linear dos coeficientes como o suposto no modelo CAPM”. Em um teste do modelo utilizando regressões múltiplas, Fama e French (1992) verificaram a importância de outras variáveis na determinação dos retornos médios (índice de valor de mercado positivamente relacionado com os retornos das ações e variável tamanho size effect - em relação negativa com os retorno - e levantaram novas hipóteses em relação aos retornos e evidências contra o CAPM estático. Fama e French (1993) desenvolveram um modelo com três coeficientes estatisticamente diferentes de zero. O que resultou a instabilidade dos fatores associados ao risco em relação ao retorno do capital humano, porém com capacidade para explicar a variação cross-sectional dos retornos esperados. Conclui-se, portanto, que a regressão estimada sem o capital humano, não é estatisticamente diferente de zero, na análise do CAPM condicional, mas quando se introduz a variável size no modelo, se torna estatisticamente diferente de zero, implicando na influência do prêmio de risco no mercado brasileiro. Comparando o CAPM estático e o condicional é possível perceber que o modelo CAPM condicional responde melhor ao mercado, por causa de suas variáveis mais dinâmicas e que conseguem captar melhor as variações do mercado, mesmo quando adicionado o capital humano. Falta ao modelo CAPM estático, em uma análise do mercado em crise, dinamicidade para estudar todos os acontecimentos da economia, porém, ele não deve ser simplesmente descartado, pois se incluir algumas variáveis, pode estimar a economia. MATERIAIS E MÉTODOS Natureza da Pesquisa Qualquer decisão, seja relacionada às empresas ou não, mantém uma relação entre risco e retorno. Portanto, diante de aumento de produtividade, da redução ou elevação de preços, de investimentos em imóveis e pessoais ou onde se exige a opção por diversas alternativas, o responsável pelas decisões deve informar o máximo possível e ponderar que os resultados projetados devem considerar o curto prazo, assim como os impactos empresariais futuros, a fim de proporcionar a menor subjetividade e empreendedores aptos a análises e capazes de arcar com o risco inerente a qualquer decisão firmada para a empresa. Com o intuito de elucidar e avaliar a relação entre retorno de mercado e retorno financeiro, o presente trabalho abordou uma análise quantitativa com base em procedimentos estatísticos, nas vias de um procedimento experimental, viabilizando o risco e o retorno de estratégias de investimento a curto e longo prazo. Gil (2010) revela que a diferença entre a pesquisa qualitativa e a quantitativa é que, na segunda, os resultados obtidos podem ser quantificados. A pesquisa apresenta grandes amostragens e, sendo objetiva, para explicar determinado assunto, recorre à linguagem matemática. Como metodologia, utilizou-se pesquisa bibliográfica, baseada na consulta de livros para se buscar o domínio sobre o tema abordado, pesquisa no site da BM&F Bovespa (Bolsa de Valores de São Paulo), Yahoo Finanças e Instituo Assaf. A fim de atingir seus objetivos, o trabalho baseou-se numa pesquisa descritiva, com maiores informações, ou seja, com observação, registros e relação entre variáveis, que procurou conceituar os Índices de Liquidez, Endividamento e Rentabilidade, apresentar cálculos e comparações dos quocientes, analisar a situação financeira das empresas e comparar os resultados apresentados, a fim de averiguar a real situação econômico-financeira para garantir viabilidade de empreendimento e, consequentemente, as tomadas de decisões das empresas. Instrumento da coleta de dados Para realização dessa pesquisa foram coletados dados de empresas escolhidas aleatoriamente para manter a neutralidade. Foram analisadas 13 (Treze) setores de mercado, para estabelecer a relação entre o retorno financeiro e o retorno de mercado. Os dados coletados para análise partiram do período de janeiro de 2013 a dezembro de 2013, sendo coletados no site da BM&F Bovespa, Yahoo Finanças e Instituto Assaf Neto, utilizando o programa Microsoft Excel. Foram utilizadas as cotações históricas do valor ajustado para proventos de cada empresa dos anos analisados. As cotações das ações foram dispostas em um banco de dados, logo após foi realizado o cálculo do retorno que avalia o desempenho de uma determinada empresa em uma data em relação à data anterior. Essa técnica foi utilizada com 30 empresas e o cálculo foi operacionalizado pela seguinte expressão: ( ) Onde: Ln: Logaritmo neperiano Rit: retorno do ativo i na data t, transformado pelo Ln. Pit: cotação de fechamento ajustada aos proventos do ativo i na data t. Pi, t-1: cotação de fechamento ajustada aos proventos do ativo i. Após a aplicação do cálculo do retorno foi realizado o cálculo do ROE e utilizada a seguinte expressão: Onde: LL: Lucro Líquido PL: Patrimônio Líquido Prosseguindo com a operacionalização da pesquisa, as empresas listadas foram divididas nos seguintes setores: petrolíferas, mineração, química básica, aço, alimentos e bebidas, construção civil, energia elétrica, indústria de materiais diversos, perfumaria e cosméticos, serviços educacionais, serviços de telecomunicações, veículos terrestres e aéreos e instituições financeiras. Os dados dessa pesquisa foram analisados conjuntamente. Após a divisão por setores foi feita uma regressão linear para obter as seguintes relações: Retorno e ROE, ROE e Retorno, Preço e PL, PL e Preço. Análise e discussão dos resultados Para responder o problema de pesquisa foi feita uma regressão linear buscando obter as seguintes relações: Retorno e ROE, ROE e Retorno, Preço e PL, PL e Preço. Em síntese, para realização desta análise, este trabalho dividiu-se em coleta de dados, cálculo do retorno e regressão linear. A partir das análises realizadas chegou-se aos seguintes resultados: A tabela 1 apresenta a relação ROE e Retorno, os resultados seguem apresentados a seguir. Tabela 1 – Relação ROE e Retorno ROE -> Retorno Impacta Não Impacta Quantidade 3 10 Frequência 23,1% 76,9% (Fonte: Acervo Pessoal) A partir da tabela 1 – Relação ROE e Retorno – é possível verificar a relação ROE (Retorno sobre capital próprio) e Retorno de Mercado. De acordo com os resultados obtidos conclui-se que, dos 13 (treze) setores analisados, apenas 03 (três) sofrem impacto do ROE sobre o Retorno e 10 (dez) desses setores, não sofrem impacto. A tabela 2 apresenta a relação Retorno e ROE, segue os resultados abaixo: Tabela 2 – Relação Retorno e ROE Retorno -> ROE Impacta Não Impacta Quantidade 7 6 Frequência 53,8% 46,2% (Fonte: Acervo Pessoal) Já a tabela 2 – Relação Retorno e ROE – mostra a relação Retorno e ROE. De acordo com os resultados obtidos conclui-se que, dos 13 (treze) setores analisados, 07 (sete) sofrem impacto do Retorno sobre o ROE e 06 (seis) desses setores, não sofrem impacto. Os setores impactados neste caso são: petrolíferos, mineração, aço, perfumaria e cosméticos, serviços educacionais, serviços de telecomunicações e veículos terrestres. A tabela 3 evidencia a relação Preço e PL. A seguir, seguem os resultados: Tabela 3 – Relação Preço e PL Preço-> PL Impacta Não Impacta Quantidade 13 0 Frequência 100,0% 0,0% (Fonte: Acervo Pessoal) A tabela 3 – Relação Preço e PL – evidencia a relação Preço e PL. De acordo com os resultados encontrados, pode verificar que, em relação a preço e PL (Patrimônio Líquido), todos os setores sofreram impacto. A tabela 4 apresenta a relação PL e preço. A seguir segue os resultados: Tabela 4 – Relação PL e Preço PL -> Preço Impacta Não Impacta Quantidade 13 0 Frequência 100,0% 0,0% (Fonte: Acervo Pessoal) Observando a tabela 4 – Relação PL e Preço – é possível verificar uma relação entre PL e Preço, ou seja, todos os setores analisados sofreram impactos diante da alteração dessas variáveis. A partir dos dados apresentados pode se concluir que poucos setores apresentaram impacto em relação às variáveis. Os setores que foram impactados aparecem em maior quantidade na relação retorno e ROE, ou seja, a partir do momento que se tem um maior retorno de mercado, espera-se um ROE crescente. Os setores que não sofreram impacto não têm essa alteração. Na tabela1, dos setores analisados 76,9% foram impactos na relação ROE/ Retorno e 23,1% não sofreram impacto. A tabela 2 mostra que 07 (sete) dos 13 (treze) setores analisados sofreram impacto na relação Retorno/ROE e 06 (seis) empresas não sofreram impacto, ou seja, 53,8% sofreram impacto e 46,2% não sofreram impacto nessa relação. A tabela 3 apresentou os resultados da relação preço/PL, de todos os setores analisados que não sofreram impacto. Na relação PL/preço, dos 13 setores analisados nenhum sofreu impacto. CONCLUSÃO O presente trabalho objetiva a relação entre o retorno de mercado e o retorno financeiro. Para tal, foram analisados 13 (treze) setores escolhidos, aleatoriamente, no período anual de 2013, verificando o preço das ações e o seu retorno. Foram analisados, também, vários setores de mercado, os quais as empresas estão inseridas. A criação de valor da empresa é uma das principais metas de um gestor de uma organização, além da promoção máxima da riqueza de seus acionistas. Em uma situação de equilíbrio, o retorno de um investimento, em determinado ativo, nos mercados eficientes, deveria se relacionar com o tempo (retorno de uma taxa livre de risco) e com o risco corrido (diferença entre os retornos do mercado e da taxa livre de risco), multiplicada pela variação entre os retornos de mercado e do ativo, dividida pela variação dos retornos de mercado. Estudos realizados anteriormente com alguns resultados contribuíram para que fosse realizada mais uma análise em relação entre o retorno de mercado e o retorno das ações. Considerando tais estudos é fato que, quanto maior o risco, maior o retorno esperado das ações para os acionistas, sendo possível analisar vários tipos de variáveis para chegar a um resultado que, possa se dizer, que é rentável seu retorno. Com isso, conclui-se que nenhum estudo pode ser descartado para chegar a uma conclusão precisa. Durante a pesquisa realizada, surgiram algumas limitações em relação à coleta de dados devido ao fato de ter sido realizada a análise de empresas de diferentes setores, pois, dependendo da fase em que se encontram em relação a economia, o setor pode estar em alta ou em baixa, o que dificulta a conclusão precisa e com mais rapidez. Este trabalho pode contribuir, de maneira efetiva, para investidores e consultores do mercado de capitais, para que possam chegar a uma tomada de decisões mais próxima possível do seu objetivo, que é gerar lucros para seus investimentos. Assim, sugere-se que trabalhos futuros façam uma análise dos setores de mercado, com um período maior que o anual, para que se possa acompanhar o crescimento da economia em relação aos mesmos. REFERÊNCIAS ASSAF NETO, A. Estrutura e Análise de Balanços: Um Enfoque Econômico e Financeiro. 8.ed. São Paulo: Atlas, 2006, p.191. ALEXANDER, G.; BUCHHOLZ, R. A. Corporate social responsibility and stock market performance. The Academy of Management Journal, v. 21, n. 3, p. 479-486, set. 1978. BERNARDI, L. A. Manual de empreendedorismo e gestão: fundamentos, estratégias e dinâmicas. 1ª Ed. São Paulo: Atlas, 2008. BLACK, F.; JENSEN, M.; SCHOLES, M. The capital asset pricing model: some empirical Tests. In: Jensen, M. (Ed.) Studies in the Theory of Capital Markets, New York: Praeger, 1972. BOLSA DE VALORES DE SÃO PAULO (BOVESPA). Disponível em: <http// www.bovespa.com.br/Principal.asp> acesso em: 28 jun 2014. BORBA, J. E. T. Das debêntures. Rio de Janeiro: Renovar, 2005. BRIGHAM, E. F. Fundamentos da moderna administração financeira. Rio de Janeiro: Campus, 1999. BRUNI, A. L. Risco, retorno e equilíbrio: Uma análise do modelo de precificação de ativos financeiros na avaliação de ações negociadas na Bovespa. São Paulo: 1998. BUFFETT, H.W.E. The Superinvestors of Graham and Doddsville, 1984. p. 7. CAMARGOS. M.A., BARBOSA, F.V. Teoria e evidência da eficiência informacional do mercado de capitais brasileiro. Caderno de Pesquisa em Administração. V. 10, n.1, p. 41 – 55, 2003. EIZIRIK, N.; GAAL, A. B.; PARENTE, F.; HENRIQUES, M. F. Mercado de Capitais Regime Jurídico. Rio de Janeiro: Renovar, 2008. FAMA, E. F; FRENCH, K. R. Common risk factors in the returns on bonds and stocks. Journal of Financial Economics, v. 33, n. 1, p. 3-56, 1993. FAMA, E. F; MACBETH, J. D. Risk, return and equilibrium. Empirical tests. Journal of Political Economy, v. 81, n. 3, p. 607-636, 1973. FAYOL, H. (1989). Administração Industrial e Geral: previsão, organização, comando, coordenação e controle. (10 ed.). São Paulo: Atlas. GITMAN, L. J. Princípios de administração financeira. 12ª ed., São Paulo: Pearson, 2010. GRAHAM, B. The Intelligent Investor. Edição Revista/atualizada com comentários de Jason Zweig. Nova York: Collins, 2207. IUDÍCIBUS, S.; MARTINS, E.; GELBCKE, E. R. Manual de Contabilidade das Sociedades por Ações. 6. ed. São Paulo: Atlas, 2003. MARION, J. C. M. Análise das Demonstrações Contábeis: Contabilidade Empresarial. 3. ed. São Paulo: Atlas, 200, p. 83, 106, 141,143. MARKOWITZ, H. Portfólio Selection. The Journal of Finance, v. 7, n. 1, p. 77-91, 1952. MARSH, P. Eficiência de Mercado: um Espelho para as Informações. In: Dominando Finanças. São Paulo: Makron Books, 2001. MATARAZZO, D. C. Análise Financeira de balanços. 5.ed. São Paulo: Atlas, 1998, p.153, p. 169, p.160, p. 185. ROSS, S. A. et ALLI. Administração Financeira: Corporate Finance. São Paulo: Atlas, 2002. SILVA, J. P. Análise Financeira das Empresas. 3ª. ed. São Paulo: Atlas, 1995. THEÓPHILO, C. R. e IUDÍCIBUS, S. Uma Análise Crítico-Epistemológica da Produção Científica em Contabilidade no Brasil. In: XXIX ENANPAD, 2005, Brasília. Anais... São Paulo: ANPAD, 2005. 1, CD-ROM. TIER, M. Investimentos: os segredos de George Soros e Warren Buffett. 7ª ed. Rio de Janeiro: Elsevier, 2004. YAHOO FINANÇAS (Brasil). Concessão de Crédito mais que dobra até 2007 e deve atingir R$ 1 trilhão em 2008. Disponível em:< http://pfinance.yahoo.com/071226/22/gjig16.html>. Acesso em: 01 jul 2014

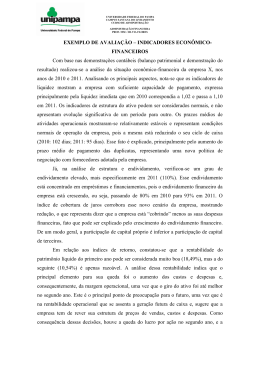

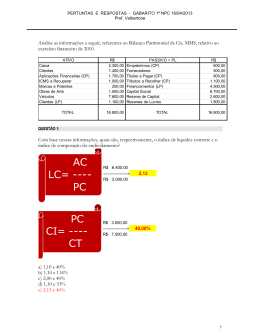

Download