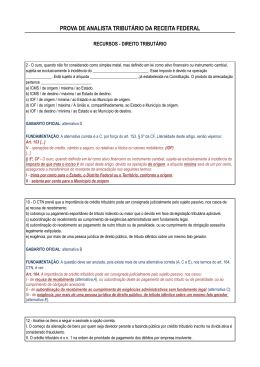

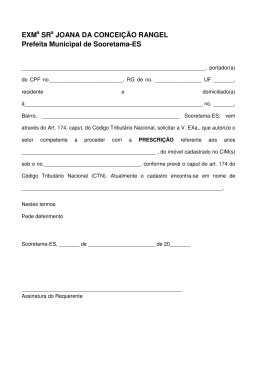

RECURSOS – DIREITO TRIBUTÁRIO- ALEXANDRE LUGON PROVA 2 ATRFB (ÁREA GERAL) -DIREITO TRIBUTÁRIO QUESTÃO 1 1 - Responda às perguntas abaixo e em seguida assinale a opção correta. I. É vedado à União, aos Estados, ao Distrito Federal e aos Municípios cobrar imposto sobre o patrimônio, a renda ou os serviços uns dos outros. Isso, em tese, impede à lei de um Município atribuir à União a condição de responsável pela retenção na fonte do imposto sobre serviços? II. Para combater o tráfego de gado infectado de uma região para outra, pode o Estado impor tributos interestaduais ou intermunicipais? III. Atende ao princípio da anterioridade a majoração de um imposto no dia 2 de dezembro de um ano, para ser cobrado no exercício seguinte? a) Sim, não e não. b) Sim, sim e sim. c) Não, não e sim. d) Não, sim e não. e) Não, não e não. Gabarito oficial- alternativa E ARGUMENTAÇÃO A assertiva III, questiona acerca do princípio da “anterioridade”, não fazendo menção expressa sobre “anterioridade tributária anual ou dos exercícios” ou “anterioridade nonagesimal prevista no artigo 195 § 6° da CF 88” ou ainda “anterioridade nonagesimal prevista no artigo 150, III, c da C.F/88”, esta última denominada pela doutrina como “noventena”. Conforme diversos julgados do STF, ao mencionar a expressão “anterioridade” faz-se referência ao princípio matriz previsto no art. 150, III, b da C.F/88, ou seja, refere-se à anterioridade tributária ou, como alguns denominam, anterioridade tributária mínima (“anterioridade tributária anual ou dos exercícios”), conforme se extrai do julgado (STF- ADI 939-7): “2. A Emenda Constitucional n. 3, de 17.03.1993, que, no art. 2., autorizou a União a instituir o I.P.M.F., incidiu em vício de inconstitucionalidade, ao dispor, no parágrafo 2. desse dispositivo, que, quanto a tal tributo, não se aplica "o art. 150, III, "b" e VI", da Constituição, porque, desse modo, violou os seguintes princípios e normas imutáveis (somente eles, não outros): 1. - o princípio da anterioridade, que e garantia individual do contribuinte (art. 5., par. 2., art. 60, par. 4., inciso IV e art. 150, III, "b" da Constituição);(...) STF- ADI 939-7”. Na análise da assertiva III, estaria correto afirmar que uma lei vigente em 02 de dezembro, majorando imposto, estaria respeitando a anterioridade tributária (art. 150, III,b da C.F/88) em 01 janeiro do exercício seguinte. Ainda que o examinador atribuísse à expressão “anterioridade”, na referida assertiva III, uma interpretação extensiva, de forma também a abranger “anterioridade nonagesimal” ou mesmo “noventena”, ainda assim a questão não estaria prejudicada, uma vez que a assertiva III indaga se caberia cobrança no exercício seguinte, o que não se confunde com 01 de janeiro. Daí também admitir-se interpretação no sentido de que a referida expressão também estaria atendendo ao mencionado princípio da anterioridade nonagesimal previsto no art. 150, III, c C.F. (noventena) CONCLUSÃO Desta forma, não há outra possibilidade a não ser a alteração do gabarito para a opção “C”, resguardando desta forma a correição do processo seletivo. --------------------------------------------------------------------------------------------PROVA 2 ATRFB (ÁREA GERAL) -DIREITO TRIBUTÁRIO QUESTÃO 2 O ouro, quando não for considerado como simples metal, mas defi nido em lei como ativo fi nanceiro ou instrumento cambial, sujeita-se exclusivamente à incidência do ____________________________. Esse imposto é devido na operação _____________. Está sujeito à alíquota________________________, já estabelecida na Constituição. O produto da arrecadação pertence _________________________. a) ICMS / de origem / máxima / ao Estado. b) ICMS / de destino / máxima / ao Estado de destino. c) IOF / de origem / mínima / ao Estado e ao Município de origem. d) IOF / de origem / máxima / À União e, compartilhadamente, ao Estado e Município de origem. e) IOF / de destino / mínima / ao Estado e ao Município de destino. Gabarito oficial- alternativa D ARGUMENTAÇÃO Trata-se de previsão expressa no artigo § 5 do artigo 153 da C.F 88, in verbis: “art. 153 § 5º - O ouro, quando definido em lei como ativo financeiro ou instrumento cambial, sujeita-se exclusivamente à incidência do imposto de que trata o inciso V do "caput" deste artigo, devido na operação de origem; a alíquota mínima será de um por cento, assegurada a transferência do montante da arrecadação nos seguintes termos: I - trinta por cento para o Estado, o Distrito Federal ou o Território, conforme a origem; II - setenta por cento para o Município de origem.” CONCLUSÃO Desta forma, não há outra possibilidade a não ser a alteração do gabarito para a opção “C”, resguardando desta forma a correição do processo seletivo. ------------------------------------------------------------------------------------------------------PROVA 2 ATRFB (ÁREA GERAL) -DIREITO TRIBUTÁRIO QUESTÃO 4 Avalie as três proposições abaixo, à luz do Código Tributário Nacional, e responda à questão correspondente, assinalando a opção correta. I. Em regra, a definição do fato gerador da obrigação tributária principal só pode ser estabelecida em lei, mas a definição do sujeito passivo dessa obrigação pode ser estabelecida em decretos e normas complementares. II. A obrigação acessória tem por objeto a prestação positiva de pagamento do tributo ou penalidade pecuniária e outras prestações previstas no interesse da arrecadação. III. Poderão ser desconsiderados pela autoridade os atos ou negócios jurídicos praticados com a finalidade de dissimular a ocorrência do fato gerador do tributo. Contém ou contêm erro: a) apenas as duas primeiras proposições. b) apenas a primeira. c) apenas a segunda. d) apenas a terceira. e) nenhuma, pois as três estão certas. Gabarito oficial- alternativa A ARGUMENTAÇÃO A terceira assertiva trata previsão expressa no artigo § único do artigo 116 do CTN, in verbis: “art. 116 parágrafo único. A autoridade administrativa poderá desconsiderar atos ou negócios jurídicos praticados com a finalidade de dissimular a ocorrência do fato gerador do tributo ou a natureza dos elementos constitutivos da obrigação tributária, observados os procedimentos a serem estabelecidos em lei ordinária.” Vale ressaltar que o próprio dispositivo refere-se à aplicação da cláusula “antielisão”, assim denominada de forma corrente, no entanto, desde que regulada em lei ordinária. Portanto, a existência de lei ordinária que explicite os procedimentos para aplicação do referido instituto, é exigência expressa no referido dispositivo, sob pena de se admitir, no Direito Tributário, interpretação econômica, sem previsão legal em afronta à interpretação jurídica exigida pela expressa exigência do respeito ao princípio da legalidade estrita no Direito Tributário de forma a se enquadrar corretamente os fatos ao tipo tributário. Portanto, a assertiva III estaria falsa por omitir a exigência de lei ordinária. CONCLUSÃO Desta forma, estando todas as assertivas erradas e, não havendo alternativa correspondente dentre as apresentadas, não há outra possibilidade a não ser a anulação da referida questão, resguardando desta forma a correição do processo seletivo. ----------------------------------------------------------------------------------------------------PROVA 2 ATRFB (ÁREA GERAL) -DIREITO TRIBUTÁRIO QUESTÃO 6 Avalie as três proposições abaixo, à luz do Código Tributário Nacional, e responda a questão correspondente, assinalando a opção correta. I. Os condôminos de um imóvel são solidariamente obrigados pelo imposto que tenha por fato gerador a respectiva propriedade. II. Segundo entendimento do STJ, a expressão „crédito tributário‟ não diz respeito apenas a tributo em sentido estrito, mas alcança, também, as penalidades que incidam sobre ele. III. No lançamento por homologação, a legislação impõe ao sujeito passivo o dever de pagar, sem que o fisco tenha previamente examinado a matéria ou cobrado o tributo. Contém ou contêm erro: a) apenas as duas primeiras proposições. b) apenas a primeira. c) apenas a segunda. d) apenas a terceira. e) nenhuma, pois as três estão certas. Gabarito oficial- alternativa A ARGUMENTAÇÃO Foi considerada incorreta a assertiva I “Os condôminos de um imóvel são solidariamente obrigados pelo imposto que tenha por fato gerador a respectiva propriedade”. No entanto, a solidariedade de fato, assim denominada, surge, nos termos do art. 124 do Código Tributário Nacional quanto às pessoas que tenham interesse comum na situação que constitua o fato gerador da obrigação principal, ou seja, quando duas ou mais pessoas “praticam o mesmo fato gerador”. Tal é a hipótese dos co-proprietários do mesmo imóvel a que se refere a referida assertiva ao mencionar acerca dos “condôminos”. Vide acórdão TST - RR - 31340-19.2007.5.09.0073: “(...) Conforme disciplina o Código Tributário Nacional (arts. 124 e 125), não há como se afastar a solidariedade tributária de quaisquer dos condôminos pela contribuição sindical rural relativa a totalidade da propriedade, ressalvado o direito de regresso, àquele que efetuar o pagamento, contra os demais co-proprietários (...)”.Portanto, os co-proprietários (referência feita aos condôminos) na respectiva assertiva são solidariamente obrigados nos termos do mencionado dispositivo, estando correta a assertiva I. Foi considerada incorreta a assertiva II “Segundo entendimento do STJ, a expressão „crédito tributário‟ não diz respeito apenas a tributo em sentido estrito, mas alcança, também, as penalidades que incidam sobre ele”. O STJ, no entanto, já fez referência expressa à interpretação ampliativa do termo “tributo”, para abranger também as penalidades pecuniárias (multas), conforme exemplificamos nos acórdãos a seguir: “(...) crédito tributário não diz respeito apenas a tributo em sentido estrito, mas alcança, também, as penalidades que incidam sobre ele (...) Resp 760.290 “(...) 4. Na expressão créditos tributários estão incluídas as multas moratórias. 5. O espólio, quando chamado como sucessor tributário, é responsável pelo tributo declarado pelo "de cujus" e não pago no vencimento, incluindo-se o valor da multa moratória(...)” Resp 295.222 “(...) 2. Os arts. 132 e 133, do CTN, impõem ao sucessor a responsabilidade integral tanto pelos eventuais tributos devidos quanto pela multa decorrente, seja ela de caráter moratório ou punitivo. A multa aplicada antes da sucessão se incorpora ao patrimônio do contribuinte, podendo ser exigida do sucessor, sendo que, em qualquer hipótese, o sucedido permanece como responsável.(...) ” Resp 432049 CONCLUSÃO Desta forma, não há outra possibilidade a não ser a alteração do gabarito para a opção “E”, resguardando desta forma a correição do processo seletivo. ----------------------------------------------------------------------------------------------------PROVA 2 ATRFB (ÁREA GERAL) -DIREITO TRIBUTÁRIO QUESTÃO 07 É incorreto dizer, em relação à recuperação judicial, a) que a concessão desse regime de pagamento dos créditos depende da apresentação da prova de quitação de todos os tributos. b) que a alienação de unidade produtiva isolada acarreta para o adquirente a responsabilidade pelos tributos, relativos ao fundo adquirido, quando o adquirente for sócio da transmitente. c) que condições de parcelamento dos créditos tributários do devedor em recuperação judicial dependem de lei específica. d) que a inexistência da lei estadual específica de parcelamento importa na aplicação das leis gerais, sobre o assunto, do Estado ao devedor. e) que a alienação judicial de filial acarreta para o adquirente a responsabilidade pelos tributos, relativos ao fundo ou estabelecimento adquirido Gabarito oficial- alternativa E ARGUMENTAÇÃO As assertivas B e E tratam de tema relativo à “Responsabilidade Tributária”, não constante do programa para o cargo de ATRFB. CONCLUSÃO Desta forma, não há outra possibilidade a não ser a anulação da referida questão, resguardando desta forma a correição do processo seletivo. PROVA 2 ATRFB (ÁREA GERAL) -DIREITO TRIBUTÁRIO QUESTÃO 10 O CTN prevê que a importância de crédito tributário pode ser consignada judicialmente pelo sujeito passivo, nos casos de a) recusa de recebimento. b) cobrança ou pagamento espontâneo de tributo indevido ou maior que o devido em face da legislação tributária aplicável. c) subordinação do recebimento ao cumprimento de exigências administrativas sem fundamento legal. d) subordinação do recebimento ao pagamento de outro tributo ou de penalidade, ou ao cumprimento de obrigação acessória legalmente estipulada. e) exigência, por mais de uma pessoa jurídica de direito público, de tributo idêntico sobre um mesmo fato gerador. Gabarito oficial- alternativa B ARGUMENTAÇÃO Trata-se de previsão expressa no artigo 164, in verbis: “Art. 164. A importância de crédito tributário pode ser consignada judicialmente pelo sujeito passivo, nos casos: I - de recusa de recebimento, ou subordinação deste ao pagamento de outro tributo ou de penalidade, ou ao cumprimento de obrigação acessória; II - de subordinação do recebimento ao cumprimento de exigências administrativas sem fundamento legal; III - de exigência, por mais de uma pessoa jurídica de direito público, de tributo idêntico sobre um mesmo fato gerador.” A referida questão possui quatro alternativas corretas (A, C, D e E) em consonância com o disposto no próprio art. 164 do CTN. CONCLUSÃO Desta forma, não havendo alternativa correspondente dentre as apresentadas, não há outra possibilidade a não ser a anulação da referida questão, resguardando desta forma a correição do processo seletivo. ------------------------------------------------------------------------------------------- PROVA 2 ATRFB (ÁREA GERAL) -DIREITO TRIBUTÁRIO QUESTÃO 12 Analise os itens a seguir e assinale a opção correta. I. O começo da alienação de bens por quem seja devedor perante a fazenda pública por crédito tributário inscrito na dívida ativa é considerado fraudulento. II. O crédito tributário é o n. 1 na ordem de prioridade de pagamento dos débitos por empresa insolvente. III. Na falência o crédito tributário prefere aos créditos extraconcursais. Gabarito oficial- alternativa A ARGUMENTAÇÃO Trata-se de tema relativo à “garantias e privilégios do crédito tributário”, não constante do programa para o cargo de ATRFB. CONCLUSÃO Desta forma, não há outra possibilidade a não ser a anulação da referida questão, resguardando desta forma a correição do processo seletivo.

Download