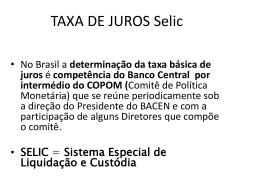

A Selic e a meta efetiva. Francisco Lafaiete Lopes (PhD Harvard, sócio consultoria Macrométrica e ex-presidente Banco Central) Affonso Pastore é um dos melhores economistas brasileiros. Em palestra recente apresentou análise rigorosa, com boa dose de competente econométria, demonstrando que a meta efetiva de inflação – o que denominou de a “verdadeira meta” – praticada pelo BC desde 2010 parece ser superior a 4,5% ao ano. Sua conclusão é que “não se pode rejeitar a hipótese de que a sociedade passou a perceber, nesse período, que a verdadeira meta perseguida pelo BC é de 5,5%”. Admitamos que isso é de fato o que está na mente da maioria dos membros do COPOM. Para eles o objetivo de longo prazo da política monetária, num horizonte, digamos, de cinco anos, ainda seria fazer a inflação convergir para os 4,5%. Essa seria a “meta teórica”. Já a meta efetiva, relevante para um horizonte de 12 a 24 meses, seria de 5,5%. Isto significa que nesse horizonte de tempo se a inflação for maior do que 4,5% mas menor do que 5,5% o COPOM não estaria disposto a operar a taxa Selic para trazer rapidamente a inflação até a meta teórica. Naturalmente ninguém de fora do COPOM pode saber se essa conclusão de Pastore é correta ou não. Ainda assim interessa especular sobre suas implicações. A rigor a discrepância entre meta teórica e meta efetiva não chega a ser um pecado capital. Governos muitas vezes se comprometem com objetivos ambiciosos de longo prazo e terminam buscando objetivos bem mais modestos no curto prazo. No governo FHC, por exemplo, o Conselho Monetário fixava periodicamente uma banda de flutuação bastante ampla para a taxa de cambio, com distância da ordem de 10% entre o piso e o teto, enquanto na pratica a mesa de cambio do BC trabalhava com uma minibanda, que na prática equivalia a uma taxa fixa. Claro que seria melhor se o atual Governo reconhecesse oficialmente que trabalha com uma meta de curto de prazo de 5,5%, de preferência, com um intervalo de tolerância menor, que poderia ser de mais ou menos 100 pontos de percentagem. Deve deixar claro, porém, que continua comprometido com um objetivo mais ambicioso de longo prazo, contemplando uma meta até inferior a 4,5%. É interessante notar que se a meta verdadeira for de fato 5,5% o processo de elevação da Selic iniciado agora poderia ser considerado tecnicamente desnecessário. A razão é que a inflação projetada para os próximos 12 meses, segundo a última pesquisa Focus do BC, está exatamente em 5,5%. Ou seja, a expectativa de inflação está ajustada à meta efetiva; logo não há nada a fazer dentro da concepção do regime de metas. Isto parece ser o raciocínio em que se baseava a noção da convergência não linear da inflação sugerida por Tobini. A inflação acumulada em doze meses supera agora os 6,5%, é verdade. Não obstante, como é possível inferir da projeção para os próximos doze meses, deverá convergir para 5,5%. Portanto o próprio mercado acredita que a inflação vai convergir para a meta efetiva. Como vimos o BC não conseguiu bancar essa aposta. Ficou impossível enfrentar a artilharia pesada da mídia e dos formadores de opinião quando a inflação acumulada em 12 meses, numa evolução absolutamente previsível, superou os 6,5%. A ameaça de perda de reputação ficou muito forte. Estaria a Autoridade Monetária submetida a uma restrição política no manejo do seu principal instrumento? Estaria ela assumindo uma aposta arriscada contra o mercado? Todo mundo sabe que um bom banco central, como instituição guardiã da moeda, deve ser conservador e avesso a apostas de risco. Então fica combinado assim. O BC vai elevar gradualmente a Selic enquanto a inflação doze meses não começar a ceder. Isto só deverá ocorrer por volta de setembro ou outubro, o que sugere que a taxa atingirá um patamar de 8,25% a 8,5%. A partir desse ponto, com a inflação doze meses caindo, a Selic poderá permanecer estável. Acontece, porém, que em janeiro ou fevereiro de 2014 a inflação doze meses vai cair abaixo da meta efetiva de 5,5%. Logo, usando a mesma lógica que motivou o atual ciclo de alta, o BC deveria promover um novo ciclo de baixa, levando a Selic de volta ao ponto de partida de 7,25% ou mesmo abaixo dele. Pensando bem essa estratégia de política monetária tem alguns méritos. Primeiro, defende a reputação do BC eliminando a suspeita de que a Selic estaria congelada por determinação superior. Depois, aumenta a volatilidade na taxa, o que num regime de metas deve ser considerado uma virtude, não um defeito. O que deve ser estável é a inflação, o objetivo da política, não a taxa de juros, o instrumento. A volatilidade da Selic indica apenas que a Autoridade está disposta a atuar sempre que julgar necessário, se as condições objetivas da economia assim o demandarem. Finalmente, há o benefício de que, se o quadro inflacionário se deteriorar em 2014 muito além do que está sendo projetado pelo próprio mercado, o COPOM já terá iniciado em 2013 o movimento da taxa de juros na direção correta. Nesse caso, será necessário apenas tornar o movimento mais amplo e complementado por medidas fiscais e macro-prudenciais.

Baixar