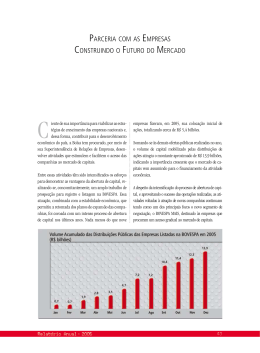

Sementes do capital Levantamento inédito de Deloitte e BM&FBovespa aponta quanto custa abrir capital no Brasil. E sinaliza o quanto é importante se preparar desde bem cedo para uma IPO, fortalecendo a governança e se planejando para otimizar os investimentos que vão gerar frutos no médio e longo prazos. Por Guilherme Meirelles O período de poucas aberturas de capital que o Brasil tem vivenciado, em um mercado fortemente impactado pelo cenário de incertezas nas economias maduras, pela concorrência de bolsas de valores da Ásia e de outros determinantes globais, costuma gerar menor interesse dos agentes investidores e empresariais pelos desafios de uma Initial Public Offering (IPO ou “Oferta Pública Inicial”). É justamente nesse momento que se justifica um estudo mais apurado sobre o que envolve a transição de uma empresa para uma companhia de capital aberto. Afinal, o mercado de capitais continua a mostrar sua vocação como fonte alternativa de captação e, para aproveitá-lo da melhor maneira, hoje ou nos próximos anos, nada mais prudente do que agir com planejamento desde já. O processo de transformação de uma empresa em uma companhia aberta abrange uma série de etapas e investimentos para a adequação às exigências previstas pelas principais entidades reguladoras, Mundo Corporativo nº 37 Julho-Setembro 2012 • 31 como a Comissão de Valores Mobiliários (CVM). Entre os diversos passos, estão a constituição de um conselho de administração, a presença de uma auditoria externa, o alinhamento às boas práticas de governança corporativa – que variam conforme o porte e as necessidades da companhia – e também a contratação de intermediários, como uma (ou mais) instituição financeira e uma consultoria especializada. Importante considerar também as taxas para a operacionalização, agora como uma companhia de capital aberto. A fim de ajudar o emissor a se preparar para acessar o mercado de capitais, o estudo “Custos para Abertura de Capital no Brasil”, produzido pela Deloitte e pela BM&FBovespa, analisou as informações públicas de 214 companhias que realizaram suas IPOs e follows-ons (emissões subsequentes) ao longo de um extenso período, de janeiro de 2005 a dezembro de 2011. No tempo analisado, a média anual das captações somou cerca de R$ 26 bilhões. Já os custos médios anuais das empresas com comissões e despesas somaram R$ 961 milhões, representando 3,7% do valor registrado nas distribuições ao longo do período (três emissões – Vale, Petrobras e Santander – não foram analisadas para evitar distorções nos resultados do estudo devido ao volume muito acima da média do período). Para Cristiana Pereira, diretora de Desenvolvimento de Empresas da BM&FBovespa, é possível reduzir os custos de acesso e preparação com base em uma metodologia que priorize a organização e o planejamento. “A empresa não pode tratar o processo de IPO como uma corrida de 100 metros, e, sim, como uma maratona”, destaca. “Muito do custo é pelo retrabalho. Ou seja, quanto mais metódica a companhia, menores serão os custos. O ideal é ter as informações internas organizadas, do ponto de vista fiscal, trabalhista e contábil”, completa Cristiana. Entre os casos mais comuns, ela cita o de empresas que passam informações incompletas aos auditores, sejam fiscais, trabalhistas, jurídicas ou contábeis. “Assim, o processo atrasa, o que gera mais horas trabalhadas e maior custo.” 32 • Mundo Corporativo nº37 Julho-Setembro 2012 Custos e distribuições 3,7% Percentual correspondente aos custos totais das companhias que abriram capital nos últimos sete anos completos, sobre o total das distribuições registradas ao longo de todo esse período. Para ela, o prazo mínimo ideal para a tomada de decisão deve ser de três anos, tempo mínimo para que a companhia possa ter três balanços anuais auditados com base nos padrões do International Financial Reporting Standards (IFRS). Na visão de Alfried Plögler, vice-presidente da Associação Brasileira das Companhias Abertas (Abrasca), o percentual de 3,7% de custos sobre as distribuições, apontado no estudo, pode chegar até mesmo a 10%, dependendo do porte da companhia e do volume obtido na captação inicial. Ele ainda ressalta que, no decorrer do tempo, as despesas podem ser diluídas conforme o resultado obtido Cristiana Pereira, da BM&FBovespa: custos de acesso e de preparação podem ser reduzidos com organização e planejamento pela futura nova companhia. Para o dirigente da Abrasca, os custos podem ser o principal fator de inibição à entrada de empresas menores na Bolsa, desmotivando investidores que já estão apreensivos com as perspectivas do cenário econômico mundial e a baixa performance da economia brasileira no primeiro semestre de 2012. O alerta de Plögler é mais uma razão para se planejar diante de um futuro momento de retomada das IPOs. Nos últimos anos, a abertura de capital no Brasil registrou o seu auge em 2007, com o ingresso de 64 empresas; no ano passado, foram 11 IPOs. Em 2012, até o final de julho, apenas três ofertas iniciais de ações aconteceram (BTG Pactual, Unicasa e Locamerica). Contudo, o cenário deve mudar no médio prazo e favorecerá quem se preparar desde já. Governança como norte A partir do momento em que se decide por um processo de abertura de capital, a futura companhia deve iniciar o mais breve possível a implementação das mudanças necessárias para o desenvolvimento sustentável como uma empresa de capital aberto com base nos parâmetros das melhores práticas de governança corporativa, como recomenda Bruce Mescher, sócio-líder da área de Global IFRS and Offerings Services (GIOS) da Deloitte, corresponsável pela organização do estudo com as companhias abertas, junto à BM&FBovespa, e também por uma pesquisa primária a respeito da qualidade dos relatórios financeiros (leia a respeito na pág. 34), este último, produzido com o Instituto Brasileiro de Relações com Investidores. O caso da Natura é exemplar. Em recente palestra na sede da BM&FBovespa, executivos da companhia afirmaram que o seu planejamento pré-IPO (realizado em maio de 2004) demorou seis anos, período em que foram implementadas as etapas referentes à governança corporativa, inclusive com balanços publicados em jornais, o que sequer, à época, era obrigatório como empresa de capital fechado. “Companhias mais estruturadas têm condições de executar os procedimentos com as próprias pernas”, afirma João Laudo de Camargo, conselheiro de administração do Instituto Brasileiro de Governança Corporativa (IBGC). “As empresas de menor porte necessitam de suporte externo, seja por meio de recursos, que podem vir tanto do BNDESPar, ou de private equities”, completa. Durante essa etapa, a companhia terá de formar seu conselho de administração (com o mínimo de três e até 11 membros, sendo 20% independentes), seu conselho fiscal e avaliar a criação (não obrigatória) de um comitê interno de auditoria, “prática bem vista pelo mercado”, diz Camargo. Estudo do IBGC, do primeiro semestre de 2011, com 189 companhias listadas, aponta que a mediana anual de salário de um conselheiro de uma companhia listada no Novo Mercado é de R$ 127,6 mil, podendo alcançar R$ 207,4 mil caso a companhia esteja listada no Nível 1. João Laudo de Camargo, do IBGC: existência de fontes de recursos para empresas menores executarem os estágios rumo à abertura de capital Mundo Corporativo nº 37 Julho-Setembro 2012 • 33 Novo mundo para os relatórios Qualidade e integração são os novos focos dos profissionais de RI na exposição de informações ao mercado Q uando já superados os desafios rumo à abertura de capital, além dos eventuais custos para a manutenção do novo status, as companhias abertas passam a ter uma preocupação muito mais zelosa sobre a veiculação das informações. Para melhor entender como elas enxergam esse ponto e o que fazem em relação a ele, a Deloitte e o Instituto Brasileiro de Relações com Investidores (IBRI) realizaram uma pesquisa com 42 profissionais de RI, lançada em julho. O estudo “Qualidade das Informações – Transparência e Integração nas Divulgações das Companhias Abertas”, aponta que 52% das companhias participantes gastam mais de R$ 500 mil por ano na divulgação de suas informações – valor que tende a cair à medida que as companhias passem a incorporar cada vez mais os recursos da internet e, eventualmente, reduzam o volume de páginas de seus relatórios. Para Ricardo Florence, presidenteexecutivo do IBRI, há uma tendência em migrar do formato impresso para o digital. “A tecnologia tende a diminuir os custos e isso beneficia as companhias menores.” Para Bruce Mescher, sócio-líder da área de Global IFRS and Offerings Services (GIOS) da Deloitte, o impacto da tecnologia coincide com uma nova fase nas boas práticas de relações com investidores. “Nos últimos anos, a palavra de ordem era transparência. A partir de agora, o que se busca é maior qualidade das informações.” Uma tendência para alcançar o patamar de excelência na qualidade é uma padronização dos relatórios de forma a torná-los mais integrados, com base na proposta apresentada pelo International Integrated Reporting Committees (IIRC), ideia aprovada por 95% dos RIs ouvidos na pesquisa. Segundo o IIRC, o relatório integrado deve apresentar informações relevantes sobre estratégia, governança, desempenho, perspectivas e sustentabilidade, além de um panorama sobre o modelo de gestão da companhia. Para Mescher, os relatórios integrados vão na linha do que o mercado quer hoje. “Os analistas e investidores não desejam apenas um volume maior de informações. Eles buscam aquelas que realmente interessam e que sejam apresentadas e comunicadas de forma mais simples, conectada e equilibrada.” Entre as informações relevantes, aponta, estão prioritariamente os resultados do exercício, os panoramas de estratégia e os aspectos de governança corporativa. Quanto custa divulgar Faixa de gasto médio anual, com a divulgação das informações 3 11 26 34 26 Menos de R$ 10 mil R$ 10 mil a R$ 100 mil R$ 100 mil a R$ 300 mil R$ 500 mil a R$ 1 milhão Acima de R$ 1 milhão Nota: não houve nenhuma resposta para a faixa entre R$ 300 mil e R$ 500 mil. Por isso, ela não consta no gráfico Percentual de respondentes que assinalaram cada item Fonte: “Qualidade das informações – Transparência e Integração na Divulgação das Companhias Abertas” (Deloitte e IBRI, 2012 – o relatório completo pode ser conferido em www.deloitte.com.br) “Os analistas e investidores não desejam apenas um volume maior de informações. Eles buscam aquelas que realmente interessam e que sejam apresentadas e comunicadas de forma mais simples, conectada e equilibrada.” Bruce Mescher, sócio-líder da área de Global IFRS and Offerings Services (GIOS) da Deloitte 34 • Mundo Corporativo nº37 Julho-Setembro 2012 Análise histórica de custos e ganhos A seguir, um resumo dos valores envolvidos nas 214 ofertas analisadas pelo estudo “Custos para Abertura de Capital no Brasil”, entre 2005 e 2011, incluindo comissões e despesas. Três emissões – Vale (R$ 18,4 bilhões), Petrobras (R$ 115,0 bilhões) e Santander (R$ 12,3 bilhões) – não foram incluídas na análise para evitar distorções devido ao volume muito acima da média do período. Fator avaliado 2005 2006 2007 2008 2009 2010 2011 Ofertas realizadas1 19 42 76 10 23 21 23 214 Soma das distribuições (em R$ bilhões) 9,3 24,8 62,1 11,8 28,4 26,4 17,0 180,2 0,48 1,1 2,5 0,42 0,89 0,67 0,58 6,7 5,1 4,5 4,1 3,5 3,1 2,5 3,4 3,7 Custos2 (em R$ bilhões) (em %) Total IPOs e follow-ons Comissões (para coordenadores do processo) e despesas em geral (custos com honorários advocatícios, auditores e outros custos da oferta) 1 2 Em janeiro de 2011, a empresa calçadista Arezzo realizou a sua IPO e captou R$ 565,8 milhões. Tradicional empresa familiar até 2007, a virada de página aconteceu por ocasião da entrada da gestora de fundos Tarpon, que injetou R$ 76,3 milhões por 25% da companhia. “O passo inicial foi a formação do conselho de administração, com a contratação de executivos renomados, como Arthur Grimbaum, do Boticário, e Guilherme Afonso Ferreira, da Bahema Participações”, conta Daniel Maia, gerente de Relação com Investidores da Arezzo. Também iniciou-se um processo de reestruturação interna, principalmente na área de Recursos Humanos, com ênfase na meritocracia e em novas diretrizes orçamentárias, bem como na criação de comitês estatutários, de auditoria e de estratégia. Com uma nova filosofia empresarial consolidada, chegava a hora da Arezzo ir ao mercado. Para coordenador líder, a instituição escolhida foi o Itaú BBA, amparado pelo Merrill Lynch e o Credit Suisse. Três semanas antes da IPO, os executivos promoveram um road show por São Paulo, Rio de Janeiro, Londres e cidades norte-americanas, participando de mais de 100 reuniões com analistas e potenciais investidores. O resultado alcançado agradou os controladores. “Mas não foi barato. Só em comissões, foram despendidos R$ 25,1 milhões”, afirma Maia. Já listada na Bolsa, a companhia terá gastos referentes à manutenção de seu status. Como, por exemplo, a anuidade da Bolsa, que vai de R$ 35 mil (para as que possuem capital social até R$ 50 milhões) até o teto de R$ 850 mil, além de custos com publicações de demonstrações financeiras e relatórios (veja mais sobre o tema no quadro da página ao lado). São todos itens obrigatórios, mas que vão ajudar a demonstrar a transparência da companhia junto ao mercado e a seus investidores. Mundo Corporativo nº 37 Julho-Setembro 2012 • 35

Baixar