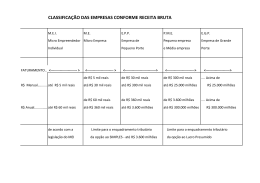

FACULDADE CEARENSE – FAC BACHARELADO EM CIÊNCIAS CONTÁBEIS PLANEJAMENTO TRIBUTÁRIO: ESTRATÉGIA NA FORMAÇÃO DE PREÇOS Thyara Jahn Da Silva Oliveira Orientação Profa. Dra. Marcia Maria Machado Freitas Artigo apresentado ao Curso de Ciências Contábeis da Faculdade Cearense – FAC, como pré-requisito para obtenção do título de Bacharel em Ciências Contábeis, sob orientação da Profa. Dra. Marcia Maria Machado Freitas Fortaleza - Ce Novembro/2013 1 Thyara Jahn Da Silva Oliveira1 Marcia Maria Machado Freitas2 RESUMO Esta pesquisa teve como estudo o planejamento tributário na formação de preço. Contendo aspectos da carga tributaria brasileira, demonstração dos impostos incidentes na formação de preços, e uma abordagem sobre precificação e a influencia dos tributos da margem de lucro das organizações. Através de uma pesquisa bibliográfica teve como problema: Qual a importância de um planejamento tributário na formação de preço, e em que isso reflete na geração de lucro para as organizações? Como objetivo geral analisar o planejamento tributário como estratégia na formação de preço, como uma forma eficaz e satisfatória na obtenção de resultados futuros no final do exercício. Deste o modo conclui-se que é evidente que as organizações que querem se manter dentro da lei e pagar seus impostos em dia, tem que procurar métodos menos onerosos para conseguir bons resultados no final do exercício. Palavras Chaves: Planejamento Tributário, Precificação, Margem de Lucro. ABSTRACT This research was to study the tax planning in pricing. Containing aspects of Brazilian tax burden, demonstration of taxes on pricing, and an approach to pricing and the influence of taxes margin of profitabilities organizations. Through a bibliographic research was the problem: What is the importance of tax planning in price formation, and this reflects in generating profit for organizations? Aimed at analyzing tax planning as a strategy in pricing as an effective and satisfactory in obtaining future results at the end of the year. In this mode it is concluded that it is clear that organizations want to keep within the law and pay their taxes on time, you have to look for less costly methods to get good results at the end of the year. Key Words: Tax Planning, Pricing, Profit Margin. 1 2 Bacharelando em ciências contábeis, 6º semestre, pela Faculdade Cearense (FAC) Doutora em Educação pela Universidade Del Mar, Chile . Professora da Faculdade Cearense. 2 SUMÁRIO: 1. Introdução. 2. Planejamento Tributário. 2.1. Carga Tributaria Brasileira. 2.1.1 Impostos e Contribuições Federais. 2.1.2 Impostos Estaduais. 2.1.3 Impostos Municipais. 2.2. Precificação. 3. Metodologia. 4. Planejamento tributário como estratégia na formação de preço de venda. 5. Conclusão. 6. Referencias. 1 INTRODUÇÃO Diante de um mercado tão disputado é essencial à importância que as organizações devem dar ao planejamento tributário na formação de preço em produtos com uma boa qualidade. Era comum às empresas apostarem seus lucros em investimentos financeiros como, por exemplo, a rentabilidade dos Certificados de Depósitos Bancários (CDB), debêntures e derivativos, mas o tempo passou e cada vez mais vem se notando que a lucratividade destas organizações não estão focadas apenas nisso, passaram a ver outras formas de estratégias para manter um bom resultado nos relatórios contábeis no decorrer do período do exercício. O setor de custos precisa andar de mãos dadas com o setor fiscal e comercial, pois o planejamento estratégico entre eles é de grande importância para um bom aproveitamento dos benefícios que essa parceria pode resultar. Tudo começa com uma escrituração fiscal adequada e que mostra a realidade dos impostos embutidos e repassados para o cliente na etapa final, que é o produto acabado pronto para a comercialização. Poder-se-á destacar as formas de apresentação dos seus produtos que o setor comercial deve ter com a menor forma onerosa possível, e uma boa negociação com o cliente. Ressalta-se a necessidade do planejamento tributário em relação aos impostos que incidem diretamente na formação do preço de venda e o quanto isso pode obter resultados satisfatórios. Tem-se a incidência dos chamados impostos “por fora” e “por dentro”, Imposto Sobre Produtos Industrializados (IPI) e o Imposto Sobre 3 Serviço de Qualquer Natureza (ISS) são os únicos considerados “por fora”, sendo que o ISS em algumas ocasiões determinadas em leis municipais. O Brasil é um país com altíssima carga tributária sendo composta por tributos municipais, estaduais e federais, onde destaca-se nesta mesma sequencia o ISS(Imposto Sobre Serviço de Qualquer Natureza), ICMS(Imposto Sobre Circulação de Mercadorias e Prestação de Serviços), IPI(Imposto Sobre Produtos Industrializados), COFINS(Contribuição para o Financiamento da Seguridade Social), PIS(Programa de Integração Social), IRPJ(Imposto de Renda Pessoa Jurídica), CSSL(Contribuição Social Sobre o Lucro Liquido). Manter a competitividade em uma economia onde esses tributos fazem parte predominante na vida dos gestores e por repasse na vida dos consumidores finais e um desafio que assola todo o Brasil. Devido a estes impasses é que as organizações estão focando na diminuição das suas despesas e consequentemente aumentando suas margens de contribuição sem prejudicar seu cliente com preços elevados e fora do mercado. As organizações que tem como umas de suas atividades diárias a formação de preços necessitam de estratégias que tenham resultados satisfatórios levando em consideração nosso complexo sistema tributário. A formação inadequada dos preços para mais ou para menos pode deixar as organizações fora do mercado, por esse motivo escolher corretamente a estratégia e o método adequado dentro de um planejamento tributário correto seria um dos principais fatores a ajudarem as empresas na geração de lucro. Com base no exposto surge a seguinte questão: Qual a importância de um planejamento tributário na formação de preço, e em que isso reflete na geração de lucro para as organizações? Diante da pergunta de partida, a presente investigação possui, como objetivo geral, analisar o planejamento tributário como estratégia na formação de preços de venda. Para assegurar o objetivo primário, emergem dois objetivos específicos, a citar: demonstrar a complexidade da carga tributaria no Brasil; 4 verificar a possibilidade que as empresas têm de se manter dentro da lei sem sonegação de impostos sem prejudicar seu percentual de lucratividade. Contudo para que se tenha uma boa analise de todos os fatores que norteiam as diretrizes de uma adequada forma de precificação, é necessário verificar todos os pontos necessários para se obter um resultado satisfatório, destaca-se um dos pontos que vem sendo discutido pela sociedade atual que é o planejamento tributário como uma melhor forma de ajudar as empresas a se manter no mercado com preços competitivos, boa qualidade de seus produtos e por ultimo e não menos importante uma considerável margem de contribuição que satisfaça necessidades da empresa. A escolha do tema se deu pela necessidade que as empresas têm de concentrarem seus esforços em se manterem dentro lei com a arrecadação de todos esses impostos incidentes em suas atividades normais e como um bom planejamento sobre isso pode refletir adiante na hora de contabilizar seus lucros. 2 PLANEJAMENTO TRIBUTÁRIO O Planejamento Tributário exige uma grande habilidade do planejador, pois organizações de grande, médio e pequeno porte devem ser analisadas separadamente diante de cada situação pertinentes a sua tributação, pois a relações custo benefícios variam em função dos valores envolvidos nas operações. Sabe-se que a grande maioria dos custos e despesas de uma empresa é constituída de tributos e por isso um planejamento tributário é de grande importância, pois isso refletirá positivamente ou negativamente. Também conhecido como elisão fiscal é uma forma que a empresa tem de, dentro da lei pagar menos impostos. Para Andrade Filho (2008, p. 764) o planejamento tributário ou elisão fiscal pode ser definido como a escolha, entre alternativas igualmente válidas, de situações fáticas ou jurídicas que visam diminuir ou reduzir o ônus tributário dentro dos limites legais. 5 Para Shingaki (2010, p.25) a elisão fiscal é definida como a economia lícita, mediante toda e qualquer operação anterior à ocorrência do fato gerador que, sem violar a lei, evita, reduz ou postergar o imposto. Corroborando esta opinião Koch (2003, p.116) ressalta que a elisão fiscal, hodiernamente tratava como planejamento tributário consiste em praticar atos legais, sem dissimulação, sem fraude, visando minimizar o imposto a recolher. Destacam-se duas formas de elisão fiscal: a primeira é aquela dada pela própria lei em forma de incentivos fiscais, e outra e aquela conseguida analisando brechas que a lei nos oferece para que seja diminuído o imposto utilizando-se de elementos que a lei não proíbe, mas que contempla com menos ônus tributário possível. Conforme Oliveira (2009), o planejamento tributário é importante não somente nas operações cotidianas da empresa, mas também nas reorganizações de sociedades, uma vez que pode representar uma economia significativa frente ao capital das empresas. Afirma ainda que as companhias brasileiras, buscando eficiência financeira para os seus negócios, utilizam o planejamento tributário como importante ferramenta. Segundo Fabretti e Fabretti (2009, p. 143) Planejamento tributário define-se como a atividade preventiva que estuda a priori os atos e negócios jurídicos que o agente econômico (empresa, instituição financeira, cooperativa, associação etc.) pretende realizar. O planejamento tributário é algo a se pensar antes mesmo das atividades que determinam o inicio operações industriais e comerciais, como por exemplo, a compra da matéria prima. A partir de um minucioso estudo de seus fornecedores, o melhor enquadramento tributário, o perfil dos clientes, e quanto de carga tributária irá se pagar com essa compra, é o que determina mais na frente a capacidade de receita que determinados produtos irão gerar em beneficio para a organização. 6 2.1 CARGA TRIBUTARIA BRASILEIRA Segundo um estudo sobre a Carga Tributaria/PIB X IDH: O Brasil está entre as 30 nações com as maiores cargas tributaria do mundo. Pesquisa realizada pelo Instituto Brasileiro de Planejamento Tributário (IBPT). A carga tributaria é a relação entre os impostos arrecadados pelo governo e o quanto desses impostos financia a produção interna de riquezas, ou o chamado Produto Interno Bruto (PIB). Dos impostos arrecadados pelo governo tem-se 61 tributos federais, estaduais e municipais, mas serão destacados os que têm maior evidência na formação do preço de venda da maioria dos produtos industrializados no Brasil, que serão abordados a seguir. 2.1.1 IMPOSTOS E CONTRIBUIÇÕES FEDERAIS No Brasil existem muitos tributos que foram sendo criados ao longo do tempo, com diversas particularidades, de formas mais variadas e com suas diversas siglas e significados, cada um com as suas finalidades especificas. Os impostos são valores pagos em moeda nacional, destinados a custear os gastos públicos. Os principais impostos cobrados no país são: 2.1.1.1 IMPOSTO SOBRE IMPORTAÇÃO (II) É um imposto Incidente sobre a importação de produtos estrangeiros, o fato gerador do imposto é à entrada da mercadoria em território nacional, o contribuinte do imposto é quem está importando, a alíquota depende do valor aduaneiro apurado e a função do imposto é puramente regulatória. Machado (2007, p.324) preceitua: o imposto de importação... é da competência da União Federal, e assim se justifica que seja porque, em se tratando de imposto com implicações no relacionamento do País com o Exterior.. 7 2.1.1.2 IMPOSTO SOBRE PRODUTO INDUSTRIALIZADO. COBRADO DAS INDÚSTRIAS (IPI) É um imposto cujo fato gerador do imposto é o desembaraço aduaneiro de produtos importados, a saída do produto industrializado do estabelecimento e a arrematação de produtos apreendidos ou roubados colados pra leilão. O contribuinte do imposto podem ser o importador, o industrial, o comerciante ou o arrematador. A alíquota varia conforme o produto, a principal função do imposto é extrafiscal proibitiva. Segundo Oliveira et al. (2009, p.92), “O IPI é de competência da União e incide sobre os produtos industrializados nacionais e estrangeiros, e não está sujeito ao principio constitucional da anterioridade, razão pela qual suas alíquotas podem ser alteradas durante o exercício financeiro”. 2.1.1.3 IMPOSTO DE RENDA PESSOA JURÍDICA. INCIDE SOBRE O LUCRO DAS EMPRESAS (IRPJ) É um imposto federal onde seus contribuintes são às pessoas jurídicas domiciliadas no país, a apuração é com base no lucro real, presumido ou arbitrado, a alíquota é de 15% sobre o lucro apurado com adicional de 10% sobre a parcela do lucro que exceder R$ 20.000,00/mês. Segundo Silva (2005), o imposto de renda é uma arrecadação de extrema importância para a união, com função fiscal, tem também, função extra-fiscal, pois é o recurso com que o governo promove a melhor distribuição de renda no país. 2.1.1.4 CONTRIBUIÇÃO PARA O FINANCIAMENTO DA SEGURIDADE SOCIAL/ – PROGRAMAS DE INTEGRAÇÃO SOCIAL E DE FORMAÇÃO DO PATRIMÔNIO DO SERVIDOR PÚBLICO (PIS/COFINS) São impostos que incidem sobre o faturamento para pessoas jurídicas de direito privado, o pagamento da folha de salários para entidades e arrecadação mensal para entidades de direito publico. 8 Existindo dois regimes de incidência o cumulativo e não cumulativo. Regime cumulativo: base de calculo é o faturamento mensal, com a alíquota de 0,65% para o PIS e 3% para o COFINS, sendo destinada para financiar a seguridade social, efetuando-se o pagamento mensalmente até o dia 20 do mês seguinte a apuração. Regime não cumulativo: a base de calculo é o valor do faturamento mensal, as alíquotas da contribuição são 1,65% para o PIS e 7,6% para o COFINS, sendo destinada para financiar a seguridade social, efetuando-se o pagamento mensalmente até o dia 20 do mês seguinte a apuração. 2.1.1.5 CONTRIBUIÇÃO SOCIAL SOBRE O LUCRO LÍQUIDO (CSLL) É uma contribuição Incidente sobre lucro líquido do período-base sendo devida a pessoas jurídicas e entes equiparados pela legislação do imposto de renda, sua alíquota é de 9% e sua arrecadação é destinada a seguridade social. Conforme descreve Martins (1998, p.82/83) “... A contribuição à seguridade social pertence ao Direito Público, pois é compulsória, independendo da vontade dos particulares, mas determinada por força de lei. O sujeito ativo que recebe a contribuição é estado e o passivo é o particular, quando no seguro privado as duas partes são particulares”. 2.1 2 IMPOSTOS ESTADUAIS No Brasil os estados são autônomos, ou seja, eles determinam seu campo de atuação e arrecadação dos seus impostos, porem subordinados a constituição federal. É nesse sentido que Carraza (2005, p.139) reafirma: em nome desta autonomia, tanto a união como os estados-membros podem, nos assuntos de sua competência, estabelecer prioridades. Melhor dizendo, cada pessoa política, no Brasil, tem o direito de decidir quais os problemas que deverão ser solvidos preferencialmente. 9 2.1.2.1 IMPOSTO SOBRE CIRCULAÇÃO DE MERCADORIAS. INCIDE TAMBÉM SOBRE O TRANSPORTE INTERESTADUAL E INTERMUNICIPAL E TELEFONIA (ICMS). O ICMS é tributo de função predominantemente fiscal. É fonte de receita bastante expressiva para os Estados e para o Distrito Federal. Tem sido, todavia, utilizado também com função extrafiscal, mas essa prática é desaconselhável, em virtude das praticas fraudulentas que tratamento diferenciado pode estimular. (MACHADO, 2006 p.373) O principal fato gerador para incidência do ICMS é a circulação de mercadoria, a sua alíquota varia de acordo com o regulamento de cada estado. Quanto ao contribuinte é estabelecido em Lei pelo regulamento do ICMS do estado do ceara no Art. 17, seção I do capitulo III: Contribuinte é qualquer pessoa física ou jurídica que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadorias ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação. O pagamento do imposto poderá ser feito no momento da passagem pelo primeiro posto fiscal deste estado, e nas operações de importação no desembaraço aduaneiro e excepcionalmente até o 20° do mês subsequente. 2.1.3 IMPOSTOS MUNICIPAIS Os municípios estão cada vez mais necessitando de recursos, não só para as despesas, mas também para custear os investimentos. É dessa forma que deve ser gasto o dinheiro arrecadado com impostos, como por exemplo, o Imposto Sobre Serviço (ISS). Segundo Pêgas (2004, p.110) o ISS “foi criados por volta da metade do século XX, devido a preocupação dos Estados modernos na substituição do imposto Geral sobre o volume de vendas por um imposto sobre o valor acrescido não cumulativo”. O ISS é um imposto cumulativo, incidindo sobre diversos pontos da cadeia produtiva, que onera as varias fases pelas quais pode passar o produto final de um prestador de serviços. (FORTES, 2009). 10 Tem como fato gerador a prestação de serviços constantes da lista anexa a lei complementar 116/2003. O contribuinte é o prestador de serviços e a alíquota mínima estipulada é de 2% podendo chegar até a alíquota máxima estipulada em 5%. A função do ISS é predominantemente fiscal. Esses impostos são os que na grande maioria compõe o preço de venda dos produtos, sendo cada um com as suas particularidades, porem juntos formando o que se tem de maior impacto na precificação das mercadorias. 2.2. PRECIFICAÇÃO A formação do preço de venda é muito mais complexa do que um simples acumulo de custos e colocar uma margem de contribuição. Para se fazer a precificação dos produtos se faz necessário grande esforço , pois diversos fatores influenciam a sua determinação. Para que o preço de venda seja determinado o administrador deve transferir o ônus da incidência dos tributos ao consumidor final, sem prejudicar a empresa no ponto de vista econômico, financeiro e comercial, devendo descobrir o quanto o seu cliente estar disposto a pagar por seu produto sem tira-lo da competição do mercado. Destaca-se que os principais tributos incidentes na formação de preço são aqueles já citados anteriormente. Para Martins (2000, p.236) existem alguns modelos utilizados para a formação de preço, como por exemplo, o Reichskuratorium fur Wirtischaflichtkeit (RKW), o custeio variável e o custeio Activity Based Costing (ABC). O método RKW é basicamente aquele que rateia tanto as despesas diretas de produção como também as despesas indiretas da administração e outros setores. Já no método de custeio variável podemos destacar que são considerados apenas os custos de produção variáveis incorridos no período, todos os outros são considerados como despesas. 11 O custeio ABC que é mais usado como uma ferramenta gerencial, pois é um método baseado na atividade e produção da empresa, visando uma melhor mensuração dos custos indiretos. Para Kotler (1998) O único elemento do composto de marketing que gera receita; os outros elementos geram custos. O preço é também um dos elementos mais sensíveis do composto de marketing porque pode ser rapidamente modificado. Para Lawson (2003, p.128) “é importante administrar a capacidade produtiva por causa de seu efeito tanto sobre o volume como sobre o custo dos bens produzidos”. Assim dois fatores importantes podem ser destacados, a gestão de custos e os métodos utilizados para a formação do preço de venda que influencia diretamente, mesmo que seja em longo prazo, na formação do lucro. Assef (2005) apresenta como principais objetivos das políticas de preços para as empresas: proporcionar a longo prazo, o maior lucro possível; permitir a maximização “lucrativa” da participação de mercado; maximizar o capital empregado para perpetuar os negócios de modo autossustentado. A nova época em que se está apresenta a necessidade de um planejamento tributário bastante especifico de acordo com atividade de cada empresa pois os tributos incidentes nos preços de vendas nos mostra a grande carga tributaria que compõe esse preços, prejudicando a lucratividade da empresa, que é um dos principais objetivos a serem alcançados, e se isso não é elaborado com ideias e estratégias de negócios adequadas para esse fator, pode prejudicar de maneira crucial o desenvolvimento natural das atividades da empresa. Segundo Torres (2002) “A decisão de preços exige o envolvimento de vários departamentos da empresa com diferentes bases de informações, mas, se tal processo de envolvimento não for bem administrado, podem surgir problemas”. Diversos departamentos tem sua responsabilidade na formação de preço de um produto, porem o setor que queremos destacar é o contábil/fiscal 12 que atua na área de analise dos impactos representativos nas margens de contribuição e modificação dos custos. A margem de contribuição é o valor que a empresa consegue gerar capaz de suprir todas as despesas e ainda sim obter lucro. É através dela que os administradores podem tomar decisões estratégicas em relação a determinados produtos, pois quando não é bem analisada corre-se o risco de prejuízo financeiro. A margem de contribuição segundo Cogan (2002, p. 25), “é a diferença, para mais entre o preço de venda e as despesas variáveis referentes as unidades vendidas”. O conceito de margem de contribuição, segundo Martins (2006), é o ganho bruto sobre o que é vendido. É o quanto uma determinada organização consegue obter de recursos para pagar despesas fixas e obter lucro. Margem de contribuição é o resultado da subtração das despesas e custos variáveis do preço de venda. É o ganho bruto sobre as vendas. A margem de contribuição é representada da seguinte forma: MC = PV – ( CV + DV ) Onde: MC = Margem de contribuição PV = Preço de venda CV = Custo variável DV = Despesa variável A sonegação de impostos se tornou algo comum em muitos países e principalmente no Brasil, devido a uma alta carga tributaria que vem tirando o sossego de muitos empreendedores, onde muitas vezes resolve de maneira ilícita fugir desses tributos por questões de sobrevivência e não simplesmente por não querer pagar. Porem se manter na lei é possível e mais viável, se considerar que a evasão fiscal é um crime com pena de detenção e multa que pode chegar de duas a cinco vezes o valor sonegado. Segundo Torres (2003, p.178), por evasão fiscal deve-se entender o fenômeno que decorre de uma conduta voluntária e dolosa, omissiva ou 13 comissiva, dos sujeitos passivos de eximirem-se ao cumprimento, total ou parcial, das obrigações tributárias de cunho patrimonial. Uma empresa que possui bom planejamento tributário consegue cumprir suas obrigações com o fisco sem prejudicar seus negócios e seu percentual de lucratividade. Esse planejamento entre outras coisas deve ser algo cotidiano e inclui um acompanhamento das atividades financeiras e também a forma de como o empreendedor define a sua margem de lucro. ”Como o tributo incide sobre o preço final, se a margem de ganho não for corretamente calculada, o tributo pode ser mais oneroso” alerta Júlio César, consultor contábil do SebraeSP. 3 METODOLOGIA A metodologia utilizada apresenta um estudo da importância do planejamento tributário e o quanto isso reflete na formação de preços, o que pode trazer benefícios para as organizações. Esta pesquisa respalda-se na utilização de pesquisa bibliográfica e tem cunho qualitativo, permitindo descrever a complexidade dos tributos incidentes nos preços e diagnosticar o efeito que um bom planejamento trás para as empresas, de modo a compreender seus processos dinâmicos. Segundo Gil (2007, p.43) uma pesquisa explicativa pode ser a continuação de outra descritiva, posto que a identificação de fatores que determinam um fenômeno exige que este esteja suficientemente descrito e detalhado. De acordo com Richardson (1999, p.80) “Os estudos que empregam uma metodologia qualitativa podem descrever a complexidade de determinado problema, analisar a interação de certas variáveis, compreender e classificar processos dinâmicos vividos por grupos sociais...”. 14 4 PLANEJAMENTO TRIBUTÁRIO COMO ESTRATÉGIA NA FORMAÇÃO DE PREÇOS DE VENDA. Existem diversas variáveis que podem influenciar na formação do preço de venda, os tributos são a maior parte delas, porem a estratégia utilizada na realização desse processo é o resultado de um planejamento tributário bem elaborado e focado na preocupação da diminuição desses tributos. Diante da realidade brasileira e dos impostos, os gestores acabam tendo que reduzir a margem de contribuição e otimizar os custos para que possam ter preços mais competitivos. Desses impostos uns são calculados embutidos no preço de venda e outros são cobrados sobre o preço de venda, são os chamados impostos “por dentro” e “por fora”, conforme demonstra o exemplo 1: Exemplo 1: Nota fiscal de venda de matéria prima para estabelecimento industrial Valor bruto.......................................................R$ 100.000,00 (+) IPI (supondo alíquota de 20%)..................R$ 20.000,00 (“por fora”) (=) Total da NF................................................R$ 120.000,00 ICMS Destacado.............................................R$ 18.000,00 (“por dentro”) Para um melhor entendimento de como os tributos influenciam diretamente na formação do preço e o quanto eles sobrecarregam onerosamente a formação do mesmo ir-se-á acompanhar detalhadamente como ficaria o preço incluindo ou não os tributos. Inicialmente suponha que em determinada empresa o produto tenha um custo unitário total de R$ 137,50, a margem de lucro a ser aplicada sobre o preço de custo seja de 100%, a alíquota do ICMS seja de 18%, a alíquota do IPI seja de 20% e as alíquotas não-cumulativas do PIS e da COFINS são respectivamente de 1,65% e 7,6%, e no ano calendário anterior o percentual do IRPJ e da CSLL em relação ao valor da receita bruta operacional é de 2,5% e 1,5%, respectivamente. 15 Se considerado o preço de venda do produto (PVP), sem o valor dos tributos, seria: PVP = R$ 137,50 + 100%, logo o PVP seria de R% 275,00. Nesse caso tem-se uma margem de lucro de 100%, levando em consideração apenas os tributos como despesas. Se a empresa fixar o preço de venda repassando todos os seus tributos para o consumidor, tem-se: PV = PVP + ICMS + PIS + COFINS + IPI + CSLL + IRPJ. Em uma melhor visualização pode-se ver que o percentual acumulado dos tributos e contribuições incidentes sobre a receita bruta é de 4% (2,5%+ 1,5%), para o IRPJ e CSLL e 27,25% (18% + 7,6% + 1,65%), para o ICMS, PIS e COFINS o chamado calculo por dentro, e 20%, para o IPI o chamado calculo por fora. Posto isso, o preço de venda corresponderá: Calculando os tributos IRPJ, CSLL< ICMS< PIS e COFINS o percetual total de 31,25% = (4% + 27,25%). Calculando o valor por dentro o percentual total será de 68,75% (100% 31,25%). Assim, o valor do preço de venda antes do calculo do IPI será de R$ 400,00 (R$ 275,00: 68,75%). O preço de venda após o calculo do IPI R$ 480,0 = R$ 400,00 + 20% Se incluir os percentuais demonstrados acima em um caso pratico pode-se demonstrar a composição do preço de venda com a inclusão dos percentuais dos tributos demonstrados a cima, tem-se: Custo unitário total..........................................................R$ 137,50 Margem de lucro da empresa 100%...............................R$ 137,50 Tributos constantes no preço de venda: ICMS (18% x R$ 400,00).............R$ 72,00 PIS (1,65% x R$ 400,00).............R$ 6,60 COFINS (7,6% x R$ 400,00).......R$ 30,40 IRPJ e CSLL (4% x R$ 400,00)..R$ 16,00 IPI (20% x R$ 400,00).................R$ 80,00.........R$ 205,00 16 Valor total da venda (incluindo o IPI).............................R$ 480,00 A Tabela 1 demonstra o resumo dos impostos por dentro e por fora de acordo com o exemplo citado anteriormente: Tabela 1: resumo dos impostos por dentro e por fora ELEMENTOS VALORES R$ % Valor do custo 137,50 28,6 Margem de lucro bruto 137,50 28,6 Tributos 205,00 42,8 Valor total da NF 480,00 100 Fonte: elaboração própria Se for considerado o valor total da nota fiscal verifica-se que praticamente metade do valor, 42% do valor final da venda corresponde aos tributos embutidos no preço de venda e os outros 57,2% divide-se em custo do produto e a margem de lucro. Verifica-se o quanto os tributos influenciam onerosamente a formação de preços, obrigando muitas vezes as empresas a diminuírem suas margens de lucro para que seus produtos não tenham preços elevados e fora do mercado de venda. Diante do exposto percebe-se nitidamente o quanto é de suma importância o planejamento tributário nas empresas brasileiras, pois é no preço de venda onde tudo começa a fazer parte do resultado do lucro no final do exercício. Para demonstrar, mas detalhado a formação de preço e as possibilidades de escolha tributaria, pode-se verificar logo abaixo a precificação de 3 empresas com seus regimes tributários em diferentes situações, sendo estas Simples Nacional, Lucro Presumido e Lucro Real. 17 FORMAÇÃO DO PREÇO DE VENDA Comércio em geral não contribuinte do ipi Produto Entrada de dados Capacidade de Vendas (anual) Lucro Presumido Simples Lucro Real Custo / Despesa fixa anual 100.000,00 100.000,00 Entrada de dados Simples 100.000,00 100.000,00 Lucro Presumido Lucro Real Salários (fixo) 5.000,00 5.000,00 5.000,00 5.000,00 Provisão de férias 555,50 555,50 555,50 555,50 Provisão para 13 salário 416,50 416,50 416,50 416,50 Fgts 477,76 477,76 477,76 477,76 Inss Outros custos / despesas fixas com direito a crédito de pis/cofins Outros custos / Despesas fisxas sem direio a crédito de Pis/Cofins 1.660,22 - 1.660,22 1.660,22 3.000,00 3.000,00 3.000,00 3.000,00 8.000,00 8.000,00 8.000,00 8.000,00 (-) Cédito de Pis 1,60% - - (48,00) (-) Credito de cofins 7,60% - - (228,00) 19.109,98 18.833,98 Custo operacional total 19.109,98 17.449,76 Custo de aquisição Entrada de dados Simples Custo de reposição do estoque 100,00 (-) Crédito de icms 100,00 18,00% - Lucro Presumido Lucro Real 100,00 100,00 (18,00) (18,00) (-) Cédito de Pis 1,60% - - (1,60) (-) Credito de cofins Diferencial de alíquota icms (compras interestaduais) 7,60% - - (7,60) - - 82,00 72,80 12,00% 12,00 Custo Líquido de aquisição 112,00 Cálculo do preço de venda Incidências s/ preço de venda Comissões s/ vendas Icms Pis cumulativo Cofins cumulativo Pis não cumulativo Cofins não cumulativo Entrada de dados 3,00% 18,00% 0,65% 3,00% 1,65% 7,60% Simples 0,0300 0,0000 0,0000 0,0000 0,0000 0,0000 Lucro Presumido 0,0300 0,1800 0,0065 0,0300 0,0000 0,0000 Lucro Real 0,0300 0,1800 0,0000 0,0000 0,0165 0,0760 18 Irpj s/ o lucro presumido Csll s/ o lucro presumido Simples Outros Custo Operacional (anual) MLL (Margem de Lucro Líquido s/ vendas Total de incidências s/ PV MK Divisor 1,20% 1,08% 9,00% 0,38% 0,0000 0,0000 0,0900 0,0038 0,1745 0,0120 0,0108 0,0000 0,0038 0,1911 0,0000 0,0000 0,0000 0,0038 0,1883 10,00% 0,1000 0,3983 0,6017 0,1000 0,5642 0,4358 0,1316 0,6262 0,3738 Preço de Venda MK Multiplicador s/ preço de aquisição Cálculo do Ponto de equilíbrio CMV Demais custos variáves Total de custos variáveis Margem de Contribição (MC = 1-CV) Ponto de Equilíbrio (PE = Custo Operacional / MC) 186,14 188,16 194,77 1,8614 1,8816 1,9477 0,6017 0,1238 0,7255 0,2745 63.569,81 0,4358 0,2731 0,7089 0,2911 65.647,52 0,3738 0,3063 0,6801 0,3199 58.871,13 Ponto de Equilíbrio: É o volume de vendas necessário para pagar todos os custos e despesas. Significa que: Vendas = Ponto de Equilíbrio = Lucro Zero Vendas < Ponto de Equilíbrio = Prejuízo Vendas > Ponto de Equilíbrio = Lucro Simulação de Resultado Lucro Simples Presumido Lucro Real Valor da venda 186,14 188,16 194,77 Custo de reposição do estoque -112,00 -82,00 -72,80 Comissões s/ vendas -5,58 -5,64 -5,84 Icms 0,00 -33,87 -35,06 Pis cumulativo 0,00 -1,22 0,00 Cofins cumulativo 0,00 -5,64 0,00 Pis não cumulativo 0,00 0,00 -3,21 Cofins não cumulativo 0,00 0,00 -14,80 Irpj s/ o lucro presumido 0,00 -2,26 0,00 Csll s/ o lucro presumido 0,00 -2,03 0,00 Simples -16,75 0,00 0,00 Outros -0,71 -0,72 -0,74 Custo Operacional (anual) -32,48 -35,96 -36,68 Resultado antes do Irpj E Csll 18,61 18,82 25,63 Csll 0,00 0,00 -2,31 Irpj 0,00 0,00 -3,84 Resultado Final 18,61 18,82 19,48 Porcentagem s/ o faturamento 10,00% 10,00% 10,00% Fonte: www.webcontabil.com.br/2006/clientes/santana/site/empresa/santana.xls 19 Com esta tabela pode-se perceber detalhadamente a variação de preços de acordo com a escolha de regime escolhido por seus administradores e o grau de rentabilidade em cada situação. Demonstrando que o foco no planejamento tributário é uma grande estratégia na formação de preço e geração de lucro para as organizações. Estes impostos serão calculados atendendo a legislação da elisão fiscal, que é uma maneira segura de se obter resultados satisfatórios quanto ao calculo dos impostos incidentes nos preços dos produtos. A importância da apuração corretas dos tributos e o aproveitamento das condições que a lei nos oferece em pagar menos tributo com um planejamento tributário eficaz é o que torna a formação de preços menos onerosa, e capaz de se chegar ao um resultado satisfatório tanto para as organizações que não precisa diminuir sua margem de contribuição, quanto para o consumidor final que recebe os preços com uma maior realidade de mercado atual. 5 CONCLUSÃO Como exposto a carga tributaria brasileira é um tópico que possui bastante influencia na formação de preços e pode-se ver que de varias formas os impostos são presentes na vida das organizações. O planejamento tributário quando focado na formação de preços pode trazer um baixo custo para produção ou comercialização de seus produtos, já que a grande maioria dos gastos refere-se aos tributos incidentes nos preços dos produtos. Pode-se observar que a margem de contribuição dos produtos comercializados nas organizações esta ligada diretamente ao planejamento feito quanto à tentativa de diminuir os gastos realizados com pagamento de tributos, pois se houver a possibilidade de se pagar menos imposto a margem de contribuição desse mesmo produto pode aumentar consideravelmente, ocasionando um maior lucro. Em resposta ao problema exposto com a pergunta: “Qual a importância de um planejamento tributário na formação de preço, e em que 20 isso reflete na geração de lucro para as organizações?”, pode-se perceber que o planejamento tributário tem uma grande e importante influencia na hora da formação de preço como uma estratégia na geração de lucro, pois a carga tributaria brasileira é o que agrega um maior percentual na precificação, influenciando significativamente na margem de contribuição dos produtos. Destaca-se que o objetivo geral em analisar o planejamento tributário como estratégia na formação de preço foi alcançado. Foram apresentados de forma sucinta os impostos incidentes nos preços de vendas, a influência da carga tributaria na precificação e o quanto um planejamento tributário é uma boa estratégia na formação de preço e geração de lucro. Por fim conclui-se que é evidente que as organizações que querem se manter dentro da lei e pagar seus impostos em dias, tem que procurar métodos menos onerosos para se conseguir bons resultados no final do exercício, e uma maneira exposta neste artigo foi o planejamento tributário como uma forma eficaz e bastante influenciável já que a carga tributaria é o que compõe a maior parte dos preços de vendas, conclui-se então que de fato o planejamento tributário é uma ótima estratégia na formação do preço e geração de lucro. 6 REFERÊNCIAS ANDRE FILHO, Edmar Oliveira. Imposto de renda das empresas. 5 ed. São Paulo: Atlas, 2008,p.764. ASSEF, Roberto. Manual de gerência de preços: do valor percebido pelo consumidor aos lucros da empresa. Rio de Janeiro: Campus, 2005. COGAN, Samuel. Custos e Preços: Formação e Análise. São Paulo: Pioneira, 2002, p.25. FABRETTI, Láudio Camargo; FABRETTI, Dilene Ramos. Direito Tributário: Para os Cursos de Administração e Ciências Contábeis. 7 ed. São Paulo: Atlas, 2009, p.143. KOCH, Deonisio. Manual do ICMS. 1 ed. São Paulo: Juruá, 2003, p.116. KOTLER, Philip. Administração de Marketing. análise, planejamento, implementação e controle. 5. ed. São Paulo: Atlas, 1998. 21 LAWSON, Raef. Gestão de processos ajuda ABC. Revista Management. n.38, ano 7, vol.3, 2003, p.128. MACHADO, Hugo de Brito. Curso de Direito Tributário. 8 ed. São Paulo, Medelheiros Editores, 2006, p.373. MACHADO, Hugo de Brito. Curso de Direito Tributário. 28 ed. São Paulo: Editora Malheiros, 2007. P. 324. MARTINS, Sérgio Pinto. Direito da Seguridade Social. 9 ed. São Paulo: Atlas, 1998, p.82/83. MARTINS, Eliseu. Contabilidade de Custos Inclui o ABC. São Paulo, Atlas, 2000, p.236. MARTINS, Eliseu. Contabilidade de custos. Editora Atlas, 9 ed. São Paulo, 2006. OLIVEIRA, Leandro Edilberto Torres de. O planejamento tributário nas operações de reorganização societária e sua importância na criação de valor para o acionista: um estudo de caso. Dissertação (Mestrado em Administração de Empresas) – Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro. 2009. PÊGAS, Paulo Henrique. Manual de Contabilidade Tributária. 2. ed. Rio de Janeiro: Freitas Bastos, 2004, p.110. RICHARDSON, Robert Jarry. Pesquisa social: métodos e técnicas. São Paulo: Atlas, 1999, p.80. SHINGAKI, Mário. Gestão de Impostos – Para Pessoas Físicas e Jurídicas. 7 ed. São Paulo: Saint Paulo, 2010,p.25. SILVA, Antônio César Valério Da. Contabilidade avançada. 2. ed. Rio de Janeiro: Elsevier, 2005. TORRES, Ulisses Procópio Pascoal: Análise estratégica das áreas de marketing e finanças no processo de formação e manutenção dos preços na montadora Fiat Automóveis S.A. (dissertação de mestrado), Florianópolis – 2002. TORRES, Heleno Taveira. Direito Tributário e Direito: Privado Autonomia Privada, Simulação e Elisão Tributária. São Paulo, Revista dos Tribunais, 2003. p.178. 22 THYARA JAHN DA SILVA OLIVEIRA PLANEJAMENTO TRIBUTÁRIO: EXTRATÉGIA NA FORMAÇÃO DE PREÇOS Artigo Cientifico como pré-requisito para obtenção do título de Bacharelado em Ciências Contábeis, outorgado pela Faculdade Cearense – FAC, tendo sido aprovada pela banca examinadora composta pelos professores. Data de aprovação: ____/ ____/____ BANCA EXAMINADORA _________________________________________________ Professora Dra. Marcia Maria Machado Freitas Orientadora _________________________________________________ Professora Ms. Liana Marcia Costa Vieira marinho. Membro 1 _________________________________________________ Professor Esp. José Maria Alexandre Silva Membro 2 23

Download