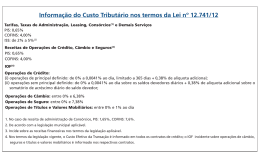

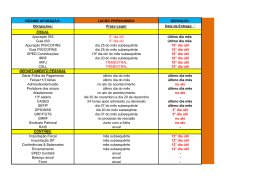

Incidência do PIS e da Cofins sobre água, refrigerante e cerveja Confira a incidência do PIS e da Cofins sobre água, refrigerante e cerveja Nesta Orientação examinamos a incidência do PIS/Pasep e da Cofins na comercialização por pessoas jurídicas industriais das bebidas especificadas no artigo 58-A da Lei 10.833/2003, seja no regime geral ou especial de tributação. 1. OPERAÇÕES COM BEBIDAS ESPECIFICADAS As contribuições para o PIS/Pasep e a Cofins devidas pelos importadores e pelas pessoas jurídicas que procedam à industrialização das bebidas classificadas nos códigos 2106.90.10, Ex 02 (preparações compostas não alcoólicas, para elaboração de bebidas refrigerantes), 22.01 e 22.02 (exclusivamente água, refrigerantes, refrescos, cerveja sem álcool, repositores hidroeletrolíticos e compostos líquidos prontos para o consumo que contenham como ingrediente principal inositol, glucoronolactona, taurina ou cafeína) exceto os Ex 01 e 02 do código 2202.90.00 e 22.03 (cerveja de malte), todos da Tipi – Tabela de Incidência do IPI, devem ser calculadas por uma das formas examinadas a seguir. 2. REGIME GERAL DE TRIBUTAÇÃO As contribuições para o PIS/Pasep e a Cofins devidas pelas pessoas jurídicas que procedam à industrialização ou importação dos produtos especificados no item 1, devem ser calculadas sobre a receita bruta decorrente da venda desses produtos, com a aplicação das seguintes alíquotas: Códigos da Tipi Alíquotas 2106.90.10 Ex. 02 (preparações compostas não alcoólicas, para elaboração de bebidas refrigerantes) 22.01 e 22.02 (exclusivamente água e refrigerantes, refrescos, cerveja sem álcool, repositores hidroeletrolíticos e compostos líquidos prontos para o consumo que contenham como ingrediente principal inositol, glucoronolactona, taurina ou cafeína) 22.03 (cerveja de malte) PIS/Pasep Cofins 3,5% 16,65% 2.1. REGIME NÃO CUMULATIVO Os importadores e os fabricantes dos produtos mencionados no item 1 tributados com base no lucro real deverão, obrigatoriamente, submeter a receita bruta decorrente da venda dos mesmos ao regime não cumulativo, previsto nas Leis 10.637/2002 (PIS/Pasep) e 10.833/2003 (Cofins) e alterações posteriores. Débitos Regra geral, as pessoas jurídicas sujeitas à apuração das contribuições para o PIS/Pasep e a Cofins com base no regime não cumulativo devem aplicar sobre o valor da receita bruta mensal as alíquotas de 1,65% e 7,6%, respectivamente. Tratando-se da receita bruta auferida pelos importadores e pelas pessoas jurídicas fabricantes, na venda de produtos classificados nos códigos 2106.90.10 Ex 02, 22.01, 22.02, exceto os Ex 01 e 02 do código 2202.90.00, e 22.03, todos da Tipi, para cálculo do PIS/Pasep e da Cofins, deverão ser aplicadas, sobre a receita bruta mensal das vendas dos referidos produtos, respectivamente, as alíquotas de 3,5% e 16,65%. Esse tratamento aplica-se, inclusive, à venda a consumidor final pelo estabelecimento industrial, de produtos por Incidência do PIS e da Cofins sobre água, refrigerante e cerveja ele produzidos, e às pessoas jurídicas industriais nas operações de revenda dos produtos, admitido, neste caso, o crédito dos valores das contribuições pagas na respectiva aquisição. Créditos Uma vez a receita estando submetida ao regime não cumulativo, a pessoa jurídica poderá descontar, dos débitos apurados em cada mês, os créditos previstos na legislação vigente para essa forma de incidência do PIS/Pasep e da Cofins. 2.2. REGIME CUMULATIVO Conforme estabelecem os artigos 8º da Lei 10.637/2002 e 10 da Lei 10.833/2003, as pessoas jurídicas tributadas pelo Imposto de Renda com base no lucro presumido ou arbitrado permanecem sujeitas à apuração do PIS/Pasep e da Cofins com base no regime cumulativo. Nesse caso, regra geral, para o cálculo dessas contribuições, são aplicadas, sobre o valor da receita bruta mensal, as alíquotas de 0,65% e 3%, respectivamente. Tratando-se da receita bruta auferida pelos importadores e pelas pessoas jurídicas fabricantes, na venda de produtos classificados nos códigos 2106.90.10 Ex 02, 22.01, 22.02 e 22.03, todos da Tipi, deverão ser aplicadas, sobre a receita bruta mensal das vendas dos referidos produtos, respectivamente, as alíquotas de 3,5% e 16,65%. Essas alíquotas são aplicadas, inclusive, à venda a consumidor final pelo estabelecimento industrial, de produtos por ele produzidos, e às pessoas jurídicas industriais nas operações de revenda dos produtos. Créditos No caso de operações de revenda dos produtos especificados no item 1 desta Orientação por pessoa jurídica tributada no regime cumulativo, NÃO é admitido o crédito dos valores das contribuições para o PIS/Pasep e a Cofins, pagos nas respectivas aquisições. 2.3. RESPONSABILIDADE SOLIDÁRIA A pessoa jurídica produtora por encomenda dos produtos mencionados no item 1 será responsável solidária com a encomendante no pagamento das contribuições devidas na forma do item 2. 3. REGIME ESPECIAL DE TRIBUTAÇÃO – INDÚSTRIAS Alternativamente à forma de incidência examinada no item 2, a pessoa jurídica industrial pode optar por tributar as operações com os produtos especificados através de regime especial de tributação instituído pelo artigo 58-J da Lei 10.833/2003, denominado de Refri – Regime Especial de Tributação das Bebidas Frias, no qual os valores das contribuições são apurados em função do valor-base, que será expresso em Reais ou em Reais por litro, discriminado por tipo de produto e por marca comercial e definido a partir do preço de referência. Quando a industrialização se der por encomenda, o direito à opção pelo regime especial será exercido pelo encomendante. A opção por este regime especial aplica-se conjuntamente ao PIS/Pasep, à Cofins e ao IPI e alcança a todos os estabelecimentos da pessoa jurídica optante, abrangendo todos os produtos por ela fabricados ou importados. As disposições relativas ao Refri alcança a venda a consumidor final pelo estabelecimento industrial de produtos por ele produzidos. 3.1. METODOLOGIA DE CÁLCULO DO REFRI Os valores do PIS/Pasep e da Cofins por litro de produto, devidos pela pessoa jurídica optante pelo Refri, são atualmente os constantes do Anexo III do Decreto 6.707/2008, com redação do Decreto 6.904/2009, a saber: Incidência do PIS e da Cofins sobre água, refrigerante e cerveja a) o valor, em Reais por litro, será obtido pela multiplicação do valor-base (que é definido a partir do preço de referência) pelas alíquotas de 2,5% para o PIS/Pasep e de 11,9% para a Cofins; b) o cálculo dos valores devidos em cada período de apuração será o resultado da multiplicação da quantidade comercializada, em litros, pelo respectivo valor em Reais por litro obtido na letra “a” anterior. Na hipótese em que determinada marca comercial não estiver expressamente listada no Anexo III, será adotado o menor valor dentre os listados para o tipo de produto a que se referir. Exemplo: Considere a hipótese da Indústria Cervejeira XYZ, optante pelo Refri, que tenha efetuado no mês de setembro/2010 a venda de 32.512 litros de cerveja, classificada no código 2203.00.00 da Tipi, ao valor de R$ 56.000,00. Os valores devidos para o PIS/Pasep e para a Cofins serão apurados conforme a seguir, segundo o grupo 10 da Tabela IX do Anexo III do Decreto 6.707/2008, com redação do Decreto 6.904/2009: – Preço de Referência (em Reais/litro): R$ 3,9526 – Valor-base (37,5% do Preço de Referência): R$ 1,4822 – Alíquotas: • PIS/Pasep (2,5% de R$ 1,4822) = R$ 0,0371/litro • Cofins (11,9% de R$ 1,4822) = R$ 0,1764/litro Valores apurados: • PIS/Pasep (32.512 litros X R$ 0,0371) = R$ 1.206,20 • Cofins (32.512 litros X R$ 0,1764) = R$ 5.735,12 3.2. CRÉDITOS SOBRE EMBALAGENS A pessoa jurídica industrial que optar pelo regime especial de apuração de que trata o item 3 anterior poderá creditar-se dos valores das contribuições referentes às embalagens que adquirir, no período de apuração em que registrar o respectivo documento fiscal de aquisição, conforme examinamos na Orientação divulgada no Fascículo 39/2010, deste Colecionador. Os créditos podem ser aplicados, inclusive, na hipótese da industrialização por encomenda, desde que o encomendante tenha feito a opção pelo Refri. 3.3. FORMALIZAÇÃO DA OPÇÃO PELO REFRI A opção pelo regime especial deverá ser efetuada através do termo de opção constante do aplicativo Refri – Regime Especial de Tributação das Bebidas Frias, disponível na página da Secretaria da Receita Federal do Brasil na internet, no endereço <http://www.receita.fazenda.gov.br>. Assim que a opção for confirmada, será gerado um documento contendo os dados da empresa optante, a data de início de vigência da opção e o respectivo número de protocolo de controle e outras informações. A opção deverá ser exercida pelo estabelecimento matriz da pessoa jurídica, abrangendo todos os seus estabelecimentos, em quaisquer operações que venham a realizar com os produtos referidos no item 1 desta Orientação. Quando a industrialização se der por encomenda a opção deverá ser exercida pelo encomendante. 3.3.1. Momento da Opção A opção pelo Refri poderá ser exercida a qualquer tempo, produzindo efeitos a partir do 1º dia do mês subsequente ao envio do termo de opção. A opção será automaticamente prorrogada para o ano-calendário seguinte, salvo se a pessoa jurídica dela desistir, nos termos e condições estabelecidos no subitem 3.4. Incidência do PIS e da Cofins sobre água, refrigerante e cerveja Opção em 2009 A opção realizada até 30-6-2009 pôde alcançar os fatos geradores ocorridos a partir de 1º de janeiro do mesmo ano, desde que a pessoa jurídica optante informasse essa intenção no termo de opção. 3.4. DESISTÊNCIA DO REFRI A desistência do Refri deve ser formalizada por meio de termo de desistência constante do aplicativo Refri e poderá ser exercida a qualquer tempo, produzindo efeitos a partir do 1º dia do mês subsequente ao do envio do termo de desistência. No caso de não utilização de certificado digital válido, a pessoa jurídica deverá informar o número do protocolo de opção mencionados no subitem 3.3, para proceder à desistência do Regime. Confirmada a desistência, será gerado um documento que conterá, entre outras informações, os dados da empresa desistente, a data de início de vigência da desistência e o respectivo número de protocolo de controle. Questionamento Judicial do Refri A propositura pela pessoa jurídica optante de ação judicial questionando os termos deste regime especial implicará na desistência da opção. 3.5. REVENDA DE PRODUTOS As pessoas jurídicas industriais ou importadoras sujeitas ao regime de apuração não cumulativa, optantes pelo Refri, que efetuarem revenda, para o mercado interno ou para a exportação, dos produtos mencionados no item 1, efetuarão a apuração do PIS/Pasep e da Cofins mediante a aplicação, respectivamente, das alíquotas de 2,5% e 11,9%, admitido, neste caso, o crédito dos valores das contribuições pagas na respectiva aquisição desses produtos de outras pessoas jurídicas importadoras ou fabricantes. O direito ao crédito não se aplica às aquisições pelas pessoas jurídicas mencionadas no item 6 a seguir. 3.6. DEMONSTRATIVO DE PREÇOS PRATICADOS Ao formalizar a opção pelo Refri a pessoa jurídica deverá apresentar um demonstrativo à Receita Federal, na forma a ser definida em ato específico, informando os preços por ela praticados. 3.7. OMISSÃO DE RECEITAS No caso de omissão de receitas, sem prejuízo das penalidades cabíveis previstas nas normas gerais dessas contribuições, quando não for possível identificar o produto vendido, o PIS/Pasep e a Cofins incidirão sobre as receitas omitidas mediante a aplicação, respectivamente, das alíquotas de 3,5% e 16,65%. 4. PRAZO DE PAGAMENTO O PIS/Pasep e a Cofins apurados nas operações de venda ou revenda na forma desta Orientação deverão ser recolhidos até o 25º dia do mês subsequente ao de ocorrência do fato gerador. Se o dia do vencimento não for dia útil, considerar-se-á antecipado o prazo para o primeiro dia útil que o anteceder. Incidência do PIS e da Cofins sobre água, refrigerante e cerveja O pagamento deverá ser efetuado com os seguintes códigos de Darf, conforme o caso: Código Darf Denominação da Receita Descrição 8109 PIS/Pasep Faturamento 6912 PIS/Pasep Não Cumulativo 0679 PIS/Pasep Cervejas – Regime Especial de Tributação. 0691 PIS/Pasep Demais Bebidas Tributação. 2172 Cofins Demais Entidades 5856 Cofins Não Cumulativa 0760 Cofins Cervejas – Regime Especial de Tributação. 0776 Cofins Demais Bebidas Tributação. – – Regime Regime Especial Especial de de 5. INSTALAÇÃO DE EQUIPAMENTOS As pessoas jurídicas que industrializam os produtos discriminados no item 1 ficam obrigadas a instalar equipamentos contadores de produção, que possibilitem, ainda, a identificação do tipo de produto, de embalagem e sua marca comercial, nos termos da Instrução Normativa 869 RFB/2008 e alterações posteriores. 6. COMERCIANTES ATACADISTAS E VAREJISTAS Ficam reduzidas a ZERO as alíquotas do PIS e da Cofins incidentes sobre as receitas dos produtos constantes no item 1 no caso de revenda por comerciantes atacadistas e varejistas, ainda que submetidos à incidência não cumulativas dessas contribuições. A redução a zero não se aplica à pessoa jurídica enquadrada como importadora, à venda ao consumidor final pela pessoa jurídica industrial e à pessoa jurídica optante pelo Simples Nacional. FUNDAMENTAÇÃO LEGAL: Lei 10.637, de 30-12-2002; Lei 10.684, de 30-5-2003; Lei 10.833, de 29-12-2003; Lei 10.865, de 30-4-2004; Lei 10.925, de 23-7-2004; Lei 11.727, de 23-6-2008; Lei 11.827, de 20-11-2008;; Lei 11.933, de 28-4-2009; Lei 11.945, de 4-6-2009; Decreto 6.006, de 28-12-2006; Decreto 6.707, de 23-12-2008; Decreto 6.904, de 207-2009; Instrução Normativa 950 SRF, de 25-6-2009; Instrução Normativa 1.029 RFB, de 30-4-2010; Ato Declaratório Executivo Codac 66, de 28-9-2010; Ato Declaratório Executivo 70 Codac, de 5-12-2008. --------------------------------------------------------------------------------------------- ::.. Fim do arquivo ::.. ---------------- 10/2010 -------------

Download