PIS/Pasep e COFINS - Regime Cumulativo e Não Cumulativo

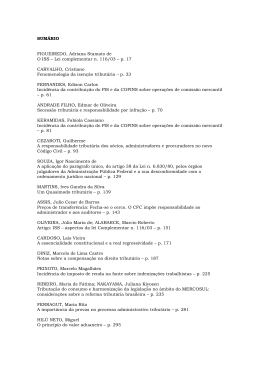

1. Introdução.................................................................................................................................. 2

2. Modalidades .............................................................................................................................. 2

3. Regimes .................................................................................................................................... 2

4. Regime cumulativo .................................................................................................................... 2

4.1 - Contribuintes expressamente incluídos no regime cumulativo ......................................... 2

4.2 - Receitas sujeitas ao regime cumulativo ............................................................................ 3

4.3 - Base de cálculo ................................................................................................................. 5

4.3.1 - Exclusões admitidas .................................................................................................. 5

4.4 - Regime de Caixa e Competência ..................................................................................... 6

4.5 - Compra e venda de veículos automotores usados .......................................................... 6

4.6 - Alíquotas aplicáveis .......................................................................................................... 6

4.6.1 - Bancos e instituições assemelhadas ......................................................................... 6

4.6.2 - Instruções de preenchimento do DARF ..................................................................... 7

4.7 – Prazo para recolhimento .................................................................................................. 7

4.8 – Obrigações Acessórias .................................................................................................... 7

5. Regime não-cumulativo ............................................................................................................. 8

5.1 - Contribuintes sujeitos ao regime não-cumulativo ............................................................. 8

5.2 - Contribuintes excluídos do regime não-cumulativo .......................................................... 8

5.3 - Base de Cálculo ................................................................................................................ 8

5.4 - Exclusões admitidas ......................................................................................................... 9

5.5 - Alíquotas Aplicáveis ........................................................................................................ 10

5.6 - Direito ao crédito – Abrangência ..................................................................................... 11

5.6.1 - Determinação do crédito .......................................................................................... 12

5.7 - Instruções de Preenchimento do DARF e Prazo de Pagamento ................................... 15

5.8 – Obrigações Acessórias .................................................................................................. 15

1

1. Introdução

A Contribuição para o PIS/PASEP e a COFINS - Contribuição para o Financiamento da

Seguridade Social, correspondem a um dos mais complexos tributos da atualidade. Isso

decorre tanto pela dificuldade de apuração dessas contribuições, como também pela falta de

consolidação de sua legislação.

2. Modalidades

A contribuição para o PIS/PASEP compreende três modalidades:

1- sobre o faturamento;

2- sobre a folha de pagamento;

3- sobre importação.

Na modalidade faturamento, os contribuintes são as pessoas jurídicas de direito privado, e

todas as pessoas a elas equiparadas. Na modalidade folha de pagamento, contribuem as

entidades sem fins lucrativos que tenham empregados.

Já a COFINS, existe nas seguintes modalidades:

1- sobre o faturamento;

2- sobre importação.

3. Regimes

Há ainda, dois regimes possíveis para o PIS/PASEP e para a COFINS incidente sobre o

faturamento:

1- regime cumulativo;

2- regime não-cumulativo.

O regime cumulativo incide sobre o faturamento, sem direito a quaisquer deduções de créditos.

O regime não-cumulativo, por sua vez, criado em dezembro de 2002 para o PIS/PASEP e em

fevereiro de 2004 para a COFINS, constitui-se em sistema de créditos e débitos, onde um

compensa o outro.

4. Regime cumulativo

O fato gerador das contribuições é auferir receita. Assim, sempre que uma pessoa jurídica

auferir receitas, ressalvadas as exclusões, isenções, ou outros benefícios, estará sujeita ao

pagamento de PIS e da COFINS.

A periodicidade dessas contribuições é mensal, de forma que mensalmente deve-se verificar

as receitas auferidas, para fins de verificação da incidência da contribuição para o PIS/PASEP

e da COFINS.

4.1 - Contribuintes expressamente incluídos no regime cumulativo

Como regra são contribuintes do PIS/PASEP e da COFINS, no cumulativo, incidente sobre o

faturamento, as pessoas jurídicas de direito privado em geral, inclusive as pessoas a ela

equiparadas pela legislação do Imposto de Renda, exceto:

- aquelas sujeitas à modalidade não-cumulativa da contribuição; e

2

- as micro e pequenas empresas optantes pelo Simples Nacional.

Diante do exposto a legislação que rege o assunto (Lei nº 10.637/2002 e Lei nº 10.833/2003)

estabelece que ficam fora do regime não-cumulativo, portanto, sujeitando-se ao regime

cumulativo:

- as pessoas jurídicas tributadas pelo Imposto de Renda com base no lucro presumido ou

arbitrado;

- as sociedades cooperativas, exceto as de produção agropecuária e de consumo;

- as pessoas jurídicas imunes a impostos;

- os bancos comerciais, bancos de investimento, bancos de desenvolvimento, caixas

econômicas, sociedades de crédito imobiliário, sociedades corretoras, distribuidoras de títulos e

valores mobiliários, empresas de arrendamento mercantil e cooperativas de crédito, empresas

de seguros privados, entidade de previdência privada, abertas e fechadas, empresas de

capitalização, pessoas jurídicas que tenham por objeto a securitização de créditos imobiliários

e financeiros e as operadoras de plano de assistência à saúde, referidas no art. 3º, §§ 6º, 8º e

9º, da Lei nº 9.718/1998;

- empresas particulares que explorem serviços de vigilância e de transporte de valores,

referidas na Lei nº 7.102/1983; e

- os órgãos públicos, as autarquias e fundações públicas federais, estaduais e municipais, e as

fundações cuja criação tenha sido autorizada por lei, referidas no art. 61 do Ato das

Disposições Constitucionais Transitórias da Constituição.

As pessoas jurídicas imunes a impostos (templos religiosos, partidos políticos, inclusive suas

fundações, entidades sindicais dos trabalhadores, instituições de educação e de assistência

social) sem fins lucrativos, relacionadas no art. 150, VI, alíneas “a” e “c”, da Constituição

Federal/88, estão sujeitas a regra da cumulatividade em relação as receitas não decorrentes de

suas atividades próprias.

4.2 - Receitas sujeitas ao regime cumulativo

Além de estabelecer as pessoas jurídicas sujeitas ao regime cumulativo das contribuições para

o PIS/PASEP e para a COFINS, a legislação que regula o assunto elegeu algumas receitas

que também estariam fora do regime não-cumulativo, e portanto, sujeitas as contribuições no

regime cumulativo.

Diante desse quadro é possível um mesmo contribuinte estar sujeito ao regime não-cumulativo,

por ser tributado com base no lucro real, por exemplo, e ao mesmo tempo, estar sujeito ao

regime cumulativo em relação a determinada receita auferida.

De acordo com a legislação, ficam sujeitas ao regime cumulativo as receitas decorrentes de:

- substituição tributária do PIS/PASEP e da COFINS;

- venda de veículos, adquiridos para revenda, bem como dos recebidos como parte do preço

da venda de veículo novos e usados, no caso de pessoas jurídicas que tenham como objeto

social, declarado em seus atos constitutivos, a compra e venda de veículos automotores;

- prestação de serviços de telecomunicações;

- venda de jornais e periódicos e de prestação de serviços das empresas jornalísticas e de

radiodifusão sonora e de sons e imagens;

3

- comercialização de energia elétrica submetida ao regime especial de tributação, nos termos

da Lei nº 10.848/2004, auferida por pessoa jurídica integrante do Mercado Atacadista de

Energia Elétrica (MAE);

- as receitas relativas a contratos firmados anteriormente a 31 de outubro de 2003:

a) com prazo superior a 1 (um) ano, de administradoras de planos de consórcios de bens

móveis e imóveis, regularmente autorizadas a funcionar pelo Banco Central;

b) com prazo superior a 1 (um) ano, de construção por empreitada ou de fornecimento, a preço

predeterminado, de bens ou serviços;

c) de construção por empreitada ou de fornecimento, a preço predeterminado, de bens ou

serviços contratados com pessoa jurídica de direito público, empresa pública, sociedade de

economia mista ou suas subsidiárias, bem como os contratos posteriormente firmados

decorrentes de propostas apresentadas, em processo licitatório, até aquela data; e

d) com prazo superior a 1 (um) ano, de revenda de imóveis, desmembramento ou loteamento

de terrenos, incorporação imobiliária e construção de prédios destinados a venda.

- transporte coletivo rodoviário, metroviário, ferroviário e aquaviário de passageiros;

- serviços prestados por hospital, pronto-socorro, clínica médica, odontológica, de fisioterapia e

de fonoaudiologia, e laboratório de anatomia patológica, citológica ou de análises clínicas;

- serviços de diálise, raios X, radiodiagnóstico e radioterapia, quimioterapia e de banco de

sangue;

- prestação de serviços de educação infantil, ensinos fundamental e médio e educação

superior;

- vendas de mercadorias realizadas pelas lojas francas em aeroportos e portos para venda de

mercadorias nacional ou estrangeira a passageiros de viagens internacionais, na chegada ou

saída do país ou em transito;

- serviço de transporte coletivo de passageiros, efetuado por empresas regulares de linhas

aéreas domésticas, e as decorrentes da prestação de serviço de transporte de pessoas por

empresas de táxi aéreo;

- decorrentes da edição de periódicos e de informações neles contidas, que sejam relativas aos

assinantes dos serviços públicos de telefonia;

- prestação de serviços com aeronaves de uso agrícola inscritas no Registro Aeronáutico

Brasileiro (RAB);

- prestação de serviços das empresas de call center, telemarketing, telecobrança e de

teleatendimento em geral;

- execução por administração, empreitada ou subempreitada de obras de construção civil, até

31 de dezembro de 2015;

- auferidas por parques temáticos, e as decorrentes de serviços de hotelaria e de organização

de feiras e eventos, conforme definido em ato conjunto dos Ministérios da Fazenda e do

Turismo;

- prestação de serviços postais e telegráficos prestados pela Empresa Brasileira de Correios e

Telégrafos;

- prestação de serviços públicos de concessionárias operadoras de rodovias;

4

- prestação de serviços das agências de viagem e de viagens e turismo;

- auferidas por empresas de serviços de informática, decorrentes das atividades de

desenvolvimento de software e o seu licenciamento ou cessão de direito de uso, bem como de

análise, programação, instalação, configuração, assessoria, consultoria, suporte técnico e

manutenção ou atualização de software, compreendidas ainda como softwares as páginas

eletrônicas;

- relativas às atividades de revenda de imóveis, desmembramento ou loteamento de terrenos,

incorporação imobiliária e construção de prédio destinado à venda, quando decorrentes de

contratos de longo prazo firmados antes de 31 de outubro de 2003;

- as receitas decorrentes de operações de comercialização de pedra britada, de areia para

construção civil e de areia de brita.

4.3 - Base de cálculo

A base de cálculo das Contribuições é o faturamento, que corresponde à receita bruta.

O § 1º do art. 3º da Lei nº 9.718/1998, que dispunha que a receita bruta compreende a

totalidade das receitas auferidas pela pessoa jurídica, sendo irrelevantes o tipo de atividade por

ela exercida e a classificação contábil adotada para as receitas, foi revogado pela Lei nº

11.941/2009.

Isso significa que, em regra, não mais é preciso discutir em juízo a inconstitucionalidade do

alargamento de base de cálculo promovido pela Lei nº 9.718/1998, não sendo garantida, por

outro lado, a possibilidade de compensação dos valores pagos em anos anteriores, em

conformidade com o dispositivo revogado.

A receita deve ser tomada sem o IPI, mas sem dedução do ICMS destacado, que integra a

receita bruta.

4.3.1 - Exclusões admitidas

Para efeito de apuração da base de cálculo do PIS/PASEP e da COFINS, podem ser excluídos

ou deduzidos da receita bruta, quando a tenham integrado, entre outros, os valores

correspondentes a:

- IPI, nas empresas contribuintes desse imposto;

- vendas canceladas;

- descontos incondicionais concedidos;

- Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de

Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS), quando

destacado em nota fiscal e cobrado pelo vendedor dos bens ou prestador dos serviços na

condição de substituto tributário;

- parcela do ICMS recolhida antecipadamente, nos termos do parágrafo único da Cláusula

Primeira do Protocolo ICMS nº 46/2000, por ocasião da importação do exterior ou da aquisição

de Estado não signatário do aludido Protocolo, a título de substituição tributária, de trigo em

grão, farinha de trigo e mistura de farinha de trigo (ADI SRF nº 19/2004);

- decorrente da transferência onerosa, a outros contribuintes do ICMS de créditos de ICMS

originados de operações de exportação, conforme o disposto no inciso II do § 1º do art. 25 da

Lei Complementar nº 87/1996;

5

- das reversões de provisões, desde que essa não tenha sido deduzida da base de cálculo

quando de sua constituição;

- das recuperações de créditos baixados como perdas, limitados aos valores efetivamente

baixados, que não representem ingresso de novas receitas;

- resultado positivo da avaliação de investimentos pelo valor do patrimônio líquido;

- lucros e dividendos derivados de investimento avaliados pelo custo de aquisição que tenham

sido computados como receita, inclusive os decorrentes de empreendimento objeto de

Sociedade em Conta de Participação (SCP);

- receitas decorrentes das vendas de bens do ativo imobilizado;

- receitas isentas ou não tributadas ou as sujeitas à alíquota zero;

- receita auferida pela pessoa jurídica revendedora, na revenda de mercadorias em relação às

quais a contribuição seja exigida da empresa vendedora, na condição de substituta tributária; e

- receita auferida pela pessoa jurídica revendedora, na revenda de mercadorias sujeitas a

tributação monofásica.

4.4 - Regime de Caixa e Competência

Como regra geral, as receitas devem ser consideradas por regime de competência, ou seja,

independentemente de seu recebimento. Por esse regime, mesmo sem reflexos no caixa da

empresa, as receitas auferidas no período de apuração devem ser consideradas para fins de

cálculo dos tributos.

Contudo, as empresas sujeitas ao Lucro Presumido podem adotar como critério de

reconhecimento de suas receitas, para fins da composição da sua base de cálculo mensal,

regime de competência ou regime de caixa. Pelo regime de caixa, para fins tributários a receita

deve ser reconhecida quando do recebimento dos valores acordados para pagamento a prazo.

A IN SRF nº 104/1998 estabeleceu regras para apuração do Lucro Presumido com base no

regime de caixa, extensiva às empresas imobiliárias com as devidas adaptações.

4.5 - Compra e venda de veículos automotores usados

A pessoa jurídica que tenha como objeto social, declarado em atos constitutivos, a compra e

venda de veículos automotores usados deve observar regra própria para fins de determinação

da base de cálculo das Contribuições nas operações de venda de veículos usados adquiridos

para revenda, inclusive quando recebidos como parte de pagamento do preço de venda de

veículos novos ou usados.

Nesse caso, a base de cálculo corresponde à diferença entre o valor pelo qual o veículo usado

tiver sido alienado, constante da nota fiscal de venda, e o seu custo de aquisição constante da

nota fiscal de entrada. (art. 5º da Lei nº 9.716/1998)

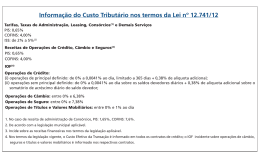

4.6 - Alíquotas aplicáveis

As pessoas jurídicas sujeitas ao regime cumulativo das Contribuições para o PIS/Pasep e para

a COFINS devem calcular as respectivas Contribuições mediante a aplicação da alíquota de

0,65% (Pis) e 3% (Cofins) sobre o faturamento bruto auferido.

4.6.1 - Bancos e instituições assemelhadas

Os bancos e instituições assemelhadas observam alíquota de 0,65% para o PIS/Pasep. Já

para a COFINS a alíquota é diferenciada, comparativamente as demais pessoas jurídicas.

6

Em relação aos fatos geradores ocorridos a partir de 01.09.2003, a alíquota da COFINS

passou a ser de 4% para bancos comerciais, bancos de investimentos, bancos de

desenvolvimento, caixas econômicas; sociedades de crédito, financiamento e investimento, as

sociedades de crédito imobiliário e as sociedades corretoras, distribuidoras de títulos e valores

mobiliários; as empresas de arrendamento mercantil; cooperativas de crédito; empresas de

seguros privados e de capitalização, agentes autônomos de seguros privados e de crédito;

entidades de previdência complementar privada, abertas e fechadas, sendo irrelevante a forma

de sua constituição; associações de poupança e empréstimo, pessoas jurídicas que tenham

por objeto a securitização de créditos imobiliários e financeiros.

As corretoras de seguros, independente da forma de tributação que adotarem (real ou

presumido) apuram as contribuições para o PIS e para a COFINS pela forma cumulativa e

pelas mesmas alíquotas aplicáveis as instituições financeiras, conforme estabelecido neste

tópico.

4.6.2 - Instruções de preenchimento do DARF

O recolhimento das Contribuições deve ser efetuado, individualmente, mediante a utilização

dos seguintes códigos de Darf:

COFINS entidades financeira

7987

COFINS – Demais contribuintes sujeitos ao regime cumulativo

2172

PIS/PASEP entidades financeiras e equiparadas

4574

PIS/PASEP – Demais contribuintes sujeitos ao regime cumulativo

8109

4.7 – Prazo para recolhimento

As Contribuições devem ser pagas nos seguintes prazos:

a) até o vigésimo dia do mês subsequente ao mês de ocorrência dos fatos geradores, pelos

bancos comerciais, bancos de investimento, bancos de desenvolvimento, caixas econômicas,

sociedades de crédito, financiamento e investimento, sociedades de crédito imobiliário,

sociedades corretoras, distribuidoras de títulos e valores mobiliários, empresas de

arrendamento mercantil e cooperativas de crédito, empresas de seguros privados, entidade de

previdência privada, abertas e fechadas, empresas de capitalização;

b) até o vigésimo quinto dia do mês subsequente ao de ocorrência dos fatos geradores, pelas

demais pessoas jurídicas.

Observa-se que se o dia do vencimento não for dia útil, considera-se antecipado o prazo para o

primeiro dia útil que o acontecer.

4.8 – Obrigações Acessórias

Até a competência 12/2012, as empresas sujeitas ao lucro presumido ficam obrigadas a

entrega mensal do Dacon – Demonstrativo de Apuração dos Créditos, mesmo nos meses que

não tenham auferido receita.

Conforme a IN RFB 1.348/2013, a partir de 1º de janeiro de 2013 as empresas sujeitas ao lucro

presumido estarão dispensadas da entrega do Dacon, porém obrigam-se a entrega mensal da

EFD-Contribuições.

A Instrução Normativa nº 1.252/2012, em seu art. 5º, § 7º, determina que pessoa jurídica

sujeita à tributação do Imposto sobre a Renda com base no Lucro Presumido ficará dispensada

da apresentação da EFD-Contribuições em relação aos correspondentes meses do ano-

7

calendário, em que não tenha realizado ou praticado operações sujeitas a apuração de créditos

da não cumulatividade do PIS/Pasep e da Cofins, inclusive referentes a operações de

importação.

Lembramos que a dispensa de entrega da EFD-Contribuições não alcança o mês de dezembro

do ano-calendário correspondente, devendo a pessoa jurídica, em relação a esse mês,

proceder à entrega regular da escrituração digital, na qual deverá indicar os meses do anocalendário em que não auferiu receitas.

5. Regime não-cumulativo

A partir de 1º.12.2002, em relação ao PIS/Pasep, e 1º.02.2004, em relação à COFINS,

passamos a conviver com dois regimes de apuração das contribuições: o cumulativo e o nãocumulativo.

A nova sistemática de cálculo, todavia, ignorando o princípio da não-cumulatividade, preferiu

listar os créditos passíveis de dedução das contribuições. Dessa forma, a cada apuração, o

contribuinte deverá analisar quais créditos poderá utilizar para deduzir do montante devido das

contribuições.

5.1 - Contribuintes sujeitos ao regime não-cumulativo

A sistemática não-cumulativa de cálculo das Contribuições não aboliu definitivamente a

sistemática cumulativa. A primeira questão a ser analisada em relação à não-cumulatividade,

portanto, refere-se à sua abrangência.

Conforme se deduz da análise das Leis nº 10.637/2002 e 10.833/2003, a não-cumulatividade

aplica-se somente às pessoas jurídicas tributadas pelo imposto de renda com base no Lucro

Real, seja trimestral ou anual.

5.2 - Contribuintes excluídos do regime não-cumulativo

A forma "não-cumulativa" de apuração do PIS/Pasep e da COFINS não se aplica às pessoas

jurídicas que apuram o imposto de renda com base no lucro presumido ou arbitrado e às

microempresas e empresas de pequeno porte optantes pelo Simples Nacional, ou que optavam

pelo extinto Simples Federal.

As pessoas jurídicas imunes a impostos (templos religiosos, partidos políticos, inclusive suas

fundações, entidades sindicais dos trabalhadores, instituições de educação e de assistência

social, sem fins lucrativos, relacionadas no art. 13 da Medida Provisória nº 2.158-35/2001),

estão sujeitas a regra da cumulatividade em relação as receitas não decorrentes de suas

atividades próprias.

As entidades isentas, ao auferirem receitas não decorrentes de suas atividades próprias,

estarão sujeitas à sistemática da "não-cumulatividade" em relação a essas receitas, haja vista

que somente as pessoas jurídicas imunes a impostos estão excluídas desta sistemática.

A sistemática da "não-cumulatividade" também não se aplica às pessoas jurídicas

obrigatoriamente incluídas na não-cumulatividade, como as instituições financeiras.

5.3 - Base de Cálculo

O total das receitas, conforme prevê as Leis nº 10.637/2002 e 10.833/2003, compreende a

receita bruta da venda de bens e serviços nas operações em conta própria ou alheia e todas as

demais receitas auferidas pela pessoa jurídica.

Portanto, além das receitas próprias da atividade da pessoa jurídica ("faturamento" em sentido

estrito), deverão ainda ser adicionadas à base de cálculo as demais receitas auferidas, como é

8

o caso, por exemplo, das receitas oriundas do aluguel esporádico de imóveis pertencentes ao

contribuinte.

O aspecto material de incidência das Contribuições, portanto, é o auferimento de receitas; e

seu aspecto temporal, ou seja, seu período de apuração, é mensal.

É importante observar que a receita deve ser tomada sem o IPI, mas sem dedução do ICMS

destacado, que integra a receita bruta. Isso se justifica uma vez que o IPI é calculado por fora,

enquanto que o ICMS é calculado por dentro, ou seja, está dentro do valor correspondente à

receita.

Nesse sentido o ICMS de operação própria faz parte do preço (pois é calculado por dentro), e

portanto é receita. Já o IPI não faz parte do preço (pois é calculado por fora), e portanto, não é

receita.

Ainda assim, destaca-se a existência de discussões judiciais visando a exclusão do ICMS da

base de cálculo das Contribuições. É importante considerar que se o pleito é no sentido de

excluir o ICMS da operação própria da base de cálculo, o crédito também seria apurado

desconsiderando o ICMS.

- Regime de competência

Na modalidade não-cumulativa as receitas devem ser consideradas por regime de

competência, ou seja, independentemente de seu recebimento. Dessa forma, mesmo sem

reflexos no caixa da empresa, as receitas auferidas no período de apuração devem ser

consideradas para fins de cálculo das contribuições.

Excetua-se a regra supramencionada a contribuição incidente sobre os contratos com prazo

de execução superior a 1 (um) ano, de construção por empreitada ou de fornecimento, a preço

predeterminado, de bens ou serviços a serem produzidos, que será calculada sobre a receita

apurada de acordo com os critérios de reconhecimento adotados pela legislação do imposto de

renda, previstos para a espécie de operação. Em relação aos contratos anteriores a

31.10.2003, que prevê a incidência das contribuições no regime cumulativo.

5.4 - Exclusões admitidas

Não integram a base de cálculo, ou seja, poderão ser excluídas na apuração das contribuições,

as receitas:

a) isentas ou não alcançadas pela incidência da contribuição ou sujeitas à alíquota 0 (zero);

b) não operacionais, decorrentes da venda de ativo permanente (hoje Ativo Não Circulante);

c) auferidas pela pessoa jurídica revendedora, na revenda de mercadorias em relação às quais

a contribuição seja exigida da empresa vendedora, na condição de substituta tributária. Assim

o ICMS-ST poderá ser excluído da base de cálculo;

d) referentes a:

1. vendas canceladas e aos descontos incondicionais concedidos;

2. reversões de provisões e recuperações de créditos baixados como perda que não

representem ingresso de novas receitas, o resultado positivo da avaliação de investimentos

pelo valor do patrimônio líquido e os lucros e dividendos derivados de investimentos avaliados

pelo custo de aquisição que tenham sido computados como receita.

e) correspondentes ao Imposto sobre Operações relativas à Circulação de Mercadorias e sobre

Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação

9

(ICMS), quando destacado em nota fiscal e cobrado pelo vendedor dos bens ou prestador dos

serviços na condição de substituto tributário;

f) da parcela do ICMS recolhida antecipadamente, nos termos do parágrafo único da Cláusula

Primeira do Protocolo ICMS nº 46/2000, por ocasião da importação do exterior ou da aquisição

de Estado não signatário do aludido Protocolo, a título de substituição tributária, de trigo em

grão, farinha de trigo e mistura de farinha de trigo (ADI SRF nº 19/2004);

Esta dedução também é permitida para o ICMS que não seja destacado no documento fiscal

que acobertar as saídas internas e interestaduais dos produtos para Estados signatários, como

determina o aludido Protocolo, desde que a legislação interna do Estado signatário estipule

expressamente o percentual relativo à condição de contribuinte e o relativo à condição de

substituto tributário.

g) decorrentes da transferência onerosa, a outros contribuintes do ICMS, de créditos de ICMS

originados de operações de exportação, conforme o disposto no inciso II do § 1º do art. 25 da

Lei Complementar nº 87/1996.

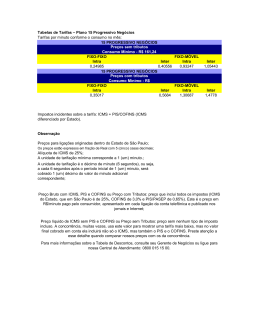

5.5 - Alíquotas Aplicáveis

Sobre a base de cálculo das contribuições, determinada na forma do tópico 4.4, serão

aplicadas as alíquotas de:

a) 1,65% (um inteiro e sessenta e cinco centésimos por cento) para o PIS/PASEP; e

b) 7,6% (sete inteiros e seis décimos por cento) para a COFINS.

A par dessas alíquotas gerais, há ainda a aplicação de alíquotas diferenciadas em relação a:

Substituição Tributária: De acordo com o Código Tributário Nacional, art. 121, parágrafo

único, inciso II, Substituição Tributária é a instituição pela qual terceira pessoa, sem ser

contribuinte, é, por lei, investida em sujeito passivo da obrigação principal e assim obrigada a

satisfazer o tributo.

É um mecanismo de arrecadação de tributos utilizado pelo governo brasileiro. Ele atribui ao

contribuinte a responsabilidade pelo pagamento do imposto devido pelo seu cliente. A

substituição será recolhida pelo contribuinte e posteriormente repassada ao governo.

A substituição tributária é utilizada para facilitar a fiscalização dos tributos "plurifásicos", ou

seja, os tributos que incidem várias vezes no decorrer da cadeia de circulação de uma

determinada mercadoria ou serviço.

Incidência Monofásica: Para alguns setores da economia, definidos como estratégicos em

termos de arrecadação tributária, o governo instituiu, modificando e adaptando a sistemática de

cálculo e pagamento das contribuições ao PIS/PASEP e à COFINS a incidência monofásica

das Contribuições.

Consiste em cobrar do fabricante ou importador o PIS/PASEP e a COFINS incidentes em todas

as fases da cadeia de produção, distribuição e comercialização, mediante aplicação de

alíquotas especiais, maiores que as normais.

Alíquota 0 (Zero), Suspenção e Isenção: Há casos em que a legislação determina a

suspensão, redução das alíquotas ou ainda a isenção das Contribuições. Cumprindo-se todos

os requisitos determinados pela legislação, não haverá pagamento de PIS/PASEP e de

COFINS, que ficarão suspensos ou com a alíquota zero.

10

5.6 - Direito ao crédito – Abrangência

Embora o título desta modalidade de contribuição sugira a implantação da não-cumulatividade,

ressalte-se que a não-cumulatividade ora instituída diferencia-se daquela aplicável para o IPI e

para o ICMS. Em verdade, as Leis nº 10.637/2002 e nº 10.833/2003 preferiram a técnica de

listar as operações que geram e as que não geram direito a crédito, conforme já mencionado.

De qualquer forma, alguns princípios em comum podem ser identificados.

Como regra geral, o direito ao crédito do PIS/PASEP e da COFINS nasce com a aquisição, em

cada mês, de bens e serviços que, na fase anterior da cadeia de produção ou de

comercialização, se sujeitaram às mesmas contribuições.

As vendas efetuadas com suspensão, isenção, alíquota 0 (zero) ou não incidência do

PIS/PASEP e da COFINS não impedem a manutenção, pelo vendedor, dos créditos vinculados

a essas operações (art. 17 da Lei nº 11.033/2004).

Não geram créditos:

a) para a pessoa jurídica revendedora, as aquisições de mercadorias em relação às quais a

contribuição seja exigida do fornecedor, na condição de substituto tributário;

Produtos sujeitos à substituição tributária são:

1- cigarros e cigarrilhas; e

2- veículos autopropulsados descritos nos códigos 8432.30 (semeadores, plantadores e

transplantadores) e 87.11(motocicletas), ambos da TIPI;

b) as aquisições de bens ou serviços não sujeitos ao pagamento das Contribuições, inclusive

no caso de isenção, esse último quando revendidos ou utilizados como insumo em produtos ou

serviços sujeitos à alíquota 0 (zero), isentos ou não alcançados pela Contribuição;

c) o pagamento de que trata o art. 2º da Lei nº 10.485/2002, devido pelo fabricante ou

importador, ao concessionário, pela intermediação ou entrega dos veículos classificados nas

posições 87.03 e 87.04 da TIPI; e

d) as aquisições de produtos que, nas fases anteriores da cadeia, se submeteram à incidência

monofásica das Contribuições.

Produtos adquiridos para revenda que não geram direito a crédito, porque estão incluídos na

incidência monofásica da contribuição, são:

a) gasolinas e suas correntes, exceto gasolina de aviação, óleo diesel e suas correntes e gás

liquefeito de petróleo (GLP) derivado de petróleo e gás natural (art. 4º da Lei nº 9.718/98);

b) produtos farmacêuticos, de perfumaria, de toucador ou de higiene pessoal (art. 1º da Lei nº

10.147/2000);

c) máquinas e veículos classificados nos códigos 84.29, 8432.40.00, 84.32.80.00, 8433.20,

8433.30.00, 8433.40.00, 8433.5, 87.01, 87.02, 87.03, 87.04, 87.05 e 87.06, da TIPI (art. 1º da

Lei nº 10.485/2002);

d) autopeças relacionadas nos Anexos I e II da Lei nº 10.485/2002;

e) produtos classificados nas posições 40.11 (pneus novos de borracha) e 40.13 (câmaras-dear de borracha), da TIPI (art. 5º da Lei nº 10.485/2002);

f) querosene de aviação (art. 2º da Lei nº 10.560/2002);

11

g) embalagens destinadas ao envasamento de água, refrigerante e cerveja, classificados nos

códigos 22.01, 22.02 e 22.03, todos da TIPI (art. 51 da Lei nº 10.833/2003);

h) água, refrigerante, cerveja e preparações compostas classificados nos códigos 22.01, 22.02,

22.03 e 2106.90.10 Ex 02, todos da TIPI (art. 58-A da Lei nº 10.833/2003);

i) álcool, inclusive para fins carburantes (Art. 5º da Lei nº 9.718/1998); e

j) biodiesel.

Na apropriação dos créditos, a pessoa jurídica deverá observar ainda os seguintes princípios

que decorrem da regra geral:

a) só geram direito a crédito os dispêndios com aquisições internas de mercadorias e serviços

junto a outra pessoa jurídica, domiciliada no país;

b) não geram direito a crédito as aquisições e os pagamentos efetuados a pessoas físicas

domiciliadas no país, por serviços prestados, como assalariado ou não, ou por compras

realizadas.

Com o início da incidência do PIS/PASEP e da COFINS na importação, em 1º.05.2004, as

pessoas jurídicas sujeitas à apuração das contribuições internas pela sistemática da "nãocumulatividade" passaram a poder descontar crédito, para fins de determinação dessas

Contribuições, em relação às importações tributadas.

Destaca-se que em relação às Contribuições incidentes na importação é possível descontar

créditos inclusive nos pagamentos efetuados a pessoas físicas, desde que tenha havido

incidência do PIS/PASEP-Importação e da COFINS-Importação.

5.6.1 - Determinação do crédito

Do valor das Contribuições a pagar apurado pela aplicação das alíquotas sobre a base de

cálculo, a pessoa jurídica pode descontar créditos, determinados mediante a aplicação das

seguintes alíquotas sobre a base de cálculo dos créditos:

a) 1,65% (um inteiro e sessenta e cinco centésimos por cento) para o PIS/PASEP; e

b) 7,6% (sete inteiros e seis décimos por cento) para a COFINS.

A base de cálculo dos créditos é encontrada pela soma dos seguintes valores:

I - Aquisições efetuadas no mês

a) de bens para revenda, exceto em relação às mercadorias e aos produtos sujeitos à

incidência monofásica e à substituição tributária;

b) de bens e serviços, inclusive combustíveis e lubrificantes, utilizados como insumos:

b.1) na produção ou fabricação de bens ou produtos destinados à venda; ou

b.2) na prestação de serviços.

Observações:

1 - Não gera direito ao crédito o valor da mão-de-obra paga a pessoa física, empregado ou

não.

2 - O IPI incidente na aquisição, quando recuperável, não integra o custo dos bens.

12

3 - O ICMS integra o custo dos bens e das mercadorias, exceto quando cobrado pelo vendedor

na condição de substituto tributário.

4 - Integram o custo de aquisição dos bens e das mercadorias o seguro e o frete pagos na

aquisição, quando suportados pelo comprador.

- Conceito de insumo

Esta é uma definição importante porque é decisiva para esclarecer quais os custos que geram

direito a crédito na sistemática do PIS/PASEP e da COFINS "não-cumulativo", principalmente

para as pessoas jurídicas prestadoras de serviço.

1) Na atividade industrial

Além dos combustíveis e lubrificantes, são insumos:

a) as matérias primas, os produtos intermediários, o material de embalagem e quaisquer outros

bens que sofram alterações, tais como o desgaste, o dano ou a perda de propriedades físicas

ou químicas, em função da ação diretamente exercida sobre o produto em fabricação, desde

que não estejam incluídas no ativo imobilizado; e

b) os serviços prestados por pessoa jurídica domiciliada no País, aplicados ou consumidos na

produção ou fabricação do produto.

2) Na prestação de serviços

Após diversas alterações, o dispositivo que trata do desconto de créditos em relação a insumos

está assim redigido:

"Art. 3º Do valor apurado na forma do art. 2º a pessoa jurídica poderá descontar créditos

calculados em relação a:

(...)

II - bens e serviços, utilizados como insumo na prestação de serviços e na produção ou

fabricação de bens ou produtos destinados à venda, inclusive combustíveis e lubrificantes (...);"

Significa que, além dos combustíveis e lubrificantes, são insumos:

a) os bens aplicados ou consumidos na prestação de serviços, desde que não estejam

incluídos no ativo imobilizado; e

b) os serviços aplicados ou consumidos na prestação do serviço.

Não será possível o crédito quando os serviços contratados junto a terceiros, ainda que

pessoas jurídicas, se destinem a atividades-meio da pessoa jurídica contratante.

II - despesas e custos incorridos no mês

a) com energia elétrica e energia térmica, inclusive sob a forma de vapor, consumidas nos

estabelecimentos da pessoa jurídica;

Este crédito abrange toda energia consumida nos estabelecimentos da pessoa jurídica,

inclusive no setor administrativo

b) com aluguéis de prédios, máquinas e equipamentos, pagos à pessoa jurídica, utilizados nas

atividades da empresa;

13

c) até 31.07.2004, com despesas financeiras decorrentes de empréstimos e financiamentos

tomados de pessoa jurídica, exceto quando esta fosse optante pelo Simples Federal (Lei nº

9.317/96);

A partir de 1º de agosto de 2004, é vedado o crédito do PIS e da COFINS "não-cumulativa"

sobre despesas financeiras decorrentes de empréstimos e financiamentos, tendo em vista que

as alíquotas incidentes sobre essas receitas estão reduzidas a zero (Decreto nº 5.442/2005)

d) com contraprestação de operações de arrendamento mercantil, pagas a pessoa jurídica;

e) com armazenagem de mercadoria e frete na operação de venda e na prestação de serviços,

quando o ônus for suportado pelo vendedor;

f) com vale-transporte, vale-refeição ou vale-alimentação, fardamento ou uniformes fornecidos

aos empregados por pessoa jurídica que explore as atividades de prestação de serviços de

limpeza, conservação e manutenção, foi introduzido pela Lei nº 11.898/2009, com vigência a

partir de 09.01.2009.

III - bens do ativo imobilizado

É possível a apuração de créditos em relação a máquinas, equipamentos e outros bens

incorporados ao ativo imobilizado, adquiridos ou fabricados para locação a terceiros, ou para

utilização na produção de bens destinados à venda ou na prestação de serviços.

Também é possível apurar créditos em relação às edificações e benfeitorias em imóveis

próprios, utilizados nas atividades da empresa.

O valor a ser apurado mensalmente corresponderá aos encargos de depreciação desses bens

ou à parcela do seu valor de aquisição ou fabricação.

A apuração de créditos com base nos encargos mensais de depreciação aplica-se a todos os

bens que geram créditos, e a apuração com base no valor de aquisição ou fabricação,

conhecido por "depreciação acelerada incentivada", é específica a determinados bens. O

objetivo desta última forma de cálculo é incentivar a aquisição de determinados bens, uma vez

que o prazo de utilização dos créditos neste caso é inferior àquele feito com base na

depreciação mensal.

Em qualquer uma das modalidades, todavia, o valor a ser apurado será sempre o mesmo. A

diferença reside no prazo em que os créditos poderão ser descontados. Basicamente, temos

os seguintes prazos:

a) depreciação mensal;

b) 48 meses;

c) 24 meses;

d) 12 meses (de maio de 2008 a 2 de agosto de 2011);

e) montante integral, no mês de aquisição (a partir de agosto de 2012);

f) de 11 meses até o montante integral, na forma da MP 540/2011, convertida na Lei nº

12.546/2011 (de agosto de 2011 a julho de 2012).

IV - devoluções de Venda

O crédito também poderá ser calculado sobre o valor dos bens recebidos em devolução, no

mês, cuja receita de venda tenha integrado o faturamento do mês ou de mês anterior, e tenha

sido tributada na sistemática da "não-cumulatividade". O valor do crédito será calculado

14

mediante aplicação da alíquota incidente na venda, e será apropriado no mês do recebimento

da devolução.

O crédito não aproveitado em determinado mês pode ser utilizado nos meses subsequentes.

No caso de bens recebidos em devolução, tributados antes do início da sistemática da "nãocumulatividade", ou da mudança do regime de tributação que tenha obrigado a pessoa jurídica

a ingressar na sistemática, serão considerados como integrantes do estoque de abertura,

devendo o crédito ser utilizado parceladamente a partir da data da devolução.

VI - aquisição de contribuintes do Simples Nacional

A Lei Complementar nº 123/2006, prevê que as microempresas e as empresas de pequeno

porte optantes pelo Simples Nacional não farão jus à apropriação nem transferirão créditos

relativos a impostos ou contribuições abrangidos pelo Simples Nacional.

Diante de tal vedação, ficou a dúvida se poderia haver desconto de créditos do PIS/PASEP e

da COFINS em relação às aquisições de contribuintes optantes pelo Simples Nacional, haja

vista que tais tributos estão inseridos no regime unificado.

Para resolver o impasse foi publicado o Ato Declaratório Interpretativo RFB nº 15/2007,

estabelecendo que as pessoas jurídicas sujeitas ao regime de apuração não-cumulativa do

PIS/PASEP e da COFINS, observadas as vedações previstas e as demais disposições da

legislação aplicável, podem descontar créditos calculados em relação às aquisições de bens e

serviços de pessoa jurídica optante pelo Simples Nacional.

A Resolução CGSN 94/2011, em seu art. 56, § 3º, também reafirmou que as pessoas jurídicas

sujeitas ao regime de apuração não cumulativa da Contribuição para o PIS/PASEP e para a

COFINS, observadas as vedações previstas e demais disposições da legislação aplicável,

podem descontar créditos calculados em relação às aquisições de bens e serviços de pessoa

jurídica optante pelo Simples Nacional.

5.7 - Instruções de Preenchimento do DARF e Prazo de Pagamento

Os códigos do PIS/PASEP e COFINS no regime não cumulativo foram instituídos pelos ADE

CORAT 80/2003 e ADE CORAT 26/03, respectivamente.

O PIS/PASEP a pagar deverá constar em DARF sob o código 6912.

A COFINS a pagar deverá constar em DARF sob o Código 5856.

As Contribuições ao PIS/PASEP e a COFINS devem ser pagas de forma centralizada na

matriz, até o vigésimo quinto dia do mês subsequente ao mês de ocorrência dos fatos

geradores. Na prática, todo dia 25.

Caso o dia do vencimento não seja dia útil, deve haver a antecipação do vencimento para dia

útil anterior.

5.8 – Obrigações Acessórias

As empresas sujeitas ao lucro real, devem apresentar mensalmente o Dacon – Demonstrativo

de Apuração das Contribuições e a EFD-Contribuições.

A pessoa jurídica sujeita à tributação do Imposto sobre a Renda com base no Lucro Real ficará

dispensada da apresentação da EFD-Contribuições em relação aos correspondentes meses do

ano-calendário, em que não tenha auferido ou recebido receita bruta da venda de bens e

serviços, ou de outra natureza, sujeita ou não ao pagamento das contribuições, inclusive no

caso de isenção, não incidência, suspensão ou alíquota zero.

15

Lembramos que a dispensa de entrega não alcança o mês de dezembro do ano-calendário

correspondente, devendo a pessoa jurídica, em relação a esse mês, proceder à entrega regular

da escrituração digital, na qual deverá indicar os meses do ano-calendário em que não auferiu

receitas e não realizou operações geradoras de crédito.

16

Download