Irene Raguenet Troccoli

GERENCIANDO GRUPOS ESTRATÉGICOS: ARCABOUÇO

PARA A ANÁLISE DAS IMPLICAÇÕES ESTRATÉGICAS

DAS SUAS REDES DE RELACIONAMENTO

Tese de Doutorado

Tese apresentada como requisito parcial para

obtenção do título de Doutor pelo Programa de PósGraduação em Administração da PUC-Rio.

Orientadora: Prof. Dra. T. Diana L. v. A. Macedo-Soares

Rio de Janeiro, março de 2003

Todos os direitos reservados. É proibida a reprodução total

ou parcial do trabalho sem autorização da universidade, da

autora e do orientador.

Irene Raguenet Troccoli

Graduou-se em Economia na Faculdade de Economia e

Administração da UFRJ em 1978. É mestre em

Administração de Empresas pelo Instituto de Administração

e Gerência da PUC-Rio. É pesquisadora em agronegócios e

em telecomunicações.

Ficha Catalográfica

Troccoli, Irene Raguenet

Gerenciando grupos estratégicos : arcabouço para a

análise das implicações estratégicas das suas redes de

relacionamento / Irene Raguenet Troccoli; orientadora:

Diana L. v. A. Macedo-Soares. – Rio de Janeiro : PUC,

Departamento de Administração, 2003.

[7], 191 f. : il. ; 30 cm

Tese (doutorado) – Pontifícia Universidade Católica do

Rio de Janeiro, Departamento de Administração.

Inclui referências bibliográficas.

1. Administração – Teses. 2. Estratégia. 3. Grupos

estratégicos. 4. Blocos estratégicos. 5. Redes de

relacionamento. 6. Alianças estratégicas. 7. Barreiras de

mobilidade. 8. Suco de laranja. I. Macedo-Soares, Diana L.

v. A. II. Pontifícia Universidade Católica do Rio de Janeiro.

Departamento de Administração. III. Título.

CDD: 658

Irene Raguenet Troccoli

GERENCIANDO GRUPOS ESTRATÉGICOS: ARCABOUÇO

PARA A ANÁLISE DAS IMPLICAÇÕES ESTRATÉGICAS

DAS SUAS REDES DE RELACIONAMENTO

Tese apresentada como requisito parcial para obtenção

do título de Doutor pelo Programa de Pós-Graduação em

Administração da PUC-Rio. Aprovada pela Comissão

Examinadora abaixo assinada.

Prof. Dra. Teresia Diana L. v. A. Macedo-Soares

Orientadora

Instituto de Administração e Gerência – PUC-Rio

Prof. Dr. André Lacombe Penna da Rocha

Instituto de Administração e Gerência – PUC-Rio

Prof. Dr. Paulo Furquim de Azevedo

Faculdade de Economia, Administração e Contabilidade de

Ribeirão Preto - USP

Prof. Dra. Neli Maria Costa Mattos

Instituto Militar de Engenharia – Rio

Prof. Dr. Paulo Roberto Motta

Escola Brasileira de Administração Pública e de

Empresas – FGV-Rio

Prof. Zélia Milanez Lossio e Seibelitz

Coordenador(a) Setorial do Centro de Ciências Sociais - PUC-Rio

Rio de Janeiro, 19 de dezembro de 2002

Àqueles que mais diretamente colaboraram para a consecução desta tese: meu marido Jairo,

pela paciência e resignação demonstrada durante as longas horas de estudo, que invadiam

noites e finais-de-semana e prejudicavam nosso lazer; minha mãe Iná, sem cujo apoio

financeiro e boas idéias eu não teria conseguido cursar o Mestrado, primeira etapa desta longa

jornada; e minha falecida sogra Dalva, pela compreensão demonstrada quando, em visita à

sua casa, eu passava muitas horas à frente de um lap top completando as tarefas do estudo,

prejudicando as poucas horas de que dispúnhamos para nosso prazeiroso convívio, que já

sofria as conseqüências da grande distância física entre nossas moradias.

Agradecimentos

Agradeço à minha orientadora, Prof. Diana Macedo-Soares, pela atenção e

dedicação demonstradas ao longo não só da pesquisa em si como do curso de

Doutorado.

Agradeço ao Dr. Antônio Ambrósio Amaro, pesquisador do Instituto de Economia

Agrícola da Secretaria de Agricultura e Abastecimento de São Paulo, e profundo

conhecedor do setor de suco de laranja no Brasil, pelas valiosas contribuições ao

longo dos anos em que vimos intercambiando idéias.

Agradeço ao Dr. Sylvio Wanick Ribeiro, cuja cumplicidade nos idos dos anos de

1980 foi fundamental para eu poder iniciar minha longa jornada em estudos

posteriores à minha graduação, os quais culminaram nesta tese.

Agradeço ao pessoal da Secretaria de Pós-Graduação em Administração da PUC,

em especial à Maria Teresa Campos e ao Leopoldo Pereira, pelo apoio fornecido

em todos os aspectos burocráticos inerentes ao completamento do curso de

Doutorado.

Resumo

Troccoli,

Irene

Raguenet.

GERENCIANDO

GRUPOS

ESTRATÉGICOS: ARCABOUÇO PARA A ANÁLISE DAS

IMPLICAÇÕES ESTRATÉGICAS DAS SUAS REDES DE

RELACIONAMENTO. Rio de Janeiro, 2003. 191p. Tese de Doutorado Departamento de Administração, Pontifícia Universidade Católica do Rio de

Janeiro.

No atual ambiente competitivo globalizado, as empresas são cada vez mais

levadas a estabelecer alianças estratégicas e redes de relacionamentos estratégicos

para complementar seus recursos. A pesquisa avaliou como as implicações

estratégicas das alianças e outros relacionamentos estratégicos, no caso de

empresas situadas em um grupo estratégico, complementam a análise tradicional

das implicações estratégicas dos fatores organizacionais e macroambientais.

Sofisticou-se este estudo introduzindo-se o conceito de blocos estratégicos,

complementar ao estudo dos grupos estratégicos, e cuja maior especificidade

facilita o estudo do desempenho estratégico organizacional de empresas que

estejam situadas em grupos e envolvidas em redes de relacionamento estratégicas.

A investigação envolveu quatro empresas, incluindo um grupo estratégico que é,

simultaneamente, um bloco estratégico, observado dentro de um escopo específico

do sub-setor brasileiro de suco de laranja pronto para beber industrializado até fins

do ano de 2001.

Tratou-se de pesquisa descritiva e exploratória, com enfoque metodológico

predominantemente positivista. Caracterizou-se como um múltiplo estudo de caso

por envolver várias empresas, havendo complementado, com a abordagem

relacional, a abordagem tradicional de ameaças e oportunidades ao rompimento

das barreiras de mobilidade na migração inter-grupal das empresas.

Para responder à pergunta central, foi realizada primeiramente uma pesquisa

secundária, baseada em revisão bibliográfica e documental. Apontaram-se os

construtos para análise das implicações estratégicas de redes e blocos para grupos

estratégicos, aplicaram-se estes construtos para a análise dos grupos estratégicos

pela perspectiva relacional, e indicaram-se as implicações relacionais às ameaças

enfrentadas pelas empresas do grupo focal pela ótica tradicional.

Em seguida, realizou-se a pesquisa primária, a qual: 1) retificou, de dois

para três, o número de grupos estratégicos no setor analisado apontado na

pesquisa secundária; 2) mostrou que as alianças estratégicas e redes de

relacionamento dão margem a ameaças e oportunidades ao desempenho

estratégico empresarial dificilmente identificadas pela ótica tradicional de análise

do desempenho; 3) mostrou que as redes de alianças de uma empresa situada em

um grupo estratégico podem capacitá-la a ultrapassar as barreiras inter-grupais, na

medida em que complementam capacidades, provêm acesso a informações

relevantes, proporcionam economias de escala, ajudam a gerenciar riscos e

incertezas, reduzem os custos de entrada em novos mercados, e facultam o

compartilhamento de recursos e competências complementares; 4) mostrou que,

no caso das alianças estratégicas com clientes-chave – muito relevante no caso do

segmento econômico pesquisado - esta capacitação à ultrapassagem das barreiras

pode ser modulada pela forma como a empresa se posiciona no relacionamento,

sendo menos intensa quando a empresa se vê como uma mera prestadora de

serviços.

Quatro recomendações a futuras pesquisas são destacadas.

Palavras-chave

Estratégia;

grupos

estratégicos;

blocos

estratégicos;

redes

relacionamento; alianças estratégicas; barreiras de mobilidade; suco de laranja

de

Abstract

Troccoli, Irene Raguenet. MANAGING STRATEGIC GROUPS: A

FRAMEWORK FOR THE ANALYSIS OF THE STRATEGIC

IMPLICATIONS OF THEIR RELATIONSHIP NETWORKS. Rio de

Janeiro, 2003. 191p. Doctorate Dissertation - Departamento de

Administração, Pontifícia Universidade Católica do Rio de Janeiro.

In the present globalized competitive environment, companies are

continuoulsy pushed to establish strategic alliances and strategic relationship

networks to complement their resources. The research studied how the strategic

implications of alliances and other strategic relationships, in the case of

companies in a strategic group, complement the traditional analysis about the

strategic implications of the organizational and macroenvironmental factors.

The study was sophisticated through the introduction of the strategic block

concept created by Nohria & Garcia-Pont (1991), that complements the strategic

groups study, and whose deeper specificity improves the study of the

organizational strategic performance of companies located in groups and envolved

in strategic relationship networks. The investigation envolved four companies,

including a strategic group that simultaneously is a strategic block, observed in a

specific scope of the Brazilian ready-to-drink industrialized orange juice subsector up to the end of 2001.

The research was descriptive and exploratory, with a mainly positivist

methodological vision. It is a multiple case study since it envolves several

companies, and it complemented, through the relational approach, the traditional

approach of opportunities and threats to the surpassing of the mobility barriers for

the inter-group migration of companies.

In order to answer the main question, first a secondary reasearch was made,

based on bilbiographical and documental research. The constructs for the analysis

of the strategic implications of networks and blocks for strategic groups were

indicated, and were used in the analysis of strategic groups through the relational

perspective. The relational implications to the threats faced by the companies of

the focal group in the traditional perspective were indicated.

In the following stage, the primary research was accomplished, and its

results were: 1) it rectified, from two to three, the number of strategic groups in

the sector analysed in the secondary research; 2) it showed that strategic alliances

and relationship networks give birth to threats and opportunities to the strategic

performance of the company that are hardly identified through the traditional

approach of the performance analysis; 3) the alliance networks of a company

located in a strategic group may enable it to surpass the intergroupal barriers,

since they provide the company with capacities foreign to its core business; 4) in

the case of strategic alliances with key clients – very relevant in the case of the

analysed economic sector – this capacity of surpassing barriers may be modulated

by the way the company positions itself in the relationship.

Four recommendations for future research are proposed.

Key-words

Strategy, strategic groups, strategic blocks, relationship networks, strategic

alliances, mobility barriers, orange juice

SUMÁRIO

Capítulo 1 - Introdução

1.1. O problema

1.2. Objetivo final

1.2.1. Pergunta intermediária

1.3. Delimitação do estudo

1.4. Relevância do estudo

1

1

4

4

4

5

Capítulo 2 - Metodologia

2.1. Etapas da pesquisa

2.2. Tipo de pesquisa

2.3. O estudo de caso

2.4. Objetivo da pesquisa primária

2.5. Universo e sujeitos

2.6. Instrumento utilizado na pesquisa primária

2.7. Coleta de dados

2.8. Protocolo do estudo de caso

2.9. Tratamento dos dados qualitativos das pesquisas primária e

secundária

2.10. Tabulação dos resultados da pesquisa primária

2.11. Limitações inerentes aos métodos

8

8

10

11

13

13

14

14

16

21

Capítulo 3 - Referencial Teórico

3.1. Conceitos centrais à pesquisa

3.2. Segmentação de uma indústria em grupos estratégicos

3.2.1. Definição de grupos estratégicos

3.2.2. Blocos estratégicos

3.3. Teoria das barreiras de mobilidade

3.4. Conceitos de alianças e parcerias estratégicas e de redes

estratégicas de relacionamento

3.4.1. Alianças e parcerias estratégicas

3.4.2. Redes estratégicas de relacionamento

3.4.3. Alianças e redes em ambiente de grupos estratégicos

3.5. Dinâmicas Intra e Intergrupal pela ótica das redes e alianças

estratégicas

3.5.1. Construtos para análise das implicações estratégicas de

redes de grupos estratégicos

3.5.2. Construtos para análise das implicações estratégicas de

redes e blocos para grupos estratégicos

23

23

24

24

27

28

30

Capítulo 4 – Resultados da Pesquisa Secundária sobre a

Agroindústria Brasileira de Suco de Laranja

4.1. Generalidades

4.2. O suco de laranja para o mercado interno brasileiro

4.3. Posicionamento das empresas brasileiras no mercado do

43

22

22

30

31

34

35

35

36

43

46

47

SPBI

4.4. As mudanças nas preferências dos consumidores externos

4.5. O avanço das empresas brasileiras na Flórida

4.6. Contextualização das empresas do estudo de caso

4.6.1. Cargill

4.6.2. Citrovita

4.6.3. Guacho Agropecuária/Nova América

4.6.4. Hildebrand

4.6.5. Citrosuco

4.6.6. Coinbra

Capítulo 5 - Resultados da Pesquisa Secundária na Área de

Grupos e Blocos Estratégicos

5.1. Aplicação dos construtos para a análise dos grupos

estratégicos pela perspectiva relacional

5.2. Identificação das barreiras de mobilidade no sub-setor do

SPBI

5.3. Ameaças e oportunidades ao grupo Cargill Citrus/Citrovita GCC pela ótica relacional

5.4. Implicações relacionais às ameaças enfrentadas pelas

empresas GCC pela ótica tradicional

5.5. Resultados da Pesquisa Secundária

50

51

52

52

58

60

61

62

64

66

66

69

70

77

81

Capítulo 6 - Resultados da Pesquisa Primária

6.1. Apresentação dos resultados sobre a estratégia das empresas

6.2. Apresentação dos resultados sobre alianças e redes de

relacionamento

83

83

104

Capítulo 7 - Análise, Discussão e Conclusões dos Resultados da

Pesquisa

7.1. Análise dos resultados sobre as estratégias das empresas

7.1.1. Perfis de estoque de bens de capital

7.1.2. Perfis operacionais

7.1.3. Perfis comerciais e estratégicos

7.1.4. Percepções a respeito dos recursos mais importantes no

mercado de SPBI

7.2. Análise dos resultados sobre redes e alianças estratégicas

7.3. Discussão dos resultados e conclusões

7.3.1. Identificação dos grupos estratégicos atuantes na indústria

brasileira de SPBI

7.3.2. Avaliação de como as alianças estratégicas e redes de

relacionamento podem prover a capacidade de ultrapassagem das

barreiras inter-grupais

7.3.3. Conclusões

114

149

Glossário

151

Referências Bibliográficas

154

114

116

116

118

119

126

138

138

141

Anexo 1 - Formulários

159

Lista de figuras

Figura 2.1.

Quadro 2.2.

Figura 2.3.

Quadro 3.1.

Quadro 3.2.

Gráfico 4.1.

Gráfico 4.2.

Quadro 4.1.

Quadro 4.2.

Quadro 4.3.

Quadro 4.4.

Gráfico 4.5.

Quadro 5.1.

Quadro 5.2.

Figura 5.1.

Quadro 5.3.

Quadro 5.4.

Quadro 6.1.

Quadro A1.1.

Quadro A1.2.

Quadro A1.3.

Quadro A1.4.

Quadro A1.5.

Quadro A1.6.

Quadro A1.7.

Gráfico A1.8.

Gráfico A1.9.

Gráfico A1.10.

Gráfico A1.11.

Gráfico A1.12.

Gráfico A1.13.

Gráfico A1.14.

Gráfico A1.15.

Gráfico A1.16

Quadro A1.17.

Quadro A1.18.

Quadro A1.19.

Quadro A1.20.

Quadro A1.21.

Quadro A1.22.

Quadro A1.23.

Quadro A1.24.

Quadro A1.25.

8

9

14

23

37

43

44

45

48

49

50

51

66

68

72

73

78

83

83

84

84

85

85

86

86

87

87

87

88

88

88

89

89

90

90

91

91

92

94

95

96

97

97

Quadro A1.26.

Gráfico A1.27.

Gráfico A1.28.

Gráfico A1.29.

Gráfico A1.30.

Gráfico A1.31.

Gráfico A1.32.

Gráfico A1.33.

Quadro 6.2.

Quadro A2.1.

Quadro A2.2.

Quadro A2.3.

Quadro A2.4.

Quadro A2.5.

Quadro A2.6.

Quadro A2.7.

Quadro A2.8.

Quadro A2.9.

Quadro A2.10.

Quadro 7.1.

Quadro 7.2.

Quadro 7.3.

Quadro 7.4.

Quadro 7.5.

Quadro 7.6.

Quadro 7.7.

Quadro 7.8.

Quadro 7.9.

Quadro 7.10.

Quadro 7.11.

Quadro 7.12.

Quadro 7.13.

98

99

100

100

100

102

103

104

105

105

106

106

107

108

108

108

110

111

112

129

129

129

131

131

131

132

133

133

134

135

135

141

1

Capítulo 1 - Introdução

1.1. O Problema

Até os anos de 1980, as empresas foram dominadas pelo conceito da rivalidade, em

consonância com as condições que então imperavam: produção em massa, existência de

mercados oligopólicos, baixa competição estrangeira, ciclos de vida mais longos dos

produtos, baixa demanda por novas tecnologias e menor custo de capital.

Porém, no final daquela década, o mundo passou por uma mudança radical, definida como

globalização. Este termo foi cunhado para definir a expansão e a intensificação das ligações e

dos fluxos - de pessoas, bens, capital, idéias e culturas - através das fronteiras nacionais.

Na verdade, a globalização é mais antiga do que isto. Os bancos transnacionais e as empresas

comerciais têm desempenhado importantes papéis no comércio internacional desde a Idade

Média, por exemplo. Da mesma forma, o padrão ouro constituiu um sistema monetário

comum de facto que ligou mais os mercados financeiros nacionais do que a miríade atual de

taxas de câmbio flutuantes e semi-flutuantes.

As duas guerras mundiais na primeira metade do século XX e a severa depressão mundial nos

anos de 1970, que afetou profundamente o sistema monetário internacional, geraram ações

nacionais (tarifas, cotas, licenças de importação) que dificultaram o comércio, empurrando a

globalização para um segundo plano. À medida em que estas condições adversas se

reverteram, a globalização ressurgiu sob nova forma, impulsionada pela tecnologia de

informação, alterando as condições impostas ao ambiente empresarial no mundo capitalista.

Novamente, porém, estas condições macroambientais vieram a ser afetadas, nos anos de 1990,

por novo cenário econômico depressivo. Neste ambiente, as empresas passaram a se ver

forçadas a enxugarem suas estruturas, buscando a redução dos custos. Ao mesmo tempo,

como forma de racionalizar seu tempo e seus recursos limitados, passaram a concentrar seus

esforços no desenvolvimento de suas competências essenciais ao negócio.

A economia, agora caracterizada por uma maior liberalização dos mercados, passou a basearse, de forma crescente, em um conhecimento menos explícito, que não pode ser transferido

simplesmente por meio de licenças ou compras. Simultaneamente, a competição se

intensificava, e a posse de todos os necessários recursos não raro passava a ser menos

importante do que ter-lhes o acesso. O mundo começou a prezar a velocidade e a agilidade; a

incerteza tornou-se dominante, a demanda voltou-se a muitas habilidades especializadas e à

necessidade de processamento acelerado de informação.

Os consumidores, por sua vez, passaram a aumentar suas exigências em matéria de qualidade,

de funcionalidade e de preço dos bens e serviços adquiridos. Com isto, requeriam contato

estreito com as empresas conforme passaram a prevalecer as trocas baseadas em

customização. Neste novo ambiente, a organização integrada verticalmente começou a

apresentar limitações, assim como as empresas isoladas.

Em meio a esta incerteza e intenso dinamismo - condição chamada por Emery & Trist (1973)

de campos turbulentos - onde impera a complexidade e o caráter multifacetado das

interconexões causais, a empresa viu-se impelida a desenvolver funções situadas fora dos seus

limites tradicionais - a chamada tomada lateral de decisões. Isto porque tornou-se muito claro

que o paradigma de concorrência empresarial vigente à época teria que ser revisto nas novas

condições do mercado.

2

Teve início o período do modelo pós-capitalista de organização, “... no qual o emprego do

conhecimento em si supera o controle do capital em importância.” (Peci, 1999, p. 4). O

modelo tradicional de trabalho-capital-gerenciamento foi superado em favor do modelo

pessoas-tecnologia-conhecimento (Albrecht, 1994). Por esta ótica, a nova necessidade é a de

ultrapassar os concorrentes, mas sem a preocupação primária e fundamental de aniquilá-los até porque seu alijamento do mercado poderia vir naturalmente, conforme esta ultrapassagem

fosse bem sucedida (Harari, 1998).

Nesta nova maneira de ver o ambiente concorrencial, as empresas passaram a entender que

maior chance de sucesso teria aquela que pudesse atuar de forma mais ágil do que as

concorrentes, garantindo para si mesma uma vantagem de posicionamento. Por conseguinte, o

modelo organizacional que até então mostrara elevado nível de desempenho em ambientes de

baixas pressão competitiva e incerteza perdeu habilidade de adaptação - como era o caso do

modelo de integração vertical. Conforme Peci (1999),

“Nesta empresa de criação de valor, entra em funcionamento uma rede de

recursos muito mais diversificada, freqüentemente com fronteiras menos

percebíveis do que as estruturas corporativas.”(p. 4)

Esta busca por uma postura mais concentrada nos respectivos core businesses, como forma de

capacitação à agilidade e à eficiência, explica o porquê do florescimento, na última década e

meia, da tendência à construção de alianças entre empresas: foi a forma encontrada para se

criarem relações entre organizações dissimilares mas cujas sortes positivamente relacionadas

fortalecem a colaboração (Peci, 1999).

Por estes motivos, as redes de relacionamento, as alianças estratégicas e as parcerias

estratégicas vêm sendo enfocados de forma crescente na literatura contemporânea da

Administração de Empresas. Na medida em que são instrumentos para as empresas criarem

valor e se posicionarem em vantagem no atual mundo competitivo dos negócios, vêm-se

tornando recursos muito utilizados quando as empresas desejam sustentar ou reforçar seus

desempenhos. Nas palavras do diretor de logística da Parmalat, laticinista que tem firmado

alianças estratégicas com outras empresas de alimentos, “Antes (da globalização) as grandes

indústrias disponibilizavam sua estrutura pensando em lucrar com isto. Em tempos de

concorrência acirrada e inflação controlada, o casamento de interesses é outro”1. Fazendolhe eco, o presidente da Visconti, empresa que se associou à Bauducco para reduzirem os

custos de distribuição e de logística de seus panetones, biscoitos e bolos, explicou que “Com a

concorrência acirrada, é preciso reduzir custos para sobreviver. É a lei do mercado”2.

Exemplos de alianças estratégicas não faltam no dia-a-dia do mundo empresarial. Em outubro

de 2001, a Marcopolo S.A., fabricante brasileira de carrocerias de ônibus, firmou uma joint

venture com a Superbus de Bogotá S.A., para a produção e a comercialização de ônibus na

Colômbia. Da mesma forma, em dezembro de 2002 a Gol Transportes Aéreos fechou parceria

com a Bradesco Cartões, a Visa do Brasil e o Smart Club, para o lançamento de cartão de

crédito que estampa o nome de todas as empresas envolvidas na operação; com este

movimento a empresa de transporte visa à fidelização de sua sua base de clientes e ao

enfrentamento dos programas de fidelidade das concorrentes, para aumentar seu market share

no mercado aéreo brasileiro.

Estas associações nem sempre se dão sem turbulências, pois envolvem a difícil questão do

equilíbrio entre cooperação e competição entre os parceiros. Nas alianças de aprendizado, por

1

2

Gazeta Mercantil, 03/08/01.

Gazeta Mercantil, 22/10/01.

3

exemplo, onde o objetivo primário dos parceiros é a aprendizagem mútua, questões como

divisão do poder, desequilíbrio, dependência e conflitos podem levar a comportamento subótimo. Neste caso, os parceiros se vêem ou estritamente cooperativos ou estritamente

competitivos, o que prejudica a necessária combinação ideal dos benefícios privados e

comuns. Com isto, desentendimentos podem aflorar, minando a eficácia do acordo.

Um exemplo pertinente seria o desfazimento, em fins de 2002, da parceria iniciada em

meados do ano anterior entre a Sadia e a Perdigão, duas das maiores empresas brasileiras de

alimentos, tradicionalmente concorrentes no mercado brasileiro. A BRF International Foods,

empresa comercial exportadora formada por 50% de participação de cada uma das sócias e

que visava a incrementar as exportações de carnes suína e de aves de ambas para mercados

emergentes, desfez-se sob a alegação de que seus resultados ficaram aquém do esperado,

devido, entre outros motivos, a diferenças culturais entre as parceiras.

Trata-se, na verdade, de um delicado jogo estratégico, na medida em que os participantes

devem estar conscientes ao fato de que uma aliança ou uma parceria3 de sucesso requer uma

visão de longo prazo. Dela não devem esperar uma solução rápida para os problemas de

capital, pessoal e tecnologia, uma vez que o sucesso se baseia no fato de que uma abordagem

cooperativa é mais realista do que uma visão competitiva. Seu maior desafio é a identificação

de intenções estratégicas que criem harmonia, sejam declaradas explicitamente e estabelecidas

desde o início.

Foi neste contexto de alianças e parcerias estratégicas que surgiram as redes de

relacionamento estratégicas. Estas redes são as construções sociais que emergem dos

intercâmbios contínuos e das atividades conjuntas entre os participantes em um sistema

(Knoke, 2001) definidos como uma “pluralidade de atores interagindo na base de um sistema

de símbolos compartilhado” (Parsons, 1951, p.19). Desta forma, a estrutura social do sistema

é constituída a partir de um padrão de relacionamento recorrente, ou seja, da interação de

alianças bilaterais e multilaterais. Em outras palavras, a rede de ligações surge como o

resultado de escolhas interativas das empresas, na medida em que estas buscam os benefícios

que podem ser obtidos a partir de um intercâmbio com outros atores.

A maior parte dos estudos sobre redes, alianças e parcerias tem-se voltado às ligações entre

empresas isoladas, enfocando a questão dos motivos e as eventuais dificuldades, sem se

preocupar com a forma como estas ligações individuais se conectam. Em outras palavras,

existe uma carência no que diz respeito a informações sobre o desenho da rede que liga as

empresas em um sistema mais amplo, e suas implicações estratégicas sobre o desempenho das

empresas envolvidas4.

Da mesma forma, mesmo considerando-se as valiosas contribuições de Nohria & Garcia-Pont

(1991) e de Gomes-Casseres (1994), a literatura tem sido parcimoniosa nos estudos das

implicações das redes, parcerias e alianças junto a empresas que concorram entre si

apresentando compromissos semelhantes de escopo e de recursos - ou seja, que pertençam a

um mesmo grupo estratégico (Cool & Schendel, 1987). A curiosidade a respeito do alcance

destas implicações emerge à medida em que se observa que as redes, parcerias e alianças

tornam-se cada vez mais relevantes à sobrevivência empresarial no mundo contemporâneo, e

que as rápidas mudanças nas necessidades e preferências dos consumidores vêm forçando as

empresas a cruzarem as fronteiras dos grupos onde tradicionalmente se situam.

3

4

Ver definições no Glossário

Um dos principais motivos para este vácuo reside na complexidade que implica o estudo da chamada rede total

- ou seja, o conjunto de relações de todos os atores. Além de o contexto social, no qual as empresas se

situam, incluir uma quantidade muito grande de elementos - estruturais, cognitivos, institucionais e culturais,

tanto endógenos quanto exógenos - ele se revela altamente dinâmico, conforme se cruzam as influências de

uns sobre os outros.

4

Tendo em vista estes fatos, surgiu a pergunta central desta tese: Como as implicações

estratégicas das alianças e outros relacionamentos estratégicos, no caso de empresas

situadas em um grupo estratégico, complementam a análise tradicional das implicações

estratégicas dos fatores organizacionais e macroambientais?

1.2. Objetivo final

O objetivo final desta tese é mostrar que a análise das implicações das alianças estratégicas

para a conduta e desempenho de empresas situadas em grupos estratégicos, pode

complementar a análise estratégica tradicional (escola posicionamento ou visão resourcebased), no sentido de fornecer novos subsídios relacionais para a tomada de decisão

estratégica da empresa.

1.2.1. Pergunta intermediária

As implicações das alianças estratégicas, para a conduta e desempenho de uma empresa

situada em um grupo estratégico, podem prover, à empresa, a capacidade de ultrapassar as

barreiras de mobilidade inter-grupais?

1.3. Delimitação do estudo

O presente estudo escolheu, como seu foco de análise, o sub-setor brasileiro do suco de

laranja pronto para beber industrializado (SPBI), pasteurizado e destinado ao mercado interno

brasileiro, dentro do setor brasileiro de suco de laranja.

Limitou-se o escopo à bebida industrializada apresentada de duas formas: 1) apenas suco de

laranja não concentrado sem adição de água ou açúcar (suco integral); 2) o suco de laranja

concentrado reconstituído e com a adição de até 40% de açúcar (ou seja, incluiu-se o chamado

néctar, que é o suco de laranja reconstituído e adoçado em até 40%). Esta opção se deveu à

necessidade de operacionalização da pesquisa, porquanto o mercado interno brasileiro de suco

de laranja apresenta uma composição multivariada, englobando desde o produto mais nobre (o

integral, composto apenas do suco da fruta, e sem haver passado pelo processo de

concentração) até o menos nobre (o chamado repositor energético, bebida com zero ou

baixíssimo teor de suco de laranja reconstituído e adoçada em até 90%).

A escolha por este sub-setor deveu-se a dois motivos. Um deles é o crescimento recente da

sua importância dentro do agribusiness citrícola brasileiro, segmento que detém papel de

destaque no agronegócio do País devido, entre outros motivos, às elevadas cifras com as quais

contribui para a balança comercial por meio das exportações de suco de laranja concentrado

congelado.

O outro motivo foi o fato de este sub-setor poder oferecer um caso especial de grupo

estratégico que é, ao mesmo tempo, bloco estratégico. Esta coincidência é particularmente

relevante ao estudo, porquanto permite um maior controle das variáveis pertinentes à análise

do impacto das redes de relacionamento nos grupos estratégicos, vez que o conceito de bloco

estratégico se enquadra simultaneamente nas teorias de grupo estratégico e de redes de

relacionamento.

Também restringiu-se o foco àqueles produtores da bebida estudada localizados no estado de

São Paulo, já que este estado concentra perto de 90% da produção comercial de laranja para

5

processamento no Brasil. Finalmente, limitou-se o estudo às empresas que realizam o

esmagamento da laranja em uma base constante, produzindo não só o suco integral (quando é

o caso) como também (quando é o caso) o concentrado a ser reconstituído, envasando-o em

embalagem da Tetra Pak para seus parceiros, e com volume produzido a partir de 7 milhões

de litros/ano. Esta opção deveu-se ao destaque das empresas assim identificadas no mercado

de suco de laranja pronto para beber no País, levando-se em conta a restrição temporal do

estudo: Citrovita, Cargill Citrus5, Hildebrand e Guacho Agropecuária. Esta relevância, por sua

vez, foi identificada pelo número de parcerias firmadas com laticinistas e/ou supermercados

e/ou outros players6, e com a saliência destes em seus respectivos mercados.

O estudo foi delimitado temporalmente a fins de 2001/início de 2002. Esta opção deveu-se a,

até esta época, dispor-se, no mercado doméstico brasileiro de SPBI, de duas empresas cujo

core business é o suco concentrado para exportação. O fato de estas duas empresas formarem

simultaneamente um grupo estratégico e um bloco estratégico era fundamental para os

objetivos da pesquisa, tendo sido o motivo pelo qual optou-se em considerar-se o status da

agroindústria naquela época.

1.4. Relevância do estudo

A relevância desta pesquisa provém de duas origens distintas.

Uma delas é sua proposta de cobrir uma carência na pesquisa empírica que, até o momento, se

tem no campo da Administração de Empresas voltada ao estudo das redes de relacionamento

estratégicas: contemplar a influência destas redes sobre o agrupamento de empresas,

avaliando-se o quanto a análise relacional contribui para o exame dos grupos estratégicos.

Em outras palavras, o presente estudo visou a cobrir a lacuna existente na maior parte dos

estudos sobre grupos estratégicos no que concerne às redes, alianças e parcerias. Estas

normalmente são analisadas no caso de ligações entre empresas isoladas, e enfocam

basicamente a questão dos motivos pelos quais as empresas se relacionam e as eventuais

dificuldades que encontram ao fazê-lo. Ou seja, não se preocupam com a forma nem com o

tipo destas conexões.

Neste sentido, esta tese buscou satisfazer a carência existente no que diz respeito a

informações sobre o desenho da rede que liga as empresas em um sistema mais amplo, e suas

implicações estratégicas sobre o desempenho das empresas envolvidas. Com esta visão mais

abrangente a respeito da influência destas redes sobre o comportamento das empresas situadas

em grupos estratégicos, pretendeu-se suplantar a limitação aos porquês da estruturação das

redes e/ou à análise dos sujeitos que as compõem. Avaliou-se a capacidade que as redes e as

alianças detêm de afetar a conduta e o desempenho empresariais, ao influenciarem a

mobilidade intergrupal.

Para tanto, utilizou-se o conceito inovador de blocos estratégicos - grupos de empresas

estruturalmente similares e conectadas mais densamente entre si do que com as demais

empresas do setor e com a rede total que as integra - cunhado por Nohria & Garcia-Pont

(1991) para mostrar de que forma as redes podem levar à releitura ou complementação das

análises tradicionais de grupos estratégicos, porquanto capacitam as empresas a adentrarem

esse grupos sem o constrangimento ditado pelas barreiras de mobilidade.

5

6

Unidade da Cargill voltada apenas para o negócio citrícola

Cooperativas e redes de fast food, por exemplo.

6

O segundo aspecto que reforça a relevância deste estudo é a escolha do sub-setor brasileiro do

suco de laranja pronto para beber como foco da análise dos grupos e blocos estratégicos. Isto

porque o Brasil é o maior produtor e exportador mundial de suco de laranja, sendo que as

vendas externas desta bebida têm sido responsáveis por receita média anual de mais de US$ 1

bilhão à balança comercial brasileira nos últimos quatro anos.

Conseqüentemente, a cadeia agroindustrial representada pelo processamento do suco assume

relevância fundamental não só no agronegócio como na própria economia do País. Conforme

Boteon (2001),

As indústrias instaladas no Brasil são de grande escala, além de serem altamente

competitivas no mercado internacional. As seis maiores indústrias apresentam 80% da

capacidade de processamento e 90% das exportações do suco concentrado. Os

principais fatores que contribuem para essa elevada competitividade são oferta

abundante e alta qualidade para a produção de sucos (laranja); a safra, que se estende

pelo ano todo; o baixo custo de produção, a disponibilidade de terras e de mão-de-obra

baratas; o ótimo clima; a proximidade do setor produtivo e do canal de escoamento

(portos); e a grande escala das indústrias, com navios próprios para a distribuição de

suco, portos particulares e canal de coordenação muito forte. As 4 maiores compraram

plantas industrias nos Estados Unidos. No final da década de 90, as quatro maiores

indústrias brasileiras (as duas maiores de capital nacional e as outras duas de capital

estrangeiro) são responsáveis por 40% da capacidade instalada norte-americana (p. 5)

Pelo lado dos seus stakeholders (ou seja, as partes interessadas), a importância do setor

citrícola fica evidente, tendo em vista os valores envolvidos neste negócio. De acordo com o

Programa de Estudos do Agronegócio - Pensa, da Universidade de São Paulo, no ano de 2000

a cadeia de valor do setor citrícola brasileiro envolvia os seguintes stakeholders e valores:

1) a sociedade brasileira: geração de 400 mil empregos e exportações anuais em torno de

US$ 1,3 bilhão;

2) as empresas de insumos: absorção de 15% do total de fertilizantes consumidos em São

Paulo e de 5% a 10% das vendas de implementos agrícolas no estado;

3) os fabricantes de máquinas agrícolas: absorção de 85% das vendas de tratores de 75 cv em

São Paulo;

4) as empresas de defensivos: absorção de 6,5% das vendas do setor de defensivos;

5) os produtores de laranja: na safra 1995/96, seu número alcançou 26,8 mil no estado de São

Paulo;

6) as empresas prestadoras de serviços e fornecedoras de insumos intermediários para as

empresas de suco: faturamento anual médio de US$ 146 milhões por parte das empresas

transportadoras de laranja; consumo de US$ 48,6 milhões em óleo diesel para o transporte de

laranja e de suco; arrecadação de US$ 17 milhões/ano em pedágios rodoviários; remuneração

de US$ 106 milhões/ano na mão-de-obra da colheita de laranja; compras anuais de enzimas

da ordem de US$ 1,1 milhão; gastos anuais de US$ 44 milhões em embalagens para

transporte de frutas para o mercado varejista e de US$ 6 milhões em embalagens cartonadas

de suco pasteurizado; arrecadação anual de US$ 20 milhões por parte das empresas no porto

de Santos; faturamento anual de US$ 12,4 milhões pelas transportadoras de suco a granel

entre as empresas e o porto;

7) as empresas processadoras de laranja: as cinco maiores se responsabilizam por 56% das

exportações mundiais de suco de laranja; o consumo interno brasileiro de suco industrializado

de frutas tem grande potencial de crescimento.

7

Ademais, o sub-setor do SPBI foi utilizado nesta tese por ser particularmente adeqüado à

análise das implicações estratégicas das redes de relacionamento sobre o desempenho

estratégico das empresas, tendo em vista a coincidência entre grupo e bloco que foi detectada

no caso das empresas Cargill Citrus e Citrovita.

8

Capítulo 2 - Metodologia

Neste capítulo, apresenta-se a metodologia adotada na tese, seguida da justificativa da adoção

do sub-setor agroindustrial brasileiro de SPBI como o exemplo concreto por meio do qual

pode-se melhor entender o raciocínio teórico exposto acima.

São discutidos o tipo de pesquisa, sua conceituação, critérios para a seleção dos sujeitos

pesquisados, e os procedimentos adotados respectivamente para a coleta e o tratamento de

dados, bem como as limitações dos métodos utilizados.

2.1. Etapas da Pesquisa

Os quadros a seguir apresentam, de forma esquematizada, as etapas primária e secundária

desta pesquisa, bem como os métodos adotados.

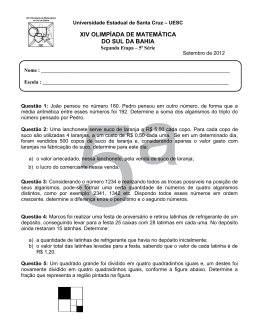

Figura 2.1. Etapas de Procedimento para a Realização da Pesquisa

Fase 1:

Definição e Projeto

Definição do Problema

Delimitação da Unidade

de Análise

Fase 2:

Prepação e Coleta

de Dados

Revisão Bibliográfica e

Pesquisa Documental

Pesquisa

Secundária

Preparação dos Forumlários de

Coleta de Dados

Aplicação dos Formulários

Fase 3:

Análise Inicial

Tratamento e Interpretação dos Dados

Análise Estratégica Tradicional

Análise Estratégica Relacional

Entrevistas Complementares

Fase 4:

Análise Final e

Conclusões

Comparação e Análise dos Resultados

Conclusões

Pesquisa

Primária

9

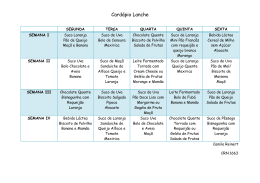

Quadro 2.2. Descrição dos Métodos das Etapas da Pesquisa

Tipo de Pesquisa

Coleta dos

Tratamento

Resultados

Dados (fontes dos Dados

e meios)

Livros, estudos, ClassificaComprovação da

Contextualização do

Bibliográfica e

revistas

ção,

importância das

ambiente macro enquanto documental, com

influenciador das

resgate histórico dos especializadas, categoriza- alianças e

jornais

ção por

parcerias

estratégias empresariais

elementos

contemporâneas

redefinidores do

relevância

estratégicas para

a criação de

ambiente

econômicovalor e para o

posicionamento

organizacional ao

longo da última

vantajoso das

empresas no

década,

comparativamente

mundo

competitivo dos

às condições

predominantes nos

negócios

anos de 1970 e 1980

Domínio das teorias-chave Bibliográfica e

Livros, estudos, ClassificaFormatação da

da pesquisa

documental,

revistas

ção,

base teórica da

enfocando os

especializadas, categoriza- pesquisa

conceitos de grupos teses,

ção por

estratégicos e de

dissertações,

relevância

blocos estratégicos, artigos

de redes de

científicos

relacionamento, e de

alianças estratégicas

Entendimento do sub-setor Bibliográfica,

Livros, estudos, ClassificaCompreensão da

brasileiro de SPBI

documental e

revistas

ção,

importância

telematizada, com

especializadas, categoriza- econômica da

resgate da formação teses, disserta- ção por

agroindústria

e status

ções, artigos

relevância

brasileira de suco

científicos,

de laranja e dos

contemporâneo do

jornais, sites na

segmento

perfis das

internet, anais

agroindustrial

empresas

brasileiro de suco de de congressos

existentes no

laranja e do subsub-setor de

setor de SPBI

SPBI

Formatação e realização

Bibliográfica

Livros

Identificação da

da pesquisa secundária

especializados

simultaneidade

em processos e

de grupo

métodos de

estratégico e de

avaliação/quanbloco estratégico

tificação em

no sub-setor de

pesquisas de

SPBI, e da

Administração

complementação

de Empresas

da análise

relacional à

análise

tradicional de

ameaças e

oportunidades ao

desempenho

estratégico

organizacional

Formatação da pesquisa

Bibliográfica

Livros

Adeqüação Construção dos

de campo (pesquisa

especializados das teorias formulários

primária)

em processos e ao caso

métodos de

concreto da

avaliação/quan- pesquisa

tificação em

pesquisas de

Administração

Objetivos

10

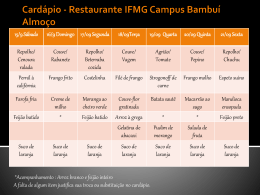

Realização da pesquisa de De campo

campo

de Empresas

Levantamento

por meio de

formulários

Tratamento dos dados

Qualitativa e

quantitativa

Formulários

enviados às

empresas

Análise das respostas à

pergunta intermediária

Contraposição das

respostas dos

formulários ao

referencial teórico e

aos resultados da

pesquisa secundária

sobre grupos/blocos

e redes de

relacionamento

estratégicas

Texto do

referencial

teórico e

tabulação das

respostas aos

formulários

Preenchimento das

respostas

abertas e

fechadas, e

agregação

de

informações

paralelas

obtidas nas

entrevistas

Análises

quantitativa

estatística

(médias,

freqüência,

desvios) e

qualitativa

(por técnica

de análise

de conteúdo

da parte

não

estruturada)

Padrão de

confrontação

Ampla gama de

informações

sobre os perfis

dos negócios de

cada empresa

pesquisada

Entendimento

dos

posicionamentos

estratégicos e

dos perfis das

redes de

relacionamento

das empresas do

grupo focal e das

demais

empresas (ou

seja, validação

da pesquisa

secundária)

Respostas à

pergunta

intermediária e

subsídios para a

solução do

problema central

2.2. Tipo de Pesquisa

De acordo com os critérios propostos por Gil (1987), a pesquisa pode ser classificada como

não somente descritiva mas também exploratória no que diz respeito à evolução da teoria de

análise estratégica com a inclusão dos construtos da dimensão relacional voltados para grupos

estratégicos. Isto porque há relativamente pouco conhecimento acumulado e sistematizado

nesta área, dando ao trabalho a natureza de sondagem.

No que concerne à pesquisa junto ao setor de suco de laranja, este trabalho apresenta também

alguns aspectos de uma pesquisa descritiva, pois objetiva expor as características de um

determinado fenômeno – o impacto das redes estratégicas - bem como estabelecer relações

entre as variáveis e definir sua natureza.

De acordo com a caracterização de Gil (1987), a abordagem metodológica da pesquisa é

predominantemente positivista. Isto porque, por meio de uma observação cuidadosa,

utilizando-se da intuição científica e de algumas antecipações ou suposições sustentáveis,

procurou-se entender as leis que governam as redes de relacionamento de grupos estratégicos

e suas implicações estratégicas para as empresas atuantes no sub-setor mencionado. Este

método está ligado à experimentação (embora não seja o caso particular desta pesquisa), e

fundamenta-se na observação, podendo levar à construção de teorias e, até mesmo, de leis.

11

Quanto aos meios ou procedimentos de investigação, inicialmente buscou-se o suporte de

levantamento documental, de pesquisa bibliográfica e de pesquisa telematizada (na qual as

informações são coletadas por meio da internet), envolvendo um estudo sistematizado

desenvolvido com base em material acessível ao público em geral publicado em livros,

revistas, jornais, teses, dissertações, artigos científicos recentes, documentações internas das

empresas estudadas e redes eletrônicas.

De acordo com a mesma taxionomia, a investigação foi ex post facto, referindo-se a um fato

já ocorrido no momento da pesquisa, impossibilitando qualquer controle ou manipulação das

variáveis sob estudo.

Outrossim, a pesquisa caracterizou-se como um múltiplo estudo de caso com caracterizações

especiais, especificidade detalhada no próximo sub-item.

2.3. O estudo de caso

O estudo de caso é, segundo Yin (1987),

uma das várias formas de se realizar pesquisa em ciências sociais, sendo a

estratégia preferida quando as perguntas “como” e “por que” estão sendo feitas,

quando o investigador tem pouco controle sobre os eventos, e quando o foco é um

evento contemporâneo dentro de algum contexto da vida real. (p. 13)

Trata-se da forma usualmente preferida no exame de eventos contemporâneos mas que não

comportam a manipulação dos comportamentos relevantes. Com isto, o estudo de caso se

respalda em muitas das mesmas técnicas que uma história, mas adicionando duas fontes de

evidência que não costumam ser incluídas no repertório do historiador: observação direta e

entrevistas sistemáticas.

Agregando a observação direta às entrevistas sistemáticas, o estudo de caso se destaca por sua

habilidade em lidar com uma ampla variedade de fontes de informações - documentos,

objetos, entrevistas e observações - o que não evita que ainda hoje subsistam preconceitos

quanto à sua capacidade enquanto forma de pesquisa. Estes preconceitos derivam,

principalmente, da não incomum falta de rigor dos pesquisadores ao realizarem estudos de

caso - fato que Yin (1987) ressalta não ser primazia deste, também podendo ocorrer em outros

tipos de pesquisa, tais como as pesquisas históricas.

Críticas também costumam ser feitas no que concerne à validade externa do estudo de caso,

quando se afirma que os casos únicos são uma base pobre para a generalização. Yin esclarece,

no entanto, que o erro de tais críticas reside em implicitamente comparar-se o estudo de caso à

pesquisa simples (survey), na qual uma amostra é utilizada como instrumento de

generalização de um universo mais amplo. No caso, Yin (1987) ressalta a incorreção desta

analogia do estudo de caso para amostras e universo, já que a pesquisa simples (surveys)

permite a generalização estatística, enquanto o estudo de caso (assim como os experimentos)

permite a generalização analítica.

Utilizando-se de múltiplas fontes de evidência em situações nas quais as fronteiras entre

fenômeno e contexto não são claramente evidentes, o estudo de caso tem, como característica

relevante, a versatilidade: inclui tanto casos únicos quanto casos múltiplos, pode emergir de

certos esforços jornalísticos, e pode se limitar a evidências quantitativas. Da mesma forma,

pode ser utilizado para: a) explicar os links causais em intervenções da vida real que são

complexas demais para serem avaliadas por meio de pesquisas simples (surveys) ou de

12

estratégias experimentais; b) descrever o contexto da vida real no qual uma intervenção tenha

ocorrido; c) explorar situações nas quais a intervenção que está sendo avaliada não apresenta

um conjunto claro e único de conseqüências.

Um múltiplo estudo de caso ocorre quanto o estudo contém mais do que um único caso (este

último, também chamado de clássico). Sua condução pode requerer recursos extensos e tempo

longo, e, para que possa ser replicado, o caso deve ser cuidadosamente selecionado de forma a

que “ou (a) prediga resultados similares (uma replicação literal) ou (b) produza resultados

contrários mas por razões previsíveis (uma replicação teórica)” (Yin, 1987, p. 48-49).

Yin ressalta que a capacidade de replicação do múltiplo estudo de caso depende do

desenvolvimento de um arcabouço teórico rico, que defina as condições sob as quais um

fenômeno particular deva ocorrer (uma replicação literal) assim como as condições quando

não deva ser observado (uma replicação téorica). Desta forma, o arcabouço teórico depois

possibilita a generalização para novos casos.

O método proposto por Yin para a elaboração de um múltiplo estudo de caso envolve três

etapas:

1. Design: nesta etapa, que relaciona o estudo à teoria prévia e busca uma explicação,

selecionam-se os casos. Os dados para o próprio design são obtidos por meio do protocolo de

obtenção dos dados, o qual define o processo operacionalmente e os resultados do processo,

utilizando técnicas de levantamento de dados.

2. Levantamento e análise dos dados de cada caso isolado: nesta etapa conduzem-se os n

estudos de caso necessários à pesquisa, cada um deles composto por entrevistas, observações

e documentos, levando à redação do relatório do primeiro caso.

3. Análise do cruzamento dos casos, a partir dos relatórios dos casos individuais: nesta última

etapa tiram-se as conclusões, modifica-se a teoria, desenvolvem-se as implicações e,

finalmente, escreve-se o relatório do cruzamento dos casos.

É importante notar que a presente pesquisa caracterizou-se como um múltiplo estudo de caso

pelo fato de envolver várias empresas, mas possui caracterização especial pois sua essência é

a investigação de um grupo estratégico que é, simultaneamente, um bloco estratégico.

A etapa da pesquisa primária se deu a partir de informações obtidas por meio da aplicação

pessoal, e não à distância, dos formulários. Ou seja, priorizou-se o comparecimento in loco

nas unidades de produção das empresas analisadas, como forma de garantir-se não só a

obtenção de informações fidedignas, como também de usufruir-se do contato pessoal com os

entrevistados para se obterem muito mais subsídios à pesquisa do que apenas aquelas trazidas

pelas respostas às perguntas. Na prática, transformou-se cada pergunta - mesmo as de

respostas fechadas - em um ponto de partida para a obtenção de opiniões paralelas, que

contribuíram sobremaneira para se enriquecer o entendimento do assunto tratado. Como

informa Patton (1990),

As medidas quantitativas são sucintas, parcimoniosas, estandartizadas, e facilmente

apresentáveis em um pequeno espaço. Por sua vez, as descobertas qualitativas são mais

longas, mais detalhadas, e de conteúdo variável; a análise é difícil porque as respostas

não são nem sistemáticas nem padronizadas. Porém, as respostas abertas permitem que

se conheça o mundo como ele é visto pelos respondentes. O propósito das respostas a

perguntas abertas é capacitar o pesquisador a compreender e capturar os pontos-devista de outras pessoas sem pré-determinar estes pontos-de-vista por meio de seleção

prévia de categorias de questionários. (p. 24)7

7

Tradução da autora

13

Ademais, a pesquisa primária teve sua consistência reforçada por valiosos subsídios

garantidos pela robustez da pesquisa documental secundária. Com isto, provou ser capaz de

prover respostas aos questionamentos gerados a partir da pesquisa secundária, assim como de

ratificar sugestões originadas nesta, ou de gerar novas visões contributivas à teoria acadêmica.

2.4. Objetivo da Pesquisa Primária

Para se responder à pergunta intermediária (as implicações das alianças estratégicas, para a

conduta e desempenho de uma empresa situada em um grupo estratégico, podem prover, à

empresa, a capacidade de ultrapassar as barreiras de mobilidade inter-grupais?), investigando

se a empresa pode capacitar-se a mover-se de um grupo estratégico para outro ao suplantar as

barreiras de entrada em um novo grupo, a pesquisa primária foi realizada com dois objetivos

fundamentais: 1) identificar os grupos estratégicos atuantes na indústria brasileira de SPBI; 2)

avaliar as características das redes de relacionamento em vigor junto às empresas

componentes destes grupos.

Vale lembrar que, no caso do primeiro objetivo, o fato de não se utilizar a análise estatística

de clusters8 - por tratar-se de um universo muito pequeno, composto de somente quatro

empresas - foi compensado pela adoção de diferentes tipos de métodos quantitativos e

qualitativos no tratamento dos dados.

2.5. Universo e Sujeitos

O universo das empresas de SPBI no escopo considerado refere-se a quatro empresas apenas:

Cargill Citrus, Citrovita, Hildebrand e Guacho Agropecuária. Também foram procurados os

executivos da área comercial da Coinbra e da Citrosuco, empresas que não participam do

mercado doméstico do SPBI porém cuja visão estratégica foi considerada pertinente. Isto

porque estas duas empresas se responsabilizam, junto com a Citrovita e a Cargill Citrus, por

cerca de 60% das exportações brasileiras de SLCC. Ou seja, são potenciais novas entrantes no

mercado brasileiro do SPBI9.

Em cada uma das seis empresas, buscou-se a alta direção, na pessoa de executivos da área

comercial, para a aplicação das perguntas. A escolha destes profissionais se explica pelas

evidências que se têm, a partir de pesquisas empíricas (Kotha & Vadlamani, 1995), de que as

percepções dos altos executivos são de elevada importância para o traçado estratégico de suas

respectivas empresas. De acordo com estes autores, a escolha dos executivos - no caso

entendidos como os CEO ou membros da alta gestão da empresa - como fonte de informação

estratégica se justifica na medida em que suas intenções têm papel significativo na formulação

8

9

A análise de cluster é uma ferramenta exploratória de análise de dados para a resolução de problemas de

classificação. Seu objetivo é o de situar casos (pessoas, coisas, eventos) em grupos, ou clusters, de tal

forma que o grau de associação seja forte entre os membros de um mesmo cluster e fraco entre os

membros de diferentes clusters. Daí, cada cluster descreve, em termos dos dados obtidos, a classe à qual

seus membros pertencem.

A Citrosuco já produz o SPBI, mas o comercializa de forma diferenciada daquela apresentada pela demais

empresas, vez que entrega o produto em caminhões refrigerados diretamente a empresa laticinista que lhe

adquire toda a produção. Esta diversidade implica escopo diferenciado das demais empresas consideradas,

nesta tese, como produtoras de SPBI para o mercado interno brasileiro. Ao mesmo tempo, porém, a qualifica

como a potencial entrante de maior relevância neste mercado.

14

da estratégia, e que percepções da alta gerência determinam, em grande parte, as estratégias

intencionais das organizações.

2.6. Instrumento utilizado na pesquisa primária

O instrumento utilizado na pesquisa junto às empresas incluídas no escopo considerado do

SPBI foi o formulário, definido por Vergara (1997) como “... um meio-termo entre

questionário e entrevista. É apresentado por escrito, como no questionário, mas é você quem

assinala as respostas que o respondente dá oralmente.” (p. 53).

A escolha por este instrumento se deveu à muito maior riqueza de informações que

proporciona ao pesquisador, tendo em vista que a interface entre este e o pesquisado se

transforma praticamente em uma entrevista, na qual cada resposta dá margem a revelações

paralelas de muito valor para o entendimento pleno do assunto tratado.

Compôs-se formulário semi-estruturado, com perguntas a serem respondidas de quatro formas

diferentes: “sim” e “não” , múltipla escolha, escala Lickert e perguntas abertas (ver Anexo 1).

A opção pelo uso simultâneo de perguntas fechadas e abertas facultou a apreensão de

múltiplos conhecimentos paralelos àqueles diretamente perguntados, enriquecendo o

conhecimento do entrevistador. Desenvolvido com base nos construtos e indicadores do

referencial teórico estabelecido, o formulário pautou-se pelo princípio de que é importante

estabelecer procedimentos operacionais corretos para garantir tanto a validação dos construtos

e conceitos estudados, como a confiabilidade dos dados, de modo que os procedimentos de

coleta de dados possam ser repetidos, originando os mesmos resultados (Yin, 1994).

O formulário foi baseado no instrumento utilizado por Soekarsono (2001), o que eliminou a

necessidade de realização de teste como o de Cronbach para assegurar-se sua confiabilidade e

validade. As adaptações ao caso citrícola, por sua vez, foram submetidas a pesquisador do

Instituto de Economia Agrícola da Secretaria da Agricultura de São Paulo, considerado como

autoridade no agribusiness citrícola. Este sugeriu pequenas modificações que não alteraram a

essência do formulário, apenas tornando algumas perguntas mais facilmente inteligíveis para

se evitarem eventuais dúvidas a respeito do sentido daquilo que se buscava saber.

2.7. Coleta de Dados

Os formulários aplicados na pesquisa primária foram desenhados a partir de uma ordenação

específica das etapas da metodologia, conforme visto na figura abaixo. Com isto, tornaram-se

instrumentos capazes de captar as estratégias das empresas pesquisadas e de desenhar a

análise relacional onde estas se inserem.

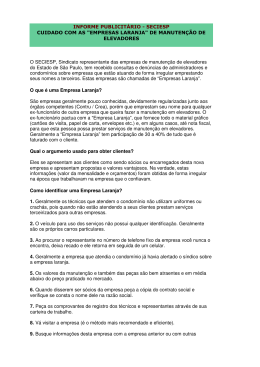

Figura 2.3. - Passos da Metodologia

Considerados na Formatação dos Formulários

1. Identificar e classificar os recursos e condições

organizacionais

2. Caracterizar a estratégia implícita ou explícita

das empresas focais

15

3. Identificar os grupos estratégicos e o bloco

estratégico

4. Identificar e classificar as estratégias das

empresas do grupo focal

5. Identificar e classificar as alianças estratégicas

das empresas do grupo focal e os laços entre os

parceiros

Para se identificarem e se classificarem os recursos e condições organizacionais das empresas

do sub-setor brasileiro de SPBI no escopo considerado e de dois players do sub-setor de

SLCC usaram-se as teorias dos seguintes autores:

1) Fahey & Randall (1998), que é adeqüada à caracterização do posicionamento da empresa.

Os autores avaliam este posicionamento partindo de três óticas: a) o escopo, que pode ser de

produto/serviço, de cliente, geográfico, vertical ou de stakeholder; b) a postura competitiva, c)

as metas.

2) Mintzberg (1978), que é adeqüada à caracterização do posicionamento do produto. Esta

modelagem oferece três opções na análise da estratégia: a) pelo ângulo das características do

produto (diferenciação por preço, por imagem, por suporte, por qualidade, por projeto/design,

ou a não diferenciação); b) pelo ângulo das opções de oferecimento do produto [penetração,

bundling, desenvolvimento de mercado, desenvolvimento de produto diversificação (para

produtos relacionados ou não; por meio de aquisição de outras empresas ou não; por meio do

desenvolvimento interno no novo produto/mercado)]; c) pelo ângulo do escopo do produto

(comoditização, segmentação, de nicho, ou customização). No caso, considerou-se que esta

caracterização só é pertinente no caso dos sucos que utilizam marca própria do fabricante. Ou

seja, não se inclui o SPBI vendido com marca ou do distribuidor laticinista ou do

supermercado, por entender-se que, nestes casos, a identificação da estratégia passa a dizer

respeito ao laticinista ou ao supermercado10.

3) Soekarsono (2001), que parte do conhecimento da estratégia das empresas a partir do

levantamento de variáveis estruturais tais como escala, escopo, diversificação e canais de

comercialização, posteriormente analisadas à luz da visão resource based.

Isto feito, pôde-se prosseguir no sentido de obterem-se resultados úteis ao traçado da

estratégia das empresas e que facultassem o atingimento do objetivo da pesquisa primária.

Identificaram-se os grupos e bloco estratégicos a partir da estruturação, em tabelas e gráficos,

das variáveis obtidas por meio da aplicação dos formulários; em seguida, estes dados foram

analisados à luz das similaridades e dissimilaridades apresentadas nas características

específicas das empresas em termos do seu posicionamento e do(s) seu(s) produto(s), e de

suas variáveis estruturais de escala, escopo, diversificação e canais de comercialização. Todo

10

No caso da Hildebrand abriu-se uma exceção, analisando-se seu posicionamento de produto relativamente ao

suco de sua marca própria Fruthil, apesar de a empresa ainda não produzí-lo em fins de 2001/início de 2002.

Julgou-se tal providência procedente porquanto a Hildebrand é um player com atuação consistente no

mercado de SPBI dentro do escopo desta pesquisa, conforme o comprova a evolução do seu portfólio desde

aquela época até o momento: a empresa passou, de fabricante de apenas duas marcas de SPBI, para 5

marcas, além de haver-se esforçado em diversificar o perfil de sua clientela neste ínterim (ver Quadros 4.2. e

4.4. do Capítulo 4 desta pesquisa).

16

este processo foi pontilhado pelo uso paralelo da rica gama de informações obtidas na

pesquisa secundária.

Desta forma, foi possível identificar-se o bloco estratégico verificando-se as similaridades em

características-chave dentre todas aquelas identificadas.

Dois formulários foram aplicados junto à Cargill Citrus, Citrovita, Guacho Agropecuária e

Hildebrand: um sobre a estratégia da empresa, inspirado no instrumento utilizado por

Soekarsono (2001), e outro sobre sua visão a respeito de alianças, parcerias e redes de

relacionamento em referência ao mercado estudado, inspirado no instrumento utilizado por

Tauhata (2002).

Esta aplicação se deu simultaneamente à realização de entrevistas pessoais de longa duração

com os respectivos executivos, interface proposital que possibilitou a apreensão de mais

informações do que somente aquelas constantes nas perguntas estruturadas. Ou seja, buscouse ir além de uma mera avaliação superficial de um ponto-de-vista do respondente,

compondo-se uma lista de explicações para as escolhas de respostas às perguntas dos

formulários.

Junto à Citrosuco e à Coinbra aplicou-se apenas o conteúdo do formulário concernente à

estratégia, vez que sua ausência do mercado de SPBI no escopo considerado tornaria sem

sentido suas respostas aos questionamentos sobre alianças, parcerias e redes neste mercado.

Os motivos para se levantarem informações também destas duas empresas foram dois: 1)

julgou-se necessário terem-se informações capazes de mostrar o eventual paralelismo de suas

características com as da Cargill Citrus e da Citrovita, empresas atuantes no mercado do SPBI

mas cujo core business é o SLCC; 2) julgou-se importante entenderem-se suas estratégias

enquanto novas entrantes potenciais no mercado de SPBI no escopo considerado. Ou seja,

estes dois players foram monitorados enquanto coadjuvantes no mercado de SPBI.

Os instrumentos foram aplicados em setembro/outubro de 2002, seguindo-se os passos do

protocolo descrito abaixo.

2.8. Protocolo do Estudo de Caso

De acordo com Yin (1994) o protocolo é essencial em um múltiplo estudo de caso. Isto

porque não só é um instrumento necessário para guiar o pesquisador em seu trabalho, como

também serve de orientação a outros pesquisadores que desejem utilizar a mesma

metodologia em outros estudos para fins de comparação de dados.

Usando-se a metodologia de Yin, no caso da presente pesquisa o protocolo constituiu-se dos

seguintes ítens:

1. Visão Geral do Projeto de Estudo de Caso

Este estudo de caso fez parte de pesquisa de tese de doutorado, e seu propósito foi o de

conhecer de que forma as redes de relacionamentos estratégicos podem prover, a empresas

que se situam em grupos estratégicos, a capacidade de ultrapassarem as barreiras de

mobilidade inter-grupais - que, de outra forma, não seriam ultrapassáveis - na medida em que

estas redes e alianças são capazes de afetar a conduta e o desempenho empresariais,

influenciando a mobilidade intergrupal.

17

Como foco da pesquisa foi selecionado o sub-setor industrial de suco de laranja pronto para

beber industrializado - SPBI, cujo escopo foi delimitado às empresas situadas no estado de

São Paulo, que esmagam, em base constante, a laranja a ser utilizada na fabricação da bebida,

que envasam o suco em suas próprias instalações em embalagem da Tetra Pak, e que

produzem a partir de 7 milhões de litros/ano de SPBI. Esta delimitação foi necessária para

tornar factível a pesquisa, tendo em vista a atomicidade do mercado desta bebida no Brasil, e

levando-se em conta que o estado de São Paulo concentra mais de 80% da produção

comercial brasileira de laranjas.

A relevância desta pesquisa reside em sua intenção de mostrar a importância que as redes de

relacionamentos estratégicos podem assumir no desempenho estratégico das empresas.

Como apoio bibliográfico para a formatação do referencial teórico, são essenciais à leitura

Amaro & Maia (1997), Austin (1990), Azevedo (1996, 1997), Barney (1996), Brandenburger

& Nalebuff (1997), Caves & Porter (1997), Cool & Schendel (1987, 1988), Gulati (1998,

1999), Gulati et al. (2000), Knoke (2001), Macedo-Soares (2000), Macedo-Soares & Tauhata

(2002).Mintzberg (1978), Nohria & Garcia-Pont (1991), Porter (1976, 1979, 1980, 1989),

Tavares (1996) e Troccoli & Macedo-Soares (2001b).

2. Procedimentos de Campo

A coleta das informações foi executada por meio da aplicação pessoal de formulários. Esta

opção à aplicação de um questionário se deu pela muito maior riqueza de informações que o

formulário proporciona ao pesquisador, tendo em vista que a interface entre este e o

pesquisado se transforma praticamente em uma entrevista, na qual cada resposta dá margem a

revelações paralelas de muito valor para o entendimento pleno do assunto tratado.

Ademais, priorizou-se a aplicação dos formulários em nível pessoal, enquanto maneira de se

extraírem mais informações dos entrevistados além das respostas diretas às perguntas. Em

outras palavras, lançou-se mão da interface direta com os entrevistados como meio de se

proceder a uma entrevista informal em formato de conversa. Por meio desta ampla

flexibilidade, deixou-se que a informação, a partir do contexto imediato, fluísse na direção

que o entrevistado achasse mais apropriada.

Paralelamente, nesta interface com o entrevistado usufruiu-se de benefícios abstratos

semelhantes àqueles que ajudam o pesquisador de uma observação participante. Por mais que,

durante o encontro, o executivo se abstivesse de executar suas tarefas rotineiras - como teria

sido o caso de uma observação participante em seu sentido pleno, mas que não viria ao caso

da pesquisa em pauta - o encontro pessoal possibilitou a apreensão de observações relevantes

ao entendimento das respostas, principalmente quando se aproveitavam estas para se iniciar

uma conversa informal a respeito do assunto tratado. Por exemplo, a própria linguagem

utilizada pelo respondente era considerada informativa, enquanto expressão de atitudes

dificilmente captadas em uma redação de resposta aberta (como teria sido o caso em uma

aplicação de questionário à distância).

Este aspecto foi considerado fundamental para os resultados da pesquisa enquanto estudo de

caso, já que partiu-se do princípio de que esta seria a única forma possível de: 1) se captarem

subsídios paralelos em termos de informações não contempladas diretamente pelas perguntas;

2) se compreenderem melhor as informações fornecidas aos formulários ao deixar-se que os

respondentes se expressassem livremente em termos de linguagem falada. Desta forma,

objetivou-se conhecerem-se os sentimentos, além das opiniões, entendendo-se que este

conhecimento seria fundamental para a interpretação final dos resultados.

18

As perguntas do formulário foram propositalmente estruturadas de diversas formas (sim” e

“não” , múltipla escolha, escala Lickert e perguntas abertas) para não engessar a capacidade

de apreensão das informações, adeqüando-se a forma de obtenção da resposta ao tipo de

informação procurada.

Os respondentes foram selecionados entre os executivos comerciais de elevado escalão das

empresas escolhidas, enquanto profissionais capacitados a fornecerem as respostas a todas as

perguntas. Ademais, empresas de grande porte não costumam habilitar profissionais menos

graduados a darem informações consideradas sensíveis - e, eventualmente, confidenciais. Foi

comum as secretárias destes executivos pedirem uma mensagem formal de correio eletrônico

para solicitação da entrevista, trazendo a identificação da pesquisadora e a instituição à qual é

afiliada, e detalhes sobre o propósito da pesquisa.

A coleta dos dados foi planejada com antecedência em relação ao prazo final da redação da

pesquisa, porquanto as agendas destes executivos costumam ser plenas de compromissos e

pontilhadas por viagens não raro de longa duração. Com isto, houve tempo suficiente para o

reagendamento das entrevistas que tiveram que ser adiadas devido a compromissos de última

hora. Teve-se o cuidado de alertar-se sobre a duração do encontro - cerca de meio dia - de

modo a que este não tivesse que ser interrompido por outros compromissos, já que isto

prejudicaria a retomada do contato. No caso de alguns executivos, foi solicitado à

pesquisadora o envio antecipado do questionário para o conhecimento prévio do seu

conteúdo.

No dia da entrevista, levaram-se duas cópias impressas do formulário, entregando-se uma ao

entrevistado para que ele pudesse acompanhar as perguntas e melhor poder selecionar as

respostas mais adeqüadas. Lápis e borracha foram essenciais para a marcação das respostas,

porquanto nem sempre a primeira resposta fornecida pelo entrevistado era a correta: no

procedimento já mencionado de, a cada resposta, desenvolver-se o assunto tratado por meio

de uma conversa informal, foi comum ocorrer uma segunda reflexão a respeito dos assuntos

um pouco mais complexos, o que implicou corrigir-se a primeira resposta.

No caso do formulário destinado à avaliação da estratégia da empresa, em cujo final consta

um quadro com escala Lickert sobre a força relativa da empresa relativamente a seus

competidores mais relevantes, este foi preenchido pelo entrevistado no formulário do

entrevistador, onde já constam as demais respostas. No caso, deve-se tomar cuidado para que

o quadro esteja impresso em apenas uma folha já que as respostas são marcadas referindo-se à

escala Lickert que consta na primeira linha da tabela.

Ao final da entrevista, foi importante avisar-se o entrevistado de que, eventualmente, um novo

contato poderia ocorrer, por telefone ou por correio eletrônico, caso alguma dúvida surgisse

ao longo da tabulação das respostas - isto porque é raro não ocorrerem dúvidas posteriores,

que podem ser esclarecidas à distância. De fato, vários destes contatos posteriores vieram a

ocorrer, porquanto o resgate das respostas por vezes implicou alguns questionamentos por

parte da pesquisadora.

Se perguntado sobre a duração aproximada do encontro, a entrevistadora procurava informar

corretamente a respeito - cerca de meio dia - mesmo arriscando-se a uma reação

eventualmente negativa por parte do entrevistado, causada por tamanho compromisso de

tempo. Preferiu-se a sinceridade à frustração de ver o encontro prejudicado pela sobreposição

de compromissos de um executivo mal informado.

19

3. Perguntas do Estudo de Caso

Estas perguntas são como que lembretes ao pesquisador sobre as informações que necessitam

ser levantadas, e seus porquês, ao longo da aplicação dos formulários.

O formulário da presente pesquisa foi composto de perguntas estruturadas de diversas formas

(“sim” e “não” , múltipla escolha, escala Lickert e perguntas abertas). Obviamente houve

casos de respostas no formato “sim” e “não” em que a resposta do entrevistado não carecia ser

complementada com mais informações (“Sua empresa tem mais de uma planta para a

produção de laranja?”), porém houve outros em que uma informação paralela era importante

para o perfeito entendimento da estratégia da empresa.

No caso do formulário destinado à avaliação da estratégia da empresa, as mais relevantes

perguntas paralelas seriam:

•

•

•

•

•

•

•

•

•

•

•

Em que ano sua empresa foi fundada?

−

perguntar-se se o ano da fundação equivaleu ao do início da produção de

suco

−

perguntar-se se foi simultâneo o início da produção apenas de laranjas e a

transformação destas em suco