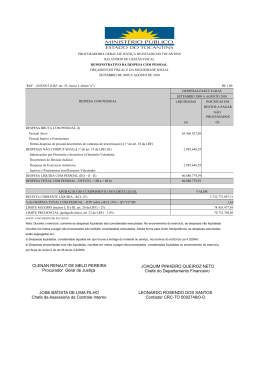

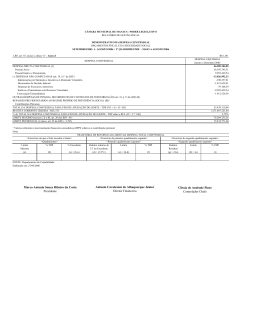

A Lei de Responsabilidade Fiscal e a Polêmica das Despesas com Pessoal (texto atualizado) Edson Ronaldo Nascimento ([email protected]) Brasília – Agosto de 2003 A LRF e a Polêmica das Despesas com Pessoal por Edson Ronaldo Nascimento1 1. Introdução A Lei Complementar n° 101, de 4 de maio de 2000 (LRF), entre outras matérias, tem por escopo o artigo 169 da Constituição Federal de 1988, que determina, in verbis: “Art. 169. A despesa com pessoal ativo e inativo da União, dos Estados, do Distrito Federal e dos Municípios não poderá exceder os limites estabelecidos em lei complementar”. Esse dispositivo constitucional está regulamentado desde 1995 a partir da edição da Lei Complementar n° 82 (Lei Camata) e sua reedição, a Lei Complementar n° 96, de 31 de maio de 1999, revogada pelo artigo 75 da LRF Ressalte-se que o artigo 169 da Constituição Federal de 1988 foi modificado pela Emenda Constitucional nº 19 de 1998 (EC/19). Essa Emenda Constitucional tornou ainda mais rígido o controle dos gastos com pessoal na administração pública, autorizando o administrador a demitir, se necessário (e em condições especiais) o servidor estável para o cumprimento da norma constitucional, conforme se verifica no seu artigo 21, que determina, in verbis: Art. 21. da EC 19 de 1998: “O art. 169 da Constituição Federal passa a vigorar com a seguinte redação: 1 Economista, autor do livro Finanças Públicas:União, Estados e Municípios – Ed. Vestcon. Brasília. dezembro de 2002. 2 Art. 169. A despesa com pessoal ativo e inativo da União, dos Estados, do Distrito Federal e dos Municípios não poderá exceder os limites estabelecidos em lei complementar. § 1º (...) § 3º Para o cumprimento dos limites estabelecidos com base neste artigo, durante o prazo fixado na lei complementar referida no caput, a União, os Estados, o Distrito Federal e os Municípios adotarão as seguintes providências: I - redução em pelo menos vinte por cento das despesas com cargos em comissão e funções de confiança; II - exoneração dos servidores não estáveis. § 4º Se as medidas adotadas com base no parágrafo anterior não forem suficientes para assegurar o cumprimento da determinação da lei complementar referida neste artigo, o servidor estável poderá perder o cargo, desde que ato normativo motivado de cada um dos Poderes especifique a atividade funcional, o órgão ou unidade administrativa objeto da redução de pessoal”. Já a Lei Complementar n° 101, a partir do seu artigo 18, define despesas de pessoal da seguinte forma: Art. 18. Para os efeitos desta Lei Complementar, entende-se como despesa total com pessoal: o somatório dos gastos do ente da Federação com os ativos, os inativos e os pensionistas, relativos a mandatos eletivos, cargos, funções ou empregos, civis, militares e de membros de Poder, com quaisquer espécies remuneratórias, tais como vencimentos e vantagens, fixas e variáveis, subsídios, proventos da 3 aposentadoria, reformas e pensões, inclusive adicionais, gratificações, horas extras e vantagens pessoais de qualquer natureza, bem como encargos sociais e contribuições recolhidas pelo ente às entidades de previdência (grifo nosso). § 1º Os valores dos contratos de terceirização de mão-de-obra que se referem à substituição de servidores e empregados públicos serão contabilizados como “Outras Despesas de Pessoa”l. A grande polêmica em relação a esse dispositivo legal diz respeito ao seu § 1° que vem dividindo opiniões no Brasil desde a sanção da LRF. O parágrafo primeiro do artigo 18 introduz a conta “contratos de serviços de terceiros em substituição a servidores públicos”, novidade dentro do estudo da contabilidade pública. Até a edição da LRF, tal rubrica contábil era desconhecida dos contadores e dos demais estudiosos das finanças públicas. A intenção do legislador, neste caso, foi evitar que o setor público (no caso o irresponsável), utilize artimanhas contábeis para “burlar” os ditames da LRF. Este artigo tem ocasionado descontentamento à maioria dos administradores públicos e estranheza aos juristas e contabilistas. Na verdade, a maior dificuldade neste caso diz respeito à interpretação da norma: serão todos os serviços terceirizados, afinal, somados aos limites de pessoal? Qual a forma de substituir servidores, além do concurso público? É necessário um esclarecimento maior quanto à forma de contabilização deste tipo de despesa, bem como a sua clara identificação dentro do plano de contas. De acordo com a LRF, a Contabilidade Geral da União é o órgão competente para dirimir dúvidas quanto a operacionalidade da LRF, enquanto não estiver em funcionamento o Conselho de Gestão Fiscal, previsto no seu art. 67. Acrescentamos neste título a opinião dos Tribunais de Contas sobre esta matéria: 4 “Terceirização consiste na contratação de empresas prestadoras de serviços, e atualmente emprega-se este vocábulo para designar a prática adotada por muitas empresas de contratar serviços de terceiros para as suas atividades meio”. Além disso, de acordo com o Tribunal de Contas do Rio Grande do Sul: “Vê-se que a terceirização, na Administração Pública, envolve um conceito de delegação a outra empresa para execução de determinado serviço ou trabalho, gerando, desse modo, atividade de execução indireta, bem definida pelo recente Decreto nº 2.271, de 7 de julho de 1997.” Assim, terceirização de mão-de-obra significaria a contratação de empresas prestadoras de serviços, as quais, evidentemente, alocariam mão-de-obra. Desta forma, funcionários das empresas contratadas não manteriam qualquer vínculo jurídico ou funcional com o Poder Público, não podendo, conseqüentemente, ser caracterizados como agentes públicos, não adentrando no conceito de pessoal ativo. Aparentemente esta regra estaria em conflito com os limites a que alude o caput do art. 169 da CF, o qual disciplina despesa tão somente com pessoal ativo e inativo. Aceitando-se a tese de que o disposto no mencionado § 1º do art. 18 afronte aos ditames constitucionais e, por este motivo, deva ser afastado, tal fato não autorizará a que os Poderes e órgãos referidos no art. 20 busquem contratar serviços de terceiros, objetivando fugir dos limites de despesas com pessoal a que estejam submetidos, face à limitação imposta no art. 72, para a contratação de serviços de terceiros, a seguir transcrito: “Art. 72. A despesa com serviços de terceiros dos Poderes e órgãos referidos no art. 20 não poderá exceder, em percentual da receita 5 corrente líquida, a do exercício anterior à entrada em vigor desta Lei Complementar, até o término do terceiro exercício seguinte.” A regra posta no transcrito artigo 72 estabelece um limitador de comprometimento da receita corrente líquida com serviços de terceiros. Tal limite, que vigorará até 31-12-2003, deve ser calculado tomando-se por base o total das contratações de prestação de serviços com terceiros celebrados no exercício de 1999, e verificando qual a sua participação percentual em relação ao montante da receita corrente líquida arrecadada no mesmo exercício. Atualmente, na medida em que não há manifestação do STF quanto a inconstitucionalidade do § 1º do artigo 18, devemos atentar para as seguintes situações: 1) Entes públicos que tem nos serviços de terceiros percentual importante da sua RCL: é o caso, por exemplo do Estado do Tocantins e seus Municípios, onde esta rubrica aproxima-se, em termos percentuais, dos limites com gastos com pessoal. Os serviços terceirizados no conjunto dos Municípios do Estado do Tocantins, consomem cerca de 30% da sua RCL anual, contra 40% dos gastos médios com a folha de pagamentos. Neste caso, ao acrescentar no limite de gastos com pessoal a totalidade dos serviços de terceiros, o percentual médio de comprometimento passaria de 70% da RCL, portanto, acima dos limites legais. 2) Desconsiderando as situações extremas, conforme exemplo anterior, em outras situações o percentual com serviços de terceiros obedece a média nacional: cerca de 10% da RCL anual. Neste caso, caracterizando-se aqueles serviços de terceiros em substituição de pessoal, de forma a somarem as despesas com pessoal, o seu efeito 6 sobre o volume total dos gastos com pessoal torna-se muitas vezes, residual. 3) Muitas vezes, a opção pela contratação de serviços terceirizados representará um ônus menor para o ente público. No caso do Tocantins, Estado em construção, a opção pela terceirização indica a necessidade de mão-de-obra para a montagem da infra-estrutura pública. Finalizada esta fase de constituição e implantação física da máquina administrativa, cessa a necessidade destes serviços, sendo sua rescisão facilitada pelo instrumento jurídico que o norteia: um contrato de serviços. Na opção pela contratação de funcionários públicos através de concurso, finalizados os trabalhos, teríamos um contingente de pessoal sem função dentro do serviço público. 4) Dessa forma, a análise das limitações para contratação de pessoal deve ser verificada caso a caso. Buscando-se no espírito da LRF a eficiência na alocação de recursos e economia para os cofres públicos, deve-se atentar para que a interpretação prática da LRF leve em consideração este s pressupostos. E isto já está ocorrendo por parte de Tribunais de Contas, preocupados, neste caso, com a governabilidade. Não se deve imputar ao administrador público uma tarefa que implique em dificuldades para desenvolvimento sócioeconômico local, sob pena de colocar em risco a validade da LRF, criando, neste caso, resistência à sua implantação. Por fim, a partir do artigo 86 da Lei no 10.707, de 30 de julho de 2003 (LDO da União para 2004) apresenta-se a forma como o Governo Federal vem tratando a questão das substituições de servidores: 7 “Art. 86. O disposto no § 1º do art. 18 da Lei Complementar nº 101, de 2000, aplica-se exclusivamente para fins de cálculo do limite da despesa total com pessoal, independentemente da legalidade ou validade dos contratos. Parágrafo único. Não se considera como substituição de servidores e empregados públicos, para efeito do caput, os contratos de terceirização relativos à execução indireta de atividades que, simultaneamente: I - sejam acessórias, instrumentais ou complementares aos assuntos que constituem área de competência legal do órgão ou entidade, na forma de regulamento; II - não sejam inerentes a categorias funcionais abrangidas por plano de cargos do quadro de pessoal do órgão ou entidade, salvo expressa disposição legal em contrário, ou sejam relativas a cargo ou categoria extintos, total ou parcialmente; III - não caracterizem relação direta de emprego”. Outros instrumentos legais como a Emenda Constitucional n° 25, de 14 de fevereiro de 2000 não alteraram o artigo 169 da CF/88. Esse dispositivo,vem regulamentar situação específica, qual seja, o limite de despesas com o Poder Legislativo Municipal, não alcançando os demais poderes da administração pública em nível nacional. O objetivo do presente texto é fomentar a discussão em torno das despesas com pessoal a partir da edição da LRF. 8 2. Limites para as despesas com pessoal O constituinte de 1988 já manifestava preocupação quanto ao controle das despesas com pessoal, o que podemos verificar a partir do texto do artigo 38 dos ADCT: ”Art. 38. Até a promulgação da lei complementar referida no art. 169, a União, os Estados, o Distrito Federal e os Municípios não poderão despender com pessoal mais do que sessenta e cinco por cento do valor das respectivas receitas correntes. Parágrafo único. A União, os Estados, o Distrito Federal e os Municípios, quando a respectiva despesa de pessoal exceder o limite previsto neste artigo, deverão retornar àquele limite, reduzindo o percentual excedente à razão de um quinto por ano”. Essa regra vigorou até 1995, quando foi editada a Lei Complementar n°82, conforme já asseverado. Mas qual foi a motivação do constituinte de 1988 para determinar um limite para as despesas com pessoal ? Qual é, de fato, o objetivo do supracitado artigo 169 da Lei Maior? As respostas para essas questões podem ser apresentadas da seguinte forma: a folha de pagamentos representa o principal item da despesa pública nas três esferas de governo no Brasil e o seu descontrole pode trazer conseqüências desastrosas à administração pública. Portanto, essas despesas deverão ser limitadas de forma a não comprometer uma parcela excessiva das receita públicas, deixando uma margem insuficiente para o atendimento do conjunto das prioridades e programas governamentais. Os limites para despesas com pessoal, definidos a partir da Lei Camata e da Lei de Responsabilidade Fiscal, partiram da análise das contas públicas nacionais durante a década de 90 que apresentaram as seguintes constatações: em linhas gerais, existem algumas despesas que podem ser tratadas como despesas fixas 9 dentro do setor público, da mesma forma como acontece com algumas despesas no setor empresarial (privado). Na administração pública essas despesas referemse aos custos com materiais e serviços, necessários para a manutenção da máquina pública, onde estão incluídas as contas de luz, água, serviços terceirizados, etc. São as chamadas despesas de custeio, não incluídos, nesse caso, os gastos com pessoal que também pertencem a esse grupo de despesas. Outro gasto permanente dentro do setor público nas três esferas de governo é aquele referente ao pagamento da dívida. Dados de 2001 extraídos dos balanços estaduais e municipais, mostram que a totalidade dos Estados brasileiros, além de 85% dos Municípios realizaram pagamento de dívida no período. O pagamento da dívida significa o cumprimento de contratos assumidos pelo setor público junto ao próprio setor público2 e junto ao setor privado da economia. A não ser em casos excepcionais, as administrações públicas estão obrigadas a honrar seus compromissos junto a terceiros garantindo a própria credibilidade do setor público. Outras despesas imprescindíveis para a manutenção dos serviços públicos dizem respeito aos gastos com investimentos que, obrigatoriamente, o Estado deve realizar a cada ano em função do crescimento da demanda por esses serviços. Ressalte-se que parte dos investimentos públicos é custeada por recursos de terceiros (empréstimos), o que demonstra uma relação direta entre as despesas com investimentos e o serviço da dívida. A cada ano os governos devem construir novas escolas, pavimentar vias públicas, aumentar a oferta do número de leitos hospitalares, etc, em função do fluxo migratório populacional. Esse tipo de despesa refere-se às chamadas despesas de capital e encontra-se inserido dentro da rubrica “Investimentos”. São também despesas essenciais para a melhoria da qualidade de vida da população, que consomem a cada ano parte da receita corrente líquida (RCL) de Estados e 2 Outras esferas de governo 10 Municípios. Mas que parte é essa? Que parcela da RCL dos Estados e Municípios é necessária para atender às despesas com a manutenção da máquina administrativa, o pagamento da dívida e os gastos com investimentos necessários a cada ano? O quadro a seguir mostra o total desses gastos, analisados no período 1995 a 2000, como percentual da RCL anual. Despesas Estaduais em Relação a RCL Período Manutenção da Pagamento da Investimentos Máquina Dívida Básicos 1995 14% 17% 11% 1996 16% 18% 11% 1997 16% 24% 12% 1998 18% 20% 29% 1999 12% 12% 12% 2000 20% 13% 9% Média Anual 16% 17% 14% Despesas Municipais em Relação a RCL * Período Manutenção da Pagamento da Investimentos Máquina Dívida Básicos 1995 34% 5% 22% 1996 30% 5% 22% 1997 27% 5% 12% 1998 48% 9% 11% 1999 35% 2% 12% 2000 31% 3% 11% Média Anual 34% 5% 15% Fonte:STN/ FINBRA * Informações de todos os Estados e de uma amostra de 3.900 Municípios 11 A partir das informações apresentadas no quadro anterior, podemos identificar alguns aspectos das despesas estaduais e municipais: 1.Em média, Estados e Municípios gastaram a cada ano, entre 14% e 15% da RCL com despesas de investimentos (inclusive inversões financeiras). Esses resultados foram extraídos dos balanços orçamentários municipais e estaduais a partir da rubrica Despesas de Capital (somatório das contas Investimentos e Inversões Financeiras). Não incluem, portanto, despesas com pessoal (despesas correntes de custeio). 2.O custo da maquina administrativa municipal é, em média, maior que o custo da máquina administrativa estadual (não computadas as despesas com pessoal). Ressalte-se ainda que estão incluídos nessas despesas os serviços terceirizados que, em geral, são maiores nos Municípios do que nos Estados. 3.O pagamento da dívida pública consome um volume maior dos recursos estaduais, em relação aos gastos municipais com essa rubrica. Consideramse, nesse caso, as despesas com encargos mais amortizações da dívida pública a cada ano. Ressalte-se que no período analisado, o incremento no pagamento da dívida pública em 1997 e 1998 nos Estados e nos Municípios, leva em consideração o refinanciamento dessas dívidas e as amortizações extraordinárias que ocorreram no período. Expurgando-se esses efeitos, as despesas com o serviço da dívida estadual e municipal a cada ano cairiam para cerca de 13% e 3%, em média, respectivamente. 4.Em média, essas despesas que podemos chamar de “rígidas”, conforme definido anteriormente, consomem, no caso dos Estados, cerca de 40% da RCL a cada ano e, no caso dos Municípios, 50% da RCL anual. Verificamos, portanto, que em média, cerca de 45% das receitas disponíveis a Estados e Municípios, estão comprometidas com despesas que podemos chamar 12 de fixas. Restariam ainda, em média, 55% das receitas estaduais e municipais para o pagamento de gastos com pessoal, não computados nos dados apresentados. Podemos então concluir que o limite máximo de 60% da RCL definido para gastos com pessoal, surge a partir de pressupostos econômicos básicos, como por exemplo, a escassez de recursos públicos. Em outras palavras, qualquer excesso de gastos com pessoal (acima ou mesmo próximo a 60% da RCL) poderá significar a redução de recursos para a manutenção da máquina pública, para o pagamento da dívida ou para a realização do mínimo necessário de investimentos básicos. Ressalte-se que, a partir dos dados analisados poderíamos ainda inferir que o limite máximo para gastos com pessoal poderia ser mais restritivo do que aquele determinado pela LRF. 3. As despesas com pensionistas De acordo com o citado art. 169 da Constituição Federal de 1988 podemos verificar que não há no texto constitucional, referência aos pensionistas, no que se refere aos limites legais a serem definidos em Lei Complementar: “Art. 169. A despesa com pessoal ativo e inativo da União, dos Estados, do Distrito Federal e dos Municípios não poderá exceder os limites estabelecidos em lei complementar”.(grifo nosso). De fato, partindo-se de uma interpretação literal da Constituição Federal, poderíamos concluir que o legislador pretendeu com esse dispositivo dispensar (ou mesmo evitar) a inclusão dos gastos com pensionistas nos limites de pessoal. Ou seja, dentro dessa linha de raciocínio apenas pessoal ativo e inativo devem compor o total das despesas com pessoal. Nesse contexto, poderíamos concluir ainda que encargos sociais, gratificações, horas extras, vantagens pessoais de qualquer natureza considerados, etc (conforme disposto no caput do artigo 18 da LRF), 13 também não poderiam ser contabilizados como despesas de pessoal, já que não estão contemplados no citado artigo 169. Para chegarmos a conclusões consistentes sobre essa matéria, convém ainda relembrar o magistério de Carlos Maximiliano, em sua Hermenêutica e Aplicação do Direito, in verbis (editora Forense, 16ª edição, página 166): “ Deve o Direito ser interpretado inteligentemente: não de modo que a ordem legal envolva um absurdo, prescreva inconveniências, vá ter a conclusões inconsistentes ou impossíveis.” Somamos aos ensinamentos do grande jurista o parecer de Antônio Sérgio Baptista, Coordenador do Conselho Técnico da Associação Paulista de Municípios: “A interpretação de qualquer dispositivo legal não pode ser meramente literal; indispensável que seja sistemática, isto é, deve abranger os textos legais como um todo aberto, observando os princípios, as normas e os valores jurídicos, fixando-lhes o alcance para buscar a solução mais correta das questões suscitadas, especialmente quando se está diante de matéria nova, controversa e, por isso mesmo, ainda não suficientemente sedimentada pela doutrina”3. Quando a LRF estabeleceu o limite de 60% da RCL para gastos com pessoal (definido nos termos do artigo 18) incluiu nesse montante os gastos com pensionistas. Nesse caso, considerando os objetivos da Lei Complementar n° 101, as questões para as quais devemos atentar são as seguintes: a figura do pensionista está, em termos financeiros, econômicos (ou mesmo jurídicos), deslocada da figura do inativo? Sabemos que, na maioria dos casos, quem arca 3 Em “A Lei de Responsabilidade Fiscal e o encerramento do exercício de 2000. A disponibilidade de caixa e os restos a pagar” (texto divulgado pelo BNDES). 14 com a despesa do servidor aposentado é o tesouro público. Será diferente no caso do pensionista? O resultado não é o mesmo para as finanças públicas ? Ou seja, gastos com pensionistas não representam despesas públicas, competindo por recursos com outros gastos? Entendo que aqueles que defendem a retirada das despesas de pensionistas do cômputo dos gastos com pessoal devem defender também a mudança no limite legal para as despesas com pessoal. Ou seja, o legislador, a partir da LRF, definiu um limite legal (60% da RCL) para despesas com pessoal, inclusive pensionistas. Se retirarmos os pensionistas desse total, devemos rever o limite legal, mantendo assim a coerência entre os objetivos da LRF (equilíbrio das contas públicas) e a legalidade da norma. Ressalte-se que, as despesas com pensionistas consomem, em média, 1% da RCL municipal e 2% da RCL estadual à cada ano.4 A Lei Complementar n° 96, de 1999 (LC 96/99), revogada pela LRF, até maio de 2000 regulamentava o art. 169 da Constituição Federal de 1988. De acordo com o art. 2º desse dispositivo legal, observamos que os pensionistas também fazem parte das despesas totais com pessoal: “Art. 2º Para os fins do disposto nesta Lei Complementar, consideramse: I - Despesas Totais com Pessoal: o somatório das Despesas de Pessoal e Encargos Sociais da administração direta e indireta, realizadas pela União, pelos Estados, pelo Distrito Federal e pelos Municípios, considerando-se os ativos, inativos e pensionistas, excetuando-se as obrigações relativas a indenizações por demissões, inclusive gastos com incentivos à demissão voluntária”;(grifo nosso). 4 Dados extraídos dos Balanços Orçamentários de Estados e de uma amostra de 3.900 Municípios 15 Não temos conhecimento de questionamentos jurídicos em relação a essa regra que vigorou no Brasil de 31 de maio de 1999 a 4 de maio de 2000. Cumpre ressaltar que a principal diferença entre a LC 96/99 e a LC 101/00, no que se refere às despesas com pessoal, é que esta impõe sanções pessoais e institucionais para aqueles que descumprirem a norma legal. Não havendo do ponto de vista contábil e financeiro, justificativa para a exclusão dos pensionistas das despesas com pessoal, já que essas, assim como os gastos com ativos e os inativos, são cobertos com receitas públicas, tentarei, abordar algumas questões jurídicas envolvidas nesse debate. A primeira conclusão que podemos extrair da discordância em relação às regras do artigo 18 da LRF (que inclui pensionistas no total das despesas com pessoal) é que os defensores dessa teoria não reconhecem a Lei Complementar nº 101 como instrumento regulador e normatizador do art. 169 da Constituição Federal de 1988. Mas não é possível à Lei Complementar n° 101 materializar a vontade do Constituinte? Qual a natureza e qual o alcance da Lei Complementar no nosso ordenamento jurídico nacional? De acordo com o Ministro Fernando Gonçalves, do Tribunal de Contas da União, em parecer publicado no DOU em 26/05/97, “Leis complementares prestam-se ao desenvolvimento normativo de temas materialmente constitucionais, é dizer, temas cujo conteúdo é próprio da Constituição, mas que dependem, para sua aplicabilidade, de um desdobramento e detalhamento que não se coaduna com o caráter tendencialmente sintético e rígido que se espera das constituições”5. 5 Carlos Pinto Coelho Mota, et all. 16 Já Ives Gandra Martins, assim se manifestou quando ao alcance das Leis Complementares: “Considero a lei complementar uma lei nacional. Inclusive no que diz respeito às leis complementares que veiculam normas auto-aplicáveis..... Por esta razão tenho defendido a tese de que a lei complementar, que cria normas gerais, é lei da federação e não da União, emprestando esta o seu aparelho legislativo à Federação, que, por maioria absoluta, das Casas Legislativas da própria Federação (Senado) e do povo (Câmara), produz uma lei de dignidade legislativa superior à lei ordinária”6. Nesse caso, a Lei Complementar n° 101, de 2000, tratando de normas gerais e tendo o aval das duas Casas Legislativas nacionais buscou, para o bom funcionamento das finanças públicas nacionais, reduzir a pressão de determinadas despesas sobre os cofres públicos. Se a norma não atende à população, certamente que o cidadão é a parte mais legítima para questionar a norma. No entanto, nos últimos tempos, nenhuma outra lei votada e sancionada pelo Congresso Nacional, encontrou tamanha aceitação popular quanto a Lei de Responsabilidade Fiscal. Outro aspecto a ser ressaltado é que o texto da EC 25/2000, inserido na Constituição Federal, na forma dos atuais arts. 29 e 29-A, é auto-aplicável ao definir os limites totais de gastos e dos gastos com pessoal para as Câmaras municipais, não necessitando de qualquer outra norma regulamentadora para assegurar o seu entendimento ou a sua exeqüibilidade. Os demais Poderes e órgãos públicos, nas três esferas, têm esse assunto regulamentado por via da LRF. A propósito, em direito público há um princípio consagrado, segundo o qual os agentes públicos têm como limites de sua ação a norma legal, não lhes cabendo ampliar nem restringir os seus efeitos. 6 Idem 17 Por fim, cumpre ressaltar que a retirada das despesas com pensionistas do cômputo dos gastos com pessoal, servirá apenas para melhorar a situação de Estados e Municípios que estejam, por exemplo, gastando 61% ou 62% da sua RCL com pessoal. Nesses casos, retirando-se os pensionistas, esses entes retornariam ao limite legal (60% da RCL) resolvendo-se no plano contábil, problemas que deveriam ser solucionados no âmbito administrativo. Da mesma forma, a retirada do Imposto de Renda Retido na Fonte - IRRF das despesas com pessoal e da RCL, medida adotada em algumas unidades federadas, em meu entendimento, representa uma forma de ajuste contábil que vem atender interesses da administração pública e não os interesses da sociedade. 4. A retirada dos inativos do total das despesas com pessoal Existe ainda no País, uma corrente de juristas e de representantes das Cortes de Contas que defende, a exclusão dos inativos, além da retirada dos encargos sociais e previdenciários do cômputo das despesas com pessoal. O argumento busca consistência no aparente conflito entre a LRF, o artigo 169 da Constituição Federal e a Emenda Constitucional n° 25, de 2000. Além disso, de acordo com os defensores dessa tese as regras definidas na norma constitucional emendada (art. 29-A), deverão alcançar toda a administração pública. Em primeiro lugar devemos observar o texto do art. 29-A, da CF/88: “Art. 29 - A. O total da despesa do Poder Legislativo Municipal, incluídos os subsídios dos Vereadores e excluídos os gastos com inativos, não poderá ultrapassar os seguintes percentuais, relativos ao somatório da receita tributária e das transferências previstas no § 5º do art 153 e nos artigos 158 e 159, efetivamente realizado no exercício anterior: 18 I - oito por cento para Municípios com população de até cem mil habitantes; II - sete por cento para Municípios com população entre cem mil e um trezentos mil habitantes; III - seis por cento para Municípios com população entre trezentos mil e um e quinhentos mil habitantes; IV - cinco por cento para Municípios com população acima de quinhentos mil habitantes”;(grifei) Observa-se que essa regra refere-se explicitamente às despesas com o Poder Legislativo municipal e, em linhas gerais ,não conflita com as regras definidas na LRF. São disposições diferentes: enquanto a LRF trata das despesas com pessoal de todos os poderes, com limites definidos para cada caso, tendo-se por parâmetro a RCL, o artigo 29-A da Carta Magna e a EC 25 tratam apenas dos limites do legislativo municipal, a partir de um parâmetro diverso da LRF, qual seja, o somatório das receitas tributárias e das transferências previstas no § 5º do art. 153 e nos arts. 158 e 159 da CF/88. Entendo que existe ainda um outro argumento a sinalizar no sentido de que não se faça a exclusão das despesas com inativos conforme definido pela LRF. Refiro-me ao fato de que tanto a receita que serve de base de cálculo para os gastos totais das Câmaras municipais, quanto à composição da despesa com pessoal – que o art. 29-A denomina “folha de pagamento” – são diferentes. Em outros termos, o limite de despesas de pessoal dos legislativos municipais não é o mesmo que o definido na LRF, da mesma forma que a sua base de cálculo, ou referencial, não é a Receita Corrente Líquida – RCL. Portanto, o legislativo municipal deverá atender as duas normas (ambas constitucionais), observando-se sempre a mais rígida, já que a intenção dos dois dispositivos é o controle e a limitação das despesas com pessoal. Em outras palavras, no que colidir com a EC 25, a LRF não se aplica, por vício de 19 inconstitucionalidade. No entanto, em qualquer situação, prevalecerá o limite mais rígido para as despesas com o Poder Legislativo municipal. Percebe-se que a tentativa de manter os inativos fora dos limites com pessoal na LRF, tendo-se por argumento o art n°29 –A da CF, é uma medida forçosa, sem nenhum amparo legal e que, portanto, não se sustenta. Procurarei abordar essa questão dentro de uma análise econômica com os prováveis efeitos financeiros sobre as contas dos entes públicos que viessem a adotar essa regra. Diferente das despesas com pensionistas que consomem em média entre 1% e 2% da RCL municipal e estadual, respectivamente, as despesas com inativos representam, no primeiro caso, em média, 5% da RCL anual e 10% no caso dos Estados. Ressalte-se que em alguns Estados, as despesas com inativos ultrapassam a 40% do total dos gastos com pessoal (Rio Grande do Sul e Minas Gerais são dois exemplos). Dessa forma, a retirada dos inativos das despesas com pessoal poderia trazer sérios problemas para as administrações municipais e estaduais, podendo levar ao desequilíbrio das contas públicas, contrário ao princípio de equilíbrio definido no art. 1º da LRF. Na medida em que os demonstrativos fiscais apresentassem baixos níveis de comprometimento com a folha de pagamentos, a pressão para aumentos, reajustes salariais, etc, seriam inevitáveis. Cumpre ainda ressaltar que, para que retirássemos inativos do total das despesas com pessoal seria necessário reduzir o limite legal de Estados e Municípios para, no máximo, 50% da RCL, mantendo-se dessa forma os objetivos da Lei Complementar n° 101: responsabilidade fiscal e equilíbrio das contas públicas. 20 Por fim lembro que o Ministério Público Federal (o mesmo ocorrendo em nível estadual) vem manifestando preocupação em relação às “formas artificiais para o ajuste das contas públicas”.Da mesma forma, o Tribunal de Contas da União vem procurando orientar os gestores públicos no sentido da correta interpretação da LRF, conforme se verifica na Decisão 211/2001 daquela Corte que determina, in verbis (grifo do TCU): “Cabe destacar, nesta oportunidade, que esta Corte de Contas tem acompanhado com a maior aplicação, os esforços que vêm sendo desenvolvidos por todos, em todas as esferas da administração pública, no sentido de se dar correta interpretação à Lei de Responsabilidade Fiscal, que tem suscitado uma série de dúvidas na sua correta aplicação. Prova disso é a grande dedicação que tem sido dada ao tema por Técnicos desta Casa, com integral apoio de seus Ministros, para que não pairem dúvidas quanto à aplicação da nova Lei. Oportuno, também, transcrever os dispositivos legais ora em análise, ou seja, os artigos 54 e 55 da Lei de Responsabilidade Fiscal, in verbis: ................................................................................................................... Art. 55. O relatório conterá: I - comparativo com os limites de que trata esta Lei Complementar, dos seguintes montantes: a) despesa total com pessoal, distinguindo a com inativos e pensionistas; ..................................................................................................................” 5.Conclusões Sabemos que existe uma preocupação muito grande por parte de alguns gestores públicos com as sanções fiscais e institucionais impostas a partir da LRF. Entendo que essa preocupação não atinge a maioria das administrações públicas 21 brasileiras que, desde 19957, vem realizando um esforço importante para atingir o equilíbrio fiscal auto-sustentável. A constatação de que alguns entes não vêem pensionistas como despesas de pessoal e outros não consideram inativos dentro dessa rubrica nos leva a pensar em qual seria a etapa seguinte (provável) dentro desse processo, qual seja, a retirada dos ativos do cômputo das despesas com pessoal, mostrando para a sociedade brasileira uma inverdade: que a folha de pagamentos não exerce nenhuma pressão sobre as contas públicas. Na busca pela transparência e pela gestão fiscal responsável devemos trabalhar as finanças públicas nas três esferas de governo de forma competente, com planejamento e com a participação popular. Conforme já asseverado, não devemos buscar no plano contábil soluções para problemas que devem ser resolvidos administrativamente. No entanto, entendo que havendo consenso entre as Cortes de Contas de que alguns itens devem ser retirados das despesas com pessoal por falta de amparo legal, devemos rever os limites definidos a partir do artigo 20 da LRF, no sentido de não ferirmos um dos princípios mais importantes da gestão fiscal responsável: o equilíbrio entre receitas e despesas públicas. De outra sorte, a prevalecerem interpretações que vão ao encontro apenas a interesses locais de um ou outro ente da Federação, estaremos comprometendo de forma irremediável o que já se alcançou nesses três anos de vigência da LRF, qual seja, a melhoria substancial na situação fiscal da maioria dos Estados e Municípios brasileiros. 7 Em 1995, com a edição do Voto 162, instituiu-se no Brasil Programas de Ajuste Fiscal em nível estadual. 22 Fica por fim a idéia da realização de estudos apurados por parte dos juristas, buscando identificar eventuais conflitos entre o texto da LRF e os citados arts. 29 e 29-A da Carta Magna. E isso não apenas na questão dos limites a serem observados pelas Câmaras Municipais. Faz-se necessária a correta adequação entre a LC 101 e a Lei Maior, de modo a respeitar a hierarquia das leis e dirimir toda e qualquer dúvida com relação à aplicação de cada um desses instrumentos no que se refere aos gastos com pessoal. Essas questões estão ligadas ao dia-a-dia das administrações públicas que devem tratar da sistemática dos gastos com pessoal de maneira uniforme. Do contrário, Estados e Municípios poderão apresentar para a mesma despesa, demonstrativos diferentes para o atendimento de diversas finalidades: para encaminhamento aos Tribunais que emitem pareceres sobre as contas públicas estaduais e municipais e para a União (que segue, em relação às despesas com pessoal, as regras da Portaria 516 da STN, de outubro de 2002) no momento da contratação de convênios, operações de crédito, etc. 23 6. Referências Bibliográficas Constituição do Brasil - Ed. Auriverde, 1988 Figueiredo, Carlos Maurício et all – Comentários à Lei de Responsabilidade Fiscal, 2ª edição, Ed. dos Tribunais, São Paulo, 2001 Mota, Carlos Pinto Coelho et all – Responsabilidade Fiscal, Ed.Del Rey, Belo Horizonte, 2000 Nascimento, Edson Ronaldo – Finanças Públicas: União, Estados e Municípios, Ed. Vestcon, Brasília, 2002 - http://www.vestcon.com.br/ 24

Download