CONSELHO REGIONAL DE CONTABILIDADE DO RIO GRANDE DO SUL MINÁRIO DE ASSUNTOS CONTÁBEIS DE PORTO ALEGRE SEMINÁ RIO ASSUNTOS CONTÁBEIS DE PORTO ALEGRE ASSUNTOÁBEIS DE PORTO ALEGRESEMINÁRIO SEMINÁRIO DE PALESTRA DESONERAÇÃO DA FOLHA PALESTRANTE: ELIANE CARVALHO VALCAM ANO 2013 APOIO: www.lefisc.com.br PARA OBTER UMA SENHA CORTESIA DO PORTAL LEFISC ENVIE UM E-MAIL PARA [email protected] (51) 3373.0000 ou consulte os números locais em nosso Portal Conteúdo programático: Desoneração da folha de pagamento Lei nº 12.546/2011, com as alterações trazidas pela Lei 12715/2012 e MP 582/2012. Decreto 7828/2012, MP 601/2012 Regime compulsório ou volitivo? Abrangência e aplicação das novas alíquotas Conceito de Receita Bruta Redução do percentual de retenção em nota fiscal Empresas com atividades mistas Exemplo de cálculo Arrecadação em DARF e GPS: Como calcular e preencher Regras de preenchimento de GFIP Ingresso da Atividade de Construção Civil e comercio varejista Obrigações acessórias CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 2 O que é a desoneração da folha de pagamento? A desoneração d a fol ha de pagamen to d as empr esas tri butadas p el o lucro real ou presumi do, ben efi ci adas pel a medi da co nsi ste, excl u si vamente, na substi tui ção tempor ári a da base de cál culo da co ntribui ção previ denci ári a patron al bási ca de 20% sobre o total da folha de pagamento de empr egado s, trabal h ado res avul so s e co ntri buintes indi vi du ai s, a qual passa a ser cal cul ada so bre a r ecei ta bruta. Esta substi tui ção tem car áter i mposi ti vo e ser á apl i cad a no perí odo de 1º.12.2011 a 31.12.2014. Venci do este pr azo, a contri bui ção previ denci ári a patron al bási ca vol tará a ser cal cul ada sobre a fo lha de pag amento. Abrange somente as atividades citadas na Lei 12.546/11. Não abrange as contribuições ao RAT e aos “Terceiros” (Outras Entidades do “Sistema S” como SESI, SENAI, SEBRAE, etc), ou seja, as empresas continuarão pagando essas contribuições sobre a folha de pagamento. As contribuições têm caráter obrigatório aos contribuintes que exerçam as atividades mencionadas na Lei 12546/2011. Embora os arts. 7º e 8º mencionem que o recolhimento sobre a receita bruta previsto na Lei nº 12.546/2011 é em substituição às contribuições previstas nos incisos I e III do art. 22 da Lei nº 8.212/91, tal substituição deve ser interpretada no sentido de que as empresas enquadradas nos artigos em questão obrigatoriamente substituem a base de cálculo da folha de pagamento pela base de cálculo da receita bruta, independentemente de haver folha ou não. As empresas que se dedicam exclusivamente às atividades referidas na Lei, nos meses em que não auferirem receita, não recolherão as contribuições previdenciária. Conceito de Receita Bruta A receita bruta que constitui a base de cálculo da contribuição substitutiva a que se referem os arts. 7º a 9º da Lei 12.546, de 14 de dezembro de 2011, compreende: a receita decorrente da venda de bens nas operações de conta própria; a receita decorrente da prestação de serviços; e o resultado auferido nas operações de conta alheia. Obs.: O resultado auferido nas operações de conta alheia são aquelas decorrentes de comissões obtidas sobre representação de bens ou serviços de terceiros. O valor do frete deverá ser considerado como integrante da Receita Bruta para os efeitos de tributação da contribuição substitutiva a que se referem os arts. 7º a 9º da Lei 12.546, de 14 de dezembro de 2011, tendo em vista que compõe o valor total da Nota Fiscal. Como interpretar a dedução das exportações nos cálculos Entende-se que, para cálculo da contribuição previdenciária sobre a receita bruta, deverá ser excluída a receita bruta das exportações, tendo em vista principalmente o inciso I do § 1º. Porém tal exclusão não deverá ser realizada quando do cálculo da razão entre a receita bruta não enquadrada e a receita bruta total. CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 3 Qual é o objetivo da desoneração da folha? Ampliar a competitividade da indústria nacional, por meio da redução dos custos laborais, e estimula as exportações, isentando-as da contribuição previdenciária. Estimular ainda mais a formalização do mercado de trabalho, uma vez que a contribuição previdenciária dependerá da receita e não mais da folha de salários. Por fim, reduz as assimetrias na tributação entre o produto nacional e importado, impondo sobre este último um adicional sobre a alíquota de Cofins-Importação igual à alíquota sobre a receita bruta que a produção nacional pagará para a Previdência Social. VIGÊNCIA E FORMA DE TRIBUTAÇÃO SETOR DE SERVIÇOS Entre 1º de dezembro de 2011 e 31 de dezembro de 2014, incidirão sobre o valor da receita bruta, em substituição às contribuições previstas nos incisos I e III do caput do art. 22 da Lei nº 8.212, de 24 de julho de 1991, as contribuições das empresas que prestam exclusivamente os serviços de Tecnologia da Informação - TI e de Tecnologia da Informação e Comunicação - TIC, assim considerados: I - análise e desenvolvimento de sistemas; II - programação; III - processamento de dados e congêneres; IV - elaboração de programas de computadores, inclusive de jogos eletrônicos; V - licenciamento ou cessão de direito de uso de programas de computação; VI - assessoria e consultoria em informática; VII - suporte técnico em informática, inclusive instalação, configuração e manutenção de programas de computação e bancos de dados; e Obs.: Incluído na redação do item VII acima “bem como serviços de suporte técnico em equipamentos de informática em geral” (vigência 04/2013). VIII - planejamento, confecção, manutenção e atualização de páginas eletrônicas. Não se aplica: Às empresas que exerçam as atividades de representação, distribuição ou revenda de programas de computador e cuja receita bruta que decorra dessas atividades seja igual ou superior a noventa e cinco por cento da receita bruta total; e Entre 1º de abril de 2012 e 31 de dezembro de 2014, será aplicado às empresas: De call center; CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 4 e de TI e TIC, ainda que se dediquem a outras atividades, além das previstas nos incisos I a VIII acima. Entre 1º de agosto de 2012 e 31 de dezembro de 2014: a) do setor hoteleiro enquadradas na subclasse 5510-8/01 da Classificação Nacional de Atividades Econômicas - CNAE 2.0; e 5510-8/01 ADMINISTRAÇÃO DE HOTÉIS 5510-8/01 HOTEL 5510-8/01 HOTEL COM OU SEM SERVIÇO DE RESTAURANTE 5510-8/01 HOTEL FAZENDA 5510-8/01 POUSADA 5510-8/01 SPA COM SERVIÇO DE ALOJAMENTO; SERVIÇOS DE Entende-se que será considerada como receita bruta de serviços de hotelaria unicamente aquela relativa à cobrança de diária pela ocupação de unidade habitacional e os serviços que forem ofertados aos hóspedes já incluídos nessas diárias, pois os demais serviços cobrados à parte serão também considerados como receita da empresa, porém não como receita bruta do serviço de hotelaria. b) que exerçam atividades de concepção, desenvolvimento ou projeto de circuitos integrados; Entre 1º de janeiro de 2013 e 31 de dezembro de 2014, será aplicado às empresas: I - de transporte rodoviário coletivo de passageiros, com itinerário fixo, municipal, intermunicipal em região metropolitana, intermunicipal, interestadual e internacional enquadradas nas classes 4921-3 e 4922-1 da CNAE 2.0; 4921-3 TRANSPORTE RODOVIÁRIO COLETIVO DE PASSAGEIROS, COM ITINERÁRIO FIXO, MUNICIPAL E EM REGIÃO METROPOLITANA 4922-1 TRANSPORTE RODOVIÁRIO COLETIVO DE PASSAGEIROS, COM ITINERÁRIO FIXO, INTERMUNICIPAL, INTERESTADUAL E INTERNACIONAL II - de manutenção e reparação de aeronaves, motores, componentes e equipamentos correlatos; III - de transporte aéreo de carga; IV - de transporte aéreo de passageiros regular; V - de transporte marítimo de carga na navegação de cabotagem; VI - de transporte marítimo de passageiros na navegação de cabotagem; VII - de transporte marítimo de carga na navegação de longo curso; VIII - de transporte marítimo de passageiros na navegação de longo curso; IX - de transporte por navegação interior de carga; CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 5 X - de transporte por navegação interior de passageiros em linhas regulares; e XI - de navegação de apoio marítimo e de apoio portuário. Entre 1º abril de 2013 e dezembro de 2014, será aplicado às empresas: As empresas do setor de construção civil, enquadradas nos grupos 412, 432, 433 e 439 da CNAE 2.0. 412 CONTRUÇÃO DE EDIFICIO 432 INSTALAÇÕES ELÉTRICAS, HIDRÁULICAS E OUTRAS INSTALAÇÕES EM CONSTRUÇÕES 433 OBRAS DE ACABAMENTO 439 OUTROS SERVIÇOS ESPECIALIZADOS PARA CONSTRUÇÃO Retenção Previdenciária no Setor de Serviços (a partir de 08/2012) No caso de contratação de empresas para execução dos serviços acima, por meio de cessão de mão de obra, na forma definida pelo art. 31 da Lei nº 8.212, de 1991, a empresa contratante deverá reter 3,5% (três inteiros e cinco décimos por cento) do valor bruto da nota fiscal ou fatura de prestação de serviços. As alíquotas da contribuição serão de: I – 2,5% (dois inteiros e cinco décimos por cento), no período entre 1º dezembro de 2011 e 31 de julho de 2012; II – 2,0% (dois por cento), no período entre 1º de agosto e 31 de dezembro de 2014; III – 2,0% (dois por cento), no período entre 1o de janeiro de 2013 e 31 de dezembro de 2014, para as empresas referidas no inciso I do item anterior; e IV – 1,0% (um por cento), no período entre 1º de janeiro de 2013 e 31 de dezembro de 2014, para as empresas referidas nos incisos II a XI do item anterior. V – 2,0% (dois por cento), no período entre 1º de abril de 2013 e 31 de dezembro de 2014, para as empresas da construção civil. SETOR INDUSTRIAL Entre 1º de dezembro de 2011 e 31 de dezembro de 2014, incidirão sobre o valor da receita bruta, em substituição às contribuições previstas nos incisos I e III do caput do art. 22 da Lei nº 8.212, de 1991, as contribuições das empresas que fabriquem os produtos classificados na Tabela de Incidência do Imposto sobre Produtos Industrializados - TIPI, aprovada pelo Decreto nº 7.660, de 23 de dezembro de 2011, nos seguintes códigos: CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 6 I - 3926.20.00, 40.15, 42.03, 43.03, 4818.50.00, 63.01 a 63.05, 6812.91.00, 9404.90.00 e nos capítulos 61 e 62; e II - 4202.11.00, 4202.21.00, 4202.31.00, 4202.91.00, 4205.00.00, 6309.00, 64.01 a 64.06. Entre 1º de abril de 2012 e 31 de dezembro de 2014, às empresas que fabriquem os produtos classificados na TIPI nos seguintes códigos e posições: I - 41.04, 41.05, 41.06, 41.07 e 41.14; II - 8308.10.00, 8308.20.00, 96.06.10.00, 9606.21.00 e 9606.22.00; e III - 9506.62.00. Entre 1º de agosto de 2012 e 31 de dezembro de 2012: I - Às empresas que fabricam os produtos classificados na TIPI nos códigos referidos no Anexo I do Decreto 7828/2012; e Entre 1º de janeiro de 2013 e 31 de dezembro de 2014, às empresas que fabricam os produtos classificados na TIPI nos códigos referidos no Anexo II do Decreto 7877/2012 e do Anexo da MP 582/2012. Entre 1º de abril de 2013 e 31 de dezembro de 2014, ás empresas que fabriquem os produtos O Anexo único à Lei nº 12.546, de 2011, passa a ser denominado Anexo I e passa a vigorar: I - acrescido dos produtos classificados nos códigos da Tabela de Incidência do Imposto sobre Produtos Industrializados - TIPI, aprovada pelo Decreto nº 7.660, de 23 de dezembro de 2011, constantes do Anexo I da Medida Provisória 601/2012; e II - subtraído dos produtos classificados nos códigos: 3006.30.11, 3006.30.19, 7207.11.10, 7208.52.00, 7208.54.00, 7214.10.90, 7214.99.10, 7228.30.00, 7228.50.00, 8471.30, 9022.14.13 e 9022.30.00 da TIPI. SETOR COMERCIAL Entre 01 de abril de 2013 e 31 de dezembro de 2014, aplica-se às empresas: de varejo que exercem as atividades listadas no Anexo II da MP 601/2012. CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 7 Lojas de departamentos ou magazines, enquadradas na Subclasse CNAE 4713-0/01 Comércio varejista de materiais de construção, enquadrado na Subclasse CNAE 4744-0/05 Comércio varejista de materiais de construção em geral, enquadrado na Subclasse CNAE 4744-0/99 Comércio varejista especializado de equipamentos e suprimentos de informática, enquadrado na Classe CNAE 4751-2 Comércio varejista especializado de equipamentos de telefonia e comunicação, enquadrado na Classe CNAE 4752-1 Comércio varejista especializado de eletrodomésticos e equipamentos de áudio e vídeo, enquadrado na Classe CNAE 4753-9 Comércio varejista de móveis, enquadrado na Subclasse CNAE 4754-7/01 Comércio varejista especializado de tecidos e artigos de cama, mesa e banho, enquadrado na Classe CNAE 4755-5 Comércio varejista de outros artigos de uso doméstico, enquadrado na Classe CNAE 4759-8 Comércio varejista de livros, jornais, revistas e papelaria, enquadrado na Classe CNAE 4761-0 Comércio varejista de discos, CDs, DVDs e fitas, enquadrado na Classe CNAE 4762-8 Comércio varejista de brinquedos e artigos recreativos, enquadrado na Subclasse CNAE 4763-6/01 Comércio varejista de artigos esportivos, enquadrado na Subclasse CNAE 4763-6/02 Comércio varejista de produtos farmacêuticos, sem manipulação de fórmulas, enquadrado na Subclasse CNAE 4771-7/01 Comércio varejista de cosméticos, produtos de perfumaria e de higiene pessoal, enquadrado na Classe CNAE 4772-5 Comércio varejista de artigos do vestuário e acessórios, enquadrado na Classe CNAE 4781-4 Comércio varejista de calçados e artigos de viagem, enquadrado na Classe CNAE 4782-2 Comércio varejista de produtos saneantes domissanitários, enquadrado na Subclasse CNAE 4789-0/05 Comércio varejista de artigos fotográficos e para filmagem, enquadrado na Subclasse CNAE 4789-0/08 As alíquotas das contribuições para as atividades acima serão de: I – 1,5% (um inteiro e cinco décimos por cento), no período de 1º dezembro de 2011 a 31 de julho de 2012; e II – 1,0% (um por cento), no período de 1º de agosto de 2012 a 31 de dezembro de 2014. Não se aplica às empresas: a) que se dediquem a atividades diversas das previstas nos anexos, cuja receita bruta delas decorrente seja igual ou superior a noventa e cinco por cento da receita bruta total; e b) aos fabricantes de automóveis, comerciais leves - camionetas, picapes, utilitários, vans e furgões; caminhões e chassis com motor para caminhões, chassis com motor para ônibus, caminhões-tratores, tratores agrícolas e colheitadeiras agrícolas auto propelidas. Aplica-se apenas em relação aos produtos industrializados pela empresa. Nos casos em que a industrialização for efetuada parcialmente por encomenda, aplica-se também às empresas executoras, desde que de suas operações resulte produto discriminado nos Anexos I e II do Decreto 7828/2011. Conceito de Industrialização e Industrialização por Encomenda Diz o artigo 8º, § 2o da lei 12.546/11: Para efeito do inciso I do § 1o, devem ser considerados os conceitos de industrialização e de industrialização por encomenda previstos na legislação do Imposto sobre Produtos Industrializados - IPI CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 8 Devemos consultar se empresa entra na desoneração, na ordem abaixo: 1º Pesquisar nos artigos 2º e 3 º do Decreto 7.828/2012 (inicio 12/2011 e 04/2012); 2º Pesquisar no Anexo I do Decreto 7.828/2012 (inicio em 08/2012 até 12/2012); 3º Pesquisar no Anexo II do Decreto 7877/2012 acrescentado pelo Anexo único da MP 582/2012 (inicio 01/2013) 4º Pesquisar no Anexo da Medida Provisória 601/2012 (inicio 04/2013) Para fins de base de cálculo: I - a receita bruta deve ser considerada sem o ajuste de que trata o inciso VIII do caput do art. 183 da Lei nº 6.404, de 15 de dezembro de 1976; e II - na determinação da base de cálculo da contribuição previdenciária sobre a receita, poderão ser excluídos: a) a receita bruta de exportações; b) decorrente de transporte internacional de carga; (vigência publicação 28/12/2012) c) as vendas canceladas e os descontos incondicionais concedidos; d) o IPI, quando incluído na receita bruta; e e) o Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação - ICMS, quando cobrado pelo vendedor dos bens ou prestador dos serviços na condição de substituto tributário. EMPRESAS COM MATRIZ E FILIAIS A contribuição previdenciária reduzida, a empresa deve recolher, por cada estabelecimento distinto (matriz e filiais), em GPS, os valores resultantes da razão aferida entre o somatório das outras receitas não incentivadas de todos os estabelecimentos dividido pela receita bruta total da empresa como um todo, multiplicando essa razão pela contribuição normal de 20% (vinte por cento) sobre a remuneração paga ou creditada por cada um dos estabelecimentos, considerados individualmente. O DARF da contribuição sobre a receita bruta será centralizado pela matriz. Observações: A receita é de toda a empresa, matriz e filiais, mesmo que alguma filial não desenvolva atividade não desonerada, já sem os cancelamentos e devoluções. a receita de atividade desonerada deve ser somada e recolhido o DARF na matriz as exportações desoneradas somam para a receita total, mas sobre elas não paga nada a GPS deve ser feita por estabelecimento (matriz e filiais). No campo compensação da GFIP informamos o que não for recolhido de CPP em GPS. O percentual a reduzir é o mesmo para matriz e filiais. CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 9 O que deve fazer uma empresa que possui apenas parcela da sua receita vinculada aos serviços e produtos elencados na Medida Provisória? Se uma empresa produzir tipos diferentes de produtos ou prestar diferentes tipos de serviços, sendo apenas alguns deles elencados na Lei, então ela deverá proporcionalizar sua receita de acordo com os serviços/produtos enquadrados e não-enquadrados na Lei e recolher a contribuição previdenciária em duas guias: Uma parcela sobre a receita e outra parcela sobre a folha, reduzindo-se o valor das contribuições previdenciária a recolher, ao percentual resultante da razão entre a receita bruta de atividades não relacionadas aos serviços ou à fabricação dos produtos e a receita bruta total. Nos meses em que não auferirem receita relativa às atividades previstas, as empresas deverão recolher as contribuições previstas nos incisos I e III do caput do art. 22 da Lei nº 8.212, de 1991, sobre a totalidade da folha de pagamentos, não sendo aplicada a proporcionalização. Nos meses em que não auferirem receita relativa a atividades não abrangidas, as empresas deverão recolher a contribuição neles prevista, não sendo aplicada a proporcionalização. Aplica-se às empresas que se dediquem a outras atividades, além das previstas, somente se a receita bruta decorrente dessas outras atividades for superior a cinco por cento da receita bruta total. Não ultrapassado o limite de cinco por cento, as contribuições serão calculadas sobre a receita bruta total auferida no mês. Exemplo de Aplicação da Lei: Industria pagando 1% sobre a receita bruta de R$ 100.000,00 a partir de 01/08/2012. Valor da Folha de Pagamento: R$ 20.000,00. MÊS faturamento RECEITA ATIVIDADE DESONERADA RECEITA OUTRAS ATIVIDADES outubro 5.000,00 95.000,00 95.000,00 5.000,00 70.000,00 30.000,00 novembro dezembro CONTRIBUIÇÃO PATRONAL PREVIDENCIARIA Não entra na Lei, paga CPP 20% Paga 1% sobre a receita total Paga parte no DARF e parte sobre a folha No exemplo do mês de dezembro, 70% de sua receita derivada de produtos enquadrados na Lei 12546/2012 e 30% de fora, então ela deverá recolher a alíquota de 1% sobre 70% de sua receita e aplicar a alíquota previdenciária normal, de 20%, sobre 30% de sua folha salarial. A receita desta empresa é de 100.000,00 e sua folha de salários de 20.000,00. Atualmente, essa empresa recolhe 20% de 20.000,00, pagando 4.000,00 de contribuição previdenciária. Pela nova sistemática, ela pagará 1.900,00. Como calcular Faturamento total da empresa: R$ 100.000,00 (inclui exportação); Faturamento não relacionado: R$ 30.000,00 Base de Cálculo INSS: R$ 20.000,00 CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 10 Cálculo: R$ 20.000,00 x 20% = R$ 4.000,00 R$ 30.000,00 ÷ R$ 100.000,00 = 30% R$ 4.000,00 x 30% = R$ 1.200,00 R$ 70.000,00 (exclui exportação) x 1% = 700,00 Recolher em DARF – R$ 700,00 Recolher em GPS – R$ 1.200,00 Valor para compensar em GFIP – R$ 2.800,00 (Valor não pago na GPS) Caso haja exportação Cálculo: R$ 20.000,00 x 20% = R$ 4.000,00 R$ 30.000,00 ÷ R$ 100.000,00 = 30% R$ 4.000,00 x 30% = R$ 1.200,00 R$ 70.000,00 – 10.000,00 x 1% = 600,00 Recolher em DARF – R$ 600,00 Recolher em GPS – R$ 1.200,00 Valor para compensar em GFIP – R$ 2.800,00 (Valor não pago na GPS) Caso seja exclusiva Cálculo: R$ 20.000,00 x 20% = R$ 4.000,00 R$ 0,00 ÷ R$ 100.000,00 = 0% R$ 4.000,00 x 0% = R$ 0,00 R$ 100.000,00 – 10.000,00 x 1% = 900,00 Recolher em DARF – R$ 900,00 Recolher em GPS – R$ 0,00 Valor para compensar em GFIP – R$ 4.000,00 (Valor não pago na GPS) GFIP e Demonstrativos de Origem do Crédito Base legal: ADE CODAC 093/2011 Conforme o Ato Declaratório Executivo Codac nº 93/2011, a empresa deverá proceder da seguinte forma: Os valores de contribuição previdenciária patronal calculados pelo Sefip/GFIP ou a diferença relativa à contribuição previdenciária patronal entre o valor calculado pelo Sefip/GFIP, para as empresas que desenvolvem outras atividades além das enquadradas na Lei nº 12.546/2011 (e que estarão demonstrados no Comprovante de Declaração das CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 11 Contribuições a Recolher à Previdência Social nas linhas “Empregados/Avulsos” e “Contribuintes Individuais”, abaixo do título “Empresa”), deverão ser informados no campo “Compensação”; A Guia da Previdência Social (GPS) gerada pelo Sefip/GFIP deverá ser desprezada, devendo ser preenchida GPS com os valores efetivamente devidos sobre os fatos geradores declarados em GFIP; Por fim, os relatórios gerados pelo Sefip, Relatório de Valor de Retenção, Relatório de Compensações e Relatório de Reembolso, devem ser desprezados e mantidos demonstrativos de origem do crédito para fins de fiscalização e/ou pedido de reembolso/restituição/compensação. Caso a GFIP tenha sido feita de forma incorreta, deverá ser retificada. A contribuição previdenciária paga a maior em GPS poderá ser objeto de COMPENSAÇÃO nas competências posteriores. VALOR CORRIGIDO Para a compensação indicada na “Desoneração da Folha”, do mesmo mês a que se refere, não é devida nenhuma correção. Valores pagos a maior em competências anteriores podem ser corrigidos pela taxa SELIC e 1% no mês da efetivação. Use a tabela de “Juros SELIC acumulados” no site da RFB. Período de Início e Período de fim Para a compensação indicada na “Desoneração” – caso não haja outras situações de Compensação, deve ser informada a mesma competência da GFIP. Caso haja outros valores que sejam somados à compensação da Desoneração (como por exemplo valores pagos a maior em competências anteriores, sobras de salário-família, saláriomaternidade ou retenções), usar o período inicial da apuração dos créditos (mês/ano do primeiro pagamento a maior ou que houve a sobra ou a retenção) e o período de fim é o próprio mês /ano da “Desoneração”. NOTIFICAÇÃO DE AUDITORIA EM COMPENSAÇÃO DE GFIP Ato Declaratório Executivo Corec nº 2, de 19 de julho de 2012 DOU de 23.7.2012 Inclui novo serviço no Centro Virtual de Atendimento (e-CAC) com permissão de acesso por meio de código de acesso. A COORDENADORA ESPECIAL DE RESSARCIMENTO, COMPENSAÇÃO E RESTITUIÇÃO, no uso da atribuição que lhe confere o inciso III do art. 312 do Regimento Interno da Secretaria da Receita Federal do Brasil, aprovado pela Portaria MF nº 203, de 14 de maio de 2012, tendo em vista o disposto no art. 17 da Instrução Normativa RFB nº 1.077, de 29 de outubro de 2010, e baseado no Parecer de Riscos Institucionais nº 4, de 5 de julho de 2012, da Coordenação-Geral de Auditoria Interna e na Nota Técnica nº 4, de 3 de fevereiro de 2012, da Coordenação-Geral de Tributação, declara: Art. 1º Fica incluído no Centro Virtual de Atendimento (e-CAC) o serviço de resposta a notificações em auditoria de compensação em GFIP. Parágrafo único. O acesso às informações de que trata o caput poderá ser realizado pelo próprio contribuinte mediante a utilização de código de acesso gerado na página da Secretaria da Receita Federal do Brasil (RFB), na Internet, na forma do art. 1º da Instrução Normativa RFB nº 1.077, de 29 de outubro de 2010. CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 12 Art. 2º Este Ato Declaratório Executivo entra em vigor na data de sua publicação. ALEXANDRA W. GRUGINSKI Como informar o recolhimento. Ressalte-se, por fim, que, no tocante ao recolhimento da contribuição previdenciária patronal efetuado através de DARF (tendo por base a receita bruta conforme os critérios estabelecidos na Lei nº 12.546/2011), não será prestada nenhuma informação através do SEFIP/GFIP . Conforme a Instrução Normativa RFB nº 1.110/2010, deverão apresentar a Declaração de Débitos e Créditos Tributários Federais Mensal (DCTF Mensal), desde que tenham débitos a declarar, entre outras, as pessoas jurídicas de direito privado em geral, inclusive as equiparadas, as imunes e as isentas, de forma centralizada, pela matriz. A referida Instrução Normativa estabelece que a DCTF conterá informações relativas à contribuição previdenciária sobre a receita bruta de que tratam os arts. 7º e 8º da Lei nº 12.546/2011. Portanto, a DCTF, está atualizada para receber as informações da contribuição previdenciária patronal sobre a receita bruta, e as empresas enquadradas nas atividades da Lei nº 12.546/2011 estão obrigadas a prestá-las. Por sua vez, a Instrução Normativa RFB nº 1.252/2012 regulou a Escrituração Fiscal Digital da contribuição para o PIS/Pasep, da Contribuição para o Financiamento da Seguridade Social (Cofins) e da contribuição previdenciária sobre a receita (EFD-Contribuições), estabelecendo que ficam obrigadas a adotar e escriturar a EFD-Contribuições, nos termos do art. 16 da Lei nº 9.779/1999 e do art. 2º do Decreto nº 6.022/2007, em relação à contribuição previdenciária sobre a receita, as pessoas jurídicas que desenvolvam as atividades relacionadas nos arts. 7º e 8º da Lei nº 12.546/2011. Ou seja, também serão prestadas, através da EFD-Contribuições, as informações referentes à contribuição previdenciária sobre a receita bruta, as quais serão prestadas no Bloco P da EFDContribuições. CURSOS PRESENCIAIS E “IN COMPANY” Fone:(51) 3373-0000 – E-mail: [email protected] 13

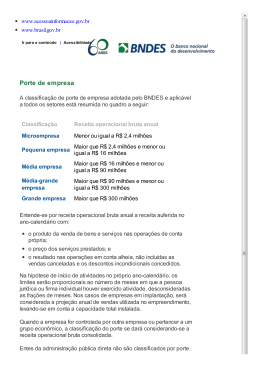

Baixar