O FIM DA CPMF E A DESMEDIDA AÇÃO NORMATIVA DO EXECUTIVO NA BUSCA DA COMPENSAÇÃO FISCAL. Rita de Cássia Andrade SUMÁRIO: 1. Introdução – 2. Reforma tributária por via de exceção- 3. Exigência de lei no aumento de tributos de natureza ordinatória com fins de arrecadação. 4. Operações com incidência do IOF- 5. Do aumento da CSLL através de Medida provisória. 6. Conclusões. 1. Introdução Com a extinção da CPMF pelo Senado Federal, cuja contribuição foi instituída em caráter provisório em 1993, para atender uma situação emergencial no setor da saúde pública, mas que vinha sendo prorrogada por meios de sucessivos mecanismos constitucionais, o governo reagiu com represália, desafiando o Poder Legislativo e indo de encontro à vontade do povo, com ameaças de corte de 20 bilhões no Orçamento Geral da União, redução de receitas para a saúde pública, suspensão salarial do funcionalismo, quebra de sigilo bancário, através de Instrução Normativa da Receita Federal, adiamento de concursos públicos, aumento das alíquotas do Imposto sobre Operações Financeiras (IOF) e da Contribuição Social sobre o Lucro Líquido (CSLL) do setor bancário e prenúncio da criação de novos tributos, tudo isso como forma de compensação da arrecadação suprimida o que não se justifica, pois os reajustes podem ser feitos através de um gerenciamento mais efetivo das contas públicas, maior controle dos gastos em obras públicas superfaturadas, evitando desperdícios e otimizando os recursos financeiros disponíveis. No que tange à saúde, a União é obrigada a aplicar um percentual mínimo de sua receita a ser estabelecido em lei complementar (art. 198, §§ 2º e 3º da CF), e, se a lei até a presente data não foi editada a culpa é do parlamento. Por isso, é ilógico relacionar a supressão de verbas para o setor de saúde com o fim da CPMF. Constitucionalmente os recursos da referida contribuição deveriam ser dirigidos para o financiamento dos serviços de saúde, mas nem sempre isso ocorreu, ante o visível descaso e sucateamento I do setor em todo o país. Aliás, a CPMF não fará falta nenhuma à saúde, uma vez que a arrecadação do governo dá saltos de ano para ano, o que concede um espaço orçamentário para redirecionamento de prioridades, podendo ser alocado parte deste excesso de arrecadação para custear estas atividades. Do mesmo modo não tem sentido que a não aprovação da CPMF tenha reflexo na questão remuneratória. Até porque os recursos para despesa com pessoal são orçamentários. São haveres decorrentes da receita permanente do governo, e não de um tributo de caráter provisório, vinculado por lei a uma atividade específica do Estado. Enfim, as ações do governo só serviram para demonstrar de forma límpida os inúmeros vícios na aplicação da CPMF, além da faculdade de legislar de forma indiscriminada em matéria tributária, configurando autêntico desvio de poder, violação dos princípios que regulam o sistema tributário, com ofensa a causa primária da legalidade, isonomia e desvio de finalidade. O que macula de defeito irreparável os aludidos atos normativos. 2. Reforma tributária por via de exceção O desforço maior do Governo foi lançar mão do aumento de tributos por via de exceção, para compensar parte da cobrança da CPMF, com a majoração da alíquota do IOF em 0,38 (ponto percentual) e da CSLL, que passou de 9% para 15% sobre as atividades financeiras, elevando a carga tributária através de um comportamento individualista sem observância das condições e limites à imposição tributária prevista no § 1º, do art. 153, e 195, da CF, demonstrando ausência de qualquer compromisso com a efetividade normativa da Constituição Econômica Material, que no dizer de Luis Eduardo Schoueri “constitui princípios fundamentais que dão unidade à atividade econômica geral e dos quais decorrem todas as regras relativas à organização e funcionamento da atividade econômica de uma sociedade”. O Decreto do Presidente da República de número 6.339 do último dia 3, que aumenta a alíquota do IOF sobre as operações já tributadas e revoga dispositivos do Decreto 6.306/2007, que isentava as operações de seguro de vida e congêneres, de acidentes pessoais e do trabalho, incluídos os seguros obrigatórios de danos pessoais causados por veículos automotores de vias terrestres e por embarcações, ou por sua carga, impondo um custo adicional de trinta e oito centésimo, constituem medidas inibidoras do crédito e restritivas do crescimento econômico, onerando os tomadores de empréstimos, que estão tendo acesso ao consumo ou investimento. Uma escolha que pode até ser positiva para a administração, como medida compensatória do imposto II perdido, mas o caminho correto seria mobilizar entendimentos em torno de uma simplificação do sistema tributário que não implique sobrecarga para a população, e nem prejudique a receita dos Estados. Depreende-se da leitura do art. 153 § 1º, que é facultado ao Poder Executivo alterar as alíquotas do imposto de importação, exportação, produtos industrializados e o IOF, contudo devendo atender as condições e os limites estabelecidos em lei. No caso específico das novas medidas do governo, não se observa nenhuma condição favorável ao aumento da alíquota do IOF, sobre as operações já tributadas, assim como a incidência do tributo sobre operações antes isentas, mormente por já se tratar de uma carga tributária excessiva. Kyioshi Harada leciona que ”... o IOF tem a sua função ordinatória baseada na fixação da política de câmbio, crédito e seguro, e também títulos e valores mobiliários. O efeito arrecadatório é mera conseqüência do exercício da função extra-fiscal. Por isso esse imposto não se submete ao secular princípio da legalidade tributária, no que tange à alteração de alíquotas, nem ao principio da anterioridade. Ele tem a missão de regular a economia em seus vários aspectos, como um instrumento normativo célere e eficaz, o que não seria possível alcançar por meio de uma lei aprovada pelo Congresso Nacional, que poderia demandar anos de discussão. Mas isso não quer dizer que o Executivo possa simplesmente majorar a alíquota desse imposto para compensar a “perda” de arrecadação da CPMF”. O produto da arrecadação do IOF não pode mais ser destinado à formação de reservas monetárias ou de capital para financiamento de programas de desenvolvimento econômico como no regime constitucional anterior. Porém, agora, encontra-se livre do principio da anterioridade. Essa circunstância, aliada à faculdade de alteração de alíquota por atos administrativos, atendidas as condições e os limites da lei, fez com que esse imposto se transformasse de uns tempos para cá, em um instrumento para suprir as deficiências de caixa do governo. O aumento ou diminuição de impostos regulatórios, por decreto do Executivo há de encontrar justificativa no plano regulatório da economia, fundado em motivação que se harmonize com a norma do art. 174 da CF, que confere ao Estado o papel de agente normativo e regulador da atividade econômica. Por isso, diz o texto constitucional que o Executivo pode alterar a alíquota do II, IE, IPI e IOF “atendidas as condições e os limites estabelecidos em lei”. III 3. Exigência de lei no aumento de tributos de natureza ordinatória com fins de arrecadação Se o governo tinha a pretensão de aumentar o IOF, para compensar a “perda” da CPMF, da ordem de 40 bilhões, deveria ter submetido o seu projeto de lei ao crivo das duas casas legislativas, com enfrentamento das oposições legítimas, posto serem de sua iniciativa as leis que cuidam de matéria tributária (art. 61, § 1º, II, “b” da CF), observando, assim, o principio da estrita legalidade. Pois é dever do Estado conformar a sociedade aos objetivos propostos na Constituição, o que pressupõe a sua atuação positiva, sobretudo, relacionada à intervenção no domínio econômico por meio de tributação. A majoração desmotivada do IOF é manifestamente inconstitucional, já sendo alvo de discussão no Supremo Tribunal Federal, visando recompor a ordem social e a segurança jurídica. 4. Operações de incidência do IOF O IOF incide sobre quatro tipos de operações: crédito, câmbio, e seguros ou relativos a títulos ou valores mobiliários, sendo que somente as três primeiras passaram por alterações. Vejamos as principais mudanças na cobrança do referido imposto: As operações para o financiamento habitacional residencial continuam isentas da exação fiscal. Todavia, caso uma pessoa física faça um empréstimo para a compra de um imóvel comercial, haverá a cobrança do imposto de 3% ao ano mais 0,38 sobre o valor da operação. Para as pessoas jurídicas, a alíquota continua em 1,5% ao ano e é cobrada sobre o período da transação, cuja distinção fere o principio da isonomia tributária prevista no art. 150, II, da CF, o qual veda a instituição de tratamento desigual entre contribuintes que se encontre em situação equivalente. No caso do cheque especial, a alíquota passa de 0,0041 para 0,0082% ao dia, com cobrança no final do mês. Além disso, haverá a incidência de 0,38 sobre o valor do cheque especial utilizado durante o mês. Na utilização do cartão de crédito, a incidência só ocorre quando não é feito o pagamento da fatura no dia do vencimento e rola o saldo devedor, gerando a cobrança de IOF de 0,0082% ao dia mais 0,38% sobre o valor da dívida. As operações com cartão de crédito no exterior passam a ter uma alíquota de 2,39% - antes era de 2%. Sendo que as compras feitas em dezembro e com vencimento da fatura em janeiro não sofrerão esse acréscimo. Como o leasing não caracteriza uma operação de empréstimo continua isento do IOF. IV As transações de seguros, todas as alíquotas foram acrescidas em 0,38%. No caso de seguro de bens, ela passa de 7% para 7,38%. O seguro saúde de 2% para 2,38%. Já os seguros pessoais, como a vida, passam a ter uma alíquota de 0,38% - antes a alíquota era zero. O mesmo ocorre com o DPVAT (Seguro Obrigatório de Danos Pessoais causados por Veículos Automotores), embarcações e sua carga. O seguro obrigatório para a aquisição de imóvel por meio de financiamento, resseguros, seguro para crédito à exportação e aeronáutico continuam isentos. As movimentações de câmbio feitas com cartão de crédito no exterior passam de 2% para 2,38%. Já os empréstimos feitos no exterior com prazo médio de 90 dias passam de 5% para 5,3%. Nos casos de importações de serviços e exportação de bens e serviços, que tinha alíquota zero, agora passa para 0,38%. Já a importação de bens e investimentos estrangeiros no mercado de capitais segue com a alíquota zero. Ademais, outras operações que tinham alíquota zero agora passarão a pagar 0,38$ de IOF, tomando-se, por exemplo: O credito tomado por cooperativas; operações entre cooperativas e seus associados; crédito rural, crédito para exportação; penhor; repasse do tesouro nacional; repasses do BNDS com recursos do Finame (compras de máquinas e equipamentos); crédito do governo para formação de preço mínimo de produtos agrícolas; operações que utilizam títulos como garantias; operações relativas à transferência de bens objeto de alienação fiduciária; adiantamento do valor do seguro de vida e aquisição de ações no ano do plano nacional de desestatização. 5. Do aumento da CSLL através de Medida provisória 413/08 Já a alteração na cobrança da (CSLL) Contribuição Social sobre o Lucro Líquido, para o setor financeiro, que passou de 9% para 15%, na visão política do governo é o caminho mais fácil de penalizar o contribuinte, uma vez que todos esses custos serão automaticamente repassados para o consumidor. E esse argumento de que o setor bancário é um seguimento que apresenta maior lucratividade não se sustenta, havendo outros setores que ocupam posições muito mais privilegiadas, como no campo da mineração, petróleo e gás, metalurgia e siderurgia, etc. Demais disso, tecnicamente não é o caminho correto para se promover uma reforma fiscal, ainda que nessa dimensão, devendo esses aumentos ser questionado na Suprema Corte, já havendo, inclusive, um parecer do Ministro Marco Aurélio de Melo no sentido de que o reajuste da CSLL sobre a atividade bancária pode ser contestado sob o fundamento de não observância do principio da anterioridade, a qual também se aplica para majorações muito elevadas. Por este princípio, o governo não pode criar um V novo imposto ou contribuição. O regramento da anterioridade existe para evitar surpresas e quando há uma majoração de quase o dobro da alíquota, como é o caso da CSLL, que passou de 9% para 15%, pode ser interpretada que houve uma surpresa. Segundo ele, se o governo cumprir a noventena (período de 90 dias) de espera antes de começar a cobrar a nova alíquota já está cumprindo a Constituição; Porém, pode haver outra interpretação no STF. “Eu não fico apenas com a lei fria da Constituição. Precisamos interpretar se a majoração é uma surpresa”, comentou. Portanto, o aumento da CSLL um tema aberto no Supremo, e que pode ainda render muitos debates. Em principio, todas as normas tributárias possuem função fiscal, isto é, são postas com objetivo de obter recursos financeiros para o Estado. Podem aditiva e eventualmente desempenhar outras funções, como distribuir a carga tributária entre a sociedade privada e induzir alterações no funcionamento da economia, como é o caso dos impostos do comércio exterior, produtos industrializados, IOF, e o IPTU progressivo, e tantos outros. Segundo Jose Casalta Nabais, os impostos extra-fiscais “englobam as normas jurídicas - fiscais de tributação (...) e de não tributação (benefícios fiscais) cuja função principal não é a obtenção de receitas ou uma política de receitas, mas a prossecução de objetivos econômicos - sociais”. 6. Conclusões Assim, diante do agravamento da carga tributária por meio de Decreto do Executivo e Medida provisória, fora das “condições e limites da lei” previstos no § 1º, do art. 153 e artigo 195, I, letra “c” da CF, não é preciso haver grandes estudos para adequar a proposta orçamentária de 2008 à nova realidade, sem a CPMF. Aliás, a previsão de sua arrecadação, à luz de dispositivos da Lei 4.320/64 e da LC 101/00, não poderia ter sido levada em conta, por se tratar de tributo com prazo de vigência préfixado em 31 de dezembro de 2007. Lei nenhuma autoriza a inclusão, no projeto de lei orçamentária anual, do produto de arrecadação de um tributo dependente de sua instituição legal. Ademais, é sabido que na última década a receita prevista vem gerando superávit, com arrecadação de um terço a mais do que do que a estimada no orçamento. E isso significa que o governo terá fonte de receita suficiente para solicitar, ao Congresso Nacional, a abertura de crédito adicional suplementar, para satisfazer as necessidades públicas em qualquer área de atuação do Estado, principalmente, em ações e serviços públicos de saúde, priorizados pela Constituição Federal. VI Concluindo, e como disse Kiyoshi Harada, “toda essa gritaria, que mais se parece com o parto da montanha, não tem razão de ser”. Devendo o Congresso agir com determinação na aprovação de suas emendas para os programas sociais, investimentos prioritários, educação e saúde, pois é disso que o país precisa e o povo anseia. Por outro lado, enquanto vigentes as normas fiscais editadas pelo governo sobre o IOF, e até que o Supremo Tribunal Federal decida sobre a sua inconstitucionalidade ou não, o contribuinte deve buscar operações financeiras isenta do imposto a exemplo do leasing, parcelamento no cheque ou mesmo a compra à vista, livrando-se da tributação e ao mesmo tempo contendo o ânimo de arrecadação do fisco, com o conseqüente esfriamento no mercado de operações financeiras sujeitas a incidência do tributo. Janeiro /2008 -X- VII

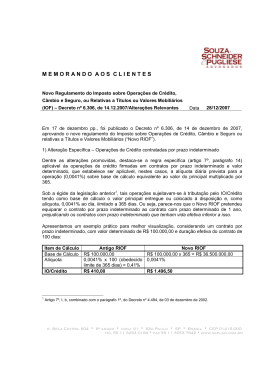

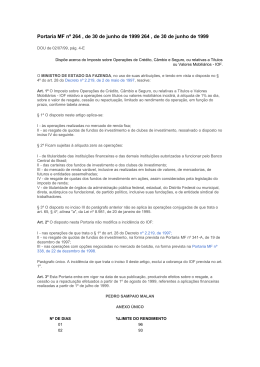

Baixar