Intervalos de Confiança, Intervalos de Predição e Campo de Arbítrio nas Avaliações de Imóveis Urbanos. Autor: Antonio Pelli Neto Resumo: A norma brasileira de avaliação de bens – NBR 14.653, parte 2: Imóveis Urbanos – foi publicada inicialmente em 01 de julho de 2004, revogando a NBR 5676. Em 16 de agosto de 2007 teve inicio o projeto de revisão pela Comissão de Estudo de Avaliação na construção civil (ABNT/CB-02) da parte 2 aqui citada, e a última reunião desta comissão ocorreu no dia 06 de maio de 2010. Durante as reuniões da comissão de revisão o assunto sobre a conceituação e aplicação do Campo de Arbítrio e do Intervalo de Confiança gerou constantes discussões tendo culminado no texto que está em consulta pública nesta data1. Novos conceitos foram introduzidos e conceitos antigos revisados. A proposta deste trabalho é entender os conceitos existentes na NBR 14653 sobre os Intervalos de Confiança, Intervalos de Predição e Campo de Arbítrio e a partir deste entendimento propor novos conceitos, demonstrando o uso destes intervalos nas avaliações de imóveis urbanos. Como estes conceitos estão estritamente relacionados com as estimativas pontuais, estimativas intervalares e testes de hipóteses, estes assuntos também serão abordados. Para cálculos estatísticos e demonstração dos resultados será utilizado o software SisDEA©2 Windows. Referências: Intervalos de confiança, intervalos de predição, campo de arbítrio, avaliação de imóveis urbanos, SisDEA. Julho / 2010 1 O texto proposto durante a revisão da NBR 14653-2 para substituir o texto atual pode ser visualizado e impresso em www.abnt.org.br, acessando a área do site referente à Consulta Nacional. 2 O software e a marca SisDEA são propriedades da Pelli Sistemas Engenharia. CURRICULO RESUMIDO Nome: Antônio Pelli Neto Empresa: Cargo: Endereço Comercial: Pelli Sistemas Engenharia Ltda Diretor Técnico Rua Eurita, 464 ‐ Bairro Santa Tereza, CEP 31010‐210 – Belo Horizonte/MG. +55 (31) 3466‐1557 – 2552‐0357 +55 (31) 3467‐1502 Engenharia Mecânica, UFMG ‐ Univ. Federal de Minas Gerais, ano de conclusão: 1982. Engenharia Civil, KENNEDY ‐ Fundação Educacional de Minas Gerais, ano de conclusão: 2000 6021/D Linha de pesquisa: Inteligência Computacional ‐ Universidade Federal de Minas Gerais – UFMG / 2006. [email protected] www.pellisistemas.com.br Telefones: Fax: Curso de Graduação: CREA / DF: Mestre em Engenharia Elétrica e‐mail: Endereço na internet: Eng. Civil e Mecânico Antônio Pelli Neto, Mestre em Inteligência Computacional pela Universidade Federal de Minas Gerais (UFMG) – 2006 e instrutor de diversos cursos especializados na área da Engenharia de Avaliações para empresas públicas e privadas em todo o País. É autor dos softwares SISDEA Windows – Envelopamento de Dados, SISREN Windows – Redes Neurais e Regressão Linear Aplicada à Avaliações Comparativas , SISPLANV Windows – Sistema de Apoio ao Desenvolvimento de Planta de Valores, SISRENDA Windows – Avaliações pelo enfoque da Renda, SISREG Windows – Regressão Linear, SISDAT Windows – Banco de Dados Imobiliários e co‐autor do aplicativo SISVALUE Windows. Atualmente é Instrutor de Avaliação de Bens – atuando no processo de Avaliar Bens da Caixa Econômica Federal. É diretor da Pelli Sistemas Engenharia. 2 1. Introdução O objetivo principal deste trabalho é apresentar os conceitos existentes na NBR 14.653 sobre os Intervalos de Confiança, de Predição e do Campo de Arbítrio, propor nova conceituação e fazer a conexão da teoria estatística com a prática nas avaliações de imóveis urbanos. Os estudos nas áreas de avaliação de imóveis no Brasil estão em um estágio bem avançado quando comparados com outros países, tais como os EUA, Inglaterra e França, consideradas grandes potências mundiais. O principal diferencial está na norma brasileira de avaliação de bens – a NBR 14.653, que é uma ferramenta de extrema importância para os serviços de avaliação de bens no Brasil, pois além de padronizar os procedimentos, introduz conceitos e exigências técnicas para que o trabalho seja executado com uma fundamentação e precisão mínima desejáveis. Embora os tratamentos de dados de mercado, definidos na parte 2 – Avaliação de Imóveis Urbanos – da referida norma utilizem ferramentas da matemática e da estatística e os cálculos oriundos destes tratamentos sejam exatos, as estimativas realizadas com base nestes cálculos são inexatas. E a probabilidade do valor adotado para o imóvel avaliando, impresso no laudo de avaliação, ser o verdadeiro valor de mercado para este mesmo imóvel é praticamente zero. Este conceito, proveniente da inferência estatística, já é de conhecimento tanto dos profissionais que atuam com avaliação no Brasil, como também de muitos contratantes de Laudos de Avaliação. Assim, nem sempre as avaliações pontuais atendem aos anseios e desejos dos contratantes, pois em muitos casos já está em andamento alguma negociação e o preço a ser praticado já foi sugerido pelo incorporador ou empreendedor. Decorre daí a necessidade de serem elaboradas, além das avaliações pontuais, avaliações intervalares, fornecendo um ou mais intervalos de valores admissíveis para o imóvel em estudo. Hoje, o Governo Federal por intermédio da Caixa Econômica Federal, é o maior demandante de serviços de avaliação no país e a totalidade de laudos de avaliação (incluindo todos os órgãos federais) deve superar a marca de 1.000.000 laudos / ano. Estes laudos são produzidos, na maioria das vezes, para subsidiar operações de crédito imobiliário, onde o valor adotado para o imóvel servirá de base para constituir a garantia da operação ou para sinalizar a viabilidade na produção de unidades habitacionais. Quando um incorporador ou empreendedor apresenta um novo empreendimento habitacional, é fornecido junto com os projetos preliminares o preço sugerido para venda e/ou locação. Caberá ao contratante o estudo para identificar se o preço sugerido é compatível com o valor do imóvel no mercado imobiliário. Nasce daí o seguinte dilema: de um lado está o incorporador / empreendedor com uma proposta para o preço da unidade habitacional que pretender produzir; do outro lado está o laudo de avaliação elaborado por profissionais habilitados, onde consta o valor adotado para a mesma unidade habitacional. Considerando as características heterogêneas dos imóveis no mercado imobiliário e o fato do preço / valor serem variáveis contínuas (pode-se dizer que cada transação no mercado imobiliário é única) é pouco provável que o preço proposto seja exatamente igual ao valor que consta no laudo de avaliação. 3 Assim, o que os gerentes e responsáveis pelo desenvolvimento urbano do país necessitam não é somente de uma avaliação pontual, mas sim de uma estimativa intervalar que indique qual a faixa de valores admissíveis para o imóvel a ser produzido, viabilizando ou não o empreendimento. Este intervalo de valores admissíveis tem sido discutido em diversas esferas (públicas e privadas) e as soluções existentes hoje na NBR 14.653 são: o intervalo de predição, de confiança e o campo de arbítrio. Embora as soluções tenham sido apresentadas e discutidas nas reuniões do projeto de revisão da NBR 14.653-2, existem ainda entendimentos diferenciados, muitas vezes distorcidos dos conceitos estatísticos que geraram estes intervalos. E estas distorções trazem prejuízos para o processo de avaliação, atrasos na entrega dos trabalhos e no início da fase de implantação do empreendimento imobiliário e discussões infundadas acerca dos valores prováveis para os imóveis. O entendimento sobre o mercado imobiliário e a formação dos preços dos imóveis neste mercado, aliado ao conhecimento da teoria estatística, são fundamentais para a melhoria do processo de avaliação de bens no Brasil. Este trabalho irá apresentar alguns conceitos básicos sobre o mercado imobiliário, sobre estimativas pontuais e intervalares e demonstrar o uso e aplicação destes conceitos nas avaliações de imóveis urbanos. 2. O Mercado Imobiliário no Brasil e as Avaliações de Imóveis Urbanos Nos últimos dois anos o mercado imobiliário brasileiro apresentou um forte aquecimento, com os preços dos imóveis sendo negociados em patamares bem acima do que se poderia prever naquela época. Este forte aquecimento, verificado em diversos municípios brasileiros, tem sido discutido por engenheiros, analistas e economistas, pois em uma análise superficial, parece ferir a lei da demanda: “considerando os demais aspectos permanecendo constantes, quando o preço de um produto aumenta, as quantidades demandadas do produto diminui”. E o que se vivenciou foi um forte aumento nos preços mas também na demanda por imóveis, tanto para uso residenciais como comerciais. Então, o que pode estar ocorrendo? Observe que na definição da lei da demanda, encontramos a frase3 “considerando os demais aspectos permanecendo constante”. Existem, na verdade, outras variáveis afetando a disposição dos consumidores para a aquisição de imóveis: melhorias na renda, ofertas de crédito, preços de alugueis, população e demografia e principalmente a imperfeição do mercado imobiliário. Tem sido noticiado com freqüência, nos principais meios de comunicação do país, que os brasileiros estão mais otimistas em relação à queda da inflação, expansão da renda pessoal, melhoria da situação financeira e redução no endividamento. O Boletim Focus, que é uma publicação do Banco Central, indica pela 16ª semana consecutiva alta na estimativa para o crescimento do PIB. A projeção para a taxa básica de juros foi elevada de 12% para 12,13%. Houve baixa na previsão para o crescimento da produção industrial de 11,94% para 11,91%, mantendo a expectativa em relação a 2011 (5%). O país vive uma grande euforia econômica. 3 O termo utilizado pelos economistas é “ceteris paribus”, o que significa todo o resto igual, em latim. 4 Sobre esta perspectiva de crescimento, para os economistas e profissionais do mercado imobiliário pairam algumas dúvidas: Existem riscos para a consolidação de um cenário inflacionário e conseqüente desvalorização nos preços dos imóveis? Existe descompasso entre oferta e demanda no mercado imobiliário? Estamos crescendo num ritmo sustentável ou produzindo bolhas para que sejam estouradas após as eleições, como as que vimos nos EUA? Se o crédito continuar aumentando forte, estas bolhas podem ser formadas? É preciso cuidado nas estimativas de valores dos imóveis no mercado imobiliário? Que bens e serviços estão sendo produzidos e como estes são produzidos? Em que escala? Quem receberá os bens e serviços produzidos? As construtoras / incorporadoras escolhem como produzir os bens e serviços que vendem ou a sociedade está decidindo o que produzir adequando a oferta à demanda? As respostas às estas perguntas estão sendo produzidas e publicadas por profissionais que atuam no mercado imobiliário. Uma boa fonte de pesquisa é o blog da colunista Míriam Leitão do jornal O Globo4. Neste blog é possível levantar diversas informações sobre economia e mercados imobiliários, considerando temas sobre o Brasil, EUA e Europa. Entretanto, é importante lembrar que, conceitualmente, as sociedades organizam suas economias de duas maneiras principais: economias centralmente planejadas e economias de mercado. Na primeira é o governo que decide como os recursos econômicos serão alocados e na segunda são as decisões das famílias e das empresas que interagem em mercados que alocam os recursos econômicos necessários ao seu desenvolvimento. Nas economias centradas e planejadas, o governo é que decide como aplicar os recursos, quem irá produzir e a quem será destinado o produto ou serviço final. Estas economias estão presentes em países comunistas. Em uma economia de mercado as empresas têm que produzir bens e serviços que atendam aos anseios dos consumidores ou irão à falência. Assim, são os consumidores que decidem que bens e serviços serão produzidos. Como as empresas em uma economia de mercado competem entre si, estas são pressionadas para maximizar a eficiência de mercado produzindo o melhor produto com o menor custo possível. E o mercado imobiliário brasileiro? É uma economia centrada e planejada pelo governo ou uma economia de mercado? Na verdade, o mercado imobiliário brasileiro é um mercado de economia “mista”, onde a maioria das decisões econômicas é resultante da interação entre compradores e vendedores, mas com o governo desempenhando um papel extremamente significativo na alocação de recursos e na escolha das empresas que irão produzir. Esta interferência governamental altera significativamente a eficiência do mercado: 4 http://oglobo.globo.com/economia/miriam/ 5 a eficiência alocativa, onde a produção está de acordo com as preferências do consumidor, é substituída pela eficiência produtiva, onde o produto final é escolhido com base na melhor relação custo/benefício na ótica das empresas produtoras. E assim este mercado deixa de ser um mercado de “Concorrência Perfeita”. O mercado imobiliário, no segmento residencial de baixa renda, tem sido visto como um oligopólio ou um mercado de concorrência monopolista. Oligopólios são setores com apenas algumas empresas produzindo os bens e serviços para atender à grande parte da demanda. Nestes mercados, as ações de qualquer incorporador ou empreendedor têm um grande impacto sobre o lucro de todos os demais. É comum que as grandes incorporadoras desse mercado se beneficiam com a cooperação, realizando reuniões constantes, e agem como se fossem monopolistas, porém os incentivos à ação de maximizar os lucros impedem que atinjam resultados iguais aos do monopólio. Desse modo, há sempre tensões nítidas entre a cooperação e o interesse próprio. Na medida em que aumenta o número de vendedores fica mais difícil chegarem a um acordo quanto ao preço ofertado. E porque os oligopólios existem? Porque não existem muitas empresas neste segmento com capacidade para romper as barreiras à entrada no mercado, onde os ganhos incorporam altos lucros econômicos. A barreira econômica mais importante à entrada de novas empresas são as economias de escala. Quanto maiores forem as economias de escala, menor será o número de empresas que estarão no setor. Além das economias de escala, existem as barreiras impostas pelo governo – muitas grandes empresas empregam lobistas para convencer os governantes a publicar leis e regulamentações que sejam favoráveis aos seus interesses econômicos. Estas empresas, além de terem acesso total aos governos (municipal, estadual e federal), se reúnem constantemente ditando regras e impondo condições para a produção das unidades habitacionais. Algumas regras básicas para a implantação de grandes empreendimentos imobiliários, que se caracterizam pelo elevado número de unidades habitacionais (acima de 100), têm sido ignoradas, como por exemplo, a análise do projeto proposto pelo incorporador e o impacto deste empreendimento na infra-estrutura urbana do município. Em muitos casos são propostos empreendimentos em regiões afastadas do centro urbano do município a que pertencem, com projetos arquitetônicos inadequados e com execução de baixa qualidade, mas com preços propostos bem acima dos praticados no mercado. Um interessante texto5 foi publicado no blog da Miriam Leitão, intitulado “Vale Tudo”. Em destaque, a seguinte frase: “Hoje, ameaças à democracia não são mais ações dos quartéis. Esse é um tempo superado. Agora, o risco é de se avacalharem regras com o desrespeito continuado”. Obviamente, todos estes problemas não existiriam se o mercado fosse de concorrência perfeita, mais não é. E o que tudo isto tem a ver com o intervalo de confiança, intervalo de predição e campo de arbítrio? A resposta é simples: fornecer intervalos de valores admissíveis, com determinada precisão e fundamentação, subsidiando as tomadas de decisão por parte dos contratantes, buscando viabilizar empreendimentos adequados para a população ao qual se destina. 5 http://oglobo.globo.com/economia/miriam/posts/2010/07/04/vale-tudo-305190.asp 6 3. Avaliação de Imóveis Urbanos – Estimativas pontuais As avaliações de imóveis urbanos têm uma grande importância para a economia do país, pois decisões gerenciais são tomadas com base nestas avaliações. O resultado final do trabalho é um relatório técnico, intitulado Laudo de Avaliação, e este deve ser produzido por um engenheiro civil ou arquiteto. A principal pergunta a ser respondida é: Qual o valor do imóvel avaliando? Embora seja esta uma pergunta fácil de ser formulada, a resposta não é geralmente trivial. Para se produzir uma reposta com fundamentação, precisão e tempestividade, são necessários conhecimentos em diversas áreas, como estatística, engenharia e economia. É uma atividade multidisciplinar. Voltando à pergunta anterior, “Qual o valor do imóvel avaliando?”, a primeira resposta tende a ser uma estimativa pontual. Para fornecermos esta estimativa pontual, necessitamos de um estimador pontual. Definição 2.1 – Um estimador pontual é qualquer função W(X1,...,Xn) de uma amostra; em outras palavras, qualquer estatística é um estimador pontual. A definição acima parece ser muito vaga, entretanto o objetivo aqui é não eliminar qualquer candidato a ser um estimador pontual. A definição em 2.1 é geral e é a partir dela que podem ser derivadas definições mais completas e específicas para cada estudo. A idéia por trás da estimativa pontual é muito simples. Quando uma amostra é coletada em uma população que possui uma pdf f ( x | ) , o conhecimento sobre leva ao conhecimento de toda a população. Então, é natural pensar na escolha de um bom estimador para o ponto , ou seja, um bom estimador pontual. Neste momento é importante fazermos uma distinção entre estimador e estimativa. Um estimador é uma função de uma amostra, enquanto a estimativa é o valor obtido para o estimador, ou seja, um número que é calculado assim que o estimador é definido e a amostra coletada. Em muitos casos existirão candidatos naturais ou óbvios para um estimador pontual para um parâmetro populacional em particular. Por exemplo, uma média aritmética simples é uma candidata natural para a média da população. Entretanto, a utilização de uma média aritmética simples pode levar a resultados desastrosos. Por este motivo, existem diversas técnicas que nos permitem eleger possíveis candidatos para o estimador pontual. Dentre elas, a regressão linear tem sido a mais utilizada nas avaliações de imóveis urbanos, quando o método comparativo de dados de mercado é selecionado. Isto obviamente não significa que é a melhor estimativa, mas sim a mais utilizada. Não é objetivo deste trabalho apresentar e identificar os métodos para a escolha de estimadores pontuais, mas sim buscar o entendimento e a aplicação da teoria estatística nas avaliações de imóveis urbanos. A literatura sobre Inferência Estatística é vasta e uma seleção especialmente feita pela Pelli Sistemas Engenharia foi anexada a este trabalho. 7 E como fazer a conexão desta teoria com a prática nas avaliações de imóveis urbanos? Vamos supor que uma empresa foi contratada para realizar o serviço de avaliação de um apartamento situado em determinada região de um grande centro urbano. Após a vistoria ao imóvel avaliando e identificação da região de influencia, a empresa contratada procedeu à coleta de dados no mercado imobiliário. Vamos ainda supor que esta amostra foi composta de dados homogêneos, em quantidade de seis transações efetivamente realizadas dentro do mês da avaliação. Será necessário agora eleger o estimador pontual. No presente caso, as premissas são: os dados coletados no mercado são de imóveis homogêneos, então se presume que todos os imóveis no mercado também sejam homogêneos e que a média aritmética simples é uma candidata natural para a média dos preços de imóveis assemelhados no mercado imobiliário local. Assim, a empresa elegeu como estimador pontual para a média dos preços praticados naquele mercado imobiliário a média aritmética simples. A estimativa pontual pode ser então realizada, pois o estimador pontual foi eleito e, uma vez coletada a amostra, os cálculos podem ser realizados. O valor final adotado para o imóvel avaliando será atribuído com base na estimativa pontual (média aritmética da amostra) e será apresentado no laudo de avaliação. Em um segundo trabalho de avaliação, a mesma empresa deparou com uma amostra de dados heterogêneos, em uma quantidade de quinze elementos efetivamente transacionados dentro do mês da avaliação. Sendo os dados heterogêneos (supondo os atributos áreas, localização e padrão construtivo), a média aritmética dos preços já não é mais uma candidata natural para o estimador pontual, pois esta média não considera as diferenças existentes entres os atributos dos imóveis. Dentre as candidatas ao estimador pontual, vamos supor que a empresa elegeu a regressão linear, pois esta média irá ponderar as diferenças de preços considerando as diferenças entre os três atributos identificados acima. O estimador pontual para a média de preços de imóveis no mercado imobiliário é a regressão linear e, após os cálculos estatísticos com base na amostra coletada, a estimativa pontual pode ser calculada e o valor do imóvel será atribuído com base nesta estimativa pontual e apresentado no laudo de avaliação. O que na verdade a empresa apresentou no laudo de avaliação? Foi o valor estimado para o imóvel avaliando? Como interpretar estes resultados? A resposta é simples: nos dois trabalhos foram apresentadas as estimativas pontuais para os parâmetros populacionais, a primeira utilizando como estimador pontual a média aritmética simples, e no segundo caso, a regressão linear, sendo os valores dos imóveis atribuídos com base nestas estimativas. Em ambos os casos a interpretação destes resultados é: “O valor estimado para o imóvel avaliando foi atribuído com base na estimativa pontual da média dos preços praticados no mercado imobiliário onde a amostra foi coletada. Qualquer imóvel com características assemelhadas aos dos imóveis da amostra coletada pode ter seu valor estimado, pois o estimador já foi eleito e a estimativa pontual para este estimador já é conhecida”. É importante frisar que neste momento não foi realizada nenhuma inferência sobre o valor pontual do imóvel avaliando, mas sim uma estimativa pontual para a média populacional e esta estimativa pontual foi utilizada para atribuir valor ao imóvel avaliando. Voltaremos a este assunto nas definições de intervalos de confiança e de predição. 8 Notem que no primeiro caso foi utilizada a média aritmética dos dados coletados, pois os bens são homogêneos, e no segundo caso a regressão linear, pois embora o esforço seja para coletar dados com características as mais homogêneas possíveis, os dados coletados possuíam atributos diferenciados e por este motivo a média aritmética não é mais a candidata natural para o estimador pontual. Reforçamos que os conceitos aqui apresentados são conceitos gerais e não estamos abordando os métodos usuais para avaliar e selecionar os estimadores pontuais. 4. Testes de Hipóteses nas Avaliações de Imóveis Urbanos Na seção anterior utilizamos um método de inferência chamado de “Estimativa Pontual”. Agora, vamos apresentar outro método de inferência chamado “Teste de Hipótese”. Definição 3.1 – Hipótese. Uma hipótese é a afirmação sobre um parâmetro populacional. Esta definição novamente é de caráter geral, mas o importante agora é saber simplesmente que uma hipótese é uma afirmação sobre um parâmetro populacional. O objetivo do teste de hipóteses é decidir, com base em uma amostra, qual das duas hipóteses complementares é a verdadeira: H0 ou H1. Definição 3.2 – H0 é chamada de hipótese nula e H1 de hipótese alternativa. Vamos supor que é um parâmetro populacional. A forma geral de apresentação das hipóteses nula e alternativa tem a seguinte configuração: H 0 : 0 e H 1 : c0 . Interpretando: Na hipótese nula o parâmetro está compreendido dentro de um subconjunto no espaço dos parâmetros possíveis, e na hipótese nula o mesmo parâmetro está contido no espaço complementar. Exemplificando: após uma coleta de dados no mercado imobiliário, o engenheiro ou arquiteto responsável pelo trabalho de avaliação necessita eleger o estimador pontual. A dúvida está na escolha entre a média aritmética simples e a regressão linear simples. A dificuldade na escolha do estimador pontual se justifica em virtude de, ao coletar os dados no mercado imobiliário, alguns imóveis apresentaram divergências no atributo “área total construída”. Os demais atributos são idênticos, ou seja, os imóveis são assemelhados nas demais características. A pergunta a ser respondida é: As diferenças detectas nos dados coletados para o atributo área não são suficientes para supor que os imóveis são heterogêneos e a escolha adequada é a média aritmética simples, ou elas são suficientes para caracterizar os imóveis como heterogêneos e eleger como estimador pontual a regressão linear simples? Se representa a elasticidade área/preços, o profissional está interessado em testar a hipótese H 0 : 0 versus a hipótese H 1 : 0 . A hipótese nula diz que mudanças nas áreas dos imóveis não afetam os preços dos imóveis contra a hipótese alternativa que diz que alterações nas áreas dos imóveis alteram os preços praticados. Assim, neste tipo de problema, após coletar os dados de mercado, o profissional deve decidir entre aceitar a hipótese nula como verdadeira ou rejeitar a hipótese nula por ser falsa e decidir pela hipótese alternativa. 9 Aceitar a hipótese nula como verdadeira levará o avaliador a eleger a média aritmética simples como estimador pontual para os preços dos imóveis e, caso rejeite a hipótese nula, a hipótese alternativa levará a eleger a regressão linear como o estimador pontual. Novamente, não é objetivo deste trabalho apresentar os métodos de escolha para a realização dos testes de hipóteses. O importante é entender o que eles representam, pois os mesmos possuem uma forte correlação com as estimativas intervalares e com a construção de intervalos de confiança e de predição. Na verdade, podemos generalizar e dizer que todo intervalo de confiança corresponde a um teste de hipótese e vice-versa. 5. Estimativas Intervalares nas Avaliações de Imóveis Urbanos 5.1 – Intervalos de confiança Na seção 2 discutimos sobre as estimativas pontuais de um parâmetro , onde a inferência tem como resultado um único valor. Agora, vamos discutir as estimativas intervalares, mais especificamente sobre os intervalos de confiança e os intervalos de predição, que fazem parte de um conjunto de estimativas. O problema sobre as estimativas intervalares é que o parâmetro pertence a um conjunto de valores possíveis, ou seja, C , onde C , e assim usualmente é preferível uma estimativa intervalar C a um único valor . Definição 4.1.1 – Uma estimativa intervalar de um valor real para um parâmetro é qualquer par de funções, I ( x1 ,..., xn ) e S ( x1 ,..., xn ) , de uma amostra que satisfaça I ( x) S ( x) para todo x X . Se X x é observado, a inferência I ( x) S ( x) pode ser realizada. O intervalo fechado [ I ( x), S ( x)] para uma estimativa intervalar de um parâmetro , baseado em uma amostra aleatória X ( X 1 ,..., X n ) representa os valores que desejamos para construir as estimativas intervalares. Novamente, a definição dada aqui é geral e, a partir dela, podemos derivar novas definições, construindo intervalos abertos ou semi-abertos (abertos em uma extremidade e fechada na outra). Qual a vantagem de trabalhar com uma estimativa intervalar versus uma estimativa pontual? A resposta é que, associando alguma precisão em nossas estimativas, vamos ganhar alguma confiança ou, em outras palavras, segurança sobre as certezas de nossas afirmações. A proposta de usar um estimador intervalar ao invés de um estimador pontual é termos alguma garantia de estarmos capturando o parâmetro de interesse no estudo. Definição 4.1.2 – Um estimador intervalar [ I ( x), S ( x )] de um parâmetro se traduz na probabilidade de que este intervalo aleatório contenha o verdadeiro parâmetro . 10 Estimadores Intervalares, agregando uma medida de confiança (usualmente chamado de grau de confiança) são intitulados como Intervalos de Confiança. Existem diversos métodos para eleger os estimadores intervalares e a partir destes construir os intervalos de confiança. Existe uma série de questões a serem discutidas e derivadas destas definições. Entretanto, a mais importante delas é entender que o intervalo de confiança construído é aleatório e não o parâmetro . Assim, quando escrevemos na forma P 0 ( I ( X ), S ( X )) estamos indicando que a probabilidade é do X , não do . A forma P 0 ( I ( X ) , S ( X ) ) indica melhor sobre a aleatoriedade de X . Sugerimos a leitura dos tópicos sobre Inferência Estatística que podem ser obtidas na relação de livros relacionados ao final deste trabalho. O nosso interesse aqui neste trabalho é verificar e demonstrar como estes intervalos podem ser utilizados nas avaliações de imóveis urbanos. 5.2 – Intervalos de Predição No tópico 4.1 discutimos os intervalos de confiança e apresentamos uma definição geral para este intervalo. Agora, vamos discutir outro intervalo, dentro de várias outras opções possíveis, chamado de Intervalo de Predição. Definição 4.2.1 – O intervalo de predição com 100(1 )% para um valor não observado de uma variável aleatória Y , baseado na observação de X é um intervalo também aleatório [ I ( x), S ( x )] com a propriedade de que P 0 ( I ( X ) Y S ( X )) 1 para todos os valores de . Vamos colocar lado a lado os intervalos de confiança e os intervalos de predição, pois assim poderemos notar melhor as semelhanças bem como as diferenças. São eles: Intervalo de Confiança: P 0 ( I ( X ) S ( X )) 1 ou P 0 ( I ( X ), S ( X )) Intervalo de Predição: P 0 ( I ( X ) Y S ( X )) 1 Existe semelhança na definição dos intervalos, entretanto o intervalo de confiança é construído para um parâmetro , que é constante, enquanto que para o intervalo de predição o mesmo é construído para uma variável aleatória Y . Intuitivamente, considerando que uma variável aleatória é mais variável do que um parâmetro (que na verdade é uma constante) é esperado que o intervalo de predição seja maior do que o intervalo de confiança, para um mesmo nível de confiança. Até agora temos apresentado conceitos generalizados para os intervalos de confiança, de predição e para os testes de hipóteses. A partir de agora, vamos estudar um caso em particular, que é a regressão linear, pois é o assunto em discussão na parte 2 da NBR 14.653. Entretanto, vale ressaltar que estas definições podem ser ampliadas para outros casos, como as Redes Neurais Artificiais e a Regressão Não Linear. Entretanto, antes de iniciarmos o estudo de caso, onde entra a definição de Campo de Arbítrio nas Avaliações de Imóveis Urbanos? 11 6. Campo de Arbítrio – Avaliação de Imóveis Urbanos O significado da palavra “Arbítrio” pode ser encontrado nos dicionários da língua portuguesa. O Michaelis apresenta o significado listado a seguir: ar.bí.trio sm (lat arbitriu) 1 Resolução que depende só da vontade. 2 Julgamento de árbitros. 3 Opinião, voto. 4 Expediente, meio, alvitre. 5 Com Cálculo estimativo da maior vantagem do câmbio de moedas, em razão dos lugares, valor dos metais e outras circunstâncias. Livre-a.: indeterminação da vontade, ou poder do ser humano, consciente, de decidir livremente. e o Aurélio online: arbítrio s.m. Resolução, determinação dependente apenas da vontade. / Vontade, talante. / Juízo, sentença de árbitro. // Livre arbítrio, poder, faculdade de decidir, de escolher, de determinar, dependente apenas da vontade. // Ao arbítrio de, ao talante de, à vontade de, à mercê de. Está claro o significado da palavra Arbítrio. Segue então que, aplicando este significado nas avaliações de imóveis urbanos, podemos construir um intervalo de valores, cujo nome é Campo de Arbítrio e dentro do qual o valor pontual a ser atribuído ao imóvel avaliando deverá estar contido. Ou seja, C a [ I ( X ) Y S ( X )] . Entretanto, sendo o arbítrio uma opinião ou uma resolução que depende somente da vontade do profissional avaliador, devem existir restrições ao seu uso, pois o uso indiscriminado invalida todo o trabalho até aqui desenvolvido. Qual o significado de construir modelos de regressão, eleger estimadores intervalares, se ao final do trabalho podemos lançar mão do campo de arbítrio e simplesmente desprezar todos os resultados estatísticos? A resposta não é trivial. Temos questões ainda a estudar. Vamos a elas. A primeira norma brasileira de avaliação de bens a introduzir o conceito de Campo de Arbítrio foi a NBR 5676. O texto está reproduzido logo a seguir: 3.5 – Campo de arbítrio Intervalo fechado de valores, obtido por processo estatístico compatível com a amostra, dentro do qual o engenheiro de avaliações pode adotar, justificando, aquele que seja representativo do valor do imóvel avaliado. No item 7.6.8 da mesma NBR, que trata das avaliações com nível de rigor “rigorosa”, diz que: “O valor final da avaliação, a ser indicado pelo engenheiro de avaliações em função do tratamento estatístico adotado, tem de estar contido em um intervalo de confiança fechado e máximo de 80%. ...”. Já no item 7.6.10 que trata das avaliações com nível de rigor “rigorosa especial”, estipula que “subitem c) o campo de arbítrio do engenheiro de avaliações é correspondente ao intervalo de confiança máximo de 80% ...” A NBR 5676 mantinha a coerência na definição do campo de arbítrio com os conceitos estatísticos, pois limitava o campo de arbítrio ao intervalo de confiança, estipulando o nível de confiança máximo de 80%. Assim, até a NBR 5676 ser substituída pela NBR 14.653-2, as avaliações de imóveis urbanos, para os níveis de rigor “rigorosa” e “rigorosa especial”, eram realizadas utilizando estimadores pontuais ou intervalares, considerando que: 12 no caso dos estimadores pontuais, o valor final adotado era calculado atribuindo-se a estimativa pontual obtida com a regressão linear; e no caso dos estimadores intervalares, utilizava-se do intervalo de confiança para, ao arbítrio do avaliador e desde que justificado, definir o valor final adotado. Obviamente, se eram utilizadas estimativas intervalares, os valores máximos e mínimos eram conhecidos e poderiam ser apresentados no laudo de avaliação. A atual norma de avaliação de bens, a NBR 14.653-2, desassociou os intervalos de confiança e o campo de arbítrio. É inconsistente e por este motivo necessita de ser redefinido. O texto em consulta nacional da NBR 14.653-2 apresenta as seguintes definições: “3.69 valor final adotado estimativa pontual, dentro do campo de arbítrio, adotada como resultado final da avaliação. Se o valor final adotado vai ser atribuído com base em uma estimativa pontual, é porque um estimador pontual foi eleito. Se este for usado, não tem porque falar em campo de arbítrio. Assim, o que se entende por estimativa pontual estar dentro do campo de arbítrio, já que são dois conceitos distintos de estimativa intervalar e pontual? Uma nova definição pode ser sugerida: Definição 5.1 – Valor final adotado. O valor final adotado é o valor atribuído ao imóvel avaliando a partir de uma estimativa pontual ou a partir de uma estimativa intervalar e neste caso o valor deve estar contido dentro do campo de arbítrio. Em 8.2.1.5 do texto em consulta pública da NBR 14.653-2 temos a definição de campo de arbítrio: 8.2.1.5 Campo de arbítrio 8.2.1.5.1 O campo de arbítrio definido em 3.8 da ABNT NBR 14653-1:2001 é o intervalo de mais ou menos 15%, em torno da estimativa pontual de tendência central utilizada na avaliação. 8.2.1.5.2 O campo de arbítrio pode ser utilizado quando variáveis relevantes para a avaliação do imóvel não tiverem sido contempladas no modelo, por escassez de dados de mercado, por inexistência de fatores de homogeneização aplicáveis ou porque essas variáveis não se apresentaram estatisticamente significantes em modelos de regressão, desde que o intervalo de mais ou menos 15 % seja suficiente para absorver as influências não consideradas. Quando o intervalo não for suficiente, o modelo não é apropriado para fundamentar a avaliação pelo método comparativo direto de dados de mercado. Em alguns casos, é possível utilizar outros procedimentos complementares para remediar essa insuficiência (por exemplo, ao avaliar terreno com necessidade de muro de arrimo a partir de uma amostra de terrenos planos, pode-se deduzir da estimativa obtida no modelo para terrenos planos o valor correspondente ao custo de construção do muro). 8.2.1.5.3 O campo de arbítrio não se confunde com o intervalo de confiança de 80 % calculado para definir o grau de precisão da estimativa. e no anexo A temos a definição de Avaliação Intervalar: “A.9 Avaliação intervalar A.9.1 A avaliação intervalar, prevista em 7.7.1.b da ABNT NBR 14653-1, tem como objetivo estabelecer, quando solicitado pelo contratante, um intervalo de valores admissíveis em torno do valor final adotado. 13 A.9.1.1 O intervalo de valores admissíveis deve apresentar amplitude igual ou inferior, simultaneamente: a) à amplitude do intervalo de predição de 80% para a estimativa pontual de tendência central; b) à amplitude de mais ou menos 15% em relação ao valor final adotado. A.9.2 No caso de utilização do valor final adotado diferente da estimativa pontual de tendência central, este fato deverá ser citado e não será calculada a probabilidade associada ao intervalo.” Estas definições incluem, na verdade, diversos conceitos diferentes e podem levar a interpretações dúbias. Vamos apresentar uma nova definição para campo de arbítrio: Definição 5.2 – Campo de Arbítrio. O campo de arbítrio definido em 3.8 da ABNT NBR 146531:2001 deve ser calculado com base em um estimador intervalar, podendo ser utilizado ou o intervalo de predição ou de confiança, calculado em torno da estimativa pontual utilizada na avaliação, limitado a mais ou menos 15% em relação a esta estimativa pontual. Obviamente se impõe restrições ao uso do campo de arbítrio. Este pode ser utilizado nas seguintes situações: Quando o imóvel avaliando não apresentar nenhuma singularidade e as justificativas pela não adoção da estimativa pontual tiverem subsídios com base no posicionamento do imóvel avaliando em relação aos atributos presentes na amostra efetivamente utilizada; Quando o imóvel avaliando apresentar singularidades de tal magnitude que as variáveis relevantes para a avaliação do imóvel não tiverem sido contempladas no modelo, por escassez de dados de mercado, por inexistência de fatores de homogeneização aplicáveis ou porque essas variáveis não se apresentaram estatisticamente significantes em modelos de regressão. Quando o intervalo de predição, limitado ao campo de arbítrio, não for suficiente para conter o valor a ser atribuído ao imóvel avaliando, o modelo não é apropriado para fundamentar a avaliação pelo método comparativo direto de dados de mercado. Nestes casos, é possível utilizar outros procedimentos complementares para remediar essa insuficiência (por exemplo, ao avaliar terreno com necessidade de muro de arrimo a partir de uma amostra de terrenos planos, pode-se deduzir da estimativa obtida no modelo para terrenos planos o valor correspondente ao custo de construção do muro). Em seguida, apresentamos nova definição para avaliação intervalar: Definição 5.3 – Avaliação Intervalar. A avaliação intervalar é a estimativa intervalar calculada com base no intervalo de predição, e será realizada a pedido do contratante, estando limitada ao desvio de 15% em relação à estimativa pontual que gerou os limites do intervalo de predição. Agora que o intervalo de confiança, de predição e o campo de arbítrio já estão definidos, vamos aplicar estes conceitos em um estudo de caso para avaliação de terrenos urbanos. 14 7. Estudo de Caso – Avaliação de Terreno Urbano Para o nosso estudo de caso será utilizado o software SisDEA Windows, desenvolvido pela Pelli Sistemas Engenharia Ltda., especificamente para auxiliar o profissional de avaliação de bens. Embora o SisDEA possua como ferramentas, além da regressão linear, a regressão não linear, as redes neurais artificiais e o envelopamento de dados (EDO/DEA), iremos utilizar neste trabalho somente a regressão linear. Os dados utilizados são de um dos exercícios rotineiramente utilizados nos cursos de avaliação de imóveis urbanos, instalado junto com os aplicativos SisDEA e SisReN, o que facilita a verificação dos resultados aqui obtidos pelos nossos clientes e usuários. A proposta do exercício é avaliar dois lotes urbanos com as seguintes características: Área total de 636,0 m²; Frente principal de 14,60 m; O posicionamento do primeiro lote é no meio de quadra e do segundo na esquina; Uso potencial residencial; O índice fiscal do imóvel é 60, extraído da planta de valores do município. Durante a fase de pré-processamento foram eliminadas as variáveis e dados que se mostraram estatisticamente inconsistentes. O modelo final adotado possui 5 (cinco) variáveis independentes e 30 (trinta) dados de mercado efetivamente utilizados. Todos os dados utilizados possuem o posicionamento no meio da quadra. O modelo de regressão utilizado foi: Pu e ( 9 , 44930 ,8247 ln( Área ) 0 , 6880*ln( Frente ) 64 , 3097 0 , 0507*UsoPotencial 0 , 08863*Evento ) IndiceFiscal Pu representa os preços unitários dos dados coletados. Com base no modelo de regressão acima, as estimativas pontuais e intervalares podem ser realizadas e os resultados apresentados na tabela abaixo: Estimativas Pontual (Regressão Linear) Intervalar (Intervalo Confiança) Intervalar (Intervalo Predição) Campo de Arbítrio Avaliação Intervalar Valor adotado Terreno 1 (R$) Terreno 2 (R$) 96.700,00 96.700,00 90.000 (7,03%) 104.000 (7,56%) 90.000 (7,03%) 104.000 (7,56%) 82.000 (15,36%) 114.000 (18,15%) 82.000 (15,36%) 114.000 (18,15%) 82.600 (15%) 111.000 (15%) 82.600 (15%) 111.000 (15%) Terreno 1 (R$) 82.600 (15%) 111.000 (15%) 96.700,00 Terreno 2 (R$) 82.600 (15%) 111.000 (15%) 105.000,00 Considerando que o terreno 2 é de esquina, o valor final adotado está dentro do campo de arbítrio, mas não corresponde à estimativa pontual. É importante lembrar que a estimativa intervalar foi calculada utilizando o intervalo de predição, mas como os limites deste intervalo ultrapassam o campo de arbítrio, o valor final adotado não pode ser superior a 15% da estimativa pontual, que é o caso em estudo. 15 8. Conclusões e Recomendações Neste trabalho foram apresentados os conceitos existentes na NBR 14.653 sobre os intervalos de predição, de confiança e de campo de arbítrio. Entretanto, estes conceitos, na forma como foram formulados, podem levar a interpretações dúbias e confusas e assim, novas definições foram aqui apresentadas. Estas serão submetidas oportunamente para apreciação da comissão de estudos do projeto de revisão da NBR 14.653-2, como parte de uma proposta global da Pelli Sistemas Engenharia para o texto hoje em consulta pública. Embora a partir de 2004 o intervalo de confiança tenha sido desassociado do campo de arbítrio, não existem argumentos técnicos factíveis que possam embasar tal decisão. Como conclusão, a proposta é que o campo de arbítrio seja novamente associado a um estimador intervalar com a definição a priori do nível de confiança adequado. Se revisitarmos alguns trabalhos publicados no X Congresso Brasileiro de Engenharia de Avaliações e Perícias do IBAPE, ocorrido em 1999 em Porto Alegre / RS, veremos que naquela época as definições sobre os intervalos de confiança e campos de arbítrio estavam em plena fase de discussão e assim foram apresentados argumentos propondo a construção de um campo de arbítrio independente das estimativas intervalares. Entretanto, estes argumentos se baseiam mais em questões da modelagem de dados e dos cuidados que devem ser observados durante o processo de ajuste do modelo de regressão, do que na conceituação e aplicação das estimativas intervalares no mercado imobiliário. Obviamente, uma modelagem inadequada não pode ser parâmetro para a definição de um novo campo de arbítrio. A conclusão é pela utilização de avaliações intervalares, com a definição a priori dos níveis de confiança6 adequados. Elas são de grande valia para o apoio aos gerentes e agentes do mercado imobiliário, tendo que vista que o resultado da avaliação poderá fornecer uma faixa de valores admissíveis, permitindo que as negociações neste mercado sejam realizadas dentro dos níveis de precisão e de fundamentação definidos na NBR 14.653. Entretanto, é importante relembrar que, no momento atual, o mercado imobiliário brasileiro, principalmente no segmento residencial de baixa renda, possui características de um oligopólio ou, na melhor das hipóteses, um mercado de concorrência monopolista, onde os incorporadores agem de maneira ordenada, conhecem bem o público alvo e usam de todos os artifícios para a venda de seus produtos em patamares de preços inconsistentes com outros produtos similares no mercado. Neste mercado as várias empresas vendem produtos similares, mas que não são exatamente iguais e, portanto, possuem alguma liberdade de escolha de preço, já que cada produto é único. O preço tende a ser muito maior do que o custo marginal de produção, e os ganhos de escala são evidentes. As empresas neste tipo de mercado oferecem produtos diferenciados e se assemelha ao monopólio na definição do preço. Quanto ao bem estar social, o excedente total não é maximizado e o estudo da demanda tem sido constantemente negligenciado, pois pode haver entrada insuficiente de empresas no mercado, devido às barreiras impostas, levando à produção de bens inadequados ao público alvo. Este fato não ocorre em um mercado de concorrência perfeita. 6 O uso do nível de confiança de 80% deve ser revisto, podendo ser segmentado por mercado e por tipologia. 16 A publicidade é um fator-chave nos oligopólios e na competição monopolística. Ela torna os mercados menos competidores, as curvas de demandas menos elásticas e pode ser utilizada para passar a falsa impressão de qualidade. Neste contexto, o conteúdo do anúncio não é mais relevante e as pessoas tendem a concluir que quem investe caro em propaganda é porque tem um bom produto. Assim, surgem as marcas que ajudam a manter esta visão da qualidade e que dão a falsa sensação de segurança ao comprador para que este adquira um produto de “alta qualidade”, quando na verdade o induzem a ver diferenças onde elas não existem. A publicidade pode manipular as preferências do consumidor, criando um desejo através de mensagens sublimares, que não abordam a qualidade ou o preço final do produto, dificultando a competição. As publicidades em geral, nos oligopólios e nos mercados monopolistas, tentam convencer que os produtos são mais diferentes do que realmente são e assim permitir um markup maior sobre o custo marginal. No contexto atual, que antecede as eleições, e com a boa oferta de crédito, aliada a uma demanda caracterizada e bem conhecida pelos grandes incorporadores, o trabalho de avaliação de bens passa a ter uma maior importância e por estes motivos cuidados especiais devem ser tomados, principalmente para avaliação de produtos visivelmente inadequados para a localização proposta. O êxito que o Brasil vem demonstrando como país emergente é a prova de que a estabilidade macroeconômica, o crescimento sustentável e o combate à pobreza são mais do que compatíveis. Na verdade, elas se reforçam mutuamente. Conforme dito pelo nosso Presidente da República em uma entrevista recente, ao ampliar a renda e, portanto, o poder aquisitivo dos segmentos mais pobres da sociedade, o país não está apenas fazendo justiça social e estendendo os direitos básicos de cidadania a todos os brasileiros, mas também ampliando o mercado consumidor para a produção nacional. A demanda resultante do maior poder aquisitivo da população movimentou o comércio de bens e serviços no País e pela primeira vez em nossa história vemos que é perfeitamente possível combinar crescimento econômico com distribuição de renda, ou seja, com a redução das desigualdades sociais. Assim, nossa economia e nosso mercado imobiliário possuem características diferenciadas de outras economias do primeiro mundo e não se vislumbram problemas similares àqueles que ocorreram na economia internacional em 2008 / 2009. Entretanto, toda cautela é necessária e o acompanhamento dos indicadores econômicos nacionais e internacionais deve ser incluído nas tarefas cotidianas dos profissionais que atuam com a engenharia de avaliações no país. Estes profissionais possuem grande responsabilidade em todo este processo de desenvolvimento, pois são eles que sinalizam pela viabilidade técnica e econômica dos empreendimentos e dão suporte aos gestores das empresas públicas e privadas para que possam tomar decisões mais acertadas e com a tempestividade necessária. É dever dos profissionais que atuam nesta área zelarem pela boa prática da engenharia de avaliações. Julho de 2010 17 BIBLIOGRAFIA ABNT – ASSOCIAÇÃO BRASILEIRA DE NORMAS TÉCNICAS: Norma Técnica de Avaliação de Bens, Procedimentos Gerais – NBR 14653:1, Rio de Janeiro: 2001. ABNT – ASSOCIAÇÃO BRASILEIRA DE NORMAS TÉCNICAS: Norma Técnica de Avaliação de Bens, Imóveis Urbanos – NBR 14653:2, Rio de Janeiro: 2004. CASELLA, G. , BERGER, R. L., “Statistical Inference” – International Student Edition – Duxbury, 2002. COSTA NETO, P. L. O., Estatística - 18º Reimpressão, São Paulo: Editora Edgard Blucher, 2000. FÁVERO, L. P. L., “Precificação e Comercialização Hedônica – Uma aplicação ao Mercado Imobiliário” – Saint Paul, 2006. GREENE, W. H., “Econometric Analysis” – Pearson 6 º. Edição, 2008. GONZÁLEZ, M. A. S., Metodologia de Avaliação de Imóveis – Novo Hamburgo, SGE, 2003. GUJARATI, D. N., Econometria Básica – 4ª Ed. – São Paulo: Editora Elsevier, 2006. HUBBARD, R. G., O’BRIEN, A. P., “Introdução à Economia” – 2º. Edição, Editora Bookman, 2010. WERKEMA, M. C. C., AGUIAR, S., “Análise de regressão: como entender o relacionamento entre as variáveis de um processo”, V. 7, Belo Horizonte: Fundação Cristiano Ottoni, Escola de Engenharia da UFMG, 1996. 18

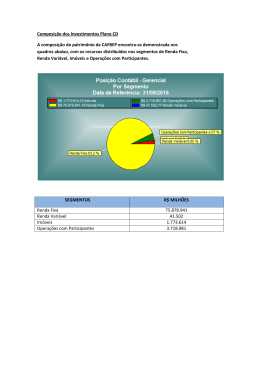

Download