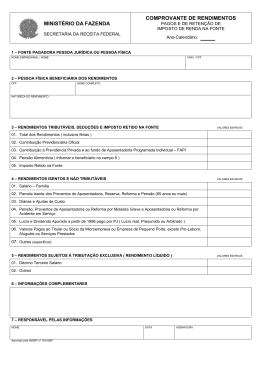

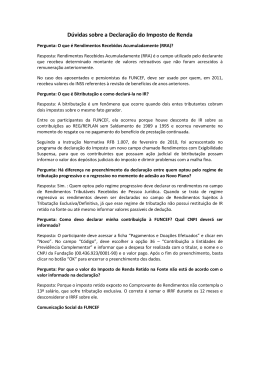

DIRF – DECLARAÇÃO DE IMPOSTO DE RENDA RETIDO NA FONTE O que é? Declaração do Imposto de Renda Retido na Fonte - DIRF é a declaração feita pela FONTE PAGADORA, com o objetivo de informar à Secretaria da Receita Federal do Brasil: 1. o valor do imposto de renda e/ou contribuições retidos na fonte, dos rendimentos pagos ou creditados para seus beneficiários; 2. o pagamento, crédito, entrega, emprego ou remessa a residentes ou domiciliados no exterior, ainda que não tenha havido a retenção do imposto, inclusive nos casos de isenção ou alíquota zero; 3. os rendimentos isentos e não-tributáveis de beneficiários pessoas físicas e jurídicas domiciliadas no País; 4. os pagamentos a plano de assistência à saúde – coletivo empresarial; Quem deve pagar? A relação dos que devem declarar o IR está disponível na Instrução Normativa RFB nº 1.033, de 14 de maio de 2010, que dispõe sobre a Declaração do Imposto sobre a Renda Retida na Fonte (Dirf). Contribuição Os valores relativos às deduções a serem informados nas fichas da DIRF devem ser aqueles calculados sobre os rendimentos tributáveis do respectivo mês. Como o imposto de renda retido é apurado pelo regime de caixa, a informação das deduções deve seguir o mesmo critério. Exemplo: Rendimento tributável referente ao mês de fevereiro, pago ao beneficiário em março. Esse rendimento, as respectivas deduções e o imposto retido devem ser informados na linha referente ao mês de março. No caso de pagamento de valores em cumprimento de decisão judicial, além do IRRF, a DIRF da Fonte pagadora deverá informar o valor da retenção da contribuição para o Plano de Seguridade do Servidor Público (PSS). Não caberá, para efeito de cálculo do IRRF, a dedução do PSS ou de qualquer outro valor, isto é, a base de cálculo do PSS e do IRRF corresponderá à alíquota de 11% e 3%, respectivamente, sobre o valor do rendimento pago. Note-se que a ficha que se abrirá é a mesma ficha da justiça do trabalho. Entretanto, só deverão ser preenchidos os campos referentes aos rendimentos tributáveis, as deduções para o PSS e do IRRF, não cabendo quaisquer outras deduções. Se, no mesmo ano-calendário, foram pagos ao portador de acidentes graves, além dos rendimentos isentos, rendimentos que sofreram retenção do IRRF, seja em decorrência da data do laudo que comprova a moléstia, seja em função da natureza do rendimento pago, o beneficiário deve ser informado em DIRF, com todos os rendimentos pagos ou creditados pela fonte pagadora, independentemente do valor mínimo anual. A Pessoa Jurídica que, no caso de extinção decorrente de liquidação, incorporação, fusão ou cisão total ocorrida no ano-calendário de 2011 deve apresentar a DIRF relativa ao ano-calendário de 2011 até o último dia útil do mês subsequente ao da ocorrência do evento, exceto quando o evento ocorrer no mês de janeiro, caso em que a DIRF poderá ser entregue até o último dia útil do mês de março de 2011. Na hipótese de saída definitiva do Brasil ou de encerramento de espólio ocorrido no anocalendário de 2011, a DIRF de fonte pagadora pessoa física relativa a esse ano-calendário deverá ser entregue: I - no caso de saída definitiva, até: a) a data da saída em caráter permanente; ou b) 30 dias contados da data em que a pessoa física declarante completar 12 (doze) meses consecutivos de ausência, no caso de saída em caráter temporário; e II - no caso de encerramento de espólio, no mesmo prazo previsto para a entrega, pelos demais declarantes, da Dirf relativa ao ano-calendário de 2011. O declarante pode ser autuado com multa se não apresentar a DIRF no prazo fixado, ou a sua apresentação após o prazo ou apresentar a DIRF com incorreções ou omissões. As multas serão de 2% ao mês-calendário ou fração, incidente sobre o montante dos tributos e contribuições informados na DIRF, ainda que integralmente pago, no caso de falta de entrega destas Declarações ou entrega após o prazo, limitado a 20%. E de R$ 20,00 para cada grupo de 10 informações incorretas ou omitidas. Para efeito de aplicação das multas será considerado como termo inicial o dia seguinte ao término do prazo originalmente fixado para a entrega da declaração e como termo final à data da efetiva entrega ou, no caso de não-apresentação, da lavratura do auto de infração. As multas serão reduzidas à metade, quando a declaração for apresentada após o prazo, mas antes de qualquer procedimento de ofício; e a 75%, se houver a apresentação da declaração no prazo fixado em intimação. A multa mínima a ser aplicada será de R$ 200,00 tratando-se de pessoa física, pessoa jurídica inativa e microempresas ou empresas de pequeno porte; e de R$ 500,00; nos demais casos. O prazo para entrega da DIRF é determinada anualmente pelo governo. Mesmo que um funcionário tenha feito retenção somente em um mês durante todo o ano, é necessário informar a totalidade de rendimentos do empregado, ou seja, todos os meses inclusive os que não tiveram retenção. Tendo em vista tratar-se de rendimentos isentos, e que não existe código de receita para rendimentos isentos, deverá ser utilizado o código 0473. Os demais códigos de receita estão definidos na legislação pertinente a cada ano-calendário. Deve ser verificada a legislação no site da RFB. No caso de matriz e filiais o arquivo deve ser apresentado pela matriz consolidando suas informações e das filiais. IMPORTANTE: Não confunda esta declaração com a do Imposto de Renda da Pessoa Física 2011 (DIRPF 2011). A DIRF - Declaração do Imposto Retido na Fonte é a declaração feita pela FONTE PAGADORA, destinada a informar à Receita Federal o valor do Imposto de Renda Retido na Fonte, dos rendimentos pago ou creditados ano-calendário para seus beneficiários. EXPORTAÇÃO DIRF - SISTEMA DOMINIO/APLICATIVO Para gerar a DIRF através do Sistema Domínio deve ser feito o caminho a seguir: Na janela aberta deve ser informado o ano base para a DIRF e o responsável pela empresa. No tipo de emissão selecione a opção arquivo, para que seja salvo em um diretório e importado para o aplicativo da DIRF. Clique em “Ok” para emitir o relatório. Depois de emitir o relatório, deve-se acessar o programa da DIRF, que abrirá da seguinte maneira: Na janela apresentada pelo aplicativo, para o caso que estamos fazendo, deve-se selecioanr a opção “Importar dados” e clicar no botão “Ok”. Será aberta a seguinte janela: Nessa janela deve clicar no botão “Pesquisar”para selecionar o arquivo onde foi salvo pelo sistema Domínio. Depois de selecionado o arquivo clica-se no botão “Avançar”. Na janela seguinte será demonstrado os valores importados que devem ser salvos. Clica-se no botão “Avançar” para ir a janela de conclusão. Clique em “Concluir” nessa janela, para que o aplicativo conclua a importação do arquivo e domonstre o relatório de importação: Em seguida, no aplicativo da DIRF pode ser feita a importação para RFB. No menu “Declaração” selecione a opção “Gravar Declaração para entrega a RFB”, para que seja aberta a seguinte janela: Selecione o estado de onde será transmitido o arquivo e clique em “Avançar”. Se houver erros ou avisos será demonstrada a seguinte mensagem: Se houver erros não será gravada e transmitida a DIRF, por isso deve-se primeiro corrigi-los. Se houver somente avisos, o declarante poderá fazer o processo, mas deverá ter o cuidado de checar as informações para que não sejam transmitidos dados incorretos. Para continuar clique no botão “Avançar”. Nessa janela o sistema pede a confirmação para gravar a declaração. Clique em “Avançar” para que o sistema demonstre a janela de transmissão: Deve-se selecionar a opção “Sim” caso deva ser feita a transmissão da DIRF para a RFB e, em seguida, clicar no botão “Avançar”. Com todos os trâmites realizados corretamente o sistema solicitará a conclusão do processo, clique em “Concluir”.

Baixar