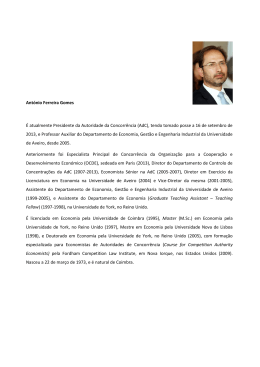

“Um olhar sobre o setor da distribuição: o estudo da CE e desenvolvimentos nacionais” João E. Gata Economista-Chefe da AdC Conferência Anual da Centromarca Plano da apresentação I. Introdução; II. O Relatório da Comissão Europeia, de Outubro 2014; III. Alguns Desenvolvimentos Nacionais; IV. Algumas Conclusões; V. Algumas referências bibliográficas Centromarca, 27 Fev 2015 João E. Gata, AdC 1 I. Introdução O setor do retalho: a sua importância No seu conjunto, o setor do retalho representa cerca de 4,3% do Valor Acrescentado Grosso da economia da União Europeia, acima de 8% do volume total de emprego (total por volta de 213 milhões em 2014) e compreende cerca de 3,7 milhões de PME’s. De acordo com dados recentes, a indústria alimentar e de bebidas da UE gera um volume anual de faturação (volume de negócios) de €1017 mil milhões e sustenta cerca de 4,25 milhões de empregos, sendo assim a maior indústria manufaturadora da EU. É altamente fragmentada, com mais de 287,000 empresas, 99% das quais são PME’s, que são responsáveis por quase metade da faturação total da indústria e 2/3 do seu emprego total – Relatório da AIM, 2015. Após um período de forte volatilidade dos preços de produtos alimentares em 2007/2008 (maior volatilidade nos produtos primários), várias autoridades nacionais (ANC’s e outras) e a própria Comissão Europeia lançaram vários estudos do setor e de mercados de forma a analisar as principais questões que se levantaram. Recordar também o processo de liberalização da CAP, com conclusão em 2013. Centromarca, 27 Fev 2015 João E. Gata, AdC 3 Fornecedores versus retalhistas Várias características das relações comerciais entre Retalhistas, em particular as denominadas Grandes Grupos Retalhistas (GGR) e os seus Fornecedores no sector agroalimentar, bem como a sua evolução, têm sido objeto de inúmeras análises jurídico-económicas a nível da Comissão Europeia, do Parlamento Europeu, e dos diversos Estados Membros, desde há muitos anos. Estas análises vão tipicamente para além do âmbito das legislações e políticas de concorrência. Para além da referida volatilidade de preços, estas análises ganharam importância com a conjugação de vários fatores nestes últimos dez anos, a saber: (i) (ii) (iii) (iv) (v) Um crescimento contínuo e significativo dos grandes retalhistas, em “quota de mercado” e volume de negócios, explicado em parte (mas não totalmente) por, Uma deslocação dos hábitos dos consumidores dos estabelecimentos pequenos e médios para as GGR; Uma presença crescente de MDD’s nessas GGR; Um alegado crescimento do poder negocial das GGR vis-a-vis os seus fornecedores; Outros desenvolvimentos. Centromarca, 27 Fev 2015 João E. Gata, AdC 4 Outras preocupações Preocupações que têm sido manifestadas por diferentes stakeholders: Temos assistido a um aumento do nível de concentração no retalho? Se sim, qual tem sido o seu efeito no bem-estar dos consumidores? Quão significativo tem sido o crescimento dos MDD’s (“private/own labels”) relativamente aos MDI’s? Como tem este crescimento afetado a inovação, o âmbito de escolha dos consumidores, e os preços no retalho para cada categoria de produtos? Qual o papel que têm desempenhado eventuais “desequilíbrios de poder” entre retalho e fornecedores, e como tem estes desequilíbrios evoluído nos últimos anos? Qual o papel da Política de Concorrência (nacional e comunitária) perante estes desenvolvimentos, dado o seu âmbito de atuação bem definido? Serão estas preocupações do foro da Política de Concorrência? Centromarca, 27 Fev 2015 João E. Gata, AdC 5 II. O Relatório da Comissão Europeia de Outubro 2014 Antecedentes ao Relatório da CE Relembremos a Comunicação da CE de 2009, “A better functioning food supply chain in Europe”, que apresenta uma lista de algumas preocupações a nível da UE sobre o funcionamento da cadeia vertical no setor agroalimentar, a saber: Discrepâncias entre a evolução de preços dos produtos primários e os preços no retalho (ver gráfico mais à frente para Portugal); Transmissão entendida como lenta de alterações de preços a montante para preços no retalho; Presença de práticas comerciais consideradas (possivelmente em resultado de desequilíbrios nos poderes de negociação ou nos mercados entre as partes); Identificam-se algumas práticas anti-concorrencias ao abrigo da legislação de concorrência (Artigos 101 & 102 TFUE e respetivos equivalentes nas legislações nacionais dos diferentes EM’s)? Identificam-se efeitos nefastos sobre a concorrência e o bem-estar do consumidor, ou identificamos apenas redistribuições de rendimento? Centromarca, 27 Fev 2015 João E. Gata, AdC 7 Antecedentes ao Relatório da CE Algumas preocupações adicionais: Quais são os determinantes das “escolhas dos consumidores” e das “inovações de produto” ao nível do retalho? Em particular: Qual tem sido o impacto da expansão dos MDD’s na escolha dos consumidores e na inovação? Qual tem sido o impacto do crescente nível de concentração no retalho na escolha dos consumidores e na inovação? O Relatório da AdC de Outubro 2010 analisou a evolução dos níveis de concentração no retalho para diferentes categorias de produtos bem como a expansão dos produtos vs. MDI’s, e como estes desenvolvimentos se enquadram nas estratégias comerciais dos GGR. Mas não analisou quantitativamente o seu impacto em inovação e noutras variáveis. Centromarca, 27 Fev 2015 João E. Gata, AdC 8 O Relatório da CE de Outubro 2014 Com o objetivo de analisar algumas das preocupações identificadas, a Comissão Europeia lançou em 2012 um Estudo detalhado sobre o setor agroalimentar na União. O Relatório Final, “The economic impact of modern retail on choice and innovation in the EU food sector”, foi publicado no passado Outubro 2014. Este Relatório (RCE2014) beneficiou de contribuições significativas de: (i) Ernst & Young (EY, Multidisciplinary audit & consulting firm); (ii) Cambridge Econometrics (specialist economic modelling consultancy); (iii) Arcadia International (international network of food experts). Os dados estatísticos foram recolhidos junto da Nielsen, da GNPD (Global New Products Database) – Mintel, do Eurostat, do Planet Retail e do Euromonitor. Centromarca, 27 Fev 2015 João E. Gata, AdC 9 Principais objetivos do Relatório CE “Avaliar o impacto económico do retalho moderno na diversidade de escolhas oferecidas aos consumidores e na inovação no sector alimentar na União Europeia”. A Comissão desenvolve esta análise: Analisando a evolução da “escolha” e da “inovação” (a serem definidos mais adiante); Identificando os principais “drivers” da escolha e inovação (como por exemplo, os níveis de concentração no retalho e nos fornecedores) e medindo a sua evolução; Determinando o impacto destes “drivers” na escolha e na inovação . O período analisado é de 2004 a 2012 em geral, ou de 2008 a 2012 em algumas análises particulares realizadas e no caso de alguns países, devido à falta e/ou à baixa qualidade dos dados estatísticos). Centromarca, 27 Fev 2015 João E. Gata, AdC 10 Escolha (entre produtos agrolimentares) ‘Escolha’ (disponibilizada) é definida como: «The selection of foods for consumption (i.e. by consumers), which results from the competing, reinforcing and interacting influences of a variety of factors. These range from the sensory, physiological and psychological responses of individual consumers to the interactions between social, environmental and economic influences, and include the variety of foods and the activities of the food industry to promote them». Centromarca, 27 Fev 2015 João E. Gata, AdC 11 Inovação ‘Product innovation, measured by the number of innovations (measured by analysis of the EAN codes available on the shelves) introduced on shelves in a given period of time and can refer to: New product; New variety/range extension; New packaging; New formulation; Relaunch’. No que concerne o âmbito do RCE2014, o conceito de inovação utilizado está exclusivamente orientado para a “inovação no produto”, e não inclui inovações nos processos de fabrico, na cadeia de fornecimento ou na logística. Centromarca, 27 Fev 2015 João E. Gata, AdC 12 Construção da ‘Amostra Estatística’ Seleção de 105 ‘Consumer Shopping Areas’ (CSA): (1) Identificação em cada Estado Membro escolhido de uma seleção de CSA’s consideradas representativas de diferentes “consumer living environments” na UE de acordo com os seguintes dois critérios: (a) Tipo de área de residência/habitação [large city, medium city, small city and rural zone]; e, (b) Nível de PIB per capita [low, medium-, medium+, high]; (2) Regiões ao nível do Eurostat NUTS 3 e cidades/localidades foram classificadas de acordo com estes dois critérios, e o número de CSA’s para cada categoria foi determinado proporcionalmente à situação atual a nível da UE de forma a assegurar que a seleção efetuada em cada Estado Membro considerado se aproxima das situações com maior prevalência na UE. Centromarca, 27 Fev 2015 João E. Gata, AdC 13 Construção da ‘Amostra Estatística’ (3) Para cada cidade/localidade representativa dentro de cada região, foi definido um ponto central para a CSA como sendo a “Câmara Municipal”; (3) O perímetro geográfico da CSA foi definido a partir do tempo de viagem entre o ponto central e o limite exterior dessa área. O raio isócrono associado à acessibilidade a um estabelecimento retalhista difere consoante a densidade de estabelecimentos de retalho, que por sua vez depende tipicamente da dimensão da cidade/localidade. Com base em estudos do retalho e análises de sensibilidade (“sensitivity analysis”), foram definidos: o 15 minutos de tempo de deslocação para grandes cidades; o 20 minutos de tempo de deslocação para pequenas cidades, e; o 25 minutos para zonas rurais; (5) Finalmente, para cada CSA foi efetuada uma seleção de estabelecimentos retalhistas/lojas, nas quais escolha e inovação pudessem ser observadas com base nos dados estatísticos disponíveis. Centromarca, 27 Fev 2015 João E. Gata, AdC 14 Construção da ‘Amostra Estatística’ (5) A análise econométrica foi desenvolvida com dados para 5 países (designadamente, França, Itália, Polónia, Espanha e Portugal), 296 estabelecimentos de retalho, e com dados para os anos de 2004 a 2012. Foram excluídos desta análise econométrica países com muito elevada concentração no retalho (e.g., Finlândia) por razões técnicas (falta de dados estatísticos); (6) O conceito utilizado de “retalho moderno” exclui os seguintes formatos/tipos de estabelecimento: lojas independentes e tradicionais, e o denominado “novo retalho moderno” que inclui comércio eletrónico, mercados “drive-through”, lojas de produtos congelados, lojas de produtos orgânicos, lojas de procutos frescos, lojas de conveniência (“convenience stores”) e pequenos “supermercados” (< 400 m2). Centromarca, 27 Fev 2015 João E. Gata, AdC 15 “Drivers”-chave de escolha e inovação Concentração no retalho moderno a nível nacional (“procurement”) e local; Concentração nos fornecedores a nível nacional (“procurement”) e local; Medida do desequilíbrio de poderes no mercado entre o retalho moderno e os fornecedores (vide níveis de concentração nos mercados nacionais); Tipo de estabelecimento retalhista e sua dimensão; Novas aberturas de estabelecimentos retalhistas; Características socioeconómicas, incluindo PIB per capita, as expectativas dos gestores e investidores do lado do retalho, a dimensão e densidade da população, o nível (taxa) de desemprego, o nível de consumo de produtos agroalimentares; Quota de MDD’s a nível local e nacional; Faturação por categoria de produtos; Características de cada Região/Estado Membro, incluindo acesso a apoio/investimento financeiro, ambiente jurídico/legal, ambiente regulatório (regulações) quanto a preços, saúde pública e fiscalidade. Centromarca, 27 Fev 2015 João E. Gata, AdC 16 Resultados: “Drivers” das escolhas Fatores com impacto positivo nas “escolhas” disponíveis: Faturação (“turnover”) por categoria de produto; Nível de prosperidade económica; Dimensão do estabelecimento de retalho (medida pela área de vendas, em m2); Tipo do estabelecimento de retalho (hipermercado, supermercado e lojadesconto com qualquer área de vendas); Novas aberturas de lojas na área local. Fatores com pouco ou nenhum impacto nas “escolhas” disponíveis: “Drivers” de concentração; Penetração (quota) de MDD’s, pelo menos até um certo nível; Nível de desemprego; Densidade populacional. Centromarca, 27 Fev 2015 João E. Gata, AdC 17 Resultados: “Drivers” de inovação Fatores com impacto (estatisticamente) significativo (+ ou -) na inovação: Dimensão do estabelecimento de retalho (+); Tipo de estabelecimento de retalho (+); Novas aberturas de estabelecimentos de retalho na área local (+); Expectativas dos gestores no retalho (+); Taxa de desemprego (-); Densidade populacional (-); Nível de concentração no retalho a nível local (-), mas apenas estatisticamente significativo para alguns indicadores de inovação ou para alguns períodos temporais; Nível de concentração dos fornecedores a nível de “procurement” (-), já que a pressão para inovar é mais significativa quando o nível de concorrência é maior; Faturação por categoria de produto a nível nacional está positivamente relacionado com certos tipos de inovação; Centromarca, 27 Fev 2015 João E. Gata, AdC 18 Resultados: “Drivers” de inovação Centromarca, 27 Fev 2015 João E. Gata, AdC 19 Resultados: “Drivers” escolha e inovação Os principais “drivers” de escolha e de inovação são a dimensão e o tipo de estabelecimentos de retalho/lojas e o “ambiente económico” (sendo este avaliado com base no PIB/capita e taxa de desemprego nas diversas áreas locais). Igualmente, quando mais elevada é a faturação numa determinada categoria de produtos, maior é a escolha (e a inovação, embora em menor grau) nessa categoria de produtos. A abertura de novos estabelecimentos de retalho/lojas conduz a que lojas em concorrência ofereçam mais escolha e inovação nas suas prateleiras. Estes resultados dão suporte aos esforços da Comissão Europeia para a eliminação de restrições desnecessárias na abertura/criação de novos estabelecimentos de retalho/lojas; Os resultados obtidos indicam que em mercados retalhistas moderadamente concentrados, um maior “poder de negociação” no retalho relativamente aos seus fornecedores não parece resultar em menos escolha e menos inovação em produtos alimentares; Centromarca, 27 Fev 2015 João E. Gata, AdC 20 Resultados: “Drivers” escolha e inovação A falta de dados estatísticos não permitiu a análise de situações em mercados com muito elevados níveis de concentração no retalho moderno – como é o caso de países nórdicos e bálticos; Adicionalmente, a quota de MDD’s em cada categoria de produtos não parece ter um impacto significativo até se atingir um determinado nível de quota, que depende da categoria de produtos considerada, acima do qual parece ter um impacto negativo sobre escolha e inovação. Centromarca, 27 Fev 2015 João E. Gata, AdC 21 Principais conclusões (gerais) do RCE2014 De acordo com os resultados obtidos, alguns dos principais “drivers” de escolha e inovação parecem ser variáveis que caracterizam o ambiente socioeconómico, tais como: Dimensão e tipo de estabelecimento de retalho/lojas (regras de licenciamento e outro fatores); Regras para a abertura de novos estabelecimento de retalho/lojas; Expectativas dos gestores e investidores do lado do retalho; Níveis (taxas) de desemprego; Densidade populacional. O RCE2014 complementa vários estudos e análises de mercado desenvolvidos por várias ANC’s e outras entidades, incluindo a Autoridade da Concorrência, ao colocar o seu foco na avaliação do impacto dos denominados “drivers” nas escolhas disponibilizadas aos consumidores finais e na inovação , incluindo o papel desempenhado pelas MDD’s. Centromarca, 27 Fev 2015 João E. Gata, AdC 22 Principais conclusões do RCE2014 Outros resultados significativos: Ao logo do período considerado, a diversidade de escolha dos consumidores aumentou de uma forma geral; O nível de inovação esteve estável ou aumentou até 2008, tendo diminuído com a crise económica; Existe evidência em alguns casos que uma maior coordenação ao longo da cadeia vertical agroalimentar facilita a inovação (sugerindo a importância que os recursos disponíveis e o poder de negociação podem ter como “drivers”/fatores de inovação); A diversidade de escolha aumenta com a inovação, concorrência entre retalhistas, e a necessidade de oferecer menores preços; Os estudos de caso conduzidos no RCE2014 sublinham: (1) a necessidade de analisar e tomar em consideração as especificidades de cada cadeia vertical agroalimentar bem como do contexto nacional de cada EM e de cada categoria de produtos; (2) a necessidade de analisar e tomar em consideração os contextos legais e institucionais (“market-level factors”) a nível local, regional e nacional. Centromarca, 27 Fev 2015 João E. Gata, AdC 23 Possíveis limitações do RCE2014 Análise detalhada da relação no tempo entre concentração no retalho e o peso dos MDD’s – quem causa o quê, ou inter-causalidade? Refinamento do conceito de “inovação”; Extensão da análise econométrica de forma a incluir EM’s com maiores níveis de concentração no retalho (caso de países escandinavos como a Finlândia); Consideração dos MDD’s para cada categoria de produtos aquando da medição dos níveis de concentração no retalho e nos fornecedores; existe possibilidade de o fazer de uma forma correta e útil? Consideração de “Buying/purchasing alliances” no retalho, quer a nível regional, nacional e internacional, aquando da análise dos poderes de negociação dos retalhistas e dos níveis de concertação; idem para o caso dos fornecedores (PO’s, etc); Várias outras sugestões, que os presentes nesta conferência da Centromarca se lembrarão decerto, ou sobre as quais já terão ideias bem maturadas; Utilidade do RCE2014 ter sido posto em consulta pública. Centromarca, 27 Fev 2015 João E. Gata, AdC 24 “Desequilíbrio de poder” O objetivo seria medir o desequilíbrio de poder (“power imbalance”) entre retalhistas e fornecedores, i.e., medir o seu “poder de negociação relativo”, que numa negociação propriamente dita quer numa interação em mercado, já que esse desequilíbrio poderá ter um impacto, maior ou menor, sobre variáveis relevantes tais como preços finais ao consumidor, níveis de inovação, diversidade na escolha, etc, e, em última análise, sobre o bem-estar dos consumidores. Da Teoria da Negociação, e assumindo que os vários agentes económicos são “racionais” no sentido clássico do termo, sabemos que o poder relativo de negociação entre dois negociadores depende sobretudo: (1) do valor das “default/outside options” de cada negociador; (2) do valor da taxa de desconto intertemporal utilizada por cada negociador; (3) da informação que cada negociador tem sobre o outro, incluindo sobre a taxa de desconto e a “default option” do outro, e sobre o que o outro sabe. Se a interação se efetua em mercado e não “face-a-face”, estas mesmas considerações também deverão ser tomadas em conta. Centromarca, 27 Fev 2015 João E. Gata, AdC 25 Medindo “Desequilíbrio de poder” Centromarca, 27 Fev 2015 João E. Gata, AdC 26 Medindo “Desequilíbrio de poder” Centromarca, 27 Fev 2015 João E. Gata, AdC 27 Medindo “Desequilíbrio de poder” Centromarca, 27 Fev 2015 João E. Gata, AdC 28 Medindo “Desequilíbrio de poder” Podemos construir algum índice, único, que inclua todas estas considerações, incluindo também os MDD no cálculo dos IHH? A resposta é muito provavelmente não. Mas estou aberto a sugestões ! Uma análise suficientemente completa da existência e evolução de “desequilíbrios de poder” entre as partes negociadoras ou que transacionam nos vários mercados, dependerá do cálculo de vários índices e da sua evolução. Centromarca, 27 Fev 2015 João E. Gata, AdC 29 III. Alguns Desenvolvimentos Nacionais Evolução trimestral do HCPI, CPIF e APPI – T1 2005 até T2 2010 Centromarca, 27 Fev 2015 João E. Gata, AdC 31 A concorrência e o sector agroalimentar Em 1985, a anterior DGCP (Direcção Geral de Concorrência e Preços) procedeu a um inquérito junto da distribuição alimentar e respectivos fornecedores sobre as práticas em vigor no seu relacionamento comercial, na sequência de várias ‘queixas’ sobre alegados ‘abusos’ pelas cadeias de distribuição alimentar. Em Julho de 1997, a Confederação da Indústria Portuguesa (CIP) e a Associação Portuguesa de Empresas de Distribuição (APED) promoveram a criação e implementação de um Código de Boas Práticas Comerciais. Todavia, este instrumento não eliminou um conjunto de problemas que continuaram a ser relatados pelas empresas e associações de fornecedores. Centromarca, 27 Fev 2015 João E. Gata, AdC 32 A concorrência e o sector agroalimentar Assim, em 1998/1999, a então DGCC (Direcção Geral de Comércio e Concorrência) procedeu a um novo inquérito junto dos GGR e dos seus principais fornecedores, no sentido de actualizar a informação recolhida no estudo anterior e, também, de avaliar a evolução verificada no relacionamento comercial entre aqueles agentes económicos. As conclusões deste inquérito apontaram no sentido de que as práticas anteriormente identificadas como geradores de tensões nas relações negociais entre fornecedores e distribuidores continuavam a manter-se, ainda que por vezes com outra designação, mas produzindo o mesmo efeito. Centromarca, 27 Fev 2015 João E. Gata, AdC 33 A concorrência e o sector agroalimentar Após a sua criação em 2003, a AdC iniciou um procedimento de acompanhamento das Relações Fornecedores/Distribuidores no Sector da Distribuição Alimentar: “Breve Enquadramento do Sector da Distribuição Alimentar em Portugal” em 2005; “Buyer power and pass-through of large retailing groups in the Portuguese food sector”, em 2006. Em Outubro de 2003, a AdC formulou ao Ministro da Economia uma recomendação sobre a legislação relativa ao licenciamento de grandes superfícies comerciais. Centromarca, 27 Fev 2015 João E. Gata, AdC 34 A concorrência e o sector agroalimentar Uma parte significativa do debate a nível da CE e dos diferentes Estados Membros (EMs), em torno da cadeia agro-alimentar e das relações comerciais entre a distribuição alimentar e os seus fornecedores, tem resultado das perspectivas geradas pela reforma da Política Agrícola Comum (PAC), agravadas em parte pelo período de forte volatilidade dos preços internacionais de diversos produtos base do sector alimentar, observado no triénio de 2006-2008. Como é conhecido, a AdC tendo vindo desde há vários anos a acompanhar este debate e os desenvolvimentos das análises da Comissão Europeia (CE) e de outros EMs, sobretudo através da sua participação activa no seio da ECN (Rede Europeia de Concorrência, ou European Competition Nertwork). Centromarca, 27 Fev 2015 João E. Gata, AdC 35 A concorrência e o sector agroalimentar A Comissão Europeia identificou três prioridades transversais comuns a toda a cadeia de abastecimento alimentar a serem prosseguidas pelos diferentes EMs. As prioridades incidem sobre: (i) promoção das relações sustentáveis e baseadas no mercado entre as partes interessadas da cadeia de abastecimento alimentar; (ii) aumento da transparência ao longo da cadeia para incentivar a concorrência e aumentar a sua resistência à volatilidade dos preços; e, (iii) promoção da integração e a competitividade da cadeia europeia de abastecimento alimentar em todos os EMs. Centromarca, 27 Fev 2015 João E. Gata, AdC 36 A concorrência e o sector agroalimentar Em Outubro de 2010 a AdC publicou um Relatório Final sobre as Relações Comerciais entre a Distribuição Alimentar e os seus Fornecedores (cuja versão preliminar tinha sido publicada em Dezembro de 2009). Este Relatório teve como objectivo analisar as “relações comerciais entre os grandes grupos retalhistas (GGR) e os seus fornecedores” no sector da distribuição alimentar, e abrangeu, na sua generalidade, o período 20002009. Foram enviados questionários a mais de 50 entidades (operadores de mercado, associações de empresas, etc) e mantidas diversas reuniões com estes diferentes “stakeholders”. Centromarca, 27 Fev 2015 João E. Gata, AdC 37 A concorrência e o sector agroalimentar O Relatório procedeu a uma caracterização comparativa entre os setores da distribuição e do aprovisionamento, permitindo obter uma estimativa dos poderes de mercado relativos dos GGR e dos seus fornecedores, em particular, atenta a forte expansão dos GGR (desde os anos 80). Esta análise foi complementada pela descrição e apreciação, no âmbito das atribuições da AdC, dos principais tipos de práticas comerciais (contratuais e extracontratuais) entre os GGR e os seus fornecedores. Centromarca, 27 Fev 2015 João E. Gata, AdC 38 A concorrência e o sector agroalimentar Com mais pormenor, o Relatório AdC de 2010 procurou: Caracterizar, ainda que sumariamente, a reforma da PAC e o seu possível impacto na cadeia de produção e distribuição alimentar; Caracterizar a moldura regulatória do sector; Caracterizar as relações comerciais entre retalhistas, em particular GGR, e fornecedores de produtos alimentares nos anos mais recentes, incluindo a evolução das margens comerciais de produtores, grossistas e retalhistas; Caracterizar o “poder de compra” dos retalhistas e os níveis de dependência económica entre estes e os seus fornecedores; Caracterizar a evolução da presença das marcas da distribuição (MDD) versus marcas da indústria (MDI) e concorrência pelo espaço de prateleira; Tecer algumas considerações sobre diversidade e inovação. Centromarca, 27 Fev 2015 João E. Gata, AdC 39 A concorrência e o sector agroalimentar O Relatório da AdC identificou preocupações relacionadas tanto com cláusulas contratuais entre as duas partes como com práticas extracontratuais por parte dos GGR, tais como: A imposição de significativos descontos nos preços de compra, alguns com efeitos retroactivos; Imposição de variadas penalizações aos fornecedores; Atrasos nos pagamentos a fornecedores; Introdução de MDD bem como de produtos “look-alike” e “copycats”; Centromarca, 27 Fev 2015 João E. Gata, AdC 40 A concorrência e o sector agroalimentar Imposição de elevadas ‘taxas de ocupação’ (“slotting fees”) na afetação de espaço de prateleira aos produtos MDD), paralelamente com uma afetação crescente de espaço de prateleira aos MDD numa proporção superior à proporção na venda destes produtos ao consumidor final, tirando espaço a produtos MDI; Retirada das prateleiras, supostamente injustificada, de produtos MDI; … entre outras. Centromarca, 27 Fev 2015 João E. Gata, AdC 41 A concorrência e o sector agroalimentar Em resumo, foram identificadas quatro áreas onde o que poderemos designar como ‘desequilíbrio negocial’ entre distribuidores e fornecedores se parece manifestar de forma mais acentuada: (i) imposição unilateral de condições (i.e., negociação de contratotipo); (ii) descontos e outras contrapartidas; (iii) penalizações; e, (iv) prazos de pagamento, incluindo o incumprimento dos prazos contratualizados. Centromarca, 27 Fev 2015 João E. Gata, AdC 42 A concorrência e o sector agroalimentar O Relatório teve principal enfoque os bens alimentares de grande consumo, em particular sobre uma amostra destes bens: Produtos lácteos (leite UHT, iogurtes, queijos e manteigas); Arroz; Massas alimentícias; Farinhas lácteas e de uso culinário; Cereais de pequeno-almoço Bolachas; Produtos de gordura vegetal (óleos, azeites e margarinas); Hortofrutícolas; Bebidas não alcoólicas de alta rotação (águas, refrigerantes e sumos e néctares, excluindo cerveja não alcoólica); Cafés e sucedâneos. Foram excluídos da análise as seguintes classes de produtos: carne, peixe fresco e peixe congelado, e comida em lata. Centromarca, 27 Fev 2015 João E. Gata, AdC 43 A concorrência e o sector agroalimentar O enfoque do Relatório nestas classes de produtos justificou-se: (i) pela importância que têm no orçamento das famílias, sendo que as respectivas categorias representam cerca de 40% do consumo familiar FMCG (i.e. no principal cabaz de produtos comercializados nos supermercados); (ii) pelas análises, actualmente, em curso, aos níveis comunitário e de diversos EMs sobre o sector alimentar em geral, suscitadas pelos efeitos da crise que afectou o sector no triénio 2006-2008; e, (iii) pelo facto de grande parte destes produtos ou das respectivas matérias-primas serem objecto de intervenção ao abrigo da PAC. Centromarca, 27 Fev 2015 João E. Gata, AdC 44 A concorrência e o sector agroalimentar Na apreciação das práticas decorrentes das relações comerciais entre os GGR e os seus fornecedores distinguimos: (i) as que podiam ser enquadradas no âmbito do então Regime Jurídico da Concorrência (Lei n.º 18/2003, substituída pela actual Lei n.º 19/2012) e/ou do TFUE (Tratado sobre o Funcionamento da União Europeia) caso se demonstre a afectação sensível da concorrência; (ii) as que podiam ser enquadradas no âmbito das práticas (individuais) restritivas do comércio (PIRC) – vide Decreto-Lei n.º 166/2013, que sucedeu ao Decreto-Lei n.º 370/93 e Decreto-Lei n.º 140/98; e, (iii) as que, embora pudessem espelhar, por exemplo, um ‘desequilíbrio de forças negociais’ entre as duas partes, não constituíam per se indícios de ilícito jusconcorrencial, nos termos da LNC ou do TFUE, ou uma PIRC, de acordo com a legislação citada. Centromarca, 27 Fev 2015 João E. Gata, AdC 45 A concorrência e o sector agroalimentar No geral e no respeitante a práticas adoptadas por operadores na cadeia vertical agro-alimentar e que poderão ser enquadradas no âmbito da actual Lei n.º 19/2012, recordemos as seguintes: a) Acordos, práticas concertadas e decisões de associações de empresas (Art.º 9.º); b) Abuso de posição dominante (Art.º 11.º); c) Abuso de dependência económica (Art.º 12.º), bem como os Art.ºs 101.º e 102.º do TFUE, sem prejuízo do disposto nos Art.ºs 38.º e seguintes deste mesmo Tratado, do disposto no Regulamento (UE) N.º 1308/2013, do Parlamento Europeu e do Conselho, e no disposto na demais legislação complementar. Centromarca, 27 Fev 2015 João E. Gata, AdC 46 A concorrência e o sector agroalimentar No entanto: Grande parte do tipo de práticas analisadas no presente Relatório tem difícil enquadramento ou não tem qualquer enquadramento em termos do Regime Jurídico da Concorrência ou do TFUE; Em particular, é exemplo desta dificuldade, a comparação entre o tipo de apreciação de ACN (ou de acordos de compra em geral) – a priori prócompetitivos – e de acordos de venda, a priori anti-competitivos; Finalmente, sabemos que na governança das relações entre os GGR e os seus fornecedores, a autorregulação poderá ter um importante papel a desempenhar, como acontece com o Código de Boas Práticas Comerciais estabelecido entre a CIP e a APED, em Julho de 1997. Centromarca, 27 Fev 2015 João E. Gata, AdC 47 A concorrência e o sector agroalimentar O poder de compra relativo dos GGR face ao poder de venda dos fornecedores depende da existência (ou não) de um canal alternativo dos fornecedores para escoamento dos seus produtos, do grau de concentração dos GGR na procura no aprovisionamento, da expansão dos MDD e do grau de recurso, efectivo ou potencial, a aquisições no exterior pelos GGR, em especial, de MDD. O desenvolvimento de MDD pode ser encarado como o resultado de uma estratégia competitiva dos GGR com dois objectivos principais: (i) melhorar a respectiva posição concorrencial na compra e na venda e (ii) fidelizar os clientes. Resultados das análises efectuadas até à data indicam que um aumento das vendas dos MDD pode resultar num efeito de expansão do mercado, quer por “democratizar” o consumo de produtos com um elevado grau de substituibilidade com os MDI, quer por oferecer um produto cujo preço pode ser mais baixo que o dos MDI comparáveis. Mas também se observam efeitos de substituição entre MDD’s e MDI’s. Centromarca, 27 Fev 2015 João E. Gata, AdC 48 A concorrência e o sector agroalimentar No citado relatório a AdC emitiu várias recomendações entre as quais: Recomendação relativa a um ‘Código de Conduta’; Recomendação relativa à regulamentação de práticas comerciais; Recomendação relativa a informação estatística de preços; Recomendações complementares. Centromarca, 27 Fev 2015 João E. Gata, AdC 49 A concorrência e o sector agroalimentar Recomendação relativa a um ‘Código de Conduta’ (parte das iniciativas de Autorregulação) O existente código de conduta (entre a CIP e a APED) remonta a 1997. A sua aplicação não terá correspondido às expetativas, em parte devido à sua natureza não-vinculativa. Propôs-se: • A criação de um mecanismo de resolução de disputas; • A eventual criação da função de “Provedor”; • A elaboração de um documento contratual-modelo, sem prejuízo de liberdade contratual; • A não aplicação retroactiva de penalizações; • Um novo modelo de gestão do espaço de prateleira; • Uma especial atenção ao cumprimento dos prazos de pagamento. Centromarca, 27 Fev 2015 João E. Gata, AdC 50 A concorrência e o sector agroalimentar Finalmente, convém ter presentes dois pontos: A legislação nacional de concorrência não tem uma finalidade redistributiva, pelo que certas práticas que ocorrem entre fornecedores e distribuidores no âmbito das suas relações comerciais, decorrentes, nomeadamente, de um poder de compra acrescido, não serão enquadradas nos objectivos do Regime da Concorrência; e, A legislação relativa às PIRC’s visa assegurar a protecção dos concorrentes e/ou consumidores, aplicando-se independentemente da ocorrência, ou não, de uma afectação sensível da concorrência. Em particular, esta legislação procura promover o equilíbrio e a transparência das relações entre agentes económicos, nomeadamente, no que concerne a aplicação de preços ou de condições de venda discriminatórios, vendas com prejuízo, recusa de venda de bens ou de prestação de serviços e práticas negociais abusivas. Centromarca, 27 Fev 2015 João E. Gata, AdC 51 A PARCA A PARCA (Plataforma de Acompanhamento das Relações da Cadeia Alimentar), criada em 15 Novembro 2011 pelo Despacho n.º 15480/2011, onde a AdC tem tido um papel de observador activo, foi criada com o objetivo de promover relações comerciais mais transparentes e equitativas ao longo da cadeia vertical agroalimentar, através do desenvolvimento de um forum de discussão e diálogo, onde as várias questões pudessem ser examinadas pelos vários “stakeholders” operando ao longo dessa cadeia vertical. Constituem ideias chave: o desenvolvimento da economia portuguesa, em particular do sector agroalimentar, promovendo uma concorrência equilibrada; A autossuficiência em valor do sector agroalimentar (i.e., valor anual de exportações de produtos agroalimentares = valor anual de importações de produtos agroalimentares). Centromarca, 27 Fev 2015 João E. Gata, AdC 52 A PARCA Desde a sua criação a PARCA tem dado resposta a várias das preocupações referidas anteriormente: Revisitando legislação sobre as práticas restritivas do comércio, e propondo várias iniciativas legislativas (como, por exemplo, o DL n.º 166/2013 sobre as PIRC’s, já referido); Promovendo a publicação de estatísticas sobre o sector agroalimentar; Promovendo a auto-regulação ao longo da cadeia vertical agro-alimentar (novo código de conduta, entre outras iniciativas) Tomando outras iniciativas (como, por exemplo, o DL n.º 2/2013, sobre prazos de pagamento). Centromarca, 27 Fev 2015 João E. Gata, AdC 53 Algumas conclusões globais: 1) Significativa importância do Relatório da Comissão (RCE2014), quer nos seus objetivos e conclusões sobre os principais fatores com impacto na inovação e diversidade de escolhas dos consumidores no universo agroalimentar, bem como nas metodologias utilizadas. Poucos ou nenhum estudo a nível dos Estados Membros (EM’s)foi tão longe nesta análise de impacto; 2) Mas, o âmbito da análise (econométrica) é algo restrito em termos de EM’s considerados, o índice Imb tem algumas limitações, e ficará aquém do necessário (e.g., na consideração do papel dos MDD’s), embora a obtenção de um único e definitivo índice de desequilíbrio de poderes é provavelmente ilusório; 3) Assim, poderia ser útil prosseguir, a nível europeu, o trabalho já desenvolvido, tentando ultrapassar as suas possíveis limitações, sendo sempre importante perceber os limites da política de concorrência, e o seu específico âmbito de atuação. Seria também de considerar estender este tipo de análise a outros produtos que não os agroalimentares. Centromarca, 27 Fev 2015 João E. Gata, AdC 54 Muito Obrigado pela Vossa Atenção ! Contactos: João E. Gata Tel: 217614209 E-mail: jgata@concorrência.pt Centromarca, 27 Fev 2015 João E. Gata, AdC 55 Algumas referências úteis: AdC (2010): Relatório Final sobre Relações Comerciais entre a Distribuição Alimentar e os seus Fornecedores, Outubro (abridged version in English). AIM/European Brands Association (2015): “AIM/FoodDrinkEurope comments on the study commissioned by DG Competition of the European Commission”, 30 January. Barros, Pedro et al. (2006): “Mergers in the food retailing sector: an empirical investigation”, European Economic Review, Vol. 50 No. 2, pp. 447-468. Belleflamme, Paul & Peitz, Martin (2010): Industrial Organization: Markets and Strategies. Cambridge, England: Cambridge University Press. Bergés-Sennou, F., Bontems, P., & V. Réquillart (2004): “Economics of Private Labels: A Survey of the Literature”, Journal of Agricultural and Food Industrial Organization, Vol. 2, No. 1, pp. Blair, Roger & Harrison, Jeffrey (2010): Monopsony in Law and Economics. Cambridge, England: Cambridge University Press. Bontems, P., Sylvette, M., & V. Réquillart (1999): “Strategic Effects of Private Labels”, European Review of Agricultural Economics, Vol. 26, No. 2, pp. 147-165. BundesKartellAmt (2014): Summary of the Final Report of the Sector Inquiry into the food retail sector, September (English version). Centromarca, 27 Fev 2015 João E. Gata, AdC 56 Algumas referências úteis: Church, Jeffrey & Ware, Roger (2000): Industrial Organization: A Strategic Approach. McGraw-Hill. Claici, Alcina (2011): “EU Competition issues in retailing”, European Commission/DG COMP, Chief-Economist Team; Presentation given at the Competition Conference: Industry Retailers Issues, Universidade Nova Lisboa/Portugal. Dobson, Paul & Inderst, Roman (2007): “Differential Buyer Power and the Waterbed Effect: Do Strong Buyers Benefit or Harm Consumers?” European Competition Law Review, 28 (7). pp. 393-400. Dobson, Paul & Inderst, Roman (2008): “The Waterbed Effect: Where Buying and Selling Power Come Together”, Wisconsin Law Review, Vol. 2008, No. 2, pp. 331-357. Dobson, P. & Zhou, L. (2014): “The Competition Effects of Lookalike Private Label Products”, in J.C. Gázquez-Abad et al. (eds.), National Brands and private labels in Retailing, Springer International. European Commission (2011): The impact of private labels on the competitiveness of the European food supply chain, Final Report. European Commission (2014): The economic impact of modern retail on choice and innovation in the EU food sector, Final Report/Revised Version, October. Centromarca, 27 Fev 2015 João E. Gata, AdC 57 Algumas referências úteis: European Parliament and the Council, Regulation (EU) No 1308/2013, 17 December 2013. Ezrachi, Ariel (2010): “Unchallenged Market Power? The Tale of Supermarkets, Private Labels, and Competition Law”, World Competition, Vol. 33, No. 2, Summer, pp. 257-274. Inderst, Roman & Mazzarotto, Nicola (2008): “Buyer Power in Distribution”, ABA Section of Antitrust Law, Issues in Competition Law and Policy, Vol. III, pp. 1953-78. American Bar Association Book Publishing. Mills, E. (1995): “Why Retailers Sell Private Labels”, Journal of Economics and Management Strategy, Vol. 4, No. 3, pp. 509-528. Muthoo, Abhinay (1999): Bargaining Theory with Applications. Cambridge, England: Cambridge University Press.Noll, Roger G. (2005): “Buyer Power and Competition Policy”, Discussion paper, Stanford Institute for Economic Policy Research (SIEPR). OECD (2008): Monopsony and Buyer Power, Policy Roundtables, Competition Committee, Directorate for Financial and Enterprise Affairs. OFT (1998): “The Welfare Consequences of the Exercise of Buyer Power”, Research paper no. 16, September (prepared by P. Dobson, M. Waterson and A. Chu). Osborne, Martin & Rubinstein, Ariel (1990): Bargaining and Markets. San Diego, CA: Academic Press. Centromarca, 27 Fev 2015 João E. Gata, AdC 58 Algumas referências úteis: OXERA (2010): The economic benefits of retailer own-brands, Report prepared for the European Retail Round Table (ERRT), September. Rodrigues, Jorge (2006): “Buyer power and pass-through of large retailing groups in the Portuguese food sector”, AdC/PCA Working Paper no. 14, September. Steiner, Robert (2004): “The Nature and Benefits of National Brand/Private Label Competition”, Review of Industrial Organization, Vol. 24, pp. 105-127. Steiner, Robert (2008): “Vertical competition, horizontal competition and market power”, The Antitrust Bulletin, Vol. 53, No. 2, Summer, pp. 251-270. Centromarca, 27 Fev 2015 João E. Gata, AdC 59

Download