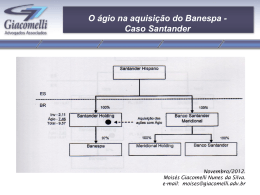

Polêmicas que envolvem o ágio Antônio Reinaldo Rabelo Filho Mestre PUC/SP e Diretor da ABETEL Histórico e Legislação LEI DAS SOCIEDADES POR AÇÕES (LEI 6.404/1976) Art. 248 No balanço patrimonial da companhia, os investimentos em coligadas ou em controladas e em outras sociedades que façam parte de um mesmo grupo ou estejam sob controle comum serão avaliados pelo método da equivalência patrimonial, de acordo com as seguintes normas: I - o valor do patrimônio líquido da coligada ou da controlada será determinado com base em balanço patrimonial ou balancete de verificação levantado, com observância das normas desta Lei, na mesma data, ou até 60 (sessenta) dias, no máximo, antes da data do balanço da companhia; no valor de patrimônio líquido não serão computados os resultados não realizados decorrentes de negócios com a companhia, ou com outras sociedades coligadas à companhia, ou por ela controladas; II - o valor do investimento será determinado mediante a aplicação, sobre o valor de patrimônio líquido referido no número anterior, da porcentagem de participação no capital da coligada ou controlada; DECRETO-LEI 1.598/77 Art. 20 - O contribuinte que avaliar investimento em sociedade coligada ou controlada pelo valor de patrimônio líquido deverá, por ocasião da aquisição da participação, desdobrar o custo de aquisição em: I - valor de patrimônio líquido na época da aquisição, determinado de acordo com o disposto no artigo 21; e II - ágio ou deságio na aquisição, que será a diferença entre o custo de aquisição do investimento e o valor de que trata o número I. Histórico e Legislação § 1.º - O valor de patrimônio líquido e o ágio ou deságio serão registrados em subcontas distintas do custo de aquisição do investimento. § 2.º - O lançamento do ágio ou deságio deverá indicar, dentre os seguintes, seu fundamento econômico: a) valor de mercado de bens do ativo da coligada ou controlada superior ou inferior ao custo registrado na sua contabilidade; b) valor de rentabilidade da coligada ou controlada, com base em previsão dos resultados nos exercícios futuros; c) fundo de comércio, intangíveis e outras razões econômicas. § 3.º - O lançamento com os fundamentos de que tratam as letras a e b do § 2.º deverá ser baseado em demonstração que o contribuinte arquivará como comprovante da escrituração. Art. 34 - Na fusão, incorporação ou cisão de sociedades com extinção de ações ou quotas de capital de uma possuída por outra, a diferença entre o valor contábil das ações ou quotas extintas e o valor de acervo líquido que as substituir será computado na determinação do lucro real de acordo com as seguintes normas: I - somente será dedutível como perda de capital a diferença entre o valor contábil e o valor de acervo líquido avaliado a preços de mercado, e o contribuinte poderá, para efeito de determinar o lucro real, optar pelo tratamento da diferença como ativo diferido, amortizável no prazo máximo de 10 anos; Histórico e Legislação LEI 9.532/97 Art. 7.º A pessoa jurídica que absorver patrimônio de outra, em virtude de incorporação, fusão ou cisão, na qual detenha participação societária adquirida com ágio ou deságio, apurado segundo o disposto no art. 20 do Decreto-lei n.º 1.598, de 26 de dezembro de 1977: I - deverá registrar o valor do ágio ou deságio cujo fundamento seja o de que trata a alínea "a" do § 2.º do art. 20 do Decreto-lei n.º 1.598, de 1977, em contrapartida à conta que registre o bem ou direito que lhe deu causa; II - deverá registrar o valor do ágio cujo fundamento seja o de que trata a alínea "c" do § 2º do art. 20 do Decreto-lei n.º 1.598, de 1977, em contrapartida a conta de ativo permanente, não sujeita a amortização; III - poderá amortizar o valor do ágio cujo fundamento seja o de que trata a alínea "b " do § 2.º do art. 20 do Decreto-Lei n.º 1.598, de 1977, nos balanços correspondentes à apuração de lucro real, levantados em até dez anos-calendários subsequentes à incorporação, fusão ou cisão, à razão de 1/60 (um sessenta avos), no máximo, para cada mês do período de apuração; III - poderá amortizar o valor do ágio cujo fundamento seja o de que trata a alínea "b" do § 2.º do art. 20 do Decreto-lei n.º 1.598, de 1977, nos balanços correspondentes à apuração de lucro real, levantados posteriormente à incorporação, fusão ou cisão, à razão de um sessenta avos, no máximo, para cada mês do período de apuração; ( Redação dada pela Lei nº 9.718, de 1998 ) IV - deverá amortizar o valor do deságio cujo fundamento seja o de que trata a alínea "b" do § 2.º do art. 20 do Decreto-lei n.º 1.598, de 1977, nos balanços correspondentes à apuração de lucro real, levantados durante os cinco anos-calendários subsequentes à incorporação, fusão ou cisão, à razão de 1/60 (um sessenta avos), no mínimo, para cada mês do período de apuração. Histórico e Legislação § 1.º O valor registrado na forma do inciso I integrará o custo do bem ou direito para efeito de apuração de ganho ou perda de capital e de depreciação, amortização ou exaustão. § 2.º Se o bem que deu causa ao ágio ou deságio não houver sido transferido, na hipótese de cisão, para o patrimônio da sucessora, esta deverá registrar: a) o ágio, em conta de ativo diferido, para amortização na forma prevista no inciso III; b) o deságio, em conta de receita diferida, para amortização na forma prevista no inciso IV. § 3.º O valor registrado na forma do inciso II do caput: a) será considerado custo de aquisição, para efeito de apuração de ganho ou perda de capital na alienação do direito que lhe deu causa ou na sua transferência para sócio ou acionista, na hipótese devolução de capital; b) poderá ser deduzido como perda, no encerramento das atividades da empresa, se comprovada, nessa data, a inexistência do fundo de comércio ou do intangível que lhe deu causa. § 4.º Na hipótese da alínea "b" do parágrafo anterior, a posterior utilização econômica do fundo de comércio ou intangível sujeitará a pessoa física ou jurídica usuária ao pagamento dos tributos e contribuições que deixaram de ser pagos, acrescidos de juros de mora e multa, calculados de conformidade com a legislação vigente. § 5.º O valor que servir de base de cálculo dos tributos e contribuições a que se refere o parágrafo anterior poderá ser registrado em conta do ativo, como custo do direito. Art. 8.º O disposto no artigo anterior aplica-se, inclusive, quando: a) o investimento não for, obrigatoriamente, avaliado pelo valor de patrimônio líquido; b) a empresa incorporada, fusionada ou cindida for aquela que detinha a propriedade da participação societária. Questões O conceito de ágio da legislação tributária não se harmoniza com o da legislação contábil. A contabilidade era mero instrumento da legislação tributária. O ágio era neutro para fins fiscais, assim como o resultado de equivalência. Na prática, a incorporação levava a sua baixa imediata. Não havia regras que regulavam a matéria com segurança, especialmente em caso de fundamento na previsão de resultados futuros e no caso da incorporação reversa. A edição da Lei 9.532/97 serviu para dar segurança jurídica aos investimentos que se pretendia fazer na infraestrutura pública posta a venda no Programa de Privatização capitaneado pelo Governo. As regras insertas nos Art. 7.º e 8.º da Lei 9.532/97, traziam, para o campo fiscal, a possibilidade de amortização do ágio, a partir da absorção do patrimônio do investimento que o justificou. Contrapunha-se assim, a despesa da amortização, com os resultados que justificaram o pagamento do sobrepreço. Questões Apesar da clara justificativa e racionalidade da regra inserta na Lei 9.532/97, instalou-se, a partir daí, um dos maiores contenciosos existentes, hoje, no CARF. A origem deste contencioso se fundamenta nas “teses” criadas pela Receita Federal na tentativa de reduzir o espectro de abrangência da norma legal. Neste sentido, os conceitos criados de ágio interno, vontade única ou preponderante de economizar tributos, empresas-veículo, negócios indiretos e abusivos etc. A despeito de todo este “aparato”, resta a regra legal hígida, devendo ser respeitada mesmo diante das alterações realizadas na legislação contábil, inspirada nos princípios internacionais. Regime Tributário de Transição (RTT). Evolução Jurisprudencial Fase 01: (Até 2003), a jurisprudência do CARF sobre planejamento tributário prevalecia a linha de que a liberdade de autoorganização era absoluta e tudo o que não estava proibido estava permitido. Confira-se: IRPJ – SIMULAÇÃO NA INCORPORAÇÃO – Para que se possa materializar, é indispensável que o ato praticado não pudesse ser realizado, fosse por vedação legal ou por qualquer outra razão. Se não existia impedimento para a realização da incorporação tal como realizada e o ato praticado não é de natureza diversa daquela que de fato aparenta, não há como qualificar-se a operação de simulada. Os objetivos visados com a prática do ato não interferem na qualificação do ato praticado. Portanto, se o ato praticado era lícito, as eventuais consequências contrárias ao fisco devem ser qualificadas como casos de elisão fiscal e não de “evasão ilícita” (Ac. CSRF/01 – 01.874/94). IRPF – GANHO DE CAPITAL – SIMULAÇÃO. Para que se possa caracterizar a simulação, em atos jurídicos, é indispensável que os atos praticados não pudessem ser realizados, fosse por vedação legal ou por qualquer outra razão. Se não existia impedimento para a realização de aumento de capital, a efetivação de incorporação e de cisões, tal como realizadas e cada um dos atos praticados não é de natureza diversa daquele que de fato aparenta, não há como qualificar-se a operação como simulada. Os objetivos visados com a prática dos atos não interferem na qualificação dos atos praticados, portanto, se os atos praticados eram lícitos, as eventuais consequências contrárias ao fisco devem ser qualificadas como elisão fiscal e não evasão ilícita.” (Ac. n.º 106-09.343, 18/09/1997) “IRPJ – CSLL – SIMULAÇÃO – OPERAÇÃO DE SWAP. Para que se possa caracterizar a simulação relativa é indispensável que o ato praticado, que se pretende dissimular sob o manto do ato ostensivamente praticado, não pudesse ser realizado por vedação legal ou qualquer outra razão. Se as partes queriam e realizaram negócio sob a estrutura de swap para atingir indiretamente economia de tributos não restou caracterizada a declaração enganosa de vontade, essencial na simulação.” (Ac. n.º 101-93.616; 20/09/2001) “INCORPORAÇÃO ATÍPICA – NEGÓCIO JURÍDICO INDIRETO – SIMULAÇÃO RELATIVA. A incorporação de empresa superavitária por outra deficitária, embora atípica, não é vedada por lei, representando um negócio jurídico indireto, na medida em que, subjacente a uma realidade jurídica, há uma realidade econômica não veda a (...).” (Ac n.º 103-21.046, 16/10/2002) IRPJ – INCORPORAÇÃO ATÍPICA – A incorporação de empresa superavitária por outra deficitária, embora atípica, não é vedada por lei, representando negócio jurídico indireto.” (Ac. 101-94.127, 28/02/2003) Evolução Jurisprudencial Fase 02: (a partir de 2003), a jurisprudência do CARF (sobre planejamento tributário em geral) muda para a exigência do chamado “propósito negocial”. Importação de conceitos do direito civil e econômico Exemplos: KLABIN IRPJ E OUTROS Ganho de Capital ASSUNTO: NEGÓCIO JURÍDICO INDIRETO A simulação existe quando a vontade declarada no negócio jurídico não se coaduna com a realidade do negócio firmado. Para se identificar a natureza do negócio praticado pelo contribuinte, deve ser identificada qual é a sua causalidade, ainda que esta causalidade seja verificada na sucessão de vários negócios intermediários sem causa, na estruturação das chamadas step transactions. Assim, negócio jurídico sem causa não pode ser caracterizado como negócio jurídico indireto. O fato gerador decorre da identificação da realidade e dos efeitos dos fatos efetivamente ocorridos, e não de vontade formalmente declarada pelas partes contratantes ou pelos contribuintes. SIMULAÇÃO A subscrição de novas ações de uma sociedade anônima, com a sua integralização em dinheiro e registro de ágio, para subsequente retirada da sociedade da sócia originária, com resgate das ações para guarda e posterior cancelamento caracteriza simulação de venda da participação societária. (Caso Klabin, Acórdão 1401-00.155, 4.ª Câmara, 1.ª Turma, Sessão de 01.02.2010, Relator Alexandre Antônio Alkmim Teixeira) Evolução Jurisprudencial Fase 03: (a partir de 2009), percebe-se um amadurecimento no CARF, que volta a sua análise para as provas carreadas aos autos e para uma análise de cada caso, sem preconceitos e generalizações. Busca-se comprovar a consistência do negócio jurídico e a causa para a sua realização e não o motivo ou a intenção que direcionou o contribuinte. Exemplos: DASA ASSUNTO: IMPOSTO SOBRE A RENDA DE PESSOA JURÍDICA IRPJ Ano-calendário: 1999, 2000, 2001, 2002, 2003 (...) LUCRO REAL. GLOSA DE AMORTIZAÇÃO DE ÁGIO. EXPECTATIVA DE RENTABILIDADE FUTURA. Reconhecesse que o ilícito fiscal limita-se à desconsideração da natureza jurídica do fundamento econômico do ágio e que a demonstração arquivada como comprovante do fundamento econômico do ágio, traduz a avaliação dos ativos, pela expectativa de rentabilidade futura. LUCRO REAL. GLOSA DE AMORTIZAÇÃO DE ÁGIO. CONDIÇÃO DE EFETIVIDADE DO LUCRO. A legislação fiscal editada no contexto de incentivo às privatizações e que permaneceu em vigor nos períodos objeto da autuação não condicionou a dedutibilidade da amortização do ágio à efetiva apuração de lucro, e nem estabeleceu prazo para a geração de lucros. A Instrução CVM 247/96 alterada pela 285/98 não pode ser aplicada para efeitos fiscais. (...) (Caso DASA, Acórdão 140200.342, 4.ª Câmara, 2.ª Turma Ordinária, Sessão de 15.12.2010, Relatora Albertina Silva Santos de Lima) Evolução Jurisprudencial VIVO (...) AMORTIZAÇÃO DO ÁGIO — DEDUTIBILIDADE — A pessoa jurídica que, em virtude de incorporação, fusão ou cisão, absorver patrimônio de outra que dela detenha participação societária adquirida com ágio, poderá amortizar o valor do ágio, cujo fundamento seja o de expectativa de rentabilidade futura, nos balanços correspondentes à apuração de lucro real, levantados posteriormente à incorporação, fusão ou cisão, à razão de um sessenta avos, no máximo, para cada mês do período de apuração.(art.. 7.º e 8.º da Lei 9.532/97). (CASO VIVO, Acórdão 110100.354, 1.ª Câmara, 1.ª Turma Ordinária, Sessão de 02.09.2010, Relator José Ricardo da Silva) SANTANDER ASSUNTO: IMPOSTO SOBRE A RENDA DE PESSOA JURÍDICA IRPJ Ano calendário: 2002, 2003, 2004 (...) AMORTIZAÇÃO DO ÁGIO EFETIVAMENTE PAGO NA AQUISIÇÃO SOCIETÁRIA. PREMISSAS. As premissas básicas para amortização de ágio, com fulcro nos art. 7.º, inciso III, e 8.º da Lei 9.532 de 1997, são: i) o efetivo pagamento do custo total de aquisição, inclusive o ágio; ii) a realização das operações originais entre partes não ligadas; iii) seja demonstrada a lisura na avaliação da empresa adquirida, bem como a expectativa de rentabilidade futura. Nesse contexto não há espaço para a dedutibilidade do chamado “ágio de si mesmo”, cuja amortização é vedada para fins fiscais, sendo que no caso em questão essa prática não ocorreu. INCORPORAÇÃO DE SOCIEDADE AMORTIZAÇÃO DE ÁGIO ARTIGOS 7.º E 8.º DA LEI N.º 9.532/97. PLANEJAMENTO FISCAL INOPONÍVEL AO FISCO INOCORRÊNCIA. No contexto do programa de privatização das empresas de telecomunicações, regrado pelas Leis 9.472/97 e 9.494/97, e pelo Decreto n.º 2.546/97, a efetivação da reorganização de que tratam os artigos 7.º e 8.º da Lei n.º 9.532/97, mediante a utilização de empresa veículo, desde que dessa utilização não tenha resultado aparecimento de novo ágio, não resulta economia de tributos diferente da que seria obtida sem a utilização da empresa veículo e, por conseguinte, não pode ser qualificada de planejamento fiscal inoponível ao fisco. (CASO SANTANDER, Acórdão 1402-00.802, 4.ª Câmara, 2.ª Turma Ordinária, Sessão de 21.10.2011, Relator Antônio José Praga de Souza) Evolução Jurisprudencial TELE NORTE LESTE PARTICIPAÇÕES S/A Assunto: Imposto sobre a Renda de Pessoa Jurídica – IRPJ Ano-calendário: 2000, 2001, 2002, 2003 Ementa: SIMULAÇÃO Configura-se como simulação, o comportamento do contribuinte em que se detecta uma inadequação ou inequivalência entre a forma jurídica sob a qual o negócio se apresenta e a substancia ou natureza do fato gerador efetivamente realizado, ou seja, dá-se pela discrepância entre a vontade querida pelo agente e o ato por ele praticado para exteriorização dessa vontade. INCORPORAÇÃO DE SOCIEDADE - AMORTIZAÇÃO DE ÁGIO - ARTIGOS 7.º E 8.º DA LEI N.º 9.532/97. PLANEJAMENTO FISCAL INOPONÍVEL AO FISCO - INOCORRÊNCIA. No contexto do programa de privatização das empresas de telecomunicações, regrado pelas Leis 9.472/97 e 9.494/97, e pelo Decreto n.º 2.546/97, a efetivação da reorganização de que tratam os artigos 7.º e 8.º da Lei n.º 9.532/97, mediante a utilização de empresa veiculo, desde que dessa utilização não tenha resultado aparecimento de novo ágio, não resulta economia de tributos diferente da que seria obtida sem a utilização da empresa veiculo e, por conseguinte, não pode ser qualificada de planejamento fiscal inoponível ao fisco. ABUSO DE DIREITO - A figura de "abuso de direito" pressupõe que o exercício do direito tenha se dado em prejuízo do direito de terceiros, não podendo ser invocada se a utilização da empresa veiculo, exposta e aprovada pelo órgão regulador, teve por objetivo proteger direitos (os acionistas minoritários), e não violá-los. Não se materializando excesso frente ao direito tributário, pois o resultado tributário alcançado seria o mesmo se não houvesse sido utilizada a empresa veiculo, nem frente ao direito societário, pois a utilização da empresa veiculo deuse, exatamente, para a proteção dos acionistas minoritários, descabe considerar os atos praticados e glosar as amortizações do ágio. (...) (CASO TELE NORTE LESTE PARTICIPAÇÕES, Acórdão 1301-000.711, 3.ª Câmara, 1.ª Turma Ordinária da Primeira Seção de Julgamento, Sessão de 19.10.2011, Relator Valmir Sandri) Operação de Compra e Incorporação da TNL Leilão das privatizações BNDES CONSÓRCIO TELE MAR PARTICIPAÇÕES S/A 1 – Fatiamento das empresas públicas em blocos. Criação da Tele Norte Leste Part. S/A (TNL). 1 – Investidores criam consórcio para participação no leilão de privatização, tendo contraído financiamento no BNDES, de 60% do valor pago. 2 – O consórcio adquire a TNL com ágio. 3 – Criação da Sociedade de Propósito Específico Telemar Participações (Tmar), como previsto no PND. TELE NORTE LESTE PARTICIPAÇÕES 4- Integralização de aumento do capital da Tmar com o investimento na TNL e a dívida com o BNDES. Operação de Compra e Incorporação da TNL TELEMAR PARTICIPAÇÕES 140 PARTICIPAÇÕES TELE NORTE LESTE PARTICIPAÇÕES 1 – Tmar adquire empresa pré-operacional, 140 Participações. 2- Tmar integraliza aumento de capital da 140 Part. com o investimento na TNL. A dívida com o BNDES é mantida na Tmar. Operação de Compra e Incorporação da TNL TELEMAR PARTICIPAÇÕES 140 PARTICIPAÇÕES 1 - A 140 Participações desdobrou o custo de aquisição do investimento em valor contábil de sua participação no patrimônio líquido de Tele Norte Leste Participações S/A e ágio com fundamento em rentabilidade futura (equivalente àquele pago pelo Consórcio Telemar no leilão de privatização). 2 - A Tele Norte Leste Participações incorpora sua holding, condição para aproveitamento fiscal do ágio conforme Lei 9.532/97. TELE NORTE LESTE PARTICIPAÇÕES "Pontos de Atenção" Fundamento da autuação - simulação. Operações simuladas. Art. 149 do CTN e Parecer Normativo 46/87 e art. 51 da Lei n.º 7.450/85. Multa de 150%. Acordão DRJ, reformando a multa e a estabelecendo em 75%, afastando a ocorrência de simulação, mas mantendo a autuação com base em alegado abuso de direito pela inexistência de pagamento do ágio. Decisão do Conselho de Contribuintes por anular a decisão, posto que fundamentada em motivo diferente do utilizado pela fiscalização. Novo julgamento da DRJ, mantendo a multa em 75%, mas agora fundamentando o auto em abuso de direito, motivado pela ausência de propósito negocial na incorporação da 140 Part. pela TNL "Pontos de Atenção" Decisão do CARF Provimento integral do RV, a unanimidade. Decisão definitiva. Fundamentos: a) Reconhecimento da inexistência de simulação, por inexistir duplicidade de negócios, sendo um verdadeiro e outro, que se queria dissimular. Todos os atos foram publicados e realizados na forma da lei. b) No mérito: Contexto da publicação da Lei 9.532/97 Efetivo pagamento de sobrepreço no leilão de privatização. Sua transferência para empresa veículo respeitou a liberdade de organização e seguiu a linha preconizada pela CVM (IN 319/99 e 349/01). Existência de motivos extra fiscais para a realização da operação como efetivamente realizada. "Pontos de Atenção" Inexistência de prejuízo para a União em face do negócio jurídico realizado. Inexistência de planejamento tributário, na doutrina do Prof. Marco Aurélio, que fundamentou a autuação, na medida em que o contexto de incentivo ao processo de privatização se caracteriza como regra de indução, querida pelo ordenamento. Inexistência, assim, de exercício de direito em detrimento dos seus limites econômicos e sociais. Não houve prejuízo a União e nem excesso, mas cumprimento da norma de indução. Não ofensa ao principio da capacidade contributiva. A requalificação do negocio não levava a prejuízo para a União. A maior parte das empresas participantes dos leilões de privatização se valeu de expediente semelhante. A empresa veículo não permitiu a “criação” do ágio, mas apenas possibilitou a sua fruição, no interesse e na forma da lei (absorção do acervo de uma empresa pela outra).

Download