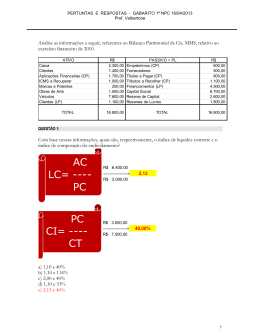

Boletim Manual de Procedimentos Temática Contábil e Balanços Análise de Balanços Índices de liquidez ponderados Gilberto Miranda 1. 2. 3. 4. 5. 6. 7. SUMÁRIO Resumo Introdução Plataforma teórica Trajetória metodológica Resultados Considerações finais Referências 2. INTRODUÇÃO Os índices de liquidez são passíveis de várias fragilidades conceituais, mas isso não excluiu o sucesso deles no meio empresarial, por estarem ainda largamente em uso na atualidade. Por outro lado, os indicadores do ciclo operacional também apresentam algumas incoerências na transposição teórica para a prática empresarial, mas isso também não foi suficiente para tirá-los do “palco”, já que são bastante utilizados no campo pragmático. 1. RESUMO Neste estudo, enfoca-se a desconsideração dos A problemática sobre a qual se assenta este texto prazos de realização dos itens que compõem os índié referente às diferenças temporais, que existem entre ces de liquidez, ou seja, os ativos e passivos circulanos elementos do Ativo e do Passivo Circulantes, não tes. Para ilustrar essa problemática, pode-se imaginar consideradas no cálculo dos indicadores de li2 casos extremos: quidez. Utilizando como estratégias a pesa) o primeiro, sendo de uma empresa que quisa bibliográfica, a construção de um possui apenas uma conta no Ativo CircuA análise exemplo hipotético e um estudo de lante: Caixa, no valor de R$ 50.000; no de demonstrações caso, o presente trabalho pretenPassivo Circulante, a empresa tamcontábeis, ou análise de deu verificar se é possível refletir bém apresenta apenas uma conta: balanços, como costumeiramente os prazos médios de realização Financiamentos, no valor R$ 50.000, tem sido chamada, tem o das contas do Ativo e do Passivo com vencimento em 330 dias; objetivo de extrair informações Circulantes na composição dos indicadores de liquidez, bem das demonstrações contábeis b) a segunda empresa possui apecomo avaliar os efeitos provocapara avaliação de desempenho nas uma conta no Ativo Circulandos. Verificou-se que é possível e para tomada de decisões, te: Contas a Receber, no valor de calcular os indicadores ponderanotadamente por parte dos R$ 50.000, com vencimento em dos de liquidez nos âmbitos interno usuários externos 320 dias; no Passivo Circulante, e externo às entidades. Também foram a empresa também apresenta verificadas diferenças relevantes entre apenas uma conta: Fornecedoos indicadores tradicionais e os indicadores res, no valor de R$ 50.000, com ponderados quando aplicados nas demonstrações vencimento em 2 dias. do Grupo Pão de Açúcar. Percebeu-se uma alteração de 28% no Índice de Liquidez Imediata, 11% no ÍndiPercebe-se claramente que a situação das duas emce de Liquidez Seca e 12% no Índice de Liquidez Corpresas, em termos de liquidez, é muito diferente. A prirente. A proposta de cálculo, se aplicada às demonsmeira possui uma disponibilidade para fazer face a uma trações de outras empresas, certamente apresentará exigibilidade que vencerá somente daqui a 320 dias. Já variações diferentes, pois o objetivo desse indicador a segunda apresenta uma exigibilidade quase imediata é exatamente captar com mais precisão os impactos de apenas 2 dias e valores, mesmo que iguais, mas a da consideração dos prazos médios no cálculo dos serem recebidos somente daqui a 320 dias. No entanto, indicadores de liquidez ponderados entre diferentes os índices de liquidez tradicionais não são capazes de empreendimentos. Boletim IOB - Manual de Procedimentos - Maio/2010 - Fascículo 19 TC 1 Manual de Procedimentos Temática Contábil e Balanços captar essas diferenças por não considerarem os prazos médios de realização dos elementos do Ativo e Passivo Circulantes na composição do cálculo dos indicadores. Nesse sentido, Silva e Cavalcanti (2004, p. 140) afirmam que os índices de liquidez foram constituídos para responder à seguinte indagação: “Se uma empresa encerrar suas atividades, deterá capacidade de superação das dívidas?” No entanto, caso a solvência seja estimada sob a hipótese da prosperidade empresarial - perspectiva dinâmica -, os índices convencionais de liquidez expressarão valores situados à margem da realidade. Contudo, o que se percebe é o uso generalizado desses índices na gestão de empreendimentos sob a perspectiva da continuidade. Diante disso, o presente texto pretende verificar se é possível utilizar os prazos médios de realização das contas do Ativo e Passivo Circulantes na composição dos indicadores de liquidez, bem como avaliar os efeitos provocados por essa modificação no cálculo. Parte-se da hipótese de que, ponderando os prazos médios de realização dos elementos do Ativo e Passivo Circulantes na composição dos índices de liquidez, poder-se-á minimizar significativamente os efeitos oriundos das diferenças temporais. Para tanto, serão utilizadas as seguintes técnicas de análise e coleta de dados: a) estudo bibliográfico; b) construção de um exemplo hipotético: “Cia. Ponderada” e; c) estudo de caso: “Grupo Pão de Açúcar”. O estudo se justifica em função do vasto uso dos indicadores de liquidez por parte de vários stakeholders dentro e fora das empresas: gestores, empregados, investidores, fornecedores, governo etc. Além disso, o enfoque dado ao estudo não tem encontrado abordagens semelhantes, portanto, revela aspectos de originalidade da pesquisa. O texto está dividido em 3 seções, além desta introdução e das considerações finais. Na primeira seção, é apresentada a plataforma teórica, em que são apresentados conceitos relacionados à atividade de análise de demonstrações contábeis, os principais indicadores de liquidez e suas fragilidades. Também são apresentados os indicadores de prazos médios. Na segunda seção, é apresentada a trajetória metodológica utilizada para desenvolvimento do estudo. Na terceira seção, divulgam-se os resultados obtidos. 3. PLATAFORMA TEÓRICA 3.1 Análise de demonstrações contábeis A análise de demonstrações contábeis, ou análise de balanços, como costumeiramente tem sido chamada, tem o objetivo de extrair informações das demons2 TC trações contábeis para avaliação de desempenho e para tomada de decisões, notadamente por parte dos usuários externos. Quanto mais adequada a transformação de dados em informações, tanto melhores serão as informações produzidas (MATARAZZO, 2003). Segundo Martins (2005b, p. 7), a “Contabilidade é um modelo” que procura representar o que vem ocorrendo com a empresa. No entanto, “modelo”, por definição, é uma aproximação da realidade, nunca a própria realidade. Sempre estará mostrando algo de maneira também mais simplificada do que de fato é, e estarão sempre faltando informações para se entender de forma completa o que está ocorrendo. Assim, o autor entende que “o objetivo geral da análise de balanços seja o de formar uma idéia sobre o desempenho da empresa durante certo período e extrair informações que ajudem, complementarmente a outras, a efetuar projeções sobre o futuro dessa entidade” (MARTINS, 2005b, p. 1). Ainda de acordo com Martins (2005a), a análise de balanços se resumiria a 2 grandes objetivos principais: conhecer a liquidez e a rentabilidade das empresas. Com a análise relativa à liquidez, é possível verificar a capacidade de a empresa cumprir seus compromissos financeiros junto a todos os que a provêm de recursos, sejam eles financeiros, humanos, materiais, de serviços etc. Isso pode incluir análises de liquidez a prazo muitíssimo curto, a prazo médio, longo etc. Já com a análise relativa à rentabilidade é possível ver se a empresa remunera, efetivamente, os capitais nela empregados, principalmente o capital próprio, já que o capital de terceiros está visivelmente exposto nas demonstrações. Tanto a incapacidade de remunerar o capital próprio quanto a de responder pelas suas obrigações (capital de terceiros) significam o comprometimento da continuidade para qualquer sociedade de fins lucrativos. Vários outros indicadores são utilizados na prática, como os índices relativos aos prazos de recebimento, de pagamento, de giro dos ativos, giro dos estoques, margens de lucro sobre vendas, necessidade de capital de giro, custo dos financiamentos, alavancagem financeira, alavancagem operacional etc. No entanto, a centralidade da análise de demonstrações contábeis recai, via de regra, nos indicadores de liquidez e rentabilidade. Neste estudo, o foco de análise será lançado sobre a liquidez, ou seja, sobre os tradicionais índices de liquidez de curto, médio e longo prazos. Muito embora sejam bastante utilizados no meio empresarial, esses índices apresentam alguns problemas conceituais que podem provocar sérias distorções na análise de um empreendimento. É o que se pretende analisar na próxima seção. 3.2 Indicadores tradicionais de liquidez Os indicadores de liquidez evidenciam a situação financeira de uma empresa frente aos compromissos Manual de Procedimentos - Maio/2010 - Fascículo 19 - Boletim IOB Manual de Procedimentos Temática Contábil e Balanços financeiros assumidos. Para a referida análise, Matarazzo (2003) apresenta os seguintes índices: a) Liquidez Seca; b) Liquidez Corrente; e c) Liquidez Geral. Assaf Neto (2006) acrescenta também o Índice de Liquidez Imediata e Martins (2002), além destes, apresenta o Índice de Liquidez Corrente de Kanitz, o qual, embora seja uma fórmula criativa, tem tido pouca utilização. No Quadro 1, a seguir, são apresentados os indicadores, bem como suas fórmulas e respectivas indicações. a fim proporcionar índices “melhores”. A seguir são apresentados alguns exemplos: a) classificações: problemas nas classificações, como, por exemplo, duplicatas descontadas no Ativo Circulante, o que pode alterar substancialmente os índices de liquidez; b) gerenciamento do Circulante: pagamentos na véspera do fechamento do Balanço Patrimonial e realização de novas dívidas no início do período seguinte, as quais podem “embelezar” os indicadores de liquidez; c) operações de factoring: vendas de recebíveis para sociedades de propósito especial, em que tais recebíveis são dados como garantias, na verdade, trata-se de financiamentos que deveriam ser classificados como tais a fim não alterarem os indicadores de liquidez; ressaltese que mudanças próximas nas regras contábeis diminuirão esses problemas; d) operações de venda com cláusula de recompra: financiamentos que se revestiam formalmente de aluguéis (leasing); essa possibilidade agora se encontra limitada pela Lei no 11.638/2007 e pelo Pronunciamento Técnico CPC 06, que alteraram a forma de contabilização do leasing; Nota Fonte: Adaptado de Matarazzo (2003). Alguns desses indicadores são utilizados por praticamente todos os analistas, como, por exemplo, o Índice de Liquidez Corrente (MATARAZZO, 2003). Outros recebem menos atenção por parte dos analistas (como o Índice de Liquidez Imediata e o Índice de Liquidez Seca), muito embora sejam rotineiramente calculados para efetuar análises de demonstrações contábeis. Existem também aqueles que não têm muita aplicabilidade, como o Índice de Liquidez Geral, que não apresenta qualquer relação de temporalidade entre os elementos do numerador e do denominador (MARTINS, 2005a). Nota Segundo Myers (1974), citado por Silva e Cavalcanti (2004), Willian Rosendale veiculou, em 1908, um artigo na revista Banker’s Magazine, publicada pela associação dos Banqueiros de Nova York, intitulado “Credit Department Methods”, almejando orientar os intermediários do mercado financeiro na consecução de análises destinadas à capacidade de pagamento - solvência das empresas, mediante solicitações de crédito. Foram as primeiras alusões mercadológicas despendidas na análise das demonstrações contábeis, cujos ativos e passivos circulantes foram manipulados conjuntamente sob a forma de quociente. A divisão do Ativo Circulante pelo Passivo Circulante popularizou o mais antigo dos indicadores oriundos do processamento de comparações lógicas entre rubricas específicas do Balanço Patrimonial, notoriamente conhecido por “liquidez corrente”. As críticas aos indicadores de liquidez são várias. Martins (2005a) alerta sobre as possibilidades de “embelezamento” das demonstrações contábeis Boletim IOB - Manual de Procedimentos - Maio/2010 - Fascículo 19 e) operações com sociedades de propósito especial: tais sociedades são criadas com finalidades específicas, como a compra seguida pelo aluguel de um ativo da investidora; essa prática tende a diminuir com o advento da Lei no 11.638/2007, a qual determina que a essência econômica do evento prevalece sobre sua forma jurídica, e com o Pronunciamento Técnico CPC 36(R1) - Demonstrações Consolidadas, que faz com que não mais apenas as companhias abertas tenham de consolidar essas entidades quando genuinamente controladas; ou seja, tais demonstrações passam a ser consolidadas por todas as empresas quando se verifica o controle exercido pela investidora; f) fraudes: os aspectos descritos são opções que a lei permite ou permitia; no entanto, deve-se observar também atos ilegais que podem alterar a performance dos indicadores; para os casos de fraudes, não há alternativas conceituais como as que se propõe neste texto. Além dos problemas mencionados, que se referem aos dados utilizados na composição dos índices, existem outras deficiências na própria composição matemática desses indicadores. Martins (2005a) apresenta as seguintes: TC 3 Manual de Procedimentos Temática Contábil e Balanços a) situação estática: o Passivo Circulante representa o total das obrigações a serem liquidadas nos próximos 12 meses, que existiam e já estavam contabilizadas no encerramento do período atual, enquanto o Ativo Circulante representa os bens e direitos realizáveis para o mesmo período e já contabilizados - ou seja, o Balanço Patrimonial apresenta uma situação estática; b) sazonalidade: algumas empresas, notadamente as agrícolas, apresentam grandes oscilações de resultados e prazos ao longo do ano; os indicadores apurados nas demonstrações encerradas em 31 de dezembro podem não retratar a realidade da empresa ao longo de todo o ano; c) temporalidade: os prazos de realização dos itens do Ativo e do Passivo Circulantes são diferentes, pode haver itens vencendo no mês de janeiro ou dezembro do próximo ano; os passivos operacionais, como fornecedores, salários a pagar e impostos a recolher normalmente vencem no curtíssimo prazo, enquanto os financiamentos e empréstimos, por exemplo, podem vencer no final do período, mas todos recebem o mesmo tratamento. A distribuição temporal entre os elementos do Ativo Circulante e do Passivo Circulante constitui um dos elementos cruciais na análise, contudo, a composição matemática dos índices de liquidez (apresentada no Quadro 1) não capta essas variações. Embora seja um problema conceitual, a literatura não tem apresentado solução adequada até o momento. Espera-se que indicadores do ciclo operacional, especificamente aqueles relacionados aos prazos médios de itens do Circulante, possam contribuir no sentido de considerarem as diferenças temporais de realização existentes entre os elementos que compõem os índices de liquidez. Para tanto, será necessário, primeiro, apresentar tais indicadores. apresenta os seguintes: Prazo Médio de Estoques (PME); Prazo Médio de Fabricação (PMF); Prazo Médio de Venda (PMV); Prazo Médio de Cobrança (PMC) e Prazo Médio de Desconto (PMDD) e Prazo Médio de Pagamento a Fornecedores (PMPF). Percebe-se que os 3 índices sugeridos por Matarazzo (2003) estão entre aqueles apresentados na obra de Assaf Neto (2006), com pequenas modificações de nomenclatura. No Quadro 2, a seguir, são apresentados os indicadores, bem como suas fórmulas e respectivas indicações. Nota Fonte: Adaptado de Assaf Neto (2006). Esses indicadores, muitas vezes trazidos da literatura estrangeira e não adaptados à situação brasileira, apresentam outros tipos de problemas que não serão aqui tratados. Por exemplo: as contas de Duplicatas a Receber e de Fornecedores incluem os tributos incidentes sobre vendas e compras, respectivamente, mas os Estoques normalmente não incluem os tributos recuperáveis, e as Compras, calculadas a partir do Custo das Mercadorias Vendidas e da variação nos Estoques, também não. Logo, os números obtidos não são corretos, contudo, como já afirmado, não é esse o foco deste texto. 4. TRAJETÓRIA METODOLÓGICA Matarazzo (2003) apresenta os índices: Prazo Médio de Recebimento de Vendas (PMRV); Prazo Médio de Pagamento de Compras (PMPC) e Prazo Médio de Renovação de Estoques (PMRE). Assaf Neto (2006) Como já citado, este texto pretende avaliar a possibilidade de ponderar os indicadores de liquidez pelos prazos médios de realização dos elementos do Ativo e Passivo Circulantes. Será construído um exemplo hipotético, denominado “Cia. Ponderada”, com o objetivo de apresentar os indicadores propostos, bem como de estabelecer uma comparação inicial com os indicadores tradicionais. Assim, por meio da manipulação de algumas variáveis, vai-se procurar avaliar os impactos em termos de alterações nos índices sob investigação. Finalmente, os indicadores propostos serão testados em um estudo de caso, quando serão tomadas as demonstrações do Grupo Pão de Açúcar relativas ao ano de 2008, das quais serão extraídas as informações necessárias para os cálculos dos índices de liquidez tradicionais e de liquidez ponderados. Após os cálculos, serão feitas considerações e análises dos resultados à luz da teoria apresentada. 4 TC Manual de Procedimentos - Maio/2010 - Fascículo 19 - Boletim IOB 3.3 Índices de prazos médios Os indicadores de prazos médios, ou do ciclo operacional, como também têm sido chamados, permitem que seja analisado o desempenho operacional da empresa e suas necessidades de investimento em giro (ASSAF NETO, 2006). Considerando os objetivos deste texto, a análise recairá somente sobre os indicadores de prazos médios de realização de elementos do Ativo Circulante e do Passivo Circulante. Manual de Procedimentos Temática Contábil e Balanços 5. RESULTADOS 5.1 Cia. Ponderada: um caso hipotético A empresa hipotética criada para o desenvolvimento deste texto é denominada “Cia. Ponderada”. Inicialmente serão calculados os índices de liquidez tradicionais (Liquidez Corrente, Liquidez Imediata e Liquidez Seca) a partir dos dados expressos no Quadro 3, a seguir. Resolvendo a equação anterior, obtém-se o Índice de Liquidez Imediata Ponderada, igual a 0,1589, ou seja, há uma variação de 43% em relação ao Índice de Liquidez Imediata tradicional, que era de 0,1111. Isso significa que os prazos médios das contas do Ativo Circulante e Passivo Circulante são bastante favoráveis relativamente ao que o índice normal dá a entender. O valor 0,1111 somente seria obtido pelo Índice de Liquidez Imediata Ponderada se todo o Passivo se vencesse logo no início do próximo exercício. O valor obtido indica que há certo prazo a decorrer para o cumprimento de todas as obrigações sob análise. Esse cálculo pode ser representado matematicamente de acordo com a fórmula destacada no Quadro 4, a seguir. É importante notar que a interpretação do indicador também se diferencia da interpretação tradicional. Aplicando as fórmulas apresentadas no Quadro 1 para cálculo dos índices de liquidez tradicionais, obtêm-se os seguintes resultados: a) Liquidez Imediata: 0,1111; b) Liquidez Seca: 0,4444; c) Liquidez Corrente: 1,0000. Esses resultados não consideram os prazos médios. Para considerá-los na composição dos índices, deve-se primeiro estabelecer o ciclo operacional da empresa; uma vez definido o ciclo operacional, temse a duração do Circulante. No caso da Cia. Ponderada, o ciclo operacional é menor que 1 ano. Portanto, o conceito de curto prazo será de 360 dias. Para cálculo da Liquidez Imediata Ponderada, tem-se no numerador o subgrupo Disponível. Nesse caso, existe apenas a conta Caixa, cujo prazo de realização é zero, pois os valores estão disponíveis. No denominador, tem-se o Passivo Circulante, composto por 4 contas com prazos médios variados. Portanto, é necessário calcular o índice de realização do Passivo Circulante. Para tanto, calcula-se a representatividade de cada conta no total do grupo, bem como a fração de tempo durante a qual esses valores não serão exigíveis no curto prazo. Por exemplo: a conta Fornecedores representa 33% do total do Passivo Circulante (30.000/90.000) e será exigível nos próximos 60 dias, portanto não por 300 dias (360 - 60) dentro do curto prazo. A equação a seguir ilustra o cálculo: Onde: D = Contas do Disponível; CP = Contas do Passivo Circulante; PC = Total do Passivo Circulante; PM = Prazo Médio de realização da respectiva conta. Para cálculo da Liquidez Seca Ponderada, temse no numerador o Ativo Circulante deduzido dos estoques e despesas antecipadas. Na Cia. Ponderada, as contas que comporão o numerador serão: Caixa e Contas a Receber. A primeira, conforme já mencionado, está disponível, portanto, será mantida por seu valor nominal. A segunda, Despesas Antecipadas, deverá ser ponderada pelo prazo médio de realização. O denominador será composto pelas contas do Passivo Circulante ponderadas, conforme calculado a seguir: Resolvendo a equação anterior, obtém-se o Índice de Liquidez Seca Ponderada igual a 0,5166, ou seja, há uma variação de 16% em relação ao Índice de Liquidez Seca tradicional, que era de 0,4444. Novamente, o índice ponderado ficou maior que o tradicional, significando que as contas do Ativo Circulante Boletim IOB - Manual de Procedimentos - Maio/2010 - Fascículo 19 TC 5 Manual de Procedimentos Temática Contábil e Balanços que compõem o índice têm prazos médios menores que a média do Passivo Circulante. Portanto, há uma situação favorável em termos de liquidez comparativamente ao que indica o índice tradicional. Esse cálculo pode ser representado matematicamente de acordo com a fórmula destacada no Quadro 5, a seguir. É importante notar que a interpretação do indicador também se diferencia da interpretação tradicional. Onde: CA = Contas do Ativo Circulante; AC = Total do Ativo Circulante; CP = Contas do Passivo Circulante; PC = Total do Passivo Circulante; PM = Prazo Médio de realização da respectiva conta. Para cálculo do Índice de Liquidez Corrente Ponderada têm-se no numerador as contas do Ativo Circulante ponderadas por seus prazos médios. O grupo é composto por 4 contas com prazos médios variados. Portanto, é necessário calcular o índice de realização do Ativo Circulante. Para tanto, calcula-se a representatividade de cada conta no total do grupo, bem como a fração do tempo durante o qual esses valores não estarão disponíveis no curto prazo. Por exemplo: a conta Estoques representa 50% do total do Ativo Circulante (45.000/90.000) e estará disponível nos próximos 60 dias, logo não estará disponível por 300 dias (360 - 60) dentro do curto prazo, conforme demonstrado a seguir: O Quadro 7, a seguir, apresenta de forma resumida as variações identificadas entre os indicadores na Cia. Ponderada. Quadro 7 - Resumo dos índices de liquidez - Cia. Ponderada Indicadores Tradicional Ponderado Variação Liquidez Imediata 0,1111 0,1589 43% Liquidez Seca 0,4444 0,5166 16% Liquidez Corrente 1,0000 0,1523 15% Como se verifica, são significativas as variações encontradas entre as duas abordagens de cálculo dos índices de liquidez. No entanto, como se trata de um exemplo hipotético, tais variações podem ter sido provocadas na construção do próprio exemplo, acarretando dados distantes da realidade. Diante disso, torna-se interessante testar os indicadores propostos em demonstrações de uma empresa real. 5.2 Grupo Pão de Açúcar: um caso real Resolvendo essa equação, obtém-se o Índice de Liquidez Corrente Ponderada igual a 1,1523, ou seja, há uma variação de 15% em relação ao Índice de Liquidez Corrente tradicional, que era de 1,0000. Novamente destaca-se que essa diferença origina-se da diferença de prazos médios entre ativos e passivos circulantes. Nesse caso, os primeiros são menores, de maior liquidez. Nesta seção, os indicadores de liquidez ponderados propostos serão testados em demonstrações contábeis dessa empresa a fim de avaliar possíveis inconsistências pragmáticas. Para esse propósito, fez-se necessário escolher um empreendimento em que os indicadores de liquidez fossem bastante úteis à gestão, como empresa do setor de comércio, por exemplo. Ao mesmo tempo, haveria de ser um empreendimento que publicasse o maior número de informações possível sobre os prazos de liquidez das contas circulantes. Esse cálculo pode ser representado matematicamente de acordo com a fórmula destacada no Quadro 6, a seguir. É importante notar que a interpretação do indicador também se diferencia da interpretação tradicional. Diante disso, a empresa escolhida foi o Grupo Pão de Açúcar, por ser um empreendimento representativo do setor de comércio. Considerou-se também o fato de ser uma das empresas premiadas pelo Troféu Transparência 2009, no período utilizado neste texto. O Prêmio Transparência é concedido pela Associação Nacional dos Executivos de Finanças, Administração e Contabilidade (Anefac), pela Fundação Ins- 6 TC Manual de Procedimentos - Maio/2010 - Fascículo 19 - Boletim IOB Manual de Procedimentos Temática Contábil e Balanços tituto de Pesquisas Contábeis, Atuariais e Financeiras (Fipecafi) e pelo Serasa Experian, às empresas que apresentam as práticas contábeis mais transparentes em suas demonstrações publicadas. Dessa forma, tal premiação é um indicativo de empresas que zelam pela qualidade das informações contábeis. O Quadro 8, a seguir, apresenta as contas dos grupos Ativo Circulante e Passivo Circulante extraídas do Balanço Patrimonial do Grupo Pão de Açúcar, com relação ao período encerrado em 31.12.2008, bem como os respectivos prazos médios extraídos das notas explicativas das referidas demonstrações contábeis. h) Outros Créditos: não há informações sobre o que seriam esses outros créditos; considerando que o valor é pouco expressivo, pois representa menos de 3% do Ativo Circulante, foi atribuído de forma conservadora o prazo de 360 dias, como se tais créditos fossem ficar todo o período indisponíveis; i) Fornecedores: média de fornecedores a pagar/compras x 360 dias; j) Empréstimos e Financiamentos: não foi possível identificar o vencimento de todos os empréstimos; no entanto, a maior parte tem vencimento no mês novembro/2009; k) Debêntures: juros sobre debêntures são pagáveis a cada 6 meses; o próximo pagamento vence em 01.03.2009; l) Salários e Encargos a Pagar: prazo médio permitido pela legislação ao pagamento de salários; m) Impostos, Taxas e Contribuições: R$ 45.000,00 correspondem a impostos a recolher (IR, CSLL, Cofins e PIS-Pasep); o restante são parcelamentos de impostos, considerando-se uma média anual; Aplicando-se as fórmulas apresentadas às contas constantes no Quadro 8 para efetuar cálculo dos indicadores tradicionais, são obtidos os seguintes resultados: a) Liquidez Imediata: 0,4756; b) Liquidez Seca: 1,1942; c) Liquidez Corrente: 1,6537. O primeiro passo para cálculo dos índices ponderados é a definição dos prazos médios. Em seguida, explicar-se-á a composição de cada um dos prazos apresentados no Quadro 8, a começar pelas contas do Ativo Circulante: n) Valores a Pagar a Partes Relacionadas, Dividendos Propostos, Financiamento de Compra de Imóveis, Aluguéis a Pagar e Outras Obrigações: não há informações precisas sobre os vencimentos dessas contas; considerando que, somadas, elas representam menos de 10% do Passivo Circulante, de forma conservadora, foram consideradas exigibilidade imediata. Explicados os prazos médios, pode-se partir para o cálculo dos índices. Aplicando-se as fórmulas apresentadas, obtêm-se os seguintes indicadores e variações: a) Caixa: os valores já são líquidos, portanto, o prazo médio é zero; Quadro 9 - Resumo dos índices de liquidez - Grupo Pão de Açúcar b) Aplicações Financeiras: são aplicações de curto prazo, portanto, disponíveis; Indicadores Tradicional Ponderado Variação Liquidez Imediata 0,4756 0,6078 28% Liquidez Seca 1,1942 1,3302 11% Liquidez Corrente 1,6537 1,8489 12% c) Contas a Receber: média das duplicatas a receber/vendas a prazo x 360 dias; d) Estoques: estoque médio/Custo das Mercadorias Vendidas x 360 dias; f) Impostos a Recuperar: como a maior parte se refere a impostos incidentes sobre vendas, foram considerados, de forma simplificada, os mesmos prazos dos estoques; g) Impostos Diferidos: se referem a IR e CSLL decorrentes dos ajustes à Lei no 11.638/2007; portanto, assumiu-se que estes deverão permanecer no Ativo Circulante durante todo o período; Boletim IOB - Manual de Procedimentos - Maio/2010 - Fascículo 19 Percebe-se que foram encontradas variações, embora menores que as encontradas no exemplo da Cia. Ponderada. Estas são significativas, já que podem alterar de forma substancial o processo decisório dos stakeholders. É importante mencionar que todos os indicadores ponderados foram superiores aos indicadores tradicionais. Isso significa que os prazos médios das contas do Ativo Circulante, consideradas no cálculo dos índices, são menores que os das contas do Passivo Circulante consideradas no mesmo cálculo - ou seja, a situação TC 7 Manual de Procedimentos Temática Contábil e Balanços poderia ser diferente, com indicadores ponderados menores que os tradicionais. Tal inversão dependeria dos prazos médios praticados pela entidade. Assim, se todas as empresas do setor calculassem os índices de liquidez ponderados, considerando os respectivos prazos médios, visualizar-se-iam com muito mais clareza as diferenças de liquidez entre elas. É exatamente essa a contribuição desses indicadores, que mostram com mais precisão as diferenças de liquidez entre empresas com diferentes composições de prazos médios em Ativos e Passivos Circulantes. 6. CONSIDERAÇÕES FINAIS Os indicadores utilizados na análise das demonstrações contábeis, quaisquer que sejam eles, não devem ser confundidos com a própria realidade, nem com o retrato fiel dela, pois, além de suas limitações inerentes, a diversidade de métodos contábeis adotados pelas empresas de diferentes setores, e até mesmo por empresas de um setor específico, influenciam decisivamente na qualidade dos indicadores proporcionados (IUDÍCIBUS; MARION; 2000). O Balanço Patrimonial, por exemplo, é uma demonstração que reflete a posição patrimonial da entidade em um determinado momento, de forma estática. A liquidez, por sua vez, é dinâmica e altera-se na empresa a cada momento pela realização de ativos e comprometimento de passivos. Além disso, o Ativo Circulante poderá conter elevados valores de estoques com baixa rotação, contas a receber a prazos muito amplos com elevado índice de inadimplência etc. Por outro lado, o Passivo Circulante poderá conter obrigações a vencer em curtíssimo prazo e isso poderá revelar, em muitos casos, que a referida folga financeira é ilusória, uma vez que os fluxos de caixa poderiam ser deficitários (PIMENTEL; BRAGA; CASA NOVA, 2005). Tendo como foco exclusivo as diferenças nos prazos de realização dos elementos que compõem os índices de liquidez, este estudo pretendeu avaliar a possibilidade de se ponderar os indicadores de liquidez pelos prazos médios. O trabalho foi realizado mediante pesquisa bibliográfica, construção de um exemplo hipotético e estudo de caso. Verificou-se que é perfeitamente possível calcular os indicadores ponderados de liquidez no âmbito interno das entidades, pois a maioria das informações, inclusive dos prazos médios, é acessível. O monitoramente desses indicadores por parte da gestão poderia antecipar possíveis situações de fluxos de caixa desfavoráveis, identificando tendências e possibilitando realinhamento de estratégias para fazer frente a necessidades futuras, evitando, assim, impactos econômicos no resultado da empresa. 8 TC Para os usuários externos, embora a gama de informações seja menor, é possível trabalhar com os indicadores ponderados, pois são poucos os itens do Ativo e do Passivo Circulantes que não apresentam os prazos médios de realização. Nesses casos, pode-se adotar uma postura conservadora, atribuindo prazos máximos (de 360 dias) para os ativos e mínimos (de zero) para os passivos. Também foram apuradas diferenças relevantes entre os indicadores tradicionais e os ponderados nas demonstrações do Grupo Pão de Açúcar. Verificou-se uma alteração de 28% no Índice de Liquidez Imediata, 11% no Índice de Liquidez Seca e 12% no Índice de Liquidez Corrente. Essas alterações se referem especificamente à empresa analisada. Outras empresas, obviamente, poderão apresentar variações totalmente diferentes; o objetivo desse indicador é exatamente captar com mais precisão os efeitos entre diferentes empreendimentos. Portanto, pode-se afirmar que, diante dos resultados alcançados, os indicadores de liquidez ponderados sinalizam claramente que a consideração dos prazos médios na composição desses indicadores poderá melhorar significativamente a qualidade da informação gerada. Eles captam com mais precisão as diferenças de realização existentes entre os elementos do Ativo e do Passivo Circulantes, possibilitando ao analista visualizar com muito mais facilidade as diferenças ocorridas ao longo do tempo em uma mesma entidade ou mesmo visualizar variações de desempenho entre diferentes entidades. Havendo disponibilidade de informações, esse tipo de indicador pode até vir a ser mais útil no Índice de Liquidez Geral, com possível redução da enorme incerteza trazida hoje quanto ao valor obtido pelo índice tradicional. Para futuros estudos propõe-se a aplicação dos indicadores ponderados em um conjunto de empresas para avaliar seu desempenho no contexto de avaliação de solvência de empresas. 7. REFERÊNCIAS ASSAF NETO, Alexandre. Estrutura e análise de balanços: um enfoque econômico-financeiro. 8 ed. São Paulo: Atlas, 2006. FAVARIN, Antônio Marcos; ALMEIDA, Fábio da Silva e. Liquidez das empresas: uma visão crítica da avaliação da saúde financeira por intermédio das demonstrações financeiras. Cadernos da FACECA, Campinas, v. 12, n. 2, p. 13-19, jul./dez. 2003. IUDÍCIBUS, Sérgio de; MARION, José Carlos. Introdução à Teoria da Contabilidade para Nível de Graduação. São Paulo: Atlas, 1999. GIL, Antônio Carlos. Como elaborar projeto de pesquisa. 4 ed. São Paulo: Atlas, 2002. Manual de Procedimentos - Maio/2010 - Fascículo 19 - Boletim IOB Manual de Procedimentos Temática Contábil e Balanços IUDÍCIBUS, Sérgio de. Análise de Balanço, Análise da Liquidez e do Endividamento, Análise do Giro, Rentabilidade e Alavancagem Financeira. São Paulo: Atlas, 1998. MATARAZZO, Dante C. Análise Financeira de Balanços: abordagem básica e gerencial. 6 ed. São Paulo: Atlas, 2003. MARTINS, Eliseu. Análise crítica de balanços: parte II. Boletim IOB - Caderno Temática Contábil e Balanços, n. 31, 2005a. MYERS, J. N. Análise das demonstrações financeiras. São Paulo: Atlas, 1974. ______. Análise crítica de balanços: parte I. Boletim IOB - Caderno Temática Contábil e Balanços, n. 26, 2005b. ______. Índice de Liquidez de Kanitz. Boletim IOB - Caderno Temática Contábil e Balanços, n. 49, 2002. ______. Contabilidade versus Fluxo de Caixa. Caderno de Estudos. São Paulo, FIPECAFI, n. 20, p. 110, jan/abr, 1999. MARTINS, Gilberto de Andrade e THEÓPHILO, Carlos Renato. Metodologia da Investigação Científica para Ciências Sociais Aplicadas. São Paulo: Ed. Atlas, 2007. PIMENTEL, Renê Coppe; BRAGA, Roberto; CASA NOVA, Silvia Pereira de Castro. Interação entre Rentabilidade e Liquidez: um estudo exploratório. Revista de Contabilidade do Mestrado em Ciências Contábeis da UERJ, Rio de Janeiro - v.10, n.2, p.83-98, 2005. SILVA, Adail Marcos Lima da; CAVALCANTI, Guilherme de Albuquerque. A Lucratividade Inerente e Implícita no Estoque na Análise de Liquidez Estática. RAC, v. 8, n. 4, p. 139-160, out./dez. 2004. Contabilidade Gerencial A Contabilidade Estratégica 1. 2. 3. 4. SUMÁRIO Introdução O planejamento estratégico A Contabilidade Estratégica Conclusão 1. INTRODUÇÃO Nomenclatura copiada de atividades militares é cada vez mais frequente nos textos de administração. “Estratégia”, “logística” e “planejamento”, além de outras tantas oriundas de quartéis, campos de batalha, academias militares ou manuais de instrução bélica, são palavras utilizadas de forma crescente por administradores e empresários. Alguns críticos mais extremados têm insinuado que os homens de negócios e os administradores (assim como a maioria dos acadêmicos) se apegam a termos aparatosos apenas para valorizar as suas dissertações medíocres ou, simplesmente, para criar uma linguagem cifrada que confira à sua “atividade monótona” uma “aura de mistério”, apta a desestimular a intromissão de pessoas não especializadas, ou seja, trata-se da tão difundida “conspiração contra os leigos”. Embora admitindo que alguns abusos e problemas de interpretação possam ocorrer com essa prática, colocamo-nos entre os que defendem a “importação”, pela técnica gerencial, de termos nascidos em Boletim IOB - Manual de Procedimentos - Maio/2010 - Fascículo 19 outras especialidades (quaisquer que sejam elas), desde que apresentem uma afinidade clara com os conceitos administrativos aos quais serão aplicados. É o que ocorre, por exemplo, com o substantivo “estratégia” e com o adjetivo “estratégico”, daquele derivado. Segundo os dicionários, o termo “estratégia” significa, em seu sentido mais amplo, o “planejamento de ações para a obtenção de um resultado”. Ocorre que esse tipo de planejamento corresponde, com exatidão, ao que se faz (ou, pelo menos, ao que deveria ser feito) em todas as empresas: planejar, para não ter de improvisar. Afinal, sabe-se que o planejamento é a recomendação fundamental da administração proativa para a superação das incertezas de uma administração essencialmente reativa. Se assim é, e se esse planejamento visa a definir ações para a obtenção de resultados específicos, não há porque não chamá-lo de estratégico, adotando-se uma terminologia que, mesmo importada do mundo militar, defina com inexcedível propriedade aquilo que se pretende significar no âmbito gerencial. Por essa razão, expressões como “planejamento estratégico”, “pensamento estratégico”, “gestão estratégica” e mais um sem-número de técnicas e proTC 9 Manual de Procedimentos Temática Contábil e Balanços cedimentos administrativos qualificados como estratégicos contam com aceitação generalizada. Atualmente, uma nova expressão vem incorporarse à nomenclatura estratégica já consagrada: a Contabilidade Estratégica. O presente texto comenta as razões e as características desse conceito que, pela sua difusão ainda restrita, pode ser considerado novo, apesar de introduzido no meio há mais de uma década. 2. O PLANEJAMENTO ESTRATÉGICO A história do planejamento estratégico teve altos e baixos acentuados. No entanto, de maneira espontânea e quase informal, esse planejamento esteve presente na vida das empresas desde o princípio do século XX. Alguns autores, inclusive, entendem que as suas raízes são ainda mais remotas e que já estavam atuantes nas ideias e no tempo de Frederick Taylor. Na sua forma atual, o planejamento estratégico é descrito como um “processo que busca prever o que um negócio deve tornar-se (resultado pretendido) e quais as ações e os recursos requeridos para levá-lo a atingir esse objetivo (a estratégia)”. Foi nas décadas de 1960/70 que o planejamento estratégico encontrou os seus primeiros “gurus” entre os acadêmicos e os seus primeiros “fanáticos” entre os homens de negócios. A sua difusão, até então gradual e discreta, ganhou novo impulso com o trabalho de Michael Porter, na década de 1980. A partir daí (e em curto prazo), o planejamento estratégico desenvolveu-se com velocidade e brilho “meteóricos”. Começaram os habituais exageros: departamentos especializados apareceram em muitas empresas, consultores oportunistas ganharam fortunas e surgiu até quem pretendesse transformar a caprichosa arte da previsão em uma ciência exata. Após o período de euforia inicial, os excessos da expectativa injustificada e da sofisticação desnecessária provocaram a reação dos mais moderados e levaram a situação ao extremo oposto, gerando um esfriamento radical do entusiasmo dos primeiros tempos e quase levando o planejamento estratégico à vala comum dos “modismos” e ao esquecimento total. Nessa época, havia quem dissesse que planejamento era coisa desnecessária, recurso evasivo para dissimular incompetências. 10 TC Por fim, triunfou o bom senso e manifestou-se a famosa síntese hegeliana: chegou-se à conclusão de que sem formalidade excessiva e sem a pretensão de exatidões matemáticas, o planejamento estratégico é viável e eficaz como um poderoso instrumento de administração empresarial. John Kao, um autor que, além de professor de Harvard, é empresário de sucesso, provavelmente foi quem melhor definiu essa síntese ao estabelecer um paralelo entre o planejamento estratégico e um estilo musical: o jazz. Conforme sabemos, uma das características que melhor distingue o jazz da música erudita reside na sua forma de execução: enquanto o músico erudito obedece rigorosamente a uma partitura que deve ser estritamente seguida, ao músico de jazz é deixada uma razoável margem de liberdade para improvisar de acordo com o seu virtuosismo e com a sua inspiração, desde que não descaracterize a música. Em outras palavras: o músico de jazz tem espaço para exercer a sua criatividade, enquanto ao músico erudito cabe, apenas, seguir sua partitura e as instruções do seu maestro. Para o professor Kao, o planejamento estratégico originalmente imposto à organização com a inflexibilidade de uma partitura erudita - deve, para melhor exercer a sua função, seguir o estilo do jazz, definindo a melodia, mas deixando, ao executante, a liberdade da improvisação quando necessária, afinal, planejar é prever o futuro. Diante disso e das incertezas do futuro, só alguém muito presunçoso pensaria em estabelecer um planejamento fixo, definitivo, de formalismo absoluto, sem áreas de escape para utilização sempre que as “profecias” dos estrategistas vierem a falhar. Sob a ótica estratégica, a administração empresarial assume a forma de um ciclo, no qual são reconhecidas 4 fases que se sucedem: a) 1a fase: definição de estratégias destinadas à viabilização dos objetivos previamente estabelecidos; b) 2a fase: divulgação, na empresa, das estratégias definidas; c) 3a fase: definição e implementação das táticas selecionadas para a concretização das estratégias escolhidas na 1a fase; assim como a estratégia é o conjunto de ações que pretende concretizar os objetivos da empresa, as táticas são ações mais limitadas que viabilizam as estratégias; d) 4a fase: monitoramento, através de controles adequados, dos resultados obtidos nas 3 fases anteriores. Manual de Procedimentos - Maio/2010 - Fascículo 19 - Boletim IOB Manual de Procedimentos Temática Contábil e Balanços 3. A CONTABILIDADE ESTRATÉGICA Em essência, a perspectiva estratégica difere da visão do sistema contábil convencional das empresas apenas no que concerne à sua abrangência, principalmente porque este rompe com o enfoque estritamente interno do sistema convencional, surgindo o interesse por técnicas e conceitos que envolvem dados externos, como, por exemplo, a análise das cadeias de valor. Por isso, os procedimentos contábeis não deverão passar por modificações fundamentais, mas, com toda a certeza, passarão por um processo de adaptação suficientemente profundo para sugerir que uma nova etapa na história da Contabilidade está em curso: à moda de uma genealogia bíblica, poderíamos dizer que a Contabilidade Financeira gerou a Contabilidade de Custos, que gerou a Contabilidade Gerencial, que, agora, gera a Contabilidade Estratégica. O processo adaptativo do qual falamos será necessário para que, inicialmente, a Contabilidade convencional possa cumprir, a contento, o seu papel de destaque no suporte das 4 fases do planejamento estratégico mencionadas no tópico anterior. Sendo o fundamento da avaliação financeira, os dados contábeis servirão, na 1a fase antes citada, para subsidiar as decisões referentes às alternativas estratégicas consideradas. Na 2a fase, a elaboração de relatórios contábeis objetivos e condizentes com o nível de compreensão dos destinatários será de importância primordial para a difusão do planejamento da empresa, por todos os níveis da organização. Na 3a fase, a exemplo do que ocorre no momento de definição de estratégias (1a fase), os dados contábeis servirão de apoio à avaliação da viabilidade financeira das táticas alternativas a serem consideradas. Na 4a e última fase, o levantamento e a análise de dados contábeis atuais constituirão a base mais relevante dos estudos comparativos de acompanhamento e controle. As diferenças existentes entre o ponto de vista estratégico e o ponto de vista convencional, no que diz respeito à análise dos custos empresariais, também requerem adaptações da contabilidade convencional, configurando características relevantes da Contabilidade Estratégica. As principais diferenças são as seguintes: a) enfoque predominante - do ponto de vista convencional, o enfoque é fortemente interno, sendo predominantemente externo na visão estratégica; Boletim IOB - Manual de Procedimentos - Maio/2010 - Fascículo 19 b) objetos de custeio - produtos e clientes são os objetos de custeio principais para a perspectiva convencional, enquanto os diversos estágios da cadeia de valor na qual a empresa se insere representam os principais objetos de custeio da visão estratégica; c) finalidades das análises de custos - nas análises convencionais, os principais objetivos das análises de custos são, entre outras, as reduções de custos e a solução de problemas; as análises estratégicas objetivam as mesmas finalidades visadas pelo enfoque convencional, influenciadas, entretanto, por condições estratégicas como o posicionamento da empresa no que diz respeito à escolha de uma liderança competitiva de custos ou de uma liderança competitiva baseada na diferenciação de produtos; d) comportamento dos custos - a visão convencional entende que os custos são, basicamente, função dos volumes de produção; para a visão estratégica, os custos decorrem de decisões estratégicas e a compreensão do seu comportamento não pode prescindir da identificação de direcionadores de custos de estrutura e de direcionadores de custos de execução. 4. CONCLUSÃO Como um dos mais importantes instrumentos de suporte dos negócios, a Contabilidade tem, entre as suas funções principais, a de contribuir tanto quanto possível para o sucesso do empreendimento. Essa contribuição compreende o dever de habilitar-se para gerar as informações indispensáveis para o melhor desempenho e o acompanhamento efetivo de todas as atividades da organização, nelas incluídas (com especial destaque) as atividades que visam ao cumprimento dos seus objetivos estratégicos. Conforme já foi dito, a definição, a monitoração e o controle desses objetivos, apesar da mudança radical que exigem no enfoque e na interpretação das operações empresariais, particularmente no que diz respeito aos seus custos, não requerem profundas alterações nos procedimentos contábeis convencionais. De acordo com os professores Shank e Govindarajan, para a transição bem-sucedida da Contabilidade Gerencial para a Contabilidade Estratégica, será suficiente que a Contabilidade Gerencial “passe a incorporar explicitamente temas e preocupações estratégicas”. Como em tudo mais, na ciência-arte da administração, não existe uma receita pronta para promover TC 11 Manual de Procedimentos Temática Contábil e Balanços a incorporação desses “temas e preocupações” pela Contabilidade convencional. em todos os níveis administrativos da empresa, especialmente naqueles mais elevados. Cada empresa deverá encontrar o seu próprio caminho. Por sua vez, a formação dessa mentalidade dependerá do interesse dedicado ao estudo e à avaliação das vantagens e desvantagens do planejamento estratégico para cada empresa em particular. Tudo o que se pode adiantar a respeito desse processo de incorporação é que ele principia pela formação de uma mentalidade ou pensamento estratégico Contabilização Tributos retidos sobre valores recebidos de órgãos da administração pública federal 1. 2. 3. 4. 5. SUMÁRIO Introdução Classificação contábil dos valores retidos Contabilização da retenção no recebimento da fatura Exemplo Contabilização da compensação 1. INTRODUÇÃO A Lei no 9.430/1996, art. 64, determina a retenção, na fonte, do Imposto de Renda Pessoa Jurídica (IRPJ), da Contribuição Social sobre o Lucro Líquido (CSLL), da Cofins e da contribuição para o PIS-Pasep sobre pagamentos efetuados por órgãos, autarquias e fundações da administração pública federal a pessoas jurídicas, em razão de fornecimento de bens ou prestação de serviços. Neste texto, focalizamos os aspectos contábeis pertinentes ao assunto, de acordo com os procedimentos preconizados pela Instrução Normativa SRF no 480/2004 e alterações posteriores. 2. CLASSIFICAÇÃO CONTÁBIL DOS VALORES RETIDOS O valor a ser deduzido, correspondente ao IRPJ e a cada espécie de contribuição social, será determinado pelo próprio contribuinte mediante a aplicação, sobre o valor do documento fiscal, da alíquota respectiva, constante das colunas 02, 03, 04 ou 05 da Tabela de Retenções do Anexo I da Instrução Normativa SRF no 480/2004 (substituído pelo Anexo I da Instrução Normativa SRF no 539/2005). 4. EXEMPLO Admitamos que a Empresa ABC, enquadrada na modalidade não cumulativa da Cofins e da contribuição para o PIS-Pasep, tenha a receber R$ 10.000,00, pela prestação de serviços de limpeza, com o emprego de materiais, a órgão da administração pública federal, sujeitos à retenção na fonte do imposto e das contribuições na forma tratada neste texto. Por ocasião do recebimento do valor dos serviços prestados, foram retidos na fonte R$ 585,00, correspondentes a 5,85% sobre R$ 10.000,00, conforme a tabela citada no tópico 3. Com base nesses dados, a contabilização do registro do recebimento do valor do serviço prestado com a respectiva retenção dos impostos e das contribuições é a seguinte: Os valores retidos na fonte em razão de fornecimento de bens ou prestação de serviços poderão ser deduzidos, pelo contribuinte, do valor do imposto e das contribuições de mesma espécie devidos, relativamente a fatos geradores ocorridos a partir do mês de retenção (Instrução Normativa SRF no 480/2004, art. 7o). 1) Pelo recebimento do valor com as respectivas retenções dos tributos 3. CONTABILIZAÇÃO DA RETENÇÃO NO RECEBIMENTO DA FATURA Por ocasião do recebimento, credita-se o valor total da fatura na conta de Clientes e, em contrapartida, debita-se “Caixa” ou “Bancos Conta Movimento” pelo valor líquido recebido e o grupo de impostos a recuperar pelo valor da retenção. 12 TC D - Bancos Conta Movimento (Ativo Circulante) R$ 9.415,00 D - IRRF a Compensar (Ativo Circulante) R$ 120,00(1) D - CSLL Retida na Fonte a Compensar (Ativo Circulante) R$ 100,00(2) D - Cofins Retida na Fonte a Compensar (Ativo Circulante) R$ 300,00(3) D - PIS-Pasep Retido na Fonte a Compensar (Ativo Circulante) R$ 65,00(4) C - Clientes - Administração Pública Federal (Ativo Circulante) R$ 10.000,00 (1) R$ 10.000,00 x 1,2%. (2) R$ 10.000,00 x 1,0%. Manual de Procedimentos - Maio/2010 - Fascículo 19 - Boletim IOB Manual de Procedimentos Temática Contábil e Balanços 3) Pela compensação do valor retido na fonte da contribuição para o PIS-Pasep (3) R$ 10.000,00 x 3,0%*. (4) R$ 10.000,00 x 0,65%*. (*) Alíquotas de retenção aplicadas independentemente de o contribuinte estar ou não enquadrado na modalidade não cumulativa da Cofins e da contribuição para o PIS-Pasep. C - PIS-Pasep Retido na Fonte a Compensar (Ativo Circulante) R$ 65,00 Por ocasião do pagamento do saldo remanescente nos respectivos vencimentos, são efetuados os seguintes lançamentos: 5. CONTABILIZAÇÃO DA COMPENSAÇÃO 5.1 Cofins e contribuição para o PIS-Pasep A compensação da Cofins e da contribuição para o PIS-Pasep será feita baixando-se os valores a compensar, registrados no Ativo Circulante, contra as respectivas contas ou subcontas “Cofins a Pagar” e “PIS-Pasep a Pagar”, no Passivo Circulante, permanecendo nessas últimas o saldo que corresponder aos valores devidos apurados no mês, líquidos da compensação. Na hipótese de o contribuinte estar enquadrado na modalidade não cumulativa da Cofins e da contribuição para o PIS-Pasep, pode-se optar pela utilização de conta distinta, para a parcela da contribuição retida na fonte, daquela apurada como crédito mensal, em decorrência das demais aquisições, gastos e apropriações que dão direito a crédito da contribuição, por exemplo, a rubrica “Cofins Retida na Fonte a Compensar”. Caso os valores devidos no mês sejam inferiores aos respectivos valores compensáveis, os saldos das contas “Cofins a Pagar” e “PIS-Pasep a Pagar”, do Passivo Circulante, serão absorvidos pelas respectivas contas “Cofins Retida na Fonte a Compensar” e “PIS-Pasep Retido na Fonte a Compensar”, remanescendo, nessas contas do Ativo Circulante, saldos a compensar nos meses seguintes. Consideremos que a Empresa ABC, no mês em que sofreu a retenção na fonte exemplificada, tenha apurado os seguintes valores devidos das contribuições: Cofins R$ 3.000,00* Contribuição para o PIS-Pasep R$ 650,00* (*) Valores remanescentes após o confronto das contribuições devidas no mês com os créditos decorrentes da apuração não cumulativa da Cofins e da contribuição para o PIS-Pasep. Assim, a empresa deverá proceder à contabilização dos registros contábeis da compensação dos valores retidos na fonte conforme segue: 2) Pela compensação do valor retido na fonte da Cofins D - Cofins a Pagar (Passivo Circulante) C - Cofins Retida na Fonte a Compensar (Ativo Circulante) D - PIS-Pasep a Pagar (Passivo Circulante) R$ 300,00 Boletim IOB - Manual de Procedimentos - Maio/2010 - Fascículo 19 4) Pelo pagamento do saldo remanescente da Cofins D - Cofins a Pagar (Passivo Circulante) C - Bancos Conta Movimento (Ativo Circulante) R$ 2.700,00 5) Pelo pagamento do saldo remanescente da contribuição para o PIS-Pasep D - PIS-Pasep a Pagar (Passivo Circulante) C - Bancos Conta Movimento (Ativo Circulante) R$ 585,00 5.2 Na apuração trimestral do IRPJ e da CSLL No caso de apuração trimestral do IRPJ e da CSLL, a compensação dos valores retidos na fonte será feita baixando-se os saldos das contas “IRRF a Compensar” e “CSLL Retida na Fonte a Compensar”, do Ativo Circulante, contra as contas “Provisão para o Imposto de Renda” (ou “IRPJ a Pagar”) e “Provisão para a CSLL” (ou “CSLL a Pagar”), do Passivo Circulante. Na hipótese de os montantes a compensar serem superiores aos respectivos valores devidos, efetua-se a baixa parcial, de forma que as contas do Passivo Circulante fiquem zeradas. Admitamos agora que a Empresa ABC seja tributada pelo IRPJ com base no lucro real trimestral e tenha apurado os seguintes valores: IRPJ R$ 3.500,00 CSLL R$ 1.900,00 Procederá, então, aos lançamentos contábeis da apropriação desses valores: 6) Pela apropriação do valor do IRPJ devido D - Imposto de Renda Pessoa Jurídica (Conta de Resultado) C - Provisão para o Imposto de Renda (Passivo Circulante) R$ 3.500,00 7) Pela apropriação do valor da CSLL devida D - Contribuição Social sobre o Lucro Líquido (Conta de Resultado) C - Provisão para a Contribuição Social sobre o Lucro Líquido (Passivo Circulante) R$ 1.900,00 Sendo os valores exemplificados no tópico 4 as únicas retenções sofridas pela empresa, procede-se à seguinte contabilização pela compensação dos valores TC 13 Manual de Procedimentos Temática Contábil e Balanços retidos na fonte e pelo pagamento dos saldos devidos (admitindo-se os pagamentos em parcela única): 8) Pela compensação do IRRF D - Provisão para o Imposto de Renda (Passivo Circulante) C - IRRF a Compensar (Ativo Circulante) R$ 120,00 9) Pela compensação da CSLL retida na fonte D - Provisão para a Contribuição Social sobre o Lucro Líquido (Passivo Circulante) C - CSLL Retida na Fonte a Compensar (Ativo Circulante) R$ 100,00 10) Pelo pagamento do saldo devido de Imposto de Renda D - Provisão para a Contribuição Social sobre o Lucro Líquido (Passivo Circulante) R$ 1.800,00 5.3 No pagamento mensal por estimativa do IRPJ e da CSLL No caso de apuração anual do lucro real e pagamento mensal do IRPJ e da CSLL por estimativa ou com base em balanço de suspensão ou redução, os valores retidos na fonte serão compensados com os valores devidos mensalmente da seguinte forma: a) debitam-se as contas “IRPJ a Compensar” e “CSLL Retida na Fonte a Compensar”, no Ativo Circulante, ou retificadoras das provisões para o IRPJ e a CSLL, no Passivo Circulante, pelos valores devidos apurados no mês; b) creditam-se as contas “IRRF a Compensar” e “CSLL Retida na Fonte a Compensar” até o limite dos respectivos saldos, quando os valores devidos forem em montante suficiente para absorvê-los, ou até o limite dos respectivos valores devidos, quando estes forem inferiores aos montantes compensáveis; c) havendo saldo a pagar, credita-se a conta “Bancos Conta Movimento” pelos valores líquidos pagos. Suponhamos agora que a Empresa ABC, que sofreu as retenções exemplificadas no tópico 4, seja tributada pelo IRPJ com base no lucro real anual e que, no mês em que sofreu a retenção, tenha apurado os seguintes valores devidos de IRPJ e CSLL: IRPJ R$ 6.000,00 CSLL R$ 1.080,00 14 TC D - IRPJ por Estimativa a Pagar (Passivo Circulante) R$ 120,00 R$ 3.380,00 11) Pelo pagamento do saldo devido da CSLL C - Bancos Conta Movimento (Ativo Circulante) 8) Pela compensação do IRRF com o IRPJ devido por estimativa C - IRRF a Compensar (Ativo Circulante) D - Provisão para o Imposto de Renda (Passivo Circulante) C - Bancos Conta Movimento (Ativo Circulante) Ela deverá proceder à seguinte contabilização por ocasião do pagamento dos valores apurados por estimativa (substituindo os lançamentos 8 e 9 do subtópico 5.2 e levando em conta que, nos lançamentos 6 e 7 do mesmo subtópico, as contas utilizadas para crédito seriam “IRPJ por Estimativa a Pagar” e “CSLL por Estimativa a Pagar”, respectivamente, mudando apenas os valores): 9) Pela compensação da CSLL com a CSLL devida por estimativa D - CSLL por Estimativa a Pagar (Passivo Circulante) C - CSLL Retida na Fonte a Compensar (Ativo Circulante) R$ 100,00 5.3.1 Procedimento alternativo referente aos lançamentos 8 e 9 Alternativamente, as empresas que, mesmo tendo optado pelo pagamento mensal por estimativa, calculam e registram, mensalmente, os passivos referentes às provisões para o IRPJ e para a CSLL, podem efetuar o registro do IRPJ e da CSLL por estimativa somente por ocasião dos respectivos pagamentos, conforme segue: 8) Pelo pagamento do valor líquido devido do IRPJ por estimativa e pela compensação do IRRF D - IRPJ por Estimativa (Ativo Circulante) R$ 6.000,00 C - IRRF a Compensar (Ativo Circulante) R$ 120,00 C - Bancos Conta Movimento (Ativo Circulante) R$ 5.880,00 9) Pelo pagamento do valor líquido devido da CSLL por estimativa e pela compensação da CSLL retida D - CSLL por Estimativa (Ativo Circulante) R$ 1.080,00 C - CSLL Retida na Fonte a Compensar (Ativo Circulante) R$ 100,00 C - Bancos Conta Movimento (Ativo Circulante) R$ 980,00 ◙ Manual de Procedimentos - Maio/2010 - Fascículo 19 - Boletim IOB

Download