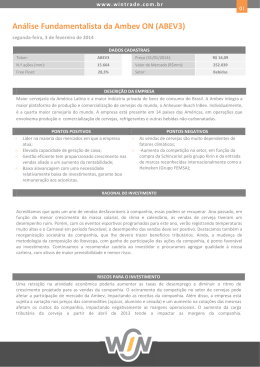

www.wintrade.com.br 01 Análise Fundamentalista da Multiplus ON (MPLU3) sexta-feira, 1 de fevereiro de 2013 DADOS CADASTRAIS Ticker: MPLU3 N.º ações (mm): Preço (31/01/2013): 162 Free Float: Valor de Mercado (R$mm): 27,1% Setor: R$ 42,80 6.927 Consumo DESCRIÇÃO DA EMPRESA Baseada em um programa de fidelização de clientes, a Multiplus é uma empresa criada a partir do programa TAM Fidelidade, estabelecido em 1993. Essa rede é composta por 207 parcerias, dos quais os 10,1 milhões de membros podem acumular e trocar pontos por produtos ou serviços de diferentes empresas, desde bilhetes aéreos às compras do dia a dia. PONTOS POSITIVOS PONTOS NEGATIVOS Elevada capacidade de geração de caixa; Exposição a setores com altas taxas de crescimento, com destaque para a aviação civil e cartões de crédito; Baixa alavancagem com necessidade relativamente baixa de investimentos, o que garante bons pagamentos de dividendos; Alta governança corporativa (Novo Mercado); A relação da empresa com a TAM, maior companhia aérea brasileira, e o grande interesse do público em resgatar pontos em passagens aéreas aumentam a atratividade do programa de fidelidade na busca por novos parceiros. Alta dependência e potenciais conflitos de interesse nas negociações com sua controladora; Incertezas sobre o posicionamento da companhia após a fusão da LAN com a TAM; Receitas altamente ligadas ao dólar; Possível criação de novos programas de fidelidade, em especial os ligados a alguma instituição financeira que queira diminuir a transferência de pontos para a Multiplus. RACIONAL DO INVESTIMENTO A Multiplus tem um sólido racional para investimento. São diversas possibilidades de crescimento, somadas a uma elevada capacidade de geração de caixa. O programa de coalizão da companhia colabora para alavancar as vendas de seus parceiros, fidelizando sua base de consumidores, em função dos diversos benefícios oferecidos em forma de serviços/produtos. O principal benefício percebido pelos membros participantes é a possibilidade de resgate dos pontos para a emissão de passagens aéreas. No 1S12, aproximadamente 96% dos pontos resgatados foram destinados para este fim. Neste quesito, a companhia conta com um forte diferencial, visto que a TAM, sua controladora, atua como parceira exclusiva do programa. Tal fator representa um importante diferencial para atrair novas empresas e membros para o programa, além de ser um instrumento importante para a TAM melhorar seu load factor. A ampliação de parcerias, por sua vez, possibilita que a empresa reduza sua dependência da controladora, com uma base maior para acúmulo de pontos e de receitas da companhia, além de possibilitar incrementos nas margens operacionais, com resgates em produtos de menor valor agregado. Os principais parceiros da Multiplus para emissão de pontos são as instituições financeiras. Com isso, a recente queda nas taxas de juros do crédito rotativo do cartão de crédito tende a beneficiar a companhia, já que é esperada uma maior utilização desta modalidade como forma de pagamento. Destacamos que a empresa consegue capturar o crescimento de dois segmentos muito promissores no cenário interno: o de aviação civil e o de cartões de crédito, sem correr os riscos inerentes a eles. Além do racional de crescimento, vale destacar que a empresa é uma forte geradora de caixa. No final do 3T12, a empresa possuía R$ 1,182 bilhão em caixa. Essa acumulação decorre do fato de que a empresa fatura a venda dos pontos na emissão dos mesmos, porém, só reconhece as receitas no momento do resgate deles. Vale destacar que os pontos emitidos pela Multiplus têm prazo de validade médio de 24 meses e, quando expirado, os pontos não resgatados retornam uma margem de lucro de 100% para a companhia, as chamadas receitas de breakage. No dia 16 de agosto foi aprovada pelo conselho de administração, a compra antecipada de R$ 500 milhões em passagens aéreas da TAM. Em 29 de outubro de 2012, a companhia realizou a compra de forma antecipada de R$ 325,8 milhões desses R$ 500 milhões. Enxergamos como positiva esta aquisição para reduzir seu elevado nível de caixa, que, por limitações da legislação, não pode ser redistribuído em forma de dividendos aos acionistas, limitado a 100% do lucro líquido apurado no exercício. www.wintrade.com.br 02 . RISCOS PARA O INVESTIMENTO A alta dependência da TAM pode criar possíveis conflitos de interesse nas negociações para a compra de passagens aéreas. Porém, vemos como limitado este risco, pois, sendo responsável pela quase totalidade dos custos da Multiplus, um aumento das passagens impactaria diretamente as margens da companhia, reduzindo seu valor e impactando diretamente sua controladora. O excesso de caixa também é uma preocupação, pois a companhia tem limitações contábeis para a distribuição de dividendos (100% do lucro líquido apurado no exercício) e a impossibilidade de realizar um programa de recompra de ações para atender às regras do Novo Mercado (mínimo de 25% de free float). Assim, uma eventual oferta secundária por parte do controlador pode colocar pressão nos papéis da companhia. A indefinição sobre o que será realizado entre a Multiplus e o Lan Pass, programa de fidelidade da Lan, após a criação da Latan também provoca volatilidade nas ações. Além disso, a criação de novos programas de fidelidade, principalmente aqueles ligados a instituições financeiras, podem reduzir as taxas de crescimento projetadas para ela. Vale destacar também que mais de 70% de suas receitas estão atreladas ao dólar, o que a deixa exposta à volatilidade cambial. PERFORMANCE DA AÇÃO 1 dia: 3,63% 1 ano: 49,49% 1 mês: -10,31% No ano: -10,31% BALANÇO E RESULTADO R$ mm INDICADORES FINANCEIROS E DE MERCADO 2011 2012P 2013P Patrim. Líquido 259,1 208,6 244,2 Dívida Líquida -869,0 -1.113,0 -1.418,0 Rec. Líquida 1.247 1.450 1.764 EBITDA 345 307 400 Mg. EBITDA 28% 21% 23% Lucro Líquido 274 234 294 Mg. Líquida 22% 16% 17% Dividendos 261 272 287 Payout % 95% 116% 98% 2011 2012P 2013P Lucro por Ação (R$) 1,69 1,45 1,82 Dividendos por ação (R$) 1,61 1,68 1,77 ROE 54% 85% 94% ROA 21% 18% 19% Dív Líq/EBITDA -2,5x -3,6x -3,5x P/L 19,0x 28,8x 22,9x FV/EBITDA 13,7x 18,7x 14,4x P/VPA 20,1x 33,2x 28,4x Div. Yield % 3,5% 3,9% 4,14% Beta estatístico (60 meses) EVOLUÇÃO MÚLTIPLOS EVOLUÇÃO DAS MARGENS E DO RESULTADO 2.000 1.500 80,0% 63,162% 27,711% 1.000 500 25,197% 21,996% 60,0% 2010 2011 28,840x 19,00x 34,820x 40,0% 16,157% 16,687% 20,0% 20,100x 0,0% 13,700x 2012P 2013P EBITDA Ajustado (R$ mm) Lucro Líquido (R$ mm) Margem EBITDA Ajustado 22,850x 33,230x 22,701% Receita Líquida (R$ mm) Margem Líquida 44,720x 21,188% 00 0,61 28,380x 18,720x 14,360x 7,180x 2010 2011 P/L 2012P EV/EBITDA Fonte: Alpes/Wintrade, Economatica, Bloomberg, BM&F Bovespa, BRF Foods 2013P P/ VPA www.wintrade.com.br 03 EQUIPE ALPES CCTVM / WINTRADE ANÁLISE GRÁFICA Igor Graminhani, CNPI-T 2988 [email protected] (55 11) 3077-4620 ANÁLISE FUNDAMENTALISTA Bruno Gonçalves, CNPI 901 [email protected] (55 11) 3077-4626 DISCLAIMER Este relatório foi elaborado por analistas de investimentos vinculados à Alpes CCTVM S.A. ("Alpes"). Este documento não pode ser reproduzido ou distribuído sem a autorização expressa da Alpes. Este relatório é baseado em informações disponíveis ao público. As informações contidas neste relatório são consideradas confiáveis na data em que este relatório foi publicado. No entanto, nem a Alpes nem os analistas responsáveis pela elaboração deste relatório respondem pela veracidade, integridade ou exatidão das informações aqui contidas. Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros. As opiniões contidas neste relatório são baseadas em julgamentos e estimativas, estando, portanto, sujeitas a alterações sem aviso prévio e não garantem que o mesmo cenário e evolução ocorra no futuro. Os analistas responsáveis pela elaboração deste relatório declaram, nos termos do artigo 17 da Instrução CVM nº. 483/10, que: (I) suas recomendações refletem única e exclusivamente suas opiniões pessoais e que foram elaboradas de forma independente e autônoma, inclusive em relação à Alpes. As estratégias de investimentos, informações e análises constantes deste relatório têm como único propósito fomentar o debate de ideias entre os analistas de investimentos da Alpes e as pessoas a quem este documento se destina. Os destinatários devem, portanto, desenvolver suas próprias análises e estratégias de investimentos. Os ativos e instrumentos financeiros referidos neste relatório podem não ser adequados a todos os investidores. Este relatório não leva em consideração os objetivos de investimento, a situação financeira ou as necessidades específicas de cada investidor. Investimentos em ações representam riscos elevados e sua rentabilidade passada não assegura rentabilidade futura. Investimentos em derivativos guardam volatilidade intrinsecamente alta, podendo acarretar perdas superiores aos valores investidos. Operações com alta volatilidade, incluindo investimentos em ações e derivativos, devem ser realizadas apenas por investidores experientes e cientes de seus riscos. A Alpes se exime de qualquer responsabilidade por eventuais perdas, diretas ou indiretas, oriundas da utilização deste relatório e de seu conteúdo. Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros objeto desta análise podem ser obtidas mediante solicitação. Ouvidoria: [email protected] | telefone: 0800 940-0480

Baixar