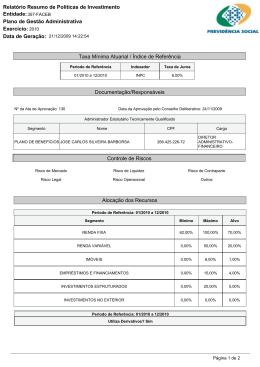

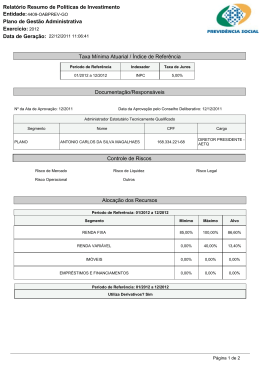

Relatório Anual 2012 1 2 Índice 5 Mensagem do Diretor-Presidente 7Institucional 8 Comunicação e Ouvidoria 11 Gestão Previdencial 19 Programa de Gestão Administrativa 20 Fração Patrimonial Pesssoal 21 Gestão Financeira 29 Gestão Administrativa 35 Política de Investimentos - 2013 43 Demonstrativo de Investimentos 49 Custos Incorridos com a Administração dos Recursos 51 Demonstrações Contábeis 57 Notas Explicativas às Demonstrações Contábeis 77 Parecer Atuarial do Plano Básico de Benefícios - PBB 83 Parecer Atuarial do Plano de Benefício Definido Centrus - PBDC 91 Parecer dos Auditores Independentes 93 Parecer do Conselho Fiscal 95 Aprovação das Contas pelo Conselho Deliberativo 3 4 Mensagem do Diretor-Presidente Caros participantes e assistidos, Este Relatório apresenta as realizações da Centrus no ano de 2012, demonstra a situação atual dos planos de benefícios administrados e resume a política de investimentos para o período 2013/2017. Merecem destaque os ajustes feitos em 2012 nos parâmetros técnico-atuariais, principalmente a redução da taxa de juros da meta atuarial, que passou de 5% a.a. para 4,0% a.a. no Plano Básico de Benefícios - PBB e para 4,5% a.a. no Plano de Benefício Definido Centrus - PBDC, combinada com a adoção de tábua de sobrevivência mais conservadora e melhor relacionada à real população dos planos. Com essas mudanças, o foco da administração foi dotar o PBB e o PBDC de maior robustez, mediante significativo reforço das respectivas reservas matemáticas, e prepara-los para os cenários desafiadores a enfrentar nos próximos anos. No mais, a Fundação continua buscando a maior rentabilidade na aplicação de seus recursos, dentro do menor nível de risco possível, sem descuidar dos demais aspectos relacionados com a satisfação dos participantes e assistidos, nossa única razão de ser. Boa leitura a todos. 5 6 Institucional A Fundação Ao longo dos 32 anos de existência, a Fundação Banco Central de Previdência Privada Centrus conquistou lugar entre os maiores e mais conceituados fundos de pensão do Brasil, seja pelo porte dos recursos sob sua administração, seja pelos resultados que tem obtido na gestão. Com patrimônio consolidado de R$ 8,7 bilhões, a Fundação administra dois planos de benefícios, os quais contavam, ao final de 2012, com 2.599 pessoas vinculadas, entre participantes ativos, autopatrocinados, assistidos e respectivos dependentes, sendo 2.280 do Plano Básico de Benefícios - PBB, patrocinado pelo Banco Central do Brasil e que congrega apenas seus funcionários aposentados até 1990, e 319 do Plano de Benefício Definido Centrus - PBDC, com o patrocínio da própria Centrus, tendo como participantes seus empregados e ex-empregados. Na gestão desses Planos, os ativos são segregados e seguem políticas de investimentos distintas, em linha com o perfil de maturidade de cada um. Governança A estrutura organizacional da Centrus conta com três órgãos estatutários: o Conselho Deliberativo, composto por três membros indicados pelos patrocinadores, incluindo o presidente, e três eleitos por participantes e assistidos; a Diretoria-Executiva, indicada pelo Conselho Deliberativo, que têm por objetivo garantir o pleno cumprimento dos compromissos assumidos com os participantes e assistidos, além de implementar as políticas e ações estratégias da Fundação; e o Conselho Fiscal, com dois integrantes eleitos, dentre eles o presidente, e dois indicados pelos patrocinadores. 7 Os Comitês representam importantes órgãos de assessoramento, contribuindo para a boa administração, na medida em que possibilitam a gestão integrada, descentralizada e participativa no âmbito institucional. Planejamento No planejamento estratégico desenvolvido em 2011, foram estabelecidos, institucionalmente: Visão de Futuro Previdência como garantia de qualidade de vida e segurança. Missão A instituição e operação de planos de previdência que atendam às expectativas dos participantes, assistidos, patrocinadores e instituidores. Valores Organizacionais Comprometimento, Ética, Excelência, Foco nos Resultados, Respeito em todas as Relações, Sustentabilidade e Transparência. Comunicação e Ouvidoria A comunicação ganhou destaque no âmbito do Planejamento Estratégico da Centrus com a definição do objetivo “Aprimoramento da Comunicação Institucional”. Para tanto, a Diretoria-Executiva aprovou a Política de Comunicação da Fundação, documento que serve de base permanente para as ações a serem desenvolvidas, e o Plano de Comunicação para 2013, onde são elencados e detalhados os principais eventos a realizar nesse ano. Dentro das ações relacionadas ao Programa de Educação Financeira e Previdenciária, foi implantado o portal Sob Controle, importante ferramenta acessível pelo sítio da Centrus na internet, de conteúdo simples, prático e interativo, apresentando artigos, notícias e arquivos de áudio e vídeo. Desenvolvido com a finalidade de estreitar cada vez mais o relacionamento 8 entre a Fundação e o seu público, oferece serviços que permitem tirar dúvidas, simular gastos e auxiliar no planejamento financeiro pessoal. A Ouvidoria continua sendo o canal institucional para o recebimento de sugestões e reclamações, pelos diversos meios de atendimento – telefone, e-mail, correspondências ou de forma presencial –, permanecendo engajada na promoção da melhoria contínua dos serviços da Centrus. Localização e Contatos Ed. Corporate Financial Center SCN - Quadra 2 - Bloco A - 8º andar 70712-900 - Brasília (DF) Fone: +55 (61) 2192-1414 Fax: +55 (61) 2192-1574 Atendimento: 0800 704 04 94 (ligação gratuita de telefone fixo, do Brasil) Sítio na internet: www.centrus.org.br e-mail: [email protected] 9 10 1. Gestão Previdencial Gestão Previdencial Grandes acontecimentos relacionados às operações do Plano Básico de Benefícios - PBB e do Plano de Benefício Definido Centrus - PBDC ocorreram em 2012. Além da continuidade dos pagamentos mensais relativos à destinação do superávit de 2005, muito foi produzido em prol dos interesses dos participantes e assistidos de tais pessoas e da segurança dos próprios planos de benefícios. No segmento de operações com participantes, após a transferência definitiva dos contratos originados na Caixa de Previdência dos Funcionários do Banco do Brasil - Previ, em dezembro de 2011, foi possível colocar em execução, já no mês de março, novo programa de reestruturação da carteira de financiamentos imobiliários, destinado a dar tratamento a essas operações. O objetivo foi possibilitar o reequilíbrio financeiro desse conjunto de contratos, mediante a aplicação de redutores nos saldos de financiamento, viabilizando a repactuação ou liquidação de valores remanescentes em condições equivalentes às adotadas anteriormente nos financiamentos concedidos pela própria Centrus. A expressiva adesão de mais de 85% dos mutuários da carteira oriunda da Previ mostrou o acerto e o sucesso do programa. Outro programa foi delineado para o grupo de mutuários que, mesmo em situação de obter decisão favorável nas ações na justiça intentadas para a revisão das cláusulas contratuais, não disporiam de condições financeiras necessárias ao pagamento das dívidas em bases atuais. Construído com a finalidade de encerrar essas demandas judiciais, esse programa, que conta com recursos reservados em fundos contábeis formados para tal propósito ao longo dos anos, possibilita ao mutuário a liquidação do saldo devedor ou a portabilidade do respectivo contrato para instituição financeira de sua livre escolha. Estendido aos financiamentos não repactuados no âmbito dos programas de 2007 e de 2012, ficará aberto até 30 de junho de 2013, quando terá avaliado o seu desempenho. Com referência às condições para a operacionalização e manutenção de benefícios, outras não menos importantes ações foram desenvolvidas em favor dos assistidos do PBB e dos participantes e assistidos do PBDC. No dia 28 de dezembro, foi celebrado Convênio entre o Instituto Nacional do Seguro Social - INSS e a Fundação, relativo ao processamento de requerimento e pagamento de benefícios previdenciários e acidentários, de pensão por morte e de auxílio-reclusão devidos aos empregados, participantes e assistidos da Centrus, bem como a seus dependentes, pelo prazo de mais cinco anos. Ao reverter a tendência, sinalizada em meados do ano, de encerramento dessa modalidade de serviços, a formalização do novo instrumento com o INSS consuma medidas adotadas em defesa dos interesses dos participantes e assistidos dos planos, ao garantir a continuidade do pagamento antecipado dos benefícios da Previdência Social junto com a complementação de responsabilidade do PBB e do PBDC, a manutenção de dados cadastrais e a implantação e revisão dos mencionados benefícios por meio da Fundação, evitando a necessidade de o participante ou assistido ter que solucionar eventuais pendências na rede de atendimento do próprio Instituto ou na rede bancária, processos esses quase sempre mais desgastantes e morosos. Em agosto de 2012, em observância às boas práticas de governança, foi promovida a substituição da empresa que presta serviços de consultoria atuarial à Centrus, com a contratação da Gama Consultores Associados Ltda., que dispõe de bom conceito no segmento e possui larga experiência no ramo de previdência complementar. A transferência dos serviços de atuária foi concluída no mês de outubro, sem registro de nenhuma ocorrência que pudesse perturbar a transição ou alterar de maneira significativa os cálculos das provisões matemáticas. 13 Preparando-se para enfrentar os novos desafios que se anunciam nos cenários macroeconômicos brasileiro e mundial, a Centrus promoveu, no final de 2012, a revisão dos parâmetros técnico-atuariais do PBB e do PBDC utilizados no dimensionamento das respectivas obrigações previdenciárias e respectivas reservas. Dentre as alterações, é de se ressaltar a adoção, para ambos os planos de benefícios, da tábua de mortalidade geral AT-2000 M&F desagravada em 10% em substituição à tábua AT-2000 Básica Masculina. Com a modificação, os efeitos do aumento da longevidade dos participantes foram reconhecidos no cálculo das provisões matemáticas, que tiveram seus valores elevados ao patamar necessário para assegurar o pagamento dos benefícios durante todo o período de vida dos assistidos. De fundamental importância foi a redução promovida na meta atuarial dos planos de benefícios. A taxa de juros até então utilizada pelos dois planos, de 5% a.a, foi reduzida para 4% a.a. no caso do PBB. Para o PBDC, decidiu-se fazer em duas etapas, a primeira para 4,5% a.a., imediatamente, prevendo-se a segunda para o ano de 2013, quando também será levada a 4% a.a. Com essas revisões, os planos estão preparados para o atual cenário de baixas taxas de juros, mediante o correspondente aumento promovido nas reservas matemáticas, estas destinadas a garantir o pagamento dos benefícios futuros. 14 Desempenho Plano Básico de Benefícios - PBB Receitas e Despesas Previdenciais Os assistidos e o patrocinador Banco Central estão dispensados do recolhimento de contribuições para o PBB desde fevereiro de 2008, razão pela qual no exercício de 2012, a exemplo de anos anteriores, não houve registro de receitas dessa natureza. As despesas previdenciais, correspondentes à soma dos benefícios de responsabilidade do PBB, apresentaram crescimento de 3,5% no exercício. População A população do Plano é composta por 1.527 assistidos, sendo 760 aposentados e 767 pensionistas. O grupo de aposentados registrou redução de 47 assistidos em 2012, equivalente a 5,8%. População 760 Aposentados 767 Pensionistas 15 753 Dependentes Distribuição por Idade Carteira de Empréstimos Seguindo a tendência de exercícios anteriores, em 2012 a carteira de empréstimos apresentou redução de 15,5% nos saldos devedores, desempenho resultante, em grande parte, do número expressivo de operações que foram liquidadas. Carteira de Financiamentos Imobiliários A carteira de financiamentos imobiliários, que continua fechada para novas operações, encerrou o ano com saldo de R$ 64,6 milhões e 1.261 contratos. Computados os resultados do programa de repactuação para reequilíbrio dos contratos desde agosto de 2007 e dos programas implementados em 2012, a carteira apresentou a seguinte evolução: 16 Em 2012 foram liquidadas 282 operações, abrangendo recursos da ordem de R$ 10,6 milhões. Outros 60 contratos, com saldos de R$ 4,4 milhões, foram repactuados ao amparo dos programas de 2007 e de 2012. Das operações envolvidas nessas transações, 161 contaram com descontos de R$ 13,8 milhões previstos nos pertinentes programas de repactuação. Plano de Benefício Definido Centrus - PBDC Receitas Previdenciais As receitas previdenciais do exercício, compreendendo a arrecadação de contribuições pessoais e patronais, cresceram 8,3% comparativamente ao valor registrado no ano anterior, ficando 2,4 pontos percentuais acima da variação do Índice Nacional de Preços ao Consumidor Amplo - IPCA. Despesas Previdenciais As despesas previdenciais, que representam o total dos benefícios de responsabilidade do PBDC, aumentaram 41,7% no exercício, impulsionadas pelos compromissos decorrentes da concessão de aposentadorias no período. 17 População A população do Plano é composta por 101 participantes ativos – dos quais 82 são empregados da Fundação e 19 autopatrocinados –, 10 aposentados, 3 pensionistas e 3 optantes pelo benefício proporcional diferido. População Aposentados Pensionistas 1/ Vinculados à Centrus 10 3 82 Autopatrocinados 19 Benefício Proporcional Diferido - BPD 3 Dependentes 202 1/ corresponde a 3 grupos familiares Distribuição por Idade Carteira de Empréstimos No final do exercício, a carteira de empréstimos apresentou saldo de R$ 2,3 milhões, com incremento de 10,4% em relação aos valores registrados no encerramento do ano de 2011. A elevação do saldo da carteira é justificado, principalmente, pela renovação de operações. 18 Carteira de Financiamentos Imobiliários A carteira de financiamentos imobiliários do PBDC, que a exemplo do PBB, também está fechada para novas operações, encerrou o ano com saldo de R$ 396,9 mil e apenas nove contratos. Desde agosto de 2007, a opção dos mutuários pelos programas de repactuação para reequilíbrio dos saldos devedores mostrou os seguintes resultados: As condições oferecidas pelo programa de repactuação proporcionaram a liquidação de duas operações no exercício, no montante de R$ 13,8 mil. Os descontos concedidos totalizaram R$ 33,8 mil. Plano de Gestão Administrativa - PGA O PGA foi instituído em 1º de janeiro de 2010 para fazer face ao custeio administrativo dos planos de benefícios administrados pela Centrus e, conforme previsto no seu Regulamento, em 2012, os fundos administrativos que o compõem foram avaliados com base em estudo técnico. O estudo indicou que o fundo administrativo do PBDC está equilibrado para a cobertura do custeio administrativo até 2023, considerando que o Plano está aberto a novas inscrições e a longevidade já alcança 2093. Com relação ao PBB, que já se encontra fechado, o fundo estava superavitário e, dessa forma, foi promovida a reversão para o plano do valor de R$ 206,2 milhões, sem comprometer a assistência até o último beneficiário. Assim, ao final de 2012, o PGA contava com o patrimônio de R$ 363,6 milhões, conforme segue. 19 Composição Segmento Financeira 320.326,3 13.704,4 10.376,1 2.579,9 16.599,4 6,9 Títulos Públicos FIRF Imóveis Gestão Administrativa Permanente Disponível Total Patrimônio 363.593,1 Exigíveis Operacional Contingencial Participação dos Planos no PGA PBB PBDC 3.467,2 3.138,1 329,1 % 88,1% 3,8% 2,8% 0,7% 4,6% 0,0% 100,0% 360.125,9 344.284,5 1,0% 0,9% 0,1% 99,0% 94,7% 15.841,4 4,3% Fração Patrimonial Pessoal As frações patrimoniais pertencentes aos ex-participantes do PBB – desligados em decorrência de seu enquadramento no Regime Jurídico Único - RJU – deixadas sob administração da Centrus na forma da Lei nº 9.650, de 27 de maio de 1998, tiveram redução de R$ 13,5 milhões no exercício, motivada por resgates efetuados por seus titulares. Mantêm fração patrimonial na Centrus 4.613 titulares, com saldos que totalizam R$ 217,2 milhões. São 454 os titulares que mantêm valores iguais ou superiores a R$ 50 mil, correspondentes a R$ 183,3 milhões. 20 2. Gestão Financeira 22 Gestão Financeira Conjuntura Em 2012, o cenário econômico refletiu a continuidade da crise financeira dos países desenvolvidos, predominando as incertezas de ruptura na Zona do Euro, o problema fiscal dos Estados Unidos e a brusca redução do ritmo de crescimento da China. Mesmo que tais eventos não tenham se materializado com a intensidade esperada, foram suficientes para propiciar fraco desempenho nas economias e elevada volatilidade dos mercados. No Brasil, assim como na maioria dos países emergentes, o crescimento situou-se, durante todo o ano, aquém do esperado, sendo que, no terceiro trimestre, a desaceleração tornou-se mais evidente. Em resposta ao arrefecimento mais forte do que o previsto da economia brasileira, o governo adotou medidas de estímulo ao consumo e de desonerações de folha de pagamento. Do lado dos juros, o Comitê de Política Monetária - Copom reduziu a taxa Selic para 7,25% a.a., atingindo o seu menor nível histórico. A inflação encerrou o ano acima do centro da meta e permaneceu como foco de preocupação, motivando a antecipação da queda nas tarifas elétricas e o adiamento do reajuste do preço dos combustíveis. Sobre o mercado acionário, em meio a um ambiente de indefinição e elevada volatilidade, a moderada alta do Índice Bovespa - Ibovespa derivou, sobretudo, das políticas monetárias de ampla injeção de liquidez nos mercados, distante, dessa forma, de retratar os fundamentos macroeconômicos. 23 Plano Básico de Benefícios - PBB Investimentos No PBB, a gestão dos investimentos, fundamen talmente interna, pautou-se na alocação em ativos com alta liquidez e baixo risco, considerando o relevante fluxo de caixa previdencial, decorrente da maturidade populacional e financeira do Plano. 99% o tã Ges ria Próp Renda Variáv el 31% Nesse contexto, os recursos foram direcionados para renda fixa, especificamente títulos públicos, com taxa de remuneração acima da exigida no cumprimento das obrigações previdenciárias. No segmento de renda variável, ainda que o ambiente tenha impossibilitado maiores realizações, de forma a reduzir a exposição em ações, destacase a participação na oferta pública da Telemar Norte Leste S.A. - Telemar, com a venda de toda a posição acionária. Em relação ao segmento de imóveis, a desimobilização também restou prejudicada, dado o cenário adverso do mercado e a menor atratividade dos bens remanescentes. Dos seis imóveis destinados à venda, a Centrus efetivou a alienação de apenas um, localizado na Avenida Aricanduva, em São Paulo. veis Imó 2% es raçõ Ope om c tes ipan c i t r Pa 1% a nd Re ixa F % 66 1% tão Ges zada eiri Terc Nas operações com participantes, o esforço empreendido centrou-se em estabelecer o reequilíbrio dos contratos de financiamento imobiliário no âmbito dos programas de reestruturação de carteira de 2007 e de 2012, com o objetivo de permitir que o fluxo de pagamentos seja adequado para a quitação dos saldos devedores ao final do prazo contratual, assim como em oferecer condições favoráveis para a liquidação de financiamentos com demandas judiciais, medidas extensíveis aos contratos ainda não repactuados. Rentabilidade O ambiente desafiador vivenciado em 2011 perdurou no ano de 2012, acrescentando dificuldades aos fundos de pensão na realocação de recursos a taxas acima da meta atuarial. Nesse aspecto, como os recursos do PBB já refletem a necessidade de caixa do Plano, restando somente pequenas realocações, o impacto da queda dos juros, registrada fortemente no segundo semestre, não se mostrou tão contundente no resultado da renda fixa. Assim, no ano, a rentabilidade desse segmento superou a taxa Selic. No segmento de renda variável, mesmo com a moderada alta da BM&FBovespa Bolsa de Valores, de Mercadorias e Futuros, devido à baixa procura dos investidores por ativos de maior risco, a carteira de ações do PBB demonstrou excelente retorno, como reflexo da alocação em papéis resilientes ao momento conjuntural adverso. Afora isso, a participação na oferta pública de ações da Telemar consubstanciou-se em incremento de rentabilidade. 24 Renda Fixa x Selic Renda Variável x Ibovespa 19,62% 11,60% 8,49% 7,38% Renda Fixa Selic Renda Variável Ibovespa Sobre o aspecto da remuneração, a carteira de ações permaneceu proporcionando relevante fluxo de caixa ao Plano, na medida em que os recursos recebidos equivaleram a cinco meses de desembolsos com benefícios e corresponderam a 5,1% do montante investido em ações. Cabe destaque, comparativamente aos demais ativos integrantes da carteira, a maior contribuição da Petrobras, da Vale e da Eletrobras, em termos financeiros, e do papel preferencial da Cemig, quanto ao retorno sobre o preço da ação (dividend yield). Remuneração Recebida 30% Petrobras R$ 125,8 milhões 22% Vale 12% Eletrobras No que diz respeito ao segmento de imóveis, como ocorreu reavaliação da carteira, o retorno superou significativamente a meta atuarial, ao computar rentabilidade de 68,15%. Em operações com participantes, as renegociações de contratos de financiamento imobiliário, com reversões de provisões, impactaram o desempenho do segmento, que rendeu14,31% no ano. No consolidado, os investimentos do Plano proporcionaram retorno de 12,14%, com relevo para o desempenho da carteira de ações, que contribuiu sobremaneira para o resultado alcançado. Rentabilidade PBB x Atuarial 12,14% 11,13% PBB Atuarial (IPCA + 5% a.a.) 25 Plano de Benefício Definido Centrus - PBDC Investimentos Renda Fixa 65% No PBDC, os momentos adversos de mercado, com os preços das ações em baixos níveis, permitiram a efetivação da estratégia de aumento da representatividade do segmento de renda variável, sem comprometer a relevância do segmento de renda fixa, de forma a produzir relação risco/retorno mais condizente com o perfil do Plano, dado o período de acumulação de reservas. Investimentos Operações com Participantes 1% Imóveis 2% Renda Variável 32% Com gestão preponderantemente interna, salienta-se que a taxa de juros média da carteira de renda fixa superou a exigida na correção do passivo atuarial e as companhias investidas, no segmento de renda variável, desfrutam de elevada liquidez e boa remuneração aos acionistas, reverberada no retorno sobre o investimento acima de 4% no ano. No que tange ao segmento de imóveis, como os bens são cotizados entre os planos de benefícios, a estratégia adotada seguiu a desenhada para a carteira do PBB. Assim, no ano, ocorreu apenas uma venda, restando cinco imóveis compreendidos no Plano de Alienação de Imóveis - PAI. No segmento de operações com participantes, a gestão buscou o equacionamento dos contratos de financiamento imobiliário e manteve a concessão de empréstimos, carteira com maior quantidade de operações e volume financeiro bem mais expressivo. Rentabilidade No segmento de renda fixa, a alocação de grande parte dos recursos do PBDC em títulos públicos atrelados à inflação garantiu retorno acima da taxa Selic e da meta atuarial, aspecto de importância por preservar a solvência do Plano. Com relação ao segmento de renda variável, a alocação efetuada em ativos menos correlacionados aos efeitos da crise financeira, associada à bem sucedida estratégia de participação na oferta pública de ações da Telemar, contribuiu para a melhor performance da carteira de ações vis-à-vis a do Ibovespa. Renda Fixa x Selic Renda Variável x Ibovespa Renda Variável Selic Renda Fixa Ibovespa 19,59% 8,49% 11,73% 7,38% 26 Remuneração Recebida R$ 4,0 milhões Petrobras 26% Vale 18% Eletrobras 9% 1ª 2ª 3ª Ainda com referência aos investimentos em ações, ressaltase o favorável fluxo financeiro originado dessas aplicações, de R$ 4,0 milhões, equivalendo atualmente a três anos de pagamento de benefícios. Do valor percebido, cabe realce a remuneração recebida da Petrobras, da Vale e da Eletrobras, que, no conjunto, representou 53% do montante recebido. A carteira de imóveis mostrou significativo retorno de 67,97%, em razão da reavaliação da carteira e do resultado obtido com a venda do imóvel localizado na Avenida Aricanduva, em São Paulo. Nas operações com participantes, as provisões constituídas na carteira de financiamentos imobiliários acabaram por reduzir o retorno, que correspondeu a 10,53%, abaixo da meta atuarial do Plano. No conjunto, os investimentos do PBDC produziram rentabilidade de 12,61%, refletindo desempenho acima dos 11,13% correspondentes à meta atuarial, destacando-se o segmento de renda variável, que contribuiu sobremaneira para o resultado auferido. Rentabilidade PBDC X Atuarial PBDC Atuarial (IPCA + 5% a.a.) 11,13% 12,61% 27 28 3. Gestão Administrativa 30 Gestão Administrativa O ano de 2012 foi marcado pela continuidade no desenvolvimento dos processos de trabalho, buscando aperfeiçoar os sistemas informatizados de suporte e liberar a força de trabalho para atuar na melhoria dos controles internos e no fornecimento de informações gerenciais ainda mais seguras para subsidiar a tomada de decisão. Exemplo disso foi a remodelagem do sistema que atende à área jurídica da Centrus, propiciando nova rotina de procedimentos, maior facilidade de pesquisa, extração de relatórios de acompanhamento em linha com a necessidade atual e introdução de pontos de controle que assegurem maior consistência e fidedignidade das informações. Aliado ao processo de revisão desse sistema, foi desenvolvido intenso trabalho abrangendo as áreas jurídica, contábil e de tecnologia da informação, com vistas ao aprimoramento da metodologia de reconhecimento e atualização de contingências passivas em processos judiciais e administrativos, a partir da revisão de dossiês e reorganização de arquivos, implicando reforço líquido de provisão da ordem de R$ 100 milhões. Por outro lado, afastada a controvérsia acerca da contagem de prazo decadencial tributário, os valores provisionados para a cobertura de eventual cobrança por parte da Receita Federal sobre os ganhos auferidos nas aplicações financeiras relativas aos exercícios de 2000 e 2001, no montante de R$ 390 milhões, foram revertidos e distribuídos aos planos de benefícios e aos detentores de fração patrimonial à época da constituição dessas provisões – o patrocinador Banco Central e os ex-participantes do PBB transpostos para o RJU. Destaque deve ser dado também ao início das obras de revitalização das instalações da Fundação no Edifício Corporate Financial Center, em Brasília, medida que proporcionará melhores condições de atendimento aos participantes e assistidos e de trabalho para todo o corpo funcional, propiciando o aproveitamento mais equilibrado da área útil existente. Outro fato relevante foi a realização de estudo técnico de análise de fluxo de caixa descontado dos fundos que o PGA, implicando o reconhecimento da existência de excesso de recursos no fundo administrativo do PBB, quantificado em R$ 206,2 milhões, que retornaram para o patrimônio próprio do plano de benefícios. Quadro Funcional Em 2012 a Centrus manteve estável o seu contingente de empregados, sem elevação das despesas administrativas, mesmo tendo realizado diversas ações não relacionadas às rotinas normais. Isso foi possível em razão, além da já comentada melhoria nos processos de trabalho, da contínua especialização do quadro de recursos humanos, focada em treinamentos que produzam efetivo retorno na qualidade das atividades desenvolvidas. Nessa linha, a Fundação adotou medidas para valorização das equipes técnicas e gerenciais, buscando a formação, o desenvolvimento e a qualificação de seus empregados, tendo oferecido 155 cursos, treinamentos in company, seminários e congressos, precipuamente destinados às áreas de previdência complementar, finanças e gestão atuarial. Com 86 colaboradores no final do exercício, a estrutura funcional apresenta predominância na faixa etária de 40 a 50 anos e equilíbrio no que se refere ao número de empregados dos sexos masculino e feminino. 31 Faixa Etáaria Distribuição por Sexo 22% 49% 29% 25 a 39 40 a 50 Acima de 50 anos 48% 52% É relevante registar que permanece a situação de baixa rotatividade do quadro, comprovada pelo fato de 63% dos empregados possuírem tempo de casa acima de 11 anos, relacionado, principalmente, à existência de salutar ambiente de trabalho e das condições satisfatórias de remuneração e de benefícios indiretos. Distribuição por Tempo de Serviço Anos Acima de 20 33% 11 a 20 30% 4 a 10 27% Até 4 Outro destaque refere-se à qualificação dos colaboradores, porquanto 80% deles possui nível superior, contribuindo, dessa maneira, para o desempenho mais eficiente das atividades inerentes à Centrus. 41% 39% 20% Especialização/Pós-Graduação/Mestrado Superior Completo Fundamental/Médio/Superior Incompleto No final do exercício, a Fundação encontrava-se enquadrada nas determinações regulamentares em vigor atinentes à certificação de dirigentes, sendo que, com exceção de um membro recém-indicado pelo patrocinador Banco Central, todos os demais integrantes do Conselho Deliberativo e da Diretoria-Executiva, assim como os gerentes e empregados que participam do processo decisório dos investimentos, estavam certificados pelo Instituto de Certificação dos Profissionais de Seguridade Social - ICSS. 32 Outras Importantes Ações Administrativas em 2012 Gestão de Finanças Pessoais – em parceria com o patrocinador Banco Central, foram realizadas duas turmas, abrangendo cerca de 40 pessoas, focando as finanças pessoais como ferramenta para o desenvolvimento da habilidade de administrar melhor renda e despesas, de modo a obter mais qualidade de vida, tranquilidade e situação financeira saudável, permitindo superar os momentos de adversidade. Informática Educacional – desenvolvidas 8 turmas e treinadas 68 pessoas, com a finalidade de ensinar e incentivar a utilização do computador e promover maior aproximação dos assistidos por intermédio da informática e divulgar o sítio da Centrus na internet e as informações nele contidas. Palestra para novos Conselheiros – ministrada palestra com o objetivo de nivelar e ampliar a percepção dos novos membros dos Conselhos Deliberativo e Fiscal quanto ao papel, às responsabilidades e aos riscos inerentes à função de conselheiro, aprofundando e atualizando informações sobre boa governança em fundos de pensão e questões relativas aos relatórios de desempenho da Fundação, aumentando, em decorrência, o conhecimento acerca de aspectos específicos do funcionamento da Centrus. Palestras aos participantes em gozo de benefício e pensionistas – promovidos encontros nos dias 17 e 19 de julho, em Brasília e no Rio de Janeiro, destinados a apresentar a nova plataforma de educação financeira e previdenciária, sendo também tratados assuntos de interesse geral relacionados às atividades da Fundação, no intuito de alcançar maior interação com os aposentados e pensionistas, mantê-los informados sobre questões de seu interesse e proporcionar a oportunidade para o esclarecimento de dúvidas sobre aspectos gerais da Centrus. Programa Vida Saudável – no intuito de melhorar as condições de trabalho de seus empregados, minimizando afastamentos por motivo de saúde e sedentarismo, a Fundação firmou convênios com clube, academia e participação em corridas e caminhadas de rua, para proporcionar o acesso ao lazer e à prática de atividades físicas e esportivas. Nesse mesmo conceito, anualmente são realizadas a campanha de vacinação contra a gripe e a avaliação médica de todos os colaboradores. 33 34 Anexos I - Política de Investimentos - 2013 As Políticas de Investimentos do PBB, do PBDC e do Plano de Gestão AdministrativaPGA consistem na proposta de administração dos respectivos recursos garantidores, em que são estabelecidas as diretrizes para aplicação que atendam à diversificação compatível com as orientações emanadas do Conselho Monetário Nacional - CMN, do Conselho Nacional da Previdência Complementar - CNPC e da Superintendência Nacional de Previdência Complementar - Previc. Alocação de Recursos Plano Básico de Benefícios - PBB Alocação Consolidada Segmento Alocação em 2013/1 Mínimo Alvo Máximo Permitido Resolução CMN 3.792 Renda Fixa 53,54% 73,27% 80,45% 100,0% Renda Variável 18,59% 25,18% 45,50% 70,0% Investimentos Estruturados 0,01% 0,01% 0,04% 25,0% Imóveis 0,17% 0,42% 2,04% 8,0% Operações com Participantes 0,77% 0,82% 2,58% 15,0% /1 em relação aos Recursos Garantidores Segmento de Renda Fixa No segmento de renda fixa, os recursos serão direcionados preferencialmente para títulos públicos, principalmente Notas do Tesouro Nacional, Série B - NTN-B. Na hipótese de os investimentos em títulos públicos não serem atrativos em função das taxas de juros reais praticadas pelo Tesouro Nacional ou os vértices ofertados não se adequarem às necessidades do fluxo de caixa, poderão ser realizadas aplicações de recursos em Certificados de Depósito Bancário - CDB, Depósitos a Prazo com Garantia Especial - DPGE e Letras Financeiras - LF, limitadas, no conjunto, a 5% dos Recursos Garantidores, com o objetivo de fazer face a desembolsos de curto e médio prazos. Quando propostas, as alocações em CDB e LF serão obrigatoriamente realizadas em bancos de grande porte com baixo risco de crédito. As aplicações em DPGE deverão observar o limite de montante inferior a R$ 20,0 milhões, inclusive rendimentos, por instituição, a fim de resguardar o capital investido, pela garantia proporcionada pelo Fundo Garantidor de Créditos - FGC para essas operações. Quanto aos Fundos de Investimento em Renda Fixa - FIRF, a alocação restringe-se a montante suficiente para satisfazer a necessidade de caixa do plano prevista para o ano, em razão de a rentabilidade poder se situar abaixo da meta atuarial. 35 Segmento de Renda Variável No segmento de renda variável, considerou-se para os próximos anos a redução gradual da representatividade da carteira no conjunto dos investimentos, em virtude da maturidade e da condição superavitária do PBB. Não obstante, a manutenção de recursos em renda variável define-se como importante, diante do cenário de queda de juros e da necessidade de otimizar a rentabilidade patrimonial. Ademais, proporciona diversificação dos investimentos. Para se adequar às expectativas conjunturais poderão ser realizadas realocações na carteira de renda variável, de modo que o portfolio do plano seja composto por papéis dos setores que apresentem as melhores perspectivas. Adicionalmente, a fim de incrementar a rentabilidade do PBB, bem como atenuar impactos decorrentes da desvalorização de papéis em momentos de maior oscilação, serão realizadas operações de empréstimo de ações. Segmento de Investimentos Estruturados Atualmente, o PBB tem apenas uma aplicação em Fundos de Investimento em Participações - FIP, que está em processo de desinvestimento, restando somente um ativo operacional. Devido à maturidade do plano, não estão previstas alocações nessa modalidade de investimentos. Segmento de Imóveis No segmento de imóveis para aluguéis e renda, a política centra-se na continuidade da estratégia de alienação, conforme Plano de Alienação de Imóveis iniciado em 2006. Além das vendas, consideram-se, também, as depreciações anuais e a reavaliação em 2015, prevista em observância à regulamentação em vigor. Segmento de Operações com Participantes Mantém-se em vigor a política de conceder empréstimos aos participantes e assistidos do plano, estimando-se que ocorra redução do saldo dessa carteira nos próximos anos, pois as amortizações deverão superar a demanda por crédito. Quanto aos financiamentos imobiliários, a concessão continua suspensa, de sorte que a participação na composição dos recursos diminuirá nos próximos anos. Assim, no cômputo total, a participação do segmento de operações com participantes no conjunto dos investimentos deverá apresentar queda nos próximos anos. Alocação Consolidada Plano de Benefício Definido Centrus - PBDC Segmento Alocação em 2013/1 Mínimo Alvo Máximo Permitido Resolução CMN 3.792 Renda Fixa 60,28% 60,29% 71,61% 100,0% Renda Variável 27,89% 38,62% 39,22% 70,0% Investimentos Estruturados 0,01% 0,01% 10,00% 25,0% Imóveis 0,12% 0,28% 1,32% 8,0% Operações com Participantes 0,37% 0,56% 3,75% 15,0% /1 em relação aos Recursos Garantidores 36 Segmento de Renda Fixa No segmento de renda fixa, os recursos serão direcionados principalmente para títulos públicos com vencimento superior a 2030, tendo em vista as características do plano, que exige maiores desembolsos somente no longo prazo. A adoção dessa estratégia irá requerer o monitoramento das taxas reais de juros praticadas pelo Tesouro Nacional, de forma a assegurar o cumprimento dos compromissos atuariais. Quando os investimentos em títulos públicos não se mostrarem atrativos, poderão ser realizadas aplicações de recursos em CDB, DPGE, Debêntures e LF, limitadas, no conjunto, a 10% dos Recursos Garantidores do plano. As aplicações em CDB e LF serão realizadas em bancos de grande porte com baixo risco de crédito, de forma a manter a prudência na gestão dos recursos. No caso dos DPGE, as operações serão realizadas respeitando o limite de R$ 20,0 milhões por instituição, inclusive correção, a fim de resguardar o capital investido, pela garantia proporcionada pelo FGC para aplicações até esse montante. Os investimentos em debêntures, somente serão efetuados em empresas com salutar situação econômico-financeira. No caso dos FIRF, o montante aplicado limita-se a prover a necessidade estimada de caixa do PBDC para o ano. Assim, a sua manutenção configura-se como importante, a despeito de a rentabilidade poder situar-se abaixo da meta atuarial. Segmento de Renda Variável Como o PBDC ainda se encontra em fase de acumulação de reservas, com fluxo de caixa líquido positivo, alocações no segmento de renda variável tornam-se necessárias, em razão da expectativa de baixas taxas de juros. Nesse sentido, para os próximos anos, vislumbra-se incremento da carteira, com realce para empresas que tenham política satisfatória de remuneração aos acionistas e mantenham boas práticas de governança corporativa e responsabilidade social. Devido à dinâmica do mercado, no intuito de capturar as perspectivas conjunturais, também poderão ocorrer realocações na carteira de renda variável, de sorte que a diversificação produza melhor retorno. Ademais, para ampliar o retorno do plano e suavizar impactos decorrentes de desvalorização de papéis em momentos de queda da bolsa de valores, serão realizadas operações de empréstimo de ações. Segmento de Investimentos Estruturados Considerando o longo prazo de maturação do plano, aportes em FIP poderão ser objeto de análise, sobretudo se as taxas de juros reais praticadas pelo Tesouro Nacional não superarem a correção do passivo atuarial. Atualmente, o PBDC tem apenas uma aplicação em FIP, que está em processo de desinvestimento. Segmento de Imóveis No segmento de imóveis para aluguéis e renda, a política centra-se na continuidade da estratégia de alienação, conforme Plano de Alienação de Imóveis iniciado em 2006. 37 Além das vendas, consideram-se, também, as depreciações anuais e a reavaliação em 2015, prevista em observância à regulamentação em vigor. Segmento de Operações com Participantes No segmento de empréstimos, mantém-se a política de conceder novos empréstimos a participantes e assistidos, estimando-se redução gradual dos saldos da carteira, haja vista que as amortizações previstas superam a demanda por crédito. Em relação aos financiamentos imobiliários, a contratação de novas operações permanece suspensa, de modo que a participação desse segmento na composição dos recursos será reduzida gradativamente. Dessa forma, no cômputo total, a participação do segmento de operações com participantes no conjunto dos investimentos deverá apresentar decréscimo nos próximos anos. Plano de Gestão Administrativa - PGA Resumo Alocação Segmento Alocação em 20131/ Mínimo Alvo Máximo Renda Fixa Imóveis 91,9% 96,8% 96,8% 3,2% 3,2% 3,2% 1/ em relação aos Recursos Garantidores Segmento de Renda Fixa No segmento de renda fixa, no qual está alocada a quase totalidade dos Recursos Garantidores do PGA, serão mantidas aplicações em títulos públicos, CDB, LF e FIRF exclusivo, como forma de garantir o pagamento dos desembolsos administrativos. A alocação em CDB e em LF, que, consoante a regulamentação em vigor, não deverá exceder o limite de 80% dos Recursos Garantidores do PGA, cumpre o papel de preservar a liquidez do plano no médio prazo, notadamente em vértices não ofertados pelo Tesouro Nacional, com rentabilidade acima da auferida no FIRF. De sorte a resguardar os recursos investidos, as alocações em títulos privados (CDB e LF) deverão limitar-se a bancos de grande porte, com baixo risco de crédito. No FIRF, cujos recursos são aplicados em títulos públicos, serão alocados apenas os valores equivalentes à necessidade de caixa prevista para o ano. Segmento de Imóveis Integram essa carteira os imóveis transferidos do ativo permanente para investimentos do PGA, com a finalidade de obter rendimentos sob a forma de aluguel e renda. 38 Diretrizes dos Planos Metas de Rentabilidade dos Segmentos de Aplicações Para cada segmento de aplicação, a Centrus adota os seguintes benchmark’s para monitorar o desempenho de seus investimentos: Segmento de Aplicação Benchmark Renda Fixa Taxa Selic Renda Variável Ibovespa Imóveis Meta Atuarial Investimentos Estruturados Meta Atuarial Meta Atuarial Operações com Participantes Precificação dos Ativos No processo de apreçamento de seus ativos financeiros, a Centrus segue as melhores práticas de mercado, primando pela transparência, objetividade e consistência das informações e utilizando metodologias e fontes de referência a seguir descritas. Renda Fixa Para os investimentos em títulos públicos adota-se como fonte de referência para negociação a taxa indicativa divulgada diariamente pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais - Anbima. Quanto à metodologia de apreçamento, para os títulos levados a vencimento, utiliza-se o preço da curva do papel e, para os marcados a mercado, o preço unitário - PU divulgado pela Anbima. As operações de compra de títulos públicos com compromisso de revenda no dia seguinte (operações compromissadas de um dia) registradas no Sistema Especial de Liquidação e de Custódia - Selic são marcadas a mercado e o preço da compra dos títulos observa a taxa divulgada pela Anbima. Para o FIRF, utiliza-se o valor da cota repassada pela respectiva instituição administradora. Os CDB, os DPGE e as LF são avaliados pela taxa contratada. Com relação às debêntures, a precificação é obtida a partir das informações de taxas indicativas divulgadas diariamente pela Anbima. Renda Variável Por se tratar de mercado organizado e dinâmico, as ações são apreçadas pela cotação de fechamento divulgada pela BM&FBovespa. Na hipótese de o ativo permanecer por mais de seis meses sem negociação, será utilizado o valor patrimonial da ação ou o custo de aquisição, dentre eles o menor, consoante explicita a Resolução CGPC nº 5, de 2002. As ações objeto de empréstimo são diariamente valorizadas a mercado, pelo preço de fechamento dos ativos negociados no dia, divulgado pela BM&FBovespa. A taxa da operação 39 é definida no momento da pactuação e calculada diariamente, pro rata temporis, até o vencimento ou a liquidação antecipada. Investimentos Estruturados Para os fundos que adquirem ações de companhias fechadas (cujas ações não são negociadas em bolsas de valores), como os FIP, adota-se o valor patrimonial das ações calculado trimestralmente a partir das demonstrações financeiras auditadas de tais empresas. Derivativos Os ativos são apreçados tomando-se por base a cotação de fechamento do pregão da BM&FBovespa. Imóveis Todos os imóveis da carteira são reavaliados trienalmente. Quando colocados à venda, são apreçados mediante avaliação específica, na forma prevista na regulamentação em vigor. Operações com Participantes Os empréstimos e os financiamentos imobiliários são apreçados de acordo com as taxas contratadas, observados os critérios técnicos aprovados pela Diretoria-Executiva e pelo Conselho Deliberativo, sob a prudência de se resguardar a meta de rentabilidade atuarial. Limite de Concentração Os investimentos dos recursos dos planos administrados estão sujeitos aos seguintes limites estabelecidos na Resolução CMN nº 3.792, de 2009, e nas demais instruções e regulamentações complementares: Alocação por Emissor Tesouro Nacional Limite /1 100% Instituição Financeira PBB 2% PBDC 5% PGA 25% Companhia aberta 10% /2 Fundo referenciado Sociedade de Propósito Específico - SPE 10% 10% /1 em relação aos Recursos Garantidores do plano /2 fundo de índice referenciado em cesta de ações de companhias abertas 40 Concentração por Emissor Limite Capital total - Companhia aberta ou SPE 25% Capital votante - Companhia aberta 25% Patrimônio Líquido 25% - Instituição financeira - Fundo referenciado 25% /1 25% - Fundo de investimento estruturado /2 25% /1 fundo de índice referenciado em cesta de ações de companhias abertas /2 fundo de investimento em participações e fundos de investimento imobiliário Concentração por Investimento Títulos e Valores Mobiliários - mesma série Limite 25% Fundo de Investimento em Direitos Creditórios - FDIC - mesma classe ou série Empreendimento imobiliário - mesmo empreendimento /1 25% 25% /1 limite se aplica a desenvolvimento de projetos Participação em Assembleias de Acionistas A participação da Centrus em assembleias de acionistas será obrigatória se o investimento representar 10% ou mais dos recursos garantidores dos planos de benefícios administrados ou se a sua participação no capital votante ou total da companhia investida for igual ou superior a 10%. A Fundação poderá comparecer à assembleia de acionistas de qualquer das companhias que detenha ações, mesmo no caso de investimentos não enquadrados nos critérios de representatividade acima, conforme a sua conveniência, em face dos assuntos em pauta. Avaliação e Controle de Risco A gestão de riscos da Centrus segue as diretrizes da Política de Gerenciamento de Risco aprovada pelo Conselho Deliberativo, documento que tem como meta principal possibilitar a análise dos riscos, das suas grandezas e dos seus impactos sobre as atividades da Fundação, permitindo a gestão de ocorrências de perdas e o desenvolvimento de planos de ação para correção. Na Política de Gerenciamento de Risco estão expostos os procedimentos operacionais e administrativos adotados pelas áreas operacionais da Centrus, no sentido de minimizar as vulnerabilidades a que está exposta. O gerenciamento de riscos da Fundação é de responsabilidade da própria área operacional, cabendo aos respectivos gestores o levantamento e a mitigação dos riscos envolvidos na execução de cada processo ou rotina. A prática de delegar aos gestores das áreas operacionais esse gerenciamento, ficando o Comitê de Controles Internos e Compliance - Cocic responsável pelo acompanhamento, deixa claro que essa tarefa não está limitada à responsabilidade da alta administração da Centrus, mas implementada por todas as partes envolvidas nos processos. Com relação ao risco de mercado, em especial, a Fundação utiliza, além do Sistema de Controle da Divergência não Planejada, exigido pela Previc, o Sistema de Controle e Avaliação de Risco de Mercado (VaR). 41 No que diz respeito ao risco de crédito de instituições financeiras e não financeiras, a Centrus leva em consideração a avaliação de, no mínimo, duas agências de reconhecida reputação em funcionamento no país e serão consideradas aceitáveis as que obtiverem as seguintes avaliações. Agência Austin Rating Fitch Rating Moody's Standard & Poor's Rating Curto Prazo Longo Prazo AAA - A F1 (bra) BR-1 AAA - A AAA - A Aaa.br - A.br A1 AAA - A Nas aplicações em depósito a prazo até o montante de cobertura do FGC regularmente disciplinado pelo CMN, é dispensada a obrigatoriedade da observância da parametrização acima disposta, sem prejuízo da exigência de a instituição emissora contar com rating de pelo menos duas agências de classificação de risco de crédito. Governança Corporativa e Responsabilidade Social Com gestão voltada para o desenvolvimento econômico-social da comunidade e zelando por boas práticas de governança corporativa, as empresas socialmente responsáveis tendem a atrair mais investimentos e, consequentemente, a proporcionar melhores retornos aos acionistas, por meio da valorização de suas ações em bolsa de valores ou pela distribuição de lucros. Nesse sentido, a Centrus busca alocar recursos em ativos de empresas que atendam aos Princípios de Responsabilidade Social, levando em consideração, na tomada de decisão para seleção de investimentos, os seguintes aspectos: • Governança – prioriza companhias que estejam listadas no Novo Mercado, Nível 2 ou Nível 1 da BM&FBovespa; • Relatórios de Sustentabilidade – se a empresa publica documentos sobre suas ações de natureza socioambientais, com foco na relevância e na clareza das informações prestadas; • Políticas inclusivas – se a empresa adota políticas de não-discriminação e políticas afirmativas com relação a mulheres, negros e portadores de deficiência; • Certificação social – se a empresa adota padrão de tratamento social responsável aos seus trabalhadores, como, por exemplo, SA8000; • Meio ambiente – se a empresa não sofreu autuação por dano ambiental; • Investimentos sociais – se a empresa adota programa de investimentos sociais. Para afirmar seu compromisso em relação às boas práticas de sustentabilidade social, a Centrus aderiu, em 2006, aos Princípios para o Investimento Responsável - PRI, cujas características básicas estão relacionadas com transparência, governança e consideração das questões ambientais e sociais. 42 II - Demonstrativos de Investimentos Comparativo de Investimento por Segmento de Aplicação Consolidado 43 PBB 44 PBDC PGA 45 Comparativo de Rentabilidade PBB PBDC PGA 46 Composição da Administração de Recursos Consolidado PBB PBDC 47 PGA Enquadramento das Aplicações 48 III - Custos Incorridos com a Administração dos Recursos 49 50 IV - Demonstrações Contábeis Balanço Patrimonial em 31 de dezembro 51 Demonstração do Ativo Líquido Plano Básico de Benefícios DAL-PBB 52 Demonstração do Ativo Líquido Plano de Benefício Definido Centrus DAL-PBDC Demonstração da Mutação do Ativo Líquido Plano Básico de Benefícios DMAL-PBB 53 Demonstração da Manutenção do Ativo Líquido Plano de Benefício Definido Centrus DMAL-PBDC Demonstração da Mutação do Patrimônio Social Consolidada 54 Demonstração das Obrigações Atuariais Plano Básico de Benefícios DOAP-PBB Demonstração das Obrigações Atuariais Plano de Benefício Centrus DOAP-PBDC 55 Demonstração do Plano de Gestão Administrativa - DPGA Consolidada 56 V - Notas Explicativas às Demonstrações Contábeis para o Exercício Findo em 31 de dezembro de 2012 1 - Contexto Operacional A Fundação Banco Central de Previdência Privada - Centrus é uma Entidade Fechada de Previdência Complementar - EFPC, sem fins lucrativos, regida pelas Leis Complementares nºs 108 e 109, de 29 de maio de 2001, patrocinada pelo Banco Central do Brasil e por ela própria, tendo sido seu funcionamento autorizado pela Portaria PT-GM nº 2075, de 31 de março de 1980, do Ministério da Previdência Social - MPS. Seu objetivo precípuo é instituir e executar planos de benefícios de caráter previdenciário complementares ou assemelhados aos da Previdência Social, acessíveis aos funcionários do Banco Central e aos empregados da Fundação. A Centrus obedece a normas emanadas do Ministério da Previdência Social - MPS, do Conselho Nacional de Previdência Complementar - CNPC e da Superintendência Nacional de Previdência Complementar - Previc. Os recursos administrados pela Fundação são provenientes de contribuições dos patrocinadores – o Banco Central e a Centrus – e dos seus participantes, bem como dos rendimentos das aplicações desses recursos, que obedecem à legislação e à regulamentação em vigor para o segmento. Considerando que os servidores do Banco Central passaram a integrar o Regime Jurídico Único - RJU, por força de decisão do Supremo Tribunal Federal - STF (ADIn nº 449-2), de 29 de agosto de 1996, ratificada pela Lei nº 9.650, de 27 de maio de 1998, o ingresso de novos participantes em plano de benefícios administrado pela Fundação é facultado apenas aos seus empregados. Não obstante, a instituição de um plano de contribuição definida para recepcionar servidores daquela Autarquia continua sob avaliação. A Centrus está sediada em Brasília - DF, no 8º andar do Edifício Corporate Financial Center, localizado no Bloco A da Quadra 2 do Setor Comercial Norte. As presentes demonstrações contábeis são aprovadas pelo Conselho Deliberativo na forma prevista no Estatuto da Fundação. Estas e outras informações sobre a Centrus podem ser encontradas em seu sítio na internet (www.centrus.org.br). 2 - Planos de Benefícios e de Gestão Administrativa A Fundação administra os seguintes planos: I - Plano Básico de Benefícios - PBB Instituído em 1980, na modalidade de benefício definido e patrocinado pelo Banco Central, está registrado no Cadastro Nacional de Planos de Benefícios - CNPB sob o nº 1980.0004-92. Participam deste Plano os ex-empregados daquela Autarquia que se aposentaram até 1990. II - Plano de Benefício Definido Centrus - PBDC Instituído em 2011, na modalidade de benefício definido, é patrocinado pela Centrus e está registrado no CNPB sob o nº 2011.0008-74. Participam deste Plano os empregados e exempregados da Fundação. 57 III - Plano de Gestão Administrativa - PGA O Plano de Gestão Administrativa - PGA, instituído em janeiro de 2010, em observância ao disposto na Resolução CGPC nº 29, de 31 de agosto de 2009, tem como objetivo a cobertura das despesas da Centrus na administração dos planos de benefícios de acordo com regulamento próprio aprovado pelo Conselho Deliberativo da Fundação. Está registrado no CNPB sob o nº 9970.0000-00. 3 - Apresentação das Demonstrações Contábeis As demonstrações contábeis da Centrus são elaboradas em atendimento às disposições emanadas do órgão regulador e do órgão fiscalizador das atividades das EFPC, respectivamente, o CNPC e a Previc (anteriormente Secretaria de Previdência Complementar - SPC), às práticas contábeis adotadas no Brasil, conforme aprovado pelo Conselho Federal de Contabilidade - CFC, e às orientações emitidas pelo Comitê de Pronunciamentos Contábeis - CPC. Cabe destacar, por se destinarem especificamente às EFPC: I - Resolução CNPC nº 8, de 31 de outubro de 2011 – divulga a Planificação Contábil Padrão, modelos e instruções de preenchimento das demonstrações contábeis e normas gerais de procedimentos contábeis; II - Resolução CFC nº 1.272, de 22 de janeiro de 2010 – aprova a Interpretação Técnica Geral - ITG 2001, disciplinando critérios e padrões contábeis para as EFPC; III - Instrução SPC nº 34, de 24 de setembro de 2009 (alterada parcialmente pela Instrução Previc nº 5, de 8 de setembro de 2011) – estabelece normas específicas para os procedimentos contábeis. Tais normativos dispõem sobre elaboração de contabilidade individualizada por plano, sendo as demonstrações consolidadas preparadas segundo as normas gerais de contabilidade. 4 - Descrição das Principais Práticas Contábeis 4.1 - Apuração do Resultado do Exercício O resultado da Fundação é apurado anualmente, em conformidade com o regime contábil de competência. 4.2 - Investimentos 4.2.1 - Títulos Públicos Os títulos adquiridos com o propósito de negociação são ajustados pelo valor de mercado em contrapartida ao resultado do período. Os títulos para os quais haja a intenção e a capacidade financeira do plano para sua manutenção até o vencimento são avaliados pelo custo de aquisição, acrescidos dos rendimentos auferidos em contrapartida ao resultado do período. A Centrus entende que possui capacidade financeira e intenção de levar até o vencimento todos os títulos classificados nessa categoria. 4.2.2 - Ações As ações de companhias abertas são registradas pela cotação de fechamento no pregão diário ou, na falta dessa, pela cotação mais recente nos últimos seis meses. Na ausência dessa cotação, as ações são demonstradas pelo menor valor encontrado entre o valor patrimonial e o custo de aquisição. As receitas relativas a dividendos e juros sobre o capital próprio são contabilizadas pelo regime de competência. 58 4.2.3 - Fundos de Investimento Os ativos que compõem as carteiras dos Fundos de Investimento em Renda Fixa e do Fundo de Investimento em Participações estão marcados a mercado, obedecendo aos seguintes critérios: I - títulos públicos – com base nas taxas do mercado secundário divulgadas pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais - Anbima; II - ações de companhias abertas – de acordo com a cotação de fechamento no pregão diário ou com o valor econômico determinado por empresa independente especializada, para os valores mobiliários de companhias sem mercado ativo em bolsa ou em mercado de balcão. 4.2.4 - Investimentos Imobiliários São contabilizados pelo custo de aquisição, reavaliados e depreciados (exceto terrenos) pelo método linear à taxa de 2% a.a. ou por taxa estabelecida em função da vida útil remanescente constante dos laudos de avaliação. A reavaliação ocorre a cada três anos, em atendimento à regulamentação em vigor. 4.2.5 - Empréstimos e Financiamentos Imobiliários São contabilizados pelos valores concedidos, acrescidos dos encargos contratuais e deduzidos por eventuais amortizações e pelas provisões para perdas. Os encargos são calculados em bases mensais e apropriados às contas de resultado. 4.3 - Ativo Permanente Os bens móveis são contabilizados pelo custo de aquisição e depreciados ou amortizados pelo método linear, utilizando-se as taxas anuais recomendadas pela legislação fiscal: No registro contábil dos imóveis, a Fundação segue as regras estabelecidas para os investimentos imobiliários, sendo a depreciação calculada de acordo com o prazo de vida útil remanescente, sobre o valor constante do último laudo de avaliação. 4.4 - Provisão para Perdas e para Créditos de Liquidação Duvidosa Na constituição de provisão para perda em investimentos são consideradas as avaliações da administração quanto a riscos e incertezas e, para direitos creditórios de liquidação duvidosa, são observados os seguintes critérios: I - 25%, para atrasos entre 61 e 120 dias; II - 50%, para atrasos entre 121 e 240 dias; III - 75%, para atrasos entre 241 e 360 dias; IV - 100%, para atrasos superiores a 360 dias. 4.5 - Exigível Operacional Estão demonstrados por valores conhecidos ou calculáveis, acrescidos, quando aplicável, de encargos e variações monetárias, e representam obrigações com os patrocinadores, direitos de participantes e assistidos e obrigações fiscais. 4.6 - Exigível Contingencial Uma provisão é reconhecida quando existir provável desembolso de recursos decorrente 59 de eventos passados e desde que esse valor possa ser estimado com confiança. Quando o desembolso de recursos não for provável mas apenas possível, nenhuma provisão é reconhecida. Assim, a constituição de provisões é realizada com base em análise efetuada pela área jurídica da Centrus, que considera o conjunto de evidências sobre o risco legal da demanda. A administração da Fundação entende que as provisões constituídas são suficientes para atender a eventuais perdas decorrentes de processos administrativos ou judiciais. 4.7 - Provisões Matemáticas São apuradas com base em cálculos atuariais procedidos por atuários externos. Representam os compromissos acumulados no encerramento de cada exercício, quanto aos benefícios concedidos e a conceder aos participantes e assistidos. 4.8 - Superávit Técnico Existindo superávit, o valor é contabilizado como redução do déficit acumulado ou adição na conta Reserva de Contingência, até que o saldo dessa conta atinja o valor correspondente a 25% das Provisões Matemáticas. A parcela excedente é contabilizada como Reserva Especial para Revisão de Planos, nos termos da Lei Complementar nº 109, de 2001, e da regulamentação em vigor. 4.9 - Constituição de Fundos I - Fundos Previdenciais Previstos em avaliação atuarial, são criados com destinação específica. Na criação desses fundos e na sua manutenção, cabe ao atuário responsável a indicação de sua fonte de custeio e de sua finalidade, que deverá guardar relação com evento determinado ou com risco identificado, avaliado, controlado e monitorado. II - Fundos Administrativos Esses fundos destinam-se à cobertura das despesas da Centrus na administração dos seus planos de benefícios. III - Fundos dos Investimentos A constituição de fundos dos investimentos destina-se à cobertura do risco de não recebimento dos créditos de empréstimos e de financiamentos imobiliários, decorrentes da existência de saldo devedor ao final do prazo contratual, de desequilíbrios econômico-financeiros da operação e de óbito de mutuários. 4.10 - Custeio da Gestão Administrativa A cobertura das despesas administrativas dos planos de benefícios administrados pela Fundação é feita pelo PGA, cujas fontes de recursos são o patrimônio do antigo fundo administrativo, as contribuições (caso ocorram) dos participantes, assistidos e patrocinadores, bem como o resultado de seus investimentos, a taxa de administração de fração patrimonial (Nota 9.1) e eventuais doações. 4.11 - Estimativas Contábeis As estimativas contábeis são baseadas em fatores objetivos e subjetivos, de acordo com o julgamento da administração para determinação do valor adequado a ser registrado nas demonstrações contábeis. Os itens sujeitos às referidas estimativas incluem, principalmente, as provisões para perdas, as contingências e as provisões matemáticas. 60 5 - Gestão Previdencial (Realizável) Neste grupo patrimonial encontram-se registrados, basicamente: I - Pagamentos por Conta do INSS – valores a serem ressarcidos pelo Instituto Nacional do Seguro Social - INSS, no âmbito do convênio firmado com a Centrus para processamento de pagamento de benefícios aos aposentados, pensionistas e demais participantes dos planos de benefícios; II - Depósitos Judiciais ou Recursais – depósitos efetuados pela Fundação no curso de processos judiciais com a finalidade de permitir a interposição de recursos ou garantir a execução de sentenças, e valores bloqueados diretamente das contas-correntes da Fundação por ordem judicial. A partir de 2012, tendo em vista suas características similares, os depósitos judiciais, recursais e bloqueados passaram a ser contabilizados em rubrica única. A variação observada no período decorre, principalmente, da atualização dos referidos depósitos, inclusive relativa a períodos anteriores. 6 - Gestão Administrativa (Realizável) O saldo em 31 de dezembro é assim demonstrado: Os valores registrados como Responsabilidades de Terceiros compreendem, principalmente, honorários e demais despesas com assistência legal em processos administrativos e judiciais decorrentes de atos de gestão. 61 7 - Investimentos 7.1 - Composição da Carteira 62 7.2 - Classificação dos Títulos Públicos, Créditos Privados e Depósitos, Ações e Fundos de Investimento 63 7.3- Títulos Públicos A Resolução CGPC nº 4, de 30 de janeiro de 2002, prevê a possibilidade de reclassificação ocasionada por motivo isolado, não usual, não recorrente e não previsto, ocorrido após a data da classificação, não descaracterizando a intenção evidenciada pela EFPC, quando da classificação. Ao amparo desse dispositivo, em dezembro de 2012 foram reclassificadas LFT da categoria “Mantidos até o Vencimento” para a categoria “Para Negociação” (29.754 LFT da carteira do PBB e 956 da carteira do PBDC), tendo em vista a necessidade de se efetuar pagamento da reversão de provisão de Imposto de Renda (Nota 10.3.1) ao patrocinador Banco Central no dia 2 de janeiro de 2013. O quadro a seguir apresenta os valores reclassificados e o impacto observado na contabilidade: 64 7.4 - Créditos Privados e Depósitos Em 2012 foram efetuadas aplicações em Certificados de Depósito Bancário - CDB e em Depósitos a Prazo com Garantia Especial - DPGE, considerando a expectativa de retorno de investimento superior à proporcionada pelos Fundos de Investimento em Renda Fixa e o baixo risco de crédito existente nessas operações. 7.5 - Ações No PBB, a variação líquida positiva do saldo no período, de R$ 29.600 mil, resulta da expressiva valorização dos ativos ligados aos setores de bebidas, de indústria de carrocerias e de concessão de rodovias e da venda de ações no montante de R$ 292.704 mil. No PBDC, a variação de R$ 28.102 mil decorre, além da valorização de ações dos mesmos setores, de operações realizadas no período no valor líquido de R$ 18.220 mil. 7.6 - Fundos de Investimento A variação líquida negativa do saldo, de R$ 54.979 mil, deve-se aos desembolsos efetivados no período, principalmente para pagamento de benefícios e destinação de superávit. 7.7 - Investimentos Imobiliários 7.7.1 - Plano de Alienação Em 2012 foi efetuada a venda de um dos imóveis incluídos no plano de alienação aprovado em 2006, conforme a seguir apresentado: 7.7.2 - Desapropriações A rubrica “Outros Investimentos Imobiliários” representa o valor do depósito judicial referente à desapropriação do imóvel situado na Rua da Assembleia, nº 77, Centro, na cidade do Rio de Janeiro - RJ, desapropriado pelo Governo Estadual, em agosto de 2011, com imissão provisória de posse. A Centrus discute na Justiça o valor da desapropriação. A variação negativa de R$ 6.264 mil observada no período diz respeito ao levantamento pela Fundação, autorizado pela justiça, do depósito judicial decorrente da desapropriação do imóvel situado na Rua Barão de Jaguará, nº 901, na cidade de Campinas - SP. Entretanto, a Centrus continua discutindo judicialmente o valor da desapropriação. 7.7.3 - Reavaliação A Fundação realiza reavaliação dos imóveis da carteira de três em três anos, observando a regulamentação em vigor, o que ocorreu na data-base de maio de 2012, por meio da contratação das empresas Consult - Soluções Patrimoniais, Predictor Avaliações Patrimoniais Consultoria Ltda., Colliers Internacional do Brasil Consultoria e Adviser Consultores e Propriedade Ltda.EPP. Os laudos apresentados foram elaborados em conformidade com as exigências das normas NBR 14.653 e NBR 14.654 e resultaram em acréscimo no valor de R$ 8.731 mil, conforme demonstrado no quadro a seguir: 65 7.8 - Operações com Participantes Nessa rubrica estão apresentadas as operações de empréstimo e de financiamento imobiliários realizadas com os participantes e assistidos do PBB e do PBDC. Em 2012, foi aprovado programa para a promoção do reequilíbrio financeiro das operações de financiamento imobiliário alcançando dois grupos de financiamentos: as operações originadas na Caixa de Previdência dos Funcionários do Banco do Brasil - Previ e as operações cujos mutuários demandam na Justiça contra a Centrus. Posteriormente, este programa foi estendido aos mutuários que não haviam repactuado seus financiamentos durante os programas de 2005 e 2007. Por este programa, foi incentivada a repactuação ou liquidação dos contratos, conforme a situação original, por meio da revisão dos saldos devedores, a concessão de descontos para liquidação ou alongamento de prazo. Da carteira originada da Previ, foram efetivadas, no período, 46 liquidações antecipadas, no montante de R$ 2.805 mil, e 28 repactuações, no montante de R$ 3.601 mil. Dentre as demais operações, foram efetuadas 63 liquidações antecipadas no montante de R$ 3.342 mil. 7.9 - Depósitos Judiciais ou Recursais Referem-se a depósitos efetuados pela Fundação no curso de processos judiciais com a finalidade de permitir a interposição de recursos ou garantir a execução de sentenças. 7.10 - Ação de Repetição de Indébito Corresponde à ação de Repetição de Indébito proposta pela Centrus contra a União, relativa ao Imposto de Renda sobre aplicações financeiras, com trânsito em julgado, na qual a União foi condenada a devolver à Fundação o valor de R$ 5.479 mil, pagável em até dez anos, com atualização monetária. Em 2012 foi recebida a terceira parcela, no valor de R$ 716 mil (em 2011 foram recebidas a primeira e a segunda parcelas, totalizando R$ 1.270 mil). 7.11 - Provisões para Perdas 66 8 - Permanente A variação negativa entre 2012 e 2011 no grupo móveis deve-se à depreciação no período, que acompanha a metodologia utilizada pela legislação fiscal (Nota 4.3). No grupo imóveis, a variação foi positiva em função da reavaliação efetuada no 1º semestre de 2012, conforme descrito na Nota 7.7.3. 9 - Exigível Operacional - Gestão Previdencial A composição do saldo deste grupo de contas é assim apresentada: 9.1 - Contribuições a Devolver aos Participantes Valor correspondente às contribuições a devolver aos participantes desligados do PBB (fração patrimonial), em virtude da transposição dos servidores do Banco Central ao RJU. Os saldos desta rubrica são atualizados monetariamente pela rentabilidade do PBB e tiveram a seguinte movimentação: 9.2 - Créditos do Patrocinador - Portaria 2.644 Corresponde ao crédito aos patrocinadores (Banco Central com saldo de R$ 310.513 mil em 2012 e R$ 310.697 mil em 2011 e Centrus com saldo de R$ 5.825 mil em 2012 e R$ 5.157 mil em 2011), em contrapartida à elevação do percentual da cota básica das pensões por morte aprovada nos termos da Portaria nº 2.644, de 11 de dezembro de 2008, do Departamento de Análise Técnica da SPC. A atualização dos valores a pagar ao patrocinador Banco Central é calculada mensalmente pela rentabilidade da carteira de títulos públicos do PBB. Para a patrocinadora Centrus, é calculada pela rentabilidade patrimonial do PBDC. 67 9.3 - Destinação do Superávit a Pagar - Patrocinador Valor correspondente ao superávit destinado ao patrocinador Banco Central (Nota 13.1), sendo atualizado mensalmente pela rentabilidade dos títulos públicos, inclusive os integrantes dos fundos de investimento, pertencentes ao PBB. 9.4 - Destinação do Superávit a Pagar - Participante De forma semelhante à descrita na nota anterior, origina-se da destinação do superávit atribuído aos participantes e é atualizado pela meta atuarial (Nota 13.1). O saldo refere-se a parcelas de assistidos falecidos cujos herdeiros não apresentaram a documentação hábil para o recebimento. 9.5 - Benefício Temporário - Participante Valor correspondente ao saldo das parcelas transferidas mensalmente do fundo previdencial dos participantes e assistidos do PBDC para crédito em conta individualizada, em conformidade com o disposto no projeto de destinação do superávit do Plano. Os recursos da conta individual somente podem ser levantados quando o participante estiver em gozo de benefício de prestação continuada ou no caso de desligamento do PBDC. 9.6 - Créditos de Patrocinador - Centrus Esta rubrica inclui a parcela de destinação do superávit correspondente à patrocinadora Centrus, conforme a seguir especificado: I - R$ 3.142 mil decorre da suspensão das contribuições (Nota 13.2) – não sofre atualização e vem sendo utilizada para suportar a complementação do benefício temporário mínimo (R$ 500,00); II - R$ 20.782 mil referem-se à cota proporcional àquela distribuída aos participantes na forma de benefício temporário (Nota 13.3) – é atualizada pela meta atuarial e deverá ser utilizada em proveito do plano de benefícios. 9.7 - Diferença de Remuneração a Pagar Decorre da reversão de provisão para contingência fiscal constituída nos exercícios de 2000, 2001 e 2002 (Nota 10.3.1). Tais valores foram destinados aos planos de benefícios PBB e PBDC e aos detentores de fração patrimonial (patrocinador Banco Central e participantes desligados do PBB) nos meses em que foram constituídas as provisões, a título de complemento da remuneração, na proporção dos respectivos patrimônios ou saldos mantidos à época na Centrus. Os montantes destinados a cada grupo, em valores de dezembro, foram os seguintes: 68 10 - Exigível Contingencial O passivo contingencial tem o objetivo de preservar o patrimônio da Fundação em situação de risco de perda em ações judiciais ou administrativas e, em decorrência, de desembolso de recursos. Em 2012 foi implementado novo sistema de controle de ações judiciais e administrativas, provisões e depósitos judiciais, permitindo acompanhar com maior eficiência os processos em andamento, assim como os valores reconhecidos na contabilidade. Foi promovida, também, a avaliação das ações judiciais e administrativas em andamento, efetuando-se a classificação em função do grau de risco de perdas e revisão dos valores provisionados. Esses procedimentos implicaram acréscimo dos valores provisionados, além da reclassificação entre categorias, como a seguir observado. 10.1 - Gestão Previdencial 10.1.1 - Trabalhistas Incluem, basicamente, ações movidas por ex-empregados do Banco Central oriundos do Banco do Brasil S.A. ou por seus dependentes, que pleiteiam na Justiça revisão dos valores de benefício de aposentadoria ou de pensão. 10.1.2 - Fração Patrimonial Refere-se a provisões destinadas à cobertura de eventual perda em ações judiciais relacionadas à revisão das contribuições a devolver aos participantes desligados do PBB (fração patrimonial), decorrentes da segregação do patrimônio da Fundação determinada pela Lei nº 9.650, de 1998. 10.1.3 - Diversas Dizem respeito, essencialmente, a ações judiciais movidas por ex-empregados do Banco Central pleiteando reenquadramentos e diferenças salariais, em que a Centrus integra a relação processual na qualidade de litisconsorte passivo. 10.2 - Gestão Administrativa O saldo nesta rubrica (R$ 329 mil) decorre de provisões constituídas para fazer face às perdas prováveis em ações movidas por ex-empregados da Fundação, requerendo diferenças de verbas rescisórias, reclassificação funcional e outras indenizações, bem como a autuações fiscais relacionadas a contribuições previdenciárias e ao Fundo de Garantia por Tempo de Serviço - FGTS. 69 10.3 - Investimentos 10.3.1 - IRRF Até a edição da Medida Provisória nº 2.222, de 4 de setembro de 2001, a imunidade tributária da Centrus, relacionada ao Imposto de Renda incidente sobre rendimentos auferidos em suas aplicações financeiras, era contestada judicialmente pela União. No período dessa discussão, entre os anos de 1992 e 2001, foram constituídas provisões com o objetivo de preservar o patrimônio do plano de benefícios em caso de insucesso da Fundação. Porém, à medida que vencia o prazo de decadência para a cobrança por parte da Secretaria da Receita Federal do Brasil, sem o correspondente lançamento fiscal, a Centrus revertia tais provisões e recalculava a rentabilidade mensal à época da realização das despesas com o provisionamento, redundando em créditos para o plano de benefício, o patrocinador e aos detentores de saldo de fração patrimonial. A última parcela da reversão ocorreu em dezembro de 2012, para pagamento no ano seguinte, conforme destinação indicada na Nota 9.7, uma vez que a partir do exercício de 2002 a Fundação não mais constituiu provisões relacionadas ao tributo, porquanto ficou desobrigada desse encargo por força das disposições contidas na citada Medida Provisória, sucedida pela Lei nº 11.053, de 29 de dezembro de 2004. 10.3.2 - PIS e Cofins A Centrus foi autuada, em junho de 2001, pelo não recolhimento de contribuição ao Programa de Integração Social - PIS, no período de janeiro de 1996 a dezembro de 2000, e de Contribuição para o Financiamento da Seguridade Social - Cofins, no período de fevereiro de 1999 a dezembro de 2000. Enquanto se aguarda o julgamento do recurso interposto, os valores correspondentes a tais contribuições estão contingenciados e vêm sendo atualizados monetariamente. 11 - Provisões Matemáticas As provisões matemáticas representam o valor presente dos benefícios concedidos e a conceder, descontadas as contribuições futuras, de acordo com as modalidades básicas existentes de planos de benefícios. No caso da Fundação, os planos administrados são constituídos na modalidade de benefício definido e estruturados em regime de capitalização. 70 11.1 - Benefícios Concedidos Valor atual dos benefícios a serem pagos aos assistidos em gozo de benefício de prestação continuada do PBB e do PBDC. 71 11.2 - Benefícios a Conceder Valor atual dos benefícios a serem concedidos aos participantes do PBDC que ainda não entraram em gozo de benefício de prestação continuada, já descontado o valor atual das contribuições que serão recolhidas ao plano de benefícios por eles e pelo patrocinador. 11.3 - Avaliação Atuarial Os saldos das provisões matemáticas são apurados por meio de processo de avaliação atuarial, realizado pela Gama Consultores Associados, tendo por base os dados cadastrais dos participantes e assistidos no mês de dezembro de 2012, as premissas atuariais aplicáveis às características da massa de participantes e assistidos e a situação econômica atual. As premissas atuariais utilizadas no cálculo foram revistas durante o exercício de 2012, a partir dos testes de aderência atuarial desenvolvidos pela empresa responsável pela prestação do serviço. O ponto principal desta revisão foi a redução da taxa de juros da meta atuarial: no caso do PBB, de 5% para 4%, e em relação ao PBDC, de 5% para 4,5%, prevendo-se nova redução para 4% em 2013. 72 12 - Equilíbrio Técnico/Superávit Técnico Acumulado 12.1 - Resultado do Exercício O resultado do exercício de 2012 foi superavitário em R$ 678.316 mil (déficit de R$ 444.847 mil em 2011), conforme demonstrado a seguir: 12.2 - Composição do Superávit Técnico Acumulado O saldo do Superávit Técnico Acumulado, no valor de R$ 2.628.802 mil (R$ 1.950.484 mil em 2011), decorre da seguinte composição: I - R$ 892.374 mil (R$ 826.682 mil em 2011), equivalentes a 25% das Provisões Matemáticas, registrados na conta de Reserva de Contingência; II - R$ 1.736.428 mil (R$ 1.123.802 mil em 2011) registrados na conta de Reserva Especial para Revisão de Planos. 12.3 - Variação do Superávit Técnico Acumulado No período, o Superávit Técnico Acumulado apresentou a seguinte movimentação: 73 13 - Fundos Previdenciais No processo de execução do projeto de destinação do superávit de 2005, em cumprimento à Resolução CGPC nº 26, de 2008, foram constituídos fundos previdenciais destinados a suportar os recursos atribuíveis aos participantes e assistidos e aos patrocinadores Banco Central e Centrus. Em dezembro de 2012 foi constituído fundo para revisão da meta atuarial do PBDC, destinado a dar suporte à redução da taxa de juros da meta atuarial de 4,5% para 4%. Todos os fundos previdenciais são apurados e acompanhados pelo atuário responsável pelos planos de benefícios: 13.1 - PBB - Destinação do Superávit 2005 – Patrocinador e Participantes Corresponde à parcela da destinação do superávit atribuído aos participantes e assistidos e ao patrocinador Banco Central. Sua liberação foi prevista para ocorrer em trinta e seis parcelas mensais, a partir de 1º de janeiro de 2010. Entretanto, uma vez que a atualização das parcelas mensais ocorre anualmente, enquanto o saldo a distribuir é atualizado mensalmente, originouse resíduo no valor de R$ 41.178 mil, que será destinado no início de 2013, em parcelas mensais adicionais. 13.2 - PBDC - Fundo de Cobertura de Contribuições Refere-se aos recursos suficientes para dar suporte à suspensão, por seis exercícios consecutivos, a contar de janeiro de 2009, das contribuições devidas pelos participantes e pela patrocinadora Centrus. 13.3 - PBDC - Fundo de Benefício Temporário - Patrocinador e Participantes Destina-se à cobertura de benefício temporário devido aos participantes e assistidos e a contrapartida à patrocinadora Centrus, obedecida a razão contributiva de uma cota para duas. Sua liberação foi prevista para ocorrer em trinta e seis parcelas mensais, a partir de 1º de janeiro de 2010. Entretanto, uma vez que a atualização das parcelas mensais ocorre anualmente, enquanto o saldo a distribuir é atualizado mensalmente, originou-se resíduo no valor de R$ 565 mil, que será destinado no início de 2013, em parcelas mensais adicionais. 13.4 - PBDC - Fundo para Revisão da Meta Atuarial Tem como objetivo segregar parte do saldo existente na Reserva Especial para revisão do Plano e possibilitar a acumulação dos recursos necessários à redução da taxa de juros da meta atuarial do PBDC para 4% a.a., em 2013. 74 14- Fundos Administrativos Registra o patrimônio social do PGA e tem como objetivo custear as despesas realizadas pela Fundação na administração dos planos de benefícios. O montante despendido atingiu R$ 30.251 mil, dentro dos limites estabelecidos pelo Conselho Deliberativo da Centrus e equivalente a 0,36% dos recursos garantidores dos planos administrados, não tendo sido necessário receber recursos adicionais dos planos de benefícios para suportar as despesas administrativas. O regulamento do PGA prevê que os fundos administrativos que o compõem serão avaliados a cada dois exercícios, por estudo técnico de análise de fluxo de caixa descontado. Realizado em 2012, tal estudo demonstrou que o saldo do fundo administrativo relativo ao PBB era superavitário em R$ 206.194 mil, implicando a reversão desse valor para o patrimônio do Plano. 14.1 - Movimentação do PGA Em 2012, o PGA teve a seguinte movimentação: 14.2 - Participação no PGA A participação do PBB e do PBDC no PGA é estabelecida em função da proporcionalidade do patrimônio dos planos de benefícios. Em 31 de dezembro, o PBB e o PBDC possuíam a seguinte participação no PGA: 75 15 - Fundos dos Investimentos Em 31 de dezembro, os fundos dos investimentos registravam os seguintes saldos: 15.1 - Fundo de Reserva de Garantia Constituído para fazer face à quitação de empréstimos e de financiamentos imobiliários concedidos aos participantes e assistidos na ocorrência de falecimento de mutuários. 15.2 - Fundo de Cobertura de Resíduo de Saldo Devedor Constituído para garantir a quitação de resíduos porventura existentes após o prazo contratual de financiamentos imobiliários. O Fundo foi revertido em 2012, tendo em vista o programa de promoção de reequilíbrio financeiro das operações de financiamento originadas da Previ (Nota 7.8). 15.3 - Fundo de Cobertura de Financiamento Imobiliário Constituído com a finalidade de suportar os descontos concedidos para liquidação ou repactuação de contratos que apresentam desequilíbrio financeiro, no âmbito do programa de reestruturação da carteira de financiamentos imobiliários da Centrus. A variação do período é resultado das repactuações efetivadas e do reforço do patrimônio do Fundo com recursos originados da Previ, no âmbito da negociação ocorrida entre as entidades, pela qual a Centrus absorveu a completa administração dos contratos de financiamentos de servidores ativos e inativos do Banco Central oriundos do Banco do Brasil S.A. 16 - Consolidação de Balanço Os ajustes e as eliminações promovidos para a consolidação das Demonstrações Contábeis são efetuados em documentos auxiliares e referem-se à participação do PBB e do PBDC no PGA, de acordo com o quadro a seguir: 17 - Evento Subsequente Em 2 de janeiro de 2013, a Fundação efetuou o pagamento decorrente da reversão da provisão de que tratam as Notas 9.7 e 10.3.1, tendo como beneficiários os detentores de fração patrimonial à época em que tais provisões foram constituídas (patrocinador Banco Central e participantes desligados do PBB). 76 VI - Parecer Atuarial do Plano Básico de Benefícios - PBB Parecer Atuarial 1 Considerações Iniciais Atendendo às disposições das Leis Complementares nº 108 e nº 109, ambas de 29 de maio de 2001, e da Resolução MPS/CGPC nº 18, de 28 de março de 2006, a GAMA Consultores Associados apresenta o Parecer Técnico-Atuarial do Plano Básico de Benefícios – PBB, administrado e executado pela Fundação Banco Central de Previdência Privada – CENTRUS, patrocinado pelo Banco Central do Brasil, em face da Avaliação Atuarial anual do exercício de 2012, a qual teve como objetivo o dimensionamento das Provisões Matemáticas e Fundos Previdenciais do Plano. O PBB oferece benefícios previdenciários de aposentadorias, pensões e auxílios, assemelhados aos do Regime Geral de Previdência Social, estruturados na modalidade de Benefício Definido (BD), em que o nível do benefício, a ser concedido quando da implementação de todas as condições previstas em Regulamento, é conhecido a priori, na forma definida pela Resolução MPS/CGPC nº 16, de 22 de novembro de 2005. O Plano está registrado na Superintendência Nacional de Previdência Complementar PREVIC sob o Cadastro Nacional de Planos de Benefícios – CNPB nº 1980.0004-92, sendo que a Avaliação Atuarial anual de 2012 contempla o Regulamento vigente na data da referida Avaliação Atuarial do Plano, sendo a última alteração regulamentar aprovada por meio da Portaria nº 655, de 21 de novembro de 2011, publicada no Diário Oficial da União de 22 de novembro de 2012. Procedemos à Avaliação Atuarial anual do exercício de 2012 na Data-Base de 31 de dezembro de 2012, sendo esta também a Data da Avaliação, contemplando o Regulamento e a Nota Técnica Atuarial do Plano vigentes, assim como os dados cadastrais e financeiros individuais dos Assistidos levantados e informados pela Entidade, bem como nas informações contábeis e patrimoniais, considerando a data de 31 de dezembro de 2012, observada, ainda, a existência de um único Grupo de Custeio no Plano, sendo este denominado de “PBB” exclusivamente para fins deste Parecer, o qual contempla a totalidade dos Assistidos do Plano de Benefícios. Todas as informações relativas à Avaliação Atuarial objeto deste Parecer encontram-se no Relatório GAMA 62 – RE 017/13, o qual contempla os resultados da Avaliação Atuarial do PBB, posicionada em 31 de dezembro de 2012. Cabe ressaltar que o Plano PBB encontra-se em extinção, possuindo, atualmente, apenas Assistidos. Essa situação decorre da instituição do Regime Jurídico Único – RJU dos servidores públicos civis da União, das autarquias e das fundações públicas federais, implementado pela Lei nº 8.112, de 11 de dezembro de 1990, bem como da promulgação da Lei nº 9.650, de 27 de maio de 1998, que dispõe sobre o Plano de Carreira dos servidores do Banco Central do Brasil e dá outras providências. Registre-se, também, que o Plano realizou sua última destinação de superávit quando do encerramento do exercício de 2009, oriundo da permanência de recursos em Reserva Especial durante o quadriênio de 2005 a 2008. Desde então, o PBB continua a registrar valores em Reserva Especial, sendo o exercício de 2012 o quarto consecutivo desde a última destinação. 77 Em razão disso, a Entidade realizará nova destinação e utilização de Reserva Especial, durante o exercício de 2013, sendo que, acerca desse assunto, a CENTRUS aguarda retorno de consulta formulada à PREVIC sobre a interpretação daquela Autarquia quanto ao artigo 12 da Resolução MPS/CGPC nº 26, de 29 de setembro de 2008. Adicionalmente, e em face de a CENTRUS não ter informado nenhum outro fato relevante, em conformidade com a correspondência GAMA 62 – CT 499/12, de solicitação de dados e informações para a Avaliação Atuarial anual do exercício de 2012, consideramos, no seu processamento, a inexistência de qualquer fato que venha a comprometer a solvência e equilíbrio financeiro e atuarial do Plano de Benefícios, conforme estabelece o artigo 80 do Decreto nº 4.942, de 30 de dezembro de 2003, dada a responsabilidade técnico-atuarial da GAMA, em relação aos planos administrados pela Entidade. 2 Resultados Atuariais 2.1 Em Relação ao Grupo de Custeio 2.1.1 Evolução dos Custos O Plano PBB não possui custos, em face de que as Provisões Matemáticas para o suporte dos pagamentos dos benefícios concedidos encontravam-se plenamente integralizadas, na data da Avaliação Atuarial anual posicionada em 31 de dezembro de 2012. 2.1.2 Variação das Provisões Matemáticas As Provisões Matemáticas do PBB foram avaliadas em R$ 3.403.128.601,00, sendo que a integralidade desse valor refere-se à Provisão Matemática de Benefícios Concedidos - PMBC. O Plano só possui Assistidos e, portanto, não há registro de Provisão Matemática de Benefícios a Conceder - PMBaC. O PBB não possui, em 31 de dezembro de 2012, Provisões Matemáticas a Constituir – PMaC. Comparativamente à Avaliação Atuarial de encerramento de exercício de 2011, a variação nominal das Provisões Matemáticas do Plano foi de 7,21%, tendo sido registrado o montante de R$ 3.403.128.601,00, em 31 de dezembro de 2012, e de R$ 3.174.157.794,34, em 31 de dezembro de 2011. O crescimento deve-se, em especial, ao efeito das alterações das hipóteses atuariais realizadas neste exercício, conforme apresentadas adiante, e à elevação dos valores dos benefícios pagos pelo Plano que, aliada ao efeito da taxa de desconto no cálculo do valor presente dos benefícios futuros, foi superior à involução atuarial da Provisão Matemática de Benefícios Concedidos. Maiores detalhes podem ser encontrados no Relatório de Avaliação Atuarial GAMA 062 – RE 017/13. 2.1.3 Principais Riscos Atuariais O Risco Atuarial surge especialmente pela inadequação de hipóteses e premissas atuariais, as quais trazem volatilidade aos Planos de Benefícios, sendo que, para o PBB, caracterizam-se, basicamente, como Demográficas, Biométricas e Econômico-financeiras, observado que as hipóteses, regimes financeiros e métodos de financiamento utilizados no Plano estão em conformidade com os princípios atuariais geralmente aceitos, assim como em consonância com os normativos que regem a matéria, tendo em vista o longo prazo previsto para a integralização das obrigações previdenciais. Salienta-se que as hipóteses atuariais utilizadas para fins de Avaliação Atuarial anual de 2012 do Plano foram aprovadas pela CENTRUS, conforme Ata 475 da Reunião Ordinária 78 do Conselho Deliberativo, de 29/10/2012, sendo que a Entidade estava subsidiada pelos estudos de aderência das hipóteses e premissas atuariais executados por esta Consultoria, cujos resultados foram formalizados por meio do Relatório GAMA 062 - RE 103/12, observando, assim, no que nos pertine, os ditames da Resolução MPS/CGPC Nº 18/2006. 2.1.4 Soluções para Insuficiência de Cobertura Tendo em vista que o Plano não apresentou insuficiência de cobertura na Avaliação Atuarial de 2012, este item não é aplicável ao presente Parecer. 2.2 Em Relação ao Plano de Benefícios 2.2.1 Qualidade da Base Cadastral A base cadastral encaminhada pela CENTRUS foi submetida a testes de consistência e, após ratificações e retificações da Entidade, em relação às possíveis inconsistências verificadas, os dados foram considerados suficientes e exatos para fins da Avaliação. 2.2.2 Variação do Resultado Na confrontação do Passivo Atuarial, dado pelas Provisões Matemáticas, no montante total de R$ 3.403.128.601,00, com o Patrimônio de Cobertura do Plano, em 31 de dezembro de 2012, no montante de R$ 5.972.595.305,67, verifica-se que o Plano apresentou superávit técnico-atuarial, de R$ 2.569.466.704,67, em 31 de dezembro de 2012. O superávit do Plano passou de R$ 1.888.092.593,98, em 31 de dezembro de 2011, para R$ 2.569.466.704,67, em 31 de dezembro de 2012, representando uma variação positiva de 36,09%, ou R$ 681.374.110,69. Esta variação deveu-se, em parte, à reversão de recursos do Fundo Administrativo e do Exigível Contingencial para o Patrimônio de Cobertura do Plano, em razão de reavaliação promovida pela Entidade dos valores devidos àquelas rubricas contábeis. Acessoriamente, também influenciou no resultado do Plano a superação da meta atuarial pela rentabilidade do Plano, que alcançou 12,14% no exercício de 2012, enquanto que a meta atuarial do Plano foi de 11,13% (IPCA mais taxa de juros de 5,00%), representando um ganho atuarial equivalente a 0,91%. 2.2.3 Natureza do Resultado O resultado superavitário do Plano apresenta características perenes, ou seja, resultante de causas estruturais, sendo oriundo, primordialmente, do histórico de superação das metas atuariais pela rentabilidade do Plano. Da totalidade do superávit apurado em 31 de dezembro de 2012, o montante de R$ 850.782.150,25 foi alocado em Reserva de Contingência, e R$ 1.718.684.554,42 em Reserva Especial para Revisão do Plano, em conformidade com a Resolução MPS/CGPC nº 26/2008. 2.2.4 Soluções para Equacionamento do Déficit Tendo em vista que o Plano não apresentou insuficiência de cobertura na Avaliação Atuarial de 2012, este item não é aplicável ao presente Parecer. 2.2.5 Adequações dos Métodos de Financiamento Considerando que as Provisões Matemáticas para o suporte dos pagamentos dos benefícios concedidos pelo Plano encontram-se plenamente integralizadas, o PBB não possui custos. Adota-se para o financiamento dos benefícios assegurados pelo Plano, para fins meramente referenciais e históricos, o regime de Capitalização conjugado com o método Agregado, exceto o Benefício de Auxílio-Doença, estruturado sob o regime de Repartição Simples, e o Benefício de Auxílio-Reclusão, estruturado em regime de Repartição de Capital de Cobertura, sendo que, também em relação a esses dois últimos benefícios citados, em razão 79 de o Plano só possuir Assistidos, não são aplicáveis ao PBB, não produzindo, portanto, custos atuariais. Os métodos utilizados estão aderentes à legislação vigente, conforme item 5 do Anexo da Resolução MPS/CGPC Nº 18/2006. 2.2.6 Outros Fatos Relevantes 1) O Plano PBB encontra-se em extinção, possuindo, atualmente, apenas Assistidos. Essa situação decorre da instituição do Regime Jurídico Único – RJU dos servidores públicos civis da União, das autarquias e das fundações públicas federais, implementado pela Lei nº 8.112/1990, bem como da promulgação da Lei nº 9.650/1998, que dispõe sobre o Plano de Carreira dos servidores do Banco Central do Brasil e dá outras providências; 2) Dentre os ativos de investimentos, conforme informado, parcela destes estavam contabilizados pela curva do papel e mantidos até o vencimento, sendo que, para tal, a Entidade atestou a possibilidade de sua manutenção com base em Fluxo Atuarial específico, conforme exigência da Resolução MPAS/CGPC nº 04/2002, e suas alterações posteriores, fato que pode ser verificado no Parecer GAMA 062 – PA 029/13; 3) De acordo com o Balancete Contábil de dezembro de 2012, a totalidade do Patrimônio de Cobertura do Plano encontra-se integralizado; 4) Os Fundos do Plano montavam a quantia de R$ 420.176.387,87, sendo R$ 41.178.126,82 referentes a Fundos Previdenciais, R$ 344.284.462,00 referentes a Fundo Administrativo e R$ 34.713.799,05 referentes a Fundos dos Investimentos; 5) No que diz respeito aos Fundos Previdenciais, o valor de R$ 41.178.126,82, posicionado em 31 de dezembro de 2012, subdividia-se em: i) Fundo Previdencial de Revisão de Plano – Destinação de Superávit 2005 - Participantes, que montava a R$ 20.589.063,50 e tem como finalidade a cobertura de reversão de valores aos Assistidos originária da utilização da Reserva Especial referente ao exercício de 2005; e ii) Fundo Previdencial de Revisão de Plano – Destinação de Superávit 2005 - Patrocinador, que montava a R$ 20.589.063,32 e tem como finalidade abrigar, em nome da patrocinadora e dos assistidos autopatrocinados, a parte da Reserva Especial referente ao exercício de 2005 devida a estes; 6) Dentre as hipóteses atuariais adotadas na Avaliação Atuarial deste exercício de 2012, comparativamente às adotadas para o exercício de 2011, procederam-se às seguintes alterações: i. Família real, sendo que para os Aposentados que não possuem qualquer Beneficiário cadastrado, foi considerada a reversão em pensão para 20% desses casos, para Beneficiário do sexo oposto ao do Aposentado e com 60 anos de idade, em substituição à hipótese “Hx” (exceto pensionistas, para os quais já se utilizava família real); ii. Fator de Capacidade 0,9786 em substituição a 1,0000; iii. Tábua de Mortalidade de Inválidos GAM-71 M&F em substituição à GAM-71 M; iv. Tábua de Mortalidade de Válidos AT 2000 M&F Desagravada em 10% em substituição à AT 2000 M BASIC; e v. Taxa de Juros de 4% ao ano em substituição a 5% ao ano; 7) De acordo com o artigo 43 do Regulamento do PBB, o custeio administrativo do Plano será realizado com recursos existentes em Fundo Administrativo e, se necessário, com resultado dos investimentos, observadas as condições estabelecidas na regulamentação pertinente. Portanto, não há custeio específico para essa finalidade; 8) Desde a data-base da última destinação de superávit, qual seja, 31 de dezembro de 2008, o Plano continua a registrar, continuamente, valores em Reserva Especial, sendo o exercício de 2012 o quarto ano consecutivo em que subsiste Reserva Especial desde a última destinação. Em razão disso, a Entidade realizará nova destinação e utilização de Reserva Especial, durante o 80 exercício de 2013, sendo que, acerca desse assunto, a CENTRUS aguarda retorno de consulta formulada à PREVIC sobre a interpretação daquela Autarquia quanto ao artigo 12 da Resolução MPS/CGPC nº 26/2008. 3 Plano de Custeio Para o PBB, considerando todas as hipóteses e parâmetros técnicos adotados, observando os benefícios concedidos, o Regulamento em vigor na data da Avaliação Atuarial anual e ante a inexistência de custos para o Plano, o Plano de Custeio não prevê quaisquer contribuições para o exercício de 2013. 4Conclusão Conclui-se, ante o exposto, que a situação econômico-atuarial do Plano Básico de Benefícios - PBB, em 31 de dezembro de 2012, é superavitária em R$ 2.569.466.704,67, observada através do confronto entre as Provisões Matemáticas e o Patrimônio de Cobertura do Plano, sendo que desse montante, R$ 850.782.150,25 foi alocado em Reserva de Contingência, e R$ 1.718.684.554,42 alocado em Reserva Especial para Revisão do Plano. Este é o Parecer. Brasília, 7 de fevereiro de 2013. ANTÔNIO FERNANDO GAZZONI Atuário MIBA 851 - MTb/RJ DIRETOR-PRESIDENTE 81 82 VII - Parecer Atuarial do Plano de Benefícios Definido Centrus - PBDC Parecer Atuarial 1 Considerações Iniciais Atendendo às disposições da Lei Complementar nº 109, de 29 de maio de 2001, e da Resolução MPS/CGPC nº 18, de 28 de março de 2006, a GAMA Consultores Associados apresenta o Parecer Técnico-Atuarial do Plano de Benefício Definido Centrus – PBDC, administrado, executado e patrocinado pela Fundação Banco Central de Previdência Privada CENTRUS, em face da Avaliação Atuarial anual do exercício de 2012, a qual teve como objetivo o dimensionamento das Provisões Matemáticas e Fundos Previdenciais, bem como apuração do custo dos benefícios assegurados pelo Plano e, em decorrência, a fixação do respectivo Plano de Custeio. O PBDC oferece benefícios previdenciários de aposentadorias, pensões e auxílios, assemelhados aos do Regime Geral de Previdência Social, estruturados na modalidade de Benefício Definido (BD), em que o nível do benefício, a ser concedido quando da implementação de todas as condições previstas em Regulamento, é conhecido a priori, na forma definida pela Resolução MPS/CGPC nº 16, de 22 de novembro de 2005. O Plano está registrado na Superintendência Nacional de Previdência Complementar PREVIC sob o Cadastro Nacional de Planos de Benefícios – CNPB nº 2011.0008-74, sendo que a Avaliação Atuarial anual de 2012 contempla o Regulamento vigente na data da referida Avaliação Atuarial do Plano, sendo a última alteração regulamentar aprovada por meio da Portaria nº 675, de 6 de dezembro de 2011, publicada no Diário Oficial da União de 7 de dezembro de 2011. Procedemos à Avaliação Atuarial anual do exercício de 2012 na Data-Base de 31 de dezembro de 2012, sendo esta também a Data da Avaliação, contemplando o Regulamento e a Nota Técnica Atuarial do Plano vigentes, assim como os dados cadastrais e financeiros individuais dos Participantes e Assistidos levantados e informados pela Entidade, vinculados à Patrocinadora do Plano, bem como nas informações contábeis e patrimoniais, considerando a data de 31 de dezembro de 2012, observada, ainda, a existência de um único Grupo de Custeio no Plano, sendo este denominado de “PBDC” exclusivamente para fins deste Parecer, o qual contempla a totalidade dos Participantes e Assistidos do Plano de Benefícios. Todas as informações relativas à Avaliação Atuarial objeto deste Parecer encontram-se no Relatório GAMA 62 – RE 018/13, o qual contempla os resultados da Avaliação Atuarial do PBDC, posicionada em 31 de dezembro de 2012. Cabe ressaltar que o Plano PBDC existe, de forma independente, desde 1º de maio de 2011. Por ser originário de cisão parcial do Plano Básico de Benefícios - PBB, o PBDC tem seu passado integrado àquele Plano e tudo que a esse se aplica, no que diz respeito à utilização de indicadores econômico-financeiros e de premissas e hipóteses atuariais para mensuração dos compromissos previdenciais, bem como à evolução dos resultados superavitários, também alcança aquele, guardadas as proporções relativas a cada Plano, até a data definida no processo de cisão. Não obstante o início operacional do Plano ter se dado em 1º de maio de 2011, suas demonstrações contábeis foram retroagidas, de forma que, logo após a sua criação, houve 83 processo de destinação e utilização de superávit, de caráter obrigatório, relativo à Reserva Especial constituída no exercício de 2005 e que permaneceu até 31 de dezembro de 2008, processo esse que abrangeu os Participantes e Assistidos inscritos no Plano naquela data. A utilização se deu por meio de suspensão de contribuições e instituição de benefício temporário. Desde então, o Plano continua a registrar valores em Reserva Especial, sendo o exercício de 2012 o quarto consecutivo desde a última destinação. Em razão disso, a Entidade realizará nova destinação e utilização de Reserva Especial, durante o exercício de 2013, sendo que, acerca desse assunto, a CENTRUS aguarda retorno de consulta formulada à PREVIC sobre a interpretação daquela Autarquia quanto ao artigo 12 da Resolução MPS/CGPC nº 26, de 29 de setembro de 2008. Adicionalmente, e em face de a CENTRUS não ter informado nenhum outro fato relevante, em conformidade com a correspondência GAMA 62 – CT 499/12, de solicitação de dados e informações para a Avaliação Atuarial anual do exercício de 2012, consideramos, no seu processamento, a inexistência de qualquer fato que venha a comprometer a solvência e equilíbrio financeiro e atuarial do Plano de Benefícios, conforme estabelece o artigo 80 do Decreto nº 4.942, de 30 de dezembro de 2003, dada a responsabilidade técnico-atuarial da GAMA, em relação aos planos administrados pela Entidade. 2 Resultados Atuariais 2.1 Em Relação ao Grupo de Custeio 2.1.1 Evolução dos Custos Todos os benefícios do PBDC estão estruturados na modalidade de Benefício Definido. Os benefícios programados e não programados estão estruturados no regime de Capitalização, pelo método Agregado, exceto o Benefício de Auxílio-Doença, estruturado sob o regime de Repartição Simples, e o Benefício de Auxílio-Reclusão, estruturado em regime de Repartição de Capital de Cobertura, sendo ambos avaliados pelo método de Teoria Coletiva do Risco, observando-se as ocorrências nos últimos 36 meses anteriores à Avaliação, com margem de segurança estatística definida pela Entidade de 75%. Tendo em vista que o método atuarial adotado em relação aos benefícios estruturados em regime de Capitalização é o Agregado, com Plano de Custeio definido em Regulamento, o Custo do Plano é estabelecido de acordo com o Plano de Custeio. Com isso, considerando que o nível de contribuição é fixado em alíquotas crescentes, de acordo com o Salário de Participação, e levando-se em consideração o crescimento salarial médio do exercício, de 10,25%, houve uma elevação do custo do Plano, de 5,30% para 5,33% da folha de Salários de Participação, correspondendo a um aumento de 0,57%. O Relatório de Avaliação Atuarial GAMA 062 – RE 018/13 apresenta, de forma detalhada, os custos do Plano, comparativamente à alíquota apurada na última Avaliação Atuarial, indicando os motivos das variações, quando aplicável. 2.1.2 Variação das Provisões Matemáticas As Provisões Matemáticas de Benefícios Concedidos – PMBC, fixadas com base nas informações individuais dos Assistidos do PBDC, existentes em 31 de dezembro de 2012, e disponibilizadas pela CENTRUS, foram determinadas atuarialmente e montavam a R$ 20.369.683,00, na data de 31 de dezembro de 2012, sendo R$ 19.789.119,00 referentes aos benefícios programados, e R$ 580.564,00 referentes aos benefícios não programados, ambos estruturados na modalidade de Benefício Definido (BD). Já as Provisões Matemáticas de Benefícios a Conceder – PMBaC foram avaliadas atuarialmente em função das informações individuais dos Participantes do Plano, pelo método prospectivo, e montavam a R$ 145.998.287,56, na data de 31 de dezembro de 2012, sendo 84 referentes aos benefícios programados e não programados, exceto os Benefícios de Auxílio-Doença e Auxílio-Reclusão do Plano, para os quais não há constituição de Provisão Matemática de Benefícios a Conceder, devido aos regimes financeiros adotados para estes. O PBDC não possui, em 31 de dezembro de 2012, Provisões Matemáticas a Constituir – PMaC. Comparativamente à Avaliação Atuarial de encerramento de exercício de 2011, a variação nominal das Provisões Matemáticas do Plano foi de 25,50%, tendo sido registrado o montante de R$ 166.367.970,56 em 31 de dezembro de 2012 e de R$ 132.569.305,79 em 31 de dezembro de 2011. O crescimento deve-se, em especial, ao efeito das alterações das hipóteses atuariais realizadas neste exercício, conforme apresentadas adiante, e às variações observadas na base cadastral de Participantes e Assistidos do Plano. Maiores detalhes podem ser encontrados no Relatório de Avaliação Atuarial GAMA 062 – RE 018/13. 2.1.3 Principais Riscos Atuariais O Risco Atuarial surge especialmente pela inadequação de hipóteses e premissas atuariais, as quais trazem volatilidade aos Planos de Benefícios, sendo que para o PBDC, caracterizam-se, basicamente, como Demográficas, Biométricas e Econômico-financeiras, observado que as hipóteses, regimes financeiros e métodos de financiamento utilizados no Plano estão em conformidade com os princípios atuariais geralmente aceitos, assim como em consonância com os normativos que regem a matéria, tendo em vista o longo prazo previsto para a integralização das obrigações previdenciais. Salienta-se que as hipóteses atuariais utilizadas para fins de Avaliação Atuarial anual de 2012 do Plano foram aprovadas pela CENTRUS, conforme Ata 475 da Reunião Ordinária do Conselho Deliberativo, de 29/10/2012, sendo que a Entidade estava subsidiada pelos estudos de aderência das hipóteses e premissas atuariais executados por esta Consultoria, cujos resultados foram formalizados por meio do Relatório GAMA 062 - RE 103/12, observando, assim, no que nos pertine, os ditames da Resolução MPS/CGPC Nº 18/2006. 2.1.4 Soluções para Insuficiência de Cobertura Tendo em vista que o Plano não apresentou insuficiência de cobertura na Avaliação Atuarial de 2012, este item não é aplicável ao presente Parecer. 2.2 Em Relação ao Plano de Benefícios 2.2.1 Qualidade da Base Cadastral A base cadastral encaminhada pela CENTRUS foi submetida a testes de consistência e, após ratificações e retificações da Entidade, em relação às possíveis inconsistências verificadas, os dados foram considerados suficientes e exatos para fins da Avaliação. 2.2.2 Variação do Resultado Na confrontação do Passivo Atuarial, dado pelas Provisões Matemáticas, no montante total de R$ 166.367.970,56, com o Patrimônio de Cobertura do Plano, em 31 de dezembro de 2012, no montante de R$ 225.703.497,75, verifica-se que o Plano apresentou superávit técnico-atuarial, de R$ 59.335.527,19, em 31 de dezembro de 2012. O superávit do Plano reduziu de R$ 62.391.414,67 em 31 de dezembro de 2011 para R$ 59.335.527,19 em 31 de dezembro de 2012, representando uma diminuição de 4,90%, ou R$ 3.055.887,48. Esta redução deveu-se, em especial, à elevação das Provisões Matemáticas, pelos motivos já detalhados neste Parecer, bem como à constituição de Fundo Previdencial para redução da taxa de juros, cujos recursos foram deduzidos do Patrimônio de Cobertura do Plano. Acessoriamente, também influenciou no resultado do Plano a superação da meta atuarial pela sua rentabilidade, que alcançou 12,61% no exercício de 2012, enquanto que a meta atuarial, composta pela taxa de juros de 5% acrescida do IPCA de 5,84%, totalizou 11,13% no mesmo período, gerando um ganho atuarial de 1,33%. 85 2.2.3 Natureza do Resultado O resultado superavitário do Plano apresenta características perenes, ou seja, resultante de causas estruturais, sendo oriundo, primordialmente, do histórico de superação das metas atuariais pela rentabilidade do Plano. Da totalidade do superávit apurado em 31 de dezembro de 2012, o montante de R$ 41.591.992,64 foi alocado em Reserva de Contingência e R$ 17.743.534,55 em Reserva Especial para Revisão do Plano, em conformidade com a Resolução MPS/CGPC nº 26/2008. 2.2.4 Soluções para Equacionamento do Déficit Tendo em vista que o Plano não apresentou insuficiência de cobertura na Avaliação Atuarial de 2012, este item não é aplicável ao presente Parecer. 2.2.5 Adequações dos Métodos de Financiamento Adota-se, para o financiamento dos benefícios assegurados pelo Plano, o regime de Capitalização conjugado com o método Agregado, exceto quanto aos benefícios de AuxílioDoença, onde se adota o regime de Repartição Simples e, para o Benefício de Auxílio-Reclusão, o regime de Repartição de Capitais de Cobertura, sendo esses dois benefícios avaliados pelo método de Teoria do Risco Coletivo. Os métodos utilizados estão aderentes à legislação vigente, conforme item 5 do Anexo da Resolução MPS/CGPC Nº 18/2006. 2.2.6 Outros Fatos Relevantes 1) O Plano PBDC é oriundo de cisão parcial do Plano Básico de Benefícios – PBB e existe, de forma independente, desde 1º de maio de 2011. Entretanto, suas demonstrações contábeis foram retroagidas, considerando que o histórico do PBDC encontra-se integrado ao PBB e tudo que a esse se aplica, no que diz respeito à utilização de indicadores econômico-financeiros e de premissas e hipóteses atuariais para mensuração dos compromissos previdenciais, bem como à evolução dos resultados superavitários, também alcança aquele, guardadas as proporções relativas a cada Plano, até a data definida no processo de cisão; 2) Dentre os ativos de investimentos, conforme informado, parcela destes estavam contabilizados pela curva do papel e mantidos até o vencimento, sendo que, para tal, a Entidade atestou a possibilidade de sua manutenção com base em Fluxo Atuarial específico, conforme exigência da Resolução MPAS/CGPC nº 04/2002, e suas alterações posteriores, fato que pode ser verificado no Parecer GAMA 062 – PA 030/13; 3) De acordo com o Balancete Contábil de dezembro de 2012, a totalidade do Patrimônio de Cobertura do Plano encontra-se integralizado; 4)Os Fundos do Plano montavam a quantia de R$ 31.652.978,58, sendo R$ 14.453.950,13 referentes a Fundos Previdenciais, R$ 15.841.450,65 referentes a Fundo Administrativo e R$ 1.357.577,80 referentes a Fundos dos Investimentos; 5) No que diz respeito aos Fundos Previdenciais, o valor de R$ 14.453.950,13, posicionado em 31 de dezembro de 2012, subdividia-se em: i) Fundo Previdencial de Contribuições, que montava a R$ 5.018.746,94 e tem como objetivo custear, enquanto perdurarem os recursos desse Fundo, o total das contribuições dos participantes inscritos no Plano até 31 de dezembro de 2008, bem como a respectiva contrapartida da patrocinadora; ii) Fundo Previdencial de Participantes e Assistidos, que montava a R$ 187.812,23 e tem como finalidade a cobertura de benefício temporário oriundo da utilização da Reserva Especial destinada no exercício de 2009; iii) Fundo Previdencial do Patrocinador, que montava a R$ 375.623,69 e tem como finalidade abrigar, em nome da patrocinadora e dos participantes autopatrocinados, a parte da Reserva Especial destinada no exercício de 2009 devida a estes; e iv) Fundo para Redução de Taxa de Juros, constituído em 31 de dezembro de 2012, com valor inicial de R$ 8.871.767,27, 86 com a finalidade de suportar, mesmo que parcialmente, o impacto ocasionado pela desejada alteração na hipótese de taxa de juros anual do Plano de 4,5% a.a. para 4,0% a.a., sendo que, conforme definição do Conselho Deliberativo da CENTRUS, o valor deste Fundo estaria limitado ao menor valor entre até 50% da Reserva Especial remanescente antes de sua constituição e o real impacto da redução da taxa de juros para o nível de 4,0% a.a., de forma que a Diretoria Executiva da CENTRUS optou por constituí-lo, inicialmente, com o montante equivalente a um terço da Reserva Especial remanescente antes da constituição do Fundo; 6) Dentre as hipóteses atuariais adotadas na Avaliação Atuarial do exercício de 2012, comparativamente às adotadas para o exercício de 2011, procederam-se às seguintes alterações: • Família real, sendo que para os Aposentados que não possuem qualquer Beneficiário cadastrado, foi considerada a reversão em pensão para 20% desses casos, para Beneficiário do sexo oposto ao do Aposentado e com 60 anos de idade, em substituição à hipótese “Hx” (exceto pensionistas, para os quais já se utilizava família real); ii. Fator de Capacidade 0,9786 em substituição a 1,0000; iii. Crescimento Salarial de 3,76% a.a em substituição a 3,2% a.a; iv. Tábua de Mortalidade de Inválidos GAM-71 M&F em substituição à GAM-71M; v. Tábua de Mortalidade de Válidos AT 2000 M&F Desagravada em 10% em substituição à AT 2000 M BASIC; e vi. Taxa de Juros de 4,5% ao ano em substituição a 5% ao ano; 7)No que diz respeito ao custeio administrativo, a taxa de carregamento, incidente sobre as receitas de contribuições pessoal e patronal vertidas, poderá, conforme Regulamento do Plano, ser de até 15%. Por decisão da CENTRUS, o custeio administrativo tem se dado por meio dos recursos acumulados no Fundo Administrativo, em substituição à cobrança de taxa de carregamento; 8) Desde a data-base da última destinação de superávit, qual seja, 31 de dezembro de 2008, o Plano continua a registrar, continuamente, valores em Reserva Especial, sendo o exercício de 2012 o quarto ano consecutivo em que subsiste Reserva Especial desde a última destinação. Em razão disso, a Entidade realizará nova destinação e utilização de Reserva Especial, durante o exercício de 2013, sendo que, acerca desse assunto, a CENTRUS aguarda retorno de consulta formulada à PREVIC sobre a interpretação daquela Autarquia quanto ao artigo 12 da Resolução MPS/CGPC nº 26/ 2008. 87 3 Plano de Custeio O Plano de Custeio para o exercício de 2013, em conformidade com o Regulamento do Plano, deverá ter a seguinte configuração, observada sua prévia aprovação da Entidade e Patrocinadora, antes de sua entrada em vigor: 88 4Conclusão Conclui-se, ante o exposto, que a situação econômico-atuarial do Plano de Benefício Definido Centrus - PBDC, em 31 de dezembro de 2012, é superavitária em R$ 59.335.527,19, observada através do confronto entre as Provisões Matemáticas e o Patrimônio de Cobertura do Plano, sendo que desse montante, R$ 41.591.992,64 foi alocado em Reserva de Contingência, e R$ 17.743.534,55, alocado em Reserva Especial para Revisão do Plano. Este é o Parecer. Brasília, 7 de fevereiro de 2013. ANTÔNIO FERNANDO GAZZONI Atuário MIBA 851 - MTb/RJ DIRETOR-PRESIDENTE 89 90 VIII - Parecer dos Auditores Independentes RELATÓRIO DOS AUDITORES INDEPENDENTES PAR 13/001 Aos membros da Diretoria-Executiva da Fundação Banco Central de Previdência Privada - CENTRUS Brasília – DF Examinamos as demonstrações contábeis da FUNDAÇÃO BANCO CENTRAL DE PREVIDÊNCIA PRIVADA - CENTRUS, que compreendem o balanço patrimonial consolidado em 31 de dezembro de 2012 e as respectivas demonstrações consolidadas das mutações do patrimônio social e do plano de gestão administrativa, bem como as demonstrações individuais por plano de benefício do ativo líquido, da mutação do ativo líquido e das obrigações atuariais para o exercício findo naquela data, assim como o resumo das principais práticas contábeis e demais notas explicativas consolidadas. Responsabilidade da administração sobre as demonstrações financeiras A administração da Entidade é responsável pela elaboração e adequada apresentação dessas demonstrações contábeis de acordo com as práticas contábeis adotadas no Brasil aplicáveis a entidades reguladas pela Superintendência Nacional de Previdência Complementar - PREVIC, e pelos controles internos que ela determinou como necessários para permitir a elaboração de demonstrações contábeis livres de distorção relevante, independentemente se causada por fraude ou erro. Responsabilidade dos auditores independentes Nossa responsabilidade é a de expressar uma opinião sobre essas demonstrações contábeis com base em nossa auditoria, conduzida de acordo com as normas brasileiras e internacionais de auditoria. Essas normas requerem o cumprimento de exigências éticas pelos auditores e que a auditoria seja planejada e executada com o objetivo de obter segurança razoável de que as demonstrações contábeis estão livres de distorção relevante. Uma auditoria envolve a execução de procedimentos selecionados para obtenção de evidência a respeito dos valores e divulgações apresentados nas demonstrações contábeis consolidadas e individuais por plano de benefício. Os procedimentos selecionados dependem do julgamento do auditor, incluindo a avaliação dos riscos de distorção relevante nas demonstrações contábeis, independentemente se causada por fraude ou erro. Nessa avaliação de riscos, o auditor considera os controles internos relevantes para a elaboração e adequada apresentação das demonstrações contábeis da Entidade para planejar os procedimentos de auditoria que são apropriados nas circunstâncias, mas não para fins de expressar uma opinião sobre a eficácia desses controles internos da Entidade. Uma auditoria inclui, também, a avaliação da adequação das práticas contábeis utilizadas e a razoabilidade das estimativas contábeis feitas pela administração, bem como a avaliação da apresentação das demonstrações contábeis tomadas em conjunto. Acreditamos que a evidência de auditoria obtida é suficiente e apropriada para fundamentar nossa opinião. 91 Opinião Em nossa opinião, as demonstrações contábeis consolidadas e individuais por plano de benefício acima referidas apresentam adequadamente, em todos os aspectos relevantes, a posição patrimonial e financeira consolidada da FUNDAÇÃO BANCO CENTRAL DE PREVIDÊNCIA PRIVADA - CENTRUS e individual por plano de benefício em 31 de dezembro de 2012 e o desempenho consolidado e por plano de benefício de suas operações para o exercício findo naquela data, de acordo com as práticas contábeis adotadas no Brasil aplicáveis às entidades reguladas pela Superintendência Nacional de Previdência Complementar - PREVIC. Outros assuntos Auditoria dos valores correspondentes ao exercício anterior Os valores correspondentes ao exercício findo em 31 de dezembro de 2011, apresentados para fins de comparação, são oriundos das demonstrações contábeis anteriormente auditadas por outros auditores independentes que emitiram relatório datado de 16 de fevereiro de 2012, que conteve ressalva referente a não reversão da provisão para imposto de renda retido na fonte sobre rendimentos auferidos no período de 1999 a 2001, que se tornaram inexigíveis. Belo Horizonte, 21 de fevereiro de 2013. MG AUDITORES INDEPENDENTES CRC/MG – 005455/O-1 “S” DF JOSIAS OLIVEIRA BARROS NETO Contador CRC/DF 09386/O-1 92 IX - Parecer do Conselho Fiscal Em conformidade com o art. 41, do Estatuto da Fundação Banco Central de Previdência Privada – Centrus, e consoante ao que estabelece a letra “j”, do item 17, do Anexo “C”, da Resolução do Conselho Nacional de Previdência Complementar (CNPC) nº 08, de 31 de outubro de 2011, e com base nos relatórios apresentados, que tratam das Demonstrações Contábeis Consolidadas e Demonstrações individualizadas por Planos de Benefícios – PBB, PBDC e do PGA, evidenciadas nos documentos abaixo discriminados: a) Relatório 017/13 da GAMA – Consultores Associados, de 31/01/2013, do PLANO BÁSICO DE BENEFÍCIOS – CENTRUS – CNPB 1980.0004-92; b) Relatório 018/13 da GAMA – Consultores Associados, de 31/01/2013, do PLANO DE BENEFÍCIO DEFINIDO CENTRUS – CNPB 2011.0008-74, da Atuas – Atuários Associados S/C Ltda.; c) Parecer Atuarial 024/13, de 07/02/2013, do PLANO BÁSICO DE BENEFÍCIOS – CENTRUS – CNPB 1980.0004-92, da GAMA – Consultores Associados; d) Parecer Atuarial 025/13, de 07/02/2013, do PLANO DE BENEFÍCIO DEFINIDO CENTRUS – CNPB 2011.0008-74, da GAMA – Consultores Associados; e) Parecer dos Auditores Independentes, BAKER TILLY BRASIL MG Auditores Independentes, de 21/02/2013; f) Relatório de Auditoria 2013/001, de 26.02.2013, do Banco Central do Brasil; g) Relatórios da Auditoria Interna da Fundação; e h) outros documentos apresentados pela Fundação. Concluímos que as demonstrações financeiras do Fundação Banco Central de Previdência Privada – CENTRUS, do exercício findo em 31 de dezembro de 2012, representam adequadamente a situação patrimonial e financeira da Fundação. Brasília, 27 de fevereiro de 2013. Abrahão Patruni Júnior Dawilson Sacramento Antonio Carlos Mendes de Oliveira PresidenteConselheiro Walter Gomes de Oliveira ConselheiroConselheiro 93 94 X - Aprovação das Contas pelo Conselho Deliberativo CONSE-2013/22 1º de março de 2013. Do: Secretário-Executivo Ao: Diretor-Presidente da Centrus Assunto: Extrato da Ata da 479ª Reunião Ordinária do Conselho Deliberativo de 28.02.2013. Na forma do disposto no Inciso V do Art. 31 do Regimento Interno da Centrus, comunico a V.Sa. a deliberação tomada pelo Conselho Deliberativo na 479ª reunião, de caráter ordinário, realizada em 28.02.2013, sobre o seguinte assunto: BALANÇO PATRIMONIAL DA CENTRUS – Exame das Contas – Relatório – VOTO CONSE-2013/001, de 28.02.2013, do Conselheiro-Relator Tulio José Lenti Maciel. Deliberação: Acompanhando o Voto do Conselheiro-Relator,Tulio José Lenti Maciel, o Conselho Deliberativo aprovou, por unanimidade, as contas relativas ao exercício findo em 31.12.2012 da Fundação Banco Central de Previdência Privada - Centrus, de acordo com o VOTO CONSE-2013/001, de 28.02.2013. Atenciosamente, Sérgio Almeida de Souza Lima Secretário-Executivo 95 96