ISS E ARRENDAMENTO MERCANTIL Alberto Macedo ISS E ARRENDAMENTO MERCANTIL ALBERTO MACEDO Bacharel em Direito pela USP Especialista em Direito Tributário pelo IBET Mestrando em Direito Tributário pela USP Professor no Curso de Pós-Graduação Lato Sensu em Direito Tributário do IBET Auditor Fiscal e Conselheiro Julgador Efetivo do Conselho Municipal de Tributos de São Paulo 1. Introdução; 2. Tautologia; 3. Arrendamento Mercantil – Características; 4. Equiparação do Arrendamento Mercantil à Locação – Equívoco; 5. Financiamento Lato Sensu e Financiamento Stricto Sensu – Distinção Relevante na Seara Tributária; 6. Arrendamento Mercantil, Compra e Venda a Prazo e Base de Cálculo do ICMS; 7. Conceito Constitucional Autônomo de Serviço Tributável pelo ISS – Compatibilidade com o Conceito de Arrendamento Mercantil; 8. A definição do Critério Espacial do ISS no caso do Arrendamento Mercantil; 9. Antecipação do Valor Residual Garantido (VRG) e Base de Cálculo de ISS e ICMS; 10. Conclusões. 1. Introdução O presente trabalho tem a intenção de discorrer, de uma forma analítica, sobre o instituto jurídico do arrendamento mercantil, partindo dos critérios jurídicos que ensejam sua constituição. A partir daí, pretende construir a definição do seu conceito jurídico e confrontá-lo com outras figuras jurídicas do direito privado a fim de demarcar as hipóteses de incidência tributária às quais seria possível se subsumir ou não, concentrando-se tal esforço cognitivo no âmbito do imposto sobre serviços de qualquer natureza (ISS), de competência dos Municípios1 e do Distrito Federal2, do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior (ICMS), de 1 2 Art.156, III da Constituição de 1988. Art.147 da Constituição de 1988. 1 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo competência dos Estados e do Distrito Federal3 e do imposto sobre operações de crédito, câmbio e seguro, ou relativas a títulos ou valores mobiliários (IOF), cuja competência tributária foi outorgada à União.4 2. Tautologia5 Para a análise do instituto do arrendamento mercantil, devemos partir da legislação que trata objetivamente do mesmo, ou seja, a Lei nº 6.099, de 12 de setembro de 1974 (alterada pela Lei nº 7.132, de 26 de outubro de 1983), que dispõe, entre outras coisas, sobre o tratamento tributário das operações de arrendamento mercantil. Nesta lei, encontramos uma definição legal de arrendamento mercantil no parágrafo único do seu art.1º: Art.1º (...) (...) Parágrafo único - Considera-se arrendamento mercantil, para os efeitos desta Lei, o negócio jurídico realizado entre pessoa jurídica, na qualidade de arrendadora, e pessoa física ou jurídica, na qualidade de arrendatária, e que tenha por objeto o arrendamento de bens adquiridos pela arrendadora, segundo especificações da arrendatária e para uso próprio desta. (Redação dada pela Lei nº 7.132, de 26.10.1983) Uma definição – composta por definiendum (a palavra a definir) e por definiens (enunciado do significado da palavra) – é dotada de eficácia quando conhecemos o significado das palavras que integram o definiens, o que fica prejudicado quando o definiendum faz parte do definiens.6 É justamente o que acontece aqui. Com certeza, a definição acima peca por não esgotar os elementos caracterizadores do instituto, utilizando inclusive quase somente termos derivados do definiendum (arrendamento), beirando a tautologia, ao tratar o arrendamento mercantil como um negócio jurídico realizado entre arrendador e arrendatário, e ainda por 3 Art.155, II da Constituição de 1988. Art.153, V da Constituição de 1988. 5 “Tautologia é palavra que deriva do grego e significa ‘dizer a mesma coisa’. Na tradição filosófica, é uma locução não informativa que, com a aparente intenção de definir ou ilustrar um conceito, afirma no predicado o que está compreendido no sujeito. (...)”: ABBAGNANO, Nicola. Dicionário de Filosofia. Tradução de Alfredo Bosi e Ivone C. Benedetti. 5ª ed. São Paulo: Martins Fontes, 2007, p.1.105. 6 GUIBOURG, Ricardo A.; GHIGLIANI, Alejandro M.; GUARINONI, Ricardo V. Introducción al conocimiento científico. 3ª ed. Buenos Aires: Eudeba, 2004, p.54. 4 2 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo cima que tenha por objeto o arrendamento de bens adquiridos pelo arrendador, com as especificações dadas pelo arrendatário e para uso deste. Há que se perquirir, portanto, outras características, previstas no ordenamento, que venham a contribuir para uma definição mais precisa do conceito de arrendamento mercantil. 3. Arrendamento Mercantil – Características Entre as características previstas no ordenamento que contribuem para uma definição mais precisa do conceito de arrendamento mercantil, podemos destacar, de pronto, as principais como sendo: (i) haver prazo determinado, podendo ser renovado; (ii) haver contraprestações (pagamentos efetuados pelo arrendatário ao arrendador) por períodos determinados (sendo período o intervalo entre cada contraprestação sucessiva), não podendo tais períodos ser superiores a 1 (um) semestre, ou, no caso de operações que beneficiem atividades rurais (por exemplo, arrendamento mercantil de tratores utilizados para produção agrícola), ser superiores a 1 (um) ano; (iii) haver a possibilidade de opção, por parte do arrendatário, de compra do bem, devolução do bem ou renovação do contrato; (iv) haver preço para a opção de compra ou critério para sua fixação, quando for estipulada tal cláusula; A estes requisitos, dispostos, em sua grande parte, no art.5º da Lei nº 6.099/74, podemos acrescentar aqueles trazidos pela Resolução do Conselho Monetário Nacional (CMN) nº 2.309, de 18 de agosto de 1996, que regulamentou as atividades de arrendamento mercantil financeiro e arrendamento mercantil operacional. Antes que alguém possa levantar questionamentos sobre a legalidade de se editar normas jurídicas sobre arrendamento mercantil por meio de resoluções do CMN, há que se alertar que a própria Lei nº 6.099/74 põe-se como fundamento de validade dos veículos introdutores de normas relativas a arrendamento mercantil editados pelo CMN, conforme se verifica, por exemplo, no seu art.7º: Art 7º Todas as operações de arrendamento mercantil subordinam-se ao controle e fiscalização do Banco Central do Brasil, segundo normas estabelecidas pelo Conselho Monetário Nacional, a elas se aplicando, no que couber, as disposições da Lei número 4.595, de 31 de dezembro de 1964, e legislação posterior relativa ao Sistema Financeiro Nacional. 3 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo Assim, citemos os mais importantes elementos característicos do arrendamento mercantil trazidos pela norma introdutora veiculada pelo CMN (Resolução CMN nº 2.309/96): (v) Ser a arrendadora pessoa jurídica: (v.1) sociedade anônima, cujo objeto social principal seja a prática de operações de arrendamento mercantil (denominada sociedade de arrendamento mercantil); ou (v.2) banco múltiplo com carteira de arrendamento mercantil; ou (v.3) instituição financeira autorizada a contratar operações de arrendamento mercantil com o próprio vendedor do bem ou com pessoas jurídicas a ele coligadas ou interdependentes (não permitida para a modalidade arrendamento mercantil operacional); (vi) Manter a arrendadora departamento técnico estruturado para a realização das operações de arrendamento mercantil sendo tal departamento supervisionado diretamente por um dos diretores da arrendadora; (vii) Ser o contrato formalizado por escrito (seja instrumento público ou particular). Especificamente quanto ao arrendamento mercantil financeiro, deve-se acrescentar as seguintes características: (i) as contraprestações e outros pagamentos devidos pela arrendatária previstos contratualmente devem ser suficientes para que, além de cobrirem os custos de aquisição do bem arrendado, propiciem à arrendadora retorno financeiro; (ii) a arrendatária deve arcar com as despesas atinentes a manutenção, assistência técnica e serviços relacionados à operacionalidade do bem arrendado; (iii) é livre o pacto quanto ao preço para o exercício da opção de compra; (iv) deve-se preservar o momento da opção de compra para o fim da vigência do contrato, independentemente do pagamento antecipado do valor residual garantido; (v) o prazo mínimo do contrato deve ser de: 4 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo (v.1) 2 (dois) anos, quando envolver bens com vida útil7 igual ou inferior a 5 anos; (v.2) 3 (três) anos, para os bens com vida útil superior a 5 anos. E quanto ao arrendamento mercantil operacional: (i) tal modalidade só pode ter, como arrendadoras, sociedades de arrendamento mercantil ou bancos múltiplos com carteira de arrendamento mercantil; (ii) o valor presente das contraprestações (calculado com a mesma taxa aplicada aos encargos financeiros do contrato) não pode ultrapassar 90% do custo do bem, contemplando tais contraprestações os custos do arrendamento e dos serviços para colocação do bem à disposição da arrendatária; (iii) o prazo do contrato de arrendamento mercantil não pode ser igual ou maior que 75% do prazo de vida útil econômica do bem; (iv) o preço de opção de compra deve ser o valor de mercado do bem; (v) não pode haver qualquer pagamento de valor residual garantido; (vi) o prazo mínimo de vigência do contrato é de 90 (noventa) dias. Podemos citar ainda algumas das formalidades que devem estar presentes no contrato de arrendamento mercantil, conforme preceitua o art.7º da Resolução CMN nº 2.309/96, com a redação dada pela Resolução CMN nº 2.659, de 28 de outubro de 1999: (i) a perfeita identificação dos bens objeto de arrendamento mercantil; (ii) os critérios para reajuste das contraprestações ou sua fórmula de cálculo; (iii) as condições para o exercício, por parte do arrendatário, de uma das 3 (três) opções; (iv) previsão contratual das despesas e dos encargos adicionais, inclusive aquelas atinentes a assistência técnica, manutenção e serviços para a operacionalidade dos bens arrendados; (v) as condições para a eventual substituição dos bens arrendados por outros de mesma natureza, a serem formalizadas por aditivo contratual; 7 Vida útil de um bem é o prazo no qual se pode esperar a utilização econômica desse bem até seu esgotamento. Como não foi estabelecido um conceito próprio de vida útil para fins específicos de definição do prazo do contrato de arrendamento mercantil, devemos utilizar aquele previsto na legislação tributária, especificamente aqueles denotados nos Anexos I e II à Instrução Normativa SRF nº 162, de 31 de dezembro de 1998, alterado o Anexo I pela Instrução Normativa SRF nº 130, de 10 de novembro de 1999. 5 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo (vi) a faculdade de a arrendadora vistoriar os bens arrendados e exigir a preservação da integridade dos mesmos perante a arrendatária; e (vii) as obrigações da arrendatária em caso de inadimplemento, destruição, perecimento ou desaparecimento dos bens arrendados. Importante notar que a Lei nº 6.099/74 traz disposição expressa (art.11, §1º) prevendo a desconsideração do negócio como arrendamento mercantil para considerá-lo como uma operação de compra e venda a prazo no caso de haver descumprimento das disposições do referido diploma. Art 11. (...) § 1º A aquisição pelo arrendatário de bens arrendados em desacordo com as disposições desta Lei, será considerada operação de compra e venda a prestação. (...) Mas o que se pergunta é se o desrespeito a qualquer disposição da Lei nº 6.099/74 ensejaria a desconsideração do arrendamento mercantil em favor de uma compra e venda a prazo, ou se tal desconsideração dependeria do dispositivo infringido. Dispõe o art.10 da Resolução CMN nº 2.309/96: Art. 10. A operação de arrendamento mercantil será considerada como de compra e venda a prestação se a opção de compra for exercida antes de decorrido o respectivo prazo mínimo estabelecido no art. 8º deste Regulamento. Em que pese a Resolução CMN nº 2.309/96, em seu art.10, restringir tal desconsideração às hipóteses de exercício da opção de compra antes dos prazos mínimos previstos no art.8º do mesmo diploma normativo (arrendamento mercantil financeiro: 2 anos para bens com vida útil igual ou inferior a 5 anos; 3 anos para outros bens; arrendamento mercantil operacional: 90 dias), entendemos que seria mais abrangente o conjunto das disposições que, sendo desrespeitadas, ensejariam a comentada desconsideração. Basicamente, seriam tais disposições aquelas, mais relevantes, tratantes dos seguintes temas: 6 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo (i) prazo do contrato de arrendamento mercantil; (ii) limitações de valor, formas de cálculo e condições de pagamento das contraprestações e de outros valores; (iii) opções do arrendatário ao final do contrato; (iv) existência de preço da opção de compra ou critério para sua fixação; (v) existência de departamento técnico para a realização das operações de arrendamento mercantil; (vi) pessoas passíveis de ocupar o pólo da relação jurídica como arrendadoras e arrendatárias. Assim, sem prejuízo das demais características postas pela legislação para o arrendamento mercantil, podemos definir seu conceito como sendo: o negócio jurídico realizado no departamento técnico de uma pessoa jurídica estruturado para tal8, denominada arrendadora – a qual pode ser sociedade de arrendamento mercantil9, banco múltiplo com carteira de arrendamento mercantil ou, somente no caso de lease-back, banco múltiplo com carteira de investimento, de desenvolvimento e/ou de crédito imobiliário, banco de investimento, banco de desenvolvimento, caixa econômica ou sociedade de crédito imobiliário – em que essa arrendadora transfere a outra pessoa – física ou jurídica (ou somente jurídica no caso de lease-back) – denominada arrendatária, o direito de usar e gozar de determinado bem por certo período de tempo mediante contraprestações periódicas, as quais correspondem não só a tal direito de usar e gozar, mas também ao custo do financiamento lato sensu10 e à amortização, e que, por ocasião de seu término, o arrendatário tem a opção de comprar o bem, devolvê-lo ou renovar o contrato. A definição dos dispositivos cujo descumprimento enseja a desconsideração do negócio jurídico como arrendamento mercantil em favor de uma compra e venda é de fundamental relevância para fins tributários, na medida em que a desconsideração provoca transferência da competência tributária dos Municípios (imposto sobre serviços de qualquer natureza - ISS) para os Estados (ICMS). 8 Nos termos do art.2º da Resolução CMN nº 2.309/96. Sociedade anônima cujo objeto social principal seja a prática de operações de arrendamento mercantil. 10 Conceito que será proposto mais adiante. 9 7 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo Logo, verificando o Fisco Estadual o descumprimento das características fundamentais do arrendamento mercantil aqui apresentadas, terá competência, o respectivo ente político, para fazer incidir o ICMS nas correspondentes operações. 4. Equiparação do Arrendamento Mercantil à Locação – Equívoco Devemos ter em mente que o negócio jurídico arrendamento mercantil apresenta-se como uma manifestação de vontade unitária, não cabendo falar de uma reunião de contratos, não se permitindo, por via de conseqüência, a não ser nos estritos termos da lei, a sua decomposição jurídica em outros contratos. Desde os bancos da graduação ouvimos dizer que o arrendamento mercantil tem como definição de seu conceito a locação que apresenta a peculiaridade de o locatário, ao término do seu prazo, poder optar pela compra do bem locado. Mas a definição do arrendamento mercantil como uma locação com opção de compra no final se mostra juridicamente inadequada, pois nunca se tratou de locação, por mais semelhante que com ela possa parecer. Obviamente, tal recurso didático propicia uma rápida apreensão do conceito de arrendamento, já que a locação é, pelo menos inicialmente, um conceito de apreensão muito mais imediata entre nós. Mas não se coaduna com a busca constante do rigor científico nas análises que devemos fazer sobre o nosso objeto de estudo, qual seja, o direito positivo. Isto porque, entre outras distinções, podemos destacar que: ao término do contrato, (i) enquanto no arrendamento mercantil há a opção de compra ou de devolução do bem ou ainda de renovação do contrato; na locação, o bem deve ser restituído; e (ii) enquanto no arrendamento mercantil, o valor da contraprestação engloba não só o uso e gozo do bem mas também os custos do financiamento lato sensu e a amortização; na locação, o valor do aluguel se refere a contraprestação apenas pelo uso e gozo do bem. Assim, entendemos inapropriada a equiparação, ao menos em âmbito jurídicocientífico, do arrendamento mercantil à locação de bens móveis, já que a disciplina desta, diferentemente do arrendamento mercantil, se submete, como regra geral, ao disposto nos art.565 a 578 (locação de coisas) do Código Civil (Lei nº 10.406, de 10 de janeiro de 2002). Concordamos, pois, com BERNARDO RIBEIRO DE MORAES, para quem o contrato de arrendamento mercantil apresenta-se como um contrato típico, diverso da locação de bens móveis.11 11 Doutrina e prática do imposto sobre serviços. São Paulo: Revista dos Tribunais, 1984, p.373. 8 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo 5. Financiamento Lato Sensu e Financiamento Stricto Sensu – Distinção Relevante na Seara Tributária Parte da doutrina costuma tratar o arrendamento mercantil como um financiamento. De fato, podemos entendê-lo, em termos amplos, como um financiamento (financiamento lato sensu), haja vista que em tal operação o arrendador propicia ao arrendatário a pronta utilização de um bem mediante o pagamento de contraprestações ao longo de determinado período de tempo. Mas ocorre que o financiamento como fato presuntivo de riqueza, tributado pelo IOFCrédito12, apresenta-se numa acepção mais restrita (financiamento stricto sensu), com o rótulo de operação de crédito. Já podemos perceber, portanto, que o jurista, pelo menos para a tarefa de definir as diversas fronteiras entre competências tributárias, não pode, no plano da linguagem científica (da Ciência do Direito), utilizar o termo financiamento de uma forma descompromissada. No arrendamento mercantil financeiro, uma pessoa (física ou jurídica), que será a arrendatária, indicará a uma pessoa jurídica (instituição financeira), arrendadora, o bem que esta deverá adquirir de uma terceira pessoa, a fornecedora do bem, para que posteriormente este bem seja arrendado à arrendatária. Essa cronologia dos fatos pode aparentemente ensejar um financiamento stricto sensu (operação de crédito). Mas não é o que ocorre, pelo menos para efeitos jurídico-tributários. Isto porque a instituição financeira não transfere montante ou valor (pecúnia) ao arrendatário para que este vá ao fornecedor para lá adquirir o bem que lhe interessa, o que é necessário para que o fato se consubstancie como uma operação de crédito. Afinal, o financiamento stricto sensu pressupõe a entrega de montante ou valor pecuniário (escrituralmente ou fisicamente), e não de bem distinto de pecúnia. É o que se dessumimos do art.63, I, do Código Tributário Nacional: Art. 63. O imposto, de competência da União, sobre operações de crédito, câmbio e seguro, e sobre operações relativas a títulos e valores mobiliários tem como fato gerador: I - quanto às operações de crédito, a sua efetivação pela entrega total ou parcial do montante ou do valor que constitua o objeto da obrigação, ou sua colocação à disposição do interessado; (...) 12 Recordemos que o imposto que costumamos denominar IOF apresenta, na verdade, quatro hipóteses de incidência: (i) operações de crédito; (ii) operações de câmbio; (iii) operações de seguro; e (iv) operações relativas a títulos ou valores mobiliários, conforme art.153, V, da Constituição de 1988. 9 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo Não há qualquer relação entre aquele que fornece o bem à instituição financeira e o futuro arrendatário. Logo, não há como afirmar que o bem é adquirido pelo arrendatário perante o fornecedor com recursos do arrendador transferidos ao arrendatário. Se assim o fosse, tais recursos sim seriam objeto de operação de crédito, especificamente uma operação de mútuo oneroso (empréstimo). Assim, o que acontece juridicamente antes do arrendamento propriamente dito é uma compra e venda, tendo esta como partes o fornecedor (vendedor) e a instituição financeira (compradora), incidindo aí, portanto, o ICMS. Depois, no momento em que a instituição financeira (arrendadora) transmite o bem ao arrendatário, não o faz, juridicamente (volto a dizer), como um financiamento stricto sensu, ou operação de crédito, simplesmente porque não lhe entrega recurso algum, mas apenas o bem objeto de arrendamento. Com certeza, os arquétipos constitucionais dos impostos IOF-Crédito e ISS são naturalmente dotados de uma razoável vaguidade semântica. Afinal, operações de crédito e serviços de qualquer natureza são conceitos cujas definições facilmente podem apresentar fronteiras que se interseccionam num primeiro momento, exigindo-se do legislador complementar que cumpra seu papel, conferido pelo constituinte no art.146, I, da Constituição de 1988, qual seja, o de dispor sobre conflitos de competência tributária, a fim de se evitar a falta de efetividade do direito nos fatos da vida que possam potencialmente tanto estar cobertos pelo manto da classe operações de crédito quanto por aquele da classe dos serviços de qualquer natureza. E a única oportunidade em que a lei complementar tratou do tema de modo expresso foi justamente quando conferiu o arrendamento mercantil à competência do ISS, inserindo-o, pois, na classe dos serviços de qualquer natureza e não na das operações de crédito, conforme preceito da Lei Complementar nº 56, de 15 de dezembro de 1987, que deu nova redação à lista de serviços do Decreto-Lei nº 406, de 31 de dezembro de 1968, em seu item 79, e, atualmente, conforme item 15.09 da lista de serviços da Lei Complementar nº 116, de 31 de julho de 2003. O Código Tributário Nacional (Lei nº 5.172, de 25 de outubro de 1966), em seu art.63, não aprofundou muito o conceito de operação de crédito, trazendo apenas, como elemento novo, que o IOF-Crédito não incide sobre as hipóteses de incidência do IOF-Títulos e Valores Mobiliários. 10 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo A corroboração de tal encaminhamento jurídico dado à questão vem com legislação posterior, amalgamada no Decreto regulamentador do IOF (Decreto nº 4.494, de 03 de dezembro de 2002), em seu art.3º, §§ 1º (regras gerais) e 4º (extensões à regra geral), não trazendo tal Decreto, em nenhum momento, de forma expressa, a inclusão do arrendamento mercantil nas hipótese de operação de crédito, o que, aliás, só teria o efeito de conferir à União a competência tributária sobre o instituto ora em estudo se essa inclusão fosse inserida no ordenamento por intermédio de lei complementar, excluindo-se obviamente a vigência do item 15.09 da lista em anexo à LC nº 116/03. Entendemos ser de relevância destacar que os doutrinadores não afirmam peremptoriamente ser o arrendamento mercantil um financiamento. Eles costumam dizer sim que o arrendamento mercantil tem como escopo, como finalidade, o financiamento13. Para nós, esse afirmar a finalidade do arrendamento mercantil – parecendo dar azo a uma interpretação econômica do instituto, em detrimento de uma interpretação jurídica – apresenta concepção distinta daquela em que se diz que o arrendamento mercantil é um financiamento, e tal distinção de concepções é juridicamente relevante (pelo menos em termos tributários) simplesmente por causa da definição da competência tributária: IOF para União e ISS para Municípios. Mas, cientes das peças que a linguagem nos prega, composta sempre por termos com alguma vaguidade, não fechamos as portas para denominar o arrendamento mercantil como um financiamento lato sensu, no entanto, ele não se confunde com o conceito de operações de crédito construído a partir da lei, particularmente no atinente à definição de competências tributárias. Portanto, o fato de uma pessoa jurídica ser uma instituição financeira não necessariamente implica que, em termos tributários, só efetue atividades propriamente de financiamento stricto sensu (operação de crédito). 6. Arrendamento Mercantil, Compra e Venda a Prazo e Base de Cálculo do ICMS Também não podemos aceitar a equiparação entre arrendamento mercantil e compra e venda a prazo. O pagamento, pelo arrendatário, das contraprestações ao longo da vigência do contrato de arrendamento mercantil não conduz necessariamente à aquisição definitiva do bem ao final do contrato. Isso porque é ínsita à figura do arrendamento mercantil a 13 Neste sentido, entre outros: RIZZARDO, Arnaldo. Leasing: arrendamento mercantil no direito brasileiro. 4ª ed. São Paulo: RT, 2000, p.142; COMPARATO, Fábio Konder. Contrato de leasing in RT 389, p.11. 11 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo manutenção da opção, para o arrendatário, de compra do bem, devolução do bem ou renovação do contrato. A única possibilidade, que na verdade não se trata nem de equiparação, mas sim de transmutação, ocorre quando a aquisição dos bens arrendados pelo arrendatário se der em desacordo com as disposições da Lei nº 6.099/74, conforme preceitua o §1º do art.11 desta mesma lei, já transcrito acima. Portanto, a fim de não se configurar verdadeira invasão da competência tributária dos Municípios, ferindo preceitos constitucionais relativos à repartição de competências, a única interpretação possível para a parte final do inciso VIII do art.3º da Lei complementar nº 87/1996, que dispõe sobre o ICMS14, juntamente com o art. 2º da Lei nº 6.374/89 do Estado de São Paulo, com a redação dada pelo inciso II do art. 1° da Lei nº 10.619/0015, e com o art.37, I do Regulamento Paulista do ICMS (RICMS)16, é que a base de cálculo do ICMS consubstancia apenas o preço para opção de compra do bem por parte do arrendatário ao final do contrato. Só incidirá o ICMS sobre o valor total do arrendamento mercantil quando o arrendatário vier a adquirir o bem arrendado em desacordo com as disposições da Lei 6.099/74. Aí, a operação será considerada não como uma operação de arrendamento mercantil, mas sim uma operação de compra e venda a prestação, cujo preço total será composto pelo somatório das prestações pagas ao longo do arrendamento acrescido do preço de aquisição estipulado contratualmente. 7. Conceito Constitucional Autônomo de Serviço Tributável pelo ISS – Compatibilidade com o Conceito de Arrendamento Mercantil 14 Art. 3º O imposto não incide sobre: (...) VIII - operações de arrendamento mercantil, não compreendida a venda do bem arrendado ao arrendatário; (...) 15 Artigo 2º - Ocorre o fato gerador do imposto: (...) XV - por ocasião da venda do bem arrendado, na operação de arrendamento mercantil. (...) 16 Decreto Estadual nº 45.490, de 30.11.2000: Artigo 37 - Ressalvados os casos expressamente previstos, a base de cálculo do imposto nas hipóteses do artigo 2º é (Lei 6.374/89, art. 24, na redação da Lei 10.619/00, art. 1º, XIII): I - quanto às saídas de mercadorias aludidas nos incisos I, VIII, IX e XV [arrendamento mercantil], o valor da operação; (...) 12 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo Fundamental fixarmos nosso entendimento sobre o conceito de serviços tributáveis pelo ISS, tendo em vista as divergentes teorias a respeito, na doutrina. Entendemos que o constituinte originário, quando da feição do texto constitucional, não está necessariamente adstrito aos conceitos infraconstitucionais existentes no momento da criação da Constituição. Sua liberdade na construção de uma Carta Magna – que dará ensejo a um novo Estado – conferida, obviamente, pelo povo que lhe delegou seus poderes, é amplíssima. Há que se rejeitar, portanto, concepções apriorísticas que propugnam por uma construção de conceitos constitucionais tributários por incorporação de conceitos préconstitucionais sem se considerar uma análise que deve partir do signo que o conota perpassando necessariamente por todo o conjunto de enunciados do texto constitucional que com tal signo possam se relacionar. Bem leciona ANDREI PITTEN VELLOSO ao afirmar que não devemos decidir sobre a construção de conceitos preexistentes assim como sobre a construção de conceitos autônomos de uma maneira apriorística sem nos aprofundarmos no texto constitucional, na atividade de formação dos conceitos constitucionais tributários a partir do suporte físico da Constituição.17 Afinal, como ensina PAULO DE BARROS CARVALHO, o processo gerador de sentido de uma norma jurídica, que tem por fim a construção de uma unidade normativa devidamente integrada no ordenamento posto, inicia-se no plano da expressão, no qual se encontram os suportes físicos dos enunciados prescritivos, sendo este plano rigorosamente o mesmo para todos os sujeitos e que se mostra relevante não só por marcar o início do trajeto interpretativo, mas também por ser o espaço por excelência das modificações efetuadas no sistema.18 E na busca de um conceito constitucional, o primeiro plano de suporte físico que temos que levar em consideração é aquele consubstanciado pelo texto constitucional. Quando interpretamos, pois, as competências tributárias conferidas pelo constituinte – e interpretar é construir o processo gerador de sentido – temos que nos lembrar que este constituinte não está, necessariamente, limitado por quaisquer grilhões supostamente impostos pelos conceitos trazidos pela legislação infraconstitucional à época da promulgação da Carta Maior. Devemos, pois, no labor interpretativo debruçado sobre o conjunto de enunciados do texto constitucional, verificar se os signos que estão ali postos apresentam o sentido que possuíam no direito infraconstitucional ou, se de modo diverso, tomaram outras conotações. 17 18 VELLOSO, Andrei Pitten. Conceitos e competências tributárias. São Paulo: Dialética, 2005, p.101. CARVALHO, Paulo de Barros. Fundamentos jurídicos da incidência. 4ª ed. São Paulo: Saraiva, 2006, p.82. 13 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo Assim, a análise isolada do signo “serviço” é insuficiente para construirmos o conceito constitucional de serviço tributável pelo ISS, porque há elementos no próprio suporte físico do texto constitucional que nos levam à conclusão de que os serviços que se enquadram na competência dos Municípios não se restringem ao conceito de serviço dado pela doutrina do Direito Civil, constituindo-se sim num conceito mais amplo. Argumentações a respeito estão bem expostas no pensamento de ROBINSON SAKIYAMA BARREIRINHAS19 sobre o conceito de serviços de qualquer natureza tributáveis pelo ISS. Primeiramente, o conjunto sígnico do qual se parte para estabelecer o conceito de serviços tributáveis pelo ISS, disposto no art.156, III, da Constituição de 1988, é imposto sobre serviços de qualquer natureza e não imposto sobre prestação de serviços, o que se apresenta como primeiro indício para um conceito constitucional autônomo, já que abrange mais de uma espécie de serviço, e não somente a prestação de serviços disposta no Código Civil. Outro indício é que o serviço de comunicação está incluído na classe serviços de qualquer natureza, pois teve o constituinte de fazer menção expressa da sua exclusão na referida classe, ao dizer que não estão ali incluídos aqueles compreendidos no art.155, II. E o serviço de comunicação, prestado pelo operadora de telefonia, que visa satisfazer a necessidade dos dois sujeitos que querem se comunicar, não é a comunicação em si, a qual é feita por essas duas pessoas, mas a disponibilização dos meios – um aparato material constituído por um conjunto de centrais telefônicas informatizadas, sistemas de computadores com os programas necessários para sua operação, bem como quilômetros de cabos e fios – para que a comunicação ocorra.20 Assim, a prestação do serviço de comunicação prevista constitucionalmente, que não é uma prestação de serviço nos termos do direito privado, é, no entanto, um serviço de qualquer natureza, em que o prestador do serviço de comunicação (empresa de telefonia) oferece a fruição lato sensu limitada de uma gama de equipamentos que, integrados, propiciam à pessoa de um lado da linha conversar com aquela do outro lado da linha telefônica. Portanto, a disponibilização de bens já existentes para fins de uma fruição lato sensu limitada (ou seja, sem transferência de propriedade) é considerada serviço de qualquer natureza, para fins da definição constitucional do termo, à luz do inciso II do art.155, da Constituição. Há uma disponibilização limitada dos meios, ocorrendo uma remuneração 19 20 Definição de “Serviços” para Fins de Tributação pelo ISS in RDDT n.104, p.74-87. Definição de “Serviços” para Fins de Tributação pelo ISS in RDDT n.104, p.74-87. 14 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo aproximadamente proporcional à utilização do sistema telefônico. E essa fruição lato sensu limitada de bens se dá não só no serviço de comunicação, mas também no arrendamento mercantil. Inserta na classe de serviços de qualquer natureza estão também, é claro, aqueles serviços já tradicionalmente tratados pelo direito civil como obrigações de fazer, seja resultando deles bem material ou bem imaterial. A partir daí, podemos definir o serviço de qualquer natureza tributável pelos Municípios e pelo Distrito Federal como aquele que ocorre quando um prestador possibilita a um tomador, mediante preço, a fruição (lato sensu) ilimitada de um bem material ou imaterial até então inexistente, ou a fruição (lato sensu) limitada de um bem material ou imaterial já existente, exceto o serviço incluído na competência tributária de outro ente da Federação.21 8. A definição do Critério Espacial do ISS no caso do Arrendamento Mercantil Muito já se discutiu a respeito de onde deve ser considerado ocorrido o arrendamento mercantil, para efeito de determinação do critério espacial do ISS, levantando-se as possibilidades de: (i) local da assinatura do contrato; (ii) local da entrega do bem arrendado; e (iii) local onde se encontra o poder decisório da instituição arrendadora. Acontece que há normatização – em que pese não se constituir como lei stricto sensu, mas ter como fundamento de validade lei ordinária, como já exposto acima – que traz a obrigação de existência de um departamento técnico próprio para a realização das operações de arrendamento mercantil. Trata-se do art.2º da Resolução CMN nº 2.309/96. Essa previsão legal determinando a existência de tal departamento é a linguagem normativa que obriga a realização de certa conduta por parte de seu destinatário, qual seja, a constituição do referido departamento. Por via de conseqüência, ali será considerado ocorrido, pelo menos nas operações regulares, o fato social que, captado pelo Fisco municipal, tornarse-á o fato jurídico tributário da prestação do serviço de qualquer natureza arrendamento mercantil. Em consonância com o referido instrumento normativo, a Secretaria de Finanças do Município de São Paulo publicou a Instrução Normativa SF nº 001, de 28 de dezembro de 2006, a qual, procurando dirimir quaisquer dúvidas a respeito, estipula que se considera prestado o serviço de arrendamento mercantil no local onde estiver situado o departamento técnico devidamente estruturado e supervisionado diretamente por um de seus diretores. 21 Definição de “Serviços” para Fins de Tributação pelo ISS in RDDT n.104, p.74-87. 15 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo E tal instrução normativa não poderia tomar outro sentido, na medida em que se o órgão responsável por normatizar o controle e a fiscalização de todas as operações de arrendamento mercantil determina a manutenção – por parte das pessoas arrendadoras – de departamento técnico devidamente estruturado para a realização de tais operações, obviamente, é ali o local onde presumivelmente se tomam as decisões a respeito da aprovação do arrendamento mercantil, solicitado por aqueles que pretendem ser arrendatários, consubstanciando, pois, o critério espacial do ISS, que se confunde com o local onde se encontra o poder decisório da instituição financeira, no que tange ao arrendamento mercantil. 9. Antecipação do Valor Residual Garantido (VRG) e Base de Cálculo de ISS e ICMS O valor residual garantido (VRG) é um valor de garantia que o arrendatário deve conferir ao arrendador para que este receba, ao término do contrato, uma quantia mínima final de liquidação do contrato, na hipótese de o arrendatário não optar pela compra do imóvel. Foi instituído pela Resolução CMN nº 980, de 13 de dezembro de 1984, em seu art.9º, g, I, e mantido no art.7º, VII, a, da Resolução CMN nº 2.309/96. Ele funciona como um depósito que o arrendatário deve efetuar em nome do arrendador conferindo segurança ao capital investido por esse arrendador. Em caso de o arrendatário não exercer sua opção de compra, o arrendador venderá o bem a terceiro. Nesta venda, se o preço efetivamente pago não alcançar o VRG estabelecido contratualmente (valor mínimo que normalmente se confunde com o preço previsto no contrato), o VRG pago vai garantir o retorno mínimo ao arrendador, cobrindo a diferença entre o preço de compra e venda efetivamente alcançado (valor menor) e aquele VRG estipulado contratualmente (valor maior). Não há que se confundir VRG com valor residual, sendo este último o próprio preço de opção de compra. Tal distinção, inclusive, foi bem posta pelo Superior Tribunal de Justiça (STJ)22: DIREITO COMERCIAL. CONTRATO DE ARRENDAMENTO MERCANTIL. LEASING. VALOR RESIDUAL GARANTIDO E VALOR RESIDUAL. DISTINÇÃO. (...). I - No contrato de leasing, o "valor residual" é o preço contratual estipulado para o exercício da opção de compra, enquanto o "valor residual garantido" é obrigação 22 REsp 249340/SP. 4ª Turma. Relator: Min.Sálvio de Figueiredo Teixeira. DJU 07.08.2000. 16 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo assumida pelo arrendatário, quando da contratação do arrendamento mercantil, no sentido de garantir que o arrendador receba, ao final do contrato, a quantia mínima final de liquidação do negócio, em caso de o arrendatário optar por não exercer seu direito de compra e, também, não desejar que o contrato seja prorrogado. Vamos a um exemplo: Valor total das contraprestações no arrendamento mercantil R$ 400.000,00 VRG estipulado contratualmente R$ 10.000,00 Preço de opção de compra previsto no contrato R$ 10.000,00 Preço alcançado numa venda a terceiro, após o não exercício da opção de compra pelo arrendatário R$ 8.000,00 Nesta hipótese, em que a venda foi feita a terceiro, se o VRG tiver sido pago antecipadamente pelo arrendatário, em parcelas, integralmente, o arrendador deverá devolver ao arrendatário R$ 8.000,00, por ter alcançado este valor na compra e venda, só podendo reter R$ 2.000,00 (de forma simplificada23). Caso não tenha havido previsão de antecipação do VRG, o arrendador só poderá exigir do arrendatário a diferença entre o preço efetivamente pago na compra e venda ao terceiro e o VRG previsto no contrato, ou seja, R$ 2.000,00, de forma simplificada. A figura do VRG é vedada no arrendamento mercantil operacional (art.6º, IV, da Resolução nº 2.309/96, com a redação dada pela Resolução nº 2.465/98) e permitida no arrendamento mercantil financeiro. Neste último, a intenção da instituição financeira não é ter o bem retomado para si ao final do contrato, mas transferi-lo, nem que seja a terceiro, em caso de desinteresse ou inadimplemento por parte do arrendatário. Uma das celeumas existentes nas relações negociais envolvendo arrendamento mercantil é se a antecipação do VRG descaracterizaria ou não o contrato de arrendamento mercantil. A corrente que defende a descaracterização afirma haver na hipótese uma compra e venda a prazo, baseando-se fundamentalmente no §1º do art.11 da Lei nº 6.099/74. Art 11. (...) § 1º A aquisição pelo arrendatário de bens arrendados em desacordo com as disposições desta Lei, será considerada operação de compra e venda a prestação. 23 Simplificada porque não foram considerados aqui os cálculos financeiros que são devidos, na hipótese de VRG pago antecipadamente. 17 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo (...) Acontece que tal dispositivo não pode ser interpretado de maneira isolada. Afinal, o veículo introdutor da norma correspondente a tal dispositivo também é o mesmo que introduziu a norma que afirma que compete ao CMN estabelecer normas sobre o controle e a fiscalização, por parte do Banco Central do Brasil, das operações de arrendamento mercantil, norma esta que, por sua vez, confere validade àquela (art.7º, VII, ‘a’, da Resolução CMN nº 2309/96) que prevê que não caracteriza o exercício da opção de compra, por parte do arrendatário, o pagamento antecipado do VRG. Art. 7º(...) VII - as despesas e os encargos adicionais, inclusive despesas de assistência técnica, manutenção e serviços inerentes à operacionalidade dos bens arrendados, admitindo-se, ainda, para o arrendamento mercantil financeiro: a) a previsão de a arrendatária pagar valor residual garantido em qualquer momento durante a vigência do contrato, não caracterizando o pagamento do valor residual garantido o exercício da opção de compra; (...) Uma norma não pode ser interpretada de forma isolada em relação à outra, o que nos faz deduzir que se apresentam como dois elementos distintos o pagamento antecipado do VRG e o efetivo exercício da opção de compra. O fato de o arrendatário não optar pela compra do bem arrendado não pode lhe render qualquer ônus, exceto o de o VRG pago servir para cobrir uma eventual defasagem entre o VRG previsto contratualmente e o preço de compra e venda efetivamente alcançado, este em montante inferior, na venda do bem a terceiro. Afirmar que o pagamento antecipado do VRG descaracterizaria o arrendamento mercantil seria não reconhecer a competência do CMN em estabelecer normas para controle e fiscalização, que devem exercidos pelo Banco Central do Brasil, das operações de arrendamento mercantil, ignorando a letra do disposto no art.7º da Lei nº 6.099/74. Afinal, se o CMN estabeleceu que a antecipação do VRG não caracteriza a opção de compra é porque desvinculou um fato jurídico do outro, permitindo-se que o arrendatário não exerça a opção de compra, mesmo que já tenha pago o VRG. 18 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo Este entendimento, depois de muitas discussões, vem sendo corroborado pela jurisprudência mais recente, que foi consubstanciada inclusive na Súmula nº 293 do Superior Tribunal de Justiça (STJ)24: A cobrança antecipada do valor residual garantido (VRG) não descaracteriza o contrato de arrendamento mercantil. A Súmula nº 263, que dispunha: A cobrança antecipada do valor residual (VRG) descaracteriza o contrato de arrendamento mercantil, transformando-o em compra e venda a prestação foi inclusive cancelada pela Segunda Seção do STJ, na sessão de 27.08.2003, ao julgar os Recursos Especiais 443.143-GO e 470.632-SP. Mas o que não pode ocorrer é o arrendador, em havendo a venda do bem a terceiro, após a não opção de compra por parte do arrendatário, reter o montante integral do VRG pago, independentemente do valor de venda alcançado perante o terceiro. Isto porque o VRG pago tem a única função de garantir a defasagem que se concretizar entre o preço efetivo de venda (menor valor) ao terceiro e o VRG previsto contratualmente (maior valor). Como conseqüência deste entendimento, temos que o VRG pago só vai contribuir na composição da base de cálculo do ISS – junto com os demais elementos componentes dos valores do contrato de arrendamento mercantil – na parte que efetivamente ficar com o arrendador, depois de feita a comparação com o preço efetivamente pago na venda a terceiro, sendo que o preço efetivamente cobrado de venda do bem comporá a base de cálculo do ICMS. Em decorrência do exposto acima, não acompanhamos a doutrina25 que entende que, se tributável o ISS no arrendamento mercantil, não poderia ser utilizado, como base de cálculo, o valor do veículo (sendo este o objeto do arrendamento mercantil), por este já ser base de cálculo tanto do IPVA quanto do ICMS, nem o valor do financiamento, por ser este elemento já a base de cálculo do IOF. 24 DJ, 13.05.2004, p.183. Neste sentido, como exemplo: ÁVILA, Humberto. Imposto sobre a prestação de serviços de qualquer natureza – ISS. Normas constitucionais aplicáveis. Precedentes do Supremo Tribunal Federal. Hipótese de incidência, base de cálculo e local da prestação. Leasing financeiro: análise da incidência in RDDT n.122, p.120-131. 25 19 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo Sim, porque se o fato de ser base de cálculo de ICMS e IPVA é fator impeditivo, então, de qual dos dois impostos – ICMS e IPVA – deveria ser excluída a tributação para que uma única exação incidisse sobre o veículo? E se o referido veículo fosse objeto de doação? Não poderia ser objeto de tributação por parte do ITCMD só porque, em outra realidade factual jurídica, seu valor já faz parte da base de cálculo do IPVA? O fato da vida, na sua infinita multiplicidade, pode ser apreendido pelo sujeito cognoscente por meio de diversos prismas, não só extra-juridicamente (fato econômico, fato social, fato jurídico, fato psicológico etc), como em termos intrajurídicos (fato “operação de crédito”, fato “prestação de serviço”, fato “transmissão onerosa de bem móvel”, fato “propriedade de veículo automotor” etc). Tal apreensão dar-se-á pela eleição dos critérios que aquele sujeito entender relevantes como constituintes da conduta a ser regulada. No caso do arrendamento mercantil, os critérios do fato da vida que foram selecionados pelo legislador, em consonância com o arquétipo constitucional, foram aqueles da prestação de serviço de qualquer natureza conforme o referido conceito constitucional autônomo aqui desenvolvido. Em relação ao financiamento, já discorremos a respeito da impossibilidade de se considerar o arrendamento mercantil como uma espécie de financiamento, não cabendo aqui falar em entender seu aspecto econômico como o valor de qualquer financiamento (stricto sensu), que não existe. Em consonância com a premissa por nós adotada sobre o conceito de serviço de qualquer natureza, a base de cálculo do ISS do serviço do arrendamento mercantil só pode ser representada pelo próprio valor deste arrendamento mercantil, consubstanciado por todas as parcelas que compõem seu valor, exceto o preço de compra e venda efetivamente pago (caso se concretize tal opção), que fica sujeito ao ICMS. Havendo VRG, se esta compra e venda ocorrer, seja com o próprio arrendatário, seja com terceira pessoa, e o preço efetivo de compra e venda for inferior, a base de cálculo do ICMS será somente aquele valor efetivamente pago a título de compra e venda e a base de cálculo do ISS vai ser “retificada” para se acrescentar a parte do VRG pago que foi utilizada para o arrendador alcançar o VRG previsto contratualmente. E não há que se falar em hipótese de bitributação entre ICMS e ISS, quando o preço de opção de compra for o valor de mercado do bem arrendado, podendo representar um montante bem maior que um valor apenas residual, possibilidade pelo menos teórica no arrendamento mercantil operacional. Sim, porque aí estão caracterizadas duas operações distintas. 20 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo 10. Conclusões A definição do arrendamento mercantil como uma locação com opção de compra no final é juridicamente inadequada, pois nunca se tratou de locação, por mais semelhante que com ela possa parecer. Essa definição, no máximo, se apresenta como um recurso didático que propicia uma rápida apreensão do conceito de arrendamento, já que a locação é, pelo menos inicialmente, um conceito de apreensão muito mais imediata entre nós. Mas não se coaduna com a busca constante do rigor científico nas análises que devemos fazer sobre o nosso objeto de estudo, qual seja, o direito positivo, já que, entre outras distinções, podemos destacar que: ao término do contrato, (i) enquanto no arrendamento mercantil há a opção de compra ou de devolução do bem ou ainda de renovação do contrato; na locação, o bem deve ser restituído; e (ii) enquanto no arrendamento mercantil, o valor da contraprestação engloba não só o uso e gozo do bem, mas também os custos do financiamento lato sensu e a amortização; na locação, o valor do aluguel se refere a contraprestação apenas pelo uso e gozo do bem. O financiamento stricto sensu é uma operação de crédito, na qual uma pessoa entrega montante ou pecúnia a outra a título de empréstimo oneroso por determinado tempo. O arrendamento mercantil também não se enquadra nesse conceito, haja vista não ocorrer qualquer transferência de pecúnia do arrendador ao arrendatário, mesmo que escrituralmente. Pelo fato de a transferência ser do próprio bem desejado pelo arrendatário não podemos falar de financiamento, pelo menos num sentido estrito, como operação de crédito nos moldes daquela tributada pelo IOF (IOF-Crédito). Daí o enquadramento, por nós, do arrendamento mercantil como financiamento lato sensu. Tendo em vista a insuficiência da definição legal de arrendamento mercantil para caracterizá-lo satisfatoriamente, propusemos, à luz das normas jurídicas presentes no ordenamento, a construção da definição de um conceito mais abrangente, qual seja, o negócio jurídico realizado no departamento técnico de uma pessoa jurídica estruturado para tal, denominada arrendadora – a qual pode ser sociedade de arrendamento mercantil, banco múltiplo com carteira de arrendamento mercantil ou, somente no caso de lease-back, banco múltiplo com carteira de investimento, de desenvolvimento e/ou de crédito imobiliário, banco de investimento, banco de desenvolvimento, caixa econômica ou sociedade de crédito imobiliário – em que essa arrendadora transfere a outra pessoa – física ou jurídica (ou somente jurídica no caso de lease-back) – denominada arrendatária, o direito de usar e gozar de determinado bem por certo período de tempo mediante contraprestações periódicas, as 21 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo quais correspondem não só a tal direito de usar e gozar, mas também ao custo do financiamento lato sensu e à amortização, e que, por ocasião de seu término, o arrendatário tem a opção de comprar o bem, devolvê-lo ou renovar o contrato. A descaracterização do arrendamento mercantil para uma compra e venda a prazo pode ser dada não só (i) pelo descumprimento do prazo mínimo estipulado no art.8º da Resolução CMN nº 2.309/96, mas também pelo descumprimento das disposições mais relevantes sobre arrendamento mercantil, quais sejam: (ii) limitações de valor, formas de cálculo e condições de pagamento das contraprestações e de outros valores; (iii) opções do arrendatário ao final do contrato; (iv) existência de preço da opção de compra ou critério para sua fixação; (v) existência de departamento técnico para a realização das operações de arrendamento mercantil; (vi) pessoas passíveis de ocupar o pólo da relação jurídica como arrendadoras e arrendatárias. Isso, à luz do §1º do art.11 da Lei nº 6.099/74. Essa possibilidade de descaracterização é fundamental para se definir a competência tributária sobre o fato social, na medida em que a desconsideração provoca transferência da competência tributária que seria dos Municípios (ISS) para os Estados (ICMS). O conceito de arrendamento mercantil se insere no conceito de serviço de qualquer natureza tributável pelo ISS, qual seja, aquele que ocorre quando um prestador possibilita a um tomador, mediante preço, a fruição (lato sensu) ilimitada de um bem material ou imaterial até então inexistente, ou a fruição (lato sensu) limitada de um bem material ou imaterial já existente, exceto o serviço incluído na competência tributária de outro ente da Federação. O art.2º da Resolução CMN nº 2.309/96 traz a obrigação de existência de um departamento técnico próprio para a realização das operações de arrendamento mercantil. Essa previsão legal determinando a existência de tal departamento é a linguagem normativa que obriga a realização de certa conduta por parte de seu destinatário, qual seja, a constituição do referido departamento. Por via de conseqüência, ali será considerado ocorrido, pelo menos nas operações regulares, o fato social que, captado pelo Fisco municipal, tornar-se-á o fato jurídico tributário da prestação do serviço de qualquer natureza arrendamento mercantil. É, pois, fato determinante para caracterizar o critério espacial do ISS no caso do arrendamento mercantil. O valor residual garantido (VRG) é um valor de garantia que o arrendatário deve conferir ao arrendador para que este receba, ao término do contrato, uma quantia mínima final de liquidação do contrato, na hipótese de o arrendatário não optar pela compra do imóvel. É distinto, pois, do valor residual, que é o próprio preço de opção de compra. 22 ISS E ARRENDAMENTO MERCANTIL Alberto Macedo Quando o VRG é pago antecipadamente, em parcelas, integralmente, o arrendador deverá devolver ao arrendatário o valor alcançado na compra e venda realizada com terceiro, só podendo reter o valor correspondente à diferença entre o preço efetivamente pago pelo terceiro e o VRG contratualmente previsto, quando este último tiver sido superior. Isto porque o VRG pago tem a única função de garantir a defasagem que se concretizar entre o preço efetivo de venda (menor valor) ao terceiro e o VRG previsto contratualmente (maior valor). Assim, nesse caso, o VRG pago só vai contribuir para a composição da base de cálculo do ISS na parte que efetivamente ficar com o arrendador. Havendo a compra e venda, seja com o próprio arrendatário, seja com terceira pessoa, e sendo o preço efetivo de compra e venda inferior ao VRG previsto contratualmente, a base de cálculo do ICMS será somente aquele valor efetivamente pago a título de compra e venda e a base de cálculo do ISS vai ser “retificada” para se acrescentar a parte do VRG pago que for utilizada para o arrendador alcançar o VRG previsto contratualmente. Quando o arrendatário opta pela compra do bem, geralmente o correspondente preço vai coincidir com o VRG pago antecipadamente e, portanto, tal valor servirá de base de cálculo do ICMS. Deixemos claro que a base de cálculo do ICMS será sempre o preço de compra efetivamente pago ao arrendador, não havendo qualquer relação dessa base de cálculo com o VRG previsto contratualmente enquanto tal. 23

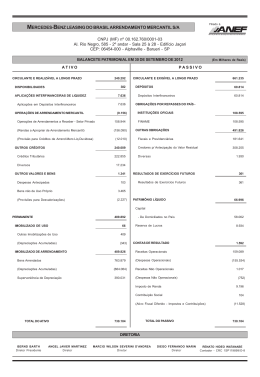

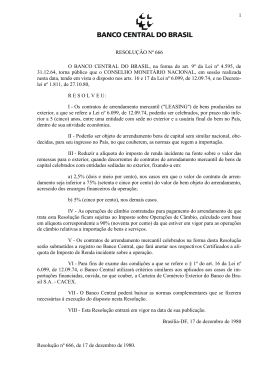

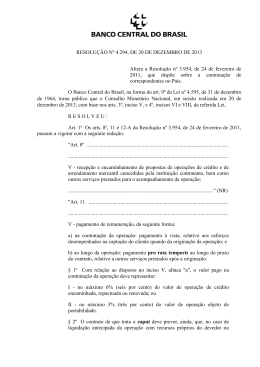

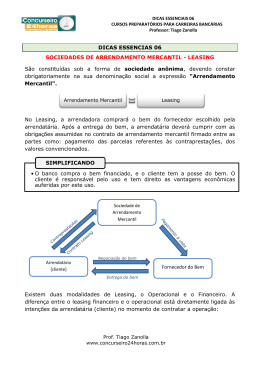

Baixar