Empresa Familiar e Desempenho Econômico-Financeiro: um Estudo Sobre a Configuração da Produção Científica Internacional Autoria: Ieda Margarete Oro, Carlos Eduardo Facin Lavarda RESUMO O estudo objetiva verificar a configuração da produção científica sobre empresa familiar e desempenho econômico-financeiro em periódicos internacionais no período de 2002 a 2012. O universo constitui-se de periódicos internacionais das bases de dados Science Direct (Elsevier), Scopus (Elsevier) e Thomson Reuters Web of Knowledge (ISI). A amostra consistiu de 80 artigos em 40 periódicos. A análise consistiu do exame da teoria de base, temática, instrumento de coleta dos dados e variáveis de desempenho. Constata-se consolidação do tema como um campo de pesquisa em pleno desenvolvimento e contribui para incremento da produção científica por relacionar pontos importantes em âmbito internacional. 1 1 Introdução As organizações empresariais integram um ambiente competitivo e dinâmico. Obter vantagem competitiva é muitas vezes difícil, em função do ambiente empresarial complexo e dinâmico (Mazzi, 2011). Estas dinâmicas não só afetam o desempenho dos negócios, mas também o crescimento e a transição ao longo do tempo (Olhson, Zuiker, Danes, Stafford, Heck & Duncan, 2003). As dificuldades também são agravadas quando as empresas não têm uma compreensão clara dos fatores que afetam o desempenho. No entanto, ao identificar estes fatores que determinam a melhoria do desempenho, elas podem explorar melhor seus recursos e competências, assim como fazer escolhas estratégicas que melhorem sua capacidade de adotar vantagem competitiva (Habbershon, Williams & Macmillan, 2003). Neste ambiente empresarial, um tipo de organização que é objeto frequente de estudos são as empresas familiares. Percebe-se uma tendência de estudos ligados a empresa familiar se consolidando na literatura internacional. Por exemplo, na base da Scopus, a inserção das palavras Family Firms no título de artigos resultou em 405 (2002 a 2012), sendo apenas 7 em 2002 para 88 em 2011 e 63 em 2012. Na concepção de Chrisman, Chua e Sharma (2005), os pesquisadores reconhecem a importância de estudos de negócios de família, mas destacam a necessidade de explorar o assunto. Nota-se que pesquisa sobre desempenho de empresas familiares tornou-se uma área cada vez mais central de investigação entre pesquisadores (Sciascia & Mazzola, 2008). Entre os vários fatores que estão associados positivamente ao desempenho do negócio familiar está a estrutura de governança, investigado tanto do ponto de vista teórico quanto empírico (Mazzi, 2011). Estudos empíricos recentes foram realizados por San Martin-Reyna e DuranEncalada (2012) investigaram a relação entre os negócios da família, governança corporativa e desempenho da empresa no México e Giovannini (2010) na Itália com empresas que abriram capital entre 1999 e 2005. Outros estudos avaliaram o desempenho financeiro com outros temas como inovação (Craig, Dibrel & Davis, 2008); estrutura de propriedade (Anderson & Reeb, 2003, Villalonga & Amit, 2006; Maury, 2006; Chung & Chan, 2012); com sucessão e geração (Hillier & Mccolgan, 2009; Cucculelli & Micucci, 2008; Kellermanns & Eddleston,2006; Bennedsen, Nielsen, Perez-Gonzales, & Wolfenzon, 2007). Estudos na linha da influência e envolvimento da família nos negócios (Dyer, 2006; García-Castro & Sharma, 2011; Muñoz-Bullón & Sánchez-Bueno, 2012). Diante do exposto e focalizado neste estudo, torna-se relevante conhecer como as pesquisas em empresa familiar e desempenho estão sendo desenvolvidas, não somente do ponto de vista da contabilidade, mas também sob a configuração da produção científica. Sob tal perspectiva, este estudo busca responder a seguinte questão: Qual a configuração da produção científica sobre empresa familiar e desempenho econômico-financeiro em periódicos internacionais no período de 2002 a 2012? Assim, esta pesquisa tem por objetivo verificar a configuração da produção científica sobre empresa familiar e desempenho econômico-financeiro em periódicos internacionais no período de 2002 a 2012. A relevância de estudos que ligam a empresa familiar e o desempenho é recorrente na literatura internacional (Mazzi, 2011; Gama & Galvão, 2012). A revisão e análise do conhecimento têm como finalidade sistematizar os resultados existentes de forma a proporcionar uma perspectiva do estado-da-arte sobre o tema. Este trabalho apresenta contribuições de forma integrada, com maior abrangência de periódicos de estudos empíricos relacionados à empresa familiar e desempenho econômico-financeiro. Mazzi (2011) ressalta a importância da ligação entre a empresa familiar e o desempenho financeiro para sistematização dos resultados como etapas preliminares para facilitar estudos futuros. 2 2 Empresa familiar e desempenho As empresas familiares são objeto frequente de estudos por se caracterizarem como um tipo de organização considerada única e complexa devido à combinação de família e negócios (Lee, 2006; Lindow, Stubner, & Wulf, 2010). Empresas familiares são, por sua natureza, complicadas pela dinâmica da configuração da concentração de propriedade da família proprietária (Aguilera & Crespi-Cladera, 2012). Naturalmente que os negócios familiares podem ser menos complexos quando de propriedade e gerenciado pelo proprietário, como ocorre nas pequenas empresas, ou mais complexos quando da combinação de indivíduos familiares e não familiares, como uma sociedade de irmãos ou outros membros associados como no caso das grandes empresas. A definição de um negócio ou empresa familiar é ponto de discordância entre autores e pesquisadores (Chrisman, Chua, & Sharma, 2005) pela falta de clareza conceitual sobre a fusão da família e negócio (Rantanen & Jussila, 2011). Chua, Chrisman e Chang (2004) ressaltam que o entendimento da definição implica em medir o envolvimento da família na propriedade, gestão e potencial sucessão de não ocorrer de forma conjunta, neste caso, dimensionar as condições suficientes para diferenciar empresas familiares de empresas não familiares. Na sequência a Figura 1 apresenta definições de empresas familiares. Autor Arosa,Iturralde & Maseda Ano 2010 Miller Le Breton-Miller, Lester, & Cannella Jr. 2007 Barth,Gulbrandsen & Schønea 2005 Astrachan, Klein & Smyrnios 2002 McConaughy, Fialko Klein Matthews & 2001 2000 Chua, Chrisman & Sharma 1999 La Porta, Lopez-de-Silanes, & Shleifer Shanker & Astrachan 1999 Donckels & Fröhlich 1991 1996 Definição de empresa familiar Um grande número de ações ordinárias pertence ao fundador ou familiares e membros da família participam ativamente na gestão da empresa. (p. 239, tradução nossa) Vários membros da família participam da gestão (como diretores) ou são proprietários (5 % ou mais da empresa), ao mesmo tempo (p. 837, tradução nossa) Uma pessoa ou família é dona de 33 % das ações da empresa (p.111, tradução nossa). A escala de F-PEC mede a influência da família como variável contínua. (p. 51, tradução nossa). Diretor-presidente da empresa (CEO) é fundador ou um membro da família do fundador. (p. 37, tradução nossa) Soma de percentual de participação da propriedade familiar, gestão e/ou administração de pelo menos 1 ou mais se classificam como um negócio familiar. Soma de (percentagem de propriedade de ações da família) (percentagem de membros da família em conselho de administração) (percentagem de membros da família no conselho de administração) (p. 158, tradução nossa) Uma empresa regida e / ou geridos com a intenção de moldar e buscar a visão da empresa por um capital dominante e coligação controlada por membros da mesma família ou um número pequeno de famílias que mantém a sustentabilidade em várias gerações (p. 25, tradução nossa). Uma pessoa controla 20 % ou mais dos direitos de voto (p.478, tradução nossa) Definição abrangente: controle efetivo da direção estratégica, destina-se a permanecer na família. Definição do intermediária: fundador da empresa / descendentes possuem o controle legal de votação. Definição restrita: várias gerações, família diretamente envolvida na gestão, mais do que um membro da família proprietária em cargos de responsabilidade na gestão. (p. 109, tradução nossa) Os membros da família detém 60% ou mais do capital 3 (p.152) Um dos quatro critérios: (1) de 50 % ou mais da propriedade é constituída por uma única família; (2) 50 % ou mais da propriedade é detida por múltiplos membros de com mais de uma família; (3) um único grupo familiar é efetivamente o controle do negócio; e (4) a alta administração é integrada por pessoas da mesma família. (p. 50, tradução nossa) Ward 1987 Uma empresa que será repassada para a próxima geração da família para gerenciar e controlar. (p. 252, tradução nossa) Figura 1 - Definição de empresa familiar pela literatura Smyrnios, Romanom Tanewski & 1988 Fonte: adaptado de Lindow,C. M. (2013). A strategic fit perspective on family firm performance. Springer Gabler. Entre as definições apresentadas na Figura 1, duas correntes se destacam em relação a definição de empresa familiar: a primeira, trata da relação entre a participação da família e negócios familiares de forma abrangente, enquanto outra corrente, trata desta relação de forma mais restrita. Lindow (2013) ressalta que definições mais amplas permitem a formação de subconjuntos com maior número de empresas do que definições mais restritas. Astrachan e Shanker (2003) observam que o desafio é ainda maior quando se investiga grande quantidade empresas familiares pois nenhuma definição é mensurável e concisa. Conforme pode-se observar no Quadro 1 diversos critérios para indicar a caracterização da empresa familiar, percentual de participação, controle estratégico, envolvimento das gerações, bem como a intenção da família permanecer na empresa. Astrachan e Shanker (2003) aludem que todos esses critérios podem ser importantes para descrever um negócio de família, dependendo do ciclo de vida ou do estágio que se encontra a empresa. A definição pode ocorrer de forma mais ampla, ou de forma mais restrita e o nível de inclusão depende do grau de percepção de envolvimento da família no negócio. Para medir o envolvimento da família na gestão da empresa familiar, Astrachan, Klein e Smyrnios (2002) propõe um método alternativo para avaliar a extensão da influência familiar em qualquer empresa, possibilitando a medição do impacto da família sobre os resultados como sucesso, fracasso, estratégia e operações. O modelo chamado de F-PEC compreende três subescalas: poder, experiência, e cultura. Rutherford, Kuratko e Holt (2008) utilizaram a sub-escala F-PEC para analisar a relação entre negócios familiares e desempenho e encontrou associações com receitas, estrutura de capital e crescimento, no entanto, as relações foram positivas e negativas. Objeto de estudos empíricos estão as relações de propriedade das empresas familiares e não familiares com o desempenho financeiro. Anderson e Reeb (2003) investigaram a relação da posse da empresa familiar com o desempenho e constataram que os acionistas minoritários não são afetados pela propriedade familiar e concluem que a propriedade familiar é uma estrutura organizacional efetiva. Villalonga e Amit (2006) investigaram 508 empresas e constaram que a propriedade familiar agrega valor somente quando o fundador serve como CEO da empresa familiar ou como Presidente com um CEO contratado. Quando descendentes servem como CEOs, o valor da firma é destruído. Chu (2011) estudou 786 empresas da Tailândia, e constatou que a propriedade familiar está associada positivamente com o desempenho da empresa. A associação positiva é forte especialmente quando membros da família servem como CEOs. Outra constatação, investigada por Gonzáles, Colombo e Trujilo (2012) com 523 empresas de médio a grande porte na Colômbia, identificou diferenças significativas no desempenho financeiro entre as empresas familiares e não familiares. O envolvimento da família foi pesquisado em três dimensões (gestão, propriedade e controle) e encontrou um efeito positivo para empresas de pequeno porte e jovens, especialmente quando o fundador é responsável. 4 3 Método de pesquisa A pesquisa empírico-analítica foi realizada em uma perspectiva longitudinal a partir de pesquisa documental, conforme descreve Martins (1994) e Creswell (2007). Para tanto, se apresentam as características da abordagem teórica, temática e metodológica dos artigos que integram este trabalho. O universo do estudo consistiu de pesquisas divulgadas em periódicos internacionais que constam da base de dados Science Direct (Elsevier), Scopus (Elsevier) e Thomson Reuters Web of Knowledge (ISI). Para a seleção dos artigos nas bases de dados, primeiramente filtrouse a expressão “Family Firms” e “Performance” no título do artigo. Nesta pesquisa, retornaram Science Direct (Elsevier) (45), Scopus (Elsevier) (88) e Thomson Reuters Web of Knowledge (ISI) (72) totalizando 205 artigos. Posteriormente, identificou-se artigos que não tinham a palavra Performance no título, mas constava no abstract. Na sequência, revisaramse os títulos dos artigos para conferir os que estavam incluídos duplamente nas bases de dados. Destaca-se que neste filtro, excluíram-se artigos que não tinham o desempenho econômico-financeiro na finalidade da pesquisa. Outro critério adotado, consistiu da inclusão de artigos que tinham característica empírica, ou seja, a investigação por meio de pesquisa de campo. Contudo, o estudo limita-se a sistematizar características da produção científica de empresa familiar e desempenho econômico-financeiro, mas não se observou o fator de impacto do periódico como fator de seleção das revistas, que poderia ter sido um critério de inclusão e exclusão de artigos. Também, foi realizado busca adicional, nas revistas mais reconhecidas em pesquisa de negócios de família, Family Business Review e Journal of Business Family Strategy, embora já estivesse incluído no banco de dados, método utilizado por Mazzi (2011). Após estes procedimentos, a amostra resultou em 80 artigos publicados em 40 periódicos. O período de consulta consistiu de 2002 a 2012. Constatou-se que os estudos apresentam a seguinte configuração demográfica: América do Norte (26); América do Sul (3); Europa (36); África (1); Ásia (11) e Oceania (3). Quanto ao instrumento de coleta dos dados, Bruyne, Herman e Schoutheete (1982, p. 209) mencionam que “apoia-se numa gama de técnicas cada uma das quais satisfazendo as regras próprias de utilização. Várias técnicas podem e devem frequentemente ser empregadas numa mesma pesquisa para compor um feixe de dados ao mesmo tempo [...]”. Neste estudo, verificou-se o instrumento utilizado pelos autores para coletar os dados. Esta informação é importante por se tratar de estudos empíricos. Na próxima seção, a configuração da pesquisa de empresa familiar e desempenho econômico-financeiro quanto aos periódicos publicados e períodos, teoria de base, temática, coleta dos dados e indicadores utilizados na medição do desempenho. 4 Descrição e análise dos resultados Nesta seção apresenta-se a descrição e análise dos dados. Destaca-se que 80 artigos foram publicados em 40 periódicos sobre empresas familiares e desempenho econômicofinanceiro nas bases de dados consultadas, referente ao período de 2002 a 2012. Na Tabela 1, nota-se a ampliação do número de periódicos, a partir de 2006 a 2012, os resultados corroboram Mazzi (2011), com maior concentração em 2010-2011, correspondendo a 24 artigos ou 30%. Em estudo de revisão sobre empresas familiares realizado por Lindow (2013) com 123 artigos em três décadas, a maioria (107), foi publicada de 2001 a 2010 [em comparação, 13 entre 1991 e 2000 e 3 entre 1981 e 1990], refletindo a proliferação de interesse científico no desempenho da empresa familiar na última década. Na Tabela 1, o número de artigos analisados por periódico e por período em ordem alfabética. 5 Tabela 1: Número de artigos sobre empresa familiar e desempenho econômico-financeiro publicado em cada periódico por período Periódico 2002-2003 2004-2005 2006-2007 2009 2010-2011 2012 Total Accounting and Finance 1 1 Advanced Management Journal 1 1 African Journal of Business Management 1 1 Asia Pac Journal Manag 1 2 3 Asian Pacific Economic Literature 1 1 1 1 Corporate Governance: an International Review Emerging Markets Review 1 1 Entrepreneurship Theory and practice 1 1 2 1 5 European Financial Management 1 1 Family Business Review 2 5 6 6 1 20 Integrative Busines Economic 1 1 Journal Japanese Int. Economies 1 1 Journal Management Gov 1 1 Journal of American Academy of Business, 1 1 Journal of Banking & Finance 1 1 Journal of Business Family Strategy 5 2 7 Journal of Business Finance & Accounting 1 1 2 Journal of Business Research 2 2 Journal of Business Venturing 1 1 Journal of Corporate Finance 2 2 4 Journal of Empirical Finance 1 1 Journal of Financial Economics 1 1 Journal of International Business Studies 1 1 Journal of Management Studies 1 1 Journal of Small Business Management 1 1 2 1 1 Journal of the European Economic Association 1 1 Journal of The Japanese and Intern. Economies Journal of World Business 1 1 1 3 1 1 International Journal of Economics and Finance Management Accounting Research 1 1 Procedia - Social and Behavioral Sciences 1 1 2 Revista Innovar 1 1 Small Business Economic 1 1 Strategic Entrepreneurship Journal 1 1 Strategic Management Society 1 1 Strategic Mangement Journal 1 1 Swiss Finance Institute Research 1 1 The Journal of Finance 1 1 The Quarterly Journal of Economics 1 1 Universia Business Review 1 1 Total 4 5 18 17 24 12 80 percentual 6% 5% 23% 21% 30% 15% 100% Fonte: dados da pesquisa. Quanto aos periódicos que apresentaram maior quantidade de artigos, constatou-se a Family Business Review com 20 artigos e o Journal of Business Family Strategy com 7 artigos. Entre os periódicos que não tem o escopo de publicar artigos relacionados a empresas familiares, estão Entrepreneurship Theory and practice e Journal of Corporate Finance, com 5 e 4 artigos, respectivamente. Nota-se na Tabela 1, que 30 periódicos publicaram artigos relacionados a empresas familiares e desempenho de forma esporádica. Entre os artigos mais citados pela literatura está Anderson e Reeb (2003), FoundingFamily Ownership and Firm Performance: Evidence fromthe S&P 500 e Villalonga e Amit (2006) intitulado How do family ownership, control and management affect firm value? Os artigos que trouxeram notória contribuição científica foram publicados pelos periódicos Journal The Finance e Journal of Financial Economics, respectivamente. Os estudos 6 enfatizam a relação da propriedade e controle da empresa familiar com o desempenho. Na sequência, a teoria de base utilizada para explicar o desempenho dos estudos. Tabela 2: Teoria de base Teoria Agência RBV Stewardship Contingência Institucional Subtotal Outras teorias Não identificado Total 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2 2 2 9 4 3 4 4 9 2 1 1 1 1 1 2 2 3 1 2 2012 9 1 1 Total 48 6 6 5 2 67 7 6 80 % 60 8 8 6 3 84 9 8 100 Fonte: dados da pesquisa. Com relação à teoria de base, nota-se ênfase para cinco teorias principais que explicam o desempenho da empresa: teoria da agência, visão baseada em recursos (VBR), stewardship, contingência e institucional. Os achados diferem do estudo de Lindow (2013) pela inclusão da teoria institucional. A teoria da agência, segundo Jensen e Meckling (1976) aludem como um acordo entre proprietários (principal) e os gestores (agentes), em que o principal emprega o agente para trabalhar na sua empresa delegando algum poder. O principal fará o monitoramento e a fiscalização para assegurar que tudo seja feito de acordo com sua vontade. A teoria da agência foi empregada por Gonzalez, Combo e Trujilo (2012) para explicar o desempenho de empresas familiares e não familiares com 523 empresas em um estudo longitudinal. Os resultados empíricos mostram diferenças significativas no desempenho financeiro entre os dois tipos de empresas. O envolvimento da família na gestão foi testado em três dimensões diferentes (gestão, propriedade e controle) e encontrou efeito positivo da família para empresas de pequeno porte e jovens, especialmente quando o fundador é responsável pelo processo decisório. Oyadomari (2008, p.12) menciona que a teoria da visão baseada em recursos (VBR) “defende que os recursos são a fonte da vantagem competitiva”. A VBR fornece recursos [ativos, capacidades, informações, conhecimento e processos] e fundamentos teóricos para entendimento da vantagem competitiva da empresa e, neste caso, o desempenho. Num estudo com 199 empresas italianas, Chirico, Sirmon, Sciascia e Mazzola (2011) ressalta que VBR explicou a capacidade e experiência oferecida pela maior participação dos gestores nos ciclos geracionais. No entanto, sem um mecanismo de coordenação, a participação da geração leva ao conflito e resultados negativos. Na concepção de Habbershon e Williams (1999), a VBR fornece um modelo teórico para analisar as relações entre os processos da empresa, ativos, estratégia, desempenho sustentável e vantagem sustentável para a empresa familiar. A teoria Stewardship na concepção de Giovannini (2010) é uma alternativa a teoria da agência. Esta teoria defende que os gestores são mais confiáveis e são menos suscetíveis de desperdiçar recursos, uma vez que agem no interesse da empresa, portanto, visam alcançar maior lucro e retorno aos acionistas. Craig e Dibrel (2006) realizaram estudo com pequenas e médias empresas, sendo 179 não familiares e 217 familiares e constaram que empresas familiares proporcionam e facilitam as condições necessárias para promover inovação na empresa e aumentar o desempenho financeiro, sendo mais eficazes do que as empresas não familiares. Giovannini (2010) investigou uma amostra de 56 empresas italianas que emitiram IPOs entre 1999 e 2005, várias hipóteses foram testadas sobre a interação entre a governança 7 corporativa, propriedade familiar e desempenho. E confirmou hipóteses de contingências, revelando que a estrutura de governança corporativa nas empresas familiares deve adaptar-se ao seu ambiente para melhorar o desempenho (Lindow, Stubner & Wulf, 2010). Zahra e Sharma (2004) ressaltam que pesquisadores de empresas familiares demonstram que na comparação com empresas não familiares, o comportamento do gestor (por exemplo, na estratégia de inovação) é orientado significativamente por aspectos como a cultura ou a orientação empreendora (OE) em longo prazo. As contingências representam variáveis que moderam o efeito de uma característica organizacional no desempenho da empresa [...] (Donaldson, 2001). A teoria da contingência foi examinada por Casillas e Acedo (2007) num estudo bibliométrico sobre a evolução da estrutura intelectual sobre empresas familiares e confirmou existência de relações de contingências entre OE, envolvimento da família e crescimento e sugerem que futuros trabalhos investigassem OE e desempenho numa perspectiva estratégica de ajuste. Lindow, Stubner e Wulf (2010) ressaltam que conceito tradicional de ajuste estratégico (FIT) foi empiricamente validado para empresas familiares. A abordagem institucional contribui muito para o entendimento de como e por que as organizações assumem determinadas formas, já que “busca incorporar em suas proposições a ideia de instituição e de padrões de comportamento, de normas e de valores, de crenças e pressupostos, nos quais se encontram imersos indivíduos, grupo e organizações” (MachadoDa-Silva & Gonçalves, 2001, p.220). Alpay, Bodur, Yilmaz, Cetinkaya e Ankan (2008) em estudo na Turquia com 132 empresas, sendo 3 respondentes em cada empresa de pequeno e médio porte, os resultados indicaram que, entre as dimensões de institucionalização, a transparência tinha o efeito mais forte no desempenho quantitativo e qualitativo da empresa. As demais teorias organizacionais com menos frequência identificadas no estudo são: identidade social e organizacional, cultura organizacional e redes. Na Tabela 3, apresentam-se os temas mais evidenciados pelos estudos. Constatou-se que 29% ou 23 artigos correspondem à propriedade, controle e estrutura de capital. Estudos sobre estrutura de propriedade pode ser conceituada em duas dimensões. Tabela 3: Abordagem temática dos artigos Temáticas Propriedade, controle, estr.capital Influência/envolvimento da família Sucessão e geração Conselho, CEO e Diretores indep. Inovação e competitividade Processo estratégico governança corporativa mobilização de recursos orientação empreendora Sistemas de controles gerenciais Subtotal Outros temas Total ### 2003 2004 2005 2006 2007 2008 2009 ### ### 2012 Total 2 2 0 7 1 1 1 2 3 4 23 2 0 2 1 3 1 2 2 13 2 2 1 3 2 10 1 1 3 2 7 2 1 1 1 5 1 1 1 3 1 2 3 1 1 2 1 1 2 1 1 2 70 10 80 % 29 16 13 9 6 4 4 3 3 3 88 13 100 Fonte: dados da pesquisa. Os estudos a respeito do efeito da sucessão na estrutura de capital ainda é inconclusivo. Os estudos abordam sobre o impacto da sucessão com a estrutura financeira das empresas familiares e baseiam-se principalmente em dados transversais, investigando as diferenças entre a estrutura de capital entre fundador-controlado e os descendentes que controlam empresas familiares. Embora alguns estudos encontraram efeito positivo da sucessão no financiamento da dívida, outros estudos descobriram uma relação negativa entre a sucessão e o financiamento da dívida (Molly, Laveren, & Deloof, 2010). Segundo Gersick, Davis, Hampton e Lansberg (2004), a estrutura de propriedade de uma empresa familiar pode permanecer estática por gerações, porém, depois da primeira 8 geração, a propriedade começa a se tornar cada vez mais diluída. Na maioria dos casos ela recai em um dos três tipos: empresas controladas por proprietários únicos (Proprietário Controlador), por irmãos (Sociedade entre Irmãos) e por um grupo de primos (Consórcio de Primos). Nesta perspectiva, foi publicado A New Perspective on the Developmental Model for Family Business (DMFB) na Family Business Review por Rutherford, Muse e Oswald (2006) com a realização do primeiro teste empírico do modelo de desenvolvimento para negócios de família (DMFB), desenvolvido por Gersick, Davis, Hampton e Lansberg. Os autores identificaram características da empresa familiar e família do proprietário, para melhorar o modelo DMFB. Na análise de regressão hierárquica de 934 empresas, sugerem que o modelo original fornece uma base sólida para a classificação de empresas familiares, mas o modelo modificado com novas variáveis aumenta significativamente e explica melhor a variação no desenvolvimento da empresa familiar. A influência e envolvimento da família na gestão é outra temática abordada que apresentou maior objeto de estudos a partir de 2007. Na análise da longevidade das empresas familiares, pressupõe-se uma relação positiva entre o envolvimento da família e desempenho da empresa (O'boyle, Rutherford, & Pollack, 2010). Chu (2011) em estudo realizado na Tailândia com 786 pequenas, médias e grandes empresas no período de 2002 a 2007, confirmaram que a propriedade e envolvimento da família estão associados ao desempenho positivo, à associação positiva é forte quando membros da família estão na condição de CEOs, gerentes, presidentes ou diretores das empresas; no entanto, a associação torna-se fraca quando membros da família não estão envolvidos na gestão da empresa ou controle. Propriedade e desempenho da empresa são mais fortes nas pequenas e médias empresas do que em grandes empresas. Em estudo de revisão por Rutherford, Kuratko e Holt (2008), dos 23 artigos revistos, nove demonstraram relação positiva entre o envolvimento da família e o desempenho da empresa. Estudos relatam que sociedades familiares listadas em bolsa de valores que possuem propriedade e controle são positivamente e significativamente relacionadas com desempenho de indicadores financeiros e contábeis, mas tem uma menor associação estatística com indicadores de desempenho de mercado ( Anderson & Reeb, 2003; Barontini; Caprio, 2006; Maury, 2006; Miller, Breton-Miller, Lester & Cannella, 2007; Sraer & Thesmar, 2007; Villalonga & Amit, 2006; Allouche, Amann, Jaussaud, & Kurashina, 2008; Andres, 2008; ). Kowaleski, Tavalera e Setyuk (2010) em um estudo longitudinal (1997 a 2005) com 217 companhias Polonesas constataram que as empresas com CEOs da família são capazes de apresentar melhores resultados do que outros CEOS não familiares. No entanto, Chirico et al. (2011) advertem que para perceber os benefícios do envolvimento e empreendedorismo nas empresas familiares é uma questão complicada que afetam sincronização de orientação empresarial (OE), envolvimento geracional e estratégia participativa. Uma característica identificada nos estudos é que 40%, ou seja, 32 artigos da amostra realizaram estudo empírico com empresas familiares e não familiares. Entre os estudos está o de Chrisman, Chua e Litz (2004) intitulado Comparing the agency costs of family and nonfamily Firms: conceptual issues and exploratory evidence na entrepreneurship theory and practice e sugerem que o problema de agência pode ser menos grave nas empresas familiares que nas empresas não familiares. Ainda, com relação às diferenças entre empresas familiares e não familiares, Abdellatif, Mann e Jaussaud (2010) estudaram 759 subsidiárias japonesas em todo mundo para verificar as estratégias de internacionalização de empresas familiares e não familiares e constataram diferenças no comportamento estratégico das empresas familiares e empresas não familiares. Um trabalho com maior abrangência demográfica com 27 países da Europa, MuñozBullón, e Sánchez-Bueno (2012), cujo título, Do family ties shape the performance 9 consequences of diversification? Evidence from the European Union publicado no Journal of World Business envolveu 2.596 empresas, das quais, 78,35% negócios não familiares e 21,65% familiares, constataram que as empresas familiares são mais rentáveis do que as empresas não familiares, quando se envolvem em diversificação de produtos. Em estudo longitudinal na Alemanha, que envolveu um intervalo de tempo de 100 (cem) anos publicado por Ehrhardt, Nowack e Weber (2006) com 124 empresas intitulado Running in the Family The evolution of ownership, control, and performance in German family owned firms, 1903-2003 comparou as empresas familiares e não familiares e analisou variáveis como propriedade, controle, indústrias e desempenho, bem como o impacto do controle entre as transferência de gerações. Os achados indicam que as famílias dificilmente desistem da posse e controle da empresa, mesmo depois de várias gerações. Outro achado é que as empresas familiares parecem superar as empresas não familiares em termos de desempenho, mas é menor quando recai sobre as gerações. Com relação à governança corporativa, percebe-se que é objeto preponderantemente de estudos em grandes empresas. Kim (2006) analisou a relação entre governança corporativa e desempenho, concentrando-se na propriedade familiar e estrutura de capital de 786 empresas Koreanas. Os resultados indicam relação positiva entre a concentração de propriedade familiar e desempenho e é muito mais forte nas empresas chaebol do que nas empresas nãochaebol. Os sistemas de controles gerenciais (SCG) com desempenho foram investigados por Duréndez, Madrid-Guijarro e García-Pérez-de-Lema (2010) e por Speckbacher e Wentges (2012). O primeiro realizou uma pesquisa com 285 pequenas empresas espanholas e os resultados mostram que as empresas familiares: a) têm mais cultura hierárquica e menor grau de utilização SCG do que empresas não familiar e, b) o uso dos SCG têm influência positiva na cultura inovadora e consequentemente no desempenho da empresa familiar. O segundo estudo abordou o impacto da estrutura de governança da empresa no sistema de controle de gestão (SCG). Com base numa amostra de 304 pequenas e médias empresas da Áustria e Alemanha, os resultados evidenciam empiricamente o envolvimento da família na gestão como uma característica de governança corporativa e é um fator contingencial do SCG. Uma característica dos estudos empíricos é o instrumento de coleta de dados utilizados neste tipo de pesquisa. Theóphilo (1998) ressalta que a utilização de testes empíricos teve maior ênfase a partir da década de 1960, com a preocupação dos autores de buscar teorias que explicassem práticas contábeis. A Tabela 4 apresenta os resultados. Tabela 4 : Instrumento de coleta dos dados Instrumento 2002 2003 2004 2005 questionário 2 0 1 0 documental 0 1 1 1 questionário/ documental 0 1 1 1 2006 3 6 2 2007 2 5 0 2008 2009 5 3 4 3 0 2 2010 2011 2012 Total 4 3 4 27 6 10 7 44 1 0 1 9 % 34 55 11 Fonte: dados da pesquisa. Quanto ao instrumento de coleta dos dados, representando mais da metade da amostra, ou seja, 55% empregou pesquisa documental, utilizando base de dados como Economática, Compustat, Osiris (Bureau van djik), entre outras bases (Bonilla, Sepulveda & Carvajal, 2010; Banalieva & Edlleston, 2011; Adams, Almeida & Ferreira, 2009). O questionário é um instrumento muito utilizado nas pesquisas empíricas. Martins e Theóphilo (2007, p.35) mencionam que “para explorar empiricamente um conceito teórico, o pesquisador precisa traduzir a assertiva genérica do conceito em uma relação com o mundo real, baseada em variáveis e fenômenos observáveis e mensuráveis [...]” de forma a operacionalizar. 10 Constatou-se que 34% realizaram pesquisa por questionário com os gestores das empresas familiares e não familiares. Os resultados indicam que 11% utilizaram mais de um instrumento de pesquisa, questionário e documental para analisar o desempenho. Nas pesquisas documentais, a média de anos observados pelo estudo é de aproximadamente cinco anos, sendo mínimo de 1 ano (García-Castro & Sharma, 2011; O'boyle Jr., Pollack & Rutherford, 2011) e máximo de 12 anos (Bocatto, Gisper & Rialp, 2010). A relação das principais variáveis de desempenho econômico-financeiro citado pelas pesquisas. Destaca-se que neste item alguns artigos apresentaram mais de uma variável de desempenho. O Retorno sobre o Ativo (ROA) e Vendas (incluído crescimento das vendas, receita bruta e retorno sobre as vendas) estão entre as variáveis mais citadas. O ROA também foi o indicador mais ressaltado por Mazzi (2011) em estudo de revisão com 23 artigos e O´boyle, Rutherford e Pollack (2010) em estudo de meta análise com 78 artigos. Robins e Wiesema (1995, p.290 apud O´boyle, Rutherford, & Pollack, 2010, p.8, tradução nossa) argumentam que "o uso de ROA, como uma medida de desempenho permite que os resultados da análise possam ser comparados diretamente com um quadro de trabalhos relacionados com tópicos em estratégia". A Tabela 5 indica os resultados. Tabela 5: Variáveis de desempenho econômico-financeiro INDICADOR/ANO 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 ROA 1 1 4 3 3 4 7 7 VENDAS/ROS 1 3 3 6 8 4 4 4 TOBINS Q 1 4 2 2 1 1 1 LUCRO 2 1 3 3 2 2 1 ROE 1 1 1 1 3 2 ATIVO 1 1 2 1 1 1 1 EBITDA 1 1 2 1 PL 1 2 1 2 ROI 3 1 PASSIVO 1 1 1 1 1 FLUXO CAIXA 1 1 1 1 OUTROS 1 2 3 3 6 3 3 3 2012 TOTAL 9 39 4 37 3 15 14 1 10 1 9 1 6 6 4 1 6 4 3 27 Fonte: dados da pesquisa. Anderson e Reeb (2003) testaram variáveis como vendas, Ebitda e Tobins q, e Villalonga e Amit (2006) também utilizaram Tobins q e ROA para análise do desempenho financeiro. Goel, He e Karri (2011) utilizaram o ROA para avaliar o desempenho de 163 grandes empresas na China no período de 2001 a 2005, para testar o efeito de dispersão dos direitos de controle sobre o desempenho da empresa em empresas familiares. Com base nas hipóteses formuladas, aceitou-se que a alta dispersão do controle entre os membros da família está associada com o desempenho positivo da empresa e a posse dos membros da família seria moderada por esta relação positiva. Banalieva e Eddleston (2011) utilizaram o ROA e Retorno sobre as vendas numa pesquisa com empresas familiares e não familiares em um estudo longitudinal (1996 a 2006) para avaliar a influência da liderança no desempenho no contexto de empresas europeias. Os indicadores Tobins q e ROA foram empregados para avaliar o desempenho de 341 pequenas e médias empresas em Taiwan, Chu (2009) constatou que a influência da família e propriedade sobre o desempenho das PME é positiva e significativa. O Ebitda foi empregado juntamente com o ROA e Tobins q por Andres (2008) em estudo documental para avaliar o desempenho de 275 grandes empresas na Alemanha. Miller et al. (2007) analisaram o desempenho de empresas familiares a partir de uma amostra da 11 Fortune 1000, empregaram na avaliação os indicadores Tobins q, vendas, crescimento das vendas, patrimônio total. Yammeesri e Lodh (2004) utilizaram o lucro e vendas como parâmetro de desempenho com empresas familiares e não familiares na Tailândia. Nota-se que alguns estudos fazem uso de outras variáveis de desempenho: Lee (2006) analisou as taxas de crescimento de emprego, pagamentos, renda bruta, e margem de lucro; Chrisman et ai. (2004) crescimento das vendas e Sciascia e Mazzola (2008) crescimento das vendas, crescimento da receita, crescimento do lucro líquido, retorno sobre o crescimento do ativo líquido, dívida/patrimônio líquido, retorno sobre o patrimônio e crescimento de dividendos. 5 Considerações finais Este artigo verificou a configuração da produção científica em periódicos internacionais no período de 2002 a 2012. Apresenta contribuição de forma integrada, com maior abrangência de periódicos de estudos empíricos relacionados à empresa familiar e desempenho econômico-financeiro. O estudo consistiu de 80 artigos publicados em 40 periódicos internacionais. O estudo da ligação entre a empresa familiar e desempenho aborda muitos aspectos que precisam ser mais explorados. Os resultados indicam que o número de artigos publicados nos periódicos nacionais vem crescendo na última década, o que significa uma evolução no campo de pesquisa de empresas familiares. Entretanto, o periódico que apresentou o maior volume de artigos é o Family Businnes Review, representando 25% da amostra. Os resultados deste estudo são similares aos de Lindow (2013) e Mazzi (2011). Quanto à teoria de base mais ressaltada pelos artigos consta a teoria da agência. Na sequência, visão baseada em recursos (VBR) e contingência. Percebe-se que a teoria da agência vem sendo utilizada nos estudos praticamente em todo período de análise, enquanto que a VBR e a teoria da contingência com ênfase nos últimos cinco anos. Além destas, a teoria Stewardship indicada como uma alternativa a teoria da agência (Giovannini, 2010). Quanto à abordagem temática dos artigos, a propriedade, controle e estrutura de capital detêm cerca de 30% da amostra. A abordagem das temáticas possui consonância com teoria de agência para explicar as relações e diferenças significativas no desempenho financeiro na gestão da empresa com empresas familiares e não familiares. Outra abordagem que apresentou uma quantidade significativa de alusões foi o envolvimento e influência da empresa familiar, representando um dos pontos temáticos de maior divergência entre os autores, pelas múltiplas relações que podem apresentar, principalmente quando envolve propriedade, gestão familiar e a relação com variáveis de desempenho. Na avaliação do envolvimento da família nos negócios, dois modelos se destacam o F-PEC (Astrachan, Klein & Smyrnios, 2002) e DMFB (Gersick, Davis, Hampton & Lansberg, 2004). As pesquisas documentais foram as mais utilizadas, a média de anos observados pelos estudos é de aproximadamente cinco anos, sendo mínimo de 1 ano (García-Castro, Sharma, 2011; O'boyle, Pollack & Rutherford, 2010) e máximo de 12 anos (Bocatto, Gisper & Rialp, 2010). Com relação à coleta de dados, percebe-se a relação do questionário com pequenas e médias empresas, pelas características dos estudos evidencia a necessidade de percepção dos respondentes ou pela falta de informações financeiras estruturadas. Quanto as variáveis utilizadas pelos estudos na avaliação do desempenho, o ROA é mais citado, corroborando com outros estudos Mazzi (2011); O´Boyle, Rutherford e Pollack (2010) e Lindow (2013). Constataram-se ainda outras variáveis de avaliação do desempenho, tais como: EBITDA, crescimento das vendas, rentabilidade, retorno sobre o patrimônio (ROE), fator de desempenho, valor adicionado, retorno sobre as vendas, crescimento do emprego, exportação, retorno de ações. 12 Evidencia-se a consolidação do tema como um campo de pesquisa em pleno desenvolvimento e contribui para o incremento da produção científica em empresas familiares e desempenho, por relacionar pontos importantes de sua configuração em âmbito internacional. Recomenda-se para futuras pesquisas sobre o tema, ampliar as bases de dados, o período de análise, incluindo um comparativo de empresas familiares e não familiares, Referências Abdellatif, M., Amann, B., & Jaussaud, J. (2010). Family versus nonfamily business: A comparison of international strategies. Journal of family business strategy, 1(2), 108-116. Adams, R., Almeida, H., & Ferreira, D. (2009). Understanding the relationship between founder–CEOs and firm performance. Journal of empirical Finance,16(1), 136-150. Aguilera, R. V., & Crespi-Cladera, R. (2012). Firm family firms: current debates of corporate governance in family firms. Journal of Family Business Strategy, 3(2), 66-69. Allouche, J., Amann, B., Jaussaud, J., & Kurashina, T. (2008). The impact of family control on the performance and financial characteristics of family versus nonfamily businesses in Japan: a matched‐pair investigation. Family Business Review, 21(4), 315-329. Alpay, G., Bodur, M., Yılmaz, C., Çetinkaya, S., & Arıkan, L. (2008). Performance implications of institutionalization process in family-owned businesses: evidence from an emerging economy. Journal of World Business, 43(4), 435-448. Anderson, R.C., & Reeb, D. M. (2003). Founding-family ownership and firm performance: evidence from the S&P 500. The Journal of Finance, 53 (3), 1301-1328. Andres, C. (2008). Large shareholders and firm performance - an empirical examination of founding-family ownership. Journal of Corporate Finance,14 (4), 431-445. Arosa, B., Iturralde, T., Maseda, A. (2010). Ownership structure and firm performance in non-listed firms: Evidence from Spain. Journal of Family Business Strategy, 1(2), 88-96. Astrachan, J. H., & Shanker, M. C. (2003). Family businesses contribution to the US economy: A closer look. Family business review, 16 (3), 211-219. Astrachan, J.H., Klein, S.R., & Smyrnios, K.X. (2002). The F-PEC Scale of family influence: a proposal for solving the definition problem. Family Business Review, 15(1), 15-45. Banalieva,E.R., & Eddleston, K.A. (2011). Home-region focus and performance of family firms: the role of family vs non-family leaders. Journal of International Business Studies, 42, 1060-1072. Barontini, R., & Caprio, L. (2006). The effect of family control on firm value and performance: Evidence from continental Europe. European Financial Management, 12(5), 689-723. Barth, E., Gulbrandsen, T., Schønea, P. (2005). Family ownership and productivity: The role of owner-management. Journal of Corporate Finance, 11(1/2), 107-127. Bennedsen, M., Nielsen,K.M., Perez-Gonzales,F., & Wolfezon,A. (2007). Inside the family Firm: the role of families in succession decisions and performance, 122 (2), 647-691. Bocatto, E., Gispert,C. & Rialp,J. (2010). Family-owned business Succession: The influence of pre-performance in the nomination of family and nonfamily members: evidence from Spanish Firms. Journal of Small Business Management, 48 (4), 497–523. Bonilla, C.A., Sepulveda, J., & Carvajal, M. (2010). Family ownership and firm performance in Chile: a note evidence. Family Business Review, 23(2), 148- 154. Bruyne, P. de, Herman, J., & Schoutheete, M. (1982). Dinâmica da pesquisa em ciências sociais: os polos da prática metodológica. 3. ed. Rio de Janeiro: Francisco Alves. 13 Casillas, J., & Acedo, F. (2007). Evolution of the intellectual structure of family business literature: A bibliometric study of FBR. Family Business Review, 20(2), 141-162. Chirico,F. , Sirmon, D., Sciascia,S.,& Mazzola, P.(2011). Resource orchestration in family firms: Investigating how entrepreneurial orientation, generational involvement, and participative strategy affect performance. Strategic Entrepreneurship Journal, 5(4), 307-326. Chrisman, J. J., Chua, J. H., & Litz, R. A. (2004). Comparing the agency costs of family and nonfamily firms: conceptual issues and exploratory evidence. Entrepreneurship Theory and Practice, 28(4), 335-354. Chrisman, J. J., Chua, J. H., & Sharma, P. (2005). Trends and directions in the development of a strategic management theory of the family firm.Entrepreneurship theory and practice, 29(5), 555-576. Chu, W. (2009). The influence of family ownership on SME performance: evidence from public firms in Taiwan. Small Business Economics, 33(3), 353-373. Chu, W. (2011). Family ownership and firm performance: Influence of family management, family control, and firm size. Asia Pacific Journal of Management, 28(4), 833-851. Chua, J. H., Chrisman, J. J., Sharma, P. (1999). Defining the family business by behavior. Entrepreneurship Theory and Practice, 23(4), 19-39. Chua, J. H., Chrisman, J. J., & Chang, E. P. (2004). Are family firms born or made? An exploratory investigation. Family Business Review, 17(1), 37-54. Chung, H. M., & Chan, S. T. (2012). Ownership structure, family leadership, and performance of affiliate firms in large family business groups. Asia Pacific Journal of Management, 29(2), 303-329. Craig,J., & Dibrell, C. (2006). The Natural environment, innovation, and firm performance: a comparative study. Family Business Review, 19, 275-288, 2006. Craig, J.B., Dibrell, C. & Davis, P. (2008). Leveraging family-based brand identity to enhance firm competitiveness and performance in family businesses. Journal of Small Business Management, 46(3), 351–371. Creswell, J. W. (2007). Projeto de pesquisa: métodos qualitativo, quantitativo e misto. 2. ed. Porto Alegre: Artmed. Cucculelli, M., & Micucci, G. (2008). Family succession and firm performance: evidence from Italian family firms. Journal of Corporate Finance, 14, 17–31. Dyer, W. G. (2006). Examining the family effect on firm performance. Family Business Review, 19 (4), 253-273. Donaldson, L. (2001). The contingency theory of organizations. Sage Publications, Inc. Donckels, R., Fröhlich, E. (1991). Are family businesses really different? European experiences from Stratos. Family Business Review, 4(2), 149-160. Duréndez, A., & Madrid-Guijarro, A., García-Pérez-De-Lema, D. (2010). Innovative culture, management control systems and performance in small and medium-sized Spanish family firms. Revista Innovar Journal, 21(40), 137-153. Ehrhardt, O., Nowak, E., & Weber, F. M. (2006). Running in the family- the evolution of ownership, control, and performance in German family-owned firms 1903-2003. Swiss Finance Institute Research Paper (06-13). Gama, A, P.M., & Galvão, J. M. M. (2012). Performance, valuation and capital structure: survey of family firms. Corporate Governance, 12(2), p. 199-214. García-Castro, R., & Sharma, P. (2011). Family involvement-firm performance link: winning configurations revealed by set-theoretic methods. Universia Business Review, 4, 54-68. Gersick, K. E., Davis, J.A., Hampton, M.M., & Lansberg, I. (2004). De geração para geração: ciclos de vida das empresas familiares. São Paulo: Negócios. 14 Giovannini, R. (2010). Corporate governance, family ownership and performance. Journal of Management & Governance, 14(2), 145-166. Goel, S., He, X., & Karri, R. (2011). Family involvement in a hierarchical culture: effect of dispersion of family ownership control and family member tenure on firm performance in Chinese family owned firms. Journal of Family Business Strategy, 2(4), 199-206. González, G., Combo, C., & Trujilo, M.A. (2012).Family firms and financial performance: The cost of growing. Emerging Markets Review, 13, p. 626-649. Habbershon,T.G., Williams, M., & Macmillan, I. C. (2003). A unified systems perspective of family firm performance. Journal of Business Venturing, 18, 451-465. Habbershon,T.G., & Williams, M. A. (1999). Resource-based framework for assessing the strategic advantages of family firms. Family Business Review, 12, 1-26. Hillier,H., & Mccolgan,P. (2009). Firm performance and managerial succession in family managed firms. Journal of Business Finance & Accounting, 36(3-4), 461-484. Jensen, M. C., & Meckling, W. H. (1976). Theory of the Firm: Managerial Behavior, Agency costs and ownership structure. Journal of Financial Economics. 3(4), 305-360. Kellermanns, F.W. & Eddleston, K.A. (2006). A family perspective on when conflict benefits family firm performance. Journal of Business Research, 60, 1048-1057. Kim, E. (2006). The impact of family ownership and capital structures on productivity performance of Korean manufacturing firms: Corporate governance and the “chaebol problem”. Journal of the Japanese and International Economies, 20(2), 209-233. Klein, S. B. (2000). Family businesses in Germany: Significance and structure. Family Business Review, 13(3), 157-182. Kowalewski, O., Talavera, O., & Stetsyuk, I. (2010). Influence of family involvement in management and ownership on firm performance: evidence from Poland. Family Business Review, 23(1), 45– 59. La Porta, R., Lopez-de-Silanes, F., & Shleifer, A. (1999). Corporate ownership around the world. Journal of Finance, 54(2), 471-517 Lee, J. (2006). Family firm performance: Further evidence. Family Business Review, 19(2), 103-114. Lindow, C. M., Stubner, S., & Wulf, T. (2010). Strategic fit within family firms: The role of family influence and the effect on performance. Journal of Family Business Strategy, 1(3), 167-178. Lindow,C. M. (2013). A strategic fit perspective on family firm performance. Springer Gabler. Machado-Da-Silva, C. L., & Gonçalves, S. A. (2001). Nota técnica: a teoria institucional. In: Clegg, S. R. et al. Handbook de estudos organizacionais: modelos e novas questões em estudos organizacionais. São Paulo: Atlas, 1, 220-226. Martins, G. A. (1994). Manual para elaboração de monografias e dissertações. São Paulo: Atlas. Martins, G. A. & Theóphilo, C. R. (2007). Metodologia da investigação científica para ciências sociais e aplicadas. São Paulo: Atlas. Maury, B. (2006). Family ownership and firm performance: Empirical evidence from Western European corporations. Journal of Corporate Finance, 12, 321-341. Mazzi, C. (2011). Family business and financial performance: current state of knowledge and future research challenges. Journal of Business Strategy Family, 2, 166-181. McConaughy, D. L., Matthews, C. H., Fialko, A. S. (2001). Founding family controlled firms: Performance, risk, and value. Journal of Small Business Management, 39(1), 31-50. Miller, D., Le Breton-Miller, I., Lester, R. H., & Cannella Jr., A. A. (2007). Are family firms really superior performers?. Journal of Corporate Finance, 13(5), 829-858. 15 Molly, V., Laveren, E., & Deloof, M. (2010). Family business succession and its impact on financial structure and performance. Family Business Review,23(2), 131-147. Muñoz-Bullón, F., & Sánchez-Bueno, M. J. (2012). Do family ties shape the performance consequences of diversification? Evidence from the European Union. Journal of World Business, 47(3), 469-477. O’boyle, Jr., E. H., Rutherford, M.W. & Pollack, J.M. (2010). Examining the relation between ethical focus and financial performance in family firms: an exploratory study. Family Business Review, 23(4), 310-326. Olhson, P.D., Zuiker, V.S., Danes, S.M., Stafford, K., Heck, R.K.Z., & Duncan, K.A. (2003). The impact of the family and the business on Family business sustainability. Journal of Business Venturing, 18, 639-666. Oyadomari, J.C. Uso do sistema de controle gerencial e desempenho: um estudo em empresas brasileiras sob a ótica da VBR. 2008. 138 f. Tese (Doutorado, Programa de Pós-Graduação em Ciências Contábeis) – Universidade de São Paulo, 2008. Rantanen, N., & Jussila, I. (2011). F-CPO: A collective psychological ownership approach to capturing realized family influence on business.Journal of Family Business Strategy, 2 (3), 139-150. Rutherford, M. W., Muse, L. A., & Oswald, S. L. (2006). A new perspective on the developmental model for family business. Family Business Review, 19 (4), 317-333. Rutherford, M. W., Kuratko, D. F., & Holt, D. T. (2008). Examining the link between familiness and performance: Can the F‐PEC Untangle the Family Business Theory Jungle?. Entrepreneurship theory and practice, 32(6), 1089-1109. San Martin-Reyna, J. M., & Duran-Encalada, J. A. (2012). The relationship among family business, corporate governance and firm performance: Evidence from the Mexican stock exchange. Journal of Family Business Strategy, 3(2), 106-117. Sciascia, S., & Mazzola, P. (2008). Family involvement in ownership and management: Exploring nonlinear effects on performance. Family Business Review, 21(4), 331-345. Speckbacher, G., & Wentges, P. (2012). The impact of family control on the use of performance measures in strategic target setting and incentive compensation: A research note. Management Accounting Research, 23(1), 34-46. Shanker, M. C., Astrachan, J. H. (1996). Myths and realities: Family businesses' contribution to the US economy: A framework for assessing family business statistics. Family Business Review, 9(2), 107-123. Smyrnios, K., Tanewski, G., Romanom, C. (1998). Development of a measure of the characteristics of family business. Family Business Review, 11(1), 49-60. Sraer, D., & Thesmar,D. (2007). Performance and behavior of family firms: evidence from the french Stock Market. Journal of the European Economic Association, 5(4), 709-751. Theóphilo, C.R. (1998). Algumas reflexões sobre pesquisas empíricas na contabilidade. Caderno de estudos. Fipecafi. São Paulo, 10 (19), 9-15. Villalonga, B., & Amit, R. (2006). How do family ownership, control and management affect firm value?. Journal of Financial Economics, 80 (2), 385-417. Ward, J. L. (1987). Keeping the family business healthy: How to plan for continuing growth, profitability, and family leadership. San Francisco: Jossey-Bass. Yammeesri, J.,& Lodh,S (2004). Is family ownership a pain or gain to firm performance. Journal of American Academy of Business, 4 (1/2), 263-270. 16 Zahra, S. A., & Sharma, P. (2004). Family business research: A strategic reflection. Family Business Review, 17(4), 331-346. 17

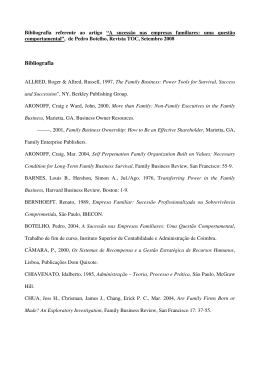

Baixar