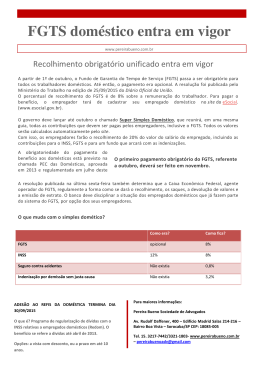

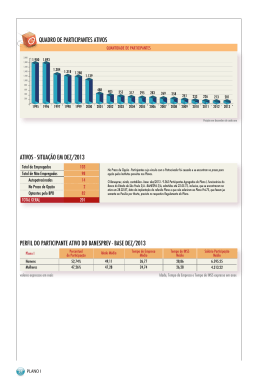

CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): Salário e remuneração Salário é a contraprestação devida ao empregado, pela prestação de seus serviços ao empregador, em decorrência do contrato de trabalho existente entre as partes. É o valor mínimo a ser recebido pelo trabalhador ajustado contratualmente, também denominado "salário básico", "salário-base" ou "salário contratual". É o preço que você acertou para trabalhar. O Salário contratual poderá ser o salário mínimo vigente, o piso salarial da categoria profissional ou qualquer valor acima disso ajustado livremente entre as partes. Remuneração é a soma do salário contratual com outras vantagens e/ou adicionais percebidos pelo empregado, em decorrência do exercício de suas atividades, local de trabalho, jornada diária etc. Exemplo: salário básico mais gorjetas etc. é igual a sua remuneração. Há quem chame de remuneração o "complexo salarial" (salário + outros valores pagos pelo empregador como parcelas indiretas do salário) mais gorjetas (parcela paga por terceiros). Composição da remuneração salário contratual; gorjetas; gratificações contratuais; prêmios; horas-extras; adicional noturno; adicionais de insalubridade e periculosidade; ajudas de custo e diárias de viagem quando excedem a 50% do salário percebido; comissões; e quaisquer outras parcelas pagas habitualmente, ainda que em utilidades, previstas em acordo ou convenção coletiva ou mesmo que concedidas por liberalidade/bondade do empregador. Salário-família Os valores vigentes são dados por uma Portaria do Ministério da Previdência Social, atualmente a Portaria Interministerial MPS/MF nº 407, de 14 de julho de 2011. É um subsídio dado por filho de até 14 anos incompletos ou inválido. Valor do Salário salário- família quem ganha até R$ 573,91 R$ 29,43 de 573,92 até R$ 862,60 R$ 20,74 Quem ganha mais do que R$ 862,60 não ganha salário-família. Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): Descontos A legislação trabalhista autoriza o desconto do empregado apenas quando resultante de adiantamentos, dispositivo de lei ou de contrato coletivo. Entretanto, desde que exista prévia e expressa autorização por escrito do empregado, é possível o desconto salarial, quando em benefício do empregado e dos seus dependentes, para ser integrado em planos de assistência odontológica, médico-hospitalar, de seguro, de previdência privada, ou de entidade cooperativa, cultural ou recreativa associativa dos seus trabalhadores, salvo ficar demonstrada a existência de coação ou de outro defeito que vicie o ato jurídico. Na hipótese de dano causado pelo empregado ao empregador, o desconto somente será legal se esta possibilidade tiver sido acordada entre as partes ou na ocorrência de dolo (má-intenção) do empregado. As hipóteses de desconto por culpa do empregado precisam constar no contrato (acordo entre as vontades). Caracterizam a "culpa" a negligência (não fez o que deveria), a imperícia (fez sem experiência) e a imprudência (fez o que não deveria). Adiantamentos A CLT não determina limite máximo de adiantamento. No entanto, este limite poderá estar estabelecido em regulamento interno da empresa, convenção ou acordo coletivo. A empresa pode adotar um limite máximo de 40% (quarenta por cento) que o empregado pode tirar em adiantamento levando em consideração que o salário que o empregado vai receber no final do mês não poderá ser inferior aos adiantamentos, pois ele precisa cobrir as despesas com habitação e alimentação. Dispositivos de lei e encargos sociais. Fundo de Garantia do Tempo de Serviço (FGTS); Previdência Social (INSS); Imposto de Renda Retido na Fonte (IRRF). FGTS 8% (oito por cento) da remuneração paga ou devida (art. 15 da Lei 8.036/90). Qualquer que seja o seu salário, o empregador deposita 8% do seu salário na conta vinculada do FGTS. Os contratos de menor aprendiz tem alíquota reduzida de 2% (dois por cento) (§7º do art. 15 da Lei 8.036/90). O FGTS não é descontado do empregado! Quem paga é o patrão. O FGTS tem característica de "salário diferido" porque é um dinheiro que você não dispõe imediatamente. Os valores do FGTS são depositados numa conta bancária da Caixa Econômica Federal (Agente Operador dos recursos do FGTS) em nome do empregado, a qual chamamos de "conta vinculada". A intenção é que a cada ano trabalhado o saldo da conta vinculada tenha somado o equivalente a 1 salário mensal do empregado. Os depósitos são corrigidos mensalmente pela TR. O Conselho Curador do FGTS é o órgão responsável pelo controle e fiscalização do recolhimento das contribuições ao FGTS. Para saber se a empresa que você trabalha está regular quanto ao FGTS, basta puxar a Certidão de Regularidade Fiscal do FGTS com o CNPJ da empresa no site: https://webp.caixa.gov.br/cidadao/Crf/FgeCfSCriteriosPesquisa.asp Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): O empregado saca o saldo da conta quando é demitido sem justa causa, mas também pode utilizá-lo como entrada na compra de um imóvel residencial financiado pelo Sistema Financeiro de Habitação (SFH). A cada 2 anos o empregado pode utilizar novamente o FGTS para amortizar seu imóvel financiado. Compõem a base-de-cálculo de incidência do FGTS Salário Saldo de salário Sim Art. 15 da lei 8.036/90 X Decreto 3.048/99, art. 92 Salário-família Salário-maternidade Salário in natura Não Dec. 99.684/90, art. 28 Lei 8.036/90, art. 15 Adicionais de insalubridade, periculosidade, trabalho noturno, por tempo IN INSS/DC n. 86, Cap. de serviço, por transferência de local de trabalho ou de função I, item 15.1 Aviso prévio indenizado (inclusive o previsto na Lei 10.218/01) X Aviso prévio trabalhado Décimo-terceiro salário Décimo-terceiro salário correspondente ao aviso prévio indenizado IN INSS/DC n.86, Cap. I, item 15.1 IN INSS/DC n.86, Cap. I, item 15.1 IN INSS/DC n.86, Cap. I, item 15.3 Férias indenizadas e respectivo adicional constitucional, inclusive o valor correspondente à dobra da remuneração de férias de que trata o art. 137 da CLT Férias normais gozadas na vigência do contrato de trabalho (inclusive o adicional de 1/3) Gratificações ajustadas (expressas ou tácitas) Gorjetas (espontâneas ou compulsórias) Horas-extras Professor Esp. Salomão Soares Lei 8.036/90, art. 15, §6º IN INSS/DC n.86, Cap. I, item 15.1 IN INSS/DC n.86, Cap. I, item 15.1 art. 15 da lei 8.036/90 IN INSS/DC n.86, Cap. I, CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): item 15.1 Indenização referente à dispensa sem justa causa até 30 dias da data base (art. 9º da lei 7.238/84) Art. 15, §6º, lei 8.036/90 IN INSS/DC n.86, Cap. I, item 15.1 IN INSS/DC n.86, Cap. I, item 15.1 Quebra de caixa Repouso semanal remunerado Ressarcimento de despesas pelo uso de veículo do empregado, quando devidamente comprovadas Seguro de vida e acidentes pessoais Vale-transporte recebido na forma da legislação própria Transporte destinado ao deslocamento para o trabalho e retorno, em percurso servido ou não por transporte público Serviço médico, ou odontológico, próprio da empresa ou por ela conveniado, inclusive o reembolso de despesas com medicamentos, óculos, aparelhos ortopédicos, despesas médico-hospitalares e outras similares, desde que a cobertura abranja a totalidade dos empregados e dirigentes da empresa Participação dos lucros ou resultados da empresa, quando paga ou creditada de acordo com lei específica Art. 15, §6º, da Lei 8.036/90 Art. 458, VI, CLT Art. 15, §6º, da Lei 8.036/90 Art. 458, III, CLT Art. 15, §6º, da Lei 8.036/90 Art. 15, §6º, da Lei 8.036/90 *Existem várias outras hipóteses de incidência do FGTS. Se a que você procura não está aqui, mande-nos um email. INSS Tabela de contribuição mensal 1. Segurados empregados, inclusive domésticos e trabalhadores avulsos. TABELA PROGRESSIVA DO INSS VIGENTE Tabela de contribuição dos segurados empregado, empregado doméstico e trabalhador avulso, para pagamento de remuneração a partir de 1º de Janeiro de 2012 Salário-de-contribuição (R$) até R$ 1.174,86 de R$ 1.174,87 até R$ 1.958,10 de R$ 1.958,11 até R$ 3.916,20 Professor Esp. Salomão Soares Alíquota para fins de recolhimento ao INSS (%) 8,00 9,00 11,00 CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): O teto desse desconto sempre é calculado multiplicando a alíquota máxima pelo limite do salário de contribuição, ou seja, R$ 3.916,20 x 11% = R$ 430,78. Isso quer dizer que o máximo que pode ser descontado de qualquer empregado é esse, mesmo que ganhe mais do que R$ 3.916,20. Exemplos de cálculos de INSS: Salário x alíquota = INSS R$ 545,00 x 8% = R$ 43,60 R$ 1.500,00 x 9% = R$ 135,00 R$ 2.000,00 x 11% = R$ 220,00 R$ 3.689,66 x 11% = R$ 405,86 R$ 5.000,00 x 11% = R$ 430,78 R$ 10.000,00 x 11% = R$ 430,78 Ficou claro? Pensa que o governo está sendo bonzinho? Pense de novo: Esse valor do INSS não faz parte da Base de Cálculo do Imposto de Renda Retido na Fonte (IRRF), ou seja, quanto menor o INSS, maior a Base de Cálculo do IRRF cuja alíquota para quem está no teto previdenciário é mais que o dobro da alíquota do INSS, que é 22,5% ou 27,5%, confira na Tabela do IRRF. Compõem a base-de-cálculo de incidência do INSS Salário Saldo de salário Sim IN INSS/DC n. 86, Cap. I, item 15.1 Lei 8.121/91, art. 28, §9º, "a" Decreto 3.048/99, art. 92 Salário-família Salário-maternidade Não Lei 8.121/91, art. 28, §2º IN INSS/DC n. 86, Cap. I, item 15.1 Adicionais de insalubridade, periculosidade, trabalho noturno, por tempo IN INSS/DC n. 86, Cap. de serviço, por transferência de local de trabalho ou de função I, item 15.1 Aviso prévio indenizado (inclusive o previsto na Lei 10.218/01) Salário in natura Aviso prévio trabalhado Décimo-terceiro salário Professor Esp. Salomão Soares Dec. 3.048/99, art. 214, V, "f" Dec. 3.048/99, art. 214, §6º X CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): Décimo-terceiro salário correspondente ao aviso prévio indenizado IN INSS/DC n.86, Cap. I, item 15.3 Férias indenizadas e respectivo adicional constitucional, inclusive o valor correspondente à dobra da remuneração de férias de que trata o art. 137 da CLT Férias normais gozadas na vigência do contrato de trabalho (inclusive o adicional de 1/3) Gratificações ajustadas (expressas ou tácitas) Gorjetas (espontâneas ou compulsórias) Horas-extras Lei 8.212/91, art. 28, §9º, "d" IN INSS/DC n.86, Cap. I, item 15.1 IN INSS/DC n.86, Cap. I, item 15.1 IN INSS/DC n.86, Cap. I, item 15.1 IN INSS/DC n.86, Cap. I, item 15.1 Lei 8.212/91, art. 28, §9º, "e", 9 Indenização referente à dispensa sem justa causa até 30 dias da data base (art. 9º da lei 7.238/84) Quebra de caixa Repouso semanal remunerado Ressarcimento de despesas pelo uso de veículo do empregado, quando devidamente comprovadas Seguro de vida e acidentes pessoais IN INSS/DC n.86, Cap. I, item 15.1 IN INSS/DC n.86, Cap. I, item 15.1 Lei 8.212/91, art. 28, §9º, "s" Art. 458, VI, CLT Transporte destinado ao deslocamento para o trabalho e retorno, em percurso servido ou não por transporte público Lei 8.212/91, art. 28, §9º, "f" Art. 458, III, CLT Serviço médico, ou odontológico, próprio da empresa ou por ela conveniado, inclusive o reembolso de despesas com medicamentos, óculos, aparelhos ortopédicos, despesas médico-hospitalares e outras similares, desde que a cobertura abranja a totalidade dos empregados e dirigentes da empresa Art. 458, IV da CLT e Lei 8.212/91, art. 28, §9º, "q" Vale-transporte recebido na forma da legislação própria Participação dos lucros ou resultados da empresa, quando paga ou Professor Esp. Salomão Soares Lei 8.212/91, CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): creditada de acordo com lei específica art. 28, §9º, "j" *Existem várias outras hipóteses de incidência do INSS. Se a que você estava procurando não está aqui, mande-nos um email. A Receita Federal do Brasil é o órgão responsável pelo controle e fiscalização do recolhimento do INSS. Para verificar se a empresa está regular com o INSS, puxe a certidão negativa com o CNPJ dela no site: http://www010.dataprev.gov.br/cws/contexto/cnd/cnd.html Descontos na RPA / Profissional autônomo ISS: No Recibo de Pagamento de Autônomo (RPA) vem descontado o ISS que é o imposto sobre serviço. A alíquota máxima do ISS é 5% em todo o território nacional. Algumas prefeituras diminuem o ISS de determinadas atividades econômicas (serviços) e, normalmente, a tabela de alíquotas de ISS constam em um decreto municipal que deve ser publicado no Diário Oficial e estar disponível para download no site da prefeitura (se existir) na parte de legislação da Secretaria Municipal de Finanças. Resumindo, o desconto do ISS na RPA pode ser de até 5%, no máximo, conforme a tabela de alíquotas por atividade econômica. Conforme o volume de serviços que o profissional autônomo preste anualmente, poderá ser mais viável fazer a sua inscrição de autônomo na prefeitura para obter um registro e pagar uma taxa fixa anual, caso esta seja inferior ao total de ISS pago no ano. Neste caso, o autônomo terá que informar ao contratante que é registrado na prefeitura e paga o ISS fixo anual apresentando cópia da quitação da taxa e do Cadastro Municipal do Contribuinte (CMC), que pode ter outro nome, como Ficha de Inscrição Cadastral (FIC) etc. Assim, não será descontado o ISS na RPA, mas deverá ter o nº do registro da prefeitura do profissional no cabeçalho da RPA. INSS: Os contribuintes individuais que prestarem serviços a uma ou mais empresas, poderão deduzir, de sua contribuição mensal, o percentual de 45% da contribuição patronal do contratante, efetivamente recolhida ou declarada, limitada a 9% do respectivo salário de contribuição. Esta regra vale, também, para o contribuinte individual que presta serviço a outro contribuinte individual, equiparado a empresa ou a produtor rural pessoa física ou à missão diplomática e repartição consular de carreira estrangeira. Fará jus, também, a esta dedução o contribuinte individual que presta serviço a empresas optantes pelo SIMPLES, à microempresa, a empregador rural pessoa física e jurídica e, ainda, à associação desportiva que mantém equipe de futebol profissional. Em outras palavras, para quem é profissional autônomo, o desconto no Recibo de Pagamento de Autônomo (RPA) é de 20%. No entanto, quem presta serviço a empresa que paga INSS Patronal (inclui-se optantes do SIMPLES NACIONAL) tem direito a um abatimento do seu percentual tal que, no final das contas, seria o mesmo que se aplicasse diretamente uma alíquota de 11%. Observe que, aquele que presta serviço a Entidade Beneficente (isenta totalmente do INSS Patronal) desconta-se 20% e não 11%. Você precisa solicitar do seu contratante um COMPROVANTE DE PAGAMENTO DE CONTRIBUINTE INDIVIDUAL para apresentar à cada outra empresa que você prestar serviço para que possa ser feito o desconto do INSS corretamente, inclusive respeitando o limite a ser descontado. Veja um modelo na página de downloads. IRRF: Na RPA também desconta-se o IRRF conforme o salário-base e a tabela de desconto progressivo conforme explicamos noutro tópico. Se você presta serviço a várias pessoas ou Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): empresas, você deve utilizar o carnê-leão e o imposto complementar, saiba mais em nossa página do Imposto de Renda. O profissional autônomo não tem direito a FGTS, nem salário-família. IRRF Lei 11.482/07, art. 1º. O imposto de renda incidente sobre os rendimentos de pessoas físicas será calculado de acordo com as seguintes tabelas progressivas mensais, em reais: Tabelas Progressivas para o cálculo mensal do Imposto sobre a Renda da Pessoa Física para o exercício de 2012, ano-calendário de 2011. a) nos meses de janeiro a março: Base de cálculo mensal em R$ Alíquota % Parcela a deduzir do imposto em R$ - - De 1.499,16 até 2.246,75 7,5 112,43 De 2.246,76 até 2.995,70 15,0 280,94 De 2.995,71 até 3.743,19 22,5 505,62 Acima de 3.743,19 27,5 692,78 Alíquota % Parcela a deduzir do imposto em R$ - - De 1.566,62 até 2.347,85 7,5 117,49 De 2.347,86 até 3.130,51 15,0 293,58 De 3.130,52 até 3.911,63 22,5 528,37 Acima de 3.911,63 27,5 723,95 Até 1.499,15 b) nos meses de abril a dezembro: Base de cálculo mensal em R$ Até 1.566,61 Tabela Progressiva para o cálculo mensal do Imposto sobre a Renda da Pessoa Física para o exercício de 2013, anocalendário de 2012. Base de cálculo mensal em R$ Alíquota % Parcela a deduzir do imposto em R$ - - De 1.637,12 até 2.453,50 7,5 122,78 De 2.453,51 até 3.271,38 15,0 306,80 De 3.271,39 até 4.087,65 22,5 552,15 Acima de 4.087,65 27,5 756,53 Até 1.637,11 Fonte: http://www.receita.fazenda.gov.br/aliquotas/contribfont.htm Na determinação da base de cálculo sujeita à incidência mensal do imposto de renda poderão ser deduzida: Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): A quantia, por dependente, de: R$ 157,47 (http://www.receita.fazenda.gov.br/aliquotas/tabdependentes.htm) (2012 – ano base 2011) O IRRF não incide sobre o INSS, portanto temos que subtrair ele da base de cálculo também. Para calcular o IRRF você tem que apurar a base de cálculo, multiplicar pela correspondente alíquota e subtrair a parcela à deduzir. Base de Cálculo (BC) = Salário - (nº dependentes x desconto por dependente + INSS) IRRF = BC x alíquota - parcela à deduzir. Exemplos de cálculos de IRRF: a) Salário de R$ 2.500,00 e 2 dependentes: R$ 2.500,00 está na faixa de 11% na tabela do INSS INSS: 2500 - 11% = R$ 275,00 R$ 2.500,00 está na faixa de 15% na tabela do IR. Primeiro vamos calcular a Base de Cálculo (BC) que incidirá o imposto pela fórmula: BC = Salário - (nº dependentes x desconto por dependente + INSS) 2.500 - (2 x 150,69 + 275) = 2500 - 576,38 = 1.923,62 R$ 1.923,62 seria a base de cálculo do IRRF. Agora basta aplicar a fórmula: IRRF = BC x alíquota - parcela a deduzir IRRF: 1.923,62 x 15% - 280,94 = 288,54 - 280,94 = R$ 7,60 b) Salário de R$ 5.000,00 e nenhum dependente: IRRF: (5000 - 405,86) * 27,5% - 692,78 = 1.263,38 - 692,78 = R$ 570,60 Lembre-se do teto previdenciário. O recolhimento do IRRF é feito por meio do DARF com código da receita 0561. Se você deseja saber mais sobre imposto de renda de pessoa física, inclusive dicas valiosas para o profissional autônomo, visite nossa página DIRPF. A Receita Federal do Brasil é responsável pela cobrança e fiscalização dos tributos federais. Se você quiser saber se a empresa que você trabalha está regular perante os tributos federais, puxe a Certidão Conjunta de Débitos Relativos a Tributos Federais e Dívida Ativa da União com o CNPJ da empresa. Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): Faltas ao trabalho Quando um empregado não comparece ao serviço, ele pode, a seu critério, justificar a falta ou não. Cuidado! Seu patrão não é obrigado a tolerar suas faltas mesmo descontando do salário e do período de férias: você simplesmente poderá ser mandado embora "sem justa causa" ou, se as faltas forem muito frequentes, o patrão poderá alegar desídia do empregado e demitir por falta grave "com justa causa". As faltas injustificadas são descontadas do salário e podem influenciar o número de dias de férias que o empregado gozará. Até 5 faltas, sem prejuízo, 30 dias de férias; 6 a 14, 24 dias; 15 a 23, 18 dias; 24 a 32, 12 dias. As faltas justificadas são abonadas pela empresa, não sofrem desconto no salário. As seguintes hipóteses são estabelecidas por lei: 2 dias úteis e consecutivos para falecimento do cônjuge, ascendente, descendente, irmão ou pessoa que viva sob sua dependência econômica; Também no caso de alistamento eleitoral; 3 dias úteis e consecutivos para casamento; 1 dia a cada 12 meses de trabalho para doação de sangue; 5 dias úteis e consecutivos para nascimento de filho (licença paternidade); Período de tempo necessário no cumprimento do serviço militar; provas para vestibular; doença ou acidente de trabalho, devidamente comprovado; licença maternidade; aborto espontâneo; necessário cumprimento à justiça e atrasos decorrentes de acidente de transporte, devidamente comprovados mediante atestado fornecido pela empresa concessionária de transporte. Caso o empregado falte injustificadamente ao trabalho, terá descontado este dia e o seu dia de folga, pois perde o direito ao repouso semanal remunerado, então são 2 (dois) dias do salário. Assim, vai gozar a folga, mas será descontada do salário. Todavia, o dia de folga padrão que é domingo pode ser mudado eventualmente em comum acordo para que não haja prejuízo para nenhuma das partes. Cálculos de uma falta ao trabalho de quem ganha R$ 622,00: Primeiro calculamos quanto custa um dia de trabalho sempre considerando o mês comercial de 30 dias (não importa quantos dias tem o mês em questão): 622/30 = R$ 20,73. Como a falta injustificada tira o direito do repouso semanal remunerado (domingo), então é como se tirasse 2 dias do mês ao invés de um, ou seja, 20,73x2 = R$ 41,47. Se fosse 2 faltas na mesma semana, seriam 3 dias; enquanto que, se fosse 2 faltas uma em cada semana, seriam 4 dias. Horas-extras A duração normal da jornada de trabalho não deverá exceder a 8 horas diárias nem a 44 horas semanais nem a 220 horas mensais, podendo, entretanto, haver compensação de horários e redução de jornada. Para o cálculo da hora-extra, utiliza-se o salário-base (contratual). Observe que após 3 meses as Horas-extras se incorporam ao salário. Se você ganha salário mais comissão (comissionista misto), será utilizado o valor do saláriobase mais a média dos últimos 12 meses do "valor da comissão" + "valor das Horas-extras Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): habituais". Se você é comissionista puro, será utilizada a média das últimas 12 "comissões sobre as vendas" + "Horas-extras habituais". Veja que remuneração envolve outros elementos, portanto não se deve falar que o cálculo da hora-extra é feita em cima da remuneração e nem tão somente pelo salário base, mas como acabamos de explicar aqui. Há várias hipóteses em que o empregado é legalmente obrigado a fazer horas-extras. Existe um limite de 2 horas-extras diárias e 10 semanais, exceto nos casos previstos na legislação de profissões com jornada especial. A hora-extra diurna ocorre entre 5h00min-22h00min de um mesmo dia e corresponde a 50% sobre o valor da hora normal de trabalho (pode ser mais por liberalidade do empregador ou acordo coletivo). A hora-extra noturna ocorre entre 22h00min de um dia e 5h00min do dia seguinte e corresponde a um adicional de 20% em cima dos 50% da hora-extra diurna. Por isso chamamos de adicional noturno. Nos casos dos engenheiros, arquitetos, médicos, dentistas, químicos, agrônomos e veterinários, o adicional noturno será de 25%. Exemplos de cálculos de horas-extras: 1 hora-extra diurna do salário de R$ 5.000,00: Primeiro calcula-se o valor do salário-hora: 5000/220 = R$ 22,72 Depois, calcula-se o valor do adicional da hora-extra diurna: 50% de 22,72 = R$ 11,36 Então, o valor da hora-extra diurna é: 22,72 + 11,36 = R$ 34,08 Você também poderá fazer o cálculo direto: (5000/220) x 1,5 = R$ 34,09 Observe que quando fazemos o cálculo direto poderá haver diferenças de centavos devido a multiplicação de dízimas. Os sistemas de informática geralmente utilizam-se de fórmulas de cálculo direto. 1 hora-extra noturna do salário de R$ 5.000,00: Calcula-se o adicional noturno 20% em cima do salário-hora: 22,72 x 20% = R$ 4,54 Fórmula: (5000/220)*0,2 = R$ 4,54 Então, a hora-extra noturna é: 22,72 + 11,36 + 4,54 = R$ 38,62 (Salário-hora + hora-extra diurna + adicional noturno) 220 é o número máximo de horas que um empregado trabalha por mês. Por isso divide-se o salário por ele para saber qual o valor da hora trabalhada, o salário-hora. Seguindo os mesmos cálculos: 1 hora-extra diurna do salário de R$ 545,00: R$ 3,72 (545/220=2,48; 2,48x1,5 = 3,72) 1 hora-extra noturna do salário de R$ 545,00: R$ 4,22 (2,48x0,2=0,50; 0,50+3,72=4,22) Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): Vale-Transporte (VT) O empregado contribui com 6% do salário-base para custeio do VT que lhe é fornecido pelo contratante independentemente da quantidade dos dias úteis (vales). Para ter direito ao VT, o empregado tem que preencher um formulário solicitando ao empregador informando seu endereço residencial e os serviços e meios de transporte mais adequados ao seu deslocamento residência-trabalho e vice-versa. Nesse formulário o empregado também firma o compromisso de utilizar o VT exclusivamente para o seu deslocamento sob pena de demissão por justa causa, ou seja, o empregado não pode vender seus vales. Os vales não utilizados por razão de falta ao trabalho devem ser devolvidos ou compensados com os fornecidos no mês seguinte. O VT não tem natureza salarial, não se incorpora à remuneração para nenhum efeito. Os vales deverão ser fornecidos antes de iniciar o mês em que serão utilizados. A substituição do VT por dinheiro somente será permitida quando ocorrer falta ou insuficiência de estoque de vales, mas cuidado: neste caso descaracteriza o benefício e o montante pago incorpora ao salário do empregado para toda e qualquer finalidade (descontos legais). Exemplo de desconto para vale-transporte de empregado que utiliza 1 ônibus para ir e outro para voltar que recebe salário-mínimo de R$ 540,00: R$ 545,00 x 6% = R$ 32,70 (valor descontado do empregado) Dias de trabalho em janeiro/2011 = 21 dias. Número e tipo de transporte utilizado no percurso residência-trabalho = 1 ônibus. VT fornecidos = 42 (2 vales por dia) Valor da tarifa = R$ 2,10 Custo total do VT = R$ 88,20 Valor custeado pelo empregador = R$ 55,50 Veja que é vantagem descontar R$ 32,70 para um custo real de R$ 88,20 que o empregado iria arcar sozinho se não fosse o benefício do VT. Há casos em que o salário do empregado é tão alto que não é vantagem, então é recomendado que o empregado não opte pelo VT. Se o empregado tem salário de R$ 2.000,00, o desconto seria de R$ 120,00 enquanto que o custo efetivo seria de R$ 88,20. No entanto, nada impede que o empregador desconte apenas o custo real do VT, ou seja, os R$ 88,20 ao invés de R$ 120,00. Sugerimos que você converse com o pessoal do RH da empresa que você trabalha para não haver confusão na folha de pagamentos. O Vale Transporte foi instituído pela Lei 7.418/85 e regulamentado pelo Decreto 95.247 /87. Férias As férias correspondem ao salário com o adicional do "Terço Constitucional" que equivale ao salário dividido por 3. Se você recebe R$ 1.200,00 o adicional seria de R$ 400,00. Suas férias seriam R$ 1.600,00. Você também pode "vender" 10 dias de férias ao mesmo preço de 1/3 do salário, é o que chamamos de "Abono Pecuniário". Daí, as suas férias seriam de R$ 2.000,00, se o salário fosse R$ 1.200,00 (1200 + 400 + 400). Observe que, no caso do abono pecuniário, o empregado só pode vender férias ao empregador (patrão), não pode vender para outro empregado. O pagamento das férias e do abono pecuniário deve ser feito até 2 dias antes do empregado sair de férias. Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): O pré-requisito das férias é o "período aquisitivo" que chama-se os primeiros 12 meses de trabalho do empregado. Os 12 meses seguintes são chamados de "período de fruição" ou "período de gozo" das férias, ou seja, o empregado deve tirar as suas férias dentro destes 12 meses seguintes sob pena do empregador ter que pagá-las em dobro. Já o pré-requisito do abono pecuniário, é a solicitação por escrito até 15 dias antes do término do período aquisitivo, por direito do empregado. No entanto, nada impede que o empregado solicite o abono antes do fechamento da folha de pagamentos, neste caso facultaria ao empregador conceder ou não, isto é, seria dado de comum acordo. Verbas rescisórias Observe as seguintes hipóteses e suas correspondentes verbas rescisórias: a) Término normal de contrato por prazo determinado de menos de um ano de duração (incluindo os contratos de experiência): saldo de salário; salário-família proporcional; 13º salário proporcional; férias proporcionais; montante do FGTS, recebendo em mãos o que ainda não foi depositado. b) Término normal de contrato por prazo determinado de mais de um ano de duração: saldo de salário; salário-família proporcional; 13º salário proporcional; férias proporcionais; férias vencidas; montante do FGTS, recebendo em mãos o que ainda não foi depositado. c) Rescisão por iniciativa da empresa, sem justa causa, de contrato por prazo determinado, antes do término normal: saldo de salário; salário-família proporcional; 13º salário proporcional; férias proporcionais; férias vencidas, se tiver mais de um ano de serviço na empresa; indenização equivalente a 50% da remuneração a que o empregado teria direito até o final do contrato, se este for registrado pelo art. 479 da CLT; aviso prévio mínimo de 30 dias, se o contrato contiver cláusula de direito recíproco de rescisão antecipada, de acordo com o art. 481 da CLT; montante do FGTS, recebendo em mãos o que ainda não foi depositado; 40% sobre o montante do FGTS. d) Rescisão por iniciativa da empresa, sem justa causa, de contrato por prazo indeterminado: saldo de salário; salário-família proporcional; Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): 13º salário proporcional; férias proporcionais; férias vencidas, se tiver mais de um ano de serviço na empresa; aviso prévio; montante do FGTS, recebendo em mãos o que ainda não foi depositado; 40% sobre o montante do FGTS. e) Rescisão pedida por empregado com menos de um ano de serviço na empresa: saldo de salário; salário-família proporcional; 13º salário proporcional; aviso prévio (concede aviso prévio ao empregador); FGTS relativo ao mês da rescisão, depositado na conta vinculada. f) Rescisão pedida por empregado com mais de um ano de serviço na empresa: saldo de salário; salário-família proporcional; 13º salário proporcional; férias proporcionais; férias vencidas; aviso prévio (concede aviso prévio ao empregador); FGTS relativo ao mês da rescisão, depositado na conta vinculada. g) Dispensa de empregado que cometeu falta grave: saldo de salário; salário-família proporcional; férias vencidas, se tiver mais de um ano de serviço na empresa; FGTS relativo ao mês da rescisão, depositado na conta vinculada. Cálculo do INSS e FGTS Para saber quanto vai ser descontado de INSS, precisa consultar a Tabela de Incidência do INSS. Consulte a Tabela de Incidência do FGTS também. Cálculo do salário do mês incompleto Saldo de salário equivale aos dias que você trabalhou no mês da rescisão. Se você trabalhou 15 dias ou mais, considera-se 1 mês trabalhado. Então, só existe saldo de salário até 14 dias. Considera-se o mês comercial (30 dias) para calcular quanto vale 1 dia de trabalho, ou seja, divida o seu salário por 30 e ache quanto ganha por dia. Depois, multiplique pelos dias trabalhados. Você também pode calcular pela fórmula: SALÁRIO x (DIAS/30). Cálculo do salário-família do mês incompleto O salário-família proporcional também calcula-se assim: SALÁRIO-FAMÍLIA x (DIAS/30). Onde DIAS é a quantidade de dias trabalhados no mês em ambos os casos. Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): Cálculo das férias e 13º proporcionais do ano incompleto Já as férias proporcionais e o 13º proporcional, são proporcionais aos meses trabalhados no ano. A fórmula é: SALÁRIO x (MESES/12). Então, se o empregado trabalhou 5 meses na empresa, tem: SALÁRIO x (5/12). Férias proporcionais é 1/3 disso, ou seja, neste exemplo seria SALÁRIO x (5/12) x (1/3). EXEMPLOS DE CÁLCULOS DE VERBAS RESCISÓRIAS Para uma maior clareza, os números de cada item correspondem aos campos "DISCRIMINAÇÃO DAS VERBAS RESCISÓRIAS" do TRCT quando for o caso. Hipótese "d", admissão em 03/03/2010 e demissão sem justa causa em 06/07/2010 com aviso prévio indenizado, salário de R$ 600,00 e 1 filho menor. Lembre-se que não importa quantos dias tem o mês em questão, para efeito de cálculos trabalhistas é sempre considerado o "mês comercial" que é 30 dias, mesmo que o mês tenha 28 ou 31 dias, sempre será 30. 29) aviso prévio indenizado; Corresponde a um salário = R$ 600,00 30) saldo de salário; 6 dias de julho = (6/30) x 600 = R$ 120 31) 13º salário proporcional; De 03/03 a 06/07 foram 4 meses de trabalho: mar, abr, maio, jun. (4/12) x 600 = R$ 200,00 33) férias vencidas, se tiver mais de um ano de serviço na empresa; Não tem direito, trabalhou menos que um ano. 34) férias proporcionais; (4/12) x 600 x 1/3 = R$ 66,66 36) salário-família proporcional; Ganhando 600, pela tabela, o valor integral seria R$ 20,73. (6/30) x 20,73 = R$ 4,14 montante do FGTS, recebendo em mãos o que ainda não foi depositado; Estimamos que deveria ter na conta 8% de mar, abr e maio porque o pagamento do FGTS via GFIP é todo dia 7 e a data da rescisão foi dia 6: 600 x 8% = R$ 48,00 3 x 48 = R$ 144,00 é o saldo aproximado da conta vinculada, o montante. Nota: É necessário requerer o extrato da conta vinculada na Caixa Econômica Federal para obter o montante real da conta vinculada para a rescisão. Os cálculos acima são meramente didáticos. A empresa terá que efetuar o pagamento da GFIP de junho e, conforme a Tabela de Incidência do FGTS, somado ainda com o FGTS relativo ao aviso prévio indenizado, saldo de salário e o 13º proporcional: Junho: R$ 48,00 Aviso prévio = 600 x 8% = R$ 48,00 Saldo de salário: 120 x 8% = R$ 9,60 13º proporcional = 200 x 8% = R$ 16,00 Total do FGTS: R$ 265,60 Este valor deve estar depositado na conta vinculada via GFIP para o empregado sacar, não aparece no TRCT. 40% sobre o montante do FGTS; R$ 265,60 x 40% = R$ 106,24. Também não aparece no TRCT, é depositado na conta vinculada via GRFC para o empregado sacar. 46) Total bruto 120 + 4,14 + 200 + 66,66 + 600 = R$ 990,80 DEDUÇÕES Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): 47) Previdência Devemos somar todas as verbas rescisórias conforme a Tabela de Incidência de INSS: Aviso prévio indenizado, não (só o trabalhado que incide). Saldo de salário, sim: R$ 120,00 13º salário proporcional, já foi descontado à parte. Férias proporcionais, não incide. Salário família proporcional, não incide. Base de Cálculo: R$ 120,00. Pela Tabela Progressiva, a alíquota é 8%. INSS = R$ 9,60. 48) Previdência 13º salário O 13º salário proporcional é calculado separadamente das demais verbas rescisórias. Seu montante que der deve ser enquadrado na Tabela Progressiva para obtenção da alíquota correspondente. R$ 200,00 é 8%, dá R$ 16,00. 54) Total das deduções = 9,60 + 16 = R$ 25,60. 55) Líquido a receber: 990 - 25,60 = R$ 964,40. Se você apenas deseja conferir se as suas verbas rescisórias estão corretas, confira este link: http://www.calculoexato.com.br/adel/trabalhistas/rescisao/index.asp?calculo=rescisaoCLT Seguro-desemprego Se você trabalhou pelo menos 6 meses, tem direito a 3 meses de seguro-desemprego. Se você trabalhou pelo menos 1 ano, tem direito a 4 meses de seguro-desemprego. Se você trabalhou pelo menos 2 anos, tem direito a 5 meses de seguro-desemprego. Lembre-se que 15 dias ou mais, conta-se como um mês trabalhado; que o aviso-prévio trabalhado ou indenizado conta como mês trabalhado. Então, se você trabalhou 4 meses e 15 dias e recebeu aviso-prévio já tem direito. A empresa é responsável para preparar a documentação para você e dar toda orientação necessária: Carteira de Trabalho (CTPS); Comunicado de Dispensa (CD); Requerimento do Seguro Desemprego e Termo Rescisório do Contrato de Trabalho (TRCT). Você não pode receber seguro-desemprego se já estiver trabalhando em outra empresa, caso contrário poderá ser indiciado por fraude contra a previdência. Não peça para que seu novo patrão "não assine sua carteira agora". Não esqueça que todo mundo tem um motivo para ser desonesto (não pense que é só você), mas se você quer um país honesto, dê seu melhor exemplo! Mais informações em: http://www.mte.gov.br/seg_desemp/default.asp Homologação Sindicato / Delegacia Regional do Trabalho Quando o empregado tem mais de um ano de trabalho, precisa homologar a sua rescisão no sindicato ou na Delegacia Regional do Trabalho (DRT). O sindicato ou o auditor da DRT vai garantir que todos os cálculos das verbas-rescisórias assim como todos os direitos do empregado estão garantidos. Termo de Rescisão do Contrato de Trabalho -TRCT em 04 vias (Recibo da Rescisão); CTPS -com as anotações atualizadas; Aviso Prévio ou Pedido de Demissão; Extrato do saldo do FGTS e GFIPs dos meses que não constem no extrato; GRFC (multa rescisória) -03 vias; CD e Requerimento do Seguro-Desemprego; Atestado de Saúde Ocupacional Demissional; Ato Constitutivo do empregador com alterações feitas; Demonstrativo de parcelas variáveis consideradas para fins de cálculo dos valores devidos na rescisão contratual; Cópia da convenção ou acordo coletivo de trabalho ou sentença normativa aplicáveis. Professor Esp. Salomão Soares CEAP – CENTRO DE ENSINO SUPERIOR DO AMAPÁ Professor: Salomão Soares Turma: Laboratório Contábil – Remuneração Salarial Aluno (a): TRCT: 3 primeiras vias do empregado, 2 p/ movimentar o FGTS e 1 p/ arquivo pessoal. 4ª via do empregador, para arquivo. Qualquer problema ou reclamação importante do empregado deverá ser especificado no verso das 4 vias do TRCT. GRFC: 1ª Via = banco; 2ª Via = empregador e 3ª Via = empregado. O comprovante de entrega deverá ter o carimbo CIEF com os dados do receptor (nº banco, agência e data de entrega) e a autenticação mecânica. A empresa deve arquivar sua via por 30 anos. FUNDAMENTAÇÃO LEGAL DOS ENCARGOS SOCIAIS E IRRF INSS Lei 8.212/91 compilada Portaria Interministerial MPS/MF nº 407, de 14 de julho de 2011 (Tabela do INSS) INSTRUÇÃO NORMATIVA RFB Nº 971, DE 13 DE NOVEMBRO DE 2009 - DOU DE 17/11/2009 ALTERADA Alterada pela IN RFB Nº 1.175, DE 22/07/2011 Alterada pela IN RFB nº 1.080, de 03/11/2010 Alterada pela IN RFB nº 1.071, de 16/09/2010 Alterada pela IN RFB nº 1.027, de 22/04/2010 Alterada pela IN RFB nº 980, de 17/12/2009 Formas de contribuição IRRF Imposto sobre a renda na fonte (Leis, decretos etc.) Tabela Progressiva Mensal do IRRF Tabela de dedução mensal por dependente FGTS Lei 8.036/90 Salário-família http://www.previdenciasocial.gov.br/conteudoDinamico.php?id=25 Portaria Interministerial MPS/MF nº 407, de 14 de julho de 2011 Referências bibliográficas Vianna, Cláudia Salles Vilela. Manual prático das relações trabalhistas / Cláudia Salles Vilela Vianna. - 6. ed. - São Paulo: LTr, 2004. SENAC. DN. Auxiliar de pessoal. Rio de Janeiro, SENAC/DN/DFP, 1992-93. 2 V. II. Inclui bibliografia. Professor Esp. Salomão Soares

Download