Modelagem de volatilidade via modelos GARCH

com erros assimétricos: abordagem Bayesiana

José Augusto Fioruci

SERVIÇO DE PÓS-GRADUAÇÃO DO ICMC-USP

Data de Depósito:

Assinatura:________________________

______

Modelagem de volatilidade via modelos GARCH com

erros assimétricos: abordagem Bayesiana

José Augusto Fioruci

Orientador: Prof. Dr. Ricardo Sandes Ehlers

Dissertação apresentada ao Instituto de Ciências

Matemáticas e de Computação - ICMC-USP, como

parte dos requisitos para obtenção do título de Mestre

em Ciências - Ciências de Computação e Matemática

Computacional. VERSÃO REVISADA

USP – São Carlos

Agosto de 2012

A minha família, em especial aos meus pais,

José Airton Fioruci e Luzia Neuza Dalaqua, pelo

incentivo e o esforço pela minha formação.

Aos meus amigos do laboratório da estatística, pela amizade e apoio.

Agradecimentos

Agradeço primeiramente a Deus por me permitir estudar os mistérios da sua criação

e por ter me concedido saúde e sabedoria para realizar este trabalho.

A minha família, em especial aos meus pais que sempre me ajudam, apoiam e me

incentivam e a quem sempre estarei em dívida.

Ao meu orientador, Ricardo Sandes Ehlers, pela orientação, sugestões e amizade

que contribuíram no meu crescimento e na minha formação acadêmica.

Aos professores Francisco Louzada Neto e Mauricio Enrique Zevallos Herencia,

membros da banca de defesa, pelas valiosas sugestões feitas.

Aos professores Francisco Antonio Rojas Rojas e Marinho Gomes de Andrade Filho,

membros da banda de qualificação, pelas valiosas sugestões feitas.

Aos diversos amigos e colegas do ICMC, em especial aos amigos do laboratório da

estatística.

Aos professores e aos demais funcionários do ICMC pelo excelente convívio.

Por fim, agradeço ao Conselho Nacional de Desenvolvimento Científico e Tecnológico (CNPq) pelo auxilio financeiro concedido para o desenvolvimento deste projeto.

Resumo

A modelagem da volatilidade desempenha um papel fundamental em Econometria.

Nesta dissertação são estudados a generalização dos modelos autorregressivos condicionalmente heterocedásticos conhecidos como GARCH e sua principal generalização

multivariada, os modelos DCC-GARCH (Dynamic Condicional Correlation GARCH).

Para os erros desses modelos são consideradas distribuições de probabilidade possivelmente assimétricas e leptocúrticas, sendo essas parametrizadas em função da assimetria

e do peso nas caudas, necessitando assim de estimar esses parâmetros adicionais aos

modelos. A estimação dos parâmetros dos modelos é feita sob a abordagem Bayesiana

e devido às complexidades destes modelos, métodos computacionais baseados em simulações de Monte Carlo via Cadeias de Markov (MCMC) são utilizados. Para obter

maior eficiência computacional os algoritmos de simulação da distribuição a posteriori

dos parâmetros são implementados em linguagem de baixo nível. Por fim, a proposta

de modelagem e estimação é exemplificada com dois conjuntos de dados reais.

Palavras-chave: series temporais, modelagem de volatilidade, modelos GARCH,

distribuições assimétricas, inferência Bayesiana.

Abstract

The modeling of volatility plays a fundamental role in Econometrics. In this dissertation are studied the generalization of known autoregressive conditionally heteroscedastic (GARCH) models and its main principal multivariate generalization, the DCCGARCH (Dynamic Conditional Correlation GARCH) models. For the errors of these

models are considered distribution of probability possibility asymmetric and leptokurtic, these being parameterized as a function of asymmetry and the weight on the tails,

thus requiring estimate the models additional parameters. The estimation of parameters is made under the Bayesian approach and due to the complexities of these models,

methods computer-based simulations Monte Carlo Markov Chain (MCMC) are used.

For more computational efficiency of simulation algorithms of posterior distribution of

the parameters are implemented in low-level language. Finally, the proposed modeling

and estimation is illustrated with two real data sets.

Keywords: time series, volatility modeling, GARCH models, asymmetric distributions, Bayesian inference.

Sumário

1 Introdução

1

1.1

Motivação . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

1

1.2

Conceitos Básicos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

3

1.2.1

Retornos e Volatilidade . . . . . . . . . . . . . . . . . . . . . . .

3

1.2.2

Métodos de Monte Carlo via Cadeias de Markov . . . . . . . . .

6

1.3

Revisão Bibliográfica . . . . . . . . . . . . . . . . . . . . . . . . . . . .

10

1.4

Apresentação de Capítulos . . . . . . . . . . . . . . . . . . . . . . . . .

14

2 Distribuições Assimétricas

16

2.1

Método Univariado . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

16

2.2

Método Multivariado . . . . . . . . . . . . . . . . . . . . . . . . . . . .

20

2.2.1

Normal

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

22

2.2.2

t-Student . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

23

2.2.3

GED . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

24

3 Modelos GARCH

27

v

SUMÁRIO

vi

3.1

Modelos Univariados . . . . . . . . . . . . . . . . . . . . . . . . . . . .

28

3.2

Modelos Multivariados . . . . . . . . . . . . . . . . . . . . . . . . . . .

32

3.3

Estimação dos Parâmetros . . . . . . . . . . . . . . . . . . . . . . . . .

36

4 Estudo de Simulação

40

5 Aplicação

47

5.1

Modelo Univariado . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

49

5.2

Modelo Multivariado . . . . . . . . . . . . . . . . . . . . . . . . . . . .

53

6 Considerações Finais e Conclusão

59

Bibliografia

61

A Estimativa Bayesiana dos parâmetros dos modelos

66

B Gráficos da simulação a posteriori dos parâmetros do modelo DCCGARCH com erros SST

71

Lista de Figuras

1.1

Petrobrás PN: (a) Gráfico da série, (b) Gráfico dos retornos. . . . . . .

1.2

Petrobrás PN: (a) Autocorrelação nos retornos, (b) Autocorrelação nos

4

quadrados dos retornos. . . . . . . . . . . . . . . . . . . . . . . . . . .

5

2.1

Versão padronizada da distribuição Normal Assimétrica . . . . . . . . .

19

4.1

Gráficos das densidades utilizadas para os erros do modelo GARCH(1,1)

para gerar os dados artificiais: (a) SSN , (b) SST e (c) SSGED

5.1

. . .

41

Série do IBOVESPA de 02/01/2001 até 28/12/2007. (a) Gráfico da série;

(b) Gráfico dos retornos; (c) Gráficos das autocorrelações dos retornos

e (d) Gráfico das autocorrelações do quadrado dos retornos. . . . . . .

5.2

50

A esquerda o histograma dos resíduos com a distribuição de probabilidade dos erros sobreposta e a direita o gráfico qqplot dos resíduos do

modelo com erros SST . . . . . . . . . . . . . . . . . . . . . . . . . . . .

5.3

51

(a) Densidade a posteriori do parâmetro de assimetria (γ) e (b) densidade a posteriori da persistência (α1 + β1 ), para o modelo com erros

SST . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

vii

52

viii

LISTA DE FIGURAS

5.4

Gráfico das volatilidades estimadas pelo modelo GARCH(1,1) com erros

SST e intervalo com 95% de credibilidade.

. . . . . . . . . . . . . . .

52

5.5

Gráficos da série e dos retornos dos índices DAX, CAC40 e NIKKEI. .

53

5.6

Autocorrelações dos retornos (primeira coluna) e dos retornos ao quadrado (segunda coluna) dos índices DAX, CAC40 e NIKKEI. . . . . . .

5.7

54

Histogramas dos resíduos com as respectivas distribuições marginais sobrepostas na coluna esquerda e gráficos qqplots dos resíduos na coluna

da direita: modelo com erros SST . . . . . . . . . . . . . . . . . . . . .

5.8

Densidade a posteriori dos parâmetros de assimetrias (γ) e das persistências (α1 + β1 ) do modelo com erros SST . . . . . . . . . . . . . . . .

5.9

56

57

Gráfico das volatilidades estimadas pelo modelo DCC-GARCH(1,1) com

erros SST e intervalo com 95% de credibilidade. . . . . . . . . . . . . .

58

B.1 Na coluna da esquerda os traços, na centro os gráficos das densidades

aproximadas e na direita o gráfico das autocorrelações da simulação da

distribuição a posteriori dos parâmetros do modelo GARCH(1,1) com

erros SST aplicado ao conjunto de dados univariado do Capítulo 5. . .

72

B.2 Traços da simulação a posteriori, densidades aproximadas e autocorrelações do parâmetro de assimetria e dos parâmetro da volatilidade para a

série DAX. Modelo ajustado: GARCH(1,1) com erros SST ao conjunto

da dados multivariados do Capítulo 5. . . . . . . . . . . . . . . . . . .

73

B.3 Traços da simulação a posteriori, densidades aproximadas e autocorrelações do parâmetro de assimetria e dos parâmetro da volatilidade para

a série CAC40. Modelo ajustado: GARCH(1,1) com erros SST ao conjunto da dados multivariados do Capítulo 5. . . . . . . . . . . . . . . .

74

LISTA DE FIGURAS

ix

B.4 Traços da simulação a posteriori, densidades aproximadas e autocorrelações do parâmetro de assimetria e dos parâmetro da volatilidade para

a série NIKKEI. Modelo ajustado: GARCH(1,1) com erros SST ao conjunto da dados multivariados do Capítulo 5. . . . . . . . . . . . . . . .

75

B.5 Traços da simulação a posteriori, densidades aproximadas e autocorrelações dos parâmetros de correlação e do parâmetro de peso nas caudas.

Modelo ajustado: GARCH(1,1) com erros SST ao conjunto da dados

multivariados do Capítulo 5. . . . . . . . . . . . . . . . . . . . . . . . .

76

Lista de Tabelas

2.1

Razões entre a massa de probabilidade presente a esquerda de −q com

a massa de probabilidade presente a direita de q

4.1

P (X<−q)

P (X>q)

. . . . . . .

20

Porcentagem de vezes que cada modelo foi selecionado pelo critério EAIC

no estudo de simulação. Em destaque a porcentagem de vezes que o

modelo selecionado foi o mesmo utilizado na geração dos dados. . . . .

4.2

44

Porcentagem de vezes que cada modelo foi selecionado pelo critério EBIC

no estudo de simulação. Em destaque a porcentagem de vezes que o

modelo selecionado foi o mesmo utilizado na geração dos dados. . . . .

4.3

45

Porcentagem de vezes que cada modelo foi selecionado pelo critério DIC

no estudo de simulação. Em destaque a porcentagem de vezes que o

modelo selecionado foi o mesmo utilizado na geração dos dados. . . . .

46

5.1

Critérios para seleção dos modelos univariados. . . . . . . . . . . . . . .

49

5.2

Critérios para seleção dos modelos multivariados. . . . . . . . . . . . .

55

A.1 Estimativas do GARCH univariado com erros N . . . . . . . . . . . . .

66

A.2 Estimativas do GARCH univariado com erros SSN . . . . . . . . . . . .

66

A.3 Estimativas do GARCH univariado com erros ST . . . . . . . . . . . . .

67

x

xi

LISTA DE TABELAS

A.4 Estimativas do GARCH univariado com erros SST . . . . . . . . . . . .

67

A.5 Estimativas do GARCH univariado com erros GED. . . . . . . . . . .

67

A.6 Estimativas do GARCH univariado com erros SSGED. . . . . . . . . .

67

A.7 Estimativas do GARCH multivariado com erros N . . . . . . . . . . . .

68

A.8 Estimativas do GARCH multivariado com erros SSN .

. . . . . . . . .

68

A.9 Estimativas do GARCH multivariado com erros ST . . . . . . . . . . . .

69

A.10 Estimativas do GARCH multivariado com erros SST . . . . . . . . . . .

69

A.11 Estimativas do GARCH multivariado com erros GED. . . . . . . . . .

70

A.12 Estimativas do GARCH multivariado com erros SSGED. . . . . . . . .

70

Capítulo 1

Introdução

1.1

Motivação

Modelagem de volatilidade (variância condicional) é de grande interesse em Economia.

Gráficos de dados financeiros mostram que existem períodos mais voláteis do que outros, sendo que esses períodos geralmente estão distribuídos em grupos, sugerindo assim

um grau de dependência no tempo. Outra característica que geralmente esta presente

em séries financeiras, é que, em geral choques negativos tem mais influencia na volatilidade do que choques positivos, caracterizando assim, um certo grau de assimetria na

volatilidade.

Para levar em conta a presença de grupos de volatilidade é necessário a utilização de

modelos heterocedásticos condicionais, ou seja, modelos que consideram que a variância

condicional de uma série temporal não é constante. Diversos modelos para volatilidade

foram propostos na literatura, sendo que os modelos autorregressivos condicionalmente

heterocedásticos (ARCH) propostos por Engle (1982), e sua generalização os modelos

GARCH (Bollerslev 1986), bem como os modelos de volatilidade estocástica (Taylor

1982) são os mais empregados.

1.1 Motivação

2

Variações em diversas séries financeiras podem ser correlacionadas, de forma que a

volatilidade de uma série pode sofrer influencia das volatilidades de outras séries. Com

o intuito de considerar essas correlações na estimação dos modelos GARCH, diversas

extensões multivariadas surgiram na literatura, sendo que os modelos CCC-GARCH

(Constant Conditional Correlation GARCH) proposto em Bollerslev (1990) e DCCGARCH (Dynamic Conditional Correlation-GARCH) propostos simultaneamente em

Engle (2002) e Tse & Tsui (2002) estão entre os mais conhecidos.

Muitas vezes a utilização da distribuição de probabilidade Normal Padrão para os

erros dos modelos GARCH não é suficiente para adequar as características de caudas

pesadas e assimetria dos retornos financeiros. Assim, tanto para os erros dos modelos

GARCH como para os erros dos modelos DCC-GARCH, nesta dissertação é estudado

a utilização de distribuições de probabilidade com caudas mais pesadas do que a distribuição Normal Padrão e também consideramos uma forma de tornar possivelmente

assimétrica (skew) essas distribuições. A estimação é feita sob o enfoque Bayesiano o

que possibilita analisar essas características através da distribuição a posteriori dos parâmetros, uma vez que as distribuições de probabilidade utilizadas são parametrizadas

em função de parâmetros de peso nas caudas e de assimetria.

Na literatura poucos trabalhos surgiram utilizando o enfoque Bayesiano, mesmo

para os modelos univariados. Isto ocorre devido a complexidade desses modelos e ao

custo computacional da utilização de métodos computacionais baseados em simulação de Monte Carlos via Cadeias de Markov (MCMC). Nesta dissertação, os métodos

MCMC são utilizados, mas para obter maior eficiência computacional os algoritmos de

simulação da distribuição a posteriori são implementados em linguagem de baixo nível.

As principais contribuições metodológicas deste trabalho são: o estudo de distribuições possivelmente leptocúrticas e assimétricas para o termo do erro, tanto em modelos

univariados GARCH como nos modelos multivariados DCC-GARCH; abordagem Baye-

3

1.2 Conceitos Básicos

siana para estimação desses modelos; avaliação da adequação de alguns critérios para

seleção entre os modelos aqui estudados através de um estudo de simulação.

1.2

Conceitos Básicos

Nesta seção apresentamos alguns conceitos que serão utilizados nesta dissertação. Os

conceitos relacionados a séries temporais podem ser vistos detalhadamente em Morettin (2008). Um excelente texto introdutório sobre os conceitos relacionados a inferência

Bayesiana e métodos computacionais pode ser encontrado em Lynch (2007). Estudos

mais avançados sobre os algoritmos Amostrador de Gibbs e Metropolis-Hastings podem

ser encontrados em Casella & George (1992) e Chib & Greenberg (1995), respectivamente.

1.2.1

Retornos e Volatilidade

Considere Pt como sendo o preço de um ativo no instante t e pt como sendo o logaritmo

na base e do preço deste ativo (pt = log(Pt )). Assim o log-retorno ou simplesmente,

retorno no instante t, é definido como sendo:

Pt

yt = log

Pt−1

!

= pt − pt−1 .

Como exemplo, a Figura 1.1 (a) apresenta o gráfico da série diária dos fechamentos

da ação da Petrobrás PN, no período de 2 de janeiro de 1995 à 27 de dezembro de

2000, e a Figura 1.1 (b) apresenta o gráfico dos retornos da mesma série.

Pela Figura 1.1 podemos notar algumas das principais propriedades dos retornos,

como por exemplo estacionaridade. Isto faz com que em geral, seja preferível trabalhar

com retornos do que com o preço dos ativos.

4

1.2 Conceitos Básicos

10000 50000

Observações

(a)

0

500

1000

1500

1000

1500

Tempo

0.1

−0.2

Retornos

(b)

0

500

Tempo

Figura 1.1: Petrobrás PN: (a) Gráfico da série, (b) Gráfico dos retornos.

Outra características comum em séries de retornos financeiros consiste na existência

de autocorrelação nos quadrados dos retornos, enquanto que os retornos não possuem

autocorrelação ou em alguns casos possuem autocorrelação apenas nos primeiros lags.

Essa característica é exemplificada na Figura 1.2, onde para a mesma série da Petrobrás,

temos no gráfico (a) as autocorrelações dos retornos e no gráfico (b) as autocorrelações

dos quadrado dos retornos. Observe que no gráfico (a) existe autocorrelação apenas

para o lag 1, enquanto que no gráfico (b) existe autocorrelação para diversos lags.

Considerando uma série de retornos {yt , t = 1, . . . , T }, podemos escrever a distribuição conjunta dos retornos como o produto das distribuições de cada retorno,

condicionado os retornos anteriores:

p(y1 , . . . , yT ) = p(y1 )p(y2 |I2 )p(y3 |I3 ) . . . p(yT |IT ),

(1.1)

5

1.2 Conceitos Básicos

0.6

0.0

ACF

(a)

0

5

10

15

20

25

30

20

25

30

Lag

0.6

0.0

ACF

(b)

0

5

10

15

Lag

Figura 1.2: Petrobrás PN: (a) Autocorrelação nos retornos, (b) Autocorrelação nos

quadrados dos retornos.

sendo It = {yt−1 , yt−2 , . . .} a informação prévia até o instante t.

A variância das distribuições condicionais da equação (1.1) convencionou-se chamar

de Volatilidade e será o objetivo da modelagem. O formato de escrever distribuição

conjunta dos retornos apresentado em (1.1) é muito utilizada nos modelos para volatilidade, pois nessa modelagem sempre estaremos interessados na informação disponível

no instante t com relação ao que ocorreu nos instantes anteriores.

Algumas das características que geralmente são encontradas em séries de retornos

financeiros são:

• Retornos são em geral não autocorrelacionados;

• A distribuição incondicional dos retornos apresenta caudas mais pesadas do que

a distribuição Normal;

6

1.2 Conceitos Básicos

• Os quadrados dos retornos são em geral autocorrelacionados;

• A volatilidade aparece em grupos de maior, ou menor, volatilidade;

• A volatilidade reage de modo diferente a valores positivos e negativos da série;

Os modelos que serão vistos no Capítulo 3 assumirão que a esperança de cada

distribuição condicional da equação (1.1) é zero, enquanto que a variância (volatilidade) é uma função da informação passada.

Ou seja, estes modelos assumi-

rão heterocedasticidade. Para fixar a notação, considere a volatilidade como ht =

V ar(yt |It ) = E(yt2 |It ), sendo It a informação prévia até o momento t, ou seja,

It = (yt−1 , yt−2 , . . . , ht−1 , ht−2 , . . .).

A seguir apresentaremos uma breve descrição de alguns dos principais métodos de

simulação computacional baseados em Monte Carlo via Cadeias de Markov.

1.2.2

Métodos de Monte Carlo via Cadeias de Markov

Suponha que temos interesse em obter características (por exemplo: média e a variância) de uma distribuição a posteriori π(θ|y), mas não podemos obter essa informação

diretamente. Entretanto, suponha que podemos construir uma Cadeia de Markov,

com espaço de estados no espaço paramétrico Θ (conjunto de todos valores possíveis

de θ), que é simples para simular e cuja distribuição de equilíbrio seja dada por π(θ|y).

Por fim, sob algumas condições de regularidade, o Teorema 1.1 garante que podemos

utilizar os valores simulados da cadeia como base para sumarizar características da

posteriori π(θ|y). A demonstração do Teorema 1.1 pode ser encontrada em Tierney

(1994).

Teorema 1.1. Suponha que {Y (t) }M

t=1 é uma Cadeia de Markov irredutível, aperiódica

com núcleo de transição P (., .) e distribuição invariante π. Se P (y, .) é absolutamente

7

1.2 Conceitos Básicos

continua com respeito a π para todo y, então π é a única distribuição invariante de

P(.,.) e para toda função h que toma valores nos reais e integrável em relação a π,

temos

Z

M

1 X

(t)

h(Y ) −→ h(y)π(y)dy,

M t=1

quando M → ∞, q.c.

Recentemente, com a evolução computacional, os métodos de Monte Carlo via Cadeias de Markov (MCMC) vem sendo cada vez mais utilizados, por conta da facilidade

na utilização e pela possibilidade de trabalhar com modelos complexos.

A seguir serão apresentados os dois métodos MCMC mais empregados, o Amostrador de Gibbs e o Metropolis-Hastings.

Amostrador de Gibbs

Considere θ = (θ1 , . . . , θk ) um vetor de variáveis aleatórias. O Amostrador de Gibbs

consiste em um algoritmo para gerar uma Cadeia de Markov da distribuição conjunta π(θ) a partir das distribuições condicionais de θi |θ−i , i = 1, . . . , k, sendo

θ−i = (θ1 , . . . , θi−1 , θi+1 , . . . , θk ).

As distribuições condicionais são obtidas a partir de:

π(θi |θ−i ) = R

π(θ)

∝ π(θ).

π(θ) dθi

Assim, a menos de uma constante, para obter a distribuição condicionais de θi |θ(i) ,

basta considerar apenas os termos da distribuição conjunta π(θ) que dependem de θi .

A seguir é apresentado o esquema do algoritmo Amostrador de Gibbs:

1. Determine valores iniciais para θ (0) e faça j = 0.

8

1.2 Conceitos Básicos

2. Obtenha um novo valor de θ (j+1) a partir de θ (j) , através da geração sucessiva

dos valores:

(j+1)

∼ π(θ1 |θ2 , θ3 , . . . , θk )

(j+1)

∼ π(θ2 |θ1

θ1

θ2

(j)

(j)

(j)

(j+1)

, θ3 , . . . , θk )

(j+1)

, θ2

(j)

(j)

..

.

(j+1)

θk

∼ π(θk |θ1

(j+1)

(j+1)

, . . . , θk−1 )

3. Faça j = j + 1 e volte ao Passo 2.

Os passo 2 e 3 devem ser repetidos até que a distribuição estacionária seja alcançada.

Em geral, as primeiras simulações são descartadas como uma amostra de aquecimento.

Pode-se considerar apenas os últimos valores gerados a cada bloco de k-simulações,

com k > 1.

Observe que não é necessário conhecer a distribuição conjunta, mas é necessário

conhecer as distribuições condicionais completas. Se as distribuições condicionais completas coincidirem com alguma distribuição de probabilidade conhecida na literatura,

então deve-se gerar valores diretamente dessa distribuição. No caso, de uma ou mais

distribuições condicionais completas não coincidirem com alguma distribuição de probabilidade conhecida, pode-se utilizar o algoritmo Metropolis-Hastings para simular da

distribuição conjunta. O algoritmo Metropolis-Hastings é apresentado a seguir.

Metropolis-Hastings

No algoritmo Metropolis-Hastings um valor é gerado de uma distribuição auxiliar (ou

distribuição proposta) e aceito com uma dada probabilidade. Este mecanismo de correção garante a convergência da cadeia para a distribuição de probabilidade de equilíbrio.

9

1.2 Conceitos Básicos

Considerando θ = (θ1 , . . . , θk ), suponha que deseja-se gerar valores da distribuição

conjunta π(θ) e a cadeia esteja no estado θ, um valor θ 0 é gerado de uma distribuição

proposta q(·|θ). Note que a distribuição proposta pode depender do estado atual da

cadeia, por exemplo q(·|θ) poderia ser uma distribuição multivariada centrada em θ.

O esquema geral do algoritmo Metropolis-Hastings é apresentado a seguir:

1. Inicialize o contador j = 0 e determine um valor inicial θ (0) .

2. Gere θ 0 da distribuição proposta q(·|θ (j) ).

3. Gere u ∼ U (0, 1).

4. Se u < p(θ 0 , θ (j) ) então faça θ (j+1) = θ 0 . Caso contrário, faça θ (j+1) = θ (j) .

5. Faça j = j + 1 e volte para o Passo 2.

No passo 4 a probabilidade de aceitação p(θ 0 , θ (j) ) é dada por:

π(θ 0 ) q(θ (j) |θ 0 )

.

p(θ , θ ) = min 1,

π(θ (j) ) q(θ 0 |θ (j) )

(

0

)

(j)

(1.2)

Observe, que a probabilidade de aceitação não depende de constantes normalizadoras,

ou seja, π(θ) pode ser conhecido a menos de uma constante. Os passo 2−5 devem ser

repetidos até que seja obtida a distribuição estacionária π(θ).

Na inferência Bayesiana o algoritmo Metropolis-Hastings é bastante utilizado para

gerar amostras da distribuição a posteriori, neste caso, a distribuição pretendida é

a posteriori π(θ|y) ∝ L(θ)π(θ), sendo L(θ) e π(θ) a função de verossimilhança e a

distribuição a priori de θ, respectivamente. Assim, se considerarmos como distribuição

proposta a priori π(θ), surge um caso especial, no qual a probabilidade de aceitação

10

1.3 Revisão Bibliográfica

apresentada em (1.2) fica resumida na razão de verossimilhanças:

L(θ 0 )

p(θ , θ ) = min 1,

.

L(θ (j) )

(

(j)

)

0

Um caso mais geral do Metropolis-Hastings e que em alguns casos pode ser mais

eficiente computacionalmente, consiste em dividir θ = (θ1 , . . . , θk ) em p

blocos

{θ1 , . . . , θp }, sendo que cada bloco contém um ou mais elementos, assim dentro de

cada iteração teremos o algoritmo aplicado p vezes. Por exemplo, definindo o vetor θ−i = (θ1 , . . . , θi−1 , θi+1 , . . . , θp ) que contém todos os elementos de θ exceto θi ,

suponha que na iteração j + 1 os blocos 1, 2, . . . , i − 1 já foram atualizados, isto é

(j)

(j+1)

θ−i = (θ1

(j+1)

(j)

, . . . , θi−1 , θi+1 , . . . , θp(j) ). Assim, para atualizar a i-ésima componente,

(j)

(j)

um valor θi0 é gerado da distribuição proposta q(·|θi , θ−i ) e este valor candidato é

aceito com probabilidade:

(j)

(j)

(j)

(j)

π(θi0 |θ−i ) q(θi |θi0 , θ−i )

π(θi |θ−i ) q(θi0 |θi , θ−i )

p(θi0 , θi ) = min 1,

(j)

(j)

(j)

(j)

.

(1.3)

Aqui, π(θi |θ−i ) é a distribuição condicional completa do bloco θi .

Note que o Amostrador de Gibbs é um caso especial do algoritmo MetropolisHastings, no qual os elementos de θ são atualizados um de cada vez (ou em blocos),

tomando a distribuição condicional completa como proposta e neste caso, a probabilidade de aceitação é igual a 1.

1.3

Revisão Bibliográfica

Os modelos ARCH (Autoregressive Conditional Heteroskedasticity) foram introduzidos

por Engle (1982) e têm como ideia básica que a volatilidade (variância condicional) em

um instante t não é constante e depende dos retornos passados. Bollerslev (1986) propôs

1.3 Revisão Bibliográfica

11

uma classe de modelos que considera que a volatilidade depende, além dos valores

passados dos retornos, também dos valores passados da volatilidade, estes modelos são

os considerados GARCH (Generalized ARCH ). Os modelos GARCH são considerados

mais parcimoniosos do que os ARCH, no sentido que, em geral descrevem a volatilidade

com menos parâmetros.

Desde a criação dos modelos GARCH diversas extensões multivariadas foram propostas na literatura, uma revisão sobre vários desses modelos pode ser encontrada em

Bauwens et al. (2006). Os modelos multivariados mais utilizados foram propostos pelos

mesmos criadores dos modelos ARCH e GARCH, primeiramente foi proposto o modelo

CCC-GARCH (Constant Conditional Correlation GARCH) em Bollerslev (1990), esse

modelo considera correlação constante ao longo do tempo entre as séries de retornos.

Uma extensão do CCC-GARCH que hoje é mais utilizada é o modelo DCC-GARCH

(Dynamic Conditional Correlation GARCH) o qual foi proposto simultaneamente em

Engle (2002) e Tse & Tsui (2002), este modelo considera que a correlação entre as

volatilidades varia com o tempo através de um processo GARCH. Os modelos CCCGARCH e DCC-GARCH serão apresentados em detalhes na Seção 3.2.

Atualmente vem surgindo algumas abordagens Bayesianas para estimação dos modelos GARCH. Ardia (2006) propõe um algoritmo para estimação Bayesiana do modelo

GARCH(1,1) com erros normais. O algoritmo consiste em amostrar valores da distribuição posteriori conjunta dos parâmetros, construindo assim, uma Cadeia de Markov

para ser utilizada na estimação dos parâmetros. Nos modelos GARCH as condicionais

completas da posteriori, em geral, não coincidem com funções de densidades de probabilidade conhecidas na literatura, e assim, o algoritmo Metropolis-Hastings é utilizado.

Ainda no mesmo artigo, para melhorar o desempenho do algoritmo a amostragem é

feita por uma abordagem sugerida por Nakatsuma (1998), a qual utiliza uma transformação paramétrica e uma aproximação normal.

1.3 Revisão Bibliográfica

12

Devido a evidências na literatura de que muitas séries temporais financeiras tendem

a ter a curtose observada maior do que aquela considerada por um modelo GARCH

com erros normais, Ardia (2008) propõe a estimação Bayesiana do modelo GARCH(1,1)

com erros t-Student através de um algoritmo MCMC. A implementação em R de ambos algoritmos, pode ser encontrada no pacote bayesGARCH (Ardia 2011). Além da

distribuição t-Student, outra distribuição de probabilidade possivelmente leptocúrtica

que vem sendo usada para os erros do modelo GARCH é a GED (Generalized Error

Distribution), que pode ser encontrada na forma univariada e com uma das extensões

multivariada em Gómez et al. (1998).

Uma das preocupações atuais, tem sido com a evidência empírica de assimetria

nos retornos financeiros, não tratada pelos modelos GARCH, isto levou alguns pesquisadores a proporem extensões para o modelo. Nelson (1991) introduziu os modelos

EGARCH (Exponential GARCH), Glosten et al. (1993) introduziram os modelos GJR,

mas uma das extensões que mostrou-se mais promissora foi a APARCH (Asymmetric

Power ARCH) introduzidas por Ding et al. (1993). Os modelos APARCH generalizam

vários modelos GARCH assimétricos, entre eles, os EGARCH e os GJR (veja, Laurent

(2004)).

Outra forma de tratar a assimetria nos retornos através dos modelos GARCH consiste em assumir algum grau de assimetria na distribuição dos erros. Em Pipien (2006)

são revisados diversos métodos para inserir assimetria em qualquer distribuição de probabilidade univariada, continua, unimodal e simétrica. Na literatura o método para

inserir assimetria que vem sendo mais explorado é o proposto em Fernandez & Steel

(1998) para distribuições de probabilidade univariadas e generalizado para as distribuições multivariadas em Bauwens & Laurent (2005). O método de Fernandez e Steel

transforma a distribuição de probabilidade simétrica em uma distribuição possivelmente assimétrica acrescentado apenas um parâmetro, o qual pode ser interpretado

como um parâmetro de assimetria, que no caso igual a 1 torna a distribuição simétrica,

1.3 Revisão Bibliográfica

13

se menor que 1, então a distribuição terá maior massa a esquerda da moda e se maior

que 1 terá maior massa a direita da moda. O método de Fernandez & Steel (1998) e

sua generalização multivarida de Bauwens & Laurent (2005) será explicada em detalhes

no Capítulo 2.

Outras propostas recentes para modelar características não captadas pelos modelos

GARCH usuais são: modelos com mudança de regime estocástica (Markov switching,

Bauwens et al. (2008), Ardia (2009)), e misturas de distribuições para os erros (ver

por exemplo Ausin & Galeano (2007)).

Outra classe de modelos para volatilidade são os modelos de Volatilidade Estocástica

(VE), propostos por Taylor (1982), os quais tem sido uma alternativa aos modelos da

família GARCH. Em alguns casos, estes modelos são conhecidos por modelarem melhor

a volatilidade do que os modelos GARCH (veja, Kim et al. (1998), Barossi-Filho

et al. (2010)), mas são considerados de difícil estimação, isso porque nesses modelos

não é possível obter a função verossimilhança de forma analítica, pois as volatilidades

aparecem como variáveis latentes. Iniciado, por Jacquier et al. (1994) os métodos

MCMC tem sido usados para estimar os parâmetros e as log-volatilidades do modelo

de VE do ponto de vista Bayesiano. Na classe de modelos VE também tem surgido

propostas na literatura para relaxar a hipótese de normalidade dos erros introduzindose distribuições com caudas mais pesadas bem como distribuições assimétricas (ver

por exemplo, Liesenfeld & Jung (2000) e Cappuccio et al. (2004)). A utilização das

distribuições de probabilidade que serão obtidas no Capítulo 2 para os erros dos modelos

VE nos casos univariados e multivariados ficará como proposta futura de pesquisa nesta

dissertação.

1.4 Apresentação de Capítulos

1.4

14

Apresentação de Capítulos

No Capítulo 1 foi apresentada a motivação para o projeto e alguns conceitos básicos,

incluindo uma introdução aos conceitos de retornos e volatilidade em séries temporais e aos principais métodos computacionais baseados em Monte Carlo via Cadeias

de Markov (Amostrador de Gibbs e Metropolis-Hastings). Ainda neste capítulo, também é feita uma revisão bibliográfica de alguns trabalhos referentes a distribuições

assimétricas e modelos GARCH.

O Capítulo 2 define o conceito de simetria em distribuições de probabilidade univariadas e multivariadas e apresenta um método para obter uma generalização possivelmente assimétrica (dependendo do valor do parâmetro de assimetria) dessas distribuições, desde que estas sejam, contínuas e unimodais. O método é então aplicado

a três distribuições de probabilidade comumente utilizadas para os erros dos modelos

GARCH.

Os modelos GARCH, foco do estudo dessa dissertação, são apresentados no Capítulo 3.

Inicialmente, são introduzidos os modelos univariados conhecidos como

GARCH(p,q), em seguida são apresentadas duas de suas generalizações multivariadas, os modelos CCC-GARCH e DCC-GARCH. Ainda, neste capítulo, é apresentado

dois algoritmos para simulação da distribuição a posteriori dos parâmetros do modelo

DCC-GARCH. Lembrando que o modelo DCC-GARCH generaliza o modelo GARCH

univariado e portanto o mesmo algoritmo pode ser utilizado para o GARCH univariado.

No Capítulo 4 é apresentado um estudo de simulação para avaliar se alguns critérios para seleção de modelos conhecidos na literatura são adequados para distinguir

entre os modelos aqui estudados. No Capítulo 5 os modelos estudados são aplicados a

dois conjuntos de dados reais, uma para os modelos univariados e outro para os modelos multivariados, a estimação é feita utilizando uma implementação dos algoritmos

1.4 Apresentação de Capítulos

15

apresentados no Capítulo 3. Estes, então são comparados via critérios de seleção de

modelos e é feita a análise de resíduo para o modelo selecionado.

Por fim, no Capítulo 6 temos as considerações finais e a conclusão da dissertação.

Em seguida, são apresentadas as referências bibliográficas e o Apêndice A com as

estimativas a posteriori de todos os modelos utilizados no Capítulo 5.

Capítulo 2

Distribuições Assimétricas

Neste capítulo apresentaremos o método de Fernandez & Steel (1998) para inserir

assimetria em qualquer função de distribuição de probabilidade contínua, simétrica,

unimodal e definida nos reais. Em seguida apresentaremos o método de Bauwens

& Laurent (2005), o qual generaliza o método de Fernandez & Steel (1998) para as

distribuições multivariadas.

2.1

Método Univariado

Diversas propostas para introduzir assimetria em distribuições simétricas surgiram na

literatura, dentre elas podemos citar, Azzalini (1985), Fernandez & Steel (1998), Branco

& Dey (2001), Azzaline & Capitanio (2003), Jones & Faddy (2003). Mas devido a simplicidade e generalidade neste capítulo nos concentraremos na proposta de Fernandez

& Steel (1998). Neste método os momentos são mais fáceis de serem calculados e não

é necessário obter a função de distribuição acumulada. Ainda, no contexto Bayesiano,

o método facilita a especificação das distribuições a priori separando os efeitos dos

parâmetros de assimetria e de cauda.

16

2.1 Método Univariado

17

Considere p(x) uma função de densidade unimodal, definida na reta e simétrica em

torno do zero. Neste caso, consideramos p(x) simétrica se p(x) = p(−x), para todo

x ∈ R. O método proposto em Fernandez & Steel (1998) é conhecido como método de

escala inversa de fatores. Este obtêm uma função de densidade s(x|γ) a partir de p(x)

a qual é assimétrica e possui o grau de assimetria indexado pelo parâmetro adicional

γ > 0. Quando o valor da variável aleatória é menor que zero então s(x|γ) ∝ p(xγ), caso

contrário, s(x|γ) ∝ p( γx ). A função de densidade de probabilidade s(x|γ) é apresentada

a seguir:

n

o

2

p(xγ)I

(x)

+

p(x/γ)I

(x)

(−∞,0)

[0,∞)

γ + γ −1

2

p(xγ −sign(x) ),

=

γ + γ −1

s(x|γ) =

sendo IA (x) a função indicadora no conjunto A e sign(x) é igual a −1, se x < 0 e igual

a +1 , se x ≥ 0.

Algumas das principais características de s(x|γ) são apresentadas a seguir:

1. Se γ = 1 então obtemos o caso simétrico, isto é, s(x|γ = 1) = p(x).

2. s(x|γ) mantém a mesma moda da p(x). Como p(x) é unimodal e simétrica em

torno do zero, a moda sempre é no zero.

3. A massa de probabilidade a esquerda e a direita de zero é independente de p(x):

γ2

2γ Z ∞

p(x/γ)dx

=

,

P (X ≥ 0) =

1 + γ2 0

1 + γ2

1

P (X ≤ 0) = 1 − P (X ≥ 0) =

,

1 + γ2

P (X ≥ 0)

= γ 2.

P (X ≤ 0)

4. Assimetria a direita (esquerda) corresponde a γ > 1 (γ < 1).

18

2.1 Método Univariado

5. A existência dos momentos de s(x|γ) depende unicamente dos momento absolutos

de p(x). O r-ésimo momento é dado por:

γ r+1 + (−1)r /γ r+1

E(X |γi ) =

Mr ,

γ + 1/γ

r

sendo

Mr = 2

Z ∞

xr p(x) dx

0

(2.1)

o r-ésimo momento absoluto de p(x).

6. A média e a variância são dados por:

µ = M1 (γ − 1/γ)

(2.2)

σ 2 = (M2 − M12 )(γ 2 + 1/γ 2 ) + 2M12 − M2

(2.3)

7. A versão padronizada da função de densidade s(x|γ) é a distribuição de probabilidade da variável aleatória Z = (X − µ)/σ, a qual é dada por:

p(z|γ) = s(zσ + µ|γ)

=

sendo,

z∗ =

dx

= s(zσ + µ|γ)σ

dz

2σ

p(z ∗ ),

γ + γ −1

(2.4)

(zσ + µ)γ, se z < −µ/σ

(zσ + µ)/γ, se z ≥ −µ/σ

(2.5)

e p(z ∗ ) a função de densidade simétrica calculada em z ∗ .

Como exemplo, se aplicarmos o método apresentado em (2.4) na distribuição de

probabilidade Normal Padrão, obtemos:

(2/π)1/2

(x∗ )2

p(x|γ) =

exp

,

γ + γ −1

2

(

)

(2.6)

19

2.1 Método Univariado

sendo, x∗ dado como em (2.5). No caso da função de distribuição simétrica p(x) ser

padronizada temos o segundo momento absoluto será dado por M2 = 1. Neste exemplo

então, temos M2 = 1 e aplicando (2.1) obtemos M1 = (2/π)1/2 . Desta forma, das

expressões (2.2) e (2.3) obtemos a média a variância da versão assimétrica da Normal

Padrão:

µ = (2/π)1/2 (γ − 1/γ)

σ 2 = (γ 2 + γ −1 − 1) − µ2 .

A função de densidade (2.6) será referenciada no texto como SSN (0, 1, γ) (Standard

Skew Normal). A Figura 2.1 apresenta o gráfico dessa distribuição nas versões com

parâmetro de assimetria igual a 1, 0, 0, 7 e 1, 3, sendo respectivamente a versão simétrica, uma versão assimétrica a esquerda e uma versão assimétrica a direita. Observe

0.4

que no caso padronizado a função de densidade não possui moda igual a zero.

0.2

0.0

0.1

p(x|γ)

0.3

γ = 1.0

γ = 0.7

γ = 1.3

−4

−2

0

2

4

x

Figura 2.1: Versão padronizada da distribuição Normal Assimétrica.

A assimetria torna-se mais evidente quando quando comparamos a massa de pro-

20

2.2 Método Multivariado

babilidade presente nas caudas da distribuição. Como exemplo, para a função de

densidade (2.6), a Tabela 2.1 apresenta os valores de P (X < −q)/P (X > q), isto é,

a razão entre a massa de probabilidade presente a esquerda de −q com a massa de

probabilidade presente a direita de q, sendo q ≥ 0. Observe que mesmo com γ = 0, 9,

o que graficamente seria próximo de simetria, a massa de probabilidade presente na

cauda esquerda não é próxima da massa de probabilidade presente na cauda direita.

Note que o valor desta razão aumenta quando aumentamos o valor de q.

Tabela 2.1: Razões entre a massa de probabilidade

presente

a esquerda de −q com a

P (X<−q)

massa de probabilidade presente a direita de q P (X>q) .

γ = 0, 9

γ = 0, 7

2.2

q=1

1,0192

1,0584

q=2

1,5183

4,9009

q=3

3,3238

119,7992

Método Multivariado

O conceito de distribuições simétricas em torno do zero apresentado na Seção 2.1 é

generalizado para distribuições multivariadas na definição a seguir (Bauwens & Laurent

(2005)):

Definição 2.1. Uma distribuição de probabilidade unimodal p(x) definida em Rm ,

com E(X) = 0 e V ar(X) = Im é simétrica se, e somente se, para qualquer x,

p(x) = p(Qx) para qualquer matriz diagonal Q cujos elementos da diagonal são iguais

a 1 ou −1.

Considerando p(x) como na Definição 2.1 o método para inserir assimetria de

Bauwens & Laurent (2005) generaliza para o caso multivariado o método de Fernandez

21

2.2 Método Multivariado

& Steel (1998) apresentado na Seção 2.1. Este método é dado por:

m

Y

!

γi

p(x∗ ),

2

i=1 1 + γi

s(x|γ) = 2

m

(2.7)

sendo, x∗ = (x∗1 , . . . , x∗m )0 , x∗i = xi /γi se xi ≥ 0 e x∗i = xi γi se xi < 0. Os parâmetros

de assimetria são dados por γ = (γ1 , . . . , γm )0 , com γi > 0. Se γi = 1 então a marginal

correspondente é simétrica.

Os momentos de p(x|γ) podem ser obtidos em função dos momentos absolutos das

distribuições marginais de p(x) como em Fernandez & Steel (1998). Isto é,

E(Xir |γi ) =

γir+1 + (−1)r /γ r+1

Mr ,

γi + 1/γi

(2.8)

sendo

Mr = 2

Z ∞

0

xri p(xi ) dxi,

para qualquer r ∈ N.

Em geral, mesmo p(x) sendo padronizada a distribuição resultante s(x|γ) não será

padronizada. Mas desde que o primeiro momento absoluto da distribuição marginal

p(xi ) seja conhecido podemos utilizar a expressão (2.8) para obtermos o vetor de médias

2 0

) de s(x|γ). Como p(x)

µ = (µ1 , . . . , µm )0 e o vetor de variâncias σ 2 = (σ12 , . . . , σm

é padronizada, é fácil ver que M2 = 1, logo da expressão (2.8) temos as médias e as

variâncias de p(x|γ):

µi = E(Xi |γi ) = (γi − γi−1 )M1 ,

σi2 =

γi3 + γi−3

M2 − µ2i = (γi2 + γi−2 − 1) − µ2i ,

γi + γi−1

(2.9)

(2.10)

para i = 1, . . . , m.

Assim, a versão padronizada da função de densidade (2.7) é a distribuição de pro-

22

2.2 Método Multivariado

babilidade do vetor aleatório Z = (Z1 , . . . , Zm )0 , no qual Zi = (Xi − µi )/σi , a qual é

dada por:

p(z|γ) = 2

sendo,

zi∗ =

m

"m

Y

#

γi

σ p(z ∗ ),

2 i

i=1 1 + γi

(zi σi + µi )/γi , se zi ≥ −µi /σi

(zi σi + µi )γi , se zi < −µi /σi .

(2.11)

(2.12)

A seguir aplicaremos o método para as distribuições de probabilidade Normal, tStudent e GED multivariadas. Vale lembrar que para obter o caso univariado das

distribuições a seguir, basta utilizar m = 1.

2.2.1

Normal

A distribuição Normal m-Variada denotada por N (0, Im ) é definida como produto de

m distribuições Normais Padrão N (0, 1), logo possui distribuições marginais N (0, 1).

A distribuição N (0, Im ) é dada por:

m

1X

1

exp

−

x2 .

p(x) =

(2π)m/2

2 i=1 i

(

)

(2.13)

Calculando o momento absoluto da N (0, 1), temos:

2 Z∞

x2i

=

x

exp

−

dxi

i

(2π)1/2 0

2

2

=

.

(2π)1/2

(

M1

)

(2.14)

Logo, substituindo (2.14) em (2.9) obtemos as médias marginais da versão assimétrica da função de densidade (2.13):

µi = (2/π)1/2 (γi − γi−1 ).

23

2.2 Método Multivariado

Para i = 1, . . . , m. As variâncias marginais são obtidas diretamente da expressão

(2.10). Por fim, da expressão (2.11) obtemos a distribuição de probabilidade Normal

Assimétrica e Padronizada (SSN (0, Im , γ), Standard Skew Normal).

p(z|γ) =

2

π

m/2

m

Y

γi σi

2

i=1 1 + γi

!

m

1X

exp −

zi∗ 2 ,

2 i=1

(

)

sendo, zi∗ dado pelas expressões (2.12).

2.2.2

t-Student

Uma generalização multivariada da distribuição t-Student é definida como:

x0 x

Γ((ν + m)/2)

1+

p(x|ν) =

Γ(ν/2)[π(ν − 2)]m/2

ν−2

!−(m+ν)/2

.

(2.15)

Essa distribuição de probabilidade será denotada por ST (0, Im , ν) (Standard tStudent), sendo essa padronizada e com distribuições marginais ST (0, 1, ν). A distribuição ST (0, Im , ν) satisfaz a Definição 2.1 e portanto, podemos aplicar o método

de Bauwens & Laurent (2005).

Calculemos inicialmente o primeiro momento absoluto da distribuição ST (0, 1, ν):

M1

!− ν+1

Z ∞

2

x2i

2Γ((ν + 1)/2)

=

x

1

+

dxi

i

Γ(ν/2)(π(ν − 2))1/2 0

ν−2

=

2Γ((ν + 1)/2) (ν − 2)

Γ(ν/2)(π(ν − 2))1/2 (ν − 1)

√

Γ((ν − 1)/2) ν − 2

√

=

.

Γ(ν/2) π

(2.16)

Substituindo (2.16) na expressão (2.9) temos que o vetor de médias da versão assi-

24

2.2 Método Multivariado

métrica da função de densidade (2.15) são formados pelos elementos:

µi = (γi −

Γ((ν

γi−1 )

√

− 1)/2) ν − 2

√

.

Γ(ν/2) π

Por fim, da expressão (2.12) obtemos a distribuição de probabilidade t-Student

assimétrica e padronizada (SST (0, Im , γ, ν), Standard Skew t-Student).

p(z|γ, ν) =

2

√

π

!m

m

Y

γi σi

2

i=1 1 + γi

!

Γ( ν+m

)

z∗ z∗

2

1

+

Γ( ν2 )(ν − 2)m/2

ν−2

0

!− m+ν

2

,

(2.17)

sendo, σi e zi∗ dado pelas expressões (2.10) e (2.12), respectivamente.

2.2.3

GED

A distribuição GED (Generalized Error Distribution) padronizada é escrita no caso

univariado como:

"

p(x|k) =

Γ(3/k)

Γ(1/k)

#1/2

exp −

h

i

Γ(3/k) 2 k/2

x

Γ(1/k)

2Γ((k + 1)/k)

.

(2.18)

Essa distribuição generaliza a distribuição Normal podendo ter caudas mais leves

(k > 2) ou mais pesadas (k < 2) do que a Normal Padrão (N (0, 1)) e se k = 2 obtemos

a distribuição Normal.

Algumas generalizações multivariadas da distribuição GED foram propostas na literatura, como por exemplo em Gómez et al. (1998) e Giller (2005), mas as marginais

dessas distribuições são difíceis de obter, assim como os momentos absolutos das marginais. Por este motivo, neste trabalho optou-se por utilizar a distribuição conjunta de

m variáveis aleatórias independentes, garantindo assim, que as marginais serão a distribuição apresentada em (2.18). Desta forma, a distribuição de probabilidade conjunta

25

2.2 Método Multivariado

do vetor aleatório X = (X1 , . . . , Xm )0 é dada por:

"

p(x|k) =

Γ(3/k)

Γ(1/k)

#m/2

exp −

h

i

Γ(3/k) k/2

Γ(1/k)

Pm

k

i=1 |xi |

[2Γ((k + 1)/k)]m

(2.19)

.

Como a distribuição (2.18) é padronizada, teremos E(X) = 0 e V ar(X) = Im

e assim podemos utilizar o método de Bauwens & Laurent (2005) para inserir assimetria. Para facilitar a notação referiremos a distribuição GED Multivariada como

GED(0, Im , k) e a distribuição resultante da aplicação do método e padronizada como

SSGED(0, Im , γ, k) (Standard Skew GED).

Calculemos inicialmente o primeiro momento absoluto da distribuição GED(0, 1, k):

Γ(3/k)

= 2

Γ(1/k)

"

M1

"

=

=

Γ(3/k)

Γ(1/k)

#1/2

#1/2

Z ∞

1

Γ(3/k) 2

x exp −

x

2Γ((k + 1)/k) 0

Γ(1/k)

"

#k/2

dx

1

Γ((k + 1)/k)Γ(2/k)

Γ((k + 1)/k)

Γ(3/k)

Γ(2/k)

.

[Γ(1/k)Γ(3/k)]1/2

(2.20)

Logo, substituindo (2.20) na expressão (2.8) temos que o vetor de médias da versão

assimétrica da função de densidade (2.19) é formado pelos elementos:

µi = (γi − γi−1 )

Γ(2/k)

,

[Γ(1/k)Γ(3/k)]1/2

(2.21)

para i = 1, . . . , m.

Por fim, substituindo (2.19) em (2.11) temos a distribuição de probabilidade GED

26

2.2 Método Multivariado

Assimétrica e Padronizada (SSGED(0, Im , γ, k), Standard Skew GED):

p(z|γ) = 2m

"m

Y

γi

σ

2 i

i=1 1 + γi

#"

Γ(3/k)

Γ(1/k)

#m/2

exp −

h

i

Γ(3/k) k/2

Γ(1/k)

Pm

∗ k

i=1 |zi |

(2/k)m [Γ(1/k)]m

,

(2.22)

sendo µi , σi2 e zi∗ dados por (2.21), (2.10) e (2.12), respectivamente.

Assim, como a distribuição SSN consiste em caso particular da SST , também

consiste em um caso particular da SSGED, com k = 2.

As distribuições de probabilidade apresentadas neste capítulo serão aplicadas no

contexto de modelos GARCH univariados e multivariados, os quais serão apresentados

em detalhes no Capitulo 3.

Capítulo 3

Modelos GARCH

Na modelagem estatística paramétrica de volatilidade, os modelos GARCH (Generalized Autoregressive Conditional Heteroscedasticity) estão entre os principais modelos

empregados. O sucesso desses modelos deve-se principalmente à incorporação de certas características de dados financeiros em suas estruturas, tais como acomodação de

caudas pesadas e autocorrelação entre os quadrados de retornos financeiros.

É uma extensão natural considerar-se a modelagem simultânea de um conjunto de

séries de retornos definindo-se modelos GARCH multivariados. Podemos estar interessados por exemplo em estudar as relações entre as volatilidades e co-volatilidades

de vários mercados. Claramente, a construção de medidas de risco de um portfólio de

ativos financeiros será influenciada pela estrutura de dependência entre as séries que

compõem o portfólio.

Neste capítulo serão apresentados o modelo GARCH univariado de Bollerslev (1986)

e duas das principais extensões multivariadas, o CCC-GARCH de Bollerslev (1990) e

o DCC-GARCH de Engle (2002).

27

28

3.1 Modelos Univariados

3.1

Modelos Univariados

Considere y = {yt , t = 1, . . . , T } como uma série de retornos. O modelo GARCH(p,q)

é definido como:

q

yt = t ht , t ∼ D(0, 1)

ht = ω +

p

X

i=1

2

αi yt−i

+

q

X

βj ht−j ,

(3.1)

(3.2)

j=1

sendo os t independentes e identicamente distribuídos e D(0, 1) uma distribuição de

probabilidade com média zero e variância 1. Então ht é a variância condicional (não

observável) de yt dada a informação prévia It = {yt−1 , yt−2 , . . . }. As restrições suficientes de positividade e estacionaridade de ht são ω > 0, αi ≥ 0, i = 1, . . . , p, βj ≥ 0,

j = 1, . . . , q e

Pp

i=1

αi +

Pq

j=1

βj < 1.

Considerando a esperança e a variância de yt dado It , temos:

E[yt |It ] =

q

ht E[t |It ] =

q

ht E[t ] = 0

V ar[yt |It ] = E[yt2 |It ] = ht V ar[t ] = ht .

(3.3)

(3.4)

Logo, podemos utilizar a equação (3.3) para calcular a esperança incondicional:

E[yt ] = E[E[yt |It ]] = E[0] = 0.

Considerando agora a equação (3.4) para calcular variância incondicional, temos:

V ar[yt ] = E[yt2 ] = E[E[yt2 |It ]] = E[ht ].

(3.5)

29

3.1 Modelos Univariados

Assumindo que a série y seja estacionária das equações (3.2) e (3.5) é fácil ver que

E[yt2 ] =

ω

P

1−

p

i=1

αi +

Pq

j=1 βj

.

(3.6)

Da equação (3.6), temos que, para existir a variância incondicional de yt é necessário

que

Pp

i=1

αi +

Pq

j=1

βj < 1, justificando assim a restrição de estacionaridade do modelo.

√

Como da expressão (3.1) temos que t = yt / ht , podemos escrever a fdp condicional

do retorno yt em função da fdp de t . Obtemos assim,

p(yt |It ) = (ht )

−1/2

q

p (yt / ht ),

(3.7)

sendo p a função de densidade de probabilidade de t . Agora, podemos obter a função

de verossimilhança do modelo substituindo (3.7) em (1.1). Logo, a função de verossimilhança do modelo será dada por:

L(θ) =

T

Y

q

(ht )−1/2 p (yt / ht ),

t=1

sendo θ = (ω, α1 , . . . , αp , β1 , . . . , βq )0 o conjunto de todos os parâmetros.

Vale notar que mesmo se t ∼ N (0, 1) a distribuição incondicional de yt não é

a Normal, em particular tendo caudas mais pesadas do que a Normal. No entanto,

existe evidência na literatura de que muitas séries temporais financeiras tendem a ter a

curtose observada ainda maior do que aquela implicada por um modelo GARCH com

erros normais. Sendo assim, alguns autores têm proposto distribuições com caudas

mais pesadas do que a Normal para os erros t . Por exemplo, a distribuição t-Student

com ν graus de liberdade (Baillie & Bollerslev (1989), Ardia (2008)).

Identificar a ordem de um modelo GARCH a ser ajustado a uma série pode ser

difícil. Em Morettin (2008) recomenda-se a utilização de modelos de ordem baixa (por

30

3.1 Modelos Univariados

exemplo: (1,1), (1,2), (2,1) e (2,2)) e escolhe-se o modelo com base em critérios, como

o AIC (Akaike 1974) e o BIC (Schwarz 1978), entre outros. O autor também afirma,

que na maioria das series financeiras um modelo GARCH(1,1) é o mais parcimonioso

para descrever a volatilidade.

Nesta dissertação, o desenvolvimento do algoritmo de estimação será focado no

modelo GARCH(1,1), já que modelos GARCH de outras ordens podem ser estimados

de forma semelhante. A distribuição de probabilidade dos erros será considerada na

forma assimétrica apresentada no Capítulo 2, lembrando que para obter o caso simétrico

basta fixar γ = 1.

Sob o enfoque Bayesiano é necessário determinar a distribuição a priori dos parâmetros do modelo. Para os parâmetros do GARCH(1,1) utilizaremos as distribuições

a priori propostas em Ardia (2006). Estás são normais truncadas no espaço paramétrico de cada um dos parâmetros, também assumiremos independência a priori entre

os parâmetros, desta forma obtemos: ω ∼ N (µω , σω2 )I(ω>0) , α1 ∼ N (µα , σα2 )I(0<α<1)

e β1 ∼ N (µβ , σβ2 )I(0<β<1) , sendo µω , µα , µβ , σω2 , σα2 e σβ2 hiperparâmetros. A notação

N (µ, σ 2 )I(a<x<b) , com b > a, representa a função densidade de probabilidade:

1

(x − µ)2

1

×√

,

exp −

φ(b) − φ(a)

2σ 2

2πσ 2

!

x ∈ (a, b),

sendo φ(.) a função de densidade acumulada da distribuição normal com média µ e

variância σ 2 .

No caso, de utilizamos uma distribuição assimétrica, como as apresentadas no Capítulo 2, será necessário estimar o parâmetro assimetria, neste caso Fernandez & Steel

(1998) propuseram usar uma distribuição a priori Gama(a, b) para γ 2 . A idéia é esco-

31

3.1 Modelos Univariados

lher os valores de a e b de modo que E(γ) = 1.

ba Z ∞

2

1 = Eγ 2 (γ) =

γ (γ 2 )a−1 e−bγ dγ 2

Γ(a) 0

ba Z ∞ 2 (a+0,5)−1 −bγ 2 2

=

(γ )

e

dγ

Γ(a) 0

ba Γ(a + 0.5)

=

,

Γ(a) ba+0.5

o que implica,

b=

Γ a+

1

2

2

Γ(a)

(3.8)

.

Considerando b como em (3.8) podemos fixar o valor de a controlando a variância

a priori e a probabilidade a priori de γ ∈ (0, 1). Fixando a = 0, 5 obtemos b ≈ 0, 32,

o que nos leva a V ar(γ) = π/2 − 1 ≈ 0, 57 e P (0 < γ < 1) ≈ 0, 58 o que parece ser

uma escolha razoável. Além disso, esta particular escolha é equivalente a especificar

γ ∼ N (0, 0, 64−1 )I(γ>0) , pois considerando Πγ e Πγ 2 como as densidades a priori de γ

e γ 2 , respectivamente, temos:

Πγ (γ|a = 0, 5, b = 0, 32) = 2γ × Πγ 2 γ 2 |a = 0, 5, b = 0, 32

∝ γ (γ 2 )1/2−1 exp(−0, 32 γ 2 )

1

0, 64 γ 2

2

(

)

γ2

∝ exp −

, γ ∈ (0, ∞).

2 (0, 64)−1

∝ exp −

Ainda, quando utilizarmos a distribuição SST (0, 1, γ, ν) apresentada em (2.17)

ou SSGED(0, 1, γ, k) apresentada em (2.22) devemos estimar o parâmetro de cauda

ν ou k, respectivamente.

Neste caso, será utilizado ν ∼ N (µν , σν2 )I(ν>2) e k ∼

N (µk , σk2 )I(k>0) , sendo µν , µk , σν2 e σk2 hiperparâmetros.

Vale lembrar que a utilização da distribuição de probabilidade Normal para as

32

3.2 Modelos Multivariados

prioris, facilita a inserção de informação em uma determinada região de interesse através dos parâmetros µ e σ 2 da distribuição Normal (N (µ, σ 2 )), mesmo que no caso de

truncamento esses hiperparâmetros não representem a média e a variância, mas ainda

controlam a região de maior massa de probabilidade. A seguir apresentaremos os modelos multivariados e logo, em seguida apresentaremos dois algoritmos de simulação

da distribuição a posteriori dos parâmetros que pode ser tanto usado para o modelo

multivariado quando para o modelo univariado.

3.2

Modelos Multivariados

Considere yt = (yt1 , . . . , yt,m )0 como sendo um vetor de retornos no instante t para m

séries temporais. Assim, as extensões multivariadas dos modelos GARCH podem ser

escritas como:

1/2

yt = Ht t ,

(3.9)

1/2

sendo Ht a matriz de covariâncias condicionais e Ht

a matriz m×m positiva definida,

obtida pela decomposição de Cholesky da matriz Ht . O vetor dos erros t tem ordem

m × 1 e tem média e variância dado por:

E(t ) = 0

V ar(t ) = Im ,

sendo, Im a matriz identidade de ordem m.

Assim, temos que a média e a variância do vetor yt condicionado na informação

33

3.2 Modelos Multivariados

prévia até o momento t (It = {yt−1 , yt−2 , . . .}), são dados por:

1/2

1/2

E(yt |It ) = E(Ht t |It ) = Ht E(t ) = 0

1/2

1/2

1/2

V ar(yt |It ) = V ar(Ht t |It ) = Ht V ar(t )(Ht )0 = Ht .

Diversas formas de especificar a matriz Ht foram propostas na literatura. Neste

trabalho, concentraremos em uma forma não linear de combinar GARCH univariados,

os modelos CC-GARCH (Conditional Correlation GARCH). Outros modelos conhecidos na literatura são os modelos VEC de Bollerslev et al. (1988) e os modelos BEKK

de Engle & Kroner (1995). Uma revisão das diversas formas de modelar a matriz de

covariâncias condicionais pode ser encontrada em Bauwens et al. (2006).

A primeira classe dos modelos CC-GARCH foi proposta em Bollerslev (1990), os

modelos CCC-GARCH (Constant Condicional Correlation GARCH), os quais definem

a matriz Ht como:

Ht = Dt RDt ,

sendo,

1/2

1/2

Dt = diag(h11,t , . . . , hmm,t ),

(3.10)

e hii,t é definido como em um GARCH univariado de qualquer ordem. Assim, se

especificarmos um GARCH(1,1) para cada variância condicional de Dt , teremos, hii,t =

2

ωi + α1,i yi,t−1

+ β1,i hii,t−1 , com ωi > 0, αi ≥ 0, βi ≥ 0 e αi + βi < 1, para i = 1, . . . , m.

A matriz de correlações R = {ρij }j=1,...,m

i=1,...,m é simétrica e positiva definida com ρii = 1.

Obviamente, ρij = ρji , logo, os parâmetros adicionais desse modelo serão todos ρij com

i > j, para i, j = 1, . . . , m. Logo, é fácil ver que o número total de parâmetros desse

modelo é m(m + 5)/2. Desta forma, o número de parâmetros cresce rapidamente de

acordo com o número de séries, note que para 3 séries (m = 3), teremos 12 parâmetros,

enquanto que para 5 séries (m = 5), teremos 25 parâmetros.

34

3.2 Modelos Multivariados

Alguns modelos mais parcimoniosos foram propostos na literatura, sendo que Engle

(2002) e Tse & Tsui (2002) independentemente propuseram um modelo CC-GARCH

que considera que a matriz de correlações condicionais varie no tempo, este modelo é

conhecido como DCC-GARCH (Dynamic Conditional Correlation GARCH). Adotando

a abordagem de Engle (2002) a matriz de covariâncias é escrita como:

Ht = Dt Rt Dt ,

sendo que, Dt é especificado como em (3.10) e Rt como:

Rt = diag(Qt )−1/2 Qt diag(Qt )−1/2

Qt = (1 − a − b)R + aµt−1 µ0t−1 + bQt−1 ,

sendo µt = Dt−1 yt , R a matriz de covariâncias incondicionais de µt . As restrições de

estacionaridade dos parâmetros adicionais são a > 0, b > 0 e a + b < 1.

Além de modelar a correlação condicional com variação no tempo, o modelo DCCGARCH também possui a vantagem de acrescentar apenas dois parâmetros independentemente do número séries escolhidas. Sendo assim, se considerarmos o modelo

GARCH(1,1) para cada variância condicional em Dt , o número de parâmetros do modelo será 3m + 2. Logo, se considerarmos 3 séries (m = 3) teremos 11 parâmetros e se

considerarmos 5 séries (m = 5), teremos 17 parâmetros.

Assim como nos modelos univariados a função densidade de probabilidade dos retornos nos modelos CC-GARCH pode ser obtida em função da densidade de probabilidade

escolhida para os erros t . Considerando θ como o conjunto de todos os parâmetros

do modelo, podemos escrever a distribuição conjunta dos retornos como produto das

35

3.2 Modelos Multivariados

distribuições condicionais (θ foi omitido para simplificar a notação):

p(y1 , . . . , yT |θ) = p(y1 )p(y2 |y1 )p(y3 |y2 , y1 ) . . . p(yT |IT ).

(3.11)

Da expressão (3.9), obtermos as distribuições condicionais dos retornos em função da

distribuição dos erros:

−1/2

p(yt |It ) = |Ht |−1/2 pt (Ht

yt ), t = 1, . . . , T.

(3.12)

Assim, substituindo (3.12) em (3.11), obtemos a função de verossimilhança, que é dada

por:

L(θ) = p(y1 , . . . , yT ) =

T

Y

−1/2

|Ht |−1/2 pt (Ht

yt ).

t=1

Para o modelo DCC-GARCH é fácil ver que:

L(θ) =

T

Y

t=1

"m

#

Y −1/2

hii,t

|Rt |−1/2 pt (Dt Rt Dt )−1/2 yt .

i=1

Sob o enfoque Bayesiano é necessário determinar a distribuição a priori dos parâmetros do modelo. A proposta adotada neste trabalho consiste em estender para os

modelos multivariados a abordagem apresentada para os modelos univariados dos parâmetros da volatilidade (ω, α1 e β1 ) e para o parâmetro de assimetria (γ), apresentada

na Seção 3.2. Para isso, assumiremos independência a priori estre os parâmetros do

modelos. Desta forma obtemos:

ωi ∼ N (µωi , σω2 i )I(ωi >0) ,

α1,i ∼ N (µαi , σα2 i )I(0<αi <1) ,

β1,i ∼ N (µβi , σβ2i )I(0<βi <1) ,

γi ∼ N (0, 0.64−1 )I(γ>0) ,

36

3.3 Estimação dos Parâmetros

para i = 1, . . . , m. Ainda nos resta determinar as prioris para os parâmetros da correlação a e b e no caso de assumirmos a distribuição dos erros do modelo SST (0, Im , γ, ν)

ou SSGED(0, Im , γ, k), devemos determinar as prioris para os parâmetros de peso nas

caudas. Seguindo, a mesma abordagem anterior utilizaremos as prioris:

a ∼ N (µa , σa2 )I(0<a<1) ,

b ∼ N (µb , σb2 )I(0<b<1) ,

ν ∼ N (µν , σν2 )I(ν>2) , se t ∼ SST (0, Im , γ, ν),

k ∼ N (µk , σk2 )I(k>0) , se t ∼ SSGED(0, Im , γ, k).

Vale lembrar, que para m = 1, o modelo DCC-GARCH resulta no modelo GARCH

1/2

univariado. Pois neste caso, teríamos Dt = {h11,t } e Rt = {1}, resultando em Ht =

{h11,t }. A seguir apresentaremos dois algoritmos para simulação da distribuição a

posteriori dos parâmetros do modelo DCC-GARCH.

3.3

Estimação dos Parâmetros

Neste trabalho serão considerados duas formas do algoritmo Metropolis-Hastings (apresentado na Seção 1.2.2) para simulação dos parâmetros da distribuição a posteriori do

modelo DCC-GARCH(1,1), lembrando que, no caso particular m = 1 obtemos o modelo univariado GARCH(1,1). No primeiro algoritmo consideraremos que a atualização

da cadeia é feita com um parâmetro por bloco e na segundo, consideraremos apenas

um bloco contendo todos os parâmetros. Para podemos simular na reta, consideramos

transformações em todos os parâmetros, tornando os reais como o espaço paramétrico de todos os parâmetros. A distribuição candidata será a distribuição Normal

centrada no ultimo valor da cadeia, obtemos assim algoritmos Metropolis-Hastings do

tipo passeio-aleatório.

37

3.3 Estimação dos Parâmetros

Para simular da distribuição posteriori dos parâmetros consideramos as seguintes

transformações paramétricas: Se a distribuição dos erros for a SST então φ1 = log(ν −

2) e se for a SSGED então φ1 = log(k), para os demais parâmetros, teremos φ2 =

log(a/(1 + a)), φ3 = log(b/(1 + b)), φ4 = log(γ1 ), φ5 = log(ω1 ), φ6 = log(α1 /(1 + α1 )),

φ7 = log(β1 /(1 + β1 )),. . ., φ4m = log(γm ), φ4m+1 = log(ωm ), φ4m+2 = log(αm /(1 + αm )),

φ4m+3 = log(βm /(1 + βm )). A simulação na escala original dos parâmetros pode ser

obtida facilmente tomando as transformações inversas.

O primeiro caso do algoritmo Metropolis-Hastings que apresentaremos, consiste em

um caso particular do algoritmo apresentado na Seção 1.2.2. Aqui consideraremos cada

parâmetro como um bloco e todas as distribuições propostas como sendo a distribuição

Normal centrada no estado atual da cadeia. Desta forma, podemos utilizar a variância

de cada distribuição proposta para ajustar a taxa de aceitação do parâmetro correspondente. A esse caso particular, chamaremos de MH np-Blocos e será apresentado a

seguir, considere np = 4m + 3 como o número de parâmetros.

MH np-Blocos

(0)

1. Fixar ou especificar valores iniciais para φi , para i = 1, . . . , np e faça j = 0.

2. Para i = 1 até i = np faça:

Gere φ0i ∼ N (φ(j) , σφ2 i ) e u ∼ U (0, 1).

(j)

(j+1)

Se u ≤ pφi (φ0i , φi ), então faça φi

(j+1)

= φ0i . Caso contrário, faça φi

(j)

= φi .

3. Faça j = j + 1 e volte para 2.

(j)

Sendo a probabilidade de aceitação pφi (φ0i , φi ) é dada como em (1.3), mas com a

simplificação que neste caso, a razão da distribuição proposta se cancela. Lembramos,

que neste caso a distribuição em questão é a posteriori de φi |φ(−i) a qual é proporcional

38

3.3 Estimação dos Parâmetros

ao produto da função de verossimilhança com a priori de φi (π(φi )), isto é,

(j)

pφi (φ0i , φi )

= min 1,

(j)

π(φ0i |φi , y)

(j)

(j)

π(φi |φi , y)

,

sendo,

(j)

(j+1)

π(φ0i |φi , y) ∝ L(φ1

(j+1)

(j)

0

, . . . , φi−1 , φ0i , φi+1 , . . . , φ(j)

np ) π(φi ).

Considerando φ = (φ1 , . . . , φnp )0 , temos que o espaço paramétrico é Rnp , lembrando

que np é o número de parâmetros. Logo, podemos utilizar uma das formas mais

eficientes computacionalmente do Metropolis-Hastings, o passeio aleatório com apenas

um bloco (Chib & Greenberg 1995) , ou seja, a simulação de φ é feita gerando valores

diretamente da distribuição Normal np-Variada com média no estado anterior da cadeia

e matriz de covariâncias Σφ . Esse algoritmo é apresentado a seguir e referiremos a ele

nos capítulos seguintes, como MH 1-Bloco.

MH 1-Bloco

(0)

1. Fixar ou especificar valores iniciais para φi , para i = 1, . . . , np e faça j = 0.

2. Gere φ0 ∼ Nnp (φ(j) , Σφ ) e u ∼ U (0, 1).

3. Se u ≤ pφ (φ0 , φ(j) ), então faça φ(j+1) = φ0 . Caso contrário, faça φ(j+1) = φ(j) .

4. Faça j = j + 1 e volte para 2.

Como a distribuição geradora de φ0 escolhida é a Normal Multivariada com média

φ(j) e a densidade em questão é a posteriori de φ, substituindo em (1.2) resultará em:

π(φ0 |y)

pφ (φ , φ ) = min 1,

,

π(φ(j) |y)

(

0

(j)

)

39

3.3 Estimação dos Parâmetros

sendo,

π(φ|y) = L(φ)

np

Y

π(φi ).

i=1

Em geral o algoritmo MH 1-Bloco além de mais eficiente computacionalmente,

também gera resultados melhores do que o MH np-Bloco, mas este necessita da matriz

de covariâncias Σφ . Apesar da escolha de Σφ ser livre, a convergência do algoritmo será

mais rápida se utilizar a matriz de covariância dos parâmetros. Assim, uma estimativa

para Σφ consiste no inverso da matriz de Informação de Fisher, mas no caso dos

modelos GARCH essa matriz é difícil de ser obtida mesmo que numericamente. Deste

modo, uma alternativa consiste em utilizaremos o algoritmo MH np-Bloco para obter

uma amostra piloto da posteriori e com essa amostra estimar a matriz Σφ para em

seguida utilizarmos o algoritmo MH 1-Bloco.

As restrições de estacionaridade podem ser tratadas em ambos os algoritmos inserindo uma restrição na distribuição priori. Mas em geral mesmo que a simulação seja

feita sem restrições o número de elementos da cadeia que não atende a restrição é baixo,

de forma que um tratamento mais simples consiste em apenas retirar da simulação da

posteriori os elementos que não atendem as restrições de estacionaridade.

Tendo a Cadeia de Markov gerada da distribuição a posteriori dos parâmetros, as

estimativa de Monte Carlo para uma característica g(.) de um determinado parâmetro

θi é dada por:

nc

1 X

(j)

[

g(θi ),

g(θ

)

=

i

nc j=1

sendo nc o tamanho da cadeia.

A seguir apresentaremos um exemplo de aplicação dos modelos GARCH e DCCGARCH com as diferentes distribuições de probabilidade estudadas no Capítulo 2.

Capítulo 4

Estudo de Simulação

Neste capítulo será feito um estudo de simulação para verificar se alguns critérios conhecidos na literatura são adequados para selecionar o melhor modelo entre aqueles que

estamos estudando nesta dissertação. Por conta do alto custo computacional envolvido

neste processo, nós restringiremos o estudo aos modelos univariados. Para gerar os

conjuntos de dados artificiais foi utilizado a linguagem R (R Development Core Team

2011) e para implementação do algoritmo de estimação foi utilizado a linguagem C.

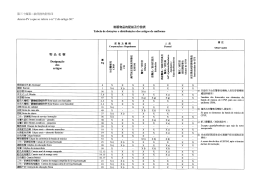

Para geração dos conjuntos de dados artificiais, foram considerados os modelos

GARCH(1,1) com distribuição de probabilidade para os erros SSN , SST e SSGED,

essas densidade foram apresentados no Capítulo 2. Para cada modelo, foram gerados

conjuntos de dados de tamanho 500, 1000 e 2000. Para avaliarmos se os critério para

seleção de modelos são capazes de distinguir entre modelos com erros simétrico e modelos com erros assimétricos, mesmo quando o grau de assimetria é pequeno, utilizamos

na simulação dois valores para o parâmetro de assimetria γ = 0, 9 (pouco assimétrico)

e γ = 0, 7 (mais assimétrico), veja a Figura 4.1. Os demais parâmetros foram fixados, os parâmetros da volatilidade foram fixados nos valores: ω = 0, 05, α1 = 0, 07 e

β1 = 0, 88; para os modelos com erros SST o parâmetro ν foi fixado no valor 8 e para os

40

41

modelos com erros SSGED o parâmetro k foi fixado em 1, 3. Para cada configuração

do modelo, foram geradas 200 replicas.

(a)

(b)

−2

0

x

2

4

0.5

0.4

0.3

0.1

0.0

0.1

0.0

−4

γ = 1,0

γ = 0,9

γ = 0,7

0.2

p(x|γ)

0.3

0.4

0.5

γ = 1,0

γ = 0,9

γ = 0,7

0.2

p(x|γ)

0.3

0.0

0.1

0.2

p(x|γ)

0.4

0.5

γ = 1,0

γ = 0,9

γ = 0,7

(c)

−4

−2

0

x

2

4

−4

−2

0

2

4

x

Figura 4.1: Gráficos das densidades utilizadas para os erros do modelo GARCH(1,1)

para gerar os dados artificiais: (a) SSN , (b) SST e (c) SSGED

Para cada conjunto de dados artificiais foram ajustados os modelos GARCH(1,1)

com erros assimétricos (SSN , SST e SSGED) e também com as respectivas distribuições simétricas, as quais serão referenciadas no texto como N , ST e GED. O ajuste foi

feito utilizando o algoritmo MH np-Blocos, apresentado no Capítulo 3, foram geradas

Cadeias de Markov de tamanho 30 mil, sendo que as primeiras 10 mil foram descartadas

como amostra de aquecimento, com o restante foram obtidos os valores dos critérios

para seleção de modelos. Os valores escolhidos para os hiperparâmetros das distribuições a priori são: µν = µk = µω = µα1 = µβ1 = 0 e σν2 = σk2 = σω2 1 = σα2 1 = σβ21 = 100.

Desta forma, obtemos prioris com informação vaga em quase todo espaço paramétrico,

exceto para o parâmetro de assimetria, para o qual foi utilizado a priori descrita no

Capítulo 3.

Os critérios para seleção de modelos avaliados foram 3, sendo que os dois primeiros

consistem na média a posteriori dos critérios de informação de Akaike (EAIC) e do

Bayesiano (EBIC), o terceiro é o Desvio de Informação (DIC). Esses critérios "penalizam" a função de verossimilhança do modelo de acordo com a sua complexidade, de

42

forma que os melhores modelos possuem maior valor da função de verossimilhança e

menos parâmetros. Os critérios de Akaike (AIC) e Bayesiano (BIC) foram proposto

em Akaike (1974) e Schwarz (1978), respectivamente, e são dados por:

AIC(M ) = −2 log(LM (θ̂)) + 2npM ,

BIC(M ) = −2 log(LM (θ̂)) + npM log(n),

sendo, M o modelo em questão, LM (θ̂) a função de verossimilhança de M calculado

no vetor de parâmetros estimado θ̂, npM o número de parâmetros do modelo e n o

número de observações da amostra. Valores menores do AIC e do BIC indicam o melhor

modelo. Os critérios AIC e BIC são bastante utilizados para abordagens clássica. Sob a

abordagem Bayesiana é preferível utilizarmos a estimativa da esperança a posteriori da

\

função de verossimilhança (E(L

M (θ))) no lugar da função de verossimilhança calculada

no ponto estimado (LM (θ̂)), esses critérios são conhecidos como EAIC (Brooks 2002)

e EBIC (Carlin & Louis 2001).

O Critério de Desvio de Informação (DIC) foi proposto em Spiegelhalter et al.

(2002) e é amplamente utilizado em inferência Bayesiana, especialmente quando métodos MCMC são considerados. O desvio é definido como D(θ) = −2 log(LM (θ)) e D̄

como a esperança a posteriori de D(θ), essa esperança é utilizada como uma medida

da qualidade do ajuste do modelo com relação aos dados, quanto maior é o D̄, pior é o

ajuste. O número efetivo de parâmetros é definido como pD = D̄ − D(θ̂). Desta forma,

o critério DIC de um modelo M é calculado como:

DIC(M ) = pD + D̄,

valores menores do DIC indicam melhores modelos.

As Tabelas 4.1, 4.2 e 4.3 apresentam a porcentagem de vezes que cada modelo foi

43