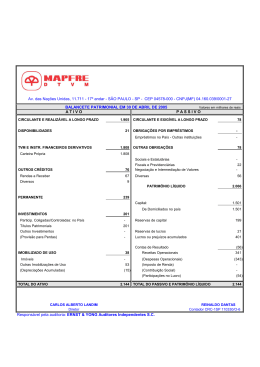

JANAINA SILVA SOUZA JÉSSICA MAYUMI HAYASHIDA JÉSSICA FERREIRA GIANCATERINO TATIANE GRAZIELE SOUZA RABYBE MELO NÓBREGA VIVIANE APARECIDA PIRES Capital de terceiros, como o nome já diz, é o capital de outros. No balanço o capital de terceiros é a soma do passivo circulante e do passivo exigível em longo prazo. O capital de terceiros inclui qualquer tipo de fundos em longo prazo obtidos via empréstimo. Segundo Sanvicente, 1979, o capital de terceiros compreende, como dissemos, todas as exigibilidades da empresa; em particular, estamos referindo-nos a empréstimos, debêntures e ações preferenciais (de participações limitadas nos lucros e ativos da empresa). Usualmente, uma empresa não é financiada somente por capital próprio, mas também através de endividamento, ou seja, capital de terceiros. Esse capital não necessariamente possui o mesmo risco do capital próprio e, por conseguinte, sua remuneração deve ser também estimada. ATIVO PASSIVO BENS PASSIVO EXIGÍVEL MÁQUINAS FORNECEDORES VEÍCULOS SALÁRIOS A PAGAR ESTOQUE EMPRÉSTIMOS BANCÁRIOS CAIXA IMPOSTOS A PAGAR DIREITOS TÍTULOS A RECEBER DEPÓSITOS BANCÁRIOS PATRIMÔNIO LÍQUIDO Segundo Marion, 2008, p. 58 “O passivo exigível é conhecido no mercado financeiro como dividas com terceiros, ou recursos (dinheiro) de terceiros, ou capital de terceiros. A palavra terceiros abrange o conjunto de pessoas físicas e jurídicas com quem a empresa tem dívidas: fornecedores (de mercadorias), funcionários (salário), governo (impostos), bancos (empréstimos bancários), encargos sociais (FGTS, previdência social), encargos financeiros (financiamentos) etc. Em todos estes casos a empresa recebe certo montante (principalmente no caso de empréstimos, e valor subscrito nos demais) para aplicar como for mais conveniente, e em contrapartida uma série de pagamentos correspondente a juros e outras despesas, e devolve o principal (ou o valor de resgate, no caso das debêntures) corrigido em função de índices utilizados para refletir a perda de poder aquisitivo da moeda (correção da monetária). Portanto o custo de capital de terceiros é a “a taxa efetiva de juros”: o retorno que deve ser obtido em aplicações financiadas com recursos desse tipo, para que os lucros disponíveis aos acionistas ordinários não sejam alterados. O que foi obtido em excesso pertencerá integralmente a esse acionista. Tabela 2: Custo de Capital de Terceiros. (em %) Componentes Valor Risco país 8,32 Taxa livre de risco 5,35 Risco de crédito 3,25 Custo de capital de terceiros nominal 16,92 Inflação americana 2,55 Custo de capital de terceiros real 14,01 Elaboração: Bragança, Rocha e Camacho (2006). O custo do capital de terceiros é consideravelmente menor do que o custo de quaisquer outras formas de financiamento em longo prazo. A modicidade do capital de terceiros deve ser atribuído basicamente ao fato de que como os credores, os possuidores de tal obrigação são os menos arriscados dos fornecedores de capital ao longo prazo. 1º eles têm direito prioritário sobre os lucros ou ativos existentes para pagamento; 2º eles têm direito legal bem mais forte que dos acionistas preferenciais sobre a empresa; 3º o tratamento de pagamento de juros como despesas dedutivas para fins de imposto de renda reduz o custo substancialmente. O capital de terceiros é bom para empresa quando tem por objetivo aumentar a receita, a produção ou serviços prestados pela empresa. Jamais deve ser utilizado para aumentar o patrimônio pessoal do administrador ou proprietário da empresa. Entretanto, deve ser adquirido com bom senso e com planejamento de curto e longo prazo. Lawrence, J. G. (1984). Princípios da Administração Financeira. Harper do Row do Brasil Ltda. Marion, J. C. (2008). Contabilidade Básica. São Paulo: Atlas. Sanvicente, A. Z. (1979). Administração financeira. São Paulo: Atlas.

Baixar