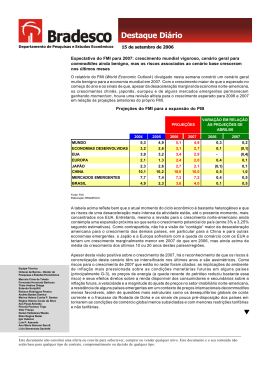

Mundo de incertezas 20/07/2012 Por Alex Ribeiro O economista Nouriel Roubini, que ficou famoso por ter previsto a crise imobiliária americana, precisou de apenas 140 caracteres do Twitter para descrever a tragédia econômica que, segundo ele, vai acontecer no ano que vem. É a "tempestade perfeita": piora da crise na Europa, pouso forçado da China, recessão nos Estados Unidos, desaceleração adicional nos emergentes e uma guerra no Irã. Roubini já havia traçado esse cenário soturno no começo do ano, mas poucos prestaram atenção, já que ultimamente ele tem errado mais do que acertado nas suas previsões. Venceu o prazo de validade, por exemplo, dos alertas que ele fez sobre o iminente estouro da bolha do mercado de "commodities" e de uma crise devastadora no mercado de ouro. Do começo do ano para cá, porém, uma sequência de dados econômicos negativos passou a sustentar pelo menos parte da tese da "tempestade perfeita". As economias desenvolvidas, que já iam mal, deram novos sinais de debilidade, na Europa e Estados Unidos. A grande surpresa é a desaceleração das grandes economias emergentes, sobretudo China e Brasil, em torno das quais houve uma certa euforia dos mercados nos últimos anos. Roubini não está sozinho na suas previsões catastróficas sobre os emergentes. Um dos que têm feito alertas ao longo dos últimos anos é Jim Chanos, fundador do fundo de hedge Kynikos Associates, cujo negócio é ganhar dinheiro apostando na queda do preços de ativos. Ele virou uma legenda em Wall Street depois de prever a falência da empresa de energia Enron. Sua aposta agora é que a China vai quebrar e, com ela, arrastará empresas brasileiras que exportam matérias-primas. O cenário de catástrofe na China não é descartado pelo Fundo Monetário Internacional (FMI). No seu relatório Panorama Econômico Mundial, divulgado nesta semana, o Fundo alertou para o risco de um pouso forçado da China no médio prazo, se o investimento desacelerar de forma mais acentuada devido ao excesso de capacidade instalada em vários setores da economia. Mas, para o FMI, esse é um "tail risk", expressão que, no jargão dos economistas, significa um evento que tem poucas chances de acontecer, embora não possa ser completamente descartado. O cenário central com que o FMI trabalha, não muito diferente do que preveem vários outros economistas, é que a China vai crescer 8% neste ano e 8,5% no próximo. "A pior hipótese para este ano é a China crescer 7% ou 7,5%", afirma Will Landers, gestor de fundos de investimento na América Latina da BlackRock, administradora de recursos de terceiros de Nova York. "A maioria dos países do mundo adoraria enfrentar uma crise econômica com um crescimento de 7%." Há pelo menos uma década se fala sobre o risco de pouso forçado na China. O grande fantasma agora é o suposto esgotamento de seu modelo de desenvolvimento, baseado, sobretudo, em exportações e investimentos. Os chineses têm menos fregueses no exterior para vender seus produtos, com o agravamento da crise econômica na Europa e nos Estados Unidos. Imagina-se que as empresas e o governo vão desacelerar os investimentos, depois de criar uma capacidade instalada muito grande, com produtividade decrescente. O consumo interno não é forte o suficiente para assumir o papel de motor do crescimento, numa sociedade em que as famílias poupam cerca de metade de sua renda. O receio é que uma desaceleração econômica mais forte faça cair o castelo de cartas criado pelo excesso de crédito e uma bolha no mercado imobiliário. A desaceleração na China já é uma realidade. Sua expansão foi de 7,8% no primeiro semestre, bem menor que os 9,6% do mesmo período de 2011. Em parte, essa desaceleração reflete menos investimentos e menos exportações, corroborando o cenário de quem acha que haverá um pouso forçado mais adiante. Mas parte importante do esfriamento, aponta o FMI, reflete uma ação deliberada das autoridades chinesas no ano anterior, para conter a economia e lidar com as dores do superaquecimento, como pressões inflacionárias, "boom" de crédito e formação de bolhas no mercado imobiliário. Do mesmo jeito que esfriou a economia, agora o governo procura reanimá-la. "A China deixou claro que vai estimular a sua economia de várias formas", disse o economista-chefe do FMI, Olivier Blanchard, em entrevista para divulgação do Panorama Econômico Mundial. "Eles indicaram que vão expandir o investimento público, e já começaram a relaxar a política monetária." Paulo Vieira da Cunha, ex-diretor de assuntos internacionais do Banco Central do Brasil e, hoje, sócio e chefe de pesquisas de mercados emergentes da Tandem Global Partners, de Nova York, passou recentemente duas semanas na China examinando a situação econômica do país. "Não me preocuparia com uma queda abrupta da economia", afirma. Não é a primeira vez que os chineses se deparam com uma queda indesejada de sua economia e, desta vez, querem fazer melhor para reanimá-la", afirma Vieira da Cunha. Em 2008, quando a quebra do banco Lehman Brothers desencadeou uma crise mundial, a China anunciou um pacote de estímulo equivalente a quase 20% de seu produto interno bruto (PIB). A estratégia foi eficaz para, rapidamente, se retomar o crescimento, mas alimentou alguns desequilíbrios e vulnerabilidades. Colocou lenha na bolha especulativa do mercado imobiliário e levou ao excesso de investimento em infraestrutura. O legado desse pacote de estímulo foi uma concentração de renda nas empresas, por meio do aumento dos lucros, indo na contramão do objetivo de ampliar a renda das famílias para o consumo. Agora, a estratégia chinesa, afirma Vieira da Cunha, é atuar mais pelos chamados mecanismos de preço, como redução da taxa de juros. Em tese, haverá menos desquilíbrios. Mas talvez não funcione tão bem para estimular a economia quanto o pacote fiscal de 2008. "Se as autoridades chinesas virem que não está funcionando, podem corrigir o rumo e repetir a receita que deu certo." Robert Wood, economista baseado em Nova York da Economist Intelligence Unit (EIU), também acredita que a China será capaz de chegar a um crescimento na casa dos 8% neste ano. "Sim, há uma desaceração no crescimento da China, mas é uma desaceleração induzida por medidas de política econômica." O cenário, reconhece, não está isento de riscos. A China está passando por uma transição no comando do poder político e, nesse ambiente, poderá ser maior a tentação para repetir uma dose de estímulo econômico similar à de 2008, caso a receita atual não dê certo. Para o FMI, o Brasil também passa por uma desaceleração econômica deliberada, a exemplo do que ocorre com a China. As autoridades brasileiras adotaram uma série de medidas a partir de fins de 2010 para esfriar um crescimento que, naquele ano, chegou a 7,5%. O objetivo foi combater sinais preocupantes de superaquecimento, aceleração inflacionária, ritmo insustentável de expansão de crédito bancário e supervalorização de imóveis. A receita incluiu regras regulatórias para conter o crédito, juros mais altos, controles no ingresso de capitais e aperto fiscal. A economia brasileira começou a exibir sinais mais claros de desaceleração no segundo semestre de 2011, justamente quando foi atingida por choques externos, causados pela piora da crise na Europa e turbulências nos Estados Unidos ligadas ao impasse político sobre o aumento do teto da dívida pública. Preocupado com a dose excessiva de desaceleração, o Banco Central mudou o sinal da política monetária ainda em 2011, cortando os juros para estimular a economia. Na época, o mercado financeiro não estava muito seguro de que as batalhas contra o superaquecimento e a inflação alta tinham sido realmente vencidas. O Banco Central foi, por isso, alvo de duras críticas. "Talvez tenha sido um pouco de sorte, talvez eles de fato sabiam mais do que o mercado", afirma Landers, do BlackRock. "Mas todo mundo agora tem que dar o braço a torcer porque o Banco Central fez a coisa certa." Com a mais recente rodada de cortes, os juros no Brasil chegaram a 8% ao ano, o menor percentual da história, e muita gente aposta que a taxa cairá para 7% ao ano, ou menos, nos próximos meses. Até agora, porém, os juros não tiveram os efeitos desejados para estimular a economia. Em tese, já deveria ter melhorado um pouco, já que relaxamentos monetários geralmente levam cerca de seis a nove meses para chegar à atividade. Os economistas passaram a se perguntar se havia algo errado. "Houve alguns questionamentos sobre a eficácia dos mecanismos de transmissão do relaxamento monetário", disse Thomas Helbling, consultor do departamento de pesquisa econômica do FMI, na entrevista de divulgação do Panorama Econômico Global. A questão é se o corte de juros não chegava à economia porque uma das suas artérias de transmissão estava meio entupida - o chamado canal de crédito. Juros mais baixos, em tese, devem baratear o crédito, estimulando mais famílias e empresas a tomarem empréstimos. Mais crédito, por sua vez, deve ajudar a ampliar o consumo e o investimento, movendo a produção e bens e outras engrenagens da economia. O problema é que, depois de o volume de empréstimos ter duplicado em menos de uma década, as famílias ficaram muito endividadas, e isso levou ao aumento da inadimplência. Numa situação dessas, há menos gente disposta a tomar empréstimos, e os bancos ficam mais relutantes para conceder empréstimos. Os bancos vêm limpando suas carteiras de crédito, e agora é uma questão em aberto se esse canal de transmissão da política monetária já foi restabelecido. O FMI acha que foi, sim, em boa medida. "A maior parte desse problema já está sob controle", disse Helbling. "Os bancos já se ajustaram, e por isso o relaxamento monetário deve estar ganhando força." Paralelamente, outras forças podem mover a economia, como o corte de impostos sobre carros, a aceleração dos investimentos públicos e a desvalorização do real ocorrida nos últimos meses, que tende a puxar as exportações. No cenário traçado pelo FMI, a economia brasileira já estará crescendo a uma velocidade de 4% no último trimestre. No conjunto de 2012, o PIB terá crescido apenas 2,5%, porque a expansão nos trimestres anteriores foi mais fraca. Para 2013, a aposta do Fundo é um crescimento de 4,6%. O mercado financeiro vê uma trajetória mais ou menos parecida, embora com magnitudes diferentes crescimento de 1,9% em 2012 e de 4,1% em 2013. E se os estímulos não funcionarem? O FMI, no seu Panorama Econômico Global, chama a atenção para o risco de uma crise financeira causada pelo excesso de crédito dos últimos anos, não só no Brasil, mas na China e na Índia. O cenário do desastre é uma desaceleração econômica que leve a um aumento mais forte da inadimplência. Há pelo menos três anos o Fundo vem fazendo alertas genéricos, aqui e ali, sobre possíveis vulnerabilidades dos mercados de crédito e imobiliário brasileiros, mas ainda não conseguiu descrever uma narrativa coerente com começo, meio e fim para mostrar o risco. Em parte, com os alertas, o Fundo está exercendo seu dever de ofício. O organismo, nos últimos anos, passou a ficar sob maior pressão para apontar com antecedência os principais riscos para a economia mundial, depois que falhou ao não antever a crise do mercado imobiliário americano. Em muitos aspectos, os riscos no Brasil são uma incógnita para o Fundo. O crédito cresce muito rápido, e isso preocupa. Mas, em seus relatórios de avaliação da estabilidade financeira do país, tem afirmado que os bancos são bem capitalizados e a supervisão bancária, bastante rigorosa. Há sinais de supervalorização imobiliária, mas o aumento dos preços de imóveis não é sustentado por crédito bancário. Bolhas de preço de ativos, por si sós, podem causar problemas, como ocorreu com a Nasdaq há cerca de uma década. Mas as dores são muito menores se não se alastram para o sistema financeiro, da forma como ocorreu na crise imobiliária americana. "A questão no Brasil é menos o risco de uma crise e mais o risco de uma trajetória de crescimento mais baixo", afirma Wood, da EIU, ecoando receio expressado por vários economistas. A teoria é que, nos últimos anos, o Brasil cresceu num ritmo mais acelerado porque surfou numa onda favorável, criada, entre outros fatores, pelos altos preços de matérias-primas exportadas e pelo ciclo de expansão de crédito. Nesse período, deixou de fazer as reformas necessárias, como também não cuidou de aumentar a produtividade e do investimento. Mais recentemente, piorou as coisas com uma política econômica do tipo "stop and go", alternando superaquecimento e expansão medíocre. A indústria manufatureira encolheu, diante da alta dos custos de mão de obra, e o setor de "commodities" investiu demais, acreditando num ciclo favorável de preços infinito. "O problema é que o apetite global por commodities está começando a cair", escreveu o economista-chefe para países emergentes do banco Morgan Stanley, Ruchir Sharma, num comentado artigo publicado na revista "Foreign Affairs" (ver pág 8). "E, se o Brasil não tomar as medidas para diversificar e impulsionar seu crescimento, em breve vai cair junto com as commodities." Num cenário sombrio, o país teria que se contentar em crescer algo como 3% ou 3,5%, em vez de 4,5% ou 5%. Essa é uma teoria a ser testada - e muitos economistas dizem que a prova do pudim será quando o ciclo de estímulo monetário chegar a todo vapor na economia. Se houver inflação alta e crescimento medíocre, a tese terá sido confirmada. Se a economia crescer bem sem acelerar a inflação, vai para a lata do lixo.

Baixar