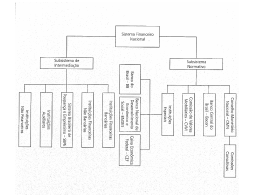

SISTEMA FINANCEIRO NACIONAL Subsistema de Intermediação Instituições normatizadas pelo CMN INSTITUIÇÕES FINANCEIRAS BANCÁRIAS Bancos Comerciais – são classificados como instituições monetárias por terem o poder de criação de moeda escritural. São instituições financeiras que recebem depósitos à vista em contas de movimento e efetuam empréstimos de curto e médio prazos para pessoas físicas e empresas. De outra forma, prestam também serviços auxiliares, tais como cobrança mediante comissão, transferências de fundos de uma praça para outra, recebimentos de impostos e tarifas públicas e outros serviços. Os recursos dessas instituições são provenientes, principalmente, dos depósitos à vista e a prazo, operações de redesconto bancário e assistência financeira. INSTITUIÇÕES FINANCEIRAS BANCÁRIAS Bancos múltiplos – Criado em 1988, pela Resolução 1.524 do BACEN, o projeto do banco múltiplo prevê sua formação com base nas atividades de quatro instituições: Banco comercial; Banco de Investimento e Desenvolvimento; Sociedade de Crédito, Financiamento e Investimento; Sociedade de Crédito Imobiliário. Para que uma instituição seja configurada como um banco múltiplo, ela deve operar pelo menos duas carteiras apresentadas, uma delas necessariamente de banco comercial ou de banco de investimento. INSTITUIÇÕES FINANCEIRAS BANCÁRIAS Cooperativas de Crédito – São equiparadas a uma instituição financeira, tendo seu funcionamento autorizado e regulado pelo BACEN. São constituídas basicamente de funcionários de uma mesma empresa ou grupo de empresas, de profissionais de determinado segmento de atividade, e de empresários. Seus recursos são captados dos associados através de depósitos à vista e a prazo e também de empréstimos e repasses de outras instituições financeiras. Podem ainda receber doações. O crédito concedido pode se realizar mediante empréstimos, descontos de títulos e financiamentos. INSTITUIÇÕES FINANCEIRAS NÃO BANCÁRIAS Bancos de Investimento – São os grandes provedores de créditos de médio e longo prazos no mercado, suprindo os agentes carentes de recursos para investimento em capital de giro e capital fixo. Não possuem contas correntes e captam recursos via depósitos a prazo, repasses de recursos externos, internos e venda de cotas de fundos de investimento por eles administrados. Também operam como agentes financeiros do BNDES. Além do apoio financeiro às empresas, estão capacitados a oferecer assessoria na realização de negócios em geral. Operam também com leasing financeiro e realizam operações de lançamentos de títulos (ações, debêntures) no mercado local e no exterior. INSTITUIÇÕES FINANCEIRAS NÃO BANCÁRIAS Bancos de Desenvolvimento – podem ser regionais ou estaduais. No Brasil, exemplos de bancos regionais são o Banco do Nordeste e o Banco da Amazônia, com funções semelhantes à do BNDES, mas com área de atuação restrita à região onde atuam. Diante do objetivo de promover o desenvolvimento econômico e social, os bancos de desenvolvimento apoiam formalmente o setor privado da economia, por meio de empréstimos, financiamentos e arrendamento mercantil, visando entre outras coisas, a formação da infraestrutura agrícola e industrial da região a que servem. INSTITUIÇÕES FINANCEIRAS NÃO BANCÁRIAS Sociedades de Crédito, Financiamento e Investimento (Financeiras) – Dedicam-se basicamente ao financiamento de bens duráveis às pessoas físicas por meio do mecanismo denominado crédito direto ao consumidor (CDC). Podem também as financeiras realizar repasses de recursos governamentais, financiar profissionais autônomos legalmente habilitados e conceder crédito pessoal. Além dos recursos próprios gerados em suas operações, a principal fonte de recursos dessas instituições consiste no aceite e na colocação de letras de câmbio no mercado. As letras são emitidas pelo mutuário do financiamento, ou seja, o devedor do contrato, e aceitas pela instituição financeira. Ao adquirirem esses papéis, os investidores têm, em verdade, duas garantias: do emissor (financiado) e da financeira, que aceitou a letra de câmbio. INSTITUIÇÕES FINANCEIRAS NÃO BANCÁRIAS Sociedades de Arrendamento Mercantil – tem por objetivo a realização de operações de arrendamento mercantil (leasing) de bens e equipamentos nacionais. Arrendamento Mercantil é a operação realizada com características especiais, onde o cliente (pessoa física ou jurídica, denominado arrendatário) escolhe o bem de sua preferência junto ao fornecedor, negocia o preço e ao assinar o contrato, solicita à empresa de leasing (arrendadora) que compre este bem para sua utilização. Ao final do prazo pactuado, o arrendatário poderá ou não exercer seu direito de compra do bem por um valor residual estabelecido previamente. INSTITUIÇÕES FINANCEIRAS NÃO BANCÁRIAS Sociedades de Crédito Imobiliário – São instituições participantes do Sistema Brasileiro de Poupança e Empréstimo (SBPE). Captam recursos basicamente através de recebimento de depósitos em contas de poupança, do repasse de créditos oficiais e da emissão de letras imobiliárias. As letras imobiliárias são lastreadas pelo conjunto de habitações financiadas pelo sistema e pelo ativo das SCIs. Ressalte-se que, em bancos múltiplos existem carteiras de crédito imobiliário, cujo funcionamento e fiscalização assemelha-se ao das SCIs. INSTITUIÇÕES FINANCEIRAS NÃO BANCÁRIAS Associações de Poupança e Empréstimo – instituições que atuam também na área habitacional, por meio de financiamentos imobiliários. Fazem parte do SBPE e costumam atuar de forma restrita a determinada região. São constituídas sob a forma de sociedades civis sem fins lucrativos, sendo de propriedade comum de seus associados. A principal alternativa de captação é a caderneta de poupança, cujos depositantes são somente pessoas físicas. Por atuarem de forma restrita a seus associados, os aplicadores assumem um vínculo societário com as APEs, adquirindo direito a voto nas assembleias e participação na distribuição dos lucros. Dessa forma, a caderneta de poupança remunera os aplicadores com dividendos e correção monetária. INSTITUIÇÕES FINANCEIRAS NÃO BANCÁRIAS Sistema Brasileiro de Poupança e Empréstimo (SBPE) - É constituído pela Caixa Econômica Federal, Sociedades de Crédito Imobiliário, Associações de Poupança e Empréstimo e bancos múltiplos. Esse sistema vai além do financiamento habitacional, concedendo empréstimos e financiamentos também para projetos de interesse social nas áreas de saúde, saneamento básico e urbanização. A captação de recursos dessas instituições é identificada principalmente pelas cadernetas de poupança e pelos fundos provenientes do FGTS. INSTITUIÇÕES AUXILIARES Bolsas de Valores e Bolsas de Mercadorias e Futuros: Firmaram-se, historicamente, como sendo associações civis sem fins lucrativos. Estas associações eram de propriedade das corretoras membros que detinham títulos patrimoniais como uma espécie de “clube fechado”. Porém, desde o início da década de 2000, devido à necessidade de redução de custos e ao mesmo tempo de fortes investimentos para manterem-se competitivas, estas instituições precisaram adotar uma nova estrutura e passaram a perseguir o lucro em suas operações. Para que isso acontecesse realizaram-se processos de desmutualização, ou seja, as associações civis se tornaram sociedades anônimas e os antigos títulos patrimoniais foram substituídos por ações destas novas companhias. O processo de desmutualização já ocorreu em mais de 70% das principais bolsas do mundo e no Brasil a situação não foi diferente. INSTITUIÇÕES AUXILIARES A Desmutualização da Bolsa de Valores de São Paulo e da Bolsa de Mercadorias e Futuros: Em setembro e outubro de 2007 a Bolsa de Mercadorias e Futuros e a Bovespa passaram, respectivamente, pelo processo de desmutualização, surgindo então, a Bolsa de Mercadorias e Futuros S.A. e a Bovespa Holding S.A. Essas duas companhias se tornaram sociedades anônimas de capital aberto e em março de 2008 fundiram suas atividades, por meio da criação de uma nova companhia, chamada de BM&FBOVESPA S.A., também conhecida como Nova Bolsa. Juntas, as duas companhias formam a terceira maior bolsa do mundo em valor de mercado, a segunda das Américas e a líder do continente latino-americano. INSTITUIÇÕES AUXILIARES Funções da BM&FBOVESPA S.A. a) Fornecer os meios e o ambiente necessário para que a compra, a venda e a liquidação de títulos e valores mobiliários ocorra de forma segura e eficiente. b) Propiciar liquidez às aplicações, fornecendo, concomitantemente, um preço de referência para os ativos ali negociados, por intermédio de um mercado contínuo, representado por seus pregões diários. INSTITUIÇÕES AUXILIARES Sociedades Corretoras – são instituições financeiras constituídas como sociedades anônimas ou sociedades por quota de responsabilidade limitada. Efetuam, com exclusividade, a intermediação financeira nos pregões das bolsas, das quais são associadas mediante a aquisição de um título patrimonial. Sua principal função é promover, de forma eficiente, a aproximação entre compradores e vendedores de títulos e valores mobiliários, dando a estes negociabilidade adequada através de operações realizadas em recinto próprio (pregão das Bolsas de Valores). INSTITUIÇÕES AUXILIARES Sociedades Distribuidoras – são também instituições auxiliares no mercado de títulos e valores mobiliários. Possuem uma faixa operacional mais restrita que a das corretoras. Sua atividade principal é a subscrição de lotes de valores mobiliários para revenda e a intermediação da colocação de emissões no mercado de capitais. SISTEMA FINANCEIRO NACIONAL Subsistema de Intermediação Instituições normatizadas pelo CNSP INSTITUTO DE RESSEGUROS DO BRASIL (IRB-BRASIL RE) Sociedade de economia mista com controle acionário da União, jurisdicionada ao Ministério da Fazenda, com o objetivo de regular o resseguro e promover o desenvolvimento das operações de seguro no país. O IRB-Brasil Re foi criada em 1939 pelo então presidente Getúlio Vargas com o objetivo de aumentar a capacidade seguradora das sociedades nacionais, retendo maior volume de negócios em nossa economia. Hoje o IRB-Brasil Re é a maior resseguradora da América Latina. COMPANHIAS SEGURADORAS Constituídas como sociedades anônimas, especializadas em pactuar um contrato, por meio do qual assumem a obrigação de pagar ao contratante (segurado) uma indenização, no caso em que ocorra o sinistro indicado no contrato firmado, recebendo para isso, um prêmio (pagamento) estabelecido. SOCIEDADES DE CAPITALIZAÇÃO São empresas que negociam títulos de capitalização. Estes títulos são representados por contratos que visam levantar um depósito periódico do contratante, e oferecem, ao final do prazo estabelecido, o direito de resgate do valor depositado corrigido por uma taxa de juro combinada previamente. O contrato de capitalização pode prever, ainda, o direito do contratante em concorrer a prêmios periódicos. ENTIDADES ABERTAS DE PREVIDÊNCIA COMPLEMENTAR Entidades constituídas sob a forma de sociedades anônimas. Têm como objetivo instituir e operar planos de benefícios de caráter previdenciário concedido em forma de renda continuada ou pagamento único, acessíveis a quaisquer pessoas físicas. SISTEMA FINANCEIRO NACIONAL Subsistema de Intermediação Instituições normatizadas pelo CNPC ENTIDADES FECHADAS DE PREVIDÊNCIA COMPLEMENTAR (FUNDOS DE PENSÃO) Organizadas sob a forma de fundação ou sociedade civil, sem fins lucrativos. Essas entidades são acessíveis, exclusivamente, aos empregados de uma, ou grupo de empresas, ou de servidores públicos; ou ainda, aos associados ou membros de pessoas jurídicas de caráter profissional, classista ou setorial. REFERÊNCIAS: ASSAF NETO, Alexandre. Mercado Financeiro. 9.ed. São Paulo: Atlas, 2010. LAGIOIA, Umbelina Cravo Teixeira. Fundamentos do mercado de capitais. 2 ed. São Paulo: Atlas, 2009.

Baixar