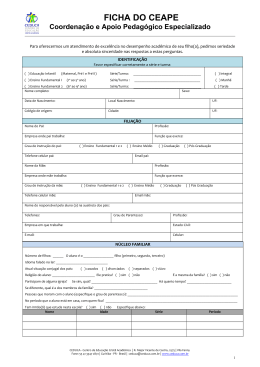

UNIVERSIDADE FEDERAL DA BAHIA FACULDADE DE CIÊNCIAS ECONÔMICAS CURSO DE GRADUAÇÃO EM CIÊNCIAS ECONÔMICAS VANESSA SANTOS MICROCRÉDITO: ANÁLISE DO PADRÃO SÓCIO-ECONÔMICO E INSERÇÃO SOCIAL DOS EMPREENDEDORES FINANCIADOS – UM ESTUDO DA EXPERIÊNCIA DO CEAPE/SALVADOR E REGIÃO METROPOLITANA (2000 – 2007) SALVADOR 2009 VANESSA SANTOS MICROCRÉDITO: ANÁLISE DO PADRÃO SÓCIO-ECONÔMICO E INSERÇÃO SOCIAL DOS EMPREENDEDORES FINANCIADOS – UM ESTUDO DA EXPERIÊNCIA DO CEAPE/SALVADOR E REGIÃO METROPOLITANA (2000 – 2007) Trabalho de Conclusão de Curso apresentado no curso de graduação de Ciências Econômicas da Universidade Federal da Bahia como requisito parcial à obtenção do grau de Bacharel em Ciências Econômicas. Orientador: Prof. Dr. Henrique Tomé da Costa Mata SALVADOR 2009 Ficha catalográfica elaborada por Joana Barbosa Guedes CRB 5-707 Santos, Vanessa S237 Microcrédito: análise do padrão sócio-econômico e inserção social dos empreendedores financiados – um estudo da experiência do CEAPE / Salvador e região metropolitana (2000 – 2007) / Vanessa Santos. – Salvador, 2009. 78 f. Il. Trabalho de Conclusão de Curso (Graduação em Economia) – Faculdade de Ciências Econômicas, Universidade Federal da Bahia. Orientador: Prof. Dr. Henrique Tomé da Costa Mata. 1. Microcrédito. 2. Pequeno empreendedor. 3. Pequenas e médias empresas. 4. Microfinanças. I. Mata, Henrique Tomé da Costa. II. Título. CDD – 332.742 VANESSA SANTOS MICROCRÉDITO: ANÁLISE DO PADRÃO SÓCIO-ECONÔMICO E INSERÇÃO SOCIAL DOS EMPREENDEDORES FINANCIADOS – UM ESTUDO DA EXPERIÊNCIA DO CEAPE/SALVADOR E REGIÃO METROPOLITANA (2000 – 2007) Trabalho de Conclusão de Curso apresentado no curso de graduação de Ciências Econômicas da Universidade Federal da Bahia como requisito parcial à obtenção do grau de Bacharel em Ciências Econômicas. Aprovada em Banca Examinadora Orientador: ____________________________________ Prof. Dr. Henrique Tomé da Costa Mata Faculdade de Economia da UFBA Orientador: ____________________________________ Prof. Mestre Raymundo José Garrido Faculdade de Economia da UFBA Orientador: ____________________________________ Prof. Mestre Lielson Coelho Faculdade de Economia da UFBA dezembro de 2009. A minha avó, mãe, tias, irmãos, namorado e primos pelo carinho, amor e compreensão. Aos familiares e amigos pelo apoio e incentivos em todos os momentos. AGRADECIMENTOS Agradeço primeiramente ao Deus todo poderoso por guiar os meus passos e estar sempre a meu lado em todos os momentos da minha vida, como o da realização deste trabalho. A meus familiares, pelo carinho e dedicação, principalmente à minha avó Maria pela dedicação, amor e cuidado que sempre me prestou. A minha mãe Vanilza, irmãos Arley e Leandro e tias Renilda e Fátima pelo carinho, respeito e compreensão, tendo em vista a minha ausência em muitos momentos pelo tempo dedicado aos estudos – amo todos vocês. A Flávio, companheiro de todos os momentos que, com muito amor e carinho tem me incentivado e tornado a minha vida repleta de felicidade. A meus queridos amigos que sempre estiveram alegrando o meu coração e fazendo florir o meu jardim, nos momentos mais difíceis, em especial a Aliane que há 15 anos, vem sendo a minha companheira fiel de estudos, incentivando-me a ser persistente e confiante, visando o alcance dos meus objetivos e Cirlene que, com sua serenidade, tranqüilizou-me com palavras doces nos momentos de incertezas. Agradeço a todos os companheiros de curso que por muitas vezes incentivaram-me nos momentos de desânimo. Aos colegas de trabalho que, de alguma forma, contribuíram e/ou contribuem para o andamento da minha graduação. Ao Ceape/BA pelo incentivo aos meus estudos, flexibilidade para que eu pudesse manter a freqüência às aulas e disponibilização de informações para este trabalho. A Corsini pela contribuição por meio da sua dissertação de pós-graduação. Cristiano e Jerfeson, pelo apoio e informações prestadas. A meus admirados professores pela experiência e conhecimento transmitidos com muita dedicação, em especial Celeste Philigret, Luiz Filgueiras, Raymundo Garrido e Lielson Coelho pela acessibilidade, paciência e compreensão. Ao Professor Doutor Henrique Tomé da Costa Mata, pela atenção, paciência, flexibilidade e importantes orientações e contribuições para este trabalho. Enfim, agradeço a todas as pessoas que, ao passarem por minha vida, contribuíram de alguma forma para a minha evolução acadêmica, profissional e pessoal. Obrigada a todos. “O microcrédito está definitivamente inserido nas políticas públicas de desenvolvimento econômico e social. Cada agente, cada gerente de agência deve ser um educador, facilitar a vida de quem o procura para empreender. O povo que vai atrás do microcrédito é bom pagador. O único patrimônio que o pobre tem é o nome a zelar [...]”. Presidente Luiz Inácio Lula da Silva RESUMO A partir da pesquisa da experiência vivenciada pelo Centro de Apoio aos Pequenos Empreendimentos (CEAPE/Ba) na concessão de microcrédito e capacitação de pequenos empreendedores em cidades baianas, desenvolve-se um estudo sobre a relação entre o microcrédito e a inserção socioeconômica dos empreendedores financiados. O objetivo deste estudo é contribuir para a compreensão das características dos clientes financiados e dos efeitos socioeconômicos da ação do microcrédito sobre os empreendedores e suas respectivas atividades comerciais financiadas, buscando evidências da sua contribuição na melhoria das condições de vida destes, através do fortalecimento dos seus pequenos negócios. Dessa forma, é de grande importância estudar de que maneira o microcrédito tem influenciado no processo de desenvolvimento dos empreendedores financiados e na geração de emprego e renda. Para tanto, foram utilizados dados obtidos no sistema operacional da organização (infocred), relacionados com aspectos sociais dos clientes liberados no período de 2000 a 2007, bem como aspectos ligados aos seus empreendimentos, na busca da percepção destes sobre os resultados obtidos pelos mesmos, através da aquisição do microcrédito. A pesquisa constatou que o microcrédito contribui para a melhoria das condições materiais de vida dos comerciantes financiados, por conta da aplicação correta dos recursos nas atividades produtivas financiadas, aliada com o espírito empreendedor do comerciante bem como com a capacitação técnica deste. Palavras-chave: CEAPE/Ba. Microcrédito. Empreendedores. Inserção social. LISTA DE ILUSTRAÇÕES Figura 1 – Organograma do Sistema CEAPE................................................................27 Gráfico 1 – Valores liberados (R$ 1) - (2000-2007).....................................................46 Gráfico 2 – Créditos liberados (por unidade) – (2000-2007).........................................46 Gráfico 3 – Média de valor liberado por crédito (R$1) – (2000-2007)..........................47 Gráfico 4 – Evolução do cliente 4, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007)............................50 Gráfico 5 – Evolução do cliente 7, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007)............................51 Gráfico 6 – Evolução do cliente 8, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007)............................52 Gráfico 7 – Evolução do cliente 10, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007)............................52 Gráfico 8 – Evolução do cliente 11, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007)............................53 Gráfico 9 – Evolução do cliente 15, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007)............................54 Gráfico 10 – Evolução do cliente 16, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007)..........................55 Gráfico 11 – Evolução do cliente 23, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007)..........................56 LISTA DE TABELAS Tabela 1 – Distribuição geográfica dos créditos liberados pelo CEAPE/Salvador (jan/2000-dez/2007)................................................................36 Tabela 2 – Distribuição etária dos clientes financiados pelo CEAPE/Salvador (jan/2000-dez/2007)................................................................37 Tabela 3 – Distribuição segundo o gênero dos clientes financiados pelo CEAPE/Salvador (jan/2000-dez/2007)................................................................39 Tabela 4 – Distribuição etária x sexo dos clientes financiados pelo CEAPE/Salvador (jan/2000-dez/2007)................................................................39 Tabela 5 – Distribuição segundo a escolaridade dos clientes financiados pelo CEAPE/Salvador (jan/2000-dez/2007)................................................................40 Tabela 6 – Distribuição etária x sexo x escolaridade dos clientes financiados pelo CEAPE/Salvador (jan/2000-dez/2007)................................................................40 Tabela 7 – Distribuição segundo o setor das atividades financiadas pelo CEAPE/Salvador (jan/2000-dez/2007)................................................................42 Tabela 8 – Distribuição segundo o ramo das atividades financiadas pelo CEAPE/Salvador (jan/2000-dez/2007)................................................................43 Tabela 9 – Distribuição segundo a constituição dos empreendimentos financiados pelo CEAPE/Salvador (jan/2000-dez/2007)........................................................44 Tabela 10 – Distribuição anual dos valores e número de créditos liberados pelo CEAPE/Salvador (jan/2000-dez/2007)..............................................................45 Tabela 11 – Distribuição segundo a evolução dos clientes com oito ou mais ciclos de financiamentos fornecidos pelo CEAPE/Salvador (jan/2000-dez/2007)...........................................................................................49 SUMÁRIO 1 INTRODUÇÃO 11 2 2. 1 2.1.1 2.1.2 2.1.3 2.1.4 2.1.4.1 REFERENCIAL TEÓRICO CONCEITO E DEFINIÇÃO DO MICROCRÉDITO Aspectos históricos Concepção e caracterização do Microcrédito Emergência e evolução de programas de Microcrédito no Brasil Metodologia Fontes de coleta e tratamento de dados 14 14 15 17 19 21 22 3 3.1 3.1.1 3.1.2 3.1.3 3.1.4 3.1.5 3.1.5.1 3.1.5.2 3.2 RESULTADOS E DISCUSSÕES ASPECTOS INSTITUCIONAIS E ORGANIZACIONAIS DO CEAPE Bases legais de funcionamento Breve histórico Estrutura da organização Missão, visão e objetivos institucionais Estudo do Microcrédito da organização Crédito para capital de giro Crédito para investimento ASPECTOS SÓCIO-ECONÔMICOS E FINANCEIROS DOS CLIENTES E DOS EMPREENDIMENTOS FINANCIADOS Análise do padrão de localização dos créditos financiados pelo CEAPE/Salvador Análise da distribuição etária dos clientes financiados pelo CEAPE/Salvador Análise dos clientes financiados pelo CEAPE/Salvador por gênero Análise do nível de escolaridade dos clientes financiados pelo CEAPE/Salvador Análise do setor e ramo das atividades financiadas pelo CEAPE/Salvador Análise da constituição das atividades financiadas pelo CEAPE/Salvador Análise da distribuição anual dos valores e números de créditos liberados pelo CEAPE/Salvador Análise da evolução dos clientes com oito ou mais ciclos de financiamentos fornecidos pelo CEAPE/Salvador Análise da base de dados da dissertação de Pós-graduação de Corsini 23 23 23 24 27 29 30 31 33 3.2.1 3.2.2 3.2.3 3.2.4 3.2.5 3.2.6 3.2.7 3.2.8 3.2.9 35 36 37 38 39 41 43 44 47 57 5 CONSIDERAÇÕES FINAIS 64 REFERÊNCIAS APÊNDICES 66 69 11 1 INTRODUÇÃO O debate acerca do setor informal da economia brasileira, formada por pequenos empreendimentos, tem se tornado cada vez mais freqüente tanto nos centros acadêmicos quanto na própria mídia, principalmente por conta do crescimento do desemprego estrutural nos últimos vinte anos. Dessa forma, o setor informal aparece como importante meio de sobrevivência para milhões de pessoas excluídas, por diversos motivos, do setor formal da economia. A organização empresarial desses empreendedores é limitada ou quase inexistente, gerando uma grande diversidade de atividades produtivas localizadas principalmente na periferia das grandes cidades. Essa falta de organização, muitas vezes, dificulta ou até mesmo inviabiliza a articulação na defesa de interesses comuns e criação de vias próprias para a representação política para, dessa forma, defender condições adequadas ao desenvolvimento das suas atividades comerciais. Assim, o funcionamento dos pequenos empreendimentos visa a sobrevivência de forma, geralmente, precária, mostrando-se intensivos na utilização do fator de produção trabalho, principalmente da mão de obra familiar. O apoio financeiro a esse setor informal da economia, sob a forma de microcrédito, tem sido considerado como uma possibilidade de redução da pobreza. No Brasil, o microcrédito vem apoiando pessoas de baixa renda que exercem atividades produtivas no comércio, na produção ou na prestação de serviços e que, na maioria das vezes, proporciona a ocupação e sobrevivência dessa parcela da população. Essa população de baixa renda sempre foi excluída do sistema financeiro tradicional e mesmo com a intervenção pública o resultado não é eficiente. Diante disso, o microcrédito tem por finalidade o financiamento de pequenos empreendimentos da economia informal urbana1, na esperança de fomentar atividades produtivas para a geração de ocupação, de emprego e de renda, favorecendo, principalmente, empreendedores mais pobres. Assim, os programas de microcrédito acabam atuando como uma política de ajuste ao capitalismo, ao incorporar, à funcionalidade do mercado formal, milhões de pessoas excluídas das possibilidades de produção e de consumo, objetivando também suprir as falhas do sistema financeiro nacional e do mercado informal. 1 Na economia rural já existem linhas de créditos especificas para o desenvolvimento de atividades rurais, como por exemplo, o Agroamigo do Banco do Nordeste. 12 Diante desse panorama e do principal objetivo do microcrédito – contribuir para a redução da pobreza pelo acesso ao crédito (para consumo e/ou produção), recorrendo às estratégias descentralizadas de financiamento, utilizando meios para atingir o público alvo e garantir a renda e a qualidade de vida da população -, torna-se interessante estudar de que forma o microcrédito tem participado como promotor e cooperador do processo de desenvolvimento dos empreendedores financiados, principalmente no setor informal da economia. Este trabalho monográfico tem como objetivo geral fazer um estudo das características de empreendedores e de seus respectivos empreendimentos financiados, buscando evidências da contribuição efetiva do microcrédito na melhoria de suas condições de vida e desenvolvimento da atividade comercial, bem como sobre a inserção social destes na comunidade a que pertencem. O objeto de pesquisa se cingirá à área de Salvador e Região Metropolitana no período de 2000 a 2007, possibilitando a coleta dos dados necessários à pesquisa, uma vez que alguns estudos do próprio Centro de Apoio aos Pequenos Empreendimentos (CEAPE/Ba) compreendem expressiva parte desse período (2000 a 2005), além do que os dados mais recentes estão disponíveis no sistema da organização. O objetivo é captar de forma mais adequada e sólida o fenômeno objeto do estudo. Nesses termos, o tema proposto para o estudo é: “Microcrédito: Análise do padrão sócioeconômico e inserção social dos empreendedores financiados – um estudo da experiência do CEAPE/Salvador e região metropolitana (2000 – 2007)”. Assim, é necessário verificar se o microcrédito está atingindo o seu objetivo primordial que é a redução da pobreza e a melhoria da qualidade de vida dos pequenos empreendedores ou se, diferentemente, não passa de um empréstimo comum com interesses exclusivamente financeiros. O estudo sobre essa temática pode ser justificado pela sua importância, tanto para as organizações promotoras do microcrédito quanto para os beneficiados direta ou indiretamente (clientes e comunidade em geral). Além disso, é de grande valor para o desenvolvimento pessoal e profissional da pesquisadora, em função da experiência que esta vem acumulando na área de microcrédito há mais de 9 anos, trabalhando na área de concessão de microcrédito 13 desde o ano de 2000 e, nos últimos 6 anos, integrando a equipe de trabalho do CEAPE/Ba organização com uma experiência de 15 anos na concessão de microcrédito, considerada como maior e mais antiga rede de organizações de microcrédito existente no Brasil. O microcrédito hoje concedido por diversas instituições, surge sobretudo com a missão de auxiliar o desenvolvimento das atividades comerciais pertencentes ao setor informal da economia, além de configurar uma oportunidade que o pequeno comerciante tem para desenvolver sua atividade e gerar emprego e renda. Nesse caso, surge o interesse em pesquisar sobre os impactos sociais do microcrédito sobre os empreendedores, suas famílias, comunidades e empreendimentos financiados. A formulação inicial do objeto temático foi feita a partir da análise de textos sobre o Microcrédito, apresentados pelo CEAPE/Ba, além da experiência e familiaridade com o assunto que, por sua vez, incentivaram a pesquisadora a avançar na busca de respostas aos questionamentos correntes sobre o tema. Com relação ao assunto, dentro da análise, mostrouse essencial à contribuição da dissertação de pós-graduação elaborada por José Nélio Monteiro Corsini2, que devido à experiência com o microcrédito, realizou uma abordagem atual a respeito do tema. O principal questionamento a ser discutido no tema proposto que dará condições para caracterizar o objeto é: Pode-se afirmar que o microcrédito colabora para a melhoria nas condições de vida e inserção social dos empreendedores financiados, se diferenciado das linhas de créditos tradicionais, as quais possuem interesses exclusivamente financeiros? A partir do referencial teórico trabalhado até o momento, houve condições para a elaboração da seguinte hipótese: No que diz respeito aos impactos do microcrédito sobre os empreendedores financiados e sobre a sociedade como um todo, acredita-se, inicialmente, que o microcrédito, com sua metodologia aplicada e aliado com a capacitação dos pequenos empreendedores contribui para a melhoria das condições materiais de vida e sociabilidade dos comerciantes financiados, além de contribuir para o enfrentamento da pobreza, conforme demonstrar-se-á no curso deste texto. 2 Direitor Executivo do CEAPE/Ba e presidente do DISOP Nacional (Instituição de Cooperação Belgo-Brasileira para o Desenvolvimento Social). 14 Além desta introdução, o presente trabalho é constituído de quatro capítulos: 2. Metodologia; 3. Referencial teórico; 4. Resultados e discussões; 5. Considerações finais. O segundo capítulo indicará os procedimentos metodológicos realizados para a construção do trabalho monográfico. O terceiro capítulo aponta o histórico, principais características e experiências do Microcrédito na sociedade brasileira. O quarto capítulo é consagrado a uma análise do papel do CEAPE/Ba expondo seu histórico, aspectos institucionais e as características do microcrédito concedido pela instituição, além de avançar no sentido de caracterizar os clientes e empreendimentos financiados, as facilidades e dificuldades para a obtenção do microcrédito, além dos impactos do microcrédito sobre os empreendedores financiados. O trabalho é finalizado com uma síntese das lições aprendidas e recomendações de continuação deste trabalho. 2 REFERENCIAL TEÓRICO 2.1 CONCEITO E DEFINIÇÃO DO MICROCRÉDITO Ultimamente, o termo microcrédito vem sendo incorporado por diversos segmentos políticos, econômicos e sociais, além de se tornar bastante popular por conta da exposição feita pelos diversos meios de comunicação. Contudo, essa popularização vem, em alguns casos, distorcendo o real significado e objetivo do microcrédito. Em sua origem, o microcrédito é definido como um crédito de pequeno valor concedido à proprietários de pequenos empreendimentos (majoritariamente de baixa renda) que, na sua maioria, utilizam a atividade comercial de forma produtiva como meio de subsistência. A importância atribuída ao microcrédito que é concedido a empreendedores para o fortalecimento de pequenos empreendimentos é relativamente recente no Brasil e no mundo. Em suas origens, o microcrédito teve uma forte motivação social e ganhou destaque na agenda das políticas de combate a pobreza nos últimos 20 anos. 15 Sendo assim, no sentido abordado neste trabalho, o microcrédito, destina-se ao financiamento de pequenos empreendimentos da economia informal urbana, na busca de estimular atividades produtivas visando à geração de ocupação, emprego e renda, favorecendo, principalmente, as famílias de empreendedores mais pobres, geralmente, residentes de bairros carentes. 2.1.1 Aspectos históricos No século XIX surgiram na Europa as primeiras iniciativas de crédito popular (cooperativas de crédito, caixas populares, bancos comunitários e outros mais), com o objetivo de possibilitar o acesso de segmentos pobres da população (camponeses, operários, artesão e outros). Na Alemanha, por exemplo, foram organizadas cooperativas nas quais cada sócio procurava aceitar pessoas comprometidas que tivessem a responsabilidade necessária para participar do empreendimento e honrar seus débitos. A organização era realizada por meio da autogestação, financiava investimentos produtivos e era administrada pelos sócios de forma participativa. Essas cooperativas foram denominadas “Banco do Povo”, chegando a uma quantidade de 1.002 no país no ano de 1912, com 641 mil associados. A partir de tais iniciativas, observou-se um desenvolvimento e expansão da economia solidária para vários países da Europa no século passado (SINGER, 2002, p. 62-65). Além disso, é importante salientar que as experiências brasileiras relacionadas ao microcrédito são consideradas como ponto de partida para a expansão dessa forma diferenciada de crédito pela América Latina, Caribe e outros continentes. Todavia, o maior marco referencial na história do microcrédito e o que mais contribuiu para a sua atual formatação foi o Grammen Bank, de Bangladesh. Criado em 1976, o Grammen Bank teve origem em uma iniciativa pessoal do seu fundador, o professor de economia Muhammad Yunus3 que, com recursos próprios e ajuda de seus alunos, iniciou a concessão experimental de créditos a pessoas pobres, para ser utilizado em atividades produtivas. 3 O bengalês Muhammad Yunus foi anunciado em outubro de 2008 como o ganhador do Prêmio Nobel da Paz junto com seu banco, o Grameen. O economista é conhecido como "o banqueiro dos pobres" e considerado o grande mentor do microcrédito destinado aos desfavorecidos de Bangladesh. Professor de economia, Yunus começou a combater a pobreza após uma mortífera fome que assolou seu país. Em 1976, fundou um pequeno banco que se propunha a oferecer acesso ao crédito aos mais pobres. 16 A experiência teve sucesso, permitindo que as atividades do Grammen Bank fossem se expandindo através da capitalização própria e da captação de doações e investimentos externos. Esse crescimento levou o Grammen Bank a tornar-se, em alguns anos, a maior instituição financeira de Bangladesh, sendo também o maior modelo referencial para a disseminação do microcrédito no mundo, inclusive no Brasil. Sobre a experiência do Grammen Bank Corsini (CORSINI, 2007, p. 63) afirma: A experiência do Grameen Bank, iniciada com um empréstimo pessoal de Yunus a 27 artesãs que faziam artesanato, usando bambu como matéria-prima, atende na atualidade a 7,2 milhões de clientes, sendo 97% desse total, mulheres. Ela está presente em 78 mil aldeias do país, tendo uma carteira ativa equivalente a US$ 674 milhões. (GRAMEEN, 2007). Referindo-se à sua experiência com o Grameen, afirmou Yunus (2001, p.9) que esta lhe forneceu uma fé inabalável na criatividade dos seres humanos, fazendo-o concluir que eles não nascem para padecerem de fome e miséria. Inspirado na experiência do GrammenBank e de outras iniciativas pioneiras, como o Bank Rakyat da Indonésia, o microcrédito, durante as décadas de 1980 e 1990 espalhou-se por países da Ásia, África e América Latina, sendo a Acción International, no último caso, o responsável pela disseminação do microcrédito e sua adaptação às condições latinoamericanas, tendo participado da construção das mais importantes instituições de microcrédito existentes na região, como BancoSol da Bolívia e o Sistema CEAPE no Brasil. A Acción Internacional foi a primeira organização de microcrédito para a população pobre. Sua experiência foi iniciada em Recife no ano de 1973. Apenas na última década, emprestou o montante de UR$ 12,3 bilhões. Além disso, a Acción foi responsável pelo desenvolvimento da metodologia do grupo solidário, utilizada em grande escala na América Latina e no Caribe, inclusive pelas organizações brasileiras. Inicialmente, atuou com entidades sem fins lucrativos 17 e atualmente focaliza as suas parcerias com organizações financeiras reguladas pelas autoridades monetárias dos respectivos países. 2.1.2 Concepções e características do Microcrédito Configuram-se como microcrédito operações de créditos de pequeno valor, realizadas por programas especializados, destinadas ao fortalecimento de iniciativas produtivas, geralmente da economia informal urbana. Na maioria das vezes, são destinadas ao atendimento das necessidades de capital de giro ou pequenos investimentos para desenvolver atividades de comércio, fabricação ou prestação de serviços. Nessas operações são exigidos poucos documentos (Carteira de identidade, CPF e comprovante atual de residência), os prazos variam de um a seis meses (na maioria das vezes), as operações pagas são renovadas de forma rotativa com valores crescentes, conforme a necessidade e capacidade de pagamento dos empreendimentos. O microcrédito é concedido, geralmente, através da metodologia do grupo solidário, onde um grupo formado por comerciantes amigos, estabelecidos em uma determinada comunidade, se junta para adquirir o microcrédito através do aval recíproco (um é avalista do outro). Dessa forma, os comerciantes ficam livres da apresentação de garantias reais, substituídas pela garantia pessoal do grupo solidário. Ao contrário do sistema financeiro tradicional, o microcrédito apresenta agilidade e exigências simplificadas. O serviço é prestado de forma personalizada, por meio de visitas aos clientes, antes e após a concessão do microcrédito, proporcionando aos tomadores do crédito orientação técnica, importante para o desenvolvimento de suas atividades comerciais. Os valores emprestados variam na faixa de R$ 100,00 a R$ 10.000,00 a depender de fatores tais como as condições individuais de cada empreendedor, produtos financeiros oferecidos aos clientes e políticas das organizações promotoras. 18 Os programas de microcrédito financiam atividades produtivas da economia informal urbana, principalmente da população mais pobre, proporcionando o resgate da cidadania de homens e mulheres que criam e mantêm, na maioria das vezes, sua própria ocupação e emprego. Contudo, visto sob a ótica do mercado, o microcrédito também significa uma ampliação de negócios para as grandes empresas que passam a obter um aumento do seu mercado consumidor por conta da inserção de um contingente de população antes considerada como não consumidores. Segundo o CEAPE (2003) o microcrédito distingui-se do crédito convencional, pois: Não é concedido apenas por instituições financeiras convencionais, mas também por cooperativas, associações, Organizações Não-Governamentais (ONGs) e instituições especializadas em microcrédito, como no caso brasileiro, as Sociedades de Crédito ao Microempreendedor (SCMs) e as Organizações da Sociedade Civil de Interesse Público de microcrédito (OSCIPs), além de programas de governo específicos; Adota metodologias específicas diferentes das práticas bancárias tradicionais, na análise, liberação, acompanhamento e cobrança dos créditos; Utiliza formas de garantias alternativas (como o aval solidário), que abstraem a apresentação de garantias reais, facilitando, desta forma, o acesso ao crédito pelos microempreendedores; Busca reduzir o custo de transação para o cliente através de: a) localização de pontos de atendimento na proximidade espacial da clientela; b) simplificação e desburocratização dos procedimentos de crédito; e c) grande agilidade na análise e liberação do crédito; e Tem como objetivo fundamental a melhoria da situação social e econômica dos clientes e suas famílias e das comunidades onde atua. 19 2.1.3 Emergência e evolução de programas de Microcrédito no Brasil O microcrédito surge no Brasil através da UNO4, apoiada pela Acción International. Essa parceria possibilitou a experiência pioneira de desenvolvimento de pequenos empreendimentos, promovendo capacitação e financiamentos para atividades produtivas em Recife e em Salvador. Surge então a possibilidade de uma alternativa de apoio financeiro aos pequenos empreendedores, por meio da metodologia do grupo solidário desenvolvida pela Acción International em parceria com organizações não governamentais da América Latina e do Caribe. Em depoimento prestado para Corsini no ano de 2007, para constar em sua dissertação, sobre o surgimento do microcrédito, Valdir Dantas5 (apud CORSINI, 2007, p. 62) afirma: A primeira experiência de microcrédito para o setor informal urbano se deu no Brasil, em Recife e Salvador, através de uma parceria entre a Acción International, à época conhecida como AITEC, e entidades empresariais de Pernambuco e da Bahia. A Acción International é uma ONG estadunidense que, até então, (início da década de 70) trabalhava na América Latina com Programas de “Desenvolvimento Comunitário”, utilizando a figura de “trabalhadores sociais” residentes em cada país. O residente no Brasil identificou que a maior contribuição para o desenvolvimento comunitário no Brasil seria incentivar o fortalecimento dos pequenos negócios informais visando melhorar renda e criar novos postos de trabalho. Em 1973, por iniciativa e com assistência técnica da Acción International, e com a participação de entidades empresariais e bancos de Pernambuco e da Bahia, foi criada a União Nordestina de Assistência a Pequenas Organizações, que ficou conhecida como Programa UNO. A UNO era uma associação civil sem fins lucrativos, que nasceu especializada em crédito e capacitação. Trabalhava com crédito individual e com a garantia de um “aval moral”. Na ausência de bancos para financiar os pequenos empreendimentos, as instituições sem fins lucrativos, incentivadas pela cooperação internacional, organizaram os seus programas de microcrédito. Tais instituições optaram pelo microcrédito na esperança de realizar empréstimos de recursos financeiros e de serem reembolsadas em prazo pré-determinado, proporcionando a continuidade dos projetos. 4 União Nordestina de Assistência a Pequenas Organizações (UNO) - Entidade criada em 1973, com o objetivo de apoiar micro e pequenos empreendimentos da região Nordeste através de financiamento, capacitação gerencial, apoio à comercialização e estímulo a formação de cooperativas e associações de microprodutores 5 Valdi de Araujo Dantas é sociólogo e especialista em microcrédito. Foi técnico da UNO-Pernambuco, posteriormente consultor da Acción International que implantou programas de microcrédito na Colômbia e no Brasil, estruturando no final da década de 1980 a Rede Ceape. O residente da Acción, citado por Dantas, chamase Bruce Tippett e corresponde aos atuais cooperantes estrangeiros que trabalham no país. 20 Sendo assim, a experiência real faz com que seja superada a idéia equivocada que o pobre não pode pagar e precisa de ajuda (doação). Os programas de microcrédito espalhados pelo mundo apontam que o pobre é um bom pagador, quando lhe são oferecidas oportunidades, capacitação e recursos metodológicos adequados disponibilizados por tais programas. Na década de 1980, cita-se como marco da trajetória brasileira do microcrédito, a constituição progressiva da rede (atual sistema) CEAPE a partir da criação em 1987 do “Centro Ana Terra”, atual CEAPE/RS. A partir da década de 1990, o microcrédito de expande no Brasil, principalmente, por conta da estabilização monetária (1994), possibilitando o aumento da demanda por crédito; ampliação do leque institucional envolvido com o microcrédito como instituições do poder público das três esferas (a partir de 1995); construção gradativa de um marco jurídico-legal de regulação da atuação dos setores de microcrédito no Brasil , além de outros. (CEAPE, 2003). Numa fase posterior à entrada em cena dos organismos internacionais, o setor público passou a estimular o financiamento a pequenos empreendimentos da economia informal urbana. Foram assim estruturados os “Bancos do Povo”, apoiados por governos municipais ou estaduais, tal como a Instituição Comunitária de Crédito (Portosol) e a “Comunidade Solidária” liderada pala antropóloga Ruth Cardoso. Em 1996, o governo federal lançou o Programa de Crédito Produtivo Popular, implementado pelo Banco Nacional de Desenvolvimento Econômico e Social (BNDES). No ano seguinte, em 1997, o Banco do Nordeste do Brasil, assessorado pela Acción International, estruturou o Programa de Microcrédito do Banco do Nordeste (Crediamigo), sendo hoje o maior programa público, de responsabilidade do governo federal, nas Américas. Momentos de grande valor com relação às políticas públicas do governo federal no Brasil devem ser lembrados. Um desses momentos foi iniciado em 1999, quando o governo do então presidente Fernando Henrique Cardoso regulamentou as atividades de concessão de microcréditos, reforçando a aplicação de recursos do BNDES para o repasse, sob a forma de empréstimos, às organizações executoras dos programas, legalmente constituídas como ONG. Outro momento importante ocorreu em 2003, quando o presidente Luiz Inácio Lula da Silva 21 adotou novas medidas visando ampliar a oferta de serviços financeiros à população de baixa renda. O governo criou, dentre outras instituições e dispositivos: O Banco Popular do Brasil, como subsidiária do Banco do Brasil S.A; A obrigação dos bancos comerciais de aplicar 2% dos depósitos à vista em operações de pequenos valores; e A permissão para a abertura de contas simplificadas e o funcionamento de cooperativas de crédito de livre associação (ALVES; SOARES, 2006, p. 74-75). Nos últimos anos, o microcrédito vem se expandindo e ocupando lugar importante no sistema financeiro brasileiro. Por conta disso, em 25 de abril de 2005 foi editada uma lei (Lei Federal nº. 11.110) a qual caracteriza o microcrédito, tornando-se base legal do Programa Nacional de Microcrédito Produtivo Orientado (PNMPO), coordenado pelo Ministério do Trabalho e Emprego (TEM). (BRASIL, 2005). Sendo assim, devido à cooperação internacional e às entidades sem fins lucrativos, o microcrédito expande-se cada vez mais no seio da sociedade brasileira. Ao longo dos anos foi se formando uma comunidade interessada na área do microcrédito, composta por representantes de importantes segmentos sociais que se destacam nas respectivas organizações promotoras do microcrédito, nos organismos de promoção, na participação do poder público, nas empresas prestadoras de serviços e nos profissionais especializados em consultoria e treinamento. 2.1.4 Metodologia O objeto temático foi formulado, inicialmente, a partir da análise de vários textos sobre o Microcrédito, dentre estes os apresentados pelo Ceape/Ba. Além disso, a pesquisadora, na 22 busca de respostas aos questionamentos da problemática trabalhada no presente estudo, se sentiu motivada a abordar essa temática pela sua experiência e familiaridade com o assunto. As contribuições de vários autores ajudaram na formulação do processo que procura estabelecer os vínculos do microcrédito com a inserção social dos empreendimentos financiados. Dentre essas, mostrou-se essencial à contribuição da dissertação de pósgraduação elaborada por José Nélio Monteiro Corsini, além das elaborações de Paul Singer, Muhammad Yunus, Henry Jacklen e Valdi Dantas, fundamentais para o entendimento das particularidades teóricas do microcrédito. 2.1.4.1 Fontes de coleta e tratamento de dados O estudo foi baseado em dados estatísticos (secundários) disponíveis no sistema operacional do CEAPE/Ba. Esses dados foram coletados através dos técnicos em crédito por meio de visitas aos empreendimentos financiados. No intuito de responder ao problema formulado, foram feitas a organização e seleção do referencial teórico mais adequado (incluindo a busca por novos trabalhos relacionados com o tema, de modo a reunir razões e contra-razões, vantagens e desvantagens do objeto da hipótese formulada), a coleta dos dados necessários (evolução do empreendedor após o financiamento levando em consideração: lucratividade, renda, evolução do crédito, evolução de aspectos sociais e outros mais) e a análise de tais dados inferindo interpretações sólidas, relacionando-os entre si para, por fim, passar para o processo de teorização e construção do trabalho propriamente dito. Esses dados foram obtidos através do sistema interno-operacional do CEAPE/Salvador, o Infocred que, por sua vez, é alimentado pelos técnicos em crédito através de informações obtidas nas visitas de análise dos empreendimentos a serem financiados. A pesquisa avança no sentido de elaborar hipóteses, coletar dados por método científico e, conforme cita Salomon (1991), “procurar inferir interpretações”. Em outras palavras, a pesquisa dar-se-á predominantemente no campo empírico, de forma que serão coletadas informações acerca das variáveis do problema e depois ela prosseguirá para o campo da teorização, com o objetivo de explicar os fatos e estabelecer relações. 23 Os dados utilizados foram obtidos através das seguintes fontes: Ceape/Ba, DISOP Nacional, BNDES. 3 RESULTADOS E DISCUSSÕES 3.1 ASPECTOS INSTITUCIONAIS E ORGANIZACIONAIS DO CEAPE 3.1.1 Bases legais de funcionamento O CEAPE/BA é uma pessoa jurídica de direito privado, regida por estatuto social consoante a legislação vigente, registrada no cartório de registro de pessoas jurídicas da Comarca de Feira de Santana. A instituição tem como base legal a Lei Federal nº. 9.790, de 23 de março de 1999, que “dispõe sobre a qualificação de pessoas jurídicas de direito privado, sem fins lucrativos, como Organizações da Sociedade Civil de Interesse Público, institui o Termo de Parceria e dá outras providências”. (BRASIL, 2009b). Dessa forma, a organização deve conter em seus estatutos a na estrutura administrativa os requisitos exigidos por lei. Seus objetivos sociais devem estar vinculados com as finalidades previstas. A instituição tem a possibilidade assegurada de experimentação, não lucrativa, de novos modelos sócio-produtivos e de sistemas alternativos de produção, comércio, emprego e crédito. O CEAPE é qualificado como uma OSCIP pelo Ministério da Justiça. Pode operar programa de microcréditos sem a vinculação com o Sistema Financeiro Nacional, regulado pelo Banco Central do Brasil. A Lei Federal nº. 9.790, além de conceder permissão para a instituição operar o microcrédito, dispõe sobre a possibilidade de firmar o Termo de Parceria (Art. 9º, Cap.II) com os organismos do poder público. Além disso, a organização submete-se ao Novo Código Civil Brasileiro, Lei nº 10.406, de 10 de janeiro de 2002, especialmente aos artigos 43 a 51, que dizem respeito à estrutura e à funcionalidade das organizações sem fins lucrativos. (BRASIL, 2009b) 24 3.1.2 Breve histórico Maior e mais antiga rede de organizações de microcrédito existente no Brasil, o CEAPE (Centro de Apoio aos Pequenos Empreendimento) é coordenado pelo CEAPE Nacional, sendo integrado por 11 CEAPEs estaduais, localizados nos estados a seguir: Rio Grande do Sul, Espírito Santo, Bahia, Sergipe, Pernambuco, Paraíba, Rio Grande do Norte, Piauí, Maranhão, Pará e Goiás. O processo de formação do Sistema CEAPE inicia-se em 1987 com a constituição do CEAPE – RS, então denominado de “Centro Ana Terra”. Essa instituição nasceu de um projeto piloto promovido em 1986 pelo UNICEF (Fundo das Nações Unidas para a Infância) em parceria com a Acción International, por meio do projeto “Apoio a Atividades Econômicas Informais de Mulheres e Famílias de Baixa Renda” realizado em três áreas periféricas de Porto Alegre/RS – Ilha da Pintada, Beco do Adelar e Campo da Tuca, onde foi adotada a metodologia do Grupo Solidário pela primeira vez no Brasil. O UNICEF exercia um papel de liderança, apoio financeiro e participação direta no acompanhamento e desenvolvimento do projeto. Devido à parceria com instituições locais, foram criadas condições para que, em janeiro de 1987, o projeto viesse a se institucionalizar como uma entidade civil sem fins lucrativos. Desde a sua fundação, o CEAPE – RS teve como foco o apoio a pequenos empreendimentos geridos por pessoas de baixa renda, por meio de crédito e capacitação, tendo sido responsável pela introdução no Brasil de elementos atualmente predominantes nos programas de microcrédito existentes no país, com, por exemplo, a utilização de grupos solidários como forma de garantia aos empréstimos (Aval Solidário). A consolidação do CEAPE – RS estimulou a continuidade da parceria entre o UNICEF e a Acción, que estenderam a experiência para outros estados, prioritariamente para os do Nordeste. O principal fator desta expansão foi à criação da FENAPE (Federação Nacional de Apoio aos Pequenos Empreendimentos), atual CEAPE Nacional, em agosto de 1990. Os 25 CEAPE’s, criados desde então, passaram a contar com assistência técnica e a coordenação da FENAPE, articulada com o apoio técnico do UNICEF e do BID (Banco Internacional de Desenvolvimento). Tal assistência mostrou-se de fundamental importância para a consolidação dos CEAPE’s e para a continuidade da expansão do Sistema, que, entre 1992 e 1999, ampliou-se para mais dez Unidades da Federação. Com exceção do Estado da Bahia, onde já existia o Banco da Mulher, em todos os outros estados onde foi implantado, o CEAPE foi a primeira ONG de microfinanças. Na Bahia, o primeiro CEAPE foi implantado há 15 anos, mais precisamente em novembro de 1994, na cidade de Feira de Santana. A unidade de Feira hoje é a Matriz do programa no Estado, e coordena outros postos localizados nas cidades de Alagoinhas, Camaçari, Salvador e Santo Antonio de Jesus. O fundo rotativo de crédito inicial para a concessão do microcrédito foi obtido de doações do UNICEF, da Legião Brasileira de Assistência (LBA) e de um empréstimo obtido do Centro Ecumênico de Apoio ao Desenvolvimento (CEADE) – organização que estimula o desenvolvimento de projetos para a inclusão social de segmentos menos favorecidos da sociedade, atuando sob a forma de parcerias com instituições brasileiras e internacionais). Posteriormente foram captados recursos do DISOP (Entidade de cooperação internacional da Bélgica), uma ONG sediada em Bruxelas, do Banco Nacional de Desenvolvimento Econômico e Social ( BNDES) e do Banco Interamericano de Desenvolvimento (BID). O DISOP prestou grande apoio para a expansão da instituição com a abertura dos postos de serviços localizados em Alagoinhas, no ano de 1998, e em Salvador, no final do ano de 1999. Os pontos de atendimento de Camaçari e de Santo Antonio de Jesus foram estruturados mais tarde com o apoio do Sebrae Nacional. A auto-sustentação financeira do Sistema CEAPE visa garantir a expansão e a consolidação do programa, além da garantir os serviços que devem ser prestados aos atuais e futuros 26 clientes. Sendo assim, é de suma importância a geração e a expansão de receitas próprias para o desenvolvimento sustentável da organização. A expressiva expansão do microcrédito no Brasil tem favorecido o crescimento e consolidação do Sistema CEAPE, através do aumento do número de clientes, do valor das carteiras de crédito e, em conseqüência, do nível de auto-sustentação de quase todos os CEAPE’s. Contudo, tal expansão trouxe consigo novos desafios, pois, além de um expressivo aumento da concorrência – tanto na disputa pelo cliente quanto na busca por fontes de recursos -, cresceram as exigências quanto à qualidade da tecnologia de crédito e dos instrumentos técnico-gerenciais, em área como recursos humanos, sistemas de informação, monitoramento e outros. Dessa forma, visando atingir eficientemente os seus principais objetivos, o Sistema CEAPE tem implementado nos últimos anos um processo de reestruturação interna e de redefinição das suas estratégias de ação, tais como: A redefinição do Modelo Organizacional expressa no novo Estatuto Social e no novo Regime Interno do CEAPE Nacional; O desenvolvimento de instrumentos técnicos de suporte ao gerenciamento da organização, como o sistema de informações gerenciais – InfoCred, além da elaboração de um plano de marketing e a consolidação de referenciais técnicos e metodológicos; e A adoção de concepções e práticas mais abrangentes no âmbito das relações institucionais na busca de uma participação ativa na articulação orgânica do setor de microcrédito e no planejamento de políticas públicas para o setor. Sendo assim, o Sistema CEAPE tem buscado corresponder aos desafios criados pelo novo cenário do microcrédito no Brasil, mantendo-se, ao mesmo tempo, coerente com os princípios éticos e sociais relevantes desde a sua formação. 27 3.1.3 Estrutura organizacional O Sistema CEAPE foi extinto no início do ano de 2008. Desde então, cada CEAPE estadual dispõe de uma atuação autônoma e individualizada. Porém, como o objeto de estudo foi limitado ao período de 2000 – 2007, todos os dados trabalhados compreendem tal período. Sendo assim, trabalharemos com as características do sistema em questão. O CEAPE é formado pelo CEAPE Nacional e pelos CEAPEs estaduais. Conforme a concepção organizacional adotada, o CEAPE Nacional se constitui como um organismo de coordenação e integração do Sistema. Essa visão organizacional está expressa no organograma – figura 1: CONSELHO DE REPRESENTANTES CONSELHO FISCAL CONSELHO DIRETOR Secretaria Executiva Escritório Brasília C E A P E C E A P E C E A P E C E A P E C E A P E C E A P E C E A P E C E A P E C E A P E C E A P E C E A P E B A E S G O M A P A P B P E P I R N R S S E Figura 1 - Organograma do Sistema CEAPE Fonte: CEAPE, 2003 28 Conselho de Representantes – é o principal órgão deliberativo do CEAPE Nacional, sendo integrado pelos presidentes dos CEAPEs Estaduais ou seus substitutos legais; Conselho Diretor – é composto pelo Presidente, 1º Vice-Presidente, 1º Tesoureiro e Diretor de Relações Institucionais. O 2º Vice-Presidente e o 2º Tesoureiro são membros suplentes do Conselho Diretor; Conselho Fiscal – é composto por 3 membros titulares e 3 suplentes, eleitos pelo Conselho de Representantes dentre os representantes indicados pelos CEAPEs Estaduais; Secretaria Executiva – é formada pelo Secretário, por um Técnico I e por um Técnico II; e Colegiado de Diretores – constitui um órgão consultivo cuja função é apoiar tecnicamente o Conselho Diretor. Ele é formado pelos Diretores Executivos dos CEAPEs. A estrutura organizacional da instituição está constituída em instância maior representada pela Assembléia Geral que é formada pelo Conselho Diretor (constituído por sete membros: presidente, vice-presidente, tesoureiro e suplente de tesoureiro, secretário e diretor de relações institucionais), encarregado de deliberar e gerir a implementação das políticas institucionais criadas; o Conselho Fiscal (composto por seis membros), responsável pela fiscalização da gestão administrativa e financeira da instituição e a Diretoria Executiva (formada pela equipe técnica), que executa as ações operacionais da entidade. Os conselheiros são vinculados a entidades participantes da constituição da entidade, e seus membros são colaboradores e líderes da instituição, que contribuem de acordo com suas possibilidades e responsabilidades. A Diretoria Executiva é composta por uma equipe técnica operacional, responsável pela implementação das políticas e diretrizes aprovadas pelo Conselho Diretor. 29 O quadro profissional do CEAPE/BA é formado basicamente por profissionais ou por estudantes universitários das áreas de economia, de ciências contábeis ou de administração de empresas. Esses profissionais são contratados com base em uma política própria de recursos humanos, e atuam nos cinco postos de serviços, localizados nas cidades de Feira de Santana (matriz), Alagoinhas, Salvador, Camaçari e Santo Antonio de Jesus. O Posto de Serviço localizado em Salvador (CEAPE/Salvador), conta com profissionais experientes na área de microcrédito distribuídos da seguinte forma: 1 Gerente Técnico de Posto, 2 Técnicos em Crédito, 1 Estagiário da área técnica e 1 Assistente Administrativafinanceira. A sua área de atuação compreende a grande Salvador e uma parte da região metropolitana (Candeias, Lauro de Freitas e Simões Filho). 3.1.4 Missão, visão e objetivos institucionais Conforme o Manual para operadoras de microcrédito do Sistema Ceape (2003, p. 11), a Missão da Instituição é a “Melhoria da qualidade de vida dos pequenos empreendedores, através da massificação do crédito orientado, em âmbito nacional, como estratégia de combate à pobreza”. A partir do ano de 2008, visando adaptar-se ao anseio da oferta de novos produtos, o CEAPE passou a definir enquanto sua missão: “Contribuir para o crescimento dos micro e pequenos negócios e melhoria da qualidade de vida dos empreendedores, através das microfinanças produtivas orientadas, como estratégia de desenvolvimento econômico e social”. Tal missão é orientada por uma visão institucional que agrega os princípios fundamentais que norteiam a atuação das entidades do Sistema: Comprometer-se com o êxito empresarial do cliente; Trabalhar com profissionalismo e ética; Buscar a excelência na prestação de serviços; 30 Ser auto-sustentável operacional e financeiramente; Adotar e seguir um modelo participativo de gestão; e Desenvolver parcerias com organizações públicas e privadas, nacionais e internacionais, para o cumprimento da sua missão. A partir da Missão e da Visão Institucional, delimitam-se os Objetivos Institucionais do Sistema CEAPE: Fortalecer os pequenos empreendimentos; Melhorar as condições de vida dos pequenos empreendedores e de suas famílias; Criar novas ocupações e fortalecer as existentes; Contribuir para a valorização e o reconhecimento do papel da mulher empreendedora no meio social, econômico e cultural; e Contribuir para o exercício da cidadania e para o desenvolvimento econômico e social do país. 3.1.5 Estudo do microcrédito da organização O microcrédito pode assumir diversas formas (empréstimo, cartão de crédito, desconto antecipado de cheques e outros) e pode destinar-se a determinados segmentos específicos da clientela e a diferentes finalidades. Em geral, considera-se que cada uma dessas variantes do microcrédito consiste em um produto microfinanceiro específico. O microcrédito fornecido pelo CEAPE divide-se em dois tipos: Crédito para Capital de Giro e Crédito para Investimento. 31 3.1.5.1 Crédito para Capital de Giro Este tipo de crédito consiste em um empréstimo destinado ao financiamento de curto prazo das atividades econômicas. No caso dos clientes do microcrédito, o crédito para capital de giro é utilizado para a aquisição de mercadorias, insumos produtivos, instrumentos de trabalho e baixo valor, além do financiamento de outros custos correntes. Com relação a condições de financiamento, os limites de crédito efetivamente praticados podem apresentar diferenças entre os diversos CEAPEs, dependendo de fatores como disponibilidade de recursos, perfil da clientela e outros. No geral, o limite máximo de crédito é de R$ 10.000,00 (dez mil reais) – no crédito individual – e de R$ 6.000,00 (seis mil reais) – no caso de participantes de grupo solidário. O valor do crédito é fixado levando em conta a análise da capacidade de pagamento de cada cliente. O reembolso do empréstimo (capital e juros) será efetuado em parcelas quinzenais ou mensais de valor idêntico, a depender das características e ciclos operacionais de cada empreendimento, bom como a opção do cliente. Além disso, o prazo máximo para o pagamento dessa modalidade de empréstimo é de seis meses. Os encargos financeiros cobrados pelos créditos incluem juros, taxas bancárias e outras taxas e tributos que incidam sobre as operações de crédito. As taxas de juros devem ser positivas, variáveis e reajustáveis de acordo com a política do Sistema e as indicações do mercado ou em concordância com o agente financiador. As taxas devem ser estabelecidas tendo em vista a cobertura dos itens a seguir: Manutenção do valor do Fundo Rotativo através da atualização monetária do período; Despesas financeiras e operacionais; Provisão para inadimplência; e 32 Capitalização do Fundo Rotativo. As garantias para o crédito para capital de giro variam conforme as modalidades de crédito: individual ou grupo solidário. Crédito Individual – O crédito será garantido por um avalista indicado pelo cliente, que deverá atender aos seguintes requisitos: Não ter seu nome negativado nos órgãos de proteção ao crédito; Possuir renda líquida mensal equivalente a 150% do valor da parcela mensal do empréstimo (ou da soma das parcelas quinzenais); e Não integrar a mesma unidade familiar que o cliente. Caso a renda de um único avalista seja insuficiente, o cliente poderá indicar dois ou mais avalistas, cujo somatório das rendas atinja o valor necessário. Além disso, nos empréstimos individuais, também podem ser aceitas garantias reais, em caráter de garantias adicionais ao avalista ou mesmo em substituição. Tais garantias serão preferencialmente do ativo fixo da atividade econômica, cujo valor deve representar, nos casos de substituição do avalista, no mínimo 150% do montante do crédito. A avaliação e identificação de propriedade dos bens dados em garantia serão realizadas pelo corpo técnico dos CEAPEs. Crédito Solidário – No caso do crédito ao grupo solidário (formado por três a cinco pessoas), os créditos são garantidos através do aval recíproco de cada um dos integrantes do grupo em relação aos demais integrantes, sendo que, objetivando um melhor controle administrativo das operações por parte da instituição, em cada grupo solidário é escolhido um componente com perfil de liderança para ser o coordenador. Esse coordenador tem a responsabilidade de recolher as parcelas de cada componente do grupo a fim de efetuar o pagamento do boleto bancário no dia previsto. Contudo, estando o coordenador por algum motivo impossibilitado 33 de exercer a sua função, qualquer componente do grupo está apto a assumir a responsabilidade. A formação do grupo solidário deve considerar as seguintes condições: Os integrantes do grupo devem ser proprietários (ou co-proprietários) de empreendimentos diferentes; A diferença entre o valor do montante emprestado a cada integrante do grupo não poderá ser superior a 100% do valor do montante emprestado a outro componente do grupo; Os integrantes dos grupos devem residir na mesma cidade; O grupo não poderá ser formado exclusivamente por parentes; e Não poderão participar do mesmo grupo pessoas de uma mesma unidade familiar. Em ambos os casos, recomenda-se que, para créditos com valor superior a R$ 1.000,00, sejam exigidos, como forma adicional de garantia, cheques pré-datados no valor das parcelas. Também, é necessário que a atividade comercial esteja em funcionamento há pelo menos seis meses, tempo segundo o CEAPE, necessário para que o pequeno empreendedor obtenha algum conhecimento sobre a atividade que está operando. 3.1.5.2 Crédito para Investimento Este tipo de crédito destina-se à aquisição de equipamentos, máquinas e ferramentas novas, recuperação de veículos utilitários, melhoria e ampliação de instalações do local de trabalho e pequenos investimentos. Os critérios básicos de elegibilidade para acesso a esse produto são idênticos ao do crédito para capital de giro, sendo que no CEAPE/BA, só poderão adquirir o crédito para 34 investimento, empreendedores que já sejam clientes da instituição por meio da modalidade de capital de giro e que apresentem um bom histórico creditício (principalmente os microempreendedores dos setores de produção e serviços). O crédito não poderá ultrapassar o valor de R$ 10.000,00. Caso o cliente solicite simultânea ou complementarmente um crédito para capital de giro, o valor somado dos créditos não poderá ultrapassar esse limite (levando sempre em consideração a capacidade de pagamento do empreendimento). Além disso, deve-se observar que o valor do crédito concedido pelo CEAPE não poderá ultrapassar 80% do valor do investimento, de acordo com plano de aplicação do cliente. O reembolso do empréstimo (capital e juros) será efetuado em parcelas mensais de valor idêntico. O prazo máximo para o pagamento dessa modalidade de empréstimo é de doze meses com até dois meses de carência, podendo ser cobrados juros a serem quitados na mesma periodicidade definida para o pagamento do principal. Os encargos financeiros cobrados pelos créditos incluem juros, taxas bancárias e outras taxas e tributos que incidam sobre as operações de crédito. Os critérios para a fixação da taxa de juros são idênticos aos do crédito para capital de giro. Todavia, como essa modalidade de empréstimo possui um prazo maior de amortização, permitindo uma maior diluição das despesas operacionais, as taxas de juros são inferiores às cobradas pelo crédito para capital de giro. Com relação às garantias, os créditos para investimento são garantidos complementarmente por: Aval individual, em condições idênticas as descritas para o crédito de giro; e Garantias reais, na forma dos bens (máquinas, equipamentos e outros) adquiridos com os recursos do empréstimo. 35 3.2 ASPECTOS SÓCIO-ECONÔMICOS E FINANCEIROS DOS CLIENTES E DOS EMPREENDIMENTOS FINANCIADOS A pesquisa foi realizada com base em dados secundários6 das operações liberadas pelo CEAPE/Salvador no período de janeiro de 2000 a dezembro de 2007. Nesse período, foram realizadas 1945 operações (grupo solidário ou crédito individual) a 858 clientes distintos distribuídos nos diversos ramos oriundos dos setores: comércio, produção e prestação de serviços. Essas operações incluem contratos liberados, independentemente da quantidade de pessoas que faz parte do grupo solidário, sendo contabilizados para a presente análise apenas os coordenadores (858 clientes) dos grupos e os responsáveis pelo crédito individual e os dados financeiros e valores financiados dos respectivos clientes. O total de clientes financiados no período de 2000 a 2007, foi de 5.290 pessoas (contabilizando todos os componentes dos grupos solidários e créditos individuais). Nesta seção é feita a análise e as devidas relações dos dados obtidos, selecionados conforme a temática pertinente ao objeto de estudo que, por sua vez, possam dar respostas à problemática do presente trabalho monográfico. O crédito fornecido pelo CEAPE é dirigido a pequenos empreendedores que trabalhem por conta própria em atividades econômicas formais ou informais e que necessitem de capital de giro para investir em mercadoria ou matéria-prima, ou ainda para investimento em máquinas, reforma do estabelecimento comercial e outros. No CEAPE/Salvador e região metropolitana, foco do estudo, apóiam-se setores de comércio (alimentos, bebidas, cereais, calçados, mercearias, mercadinhos, confecções, etc.), prestação de serviços (salão de beleza, serigrafia, refrigeração, etc.) e fabricação de produtos. 6 Os dados que basearam a pesquisa realizada foram obtidos através do banco de dados e sistema de informações interno do Ceape/Salvador (Infocred). 36 Os empréstimos são liberados nas duas modalidades anteriormente explanadas: Grupo Solidário, que é a reunião de três a cinco donos de atividades comerciais que se conheçam e tenham confiança para se responsabilizarem solidariamente pelo valor emprestado, e o Crédito Individual, que necessita a apresentação de um avalista com renda comprovada e sem restrições cadastrais. O requisito necessário para a obtenção do microcrédito fornecido pela Instituição é a maioridade civil, ou idade mínima de 18 anos, complementado por residência ou local de trabalho em áreas geográficas atendidas pelo CEAPE/Salvador, tempo mínimo de seis meses de funcionamento e boas referências comerciais. Além disso, a concessão do microcrédito leva em consideração as condições do empreendimento (capacidade, potencialidade e outros), avaliadas previamente, mediante visita ao empreendimento. 3.2.1 Análise do padrão de localização dos créditos financiados pelo CEAPE/Salvador O CEAPE/Salvador realiza as suas atividades de atendimento aos clientes no microcrédito em Salvador, nas sub-regiões: periférica e central e em todo o entorno (Lauro de Freitas, Candeias e Simões Filho). De acordo com a pesquisa realizada, de um total de 1945 créditos liberados pelo Ceape/Salvador, durante o período de 2000 a 2007, a maioria ocorreu na região periférica da cidade do Salvador, com 1466 créditos realizados, o que corresponde aproximadamente 75% do total. Na Região Metropolitana, observou-se um total de 373 créditos liberados, perfazendo cerca de 19% dos financiamentos. Finalmente, na região central de Salvador, foram liberados 106 créditos (5,45%), conforme a tabela 1, abaixo. Tabela 1 – Distribuição geográfica dos créditos liberados pelo Ceape/Salvador, jan/2000 - dez/2007 Zona de Atuação Créditos Liberados (N) (%) 1.466 75,37 Metropolitana 373 19,18 Central 106 5,45 1.945 100,00 Periférica Total Fonte: elaboração a partir da base de dados do Ceape/Salvador, 2009 37 É importante ressaltar que somente a partir do ano de 2003 a Região Metropolitana começou a fazer parte da zona de atuação do CEAPE/Salvador. Os dados da Tabela 1 chamam a atenção para o fato de a maioria dos créditos liberados no período analisado estar concentrada na região periférica de Salvador. Esse fato que condiz com as características do público alvo do microcrédito, ou seja, pessoas sob o regime de economia informal, na sua maior parte composta de gente pobre, que se vale da atividade comercial como meio de sobrevivência e, na maioria das vezes, residentes de bairros carentes e periféricos. Esses dados apontam que as políticas públicas de microcrédito devem se orientar para aquelas regiões mais carentes do município, em vista de se localizar nessas regiões os piores índices socioeconômicos. 3.2.2 Análise da distribuição etária dos clientes financiados pelo CEAPE/Salvador A distribuição etária das pessoas é uma variável socioeconômica relevante quando se pretende avaliar os efeitos de políticas de crédito. Dessa forma, a pesquisa também buscou informações sobre a faixa etária dos clientes financiados, conforme os dados constantes na Tabela 2. Tabela 2 - Distr ibuição etária dos clientes financiados pelo Ceape/Salvador, jan/2000 - dez/2007 Faixa Etária Clientes Financiados (N) (%) 18 a 30 anos 88 10,26 31 a 45 anos 349 40,68 46 a 60 anos acima de 60 anos 347 74 40,44 8,62 Total 858 100,00 Fonte: elaboração a par tir da base de dados do Ceape/Salvador, 2009 Conforme os dados da referida Tabela 2, os clientes financiados no período de 2000 a 2007 foram classificados em quatro faixas etárias, sendo que a expressiva maioria destes têm idade superior a 30 anos e inferior a 61 anos (aproximadamente 81%), indicando uma média de idade da clientela estudada em torno de 45 anos, portanto uma clientela com idade 38 relativamente elevada, quando se comparado com o setor formal da economia que é de aproximadamente 34 anos7. A elevada média de idade dos clientes do microcrédito pode estar relacionada com significativas mudanças que ocorreram na economia brasileira nos últimos 30 anos. Tais transformações impulsionaram uma reestruturação produtiva com mudanças organizacionais e tecnológicas que, por sua vez, causaram uma precariedade nas relações de trabalho, elevando o exército industrial de reserva (tão importante para o capitalismo) e gerando uma crescente dificuldade na reabsorção das pessoas desempregadas no mercado de trabalho. Nesse panorama, surge a economia informal como alternativa de trabalho e sobrevivência para essas pessoas excluídas do mercado formal, muitas vezes, empreendedoras por necessidade. 3.2.3 Análise dos clientes financiados pelo CEAPE/Salvador por gênero Tomando como base os clientes financiados no período, conforme a Tabela 3, a maioria dos clientes financiados pelo CEAPE era do sexo feminino (63,05%). É interessante notar que pesquisas internacionais confirmam o fato de a maioria dos empreendimentos informais serem dirigidos por mulheres motivadas pelas necessidades de criação de ocupação e renda. Conforme pesquisa realizada pela Global Entrepreneurship Monitor (GEM apud CORSINI, 2006, p. 108), o Brasil ocupa o sexto lugar no ranking mundial de empreendedorismo, motivado pelas necessidades de criação de ocupação e renda, sendo estas necessidades mais acentuadas nos empreendimentos dirigidos por mulheres. Muitas vezes, tais mulheres, por não estarem inclusas no mercado formal por falta de oportunidades ou para tomar conta de casa, filhos e assistir ao marido, buscam, no setor informal da economia, uma forma de auxilio ou até mesmo de manutenção das despesas do lar, criando, desta forma, certo grau de independência sócio - econômica. 7 Conforme dados da Pesquisa Nacional por Amostra de Domicílios (Pnad) em 1996, 2001 e 2005. 39 Tabela 3 - Distr ibuição segundo o gênero dos clientes financiados pelo Ceape/Salvador, jan/2000 - dez/2007 Clientes Financiados Sexo (N) (%) Feminino 541 63,05 Masculino 317 36,95 Total 858 100,00 Fonte: elaboração a par tir da base de dados do Ceape/Salvador, 2009 Conforme a Tabela 4, dos clientes financiados com idade de 31 a 45 anos, 63,32% eram do sexo feminino e 36,68% do sexo masculino. Da faixa etária de 46 a 60 anos, similarmente à maioria dos clientes – 64,55% - eram do sexo feminino, contra 35,45% masculino, ou seja, dos clientes financiados pelo Ceape/Salvador no período estudado com idade superior a 30 anos e inferior a 61 anos 63,94% eram do sexo feminino. Pode-se observar também que a maior parte dos clientes financiados, em cada faixa etária, é do gênero feminino, o que mostra que tal concentração não é casual. Dessa forma, trata-se de uma configuração de gênero que é compatível com a maior parte dos argumentos acerca do empreendedorismo. Tabela 4 - Distr ibuição etária X sexo dos clientes financiados pelo Ceape/Salvador, jan/2000 - dez/2007 Faixa Etária Sexo Total Total Feminino (%) Masculino (%) (n) (%) 18 a 30 anos 57 64,77 31 35,23 88 100,00 31 a 45 anos 46 a 60 anos 221 224 63,32 64,55 128 123 36,68 35,45 349 347 100,00 100,00 acima de 60 anos 39 52,70 35 47,30 74 Total 541 - 317 - 858 100,00 - Fonte: elaboração a par tir da base de dados do Ceape/Salvador, 2009 3.2.4 Análise do nível de escolaridade dos clientes financiados pelo CEAPE/Salvador Para a análise do nível de escolaridade dos clientes estudados, optou-se por fazer uma classificação segundo a escolaridade dos clientes liberados pelo CEAPE/Salvador no período estudado em sete graus, entre o analfabeto e o terceiro grau completo, conforme, Tabela 5. 40 T abela 5 - Distr ibu ição segu n do a escolarid ade d os clientes finan ciad os p elo Ceap e/Salv ador , jan/20 00 - d ez/20 07 Cliente s Financiados E scolaridade (N) (% ) Analfabeto 208 24,24 P rimeir o Gra u Incompleto P rimeir o Gra u C om pleto 190 119 22,14 13,87 S egundo Grau Incompleto S egundo Grau Completo 53 267 6,18 31,12 Ter ceir o Gra u Incompleto Ter ceir o Gra u C om pleto 16 5 1,87 0,58 858 100,00 Total Fon te: elab oração a par tir d a bas e de d ados d o Ceape/Salvad or, 20 09 Os dados obtidos na já referida Tabela 5 deixam clara a relação existente entre a escolaridade e a informalidade. Ou seja, a procura do microcrédito para investimento no empreendimento está diretamente ligada a um menor grau de escolaridade do pequeno empreendedor. Em torno de 60% dos clientes têm até o primeiro grau completo, sendo que, destes, a maioria (40,23%) não é ao menos alfabetizada. Em contrapartida, apenas 2,45% dos clientes estão cursando ou já possuem o terceiro grau completo. Esses dados são compatíveis com as estatísticas anteriores relativas à localização, distribuição etária e gênero dos clientes financiados pelo CEAPE/Salvador. A maioria dos clientes é de baixa renda e menor padrão social, indicando que o potencial de implementação de políticas de m A Tabela 6 apresenta uma tentativa de se observarem as relações entre distribuição etária, gênero e escolaridade dos clientes financiados pelo CEAPE/Salvador no período de 2000 a 2007. Para tanto, fez-se o cruzamento geral dos dados constantes nas Tabelas 2, 3 e 5. Tabela 6- Distribuição etária XsexoXescolaridade dos clientes financiados pelo Ceape/Salvador, jan/2000- dez/2007 FaixaEtária Sexo Total Fem. Masc. Escolaridade Analfabeto 1º Grau Incomp. 1º Grau Comp. 2º Grau Incomp. 2º Grau Comp. 3º Grau Incomp. 3º Grau Comp. Fem. Masc. Fem. Masc. Fem. Masc. Fem. Masc. Fem. Masc. Fem. Masc. Fem. Masc. 18a 30 anos 31a 45 anos 46a 60 anos 57 221 224 31 128 123 88 349 347 2 48 56 0 31 46 10 44 57 12 20 23 8 25 37 6 18 19 2 13 12 1 11 10 33 87 56 11 45 21 2 4 5 1 2 2 0 0 1 0 1 2 acima de 60anos 39 35 74 12 13 10 14 4 2 4 0 8 6 0 0 1 0 Total 541 317 858 118 90 121 69 74 45 31 22 184 83 11 5 2 3 Fonte: elaboração a partir da base de dados doCeape/Salvador, 2009 41 Como se pode observar, por exemplo, dos 349 clientes financiados na faixa etária de 31 a 45 anos 48 (13,75%) são do sexo feminino e analfabetos e 31 (8,88%), são do sexo masculino e analfabetos. Além disso, dos 541 clientes financiados do sexo feminino, aproximadamente 41% situam-se nessa faixa etária. O levantamento dos dados apresentados na já mencionada Tabela 6 mostra que, numa demonstração da relação entre faixa etária e escolaridade, quanto maior a faixa etária dos clientes financiados, menor o grau de escolaridade destes. Um exemplo que confirma essa afirmação é que, separando-se por faixa etária o percentual de clientes financiados com escolaridade igual ou superior ao segundo grau completo vai caindo enquanto a faixa etária for se elevando. Na faixa etária de 18 a 30 anos, cerca de 56% dos clientes financiados têm escolaridade igual ou superior ao segundo grau completo. Na faixa etária de 31 a 45 anos, esse percentual cai para aproximadamente 46%, reduzindo-se para aproximadamente 31% na faixa etária de 46 a 60 anos e para 25% na faixa etária de clientes com idade superior a 60 anos. Uma possibilidade para justificar essa conclusão seria o fato de essas pessoas terem tido dificuldades de acesso à escola na idade apropriada. Além disso, o baixo grau de escolaridade reduz as possibilidades de inclusão no mercado de trabalho formal, fazendo aumentar a procura pelo setor da economia informal. Adicionalmente, as mulheres apresentam uma melhor escolaridade que os homens, principalmente a partir do segundo grau completo. Por exemplo, aproximadamente 42% das mulheres financiadas têm escolaridade igual ou superior ao segundo grau completo, enquanto que apenas cerca de 36% dos homens financiados apresentam esse grau de escolaridade. 3.2.5 Análise do setor e ramo das atividades financiadas pelo CEAPE/Salvador Os empreendimentos apoiados pelo microcrédito se distribuem em todos os setores econômicos do comércio, da produção e da prestação de serviços. Dessa forma, os clientes 42 pesquisados tiveram a composição representativa por cada um dos setores, conforme os dados da Tabela 7. Tabela 7 - Distr ibuição segundo o setor das atividades financiadas pelo Ceape/Salvador, jan/2000 a dez/2007 Setor da Atividade Econômica Atividades Financiadas Comércio (N) 752 (%) 87,65 Produção Prestação de Serviços 57 49 6,64 5,71 Total 858 100,00 Fonte: elaboração a par tir da base de dados do Ceape/Salvador, 2009 De acordo com os dados da mencionada Tabela 7, todos os clientes estudados participam dos setores econômicos do comércio, da produção e da prestação de serviços. Porém, a participação do setor de comércio é expressiva, pois aproximadamente 88% dos clientes fazem parte desse segmento, sobrepondo-se à pequena participação nos segmentos de produção e de serviços. A grande participação do setor comercial condiz com a concepção do microcrédito, isso por que o pequeno empreendimento comercial é mais simples e requer um volume menor de recursos para seu funcionamento, uma vez que essa clientela apresenta uma baixa capacidade de investimento em relação a outras formas de negócio. O comércio oferece maior flexibilidade para o pequeno empreendedor que tem a possibilidade de, com o curso de suas atividades comerciais, ir aprendendo com os seus próprios erros e acertos para aprimorar as suas habilidades e desenvolver os seus negócios. Além disso, analisando-se pela ótica da oferta do microcrédito, as atividades comerciais estão dispostas geograficamente de forma mais visível, funcionando em lugares expostos e movimentados como ruas diretas, feiras livres e centros comerciais, facilitando a localização dessas atividades por parte dos agentes de créditos. Por outro lado, as atividades de fabricação (produção) funcionam em lugares menos visíveis (fundo de quintal no caso mais informal). A produção, também, é uma atividade mais complexa e requer maiores habilidades e recursos para seu funcionamento, contribuindo para uma presença menor entre os empreendimentos pesquisados. 43 Conforme os dados da Tabela 8, o setor comercial dos ramos de vestuário, mercadinhos, alimentos e bebidas representam uma concentração significativa do volume de empreendimentos financiados (74,60%). Um fato interessante é a elevada participação, em particular, da clientela do ramo de vestuário que, conforme a pesquisa dos dados, representa aproximadamente 34% dos empreendedores financiados do setor comercial (752 clientes). Essa clientela comercializa uma grande variedade de produtos como moda infanto-juvenil, íntima ou praia, cama/mesa e banho, além de outras, destacando-se, dessa forma, entre os clientes do microcrédito. Tabela 8 - Distr ibuição segundo o ramo das atividades financiadas pelo Ceape/Salvador , jan/2000 a dez /2007 Ramo da Atividade Comercial Atividades Financiadas (N) (%) Vestuário e Acessórios Mercadinho, Alimentos e Bebidas 293 268 38,96 35,64 Papelaria, Cosméticos e Miudezas Outros Total 96 95 752 12,77 12,63 100,00 Fonte: elaboração a par tir da base de dados do Ceape/Salvador, 2009 A escolha desses ramos comerciais por parte dos pequenos empreendedores pode ser resultado da própria demanda local, possibilitando, dessa forma, o atendimento das necessidades básicas e imediatas, principalmente das pessoas de baixa renda, além da flexibilidade e alta lucratividade que esse ramo apresenta em comparação com os demais. Aí estão englobados os clientes informais que trabalham como sacoleiras, vendedoras de cosméticos (avon, natura, e outros), vendedores de lanches além de pequenos negócios outros. 3.2.6 Análise da constituição das atividades financiadas pelo CEAPE/Salvador Um exame dos dados da Tabela 9 permite observar que a grande maioria das atividades financiadas pelo Ceape/Salvador no período estudado não é registrada. Essa omissão ascende a cerca de 79%. Apenas 20,75% das atividades estudadas são registradas. Esse resultado condiz com a realidade da concessão de microcrédito por parte do CEAPE/Salvador, visto que a maioria dos empreendedores financiados desenvolve as suas atividades informalmente, 44 trabalhando sem ponto fixo como ambulantes e sacoleiras. Aqueles que possuem ponto fixo são negociantes de subsistência, muitas vezes em sua própria residência. Tabela 9 - Distr ibuição segundo a constituição dos empreendimentos financiados pelo Ceape/Salvador, jan/2000 a dez/2007 Constituição dos Empreedimentos Não registrados Registrados Total Atividades Financiadas (N) (%) 680 79,25 178 20,75 858 100,00 Fonte: elaboração a par tir da base de dados do Ceape/Salvador, 2009 O Instituto Brasileiro de Geografia e Estatística (IBGE) define como informais todas as unidades econômicas com até cinco empregados, onde o proprietário seja residente de áreas urbanas. Sendo assim, empresas registradas na Receita Federal, com eventuais trabalhadores com carteira assinada, contabilidade simples, baixa escala de produção, organização gerencial simples e quase nenhuma separação entre o capital e o trabalho são considerados informais pelo Instituto. Além disso, pesquisas realizadas pelo IBGE acerca desse assunto, concluiu que grande parte das empresas informais é de trabalhadores por conta própria, e que mais da metade dessas empresas não realiza qualquer registro contábil. Além disso, a sua lucratividade vem caindo expressivamente. 3.2.7 Análise da distribuição anual dos valores e números de créditos liberados pelo CEAPE/Salvador O CEAPE/Salvador, no período de 2000 a 2007, como exposto anteriormente, realizou 1945 operações nas modalidades de crédito individual ou grupo solidário. A Tabela 10 mostra a distribuição anual dos valores liberados em cada operação, bem como a quantidade de créditos liberados pela instituição ano a ano. 45 Tabela 10 - Distribuição anual dos valores e número de créditos liberados pelo Ceape/Salvador, jan/2000 a dez/2007 Ano Valor Liberado (R$ 1,00) Nº Crédito Média de Valor por Crédito (R$ 1,00) Taxa de Crescimento (%) Valor nº créditos - 2000 261.065,99 184 1.418,84 2001 302.265,00 179 1.688,63 15,78 -2,72 2002 399.800,00 191 2.093,19 32,27 6,70 2003 606.230,00 198 3.061,77 51,63 3,66 2004 692.770,00 206 3.362,96 14,28 4,04 2005 978.480,00 292 3.350,96 41,24 41,75 2006 959.650,00 310 3.095,65 -1,92 6,16 2007 1.269.050,00 385 3.296,23 32,24 24,19 Total 5.469.310,99 1.945 2.811,99 - - Fonte: elaboração a partir da base de dados do Ceape/Salvador, 2009 De acordo com os dados mencionados da Tabela 10, no período de 2000 a 2001 houve um decréscimo na quantidade de créditos liberados pelo Ceape/Salvador. Contudo, nesse período, houve um aumento no valor liberado de aproximadamente 15%. Levando em consideração os anos seguintes, no período de 2001 a 2007, a quantidade de créditos liberados manteve taxas crescentes, com destaque para o período de 2004 a 2005, onde a taxa de crescimento do número de créditos liberados foi de aproximadamente 42%. Esse crescimento foi acompanhado pelo valor liberado que, nesse mesmo período, saiu de R$ 692.770,00 para R$ 978.480,00, configurando um crescimento de aproximadamente 41%. Outro fato interessante é que entre os anos de 2005 e 2006 houve uma redução do valor liberado em cerca de 2%, contrapondo-se a um aumento de cerca de 6% na quantidade de créditos liberados, causando uma redução da média do valor liberado nesse período. Conforme o Gráfico 1, pode-se verificar um crescimento dos valores liberados no período de 2000 a 2005. Comparando-se os anos de 2005 e o de 2006 observa-se um decréscimo do valor liberado, voltando a crescer a partir de 2006. 46 Gráfico 1 – Valores liberados pelo Ceape/Salvador (2000-2007) Fonte: elaboração própria a partir da base de dados do Ceape/Salvador,2009 Com relação aos créditos liberados, como ilustrado no Gráfico 2, constata-se que houve um crescimento da quantidade de créditos liberados no período estudado, partindo de 184 créditos no ano 2000 para 385 no ano de 2007. No período de 2000 a 2004, pode-se observar um pequeno crescimento na quantidade destes, contudo, a partir do ano de 2004, houve um crescimento mais acentuado nas quantidades de créditos liberados pelo CEAPE/Salvador. CréditosLiberados- por unidade (2000 - 2007) 450 400 385 350 300 310 292 250 200 150 184 191 179 206 198 100 50 0 2000 2001 2002 2003 2004 2005 2006 2007 Gráfico 2 – Créditos liberados pelo Ceape/Salvador (2000-2007) Fonte: elaboração própria a partir da base de dados do Ceape/Salvador,2009 A relação entre os valores (Gráfico 1) e os créditos liberados (Gráfico 2) é apresentada sob a forma de média de valores liberados por crédito (Gráfico 3). Relacionando os dados obtidos nos três gráficos, conclui-se que, como no período de 2000 a 2004 houve, de um lado, um crescimento dos valores liberados e, de outro, um crescimento relativamente menor da quantidade de créditos liberados, tem-se uma elevação na média de valores liberados individualmente no período estudado. 47 Média de Valor Liberado por Crédito (2000 - 2007) R$ 1 - 4.000,00 3.350,96 3.500,00 3.362,96 3.061,77 3.000,00 3.296,23 3.095,65 2.500,00 2.000,00 1.500,00 2.093,19 1.688,63 1.418,84 1.000,00 500,00 0,00 2000 2001 2002 2003 2004 2005 2006 2007 Gráfico 3 – Média de valor liberado por crédito pelo Ceape/Salvador (2000-2007) Fonte: elaboração própria a partir da base de dados do Ceape/Salvador,2009 Até o ano de 2004, o CEAPE/Salvador tinha como objetivo principal a manutenção e a fidelização dos clientes, deixando para segundo plano a busca por novos clientes. A partir de 2004, a instituição optou por dar mais atenção à captação de novos clientes, sem deixar de lado os clientes ativos. Dessa forma, houve uma elevação do número de créditos liberados e, visto que na maioria das vezes os clientes novos começam adquirindo financiamentos de valores menores, a média dos valores liberados por crédito sofreu uma redução, conforme Gráfico 3. 3.2.8 Análise da evolução dos clientes com oito ou mais ciclos de financiamentos fornecidos pelo CEAPE/Salvador Na busca de indícios que comprovem a contribuição do microcrédito na evolução sócioeconômica dos clientes financiados pelo CEAPE/Salvador, foi feita uma pesquisa da evolução dos clientes com oito ou mais ciclos de financiamentos fornecidos pela instituição no período de 2000 a 2007, levando em consideração o valor liberado para cada cliente bem como a renda da sua atividade comercial em cada ciclo de financiamento. Conforme os dados constantes na Tabela 11, cada ciclo corresponde a uma operação de financiamento feita pelo cliente que, por sua vez, enumeradas de 1 a 14. Sendo assim, a 48 análise foi feita baseada nos clientes que adquiriram oito ou mais financiamentos no período estudado que, no caso, somaram-se vinte e cinco. Dos vinte e cinco clientes que apresentaram oito ou mais ciclos de financiamentos, foram selecionados oito (clientes: 4, 7, 8 10, 11, 15, 16 e 23) que se destacaram ou por apresentarem evolução tanto dos valores recebidos quanto nas suas rendas ou por não apresentarem evolução dessas variáveis. Os gráficos referentes aos demais clientes pesquisados encontram-se nos apêndices de A - R. 49 50 Alguns clientes se destacaram: uns por apresentarem resultados positivos após o financiamento e outros por não apresentarem mudanças relevantes. Conforme o Gráfico 4, o cliente 4, no período de 2000 a 2007, teve 10 ciclos de financiamentos, apresentando uma evolução tanto dos valores dos financiamentos quanto da renda da sua atividade. Em 2000, esse cliente tinha uma renda de R$ 1.800,00 e recebeu um financiamento no valor de R$ 800,00, sendo que no 10º ciclo, esse mesmo cliente recebeu um financiamento no valor de R$ 3.000,00, apresentando uma renda de R$ 6.000,00. Os valores financiados, em geral, apresentaram crescimento ao longo dos ciclos, contudo nos ciclos 6 e 10 apresentaram uma queda comparando-se ao ciclo imediatamente anterior. Essa oscilação nos valores financiados reflete a sazonalidade do próprio cliente, o que é observado e assimilado pelo CEAPE/Salvador, que antes da liberação dos valores para cada cliente, procede à análise dos períodos bons e ruins para que o valor seja adequado conforme a sazonalidade da atividade financiada. Com relação à renda do cliente 4, pode-se observar que esta apresentou uma constância entre os ciclos 1 e 9, sofrendo uma elevação bastante acentuada no ciclo 10, quando passa de R$ 1.800,00 para R$ 6.000,00. Gráfico 4 – Evolução do cliente 4, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 51 De acordo com o Gráfico 5, diferentemente do cliente 4 analisado anteriormente, o cliente 7 não apresentou evolução significativa nos valores de financiamentos recebidos. No que se refere à renda do seu empreendimento, esta apresentou uma queda de R$ 4.000,00 para R$ 1.900,00 entre o primeiro e oitavo ciclos. Fatores como a queda das vendas, mudança de atividade ou até mesmo a sazonalidade da atividade, podem explicar essa redução no valor da renda. Todavia, é importante notar que, a partir do 2º ciclo, o cliente 7 apresentou uma oscilação pouco acentuada tanto nos valores quanto na renda, confirmando que o decréscimo tão significativo da renda do ciclo 1 para o ciclo 2 foi um caso isolado. Gráfico 5 – Evolução do cliente 7, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 Com base nos dados demonstrados no Gráfico 6 sobre o cliente 8, observa-se uma evolução crescente tanto nos valores quanto na renda. No 1º ciclo o cliente 8 apresentava uma renda de R$ 3.430,00, recebendo R$ 400,00 de financiamento, chegando no 12º ciclo uma renda de R$ 9.000,00 e um valor de R$ 1.900,00. Nota-se, todavia que, ao longo dos ciclos de financiamento houveram oscilações na rendas do empreendimento financiado, caracterizando a própria sazonalidade da atividade comercial. 52 Gráfico 6 – Evolução do cliente 8, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 Similarmente ao cliente 7, conforme se pode observar no Gráfico 7, o cliente 10 não apresentou uma evolução crescente da sua renda, tendo se reduzido de R$ 1.000,00 no ciclo 1 para R$ 900,00 no ciclo 2 e permanecendo com esta renda até o seu 8º ciclo. No que diz respeito ao valor de financiamento recebido pelo cliente 10, verifica-se que este apresentou um crescimento ao logo dos ciclos, passando de R$ 400,00 no ciclo 1 para 700,00 no ciclo 8. Gráfico 7 – Evolução do cliente 10, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 53 A partir do Gráfico 8, observa-se que o cliente 11 apresentou um acréscimo tanto nos valores do financiamento quanto na renda do seu empreendimento. No ciclo 1 o cliente recebeu R$ 800,00 de financiamento chegando ao valor de R$ 2.900,00 no ciclo 10. No que concerne à sua renda, esta também se elevou ao longo dos 10 ciclos, partindo no ciclo 1 de R$ 1.500,00 para R$ 5.340,00 no ciclo 10. Gráfico 8 – Evolução do cliente 11, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 De outro lado, o cliente 15, conforme demonstram os dados do Gráfico 9, apesar de apresentar um acréscimo na sua renda no ciclo 3, saindo de R$ 12.750,00 no ciclo 1 para 18.000,00 no ciclo 3 (acréscimo de aproximadamente 41%), a partir desse ciclo passou a apresentar uma queda dessa variável até atingir, no último ciclo o valor de R$ 13.000,00, ou seja, praticamente o mesmo patamar do 1º ciclo. Quanto ao valor do financiamento, este se manteve praticamente constante, saindo de um valor de R$ 2.300,00 no ciclo 1 para 2.700,00 no último ciclo. 54 Gráfico 9 – Evolução do cliente 15, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 De acordo com o Gráfico 10, o cliente 16 apresentou uma evolução no valor do seu financiamento, partindo de R$ 300,00 no ciclo 1 para R$ 500,00 no ciclo 8, configurando um acréscimo de aproximadamente 67%. Contudo, observando-se a renda auferida pelo seu empreendimento, verifica-se que esta apresentou um decréscimo no ciclo 7 de cerca de 13%, votando ao mesmo nível no ciclo posterior (R$ 1.500,00). 55 Gráfico 10 – Evolução do cliente 16, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 A análise do cliente 23 mostrou que este apresentou acréscimos tanto com relação ao valor do financiamento quanto com relação à renda auferida pelo seu empreendimento. Conforme o Gráfico 11, esse cliente, que no 1º ciclo obteve um financiamento de R$ 400,00, obteve, no ciclo 9, um financiamento no valor de R$ 1.900,00, ou seja, um acréscimo de aproximadamente 375%. Similarmente, a renda que no 1º ciclo era de R$ 1.500,00 apresentou um acréscimo de cerca de 92%. 56 Gráfico 11 – Evolução do cliente 23, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 A partir da análise individual dos oito clientes selecionados, quanto à evolução tanto do valor do financiamento quanto da renda auferida pelos seus respectivos empreendimentos, pode-se concluir que o aumento do valor financiado ao empreendedor muitas vezes não está diretamente relacionado com a elevação de sua renda. Em alguns casos, pelo fato de a renda ser bastante elevada em comparação com o valor, mesmo este se beneficiando com o aumento da renda, não sofrerá maiores mudanças (caso do cliente 16). O microcrédito liberado para o empreendedor, além de elevar o seu capital de giro cria a possibilidade de, com a compra de mercadorias à vista, adquirir descontos, reduzindo os custos e elevando o seu lucro. Contudo há uma dificuldade em mensurar a real contribuição do microcrédito na evolução dos clientes financiados. A evolução e o desenvolvimento dos clientes e de seus respectivos empreendimentos dependem de fatores diversos como o tipo de atividade exercida, aplicação correta do recurso, espírito empreendedor do cliente financiado, entre outros. É importante assinalar que o aumento gradativo dos valores financiados aos clientes é uma política do microcrédito, pois durante o relacionamento entre a instituição e o cliente é 57 possível conhecer o empreendedor, o empreendimento, as potencialidades empreendedoras e a forma de gestão dos recursos financeiros do cliente. Esses aspectos fornecem maior segurança na concessão de créditos em valores mais elevados. 3.2.9 Análise da base de dados da dissertação de pós-graduação de Corsini Em sua dissertação de pós-graduação, José Nélio Monteiro Corsini realizou uma pesquisa de campo com uma amostra formada por 35 clientes selecionados por critérios de acessibilidade, numa lista elaborada de forma aleatória, com 345 pessoas sorteadas entre 2491 clientes ativos do CEAPE/BA, existentes em 31 de dezembro de 2005. Foi formulado um questionário estruturado em blocos temáticos e aplicado pelo autor em visita aos locais de trabalho ou nas residências dos entrevistados durante o mês de dezembro de 2006. Algumas conclusões da pesquisa de campo realizada por Corsini foram compatíveis com as conclusões do presente estudo, como, por exemplo, a predominância dos créditos liberados nas áreas periféricas, a média de idade relativamente elevada e a baixa escolaridade dos clientes financiados, a relação inversa entre idade e escolaridade, além da predominância do setor comercial e, em particular, do ramo de vestuário. Além disso, a pesquisa de campo constatou uma relação entre o microcrédito e a fragilidade dos empreendimentos financiados, principalmente dos empreendimentos dirigidos por mulheres. Segundo a pesquisa as operações de microcrédito, com valor médio mais baixo, financiam empreendimentos voltados para a sobrevivência das pessoas. Nessas atividades a geração do lucro é limitada pelas necessidades de alimentação, educação, moradia e saúde da família. Dessa forma é necessária uma maior cautela nesses financiamentos, visto que a prioridade desses empreendedores é a satisfação das suas necessidades primárias de sobrevivência. O CEAPE/BA realiza formação empreendedora objetivando oferecer uma visão mais ampla sobre atividades empresariais. A partir da entrevista realizada na pesquisa de campo foi constatado que, dos 35 clientes entrevistados, cerca de 71% não participaram das atividades de capacitação promovidas pela instituição. Dessa forma, concluiu-se que a abrangência da formação é limitada, sendo que a participação foi citada apenas por um terço dos entrevistados. Lançou-se, assim, o desafio, para a organização, de colaborar na formação de 58 parcela mais expressiva dos clientes, visto que o desenvolvimento socioeconômico dos clientes depende muito da sua capacitação empresarial. Com relação à modalidade das operações de microcrédito, foi observado que mais de 80% dos clientes foram financiados através do grupo solidário, baseado em garantias nas relações de solidariedade entre os membros do grupo. Na opinião da maioria dos entrevistados (cerca de 83%) não houve dificuldades para obter o crédito oferecido pelo CEAPE/BA, configurando um acesso facilitado. Contudo, os demais entrevistados citaram como obstáculos para a obtenção do crédito, a formação do grupo solidário ou a apresentação de avalista. Todavia, a própria metodologia do grupo solidário foi desenvolvida para viabilizar o fornecimento de recursos destinados as atividades produtivas da economia informal (com dificuldades de apresentar garantias reais). A maioria dos clientes entrevistados fez a aplicação planejada do recurso, utilizando-o para comprar mercadorias, matérias-primas, materiais ou para pagamento de gastos relacionados com as atividades do negocio (33 clientes). Dessa forma, confirma-se que o microcrédito concedido é compatível com o fortalecimento da capacidade produtiva dos empreendimentos, e adequado aos propósitos do programa. Confirmando o êxito da organização em promover acesso ao microcrédito às pessoas pobres, para fomentar atividades econômicas como estratégia de contribuir no combate a pobreza, a pesquisa cita as justificativas apresentadas por duas clientes. Uma delas disse que, após participar de um curso promovido pelo CEAPE/BA, tomou coragem para implementar a idéia de ter um negócio por conta própria. A outra, falou das necessidades de sobrevivência – “pelas condições de vida da gente, a gente não tinha uma fonte de renda, então tomamos o empréstimo para sobreviver com as atividades de um negócio”. Com relação à contribuição do microcrédito no fomento a iniciativas de natureza familiar, a pesquisa analisou, através das respostas fornecidas pelos clientes, o benefício do atendimento para o cliente e para a sua família; a melhoria do negócio e a presença de filhos (as) na escola; 59 o envolvimento de familiares nas atividades empreendedoras; a compra de objetos e acesso a serviços de uso familiar; a repercussão do microcrédito nas condições da residência e a ajuda aos estudos pessoais e a orientação para a realização de negócios. Os benefícios para o cliente e sua família, em decorrência do atendimento do CEAPE/BA foram confirmados pela maioria das respostas (cerca de 88%). Em primeiro lugar, com aproximadamente 42%, ficou o atendimento às necessidades primárias da família, seguido da melhoria do conforto da moradia (33,90%) e da experiência proporcionada aos filhos e filhas no negócio, com aproximadamente 1%. Os benefícios gerados pelo negócio fortalecem os laços sociais de natureza familiar nos empreendimentos estudados. A pesquisa investigou também a relação entre o progresso no negócio e a permanência de filhos (as) na escola. O resultado obtido foi um tanto inesperado, visto que para aproximadamente 51% dos clientes entrevistados o sucesso dos negócios não exerceram qualquer influência na educação dos filhos. Todavia, para cerca de 49% dos entrevistados, o progresso do negócio contribuiu ou para a continuidade dos estudos dos filhos ou para colocá-los na escola, confirmando a contribuição do microcrédito para a presença de crianças e adolescentes na escola. Entretanto, conforme conclusão do próprio autor é compreensível que a maioria dos entrevistados tenha afirmado que não houve qualquer influência, na medida em que pode não existir crianças e adolescentes em idade escolar em parte do universo investigado, uma vez que, na sua pesquisa, três quintos dos entrevistados tinham 40 ou mais anos de idade. Uma das clientes entrevistadas referiu-se à importância da educação para seus filhos – “não sou uma pessoa extravagante, não ando em salão de beleza. A prioridade é o investimento nos estudos dos meus filhos”. Uma das características dos empreendimentos da economia informal é a sua natureza familiar. Com o apoio do microcrédito, promovem envolvimento de familiares nas atividades empreendedoras, tese que foi fortalecida pelo resultado das entrevistas feitas por Corsini, visto que, para mais da metade dos entrevistados, o microcrédito contribuiu no envolvimento de familiares nas atividades do empreendimento. Com um maior e adequado investimento no empreendimento proporcionado pela obtenção do microcrédito, havendo uma melhoria dos negócios, surge a necessidade de mão-de-obra, criando oportunidades de emprego para os membros da família. Contudo, aproximadamente 41% dos entrevistados afirmaram que não 60 houve qualquer envolvimento de familiares no negócio. Sobre essa constatação declara Corsini – “isso é plenamente compreensível, pois há um grupo de empreendimentos funcionando por conta própria, somente com o esforço pessoal de proprietários e proprietárias, ao tempo em que existem outros que não contam com qualquer ajuda de familiares”. Conforme especificado na introdução, um dos objetivos deste trabalho monográfico é a busca de evidências da contribuição do microcrédito na melhoria das condições de vida dos empreendedores financiados. As entrevistas realizadas por Corsini confirmaram que os resultados obtidos no negócio contribuem diretamente na melhoria das condições de vida do empreendedor e de sua família, porquanto mais de quatro quintos dos entrevistados confirmaram a contribuição do crédito para a compra de objetos (como móveis, utensílios, pagamento de plano de saúde e outros) e acesso a serviços de uso familiar. Além do microcrédito o Ceape/BA concede orientação técnica para os clientes financiados, através das visitas realizadas pelos técnicos em crédito e dos cursos de capacitação empresarial. Acerca do aproveitamento da orientação técnica promovida pelo Ceape/BA aos seus clientes foi confirmada a contribuição desta pelas respostas dos clientes entrevistados. Para aproximadamente 44% dos clientes, houve um aproveitamento positivo nas oportunidades de negócios, na segurança para comprar e vender (40,35%) e na localização de um ponto mais movimentado para o empreendimento (8,77%). Segundo 91,43% dos entrevistados, o Ceape/BA contribuiu para que estes tivessem maior facilidade para realizar as compras e melhor visão de negócios. A facilidade em realizar compras está ligada ao poder de escolha proporcionado ao cliente pelo dinheiro disponível, melhorando as condições de relacionamento com os seus fornecedores. Todos os clientes entrevistados confirmaram a influência positiva do crédito na movimentação comercial dos seus empreendimentos. A maioria expressiva (94,29%) disse que o microcrédito permitiu aumentar a clientela e as atividades do negócio. Com relação à ampliação dos negócios do empreendimento obtida após a aplicação do microcrédito, os entrevistados disseram que o microcrédito contribuiu para maior organização do negócio (51,43%), mais facilidades para obtenção de crédito em bancos e financeiras (17,14%), 61 melhoria da competição na atividade (11,43%) e para ser mais conhecido na praça (5,71%). Nas questões abertas os entrevistados confirmaram a contribuição do microcrédito para a realização de compra de mercadorias à vista. Os resultados obtidos na pesquisa confirmaram a melhoria no trabalho realizado nos empreendimentos financiados tendo em vista que, a maioria dos clientes (aproximadamente 94%), confirmou a contribuição do microcrédito no aumento e variedade do estoque, bem como na melhoria do espaço de trabalho, na administração e nas vendas. Além disso, 80% dos clientes entrevistados confirmaram a contribuição do microcrédito para o aumento da clientela dos negócios. Isso evidencia que a aplicação dos recursos nas atividades contribui para o aumento da clientela, elevando a possibilidade de sucesso do empreendimento. Com relação às vendas dos empreendimentos financiados, mais da metade dos entrevistados disseram que o crédito foi decisivo para o aumento das vendas das suas atividades e aproximadamente 31% dos clientes disseram que o crédito contribui de alguma forma (não muito). Com a aplicação dos empréstimos para capital de giro, aumenta-se a variedade das mercadorias gerando, por fim, o aumento da clientela. A investigação também se deteve no comportamento do lucro obtido pelo investimento financiado pelo microcrédito do Ceape/BA. De acordo com os clientes entrevistados, o crédito influenciou diretamente no lucro de seus negócios, através do aumento do lucro (44,26%), do crescimento das retidas (26,23%) e pela maior regularidade do lucro obtido no empreendimento (24,59%). Essas constatações demonstram a obtenção de resultados financeiros positivos após o investimento do microcrédito nos empreendimentos financiados. No que concerne à valorização pessoal e elevação da auto-estima dos empreendedores, aproximadamente 71% dos entrevistados confirmaram a contribuição do microcrédito para se tornarem mais independentes, para se sentirem mais seguros na tomada de decisão (22,86%) e apenas 5,71% dos clientes afirmaram que o microcrédito não contribuiu para quaisquer mudanças nesse sentido. Segundo o autor, esse aspecto é muito importante para a investigação, pelo seu significado especial no desenvolvimento na assimilação de habilidades da cultura empreendedora, fundamental na criação e na gestão dos pequenos 62 empreendimentos. Além disso, o aprendizado com a administração do crédito obteve todas as respostas positivas. Segundo a maioria dos clientes entrevistados, o microcrédito contribuiu para que estes tivessem maior responsabilidade nos negócios, além de obter maior habilidades para comprar, produzir, vender e até mesmo a equilibrar o fiado com vendas a vista. Dessa forma, conclui-se que a administração do crédito colabora no desenvolvimento de habilidades e características empreendedoras consideradas importantes na vida dos empreendedores, confirmando a contribuição na sua educação financeira. Sobre isso, nas respostas abertas uma cliente afirmou – “o crédito ajuda a gente a se desenvolver no negócio, dando mais condições de trabalhar”. Na pesquisa, foi constatada também a efetiva contribuição do microcrédito na aproximação da população com as instituições bancárias. Antes de se tornar clientes do Ceape/BA, aproximadamente 66% dos clientes entrevistados já faziam movimentações financeiras e esse percentual passou para 82,86% após o financiamento, evidenciando o aumento do acesso da população mais pobre a serviços financeiros, mesmo com a persistência de barreiras no aceso ao banco, seja pelas exigências ou pelo ônus das tarifas cobradas. É importante salientar que, um pouco mais de um quarto das pessoas entrevistadas declarou o uso de outras fontes para o suprimento das necessidades do negócio, dando indícios de que o valor disponibilizado não foi suficiente para atender as expectativas de créditos dos clientes. Por meio da pesquisa de campo realizada pelo autor, foram constatadas influências positivas do microcrédito na movimentação comercial dos empreendimentos financiados, permitindo o aumento da clientela e o crescimento das atividades do negócio. Além disso, foi verificado o avanço do acesso da população mais pobre a serviços financeiros e a movimentações bancárias. A compra de bens e acesso a bens e serviços de uso familiar, bem como a contribuição do microcrédito na conquista da dignidade humana, são características que confirmam a relação do microcrédito, combinado com capacitação técnica-empresarial com a inserção socioeconômica dos empreendedores financiados. Na análise dos dados, ficou clara a natureza familiar das iniciativas que são apoiadas pelo microcrédito que, com a melhoria dos negócios, passam a empregar membros das suas 63 próprias famílias. Além disso, a maioria dos empreendedores financiados confirmou o acesso facilitado aos recursos financeiros pela facilidade na obtenção do crédito. Contudo, uma parte desses citou como obstáculo à aquisição do crédito a formação do grupo solidário ou a apresentação de avalista, fato que indica que as organizações promotoras do microcrédito devem ser motivadas a averiguar esse problema. 64 4 CONSIDERAÇÕES FINAIS O conjunto de pequenos empreendedores da economia informal assume um papel cada vez mais importante no desenvolvimento socioeconômico mundial. O microcrédito, concedido por inúmeras organizações, por se tratar de um sistema de crédito diferenciado, baseado na metodologia do grupo solidário, de acesso facilitado e garantias simplificadas, surge como auxílio ao desenvolvimento desses empreendedores e de seus respectivos empreendimentos. O crédito é um elemento essencial para estimular mudanças nas condições socioeconômicas dos pequenos negócios, mas que deve estar atrelado a um conjunto de ações capazes de otimizar a tomada de decisões de investimento. Apresenta-se como um artifício capaz de possibilitar um nível mais elevado de renda, lucro, aumento do patrimônio familiar, autoestima, segurança e maior dignidade, garantindo não apenas a sobrevivência, mas a melhoria da qualidade de vida para as famílias beneficiadas. Nesse sentido, o microcrédito deve ser atrelado à capacitação dos empreendedores, para que estes estejam preparados para fazer os investimentos da forma correta, objetivando a obtenção de resultados satisfatórios. Tendo como objetivo principal a melhoria da qualidade de vida dos pequenos empreendedores e o combate à pobreza, o microcrédito, aliado ao espírito empreendedor do comerciante e à capacitação empresarial, torna-se um agente importantíssimo para a inserção socioeconômica e para a melhoria da qualidade de vida dos micro e pequenos empreendedores financiados. De acordo com o estudo realizado, o público alvo do microcrédito encontra-se, na maioria das vezes, em bairros periféricos, carentes, os quais concentram pessoas da economia informal, na sua maioria pobres que utilizam o seu empreendimento como forma de sobrevivência. Além disso, tais empreendedores, em geral, são do sexo feminino, com uma média de idade superior a 40 anos e com um menor nível de escolaridade. O setor econômico que apresenta uma maior concentração de clientes financiados pelo Ceape/Salvador é o comercial, especialmente do ramo de vestuário. Esses dados apontam que, para melhores resultados, as políticas públicas de microcrédito devem ser orientadas para o atendimento desse segmento. 65 A aplicação do microcrédito apresenta resultados que dependem não somente do capital investido, mas da capacitação e empreendedorismo do cliente financiado. Conforme constatado nas pesquisas realizadas e analisadas no presente estudo, o microcrédito influencia no fortalecimento da capacidade produtiva dos pequenos empreendimentos financiados; colabora para a melhoria das condições de moradia e conforto familiar; contribui para o incremento na renda, possibilitando o acesso a uma cesta maior de bens e serviços considerados essenciais; contribui para o aumento da auto-estima, segurança e dignidade dos clientes financiados; além de contribuir para o fortalecimento e emprego de membros da família. Pessoas com acesso limitado a bancos e instituições financeiras tradicionais encontram no microcrédito o apoio que necessitam. Esses clientes apresentam dificuldades em lidar com as inovações tecnológicas e sentem-se mais à vontade no atendimento personalizado e mais próximo oferecido pelos técnicos em crédito. Entretanto, a abrangência do atendimento das organizações promotoras do microcrédito ainda é bastante reduzida frente ao universo da economia informal urbana do país, em particular no município de Salvador. Dessa forma, o objetivo central do microcrédito – enfrentamento da pobreza – exige, especialmente das políticas públicas uma maior disponibilidade de crédito e um maior incentivo ao empreendedorismo. Esses devem estimular transformações mais profundas na sociedade, não somente estimulando o fornecimento do microcrédito, mas intervindo de forma mais ampla com estratégias combinadas visando a dar condições efetivas às pessoas para a superação da pobreza principalmente na região urbana da cidade de Salvador. 66 REFERÊNCIAS ALVES, Sergio Darcy; SOARES, Marden Marques. Microfinanças – democratização do crédito no Brasil: atuação do Banco Central. 3.ed. Brasília, DF: BCB, 2006. BORGES, Lis Helena de Souza Teles de et al. Observações sobre elementos distintivos do microempreendedorismo informal de rua na cidade de Salvador. Informativo Credibahia, v. 6, n. 11, set. 2009. Edição comemorativa aos 8 anos de criação da Desenbahia. BRASIL. Lei nº 9.790, de 23 de março de 1999. Dispõe sobre a qualificação de pessoas jurídicas de direito privado, sem fins lucrativos, como Organizações da Sociedade Civil de Interesse Público (Oscip). Diário Oficial [da] República Federativa do Brasil, Brasília, DF, 24 mar. 1999. Disponível em: <http://www.planalto.gov.br/ccivil_03/Leis/QUADRO/1999.htm>. Acesso em: 31 jul. 2009. BRASIL. Lei nº 10.194, de 14 de fevereiro de 2001. Dispõe sobre a instituição de sociedades de crédito ao microempreendedor (SCM) e altera dispositivos da legislação vigente. Diário Oficial [da] República Federativa do Brasil, Brasília, DF, 16 fev. 2001. Disponível em: <http://www.planalto.gov.br/ccivil_03/Leis/LEIS_2001/_Quadro-2001.htm>. Acesso em: 31 jul. 2009. BRASIL. Lei 11. 110, de 25 abril de 2005. Institui o Programa Nacional de Microcrédito Produtivo Orientado - PNMPO e altera dispositivos da Lei no 8.029, de 12 de abril de 1990, que dispõe sobre a extinção e dissolução de entidades da administração pública federal; da Lei no 9.311, de 24 de outubro de 1996, que institui a Contribuição Provisória sobre Movimentação ou Transmissão de Valores e de Créditos e Direitos de Natureza Financeira – CPMF; da Lei no 9.872, de 23 de novembro de 1999, que cria o Fundo de Aval para a Geração de Emprego e Renda – FUNPROGER; da Lei no 10.194, de 14 de fevereiro de 2001, que dispõe sobre a instituição de Sociedades de Crédito ao Microempreendedor; e da Lei no 10.735, de 11 de setembro de 2003, que dispõe sobre o direcionamento de depósitos a vista captados pelas instituições financeiras para operações de crédito destinadas à população de baixa renda e a microempreendedores; e dá outras providências. Diário Oficial [da] República Federativa do Brasil, Brasília, DF, 26 abr. 2005. Disponível em: <http://www.fiscosoft.com.br/indexsearch.php?PID=130439>. Acesso em: 30 jul. 2009. CAVALCANTE, Luiz Ricardo; UDERMAN, Simone. Financiamento do desenvolvimento no Brasil: uma análise do período 2003-2006. Informativo Credibahia, v. 5, n. 9, set. 2008. Edição comemorativa aos 7 anos de criação da Desenbahia. 67 CENTRO DE APOIO AOS PEQUENOS EMPREENDIMENTOS - CEAPE. Manual para operadoras de microcrédito: uma experiência do Sistema CEAPE. Feira de Santana (BA), 2003. CORSINI, José Nélio Monteiro. Microcrédito e inserção social em cidades baianas: estudo da experiência do Centro de Apoio aos Pequenos Empreendimentos da Bahia. Salvador, 2007. CRESCE número de empreendedores informais. Disponível em: <http://www.administradores.com.br/noticias/cresce_numero_de_empreendedores_informais/ 4059/ >. Acesso em: 05 nov. 2009. DANTAS, Valdi de Araújo. Tecnologia do microcrédito: doze anos de experiência da rede Ceape. Brasília: CEAPE/NA, 1999. EMPREENDER é parte da natureza humana. Revista Época Negócios, n. 10, 2007. Disponível em: <http://epocanegocios.globo.com/Revista/Epocanegocios/0,,EDG80405-837710,00-EMPREENDER+E+PARTE+DA+NATUREZA+HUMANA.html>. Acesso em: 20 out. 2008. EIBNER, Wolfgang. Support to take matters into one's own hand.. june 2007. Disponível em: <http://www.grameen-info.org/bank/statement1US$.htm>.Acesso em: 10 jun. 2007. HIRATA, Guilherme Issamu; MACHADO, Ana Flávia. Conceito de informalidade / formalidade e uma proposta de tipologia. Disponível em: <http://docs.google.com/gview? a=v&q=cache:no3cmCOrnxMJ:www.ipea.gov.br/sites/000/2/boletim_mercado_de_trabalho/ mt34/04Nota2.pdf+ipea+idade+media+dos+trabalhadores+setor+formal&hl=ptBR&gl=br&pid=bl&srcid=ADGEESg1jpgGDoIevpLPgTnCcX-iQRvN7zpJV4ms6eEo RNyRRwGiHTVd5XdCbe6asN8muSN4yt4maRgm7UhF9fPbYHvNkEd0RAc0BzyM6jzr1bB X4L_tnEnc1B5ThWUvMUz0fQounvRG&sig=AFQjCNEEvTn6cSELTOdQTpczRwA2WtX d4Q>. Acesso em: 13 nov. 2009. IBGE. Brasil tem mais de 10 milhões de empresas na informalidade. Disponível em: <http://www.ibge.gov.br/home/presidencia/noticias/noticia_visualiza.php?id_noticia= 366&id_pagina=1>. Acesso em: 05 nov. 2009. JACKLEN, H. R. et al. Programa de microcrédito no Brasil: Programa das Nações Unidas para o Desenvolvimento (PNUD) e Caixa Econômica Federal (CEF). Brasília, 2002. KRAYCHETE, Elza Souza. Microcrédito: política de combate a pobreza ou abertura de novos mercados para os bancos. Caderno do CEAS , Salvador, n. 200, p. 37 – 48, jul. / ago. 2002. 68 PAIM, Zélia Maria de Abreu. Microcrédito não é crédito pequeno – vamos fortalecer a solidariedade. Bahia Análise de Dados, Salvador, v.12, n.1, p. 149-152, jun. 2002. PRADO, Alberto; ROSENBERG, Cynthia. O banqueiro verde. Revista Época Negócios, n. 1, jul. 2007. Disponível em: < http://epocanegocios.globo.com/Revista/Epocanegocios/0,, EDG76599-8379-1,00.html>. Acesso em: 20 out. 2008. RICHARDSON, Robert Jarry. Pesquisa social: métodos e técnicas. 3. ed. 1999. ROSEMBURG, Cynthia; RIBEIRO, Aline. Em busca do capitalismo criativo. Revista Época Negócios, n. 20, 2008. Disponível em: <http://epocanegocios.globo.com/Revista/Epocanegocios/0,,EDG84470-8374-20,00EM+BUSCA+DO+CAPITALISMO+CRIATIVO.html>. Acesso em: 20 out. 2008. RÚDIO, Franz V. Introdução ao projeto de pesquisa científica. Petrópolis: Vozes, 1980. SALOMON, Délcio Vieira. Como fazer uma monografia: elementos de metodologia do trabalho científico. 11. ed. São Paulo: Martins Fontes, 2004. SANTOS, Milton. Espaço e método. São Paulo: Nobel, 1985. SINGER, Paul. Introdução à economia solidária. São Paulo: F. Perseu Abramo, 2002. YUNUS, Muhammad; JOLIS, Alan. O banqueiro dos pobres. São Paulo: Ática, 2001. 69 APÊNDICES 70 APÊNDICE A – Evolução do cliente 1, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 12 – Evolução do cliente 1, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 APÊNDICE B – Evolução do cliente 2, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 13 – Evolução do cliente 2, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 71 APÊNDICE C – Evolução do cliente 3, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 14 – Evolução do cliente 3, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 APÊNDICE D – Evolução do cliente 5, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 15 – Evolução do cliente 5, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 72 APÊNDICE E – Evolução do cliente 6, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 16 – Evolução do cliente 6, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 APÊNDICE F – Evolução do cliente 9, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 17 – Evolução do cliente 9, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 73 APÊNDICE G – Evolução do cliente 12, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 18 – Evolução do cliente 12, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 APÊNDICE H – Evolução do cliente 13, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 19 – Evolução do cliente 13, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 74 APÊNDICE I – Evolução do cliente 14, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 20 – Evolução do cliente 14, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 APÊNDICE J – Evolução do cliente 17, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 21 – Evolução do cliente 17, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 75 APÊNDICE L – Evolução do cliente 18, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 22 – Evolução do cliente 18, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 APÊNDICE M – Evolução do cliente 19, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 23 – Evolução do cliente 19, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 76 APÊNDICE N – Evolução do cliente 20, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 24– Evolução do cliente 20, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 APÊNDICE O – Evolução do cliente 21, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 25 – Evolução do cliente 21, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 77 APÊNDICE P – Evolução do cliente 22, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 26 – Evolução do cliente 22, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 APÊNDICE Q – Evolução do cliente 24, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 27 – Evolução do cliente 24, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009 78 APÊNDICE R – Evolução do cliente 25, segundo o valor financiado e a renda auferida pelo seu empreendimento Gráfico 28 – Evolução do cliente 25, segundo o valor financiado e a renda auferida pelo seu empreendimento (2000-2007) Fonte: Elaboração própria a partir da base de dados do Ceape/Salvador,2009