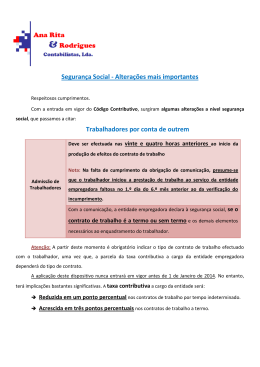

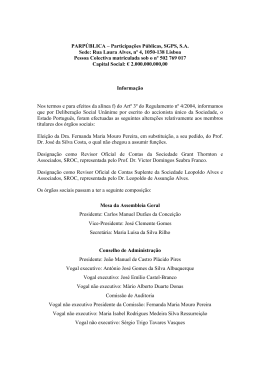

CÓDIGO CONTRIBUTIVO DA SEGURANÇA SOCIAL Área/Enquadramento Legal Lei n.º 110/2009 de 16 de Setembro, alterada pela Lei n.º 119/2009 de 30 de Dezembro e pela Lei n.º 55-A/2010, de 31 de Dezembro (Orçamento de Estado 2011) Código dos Regimes Contributivos do Sistema Previdencial de Segurança Social O Código dos Regimes Contributivos do Sistema Previdencial de Segurança Social (“Código Contributivo”) compila os regimes contributivos da Segurança Social num só diploma, com todas as vantagens daí decorrentes, em particular quanto ao nível de acesso ao direito e da simplificação de procura e de análise das regras vigentes. Este diploma tem por objecto não apenas a codificação e sistematização dos mais de 40 diplomas que disciplinavam o sistema previdencial de Segurança Social, mas igualmente a introdução de um conjunto de medidas que – de acordo com o preâmbulo – visam reforçar a sustentabilidade do sistema, combater o emprego atípico e aumentar a cobertura de protecção inicial. As principais alterações introduzidas pelo Código Contributivo são as seguintes: I. Trabalhadores Dependentes - Alargamento da base de incidência contributiva: Uma das novidades introduzidas pelo Código Contributivo consiste no alargamento da base de incidência (artigo 46.º). As parcelas remuneratórias sujeitas a incidência da taxa social única encontravam-se elencadas num conjunto de diplomas antigo e desactualizado. O Código Contributivo optou por harmonizar a base de incidência da taxa social única com os rendimentos sujeitos a tributação em sede de IRS. Assim, incluem-se na base de incidência os seguintes rendimentos: a) A remuneração base, em dinheiro ou em espécie; b) As diuturnidades e outros valores estabelecidos em função da antiguidade dos trabalhadores ao serviço da respectiva entidade empregadora; c) As comissões, os bónus e outras prestações de natureza análoga; d) Os prémios de rendimento, de produtividade, de assiduidade, de cobrança, de condução, de economia e outros de natureza análoga que tenham carácter de regularidade; e) A remuneração pela prestação de trabalho suplementar; f) A remuneração por trabalho nocturno; g) A remuneração correspondente ao período de férias a que o trabalhador tenha direito; h) Os subsídios de Natal, de férias, de Páscoa e outros de natureza análoga; i) Os subsídios por penosidade, perigo ou outras condições especiais de prestação de trabalho; j) Os subsídios de compensação por isenção de horário de trabalho ou situações equiparadas; l) Os valores dos subsídios de refeição, quer sejam atribuídos em dinheiro, quer em títulos de refeição; m) Os subsídios de residência, de renda de casa e outros de natureza análoga, que tenham carácter de regularidade; n) Os valores efectivamente devidos a título de despesas de representação desde que se encontrem pré-determinados e dos quais não tenham sido prestadas contas até ao termo do exercício; o) As gratificações, pelo valor total atribuído, devidas por força do contrato ou das normas que o regem, ainda que a sua atribuição esteja condicionada aos bons serviços dos trabalhadores, bem como as que, pela sua importância e carácter regular e permanente, devem, segundo os usos, Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores considerar-se como elemento integrante da remuneração; p) As importâncias atribuídas a título de ajudas de custo, abonos de viagem, despesas de transporte e outras equivalentes; q) Os abonos para falhas; r) Os montantes atribuídos aos trabalhadores a título de participação nos lucros da empresa, desde que ao trabalhador não esteja assegurada pelo contrato uma remuneração certa, variável ou mista adequada ao seu trabalho – adiada a sua entrada em vigor para 2014 e sujeita a avaliação da Comissão Permanente de Concertação Social, pela Lei do Orçamento de Estado de 2011; s) As despesas resultantes da utilização pessoal pelo trabalhador de viatura automóvel que gere encargos para a entidade empregadora; t) As despesas de transporte, pecuniárias ou não, suportadas pela entidade empregadora para custear as deslocações em benefício dos trabalhadores, na medida em que estas não se traduzam na utilização de meio de transporte disponibilizado pela entidade empregadora ou em que excedam o valor de passe social ou, na inexistência deste, o que resultaria da utilização de transportes colectivos, desde que quer a disponibilização daquele, quer a atribuição destas tenha carácter geral; u) Os valores correspondentes às retribuições a cujo recebimento os trabalhadores não tenham direito em consequência de sanção disciplinar; v) A compensação por cessação do contrato de trabalho por acordo, apenas nas situações com direito a prestações de desemprego; x) Os valores despendidos obrigatória ou facultativamente pela entidade empregadora com aplicações financeiras, a favor dos trabalhadores, designadamente seguros do ramo «Vida», fundos de pensões e planos de poupança reforma ou quaisquer regimes complementares de segurança social, quando sejam objecto de resgate, adiantamento, remição ou qualquer outra forma de antecipação de correspondente disponibilidade ou em qualquer caso de recebimento de capital antes da data da passagem à situação de pensionista, ou fora dos condicionalismos legalmente definidos adiada a sua entrada em vigor para 2014 e sujeita a avaliação da Comissão Permanente de Concertação Social, pela Lei do Orçamento de Estado de 2011; z) As importâncias auferidas pela utilização de automóvel próprio em serviço da entidade empregadora; aa) As prestações relacionadas com o desempenho obtido pela empresa quando, quer no respectivo título atributivo quer pela sua atribuição regular e permanente, revistam carácter estável independentemente da variabilidade do seu montante - adiada a sua entrada em vigor para 2014, pela Lei do Orçamento de Estado de 2011. Consideram-se ainda incluídas na base de incidência contributiva, para além das prestações acima identificadas, todas as que sejam atribuídas ao trabalhador, com carácter de regularidade, em dinheiro ou em espécie, directa ou indirectamente como contrapartida da prestação de trabalho. Para este efeito, considera-se que uma prestação reveste carácter de regularidade “quando constitui direito do trabalhador, por se encontrar pré-estabelecida segundo critérios objectivos e gerais, ainda que condicionais, por forma que este possa contar com o seu recebimento, independentemente da frequência da concessão”. Salienta-se que os valores recebidos nos termos das alíneas l), p), q), u), v) e z) estão sujeitos a incidência contributiva, nos mesmos termos previstos no Código do Imposto sobre o Rendimento das Pessoas Singulares. Para as prestações das alíneas p), q), v) e z), o limite previsto no Código do imposto sobre o Rendimento das Pessoas Singulares pode ser acrescido até 50%, desde que o acréscimo resulte de aplicação, de forma geral por parte da entidade empregadora, de Instrumento de Regulação Colectiva de Trabalho. A integração na base de incidência contributiva das novas prestações, em relação às alíneas n), p), q), r), s), t), v), x) e z) e aa), far-se-á nos seguintes termos: - 33% do valor em 2011; - 66% do valor em 2012; - 100% do valor em 2013. Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores No que respeita em particular à alínea s), relativa à concessão de viatura para uso pessoal, o valor sujeito a incidência contributiva corresponde a 0,75% do custo de aquisição da viatura, e para estes efeitos considera-se que a viatura é para uso pessoal sempre que tal se encontre previsto em acordo escrito entre o trabalhador e a entidade empregadora do qual conste: a) A afectação, em permanência, ao trabalhador, de uma viatura automóvel concreta; b) Que os encargos com a viatura e com a sua utilização sejam integralmente suportados pela entidade empregadora; c) Menção expressa da possibilidade de utilização para fins pessoais ou da possibilidade de utilização durante 24 horas por dia e o trabalhador não se encontre sob o regime de isenção de horário de trabalho. Considera-se ainda que a viatura é para uso pessoal sempre que no acordo escrito seja afecta ao trabalhador, em permanência, viatura automóvel concreta, com expressa possibilidade de utilização nos dias de descanso semanal. Esta componente não constitui base de incidência nos meses em que o trabalhador preste trabalho suplementar em pelo menos dois dos dias de descanso semanal obrigatório ou em quatro dias de descanso semanal obrigatório ou complementar. Não integram a base de incidência contributiva, as seguintes prestações: a) Os valores compensatórios pela não concessão de férias ou de dias de folga; b) As importâncias atribuídas a título de complemento de prestações do regime geral de segurança social; c) Os subsídios concedidos a trabalhadores para compensação de encargos familiares, nomeadamente os relativos à frequência de creches, jardins -de -infância, estabelecimentos de educação, lares de idosos e outros serviços ou estabelecimentos de apoio social; d) Os subsídios eventuais destinados ao pagamento de despesas com assistência médica e medicamentosa do trabalhador e seus familiares; e) Os valores correspondentes a subsídios de férias, de Natal e outros análogos relativos a bases de incidência convencionais; f) Os valores das refeições tomadas pelos trabalhadores em refeitórios das respectivas entidades empregadoras; g) As importâncias atribuídas ao trabalhador a título de indemnização, por força de declaração judicial da ilicitude do despedimento; h) A compensação por cessação do contrato de trabalho no caso de despedimento colectivo, por extinção do posto de trabalho e por inadaptação, por não concessão de aviso prévio, por caducidade e por resolução por parte do trabalhador; i) A indemnização paga ao trabalhador pela cessação, antes de findo o prazo convencional, do contrato de trabalho a prazo; j) As importâncias referentes ao desconto concedido aos trabalhadores na aquisição de acções da própria entidade empregadora ou de sociedades dos grupos empresariais da entidade empregadora. II. Trabalhadores independentes: a) Especificidades: O Código Contributivo introduziu diversas modificações a este regime: Até à presente data, os trabalhadores independentes podiam livremente escolher o escalão de remuneração relevante e o nível das suas contribuições. Esta situação conduzia a uma discrepância entre o nível das contribuições e a remuneração real dos trabalhadores. Os trabalhadores podiam ainda optar entre um regime normal e um regime alargado de protecção com importantes implicações a nível de taxas. A primeira alteração a este regime consistiu na eliminação da possibilidade de escolha. O Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores trabalhador independente passará a ser enquadrado oficiosamente pela Segurança Social num escalão de rendimentos indexado ao Índice de Apoios Sociais com base na sua declaração de rendimentos. A segunda modificação é em relação à determinação da base contributiva dos trabalhadores independentes em função da tipologia de serviços. Assim, o rendimento relevante corresponderá a 70% o valor total das prestações de serviços auferidas no ano anterior e de 20% dos rendimentos associados à produção e venda de bens, no ano civil anterior (incluindo produtores agrícolas). O rendimento relevante do trabalhador independente abrangido pelo regime de contabilidade organizada, previsto no Código do Imposto sobre o Rendimento das Pessoas Singulares, corresponde ao valor do lucro tributável sempre que este seja de valor inferior ao que resulta do critério mencionado anteriormente (de acordo com a aplicação do regime simplificado), tendo neste caso como limite mínimo de base de incidência contributiva o segundo escalão. O rendimento mencionado dos trabalhadores independentes é apurado pela Segurança Social com base nos valores declarados para efeitos fiscais. A terceira modificação consiste na eliminação da distinção entre o regime normal e o alargado. Passa a existir um regime único de protecção que coincide com o actual regime alargado (com integração da protecção na doença). b) Base de Incidência Contributiva: O enquadramento oficioso pela Segurança Social, com base na declaração de rendimentos do trabalhador independente, corresponderá à integração num dos escalões de rendimentos abaixo mencionados, os quais se encontram indexados ao Índice de Apoios Sociais. Neste âmbito, existe redução da base de incidência mínima de 1,5 para 1 x IAS (Indexante de Apoios Sociais): Escalões 1.º 2.º 3.º 4.º 5.º 6.º 7.º 8.º 9.º 10.º 11.º Remunerações convencionais em percentagens do valor do IAS 100 150 200 250 300 400 500 600 800 1000 1200 A base de incidência contributiva é fixada anualmente em Outubro e produz efeitos nos 12 meses seguintes. Em Outubro de cada ano, a Segurança Social informa a base de incidência para o ano seguinte com base na declaração de IRS do ano anterior. Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores c) Taxa Contributiva: A taxa contributiva a cargo dos trabalhadores independentes é fixada em 29,6%, para produtores ou Comerciantes e Prestadores de Serviços (ou de 28,3%, consoante se trate de produtores agrícolas e respectivos conjugues com rendimentos exclusivos do exercício da actividade agrícola; proprietários de embarcações, apanhadores de espécies marinhas ou pescadores apeados). A terceira grande modificação consiste na introdução de uma taxa contributiva (nas prestações de serviços) de 5% a cargo das entidades contratantes – apenas ocorre esta obrigação quanto a pessoas singulares e colectivas com actividade empresarial, independentemente da sua natureza e das finalidades que prossigam, que no mesmo ano civil beneficiem de pelo menos 80% do valor da actividade de trabalhador independente. Para este efeito, da taxa contributiva de 5% a cargo da entidade contratante, a obrigação contributiva quanto às entidades contratantes (a própria empresa ou agrupamento empresarial que beneficiem de pelo menos 80% da prestação de serviços) constitui-se no momento em que a Segurança Social apura oficiosamente o valor dos serviços que lhe foram prestados e efectiva-se com o pagamento da respectiva contribuição. Compete aos trabalhadores independentes a obrigação de declarar à segurança social competente, por referência ao ano civil anterior: a) O valor total das vendas realizadas; b) O valor total da prestação de serviços a pessoas singulares que não tenham actividade empresarial; c) O valor total da prestação de serviços por pessoa colectiva e por pessoa singular com actividade empresarial. Esta declaração deve ser apresentada até ao dia 15 do mês de Fevereiro do ano civil seguinte ao que respeita. As contribuições das entidades contratantes reportam-se ao ano civil anterior e o prazo para o seu pagamento é fixado até ao dia 20 do mês seguinte ao da emissão do documento de cobrança. Sendo o pagamento segundo uma base anual, o primeiro pagamento será devido em 2012. Constitui base de incidência contributiva, para efeitos de determinação do montante de contribuições a cargo da entidade contratante, o valor total dos serviços que lhe foram prestados por trabalhador independente no ano civil a que respeitam. d) Isenções: Isenções: Os advogados e os solicitadores que, em função do exercício da sua actividade profissional, estejam integrados obrigatoriamente no âmbito pessoal da respectiva Caixa de Previdência Os trabalhadores que exerçam em Portugal, com carácter temporário, actividade por conta própria e que provem o seu enquadramento em regime de protecção social obrigatório de outro país. Trabalhadores que se encontrem isentos da obrigação de contribuir, como os trabalhadores independentes que cumulem actividade independente com actividade profissional por conta de outrem, os quais são isentos da obrigação de contribuir, desde que se verifiquem cumulativamente as seguintes condições: o trabalho seja prestado a empresas distintas e que não estejam em relação de domínio ou de grupo; Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores que a actividade por conta de outrem seja abrangida por regime protecção social que cubra todas as eventualidades dos regimes dos independentes; e que o valor de remuneração anual por conta de outrem seja igual ou superior a 12 vezes o valor do IAS. A prestação de serviços que, por imposição legal, só possa ser desempenhada como trabalho independente não está sujeita. Trabalhador independente e simultaneamente pensionista de invalidez ou de velhice. Titular de pensão resultante da verificação de risco profissional que sofra de incapacidade para o trabalho igual ou superior a 70%. III. Políticas Activas de Emprego: Uma das alterações em relação a politicas de emprego consiste na adequação da taxa social de acordo com a modalidade de contrato de trabalho celebrado de forma a promover politicas activas de emprego. O Código Contributivo manteve como principio geral que o montante global da taxa social única será de 34,75%, sendo que 23,75% competem à entidade patronal e 11% competem ao trabalhador subordinado. Todavia, estes montantes podem ser modificados de acordo com várias situações: Contratos por tempo indeterminado: Neste tipo de vínculo, a parcela contributiva a cargo da entidade empregadora é reduzida em 1% (artigo 55.º, n.º 1), caso o empregador opte por celebrar contratos por tempo indeterminado. Trata-se de uma medida de incentivo à contratação por tempo indeterminado. Esta medida só entra em vigor em 01 de Janeiro de 2014. Contratos a termo/Comissão de Serviço: Nestes casos, a parcela contributiva a cargo da entidade empregadora sofre uma penalização de 3% (artigo 55.º n.º 2 e 5), caso o empregador opte por celebrar um contrato a termo resolutivo (excepto se o mesmo for celebrado para substituição de trabalhador que se encontre em gozo de licença de parental idade ou substituição de trabalhador com incapacidade temporária para o trabalho, por doença, por período igual ou superior a 90 dias). A penalização de 3% também se aplica ao contrato de comissão de serviço sem que haja um contrato por tempo indeterminado anterior à comissão ou sem que o trabalhador tenha acordado a sua permanência na empresa no final da comissão. Esta medida só entra em vigor em 01 de Janeiro de 2014. Penalização dos regimes de acumulação: O Código Contributivo regula também sobre a prestação simultânea de trabalhado subordinado e de trabalho independente para a mesma empresa ou agrupamento empresarial. O Código procurou penalizar esta prática estipulando que a base de incidência contributiva destes trabalhadores corresponderá a 100% do montante ilíquido (isto é, desconsiderando a redução de 30% reconhecida aos trabalhadores independentes) e que a taxa contributiva será idêntica à do trabalho subordinado (34,75%), ou seja, a taxa relativa à actividade independente será a mesma que for aplicável ao respectivo contrato de trabalho por conta de outrem. Trata-se de Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores um regime fortemente penalizador tanto para o empregador como para o trabalhador, e visa criar incentivos para o seu enquadramento no regime dos trabalhadores dependentes. Regimes Discricionários: O Código Contributivo atribui ainda a possibilidade de o Governo, por via de Decreto-Lei, reduzir ou suspender transitoriamente as taxas contributivas, com vista à promoção de políticas activas de emprego, tais como aumento de postos de trabalho ou a inserção profissional de pessoas afastadas do mercado de trabalho. IV. Regimes Particulares a) Especificidades: O Código Contributivo inclui ainda regimes específicos de Segurança Social, como por exemplo: Regime dos trabalhadores que sejam membros de órgãos de pessoas colectivas ou entidade equiparadas: a taxa contributiva corresponderá a 29,6%, sendo, respectivamente, 20,3% para o empregador e 9,3% para o trabalhador (actualmente é de 21,25% e 10%, respectivamente). Regime dos trabalhadores em situação de pré-reforma: a taxa contributiva relativa aos trabalhadores em que tenha sido estabelecida a suspensão da prestação de trabalho passará a ser de 18,3% para o empregador e de 8,6% para o trabalhador. Para os trabalhadores em situação de pré-reforma com redução da prestação de trabalho será mantida a taxa contributiva que era aplicada no momento da passagem à situação de pré-reforma. Aos trabalhadores pré-reformados antes da entrada em vigor do Código Contributivo mantêm-se o regime anterior. É criado um novo regime de segurança social que abrange os trabalhadores em regime de contrato de trabalho de muito curta duração, de acordo com o disposto na Legislação Laboral. Têm direito à protecção nas eventualidades de invalidez, velhice e morte. A taxa contributiva de 26,1% aplica-se ao número de horas trabalhadas e é da responsabilidade da entidade empregadora. b) Taxas Contributivas: Taxa Contributiva Regime Entidade Patronal Beneficiário Total Regime Geral 23,75 11,0 34,75 Membros Estatutários 20,3 9,3 29,6 20,3 9,3 29,6 Trabalhadores no Domicilio Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores Praticantes Desportivos Profissionais (possui regime transitório) 22,3 11 33,3 Trabalhadores em regime de contrato de trabalho de curta duração 26,1 Pensionistas de invalidez em actividade 19,3 8,9 28,2 Pensionistas de velhice em actividade 16,4 7,5 23,9 Pré-reformado com 55 ou mais anos de idade e mais de 37 anos de carreira 18,3 8,6 26,9 Pré reformado com 55 ou mais anos de idade e menos de 37 anos de carreira 18,3 8,6 26,9 Trabalhadores de actividades agrícolas e Trabalhadores de pesca local e costeira 22,3 11,0 33,3 Trabalhadores activos com pelo menos 64 anos e carreira contributiva não inferior a 40 anos 17,3 8,0 25,3 Trabalhadores com deficiência 11,9 11,0 22,9 22,4 3,0 25,4 Trabalhadores Sector Bancário 23,6 3,0 26,6 Trabalhadores que exercem funções públicas 22,3 11,0 33,3 Trabalhadores que exercem funções públicas (n.º 2 e 3 do artigo 114.º) 17,2 11,0 28,2 18,9 9,4 28,3 Trabalhadores ao serviço de empregadoras sem fins lucrativos Trabalhadores do (s/Desemprego) serviço entidades 26,1 doméstico Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores Trabalhadores de (c/Desemprego) V. serviço doméstico 22,3 11,0 33,3 Procedimentos Administrativos: Comunicação de admissão de trabalhadores: No que respeita à comunicação da admissão de trabalhadores, a qual é obrigatoriamente comunicada pelas entidades empregadoras, através de qualquer meio escrito ou online no sítio da Internet da segurança social, estipulam-se os seguintes novos prazos: Nas 24 horas anteriores ao início da produção de efeitos do contrato de trabalho; Nas 24 horas seguintes ao início da actividade sempre que, por razões excepcionais e devidamente fundamentadas, ligadas à celebração de contratos de trabalho de muito curta duração ou à prestação de trabalho por turnos a comunicação não possa ser efectuada de acordo com o previsto anteriormente. Declarações de Remunerações: Foram igualmente alterados os prazos convencionados relativamente à obrigatoriedade de declarar as remunerações, que constituem a base de incidência para efeitos de Segurança Social e aos pagamentos das contribuições e quotizações, nomeadamente: Regime Trabalhador por conta de outrem: Declaração de Remunerações: o Entidade Empregadora/Trabalhador: Até ao dia 10 do mês seguinte (artigo 40.º, n.º2). Pagamento de contribuições e quotizações: o Entidade Empregadora: Do dia 10 ao dia 20 do mês seguinte àquele que as contribuições e quotizações dizem respeito (artigo 43.º). Regime Trabalhador Independente: Declaração de remunerações: o Trabalhador Independente: Remessa de declaração com indicação dos valores totais, por referência ao ano civil anterior, relativos a vendas realizadas, prestações de serviços a pessoas singulares sem actividade empresarial e prestação de serviços a pessoa colectiva e singular, com actividade empresarial, até ao dia 15 de Fevereiro do ano civil seguinte (artigo 152.º n.º 2). Pagamento de Contribuições e quotizações: o Trabalhador Independente: Pagamento mensal até ao dia 20 do mês seguinte àquele a que respeita (artigo 155.º n.º2). Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores o VI. Entidade Contratante: Pagamento até ao dia 20 do mês seguinte ao da emissão do documento de cobrança (artigo 155.º n.º 3). Regime Contra-Ordenacional: O Código Contributivo distingue as infracções em três tipos de contra-ordenações: leves, graves e muito graves, prevendo as seguintes coimas: Tipo de Infractor Reincidência* Pessoa Colectiva Pessoa Singular Até 50 50 trabalhadores Trabalhadores ou mais Negligência 50 a 250 € 75 a 375 € 100 a 500 € Leves Dolo 100 a 500 € 150 a 750 € 200 a 1000 € + 1/3 dos Negligência 300 a 1200 € 450 a 1800 € 600 a 2400 € Graves valores Dolo 600 a 2400 € 900 a 3600 € 1200 a 4800 € mínimo e Negligência 1250 a 6250 € 1875 a 9375 € 2500 a 12.500 € máximo Muito Graves Dolo 2500 a 12.500 € 3750 a 18750 € 5000 a 25.000 € * Reincidente é aquele que pratica uma contra-ordenação grave com dolo ou uma contra-ordenação muito grave, no prazo de dois anos após ter sido condenado por outra contra-ordenação grave praticada com dolo ou contraordenação muito grave. Tipo de Contra-Ordenação Contacto: Grant Thornton Consultores, Lda. Tel. 00 351 21 413 46 30 E-mail: [email protected] Grant Thornton Consultores, Lda. – Member firm of Grant Thornton International Ltd.(“Grant Thornton International”) Grant Thornton International and the member firms are not a worldwide partnership. Services are delivered by the member firms independently. This publication has been prepared only as a guide. No responsibility can be accepted by us for loss occasioned to any person acting or refraining from acting as a result of any material in this publication. Confidential - All rights reserved Edifício Amadeu Sousa Cardoso, Alameda António Sérgio, 22 – 11º 1495-132 Miraflores

Download