Boletim Manual de Procedimentos ICMS - IPI e Outros Federal IPI - Quebra de estoque - Tratamento fiscal 1. 2. 3. 4. 5. 6. SUMÁRIO Introdução Quebra ocorrida no processo de industrialização Quebra no estoque de insumos Quebra no estoque de produtos acabados Produtos objeto de furto ou roubo Falta de produtos no estoque 1. INTRODUÇÃO Nesse sentido, o art. 523 do Regulamento do IPI, aprovado pelo Decreto no 7.212/2010, dispõe que as quebras alegadas pelo contribuinte, no estoque ou no processo de industrialização, para justificar diferenças apuradas pela fiscalização, serão submetidas ao órgão técnico competente, para que se pronuncie, mediante laudo, sempre que, a juízo da autoridade julgadora, não forem convenientemente comprovadas ou excederem os limites normalmente admissíveis para o caso. Neste texto, veremos o tratamento fiscal dispensado à quebra ocorrida no processo de industrialização, assim como a verificada no estoque de insumos ou de produtos acabados. O Auditor Fiscal da Receita Federal do Brasil, ao promover o exame da escrita fiscal do estabelecimento industrial, adotará como elementos subsidiários (RIPI/2010, art. 522, caput, § 1o, e art. 523) para o cálculo da produção e para o correspondente pagamento do IPI o valor O contribuinte e a quantidade de matérias-primas, poderá manter em sua 2. QUEBRA OCORRIDA produtos intermediários e embalaescrita fiscal o crédito do IPI NO PROCESSO DE gens adquiridos e empregados relativo a matérias-primas, produtos INDUSTRIALIZAÇÃO na industrialização e no acondiintermediários e materiais de embalagem cionamento de outros produtos, o 2.1 Limite de tolerância que tenham sido objeto de quebra valor das despesas gerais efetivaocorrida no processo de É dever do contribuinte obmente ocorridas, o da mão de obra industrialização servar o limite de tolerância para empregada e o dos demais compoa quebra ocorrida no processo de nentes do custo da produção, assim como industrialização. as variações dos estoques de matérias-primas, produtos intermediários e materiais de embalagem. Sob esse aspecto, a Coordenação do Sistema de Tributação do Ministério da Fazenda vem sustentando Esse critério de cálculo possibilita ao Fisco apurar, reiteradamente que esse limite deve ser previamente esmediante elementos subsidiários, o volume da produtabelecido pela autoridade fiscal, para cada empresa, ção do estabelecimento industrial ocorrido em deteratendendo às condições peculiares do estabelecimenminado período. Apurada qualquer falta no confronto to, como se verifica, entre outras normas, nos Pareceres da produção resultante do cálculo efetuado com a Normativos CST nos 144/1971, 65/1975 e 45/1977 e no registrada pelo contribuinte, será exigido o imposto Ato Declaratório (Normativo) CST no 27/1979. correspondente à diferença verificada. Por outro lado, a quebra ocorrida no processo de industrialização, ou após esse processo (quebra no estoque), será igualmente levada em conta pelo Fisco no cálculo da produção, desde que convenientemente comprovada pelo contribuinte. Boletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 A título de ilustração, reproduzimos a seguir alguns acórdãos do Segundo Conselho de Contribuintes do Ministério da Fazenda e a Decisão no 3/1999 da Secretaria da Receita Federal, que versam sobre o assunto: PR 1 Manual de Procedimentos ICMS - IPI e Outros Acórdão no 201-64.727 - DOU de 02.02.1989 Proc. N 10.166.000-006/85-00 o Recurso no 77.494 Recorrente: Recorrida: DRF em Brasília - DF Sessão de 15 de junho de 1988 IPI - Diferenças apuradas através da produção, saídas registradas e estoque, verificado pelas aquisições de sacos (cimento). Admissível uma quebra de cerca de 2,5% no processo de embalagem e industrialização. Recurso a que se dá provimento. Vistos, relatados e discutidos os presentes autos de recurso interposto por …………… Acordam os Membros da Primeira Câmara do Segundo Conselho de Contribuintes, por unanimidade de votos, em dar provimento ao recurso. Haroldo Braga Lobo Presidente Osvaldo Tancredo de Oliveira Relator Iran de Lima Procurador-Representante da Fazenda Nacional 344 do RIPI. Processo que se anula a partir da decisão de primeira instância, inclusive. Acórdão no 201-71.003 - DOU de 28.04.1998 Processo no: 10.675-000298/96-11 Sessão de: 15.09.97 Recurso no 100.209 Recorrente: Recorrida: DRJ em Belo Horizonte - MG Relator: Luiza Helena Galante de Moraes IPI - Auditoria de Produção - A presunção legal somente alcança a hipótese em que a produção apurada é superior à resgatada (art. 343, parágrafo 1o, do RIPI). É necessário, entretanto, que haja elementos de convicção quanto à efetividade dessas diferenças, sobretudo no que se refere ao cômputo de perdas peculiares ao processo produtivo. Não se observando esses elementos de convicção e sendo as quebras alegadas muito razoáveis, segundo laudo do INT, é de se acolher a tese do contribuinte. No caso de omissão de matérias primas, só é admissível lançamento do tributo sobre os insumos, a não ser que o lançamento seja efetuado com base em ingressos financeiros. Recurso voluntário provido. MINISTÉRIO DA FAZENDA Acórdão no 202-02.464 - DOU de 20.10.1989 SECRETARIA DA RECEITA FEDERAL Proc.: 10.325-000440/87-55 DECISÃO No 3 de 30 de Junho de 1999 Rec.: 81.032 ASSUNTO: Imposto sobre Produtos Industrializados - IPI Sessão: 18.05.1989 EMENTA: QUEBRAS DE ESTOQUE. Poderão ser aceitas quebras nos estoques ou no processo de industrialização, desde que devidamente comprovadas ou situadas dentro de limites compatíveis com a situação apresentada. Recte.: Recda.: DRF em Imperatriz - MA IPI - Quebras. Diferenças entre a produção, estoque e saídas, apuradas em levantamento fiscal. Aumento no valor das embalagens, em prejuízo da base de cálculo. Aceitável a quebra de 2% no processo de industrialização, estocagem e movimentação interna dos produtos. Recurso provido em parte. Por unanimidade de votos, deu-se provimento parcial ao recurso, para excluir da exigência os valores decorrentes das diferenças apuradas no exercício de 1986. Ausentes, justificadamente, o conselheiro Elio Rothe, Hélvio Escovedo Barcellos (Pres.), Osvaldo Tancredo de Oliveira (Rel.), José Carlos de Almeida Lemos (PRFN). Vista em Sessão de 19.05.89. Acórdão no 202-09.419 - DOU de 20.04.1998 Proc. No: 10.925-000124/95-15 Sessão de: 27.08.97 Recurso no 102.583 Recorrente: Recorrida: DRJ em Florianópolis - SC Relator: Hélvio Escovedo Barcellos IPI - Quebras - Não Comprovação - As quebras alegadas pelo contribuinte para justificar diferenças apuradas pela fiscalização, caso não estejam devidamente comprovadas, devem ser submetidas ao órgão técnico competente para que o mesmo se pronuncie através de laudo. Teor do artigo 2 PR 2.2 Manutenção do crédito fiscal O contribuinte poderá manter em sua escrita fiscal o crédito do IPI relativo a matérias-primas, produtos intermediários e materiais de embalagem que tenham sido objeto de quebra ocorrida no processo de industrialização. (RIPI/2010, art. 255) 2.3 Sucatas, aparas, resíduos e outros detritos resultantes do processo de industrialização É assegurado o direito à manutenção do crédito do IPI nas saídas de sucatas, aparas, resíduos, fragmentos e semelhantes que resultem do emprego de matérias-primas, produtos intermediários e materiais de embalagem no processo de industrialização. Quanto às saídas desses materiais, deve-se observar que eles figuram ora como não tributados, ora como beneficiados com alíquota zero, segundo a Tabela de Incidência do IPI (TIPI), aprovada pelo Decreto no 6.006/2006. Manual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros A adoção da classificação fiscal própria e o controle desses materiais nas saídas, ainda que não sujeitos ao lançamento do IPI, são de fundamental importância, visto que no levantamento da produção toda e qualquer diferença deverá ser justificada pelo contribuinte. A título de ilustração, vejamos alguns exemplos extraídos da TIPI: 1o) Desperdícios ou resíduos não tributados Código NCM 47.07 4707.10.00 4707.20.00 4707.30.00 4707.90.00 55.05 5505.10.00 5505.20.00 72.04 7204.10.00 7204.2 7204.21.00 7204.29.00 7204.30.00 7204.4 7204.41.00 7204.49.00 Descrição Papel ou cartão de reciclar (desperdícios e aparas) - Papéis ou cartões, kraft, crus, ou papéis ou cartões ondulados (canelados) - Outros papéis ou cartões, obtidos principalmente a partir de pasta química branqueada, não corada na massa - Papéis ou cartões, obtidos principalmente a partir de pasta mecânica (por exemplo, jornais, periódicos e impressos semelhantes) - Outros, incluídos os desperdícios e aparas não selecionados Desperdícios de fibras sintéticas ou artificiais (incluídos os desperdícios da penteação, os de fios e os fiapos) - De fibras sintéticas - De fibras artificiais Desperdícios e resíduos de ferro fundido, ferro ou aço; desperdícios de ferro ou aço, em lingotes - Desperdícios e resíduos de ferro fundido - Desperdícios e resíduos de ligas de aço - De aços inoxidáveis - Outros - Desperdícios e resíduos de ferro ou aço estanhados - Outros desperdícios e resíduos - Resíduos do torno e da fresa, aparas, lascas (meulures), pó de serra, limalhas e desperdícios da estampagem ou do corte, mesmo em fardos Outros Alíquota (%) NT NT NT NT NT NT NT NT NT NT NT NT 2o) Desperdícios, sucatas ou resíduos beneficiados com alíquota zero No Capítulo 81 da TIPI (outros metais comuns), pode-se observar que a maioria dos desperdícios e resíduos dos vários metais comuns ali classificados (cádmio, titânio, zircônio, manganês etc.) estão contemplados com a alíquota de 0% do IPI. No Capítulo 39 da TIPI, temos os plásticos e suas obras, cujos desperdícios constantes dos códigos 3915.10.00, 3915.20.00 e 3915.30.00 da Nomenclatura Comum do Mercosul (NCM) também estão contemplados com a alíquota de 0% do IPI. 3o) Desperdícios, sucatas ou resíduos tributados No Capítulo 43 (peleteria e suas obras, peleteria artificial) da TIPI, os resíduos e as aparas de peleteria, classificados no código 4302.20.00 da NCM, são normalmente tributados pelo IPI. (RIPI/2010, art. 255; TIPI - Decreto no 6.006/2006) 3. QUEBRA NO ESTOQUE DE INSUMOS Poderá ser constatada quebra no estoque de matérias-primas, produtos intermediários e materiais de embalagem em decorrência, por exemplo, de perecimento, deterioração, evaporação e outros eventos no almoxarifado. Essa quebra será admitida em casos excepcionais, previamente justificados e aprovados em processo na repartição fiscal da Secretaria da Receita Federal do Brasil. (Parecer Normativo CST no 45/1977, item 5) 3.1 Estorno de crédito fiscal O crédito do IPI relativo aos insumos objeto de quebra (perecimento, deterioração etc.) deve ser estornado na escrita fiscal, no período de apuração em que se verificar a ocorrência. Havendo mais de uma aquisição de Boletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 PR 3 Manual de Procedimentos ICMS - IPI e Outros produtos e não sendo possível determinar aquela correspondente ao estorno, este será calculado com base no preço médio das aquisições. O estorno do crédito será lançado diretamente no livro Registro de Apuração do IPI, item 010 - “Estornos de Créditos”. Exemplo: DEMONSTRATIVO DE DÉBITOS 009 POR SAÍDAS PARA O MERCADO NACIONAL 010 ESTORNO DE CRÉDITOS: Perecimento de material verificado no 1.000,00 estoque - Período de apuração: Mês__ ___20XX. 011 RESSARCIMENTO DE CRÉDITOS 012 OUTROS DÉBITOS: 013 TOTAL (RIPI/2010, art. 254, IV, §§ 1o e 5o, e art. 477) 4. QUEBRA NO ESTOQUE DE PRODUTOS ACABADOS As tolerâncias de quebra de estoque de produtos acabados devem ser previamente admitidas pela Secretaria da Receita Federal do Brasil. Somente após o despacho da fiscalização será feita a baixa da quebra no livro Registro de Controle da Produção e do Estoque, modelo 3. A quebra regularmente admitida permite ao estabelecimento industrial proceder aos necessários registros no mencionado livro e, consequentemente, obsta a exigência do imposto sobre as diferenças de estoque. (RIPI/2010, art. 461; Parecer Normativo CST no 65/1975, item 2) 4.1 Estorno de crédito fiscal Deverá ser estornado na escrita fiscal o crédito do IPI efetuado por ocasião da entrada de matérias-primas, produtos intermediários ou materiais de embalagem, utilizados no processo de industrialização de produtos tornados irrecuperáveis por motivo de quebra, deterioração etc. Havendo mais de uma aquisição de produtos e não sendo possível determinar aquela correspondente ao estorno do imposto, este será calculado com base no preço médio das aquisições. O estorno do crédito será lançado diretamente no livro Registro de Apuração do IPI, item 010 - “Estornos de Créditos”. (RIPI/2010, art. 254, IV, e art. 477; Parecer Normativo CST no 65/1975, item 4) 4 PR 4.2 Manutenção do crédito fiscal A inutilização de produtos, quando o material resultante seja destinado ao reaproveitamento na composição de novos produtos, uma vez que não caracteriza perda de matéria-prima, não determina a obrigatoriedade de anulação do crédito respectivo. Essa hipótese se configura, principalmente, na quebra de frascos de vidro obsoletos e em seu correspondente reaproveitamento. (Parecer Normativo CST no 342/1971, item 7) 4.3 Destruição ou inutilização A destruição ou a inutilização de produtos objeto de quebra ou a sua transformação em resíduos inaproveitáveis deve ocorrer dentro do próprio estabelecimento industrial. Todavia, no caso de produtos deteriorados ou defeituosos, podem surgir razões de ordem técnica ou de saúde pública que exijam a destruição fora do estabelecimento. Os pedidos de certificação da destruição de bens devem ser requeridos, instruídos com perfeita justificativa e acompanhados de relação completa dos bens, conforme modelo que reproduzimos adiante. O referido modelo, o roteiro e os requisitos para os pedidos de certificação de destruição, que também reproduzimos a seguir, foram aprovados pela Comunicação de Serviço no G/80.000 - 05/73, de 12.04.1973, do Delegado da Receita Federal de São Paulo, não existindo até o presente momento instruções específicas em nível federal. No entanto, o roteiro a seguir demonstrado, a nosso ver, poderá servir para o atendimento das exigências legais nas jurisdições onde não existam instruções específicas sobre o assunto: a) o pedido deverá indicar: a.1) em epígrafe, o objeto: “Destruição de bens deteriorados, obsoletos, invendáveis ou danificados”; a.2) o local em que se encontram esses bens; a.3) o local onde serão destruídos; a.4) a forma de remoção ou transporte; a.5) o processo de destruição a ser utilizado (incineração, processo mecânico etc.); b) o pedido será instruído com uma relação completa dos bens (veja modelo adiante), preenchida em 2 vias: Manual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros b.1) que poderá ser atualizada pela empresa requerente no ato do comparecimento do agente fiscal, devendo conter, relativamente a cada espécie de produto, matéria-prima ou material de embalagem, nela discriminadas, as especificações mínimas exigidas no modelo; b.2) cuja falta, ou o seu preenchimento incompleto, determinará, por proposta do agente fiscal, o arquivamento sumário do pedido, que somente poderá ser renovado respeitando-se o prazo de 3 meses; c) até que sejam removidos para o local de destruição, o estabelecimento manterá todos os bens discriminados na relação no estado em que se encontram, organizados em lotes separados, de modo a facilitar sua conferência; d) comparecendo ao estabelecimento, o agente fiscal designado verificará e conferirá a existência e a quantidade, por unidade-padrão, dos bens constantes da relação: d.1) serão automaticamente excluídos da relação, pelo agente fiscal, que consignará o fato em “Observações”, os produtos, as matérias-primas ou os materiais de embalagem: d.1.1) quando imperfeitamente individualizados na relação ou cujos lotes não estejam devidamente organizados e separados; d.1.2) quando verificada qualquer discrepância de sua quantidade, Boletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 qualidade ou identidade efetiva com a indicada na relação; d.2) em caso de dúvida quanto à natureza ou à identidade de qualquer produto ou matéria-prima, o agente fiscal, mediante as cautelas de praxe em coleta, encaminhamento e controle das amostras ou espécimes respectivos, poderá exigir da empresa responsável a apresentação de laudo técnico emitido por instituto ou laboratório oficial de análise; e) concluída a conferência, o agente fiscal assistirá in loco à operação de destruição dos bens integrantes da relação, finda a qual lavrará, em 3 vias, o termo de verificação e visará ambas as vias da relação de bens, rubricando todas as suas folhas; f) quando a destruição ocorrer fora do estabelecimento da empresa, esta emitirá nota fiscal para cobertura dos bens no percurso, cuja 1a via retornará ao estabelecimento; g) mediante recibo passado nas 2as vias respectivas, o agente fiscal fará entrega, ao interessado, das 1as vias da relação de bens e do termo de verificação, devendo aquele conservá-las em pasta especial no seu estabelecimento, à disposição da fiscalização. A seguir, reproduzimos modelo de relação de bens, acompanhado de modelo de termo de verificação e destruição de bens. (Parecer Normativo CST no 65/1975; Comunicação de Serviço no G/80.000 - 5/1973) PR 5 Manual de Procedimentos ICMS - IPI e Outros 5. PRODUTOS OBJETO DE FURTO OU ROUBO O contribuinte poderá efetuar a baixa no estoque de produtos comprovadamente desaparecidos em virtude de furto ou roubo, desde que estejam relacionados em documento fornecido por autoridade policial competente. Atente-se que, nas mencionadas ocorrências, o contribuinte deverá estornar o crédito do IPI relativo aos insumos empregados na fabricação dos produtos que tenham sido objeto de furto ou roubo. (RIPI/2010, art. 254, IV; Parecer Normativo CST no 112/1971) 6 PR Manual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros 5.1 Ocorrências verificadas após a saída (produtos em trânsito) O critério de estorno de que trata o item anterior não se aplica aos casos em que as ocorrências sejam verificadas após a saída do produto do estabelecimento industrial (produtos em trânsito). Essas ocorrências (furto, roubo e eventos semelhantes, de produtos em trânsito) não extinguem o crédito tributário já constituído (débito lançado na nota fiscal), uma vez que já ocorreu o fato gerador do imposto. (Parecer Normativo CST no 95/1977) 6. FALTA DE PRODUTOS NO ESTOQUE As diversas hipóteses de quebra ora examinadas são aquelas de origens comprovadas pelo contribuinte perante o Fisco, as quais não ensejam, portanto, lançamento do imposto (salvo quanto ao estorno do crédito a que nos referimos nos subitens 3.1 e 4.1). Há que se observar, por outro lado, que o contribuinte eventualmente poderá se deparar com situações em que são apuradas diferenças de mercadorias no estoque em confronto com o livro modelo 3 ou controle equivalente, sem conhecimento das causas que deram origem a essas diferenças. A regularização dessa diferença deverá ser efetuada no momento em que for verificada, por meio de emissão de nota fiscal, com lançamento do IPI. Nas mencionadas regularizações, os contribuintes deverão agir com as cautelas de praxe, inclusive comunicando o fato ao órgão competente da Secretaria da Receita Federal do Brasil da respectiva jurisdição, o qual poderá estabelecer outras exigências (além da emissão da nota fiscal) para lançamento do IPI e respectiva baixa no estoque relativa à diferença verificada. (RIPI/2010, art. 182, I, “o”, e II, “c”; Parecer Normativo CST no 569/1971) Estadual ICMS - Emissão de documentos fiscais e escrituração de livros fiscais por meio do sistema eletrônico de processamento de dados SUMÁRIO Introdução Documentos fiscais Livros fiscais Obrigatoriedade Pedido de uso Serviços de terceiros Sistemas informatizados Fiscalização Emissão fora do estabelecimento Prazo de conservação Documentação técnica Condições específicas Envio do arquivo Impossibilidade técnica Formulários destinados à emissão de documentos fiscais 16. Registro fiscal 17. Penalidades 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 1. INTRODUÇÃO A emissão de documentos fiscais, assim como a escrituração de livros fiscais, por sistema eletrônico Boletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 de processamento de dados, poderão ser efetuadas na forma e nas condições estabelecidas pela legislação estadual do Paraná. Assim, neste procedimento, trataremos das disposições acerca da emissão de documentos fiscais e da escrituração de livros por meio do sistema eletrônico de processamento de dados, com base no Regulamento do ICMS, aprovado pelo Decreto no 1.980/2007. 2. DOCUMENTOS FISCAIS A legislação estadual permite a emissão, por processamento eletrônico de dados, dos documentos fiscais. Assim, a seguir elencamos os documentos fiscais citados na legislação: a) b) c) d) e) f) Nota Fiscal, modelo 1 ou 1-A; Nota Fiscal de Venda a Consumidor, modelo 2; Nota Fiscal de Produtor, modelo 4; Nota Fiscal/Conta de Energia Elétrica, modelo 6; Nota Fiscal de Serviço de Transporte, modelo 7; Conhecimento de Transporte Rodoviário de Cargas, modelo 8; g) Conhecimento de Transporte Aquaviário de Cargas, modelo 9; PR 7 Manual de Procedimentos ICMS - IPI e Outros h) Conhecimento Aéreo, modelo 10; i) Conhecimento de Transporte Ferroviário de Cargas, modelo 11; j) Bilhete de Passagem Rodoviário, modelo 13; k) Bilhete de Passagem Aquaviário, modelo 14; l) Bilhete de Passagem e Nota de Bagagem, modelo 15; m) Bilhete de Passagem Ferroviário, modelo 16; n) Despacho de Transporte, modelo 17; o) Resumo de Movimento Diário, modelo 18; p) Ordem de Coleta de Cargas, modelo 20; q) Nota Fiscal de Serviço de Comunicação, modelo 21; r) Nota Fiscal de Serviço de Telecomunicações, modelo 22; s) Manifesto de Carga, modelo 25; t) Autorização de Carregamento e Transporte, modelo 24; u) Conhecimento de Transporte Multimodal de Cargas, modelo 26; v) Nota Fiscal de Serviço de Transporte Ferroviário, modelo 27. (RICMS-PR/2007, art. 136, I a XXII, art. 399) 2.1 Nota fiscal A Nota Fiscal, modelo 1 ou 1-A, emitida por sistema eletrônico de processamento de dados, além das exigências previstas na legislação do ICMS, deverá conter as indicações do RICMS-PR/2007, art. 138. Cabe observar que as indicações, referentes ao transportador, às características dos volumes e à data da efetiva saída das mercadorias do estabelecimento emitente, poderão ser feitas mediante a utilização de qualquer meio gráfico indelével. (RICMS-PR/2007, art. 408, parágrafo único) 2.1.1 Vias A nota fiscal referida no subitem 2.1 será emitida, no mínimo, em 4 vias, com a seguinte destinação: a) a 1 via acompanhará as mercadorias e será entregue, pelo transportador, ao destinatário; a b) a 2 via ficará em poder do emitente para fins de controle e exibição ao Fisco; a c) a 3 via: a c.1) nas operações internas, ficará em poder do emitente e à disposição do Fisco; 8 PR c.2) nas operações interestaduais, acompanhará as mercadorias para fins de controle do Fisco na Unidade da Federação de destino; c.3) nas saídas para o exterior, acompanhará a mercadoria para ser entregue ao Fisco estadual do local de embarque; d) a 4a via deverá acompanhar a mercadoria e poderá ser retida pela fiscalização de mercadorias em trânsito; Entretanto, fica facultada ao contribuinte a emissão de nota fiscal em 3 vias, hipótese em que a falta da 4a via será suprida pela utilização da 3a via nas operações internas, e por cópia reprográfica da 1a via nas operações interestaduais, nas importações e nas exportações. Ademais, a cópia reprográfica da 1a via da nota fiscal poderá também ser utilizada quando a legislação exigir uma via adicional, exceto quando esta deva acobertar o trânsito de mercadoria. (RICMS-PR/2007, art. 409, I a IV e art. 410, parágrafo único) 2.2 Conhecimentos de transportes: rodoviário, aquaviário e aéreo Nos casos de emissão por sistema eletrônico de processamento de dados de Conhecimento de transporte rodoviário de cargas, Conhecimento de transporte aquaviário de cargas e Conhecimento aéreo, fica dispensada a via adicional para controle do Fisco de destino, prevista no Convênio Sinief no 6/1989. (RICMS-PR/2007, art. 411) 2.3 Documentos fiscais emitidos em via única A emissão, escrituração, manutenção e prestação das informações relativas aos documentos fiscais a seguir elencados, emitidos em uma única via por sistema eletrônico de processamento de dados, terão tratamento específico: a) Nota Fiscal/Conta de Energia Elétrica, modelo 6; b) Nota Fiscal de Serviço de Comunicação, modelo 21; c) Nota Fiscal de Serviço de Telecomunicações, modelo 22; d) qualquer outro documento fiscal relativo à prestação de serviço de comunicação ou ao fornecimento de energia elétrica. (RICMS-PR/2007, art. 412, I a IV) Manual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros 2.3.1 Disposições Em relação à emissão dos documentos fiscais elencados no subitem 2.3, além dos demais requisitos, é necessário ser observadas as seguintes disposições: a) fica dispensada a obtenção de Autorização para Impressão de Documentos Fiscais (AIDF); b) em substituição à 2a via do documento fiscal, cuja impressão é dispensada, as informações constantes da 1a via do documento fiscal deverão ser gravadas até o 5o dia do mês subsequente àquele do período de apuração em meio eletrônico não regravável; c) os documentos fiscais deverão ser numerados em ordem crescente e consecutiva, de 1 a 999.999.999, reiniciada a numeração a cada novo período de apuração; d) será realizado cálculo de chave digital gerada por programa de informática desenvolvido especificadamente para a autenticação de dados informatizados. Nota A chave de codificação digital referida na letra “d” será: a) gerada com base nos seguintes dados constantes do documento fiscal: a.1) CNPJ ou CPF do destinatário ou do tomador do serviço; a.2) número do documento fiscal; a.3) valor total da nota; a.4) base de cálculo do ICMS; a.5) valor do ICMS; b) obtida com a aplicação do algoritmo MD5 - “Message Digest” 5, de domínio público; c) impressa na 1a via do documento fiscal, conforme instruções contidas no Manual de Orientação de que trata a Tabela III do Anexo VI deste Regulamento. (RICMS-PR/2007, art. 413, I a IV, parágrafo único) 2.3.2 Integridade das informações A integridade das informações do documento fiscal gravado em meio eletrônico será garantida por meio de: a) gravação das informações do documento fiscal em uma das seguintes mídias (disco óptico não regravável): a.1) CD-R -”Compact Disc Recordable” - com capacidade de 650 MB (“megabytes”), para contribuintes com volume de emissão mensal de até um milhão de documentos fiscais; a.2) DVD-R -”Digital Versatile Disc” -com capacidade de 4,7 GB (“gigabytes”), para contribuintes com volume de emissão mensal superior a 1 milhão de documentos fiscais; Boletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 b) vinculação do documento fiscal às informações gravadas em meio eletrônico através das seguintes chaves de codificação digital: b.1) chave de codificação digital do documento fiscal, definida na letra “d” do subitem 2.2.1; b.2) chave de codificação digital calculada com base em todas as informações do documento fiscal gravadas em meio eletrônico. Cabe observar ainda que a via do documento fiscal, representada pelo registro fiscal com os dados nele constantes gravados em meio óptico não regravável e com as chaves de codificação digital vinculadas, se equipara à via impressa do documento fiscal para todos os fins legais. (RICMS-PR/2007, art. 414, I e II, parágrafo único) 2.3.3 Manutenção das informações A manutenção, em meio óptico, das informações constantes nos documentos fiscais emitidos em uma via única será realizada por meio dos seguintes arquivos: a) “Mestre de Documento Fiscal” - com informações básicas do documento fiscal; b) “Item de Documento Fiscal” - com detalhamento das mercadorias ou serviços prestados; c) “Dados Cadastrais do Destinatário do Documento Fiscal” - com as informações cadastrais do destinatário do documento fiscal; d) “Identificação e Controle” - com a identificação do contribuinte, o resumo das quantidades de registros e o somatório dos valores constantes nos arquivos de que tratam as letras “a” a “c”. (RICMS-PR/2007, art. 415, I a IV) 2.3.4 Organização e agrupamento Os arquivos tratados no subitem 2.3.3 deverão ser organizados e agrupados, conforme os gabaritos e as definições constantes no Manual de Orientação, de que trata o RICMS-PR/2007, Anexo VI, Tabela III, sendo necessário ser mantidos na sede do estabelecimento emitente e conservados até que ocorra a prescrição dos créditos tributários decorrentes das operações ou prestações a que se refiram. Esses arquivos serão gerados com a mesma periodicidade de apuração do ICMS do contribuinte, devendo conter a totalidade dos documentos fiscais do período de apuração. A legislação define, a esse respeito, que será gerado um conjunto de arquivos, descritos no subitem PR 9 Manual de Procedimentos ICMS - IPI e Outros 2.3.3, distinto para cada modelo e série de documento fiscal emitido em via única. Tal conjunto de arquivos será dividido em volumes sempre que a quantidade de documentos fiscais alcançar: a) 100 mil documentos fiscais, para os contribuintes com volume mensal de emissão de até 1 milhão de documentos fiscais; b) 1 milhão de documentos fiscais, para os contribuintes com volume mensal de emissão superior a este referido valor. (RICMS-PR/2007, art. 415, §§ 1o a 4o) 2.3.5 Integridade dos arquivos A integridade dos arquivos será garantida pela vinculação de chaves de codificação digital, calculadas com base em todas as informações contidas em cada arquivo, e que constarão em arquivo de controle e identificação, bem como em recibo de entrega do volume. (RICMS-PR/2007, art. 415, § 5o) 2.3.6 Escrituração Os documentos fiscais referidos no subitem 2.3 deverão ser escriturados de forma resumida no livro Registro de Saídas, registrando-se a soma dos valores contidos no arquivo “Mestre de Documento Fiscal”, e agrupados de acordo com o previsto no subitem 2.3.4, nas colunas próprias sob os títulos, conforme segue: a) “Documento Fiscal”: o modelo, a série, os números de ordem inicial e final, e a data da emissão inicial e final, dos documentos fiscais; b) “Valor Contábil”: a soma do valor total dos documentos fiscais contidos no volume de arquivo “Mestre de Documento Fiscal”; c) “ICMS - Valores Fiscais” e “Operações ou Prestações com Débito do Imposto”: c.1) na coluna “Base de Cálculo”: a soma do valor sobre o qual incidir o imposto destacado nos documentos fiscais contidos no volume de arquivo “Mestre de Documento Fiscal”; c.2) na coluna “Imposto Debitado”: a soma do valor do imposto destacado nos documentos fiscais contidos no volume de arquivo “Mestre de Documento Fiscal”; d) “ICMS -Valores Fiscais” e “Operações ou Prestações sem Débito do Imposto”: d.1) na coluna “Isenta ou Não Tributada”: a soma do valor das operações ou pres10 PR tações relativas aos documentos fiscais contidos no volume do arquivo “Mestre de Documento Fiscal”, deduzida a parcela de outros tributos federais ou municipais, se consignada no documento fiscal, quando se tratar de mercadoria ou serviço cuja saída ou prestação tiver sido beneficiada com isenção ou amparada por não incidência, bem como, ocorrendo a hipótese, o valor da parcela correspondente à redução da base de cálculo; d.2) na coluna “Outras”: a soma dos outros valores relativos aos documentos fiscais contidos no volume do arquivo “Mestre de Documento Fiscal”, deduzida a parcela de outros tributos federais ou municipais, se consignada no documento fiscal, quando se tratar de mercadoria ou serviço cuja saída ou prestação tiver sido efetivada sem lançamento do imposto, por ter sido atribuída a outra pessoa a responsabilidade pelo seu pagamento; e) “Observações”: e.1) o nome do volume do arquivo “Mestre de Documento Fiscal” e a respectiva chave de codificação digital calculada com base em todas as informações dos documentos fiscais contidos no volume; e.2) um resumo com os somatórios dos valores negativos agrupados por espécie, de natureza meramente financeira, que reduzam o valor contábil da prestação ou da operação e não tenham nenhuma repercussão tributária; e.3) um resumo, por Unidade da Federação, com o somatório dos valores de base de cálculo do ICMS e dos valores de ICMS retidos antecipadamente por substituição tributária. Ademais, a validação das informações escrituradas no livro Registro de Saídas será realizada: a) pela validação da chave de codificação digital vinculada ao volume do arquivo “Mestre de Documento Fiscal” onde estão contidos os documentos fiscais; b) pela comparação dos somatórios escriturados com os somatórios obtidos no volume do arquivo “Mestre de Documento Fiscal” onde estão contidos os documentos fiscais. (RICMS-PR/2007, art. 416, I a V, parágrafo único) Manual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros 2.3.7 Entrega dos arquivos A entrega dos arquivos mantidos em meio óptico, nos termos do subitem 2.3.3, será realizada: a) mensalmente, até o dia 15 de cada mês, com registro fiscal das operações e prestações efetuadas no mês anterior; b) mediante a entrega das cópias dos arquivos, devidamente identificados, conservando-se os originais, que poderão ser novamente exigidos durante o prazo constante no RICMS-PR/2007, art. 111, parágrafo único; c) acompanhada de duas vias do recibo de entrega devidamente preenchido, conforme modelo constante no Manual de Orientação, de que trata o RICMS-PR/2007, Anexo VI, Tabela III. Nota O recibo de entrega referido na letra “c” deverá conter, no mínimo, as seguintes informações: a) identificação dos dados cadastrais do contribuinte; b) identificação do responsável pelas informações; c) assinatura do responsável pela entrega das informações; d) identificação do arquivo “Mestre de Documento Fiscal”, contendo: nome do volume de arquivo, chave de codificação digital vinculada ao volume de arquivo, quantidade de documentos fiscais, quantidade de documentos fiscais cancelados, data de emissão e número do 1o documento fiscal, data de emissão e número do último documento fiscal, somatório do “Valor Total”, “Base de Cálculo do ICMS”, “ICMS Destacado”, “Operações Isentas ou Não Tributadas” e “Outros Valores”; e) identificação do arquivo “Item de Documento Fiscal”, contendo: nome do volume de arquivo, chave de codificação digital vinculada ao volume de arquivo, quantidade de registros, quantidade de documentos fiscais cancelados, data de emissão e número do 1o documento fiscal, data de emissão e número do último documento fiscal, somatório do “Valor Total”, “Base de Cálculo do ICMS”, “ICMS Destacado”, “Operações Isentas ou Não Tributadas” e “Outros Valores”; f) identificação do arquivo “Dados Cadastrais do Destinatário do Documento Fiscal”, contendo: nome do volume de arquivo, chave de codificação digital vinculada ao volume de arquivo e quantidade de registros. Cabe também observar que: a) as informações serão prestadas sob responsabilidade de um representante legal do contribuinte ou por um procurador com poderes específicos, devendo ser apresentado, conforme o caso, o ato societário ou o instrumento de mandato; b) o controle de integridade dos arquivos recebidos será realizado por meio da comparação da chave de codificação digital dos volumes dos arquivos apresentados com a chave de codificação digital consignada em respectivo recibo de entrega, no momento da recepção dos arquivos; c) confirmado que o recibo de entrega contém a chave de codificação digital sem divergênBoletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 cias, uma de suas vias será retida e a outra visada por autoridade fiscal responsável e devolvida ao contribuinte; d) caso seja constatada divergência na chave de codificação digital, os arquivos serão devolvidos ao contribuinte no ato da sua apresentação; e) a não entrega dos arquivos devolvidos por haver a constatação de divergência nas chaves de codificação digital, no prazo de 5 dias, ou da entrega de arquivos com “nova divergência na chave de codificação digital” sujeitará o contribuinte às penalidades previstas na legislação; f) o recibo de entrega, contendo as chaves de codificação digital individuais dos arquivos entregues, presume a sua autoria, autenticidade e integridade, permitindo sua utilização como uma prova para todos os fins. (RICMS-PR/2007, art. 417, I a III, §§ 1o a 7o) 2.3.8 Substituição ou retificação de arquivo A criação de arquivos para substituição ou retificação de qualquer arquivo óptico, já escriturado no livro Registro de Saídas, obedecerá aos procedimentos descritos na legislação, e deve ser registrada no livro Registro de Utilização de Documentos Fiscais e Termos de Ocorrências, modelo 6, mediante lavratura de termo circunstanciado, contendo as seguintes informações: a) data da ocorrência da substituição ou retificação do arquivo; b) os motivos da substituição ou retificação do arquivo óptico; c) o nome do arquivo substituto e a sua chave de codificação digital vinculada; d) o nome do arquivo substituído e a sua chave de codificação digital vinculada. Importante observar que os arquivos que forem substituídos deverão ser conservados até que ocorra a prescrição dos créditos tributários decorrentes das operações ou prestações a que eles se refiram. (RICMS-PR/2007, art. 111, parágrafo único e art. 418, I a IV, parágrafo único) 2.3.9 Dispensa da geração de registros A legislação define que fica dispensada a geração dos registros tipo 76 e 77, previstos nos itens 20A e 20B do Manual de Orientação, de que trata o RICMS-PR/2007, Anexo VI, Tabela I, para os documentos fiscais emitidos em via única. (RICMS-PR/2007, art. 419) PR 11 Manual de Procedimentos ICMS - IPI e Outros 3. LIVROS FISCAIS 3.2 Prazo para encadernação A legislação estadual define que poderão ser escriturados pelo sistema eletrônico de processamento de dados os seguintes livros fiscais: Cabe observar que os livros fiscais escriturados por sistema eletrônico de processamento de dados serão encadernados em até 120 dias, contados da data do último lançamento. a) livro Registro de Entradas; b) livro Registro de Saídas; c) livro Registro de Controle da Produção e do Estoque; d) livro Registro de Inventário; e) livro Registro de Apuração do ICMS; f) livro Movimentação de Combustíveis. Esses livros fiscais, anteriormente indicados, obedecerão aos modelos constantes no RICMS-PR/2007, Anexo VI, Tabela I, exceto o livro Movimentação de Combustíveis, que atenderá ao modelo instituído pelo Departamento Nacional de Combustíveis (DNC). A legislação permite, nesse sentido, a utilização de formulários em branco, desde que, em cada um deles, os títulos previstos nos modelos sejam impressos pelo referido sistema eletrônico. Os formulários mencionados deverão: a) ser numerados por sistema de processamento eletrônico de dados, em ordem numérica consecutiva de 1 a 999.999, reiniciada a numeração, quando atingido este limite, e obedecida a independência de cada livro; b) ser encadernados, referentes a cada livro fiscal, por exercício de apuração, em grupos de até 500 folhas. (RICMS-PR/2007, art. 399, § 1o e art. 426, §§ 1o a 3o) 3.1 Faculdade de encadernação Em relação aos livros Registro de Entradas, Registro de Saídas, Registro de Controle da Produção e do Estoque, Registro de Inventário, Registro de Apuração do ICMS e de Movimentação de Combustíveis, fica facultado encadernar: a) os formulários mensalmente e reiniciar a numeração, mensal ou anualmente; b) 2 ou mais livros fiscais diferentes de um mesmo exercício num único volume de, no máximo, 500 folhas, desde que sejam separados por contracapas com identificação do tipo de livro fiscal e expressamente nominados na capa da encadernação. (RICMS-PR/2007, art. 426, § 1o) 12 PR Entretanto, no caso do livro Registro de Inventário, o prazo de 120 dias para encadernação será contado a partir da data do balanço ou, se a empresa não mantiver escrita contábil, do último dia do ano civil. (RICMS-PR/2007, art. 426, §§ 5o e 6o) 3.3 Emissão única É facultada a escrituração das operações ou prestações de todo o período de apuração, através de emissão única. Entretanto, havendo qualquer disparidade entre os períodos de apuração do IPI e do ICMS, será tomado por base o menor. (RICMS-PR/2007, art. 427, § 1o) 3.4 Disponibilidade Os livros fiscais escriturados por sistema de processamento eletrônico de dados deverão estar disponíveis no estabelecimento do contribuinte, decorridos 10 dias úteis, contados do encerramento do período de apuração. (RICMS-PR/2007, art. 427, § 2o) 3.5 Livro Registro de Controle da Produção e do Estoque Os lançamentos nos formulários constitutivos do livro Registro de Controle da Produção e do Estoque poderão ser feitos de forma contínua, dispensada a utilização de formulário autônomo para cada espécie, marca, tipo ou modelo de mercadoria. Entretanto, o exercício da faculdade anteriormente mencionada não excluirá a possibilidade de o Fisco exigir, em emissão específica de formulário autônomo, a apuração dos estoques, bem como as entradas e as saídas de qualquer espécie, marca, tipo ou modelo de mercadoria. (RICMS-PR/2007, art. 428, parágrafo único) 3.6 Utilização de códigos A utilização de códigos é facultada: a) de emitentes - para os lançamentos nos formulários constitutivos do livro Registro de EnManual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros tradas, elaborando-se lista de códigos de emitentes, que deverá ser mantida em todos os estabelecimentos usuários do sistema; b) de mercadorias - para os lançamentos nos formulários constitutivos dos livros Registro de Inventário e Registro de Controle da Produção e do Estoque, elaborando-se tabela de códigos de mercadorias, que deverá ser mantida em todos os estabelecimentos usuários do sistema. Cabe observar que a lista de códigos de emitentes e a tabela de códigos de mercadorias deverão ser encadernadas por exercício, juntamente com cada livro fiscal, contendo apenas os códigos nele utilizados, com observações relativas às alterações, se houver, e as respectivas datas de ocorrência. Receita do domicílio tributário a que estiver vinculado o estabelecimento interessado, podendo essa competência ser delegada a critério da referida autoridade. Assim, o contribuinte deverá apresentar o Pedido/ Comunicação de Uso de Sistema de Processamento de Dados, individualmente por sistema, conforme a finalidade de uso do contribuinte, preenchido em 3 vias, o qual conterá as seguintes indicações: a) b) c) d) e) (RICMS-PR/2007, art. 429, I e II, parágrafo único) 4. OBRIGATORIEDADE O contribuinte do ICMS fica obrigado ao cumprimento das exigências da legislação, exceto o microempreendedor individual (MEI), em relação à emissão de documentos e à escrituração de livros fiscais por sistema eletrônico de processamento de dados, quando: a) emitir documentos fiscais ou escriturar livros fiscais em equipamento que utilize ou tenha condições de utilizar arquivo magnético ou equivalente; Nota Entende-se por equipamento a utilização de, no mínimo, um computador e uma impressora para o preenchimento de documento fiscal ou escrituração de livros fiscais. b) utilizar o equipamento Emissor de Cupom Fiscal (ECF) que tenha condições de gerar arquivo magnético, por si ou quando conectado a outro computador, em relação às obrigações previstas no item 12 mais adiante; c) utilizar serviços de terceiros com essa finalidade, não possuindo sistema eletrônico de processamento de dados próprio. Cabe observar que a legislação estadual define que os contribuintes do ICMS, exceto aqueles enquadrados no Simples Nacional, ficam obrigados a escriturar o livro Registro de Entradas, o livro Registro de Saídas e o livro Registro de Apuração do ICMS, por sistema de processamento de dados, nos termos da legislação. (RICMS-PR/2007, art. 399, § 2o e art. 400) 5. PEDIDO DE USO A utilização do sistema de processamento de dados deverá ser autorizada pelo Delegado Regional da Boletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 f) g) h) o motivo do preenchimento; os dados do sistema; a identificação do usuário; os documentos e os livros objeto do requerimento; os ambientes operacionais da estação, do servidor de rede, do servidor de banco de dados, do repositório e a respectiva localização dos equipamentos; as especificações técnicas do sistema de backup; a forma de acesso e os endereços do usuário na Internet; a identificação e a assinatura do declarante. Após apresentado o pedido/comunicação referido e atendidos os requisitos exigidos, o Fisco deverá apreciá-lo no prazo de 30 dias. Notas (1) A solicitação de alteração ou a comunicação de desistência do uso do sistema de processamento de dados obedecerá também ao disposto no art. 401, conforme referência legal, e deverá ser apresentada ao Fisco com antecedência mínima de 30 dias da ocorrência. (2) O pedido de cessação de uso de processamento de dados, ou a substituição de sistema de natureza fiscal, não exime o contribuinte de atender ao disposto no item 10. Esse pedido/comunicação deverá estar acompanhado de cópia da nota fiscal de aquisição do equipamento e dos demais documentos exigidos em norma de procedimento, e suas vias terão a seguinte destinação: a) a original e outra via serão retidas pelo Fisco; b) uma via será devolvida ao requerente para servir como comprovante de autorização. (RICMS-PR/2007, art. 401, §§ 1o a 4o e 6o) 5.1 Contabilista O pedido de uso para escrituração fiscal por processamento eletrônico de dados poderá ser requerido pelo contabilista responsável, caso em que deverá ser elaborado um único pedido para todos os contribuintes por ele atendidos, ficando vedado o pedido parcial. (RICMS-PR/2007, art. 401, § 5o) PR 13 Manual de Procedimentos ICMS - IPI e Outros 6. SERVIÇOS DE TERCEIROS O contribuinte que utilizar serviço de terceiros prestará, no pedido de que trata o item 5, as informações nele enumeradas, relativamente ao prestador, apresentando Termo de Responsabilidade específico que estabelecerá a responsabilidade do prestador quanto à conformidade dos programas aplicativos com a legislação vigente e à entrega das informações mencionadas no item 11. Entretanto, quando da prestação de serviços de terceiros, para o provimento do sistema de natureza fiscal, bem como para a centralização de servidor de dados e outros serviços essenciais para a sua disponibilização, o prestador será considerado responsável pela utilização dos programas aplicativos, em conformidade com a legislação tributária vigente, e pela observação e pelo cumprimento das obrigações fiscais acessórias. Nota Na hipótese de descumprimento do disposto no parágrafo anterior, será aplicada a penalidade prevista na Lei no 11.580/996, art. 55, § 1o, XIV, “n”. Ademais, o estabelecimento do prestador de serviços será considerado, para efeitos de atendimento à fiscalização, como uma extensão do estabelecimento do contribuinte. (RICMS-PR/2007, art. 399, §§ 11, 12, 15 e art. 402) 7. SISTEMAS INFORMATIZADOS Os sistemas informatizados para a emissão e a escrituração de documentos e livros fiscais, por processamento eletrônico de dados, e para a interligação a ECF deverão ser submetidos a processo de credenciamento pela Coordenação da Receita do Estado, de acordo com a Norma de Procedimento Fiscal CRE no 18/2001. Além disso, o sistema de processamento de dados para preenchimento e escrituração de documentos e livros fiscais, o “sistema de retaguarda de ECF” e a totalidade dos seus respectivos dados e arquivos deverão ser armazenados e mantidos: a) na sede do estabelecimento autorizado para o uso desses sistemas, sendo permitida a replicação dos dados para local diverso; b) no estabelecimento do contabilista autorizado, no caso de autorização de uso de processamento eletrônico de dados para escrituração fiscal concedida ao contabilista. Nota Os contribuintes que atendam as disposições do subitem 2.3 ficam dispensados das exigências mencionadas. 14 PR Nos casos em que o uso de sistema integrado e interligado em tempo real, cuja armazenagem e manutenção referidas forem centralizadas remotamente em um único estabelecimento do contribuinte ou do prestador de serviços mencionado no item 6, o contribuinte deverá disponibilizar ao Fisco o acesso imediato aos sistemas de processamento eletrônico de dados, por meio de chave de acesso que possibilite a realização de consultas em tela, a impressão de relatórios e a extração da totalidade dos dados fiscais e contábeis desses sistemas em questão autorizados, a partir de estabelecimento localizado no território paranaense. Nota Os contribuintes que atendam as disposições do subitem 2.3 ficam dispensados dessas exigências. Vale observar que a exigência da disponibilização do acesso imediato aos sistemas de processamento eletrônico de dados não se aplica às hipóteses de que trata o RICMS-PR/2007, art. 113, § 8o e o art. 225. (RICMS-PR/2007, art. 399, § 5o a 9o) 8. FISCALIZAÇÃO O contribuinte usuário de processamento eletrônico de dados deverá fornecer ao Fisco, quando notificado, no prazo de 15 dias, arquivos eletrônicos em formato texto (padrão ASCII), contendo, no mínimo, as seguintes informações: a) livros fiscais e contábeis emitidos; b) documentos fiscais de entrada e saída classificados conforme disposto no item 12; c) registros dos pagamentos e recebimentos de títulos relativos aos documentos fiscais recebidos ou emitidos; d) movimentação de estoque discriminado por produto; e) Mapa Resumo de ECF, leitura de memória fiscal e registros do sistema de retaguarda de ECF. Ademais, a legislação define, também, que o contribuinte fornecerá ao Fisco, quando exigido: a) no prazo de 5 dias, contados da data da exigência, os documentos e o arquivo magnético, sem prejuízo do acesso imediato às instalações, aos equipamentos e às informações em meios magnéticos; Nota Entende-se por acesso imediato o fornecimento de recursos e informações necessárias para verificação e extração de quaisquer dados, tais como, senhas, manuais de aplicativos e sistemas operacionais e formas de desbloqueio de áreas de disco. Manual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros b) no prazo de 10 dias, contados da data da exigência, através de emissão específica de formulário autônomo, os registros ainda não impressos. (RICMS-PR/2007, art. 399, § 10 e art. 430, I e II, §1 ) o 9. EMISSÃO FORA DO ESTABELECIMENTO A utilização de terminal portátil ou equipamento similar, para a emissão de documento fiscal fora do estabelecimento, sem prejuízo do pedido de uso tratado no item 5, poderá ser autorizada, mediante regime especial. (RICMS-PR/2007, art. 399, § 13) 10. PRAZO DE CONSERVAÇÃO A totalidade dos dados e dos arquivos dos sistemas de processamento de dados autorizados, para emissão de documentos e livros fiscais, bem como dos sistemas de interligação a equipamento ECF deverá ser conservada e mantida até que ocorra a prescrição dos créditos tributários decorrentes das operações ou prestações a que se refiram. Nota Na hipótese de descumprimento do disposto anteriormente, será aplicada a penalidade prevista na Lei no 11.580/996, art. 55, § 1o, XIV, “n”. (RICMS-PR/2007, art. 111, parágrafo único e art. 399, §§ 14 e 15) 11. DOCUMENTAÇÃO TÉCNICA O usuário do sistema de processamento eletrônico de dados deverá fornecer, quando solicitado, documentação minuciosa, completa e atualizada do sistema, contendo descrição, gabarito de registro (leiaute) dos arquivos, listagem dos programas e as alterações ocorridas no exercício de apuração, de acordo com o período compreendido entre 1o de janeiro e 31 de dezembro. (RICMS-PR/2007, arts. 405 e 431) 12. CONDIÇÕES ESPECÍFICAS O contribuinte de que trata o item 4 estará obrigado a manter, observado o disposto no RICMS-PR/2007, art. 111, parágrafo único, as informações atinentes ao registro fiscal dos documentos recebidos ou emitidos por qualquer meio, referente à totalidade das operações de entradas e de saídas e das aquisições e prestações realizadas no exercício de apuração: a) por totais de documento fiscal e por item de mercadoria (classificação fiscal), quando se Boletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 tratar de Nota Fiscal, modelos 1 e 1-A, e Nota Fiscal Eletrônica, modelo 55; b) por totais de documento fiscal, quando se tratar de: b.1) Nota Fiscal/Conta de Energia Elétrica, modelo 6; b.2) Nota Fiscal de Serviço de Transporte, modelo 7; b.3) Conhecimento de Transporte Rodoviário de Cargas, modelo 8; b.4) Conhecimento de Transporte Aquaviário de Cargas, modelo 9; b.5) Conhecimento Aéreo, modelo 10; b.6) Conhecimento de Transporte Ferroviário de Cargas, modelo 11; b.7) Nota Fiscal de Serviço de Comunicação, modelo 21; b.8) Nota Fiscal de Serviço de Telecomunicações, modelo 22; b.9) Nota Fiscal de Serviço de Transporte Ferroviário, modelo 27; b.10) Conhecimento de Transporte Eletrônico, modelo 57; c) por total diário, por equipamento, quando se tratar de documento emitido por ECF; d) por total mensal por item de mercadoria e serviços contidos nos cupons fiscais emitidos por ECF; e) por item contido no registro de inventário; f) por total diário, por espécie de documento fiscal, nos demais casos. O registro fiscal por item de mercadoria, de que tratam as letras “a”, “d” e “e”, fica dispensado quando o estabelecimento utilizar sistema eletrônico de processamento de dados somente para a escrituração de livro fiscal. O contribuinte, neste caso, deverá fornecer arquivo magnético contendo as informações referidas, atendendo às especificações técnicas descritas no RICMS-PR/2007, Anexo VI, Tabela I, Manual de Orientação, vigente na data de entrega do arquivo. (RICMS-PR/2007, art. 406, I a VI, §§ 2o e 3o) 13. ENVIO DO ARQUIVO O contribuinte deverá remeter às Secretarias de Fazenda, Finanças ou Tributação das Unidades da Federação, até o dia 15 de cada mês, arquivo com registro fiscal das operações e prestações efetuadas no mês anterior. PR 15 Manual de Procedimentos ICMS - IPI e Outros Nos casos em que a operação for informada em arquivo e não ocorrer a circulação física da mercadoria, será efetuada a geração de arquivo com o código de finalidade “5” - item 9.1.3 do Manual de Orientação do RICMSPR/2007, Anexo VI, Tabela I, que será remetido juntamente com o relativo ao mês em que se verificar a ocorrência. Cabe ainda observar que o arquivo: a) remetido a cada Unidade da Federação ficará restrito às operações e prestações com contribuintes nela localizados, sendo que, o contribuinte paranaense deverá incluir, no arquivo a ser remetido a este Estado, todas as operações e prestações que realizar; b) deverá ser submetido, previamente, visando verificação da sua consistência, ao programa validador, fornecido pelo Fisco, que ficará disponível na página da Internet - http://www. fazenda.pr.gov.br. Nota Não deverão constar no arquivo referido os Conhecimentos de transporte emitidos em função de redespacho ou subcontratação. O contribuinte paranaense então que remeter, ao Fisco deste Estado, arquivo contendo todas as operações e prestações realizadas no período, fica dispensado da remessa deste às demais Unidades da Federação. A legislação define, por isso, que é considerado irregular, dentre outras hipóteses, o arquivo magnético que, após submetido ao programa validador fornecido pelo Fisco, for transmitido: a) com valores incompatíveis com aqueles informados em GIA/ICMS; b) sem os registros obrigatórios para o estabelecimento; c) sem apresentar movimento, quando constatada a realização de alguma operação no período. (RICMS-PR/2007, art. 407, §§ 1o a 6o) 14. IMPOSSIBILIDADE TÉCNICA No caso de impossibilidade técnica para a emissão dos documentos por processamento eletrônico de dados, em caráter excepcional, poderá o documento ser preenchido de outra forma, hipótese em que os dados do mesmo deverão ser incluídos no sistema. Ademais, as vias dos documentos fiscais, que devam ficar em poder do estabelecimento emitente, serão encadernadas em grupos de até 500, obedecida a ordem numérica sequencial. (RICMS-PR/2007, arts. 420 e 421) 16 PR 15. FORMULÁRIOS DESTINADOS À EMISSÃO DE DOCUMENTOS FISCAIS Os formulários destinados à emissão dos documentos fiscais, a que se refere o art. 399, deverão: a) ser numerados tipograficamente, por modelo, em ordem consecutiva de 000.001 a 999.999, reiniciada a numeração quando atingido este limite; b) ser impressos tipograficamente, facultada a impressão, por sistema de processamento eletrônico de dados, da série e subsérie, se for o caso, e no que se refere à identificação do emitente: b.1) do endereço do estabelecimento; b.2) do número de inscrição no CNPJ; b.3) do número de inscrição estadual; c) ter o número do documento fiscal impresso por sistema de processamento eletrônico de dados, em ordem numérica sequencial consecutiva, por estabelecimento, independentemente da numeração tipográfica do formulário; d) conter o nome, o endereço e os números de inscrição, estadual e no CNPJ, do impressor do formulário, a data e a quantidade da impressão, os números de ordem, do 1o e do último formulário impressos, e o número da AIDF; e) quando inutilizados, antes de se transformarem em documentos fiscais, ser enfeixados em grupos uniformes de até 200 jogos, em ordem numérica sequencial, permanecendo em poder do estabelecimento emitente, observado o disposto no parágrafo único do art. 111; f) na hipótese de uso de impressora matricial, poderá ser deixado espaço em branco de até 5,0 cm na margem superior. Todavia, a emissão de documentos fiscais em formulários contínuos ou jogos soltos deverá ser realizada, exclusivamente, por sistema de processamento eletrônico de dados, autorizado nos termos do item 5, com AIDF específica para este tipo de documento, e sendo vedada a sua emissão manuscrita, datilográfica, mecanizada ou similar, salvo o disposto no parágrafo primeiro do item 14. A legislação autoriza, nesse caso, à empresa que possua mais de um estabelecimento neste Estado, o uso do formulário, com numeração tipográfica única, desde que destinado à emissão de documentos fiscais do mesmo modelo, onde o controle de utilização será exercido nos estabelecimentos do encomendante e dos usuários do formulário. O uso de formulário, com numeração tipográfica única, poderá, desse modo, ser estendido a estabelecimento não relacionado na correspondente autorização, Manual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros desde que a sua utilização seja aprovada previamente pela repartição fiscal a que este estiver vinculado. (RICMS-PR/2007, art. 422, I a VI, parágrafo único e art. 423, §§ 1o e 2o) 15.1 Autorização para confecção de formulário A autorização para confecção de formulários destinados à emissão dos documentos fiscais será efetuada de forma única, indicando-se nela a quantidade total de formulários, a serem impressos e utilizados em comum, e os dados cadastrais dos estabelecimentos usuários. Em relação às impressões subsequentes, a respectiva autorização somente será concedida mediante a apresentação da anterior, oportunidade em que a repartição fiscal anotará nesta a circunstância de que foi autorizada a impressão de documentos fiscais, em continuação, bem como os números correspondentes. Para a autorização de impressão dos formulários, importa também observar, no que couber, o disposto no art. 237. (RICMS-PR/2007, art. 424, §§ 1o e 2o) 16. REGISTRO FISCAL A legislação do ICMS define o registro fiscal como sendo as informações gravadas em meio magnético, referentes aos elementos contidos nos documentos fiscais. Assim, o arquivo magnético de registros fiscais conterá as seguintes informações: a) tipo do registro; b) a data de lançamento; c) a Unidade da Federação e os números de inscrição, estadual e no CNPJ, do emitente, do remetente e do destinatário; d) a identificação do documento fiscal: modelo, série, subsérie e número de ordem; e) o Código Fiscal de Operações e Prestações; f) os valores a serem consignados nos livros Registro de Entradas ou Registro de Saídas; g) o Código da Situação Tributária da operação ou da prestação. Nas operações e prestações internas, relacionadas ao ativo imobilizado e material de uso e consumo, as informações poderão ser agrupadas pelo total mensal, segundo a natureza da operação ou da prestação. Cabe, por isso, observar que: a) a captação e consistência dos dados referentes aos elementos contidos nos documentos fiscais, para inserção destes em meio magnético, a fim de compor o registro fiscal, não poderão ser prorrogadas por mais de 5 dias úteis, contados da data da operação ou da prestação a que se referir; b) os contribuintes ficam autorizados a retirar do estabelecimento os documentos fiscais para o registro fiscal tratado, de acordo com o RICMS em referência legal, desde que estes retornem no prazo de 10 dias úteis, contados do encerramento do período de apuração. (RICMS-PR/2007, art. 425, §§ 1o a 4o) 17. PENALIDADES O contribuinte que não cumprir fielmente as disposições contidas na legislação tributária está sujeito a penalidades, entre as quais destacamos, multa equivalente a 24 UPF/PR, ao sujeito passivo que utilize, sem autorização, o sistema de processamento eletrônico de dados, o qual emita documento fiscal, ou cupom que o substitua, ou, ainda, que os utilize em estabelecimento diverso daquele para o qual tenha sido autorizado. (RICMS-PR/2007, art. 669, § 1o, XVII, “a”) IOB Entende ESTADUAL ICMS - Utilização do equipamento ECF - Emissão da NF-e O Convênio ICMS no 85/2001, cláusula segunda, e o RICMS-PR/2007, art. 347, definem que o equipamento Emissor de Cupom Fiscal (ECF) é um equipaBoletim IOB - Manual de Procedimentos - Out/2010 - Fascículo 42 mento de automação comercial com capacidade para emitir documentos fiscais e realizar controles de natureza fiscal, referentes a operações de circulação de mercadorias, ou bens, e a prestações de serviços de transporte interestadual e intermunicipal. O RICMS-PR/2007 citado dispõe então que está obrigado ao uso de ECF o estabelecimento que exerPR 17 Manual de Procedimentos ICMS - IPI e Outros ça a atividade de venda ou revenda de mercadorias, ou bens, ou de prestação de serviços em que o adquirente ou tomador seja pessoa, física ou jurídica, não contribuinte do imposto estadual. Entretanto, tal obrigatoriedade não se aplica: a) às operações: a.1) promovidas por estabelecimento que realize venda de veículos automotores sujeitos a licenciamento por órgão oficial; a.2) realizadas fora do estabelecimento; a.3) realizadas por concessionárias ou permissionárias de serviço público relacionadas com o fornecimento de energia ou de gás canalizado e a distribuição de água; a.4) promovidas por contribuintes com receita bruta anual inferior a R$ 360.000,00; b) às prestações de serviços de transporte de carga e valores e de comunicações; c) aos contribuintes usuários de sistema de processamento eletrônico de dados, de que trata o RICMSPR/2007, Título III, Capítulo XVII, que emitam, para acobertar as operações e prestações que realizem, somente a Nota Fiscal, modelos 1 ou 1-A, ou os Bilhetes de Passagem, modelos 13 a 16; d) ao contribuinte que promover venda de mercadoria, ou bem, ou a prestação de serviços a pessoa física ou jurídica não contribuinte do imposto estadual, cujo montante seja inferior a 10% do total das vendas realizadas pelo estabelecimento. Ademais, o contribuinte estará obrigado à utilização do ECF desde que não se enquadre nas hipóteses de não aplicabilidade apresentadas. Em relação então a esse, o Regulamento do ICMS dispõe que as prerrogativas, para uso de ECF, não vedam a emissão de Nota Fiscal, modelos 1 ou 1-A, em função da natureza da operação. Nesse contexto, quando a Nota Fiscal Eletrônica (NFe) passou a ser exigida, surgem dúvidas, como: se um contribuinte obrigado à utilização do ECF e da NF-e poderia emiti-la em virtude da operação praticada, por exemplo, a interestadual, devido ao fato de a legislação em sua redação citar somente a Nota Fiscal, modelos 1 ou 1-A. Salientamos que a implantação da NF-e tem como objetivo a criação de um modelo nacional de documento fiscal eletrônico que substitua a sistemática atual de emissão em papel da Nota Fiscal, modelos 1 ou 1-A. Assim, entendemos que as regras dispostas para a Nota Fiscal, modelos 1 ou 1-A, na legislação, continuam válidas para a NF-e. Por isso, transcrevemos tal entendimento contido no site da Receita Estadual (www.fazenda.pr.gov.br), caminhos “Perguntas Mais Frequentes”, “Nota Fiscal Eletrônica (NF-e)”, “Perguntas e Respostas no 15.4”: 15.4. A obrigatoriedade de emissão de NF-e se aplica a todas as operações praticadas pelo contribuinte? R. Sim, uma vez obrigado ao uso, o estabelecimento fica obrigado a emitir NF-e para 100% das suas operações que utiliza a Nota Fiscal, modelo 1 ou 1-A, seja qual for a natureza, exceto nas hipóteses de exceção previstas na Norma de Procedimento Fiscal CRE no 41/2009 e Norma de Procedimento Fiscal CRE no 95/2009. (Convênio ICMS no 85/2001, cláusula segunda; RICMSPR/2007, arts. 347, 349, § 1o, art. 351) IOB Perguntas e Respostas a) quando houver divergência ou incorreção na grafia do nome associado ao CPF existente no Cadastro de Pessoas Físicas da Receita Federal do Brasil - Ministério da Fazenda; c) falta de apresentação do instrumento de procuração (original ou cópia autenticada), quando for o caso; d) procuração por instrumento particular sem reconhecimento de firma; e) nome e CPF informados pertencerem a pessoas diversas; f) CPF suspenso, cancelado ou nulo; g) quando o envio do Termo de Adesão ultrapassar 30 dias da data da respectiva solicitação. b) falta do reconhecimento da firma do signatário; ◙ PR/ICMS - Receita/PR - Indeferimento da solicitação Quando ocorrerá o indeferimento da solicitação de uso da Receita/PR? O indeferimento da solicitação de uso da Receita/PR ocorrerá nas seguintes situações: 18 PR (Norma de Procedimento Fiscal CRE no 77/2010, item 2.5) Manual de Procedimentos - Out/2010 - Fascículo 42 - Boletim IOB Informativo Eletrônico IOB ICMS - IPI e Outros IOB Atualiza Federal ICMS PMPF de gasolina C, diesel, GLP, querosene de aviação, AEHC e gás natural Aplicação a partir de 16.10.2010 Foi divulgado o preço médio ponderado a consumidor final (PMPF) de gasolina C, diesel, gás liquefeito de petróleo (GLP), querosene de aviação (QAV), álcool etílico hidratado combustível (AEHC) e gás natural para as Unidades da Federação indicadas na tabela constante do Ato Cotepe/PMPF no 19/2010, com aplicação a partir de 16.10.2010. (Ato Cotepe/PMPF no 19/2010 - DOU 1 de 08.10.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. IOB Atualiza Estadual ICMS Pedido de inscrição no CAD/ICMS Alteração ECF - Alterações - Republicação O Assessor Geral da Coordenação da Receita do Estado republicou o ato que alterou a legislação que trata sobre o equipamento Emissor de Cupom Fiscal (ECF). Dentre as alterações, destacamos aquelas referentes às disposições sobre: a) o pedido de uso do ECF; b) o pedido de cessação de uso do ECF; c) o credenciamento, a competência e as atribuições dos responsáveis pela intervenção técnica em ECF. (Norma de Procedimento Fiscal CRE no 74/2010 - DOE PR de 17.09.2010 - Rep. DOE PR de 1o.10.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Informativo - Out/2010 - No 42 O Assessor Geral da Coordenação da Receita do Estado alterou a legislação que trata do pedido de inscrição no Cadastro de Contribuintes do ICMS (CAD/ICMS). Assim, ficou definido que a competência decisória dos pedidos de inscrição cadastral é: a) do Inspetor Geral de Fiscalização, em se tratando de atividade de distribuição de combustíveis, derivados ou não de petróleo, ou de transportador revendedor retalhista (TRR); b) do Chefe do Setor de Substituição Tributária e Comércio Exterior, em se tratando de inscrição de substituto tributário estabelecido em outros Estados; c) do Delegado Regional da Receita, na hipótese de a requerente atuar em qualquer das atividaPR 1 Informativo Eletrônico IOB ICMS - IPI e Outros des relacionadas na Norma de Procedimento Fiscal CRE no 89/2006, Anexo I, exceto em relação às referidas nas letras anteriores; d) do Chefe da Agência da Receita Estadual (ARE), nos demais casos. Nas hipóteses das letras “a” e “b”, a ARE, após a emissão de parecer conclusivo, deverá encaminhar o processo à Inspetoria Geral de Fiscalização para análise e emissão do Parecer Homologação. Em relação à letra “c”, a ARE, após a emissão de parecer conclusivo, deverá encaminhá-lo à Delegacia Regional da Receita (DRR) para emissão do Parecer Homologação do Delegado Regional da Receita. (Norma de Procedimento Fiscal CRE no 80/2010 - DOE PR de 04.10.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Assim, com as alterações, ficou definido que: a) na hipótese de exclusão do Simples Nacional, de ofício, pela Coordenação da Receita do Estado, será expedido o Termo de Exclusão do Simples Nacional, do qual o contribuinte será cientificado pessoalmente, ou por via postal ou por meio eletrônico, ou, ainda, por edital publicado no Diário Oficial do Estado, conforme o disposto em norma de procedimento fiscal; b) caberá apreciação administrativa de pedido de reconsideração quando for proferida decisão irreformável em processo administrativo fiscal de lançamento de crédito tributário que tenha sido fundamentado no mesmo fato de que decorreu a exclusão e que conclua pela sua improcedência com base na inexistência do ilícito ou na diversidade de autoria; c) as microempresas ou as empresas de pequeno porte excluídas do Simples Nacional estarão sujeitas, a partir do período em que se processarem os efeitos da exclusão, às normas de tributação aplicáveis aos demais contribuintes; d) quando, em virtude da exclusão, houver o dever de apresentar a Guia de Informação e Apuração do ICMS (GIA-ICMS) relativa a períodos antecedentes, o contribuinte: Percentuais para fins de exclusão dos acréscimos financeiros da base de cálculo do imposto no Paraná Fixação para o mês de outubro d.1) reconstituirá a conta-gráfica, registrando as operações nos livros fiscais na condição de empresa sob o regime normal de apuração; A Coordenação da Receita do Estado fixou, para o mês de outubro/2010, os percentuais para fins de exclusão dos acréscimos financeiros da base de cálculo do ICMS nas vendas a prazo realizadas por estabelecimentos varejistas para consumidor final pessoa física. d.2) poderá recuperar o imposto do estoque; Para fins dessa exclusão, deverá ser observada a tabela anexa à norma em referência. d.5) poderá apropriar crédito do ICMS efetivamente pago na condição de Simples Nacional, ou em denúncia espontânea, de até 100 Unidades Padrão Fiscal do Estado do Paraná (UPF/PR); (Norma de Procedimento Fiscal CRE no 82/2010 - DOE PR de 1o.10.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Simples Nacional - Alterações O Governador do Estado do Paraná alterou, no Regulamento do ICMS, as disposições que tratam do Simples Nacional. 2 PR d.3) fará a apropriação do crédito do ICMS relativo às entradas; d.4) totalizará os débitos do imposto emitindo uma nota fiscal resumo do mês; e) nos procedimentos de restituição de valores indevidamente recolhidos, sem prejuízo das disposições constantes na Resolução CGSN no 39/2008, na Lei no 11.580/1996, art. 30 e seguintes, e no RICMS-PR/2007, art. 80 e seguintes, deverá ser observado que: e.1) quanto ao mês da ocorrência do indébito, deverão ser efetuadas verificações relativamente ao cálculo da receita bruta, conforme o disposto na Lei Complementar no 123/2006, art. 3o, e à respectiva faixa de recolhimento; Informativo - Out/2010 - No 42 Informativo Eletrônico IOB ICMS - IPI e Outros e.2) as verificações de que trata a letra “e.1” poderão ser feitas por amostragem em relação a, no mínimo, 1 mês entre os 12 imediatamente anteriores ao da ocorrência do indébito; Substituição tributária de cervejas, refrigerantes e água mineral - Tabelas de valores de base de cálculo e.3) não será exigida a autorização de que trata o RICMS-PR/2007, art. 83, II; O Diretor da Coordenação da Receita do Estado publicou novas tabelas de valores de base de cálculo do ICMS relativas à substituição tributária nas operações com cervejas, refrigerantes e água mineral. e.4) a restituição será efetuada em espécie, com depósito na conta-corrente indicada no requerimento; e.5) outros procedimentos, inclusive quanto à competência decisória, estarão sujeitos às regras próprias para as demais hipóteses de restituição do ICMS. (Norma de Procedimento Fiscal CRE no 78/2010 - DOE PR de 1o.10.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. (Decreto no 8.442/2010 - DOE PR de 29.09.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Tabela de valores de café - Período de 04 a 10.10.2010 Sistema de Controle da Transferência e Utilização dos Créditos Acumulados - Alterações O Assessor Geral da Coordenação da Receita do Estado alterou a legislação que trata do Sistema de Controle da Transferência e Utilização dos Créditos Acumulados (Siscred). Dentre as alterações, destacamos: a) a vedação da concessão de credenciamento no Siscred ao estabelecimento inscrito como substituto tributário ou com inscrição auxiliar de empresa beneficiada em programas de incentivo, tais como o Programa Bom Emprego de Apoio ao Investimento Produtivo (Paraná Mais Empregos) e o Programa de Desenvolvimento Tecnológico e Social do Paraná (Prodepar); b) os procedimentos elencados na legislação para serem adotados pelos contribuintes que possuírem processos de habilitação de créditos em andamento e desejarem habilitar os créditos a que se refere o RICMS-PR/2007, art. 41, V. O valor por saca de café cru, em grão, utilizado de 04 a 10.10.2010 para cobrança de crédito do ICMS em operações interestaduais será aquele constante da tabela de valores publicada no ato em referência. A tabela determinou que os valores, em dólar, por saca de café são de US$ 180,5000 (arábica) e US$ 103,0000 (conillon). Esses valores são resultantes da média ponderada das exportações efetuadas do 1o ao último dia útil da 2a semana imediatamente anterior, nos Portos de Santos, do Rio de Janeiro, de Vitória, de Varginha e de Paranaguá. O valor do dólar da tabela será a taxa cambial do dólar dos Estados Unidos da América, divulgada pelo Banco Central do Brasil no fechamento do câmbio livre, do 2o dia anterior ao da saída de mercadorias. Assim, o valor da base de cálculo da tabela convertido em reais será o resultante do valor, em dólar, por saca multiplicado pelo valor do dólar. (Norma de Procedimento Fiscal CRE no 81/2010 - DOE PR de 1o.10.2010) (Norma de Procedimento Fiscal CRE no 83/2010 - DOE PR de 04.10.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Informativo - Out/2010 - No 42 PR 3 Informativo Eletrônico IOB ICMS - IPI e Outros Taxa de juros incidentes no recolhimento de créditos tributários em atraso no Paraná - Mês de outubro A Coordenação da Receita do Estado do Paraná divulgou a taxa de juros de 0,85%. Essa taxa é referente ao mês de setembro/2010 e será aplicada no recolhimento de créditos tributários em atraso no mês de outubro/2010. (Norma de Procedimento Fiscal CRE no 84/2010 - DOE PR de 06.10.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. ◙ Expediente IOB - Informações Objetivas Publicações Jurídicas Ltda. Presidente: Gilberto Fischel Diretor Editorial e de Produtos: Elton José Donato Diretor de Vendas e de Marketing: Claudio Della Nina Diretor Administrativo: Ricardo Mattos Diretora de Relacionamento: Otávia Fischel Gerente Editorial: Maria Liliana C. Vieira Polido Gerente da Consultoria: Eliane Beltramini Coordenadora de Produtos: Erika Schneider Conselho Técnico Área Imposto de Renda/Contábil/Societária: Edino Garcia e Valdir Amorim. Área ICMS/IPI e Outros: Adriana Manni, Cristina Almeida, Elza Lucki, Fernando Soares, Ivo Luiz Kersting, Karin Botelho, Norberto Lednick, Paulo Lauriano, Raphael Werneck e Ricardo Santana. Área Trabalhista/Previdenciária: Glauco Marchezin, Mariza Machado, Milena Sanches, Paulo Pirolla, Silvio Senne e Sonia Aguiar. Equipe de Redação Coordenadores da Redação: Edino Garcia, Elza Lucki, Fernando Soares, Ivo Luiz Kersting e Milena Sanches. 4 PR Áreas Imposto de Renda/Contábil/Societária: Aldenir Rodrigues, Aline Miguel, Cleber Busch, David Soares e William Toda. Área ICMS/IPI e Outros: Adriana Manni (Especialista), Adeilde Antunes, Alex Izumida, Carla Souza Campos, Carolina Oliveira, Clarice Queiroz, Daniel Alves, Denise dos Santos Chagas, Eloi Dantas, Inacio Coca Jr., Karin Botelho, Luciana Lima dos Santos Yoshida, Mariza Ueda Colado, Norberto Lednick, Paulo Lauriano, Paulo Roberto Salgado Caputo, Raphael Werneck, Ricardo Santana e Stenor Santos. Área Trabalhista/Previdenciária: Paulo Pirolla (Especialista), Clarice Saito, Mariza Machado, Rosangela Oliveira, Roseli Amaral, Silvio Senne e Sonia Aguiar. Coordenadores da Consultoria: Antonio Teixeira, Cíntia Gama, Meire Rustiguer e Ydileuse Martins. Site do Cliente: Aldenir Rodrigues Equipe de Editoração e Revisão Área de Editoração: Marli S. Monson (Coordenadora), Deise Canto de Moraes (Supervisora), André Rodrigues de Carvalho, Flávia Klovan, Guilherme Miranda da Silva, Kamila Souza Neves, Nathalia Del Valle e Reginaldo Santana Ferreira. Área de Revisão: Marli S. Monson (Coordenadora), Anália Caminha (Supervisora), Aline Zacouteguy Martins, Ana Cláudia Regert Nunes, Bruna Silvestrin, Greice Galvão, Janice Ribeiro de Souza, Jessica Silva Mesquita, Juliana Thiesen Fuchs, Kátia Michelle Lopes Aires, Letícia Machado, Liane Ferreira Kuamoto, Luciane Alves Branco Martins, Michelle Santos Jeffman, Patrícia Lombard Pilla e Simone de Fraga. Consultoria São Paulo: (11) 2188-8080 Belo Horizonte, Curitiba, Recife, Rio de Janeiro e Porto Alegre: 4004-8080 Outras Localidades: acesse o site (www.iob.com.br) Telefones Úteis IOB São Paulo Atendimento ao Cliente: Vendas: Renovação: Cobrança: Cursos Presenciais: Livraria: (11) 2188-7900 (11) 2188-7777 (11) 2188-7900 (11) 3292-4821 (11) 6886-7550 (11) 6886-7560 Outras Localidades 0800-724 7900 0800-724 7777 0800-724 7900 0800-704 8012 0800-724 7550 0800-724 7560 Consulte nosso site www.iob.com.br. Proibida a reprodução parcial ou total de qualquer matéria sem prévia autorização. Registro na Vara dos Registros Públicos e no 1o Cartório de Títulos e Documentos de São Paulo - Nome e Marca Registrados no INPI. Informativo - Out/2010 - No 42

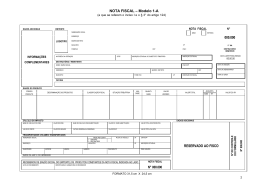

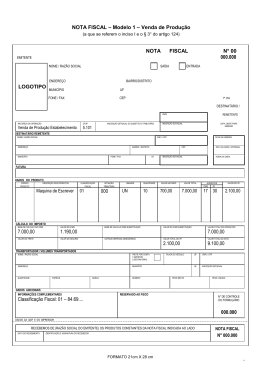

Download