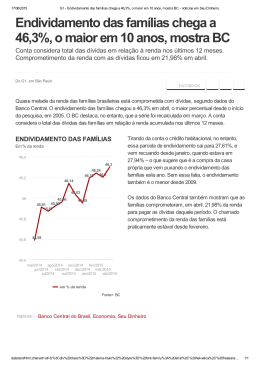

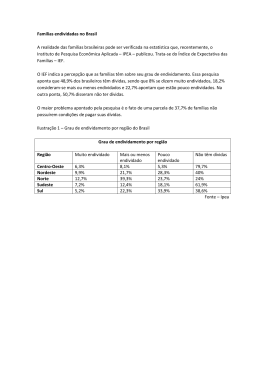

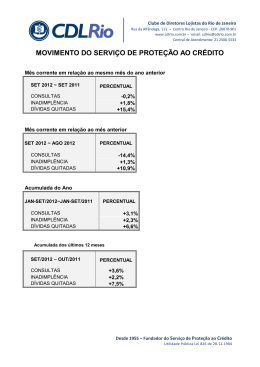

Qualidade do crédito e bolha de endividamento Gilmar Mendes Lourenço A inadimplência dos consumidores brasileiros chegou a 6,8% das cifras devidas em maio de 2010, o menor patamar desde janeiro de 2005 (5,9%), conforme estimativas da Serasa Experian, contra 5,3% nos Estados Unidos (EUA), por exemplo. No total, a inadimplência atinge 5,1%, sendo 3,7% para as pessoas jurídicas. Apesar de terem crescido 1,9% e 4,3% em maio de 2010, frente ao mesmo mês de 2009 e ao mês anterior, respectivamente, as dívidas vencidas há mais de 90 dias declinaram 3,7% entre janeiro e maio de 2010, em relação a igual período de 2009, representando o maior recuo desde 2000. Lembre-se que, de acordo com estimativas do Banco Central (BC), a inadimplência representa 37,4% do spread (diferença entre os juros cobrados do tomador e aqueles pagos na captação dos recursos). Os demais componentes do spread seriam os recolhimentos compulsórios (3,6%), os tributos (8,1%), os outros impostos (10,5%), as despesas administrativas (13,5%) e a margem líquida dos bancos (26,9%). Tais constatações contrariam os prognósticos feitos por grande parte dos meios especializados, que indicam risco de estouro de uma bolha de endividamento no país, cuja formação teve início com a flexibilização monetária implementada desde fins de 2005 e que atualmente absorveria 22,0% dos orçamentos domésticos. O surto de dívidas foi agravado pelos estímulos monetários e fiscais ao consumo de bens duráveis (automóveis, eletrodomésticos de linha branca e móveis) e materiais de construção, acionados pelo governo federal para mitigar os impactos internos da crise financeira internacional, verificada entre o final de 2008 e o 1º semestre de 2009. A parcela de incentivos monetários ficou a cargo da redução dos juros e do alargamento dos prazos de financiamentos e o pedaço fiscal limitou-se à redução do Imposto sobre Produtos Industrializados (IPI). A explicação para essa aparente incongruência, composta por pronunciado endividamento e toleráveis atrasos, em um sistema econômico caracterizado por demanda de crédito e consumo ainda bastante deprimida, repousa em uma raiz principal e algumas ramificações acessórias concatenadas. O eixo básico corresponde à preservação conjuntural da massa de rendimentos, movida a geração de empregos 1 Vitrine da Conjuntura, Curitiba, v.3, n. 5, julho 2010 | formais e a salários reais, e impulsionada pelo prosseguimento da valorização do mínimo e pela conquista de reajustes de remunerações superiores às taxas de inflação, pela maior parte das categorias de trabalhadores. Levantamento preparado pelo Departamento Intersindical de Estatísticas e Estudos Socioeconômicos (Dieese) aponta que 93,0% de uma amostra de 635 classes de profissionais assalariados acompanhadas no Brasil, conseguiram reajustes reais de salários, por ocasião dos acordos e dissídios coletivos em 2009, tendo o Índice Nacional de Preços ao Consumidor (INPC) como referência da inflação para as negociações. As variantes articuladas da não disparada do calote começam com o aperfeiçoamento do perfil de pagamentos da emergente categoria de mais de 30,0 milhões de consumidores demandantes do mercado de crédito, principalmente das frações C e D da pirâmide, a partir do fenômeno de mobilidade social (enfatizado pelos elementos virtuosos da estabilidade monetária, renda e emprego), detentoras de maior risco de atraso crônico. Lembre-se que enquanto a dimensão de calote para os mutuários tradicionais é de 6,7%, para os novos é de 8,4%. A propósito da rearrumação da estrutura social, nota-se substancial ampliação da fração C (constituída por famílias com renda mensal entre 03 e 10 salários mínimos SM) e encolhimento da D e E (renda inferior a 3,0 SM), decorrentes dos incrementos reais do SM e dos gastos e coberturas previdenciárias de quase 80,0% e mais de 90,0%, respectivamente, entre 2001 e 2010, e do alargamento da abrangência do Programa Bolsa Família. Outra vertente, refere-se à disponibilização de linhas de crédito com maior garantia de cobertura, por parte das instituições financeiras. As concessões asseguradas representam ¾ do crédito total acessado por pessoas físicas e podem ser desmembradas em veículos (32,0%), com desconto em folha (23,0%) e imóveis (20,0%). O derradeiro vetor de não surgimento da instabilidade no retorno dos créditos, abarca a administração mais adequada das carteiras de débitos pelas famílias, com a permanente procura de feitura de permuta entre dívidas velhas e caras, hospedadas em cartões e em cheques especiais, por passivos menos onerosos, como o crédito direto e as linhas em consignação, com transferência automática da conta do mutuário para a do credor quando do depósito dos proventos. 2 Vitrine da Conjuntura, Curitiba, v.3, n. 5, julho 2010 | Se bem que, pesquisa do BC e da Federação Brasileira dos Bancos (Febraban), constatou perigosa migração de dívidas no cheque especial (que cobram juros de 160,0% a.a.) para o cartão de crédito (240,0% a.a.), sendo que nesta linha, 67,6% da dívida é quitada no vencimento da fatura. O peso do “limite da conta corrente” recuou de 64,0% para 34,4% dos empréstimos totais feitos pelas famílias no intervalo 2000-2010, sendo o menor patamar desde o começo da década, mesmo representando a maior modalidade de crédito para as pessoas físicas. Em paralelo, levantamento da Partner Consult apontou que a participação do cartão de crédito na cobertura do valor consumido pelas famílias brasileiras passou de 2,0% em 1995 para 30,0% em 2010. Nesse caso, é interessante assinalar que o horizonte de tempo médio para a quitação das compras a prazo, feitas pelos consumidores, estaria em cerca de um ano e meio, para o conjunto de bens comercializados, e, de dez anos, para a área de habitação. Além do que, é perfeitamente compreensível a chance de não encaixe pleno, na programação de desembolsos de recursos, dos compromissos simultâneos com automóveis e imóveis. Contudo, existem fortes indícios de arrefecimento da rota cadente da inadimplência constatada desde 2009, em face da provável desaceleração dos níveis de negócios, com o retorno de uma orientação monetária restritiva, no afã de sufocar as pressões inflacionárias, subjacentes à subida das cotações das commodities nos mercados externos e ao aquecimento da demanda doméstica, turbinada pela majoração dos gastos públicos, em linha com o ciclo eleitoral. A ortodoxia monetária virá comandada pela compressão do crédito, via elevação dos recolhimentos compulsórios dos bancos junto ao BC, e por novas rodadas de impulsão dos juros, capitaneadas pela Selic, referência para a rolagem da dívida do governo, para as transações interbancárias e para a calibragem das metas de inflação, estipuladas pelo Conselho Monetário Nacional (CMN) em 4,5% para 2010, 2011 e 2012, cujo cumprimento é monitorado pelo Comitê de Política Monetária (Copom) do BC. 3 Vitrine da Conjuntura, Curitiba, v.3, n. 5, julho 2010 |

Baixar