1 MFC 002 - GERENCIAMENTO DE RESULTADOS E CONCENTRAÇÃO DE CAPITAL: UMA ANÁLISE NAS MAIORES EMPRESAS BRASILEIRAS LISTADAS NA BM&FBOVESPA Geovanne Dias de Moura Doutorando do Programa de Pós-Graduação em Ciências Contábeis da Universidade Regional de Blumenau - FURB E-mail: [email protected] Rosemar José Hall Doutorando do Programa de Pós-Graduação em Ciências Contábeis da Universidade Regional de Blumenau - FURB E-mail: [email protected] Jorge Ribeiro de Toledo Filho Doutor em Controladoria e Contabilidade pela FEA/USP Professor do Programa de Pós-Graduação em Ciências Contábeis da Universidade Regional de Blumenau - FURB E-mail: [email protected] ÁREA: Mercado Financeiro, de Crédito e de Capitais. RESUMO O estudo teve como objetivo analisar a relação entre gerenciamento de resultados e concentração de capital nas maiores empresas brasileiras listadas na BM&FBovespa. Para tal, realizou-se pesquisa descritiva conduzida por meio de análise documental, com consulta aos balanços patrimoniais e relatórios de referência disponíveis no site da BM&FBovepa e websites das organizações referentes aos anos de 2007 a 2010 em uma amostra de 39 companhias abertas listadas na BM&FBovespa de diversos setores econômicos. Os dados evidenciaram um ambiente com concentração de capital e realização de gerenciamento de resultados. E, demonstraram também que não havia relação entre concentração de capital e gerenciamento de resultados entre as maiores empresas listadas na BM&FBovespa que compõem a amostra. Palavras-chave: Teoria da agência. Gerenciamento de resultados. Concentração de capital. 1 INTRODUÇÃO A prática de gerenciamento de resultado é motivo de estudo há vários anos por pesquisadores da contabilidade, que partem da premissa da existência de conflitos de agência, entre o principal e o agente (JENSEN; MECKLING, 1976). Com o crescimento das organizações e a impossibilidade do proprietário em acompanhar todas as atividades da empresa, houve a necessidade de contratação de agentes para administrar as atividades das organizações. A partir daí surge à assimetria informacional entre o agente e o principal, e a possibilidade de manipulação dos resultados contábeis, pelo agente, por meio de gerenciamento de resultados, obtenção de vantagens pessoais (MARTINEZ, 2001). Há uma tendência de que a capacidade de manipulação das informações contábeis seja maior onde o investidor não participa da administração (LOPES; MARTINS, 2005). Em empresas a concentração de capital pode levar em conflitos de interesses entre o agente e o principal e entre os acionistas majoritário e o minoritário (SHLEIFER; VISHNY, 1997; CLAESSENS et al. 2002). Segundo Santos (2009) a fim de proteger os acionistas 2 minoritários, práticas de governança coorporativa foram estabelecidas para o mercado de ações. Contudo, Erfurth, Bezerra e Silva (2008) afirmam que o gerenciamento de resultado não é reduzido com um maior nível de governança. Por outro lado Paulo e Leme (2007) descrevem que o gerenciamento de resultado pode ser utilizado com o objetivo de interferir na elaboração das demonstrações financeiras e consequentemente influencia a interpretação da realidade econômica e financeira das organizações por meio das informações contábeis. Consequentemente se adotados em empresas concentradoras de capital a prática de gerenciamento contábil, a evidenciação das informações econômicas e financeiras podem ser observadas por outro prisma pelos investidores, e esses serem iludidos com os resultados apresentados. Desta forma surge a questão problema: qual a relação entre a concentração de capital e o gerenciamento de resultados nas empresas listadas BM&FBovespa? Nessa direção, o estudo teve como objetivo analisar a relação entre gerenciamento de resultados e concentração de capital nas maiores empresas brasileiras listadas na BM&FBovespa. A pesquisa tem características descritiva, documental e quantitativa, para a apuração do gerenciamento de resultados utilizou-se o método estatístico de regressão linear, adotando o modelo Jones Modificado (DECHOW et al., 1995) para apuração dos accruals discricionários. Esse trabalho se justifica por meio de estudos nacionais e internacionais que demonstram a importância da temática, gerenciamento de resultados e concentração de capital, como (TORRES ET Al, 2009; CHALAYER,1994; SMITH,1976; AMIHUD et al., 1983; KAMIN, RONEN, 1978; KOCH, 1981; BEATTIE et al., 1994). Em tratando de pesquisas nacionais, poucos estudos foram encontrados na literatura nacional, sobre a concentração da propriedade e a relação com o gerenciamento de lucros por parte das empresas. O trabalho esta contextualizado em seções, onde após essa introdução apresenta-se a revisão teórica, descrevendo a teoria da agência e o gerenciamento de resultado, os aspectos da concentração de capital e os estudos realizados avaliando a concentração de capital e o gerenciamento de resultados. Em seguida é descrita a metodologia adotada na pesquisa. Na sexta seção são apresentados os resultados e sua análise e, por fim, as considerações finais. 2 TEORIA DA AGÊNCIA E O GERENCIAMENTO DE RESULTADOS A teoria da agência busca compreender as causas e conseqüências, para as organizações, das discordâncias sobre metas. Fortemente influenciada pela literatura dos direitos de propriedade e pelos custos de transação. Parte do pressuposto de que os seres humanos têm um limite de racionalidade, são interesseiros e propensos ao oportunismo (EISENHARDT, 1989). A teoria da agência é aplicada nas relações entre os diversos atores (stakeholders) de uma firma, entre empregados e clientes, entre empregados e grupos, diferentes acionistas e credores que repercutem nas organizações sobre a governança corporativa (CLEGG; HARDY e NORD, 2004). A teoria da agência trata do relacionamento nas negociações econômicas, onde o principal tem o poder, mas delega ao agente a responsabilidade da tomada de decisão podendo o bem-estar do principal sofrer influência das decisões do agente (JENSEN; MECKLING,1976). Na visão de Jensen e Meckling (1976) a teoria da agência trata da relação econômica entre agentes, onde o principal tem poder sobre o comportamento do agente e suas decisões influenciam no bem-estar do principal, a teoria da agência, aborda o conflito entre o principal e o agente, onde o agente pode assumir um comportamento oportunista nas suas ações visando à satisfação pessoal sem pensar nos interesses do principal. 3 Wright et al (1996) comenta que o bem-estar do principal não pode ser elevado porque ambos, principal e agente, possuem diferentes objetivos e predisposição ao risco. Wiseman e Gomez-Meija (1998) argumentam que o principal pode ser considerado neutro ao risco, pois pode realizar diversas escolhas visando à prevenção contra as ações do agente. Em contraste, Willianson (1963) comenta que o agente precisa agir de forma adversa a risco, já que está ligado a um único principal. Em contraposição aos autores, a teoria da agência está centrada no estudo dos aspectos que podem influenciar na diminuição dos custos, da relação entre principal e agente. O fator de ocorrência do problema de agência surge quando o agente passa a agir de acordo com seus interesses, deixando de lado os interesses do principal (HATCH, 1997). Eisenhardt (1985) menciona que as informações disponíveis ao principal fornecem evidencias para verificar se o agente esta agindo de acordo com seus interesses. As informações são adquiridas através do monitoramento direto ou indireto das ações dos agentes e pelo acompanhamento dos resultados por eles produzidos. Conforme observa Jensen e Meckling (1976) o monitoramento não é apenas observar o comportamento do agente, mas controlar o agente através de restrições orçamentárias, regras operacionais, sistemas de controle formais, como o contrato. Entretanto, “devido à impossibilidade de contratos completos e inexistência de agentes perfeitos, bem como pelo fato de necessitar dos gestores, a empresa acaba exposta ao juízo gerencial, ou seja, ações voltadas aos objetivos dos gestores” (NARDI, 2008, P. 21). Para Lopes e Martins (2005) nas empresas em que a propriedade está separada da gestão a tendência é aumentar os conflitos de interesses entre os acionistas e administradores. Mustapha e Ahmad (2011) afirmam que em empresas maiores, maior será o conflito e os problemas de agência consequentemente os seus custos também serão maiores. Segundo Arrow (1985) apud Clegg; Hardy e Nord, (2004) as fontes ao problema de agência é o risco moral (moral hazard) e seleção adversa (adverse selection), também descrita como assimetria de informação. Para Nardi (2008) a assimetria informacional é uma alavanca para o conflito de agência. Segundo Goulart (2007), a assimetria informacional acontece devido ao desencontro de interesses do principal e agente, onde nem todas as informações são conhecidas pelas partes, oportunizando assim o surgimento de conflitos. De acordo Mehdi e Seboui (2011) as empresas, maiores e com estrutura organizacional mais complexa e diversificada, são menos transparentes nas suas operações, além de ter uma dificuldade maior de apresentação de informações homogêneas, o que gera problemas com a assimetria informacional, esse ambiente de incerteza, é propicio para ocorrer o gerenciamento de resultados. O gerenciamento dos resultados contábeis é uma prática que ocorre quando se manipulam as informações que afetam o lucro, mas estão de acordo com as normas contábeis aceitas, totalmente diferentes de ações de fraude que ferem as normas e princípios contábeis (DECHOW; SKINNER, 2000). Essa prática de manipulação dos resultados ocorre pela discricionariedade, ou seja, escolha, do agente, por meio da manipulação dos accruals, que são valores adicionados positivos e/ou negativos, de modo a gerar aumento ou redução no lucro (COLAUTO; BEUREN, 2004). Para Xavier (2007) o registro dos accruals pode ocorrer pelas regulamentações ou determinação legal (não discricionárias) ou oportunidade e escolha conforme o julgamento do gestor (accruals discricionários). Pesquisas nacionais e internacionais com o objetivo de medir o GR foram realizadas, e nessas sempre foi necessária separação do total dos accruals os accruals não discricionários, este mede o resultado gerenciado pelo gestor. Para essa separação é necessário a utilização de modelos matemáticos, segundo Martinez (2001) e Tukamoto e Lopes (2007) os principais modelos para calcular os accruals discricionários e não discricionários foram os estabelecidos 4 por Healy (1985); DeAngelo (1986); Jones (1991); Jones modificado (DECHOW et al, 1995) e KS (KANG; SIVARAMAKRISHNAN, 1995). Nesses vários estudos desenvolvidos há a busca de correlacionar o gerenciamento de resultado a outra variável, visando relacionar a dependência de um fator a outro. O estudo de Healy (1985) avaliou se os gestores manipulam os lucros da organização, como uma maneira de aumentar a remuneração, entre elas cita os bônus como exemplo. Ele encontrou que há uma relação entre o valor dos accruals e os incentivos dos gestores a fim de aumentar os lucros da empresa. A pesquisa de Jones (1991) procurou examinar se as empresas buscam benefícios de proteção alfandegária por meio do gerenciamento de resultados. Os resultados revelaram que os gestores reduziam os lucros no período do estudo, para o efeito de proteção alfandegária. Outro estudo importante foi o de Kang e Sivaramakrishnan (1995) que teve por objetivo de diminuir os problemas apresentados nos modelos matemáticos dos estudos anteriores. Dessa forma estabeleceram um novo modelo, segundo Martinez (2001) o modelo KS é melhor para a análise de gerenciamento de resultado na realidade brasileira. Martinez (2001) foi uns dos primeiros pesquisadores nacionais a estudar o gerenciamento de resultado, buscou verificar se as empresas brasileiras fazem gerenciamento de resultados e qual o método mais utilizado entre 1995 e 1999. Encontrou que as empresas manipulam seus resultados a fim de não demonstrar perdas, manter um resultado recente e minimizar a variabilidade dos resultados. Francis et al (2004) pesquisou a relação entre o custo do capital próprio e sete atributos conservadorismo, oportunidade, persistência, previsibilidade, suavidade, valor de relevância e qualidade. Descobriu que as empresas com os valores mais positivos de cada atributo, obtêm custos de capital menores que empresas com valores menos favoráveis. Com o mesmo propósito de relacionar o custo de capital com o gerenciamento de resultado, Nardi (2008) pesquisou as empresas brasileiras de capital aberto, Os resultados revelaram que o custo de capital de terceiros é motivador para o gerenciamento de resultados. Baptista (2008, p.1) investigou dezenove hipóteses de pesquisa relacionadas a características das empresas e a sua relação com a prática do gerenciamento, medido pelo nível dos accruals discricionários. Das hipóteses testadas, apenas para o endividamento foi encontrada diferença significativa entre empresas com maiores níveis de accruals e empresas com menores níveis de accruals. O trabalho conclui, afirmando que, ainda não é possível traçar um perfil das empresas com maiores níveis de accruals e, consequentemente, com mais propensão ao gerenciamento de resultado. Outro estudo sobre gerenciamento de resultado é o realizado por Erfurth, Bezerra e Silva (2008) nos diferentes níveis de governança corporativa. Onde apresentou que um maior nível de governança não significa em um menor grau de GR. Nesta mesma linha de pesquisa Mehdi e Seboui (2011) verificaram se a diversificação corporativa favorece o gerenciamento de resultados. O estudo levantou evidências diferentes entre os papéis relativos da diversificação corporativa e o gerenciamento de resultados, a gestão de resultados é mais intensamente praticada nas empresas maiores, e diversificada geograficamente, alem de empresas que são industrial e geograficamente diversificadas. Armstrong et al. (2011) fez um estudo para verificar se a existência de assimetria de informações entre os investidores afetam o custo de capital. Observou que em mercados de capital perfeitos, a assimetria da informação não afeta o custo de capital. Por outro lado em mercados imperfeitos, a assimetria de informação pode influenciar no custo de capital das empresas. No item a seguir é descrito as características da concentração de capital e o gerenciamento de resultados. 5 3 CONCENTRAÇÃO DE CAPITAL E GERENCIAMENTO DE RESULTADOS Nas empresas brasileiras, assim como em diversos países, a concentração de capital é uma característica marcante, conforme descrito nos estudos de Valadares e Leal (2000), Silveira (2002), Campos (2006), Okimura, Silveira e Rocha (2007), Correia e Amaral (2009) e Moura e Beuren (2011). Nesses ambientes os conflitos mais relevantes são observados na relação entre acionistas minoritários e majoritários (LA PORTA et al., 1999; VALADARES e LEAL, 2000; DUTRA e SAITO, 2002; SILVEIRA, 2002). Isso ocorre porque nas empresas que possuem grandes investidores como controladores, haverá um maior alinhamento de interesses entre majoritário e gestor, pois, a concentração reduz o comportamento discricionário dos gestores, haja vista que, grandes investidores visam à maximização do lucro da empresa e maior controle sobre os seus ativos para terem seus direitos respeitados (SHLEIFER; VISHNY, 1997; CLAESSENS et al. 2002). Sendo assim, os conflitos entre minoritários e majoritários existem porque o poder de controle de um acionista controlador, segundo Okimura, Silveira e Rocha (2007), pode possibilitar o uso de recursos da empresa em benefício próprio, enquanto os outros acionistas minoritários arcam de maneira parcial com os custos. Alguns exemplos são: a) autonomeação em cargos executivos privilegiados e posições ou indicações no conselho para si próprio, conhecidos, ou para familiares e parentes, b) deságio na transferência de ações, c) pagamento de preços de transferência elevados para empresas das quais são proprietários, d) utilização de ativos da empresa como garantia em empréstimos pessoais e; e) decisões de investimentos que reduzem seus riscos ao não maximizar o valor da empresa (OKIMURA; SILVEIRA; ROCHA, 2007). Dentre os itens que objetivam a redução dos conflitos de interesse entre minoritários e majoritários, estão à necessidade de baixa concentração de capital pelo controlador e o baixo percentual de ações sem direito a voto, pois, o contrário facilitaria as ações que objetivassem a expropriação de riquezas (LEAL; CARVALHA-DA-SILVA, 2007). Para a proteção dos acionistas minoritários e demais stakeholders envolvidos com a empresa, aparecem às práticas de governança corporativa que possuem como principal objetivo garantir maior transparência das decisões tomadas pelos controladores e dar garantia de voz aos minoritários (SHLEIFER; VISHNY, 1997; LA PORTA et al., 2000; SILVEIRA, 2004; PEREIRA; VILASCHI, 2006; ANDRADE; ROSSETTI, 2007; SANTOS, 2009; MOURA, 2011). As práticas de governança voltadas para o aumento dos direitos dos acionistas envolvem ações como garantias adicionais de voto além da que é legalmente exigida, tag along aos detentores de ações preferenciais, acordos de acionistas e disponibilidade de mais de 25% de ações para negociação, ações que visam dar um maior poder de voz, principalmente, para os acionistas minoritários (MOURA, 2011). No Brasil, segundo Torres et al. (2009), um grande acionista ao controlar uma empresa, também controlará a definição das escolhas contábeis, sendo assim, teria fortes incentivos para gerar relatórios contábeis mais voltados aos seus interesses particulares, do que para refletir a verdadeira situação econômica da empresa. Portanto, de acordo com os autores, espera-se que na medida em que aumenta a concentração da propriedade e controle, ocorram maiores incentivos à prática de gerenciamento de resultados. Com o objetivo de contribuir com o desenvolvimento do tema no Brasil Torres et al. (2009) realizaram um estudo com o objetivo de analisar a relação entre o gerenciamento de resultados contábeis e a estrutura de propriedade e controle das firmas, correlacionando-os com governança corporativa e origem do capital em uma amostra de empresas não financeiras com ações negociadas na Bolsa de Valores de São Paulo no final de 2007. Os resultados indicaram que quanto mais concentrada era a estrutura de propriedade e controle maior a tendência a ocorrer gerenciamento de resultados. Adicionalmente 6 verificaram que o efeito da concentração da estrutura de propriedade e controle sobre o gerenciamento, de fato, era minimizado quando a empresa possuía uma melhor governança corporativa e que as empresas com estrutura de propriedade e controle concentrada, que gerenciam seus resultados, fazem mais intensamente quando a origem de capital é nacional ou quando possuem controlador privado nacional. Os autores mencionam que os resultados são indicativos de que as firmas com estrutura de propriedade e controle mais concentradas podiam estar promovendo gerenciamento, buscando resguardar interesses dos acionistas majoritários e controladores, mediante a alteração da percepção de riscos dos acionistas minoritários. Hage e Pagliarussi (2006), por sua vez, também observaram em seus estudos a existência de um nível inferior de qualidade das informações contábeis, disponibilizadas nos demonstrativos financeiros de empresas com alto nível de concentração do controle acionário. Segundo os autores uma forte concentração do controle acionário pode vir a afetar o nível de governança corporativa e a qualidade das informações contábeis. Leuz et al. (2003) utilizaram os accruals como proxy para verificar o gerenciamento de resultados e a proteção ao investidor em 31 países. Os autores identificaram grupos de países com características institucionais semelhantes para realização do estudo. Como resultados demonstram que há baixo nível de gerenciamento de resultados em países onde os grupos são similares, economias com relativa dispersão de capital, legal enforcement e mercados de capitais desenvolvidos. Contrariamente, em países pouco desenvolvidos, como o mercado de capitais brasileiro, que possuem alta concentração de capital e fraca proteção legal ao investidor há maior gerenciamento de resultados. 4 METODOLOGIA O objetivo da pesquisa é analisar, em empresas brasileiras listadas na BM&FBovespa, a relação entre gerenciamento de resultados e concentração de capital, nesse aspecto, quanto aos objetivos, à pesquisa é descritiva, nesse tipo de pesquisa, busca-se a descrição de certa população ou acontecimento ou, ainda, estabelecer se há relações entre as variáveis de estudo (GIL,1999). Para Cervo e Bervian (1996, p. 66), “a pesquisa descritiva observa, analisa e correlaciona fatos ou fenômenos (variáveis) sem manipulá-los”. Quanto aos procedimentos, pode-se afirmar que o estudo é documental, que de acordo com Raupp e Beuren (2004) em estudos documentais o pesquisador seleciona, trata e interpreta as informações obtidas, para retirar algum sentido e introduzir-lhe algum valor, contribuindo para que outros cientistas possam voltar a desempenhar futuramente o mesmo papel. Em pesquisa documental utilizam-se documentos como fonte de dados, informações e evidências (MARTINS, TEÓPHILO, 2007). Pode ser considerada, também, como pesquisa ex post facto (SANTOS, 1999), considerando que nesse trabalho serão utilizadas as informações contábeis obtidas por meio da base de dados Economática®, das principais empresas concentradoras de capital nos diferentes níveis de empresas listadas na BM&FBOVESPA, no período de 2007 a 2010. Quanto à abordagem do problema a pesquisa se classifica como quantitativa, onde se utilizou de técnicas matemática e estatística para a análise dos dados, Malhotra (2004, p. 155) afirma que “a pesquisa quantitativa procura quantificar os dados e aplica alguma forma de análise estatística”. Logo a caracterização dessa pesquisa, é descritiva quanto aos objetivos, quanto à abordagem do problema, teve tratamento quantitativo, documental quanto aos procedimentos. A população objeto do estudo é composta pelas empresas listadas em todos os setores da BM&FBovespa. A amostra é considerada intencional não probabilística, compreendendo as cinco maiores empresas de cada setor econômico, usando como critério o seu ativo total, e que apresentaram informações necessárias sobre as variáveis utilizadas, referentes ao período de 7 2007 a 2010. As empresas financeiras também foram excluídas, totalizando uma amostra final de 39 empresas. A escolha pelas cinco maiores empresas de cada setor justifica-se pela representatividade que possuem em seus respectivos setores econômicos. Inicialmente, foi analisado o percentual total de ações (ordinárias mais preferenciais) e o percentual de ações ordinárias (direito a voto) em posse dos controladores, com o objetivo de analisar a concentração do capital nas empresas que compõem a amostra, referente ao período de 2010. Destaca-se que os percentuais das ações foram obtidos por meio do formulário de referência, documento que substitui a partir de 2009 o relatório de informações anuais (IAN). Trata-se de um documento eletrônico cujo conteúdo reflete importantes informações periódicas e eventuais prestadas pelos emissores de valores mobiliários (CVM, 2012). Na sequência, foi calculado o gerenciamento de resultados que, conforme descrito na revisão teórica ocorre por meio dos accruals discricionários, primeiramente é necessário determinar os accruals totais por meio da comparação entre o lucro líquido o fluxo de caixa operacional, calculado por meio do método indireto. E após, pela regressão matemática, estima-se os accruals discricionários. Quanto menor a discricionariedade menor é o gerenciamento do resultado. Para o calculo da regressão linear, entre vários métodos, preferiuse o modelo mais utilizado em pesquisas sobre gerenciamento de resultado, Jones Modificado (DECHOW; SLOAN; SWEENEY, 1995) conforme segue: Em que: TAit = accruals totais da empresa i no período t, ponderados pelos ativos totais no final do período t-1; Ait-1 = ativos totais da empresa no final do período t-1; ΔRit = variação das receitas líquidas da empresa i do período t-1 para o período t; ΔCRit = variação da conta duplicatas a receber (clientes) da empresa i do período t-1 para o período t; AIit = saldo da conta Ativo Imobilizado e Ativo Diferido da empresa i no ano t; it = erro da regressão; A ponderação dos valores pelos ativos totais ocorre para evitar a influência do tamanho da empresa nos resultados. O modelo Jones Modificado é o mais utilizado na literatura, bem como fornece uma maior praticidade na execução. De acordo com Guay, Kothari e Watts (1996) o modelo Jones Modificado gera accruals sólidos ao desempenho e oportunismo, destacando os accruals discricionários. Por fim, para atingir o objetivo da pesquisa, realizou-se o teste de KolmogorovSmirnov para testar se a distribuição amostral possuía normalidade dos dados. O resultado do teste foi positivo, sendo assim, foi possível utilizar o coeficiente de correlação de Pearson para verificar a relação entre gerenciamento de resultados e concentração de capital. 5 DESCRIÇÃO E ANÁLISE DOS DADOS Esta seção contém a descrição e análise dos dados coletados. Primeiramente, apresentam-se as médias do percentual total de ações (ordinárias mais preferenciais) e o percentual médio de ações ordinárias (direito a voto) em posse dos controladores, com o objetivo de analisar a concentração do capital nas empresas que compõem a amostra. Em seguida, apresentam-se os índices do gerenciamento de resultados. E, por último, demonstram-se os resultados da correlação de Pearson que possibilitou alcançar o objetivo do estudo. 8 Tabela 1 – Média do percentual total de ações (ordinárias mais preferenciais) em posse dos controladores nas empresas da amostra. Setor econômico da BM&FBovespa Bens industriais Construção e transporte Consumo cíclico Consumo não cíclico Mat. Básicos Tec. da informação Telecom. e Petróleo, gás e biocomb. Utilidade pública Índice de concentração de capital Fonte: dados da pesquisa. Nº empresas 5 5 4 5 5 5 5 5 39 2007 Média 53,16 56,00 46,80 52,00 63,82 38,82 53,30 45,08 51,12 2008 Média 52,90 55,00 48,30 50,00 65,94 39,14 53,60 45,08 51,25 2009 Média 50,86 55,00 49,25 50,00 67,76 39,14 53,58 45,08 51,33 2010 Média 48,94 53,00 50,23 47,00 68,30 40,08 53,18 44,66 50,67 Nota-se na Tabela 1 que o setor econômico de utilidade pública destacou-se com o maior índice médio de concentração, ou seja, nas empresas desse setor, o controlador possuía acima de 60% do total de ações no período de 2007 a 2010. Nesse setor ocorreu aumento de concentração no período, pois, a média que era de 63% no ano de 2008, subiu para 68%. Nesse setor destacam-se com alta concentração as empresas Gerdau, Litel e Vicunha Têxtil. As empresas dos setores de construção e transporte, telecomunicações e petróleo, gás e biocombustíveis apresentaram em 2010, índices médios, bastante próximos de 53% e 53,18%, respectivamente, porém, o setor de construção e transporte destacou-se por apresentar redução nos percentuais de concentração. Nesse setor o percentual médio de concentração reduziu de 56% para 53% no período de 2007 a 2010 e, as empresas CCR S/A e Cyrela Realty foram às principais responsáveis pela redução ocorrida. Percebe-se ainda, na Tabela 1, que os setores de tecnologia da informação e utilidade pública, possuíam as empresas com menores percentuais de concentração da amostra, com índices médios que variaram de 38 a 40% e 45 a 44%, respectivamente. No entanto, no setor de tecnologia da informação, ocorreu um leve aumento de concentração no período. Os dados da Tabela 1 demonstram que, de maneira geral, há elevada concentração de capital e que, no período, houve uma pequena redução na concentração, pois, no ano de 2007 o percentual médio que era de 51,12%, reduziu-se para 50,67% no ano de 2010. Ao comparar os resultados desta pesquisa com o de Moura (2011) que analisou o percentual de capital total em posse do controlador em uma amostra de 260 empresas de seis setores econômicos da BM&FBovespa no período de 2009, e de Moura, Macêdo e Hein (2011) que investigaram o percentual de capital total em posse do controlador em uma amostra de 38 empresas de dez setores econômicos da BM&FBovespa que possuíam investidores institucionais como acionistas, também, no período de 2009, que encontraram elevados percentuais de capital em posse dos controladores, percebe-se que as empresas da amostra atual apresentaram semelhança com as empresas analisadas por esses autores, evidenciando a existência de alta concentração de capital nas empresas brasileiras. Na Tabela 2, estão expostos os dados sobre o percentual de ações ordinárias (com direito a voto) em posse dos controladores nas empresas da amostra, no período de 2007 a 2010, de acordo com os setores econômicos da BM&FBovespa. Tabela 2 – Média do percentual de ações ordinárias (com direito a voto) em posse dos controladores nas empresas da amostra Setor econômico da BM&FBovespa Bens industriais. Construção e transporte Consumo cíclico Consumo não cíclico Mat. Básicos Nº empresas 5 5 4 5 5 2007 Média 2008 Média 2009 Média 2010 Média 49,10 64,00 65,33 64,00 60,34 48,18 64,00 65,83 60,00 63,08 47,60 62,00 65,85 57,00 63,16 42,82 59,00 74,85 54,00 64,56 9 Tec. da informação Telecom. e Petróleo, gás e biocomb. Utilidade pública Índice de concentração de capital Fonte: dados da pesquisa. 5 5 5 39 61,00 57,40 69,10 61,28 65,94 59,58 68,78 61,92 67,46 60,16 68,04 61,41 61,98 61,44 67,76 60,80 2010 2009 2008 2007 A Tabela 3 demonstra que o setor econômico de consumo cíclico se destacou com o maior índice médio (74,85%) no ano de 2010, ou seja, nas empresas desse setor os controladores possuíam os maiores percentuais de ações ordinárias. Percebe-se um aumento do percentual médio de 65,33%, para 74,85%, apontando aumento na concentração de capital nesse setor no período analisado. Também merecem destaque pela alta concentração e pelo aumento do percentual no período, os setores de materiais básicos, tecnologia da informação e telecomunicações, petróleo, gás e biocombustíveis. Verifica-se ainda, na Tabela 3, que o setor de bens industriais possuía as empresas onde os controladores detinham os menores percentuais de ações ordinárias. Além disso, nota-se também, que houve redução no índice que de 49,10% caiu para 42,82%, apontando redução de concentração no setor, no decorrer do período. Destacam-se também, pela redução nos percentuais de concentração, os setores de construção e transporte, consumo não cíclico e utilidade pública. De modo geral, os dados da Tabela 3 demonstram que ocorreu pequena redução, também, na concentração de ações ordinárias em posse dos controladores, pois, no ano de 2007 o índice médio correspondia a 61,28% e no ano de 2010 reduziu para 60,80%. Verificase ainda, que a concentração de capital votante por parte do controlador é superior a concentração de capital total. Comparando estes resultados, novamente com os de Moura (2011) de Moura, Macêdo e Hein (2011) que encontraram elevados percentuais, também de capital votante em posse dos controladores, e ainda, o estudo de Moura e Beuren (2011) que investigaram o percentual de capital votante em posse do controlador em uma amostra de 156 companhias abertas dos níveis 1, 2 e novo mercado da BM&FBovespa no ano de 2009 e constataram que na maioria delas o controlador possuía percentuais superior a 50%, nota-se que as empresas da amostra apresentaram semelhança com as empresas analisadas por esses autores, evidenciando que a concentração de capital votante nas empresas brasileiras é bastante superior ao percentual de ações totais. Na sequência, na Tabela 3, apresentam-se as médias dos índices de gerenciamento nas empresas da amostra, no período de 2007 a 2010, de acordo com os setores econômicos da BM&FBovespa. Tabela 3 – Índices de gerenciamento nas empresas da amostra índices .> -0,10 .-0,10 a -0,00 .0,00 a 0,10 .> 0,10 .> -0,10 .-0,10 a -0,00 .0,00 a 0,10 .> 0,10 .> -0,10 .-0,10 a -0,00 .0,00 a 0,10 .> 0,10 .> -0,10 .-0,10 a -0,00 .0,00 a 0,10 .> 0,10 BI 2 3 2 2 1 3 2 CT CC 3 2 2 CNC 1 3 1 1 2 1 3 2 2 1 4 2 3 4 4 1 MB 2 3 5 2 2 1 TI 1 1 2 1 TPGB 1 3 1 2 3 3 2 3 1 4 UP 5 5 1 4 1 1 1 3 2 2 2 1 1 1 1 1 3 1 4 1 2 2 1 1 3 1 1 2 2 Totais 3 16 17 3 2 16 20 1 23 13 2 1 5 15 13 6 10 Fonte: dados da pesquisa. Observa-se, na Tabela 3, que o sentido maior dos ajustamentos de competência, para os anos de 2007 e 2008 é de aumentar o lucro, pois mais de 50% das empresas da amostra apresentaram índices com valores positivos, no entanto, este cenário se inverte para os anos de 2009 e 2010 quando os índices demonstram que a maioria das empresas apresentam índices positivos, denotando que os ajustamentos ocorreram no sentido de reduzir os resultados contábeis. Nota-se, também, por meio da Tabela 3 que, exceto no ano de 2009, nos demais anos, poucas empresas realizaram gerenciamentos negativos ou positivos em maiores proporções (observado quando o índice é > -0,10 ou > 0,10), pois, no ano de 2007 foram identificadas seis empresas, no ano de 2008 apenas três e no ano de 2010, onze empresas. Percebe-se também, que apenas nos setores de consumo cíclico, consumo não cíclico, no setor com as empresas de telecomunicações, petróleo e biocombustíveis e no setor de utilidade pública não havia empresas com índices de gerenciamento superiores a 0,10, ou seja, não ocorreu gerenciamento positivo em altas proporções nas empresas desses setores. Nota-se ainda, na Tabela 3, que entre as empresas analisadas, em torno de 80% delas possuíam índices negativos e positivos variando entre 0 e 0,10, significando que ocorreram gerenciamentos de baixas proporções. Na Tabela 4, evidenciam-se os coeficientes de correlação de Perason que permitem verificar a relação entre gerenciamento de resultados e concentração de capital nas empresas da amostra. Tabela 4 – Correlação das variáveis de estudo do período de 2007 a 2010. 2007 ÍNDICES Gerenciamento Total geral de ações Total de ações ordinárias Gerenciamento 1 -0,430 0,233 Total geral de ações Total de ações ordinárias 1 0,454** 1 Total geral de ações Total de ações ordinárias 1 0,451** 1 Total geral de ações Total de ações ordinárias 1 0,490** 1 2008 ÍNDICES Gerenciamento Total geral de ações Total de ações ordinárias Gerenciamento 1 -0,043 -0,112 ÍNDICES Gerenciamento Total geral de ações Total de ações ordinárias Gerenciamento 1 0,162 -0,021 2009 2010 ÍNDICES Gerenciamento Total geral de ações 1 Gerenciamento 0,221 1 Total geral de ações 0,185 0,542** Total de ações ordinárias **Correlação estatisticamente significativa ao nível de significância de 0,01 Fonte: dados da pesquisa. Total de ações ordinárias 1 Por meio da Tabela 4, observa-se que a variável gerenciamento tem uma correlação negativa de 43% em 2007, 13% em 2008, positiva de 16% em 2009 e 22% em 2010 com a variável total geral de ações, no entanto, não possui significância estatística significativa a um nível de 0,10. Portanto, os resultados não demonstram que as empresas com maiores percentuais totais de ações em posse dos controladores realizam maiores gerenciamentos de resultados. Observa-se ainda, na Tabela 4, que a variável gerenciamento tem uma correlação positiva de 23% em 2007, negativa de 11% em 2008 e 0,20% em 2009 e novamente positiva de 18% em 2010 com a variável total de ações ordinárias, porém, sem significância estatística 11 a um nível de 0,10. Sendo assim, os resultados também não demonstram que empresas onde o controlador possui maior percentual de ações ordinárias, ocorrem maior gerenciamento de resultados. De forma complementar, quando se analisa a variável total geral de ações em relação à variável total de ações ordinárias, percebe-se que há correlação positiva de 45% em 2007 e 2008, 49% em 2009 e 54% em 2010, estatisticamente significativa a um nível de significância de 0,01. Dessa forma, os resultados indicam ainda, que nas empresas onde os controladores possuem maiores percentuais totais de ações, estes também possuem maiores percentuais de ações ordinárias. De modo geral, os achados para o período de 2007 a 2010 demonstraram que entre as empresas listadas na BM&FBovespa que compõem a amostra, não verificou-se relação entre concentração de capital e gerenciamento de resultados. 6 CONSIDERAÇÕES FINAIS O estudo teve como objetivo analisar em empresas brasileiras listadas na BM&FBovespa a relação entre gerenciamento de resultados e concentração de capital. Para tal, realizou-se pesquisa descritiva conduzida por meio de análise documental, com consulta aos balanços patrimoniais e relatórios de referência disponíveis no site da BM&FBovepa e websites das organizações referentes aos anos de 2007 a 2010 em uma amostra de 39 companhias abertas listadas na BM&FBovespa de diversos setores econômicos. Os dados demonstraram que o setor econômico de utilidade pública destacou-se com o maior índice médio de concentração, ou seja, nas empresas desse setor, o controlador possuía acima de 60% do total de ações no período de 2007 a 2010. As empresas dos setores de construção e transporte, telecomunicações e petróleo, gás e biocombustíveis também apresentaram altos índices de concentração. Os setores de tecnologia da informação e utilidade pública possuíam as empresas com menores percentuais de concentração da amostra, com índices médios que variaram de 38 a 40% e 45 a 44%, respectivamente. No entanto, no setor de tecnologia da informação, ocorreu um leve aumento de concentração no período. De maneira geral, constatou-se elevada concentração de capital com pequena redução na concentração. Em relação ao percentual de ações ordinárias em posse dos controladores verificou-se que o setor econômico de consumo cíclico se destacou com o maior índice médio (74,85%) no ano de 2010, ou seja, nas empresas desse setor os controladores possuíam os maiores percentuais de ações ordinárias. Percebeu-se um aumento do percentual médio de 65,33%, para 74,85%, apontando aumento na concentração de capital nesse setor, no período analisado. Também se destacaram pela alta concentração e pelo aumento do percentual no período, os setores de materiais básicos, tecnologia da informação e telecomunicações, petróleo, gás e biocombustíveis. O setor de bens industriais possuía as empresas onde os controladores detinham os menores percentuais de ações ordinárias. Destacam-se também, pela redução nos percentuais de concentração, os setores de construção e transporte, consumo não cíclico e utilidade pública. De modo geral, percebeu-se que a concentração de capital votante por parte do controlador é superior a concentração de capital total. Quanto ao gerenciamento de resultados os dados revelaram que o sentido maior dos ajustamentos de competência, para os anos de 2007 e 2008 foi de aumentar o lucro, pois mais de 50% das empresas da amostra apresentaram índices com valores positivos, no entanto, este cenário se inverteu para os anos de 2009 e 2010 quando os índices demonstram que a maioria das empresas apresentou índices positivos, denotando que os ajustamentos ocorreram no sentido de reduzir os resultados contábeis. 12 Exceto no ano de 2009, nos demais anos, poucas empresas realizaram gerenciamentos negativos ou positivos em maiores proporções e, apenas nos setores de consumo cíclico, consumo não cíclico, no setor com as empresas de telecomunicações, petróleo e biocombustíveis e no setor de utilidade pública não havia empresas com índices de gerenciamento superiores a 0,10, ou seja, não ocorreu gerenciamento positivo em altas proporções nas empresas desses setores. Por fim, os resultados obtidos por meio da correlação de Pearson demonstraram para o período de 2007 a 2010 que entre as empresas listadas na BM&FBovespa que compõem a amostra, não havia relação entre concentração de capital e gerenciamento de resultados. A pesquisa limitou-se a utilização da amostra de empresas concentradoras de capital, o que reduz a possibilidade de inferência dos resultados a outras empresas, além do que não é possível fazer afirmações referente outros períodos além do estudado. Nesse aspecto espera-se que o trabalho tenha contribuído para o aprofundamento da discussão sobre a temática, entretanto, diante de suas limitações outras pesquisas podem ser realizadas a fim de elucidar de ampliar o conhecimento sobre gerenciamento de resultado e concentração de capital. REFERÊNCIAS ANDRADE, A.; ROSSETTI, J. P. Governança corporativa: fundamentos, desenvolvimento e tendências 3. ed. São Paulo: Atlas, 2007. ARMSTRONG, Christopher S; et al. When does information asymmetry affect the cost of capital? Journal of accounting research. v. 49, n. 1, mar. 2011. BAPTISTA, Evelyn Maria Boia . É possível delinear um perfil das empresas brasileiras com maior propensão ao gerenciamento? In: 8 Congresso USP Controladoria e Contabilidade, 2008, São Paulo. Padrões de Qualidade na Pesquisa Contábil, 2008. CAMPOS, T. L. C. Estrutura de propriedade desempenho econômico: uma avaliação empírica para as empresas de capital aberto no Brasil. RAUSP, v. 41, n. 4, p. 369-380, out./dez. 2006. CERVO, A. L.; BERVIAN, P. A. Metodologia científica. 4. ed. São Paulo: Makron, 1996. CHIZZOTTI, Antônio. A pesquisa em ciências humanas e sociais. 6. ed. São Paulo: Cortez, 2003. CHRISTIE, Andrew. A.; ZIMMERMAN, Jerold L. Efficient and opportunistic choices of accounting procedures: corporate control contest. The Accounting Review. v. 69, n. 4, p. 539-566, abr. 1994. CLAESSENS, S.; DJANKOV, S.; FAN, J. P. H.; LANG, L. H. P. Disentangling the Incentive and Entrenchment Effects of Large Shareholdings. The Journal of Finance, v. 57, n. 6, 2002. CLEGG, S. R.; HARDY, C.; NORD, W R. Handbook de estudos organizacionais. São Paulo: Atlas, 2004. - 3v. COELHO, Antonio C. D.; LOPES, Alexsandro B. Avaliação da prática de gerenciamento de resultados na apuração de lucro por companhias abertas brasileiras conforme seu grau de alavancagem financeira. Revista de Administração Contemporânea. v. 11, n. spe. 2, p. 121144, 2007. COLAUTO, Romualdo D.; BEUREN, Ilse M. A Identificação de accruals no sistema de lucro contábil: o caso Parmalat Brasil. In: ENCONTRO NACIONAL DOS PROGRAMAS DE 116 PÓS-GRADUAÇÃO EM ADMINSTRAÇÃO, 28, 2004, Curitiba-PR. Anais..., Curitiba: ANPAD, 2004. CORRAR, Luiz J.; PAULO, Edilson; FILHO, José Maria Dias. (coord.). Análise Multivariada: para cursos de administração, Ciências Contábeis e Economia. São Paulo: Atlas, 2007. CORREIA, L.F.; AMARAL, H.F. A eficiência do conselho de administração como mecanismo de controle dos custos de agência. In: CONGRESSO BRASILEIRO DE CUSTOS, 16., 2009, Fortaleza. Anais... São Leopoldo: ABC, 2009. 13 DeANGELO, Linda E. Accounting numbers as market valuation substitutes: a study ofmanagement buyouts of public stockholders. The Accounting Review. v. 61, n. 3, p. 400420, jul. 1986. DECHOW, P. M.; SLOAN, R. G.; SWEENEY, A. P. Detecting earnings management. The Accounting Review, v. 70, n. 2, pp. 193-225, Abril 1995. DECHOW, Patricia M.; SKINNER, Douglas J. Earnings management: reconciling the views of accounting academics, practitioners, and regulators. Accounting Horizons. n. 4, 2000, pp. 235- 250. DUTRA, M. G. L.; SAITO, R. Conselhos de administração: análise de sua composição em um conjunto de companhias abertas brasileiras. Revista de Administração Contemporânea, v. 6, n. 2, p. 09-27, 2002. EISENHARDT, K. M. Control: organizational and economic approaches. Management Science, v. 31, n. 2, p. 134-149, 1985. EISENHARDT, K., Agency theory: an assessment and review. Academy of Management Review, v.14, p. 57-74, 1989. ERFURTH, Alfredo Ernesto; BEZERRA, Francisco A.; DA SILVA Adriano José. Gerenciamento de resultados nos diferentes níveis de governança corporativa. In: Congresso Brasileiro de Custos, 15., 2008, Curitiba. Anais... FORMIGONI, Henrique; PAULO, Edílson; PEREIRA, Carlos A. Estudo sobre o gerenciamento de resultados contábeis pelas companhias abertas e fechadas brasileiras. In: ANPCONT, 1, 2007, Gramado. Anais..., Rio Grande do Sul: ANPCONT, 2007. FRANCIS, Jennifer; et al. The market pricing of accrual quality. Journal of Accounting and Economics. v. 39, p. 295-327, mar. 2005. GIL, Antônio Carlos. Métodos e técnicas de pesquisa social. 5. ed. São Paulo: Atlas, 1999. GOULART, A. M. C. Gerenciamento de resultados contábeis em instituições financeiras no Brasil. 2007. 219p Tese (Doutorado em Ciências Contábeis) – Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo, São Paulo, 2007. GU, Zhaoyang; LEE, Chi-Wen J.; ROSETT, Joshua G. What determines the variability of accounting accruals? Review of Quantitative Finance and Accounting. v. 24, p. 313-334. 2005. GUAY, Wayne R.; KOTHARI, S. P.; WATTS Ross. A market-based evaluation of discretionary accrual model. Journal of Accounting Research. v. 34, supl., p. 85-105. 1996. HAGE, A. T.; PAGLIARUSSI, M. S. A influência da concentração do controle acionário no valor das empresas, calculado com base no Modelo de Ohlson. In: Congresso USP de Controladoria e Contabilidade, Anais... São Paulo, SP, Brasil, 6, 2006. HATCH, M. J. Organization theory: modern symbolic and postmodern perspectives. New York: Oxford University Press, 1997. HEALY, P. M. The effect of bonus schemes on accounting decisions. Journal of Accounting and Economics, v. 7, p. 85-107, 1985. HEALY, Paul M.; WAHLEN, James M. A review of the earnings management literature and its implications for standard setting. Accounting Horizons, v.13 n. 4, 1999. HENDRIKSEN E. S.; VAN BREDA, M. F. Teoria da contabilidade. 5 ed. Tradução de Antonio Zoratto Sanvicente. São Paulo: Atlas, 1999 JENSEN, M.; MECKLING, W. Theory of the firm: managerial behavior, agency costs and capital structure. Journal of Financial Economics, v. 3, p. 305-360, 1976. JONES, Jennifer. J. Earnings management during import relief investigations. Journal of Accounting Research, v.29, n. 2, p. 193-228, out., 1991. KANG, Sok-Hyon; SIVARAMAKRISHNAN, K. Issues in testing earnings management and an instrumental variable approach. Journal of Accounting Research. Oxford. v. 33, n. 2, p. 353-367, autumn 1995. 14 LA PORTA, R.; LOPEZ-DE-SILANES, F.; SHLEIFER, A. Corporate ownership around the world. Journal of Finance, v. 54, n. 2, p. 471-517, 1999. LA PORTA, R.; SHLEIFER, A.; LOPEZ-DE-SILANES, F.; VISHNY, R. W. Investor protection and corporate governance. Journal of Financial Economics, v. 58, p. 3-27, 2000. LANZANA, A. P. Relação entre disclosure e governança corporativa das empresas brasileiras. 165 f. 2004. Dissertação (Mestrado em Administração) – Faculdade de Economia, Administração e Contabilidade da Universidade Federal de São Paulo (USP), 2004. LEAL, R.P.C.; CARVALHAL-DA-SILVA, A.L. Corporate governance and value in Brazil (and in Chile). In: CHONG, A.; LOPES-DE-SILANES, F. (Org.). Investor protection and corporate governance - firm level evidence across Latin America. Palo Alto, CA: Stanford University Press, p.213-287, 2007. LEUZ, C., D. NANDA, and P. WYSOCKI. Earnings management and investor protection: An international comparison. Journal of Financial Economics 69: 505–527. 2003. LOPES, A. B.; MARTINS, E. Teoria da contabilidade: uma nova abordagem. São Paulo:Atlas, 2005. MARTINEZ, Antônio Lopo. Gerenciamento dos resultados contábeis: estudo empírico das companhias abertas brasileiras. 2001. 153 f. Tese (Doutorado em Ciências Contábeis) – Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo, São Paulo, 2001. MARTINS, Gilberto de Andrade; THEÓPHILO, Carlos Renato. Investigação Científica para Ciências Sociais Aplicadas. São Paulo: Atlas, 2007. MEHDI, Imen Klanchel El; SEBOUI, Souad. Corporate diversification and earnings management. Rewiew of accounting and finance. v. 10, n. 2. pp. 176-196, 2011. MOURA, G. D. Conformidade do disclosure obrigatório dos ativos intangíveis e práticas de governança corporativa: Uma análise de empresas listadas na Bovespa. 2011. 102 f. Dissertação (Mestrado em Ciências Contábeis) - Programa de Pós-Graduação em Ciências Contábeis da Universidade Regional de Blumenau, Blumenau, 2011. MOURA, G. D.; BEUREN, I. M. Conselho de Administração das Empresas de Governança Corporativa Listadas na BM&Fbovespa: análise à luz da entropia da informação da atuação independente. Revista de Ciências da Administração, v. 13, n. 29, p. 11-37, 2011. MOURA, G D.; MACÊDO, F. F. R. R.; HEIN, N. Investidores institucionais e boas práticas de governança corporativa: uma análise das maiores empresas brasileiras listadas na Bovespa. In: Congresso ANPCONT, V, 2011, Vitória/ES. Anais... Vitória/ES: ANPCONT, 2011. NARDI, Paula Carolina. Gerenciamento de resultados contábeis e a relação com o custo da dívida das empresas brasileiras de capital aberto. 2008. 126f. Dissertação (mestrado) – Programa de Pós-Graduação em Controladoria e Contabilidade da Faculdade de Economia, Administração e Contabilidade de Ribeirão Preto: USP, Ribeirão Preto, 2008. OKIMURA, R. T.; SILVEIRA, A. M.; ROCHA, K. C. Estrutura de propriedade edesempenho corporativo no Brasil. Revista de Administração Contemporânea, v. 1, n. 1, p. 119-135, 2007. PAULO, Edilson. Manipulação das informações contábeis: uma análise teórica e empírica sobre os modelos operacionais de detecção de gerenciamento de resultados. 2007. 260f. Tese (Doutorado em Ciências Contábeis) – Departamento de Contabilidade e Atuária da Faculdade de Economia, Administração e Contabilidade da Universidade de São Paulo. São Paulo, 2007. PAULO, Edilson; LEME, Jessica. Gerenciamento de resultados contábeis e o anúncio dos resultados contábeis pelas companhias abertas brasileiras. In: Encontro da ANPAD, 31., 2007, Rio de Janeiro. Anais... Rio de Janeiro: EnANPAD, ANPAD, 2007. CD-ROM. 15 PEREIRA, A.N.; VILASCHI, A. Governança corporativa e contabilidade: explorando noções e conexões. In: SIMPÓSIO FUCAPE DE PRODUÇÃO CIENTÍFICA, 4., 2006, Vitória. Anais... Vitória: FUCAPE, 2006. RAUPP, Fabiano Maury; BEUREN, Ilse Maria.Metodologia da pesquisa aplicável às ciências sociais. In: BEUREN, Ilse Maria (Org.). Como elaborar trabalhos monográficos em contabilidade: teoria e prática. 2. ed. São Paulo: Atlas, 2004, p. 76-97. SANTOS, A. G. Comitê de auditoria: uma análise baseada na divulgação das informações de empresas brasileiras. 2009. Dissertação (Mestrado em Controladoria e Contabilidade) – Universidade de São Paulo, São Paulo, 2009. SANTOS, A. R. dos. Metodologia Cientifica: a construção do conhecimento. Rio de Janeiro. DP&A. 1999. SHLEIFER, A.; VISHNY, R. A survey of corporate governance. The Journal of Finance, vol. 52, n. 2, jun. 1997. SILVEIRA, A. D. M. Governança corporativa, desempenho e valor da empresa no Brasil. Dissertação (Mestrado em Administração) Departamento de Administração da Faculdade de Economia, Administração e Contabilidade da Universidade de São Paulo, São Paulo, 2002. SILVEIRA, A.D.M. Governança corporativa e estrutura de propriedade: determinantes e relação com o desempenho das empresas no Brasil. Tese (Doutorado em Administração) Universidade de São Paulo, São Paulo, 2004. STEVENSON, William J. Estatística aplicada à administração. São Paulo: Harbra, 2001. TORRES, D. et al. Estrutura de Propriedade e Controle, Governança Corporativa e o Alisamento de Resultados no Brasil. In: Encontro da ANPAD, XXXIII, 2009, São Paulo. Anais eletrônicos. Disponível em: <www.fucape.br>. Acesso em: 07 jun. 2010. TUKAMOTO, Yhurika Sandra; LOPES, Alexsandro Broedel. Contribuição ao estudo do gerenciamento de resultados: uma comparação entre as companhias abertas brasileiras emissoras de Adr’s e não emissoras de Adr’s. 2007. VALADARES, S.M.; LEAL, R.P.C. Ownership and control structure of Brazilian companies. Revista Abante, v. 3, n. 1, p. 29-56, abr. 2000. XAVIER, P.H. M. Gerenciamento de resultados por bancos comerciais no Brasil. São Paulo, 2007. Tese (Doutorado em Ciências Contábeis) – Programa de Pós Graduação em Ciências Contábeis, Faculdade de Economia, Administração e Contabilidade da Universidade de São Paulo, São Paulo, 2007. WILLIANSON, O. E. Managerial discretion and business behavior. American Economy Review, v. 53, p. 1032-1047, 1963. WISEMAN, R. M.; GOMEZ-MEJIA, L. R. A behavioral agency model of managerial risk taking. Academy Management Review, v. 23, n. 1, p. 133-153, 1998. WRIGHT, P. et al. The impact of the corporate insider, blockholder and institucional ownership on firm-risk taking. Academy of Management Journal, v. 39, p. 441-463, 1996.

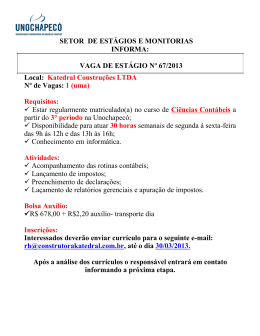

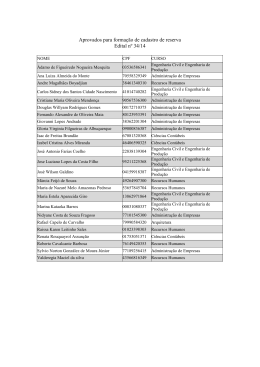

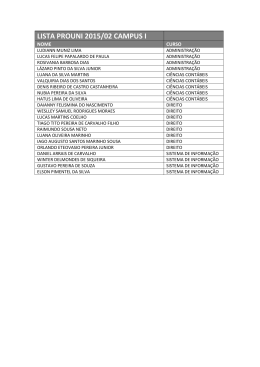

Baixar