CLÁUSULAS GERAIS DO CONTRATO DE EMISSÃO E UTILIZAÇÃO DO CARTÃO BB PREVIDÊNCIA SOCIAL VISA – PESSOAS FÍSICAS - CORRENTISTAS E NÃOCORRENTISTAS DO BANCO DO BRASIL. Pelo presente contrato, de um lado, o BANCO DO BRASIL S.A., com Sede em Brasília (DF), inscrito no Ministério da Fazenda sob o nº 00.000.000/0001-91, doravante denominado BANCO; instituição emissora do CARTÃO de crédito BB Previdência Social Visa, doravante denominado CARTÃO, e de outro lado o titular do CARTÃO, pessoa física, correntista ou não do BANCO, doravante denominado TITULAR, que, na forma das Secções II e III, aderiu ao Sistema de Cartões do Banco do Brasil S.A., doravante denominado SISTEMA. O BANCO e o TITULAR, quando mencionados em conjunto doravante, serão denominados PARTES. As PARTES estabelecem as seguintes cláusulas e condições para utilização do CARTÃO: I. DEFINIÇÕES 1.1. AFILIADO(S): estabelecimento(s) comercial(is) afiliado(s) à rede Visa ou Visa Electron no Brasil, inclusive os que opera(m) em sítios na Internet. 1.2. ASSINATURA ELETRÔNICA: constitui-se na aposição de SENHA, em meios eletrônicos, para adesão ao SISTEMA, efetivação de pagamentos de compras de bens e serviços, PAGAMENTO DE CONTAS ou realização de saques com o CARTÃO. 1.3. ASSINATURA EM ARQUIVO: é a modalidade por meio da qual o TITULAR adquire bens e serviços nos AFILIADOS por qualquer meio eletrônico, inclusive internet, sem assinatura de próprio punho ou aposição de senha no comprovante de venda. 1.4. CARTÃO: cartão de crédito emitido pelo BANCO, de bandeira Visa, destinado a aposentados ou pensionistas do INSS – Instituto Nacional do Seguro Social – Previdência Social –, correntistas ou não do BANCO, para uso exclusivo no território nacional. 1.5. CUSTO EFETIVO TOTAL (CET): representa o custo total de uma operação de empréstimo ou de financiamento e é informado na FATURA do CARTÃO. 1.6. CHIP: é um mecanismo de segurança que utiliza tecnologia avançada de autenticação e armazena informações de forma criptografada. As transações realizadas com CARTÃO(ÕES) que possuem CHIP em estabelecimentos que estejam preparados para realizar a leitura do CHIP, não requerem assinatura no comprovante de pagamento pois a SENHA é a assinatura eletrônica do TITULAR do CARTÃO. 1.7. CONTA-CARTÃO: conta de pagamento pós-paga no BANCO onde são registrados todos os lançamentos decorrentes da utilização do CARTÃO, tais como compras de bens e serviços, PAGAMENTO DE CONTAS, saques, encargos financeiros, entre outros. 1.8. CONTA-BENEFÍCIO: conta onde são efetuados os créditos de benefícios dos segurados do INSS, cujos saques dos valores creditados são efetuados por meio de cartão magnético. 1.9. INSS: Instituto Nacional do Seguro Social, ente pagador, doravante denominado INSS, com o qual o BANCO mantém convênio para oferta de CARTÃO com desconto em folha aos aposentados e pensionistas da Previdência Social. 1 1.10. FATURA: extrato da CONTA-CARTÃO, no qual são discriminados todos os lançamentos, a débito e a crédito, decorrentes da utilização do CARTÃO, tais como compras de bens e serviços, PAGAMENTO DE CONTAS, encargos financeiros, entre outros, processados pelo SISTEMA. 1.11. TITULAR: pessoa física, correntista ou não-correntista aposentado(a) ou pensionista do INSS, maior de 18 anos, que aderiu, pessoalmente, ao SISTEMA ao qual será emitido o cartão e a(s) FATURA(S) mensal(is). 1.12. PAGAMENTO MÍNIMO: valor constante do campo PAGAMENTO MÍNIMO da FATURA mensal do CARTÃO, consignado pelo INSS no benefício do TITULAR e repassado ao BANCO para pagamento/amortização do saldo devedor da FATURA. 1.13. PAGAMENTO DE CONTAS: funcionalidade que permite aos correntistas do BANCO que possuam CARTÃO com função crédito ativa, efetuar a liquidação de obrigação(ões) e/ou compromisso(s) diverso(s) (boletos bancários com ficha de compensação, contas de convênios – contas de água, energia, telefone, gás, etc. e tributos liquidáveis no BANCO) a débito do limite de crédito disponível da CONTACARTÃO. 1.14. PROPOSTA DE ADESÃO: documento pelo qual o TITULAR expressamente adere e declara estar ciente e de pleno acordo com as disposições contidas neste contrato. 1.15. SENHA: código secreto, pessoal e intransferível, cadastrado pessoalmente pelo TITULAR nas agências do BANCO ou gerado automaticamente pelo SISTEMA. 1.16. SISTEMA: conjunto de processos tecnológicos e operacionais utilizado pelo BANCO para emissão, administração e processamento do CARTÃO. 1.17. SMS: é a mensagem enviada pelo BANCO ao telefone celular cadastrado para recebimento de transações realizadas com o(s) CARTÃO(ÕES). II. DO CARTÃO 2.1. O CARTÃO é destinado aos aposentados ou pensionistas do INSS, maiores de 18 anos, conforme previsto no convênio celebrado entre o INSS e o BANCO. 2.2. O TITULAR fica ciente de que seu CARTÃO, inclusive o limite de crédito concedido pelo BANCO, está vinculado à disponibilidade de margem consignável no INSS, sendo que no caso de interrupção e/ou suspensão do benefício e/ou no caso de rompimento da parceria firmada entre o INSS e o BANCO, o CARTÃO poderá ser cancelado. 2.3. O CARTÃO está disponível na bandeira Visa, sendo seu uso restrito ao território nacional. 2.4. O valor do PAGAMENTO MÍNIMO constante na FATURA mensal do CARTÃO será consignado diretamente no benefício, pensão ou aposentadoria do TITULAR, pelo INSS, em favor do BANCO, na data de crédito do benefício, conforme expressa autorização concedida pelo TITULAR, quando da solicitação do CARTÃO. 2.5. Caso o INSS por qualquer motivo deixe de efetuar a consignação do valor do PAGAMENTO MÍNIMO diretamente no benefício, pensão ou aposentadoria do TITULAR, o BANCO poderá a seu critério debitar o valor do PAGAMENTO MÍNIMO constante da FATURA mensal do CARTÃO na conta corrente do TITULAR. 2 III. FORMAS DE ADESÃO AO SISTEMA 3.1 A adesão ao SISTEMA e a escolha do(s) CARTÃO(ÕES) será efetivada pelo TITULAR, por meio de qualquer um dos seguintes atos: a) assinatura de próprio punho ou assinatura eletrônica da Proposta de Adesão; solicitação do CARTÃO; liberação do CARTÃO ou habilitação do CARTÃO. IV. DAS CARACTERÍSTICAS DO CARTÃO 4.1. O CARTÃO contém o nome do TITULAR, número de identificação do CARTÃO composto por dezesseis algarismos, data de validade, painel de assinatura, holograma de segurança, logomarca do BANCO e da Visa, tarja magnética e/ou "chip". 4.2. O CARTÃO é de uso pessoal e intransferível e destina-se à aquisição de bens e/ou serviços nos AFILIADOS, PAGAMENTO DE CONTAS, dentro dos limites e do prazo de validade do CARTÃO atribuídos pelo BANCO ao TITULAR. V. DA UTILIZAÇÃO DO CARTÃO 5.1. O TITULAR é responsável pela correta e adequada utilização do CARTÃO. 5.2. O TITULAR deve conferir, previamente, os dados lançados no(s) comprovante(s) de venda pelos AFILIADOS. A ASSINATURA ELETRÔNICA ou assinatura de próprio punho nesse documento implica integral aceitação e responsabilidade do TITULAR pela operação, da mesma forma que a autorização concedida aos AFILIADOS que operam na modalidade de ASSINATURA EM ARQUIVO. 5.3. Nas vendas por telefone ou por qualquer meio eletrônico, inclusive internet, a assinatura poderá ser substituída pela indicação do número do CARTÃO e data de validade e código de segurança, desde que o AFILIADO esteja autorizado pela Visa/rede de aceitação a efetuar transações por meio de ASSINATURA EM ARQUIVO. 5.4. O BANCO enviará SMS gratuito quando TITULAR efetuarem transações por meio de ASSINATURA EM ARQUIVO, em meios eletrônicos e internet sem aposição de SENHA, ou quando forem realizadas transações com leitura de tarja magnética. 5.5. O TITULAR, e o RESPONSÁVEL LEGAL caso não reconheça(m) como legítima a transação informada deve(m) comunicar a ocorrência imediatamente à Central de Atendimento BB, para que o BANCO efetue o imediato bloqueio do(s) CARTÃO(ÕES). 5.6. O BANCO não se responsabiliza por eventual restrição imposta por AFILIADOS ao uso do CARTÃO, nem pelo preço, qualidade ou quantidade declaradas dos bens adquiridos ou serviços prestados. 5.7. Em caso de compras de bens e serviços com pagamentos mensais e sucessivos, denominados débitos recorrentes, o BANCO estará autorizado a informar o novo número do CARTÃO ao respectivo AFILIADO, salvo expressa manifestação em contrário do TITULAR. 3 Na FUNÇÃO CRÉDITO 5.8 A ativação da Função Crédito do CARTÃO é feita pelo TITULAR mediante solicitação às agências, Centrais de Atendimento BB, ou em Terminais de autoatendimento do Banco do Brasil. 5.9 A Função Crédito é identificada por intermédio da bandeira Visa e pode ser utilizada pelo TITULAR para pagamento de compras de bens e serviços e PAGAMENTO DE CONTAS. Os valores das compras e PAGAMENTO DE CONTAS serão acolhidos pelo BANCO e computados na CONTA-CARTÃO, observado o limite de crédito estabelecido pelo BANCO para o CARTÃO. 5.10 O PAGAMENTO DE CONTAS somente será processado pelo BANCO se houver limite de crédito disponível na CONTA-CARTÃO e estará sujeito ao pagamento de tarifas de acordo com a Tabela de Tarifas BB vigente na data de liquidação da(s) obrigação(ões) e/ou compromisso(s). 5.11 O pagamento ao BANCO dos valores relativos às COMPRAS de bens e serviços, PAGAMENTO DE CONTAS com o CARTÃO na Função Crédito ocorrerá no dia 07 de cada mês conforme o vencimento da FATURA. 5.12 O CARTÃO é de uso restrito ao território nacional e só poderá ser utilizado nos AFILIADOS situados dentro dos limites territoriais brasileiros, PAGAMENTO DE CONTAS e pagamento de COMPRAS em moeda nacional, excetuando-se, assim, as lojas francas (Duty Free) que operam com moeda estrangeira. 5.13 O PAGAMENTO DE CONTAS estará sujeito ao pagamento de tarifa específica para esse fim, de acordo com a Tabela de Tarifas do BANCO vigente na data de liquidação da(s) obrigação(ões) e/ou compromisso(s). 5.14 Relativamente ao PAGAMENTO DE CONTAS, o débito na CONTA-CARTÃO somente ocorrerá na data informada pelo TITULAR para liquidação das obrigação(ões) e/ou compromisso(s). 5.15 Somente poderão ser pagos em atraso os boletos bancários e contas de convênio que puderem ser liquidados no BANCO após a data de vencimento. 5.16 O PAGAMENTO DE CONTAS será efetuado a débito da CONTA-CARTÃO. As condições, prazos de parcelamento, antecipação das parcelas, tarifas, encargos incidentes e data da cobrança das parcelas são informadas ao TITULAR previamente à realização da transação bancária: “PAGAMENTO DE CONTAS a débito da CONTACARTÃO”. 5.17 A critério do TITULAR, o PAGAMENTO DE CONTAS de convênios – água, energia, telefone, gás – pode ser: a) EVENTUAL: mediante iniciativa do TITULAR, a cada conta a ser liquidada a débito do limite de crédito da CONTA-CARTÃO; ou, b) AUTOMÁTICO: mediante solicitação/autorização formal do correntista para que a(s) conta(s) de seu interesse seja(m) cadastrada(s) para, até orientação em contrário, ser(em) liquidada(s) automaticamente em uma parcela a débito do limite de crédito da CONTA-CARTÃO. 5.18 O correntista poderá solicitar a qualquer momento o cancelamento da autorização de débito automático de contas na CONTA-CARTÃO, devendo, para tanto, entregar à agência de relacionamento BB pedido formal, devidamente assinado. 4 a) caso o pagamento do mês já tenha sido processado a débito do limite de crédito da CONTA-CARTÃO, o cancelamento da autorização de débito passará a valer a partir do próximo vencimento da(s) obrigação(ões) e/ou compromisso(s). 5.19 O cancelamento do agendamento do PAGAMENTO DE CONTAS, realizado pelo TITULAR, poderá ser feito até o último dia útil anterior à data de liquidação da(s) obrigação(ões) e/ou compromisso(s). a) as obrigação(ões) cancelamentos. e/ou compromisso(s) liquidados não são passíveis de 5.20 O valor integral dos pagamentos de COMPRAS parceladas e dos PAGAMENTOS DE CONTAS parcelados, mediante a utilização do CARTÃO na FUNÇÃO CRÉDITO, será considerado como utilização do limite de crédito para compras da CONTA-CARTÃO. Na FUNÇÃO DÉBITO 5.21 Função débito é identificada por intermédio da bandeira Visa Electron e pode ser utilizada pelo TITULAR para pagamento de compras de bens e serviços nos AFILIADOS e para saques em espécie. O acolhimento das operações está limitado ao saldo disponível em conta corrente ou em CONTA-BENEFÍCIO que o TITULAR mantiver no BANCO. 5.22 A utilização do CARTÃO na função débito para compras financiadas está condicionada à existência de limite de crédito pré-aprovado na respectiva linha de CDC do BANCO a ser contratada, com margem disponível e contrato devidamente assinado pelo TITULAR, observando-se as demais cláusulas e condições relativas ao contrato da linha de CDC contratado. 5.23 Os valores das compras financiadas, decorrentes da utilização do CARTÃO na função débito, sensibilizarão o limite de crédito pré-aprovado para o TITULAR na respectiva linha de CDC contratada. Esse limite ficará bloqueado no valor necessário à cobertura dessas operações até o vencimento da transação, ocasião em que, caso sua utilização não seja necessária, o limite será recomposto. 5.24 O pagamento de compras com o CARTÃO na função débito só poderá ser cancelado pelo BANCO no mesmo dia da transação mediante solicitação do AFILIADO. Caso a solicitação de cancelamento seja posterior ao dia da utilização do CARTÃO, o TITULAR deverá solicitar o reembolso diretamente ao AFILIADO. 5.25 O BANCO disponibilizará ao TITULAR extrato para conferência das operações realizadas no Brasil com o CARTÃO na função débito. 5.26 Para a segurança do TITULAR, o BANCO poderá proceder ao BLOQUEIO do CARTÃO e ou das transações de COMPRAS e SAQUES/RETIRADAS em espécie, quando identificar qualquer indício de que este(s) esteja(m) sendo objeto de fraude ou usado em outras operações ilícitas passíveis de risco de perda financeira imediata ou futura, tanto ao TITULAR do CARTÃO quanto ao BANCO. Na FUNÇÃO BANCÁRIA 5.27 TITULAR quando detentor de conta corrente ou CONTA-BENEFICIO no BANCO poderá utilizar o CARTÃO na função bancária. 5.28 Função bancária permite: acessar a conta corrente ou CONTA-BENEFICIO e aplicações financeiras com resgate automático no BANCO, efetuar saques e depósitos, transferir recursos, acessar Terminais de Autoatendimento e outros serviços que venham 5 a ser disponibilizados pelo BANCO e/ou suas Subsidiárias, sujeitando-se, em todos os casos, às cláusulas e condições deste Contrato. 5.29 A utilização do CARTÃO na função bancária, em meios eletrônicos, tais como os Terminais de Autoatendimento do BANCO, será efetuada mediante ASSINATURA ELETRÔNICA. VI. DO LIMITE DE CRÉDITO 6.1. O Limite de Crédito do CARTÃO será definido pelo BANCO e informado ao TITULAR no deferimento da proposta de adesão ao SISTEMA. 6.2. O Limite de Crédito atribuído pelo BANCO para o CARTÃO será calculado com base na margem consignável disponível do TITULAR no INSS. 6.3. O Limite de Crédito do CARTÃO será recomposto proporcionalmente ao pagamento da(s) FATURA(S). 6.4 O SAQUE/RETIRADA na função crédito somente será permitido ao cliente que possua limite específico para realizar esta transação. 6.5 O limite para SAQUE/RETIRADA será implementado em até 6 (seis) meses da ativação da função crédito, estando condicionado à análise do crédito do cliente. O BANCO resguarda seu direito de não fornecer limite de crédito para SAQUES/RETIRADAS caso o resultado da análise de crédito não seja adequado para este fim. 6.6 As alterações do Limite de Crédito do CARTÃO será comunicada ao TITULAR por meio de correspondência ou pela(s) FATURA(S). Caso não concorde com a alteração de limite, o TITULAR deverá comunicar ao BANCO, em até 10 (dez) dias, por intermédio de suas agências ou Central de Atendimento. A utilização do CARTÃO após a comunicação será considerada como concordância pelo TITULAR ao novo limite. VII. DAS TARIFAS DE SERVIÇOS 7.1. Uma vez efetivada a adesão do TITULAR ao SISTEMA é facultado ao BANCO cobrar tarifa(s): a) pela emissão do CARTÃO; b) pela emissão de segunda via de CARTÃO, exceto para os casos de alteração de senha, falsificação e vencimento do plástico; c) pelas transações de PAGAMENTO DE CONTAS; d) outras tarifas não vedadas e que não contrariem os termos do convênio celebrado entre o BANCO e o INSS. A cobrança de tarifas ocorrerá após decorridos 45 dias de sua veiculação na Tabela de Tarifas do BANCO. 7.2. Após executada a transação de PAGAMENTO DE CONTAS, a recusa do pagamento por razões ou falhas operacionais externas ao BANCO não ensejará o estorno 6 da respectiva tarifa, ou de encargos financeiros cobrados pelo período de utilização do limite de crédito 7.3. Os valores das tarifas cobradas são os constantes da Tabela de Tarifas, afixadas nas agências do BANCO ou divulgadas pela internet, Terminais de Autoatendimento e Central de Atendimento, em vigor na data da prestação do serviço. 7.4. É facultado ao BANCO, a seu exclusivo critério e de acordo com a sua política interna de tarifação, deixar de cobrar, reduzir ou aumentar o valor das tarifas do CARTÃO. No caso de aumento do valor de alguma tarifa vinculada ao CARTÃO, a cobrança ocorrerá após decorridos 45 dias da veiculação da mesma na Tabela de Tarifas do BANCO. VIII. PAGAMENTO DA FATURA 8.1 O BANCO remeterá mensalmente para o TITULAR, no endereço por este indicado, a FATURA para conferência das operações realizadas com o CARTÃO, do saldo devedor e do valor a ser consignado, constante no campo PAGAMENTO MÍNIMO. Se o TITULAR, assim o desejar, poderá utilizar a fatura para pagamento, parcial ou total do saldo devedor da FATURA. O TITULAR deverá manter seus dados cadastrais atualizados junto ao BANCO. Sempre que houver alteração dos referidos dados cadastrais, o TITULAR deverá comunicar isso ao BANCO, por meio dos canais de atendimento disponíveis, apresentando os documentos comprobatórios à sua agencia de relacionamento 8.2 O BANCO, de acordo com as normas vigentes, aceitará o pagamento do saldo devedor pelo valor do PAGAMENTO MÍNIMO indicado na FATURA, que será consignado diretamente em folha de pagamento do TITULAR pelo INSS, não constituindo tal procedimento, novação de dívida. Nessa hipótese, o saldo devedor da FATURA será financiado pelo BANCO, nos termos da Secção XIII. 8.3 O TITULAR poderá efetuar o pagamento do saldo devedor da FATURA, em parte ou total, por meio da ficha de compensação encaminhada com a FATURA em qualquer agência bancária, nos Terminais de Autoatendimento do BANCO ou internet. 8.4 Uma vez verificada a impossibilidade de consignação em folha, em prol do BANCO, do valor integral correspondente ao PAGAMENTO MÍNIMO da FATURA, caberá ao TITULAR providenciar o pagamento do valor estipulado ou do saldo devedor da FATURA , se assim o desejar, por meio da ficha de compensação encaminhada com a FATURA. 8.5 Sobre o SALDO DEVEDOR em aberto incidirá os encargos previstos na Secção XII, calculados da data do vencimento da FATURA até a data da efetiva quitação do mesmo. 8.6 O não recebimento da FATURA até a data do vencimento não prejudicará a exigibilidade do pagamento do saldo devedor, cujo valor poderá ser obtido, a qualquer momento, no BANCO, nos Terminais de Autoatendimento, pela internet, Central de Atendimento ou em qualquer de suas agências. IX. PROCESSAMENTO DOS PAGAMENTOS NO SISTEMA 7 9.1. O pagamento realizado pelo INSS, referente ao valor consignado no benefício do TITULAR, será processado no mesmo dia. 9.2. Os pagamentos realizados pelo TITULAR (saldo devedor), serão processados nos seguintes prazos: a) no mesmo dia, se efetuado no próprio BANCO, em terminal de autoatendimento do BANCO ou internet, utilizando a opção de pagamento sem código de barras; b) até 05 ( cinco) dias úteis quando envolver outras formas de pagamento, inclusive a compensação bancária, ou seja, se efetuado em outros bancos. 9.3 Até que os pagamentos sejam processados pelo SISTEMA poderá ocorrer eventual falta de autorização para a realização de novas transações de PAGAMENTO DE CONTAS ou compra. 9.4 Caso o TITULAR requeira outra via do(s) COMPROVANTE(S) DE OPERAÇÃO(ÕES), entregues ao TITULAR do CARTÃO no momento da transação, serão aceitos e reconhecidos como válidos e verdadeiros, fac-símiles, cópias microfilmadas ou fotocópias dos comprovantes de vendas/saques ou os dados registrados nos computadores do BANCO. X. COBRANÇA INDEVIDA/DUPLICIDADE DE COBRANÇA NA FATURA 10.1. Sem prejuízo da exigibilidade de consignação do valor do PAGAMENTO MÍNIMO pelo INSS, para pagamento da FATURA mensal no seu vencimento, o TITULAR poderá contestar, por escrito, qualquer lançamento à débito ou à crédito constante da FATURA, no prazo de 90 ( noventa) dias seguintes ao vencimento do respectivo pagamento. O não exercício dessa faculdade implica reconhecimento pelo TITULAR da exatidão da FATURA. 10.2 Caso o PAGAMENTO DE CONTAS seja feito em duplicidade e/ou caso algum dado seja informado erroneamente pelo TITULAR, o mesmo deverá procurar o cedente ou o favorecido ou a empresa convenente, conforme o tipo de documento, para a devida regularização. XI. FINANCIAMENTOS 11.1. Para efeito do financiamento do saldo devedor ao PAGAMENTO MÍNIMO consignado em folha, o BANCO observará sua política de crédito, limite do CARTÃO, margem consignável do TITULAR e legislação em vigor. 11.2. Os saldos devedores financiados serão computados pelo BANCO, como utilização do Limite de Crédito, que será recomposto proporcionalmente à quitação das FATURAS. XII. ENCARGOS 8 12.1. Sobre o valor das compras com pagamento parcelado pelo BANCO, sobre os pagamentos de contas e sobre os pagamentos parcelados de faturas, se for o caso, incidirão encargos para CRÉDITO PARCELADO, PAGAMENTOS DE CONTAS e PAGAMENTO PARCELADO DE FATURA, respectivamente indicados na FATURA. Na hipótese de solicitação do TITULAR para antecipar os pagamentos das parcelas, haverá a redução proporcional dos juros e demais acréscimos até sua efetiva liquidação. 12.2. Sobre o valor do saldo devedor da FATURA, após o pagamento do valor mínimo (PAGAMENTO MÍNIMO) indicado na FATURA da CONTA-CARTÃO incidirão os encargos para CRÉDITO ROTATIVO indicados na FATURA. 12.3. O CUSTO EFETIVO TOTAL (CET), relativamente aos financiamentos previstos na Seção XI, é divulgado na FATURA do CARTÃO, na internet, na Central de Atendimento BB e nas agências do BANCO. 12.4. Ocorrências de saldo devedor não pago ou pago em atraso (falta de PAGAMENTO MÍNIMO) poderão acontecer por falha de processamento do INSS ou em virtude de determinações judiciais. XIII. DA FALTA OU ATRASO NO PAGAMENTO 13.1. A falta ou atraso no cumprimento de quaisquer das obrigações contratuais, sejam principais ou acessórias, autorizará o BANCO a considerar vencido o contrato em todas as suas obrigações e exigir do TITULAR, de uma só vez e de imediato, o pagamento de todo o saldo devedor. 13.2. O TITULAR deverá dirigir-se a uma agência do BANCO para quitar o saldo devedor remanescente. 13.3. Sobre o saldo devedor não pago ou pago em atraso incidirão cumulativamente: a) juros para situação de atraso, indicados na FATURA; b) juros de mora de 1% a.m. (um por cento ao mês); c) multa de 2% (dois por cento). 13.4 Os pagamentos de COMPRAS e PAGAMENTOS DE CONTAS processados após o vencimento de eventual FATURA não quitada terão vencimentos imediatos e serão incorporados ao saldo devedor para efeito de apuração dos valores a que se referem o item 13.1desta Seção, independentemente da emissão da respectiva FATURA. 13.5 O BANCO poderá, após o vencimento de FATURA não quitada, tomar medidas de cobrança, bem como as providências para a inscrição do nome do TITULAR ou RESPONSÁVEL LEGAL nos órgãos de Proteção ao Crédito. 13.6 O BANCO poderá considerar vencido antecipadamente o presente contrato na ocorrência das hipóteses previstas no artigo 333 do Novo Código Civil, bem como: a) se o TITULAR deixar de cumprir qualquer obrigação contraída neste Contrato; b) se o TITULAR possuir operação inadimplida no BANCO ou em suas Subsidiárias; c) se o TITULAR sofrer protesto de título. 9 13.7 Quando o BANCO utilizar serviços de advogado para realizar a cobrança na fase extrajudicial poderão ser cobradas despesas decorrentes da referida cobrança, garantido ao TITULAR o mesmo direito. XIV. RESTRIÇÃO NO CARTÃO 14.1 Na hipótese de ocorrência de informação restritiva nos órgãos de proteção ao crédito, ainda que de outros credores, ocorrida durante a vigência do contrato, a função crédito de CARTÃO será bloqueada, impedindo o uso do mesmo para compras e PAGAMENTO DE CONTAS naquela função. A liberação da função crédito ficará condicionada à baixa da restrição. 14.2 O BANCO poderá, ainda, bloquear o uso do(s) limite(s) de crédito do(s) CARTÃO (ÕES) em caso de inadimplência em qualquer operação com o BANCO ou suas subsidiárias. XV. PREVENÇÃO DE FRAUDES 15.1 BANCO, por intermédio de sistemas informatizados e equipe especializada, procederá ao monitoramento das compras, PAGAMENTO DE CONTAS, saques e pagamentos efetuados pelo TITULAR, como prevenção a fraudes. 15.2 Para segurança do TITULAR, o BANCO poderá proceder ao BLOQUEIO do(s) CARTÃO(ÕES) e/ou transações de COMPRAS, PAGAMENTO DE CONTAS e SAQUES/RETIRADAS em espécie, quando identificar qualquer indício de que este(s) esteja(m) sendo objeto de fraude ou de outras operações ilícitas, oferecendo risco de perda financeira imediata ou futura, tanto ao TITULAR quanto ao BANCO. 15.3 No caso de ocorrência de fraude ou indícios de fraude na utilização do CARTÃO, fica o BANCO autorizado a diligenciar no sentido de apurar o ocorrido, bem como efetuar registro de ocorrência policial junto aos órgãos competentes. 15.4 Considerando que o TITULAR, e o RESPONSÁVEL LEGAL são responsável(eis) pela guarda do CARTÃO, obrigam-se estes a comunicar à Central de Atendimento BB o extravio, perda, furto ou roubo do CARTÃO para que o BANCO possa efetuar o imediato bloqueio do CARTÃO, impedindo, assim, a sua utilização fraudulenta, bem como possa providenciar o envio de novo CARTÃO ao TITULAR ou RESPONSÁVEL LEGAL. XVI. VIGÊNCIA 16.1 A vigência do presente contrato é sempre de 1 (um) ano. Salvo manifestação em contrário, as renovações serão automáticas, por períodos iguais e sucessivos. XVII. RESILIÇÃO 10 17.1 A qualquer tempo poderão as partes resilir o presente contrato comunicando por escrito a sua decisão. Nessa hipótese, o TITULAR deverá devolver o CARTÃO sob sua responsabilidade, devidamente inutilizado, e permanecerá responsável pelos débitos remanescentes decorrentes deste contrato, que deverão ser pagos pelo TITULAR de uma só vez. 17.2 Quando a resilição for proposta pelo TITULAR, deverá proceder à liquidação do saldo devedor eventualmente verificado pelo BANCO. 17.3 Caso haja recusa do INSS em consignar o valor encaminhado pelo BANCO, caberá ao TITULAR efetuar o pagamento constante no campo PAGAMENTO MÍNIMO ou do saldo remanescente da FATURA, parcial ou total, por meio de ficha de compensação encaminhada com a FATURA, em qualquer agência bancária, nos Terminais de Autoatendimento do BANCO e Internet. XVIII. RESCISÃO 18.1 Constituirá causa de rescisão do contrato e consequente cancelamento dos cartões: a) o descumprimento das cláusulas contratuais; b) a verificação pelo BANCO de serem inverídicas e/ou insuficientes as informações prestadas pelo TITULAR; c) a má-fé do TITULAR na utilização do CARTÃO; d) a prática dolosa de qualquer ato ou omissão pelo TITULAR que, de qualquer forma, possa ter concorrido com o objetivo de obter as vantagens deste Contrato ou do SISTEMA, de forma ilícita; e) as situações que alterem negativamente o perfil de crédito verificado na Proposta de Adesão do TITULAR. f) Interrupção e/ou suspensão do pagamento de benefício ao TITULAR pelo INSS; g) Rescisão da parceria entre o BANCO e o INSS; 18.2 Cancelado o CARTÃO, o TITULAR o restituirá, imediatamente, ao BANCO, tomando o prévio cuidado de inutilizá-lo. A utilização do CARTÃO, a partir do cancelamento, será considerada fraudulenta. XIX. DISPOSIÇÕES GERAIS 19.1 O BANCO poderá ampliar a utilidade do CARTÃO, agregando-lhes outros serviços, com as devidas adequações deste Contrato, por meio de termo aditivo, mediante comunicação escrita ou mensagem lançada nas FATURAS, e registro em Cartório. 19.2 O Banco poderá utilizar os dados cadastrais do TITULAR para encaminhar ofertas do BANCO e/ou Empresas parceiras. 19.3 Os eventos dos Programas de Recompensas e Benefícios dos CARTÕES estão listados em Tabela anexa a este CONTRATO 11 19.4 Fica assegurado ao TITULAR o direito de manifestar-se contrariamente aos novos serviços, e EXERCER SEU DIREITO DE TERMINAR ESTE CONTRATO, em até 30 (trinta) dias da referida comunicação ou mensagem. A permanência no SISTEMA após esse período confirmará a adesão do TITULAR aos novos serviços. 19.5 Os atos previstos neste Contrato, ou autorizados pelo BANCO que forem praticados pelo TITULAR, serão considerados aceitos por este TITULAR, que ficará obrigado a cumprir integralmente os termos deste Contrato e das normas legais e regulamentares aplicáveis. Mesma previsão se aplica ao representante legal, na prática de atos em nome do TITULAR. 19.6 Este Contrato obriga as partes, seus herdeiros e sucessores, aplicando-se, no que couber, a legislação de Defesa do Consumidor. 19.7 As partes elegem o foro da cidade em que o TITULAR aderir ao presente contrato como o competente para dirimir quaisquer questões dele resultantes, ressalvados os casos previstos em lei. 19.8 Para informações, sugestões, reclamações ou cancelamento deste CONTRATO ou do CARTÃO, o BANCO coloca à disposição do TITULAR, o telefone do Serviço de Atendimento ao Consumidor SAC – 0800 729 0722. 19.9 O BANCO disponibiliza, também, os telefones 4004-0001 ou 0800 729 0001 para realização de transações com o(s) CARTÃO(ÕES) e demais esclarecimentos; o telefone 0800 729 0088 para atendimento a deficientes auditivos ou de fala e o telefone 0800 729 0200 para suporte técnico a pessoas físicas. a) Caso o TITULAR considere que a solução dada à ocorrência registrada por meio de qualquer dos telefones acima mereça revisão, deve(m) entrar em contato com a Ouvidoria BB pelo telefone 0800 729 5678; b) Os custos de ligações locais e impostos incidentes sobre as ligações para Central de Atendimento do Banco do Brasil – CABB, 4004-0001, serão cobrados do TITULAR pelas operadoras, de telefonia fixa ou móvel, utilizadas para realizar as ligações. Este Contrato substitui e consolida, para todos os efeitos, o Contrato de Emissão e Utilização do Cartão BB Previdência Social Visa – Pessoas Físicas – Correntistas e NãoCorrentistas do Banco do Brasil, protocolizado, registrado e microfilmado no Cartório de 1o Ofício de Registro de Títulos e Documentos de Brasília (DF), em 03.06.2014 sob o nº 879288. Este Contrato foi protocolizado, registrado e microfilmado no Cartório Marcelo Ribas. 1o Ofício de Registro de Títulos e Documentos de Brasília (DF), em 11/06/2015 sob o nº 895729 Brasília-DF, 01 de Junho de 2015 BANCO DO BRASIL S.A. Diretoria de Meios de Pagamento 12

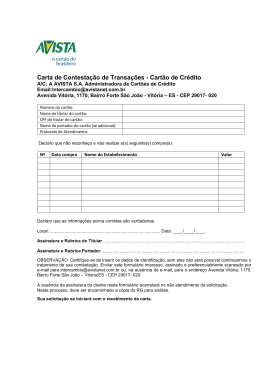

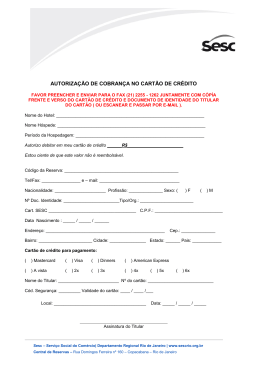

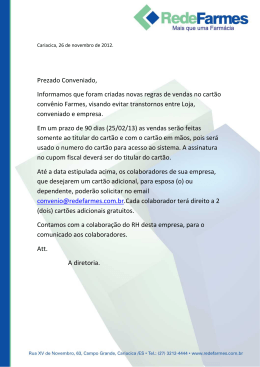

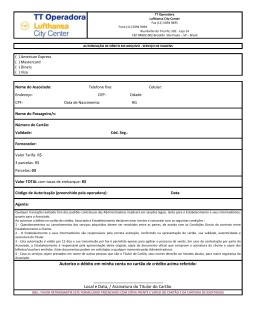

Download