_____________________________________________________________________________ Como evitar Erros Fiscais 1- ICMS – Disposições Básicas O ICMS é um imposto previsto na Constituição Federal, e, sendo esta a principal norma, deve ser observada pelos entes tributantes: União, Estados, Distrito Federal e Municípios. A CF/88, estabeleceu que esse imposto deve ser regulado por Lei Complementar. Nesta norma podemos encontrar as hipóteses de imunidade tributária, que todos os entes tributantes devem respeitar. Chamamos a imunidade, as hipóteses de “não incidência” previstas em nossa constituição, se nesta não existisse tal previsão essas operações seriam tributadas. A Lei Complementar que trouxe as normas relacionadas ao ICMS são as de nº 24/75 e 87/96 (Lei Kandir), que determinam a sua incidência (fato gerador), alíquota, base de cálculo, contribuinte, responsabilidade tributária, compensação do imposto, etc. Cada Estado, através de legislação própria discorrerá através de Lei Ordinária e Decreto, além do que já dispõe na lei complementar em questão, tratará sobre período de apuração, obrigações relativas ao imposto. Em relação aos benefícios fiscais relacionados a este imposto, a Constituição Federal, em seu artigo 150, § 6º c/c artigo 155, § 2º ,XII, “g” e o artigo 1º da Lei Complementar 24/75, dispõe que deverão ser concedidos pelos Estados mediante convenio celebrado entre os Estados e DF. 1.1 Fato Gerador Ocorre o fato gerador do ICMS nas operações: a) b) c) d) e) Circulação de mercadorias, Prestação de serviço de transporte interestadual e intermunicipal, Serviço de comunicação. Importação/exportação Entrada de material de uso e consumo ou ativo de outro Estado (diferencial de alíquotas) f) Antecipação tributária (quando o contribuinte adquire produtos de outros Estados para revenda, à critério de cada Estado). g) Fornecimento de alimentação _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 1.2 Não incidência São operações que não sofrem a tributação, pode ser, pela própria natureza do tributo, bem como em relação as imunidades previstas na Constituição Federal. Por exemplo, a exportação é uma operação não tributada tendo em vista estar prevista em nossa Constituição federal, artigo 155, X, “a”. A não incidência também pode ser caracterizada por situações que não tem relação com o ICMS, no Estado de São Paulo, está prevista no artigo 7º do Decreto 45.490/00. 1.3 Imunidade Prevista na CF/88, as hipóteses que não podem ser tributadas de impostos pelos entes políticos (União, Estados e DF). Hipóteses de imunidade de impostos: a) Operações com livros, jornais e periódicos, b) Exportação, c) Energia elétrica nas operações interestaduais do ICMS, em relação ao IPI por ser um imposto de natureza federal não caberá a tributação em nenhum hipótese. Sua classificação fiscal 2716.00.00 – NT. d) Petróleo, inclusive lubrificantes, combustíveis líquidos e gasosos dele derivados nas operações interestaduais, e imunes de IPI, tanto para operações internas como para interestaduais. e) Ouro, ativo financeiro ou instrumento cambial. f) Serviços internacionais de comunicação 1.4 Contribuinte É qualquer pessoa, física ou jurídica, que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadoria ou prestação de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior. É também contribuinte a pessoa física ou jurídica que, mesmo sem habitualidade ou intuito comercial: a) Importe mercadorias ou bens do exterior, qualquer que seja a sua finalidade. b) Seja destinatária de serviço prestado no exterior, ou cuja prestação tenha iniciado no exterior, c) Adquira em licitação mercadorias ou bens apreendidos ou abandonados. _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ Principais riscos fiscais: a) A empresa pode funcionar apenas com a sua inscrição no CNPJ? R. A falta de inscrição no cadastro de contribuintes do ICMS acarreta a multa de 70 UFESPs por mês ou fração. Artigo 85, VI, a da Lei 6374/89. b) Falta de comunicação de suspensão de atividade – multa equivalente a 70 UFESPs. c) Falta de comunicação de encerramento de atividade – multa equivalente a 5% das mercadorias existentes em estoque na data da ocorrencia do fato não comunicado, nunca inferior a 70 UFESPs. d) Falta de comunicação de mudança de endereço – multa equivalente a 3% do valor das mercadorias remetidas do antigo para o novo endereço, nunca inferior a 70 UFESPs. e) Falta de comunicação de alteração no Código de atividade econômica – multa de 70% UFESPs, se envolver falta ou atraso de recolhimento multa de 140 UFESPs. f) Falta de comunicação de alterações na Inscrição Estadual – multa de 70 UFESPs g) Falta de indicação, indicação incorreta, inexata ou incompleta, de dados cadastrais relativos à identificação do contribuinte que realize operações em ambiente virtual – multa de 1000 UFESPs. h) A Lei n. 15315/14 – DOE 18/01/2014, do Estado de São Paulo determinou que o estabelecimento que adquirir, distribuir, transportar, estocar, revender ou expor à venda quaisquer bens de consumo, gêneros alimentícios ou quaisquer outros produtos industrializados fruto de descaminho, roubo ou furto, independentemente de ficar ou não caracterizada a receptação, terá sua inscrição no Cadastro de Contribuintes cassada. A falta de regularidade da inscrição inabilita o estabelecimento a exercer sua atividade, além de outras penalidades aplicadas à pessoa dos sócios do estabelecimento penalizado, sejam eles pessoa física ou jurídica. Observa-se ainda que os estabelecimentos penalizados perderão em favor do Estado a totalidade dos créditos tributários cujo fato gerador tenha por objeto a circulação ou transporte de mercadorias que tenham sido produto das referidas operações ilegais. _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 1.5 Responsável A lei tributária atribui a obrigação do pagamento do imposto à terceiro, que não aquele que praticou o fato gerador. Exemplos: armazém geral, transportador, arrematante de mercadorias, substituto tributário em relação a mercadorias e serviços (fabricante, importador, distribuidor). 1.5.1 Cadastro de contribuinte É um banco de dados mantido na Secretaria da Fazenda, que contém informações gerais de todos os contribuintes do ICMS. Estes são obrigados a inscrever seus estabelecimentos antes de iniciarem suas atividades e a comunicar quaisquer alterações dos dados declarados para sua inscrição. 1.6 Base de cálculo A base de cálculo do ICMS, nos termos do artigo 146, III, a da CF/88, deve estar prevista em Lei Complementar. Os artigos 3 e 13 da LC 87/96 apontam qual deve ser em cada uma das situações definidas como fato gerador, a base de cálculo do imposto, identificando-a, na maioria dos casos, com o valor da operação ou com o preço do serviço. O inciso I, do § 1º do artigo 13 estabelece que compõem a base de cálculo do ICMS o montante do próprio imposto constituindo o respectivo destaque efetuado na NF, mera indicação para fins de controle. Pelo fato de o montante do imposto integrar sua própria base de cálculo é que se diz que o ICMS , ao contrário do IPI, é um imposto calculado por dentro. A base de cálculo do ICMS a ser aplicada nas vendas é o valor da operação, acrescido dos encargos cobrados do destinatário, se este for revendedor, se o adquirente for usuário final terá que ser incluída a parcela do IPI. Somente poderão ser deduzidos da base de cálculo do ICMS os descontos incondicionais. Existem outras saídas que não as de venda, são estas: a) Transferência de mercadorias entre Estabelecimentos da mesma empresa situados em Diferentes Unidades da Federação. BC. Lei Complementar 87/96. Fonte: Revista dialética nº 218 - Pag. 159 O inciso II, “a” do § 1º do artigo 13 da LC 87/96 estabelece que, na saída de mercadoria do estabelecimento do contribuinte, ainda que para outro estabelecimento do mesmo contribuinte, a base de cálculo é o valor da operação. _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ Esse conceito “valor da operação” não oferece dificuldades, quando a saída ocorre em decorrência de um negócio jurídico, de uma operação implicando a transferência jurídica da titularidade da mercadoria de um para outro sujeito, pois, nessas hipóteses, ela equivale ao preço, que representa o pressuposto de fato a incidência do ICMS. Se a transferência se dá entre estabelecimentos da mesma pessoa jurídica situados em diferentes Estados da Federação, em que ocorre a incidência do imposto como forma de atribuir a cada um deles o montante do imposto gerado pela circulação ocorrida em seu território, inexiste o critério preço, a partir do qual normalmente se estrutura o valor da operação. Para essas hipóteses, o §4º do artigo 13 prevê que a base de cálculo do imposto é: I – o valor da entrada mais recente da mercadoria, II – o custo da mercadoria produzida, assim entendida a soma do custo da matériaprima, material secundário, mão de obra e acondicionamento. III – tratando-se de mercadorias não industrializadas, o seu preço corrente no mercado atacadista do estabelecimento remetente. Como podemos observar a legislação acima referida traz base de cálculo específica para cada uma das situações de saídas, baseando-se na atividade desenvolvida pelo contribuinte remetente: I - o valor da entrada mais recente da mercadoria – aplica-se quando a atividade do remetente é mercantil; II – o custo da mercadoria produzida, assim entendida a soma do custo da matériaprima, material secundário, mão de obra e acondicionamento – aplica-se quando o estabelecimento remetente é industrial; III – tratando-se de mercadorias não industrializadas, o seu preço corrente no mercado atacadista do estabelecimento remetente - trata-se de produtos primários, a base de cálculo é o seu preço corrente no mercado atacadista do estabelecimento remetente. Por exemplo, no Estado do RS prevê ser aplicável a base de cálculo pelo custo de produção nas transferências interestaduais. (art. 13 paragrafo 4, II). b) Transferência dentro do Estado: Na legislação de alguns estados, a transferência interna da mercadoria entre estabelecimentos da mesma pessoa jurídica pode ser realizada por qualquer valor, desde que não inferior ao custo. _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ A Lei Complementar 87/96 não estabelece um conceito específico para “valor da entrada”. No entanto, a jurisprudência tem considerado que, por “valor da entrada mais recente” há de se entender que se trata do valor pelo qual o estabelecimento remetente tenha recebido, em data mais recente, mercadorias da mesma espécie da que é objeto da transferência. – que no caso da consulta, decorreu de uma operação mercantil. Segundo Hugo de Brito Machado: “evidentemente, a expressão “entrada mais recente da mercadoria” há de ser tomada em atenção aos casos nos quais em mais de uma data estejam registradas entradas de mercadoria da mesma espécie, ou em que a mercadoria que está sendo transferida tenha, ela mesma, ingressado no estabelecimento remetente em mais de uma data” Riscos fiscais: Erro na base de cálculo do ICMS pode gerar penalidade: 50%do valor do imposto por falta de pagamento por erro na determinação da base de cálculo - artigo 527, I, c do RICMS/SP. c) Doação: A legislação prevê ser fato gerador qualquer saída de mercadoria, não importando a natureza de sua operação. Portanto, as saídas de mercadorias a título de doação devem ser tributadas pelo ICMS e IPI, quando for o caso. Existem algumas operações que não são tributadas por haver previsão legal, como é o caso das isenções previstas nos artigos 9, 52, 53, 54, 56, 76, 91 e 97 do Anexo I, do RICMS/SP. Tais benefícios fiscais podem atingir apenas operações internas como interestaduais, ou apenas uma delas, portanto, ao realizar a operação deve ser observada tal circunstância. Base de Cálculo: art. 38 § 1º e 2º do RICMS/SP CFOP: 5.910/6.910. Operações beneficiadas por isenção deverá ser mencionado o dispositivo legal no campo de Informações Complementares do documento fiscal, nos termos do Art. 186 do RICMS: “ É vedado o destaque do valor do imposto quando a operação ou prestação forem beneficiadas por isenção, não-incidência, suspensão, diferimento ou, ainda, quando estiver atribuída a outra pessoa a responsabilidade pelo pagamento do imposto, devendo essa circunstância ser mencionada no documento fiscal, com indicação do dispositivo pertinente da legislação, ainda que por meio de código cuja decodificação conste no próprio documento fiscal” _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ d) Bonificação: Conceito: revestem a natureza de abatimento concedido sob a forma física de produtos. Do artigo 24, §1º item 1 da Lista da Lei 6374/89, prevê a obrigatoriedade de tributação. Tal procedimento se aplica independentemente de constarem ou não na mesma NF da operação de venda. A Decisão Normativa 4/00, veio a esclarecer quanto a tributação do ICMS nestas operações. Não podendo esta operação ser equiparada a um desconto incondicional, pois o conceito de desconto, nos termos do Vocabulário Jurídico de Plácido da Silva, é o abatimento que é feito no total de qualquer soma em dinheiro ou no valor de qualquer obrigação, para ser cumprida, pelo liquido, verificado pela subtração do desconto da qual ele se abate. Desse modo, por se tratar de abatimento em dinheiro, o conceito de desconto não se estende à forma de abatimento em mercadorias ou, vale dizer, a bonificação em mercadorias. Base de cálculo: é o valor da operação, nos termos do artigo 37 do RICMS/SP. O preço efetivamente cobrado pelo estabelecimento remetente na operação mais recente. Caso o remetente não tenha efetuado venda de mercadoria, será utilizado o preço corrente da mercadoria ou de sua similar no mercado atacadista no local da operação ou no mercado atacadista regional. Caso o remetente não efetuar vendas a outros comerciantes ou industriais ou em qualquer caso, se não houver similar, a base de cálculo será equivalente à 75% do preço de venda corrente no varejo, nos termos do artigo 38 do RICMS/sp. Natureza da operação: Bonificação CFOP 5.910/ 6.910 Destaque de ICMS e IPI (se for o caso). e) Amostra: As mercadorias que fazem parte o objeto da atividade da empresa podem ser remetidas como amostra grátis, estas serão normalmente tributadas de ICMS. No entanto, se for cumprido com o disposto no artigo 3 do Anexo I do RICMS/SP tais operações estarão amparadas pela isenção do ICMS. Manutenção do crédito: impossibilidade – artigo 67 do RICMS/SP. _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ Quanto ao IPI não existe benefício fiscal. Base de cálculo: artigo 37, I c/c 38 paragrafo 1 e 2 do RICMS/SP. Alíquota: depende da condição do destinatário (artigos 52 à 56 do RICMS/SP). Risco fiscal: Se a empresa der saída de amostra tributada e não aplicar a base de cálculo correta existe previsão de penalidade? R: Se o contribuinte utilizar base de cálculo inferior à prevista na legislação, sobre a diferença será devido o imposto – artigo 45 do RICMS/SP. Arbitramento: o valor da operação poderá ser arbitrado pela Autoridade Fiscal, nos termos do artigo 493 do RICMS/SP – A) Fundada suspeita de que os documentos fiscais não reflitam o preço real da operação, B) Declaração no documento fiscal, de valor notoriamente inferior ao preço corrente da mercadoria. C) Transporte, posse ou detenção de mercadoria desacompanhada de documento fiscal. Fund. Artigo 47 e 493 II à IV do RICMS/SP. Se a empresa der saída com isenção, mas a operação deveria ser tributada – penalidade: 50% do valor da operação. Esta multa poderá ser aplicada se houver erro na aplicação da alíquota ou na determinação de base de cálculo – artigo 527, I, c, e IV, g do RICMS/SP. f) Importação: O valor da mercadoria constante no documento de importação, expresso em moeda estrangeira será convertido em moeda nacional pela mesma taxa de cambio utilizada no calculo do Imposto de importação, somadas as despesas aduaneiras efetivamente pagas à repartição alfandegária até o momento do desembaraço das mercadorias, como por exemplo: diferença de peso, classificação fiscal e multas por infração à legislação.(art. 37, IV e IX § s 5º e 6º do RICMS/SP) _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 2- Alíquotas É o % que se aplica sobre a base de cálculo do imposto. Cada Estado define a alíquota de seus produtos. Para operações interestaduais cabe definição do Senado federal, nos termos da Resolução (22/89, 95/96 e 13/12). No RICMS/SP as alíquotas do ICMS estão previstas nos artigo 52 à 56-A do RICMS/SP. 3- Cálculo do ICMS: No preço total de uma mercadoria constam os seguintes tributos: ICMS, IPI, PIS/COFINS. O ICMS, PIS/COFINS – estão embutidos na sua base de cálculo 1. Exemplo: Valor da mercadoria sem imposto 100,00 Alíquota do ICMS 18% 100 – 18% = 82 82: 100 = 0,82 100: 0,82 = 121,95 Valor do ICMS embutido: 21,95 121,95 x 18% = 21,95. (ICMS embutido no preço da mercadoria) 2. Exemplo: Valor da mercadoria sem imposto: 100,00 Alíquota do ICMS 12% Carga tributária 8,80% Para transformar a porcentagem em índice: 8,80 : 100 = 0,088 (índice) Fórmula para se incluir o ICMS no preço: 100: 1- 0,088 = 100: 0,912 = 109,65 Valor do ICMS: 9,65 _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ Para emissão da NF Carga tributária é de 8,80% como não podemos colocar direta a alíquota de 8,80% na nota fiscal devemos fazer os seguintes cálculos: 12% ------- 100% 8,80% ------ x 12.x = 100 x 8,80 X = 880 :12 = 73,33% base de cálculo do ICMS No exemplo: 109,65 x 73,33% = 80,41 BC x 12% = 9,65. Valor do ICMS: 9,65 Valor da mercadoria: 109,65 BC do ICMS: 80,41 Alíquota do ICMS: 12% ICMS 9,65 3. Exemplo: Quando o IPI não integra a BC do ICMS Valor da mercadoria sem tributos: 100,00 Alíquota do ICMS: 18% Alíquota do PIS: 1,65% Alíquota do COFINS: 7,6% Alíquota do IPI: 10/% 100: 1 – (0,18 + 0,0165+ 0,076) = 100: 1 - 0,2725 = 100: 0,7275 = 137,46 137,46 x10% = 13,75 (IPI) Valor do produto: 137,46 BC do ICMS: 137,46 ICMS: 24,74 BC do IPI: 137,46 Valor do IPI: 13,75 Total da NF: 151,21 _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 4. Exemplo: Quando o IPI integra a BC do ICMS: Fórmula: Preço sem tributos : 1 – (% ICMS + % PIS + % COFINS) + (% ICMS X % IPI) = Valor da mercadoria: 100,00 Alíquota do ICMS: 18% Alíquota do PIS: 1,65% Alíquota do COFINS: 7,6% Alíquota do IPI: 10% 18: 100 = 0,18 (índice) 1,65: 100 = 0,0165 (índice) 7,6: 100 = 0,076 (índice) 10: 100 = 0,10 (índice) 100 dividido por 1 – (0,18 + 0,0165+ 0,076) + (0,18 x 0,10) = 1 - (0,2725 + 0,018)= 1 – (0,2905) = 0,7095 100 : 0,7095 = 140,94 BC do ICMS = . 140,09 X 10% = 14,09 140,09 + 14.09 = 155,03 5. Exemplo: Produto com redução de BC do ICMS, quando o IPI não integra a BC. Valor da mercadoria sem tributos: 100,00 Alíquota 12% BC 73,33% Carga tributária 8,80% Alíquota do PIS 1,65% Alíquota do COFINS 7,6 % Alíquota do IPI 10% _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 100: 1- ( 0,088 + 0,0165+ 0,076) = 1 - 0,1805 = 0,8195 100: 0,8195 = 122,02 122,02 x 10% = 12,20 (IPI) BC do ICMS: 122,02 X 73,33% = 89,48 89,48 x 12% = 10,74 O PIS/COFINS e IPI foram calculados sobre 122,02 Total da nota 122,02 + 12,20 (IPI) = 134,22 6. Exemplo: Produtos com redução de BC do ICMS onde o IPI integra a BC do ICMS: Fórmula: Preços sem tributos dividido por 1 – (% ICMS + % PIS + % COFINS) + (% ICMS x % IPI) Ou seja 1 – (0,088+ 0,0165+ 0,076) + (0,088 X 0,10) = 1 – (0,1805 + 0,0088) = 0,8107 100: 0,8107 = 123,35 IPI é 123,35 X 10% = 12,34 Total da NF 123,35 + 12.34 = 135,69 Só que o ICMS tem redução de base de cálculo para 73,33% 135,69 x 73,33% = 99,50 x 12% = 11.94. Os demais tributos foram calculados sobre 123,35 .... _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 4- Benefícios fiscais São operações sujeitas ao ICMS, mas que por diversos motivos, os Estados não querem cobrar imposto. Perante a legislação do ICMS, esses benefícios somente podem ser concedidos pelos Estados, mediante aprovação no CONFAZ, e todos os Estados devem estar de acordo. Exemplo: 0perações amparadas por isenção, redução de base de cálculo, crédito presumido.... No Estado de SP as isenções estão previstas no Anexo I, e as operações amparadas por redução de base de cálculo estão previstas no Anexo II do RICMS/SP. 5- Demais Institutos do ICMS a) Diferimento: de forma simples e objetiva, o diferimento é a postergação do pagamento do imposto para um dado momento, previsto na legislação, transferindo a responsabilidade do pagamento do imposto á um terceiro. Isso quer dizer que, nas operações amparadas pelo diferimento não ocorre a tributação do ICMS em algumas operações por quem deu causa ao fato gerador, mas a tributação ocorre posteriormente, para isso, a legislação nomeia um contribuinte como responsável pelo pagamento do imposto. Embora, em algumas situações determina que um não contribuinte efetue o recolhimento como responsável, como por exemplo o armazém geral em algumas situações. b) Suspensão: trata-se também de uma postergação do pagamento do imposto, só que a responsabilidade retorna para o estabelecimento original, para um dado momento também definido na legislação. Como por ex. operações de remessa e retorno de industrialização. Remessa e retorno de demonstração, dentre outras previstas na legislação. 6- IPI 6.1 Fato Gerador a) A saída da mercadoria do estabelecimento industrial ou equiparado a industrial, b) Importação 6.2 Não configura fato gerador (não incidência); Artigo 5 do RIPI/10 _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 6.3 Imunidade Prevista na constituição federal, vedação da União tributar impostos sobre as operações; 6.4 Base de cálculo O IPI é tributado de acordo com a alíquota do produto constante da TIPI – Tabela de incidência de produtos industrializados - Decreto 7660/11. Para bebidas e cigarros há previsão de outra forma de cálculo do imposto., onde o imposto é calculado com base na quantidade do produto em classe de enquadramento. Vendas das indústrias: o preço do produto, acrescido de frete, seguros e outros encargos cobrados do destinatário. (art. 190 do RIPI/10) Venda dos equiparados: valor da operação de que decorrer a saída da mercadoria. Nota: Preços diferenciados para o mesmo produto: deve-se partir de um preço de venda básico, desde que estabelecidos em tabelas fixadas segundo práticas comerciais uniformemente consideradas, nunca inferiores ao custo de fabricação, acrescidos dos custos financeiros e dos de venda, administração e publicidade, além do lucro normalmente praticado pelo vendedor – IN SRF 82/01; Diversos valores eventualmente cobrados e operações: Nota: DESCONTOS: O valor tributável é o total de que decorrer a saída do estabelecimento industrial ou equiparado a industrial, não podendo ser deduzidos do valor da operação os descontos, as diferenças ou os abatimentos, concedidos a qualquer título, ainda que incondicionalmente. art. 190, § 3º do RIPI. Frete cobrado: A base de cálculo do IPI, em se tratando de produtos nacionais, é o valor total da operação de que decorrer a saída do estabelecimento industrial ou equiparado a industrial, compreendendo o preço do produto, acrescido do valor do frete e das demais despesas acessórias cobradas ou debitadas pelo contribuinte ao comprador ou destinatário. art. 190, II, § 1º Retorno de industrialização: Na operação de retorno de industrialização de insumos novos sob encomenda de usuário final, a base de cálculo será o valor cobrado, acrescido do valor dos insumos recebidos do encomendante. Sobre essa base de cálculo será aplicada a alíquota do produto final fabricado, fixada pela TIPI, vigente na data do fato. art. 191; Parecer Normativo CST nº 378/1971) Doação: a saída de mercadorias do estabelecimento contribuinte do IPI, em doação, a base de cálculo do IPI será o preço corrente do produto ou seu similar, no mercado atacadista da praça do remetente. arts. 192 _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ Mostruário: base de cálculo do IPI na saída de mercadoria a título de mostruário deverá ser o valor praticado na operação de venda mais recente, conforme disposto no art. 190, I, "b" (produtos de procedência estrangeira) ou art. 190, II, (produtos nacionais),art. 190, I, "b" e II) Importação (artigo 190, I, ‘a” do RIPI/10) o valor de base de cálculo dos tributos aduaneiros, por ocasião do despacho de importação, acrecido destes tributos, e dos encargos cambiais efetivamente pagos pelo importador. Transferência: não poderá ser inferior ao preço corrente no mercado atacadista na praça do remetente. Não havendo este preço, no caso de produto importado, o valor que serviu de base ao imposto de importação, acrescido deste tributo, e demais elementos componentes do custo do produto, inclusive da margem de lucro normal; no caso de produto nacional, o custo de fabricação, acrescido dos custos financeiros e dos de venda, administração e publicidade, assim como de seu lucro normal e das demais parcelas que devam ser adicionadas ao valor da operação. (artigos 195 e 196 do RIPI/10). Caso o estabelecimento destinatário realize vendas exclusivamente no varejo, a nota fiscal deverá ser emitida com o destaque do IPI, não sendo possível a aplicação da suspensão. Neste caso, a base de cálculo não poderá ser inferior a 90% do preço de venda ao consumidor e ao preço corrente no mercado atacadista da praça do remetente. Em qualquer caso, para determinação da base de cálculo, deve ser considerada a média ponderada dos preços de cada produto em vigor no mês precedente ao da saída do estabelecimento remetente ou, na falta desse valor, considerar o valor correspondente ao mês imediatamente anterior àquele.arts. 9º, II, 43, X, 195, I e II, 196, caput e 407) Nota: O preço corrente do mercado atacadista da praça do remetente, quer dizer que, numa mesma cidade, ou praça comercial, o mercado atacadista de determinado produto, como um todo, deve ser considerado relativamente ao universo das vendas que se realizam naquela mesma localidade e não somente em relação àquelas vendas efetuadas por um só estabelecimento, de forma isolada.- ARTIGO 192 DO ripi/10.Assim, os preços praticados por outros estabelecimentos da mesma praça que a do interessado em encontrar o valor tributável do IPI devem ser considerados para o cálculo da média ponderada. Bonificação: também se incluem no valor tributável do imposto. Assim, o valor tributável será o preço corrente do produto, no mercado atacadista da praça do remetente. Se inexistente o preço no mercado atacadista, toma-se por base de cálculo: a) no caso de produto importado, o valor que serviu de base ao Imposto de Importação, acrescido desse tributo e demais elementos componentes do custo do produto, inclusive a margem de lucro normal; e _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ b) no caso de produto nacional, o custo de fabricação, acrescido dos custos financeiros e dos de venda, administração e publicidade, bem assim do seu lucro normal e das demais parcelas que devam ser adicionadas ao preço da operação, ainda que os produtos hajam sido recebidos de outro estabelecimento da mesma firma que os tenha industrializado. Arts.192e196 Empréstimo: Na saída do produto promovida por estabelecimento industrial ou equiparado a industrial, a título de empréstimo, o valor tributável será o preço corrente do produto no mercado atacadista da praça do remetente. Se inexistente o preço no mercado atacadista, toma-se por base de cálculo: a) no caso de produto importado, o valor que serviu de base ao Imposto de Importação, acrescido desse tributo e demais elementos componentes do custo do produto, inclusive a margem de lucro normal; e b) no caso de produto nacional, o custo de fabricação, acrescido dos custos financeiros e dos de venda, administração e publicidade, bem como do seu lucro normal e das demais parcelas que devam ser adicionadas ao preço da operação, ainda que os produtos hajam sido recebidos de outro estabelecimento da mesma firma que os tenha industrializado. Art.192 Consignação mercantil: Caso o fabricante (consignante) determine o preço de venda a ser praticado pelo consignatário, a base de cálculo será esse valor de venda estabelecido. Se o fabricante pratica na operação de remessa em consignação um valor de R$ 100,00 e determina ao consignatário que o preço de venda seja de R$ 150,00, o IPI deverá ser calculado sobre R$ 150,00. Assim, a base de cálculo não será o valor da remessa e sim aquele estabelecido para a operação de venda pelo consignatário. Em caso contrário, se o consignante tem a liberdade de revender a mercadoria pelo preço que desejar, a base de cálculo na operação de remessa em consignação será o valor praticado pelo fabricante em sua operação de venda, como regra gera. art. 190, II, §§ 1º a 4º) Risco fiscal: 1- Poderá o contribuinte ser autuado por aplicar base de cálculo superior ou inferior à devida? Poderá o contribuinte ser multado de oficio, em 75% do valor do imposto os que o destacarem indevidamente ou o destacarem em excesso sobre o valor resultante do seu cálculo. A base de cálculo da multa será o valor do imposto indevidamente destacado e não será aplicada se o responsável já tiver recolhido, ante de procedimento fiscal, a importância indevidamente destacada, provar que a infração decorreu de erro escusável, á juízo da autoridade julgadora. (arts 555 e 569 § 1º, IV § 3º). _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 2 - O Fisco pode arbitrar o valor da operação nas vendas de mercadorias abaixo do preço? Em regra a base de calculo é o valor da operação, sem que os descontos sejam deduzidos da base de cálculo do IPI. O contribuinte poderá ter o valor tributavel arbitrado nos termos dos artigos 190, II, § 3º, 197 a 199 do RIPI/10. 3 - O Fisco pode arbitrar e cobrar a diferença do contribuinte que emite nota fiscal com valor de base de cálculo inferior ao estabelecido na legislação? Sim, caso apure incorreções, exigindo a diferença do IPI. Caso a operação não implique em ônus para o adquirente por ser gratuita a operação o valor da base de calculo será o preço corrente do produto ou seu similar, no mercado atacadista da praça do remetente, observados os artigos 195, 196 e 555do RIPI/10. 7- Alíquotas TIPI – Decreto 7660/11. Valores fixados em reais – artigo 200 RIPI/10. 8- Classificação fiscal de produtos Para se determinar a alíquota se faz necessário classificar o produto na TIPI. Para tanto, deve ser indicada pessoas com condições técnicas para avaliação da correta classificação fiscal. Caso haja dúvida, o contribuinte poderá confirmar sua classificação fiscal junto a Receita federal mediante consulta, observando o disposto na IN.613/06. Sortidos – Regra PN 41/80. 9- Benefícios fiscais: Por ser um imposto de competência da União, os benefícios fiscais são estabelecidos por lei, tendo entre outros objetivos estimular setores da Economia. _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 10- Suspensão A legislação do IPI, diferentemente da legislação do ICMS somente utiliza o termo suspensão para ambos os casos, independentemente de ocorrer a transferência da responsabilidade pelo pagamento do imposto a um terceiro ou ao próprio remetente. Em ambos os casos ocorre a suspensão do pagamento do imposto para que ocorra em momento futuro definido na legislação. Como por exemplo a venda de partes e peças de veículos do fabricante para a montadora de veículos. Neste caso, os fornecedores não destacam o iPI na nota de venda das peças, sendo esse imposto pago, somente nas saídas dos veículos produzidos pelas montadoras. 11- Principais ocorrências na emissão de documentos fiscais: No dia a dia das empresas ocorrem várias situações que podem gerar prejuízos fiscais para a empresa. Primeiramente devemos enfatizar a necessidade do emitente da NF a) Inobservância dos dados cadastrais do destinatário: Riscos Fiscais: Poderá o emissor do documento ser autuado com base no artigo 527, IV, b do RICMS/SP – emissão de documento fiscal que consignar declaração falsa quanto ao estabelecimento de destino das mercadorias- multa equivalente a 30% do valor da operação. b) Inobservância da destinação a ser dada ao produto: Riscos fiscais: Poderá o contribuinte do ICMS e do IPI incorrer em erro quanto a base de cálculo do ICMS, pois o que define a base de cálculo do ICMS é a destinação a ser dada ao produto. Como ex. podemos citar o artigo 527, I, c, do RICMS/SP – falta de pagamento do imposto no caso de emissão de documento fiscal com base de cálculo indevida, desde que o documento tenha sido escriturado regularmente – multa equivalente a 50% do valor do imposto. c) Inobservância do prazo de saída da mercadoria Riscos fiscais: Neste caso, dependendo do lapso de tempo o Fisco pode considerar que houve a reutilização do documento fiscal, incidindo na multa prevista no Artigo 527, IV, f, do RICMS/SP. d) Emissão de nota fiscal de operação tributada como não tributada: Riscos fiscais: Multa de 30% do valor da operação, indicado no documento fiscal, quando o valor do imposto destacado indevidamente no documento fiscal, tiver sido lançado para pagamento no livro fiscal a multa será de 1% do valor da operação. _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ e) Emissão de nota fiscal em operação não tributada como tributada Riscos fiscais: Destaque de valor de imposto em documento referente a operação não sujeita ao pagamento do tributo, multa de 30% do valor da operação, nos termos do artigo 527, IV, g do RICMS/sp. Quando o imposto tiver sido lançado para pagamento no livro próprio a multa será de 1% do valor da operação. f) Emissão de nota fiscal com imposto destacado à menor Risco fiscal: Poderá ser aplicada a multa por falta de pagamento do imposto, desde que o documento tenha sido emitido e escriturado regularmente – 50% do valor do imposto, nos termos do Artigo 527, I, c do RICMS/SP. g) Transportar mercadorias sem nota fiscal Risco fiscal: Multa de 50% do valor da operação, aplicável ao contribuinte que tiver efetuado a entrega ou recebimento, 20% para o transportador e se o transportador for o remetente ou destinatário a multa será de 70% do valor da operação – artigo 527, III, a) do RICMS/SP. Além da multa todo aquele que contribuir com a falta de recolhimento do ICMS é responsável- Art. 11, I, c, XII do RICMS/SP. h) Pode a mercadoria ser entregue em local diverso do destinatário que consta no documento fiscal? Risco fiscal: Não, inclusive o transportador é responsável solidário, nos termos do artigo 11, II, d da Lei 6374/89. A multa para o emitente da NF é de 40% do valor da operação, para quem emitiu a NF e p/quem recebeu. 20% ao transportador, e se o transportador for o próprio remetente/destinatário a multa passa p/ 60% do valor da operação. Artigo 527, III, b do RICMS/SP. i) Emissão de documento fiscal com inobservância de requisito regulamentar – multa de 1% do valor da operação; j) Prazo para circular com a mercadoria depois de emitida a NF: - Se o Fisco verificar que houve um lapso de tempo superior o considerado normal para a entrega da mercadoria, o Fisco poderá presumir que a nota fiscal foi reutilizada. – multa de 100% do valor da operação indicado no documento – artigo 527, IV, ‘f” do RICMS/SP. k) Posso emitir Nota fiscal de reajuste de preço à qualquer momento? Não, o prazo é de 3 dias contados da data em que se efetivar o reajustamento de preço da nota fiscal de saída. Artigo 182, I, § 1º do RICMS/SP. _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ l) Posso emitir nota fiscal sem dar saída da mercadoria? Não, multa de 30% do valor indicado no documento. m) Emissão de documento falso – multa de 100% do valor indicado no documento. n) Documento com valor inferior ao da real operação - multa de 100% do valor da diferença entre o valor real da operação e a declarada no documento. o) A empresa que efetuar o retorno de mercadoria para estabelecimento diverso do remetente poderá sofrer alguma penalidade? Sim, caso o remetente não efetue a nota fiscal para o local de entrega – multa de 20% do valor da mercadoria remetida, aplicável ao depositário. p) Posso emitir nota fiscal com numeração em duplicidade? Não, multade 100% do total da operação. q) Falta de solicitação de cancelamento no prazo legal – - falta de solicitação de cancelamento - multa de 10% do valor da operação, nunca inferior a 15 UFESPs. Pedido após o transcurso do prazo legal multa de 1% do valor da operação, nunca inferior a 6 UFESPS por documento. r) Emissão de documento fiscal com informações divergentes das contidas no documento eletrônico - multa de 20 UFESPS por documento. s) Emissão de documento com tributação de operação não tributada – multa de 30% do valor da operação, quando o imposto tiver sido lançando no livro fiscal a multa passa para 1%. t) Falta de escrituração de documento fiscal de mercadoria que não teve sua saída tributada – multa de 5% do valor da operação, 12- Procedimentos que podem gerar autuação fiscal aos adquirentes de mercadorias: a) Créditos lançados indevidamente – multa de 100% do valor do crédito. b) Falta de escrituração de documentos – multa de 10% do valor da operação _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ 13. Fiscalização Em alguns casos o Fisco pode configurar como sonegação fiscal ou fraude, dentre outros enquadramentos: Sonegação Fiscal: toda ação ou omissão dolosa tendente a impedir ou retardar, total ou parcialmente, o conhecimento das autoridades fiscais: da ocorrência do fato gerador da obrigação principal, sua natureza ou suas circunstâncias materiais; das condições pessoais do contribuinte suscetíveis de afetar a obrigação principal ou o crédito tributário correspondente. Fraude: Toda ação ou omissão dolosa tendente a impedir ou retardar, total ou parcialmente, o conhecimento das autoridades fiscais: da ocorrência do fato gerador da obrigação principal, a excluir ou modificar suas características essenciais, de modo a reduzir o montante do imposto devido, a evitar ou diferir seu pagamento. Conluio: o ajuste doloso entre duas ou mais pessoas naturais ou jurídicas visando a qualquer dos efeitos referidos nos itens anteriores. Fonte: Perguntas e Respostas da SEFAZ/DF do DF – Agosto 2013. Redução de Multas: O Artigo 527-A assim prevê - A multa aplicada nos termos do artigo 527 poderá ser reduzida ou relevada por órgão julgador administrativo, desde que a infração tenha sido praticada sem dolo, fraude ou simulação, e não implique falta de pagamento do imposto. (...) § 2º - Não poderão ser relevadas, na reincidência, as penalidades previstas na alínea "a" do inciso VII e na alínea "x" do inciso VIII do artigo 527. § “3º - Para aplicação deste artigo, serão levados em consideração, também, o porte econômico e os antecedentes fiscais do contribuinte.” A redução ou elevação depende de alguns requisitos, quais sejam: - A infração não ter sido praticada com dolo, fraude ou simulação; - Se tratar de infração que exige tão-somente multa, ou seja, que não envolva cobrança de imposto propriamente dito. - A empresa não possuir um quadro elevado de antecedentes em infrações fiscais; _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013 _____________________________________________________________________________ - Não ser o caso de reincidência na infração pela falta de entrega ou atraso na entrega de guia de informação (GIA) ou pelo não fornecimento de informação em meio magnético ou sua entrega em condições que impossibilitem a leitura e tratamento e/ou com dados incompletos ou não relacionados às operações ou prestações do período"; - Não ser o caso de reincidência na infração pelo não fornecimento de informação em meio magnético ou sua entrega em condições que impossibilitem a leitura e tratamento, com dados incompletos ou não relacionados às operações ou prestações do período. O art. 527-A tem como objetivo evitar a penalidades excessivas de infrações que não acarretam prejuízos ao erário, uma vez que não se tratam de exigência de imposto, mas apenas de descumprimento de obrigações acessórias. O dispositivo visa, portanto, estimular o cumprimento a contento de obrigações tributárias formais por parte do contribuinte, desestimulando, por via de conseqüência, o acontecimento de meros erros formais. Porém, em se tratando de mera formalidade e que não implique em falta de recolhimento de tributo, temos que a penalização acaba por se traduzir em um exagero por parte do Estado, eis que em valor significativo e desproporcional infração. Conforme apurado pela análise de precedentes daquele Eg. Tribunal, a relevação prevista no supramencionado art. 527-A vem sendo aplicada em diversos julgamentos de autos de infração estaduais, porém remanescem alguns pontos polêmicos e até mesmo contraditórios entre os posicionamentos dos juízes do Tribunal de Impostos e Taxas de São Paulo (TIT/SP). Fonte: http://jus.com.br/artigos/18924/consideracoes-‐sobre-‐a-‐possibilidade-‐de-‐relevacao-‐e-‐ ou-‐reducao-‐de-‐multas-‐em-‐sede-‐de-‐julgamento-‐administrativo-‐no-‐tribunal-‐de-‐impostos-‐e-‐ taxas-‐de-‐sao-‐paulo#ixzz2r8g7Zix1 Adriana Manni Peres Especialista Tributária Colaboradora Célula Quattro Fev/2014 _____________________________________________________________________________ www.celulaquattro.com -‐ tel.: (11) 3448-‐3013

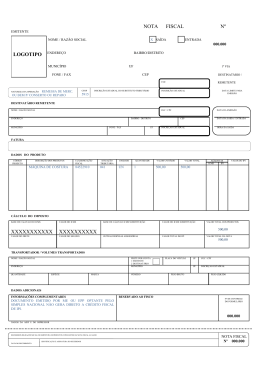

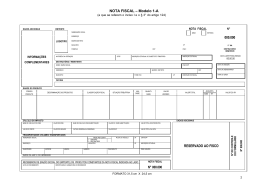

Download