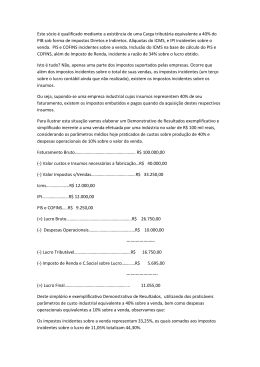

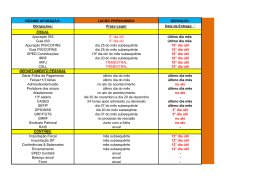

T R I B U TÁ R I O 26/01/2015 Alteração no conceito de Receita Bruta - ICMS/ISS na Base de Cálculo do PIS e da COFINS - Lei nº 12.973/14 Com o advento da Medida Provisória nº 627/13, convertida na Lei nº 12.973/14, alterou-se a redação da norma que previa o conceito de receita bruta. A estrutura legislativa anterior não dispunha que a receita bruta era incrementada pelos tributos incidentes sobre a venda. Tal conclusão emergia do conceito de receita líquida, também contemplado na legislação, o qual previa expressamente a exclusão de ditos encargos tributários. A nova legislação, por sua vez, tornou explícita dita inclusão, passando a contemplar em lei “os tributos sobre ela incidentes” (artigo 12, § 5º, do Decreto-Lei nº 1.598/77, incluído pela Lei nº 12.973/14). Segundo dispõe o artigo 119 da aludida lei, tais alterações passam a produzir efeitos a partir da competência de janeiro deste ano, com exceção daqueles contribuintes que optaram pela antecipação dos efeitos da lei nos termos previstos em seu artigo 75, para os quais essa mudança já está produzindo efeitos desde janeiro de 2014. Assim, se antes o entendimento exarado pelas Autoridades Fiscais para incluir o ICMS e também o ISS na base das contribuições incidentes sobre a receita poderia se pautar no conceito de receita líquida (receita bruta diminuída das vendas canceladas, dos descontos concedidos incondicionalmente e dos impostos incidentes sobre vendas), que expressamente excluía os impostos incidentes sobre vendas do conceito de receita bruta, agora parte-se de previsão expressa em lei. Este memorando, elaborado exclusivamente para os clientes deste escritório, tem por finalidade informar as principais mudanças e notícias de interesse no campo do Direito. Surgindo dúvidas, os advogados estarão à inteira disposição para esclarecimentos adicionais. É vedada a reprodução, divulgação ou distribuição, parcial ou total, do conteúdo desse memorando sem o prévio consentimento do Mattos Filho. Histórico recente de discussões tributárias em que os contribuintes se sagraram vencedores indica que as Autoridades Fiscais se escoram em alterações legislativas pontuais com vistas a defender a limitação no tempo da coisa julgada. Assim procederam, exemplificativamente, em desrespeito às coisas julgadas que afastam a exigência da CSLL, de PIS/COFINS sobre as receitas financeiras das instituições financeiras e entidades equiparadas e do PIS devido pelas instituições financeiras e entidades equiparadas no período correspondente à retroatividade e à anterioridade das Emendas Constitucionais nos 10/96 e 17/97. Em vista disso, vislumbra-se a real possibilidade de as Autoridades se valerem dessa alteração legislativa com vistas a buscar a limitação do escopo das ações em curso até o marco inicial da produção de efeitos da Lei nº 12.973/14 (janeiro de 2015, em regra, conforme mencionado acima). E, se levado a efeito, referido entendimento pode repercutir sobre as causas já ajuizadas pelos contribuintes, relacionadas à exclusão do ICMS e do ISS da base de cálculo da COFINS e da Contribuição ao PIS. Nessa linha, mesmo para aqueles que estejam fruindo de decisão que afasta a exigência do montante controvertido, poderá haver, em relação as competências posteriores à produção de efeitos da nova lei, (i) eventual negativa à emissão de certidão de regularidade fiscal por se considerar que o valor consignado em DCTF como “suspenso” não estaria albergado pela decisão judicial; e (ii) o ajuizamento de execuções fiscais a fim de exigir os aludidos montantes. Para os que estão promovendo depósitos, (iii) pode haver a desconsideração desses montantes sob o argumento de que o litígio não abrange mais os períodos posteriores ao advento da Lei nº 12.973/14. Ao final da ação, para os contribuintes que buscarem a restituição de indébito, essa exegese poderá implicar (iv) apuração do crédito para os recolhimentos em excesso promovidos somente até o advento da alteração legislativa, bem como (v) o indeferimento de pedidos de habilitação de crédito relativo aos valores correspondentes a esse período e a consequente não homologação de declarações de compensação dos valores a título do ICMS e do ISS anteriormente incidentes nas bases de cálculo das contribuições nesta mesma extensão. Por essas razões, para que se tenha segurança quanto ao afastamento do ICMS e do ISS da base de cálculo do PIS e da COFINS a partir da produção de efeitos de tal alteração legislativa, recomendamos o ajuizamento de novas demandas judiciais, voltadas especificamente a combater esse novo panorama legislativo. Este memorando, elaborado exclusivamente para os clientes deste escritório, tem por finalidade informar as principais mudanças e notícias de interesse no campo do Direito. Surgindo dúvidas, os advogados estarão à inteira disposição para esclarecimentos adicionais. É vedada a reprodução, divulgação ou distribuição, parcial ou total, do conteúdo desse memorando sem o prévio consentimento do Mattos Filho. Entendemos, para tanto, que remanescem íntegros e igualmente consistentes os argumentos antes invocados com vistas a afastar a inclusão do ISS e do ICMS na base de cálculo do PIS/COFINS, notadamente (i) o fato de o ISS e o ICMS não consistirem receita da pessoa jurídica, mas, sim, dos Municípios e Estados; e (ii) a ofensa ao Princípio da Capacidade Contributiva que deriva da exigência dos tributos sobre base de cálculo diversa da autorizada pelo texto constitucional. Permanecemos à disposição para quaisquer outros esclarecimentos que se fizerem necessários. Advogados da prática Tributária Este memorando, elaborado exclusivamente para os clientes deste escritório, tem por finalidade informar as principais mudanças e notícias de interesse no campo do Direito. Surgindo dúvidas, os advogados estarão à inteira disposição para esclarecimentos adicionais. É vedada a reprodução, divulgação ou distribuição, parcial ou total, do conteúdo desse memorando sem o prévio consentimento do Mattos Filho.

Baixar