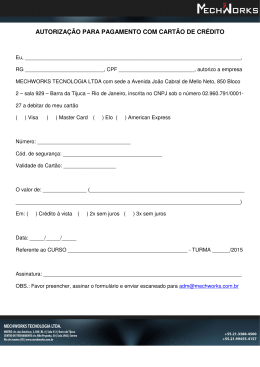

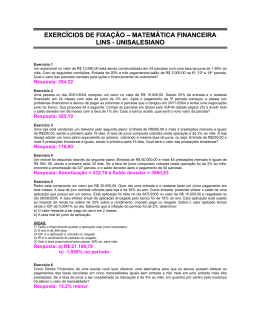

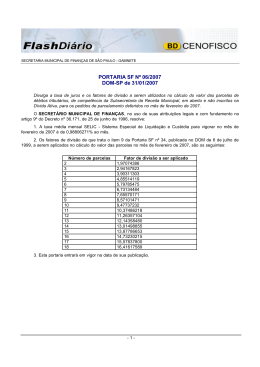

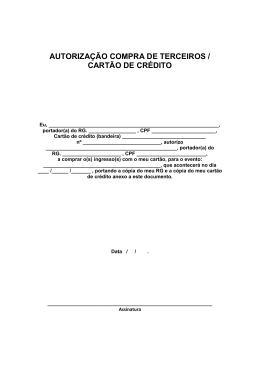

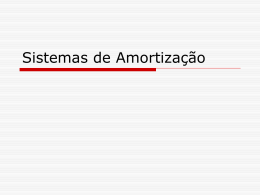

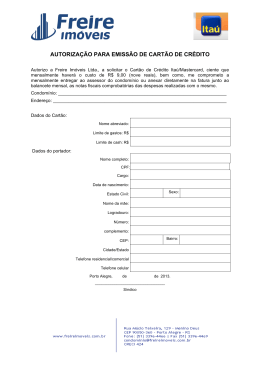

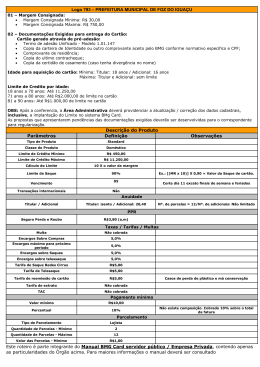

FACULDADE ESTADUAL DE FILOSOFIA CIÊNCIAS E LETRAS DE UNIÃO DA VITÓRIA COLEGIADO DE MATEMÁTICA CAMILA CARLA CADORIN MATEMÁTICA FINANCEIRA: UMA PROPOSTA DE ENSINO UNIÃO DA VITÓRIA 2013 CAMILA CARLA CADORIN MATEMÁTICA FINANCEIRA: UMA PROPOSTA DE ENSINO Trabalho de Conclusão de Curso apresentado como requisito para a conclusão do curso de Licenciatura em Matemática da Faculdade Estadual de Filosofia Ciências e Letras de União da Vitória – campus UNESPAR, para obtenção do Grau de Licenciada em Matemática. Orientador: Prof. Dr. Simão Nicolau Stelmastchuk UNIÃO DA VITÓRIA 2013 AGRADECIMENTOS Agradeço primeiramente a Deus, pelo dom da vida e por ter me dado força para continuar nessa jornada. Aos meus pais, Roseli e Arlindo, pela compreensão e incondicional apoio em mais esta etapa de minha vida. Ao meu namorado Ageu, por estar presente em todos os anos da minha graduação, me ajudando e se mostrando atencioso e compreensivo em todos os momentos. A minha melhor amiga, Janaína que em todos os anos da nossa amizade sempre me incentiva a ir mais longe. Ao meu orientador, Prof. Simão, pela dedicação e paciência em ajudar ao longo de todo este processo, contribuindo com seus conhecimentos e sugestões. Aos professores do Colegiado pelos ensinamentos e ajuda, não só para a elaboração deste trabalho, mas durante toda a graduação. A minha colega e amiga Miliani Seledes, pelo companheirismo e amizade, não só na realização deste trabalho, mas durante toda a graduação. A todos os colegas e amigos que direta ou indiretamente contribuíram para a realização deste trabalho. Um investimento em conhecimento sempre paga o melhor juro. (Benjamin Franklin) . RESUMO Atualmente somos induzidos pelos anúncios a consumirmos cada vez mais, tudo facilitado pelo crédito fácil e parcelamentos. O que na maioria das vezes não é dado ênfase são os juros por trás das operações financeiras, os quais podem levar o indivíduo ao endividamento, como é o caso dos cartões de crédito. Outro grande problema que atinge os brasileiros é a falta de organização financeiras sendo um dos fatores a falha ou inexistência de uma educação financeira voltada para o controle dos gastos e o estímulo ao poupar para possíveis imprevistos. O presente trabalho versará sobre a importância da Matemática Financeira no Ensino Médio trazendo uma proposta de ensino que utiliza o software Br. Office Calc e que visa despertar o senso crítico dos alunos em relação às suas finanças pessoais. Palavras-chave: Matemática Financeira, Br. Office Calc, Educação Financeira. LISTA DE ILUSTRAÇÃO Imagem 3.1 – Valor Presente ...................................................................... 21 Imagem 3.2 – Comparação juros simples e composto ................................ 23 Imagem 5.1 – Anúncio smartphone Sansung Pocket ................................. 31 Imagem 5.2 – Anúncio tênis Nike Air Max 2011 ........................................... 35 Imagem 5.3 – Visualização do 1º passo para construção da tabela Price ... 41 Imagem 5.4 – Visualização do 2º passo para construção da tabela Price ... 41 Imagem 5.5 – Visualização do 3º passo para construção da tabela Price ... 42 Imagem 5.6 – Visualização do 4º passo para construção da tabela Price ... 43 Imagem 5.7 – Visualização do 5º passo para construção da tabela Price ... 44 Imagem 5.8 – Visualização do 6º passo para construção da tabela Price ... 45 Imagem 5.9 – Visualização do 7º passo para construção da tabela Price ... 45 Imagem 5.10 – Visualização do 8º passo para construção da tabela Price..51 Imagem 5.11 – Anúncio tablet Samsung ..................................................... 53 Imagem 5.12 – Visualização do 1º passo para construção da tabela juros de cartão de crédito......................................................................................55 Imagem 5.13 – Visualização do 2º passo para construção da tabela juros cartão de crédito....................................................................................56 LISTA DE QUADROS QUADRO 3.1 - Comparação entre os dois regimes de capitalização........... 23 QUADRO 5.1 – Juros simples ...................................................................... 34 QUADRO 5.2 – Juros compostos ................................................................. 39 QUADRO 5.3 - Financiamento tabela Price ................................................. 46 QUADRO 5.4 - Demonstrativo pagamento mínimo do cartão de crédito...... 56 QUADRO 5.5 – Orçamento I ........................................................................ 58 QUADRO 5.6 – Orçamento II ....................................................................... 58 SUMÁRIO 1 INTRODUÇÃO............................................................................................. 9 2 EDUCAÇÃO FINANCEIRA ....................................................................... 11 2.1 A INADIMPLÊNCIA E ENDIVIDAMENTO NO BRASIL .......................... 13 2.2 CARTÃO DE CRÉDITO – ORIGEM E CARACTERÍSTICAS ................. 16 3 MATEMÁTICA FINANCEIRA .................................................................... 19 3.1 CONCEITOS INICIAIS DA MATEMÁTICA FINANCEIRA ...................... 19 3.1.1 Agente Econômico............................................................................... 20 3.1.2 Capital ................................................................................................. 20 3.1.3 Operação Financeira ........................................................................... 20 3.1.4 Montante .............................................................................................. 20 3.1.5 Valor Presente ..................................................................................... 20 3.1.6 Valor Futuro ......................................................................................... 21 3.1.7 Fluxo de caixa...................................................................................... 21 3.1.8 Juros .................................................................................................... 21 3.1.9 Taxa de Juros ...................................................................................... 24 3.2 SISTEMAS DE AMORTIZAÇÃO ............................................................ 25 3.2.1 Sistema Francês de Amortização (Tabela Price)................................. 25 3.2.2 Sistema de Amortização Constante (SAC) .......................................... 26 4 TECNOLOGIAS DE INFORMAÇÃO E COMUNICAÇÃO ......................... 27 4.1 TECNOLOGIAS DE INFORMAÇÃO E COMUNICAÇÃO E A MATEMÁTICA...... ..................................................................................................... 28 4.2.2 Software Br. Office Calc ...................................................................... 29 5 UMA PROPOSTA DE USO DO SOFTWARE BR OFICCE E TAREFAS INVESTIGATIVAS PARA O ENSINO DE MATEMÁTICA FINANCEIRA ................. 31 5.1 TAREFA I – JUROS SIMPLES ............................................................... 31 5.1.1 Tarefa 1. .............................................................................................. 31 5.2 TAREFA II – JUROS COMPOSTOS ...................................................... 35 5.2.1 Tarefa 1. .............................................................................................. 35 5.3 TAREFA III – ESTUDOS DE JUROS E AMORTIZAÇÃO A PARTIR DE UM FINANCIAMENTO DE CARRO UTILIZANDO O PROGRAMA BR.OFFICE CALC................... ...................................................................................................... 39 5.3.1 Tarefa 1 ............................................................................................... 46 5.4 TAREFA IV- JUROS DE CARTÃO DE CRÉDITO ................................. 52 5.4.1 Tarefa 1. .............................................................................................. 52 5.5 TAREFA V – ORÇAMENTO PESSOAL ................................................. 57 5.5.1 Tarefa 1 ............................................................................................... 57 5.5.2 Tarefa 2 ............................................................................................... 59 6 CONSIDERAÇÕES FINAIS ...................................................................... 61 REFERÊNCIAS ............................................................................................ 62 1 INTRODUÇÃO Os conceitos de Matemática Financeira podem ser encontrados desde as primeiras civilizações, que os utilizavam para cobrar empréstimos, em que bens eram pagos como uma forma de juros. Embora sua importância venha aumentando nos últimos anos, devido ao consumismo desenfreado, ela ainda não ocupa um espaço de destaque no currículo do Ensino Médio. Com a facilidade de se obter o crédito, fortemente destacado pela mídia, é comum vermos consumidores comprando sem analisar a taxa de juros oferecida ou comparando qual a melhor maneira de obter o produto. Entender a Matemática Financeira é uma questão de cidadania, pois à medida que o cidadão tem capacidade de analisar situações financeiras, ele tem mais condições de cobrar por seus direitos em relação à operações financeiras. E essa não é a realidade que vivem os alunos, pois em muitos casos, moram com seus pais que tomam decisões sobre operações financeiras sem observar dados que se encontram escondidos por traz de anúncios de crédito fácil e compras sem entrada. Já vemos marcas dessa realidade nos jovens, que cegos pelo desejo de comprar um carro, por exemplo, assim que conseguem o primeiro emprego já adquire o bem através de financiamento em parcelas a “perder-se de vista”, podendo gerar uma ilusão de poder. E nesse sentido a democratização do saber financeiro é de suma importância para que se inicie uma ação transformadora na sociedade a fim de mudar essa realidade, criando um alerta quanto ao uso do dinheiro. Quando trabalhamos a Matemática Financeira estamos trazendo os problemas do cotidiano para a sala de aula, e isso poderá estimular os alunos para o tema. Segundo Pelizzari et al, (2002, p.38) “aprendizagem é muito mais significativa à medida que o novo conteúdo é incorporado às estruturas de conhecimento de um aluno e adquire significado para ele a partir da relação com seu conhecimento prévio”. Logo, o aluno ao ver que o conteúdo está fortemente ligado ao seu dia-adia, quando vai ao mercado, às lojas, ou mesmo quando vê ou escuta um anúncio, 10 ele se interessará mais pelo assunto Matemática, pois verá que a mesma irá lhe auxiliar a entender o mundo em que vive. Visto a importância da integração da Educação Financeira na formação dos alunos propõe-se neste trabalho tarefas voltadas para o endividamento e a inadimplência, que poderão auxiliar os alunos na percepção da importância do controle financeiro. Despertando assim, uma outra forma de ver e agir neste mundo consumista, instigando o pensamento crítico, para que possam analisar criticamente as ofertas e condições de pagamento. Com isso serão capazes de perceber os abusos do poder econômico ao aplicar juros altos na venda a prazo e em empréstimos, por exemplo. O trabalho está dividido em três momentos principais, no primeiro há uma abordagem geral sobre a educação financeira e o endividamento no Brasil. Em seguida trago os conceitos de Matemática Financeira utilizados na proposta de Ensino, a qual aparece num terceiro momento apresentando atividades que buscam despertar a conscientização financeira dos alunos. 2 EDUCAÇÃO FINANCEIRA Estamos na era da informática e da comunicação, onde a informação está disponível a praticamente todos, independente da situação financeira ou da faixa etária. Mas nem todos utilizam de toda essa gama de informações disponíveis. É o que ocorre com a Matemática Financeira cujo conhecimento é de suma importância para a tomada de decisões no campo das finanças pessoais. Mas apesar de toda essa facilidade na obtenção de informações, o que vemos atualmente está contrapondo-se a isso. Pessoas compram sem calcular o valor a prazo das operações financeiras, sem se questionar se é viável pagar a mais por um produto apenas pelo fato de obtê-lo no momento. Será que todos analisam criticamente as condições de pagamento antes de realizar a compra? Ou será que a única análise feita é se as prestações cabem em seu bolso? Realmente a falta de informações fazem com que as pessoas caiam no desejo que o consumismo causa e por conseguinte caem em dívidas e prestações a “perder-se de vista”. Com base nesta realidade uma ação transformadora deve ser iniciada e a escola é o lugar onde essa transformação deve iniciar. Segundo as Diretrizes Curriculares da Educação Básica, (2008, p. 61): É importante que o aluno do Ensino Médio compreenda a Matemática Financeira aplicada aos diversos ramos da atividade humana e sua influência nas decisões de ordem pessoal e social. Tal importância relaciona-se o trato com dívidas, com crediários à interpretação de descontos, à compreensão dos reajustes salariais, à escolha de aplicações financeiras, entre outras. Portanto, trazer para a sala de aula situações como o financiamento de uma carro, a compra no crediário de uma geladeira, são maneiras de contextualizar o ensino da Matemática. Utilizando a Matemática Financeira nesta perspectiva além dos alunos compreenderem os conceitos transmitidos pelo professor eles poderão apreciar esta ciência que por muitos é detestada, pois verão que a Matemática vai muito além que repetir exercícios. Segundo Dante (1995, apud POSSIEDE JUNIOR e JOUCOSKI, s.d., p. 6) com relação à Matemática: 12 [...] em geral os alunos, logo nos primeiros contatos com essa ciência, começam a detestá-la ou tornam-se indiferentes a ela. Isso pode ser atribuído ao exagero no treino de algoritmos e regras desvinculados de situações reais, além do pouco envolvimento do aluno com aplicações da Matemática que exijam o raciocínio e o modo de pensar matemático para resolvê-las. A oportunidade de usar os conceitos matemáticos no seu dia-adia favorece o desenvolvimento de uma atitude positiva do aluno em relação à Matemática. Mas os conteúdos da Matemática Financeira trabalhados hoje nas escolas (quando se trabalha) geralmente não são transferidos para situações reais, são feitas contas e mais contas sem uma análise significativa dos resultados. Faz-se necessário trazermos as situações de operações financeiras que os alunos se deparam diariamente para serem trabalhadas em sala de aula. Com isso além de calcular juros, parcelas e montante deve-se estimular a análise crítica dessas situações. Segundo Moreira (s.d): Um cidadão que receba orientação e formação financeira, terá mecanismos suficientes para não cair no consumo excessivo, não ficará preso na teia dos juros exorbitantes, podendo preparar melhor seu consumo e planejar seu futuro de forma consciente e responsável. Dessa forma, a Educação Financeira deve ser inserida no currículo dos alunos, de forma que esta conscientização comece antes de eles entrarem no mercado, lembrando que essas pessoas influenciarão na economia do país, o que acarretará uma mudança neste ciclo vicioso de consumismo que a estabilidade da economia brasileira proporcionou a todos nós. De acordo com Rogoginski, et al (2009, p. 21): Educação Financeira nas Escolas, pode-se, a médio e longo prazo, formar cidadãos conscientes do valor do dinheiro, que possam comprar conscientemente, que saibam analisar qual o melhor investimento, calcular taxas de juros e, principalmente, disseminar esses conhecimentos aos seus filhos e assim sucessivamente, contribuindo para a economia como um todo. A Educação Financeira vem a instruir, orientar, definir limites e selecionar necessidades em nossos jovens, para que consigam futuramente ter um planejamento financeiro adequado aos seus rendimentos. 13 2.1 A INADIMPLÊNCIA E ENDIVIDAMENTO NO BRASIL A inadimplência e o endividamento são problemas que afetam boa fatia dos brasileiros. Segundo a New Cred (2013), empresa que trabalha com reabilitação de crédito, a falta de planejamento do orçamento doméstico e o desemprego são os principais motivos da inadimplência. Agregado a esses fatores podemos citar a facilidade em compras e para obtenção de crédito. Inadimplência significa o não cumprimento de algo. Ela ocorre quando o consumidor se compromete a fazer o pagamento de algum produto em uma determinada data, porém não consegue realizar dentro do prazo. Devido a isso a credora irá efetuar cobranças e o consumidor pode ter seu nome incluído na lista de devedores de alguns órgãos, como Serasa e o SPC. É importante destacar a diferença entre inadimplência e dívidas, pois a última engloba os consumidores inadimplentes, porém nesse grupo estão também os consumidores que já se comprometeram com um valor a ser pago, em parcelamentos, por exemplo. Segundo estudo do SPC (Serviço de Proteção ao Crédito) do ano de 2013, 41% dos brasileiros já tiveram seu nome “sujo”. Os consumidores de baixa renda são os mais sujeitos à inadimplência e os principais motivos são a falta de planejamento financeiro e a dificuldade de avaliar o quanto efetivamente pagam quando fazem compras parceladas. Após estudos dos dados apontados pelo Indicador Serasa Experian de Educação Financeira do Consumidor (trabalha em uma escala de 0 a 10, quanto maior o índice, maior o nível de Educação Financeira), concluiu-se após pesquisa realizada no mês de maio de 2013, que os consumidores que recebem um salário mínimo ou acima de dez salários mínimos empatam no quesito comportamento financeiro. Porém, nos quesitos conhecimento e atitude a nota é maior na medida em que se avança nas escalas de rendimentos. Nessa pesquisa a média para os brasileiros foi 6,0. A situação é ainda mais complicada com os cartões de crédito. Segundo a pesquisa, 64% das famílias com renda até R$ 3.835,00 possuem de um a quatro cartões de crédito, sendo que nas famílias com renda acima desse valor o percentual é de 77%. Ou seja, pode-se perceber que famílias com diferente poder aquisitivo tem o mesmo acesso ao uso de cartões, os quais atualmente praticam os juros mais altos. Além do mais, nas famílias do primeiro caso, constatou-se que 52% afirmam não fazer planejamento financeiro algum, nem pessoal e nem familiar. 14 Segundo a pesquisa “perfil do Inadimplente” elaborada com dados de janeiro e fevereiro de 2013 colhidos pela TeleCheque, empresa especializada em análise de crédito em compras com cheques, o principal motivo para a inadimplência deste período foi o descontrole financeiro (42%). Segundo essa pesquisa, a maioria dos inadimplentes possui segundo grau completo (46%). Além disso, 40% dos inadimplentes não possuem dependentes. A maior parte encontra-se na faixa etária de 31 a 40 anos representando 31%, seguida pela faixa etária de 21 a 30 anos com 29%. Essa pesquisa teve como foco as pessoas inadimplentes usuárias do instrumento crédito cheque. O Indicador Serasa Experian de Inadimplência do Consumidor registrou alta de 2,9% em abril na comparação com o mês de março, essa seria o segundo crescimento mensal do ano de 2013. Os principais responsáveis por esse aumento foram as dívidas com os bancos, seguidas das dívidas não bancárias (cartão de crédito, lojas em geral, por exemplo), os cheques e os títulos protestados. Já no mês de maio a Confederação Nacional de Dirigentes Lojistas (CNDL) em conjunto com o Serviço de Proteção ao Crédito (SPC Brasil) divulgou que a inadimplência dos consumidores no comércio varejista avançou 1,97% em comparação com o mesmo mês do ano anterior. Embora a taxa seja expressiva, este foi o menor aumento mensal desde janeiro de 2012. Em maior número também se encontram os endividados. Em matéria publicada pela revista EXAME há o resultado da pesquisa de Endividamento e Inadimplência do Consumidor (Peic Nacional), realizada pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), na qual 64,3% das famílias alegam ter dívidas no mês de maio. A pesquisa revela ainda que houve aumento percentual de famílias que declaram não ter condições de pagar suas contas, o qual no mês de abril era de 6,7% passando para 7,5% em maio. Já em matéria publicada no site do jornal Valor, há dados da Peic Nacional realizada no mês de julho. Neste mês o percentual de famílias endividadas subiu para 65,2% em julho, o qual foi o segundo maior aumento registrado desde janeiro de 2010. Destes, a fatia daqueles que admitiram estar em atraso com o pagamento de seus débitos foi de 22,4% (inadimplentes), um aumento considerável comparando com os 20,3% em junho. Entre os inadimplentes os que informaram não ter recursos para quitar suas dívidas saltou de 7,2% para 7,4% entre junho e julho. A pesquisa revelou ainda que o endividamento afeta todas as classes sociais, 15 sendo que para as famílias com ganho até dez salários mínimos, o percentual de endividados foi de 66,4%. Já entre as famílias com renda acima de dez salários mínimos a parcela de endividados é de 58,9%. Neste mês a modalidade de dívida mais usada foi o cartão de crédito, sendo citado por 75,2% dos endividados, em seguida vieram os carnês, os financiamentos de carro e de casa. Para Barrizzelli (2012, apud SPC BRASIL), economista do SPC Brasil: “Um conhecimento efetivo sobre esses juros evitaria que as famílias se tornassem inadimplentes pelo uso inadvertido desses instrumentos de crédito”. Portanto, faz-se necessário que a educação financeira comece desde cedo na vida do cidadão, para que este possa organizar seu orçamento pessoal a fim de não sofrer com as consequências da negativação. 16 2.2 CARTÃO DE CRÉDITO – ORIGEM E CARACTERÍSTICAS As moedas e células estão sendo substituídas gradativamente pelos cartões de crédito, os quais permitem ao usuário comprar mesmo que não possua naquele momento dinheiro em sua conta bancária. As administradoras disponibilizam a seus clientes esta forma de pagamento para compras inclusive em lojas virtuais. A origem dos cartões de crédito se deu na década de 20 nos Estados Unidos, quando algumas empresas privadas disponibilizaram aos clientes crédito para compra a prazo. O primeiro cartão, ainda de papel cartão, foi instituído em 1950 pelo Diners Club o qual era aceito em 27 restaurantes como forma prática de pagamento das despesas. Mensalmente ou anualmente as faturas eram enviadas aos clientes com os gastos e mais uma taxa administrativa. Inicialmente eram aproximadamente 200 clientes. Em 1955 começou-se a usar plástico em sua confecção. Em 1954 o cartão de crédito chega ao Brasil, o empresário tcheco Hanus Tauber comprou a franquia do Diners e ofereceu sociedade ao empresário Horácio Klabin. Inicialmente, o cartão Diners era um cartão de compra e não cartão de créditos, e em 1958 nasceu a American Express Company. O Bradesco foi o primeiro banco a implantar o sistema de crédito no Brasil, logo após o sistema cresceu significativamente. Em 1977 foi fundada no Rio de Janeiro a Associação Brasileira das Empresas de Cartões de Crédito e Serviços (ABECS). Após esse ano cada banco passou a ter o seu próprio cartão, e em 1983 lançou-se o cartão de débito. Em 1994 graças ao plano real houve um crescimento significativo nos cartões. Atualmente, existem vários tipos cartões de crédito. As administradoras concedem um limite de crédito, o qual é determinado conforme a renda do cliente. Sempre que este utiliza do crédito o mesmo deve ser pago no prazo estabelecido pelo contrato. Caso não seja quitado na data de vencimento o cliente automaticamente contrai um empréstimo junto à instituição financeira o qual será acrescido de juros, os quais são um dos mais altos praticados no mercado. Todos os cartões buscam facilitar a vida o cliente. Entre as vantagens do uso do cartão podemos destacar: dinheiro; Comodidade, afinal e mais fácil carregar um cartão de crédito do que 17 Segurança, é mais seguro carregar apenas o cartão, principalmente em caso de perda ou roubo; Possibilidade de compra mesmo sem ter dinheiro na conta bancária; Intervalo entre a compra e o pagamento da fatura de até 40 dias; Possibilidade de parcelar a compra sem juros; Todas as contas vêm em uma mesma fatura, possibilitando através do extrato o acompanhamento de como o dinheiro está sendo gasto. Crédito fácil, sem fiador, garantias ou outras burocracias. Contudo, tais comodidades podem custar caro caso as faturas não sejam pagas em dia. O grande perigo está quando o cliente paga apenas a taxa mínima estabelecida pela operadora. Neste caso, os juros altíssimos incidem no restante da dívida, e o acúmulo dos juros no decorrer dos meses gera uma verdadeira “bola de neve”. Outro cuidado que deve ser tomado é o controle sobre o que já gastou, já que é comum às pessoas perderem a noção e os pequenos gastos vão se somando tornando-se uma quantia difícil de ser paga. Segundo a folha de São Paulo no Brasil o número de cartões mais que dobrou entre 2005 e 2012 passando de aproximadamente 30 milhões de cartões em 2005 para 65 milhões em 2012. A combinação de excesso de crédito oferecido pelos cartões junto com altas taxas de juros e pouca educação financeira já está se mostrando perigosa no Brasil. Segundo uma pesquisa do SPC Brasil (Serviço de Proteção ao Crédito), 72% dos consumidores não sabem o quanto pagam pelas taxas do cartão quando deixam de quitar o valor integral da fatura. Esta pesquisa revelou que 77% dos brasileiros já utilizam cartão de crédito. De acordo com a Agência Brasil, a Associação Brasileira das Empresas de Cartões de Crédito e Serviços (Abecs) divulgou levantamento em que o uso dos cartões de crédito e débito, que em 2007 representava apenas 16,7% do consumo das famílias brasileiras, no ano de 2012 subiu para 26,4%. Em matéria divulgada pela revista Exame a qual faz referência a pesquisa nacional da Fecomércio-RJ (Federação do Comércio do Rio de Janeiro) mostra que 41% dos jovens de 16 a 24 anos já possuem conta bancária. De acordo com esse levantamento, o número de jovens que possuem cartão de crédito subiu de 22% em 2008 para 24% em 2013. 18 Segundo levantamento feito pelo Serviço de Proteção ao Crédito (SPC Brasil) mostrou que os brasileiros parcelam mais suas compras no cartão de crédito. Enquanto em 2012 apenas 10% parcelavam em mais de 10 vezes a compra de móveis, 11% a compra de eletrodomésticos e 10% a de aparelhos eletrônicos, esses dados subiram para 15%, 50% e 47%, respectivamente em 2013. O acesso ao crédito já está disponível para a grande maioria da população, porém resta usá-lo de forma adequada. Dívida no cartão de crédito pode ser considerada um suicídio financeiro. Para que isso não ocorra a população deve ser orientada financeiramente para não cair nas armadilhas do cartão. 3 MATEMÁTICA FINANCEIRA Entre os ramos da Matemática encontramos a Matemática Financeira que tem como estudo o valor do dinheiro no decorrer do tempo. Seu objetivo é a análise de operações financeiras que envolvam entrada e saída de dinheiro em diferentes momentos. Segundo Mendonça, et al (2006, p. 15): “A Matemática Financeira propõe-se a avaliar fluxos de caixa, de modo a permitir uma tomada de decisão racional a partir dessa avaliação.” São muitos os casos em que fazemos uso da Matemática Financeira, como em compras a prazo, empréstimos, financiamentos, consórcios. Todas essas situações merecem uma análise de quantidade de parcelas, juros, condições de pagamento. Qual a melhor condição, à vista ou a prazo? Se a prazo em quantas parcelas? Questões como essas, o consumidor deve fazer antes de comprar, a fim de aplicar seu dinheiro da melhor forma. De acordo com Puccini (2007, p.8): O campo de aplicação dessa disciplina é bastante amplo pois suas técnicas são necessárias em operações de financiamento de quaisquer naturezas: crédito a pessoas físicas e empresas, financiamentos habitacionais, crédito direto ao consumidor e outras. Também são necessárias em operações de investimentos mobiliários nos mercados de capitais. Em ambas as situações, é o uso dessas técnicas que permite conhecer o custo e o retorno dessas operações, permitindo tomadas de decisão mais racionais. Desta forma, saber os conceitos de Matemática Financeira é crucial nos dias atuais, em que estamos cercados de anúncios de credito fácil e venda com prestações a perder-se de vista. 3.1 CONCEITOS INICIAIS DA MATEMÁTICA FINANCEIRA Para utilizarmos a Matemática Financeira como ferramenta na análise de operações financeiras devemos ter conhecimento dos conceitos iniciais da mesma: agente econômico, capital, operação financeira, juros ou juro, montante, valor presente, valor futuro, fluxo de caixa, juros simples e compostos, definição de taxa de juros. 20 3.1.1 Agente Econômico Denomina-se agente econômico qualquer entidade que pratica o ato econômico: uma venda, empréstimos ou qualquer operação que tenha consequências financeiras. 3.1.2 Capital Capital é o valor de um ativo no inicio de uma operação financeira. O capital é cedido por um agente econômico a outro mediante condições previamente definidas. De acordo com Puccini, (2007, p. 14) podemos considerar Capital: “Numerário ou depósitos bancários disponíveis; títulos de dívida expressos em valor no início de um processo financeiro; ativos físicos devidamente avaliados: prédios máquinas, veículos e outros”. 3.1.3 Operação Financeira Operação financeira é um ato econômico no qual o agente econômico possuidor de capital (credor) o transfere a outro agente econômico (tomador). 3.1.4 Montante Montante é a soma do capital e do juro que foi acordado na operação financeira e que é devido ao final da mesma. Daí resulta a equação básica da Matemática Financeira. (M= C+J), onde M = Montante; C = Capital; J= Juros. 3.1.5 Valor Presente Valor presente é o valor de uma operação financeira na data presente. É o valor intermediário entre Montante e Capital, conforme figura 1. 21 Imagem 3.1: Valor presente Fonte: Matemática Financeira. Ernesto Coutinho Puccini. 2007 3.1.6 Valor Futuro Valor futuro é o valor da operação financeira em qualquer data desde a data presente até o vencimento da operação. Na figura 3.1 vemos o valor futuro que em muitos casos é tomado como sinônimo de montante. 3.1.7 Fluxo de caixa Fluxo de caixa são as entradas e saídas de caixa para o credor ou para o tomador. O que é entrada de caixa para uma das partes é saída de caixa para a outra parte e vice-versa. 3.1.8 Juros É um dos conceitos mais antigos da Matemática Financeira. Juro é o valor da remuneração do capital, em uma operação financeira. É acordado entre o credor e o tomador. Os juros decorrem do fato de a maioria das pessoas preferirem adquirir bens no momento atual e não no futuro, de efetuar o consumo o mais cedo possível. Os juros são o preço que pagamos pela obtenção de um bem no tempo presente e não no futuro. A notação que indicaremos para indicar juros é J. 3.1.8.1 Juros simples Quando o regime é juros simples, a taxa de juros incide somete sobre o capital inicial. Neste caso a taxa varia linearmente em função do tempo. O valor dos juros é obtido através da expressão: em que: 22 = valor dos juros. = valor do capital inicial. i = taxa de juros. n = prazo de aplicação. 3.1.8.2 Juros compostos Quando o regime é juros composto, a taxa de juros incide sobre o capital inicial acrescido dos juros acumulados até o período anterior. Neste regime, o valor dos juros cresce em função do tempo. No regime de capitalização composta para encontrarmos o montante (M) de uma operação comercial ou financeira, vamos considerar um valor presente (C), uma taxa (i) e calculemos o valor futuro (M), obtido a juros compostos, após (n)períodos de tempo”. • Valor futuro ou montante após período 1: • Montante após período 2: • Montante após período 3: Generalizando, para calcular o montante no final de n meses utilizamos a fórmula: em que: = montante. = valor do capital inicial. = taxa de juros. = prazo de aplicação. A expressão é chamada fator de capitalização ou fator de acumulação de capital para pagamento simples e único. O exemplo — encontrado em Mathias e Gomes (2011, p. 82) — considera um capital de R$ 1.000,00 aplicado a uma taxa de 20% ao ano, por quatro anos 23 consecutivos, mostrando a forma de acumulação dos juros nos dois regimes de capitalização. n 1 2 3 4 Juros simples Juros por Montante período 1000 x 0,2 = R$1.200,00 200 1000 x 0,2 = R$1.400,00 200 1000 x 0,2 = R$1.600,00 200 1000 x 0,2 = R$1.800,00 200 Juros compostos Juros por Montante período 1000 x 0,2 = R$1.200,00 200 1200 x 0,2 = R$1.440,00 240 1440 x 0,2 = R$1.728,00 288 1728 x 0,2 = R$2.074,00 346 Quadro 3.1 – comparação entre os dois regimes de capitalização Fonte: Mathias e Gomes, 2011, p. 82. No gráfico a seguir verificamos que a formação do montante em juros simples é linear e em juros compostos é exponencial. Juros compostos Juros simples Imagem 3.2 – comparação juros simples e composto Fonte: A autora, 2013. 24 3.1.9 Taxa de Juros A taxa de juros (i) é o custo do dinheiro nos mercados. É a remuneração cobrada por unidade utilizada do capital. Para Mendonça, et al. (2006, p.18): “ a taxa de juros caracteriza, pois, o valor do aluguel do dinheiro por um certo período”. Ela pode ser expressa de forma percentual ou de forma unitária. É calculada pelo quociente: onde é a taxa de juros, o valor dos juros e o capital inicial da operação. Os números que representam a taxa de juros são acompanhados de uma expressão que indica a temporalidade da taxa. ad = ao dia; am = ao mês; at = ao trimestre; aq = ao quadrimestre; as = ao semestre; aa = ao ano. Ao se fixar uma taxa de juros deve-se considerar alguns fatores, entre eles Neto (2000 apud Kazmierczak, 2011, p.22) destaca: a) o risco envolvido na operação (empréstimo ou aplicação), representado genericamente pela incerteza com relação ao futuro; b) a perca do poder de compra do capital motivada pela inflação. A inflação é um fenômeno que corrói o capital, determinando um volume cada vez menor com o mesmo montante; c) o capital emprestado/aplicado. Os juros devem gerar um lucro (ou ganho) ao proprietário do capital como forma de compensar a sua privação por determinado período de tempo [...]. Portanto, na taxa de juros deve ser levada em consideração os riscos, as despesas e a perda do poder aquisitivo do capital emprestado e ainda proporcionar lucro. 3.1.10 Equivalência de Taxas Diz-se que a taxa mensal é equivalente à uma taxa anual quando: 25 ou seja, duas ou mais taxas referenciadas a períodos unitários distintos são equivalentes quando produzem o mesmo montante no final do período, pela aplicação de um mesmo capital inicial. Da igualdade acima se deduz que: (para determinar a taxa anual, conhecida a taxa mensal). √ (para determinar a taxa mensal conhecida a taxa anual). Dessa mesma maneira também se pode, a partir de uma taxa mensal ou anual, determinar a taxa diária e vice-versa. 3.2 SISTEMAS DE AMORTIZAÇÃO Apesar de existirem vários sistemas de amortização nos deteremos aqui nos mais utilizados no Brasil que são o Sistema Francês (Tabela Price) e o sistema de Amortização Constante (SAC). 3.2.1 Sistema Francês de Amortização (Tabela Price) No Brasil esse sistema é conhecido como “Sistema da Tabela Price” ou simplesmente “tabela Price”. Essa denominação deve-se ao matemático, filósofo e teólogo Richard Price, o qual incorporou a teoria dos juros compostos às amortizações e empréstimos. Já a denominação “Sistema Francês” deve-se ao fato de ele a ter desenvolvido na França. Nesse sistema as parcelas são calculadas de maneira que o valor das parcelas é sempre o mesmo, sendo que cada uma é composta por duas parcelas distintas: uma de juros e a outra de capital (amortização). É importante ressaltar que nesse sistema as prestações não são exatamente mensais, elas podem ser trimestrais, semestrais ou anuais, basta serem iguais e periódicas. A parcela de juros é obtida multiplicando-se o saldo devedor do período anterior pela taxa de juros. A amortização é calculada pela diferença entre o valor da parcela e a dos juros. Na primeira parcela o valor dos juros é calculado multiplicando-se a taxa de juros pelo saldo devedor. 26 Nesse sistema a amortização é crescente, pois à medida que o tempo passa a dívida vai reduzindo e consequentemente os juros sobre o saldo devedor também diminui. Como as parcelas são sempre iguais, diminuindo a parte referente aos juros, então a parte referente a amortização aumenta. O valor das prestações pode ser calculado pela seguinte fórmula: [ ] sendo, = Parcela; = Capital Inicial; = taxa de juros; = quantidade de parcelas. 3.2.2 Sistema de Amortização Constante (SAC) A principal característica desse sistema faz referência ao seu nome: as amortizações constantes em todas as parcelas. O SAC é um plano de amortização de uma dívida em prestações periódicas, sucessivas e decrescentes em progressão aritmética, em que cada uma é composta por juros e amortização. 4 TECNOLOGIAS DE INFORMAÇÃO E COMUNICAÇÃO As tecnologias surgiram da engenhosidade dos seres humanos e desde o princípio elas foram usadas como forma de poder, a fim de ampliar os domínios e acumular mais riquezas. Segundo Kenski (2007, p. 15), “o uso do raciocínio tem garantido ao homem um processo crescente de inovações”. É um equívoco quando pensamos que tecnologias são apenas máquinas. De acordo com Kensky (2007, p.23) “tecnologia engloba a totalidade de coisas que a engenhosidade do cérebro humano conseguiu criar em todas as épocas, suas formas de uso, suas aplicações”. Um exemplo de tecnologia é a linguagem, criada para possibilitar a comunicação entre as pessoas. Dessa maneira quando nos referimos aos processos e produtos relacionados da eletrônica, microeletrônica e das telecomunicações utilizamos o termo “novas tecnologias”. A principal característica das novas tecnologias é de estarem em constante evolução. As principais responsáveis pelas alterações nos aspectos de vida das pessoas são as tecnologias, já que estão cada dia mais presentes em nosso cotidiano trazendo mais comodidade. Dessa forma, elas também alteram comportamentos. Segundo Pais (2010, p.13) “[...] uso da informática tende a ser uma das características principais do período contemporâneo, tal como a invenção da imprensa ampliou a comunicação a partir do Renascimento”. A escola é dita como um ambiente de formação que permite aos alunos uma melhor qualidade de vida. É nesse ambiente que deve ocorrer a socialização da inovação. As tecnologias estão presentes no processo educativo desde o planejamento dos conteúdos. A escola precisa assumir o papel de formar cidadãos para a complexidade do mundo e dos desafios que ele propõe. Preparar cidadãos conscientes, para analisar criticamente o excesso de informações e a mudança, a fim de lidar com as inovações e as transformações sucessivas dos conhecimentos em todas as áreas. (KENSKI, 2007, p. 64). Portanto, a escola deve incorporar os novos métodos de ensino. E ai temos as Tecnologias de Informação e Comunicação, as TICs. Para Kenski (2007, p. 28) “Baseados no uso da linguagem oral, da escrita e da síntese entre som, imagem e 28 movimento, o processo de produção e uso desses meios compreendem tecnologias especificas de informação e comunicação, as TICs”. As TICs, principalmente a televisão e o computador auxiliam o professor em suas aulas, uma vez que o som e a imagem oferecem uma visão mais realista do que se está sendo ensinado, dinamizando o espaço ensino-aprendizagem. Segundo Borba e Penteado (2010, p.17) “o acesso à informática deve ser visto como um direito e, portanto, nas escolas públicas e particulares o estudante deve poder usufruir de uma educação que no momento atual inclua, no mínimo, uma “alfabetização tecnológica””. 4.1 TECNOLOGIAS DE INFORMAÇÃO E COMUNICAÇÃO E A MATEMÁTICA A escola deve incentivar o pensamento crítico dos alunos, fazendo-os raciocinar e estimular sua criatividade, para que estejam preparados para o mundo competitivo do mercado de trabalho. Porém no contexto do Ensino da Matemática a forma passiva com que muitas vezes os conteúdos são transmitidos aos alunos não proporciona tais benefícios. A necessidade de novos conteúdos de Matemática que visem capacitar os estudantes para o próximo século não é compatível com as estruturas curriculares vigentes. Novas alternativas curriculares dependem de substancial aplicação de potentes tecnologias. Este processo deve incluir dramático crescimento nas interações entre os participantes do processo educacional e entre os recursos disponíveis. (Kaput,1996 apud Gravina e Santarosa, 1988) Com a utilização da tecnologia a Matemática pode se tornar mais agradável aos alunos, que muitas vezes não se interessam pela disciplina alegando não a entender. Com ela os conteúdos podem ser abordados de forma mais concreta e interessante. Se tratando das TICs estas são ferramentas úteis para o ensinoaprendizagem já que podem dinamizar este espaço, estimulando a observação e o pensamento crítico do aluno. Segundo Gravina e Santarosa (1998, p. 10) “As novas tecnologias oferecem instâncias físicas em que a representação passa a ter caráter dinâmico, e isto tem reflexos nos processos cognitivos, particularmente no que diz respeito as concretizações mentais” 29 Ao utilizar as TICs a escola estará se integrando na atualidade, não ficando excluída dos outros ambientes que os alunos frequentam em seu dia a dia. Se tratando de ensino Marques e Caetano (2002, p. 133) destacam: “[...] a informática não deverá ser vista como redentora da Educação, mas sim como um elemento a mais a contribuir na construção de uma escola que pode desenvolver mecanismos que contribuam na superação de suas limitações”. Dessa forma, as tecnologias trazem novas possibilidades aos professores, mas sozinhas não solucionam todos os problemas de aprendizagem. Em se tratando de Matemática Financeira, tema principal deste trabalho, podemos mencionar a internet como valiosa ferramenta, visto que possibilita ao aluno, além de notícias e informações sobre o tema, diversos tipos de simuladores. Destaco aqui o site InfoMoney 1 que traz “calculadoras” em que o usuário pode por exemplo, simular um financiamento de carro, analisando se é mais viável a comprar a vista ou financiar2, ou ainda ferramenta para montar um orçamento pessoal ou familiar3. 4.2.2 Software Br. Office Calc Segundo Moraes (2003, p. 21) software educacional são os programas utilizados em processos administrativos escolares ou em contextos pedagógicos. Atualmente a maioria das escolas já possuem laboratórios de informática com acesso à softwares educacionais e à internet. Para o Ensino da Matemática podemos encontrar softwares, livres ou proprietários, que contribuem para as aulas, tornando-as mais dinâmicas e trazendo mais agilidade nas atividades quando comparadas com o ensino tradicional. De acordo com Xavier (2011, p.11) “O software livre se refere à liberdade proporcionada aos usuários em distribuir, executar, copiar, modificar, estudar e melhorar o programa”. Hoje as escolas estaduais contam com o ProInfo (Programa Nacional de Informática na Educação) lançado pela SEED/MEC (Secretaria de Educação a Distância do Ministério da Educação e Cultura). Em se tratando de escolas estaduais do estado do Paraná em 2006 os mais de dois mil e cem estabelecimentos públicos de ensino do Paraná foram beneficiados pelo PRD 1 Endereço eletrônico: www.infomoney.com.br Endereço eletrônico: www.infomoney.com.br/ferramentas/carro-financiado-ou-a-vista 3 Endereço eletrônico: www.infomoney.com.br/ferramentas/faca-seu-orcamento. 2 30 (Programa Paraná Digital) onde foram distribuídos computadores com acesso à internet, TVs multimídia com entrada USB, além da criação do Portal Dia a Dia Educação4 que oferece conteúdos pedagógicos aos professores. Esses computadores apresentam alguns softwares educacionais livres para as diferentes disciplinas. Tanto os computadores do ProInfo quando os do PRD possuem o software Br. Office Calc instalado. O Br. Office Calc, utilizado na proposta de ensino deste trabalho, é um software livre que faz parte do pacote do Br. Office, podendo rodar em qualquer sistema operacional. Neste software trata-se de uma planilha eletrônica, similar ao software proprietário Microsoft Office Excel, que possibilita efetuar cálculos de forma rápida e prática através de fórmulas matemáticas e funções. Nas aulas de Matemática ele pode ser útil na construção de tabelas e gráficos. Esse aplicativo é muito utilizado nas diversas finalidades, principalmente as que envolvam aplicações matemáticas e a criação e incorporação de gráficos. Segundo Luchesi (2010, p.2), “[...] usado desde um simples controle de gastos pessoais ao mais completo planejamento orçamentário de uma grande empresa”. 4 Endereço eletrônico: http://www.diaadia.pr.gov.br/index.php 5 UMA PROPOSTA DE USO DO SOFTWARE BR OFICCE E TAREFAS INVESTIGATIVAS PARA O ENSINO DE MATEMÁTICA FINANCEIRA A proposta de ensino a seguir é direcionada ao segundo ano do Ensino Médio e tem como objetivo despertar o senso crítico dos alunos em relação às suas finanças pessoais. Desenvolve-se mediante o uso de tecnologias e de tarefas investigativas. As atividades podem ser adaptadas conforme a necessidade do professor e a turma a ser trabalhada. Para sua realização os alunos devem conhecer regra de três e porcentagem. 5.1 TAREFA I – JUROS SIMPLES O objetivo desta atividade é despertar uma ideia inicial do quanto representa os juros em tudo o que compramos. Os alunos devem realizar a tarefa em duplas para que possam trocar ideias e testar hipóteses. Ao final da tarefa os alunos terão que deduzir a fórmula de juros simples a partir das observações feitas na questão “f”. O professor deve assumir o papel de mediador, apenas orientando na sua resolução. 5.1.1 Tarefa 1. Analise o anúncio retirado da internet: Imagem 5.1 - Anúncio smartphone Samsung Galaxy Pocket. Fonte: http://www.colombo.com.br/produto/Telefonia/Smartphone-Samsung-Galaxy-PocketPlus-S5301-3G-Desbloqueado-Quadriband. 14/05/2013. 32 Com base no anúncio responda às seguintes questões: a) Se você optar por pagar em 12x como o anúncio sugere, quanto irá pagar ao final do período? O aluno poderá verificar as parcelas e encontrar através da multiplicação ou soma o valor do produto à prazo ( R$ 348,96). b) Se você optar por pagar à vista quanto irá economizar, comparando com o pagamento em 12x? O aluno poderá subtrair o valor à vista (R$ 309,00) do valor à prazo (R$ 348,96) chegando na diferença de R$ 39,96. c) E na sua opinião, qual a melhor forma de pagamento? Explique o porquê de sua decisão. Neste momento o aluno deverá analisar qual a melhor opção, espera-se que ele perceba que pagando à vista poderá economizar, porém não há respostas erradas, já que ele poderá escolher qualquer opção conforme sua justificativa. d) Caso você tenha um salário mensal de R$ 1200,00 com uma jornada de 44 horas semanais, se você adquirir esse produto qual a porcentagem do salário que será destinada às parcelas? (desconsidere as horas extras) Uma possibilidade para o aluno encontrar a resposta é utilizando a regra de três: R$ 1200,00 – 100% R$ 29,08 – x 2908% = 1200,00x x = 2,42% Ou seja, 2,42% do salário já estará comprometido com a parcela do smartphone. e) Quantas horas de trabalho equivalem à parcela do smartphone – desconsiderado as horas extras? (Segundo a legislação vigente, a jornada de trabalho de 44 horas semanais equivale a 220 horas mensais). Uma possiblidade de encontrar a resposta esperada é através da regra de três: R$ 1.200,00 – 220 horas R$ 29,08 - x horas 6.397,6 = 1.200x 33 x= x 5,33 horas Para descobrir quanto vale 0,33 de uma hora em minutos o aluno poderá utilizar a regra de três: 60m – 1 X – 0,33 X = 19,08 19,08 minutos Para descobrir quanto vale 0,80 de um minuto em segundos o aluno poderá utilizar a regra de três: 60s – 1 X – 0,80 X = 48 48 segundos Ou seja, o valor da parcela equivale à 5 horas, 19 minutos e 48 segundos de trabalho por mês. f) Se o valor que você economizou pagando à vista decidir emprestar a um amigo e cobrar 4% do valor por mês, quanto terá recebido do amigo no final dos 12 meses? Nesse item podemos arredondar o valor economizado para R$40,00. Como os alunos ainda não estão familiarizados com a fórmula para calcular o montante no final do período, uma maneira de eles resolverem a questão seria: 349 – 309 = 40 = valor que economizaria pagando à vista. Pela regra de três descobre-se quanto equivale 4% de R$40,00: 40 – 100% X – 4% 100%x = 160% X=1,6 reais Ou seja, o amigo deveria pagar R$1,60 por mês de “juros”. Como são 12 meses temos: R$1,60x12 = 19,20. Somado a esse valor teríamos mais os R$40,00 que é a diferença pagando a vista. Logo, nessas condições teria R$59,20 no final do período. Em seguida o professor deve relembrar os conceitos de porcentagem, explicando que para descobrirmos quanto equivale 4% de R$ 40,00 basta fazermos , seguindo a mesma ideia da regra de três. Caso os 34 alunos optem por outro método para a resolução o professor deve utilizá-lo a fim de introduzir o conteúdo. O próximo passo é pedir para que os alunos generalizem para determinar um montante ao final de tantos meses. Os alunos poderão estabelecer as estratégias que quiserem. Uma possível solução é a construção de uma tabela do montante que ele irá ter a partir do primeiro mês, até os 12 meses. A resolução esperada é a seguinte: MÊS TOTAL 1 40+(0,04*40) 41,6 2 40+(0,04*40) + (0,04*40) 43,2 3 40+(0,04*40) + (0,04*40) + (0,04*40) 44,8 4 40+(0,04*40) + (0,04*40) + (0,04*40)+ (0,04*40) 46,4 5 40+(0,04*40) + (0,04*40) + (0,04*40)+ (0,04*40) + (0,04*40) 48 : : : : : : 12 40+(12*0,04*40) = 40(1 + 12*0,04) 59,2 Quadro 5.1 – Juros simples Fonte: A autora, 2013. Ao final da tarefa o professor deve ouvir todas as conclusões dos alunos e a partir delas procurar sistematizar o conhecimento matemático, articulando as estratégias encontradas e discutindo com os alunos suas características, de modo que os alunos possam perceber os equívocos e os conhecimentos construídos. Partindo da generalização feita acima (ou da generalização encontrada pelos alunos): 40(1 + 12*0,04), observamos que 40 é o valor emprestado ao amigo, então denominamos como valor inicial, 12 é o número de parcelas e 0,04 é o quanto seria cobrado pelo empréstimo por mês, logo denominamos taxa de juros. Vamos representar o 40 por c = capital inicial; 12 por n= número de parcelas e 0,04 por i= taxa de juros, então temos a seguinte fórmula: Montante = c(1+n*i). 35 Neste momento o professor deve relacionar os conceitos iniciais de Matemática Financeira a partir das produções dos alunos, conforme Capítulo III deste trabalho. 5.2 TAREFA II – JUROS COMPOSTOS O objetivo desta tarefa é que o aluno compreenda como são calculados os juros compostos e a sua diferença comparando com os juros simples. Antes da aplicação o professor deve ler a tarefa e acompanhar o índice de rendimento diário da caderneta de poupança a fim de complementar as informações na questão “f”. Após a última questão os alunos devem deduzir a fórmula de juro composto a partir dos dados obtidos na questão “i”. 5.2.1 Tarefa 1. A venda de calçados pela internet, especialmente tênis vem crescendo nos últimos anos. Analise o anúncio seguinte referente ao tênis da imagem 5.2 e responda as questões propostas: Imagem 5.2 – Anúncio tênis Nike Air Max 2011 Fonte: http://www.shopeshop.com.br/nike_air_max_2011_feminino_prata_e_lilas-p171 36 a) Se você comprar em 12x como o site sugere quanto irá pagar? Comparando com o preço à vista qual será a diferença? O aluno poderá verificar as parcelas e encontrar através da multiplicação ou soma o valor do produto à prazo ( R$567,00) e em seguida subtrair com o valor à vista (R$ 499,99) chegando na diferença de R$ 67,01. b) Para você qual a melhor opção de fazer a compra? Justifique. Neste momento o aluno deverá analisar qual a melhor opção, espera-se que ele perceba que pagando à vista poderá economizar. c) Supondo que você ganhe R$ 1200,00 por mês, quanto por cento que a parcela do tênis irá comprometer seu salário? Uma possibilidade para o aluno encontrar a resposta é utilizando a regra de três: R$ 1200,00 – 100% R$ 47, 25 – x 4725% = 1200,00x x = 3,94% Ou seja, 3,94% do salário já estaria comprometido com a parcela do tênis. d) semanais. Supondo ainda que você tenha uma jornada de trabalho de 44 horas Quantas horas de trabalho equivalem à parcela do tênis, desconsiderando as horas extras? (Segundo a legislação vigente, a jornada de trabalho de 44 horas semanais equivale a 220 horas mensais). Uma possiblidade de encontrar a resposta esperada é através da regra de três: R$ 1.200,00 – 220 horas R$ 47,25 - x horas 10.395 = 1.200x x= x 8,66 horas Para descobrir quanto vale 0,66 de uma hora em minutos o aluno poderá utilizar a regra de três: 60m – 1 X – 0,66 X = 39,6 39,6 minutos. 37 Para descobrir quanto vale 0,60 de um minuto em segundos o aluno poderá utilizar a regra de três: 60s – 1 X – 0,60 X = 36 36 segundos. Ou seja, o valor da parcela equivale à 8 horas, 39 minutos e 36 segundos de trabalho por mês. e) Se você comprar o smartphone Samsung Galaxy Pocket, cuja parcela era de R$ 29,08 e também o tênis Nike Air Max 2011, cuja parcela é R$ 47,25 quanto por cento do seu salário será destinado para o pagamento dos dois produtos? E quantas horas de trabalho equivalem às duas parcelas? O aluno poderá utilizar os dados que ele já possui e adicioná-los, ou seja, quanto à primeira questão, ele tem que 2,42% do salário seria destinado a parcela do smartphone, e 3,94% do salário a parcela do tênis. Logo, 6,36% do salário seria para o pagamento dos produtos. Quanto à segunda questão novamente poderá utilizar os dados que já possui, ou seja, adicionar 5 horas, 19 minutos e 48 segundos equivalentes ao smartphone, às 8 horas, 39 minutos e 36 segundos equivalentes ao tênis, o que resulta em 13 horas, 59 minutos e 24 segundos de trabalhos mensais destinados ao pagamento das duas parcelas, ou aproximadamente um dia e meio de trabalho. f) Quanto você terá no mês seguinte se sua opção for o pagamento à vista e o valor que economizar à caso resolva investi-lo na caderneta de poupança, que segundo o portal Brasil durante o mês de junho/2013 teve um índice de rendimento de 0,4551%5* a.m.6 Espera-se que o aluno use seus conhecimentos de porcentagem para resolver a questão, ou seja, no mês seguinte ele terá os R$ 67,01 mais 0,4551% desse valor, ou seja: R$ 67,01* 0,004551 = R$ 0,30. Logo, ele terá R$ 67,01+ 0,30 =R$ 67,31. Nesta questão é importante o professor chamar atenção para o rendimento da caderneta de poupança, que é um dos investimentos mais populares e 5 Nova poupança: Medida Provisória nº 567, de 03 de maio de 2012 (medida provisória completa em http://www.portalbrasil.net/2012/economia/poupanca_mp567_12.htm). 6 Fonte: http://www.portalbrasil.net/2013/economia/indices_poupanca_diaria.htm. 38 conservadores do Brasil. Podemos considerá-la conservadora, pois seus rendimentos não são tão vultuosos, mas também não existem riscos como em outros investimentos. Outra característica é que o aporte inicial exigido não existe ou é muito baixo. g) Caso você decida pagar em 12x no cartão e no 6º mês ocorra um gasto a mais, imprevisto em seu orçamento de tal forma que você não consiga quitar a fatura do cartão. Você terá de deixar para pagar no mês seguinte, o que irá acarretar essa decisão? Espera-se que o aluno conclua que no próximo mês a fatura ficará maior, já que há a pendência do mês anterior. Além disso, o valor atrasado será reajustado com juros cobrados pelo banco emissor. h) Suponha que o banco lhe cobre juros de 10% a. m. no cartão. Qual o valor a pagar no mês seguinte referente a parcela não quitada do sexto mês? A resolução esperada dos alunos é a seguinte: R$ 47,25*0,10 = R$ 4,73. R$ 4,73 + R$ 47,25 = R$ 51,28. Ou seja, a fatura terá seu valor reajustado em R$ 51,28. i) Os juros cobrados no cartão de crédito são calculados sobre o valor do montante do mês anterior e não do montante inicial. Suponha que no sétimo mês você não consiga pagar a parcela que ficou pendente do sexto mês. E o mesmo ocorra até o 12º mês. Quanto vai ficar o valor da parcela no final desse período? Resposta esperada: Mês Valor 7 47,25*(1+0,1) 51,98 8 51,98*(1+0,1) 57,18 9 57,18*(1+0,1) 62,90 10 62,90*(1+0,1) 69,19 11 69,19* (1+0,1) 76,11 12 76,11*(1+0,1) 83,72 Fonte: A autora, 2013. A partir dai os alunos devem generalizar a fim de determinar um montante ao final de tantos meses. O objetivo é fazer os alunos deduzirem a fórmula de juros composto. Articulando as estratégias encontradas e discutindo com os alunos suas 39 características, o professor deve sistematizar o conhecimento. Uma possível resolução é a seguinte: Mês Valor 1 47,25*(1+0,1) 47,25*(1+0,1) 51,98 2 51,98*(1+0,1) 47,25*(1+0,1)*(1+0,1) 57,18 3 57,18* (1+0,1) 47,25*(1+0,1)*(1+0,1)*(1+0,1) 62,90 4 62,90*(1+0,1) 47,25*(1+0,1)*(1+0,1)*(1+0,1)*(1+0,1) 69,19 5 69,19* (1+0,1) 47,25*(1+0,1)*(1+0,1)*(1+0,1)*(1+0,1)*(1+0,1) 76,11 6 76,11*(1+0,1) 47,25*(1+0,1)*(1+0,1)*(1+0,1)*(1+0,1)*(1+0,1)*(1+0,1) 83,72 ⁞ ⁞ n Quadro 5.2 – Juros compostos. Fonte: A autora, 2013. Como 47,25 é o nosso capital inicial iremos representa-lo pela letra “c”, 0,1 é a taxa de juros, logo temos: . Que é a fórmula para o cálculo de juros composto. Neste momento o professor deve estimular os alunos a perceberem qual a diferença entre juro simples e juro composto e sua influência no montante. Uma forma é utilizar essa mesma tarefa mas aplicando juros simples. 5.3 TAREFA III – ESTUDOS DE JUROS E AMORTIZAÇÃO A PARTIR DE UM FINANCIAMENTO DE CARRO UTILIZANDO O PROGRAMA BR.OFFICE CALC. O objetivo principal desta tarefa é fazer com que o aluno identifique a influência da taxa de juros em parcelamentos a longo prazo, a partir da manipulação da taxa de juros e do saldo devedor. Estimulando sua capacidade de observação para que desenvolva o pensamento crítico a respeito das inúmeras ofertas que o mercado oferece aos consumidores. A tarefa deverá ser realizada no laboratório de informática, em que esteja disponível o software Br.Office Calc ou Microsoft Office Excel. Neste trabalho 40 utilizarei o Br.Office Calc, já que este software está disponível nos laboratórios de informática da maioria das escolas do Estado do Paraná através do Programa ProInfo e/ou Paraná digital. Caso o computador não tenha este software instalado e sua estrutura o comporte, o download e a instalação podem ser feitos já que se trata de um software livre. A tarefa terá como enunciado um financiamento no valor de R$ 30.000,00 para a compra de um carro 0 km. Os dados foram obtidos a partir de simulações de financiamentos em uma agência do Banco do Brasil. Como a maioria dos financiamentos de carro têm suas parcelas constantes iremos utilizar a tabela de financiamento PRICE que tem essa condição como característica. Porém o professor deve mostrar as características da tabela SAC, que também está presente em parcelamentos, principalmente de imóveis. O professor deve fornecer aos alunos a planilha no Br.Office já construída, porém sem os dados oferecidos no enunciado, para que assim eles possam analisar os dados encontrados e manipular os valores como taxa de juros e saldo devedor. A seguir apresentarei os passos para sua construção, sendo que é necessário o professor primeiramente ler a tarefa para após construir a planilha. Inicialmente selecione uma célula para o valor do financiamento e outra célula para a taxa de juros mensal, no caso da imagem 5.3 as células selecionadas são D1 e D2 respectivamente. 41 Imagem 5.3 – Visualização do 1º passo para construção da tabela Price Fonte: A autora, 2013. Em seguida construa uma tabela contendo os juros, a amortização, o pagamento e o saldo devedor de cada parcela (60 parcelas), conforme imagem 5.4. Imagem 5.4 – Visualização do 2º passo para construção da tabela Price Fonte: A autora, 2013. 42 Para iniciar o preenchimento da tabela defina o saldo devedor na parcela 0 como sendo o mesmo valor a ser financiado para a compra do carro. Logo, na célula E6 será colocado a fórmula “=D1”. Como na parcela “0” não haverá pagamento, as células referentes ao juro, amortização e pagamento devem ficar vazias. O próximo passo é definir o valor do pagamento, que no caso da tabela PRICE será sempre constante. Para isso, com a célula D7 selecionada, clique no botão “assistente de funções” e na guia “funções” da janela que irá aparecer escolha a opção PGTO e clique em “próximo”. Na nova tela, no campo referente à taxa selecione a célula “D2”, que refere-se à taxa de juros mensal. O campo NPER refere-se ao número de parcelas, portanto selecione a célula referente à parcela de número 60 (A66), já o campo VP refere-se ao valor presente, portanto selecione a célula referente ao saldo devedor na parcela 0 (-E6), coloca-se um valor negativo para que as parcelas fiquem com valores positivos. Para que o Br. Office mantenha os valores constantes nos meses subsequentes deve-se colocar o símbolo “$” nos campos entre a letra e o número referente à célula, para que esses valores não se alterem (imagem 5.5). Após clicar “ok” o valor de R$ 0,00 vai aparecer na tabela, isso por que ainda não foram preenchidos os campos referentes ao saldo devedor e taxa de juros. Esse é uma ferramenta oferecida pelo software para o cálculo das parcelas, mas pode-se também utilizar a fórmula descrita no item 3.2.1 deste trabalho. Imagem 5.5 – Visualização do 3º passo para construção da tabela Price Fonte: A autora, 2013. 43 Agora você deve preencher a célula referente aos juros da parcela 1(B7). Como o juro é calculado sobre o saldo devedor a fórmula ficará “E6*D$2”, lembrando que o valor do juros deve ser “travado” pois ele não se altera nos meses subsequentes (Imagem 5.6). Imagem 5.6 – Visualização do 4º passo para construção da tabela Price Fonte: A autora, 2013. Como a amortização é o pagamento menos os juros, a fórmula ficará “D7B7” (imagem 5.7). 44 Imagem 5.7 – Visualização do 5º passo para construção da tabela Price Fonte: A autora, 2013. O saldo devedor é o saldo anterior menos a amortização, logo a fórmula será “E6-C7”. Para preencher o restante da tabela basta selecionar as 4 células (B7:E7) da primeira parcela referente aos juros, amortização, pagamento e saldo devedor, clicar no canto inferior direito da célula E7 e arrastar até a linha referente à 60ª parcela (imagem 5.8) 45 Imagem 5.8 – Visualização do 6º passo para construção da tabela Price Fonte: A autora, 2013. No final da tabela deve-se somar todos os valores dos juros e das parcelas, conforme imagem 5.9 Imagem 5.9 – Visualização do 7º passo para construção da tabela Price Fonte: A autora, 2013. 46 Agora o professor deve salvar a planilha em cada computador para que os alunos possam realizar a tarefa 1 descrita a seguir. Nesta tarefa é importante o professor analisar se os alunos estão observando os dados e compreendendo a tabela. Quando for para alterar valores deve-se frisar a ideia de localização das células evitando possíveis confusões. Os alunos devem compreender que para o software calcular os dados foi necessário “programá-lo” para fazer os cálculos automaticamente. Os alunos devem ser orientados e estimulados a anotar todas as suas observações, a fim de poder discuti-las em grupo após a conclusão da tarefa. 5.3.1 Tarefa 1 O sonho do carro 0 Km é comum entre os brasileiros, porém a grande maioria não possui o capital suficiente para a compra à vista. Como alternativa surgem os financiamentos em que se pode adquirir o bem sem nenhum pagamento de entrada. Uma proposta de financiamento oferecida pelo Banco do Brasil foi a seguinte: para financiar um carro 0km no valor de R$30.000,00 o cliente deve declarar que o bem tem o valor de R$40.000,00, isso porque não é permitido financiar 100% do bem, logo ficaria R$10.000,00 como uma “entrada” fictícia. Os R$30.000,00 seriam parcelados em 60 meses com uma taxa de juros de 2,30% a.m. Com o computador ligado abra o documento referente ao parcelamento, nele preencha as células referentes ao valor do financiamento e à taxa de juros conforme a proposta oferecida pelo banco. 1. Quais os dados mostrados pela tabela? O aluno deverá encontrar os seguintes dados do quadro: (Continua) R$ 30.000,00 Valor do Financiamento taxa de juros mensal (i): Nº de parcelas 0 1 2,30% Juros Amortização Pagamento Saldo Devedor - - - R$ 30.000,00 R$ 690,00 R$ 236,85 R$ 926,85 R$ 29.763,15 47 (continuação) Nº de parcelas Juros Amortização Pagamento Saldo Devedor 2 R$ 684,55 R$ 242,30 R$ 926,85 R$ 29.520,86 3 R$ 678,98 R$ 247,87 R$ 926,85 R$ 29.272,99 4 R$ 673,28 R$ 253,57 R$ 926,85 R$ 29.019,42 5 R$ 667,45 R$ 259,40 R$ 926,85 R$ 28.760,01 6 R$ 661,48 R$ 265,37 R$ 926,85 R$ 28.494,65 7 R$ 655,38 R$ 271,47 R$ 926,85 R$ 28.223,17 8 R$ 649,13 R$ 277,72 R$ 926,85 R$ 27.945,46 9 R$ 642,75 R$ 284,10 R$ 926,85 R$ 27.661,36 10 R$ 636,21 R$ 290,64 R$ 926,85 R$ 27.370,72 11 R$ 629,53 R$ 297,32 R$ 926,85 R$ 27.073,40 12 R$ 622,69 R$ 304,16 R$ 926,85 R$ 26.769,24 13 R$ 615,69 R$ 311,16 R$ 926,85 R$ 26.458,08 14 R$ 608,54 R$ 318,31 R$ 926,85 R$ 26.139,77 15 R$ 601,21 R$ 325,63 R$ 926,85 R$ 25.814,13 16 R$ 593,73 R$ 333,12 R$ 926,85 R$ 25.481,01 17 R$ 586,06 R$ 340,79 R$ 926,85 R$ 25.140,22 18 R$ 578,23 R$ 348,62 R$ 926,85 R$ 24.791,60 19 R$ 570,21 R$ 356,64 R$ 926,85 R$ 24.434,96 20 R$ 562,00 R$ 364,84 R$ 926,85 21 R$ 553,61 R$ 373,24 R$ 926,85 R$ 23.696,88 22 R$ 545,03 R$ 381,82 R$ 926,85 R$ 23.315,06 23 R$ 536,25 R$ 390,60 R$ 926,85 R$ 22.924,46 24 R$ 527,26 R$ 399,59 R$ 926,85 R$ 22.524,87 25 R$ 518,07 R$ 408,78 R$ 926,85 R$ 22.116,09 26 R$ 508,67 R$ 418,18 R$ 926,85 R$ 21.697,92 27 R$ 499,05 R$ 427,80 R$ 926,85 R$ 21.270,12 28 R$ 489,21 R$ 437,64 R$ 926,85 R$ 20.832,48 29 R$ 479,15 R$ 447,70 R$ 926,85 R$ 20.384,78 30 R$ 468,85 R$ 458,00 R$ 926,85 R$ 19.926,78 31 R$ 458,32 R$ 468,53 R$ 926,85 R$ 19.458,25 32 R$ 447,54 R$ 479,31 R$ 926,85 R$ 18.978,94 R$ 24.070,12 (conclusão) 33 R$ 436,52 R$ 490,33 R$ 926,85 R$ 18.488,61 34 R$ 425,24 R$ 501,61 R$ 926,85 R$ 17.987,00 35 R$ 413,70 R$ 513,15 R$ 926,85 R$ 17.473,85 36 R$ 401,90 R$ 524,95 R$ 926,85 R$ 16.948,90 37 R$ 389,82 R$ 537,02 R$ 926,85 R$ 16.411,88 38 R$ 377,47 R$ 549,38 R$ 926,85 R$ 15.862,50 39 R$ 364,84 R$ 562,01 R$ 926,85 R$ 15.300,49 40 R$ 351,91 R$ 574,94 R$ 926,85 R$ 14.725,55 41 R$ 338,69 R$ 588,16 R$ 926,85 R$ 14.137,39 42 R$ 325,16 R$ 601,69 R$ 926,85 R$ 13.535,70 43 R$ 311,32 R$ 615,53 R$ 926,85 R$ 12.920,18 44 R$ 297,16 R$ 629,68 R$ 926,85 R$ 12.290,49 45 R$ 282,68 R$ 644,17 R$ 926,85 R$ 11.646,32 46 R$ 267,87 R$ 658,98 R$ 926,85 R$ 10.987,34 47 R$ 252,71 R$ 674,14 R$ 926,85 R$ 10.313,20 48 R$ 237,20 R$ 689,64 R$ 926,85 R$ 9.623,56 49 R$ 221,34 R$ 705,51 R$ 926,85 R$ 8.918,05 50 R$ 205,12 R$ 721,73 R$ 926,85 R$ 8.196,32 51 R$ 188,52 R$ 738,33 R$ 926,85 R$ 7.457,98 52 R$ 171,53 R$ 755,31 R$ 926,85 R$ 6.702,67 53 R$154,16 R$ 772,69 R$ 926,85 54 R$ 136,39 R$ 790,46 R$ 926,85 R$ 5.139,52 55 R$ 118,21 R$ 808,64 R$ 926,85 R$ 4.330,88 56 R$ 99,61 R$ 827,24 R$ 926,85 R$ 3.503,64 57 R$ 80,58 R$ 846,26 R$ 926,85 R$ 2.657,38 58 R$ 61,12 R$ 865,73 R$ 926,85 R$ 1.791,65 59 R$ 41,21 R$ 885,64 R$ 926,85 R$ 906,01 60 R$ 20,84 R$ 906,01 R$ 926,85 -R$ 0,00 Total R$ 25.610,91 R$ 5.929,98 R$ 55.610,91 Quadro 5.3 – Financiamento tabela Price Fonte: A autora, 2013. 2. Qual o valor das parcelas? Ele é sempre constante? 48 49 O aluno poderá perceber em sua planilha que os valores das parcelas não se alteram, ou seja, são sempre R$ 926,85. 3. E os juros, serão sempre constantes? Por que isso ocorre? O aluno poderá perceber que os juros são decrescentes, isso por que os juros são calculados sobre o saldo devedor e este vai decaindo devido às amortizações no decorrer dos meses. 4. E a amortização o que significa? Ela é sempre constante? Por quê? Amortização é o valor da parcela que extingue a dívida. Ela é crescente no decorrer das parcelas, isso por que os juros são decrescentes. 5. Como foi calculado o saldo devedor da 5ª parcela? E da 50ª? O aluno poderá calcular o saldo devedor da seguinte maneira: 5ª parcela Saldo devedor= saldo devedor da parcela anterior – amortização. Saldo devedor = R$ 29.019,42 - R$ 259,40 = R$ 28.760,02. Neste momento os alunos poderão observar que ao calcular o saldo devedor o resultado deu diferente do apresentado na tabela. O professor deve explicar que o software usa arredondamento de duas casas decimais em todas as fórmulas, já que neste caso as células estão formatadas como “moeda”. 50ª parcela Saldo devedor = R$ 8.918,05 - R$ 721,73= R$ 8.196,32. 6. Qual o valor final pago pelo financiamento? Deste quantos por cento equivale a juros? Observando a planilha o aluno poderá ver que no final do financiamento o valor pago será R$ 55.610,91. Como R$25.610,91 são juros ele poderá utilizar a regra de três para descobrir o quanto esse valor representa do total pago: R$ 55.610,91 – 100% R$25.610,91 – x X = 46,05% Logo, 46,05% do valor final pago é referente aos juros. 7. Agora substitua no valor da taxa de juros o valor de 1%. Qual a parcela agora? Qual o somatório de juros? Compare os dados obtidos nesta tabela com os dados da tabela de juros 2,3%. Observando a planilha o aluno poderá observar que as parcelas diminuirão para R$667,33 mensais, tendo o final do período um somatório de juro de 50 R$10.040,01. Ao comparar com os dados da planilha anterior poderá perceber que os juros diminuíram o que acarretou a redução do valor das parcelas. 8. Agora substitua no valor da taxa de juros o valor de 3%. Qual a parcela agora? Qual o somatório de juros? Compare os dados obtidos nesta tabela com os dados da tabela de juros 2,3%. Observando a planilha o aluno poderá observar que as parcelas alteraram para R$ 1.083,99, o que acarreta um somatório de juros no final do período no valor de R$35.039,33. Comparando com a tabela inicial o aluno poderá perceber que ao aumentar o valor dos juros as parcelas aumentaram e os juros também, o que acarreta mudanças na amortização mensal da dívida. 9. Faça as combinações seguintes: Valor do Taxa de juros Taxa de juros Taxa de juros financiamento mensal mensal mensal R$ 10.000,00 1% 3% 10% R$ 50.000,00 1% 3% 10% R$ 100.000,00 1% 3% 10% Compare todos os dados obtidos e descreva suas observações feitas a partir das variações do valor financiado e da taxa de juros mensal. Fazendo essas combinações espera-se que o aluno perceba a influência dos juros nos financiamentos, ou seja, independente do valor financiado, quanto maior a taxa de juros, maior serão as parcelas e maior será o valor pago com os juros no final da operação. 10. No valor da taxa de juros coloque 0%. O que ocorre? Espera-se que o aluno perceba que quando a taxa de juros é 0% não há nenhuma cobrança adicional ao valo financiado, ou seja, não será pago nada referente à juros. 11. Volte ao valor inicial referente à proposta do banco. Qualquer instituição financeira ao fazer um financiamento cobra o CET (Custo Efetivo Total), que se refere à tudo que será cobrado do cliente. No caso do Banco do Brasil o CET é composto por: juros, tributos (IOF - Imposto sobre Operações Financeiras), seguros, registros, e pagamentos de serviços de terceiros. O CET incidente na operação de crédito pretendida deve ser obrigatoriamente informado ao cliente. No caso do financiamento que estamos vendo, suponha que o CET seja de 34,8% a.a. 51 sabendo que os juros estão incluídos no CET, calcule quanto aumentará as parcelas e os juros. (Obs. Utilize o Br.Office para o cálculo). O professor neste momento deve explicar para os alunos que o CET pode ser considerado como juros para que assim possam calcular as parcelas pela própria planilha. Com essa informação espera-se que os alunos percebam que o CET de 34.8% dado anualmente deverá ser transformado em juros mensais para que a planilha possa calcular corretamente as parcelas. Nesse momento o professor deve auxiliar os alunos a encontrar a taxa correta. Para isso deve utilizar da fórmula apresentada no item 3.1.10 desse trabalho: Ou seja, a taxa de juros será de 2,51 a.m. Os dados devem ser colocados na tabela conforme a imagem 5.10. O aluno poderá perceber que as parcelas aumentaram, já que agora estamos utilizando o CET e não apenas a taxa de juros. Imagem 5.10 – Visualização do 8º passo para construção da tabela Price Fonte: A autora, 2013 52 12. Para você qual seria uma taxa de juros justa para esse financiamento? Justifique. Nesta questão os alunos poderão refletir sobre todos os dados encontrados e analisados nessa tarefa a fim de buscar uma taxa de juros justa conforme suas justificativas. O professor também pode instigar os alunos a analisarem se esse sistema de amortização é justo, pelo fato de todo mês uma parcela da prestação é destinada aos juros. Outro aspecto que os alunos devem ser questionados é o que aconteceria se o sistema de amortização fosse com juros simples, quais modificações ocorreriam nos valores a pagar. Os alunos devem perceber que, caso a tabela fosse com juros simples, o montante final seria maior, visto que os juros das parcelas mensais seriam calculados a partir do valor inicial e não do saldo devedor do mês anterior como na tabela Price. 5.4 TAREFA IV- JUROS DE CARTÃO DE CRÉDITO A seguinte tarefa tem o objetivo de mostrar aos alunos como se comportam os juros de cartão de crédito ao se pagar o valor mínimo estabelecido pelo banco emissor. A tarefa deve ser realizada em duplas ou trios. 5.4.1 Tarefa 1. O cartão de crédito veio para facilitar a nossa vida, entre as vantagens podemos destacar: realizar compras sem ter dinheiro físico ou cheque; parcelar as compras, pagar todas as contas em um único boleto; e conforme a administrador nem pagamos anuidade. Veja abaixo um anúncio de um tablet da marca Samsung que à vista custa R$ 1899,00, mas que podemos parcelar em até 12x no cartão sem juros. 53 Imagem 5.11 – Anúncio tablet Samsung. Fonte:http://www.livrariasaraiva.com.br/produto/4088118/?&PAC_ID=122220&utm_source= google&utm_medium=shop&utm_campaign=feed Vale ressaltar que o anúncio nos propõe também pagarmos à vista pelo boleto ou então pelo cartão de débito, com isso temos 10% de desconto, ou seja, este item à vista custa R$1709,10. A maioria das pessoas opta por comprar a prazo, já que o impacto no orçamento mensal será menor. Imagine que você adquiriu o produto e decidiu parcelar no cartão de crédito em 12 vezes de R$158,25. Porém no segundo mês gastos não esperados surgiram de tal forma que seu orçamento mensal ficou comprometido. Como consequência você opta por pagar apenas o pagamento mínimo do cartão que é normalmente 20% da fatura (varia conforme a empresa). Assim como qualquer outra operação financeira, quando há atraso no pagamento o agente econômico cobra juros sobre o saldo devedor. Nesse caso o administrador do cartão irá cobrar juros sobre o 80% do valor da fatura. Segundo a ANUCC (Associação Nacional dos Usuários de cartão de Crédito) os juros de cartão de crédito giram entre 5.4 % a.m. à 13% a.m. Tomaremos um juros de 10% a.m. já que é o mais cobrado. Além do juro rotativo, há ainda a multa por atraso, que normalmente é 2% a.m. e os juros por mora (são a pena imposta ao devedor pelo atraso no cumprimento de sua obrigação) que por lei não pode ultrapassar 2% a.m., então nesse caso fixaremos 1% a.m. como juros de 54 mora. Tendo esses dados quanto você pagará de juros por não quitar a fatura do cartão neste mês? E em quanto estará sua dívida no mês seguinte? Neste momento o professor deve apenas deixar os alunos trabalhando em grupos, intervindo apenas quando necessário. Espera-se que eles não tenham dificuldades já que porcentagem é um conteúdo que eles conhecem e já utilizaram nas tarefas anteriores deste trabalho. A resolução esperada é a seguinte: Como a taxa mínima é de 20% então a pessoa irá reembolsar R$ 31,65 do total da fatura. E o saldo da fatura que sofreria os juros seria R$126,60. Divida segundo mês: R$ 126,60 Encargos: 126,60x10%= R$ 12,65 – juro do rotativo 126,60x2% = R$ 2,53 – multa por atraso 126,6x1% = R$ 1,27 – juros de mora Logo para o próximo mês terei uma dívida de R$143,06 referente ao mês anterior e mais a fatura de R$158,25 do terceiro mês. Logo o saldo a quitar neste mês será de R$ 301,31. a) E se você não conseguir quitar nos meses seguintes às parcelas, optando apenas pelo pagamento mínimo, em quanto estará sua dívida no 12º mês? Para facilitar os cálculos o professor deve utilizar com os alunos o software Br Office calc. A seguir apresentarei os passos para a construção de uma tabela a fim de analisar o comportamento da dívida no decorrer dos meses. Inicialmente construa uma tabela contendo oito colunas, sendo elas respectivamente para: parcelas, parcelas mensais, dívida atual, pagamento mínimo, juros rotativo, multa, juros de mora e dívida acumulada para o próximo mês, conforme imagem 5.12. 55 Imagem 5.12 – Visualização do 1º passo para construção da tabela juros de cartão de crédito. Fonte: A autora, 2013. Na célula C2 deve-se colocar a fórmula “=B2” já que a única dívida é referente à primeira parcela. Na célula D2 deve-se colocar a fórmula =C2*20%, já que refere-se ao pagamento mínimo da parcela. Já nas células E2, F2 E G2 as fórmulas são respectivamente: “=(C2-D2)*10%”, “=(C2-D2)*2%”, e “=(C2-D2)*1%”, pois referem-se aos 80% restantes da dívida que serão recalculados com juros para o próximo mês. Na célula H2, que trata-se de toda a dívida já reajustada deve-se somar a dívida do mês com os respectivos juros, sendo que a fórmula é “=(C2D2)+E2+F2+G2”. E, finalmente na célula C3 coloque a fórmula “=H2+B3”, a fim de somar a parcela do mês com a dívida acumulada do mês anterior. Para preencher o restante da tabela basta clicar no canto inferior direito da célula C3 e arrastar até a linha referente à 12ª parcela. Fazer o mesmo com o intervalo (D2:H2) tendo como resultado a planilha referente à imagem 5.13 56 Imagem 5.13 – Visualização do 2º passo para construção da tabela juros cartão de crédito Fonte: A autora, 2013 O professor deve salvar a planilha em cada computador para que os alunos possam responder a questão. Após o aluno colocar o valor das prestações a planilha se preencherá sendo que o resultado pode ser observado no quadro abaixo: Parcelas Parcelas Mensais Dívida Atual Pagamento Juro Mínimo Rotativo Multa Juros de Mora Dívida Acumulada para Próximo Mês 2 R$ 158,25 R$ 158,25 R$ 31,65 R$ 12,66 R$ 2,53 R$ 1,27 R$ 143,06 3 R$ 158,25 R$ 301,31 R$ 60,26 R$ 24,10 R$ 4,82 R$ 2,41 R$ 272,38 4 R$ 158,25 R$ 430,63 R$ 86,13 R$ 34,45 R$ 6,89 R$ 3,45 R$ 389,29 5 R$ 158,25 R$ 547,54 R$ 109,51 R$ 43,80 R$ 8,76 R$ 4,38 R$ 494,98 6 R$ 158,25 R$ 653,23 R$ 130,65 R$ 52,26 R$ 10,45 R$ 5,23 R$ 590,52 7 R$ 158,25 R$ 748,77 R$ 149,75 R$ 59,90 R$ 11,98 R$ 5,99 R$ 676,89 8 R$ 158,25 R$ 835,14 R$ 167,03 R$ 66,81 R$ 13,36 R$ 6,68 R$ 754,96 9 R$ 158,25 R$ 913,21 R$ 182,64 R$ 73,06 R$ 14,61 R$ 7,31 R$ 825,54 10 R$ 158,25 R$ 983,79 R$ 196,76 R$ 78,70 R$ 15,74 R$ 7,87 R$ 889,35 11 R$ 158,25 R$ 1.047,60 R$ 209,52 R$ 83,81 R$ 16,76 R$ 8,38 R$ 947,03 12 R$ 158,25 R$ 1.105,28 R$ 221,06 R$ 88,42 R$ 17,68 R$ 8,84 R$ 999,17 Quadro 5.4 – demonstrativo pagamento mínimo do cartão de crédito. Fonte: A autora, 2013. 57 Ou seja, no 12º mês a dívida estará em R$ 999,17. Neste momento o professor deve fazer os seguintes questionamentos aos alunos: A sua dívida está aumentando ou diminuindo? Se você resolver pagar toda a sua dívida já o 12º mês, qual será o total gasto para adquirir o tablet? Espera-se que o aluno perceba que o gasto é referente ao pagamento mínimo de 11 meses, mais a primeira parcela de R$ 158,25 e mais a dívida acumulada do cartão devido aos juros. Ou seja, um total de R$ 2702,38, o que corresponde a aproximadamente 42,30% a mais do valor à vista. 5.5 TAREFA V – ORÇAMENTO PESSOAL Essa tarefa tem o objetivo de despertar nos alunos o controle sobre suas finanças pessoais e a consciência antes de realizar compras que comprometam suas despesas nos meses seguintes. 5.5.1 Tarefa 1 Utilizando o software Br. Office Calc monte um orçamento mensal, sabendo que você terá as prestações do smartphone Samsung Galaxy Pocket, do tênis Nike Air Max, do carro e do tablete Samsung. Leve em consideração as despesas mensais fixas, sendo elas com água, energia elétrica, telefone e alimentação. Além disso, considere que seu salário seja de R$1.200,00 mensais. Ao iniciar a montagem do orçamento, espera-se que os alunos percebam que apenas as prestações já somam R$ 1. 1.207,39, ultrapassando o salário mensal. O professor deve orientar os alunos a utilizar as funções do software a fim de somar e diminuir valores. Para somar as células referentes às prestações e as despesas deve-se, colocar o sinal de igual “=” seguido das células separadas pelo sinal de soma “+”. Por exemplo, para somar as células D2, D3 e D4 deve-se colocar a fórmula “= D2+D3+D4”. Se nesse mesmo caso se deseje subtrair determinado valor colocado na célula E4, por exemplo, a fórmula ficaria da seguinte forma: ““=D2+D3+D4-E4”. A seguir uma possível resposta utilizando um quadro: 58 R$ 1.200,00 Salário Despesas Fixas Prestações Água Smartphone R$ 29,08 Energia Elétrica Tênis R$ 47,25 Telefone Carro R$ 972,81 Alimentação Tablet R$ 158,25 TOTAL: R$ 1.207,39 Quadro 5.5 – Orçamento I. Fonte: A autora, 2013. Neste momento o professor deve incentivar os alunos a buscarem uma solução para o problema, levando em consideração as prioridades de cada um em seu orçamento mensal. O professor deve elencar também outras despesas que podem ter, como aluguel, combustível, roupas, e com a saúde e o lazer, como pode ser ilustrado na tabela seguinte. R$ 1.200,00 Salário Despesas Fixas Prestações Despesas Variáveis Água Smartphone Saúde Energia Elétrica Tênis Combustível Telefone Carro Roupas Alimentação Tablet Lazer Outras TOTAL: Quadro 5.6 – Orçamento II. Fonte: A autora, 2013. No final da tarefa o aluno deve expor aos colegas o seu orçamento, explicando que critérios elencou (quais prioridades utilizou para sua construção? As despesas fixas? As prestações? Que itens julga essenciais?) para sua construção. Para a realização da próxima tarefa o professor deve previamente avisar os alunos para que imaginem os gastos e ganhos que terão em sua futura família, caso os alunos queiram poderão se basear nos gastos de sua família, mas isso não deverá ser uma regra para não expor os gastos familiares reais dos alunos. O 59 objetivo é fazer com que eles percebam a importância de administrar o orçamento familiar. Para esse dia os alunos deverão levar para a sala a relação de toda a possível receita da sua futura família, ou seja de todos os ganhos. Deve-se trazer também a relação de todas as despesas: Despesas fixas: normalmente realizadas uma ou várias vezes ao mês, como, por exemplo, as despesas com telefone, luz, supermercado, etc. Despesas eventuais: são as que não ocorrem todo o mês, como anuidade do cartão de crédito, a assinatura de uma revista, remédios, compra de presentes, reparos ou o IPVA do automóvel. O professor deve incentivar os alunos a anotarem todas as despesas, mesmo a do lanche do colégio ou a do café da padaria, por exemplo. 5.5.2 Tarefa 2 Muitos brasileiros têm o hábito de primeiro gastar para depois verificar como vão pagar. E assim inicia o endividamento. Com um orçamento prévio você saberá seu limite para cada tipo de consumo. Imagine que você já possui a sua família, com esposo(a) e filhos. Elabore um orçamento mensal para sua família, levando em consideração os ganhos de todos os integrantes e também com os gastos mensais. Utilize para isso o programa Br. Office Calc. Para as despesas eventuais você deve multiplicar pela frequência que ocorre no ano e depois dividir por 12, para que saiba quanto você deverá guardar mensalmente e fazer deste valor um provisionamento para quando chegar o momento de pagar. Estabeleça também um valor para construir uma reserva que lhe permita realizar seus sonhos futuros e ter uma economia para imprevistos (por exemplo 7% da renda líquida mensal). Durante a realização desta tarefa o professor deve acompanhar individualmente os alunos em possíveis dúvidas sobre o software. É importante o professor verificar previamente os gastos listados pelos alunos, diagnosticando possíveis falhas ou esquecimentos. 5.5.3 Tarefa 3 Elabore uma estratégia para que você possa enxugar o orçamento de sua futura família e assim vocês possam poupar ainda mais. Em seguida analise o impacto que isso terá no orçamento mensal, ou seja, quanto vocês irão economizar 60 em um mês? E se esse valor vocês aplicarem a uma taxa de 1% a.m. por 10 anos, quanto terá no final do período? Neste item, cada aluno poderá traçar suas próprias estratégias, como por exemplo, economizar luz, água, telefone, diminuir a frequência com que jantam fora de casa, etc. Em seguida poderão utilizar a fórmula de juros composto já vista nesta proposta de ensino para calcular o montante. 6 CONSIDERAÇÕES FINAIS Este trabalho possibilitou conhecer mais sobre um dos ramos da Matemática, a Matemática Financeira. Seu conhecimento se torna essencial em nossos dias, em que as operações financeiras se fazem presentes na vida de quase todas as pessoas. Segundo Mendonça, et al (2006, p. 15): “A Matemática Financeira propõe-se a avaliar fluxos de caixa, de modo a permitir uma tomada de decisão racional a partir dessa avaliação.” Dessa forma é de suma importância abordar tal conteúdo no Ensino Médio, visto que os jovens já estão suscetíveis às armadilhas que o crédito fácil e as longas prestações escondem. Assim, o presente trabalho buscou abordar os conceitos iniciais de Matemática Financeira de maneira investigativa, com o intuito de buscar uma conscientização financeira nos alunos, fazendo-os refletir o quanto a falta de planejamento financeiro pode prejudicar suas finanças. Busca-se com isso despertar nos alunos um olhar crítico, a fim de analisar as condições das operações financeiras, principalmente os juros, para não cair nos abusos do poder econômico. Abordamos neste trabalho apenas os conceitos iniciais da Matemática Financeira, visto que é destinado para alunos do ensino médio. Sendo assim, outros trabalhos podem dar continuidade ao mesmo e aprofundar os estudos. Nas tarefas optou-se por utilizar situações reais, para que os alunos percebam a importância do tema. Em uma das tarefas utilizou-se o software Br.office para que os alunos possam manipular os dados, trazendo mais dinamismo nas aulas e aguçando a curiosidade com respeito aos conteúdo matemáticos envolvidos, favorecendo assim possíveis argumentações e debates. REFERÊNCIAS ABDALA, V. Jovens estão usando mais conta bancária e cartão de crédito. Disponível em: <http://exame.abril.com.br/economia/noticias/jovens-estao-usandomais-conta-bancaria-e-cartao-de-credito>. Acesso em: 18 jul. 2013. BORBA, Marcelo C.; PENTEADO M. G. Informática e Educação Matemática. 4ª ed. Belo Horizonte: Autentica, 2010. BULLA, B. Cresce número de famílias endividadas em maio, diz CNC. Disponível em: <http://exame.abril.com.br/economia/noticias/cresce-numero-de-familiasendividadas-em-maio-diz-cnc>. Acesso em: 15 jul. 2013. Bussinger, E. Vantagens e desvantagens do cartão de crédito. Disponível em:< http://www2.uol.com.br/vyaestelar/cartao_de_credito01.htm>. Acesso em: 22 jul. 2013. DANA, S. Cartão de crédito: o mocinho para a economia e, às vezes, vilão para o consumido. Disponível em: <http://carodinheiro.blogfolha.uol.com.br/2013/03/21/cartao-de-credito-o-mocinhopara-a-economia-e-as-vezes-vilao-para-o-consumidor/>. Acesso em: 22 jul. 2013. GRAVINA, M. A.; SANTAROSA, L. M. A Aprendizagem da Matemática em Ambientes Informatizados. In: IV Congresso RIBIE, 1998, Brasília. Anais Eletrônicos. Disponível em: <http://lsm.dei.uc.pt/ribie/docfiles/txt200342413933117.PDF>. Acesso em: 22 jul. 2013. IEZZI, G.; HAZZAN, S.; DEGENSZAJN, D. Fundamentos de Matemática Elementar 11. 1.ed. São Paulo: Atual, 2004. 232 p. KAZMIERCZAK,L. Modelagem Matemática como Estratégia de Ensino para a Matemática Financeira. Disponível em: <http://matematicafafiuv.pbworks.com/w/file/fetch/65156390/MODELAGEM%20MAT EM%C3%81TICA%20COMO%20ESTRAT%C3%89GIA%20DE%20ENSINO%20PA RA%20A%20MATEM%C3%81TICA%20FINANCEIRA.pdf> Acesso em: 20 mar. 2013. KENSKI, V. M. Educação e tecnologias: O novo ritmo da informação. 6. ed. Campinas, SP: Papirus, 2007. LUCHESI, A. L. B. BrOffice.org CALC. Disponível em: http://www.inf.unioeste.br/guardamirim/apostilas/calc.pdf> Acesso em: 22 jul. 2013. MACIEL C. Cresce número de brasileiros que utilizam cartões de crédito e débito. Disponível em: <http://agenciabrasil.ebc.com.br/noticia/2013-04-23/cresce- 63 numero-de-brasileiros-que-utilizam-cartoes-de-credito-e-debito>. Acesso em: 22 jul. 2013. MARQUES, A. C.; CAETANO, J. da S. Utilização da informática na sala de aula. In: Mercado, L. P. L. (Org.). Novas Tecnologias na Educação: Reflexões sobre a Prática. Maceió: EDUFAL, 2002. p. 131-168. MATHIAS, W. F.; GOMES, J. M. Matemática financeira: com mais de 600 exercícios resolvidos e propostos. 6.ed. São Paulo: Editora Atlas S. A., 2011. MENDONÇA, L. G.; et al. Matemática Financeira. 8 ed. Rio de Janeiro: FGV, 2006. 136 p. MOREIRA , M. S. A Educação Financeira nas Escolas. Disponível em: < http://meuartigo.brasilescola.com/educacao/a-educacao-financeira-nas-escolas.htm> Acesso em: 25 fev. 2013. NEWCRED. Afinal, o que significa Inadimplência? Disponível em: <http://www.newcred.com.br/inadimplencia.htm>. Acesso em: 15 jul. 2013. PAIS, L.C. Educação escolar e as tecnologias da informática. 1ªed. Belo Horizonte: Autentica, 2010. PARANÁ. Diretrizes Curriculares Da Educação Básica Matemática. Secretaria do Estado da Educação. Curitiba, 2008. PELIZZARI. A., et al. Teoria da Aprendizagem Significativa Segundo Ausubel. V.2. 2001-2002. Disponível em: <http://portaldoprofessor.mec.gov.br/storage/materiais/0000012381.pdf>. Acesso em: 25 fev. 2013. POSSIEDE JUNIOR, O.; JOUCOSKI, E. O Ensino da Matemática Financeira: Relato de uma Experiência de Aprendizagem. Disponível em: <http://www.diaadiaeducacao.pr.gov.br/portals/pde/arquivos/362-4.pdf>. Acesso em: 25 fev. 2013. PUCCINI, E. C. Matemática Financeira. 2007. Disponível em: <http://www.famescbji.edu.br/famescbji/biblioteca/livros_adm/Matem%E1tica%20Fin anceira%20-%20Ernesto%20Coutinho%20Puccini.pdf>. Acesso em: 25 fev. 2013. ROGOGINSKI, E.; SANTOS F. L. dos; MACHADO, J.G. O Ensino de Educação Financeira a Crianças do Ensino Fundamental. Disponível em: < http://www.educacaofinanceira.com.br/tcc/EnsinodeEducacaoFinanceiracriancasdoE nsinoFundamental.pdf> Acesso em: 25 fev. 2013. ROMMEL X. T. DE M. SOFTWARE EDUCACIONAL: A Importância de sua avaliação e do seu uso nas salas se aula. Disponível em: <http://www.flf.edu.br/revista-flf/monografias-computacao/monografia-rommelxenofonte.pdf>. Acesso em: 22 jul. 2013. 64 SARAIVA, A. Quantidade de famílias endividadas cresce em julho, informa CNC. Disponível em: <http://www.valor.com.br/brasil/3199706/quantidade-defamilias-endividadas-cresce-em-julho-informa-cnc>. Acesso em: 18 jul. 2013. SERASA EXPERIAN. Dois em cada três brasileiros não guardam dinheiro e metade desconhece vantagem de poupar, de acordo com pesquisa da Serasa Experian. Disponível em: <http://www.serasaexperian.com.br/release/noticias/2013/noticia_01232.htm>. Acesso em: 22 jul. 2013. SPC BRASIL. Estudo do SPC Brasil revela que 41% dos brasileiros já teve o nome "sujo". Disponível em: <https://www.spcbrasil.org.br/imprensa/noticia/10estudodospcbrasilrevelaque41dosbrasileirosjateveonomesujo>. Acesso em: 22 jul. 2013. SPC BRASIL. Mais de 70% dos brasileiros não sabem quanto pagam pelas taxas do cartão de crédito. Disponível em: <https://www.spcbrasil.org.br/imprensa/noticia/203maisde70dosbrasileirosnaosabemquantopagampelastaxasdocartaodecredito>. Acesso em: 22 jul. 2013. SPC BRASIL. Parcelamento em mais de 10 vezes aumenta entre brasileiros. Disponível em: <https://www.spcbrasil.org.br/imprensa/noticia/204parcelamentoemmaisde10vezesaumentaentrebrasileiros>. Acesso em: 18 jul. 2013. SOBRINHO, J.D.V. Matemática Financeira. 7ª ed. São Paulo: Atlas, 2011. TELECHEQUE. Inadimplência do primeiro bimestre: 45% homens, 55% mulheres. Disponível em: <http://wwwj1.telecheque.com.br/index.php?option=com_content&view=article&id=3 64%3Apesquisa-do-perfil-do-inadimplente-jan-fev-13&catid=50&Itemid=76>. Acesso em: 15 jul. 2013. INFOMONEY. Disponível em <www.infomoney.com.br>. Acesso em: 22 jul. 2013. XAVIER, D. D. Software Livre na Educação. Disponível em < http://www.ic.ufmt.br:8080/c/document_library/get_file?p_l_id=58070&folderId=60483 &name=DLFE-2325.pdf>. Acesso em: 22 jul. 2013.