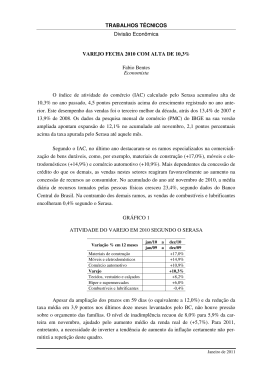

0 Universidade Presbiteriana Mackenzie Centro de Ciências Sociais e Aplicadas Programa de Pós-Graduação em Ciências Contábeis Gerenciamento do ponto de corte para a concessão de crédito no varejo brasileiro Hugo Crespi Junior São Paulo 2014 1 Hugo Crespi Junior Gerenciamento do ponto de corte para a concessão de crédito no varejo brasileiro Dissertação apresentada ao Programa de PósGraduação em Ciências Contábeis da Universidade Presbiteriana Mackenzie para a obtenção do título de Mestre em Controladoria Empresarial. Orientador: Prof. Dr. Luiz Carlos Jacob Perera São Paulo 2014 2 C921g Crespi Junior, Hugo Gerenciamento do ponto de corte para a concessão de crédito no varejo brasileiro / Hugo Crespi Junior - 2014. 98f.: il., 30 cm Dissertação (Mestrado em Controladoria Empresarial) – Universidade Presbiteriana Mackenzie, São Paulo, 2014. Orientação: Prof. Dr. Luiz Carlos Jacob Perera Bibliografia: f. 86-91 1. Credit scoring. 2. Financiamento no varejo. 3. Erro tipo I e tipo II. I. Título. CDD 658.88 3 Reitor da Universidade Presbiteriana Mackenzie Professor Dr. Benedito Guimarães Aguiar Neto Decano de Pesquisa e Pós-Graduação Professor Dr. Moisés Ari Zilber Diretor do Centro de Ciências Sociais e Aplicadas Professor Dr. Sérgio Lex Coordenadora do Programa de Pós-Graduação em Ciências Contábeis Professora Dra. Maria Thereza Pompa Antunes 4 Agradeço Ao Professor Dr. Luiz Carlos Jacob Perera, pela inspiração para o desenvolvimento desta pesquisa. Ao Professor Dr. Herbert Kimura e ao Professor Dr. Marco Milani pelas pertinentes sugestões por ocasião da banca de qualificação deste trabalho. À Serasa Experian pelo fornecimento da ampla base de dados da população estudada, que permitiu o desenvolvimento desta pesquisa. A Sandro A. Almeida (Via Varejo SA), Janaina Cid (GoOn - Gestão de Riscos) e Simone Katz (Citibank), por terem disposto de seu precioso tempo para compartilhar sua expertise sobre crédito ao consumidor e enriquecer esta dissertação. 5 RESUMO Uma das mais importantes ferramentas de financiamento no varejo brasileiro é o crédito direto ao consumidor oferecido nos estabelecimentos por ocasião da compra. Operado através de financeiras cativas ou parceiras, o crédito é, normalmente, concedido ou negado sem que se leve em conta seu efeito na lucratividade do varejista. Quando se recusa o financiamento para um produto de grande margem de lucro, o efeito sobre os ganhos da empresa é evidentemente maior do que quando essa recusa inibe a venda de produto de menor margem, o que sugere haver ineficácia no processo. Esta pesquisa visou verificar se há espaço para aumentar a rentabilidade no varejo brasileiro, introduzindo a margem operacional nos critérios utilizados para concessão de crédito direto ao consumidor. Utilizando a curva ROC e a abordagem oferecida por Stein (2005), construíram-se simulações em torno de valores reais praticados no mercado, que permitiram confirmar, através de um novo balanceamento dos erros tipo I e tipo II, que ocorre a maximização de ganhos empresarias quando as margens operacionais do varejo são consideradas para a determinação de pontos de corte em modelos de crédito direto ao consumidor. Palavras-chave: Credit scoring. Financiamento no varejo. Erro tipo I e tipo II. 6 ABSTRACT One of the most important ways to finance consumers in the Brazilian market is the consumer credit offered in store. Provided by independent or captive finance companies, the consumer credit is normally granted or denied without taking into account its effect on the retailer’s profitability. Denying credit to finance a high profit margin product is more damaging to the companies’ profits than if such refusal is about the sale of lower margin product. This suggests that there is an opportunity to improve the profitability in this sales channel. The objective of this research was to check the possibility to increase the Brazilian retailers’ profitability by introducing the retail products’ operating margin as an additional parameter of the consumer credit analysis. Simulations using tangents to ROC curves, as proposed by Stein (2005), made possible to confirm, through a new balance of type I and type II errors, that the maximization of corporate earnings occurs when using operating retail margins for determining cutoffs in consumer credit models. Key words: Credit scoring. Consumer credit. Type I and type II errors. 7 LISTA DE FIGURAS Figura 1 – Crédito doméstico ao setor privado em % do PIB 13 Figura 2 – Evolução do crédito em % do PIB 14 Figura 3 – Oportunidade de pesquisa 16 Figura 4 – A Influência da gestão de crédito sobre a operação 18 Figura 5 – Riscos empresariais 24 Figura 6 – Quatro grandes grupos de risco 25 Figura 7 – Ilustração da distribuição de bons e maus pagadores segundo sua pontuação. 37 Figura 8 – Curva típica de regressão logística acumulada 42 Figura 9 – Árvore de decisão 43 Figura 10 – Curva ROC 46 Figura 11 – Distância de Mahalonobis 47 Figura 12 – Kolmogorov-Smirnov 48 Figura 13 – Bimodalidade de LGD 52 Figura 14 – Correlação LGD e PD 52 Figura 15 – Lucro máximo 56 Figura 16 – Custo unitário variável do crédito 56 Figura 17 – Distribuição da frequência em relação às unidades da federação 59 Figura 18 – Distribuição da pontuação em relação às unidades da federação. 60 Figura 19 – Distribuição da frequência em relação às faixas etárias 60 Figura 20 – Distribuição da inadimplência 61 Figura 21 – Distribuição de anotações por faixa 62 Figura 22 – Distribuição de bons e maus pagadores por faixa 63 Figura 23 – Estatística de Kolmogorov-Smirnov da amostra 63 Figura 24 – AUROC – Amostra integral 64 Figura 25 – AUROC - faixas de 5 a 20 65 Figura 26 – Stein, curva ROC 68 Figura 27 – ROC com retas tangentes: ilustração genérica 69 Figura 28 – ROC e tangentes: exemplo com duas taxas de juros 70 Figura 29 – Pontos de corte na curva ROC da amostra: parâmetros centrais. 73 Figura 30 – Sensibilidade a LGD 76 Figura 31 – Sensibilidade a MO 77 Figura 32 – Sensibilidade à MF 78 Figura 33 – Receitas x volumes 80 8 Figura 34 – Efeito composto de escores e MO 81 Figura 35 – Proporção dos ganhos 83 9 LISTA DE QUADROS Quadro 1 – Classificação do risco segundo diversos autores 26 Quadro 2 – Matriz genérica de má qualificação 33 Quadro 3 – Medidas de desempenho 34 Quadro 4 – Resultados divergentes na literatura para taxa de acerto por tipo de modelo 40 Quadro 5 – Resultados divergentes na literatura indicando o melhor modelo 40 10 LISTA DE TABELAS Tabela 1 – Poder discriminante: Valores de referência propostos por Sumihara Filho e Sleegers 49 Tabela 2 – Poder discriminante: valores de referência da literatura 49 Tabela 3 – Parâmetros utilizados nas simulações 72 Tabela 4 – Receita financeira líquida descontada à taxa SELIC 73 Tabela 5 – Simulação básica e com parâmetros máximos e mínimos 75 Tabela 6 – Simulação de PC em relação a LGD 76 Tabela 7 – Simulação de PC em relação a MO 77 Tabela 8 – Efeito de PC em financiamentos 78 Tabela 9 – Simulação de PC em relação a MF 79 11 SUMÁRIO 1 INTRODUÇÃO ........................................................................................................ 13 1.1 CONTEXTUALIZAÇÃO DO TEMA ....................................................................... 15 1.2 DELIMITAÇÃO DO TEMA ..................................................................................... 17 1.3 QUESTÃO DE PESQUISA ....................................................................................... 17 1.4 HIPÓTESE DE PESQUISA....................................................................................... 17 1.5 OBJETIVO GERAL................................................................................................... 19 1.5.1 Objetivos específicos................................................................................................. 19 1.6 JUSTIFICATIVAS E CONTRIBUIÇÕES ................................................................ 19 2 REFERENCIAL TEÓRICO ................................................................................... 21 2.1 RISCO: CONCEITO, HISTÓRIA E MENSURAÇÃO ............................................. 21 2.1.1 Tipos de risco ............................................................................................................ 23 2.2 CRÉDITO E RISCO DE CRÉDITO .......................................................................... 27 2.2.1 Conceito de crédito ................................................................................................... 27 2.2.2 História e evolução do crédito ao consumidor junto ao varejo ............................ 28 2.2.3 O cenário do crédito e do risco de crédito .............................................................. 30 2.2.4 Análise subjetiva de crédito ..................................................................................... 31 2.2.5 Análise objetiva......................................................................................................... 32 2.2.6 A estatística e os erros do tipo I e tipo II ................................................................ 33 2.3 CREDIT SCORING ................................................................................................... 34 2.3.1 História do credit scoring ......................................................................................... 34 2.3.2 Interpretação do credit scoring................................................................................ 35 2.3.3 Credit scoring: revisão dos principais métodos ...................................................... 38 2.3.3.1 Análise discriminante ................................................................................................. 41 2.3.3.2 Regressão logística ..................................................................................................... 42 2.3.3.3 Árvores de decisão ..................................................................................................... 43 2.3.3.4 Programação Linear ................................................................................................... 44 2.3.3.5 Outros métodos........................................................................................................... 44 2.3.4 A curva ROC ............................................................................................................ 45 2.3.5 Medidas do poder de discriminação dos modelos ................................................. 46 2.3.5.1 Distância de Mahalonobis .......................................................................................... 47 2.3.5.2 Estatística de Kolmogorov-Smirnov (KS) ................................................................. 47 2.3.5.3 Taxa de Acerto (accuracy rate).................................................................................. 48 2.3.5.4 AUROC e coeficiente Gini......................................................................................... 48 2.3.6 Parâmetros de referência para as medida de poder discriminante ..................... 49 12 2.4 O CUSTO DO CRÉDITO .......................................................................................... 49 2.4.1 Risk based pricing...................................................................................................... 49 2.4.2 Crédito: uma opção entre dois riscos ..................................................................... 52 2.4.3 O custo e o benefício do risco de crédito na empresa não financeira .................. 53 2.4.4 A importância da margem operacional na concessão de crédito no varejo ........ 54 3 PROCEDIMENTOS METODOLÓGICOS .......................................................... 57 3.1 TIPO DE PESQUISA ................................................................................................. 57 3.2 MÉTODO DA PESQUISA ........................................................................................ 57 3.3 POPULAÇÃO E AMOSTRA .................................................................................... 58 3.3.1 Descrição operacional das variáveis ....................................................................... 58 3.4 TRATAMENTO E APRESENTAÇÃO DOS DADOS............................................. 58 3.4.1 Distribuição estatística ............................................................................................. 59 3.4.2 A amostra de trabalho ............................................................................................. 61 3.5 VERIFICAÇÃO DO SCORECARD E INTERPRETAÇÃO DOS DADOS ............. 62 3.5.1 Medidas de acurácia do modelo .............................................................................. 63 4 SIMULAÇÃO E ANÁLISE DE LUCRATIVIDADE GLOBAL DA OPERAÇÃO DE VENDA A CRÉDITO ................................................................ 66 4.1 CRITÉRIOS PARA O DESENVOLVIMENTO DA SIMULAÇÃO........................ 66 4.1.1 Equações básicas....................................................................................................... 66 4.1.2 A curva ROC e a escolha do ponto de corte: a abordagem de Stein (2005)........ 66 4.1.3 Integrando a margem operacional do varejo à abordagem de Stein................... 70 4.1.4 Aplicação do método à amostra .............................................................................. 71 4.1.4.1 Pressupostos utilizados nas simulações ...................................................................... 71 4.1.4.2 Simulação básica com parâmetros médios ................................................................. 73 4.1.4.3 Análise de sensibilidade nos pontos de corte a LGD, MO e MF ............................... 75 4.2 AVALIAÇÃO E RESUMO DOS RESULTADOS ................................................... 79 5 CONCLUSÕES ........................................................................................................ 82 REFERÊNCIAS BIBLIOGRÁFICAS 85 APÊNDICES 91 13 1 INTRODUÇÃO Durante a segunda metade do século passado, o consumidor brasileiro conviveu com inflação e até hiperinflação, com óbvios efeitos nocivos sobre sua capacidade de endividamento. O alívio advindo com o Plano Real elevou a renda do trabalhador, mas por conta dos altos juros que se mantiveram, o crédito ao consumidor ainda permaneceu em níveis bastante acanhados se comparados com as economias estabilizadas, conforme apresentado na Figura 1. Foi a partir do final da década passada, enquanto o mundo assistia às perdas no mercado de crédito subprime americano, que, com o arrefecimento das taxas básicas de juros, se viu o volume percentual do crédito em relação ao Produto Interno Bruto (PIB) brasileiro mais que dobrar dos cerca de 25% em 2001 para cerca de 55% em meados de 2013. No mesmo período, o crédito ao consumidor pulou de 9% para 25% do PIB (BANCO CENTRAL DO BRASIL, 2013a; FEDERAÇÃO BRASILEIRA DE BANCOS, 2013; RAGIR; MAURER, 2011). Estas cifras podem ser observadas na Figura 2. Perera (2013, p. 53) observou ainda a importância do crédito no país ao apontar que o PIB brasileiro foi alavancado pelo aumento do volume de crédito em 2.009, estimulado no ano anterior pelo governo brasileiro através do Banco do Brasil (BB) e da Caixa Econômica Federal (CEF). Figura 1 – Crédito doméstico ao setor privado em % do PIB 250 200 150 Estados Unidos China Chile 100 Brasil 50 0 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Fonte: Elaborado pelo autor, adaptado de World Bank (2013). 14 O vigoroso aumento do crédito às pessoas físicas no Brasil propiciou o ingresso expressivo de novos consumidores oriundos das classes mais baixas. Face às novas características do ambiente econômico, a concessão de crédito ao consumidor tem representado novas oportunidades, desafiando as instituições financeiras e o comércio a ajustar padrões de aceitação de riscos e taxas de juros em ambiente de intensa concorrência. Figura 2 – Evolução do crédito em % do PIB % PIB 60,0 53,8 Crédito total 49,1 Crédito ao consumidor 50,0 55,3 43,9 45,4 40,7 40,0 30,0 35,5 25,8 26,0 24,6 25,7 20,0 10,0 8,7 9,9 9,7 11,6 28,3 13,3 30,9 14,8 16,3 17,6 19,4 20,6 22,2 24,4 25,3 0,0 Fonte: Elaborado pelo autor, baseado em – e Federação Brasileira de Bancos (2013) – dados anteriores a 2007, e Banco Central do Brasil (2013a) – dados a partir de 2007. A estabilização e o amadurecimento da economia brasileira trouxeram um aumento da internacionalização, processos de consolidação, e interesse dos grupos financeiros no mercado consumidor. De um lado foram vistas fusões e aquisições no ramo varejista, como Pão de Açúcar e o grupo francês Casino; Pão de Açúcar e Casas Bahia; e, Ricardo Eletro, Insinuante e Salfer. Por outro lado, as instituições financeiras, no afã de crescer nesse emergente mercado brasileiro, direcionaram-se ao varejo através de parcerias com redes varejistas, incluindo a aquisição de suas financeiras cativas1. Com raízes nos carnês ou cadernetas de compra a crédito – ainda bastante utilizados – para compradores de baixa renda (PRAHALAD, 2010, p. 224), o crédito direto ao consumidor brasileiro apresenta características próprias em relação aos mercados mais 1 Financeira cativa refere-se a uma subsidiária integral financeira pertencente a uma empresa não-financeira (BROWN, 2008 p. 64 ). 15 desenvolvidos, às quais os modelos de credit scoring das instituições financeiras ainda vêm se adaptando. 1.1 CONTEXTUALIZAÇÃO DO TEMA “Assim que os seres humanos começaram a se comunicar, é certo que eles começaram a contrair e repagar empréstimos.” (THOMAS; EDELMAN; CROOK, 2002, p.2). Com sua origem na pré-história, a prática do crédito apareceu com o comércio. Embora a proporção varie bastante entre os diferentes segmentos do comércio, as vendas a prazo representam cerca da metade do faturamento do varejo no Brasil (SERASA EXPERIAN, 2011, 2012), e, por isso, merecem atenção especial quanto às suas características de volume, preço, disponibilidade e prestação de serviços. A crescente profissionalização dos setores econômicos trouxe a terceirização da carteira de crédito para o setor de comércio. Esse movimento vem ganhando força no Brasil desde a década de 90, quando começaram as parcerias entre as financeiras e os varejistas, inicialmente para emissão de cartões de crédito co-branded, e, depois, terceirizando a área de crédito ao consumidor. Os comerciantes passaram, então, a receber à vista o que antes eram vendas a prazo, transferindo o risco e o provimento de recursos para empresas financeiras. Com a transferência do risco, paulatinamente a decisão sobre a concessão de crédito ao consumidor foi se afastando do gerenciamento comercial e passando a ser tratada diretamente pelas financeiras (CAMARGOS, 2006; ROMÃO, 2009). Até mesmo as financeiras cativas passaram a ser independentes. Friedman (1962) afirmava que a responsabilidade social da empresa é maximizar seus lucros, e Jorion (2000), que as empresas estão no negócio de correr riscos. Com base nisto, quando se trata de gestão de riscos, cabe a pergunta: qual é o cliente ideal? O que apresenta o menor risco ou o que traz o maior potencial de lucro? “Embora o risco de inadimplência influencie o lucro, é apenas um dos fatores que concorrem para a sua formação.” (ANDERSON, 2007, p. 513). Desta forma, o gerenciamento dos demais elementos correlacionados pode alterar o nível dos ganhos sem aumentar a relação custo/benefício. Bhatia (2006, p. 4-6) propôs que ‘administrar’ é diferente de ‘gerenciar’ o risco de crédito: enquanto a administração engloba a limitação da exposição a riscos, garantias e condições restritivas (covenants), o gerenciamento requer, entre outras medidas adicionais, a distinção de classes de ativos de risco e a diferenciação na sua precificação. 16 Esses conceitos estão alinhados com a ideia embutida no modelo de precificação de ativos (CAPM) de Sharpe (1964), um dos pilares das finanças modernas. No entanto, é surpreendente que, no âmbito da gestão do risco de crédito ao consumidor, ainda se encontre pouca aplicação de modelos baseados em lucro por instituições financeiras (STEWART, 2011), e que a literatura disponível sobre o risk-based pricing (RBP) e modelagem de lucro seja tão restrita (STEWART, 2011; ANDERSON, 2007, p. 517-519). Anderson (2007) e Stewart (2011) procuraram explicar resumidamente esse paradoxo através das dificuldades causadas pela quantidade de variáveis envolvidas, horizonte temporal das observações, complexidade dos modelos, e qualidade dos dados disponíveis nas instituições. Figura 3 – Oportunidade de pesquisa Fonte: elaborado pelo autor A motivação desta pesquisa teve por base a lógica do RBP no contexto da concessão de crédito para vendas a prazo no varejo brasileiro. Discutiu-se como os escores de corte dos sistemas de credit scoring (CS) podem ser gerenciados, não apenas para limitar a inadimplência, mas também, a partir de uma visão holística das operações de venda a prazo, aumentar o lucro operacional e financeiro na atividade. A Figura 3 mostra esquematicamente que a oportunidade da pesquisa está na identificação do ponto de corte que maximize o lucro total (comercial + financeiro) obtido nas vendas a prazo. 17 1.2 DELIMITAÇÃO DO TEMA A pesquisa foi desenvolvida no âmbito do gerenciamento de crédito nas vendas a prazo no varejo brasileiro. Tratou-se do efeito conjunto sobre o lucro total, somatória dos ganhos comercial e financeiro relacionados com as vendas a prazo. Para efeito desta análise, os termos ‘empresa’ e ‘empresarial’ foram utilizados em referência conjunta à atividade comercial e seu respectivo financiamento, i.e., o lucro financeiro foi considerado dentro do lucro total da empresa varejista. 1.3 QUESTÃO DE PESQUISA A análise de crédito busca identificar os prováveis maus pagadores para negar-lhes crédito. No entanto, como não existe a certeza quanto ao futuro, dois erros podem ocorrer: o primeiro, que no tratamento estatístico é normalmente enquadrado no erro tipo I, refere-se à concessão de crédito a um mau pagador (ver seções 2.2.6 e 4.1.2); o segundo, normalmente tratado como erro tipo II, refere-se à rejeição do crédito para quem viria a ser um bom pagador (SOBEHART; KEENAN, 2003). Esta pesquisa analisou o ponto de corte para o balanceamento entre estes dois erros, de forma a responder a questão: A consideração da margem operacional no gerenciamento do ponto de corte para concessão de crédito no varejo brasileiro influi na rentabilidade das empresas? 1.4 HIPÓTESE DE PESQUISA A preocupação de um comerciante com a análise de crédito está intimamente ligada ao custo marginal do produto vendido. Por exemplo, se um produto tem um custo marginal de 90%, basta que um em cada dez produtos vendidos deixe de ser pago para que seu lucro seja neutralizado; por outro lado, um produto que tenha custo marginal de 10% suporta a falta de pagamento de nove vendas em cada dez realizadas até que deixe de ser lucrativo. Apesar da reconhecida relevância da análise de crédito para o comerciante, quando feita de forma estanque por uma financeira associada ou cativa, a margem de contribuição do produto acaba por ser desconsiderada na análise de crédito. A decisão do financiamento passa a ser lastreada somente na capacidade de se obter lucro financeiro frente à taxa de inadimplência esperada. 18 Quando um cliente que tem seu crédito aprovado se torna inadimplente, ocorrem perdas na operação financeira; por outro lado, quando um bom pagador tem seu crédito negado, o varejista perde o lucro que aquele cliente proporcionaria. Desta forma, a decisão sobre o ponto de corte afeta tanto o resultado financeiro como o operacional. Esta situação está demonstrada esquematicamente na Figura 4. O ponto de corte ideal é aquele onde a soma dessas perdas encontra seu valor mínimo. Figura 4 – A Influência da gestão de crédito sobre a operação Fonte: elaborado pelo autor A utilização do risk based pricing – que além do modelo preditivo de inadimplência, considera também a perda esperada por inadimplência e o spread financeiro –, é uma maneira eficaz de se identificar a pontuação que maximiza o retorno financeiro de uma operação. Tomaram-se por base os seguintes pressupostos para o setor varejista: A área financeira tem centro de decisão independente da área comercial; Pratica-se uma única taxa de juros, não sujeita ao perfil individual do cliente ou do produto; Comercializam-se famílias de produtos com diferentes margens de contribuição; O ponto de corte para concessão de financiamento ao cliente é estabelecido pela área financeira. Formulou-se, então, a seguinte hipótese para esta pesquisa: Se, além das taxas de juros, as diferentes margens operacionais presentes no varejo forem consideradas em conjunto com o modelo de credit scoring, os pontos de corte ideais 19 para concessão de crédito serão deslocados para novos pontos nos quais acontece a maximização dos ganhos empresariais (lucro comercial + lucro financeiro). 1.5 OBJETIVO GERAL O objetivo geral desta pesquisa foi mostrar a possibilidade de gerenciamento dos erros tipo I e tipo II dos modelos estatísticos de crédito ao consumidor, de forma a conseguir um aumento na rentabilidade da empresa comercial que financia diretamente suas vendas a prazo. Busca-se demonstrar que, através de uma análise ponderada das características do financiamento e dos bens financiados, pode-se conseguir uma ampliação lucrativa no número de financiamentos aceitos, com consequência no lucro final da empresa. 1.5.1 Objetivos específicos Analisadas conjuntamente a margem financeira pretendida nos financiamentos e a margem operacional pretendida pelo varejista, é possível determinar o máximo risco de crédito suportável para que os ganhos gerados pelo incremento de volume sejam maiores que os custos advindos do risco. Para confirmar essa afirmação, estabeleceram-se os seguintes objetivos: Mostrar, com o auxílio da ROC, a influência das margens operacionais no ponto de corte ideal. Unir conceitos de RBP e margem de contribuição no varejo, para mostrar o benefício econômico do ajuste do ponto de corte. 1.6 JUSTIFICATIVAS E CONTRIBUIÇÕES Esta dissertação foi desenvolvida dentro do escopo de um curso de mestrado profissional, que tem como foco contribuições que beneficiem, de forma prática, a qualificação profissional. Esta pesquisa aborda uma discussão atual sobre a gestão do risco de crédito: a precificação das taxas de juros na concessão de crédito e a influência da política de financiamento sobre o volume de venda no varejo. 20 Demonstrada a hipótese formulada em 1.4, este estudo contribuirá com o processo de vendas financiadas no varejo brasileiro ao ajudar a identificar oportunidades de aumento de volumes e rentabilidade. Não foram encontrados na literatura trabalhos que relacionam o lucro operacional do comércio e o ponto de corte na concessão de financiamentos. 21 2 REFERENCIAL TEÓRICO 2.1 RISCO: CONCEITO, HISTÓRIA E MENSURAÇÃO Qual é a ideia que o termo risco nos traz? Segundo Bhatia (2006), risco é uma situação futura que pode não ser de nosso agrado, e, no mundo financeiro, o que nos desagrada é o prejuízo. A palavra risco, no entanto, “[...] vem do italiano antigo risicare, que significa ‘ousar’. Nesse sentido, o risco é uma opção, e não um destino. É das ações que ousamos tomar, [...] que a história do risco trata.” (BERNSTEIN, 1997:8). A norma brasileira NBR ISO 3100:2009 tem conteúdo técnico, estrutura e redação idênticos à ISO 31000:2009 e fornece princípios e diretrizes genéricas para a gestão de riscos. Estas normas aproximaram a definição de risco ao conceito de variância, definindo-o como o "efeito da incerteza nos objetivos" (ASSOCIAÇÃO BRASILEIRA DE NORMAS TÉCNICAS, 2009), afastando o entendimento que o risco está restrito ao lado negativo. Neste sentido, Purdy (2010) esclareceu que a definição da ISO 31000 estabelece risco como um evento futuro que poderá representar perdas ou ganhos, dependendo das ações da organização perante as incertezas enfrentadas. Para Schroeck (2002), o termo risco é geralmente usado como sinônimo de uma incerteza específica porque a estatística nos permite quantificar essa incerteza específica através de medidas de dispersão. Enquanto os desvios negativos estão associados a um potencial de perda, os desvios positivos representam oportunidades. Bernstein (1997, p. 8) destacou a importância da tomada de riscos para o sistema econômico e reenfatizou a possibilidade de se quantificarem os riscos: A capacidade de administrar riscos, e com ela, a vontade de correr riscos e fazer opções ousadas são elementos-chave da energia que impulsiona o sistema econômico [...]. Sendo o risco uma opção, então é possível medi-lo, avaliar suas consequências e geri-lo. Na mesma linha, Kimura e Perera (2005) declararam a “[...] premissa de que fatores de riscos, além de afetar os resultados das empresas, podem, também, estar correlacionados com as oportunidades futuras de investimento.”. O desenvolvimento da Teoria das Probabilidades pelos matemáticos Blaise Pascal e Pierre de Fermat, em 1654, permitiu que as pessoas tomassem decisões e projetassem o futuro com o auxílio de números. 22 Em 1738, Daniel Bernoulli enveredou pela pesquisa do comportamento da decisão (decision-making behavior). Estudando o comportamento de indivíduos perante a incerteza, Daniel estabeleceu sua tese de que as pessoas atribuem ao risco valores diferentes e introduziu a ideia central que a utilidade resultante de qualquer pequeno aumento de riqueza é inversamente proporcional à quantidade de bens anteriormente possuídos (BERNSTEIN, 1997, p. 105). Segundo Simon (1979), os principais modelos de tomada de decisão usados no século XX baseavam-se na Teoria Clássica. O tomador de decisões era o ‘homem econômico’, que baseava a tarefa da escolha em preceitos racionais, centrados exclusivamente na perspectiva de melhor retorno esperado. Em 1921, Knight e Keynes publicaram, independentemente, seus trabalhos enfrentando seriamente a questão de que os padrões do passado não revelam sempre o rumo do futuro. Segundo Bernstein (1997), com essas obras, os autores definiram o risco como veio a ser compreendido atualmente. No pós-guerra, muitos trabalhos de profunda importância para a tomada de decisão foram publicados após os longos anos de represamento. No ano de 1947, segundo Plous (1993), os pesquisadores John von Neumann e Oskar Morgenstern resgataram a teoria de Daniel Bernoulli em suas pesquisas e a rebatizaram como Teoria da Utilidade Esperada. Os autores teriam proposto uma teoria normativa que possuía um conjunto de sentenças, ou axiomas, que a definiam como uma teoria da tomada de decisão. Desta teoria derivariam outras das quais se ressalta a Teoria da Utilidade Esperada Subjetiva, desenvolvida por Leonard Savage em 1954 e revisitada por Herbert Simon em 1983, que admite a atribuição de probabilidades subjetivas sobre a ocorrência de determinado resultado esperado no futuro. Na década de 1970, algumas pesquisas conduziram a importantes descobertas que modificaram algumas compreensões sobre o campo de julgamento e tomada de decisão. Entre as muitas alternativas à Teoria da Utilidade Esperada, a mais aceita é a Teoria do Prospecto (Prospect Theory: an analysis of decision under risk), de Daniel Kahneman e Amos Tversky. Após uma análise detalhada da teoria clássica da decisão, os psicólogos cognitivos Tversky e Kahneman (1979) propuseram que, ao invés de considerar os indivíduos incondicionalmente racionais, os tomadores de decisão se valem, muitas vezes, de atalhos mentais para julgar e tomar decisões (TVERSKY; KAHNEMAN, 1979). Como discorreu Plous (1993), a Teoria do Prospecto difere da Teoria da Utilidade Esperada substituindo a noção de utilidade por valor. Em que pese que ‘utilidade’ é geralmente definida apenas em termos de riqueza líquida, 23 ‘valor’ é definido em termos de ganhos e perdas a partir de um ponto de referência. Além disso, a função de valor para as perdas é diferente do que a função de valor para ganhos. Em 1952, Harry Markowitz publicou o lendário artigo Seleção de Carteiras (Portfolio Selection). Em seu artigo, Markowitz (1952) rejeita a hipótese de que o investidor busca maximizar a taxa de retorno de seu investimento, mostrando que ela não serve para explicar o porquê de os investidores diversificarem suas carteiras. Relacionando retorno esperado e risco como as variáveis que interessam ao investidor, Markowitz assumiu que o risco na área financeira como sendo a variância ou o desvio em relação a uma média. Seu modelo explica a diversificação em função do retorno esperado dos ativos e sua variância, estabelecendo base para o processo decisório de seleção de carteiras ótimas segundo as preferências de cada investidor, e desenhando curvas de utilidade segundo a atração ou aversão ao risco. Em 1964, Sharpe apresentou os conceitos do hoje conhecido CAPM (Capital Asset Pricing Model), em que o risco de um ativo para um investidor é o risco que este ativo acrescenta à carteira de mercado. Demonstra que a relação entre o risco e o retorno dos títulos é uma relação linear explicada por um índice de mercado (SHARPE, 1964). As contribuições de Markowitz e Sharpe para a teoria financeira – em especial ao tratamento de risco – foram reconhecidas com o prêmio Nobel de Economia em 1990. A atenção explícita ao risco do investimento e ao trade-off entre o risco e o retorno é uma opção relativamente nova. No período, dito dourado, das décadas de 1950 e 60 ainda não havia uma preocupação dos administradores de investimento com o gerenciamento das oscilações de seus portfólios. Após a crise de 1974, os profissionais de mercado se aperceberam da necessidade de limitar a amplitude das perdas e procuraram métodos para gestão de carteiras para gerenciar a variância de seus portfólios. Harry Markowitz delineou pela primeira vez a ideia em 1952, mas passou a ser conhecida e utilizada nas decisões de investimento, juntamente com as teorias comportamentais, há menos de 50 anos. 2.1.1 Tipos de risco De onde vem o risco? Como discorreu Jorion (2000), o risco pode se originar nas ações humanas tais como mudanças nas políticas governamentais, inflação, ciclos econômicos, inovações tecnológicas, e guerras. O risco também pode advir de fenômenos naturais inesperados como o clima e terremotos. Os órgãos internacionais e nacionais voltados ao estabelecimento de padrões normativos (ISO e ABNT) não se ativeram a definir critérios para a categorização do risco. O 24 Instituto Brasileiro de Governança Corporativa – IBGC classifica o risco, segundo sua natureza, em estratégico, operacional ou financeiro; esse seu último subdividido em risco de mercado, de crédito, ou de liquidez. Os riscos financeiros preponderam tanto na literatura como nas preocupações dos gestores de risco. Segundo Culp (2002), as formas mais conhecidas e mais amplamente gerenciadas de risco financeiro são os riscos de mercado, de crédito e de liquidez, sem, no entanto, se limitar a estes. Explicou, ainda, que “[...] risco financeiro é a possibilidade de certos eventos poderem, inesperadamente e adversamente, afetar o desempenho financeiro de uma empresa, seja reduzindo seu valor líquido dos ativos ou fluxos de caixa, ou diminuindo seus ganhos”. Jorion (2000) classificou os riscos empresariais em dois grandes grupos: os riscos do negócio – que a empresa assume para criar vantagem competitiva –, e os riscos não relacionados ao negócio (nonbusiness risks), e que se subdividem em riscos eventuais ou financeiros. A Figura 5 mostra a classificação completa proposta por Jorion. Figura 5 – Riscos empresariais Fonte: Jorion (2000, p. 468) Segundo Duarte Jr. (1996), “[...] risco é um conceito ‘multidimensional’ que cobre quatro grandes grupos: risco de mercado, risco operacional, risco de crédito e risco legal.”, e sugeriu que se inter-relacionam completamente, conforme ilustrado na Figura 6. Anderson (2007, p. 98) descreveu quatro categorias primárias de risco: do negócio, de crédito, de mercado e operacional. 25 Outros autores propõem alternativos grupamentos hierárquicos dos tipos de risco, mas normalmente concordam quanto à nomenclatura e ao conteúdo dos principais tipos. Um resumo das classificações propostas pelos autores acima encontra-se no Quadro 1. Com base nesses autores, resumem-se as descrições dos principais tipos de risco: Riscos do negócio: “[...]são geralmente definidos como aqueles que a corporação assume para criar a vantagem competitiva e gerar valor para os acionistas.” (JORION, 2000, p. 468). O risco relaciona-se com o mercado em que a empresa opera, e inclui desenho de produto e posicionamento de mercado. Figura 6 – Quatro grandes grupos de risco Fonte: Duarte Jr. (1996) Risco financeiro: “[...] risco financeiro é a possibilidade de certos eventos poderem inesperada e adversamente afetar o desempenho financeiro de uma empresa, seja reduzindo seu valor líquido de ativos ou fluxos de caixa, ou diminuindo seus ganhos.” (CULP, 2002). Risco operacional: está associado à possibilidade de ocorrência de perdas (de produção, ativos, clientes, receitas) resultantes de falhas, deficiências ou inadequação de processos internos, pessoas e sistemas, assim como de eventos externos como catástrofes naturais, fraudes, greves e atos terroristas. Risco de mercado: refere-se às mudanças aleatórias nos preços de mercado, incluindo taxas de câmbio, taxas de juro, preços de commodities, ações etc. Risco de crédito: é o risco de perdas devido a uma inesperada alteração na qualidade de crédito dos tomadores de crédito (SCHROECK, 2002, p. 164). Ele não cobre apenas a potencial falta de pagamento; inclui também os custos adicionais de cobrança, e a mudança no 26 valor de mercado do ativo em crédito decorrente da oscilação no seu grau de risco (ANDERSON, 2007, p. 98). O Banco Central do Brasil (2009, art. 2) expandiu esse conceito definindo o risco de crédito como: [...] a possibilidade de ocorrência de perdas associadas ao não cumprimento pelo tomador ou contraparte de suas respectivas obrigações financeiras nos termos pactuados, à desvalorização de contrato de crédito decorrente da deterioração na classificação de risco do tomador, à redução de ganhos ou remunerações, às vantagens concedidas na renegociação e aos custos de recuperação. Quadro 1 – Classificação do risco segundo diversos autores CLASSIFICAÇÃO DE RISCO AUTOR Mercado Crédito Operacional contraparte, indústria, concorrência controles do Negócio reputação Não relacionados ao negócio Financeiro Eventual Jorion Duarte Jr. Schroeck Pessoas economia, Legal, Desastres Liquidez, Inteligência estratégia, Reputação Anderson Transações Ambiente Político Objetivo, Outros Regulatório do Negócio Mercado Crédito Operacional Mercado Crédito Operacional Mercado Crédito Operacional Liquidez Legal do Negócio Estratégico Legal Outros, pontuais Financeiro Operacional IBGC Mercado Crédito Liquidez Financeiro Culp Mercado Fonte: preparado pelo autor Crédito Não financeiro Liquidez 27 2.2 CRÉDITO E RISCO DE CRÉDITO 2.2.1 Conceito de crédito Dependendo do ponto de vista, crédito pode ter um significado diferente, sendo percebido com diversas aplicações e utilidades. Para o tomador, ou cliente, crédito é uma obrigação; para o setor de governo, é um instrumento de política econômica; para as instituições financeiras, é o próprio negócio; e, finalmente, para os setores produtivo e de comércio, o crédito assume um papel de facilitador das vendas, sendo usado inclusive como instrumento de marketing e propaganda (SILVA, 2003, p. 64). O vocábulo crédito deriva do latim creditum, que em essência, significa crença, confiança, empréstimo (HOUAISS, 2012). Se a fé está na origem do termo crédito, também se encontra no âmago das transações comerciais. Do financiamento bancário à compra de uma guloseima, ou mesmo em um escambo, e seja por prazo longo ou apenas por instantes, a operação comercial requer a confiança das partes. Assume-se corriqueiramente que é sempre o vendedor que concede crédito ao cliente. De fato, embora com amplitudes diferentes, o crédito se dá de forma recíproca: se por um lado o vendedor acredita que o comprador honrará sua promessa de pagamento dentro das condições acordadas, por outro, o comprador deve confiar que os bens adquiridos lhe serão entregues dentro das características contratadas. Sob a ótica financeira, para que o crédito seja disponibilizado, alguém há de fazer o sacrifício de não consumir no presente para que outros o façam. O cedente do recurso, além disso, corre o risco de a contraparte não honrar seu compromisso e, por isso, exige um prêmio. Nessas condições, é importante lembrar que, mesmo não havendo juros explícitos em alguma transação comercial, o sacrifício e o risco inerentes à concessão de crédito implicam em custos que não podem ser ignorados. Em Securato (2007, p.17), ratificando este conceito, afirmou-se que “[...] toda operação de crédito é sempre uma forma de empréstimo e terá um custo na forma de juros”. 28 2.2.2 História e evolução do crédito ao consumidor junto ao varejo Acredita-se que a origem do crédito remonta à pré-história. Quando os homens começaram a se organizar e conceber a divisão de tarefas, estabeleceu-se o conceito básico do crédito. Historiadores do final do século XIX consolidaram a ideia de que antes da invenção da escrita o que existiu foi pré-história já que a história não pode ser feita sem documentos escritos (NOVAES, 1992). A escrita nasceu da necessidade de se registrarem contratos, leis, transações comerciais e histórias contadas. Os primeiros sistemas de escrita foram desenvolvidos pelos sumérios após o estabelecimento das primeiras cidades e do desenvolvimento da roda, há cerca de 4000 anos. A primeira evidência de um documento com características de empréstimo de que se tem notícia é um documento babilônio datado por volta de 2000 a.C.. A arqueologia encontrou textos, referentes aos anos que se seguiram (período do império assírio), mencionando rotas comerciais com regras de crédito que continham cobrança de juros, inclusive relacionados ao risco no transporte das mercadorias. Assim começava o risk-based pricing. O primeiro conjunto de leis formalmente estruturado na forma escrita veio sob o reino seguinte — o Código de Hamurabi (1792-1750 a.C.) — e estabeleceu as primeiras leis regulando as operações de crédito aos consumidores (ANDERSON, 2007; PERERA, 2013; THOMAS; EDELMAN; CROOK, 2002; THOMAS, 2009). À época dos impérios grego e romano já havia instituições bancárias com câmbio e financiamento. Mas, durante os mil anos da idade média, também chamada idade das trevas da história europeia, o crédito pouco evoluiu influenciado pela Igreja, que até o ano de 1300, proibia o pagamento de juros decorrentes de empréstimos. As transações comerciais com incidência de juros eram criticadas tanto nas congregações religiosas como nos círculos sociais por conta do debate sobre a moralidade da cobrança de juros. Estas discussões, que tinham relação direta com a dimensão das taxas cobradas, disseminaram-se por séculos, estando presente ainda hoje, sobretudo em culturas islâmicas (ANDERSON, 2007; THOMAS; EDELMAN; CROOK, 2002). “O surgimento das atividades creditícias foi fruto da necessidade de as finanças públicas ou privadas tornarem-se ágeis facilitadoras das atividades.” (PERERA, 2013, p. 17). Nos anos 1100 surgiam os primeiros instrumentos de crédito comercial conhecidos. As letras de câmbio tinham o objetivo de auxiliar os comerciantes a transferir fundos através da Europa sem o risco de transportar ouro e outras moedas. Embora houvesse leis contra a usura em 29 vigor, estas eram contornadas porque os juros eram escondidos nas taxas de manuseio e emolumentos das operações. Em meados do século XIII esses instrumentos haviam se popularizado tanto que já eram usados não apenas em operações de crédito de curto prazo, mas também no câmbio. A criação do Banco da Inglaterra, em 1694, foi um marco na evolução do sistema financeiro europeu e mundial, mas o grande divisor de águas na história do crédito ao consumidor foi estabelecido na América pela Singer Sewing Machine Company em 1856. Através de uma ousada ação comercial e financeira, inovou ao vender suas máquinas a prazo com um engenhoso sistema de leasing. Se a Singer mostrou o caminho, a grande revolução no crédito ao consumidor ocorreu 70 anos mais tarde, quando as pessoas começaram a precisar de financiamento para comprar seus carros. Estimuladas por Henry Ford, ali surgiram as financeiras. A intensa industrialização e urbanização ocorrida entre o final do século XIX e começo do século XX propiciou um avanço extraordinário no mercado de crédito ao consumidor nos EUA. Anteriormente fornecido apenas por lojas de penhores e agiotas, nos anos de 1930 já havia centenas de empresas financeiras, com características diversas, espalhadas pelos estados americanos voltadas ao financiamento de bens duráveis aos consumidores finais (GREENSPAN, 1997). Burton (2008, p. 33-38) entendeu que o crédito ao consumidor no mercado americano foi inventado duas vezes. A primeira na década de 1910 por varejistas e pequenas empresas financeiras, e a segunda, no final dos anos 1920, quando foi reposicionado como ‘crédito ao consumidor’ e passou a ser usado ativamente na propaganda dos produtos. Mas, foi a partir da década de 1950, com a chegada do cartão de crédito aos grandes bancos, que o ritmo de crédito ao consumidor passou a crescer ininterruptamente até os dias de hoje, permanecendo como o principal instrumento de financiamento de bens duráveis ao consumidor final. No Brasil, a história do crédito ao consumidor e das parcerias com as empresas financeiras difere de outras partes do mundo. Por conta de aspectos culturais e conjunturais, o crédito ao consumidor no varejo manteve-se, quase que exclusivamente, dentro do capital de giro das empresas comerciais até a década de 1980. Foi nesta época que os bancos comerciais passaram a emitir cartões de crédito. Na década seguinte apareceram as primeiras parcerias de varejistas com bancos (ROMÃO, 2009). Aos poucos, as relações de varejistas com o setor financeiro foram se intensificando, tanto pelo lado de cartões private label, como pela absorção dos processos de financiamento das vendas ao consumidor final. 30 A partir de 2004, houve uma intensa movimentação para formação e reestruturação das parcerias entre o varejo e as instituições financeiras no Brasil. Freire (2009) explicou que a pesquisa ‘Varejo Financeiro: Visões do Futuro’ identificou que nos cinco anos que antecederam a pesquisa (feita em 2009), as transações feitas a partir dos programas em parceria entre instituições financeiras e varejo cresciam a taxas de 20% ao ano. As parcerias assumiriam vários formatos. Um dos mais tradicionais é a presença da financeira dentro das lojas assumindo todo o ciclo de crédito. Cresceu também significativamente o número de varejistas participando dos resultados das financeiras, de sociedades entre os varejistas e as instituições financeiras para esse propósito específico, e até a estruturação de financeiras próprias ou pertencentes ao mesmo grupo e econômico. Desde o final de 2012, no entanto, apareceram alguns sinais de deterioração dessas parcerias pela falta de sintonia de interesses. O jornalista Jorge Felix (FELIX, 2012) comentou a tendência atual de descompartilhamento citando o presidente da Austin Rating, Erivelto Rodrigues: “Os interesses são inversos, o varejo precisa vender mais e o setor bancário coloca o pé no freio.”. 2.2.3 O cenário do crédito e do risco de crédito Muitas vezes usados como sinônimos, os termos crédito e risco de crédito têm conceitos diametralmente opostos. Enquanto crédito, de forma concisa, significa a entrega de um bem ou de um valor presente mediante uma promessa de pagamento em data futura, risco de crédito é a medida da incerteza de que o crédito possa gerar perdas para quem o concedeu. Na perspectiva comercial, o crédito é uma ferramenta de marketing usada com o objetivo de aumentar receitas, enquanto o risco de crédito é o custo que corresponde às receitas geradas por essa ação comercial. Caouette, Altman e Narayanan (1999, p. 1) afirmaram que o risco de crédito é a mais antiga forma de risco nos mercados financeiros. Evidentemente, o risco de crédito é tão antigo quanto a própria atividade financeira, já que câmbio e crédito são a própria razão de ser do negócio bancário. Para os setores não financeiros, no entanto, o risco de crédito tem características peculiares em relação às demais categorias de risco. Enquanto a maior parte dos riscos empresariais identificáveis é, de uma forma ou de outra, relacionada com o risco intrínseco do negócio, o risco de crédito existe por opção estratégica, sendo determinado pela importância 31 que o crédito tem para a estratégia empresarial. Sendo uma opção estratégica, o uso do crédito pode e deve ter seus efeitos mensurados, e seus benefícios e custos gerenciados. O destaque que a gestão do risco de crédito merece em uma empresa foi expressa por Anderson (2007, p. 107, tradução nossa) ao tratar da hierarquia dos riscos corporativos: “O maior e mais importante risco empresarial é a incerteza sobre a proposta do negócio ser apropriada para seu mercado, mas o risco de crédito ocupa uma segunda colocação bem próxima em muitas companhias.”. 2.2.4 Análise subjetiva de crédito A concessão de empréstimos requer confiança, que, por sua vez, requer informação do requerente, em especial da sua capacidade e intenção de pagamento. Existem três fontes de informação para a análise de crédito: o próprio cliente, sistemas internos, e agentes externos. Esta última é composta de duas classes: os chamados bureaux de crédito – que fornecem informações cadastrais e de possíveis restrições que o requerente do crédito tenha no mercado –, e as agências de rating, que fornecem uma classificação escalonada de nível de risco de credores e de títulos de crédito. Tradicionalmente, a análise de crédito era feita exclusivamente com base em critérios pessoais, caso a caso, e de forma subjetiva. Essa análise subjetiva de crédito é também relationship lending. Mesmo com o uso de ferramentas atuais que auxiliam a tomada de decisão na concessão de crédito em maior escala, os principais pontos da análise permanecem válidos e ainda são utilizados (ANDERSON, 2007, p. 129). Até o final do século passado, era comum citarem-se como pilares da análise de crédito, os 4 C's do crédito, nem sempre coincidentes: Caráter, Capacidade, Capital e Condições (SCHRICKEL, 1998), ou Colateral no lugar do último (ALTMAN; SAUNDERS, 1998). Mais tarde esse conjunto foi agrupado como os 5 C’s do crédito (SECURATO, 2002, p. 31; ANDERSON, 2007, p.122) e, mais recentemente, o conceito Conglomerado passou, em casos mais específicos, a integrar a lista como o sexto C (SILVA, 2003; SECURATO, 2012, p. 84). Encontram-se, na literatura, vários C’s adicionais: Consistência, Comunicação, Controle etc (BLATT, 1999, p. 48), mas nem todos aplicáveis quando se trata de crédito ao consumidor. Cada ‘C’ corresponde a um aspecto da análise de crédito conforme definições a seguir: Caráter: refere-se à intenção de pagar. A honestidade e a honradez do credor são subjetivamente observadas e julgadas neste tópico. O histórico cadastral do cliente é o crítico 32 para a análise, e inclui empréstimos anteriores, atuação na praça, existência de restrições e, em especial, pontualidade; Capacidade: refere-se à habilidade de pagar. É considerado o aspecto mais subjetivo do risco, pois depende mais da percepção do analista do que da análise de dados cadastrais. Para os tomadores como pessoas físicas, analisam-se a vida profissional, estabilidade como empregados ou empresários, vida familiar etc.; Capital: refere-se ao potencial de produzir dinheiro. No caso de análise para pessoa física, o avaliador deve levar em consideração a renda do indivíduo e seu patrimônio para entender se ele possui meios de quitar o empréstimo. Utiliza-se, normalmente, a Declaração de Ajuste Anual como uma demonstração de resultados simplificada; Condições: referem-se ao ambiente conjuntural em que o tomador se encontra. Analisa-se como os fatores econômicos externos podem afetar o tomador. Para pessoas físicas, englobam a relação trabalhista, a consistência da empresa empregadora, seu relacionamento social e comercial. Colateral: refere-se às garantias que o tomador pode apresentar para fortalecer a situação de crédito e contribuir para a mitigação do risco. Pode vir sob a forma de hipoteca, penhor, aval, fiança etc. Conglomerado: refere-se, em especial, à análise financeira de controladas e controladoras quando o tomador é pessoa jurídica. No caso de pessoas físicas, o conglomerado inclui o grupo familiar, considerando-se o cônjuge e demais familiares que possam ser fonte de recursos ou despesas. Comunicação: faz alusão à correta e ágil obtenção e análise de informações cadastrais do pleiteante do crédito. No caso de sistemas automatizados de crédito ao consumidor, a rapidez na obtenção de dados de fontes confiáveis ganha especial importância. Controle: refere-se ao acompanhamento, gerenciamento e administração do crédito concedido dentro do prazo de contrato. Na verdade, este ‘C’ ocorre após a concessão do crédito e relaciona-se com a capacidade de recuperação de um crédito em deterioração. 2.2.5 Análise objetiva Até a década de 1980, o foco das instituições financeiras era promover financiamento para clientes corporativos ou de grande porte. As decisões de crédito eram apoiadas quase exclusivamente na análise subjetiva dos gerentes dos bancos, baseada na sua expertise. Além 33 de ser um processo bastante centralizado, demandava tal gama de recursos e tempo, que inviabilizada a ampliação de produtos e base de clientes (ALTMAN; SAUNDERS, 1998). Com a evolução das técnicas estatísticas e dos avanços nos meios eletrônicos de processamento, os métodos numéricos baseados em critérios objetivos passaram a conquistar paulatinamente espaço na análise de crédito. Com o uso de dados e sistemas estatísticos no lugar de experiência individual para analisar o crédito, os bancos puderam diminuir seus custos e ampliar a oferta de créditos de menor valor ao consumidor (transactional lending). 2.2.6 A estatística e os erros do tipo I e tipo II Na estatística inferencial, a correta interpretação dos resultados obtidos pela técnica aplicada requer um teste de significância estatística. Uma das abordagens mais comuns é a verificação, em primeiro lugar, do erro tipo I, também conhecido como alfa (α) ou índice de falsos positivos. O erro tipo I é "[...] a probabilidade de rejeitar a hipótese nula quando a mesma é verdadeira, ou, em termos simples, a chance de o teste exibir significância estatística quando, na verdade, esta não está presente [...]" (HAIR JR. et al., 2006). É a ocorrência de um ‘falso positivo’. O complementar de alfa, i.e., ‘1 – α’, é também conhecido como especificidade, em testes binários. Quadro 2 – Matriz genérica de má qualificação Realidade Positivo Negativo Positivo Verdadeiro Positivo (TP) Falso Positivo (FP) (Erro Tipo I) Total da Previsão Positiva Negativo Falso Negativo (FN) (Erro Tipo II) Verdadeiro Negativo (TN) Total da Previsão Positiva Total dos Positivos (P) Total do Negativos (N) Previsão Fonte: elaborado pelo autor baseado em Hair Jr. et al (2006); Sharma, Yadav e Sharma (2009); Stein (2005). O outro erro associado à estatística é o erro tipo II, ou beta (β). Este, ao contrário do erro tipo I, é a probabilidade de não rejeitar a hipótese nula quando de fato não está presente. É a ocorrência do ‘falso negativo’. Outra medida importante na avaliação da inferência é a complementar de beta, i.e. ‘1- β’, também chamada de poder do teste de inferência, ou sensibilidade de uma análise binária. Esta revela a significância estatística do teste e está 34 ligada ao tamanho da amostra utilizada. As quantidades que se encontram no cruzamento das qualificações reais e das previstas nos modelos podem ser representadas em uma matriz 2x2, chamada de matriz de contingência ou de confusão. O Quadro 2 representa esta matriz, e o Quadro 3 traz um resumo das relações percentuais representadas nas medidas de desempenho mencionadas nesta sessão. Quadro 3 – Medidas de desempenho Nome Abreviação usual Equivalente Cálculo Erro tipo I, Falso Positivo, False Alarm Rate α; FAR 1- SPC FP/(FP+TN) = FP/N β 1- HR FN/(TP+FN) = FN/P HR 1- β TP/(TP+FN) = TP/P Erro tipo II , Falso Negativo Sensibilidade, Poder, Hit Rate Taxa de Acerto ou Accuracy Rate Especificidade, Significância Valor Preditivo Positivo ou Precisão ACC PPV TP/(TP+FP) Valor Preditivo Negativo NPV TN/(TP+FP) SPC (TP+TN)/(P+N) 1- α TN/(FP+TN) = TN/N Fonte: preparado pelo autor, baseado em Hair Jr. et al (2006); Margotto (2010); McBryde, Marshall e McElwain (2008); Sharma, Yadav e Sharma (2009); Sobehart e Keenan (2003). Quando o teste de hipótese se refere ao sistema de credit scoring, a hipótese nula é normalmente associada à ocorrência do default2, e, desta forma, o erro tipo I representa a aceitação do mau pagador, enquanto o erro tipo II se refere à rejeição do bom pagador. 2.3 CREDIT SCORING 2.3.1 História do credit scoring A história do CS começa nos anos 1930. A primeira abordagem para resolver o problema de identificação de grupos em uma população foi introduzida na estatística por Ronald Fisher em 1936. Ele procurava diferenciar entre duas variedades de íris por medições do tamanho físico e diferenciar as origens dos crânios usando suas medidas físicas. Em 1941, David Durand foi o primeiro a reconhecer que se poderia usar as mesmas técnicas para 2 Do inglês, “ inadimplemento, inadimplência.” (MICHAELIS, 2009). 35 discriminar entre bons e maus empréstimos. Talvez os mais conhecidos pioneiros do CS tenham sido Bill Fair e Earl Isaac nos anos 1950, que, com a sua consultoria Fair Isaac (FICO), assessoravam principalmente casas de finanças (finance houses), varejistas e empresas de venda por correspondência (ANDERSON, 2007, p. 39; THOMAS; EDELMAN; CROOK, 2002, p. 3). FICO é hoje uma importante empresa global no ramo de informações para apoio à decisão, e o FICO Score é usado como referência em escores para pessoas físicas nos Estados Unidos. A chegada de cartões de crédito na década de 1960 fez os bancos e outros emissores de cartão de crédito percebem a utilidade do default-based credit scoring. Com o explosivo aumento do número de interessados nos cartões de crédito, a decisão de conceder crédito precisava ser mais ágil para dar espaço à massificação iminente daquele novo meio de pagamentos. A resposta veio com o CS. Nos anos 1980 a ferramenta passou a ser utilizada para empréstimos pessoais, e, na década seguinte, já se tornava o método dominante para a concessão de crédito ao consumidor (ANDERSON, 2007, p. 40; BHATIA, 2006, p. 66). No Brasil, o interesse por tais modelos começou nos anos 1990 com os cartões de crédito e ganhou impulso a partir de 1994 com o arrefecimento da inflação. 2.3.2 Interpretação do credit scoring Porteous e Tapadar (2006, p. 1) iniciaram seu livro com a afirmação: “É nossa forte convicção que a estatística é o cerne da compreensão e da mensuração do risco.”. O credit scoring permite que o risco de crédito possa ser tratado com objetividade através de sua mensuração por métodos estatísticos. Scoring é o termo usado para designar o uso de uma ferramenta numérica para classificar e ordenar coisas, de acordo com critérios reais ou percebidos, de forma a assegurar escolhas consistentes e objetivas entre elas. Desta forma, credit scoring é o nome que se dá ao uso de algoritmos, ou modelos estatísticos, capazes de guiar decisões de crédito; é a evolução, de forma lógica, dos antigos e subjetivos ratings de crédito fornecidos pelos bureaux desde o século dezenove (ANDERSON, 2007, p. 6). É, portanto, uma ferramenta de classificação, em escala numérica, do conjunto de informações históricas consideradas para a análise de crédito. Com esse perfil, constitui-se em uma ferramenta preditiva de risco. Os modelos estatísticos são genericamente chamados de classificadores ou scorecards: um conjunto de regras simples que permitem a classificação dos clientes em ‘bons’ ou ‘maus’ pela atribuição de pontos. 36 Existem dois momentos de decisão de crédito: inicialmente avalia-se a viabilidade da concessão de crédito a um novo candidato e, em um segundo momento, como lidar com o crédito dos mutuários em curso, inclusive quanto ao montante do seu limite de crédito. As técnicas que auxiliam a primeira decisão são chamadas de credit scoring, enquanto às técnicas que auxiliam o segundo tipo de decisão dá-se o nome de behavioral scoring. Thomas, Edelman e Crook (2002, p. 4) expressaram que a filosofia que embasa o CS é o empirismo e o pragmatismo: “O objetivo do credit scoring e do behavioural scoring é prever o risco e não explicá-lo.”. Não significa que os C's do crédito percam sua importância a partir do scoring, ao contrário: os C's continuam válidos para as operações avaliadas com essa ferramenta. No entanto, ao inferir objetivamente o comportamento futuro baseado no conjunto de informações históricas disponíveis, o credit scoring, ao contrário do que ocorre na análise subjetiva, busca identificar as consequências dos C's e não sua origem. Por serem elaborados com base na experiência da instituição a partir de dados empíricos da população envolvida, os modelos de credit ou behavioral scoring apresentam resultados consistentes, facilidade de uso e maior eficiência do processo, que são características especialmente adequadas ao financiamento do consumidor no varejo. O objetivo comum de sistemas de credit scoring é avaliar o risco de inadimplência de uma operação de crédito a partir das características do cliente e da operação. Saunders e Allen (2002) sugeriram que a ideia é pré-identificar certos fatores-chaves que possam determinar a probabilidade de default e ponderá-los em uma pontuação quantitativa. Em alguns casos, o escore pode ser interpretado literalmente como uma probabilidade de default; em outros, pode ser usado como sistema de classificação que coloca o potencial mutuário nos grupos de bons pagadores ou de maus pagadores, e, estes grupos, separados pelo ponto de corte a ser definido. A Figura 7 exemplifica distribuições de probabilidade de bons e maus pagadores em relação a uma pontuação referencial e um possível ponto de corte. O ponto de corte é normalmente calculado ponderando-se as probabilidades dos bons e maus pagadores relativamente à taxa de inadimplência geral do mercado. Este critério tende a identificar o ponto de equilíbrio estatístico entre as faixas, mas não se atém ao cerne da função da análise de crédito, que é definir as condições sob as quais uma determinada operação encontrará a rentabilidade esperada. Consideradas as ponderações dos demais fatores intervenientes detalhados neste estudo, o ponto de corte pode encontrar um valor diferente daquele indicado simplesmente pelo modelo estatístico (Figura 7). 37 É importante lembrar que o CS é um algoritmo preditivo de inadimplência, e não do valor em risco. Para se estimar o custo inerente ao risco de crédito, devem-se observar os outros elementos que o definem. O custo do risco de crédito advém de seus quatro componentes básicos: a exposição ao risco de inadimplência (EAD), a probabilidade de inadimplência (PD), o prazo e a perda gerada pela inadimplência (LGD). Embora alguns estudos empíricos indiquem que existe correlação entre estes componentes, e deles com a taxa de juros, cada um desses componentes é objeto de pesquisas e modelagens independentes (BHATIA, 2006, p.349). Figura 7 – Ilustração da distribuição de bons e maus pagadores segundo sua pontuação. % Maus pagadores Bons pagadores Ponto de corte 0 5 10 15 20 25 30 35 40 45 50 55 Pontos 60 Fonte: elaborado pelo autor Os que merecem mais a atenção, e são mais largamente utilizados, são os modelos de credit scoring. Sendo uma ferramenta preditiva da probabilidade de inadimplência, o mais importante, assim como mais difícil, é a definição do conceito de inadimplência para o produto a ser modelado. O acordo da Basileia sugere genericamente que a marcação de default seja feita para operações e clientes com atrasos acima de 90 dias. Entretanto, dependendo da operação e do interesse do mutuante, o conceito de default pode adotar o prazo de 30 ou 45 dias para atraso, restringi-lo à primeira parcela, ou outro critério que se mostre eficaz para o melhor tratamento do custo de inadimplência. 38 2.3.3 Credit scoring: revisão dos principais métodos “[...] essencialmente, todos os modelos estão errados, mas alguns são úteis.” (BOX3, apud Anderson, 2007, p. 165). Os métodos geralmente utilizados em modelos de credit scoring são baseados em técnicas de reconhecimento de padrões estatísticos. Para que haja uma boa classificação, mais importante que o método, é a qualidade dos dados disponíveis para a modelagem. Por qualidade entende-se a disponibilidade de informações sobre as características que se pretendem avaliar, a integridade e idade da base de dados, quão representativas são as amostras relativamente à população etc. Os modelos mais utilizados, mais ajustados a uma ou outra situação, ainda se concentram nos mesmos que eram utilizados há vinte anos. A maior parte das informações nesta sessão tem como fonte as obras de Hand e Henley (1997), Anderson (2007), Thomas (2009) e Thomas, Edelman e Crook (2002), complementadas pelas fontes indicadas. Antes de testar os modelos, deve-se definir para qual produto de crédito e mercado o scorecard será direcionado, bem como as características das variáveis potenciais que comporão o sistema. Geralmente, quanto mais abrangente for o sistema de CS, menor será o seu poder discriminador (SICSÚ, 1998a); portanto, a definição prévia altera a qualidade de discriminação dos modelos. Quanto maior a base de dados que se dispõe, maior a capacidade de se obter um modelo mais ajustado aos propósitos. Bases de dados de CS são geralmente grandes: bases com mais de 100.000 candidatos e mais de 100 variáveis são bastante comuns (HAND; HENLEY, 1997). Subamostras com tamanhos que variam entre 500 e 1500 clientes são usualmente selecionadas e, em geral, um pequeno número de variáveis permite obter uma fórmula eficaz de classificação, pois algumas variáveis já incluídas na fórmula contêm direta ou indiretamente a informação que seria dada por outras (SICSÚ, 1998a; 1998b). Uma estratégia é explorar um grande número de características (50 ou mais) para “[...] identificar um subconjunto efetivo (digamos, 10 a 12) dessas características para aplicação na prática.” (HAND; HENLEY, 1997). Alguns desenvolvedores extraem subamostras com igual número de bons e maus pagadores; outros preferem usar a mesma proporção presente na população estudada; há ainda os que usam relações intermediárias entre estas duas. 3 George P. Box (1919-2013) 39 A proporção de candidatos a quem o crédito é estendido varia muito. Hand e Henley (1997) trabalharam em exemplos com percentuais desde 17% até 84% de créditos concedidos. Não é incomum também, que, em situações específicas, se estabeleça um ponto de corte mínimo arbitrário (30% é bastante usual) por conta de custos iniciais envolvidos no produto. Para que se consiga um bom classificador, as bases utilizadas devem conter dados relevantes, corretos, completos, atuais e consistentes. Um dos problemas que normalmente afetam a qualidade dos dados é a dificuldade de se obter dados adequados. Por conta da confidencialidade dos dados no ambiente competitivo, as empresas não trocam informações sobre as características de seus clientes, obrigando a utilização de escores genéricos (FICO, Experian etc) ou dados históricos de seus próprios clientes. A primeira alternativa normalmente peca pela falta de aderência à necessidade específica, enquanto a segunda, não abrange toda a população desejada. Outro problema de particular relevância, para as bases de dados em CS, é que apenas os clientes que foram aceitos anteriormente têm seus históricos seguidos, enquanto os resultados dos atributos dos rejeitados – que também fazem parte da população – são ignorados. Neste caso, os dados dos candidatos rejeitados podem ser, e normalmente são, tratados por técnicas estatísticas chamadas de ‘inferência de rejeitados’. Normalmente, na construção de scorecard, atribuem-se pontuações específicas em diversas categorias, que são combinadas em um algoritmo para produzir um escore global. Os principais métodos dividem-se em paramétricos e não-paramétricos. Os métodos paramétricos têm em comum a necessidade de que sejam respeitadas algumas premissas críticas no que se refere à distribuição e relação entre os dados. São eles: regressão linear e modelos de probabilidade linear, análise discriminante e regressão logística. Os não-paramétricos, ao contrário, requerem muito poucas premissas iniciais, e os principais são: árvores de decisão, redes neurais (NN), algoritmos genéticos (AG), K-vizinhos mais próximos (KNN) (k-nearest neighbour), programação linear, e máquinas de suporte vetorial (SVM) (support vector machines). Dada a natureza do problema, em CS, a regressão logística deve ser a escolha mais óbvia para a construção de um scorecard. No entanto, os modelos de probabilidade linear e análise discriminante ainda são largamente utilizados, ao contrário de outras metodologias que, seja pela complexidade ou pela necessidade de processamento, não recebem a mesma aceitação. Durante as últimas décadas, diversos estudos que procuraram identificar qual é a melhor técnica para a modelagem de CS mostraram resultados distintos e inconclusivos 40 (ANDERSON, 2007, p. 185; THOMAS, 2009, p. 84; AUMEBOONSUKE, 2011). Anderson (2007) reuniu pesquisas realizadas de 1987 a 1997 com a proposta de comparar vários destes modelos. Como se observa no Quadro 4, os resultados desta compilação mostraram que não houve convergência para um método que pudesse ser considerado melhor que os demais. Quadro 4 – Resultados divergentes na literatura para taxa de acerto por tipo de modelo Regressão linear Regressão logística Henley (1995) 43,4 43,3 Boyle et al. (1992) 77,5 Srinivisan e Chakrin (1987) 87,5 Yobas et al. (1997) 68,4 Desai et al. (1997) 66,5 Autor 89,3 Árvore de Programação decisão linear Redes neurais Algoritmos genéticos 62,0 64,5 43,8 75,0 74,7 93,2 86,1 62,3 67,3 66,4 Fonte: Anderson (2007, p. 185) Na mesma linha, Aumeboonsuke (2011) reuniu vários estudos realizados entre 1997 e 2008 que também pretenderam indicar os melhores modelos para desenvolvimento de scorecards. Com tamanho de amostras e origem dos dados bastante distintos, os resultados obtidos mostraram, da mesma forma, resultados divergentes (ver Quadro 5). Quadro 5 – Resultados divergentes na literatura indicando o melhor modelo Autor Melhor modelo Fonte de dados Hand e Henley (1997) K-vizinhos mais próximos (K-NN) Empresa de venda por correspondência, Reino Unido Galindo e Árvore de decisão Tamayo (2000) West (2000) Abdou et al. (2008) Tamanho da Bons: Maus amostra 15,054 54,5 : 45,5 4,132 54,7 : 45,3 Financiamentos a casa própria, de 4,000 instituição financeira, México 50,8 : 49,2 Dados alemães, 1,000 70 : 30 Dados australianos 690 44,5 : 55,5 Empréstimos pessoais de 4 anos em banco, Egito 581 74,5 : 25,5 Regressão logística Redes neurais Fonte: Aumeboonsuke (2011) 41 Alguns estudos mais recentes sugerem que se obtêm ganhos de eficácia expressivos com modelos híbridos em comparação com modelos tradicionais. Algumas dessas aplicações aparecem nos estudos de Scarpel e Milioni (2002), que usaram Modelos Logit e de Programação Linear para encontrar o valor de empréstimo ótimo; Chuang e Huang (2011), que usaram uma combinação de NN com rough set theory (RST) – uma técnica de data mining adotada para auxiliar em problemas de classificação –; Lee e Chen (2005), com a associação de NN com multivariate adaptive regression splines (MARS); e, Huang, Chen e Wang (2007), que utilizaram AG com um classificador baseado em SVM. 2.3.3.1 Análise discriminante O objetivo da análise discriminante linear (LDA) é classificar uma população heterogênea em subconjuntos homogêneos e, depois, decidir sobre essa classificação. Pode-se supor que para cada requerente há um determinado número de variáveis explicativas disponíveis. A ideia é procurar uma combinação linear de variáveis explicativas que separa os subconjuntos entre si. Em um caso simples de dois subconjuntos, o objetivo é encontrar a combinação linear de variáveis que consiga a mínima distância entre casos do mesmo subconjunto e a máxima distância entre as médias dos dois subconjuntos. Os métodos lineares têm o foco na divisão da população em 2 grupos, estabelecendo um ponto de corte. Em contraste, Logit e Probit são mais direcionadas para a probabilidade, proporcionando melhor input para risk-based pricing. As vantagens do método LDA são a simplicidade, a facilidade de entendimento e de cálculo, e bom funcionamento. A desvantagem é que a LDA requer dados normalmente distribuídos – ou, como explicaram Hand e Henley (1997), “[...] que sigam distribuição elipsoidal multivariada [...]” – , mas os dados de crédito são, muitas vezes, categóricos e não-normais. A função discriminante implica no cálculo de um escore, advindo dos coeficientes e das variáveis independentes, que indicam maior proximidade a um determinado grupo. Na análise de crédito, são utilizadas variáveis que se referem aos dados de cadastro ou a outras informações ou características do potencial tomador e, a partir destes, calculado o escore Y. Indivíduos com maior escore semelhante são classificados na mesma faixa indicativa da qualidade de crédito ou no mesmo rating. A Figura 7, na página 37, é uma representação gráfica da função discriminante. 42 2.3.3.2 Regressão logística A regressão logística, ou análise logit, é usada por 80 a 90% dos desenvolvedores de scorecards (ANDERSON, 2007). Hand e Henley (1997) concluíram que, de forma geral, a regressão logística é o método mais apropriado para modelar eventos dicotômicos, como quando os atributos são ‘bons pagadores’ ou ‘maus pagadores’, e indicaram ainda que os estudos que mostravam resultados divergentes deste tinham particularidades em relação à população abordada. O modelo Logit é baseado na função de probabilidade logística acumulada, a qual é especificada por: Nesta equação, Pi é a probabilidade de ocorrência de um evento dada a ocorrência de Xij na observação i, para 1≤ i ≤ k, onde k é o número de observações existentes, F(.) é a função distribuição acumulada, β j é o coeficiente da variável independente Xij e Zi é um índice contínuo teórico determinado pelas variáveis explicativas Xij. A regressão logística prediz a probabilidade de um evento ocorrer, a qual pode estar entre 0 e 1. A relação entre as variáveis independentes e a variável dependente se assemelha a uma curva em forma de S conforme ilustra a Figura 8, a seguir: Figura 8 – Curva típica de regressão logística acumulada 1,0 Pi 0,5 Zi Fonte: preparado pelo autor 43 2.3.3.3 Árvores de decisão Árvore de decisão é uma ferramenta gráfica com estrutura de nós e linhas que mostram as possibilidades de ligação entre eventos que podem ou não ser controlados. O topo das árvores é chamado de nó-raiz, os pontos finais são chamados nós-terminais ou nós-folhas, enquanto cada nó interno da árvore corresponde a um teste do valor. Pode haver dois ou mais ramos para cada informação e vários níveis, dependendo da complexidade da árvore. Os nósfolhas de uma árvore de decisão possuem informação sobre a quantidade de exemplos positivos e negativos nelas contidas, encontrados durante a fase de treinamento. A proporção de exemplos positivos nos nós-folha pode ser considerada um escore. A Figura 9 ilustra o processo de decisão deste método. Os primeiros trabalhos sobre árvores de decisão apareceram em 1973 por Breiman e Friedman e a mais importante ferramenta sobre seu uso – CART (Classification and Regression Trees) – apareceu em 1984, com contribuições de Olshen e Stone (ANDERSON, 2007). No ano seguinte já surgiram aplicações para CS. Figura 9 – Árvore de decisão Amostra Residência própria? Sim Sim Não Emprego > 2 anos? Casado? Sim Casado? Não Sim Autônomo? Não Sim Fonte: preparado pelo autor Não Não Filhos? Sim >25 anos? Não Sim Não 44 2.3.3.4 Programação Linear A programação linear (PL) é uma técnica não estatística com origem na década de 1930. Inicialmente utilizada junto com o método de jogos de empresas, a programação linear cresceu com a revolução dos computadores. Na década de 1960, a LP começou a ser usada na solução de problemas de classificação; e, na década de 1980, começou a ser utilizado em processos discriminantes de dois grupos que não eram linearmente separáveis. De forma geral, a LP é um método de resolução de problemas de alocação de recursos sujeitos a restrições, e usa um conjunto de equações que determina os pesos das características em vista dessas restrições. Em CS, uma vantagem da LP sobre os métodos estatísticos é que se alguém pretende incluir alguma particularidade no scorecard, externa à população, o método consegue introduzi-la facilmente. Há pouco mais de uma década o custo de inadimplência e o custo de oportunidade passaram a ser incluídos nas aplicações de LP em crédito, dando um sentido mais moderno de gestão de carteira, e não simplesmente de previsão da probabilidade de inadimplência. A novidade deste modelo é incorporar a informação de política de juros e o custo de inadimplência, avançando no profit scoring, possibilitando ajustar montantes e prazos (SCARPEL; MILIONI, 2002). 2.3.3.5 Outros métodos Redes Neurais: quando utilizado em aprendizado supervisionado, o algoritmo retorna uma função que é a combinação de neurônios. A rede neural geralmente retorna um número real que pode ser considerado um escore. Máquinas de Vetores de Suporte (SVM): a distância entre um exemplo e a margem pode ser considerada um escore. Quando o exemplo está do lado dos exemplos positivos do limiar de decisão, o escore é a distância da margem com sinal positivo; quando o exemplo está do lado dos exemplos negativos, o escore é a distância, mas com sinal negativo. Vizinhos Mais Próximos (KNN): considerando-se apenas os vizinhos mais próximos, o escore pode ser representado pela proporção de exemplos positivos dentro da vizinhança. 45 2.3.4 A curva ROC Desenvolvida por Max Lorenz em 1905 para aplicação na economia, a Curva de Lorentz recebeu, no decorrer do tempo, e dependendo da sua aplicação, vários nomes, como Power Curve, Trade-off Curve, Curva de Eficiência e o mais difundido, Receiver Operating Characteristic (ROC) (ANDERSON, 2007). A curva ROC é uma representação gráfica que ilustra o desempenho de um sistema classificador binário para diferentes pontos de corte, e servem para avaliar a sensibilidade de uma técnica. O Receiver Operating Characteristic foi originalmente utilizado em detecção de sinais, para se avaliar a qualidade de transmissão de um sinal em um canal com ruído. Ao cruzar dados de verdadeiros positivos contra falsos positivos, permite avaliar a sensibilidade da variação do risco de perda com o aumento da certeza. Os gráficos ROC são muito utilizados em resultados estatísticos em psicologia e medicina, para analisar problemas no desempenho de diagnósticos médicos ou testes clínicos; em economia; e, em previsão meteorológica, para se avaliar a qualidade das predições de eventos raros. Ela é particularmente útil quando se levam em consideração diferentes relações de custo/benefício para os erros de classificação (PRATI; BATISTA; MONARD, 2008). Dado um classificador binário que classifica os casos em ‘positivo’ ou ‘negativo’, a curva ROC é construída a partir da união dos pontos formados pela sensibilidade e (1−especificidade)4, calculadas a partir de todas as matrizes de confusão geradas pelas observações da amostra, considerando-se diferentes pontos de corte do modelo. No contexto do credit scoring, constrói-se a curva ROC traçando, em cada escore de corte, a distribuição acumulada dos bons pagadores contra a dos maus pagadores (THOMAS, 2009). Um dos principais usos da curva ROC é medir a discriminação de sistemas de scoring. Neste caso, a interpretação da informação obtida do gráfico é que, para um determinado percentual de maus pagadores corretamente identificados, existe um percentual correspondente de bons pagadores que são desprezados (Figura 10). 4 Sensibilidade e especificidade são medidas estatísticas de desempenho de testes de classificação binária. Termos pouco conhecidos pelos estatísticos de campos matemáticos, são largamente utilizados em pesquisas andepidemiologicas. Respectivamente, medem a proporção de verdadeiros positivos (TP/P) e a proporção de verdadeiros negativos (TN/N) (SHARMA; YADAV; SHARMA, 2009). 46 Figura 10 – Curva ROC % Maus pagadores Discriminação perfeita Modelo aleatório % Bons pagadores desprezados Fonte: elaborado pelo autor Observando-se o gráfico, percebe-se que o ponto (0,1) representa a discriminação perfeita, no qual todos os maus pagadores terão sido identificados sem que qualquer bom pagador tenha sido desprezado; os demais pontos do segmento imaginário [(0,1); (1,1)] representam o restante da população, onde haveria apenas bons pagadores. Por outro lado, a diagonal que liga os pontos (0,0) e (1,1) abriga escores em que há aleatoriedade completa. Se dois diferentes scorecards tiverem suas curvas traçadas sobre o mesmo plano cartesiano, aquela que mais se afastar da diagonal em direção ao ponto (0,1), indicará o sistema de scoring mais eficaz. 2.3.5 Medidas do poder de discriminação dos modelos Existem muitas maneiras padronizadas para descrever quão diferentes são as características de duas populações. Esses métodos são usados para medir quão bem os grupos de bons e maus pagadores são separados através do scorecard aplicado. Fundamentalmente, o que se busca é medir a eficácia dos sistemas de CS através da habilidade de discriminar os dois grupos. O sumário dos métodos descritos a seguir basearam- 47 se nas fontes: Thomas, Edelman e Crook (2002, p. 107-120), Thomas (2009, p. 100-149), Anderson (2007, p. 187-221), Hair Jr. et al., (2006), Stein (2005) e Aumeboonsuke (2011). 2.3.5.1 Distância de Mahalonobis Uma das mais antigas formas de medir a separação das populações é a distância de Mahalonobis. Essencialmente, essa e outras medidas de divergência buscam medir distância entre os pontos correspondentes das distribuições de duas populações. Considerado o caso particular em que as variâncias das duas populações são idênticas, a Mahalonobis distance é a distância entre as médias de duas curvas – e desde que tenham distribuição normal, são também as modas – dividida pelo seu desvio padrão. Além da facilidade de cálculo, esta medida é de fácil visualização. A Figura 11 ilustra a explicação da melhor discriminação da distribuição ‘B’ em relação à ‘A’. A Maus Bons -1 5 11 16 22 27 33 38 44 49 55 60 66 Pontos densidade de probabilidade % densidade de probabilidade % Figura 11 – Distância de Mahalonobis B Maus Bons -1 5 11 16 22 27 33 38 44 49 55 60 66 Pontos Fonte: elaborado pelo autor, adaptado de Thomas (2009). 2.3.5.2 Estatística de Kolmogorov-Smirnov (KS) O teste de KS é uma técnica não paramétrica para determinar se duas amostras foram extraídas da mesma população (ou de populações com distribuições similares). Este teste se baseia nas distribuições acumuladas dos escores dos clientes considerados como bons e maus,tomando a medida entre elas no ponto de maior afastamento. Esse ponto ocorre quando as curvas de densidade de probabilidades não acumuladas se cruzam. Embora seja difícil 48 definir um limite aceitável para a discriminação dada por KS, uma boa regra prática sugere que 0,40 já seria um bom índice (THOMAS, 2009). A Figura 12 demonstra a medida do KS, tomada na maior distância entre as frequências acumuladas de bons e maus pagadores. 2.3.5.3 Taxa de Acerto (accuracy rate) Mede-se a taxa de acerto por meio da divisão do total de clientes classificados corretamente, pela quantidade de clientes que fizeram parte do modelo. Embora seja bastante utilizada, a taxa de acerto, observada isoladamente, traz pouca informação, pois o índice de acerto pode não estar distribuído uniformemente entre os grupos, causando graves distorções, principalmente em amostras com baixo índice de inadimplência. Figura 12 – Kolmogorov-Smirnov Fonte: Adaptado de Thomas (2009) 2.3.5.4 AUROC e coeficiente Gini Uma forma de comparar os scorecards é através da área abaixo da curva ROC (AUROC). O índice, que varia de 0 a 1, indica discriminação perfeita quando é igual a 1, e a total falta de discriminação quando for igual a 0.5, que é o valor equivalente à área abaixo da diagonal. Utilizando-se dos mesmos instrumentos, o coeficiente de Gini expressa a área entre a curva e a diagonal, como uma percentagem da área acima da última. Este coeficiente, que é um dos indicadores mais utilizados para avaliação da capacidade de discriminação de 49 scorecards, tem correspondência perfeita com a AUROC através da relação: Gini = 2 x (AUROC - 0.5). 2.3.6 Parâmetros de referência para as medida de poder discriminante Na literatura, encontram-se muitas referências a valores de corte adequados para classificar os modelos de credit scoring, segundo seu poder discriminante. Na Tabela 1 e na Tabela 2 encontram-se os resultados da pesquisa de Sumihara Filho e Sleegers (2010) com parâmetros de alguns indicadores, os quais foram utilizados para balizamento nesta pesquisa. Tabela 1 – Poder discriminante: Valores de referência propostos por Sumihara Filho e Sleegers Discriminação CS KS Muito baixo Baixo Aceitável Bom Excelente < 15 15 a 25 25 a 35 35 a 45 > 45 AUROC AR = Gini < 0,6 0,60 a 0,68 0,68 a 0,74 0,74 a 0,80 ≥ 0,80 < 0,20 0,20 a 0,35 0,35 a 0,48 0,48 a 0,60 ≥ 0,60 Fonte: Sumihara Filho e Sleegers (2010) Tabela 2 – Poder discriminante: valores de referência da literatura Hosmer e Lemeshow Serasa Experian (Applied Logistic Regression, 1998, p. 162) KS AUROC Muito baixo 15 Não existe < 0,5 Baixo 15 a 25 Baixo 0,5 a 0,7 Aceitável 25 a 35 Aceitável 0,7 a 0,8 Bom 35 a 45 Excelente > 45 Excelente 0,8 a 0,9 Acima do comum ≥ 0,9 Ima, Sicsú e Tomazela (Análise empírica dos indicadores KS e ROC, 2008) AUROC Baixo Bom Muito Bom Excelente < 0,70 0,70 a 0,75 0,75 a 0,85 ≥ 0,85 Fonte: Sumihara Filho e Sleegers (2010) 2.4 O CUSTO DO CRÉDITO 2.4.1 Risk based pricing Os bancos não concedem crédito para controlar as perdas, mas para garantir o lucro. Assim, enquanto os modelos de crédito baseados em perdas funcionam bem para ordenar os custos de inadimplência dos empréstimos e estão onipresentes em toda a indústria, os modelos equivalentes do lado da receita não estão sendo usados apesar de necessários. (STEWART, 2011) 50 Risk-based pricing é a prática em que se ajusta o preço, ou taxa de juros oferecida, para refletir a percepção de risco ou de lucro potencial para a organização. Para compensar o maior risco de inadimplência, os bancos oferecem condições menos favoráveis aos consumidores com pobre histórico de crédito, do que àqueles que tenham históricos mais consistentes. Surpreendentemente, até o início dos anos 1990, bancos aplicavam taxas de juros similares tanto entre si, como para a maioria de seus clientes. Depreende-se que pela falta de meios de comunicação individual mais amplos, as taxas eram expostas publicamente para todos aqueles que se interessassem em obter crédito, e isso dificultava o a customização das operações. O problema com esta abordagem é a admissão implícita que os melhores riscos de crédito devem subsidiar os piores. Isto significa que enquanto os melhores clientes pagam taxas altas demais, os menos confiáveis contam com taxas muito baixas. A partir do final do século passado, os bancos perceberam que telefone, internet etc., ampliavam a possibilidade de negociação direta entre banco e clientes, e, a partir dessa visão, passaram a administrar as taxas, não apenas com base no custo do empréstimo, mas também na expectativa de lucros mais altos. Ao passar a praticar taxas com base no risco, este deixou de ser o objetivo central, e a rentabilidade passou a ser o foco. Entretanto, há alguns cuidados que se deve tomar: embora o aumento das taxas de juros e a limitação do número de tomadores inadimplentes sejam caminhos óbvios para o aumento da lucratividade, estes não são os únicos e nem, tampouco, tão óbvios assim. O simples aumento no patamar das taxas de juros pode, paradoxalmente, aumentar mais do que proporcionalmente a taxa de inadimplência por conta da chamada ‘seleção adversa’. Este fenômeno, que ocorre nos extremos do intervalo de taxas de juros do mercado, acontece por conta da assimetria de informação entre os agentes financeiros e os tomadores de recursos: enquanto os indivíduos de baixo risco buscam condições mais atraentes, o tomador que se sujeita a pagar taxas bastante superiores à taxa média de mercado é, provavelmente, alguém que já teve o crédito negado pelos concorrentes por conhecerem melhor seu perfil de alto do risco. Por outro lado, a simples limitação do número de inadimplentes via aumento no ponto de corte pode acarretar tamanha diminuição no número de tomadores supostamente adimplentes, que acabe contribuindo negativamente com o resultado final. A perda causada pela inadimplência não é, necessariamente, o valor total financiado, já que existe a possibilidade de ser recobrado parcialmente a posteriori. A possibilidade de recuperação de valores em default varia em função do perfil da população e das características 51 intrínsecas das operações, tais como prazo, número de parcelas, garantias e forma de cobrança, além, evidentemente, da capacidade do próprio credor. Ao valor presente das perdas efetivamente verificadas, dá-se o nome de ‘perdas geradas pela inadimplência’ (LGD), e a perda esperada com uma operação de crédito (EL) é dada pela expressão: EL EAD LGD PD (1) Onde: EAD (exposure at default) é o valor da exposição ao risco no momento da inadimplência; LGD (loss given default) é a perda média causada pelos indivíduos que se tornam inadimplentes; PD (probability of default) é a probabilidade da ocorrência de inadimplência no grupo estudado. A equação ( 1 ) descreve o efeito composto da probabilidade de inadimplência com a perda esperada em caso de inadimplência sobre o montante exposto. De forma geral, considera-se EAD como o saldo devedor no momento da inadimplência. Varia com a quantidade de parcelas do financiamento, o momento da interrupção nos pagamentos, montante de juros já pagos etc. Quando a operação financeira é de um só período, EAD é o valor financiado, e, normalmente, se considera LGD como a fração perdida do valor original do financiamento (THOMAS, 2009). Alguns estudos empíricos adotam esse conceito para avaliação de parâmetros de LGD. LGD é o percentual de EAD que resulta efetivamente em perdas. Há poucos estudos empíricos sobre LGD na bibliografia, e, esses, com resultados bastante díspares, por terem sido desenvolvidos em ambientes econômicos e segmentos distintos. Vários autores, no entanto, concordam que identificar uma LGD média pode levar a erros, já que o comportamento das perdas tem, na maior parte das vezes, distribuição bimodal, com picos afastados na direção dos extremos (MARINS; NEVES; ESTEVES, 2009; LIMA, 2008; PAZZOTO, 2012). A multiplicação, na equação ( 1 ), dos parâmetros de PD e LGD, sugere que esses dois componentes sejam totalmente independentes; na verdade, apesar dos poucos estudos empíricos, vários autores questionam essa independência. Pazzoto (2012) apresentou a correlação entre esses dois fatores em modelagem com dados brasileiros, na qual evidencia a bimodalidade de LGD e a correlação positiva com PD. A Figura 13 mostra a bimodalidade encontrada na pesquisa, evidenciando uma das modas (com cerca de 7% das ocorrências) com recuperação total, e outra (com quase 1/4 das ocorrências), com perda total. 52 Figura 13 – Bimodalidade de LGD Fonte: Pazzoto, 2012. A Figura 14 mostra a forte correlação encontrada entre PD e LGD na mesma pesquisa. Figura 14 – Correlação LGD e PD 80% 70% 60% 50% 40% 30% 20% 10% 0% 1 2 3 4 5 6 PD LGD 7 8 9 10 Faixa Fonte: Baseado em Pazzoto, 2012. Apesar dessas evidências dignas de nota, esta pesquisa assumiu a hipótese simplificadora de Stein (2005), em que LGD foi tratado como fator independente de EAD, PD e taxas de juros. 2.4.2 Crédito: uma opção entre dois riscos Desde o início dos anos 2000, os bancos fizeram investimentos consideráveis em modelos preditivos para agilizar o processo de análise objetiva de crédito. Entretanto, modelos poderosos de previsão de inadimplência não são suficientes para um bom processo 53 de crédito, já que o ponto de corte desempenha papel crucial para o bom desempenho do sistema (SABATO, 2010). Tendo em vista o texto acima, pode-se afirmar que a decisão de conceder crédito é uma opção entre dois riscos: a) risco de crédito, i.e., de errar ao conceder crédito a um mau pagador: normalmente tratado como erro tipo I, pode dar causa à perda total ou parcial dos valores mutuados; b) o risco de errar ao recusar crédito a um bom pagador: normalmente referido como erro tipo II, pode dar causa à perda do lucro da operação preterida, cuja magnitude depende, principalmente, da lucratividade do produto. O ponto de corte ideal para a concessão de crédito, que maximiza a lucratividade do mutuante, é o ponto onde o custo esperado resultante desses dois riscos encontra seu valor mínimo. Há relativamente poucos estudos voltados à estratégia de corte. Os primeiros trabalhos sobre o ponto de corte que observaram os diferentes custos dos erros de tipo I e tipo II datam do final da década de 1970; mas foi apenas em 2005 que surgiram estudos, em particular o de Roger Stein, que sugeriram uma análise de lucratividade real que incluísse os custos e receitas por faixas de escores (SABATO, 2010). A relação entre os dois erros indica as perdas potenciais causadas pela classificação equivocada: se o valor da perda causada por um defaulter é maior do que o benefício trazido por um cliente adimplente, o controle do erro tipo I é mais importante que o do erro tipo II. Conforme Stein (2005), o estudo de Altman et al em 1997 indicou que a relação entre esses custos era da ordem de 35:1. Por outro lado, quando o benefício conseguido com bons clientes é mais expressivo (e.g. com altas taxas de juros e alto grau de recuperação de inadimplentes), o controle do erro tipo II ganha especial importância relativa, permitindo que os pontos de corte sejam menos conservadores. Este é o cenário do varejo brasileiro tratado nesta pesquisa. 2.4.3 O custo e o benefício do risco de crédito na empresa não financeira Uma empresa pode gerenciar um risco de cada vez, de forma descentralizada, ou abordá-los de uma forma holística e coordenada, prática normalmente chamada de gestão de riscos empresariais. A gestão de riscos empresariais é usada para otimizar o equilíbrio entre risco e retorno da empresa. Guiando-se pelo princípio da vantagem comparativa na assunção de riscos, as 54 empresas absorvem os riscos que proporcionam os melhores retornos e mitigam aqueles que agregam pouco valor. De forma geral, deve-se buscar transferir a terceiros apenas os riscos não atrelados ao negócio principal (non-core risks) já que não há maneira economicamente vantajosa de se transferir os riscos estratégicos e do próprio negócio (core risks) (NOCCO; STULZ, 2006). Embora a ideia de hedging e gestão de riscos esteja, frequentemente, associada ao uso de derivativos financeiros, o papel da gestão de riscos é buscar meios de proporcionar equilíbrio de fluxo de caixa, o que pode ser feito de inúmeras formas. Muitas empresas mitigam o risco de crédito transferindo, para o setor financeiro, a sua atividade de crédito ao consumidor. Como não há uma fórmula única para todas as empresas, cabe a cada uma analisar se o custo dessa transferência de riscos compensa os benefícios conseguidos. A disponibilidade do crédito ao consumidor está tão intrinsecamente ligada às vendas do varejo, que cabe a discussão sobre este pertencer ou não ao core business das empresas comerciais, e se o custo financeiro atrelado à venda de produtos pode ser visto como parte integrante do custo do produto vendido. Nesta pesquisa, usou-se o pressuposto que o financiamento ao consumidor faz parte da atividade principal da empresa varejista, e, como tal, deve ser gerenciado dentro do âmbito dos riscos estratégicos e do negócio. 2.4.4 A importância da margem operacional na concessão de crédito no varejo Segundo a ‘Lei das proporções variáveis’, mesmo dentro de um intervalo em que se possa admitir a existência de uma parcela dos custos que seja fixa, a linha que representa o custo variável é uma curva, como também é curva a linha representativa da receita total (DIAS, 1992). Sob esse enfoque, mesmo quando é possível admitir, dentro de um horizonte de curto prazo, que o custo operacional varia linearmente com o produto vendido, o custo marginal do crédito (ou de inadimplência) permanece crescente em função da quantidade. Isto ocorre porque o varejista, para aumentar a quantidade vendida a prazo, necessita conceder crédito, progressivamente, para grupos de maior risco. Nesse contexto, demonstra-se que, numa empresa comercial, o lucro obtido é maior quando sua margem operacional é considerada no modelo de crédito do que quando o crédito é gerenciado de forma independente da transação comercial. 55 Classificando-se os consumidores em faixas de risco numeradas de forma crescente, do pior para o melhor risco, e considerando-se o lucro total composto de lucro operacional e lucro financeiro, tem-se: L f LO f L f ; LO f n f 1 [Pu-Cu].qf L f n f 1 R u-CCu f .qf ; L f n f 1 Pu-Cu R u-CCu f .qf –C -C ; , (2) Onde: f é o número índice das faixas de risco, numeradas inversamente à ordem da qualidade do risco; LT(f) é lucro total obtido ao limitar o crédito à faixa ‘f’; LO(f) é o lucro operacional obtido ao limitar o crédito à faixa ‘f’; LF(f) é o lucro financeiro obtido ao limitar o crédito à faixa ‘f’; Pu é o preço unitário do produto (admitido independente da faixa de risco); Cu é o custo unitário do produto (admitido independente da faixa de risco); RFu é o receita financeira unitária, líquida do custo de fundos (admitida independente da faixa de risco); CCu(f) é o custo unitário do crédito (ou da inadimplência) na faixa ‘f’; qf é o quantidade de eventos unitários na faixa ‘f’; CF é o custo fixo. Admitam-se fT e fF, respectivamente, como as faixas em que se encontram os valores máximos do lucro total e do lucro financeiro. Em um intervalo no qual podem ser considerados fixos as taxas de juros, preço e custo do produto, e crescente o custo unitário de crédito (CC(f+1) > CC(f)), pode-se afirmar que: a) LF(f) é máximo na faixa ‘fF’ quando CCu(fF) ≤ RFu e CCu(fF+1) ≥ RFu, com CC(f+1) > CC(f), e; b) LT(f) é máximo na faixa ‘fT’ quando CCu(fT) ≤ (RFu + Pu - Cu) e CCu(fT+1) ≥ (RFu + Pu - Cu). Em decorrência, fT ≥ fF e LT(fT) ≥ LT(fF), i.e., se a margem operacional integrar os parâmetros para o estabelecimento do ponto em modelos de crédito, haverá um aumento no número de faixas atendidas, no volume de vendas, e do lucro. 56 A Figura 15 ilustra graficamente a diferença no resultado final quando a análise de crédito leva em conta a margem operacional. Nesta situação, nota-se a existência de um ponto de lucro máximo, que ocorre quando o custo marginal do crédito se iguala à margem de contribuição unitária somada à receita financeira unitária. A Figura 16 mostra um ponto de equilíbrio do custo marginal do crédito com a margem financeira, e outro, do mesmo custo marginal com a soma das margens financeira e de contribuição operacional. Os pontos notáveis deste gráfico coincidem com os pontos indicados no gráfico anterior. Figura 15 – Lucro máximo 250,00 $ Lucro total 200,00 150,00 100,00 Lucro financeiro Diferença no lucro obtido Lucro operacional Lucro máximo 50,00 0,00 faixas de risco -50,00 Lucro financeiro máximo -100,00 -150,00 -200,00 -250,00 Fonte: elaborado pelo autor Figura 16 – Custo unitário variável do crédito 3,00 Faixa de lucro $ máximo 2,50 Margem operacional 2,00 1,50 Faixa de lucro financeiro máximo Margem financeira Custo marginal do crédito 1,00 0,50 - Fonte: elaborado pelo autor faixas de risco 57 3 PROCEDIMENTOS METODOLÓGICOS 3.1 TIPO DE PESQUISA Esta pesquisa é predominantemente aplicada e tem características exploratórias e descritivas. É uma pesquisa aplicada, pois visa produzir conhecimento para utilização prática de seus resultados; mas é descritiva na medida em que se preocupa em observar fatos – inerentes a técnicas estatísticas já dominadas de credit scoring –, analisá-los e interpretá-los (BEUREN, 2009, p. 81). Tem também o caráter exploratório porque propõe uma abordagem alternativa à habitualmente usada no comércio varejista, ao utilizar o lucro final, no lugar da inadimplência, como critério principal para a tomada de decisão na concessão de crédito. O estudo aborda o problema de forma predominantemente quantitativa. A tônica desta pesquisa está na abordagem inovadora para a análise das informações relevantes para a tomada de decisão para concessão de crédito ao consumidor no varejo. Para tal, utiliza procedimentos experimentais de simulação de fatores econômico-financeiros. Conforme explicou Perera (1998): “[...] a experimentação é caracterizada pela manipulação de variáveis independentes e a observação dos consequentes resultados em outra variável (dependente), os demais fatores mantidos constantes.”. O desenvolvimento contou com o auxílio de pesquisa bibliográfica e documental, com uso de dados de fontes secundárias. 3.2 MÉTODO DA PESQUISA Apesar de terem sido apresentados vários métodos frequentemente utilizados para modelagem de escores de crédito, o problema da pesquisa encontra-se após a modelagem de um sistema parametrizado de aprovação de crédito baseado na probabilidade de inadimplência. O autor usou a técnica de simulação matemática não estatística, utilizando como parâmetros, os valores produzidos por um scorecard e variáveis independentes baseadas em valores usuais de mercado. O desenvolvimento das simulações apoiou-se no trabalho inovador de Stein (2005) e foi assim desenvolvido e apresentado: a) Validação da amostra e do scorecard (seções 3.3 e 3.5); b) Apresentação e aplicação do critério de corte de Stein (2005) (seção 4.1.2); c) Ajuste no método de Stein (2005) para introduzir o fator referente à margem operacional (seção 4.1.3); 58 3.3 POPULAÇÃO E AMOSTRA A pesquisa utilizou dados secundários de uma base de dados representativa de uma população de pessoas físicas que demandam crédito ao consumidor. Trata-se de uma amostra aleatória de clientes que buscaram crédito junto a bancos, financeiras e varejo entre agosto de 2010 e julho de 2011, e conta com mais de nove mil indivíduos espalhados pelo Brasil. A base foi fornecida pela Serasa Experian, e contém um conceito binário de inadimplência atrelado à pontuação do seu próprio modelo de credit scoring. 3.3.1 Descrição operacional das variáveis A estrutura da base de dados possui os campos descritos abaixo: DATA: data da consulta feita pelo mutuante. CONCEITO: verificação de adimplência ou inadimplência na operação. PONTUAÇÃO CREDIT SCORING: escore atribuído pelo sistema Serasa Experian a cada indivíduo até a data da consulta. IDADE SEXO UF: localização geográfica em que a consulta foi originada. CEP QUANTIDADE DE ANOTAÇÕES ATIVAS: anotações restritivas na data da consulta. Pode ser protesto, ação, ou anotações de bancos, varejo, financeiras e empresas de telecomunicações. QUANTIDADE DE ANOTAÇÕES ATIVAS COM MAIS DE 90 DIAS DE ATRASO: anotações restritivas com mais de 90 dias na data da consulta. 3.4 TRATAMENTO E APRESENTAÇÃO DOS DADOS Os dados foram inicialmente tratados com o apoio do software PASW Statistics 18 (SPSS). Nesta fase, foram feitas a análise descritiva dos dados e a avaliação da utilização de uma subamostra que excluiu os indivíduos positivos em ‘anotações ativas’. 59 A amostra utilizada foi dividida em 20 faixas de similar número de indivíduos, numeradas de forma crescente conforme pontuação. O desenvolvimento das simulações apresentadas na seção 4 abaixo foi feito com o auxílio da planilha eletrônica Excel 2007. As tabelas referentes à estatística descritiva da amostra encontram-se no Apêndice A (amostra integral) e Apêndice B (subamostras comparativas). 3.4.1 Distribuição estatística A amostra reúne dados provenientes das 27 unidades da federação (UF), embora não respeite a proporção populacional ou econômica do país. Quase um quarto dos dados não aponta sua UF e uma quantidade similar localiza-se no estado de São Paulo (SP). Observa-se, também, que nas diversas U ’s, a distribuição da pontuação (escore) não é uniforme. As comparações por UF podem ser observadas na Figura 17 e na Figura 18. Quanto à distribuição por faixas etárias, esta se apresenta sem descontinuidade, confirmando o caráter aleatório da amostra (Figura 19). Figura 17 – Distribuição da frequência em relação às unidades da federação Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian 60 Figura 18 – Distribuição da pontuação em relação às unidades da federação. Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian Figura 19 – Distribuição da frequência em relação às faixas etárias Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian A base de dados fornecida apresenta algumas limitações que devem ser observadas. Por conta das características operacionais da Serasa Experian, os dados são colhidos por comunicação espontânea dos credores e não se pode garantir que as solicitações de crédito que geraram as consultas refletidas na base de dados tenham sido atendidas pelo agente 61 financeiro ou pelo varejo correspondente. Não se pode, tampouco, afiançar que a ausência de marcação positiva no campo ‘conceito’ ateste a adimplência do solicitante, dado que a falta de registro do evento de default talvez decorra de um financiamento não concedido. 3.4.2 A amostra de trabalho Considerou-se a possibilidade de realizar a pesquisa com base em uma subamostra que desconsiderasse casos com anotações ativas na data da consulta, já que é prática corrente do varejo afastar, da concessão de crédito, os indivíduos com restrições em bureaux. Para analisar essa alternativa, dividiu-se a amostra original em duas subamostras mutuamente excludentes com base na existência, ou não, de pelo menos uma anotação ativa no momento da consulta. A subamostra com anotações ativas representa cerca de 25% da amostra original. Verificaram-se distribuições bastante díspares em relação à condição de default: enquanto a amostra integral mostrava uma probabilidade incondicional de default de 41,1%, a partição com alguma anotação tinha 94,0% de inadimplentes. A Figura 20 ilustra esta condição. Figura 20 – Distribuição da inadimplência Amostra integral Subamostra sem anotações Subamostra com anotações Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian No entanto, evidenciou-se que a informação das anotações prévias já está contemplada na pontuação e, portanto, a exclusão de parte da base de dados não traria ganhos adicionais à pesquisa. Ao contrário: a utilização da base ampla permitiu a apreciação do bom grau de explicação do modelo de CS desenvolvido e utilizado pela SERASA Experian, conforme o 62 resultado dos índices de acurácia calculados em 3.5.1 abaixo. A Figura 21 mostra que os casos com anotações dominam integralmente as faixas 1 a 4, reduzindo-se à ausência total após a faixa 8. Quantidade / faixa Figura 21 – Distribuição de anotações por faixa 700 Sem anotações Com anotações 600 500 400 300 200 100 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 Faixa Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian 3.5 VERIFICAÇÃO DO SCORECARD E INTERPRETAÇÃO DOS DADOS Como não se dispõe da formulação do modelo desenvolvido pela SERASA Experian para a avaliação do poder de discriminação do scorecard, os escores reais da base de dados fornecida pelo bureau foram utilizados como aproximação do modelo. A Figura 22 mostra a distribuição das quantidades e percentuais de maus e bons pagadores da amostra. É possível notar que as distribuições de bons e maus pagadores estão bem discriminadas nas primeiras faixas, possivelmente por conta do alto peso das ‘anotações’ na formulação do scorecard. Nas faixas 7 a 9 encontra-se grande indefinição, enquanto nas faixas superiores, o grau de discriminação volta a aumentar intensamente. Acredita-se que a forte confusão nas faixas intermediárias possa ser fruto de inconsistência dos dados da Serasa Experian naquelas faixas, já que um conceito ‘não positivo’ pode ser resultado de algum financiamento não concedido. Houvesse mais informações disponíveis, um tratamento inferencial, especialmente nas primeiras 10 faixas de escores, poderia propiciar um refinamento de dados com ganhos de acurácia no modelo. 63 Figura 22 – Distribuição de bons e maus pagadores por faixa 600 Maus pagadores 14% 500 Bons pagadores 12% 10% 400 8% 300 6% 200 4% 100 2% 0 0% 1 3 5 7 9 11 13 15 17 19 Faixas 1 3 5 7 9 11 13 15 17 19 Faixas Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian 3.5.1 Medidas de acurácia do modelo Foram consideradas as medidas de acurácia de Kolmogorov-Smirnov e o coeficiente de Gini. Encontrou-se um KS de 58.3%, correspondente à faixa 8, que denota um excelente poder de discriminação segundo Sumihara Filho e Sleegers (2010), e a Serasa Experian (ver Tabela 1 e Tabela 2, na página 49). O detalhe do cálculo do KS encontra-se no Apêndice C e a Figura 23 apresenta a leitura gráfica da estatística KS da amostra. Figura 23 – Estatística de Kolmogorov-Smirnov da amostra 100% 90% 80% 70% 60% KS = 58.3% 50% 40% 30% 20% Maus pagadores Bons pagadores 10% 0% 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 Faixas Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian 64 Os resultados obtidos foram AUROC ≥ 0,87 e Gini ≥ 0,75. De acordo com os padrões sugeridos por Sumihara Filho e Sleegers (2010), o modelo tem excelente grau de discriminação. A observação da representação gráfica da ROC deste modelo sugeriu, no entanto, que as faixas 1 a 4 estão a enviesar a interpretação desses índices de acurácia. A análise deste quesito mostrou, contudo, que, se fossem excetuadas as faixas em que se concentram os indivíduos com ‘anotações’ – que têm índice de inadimplência de 94% (vide Figura 20 acima) –, ainda assim a AUROC e Gini indicariam boa discriminação segundo Sumihara Filho e Sleegers (2010). A Figura 24 e a Figura 25 ilustram a área sob a curva ROC, respectivamente, para o modelo integral e para o modelo restrito às faixas 5 a 20. O cálculo das áreas encontra-se no Apêndice D. Figura 24 – AUROC – Amostra integral 1-β = HR 100% 80% 60% 40% AUROC ≥ 0,87 20% 0% 0% 20% 40% 60% 80% 100% α = FAR Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian 65 1-β = HR (Hit Rate) Figura 25 – AUROC - faixas de 5 a 20 100% 80% 60% 40% AUROC ≥ 0,75 20% 0% 0% 20% 40% 60% 80% 100% α = FAR (false alarm rate) Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian 66 4 SIMULAÇÃO E ANÁLISE DE LUCRATIVIDADE GLOBAL DA OPERAÇÃO DE VENDA A CRÉDITO 4.1 CRITÉRIOS PARA O DESENVOLVIMENTO DA SIMULAÇÃO 4.1.1 Equações básicas As simulações foram desenvolvidas com base nas equações ( 1 ) e ( 2 ), (descritas nas páginas 51 e 55) que determinam, respectivamente, a perda esperada em uma operação de crédito e o lucro operacional esperado na operação comercial. Dentro desses parâmetros, Thomas (2009, p. 55-56) propôs a equação abaixo, que determina o lucro percentual na operação financeira sob risco de crédito: L (1-PD) r - PD LGD - rf, que pode ser escrito como: L (1-PD) - PD LGD , (3) onde: L% é o lucro percentual sobre o capital investido na operação financeira; rf é a taxa livre de risco do cedente do crédito; r é a taxa de juros cobrada na operação financeira; LGD é a perda média causada pelos inadimplentes; PD é a probabilidade de default; MF é a margem financeira (r - rf); LGD’ é a perda média causada pelos inadimplentes, já considerado o efeito da taxa livre de risco (LGD’ LGD - rf). 4.1.2 A curva ROC e a escolha do ponto de corte: a abordagem de Stein (2005) Há poucos anos, ainda não se utilizavam os custos e receitas para ponderar o ponto de corte de sistemas de CS. Hoje, o risk based pricing é ferramenta comum na concessão de crédito a mutuários de todos os tamanhos. As instituições financeiras usam diversos métodos para ajustar a taxa de juros ao risco do pleiteante ao crédito. Uma das maneiras para encontrar o ponto de corte ótimo é através da curva ROC. 67 Stein (2005), em hipótese que assume LGD como variável independente dos demais fatores e desconsidera os efeitos da seleção adversa, sugeriu uma formulação para a função custo, que representa o custo esperado dos erros ocorridos menos o benefício esperado da decisão correta; para uma determinada estratégia ‘s’ de concessão de crédito, o custo ‘Cs’ foi expresso: Cs p D p(ND) c N c( P ) N P p D p(ND) b P b( N ) P (4) N Onde: b(.) e c(.) são as funções benefício e custo respectivamente; p(.) é a probabilidade incondicional (população) de um evento; D e ND são os eventos de default e non-default, respectivamente; TP ou TP% é o percentual de verdadeiros positivos (maus pagadores preditos como maus pagadores); TN ou TN% é o percentual de verdadeiros negativos (bons pagadores preditos como bons pagadores); FP ou FP% é o percentual de falsos positivos (bons pagadores preditos como maus pagadores), ou erro tipo II; FN ou FN% é o percentual de falsos negativos (maus pagadores preditos como bons pagadores), ou erro tipo I; FAR é False Alarm Rate, ou FP/(FP+TN) = FP/N; HR é Hit Rate, ou TP/(TP+FN) = TP/P. É importante ressaltar que este trabalho adotou a nomenclatura proposta por Stein (2005), que tratou as ocorrências de default como ‘positivos’, à semelhança do critério utilizado em testes clínicos. Desta forma, FN, ou falso negativo, representa o erro tipo I ao contrário do definido conceitualmente para o teste de hipóteses, em que o erro tipo I é dado pelo falso positivo. 68 HR = Percentual de defaults Figura 26 – Stein, curva ROC FAR = Percentual de non-defaults Fonte: adaptado de Stein (2005) Substituindo os termos da equação ( 4 ) pelo significado encontrado graficamente na curva ROC (Figura 26), derivando a curva em relação ao seu ponto de corte e igualando a zero, Stein demonstrou que a inclinação S, da reta com custo marginal igual a zero é dada por: S p ND p D c P c N b N b P (5) O ponto em que a reta de inclinação S tangencia a curva ROC define o ponto de corte ótimo para o modelo considerado. Como b(TP) e c(FP) tendem a zero, a expressão ( 5 ) pode ser simplificada para: S p ND p D b N c N (6) Os benefícios b(TN%) de uma operação de crédito, de acordo com Stein (2005), englobam quaisquer ganhos que o credor possa ter em decorrência da operação de crédito: spread, taxas de abertura de crédito, ganhos com serviços adicionais, incremento no relacionamento global com cliente etc. Da mesma forma, os custos c(FN%) referem-se a todos os custos e despesas relacionadas diretamente com a ocorrência da inadimplência: parte não recuperada do valor em exposure, despesas com a cobrança etc. Observe-se que os benefícios e custos presentes nessas equações devem ser considerados a valor presente. 69 Por simplificação, foram admitidos, como benefícios, apenas a margem financeira (MF), e como custo, a perda com inadimplência (LGD). Observa-se, então, que a inclinação da reta tangente é diretamente proporcional a MF, e inversamente a LGD (expressão ( 7 ) ): S p ND p D M LGD (7) Dessa forma, quanto maior for a taxa de juros líquida de uma operação de crédito, maior será a inclinação da reta tangente e tanto mais próximo da origem será o ponto de contato com a curva ROC. A Figura 27, abaixo, ilustra como as operações com taxas maiores permitem escores menos conservadores: o ponto A, tangente da condição de taxa mais alta, permite um maior número de inadimplentes em compensação de um menor número de bons pagadores excluídos; a lógica contrária aplica-se para o ponto B, correspondente à reta de menor taxa de juros líquida. Figura 27 – ROC com retas tangentes: ilustração genérica Fonte: elaborado pelo autor, adaptado de Stein (2005) A aplicação do método exposto acima permite a identificação do ponto ótimo para cada conjunto de parâmetros: LGD; margem de lucro; scorecard. Como exemplo de aplicação do método, utilizou-se o scorecard da amostra, dentro de uma situação hipotética em que LGD = 70%. Nesse ambiente, foram feitas duas simulações: uma considerando um financiamento com spread de 10%, e outra com spread de 35%. As tangentes calculadas têm as seguintes inclinações: 70 S S10 PND PD b( N ) c( N ) 0,1 (1 1,1 ) 1.1 e S35 M 70 0,50 A Figura 28 mostra que as tangentes à curva ROC, que determinam os pontos de corte ideais, ocorrem com HR35% = 79,3% e HR10% = 97,3%. Figura 28 – ROC e tangentes: exemplo com duas taxas de juros 100% HR 90% 97,9% 80% 79,3% 70% 60% 50% Tangente Spread = 35% 40% Tangente Spread = 10% 30% HR 20% 10% FAR 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% 0% Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian Esses pontos correspondem, respectivamente, às faixas 9 e 16 (esta, bastante restritiva). No primeiro caso, o financiamento é concedido a 57% dos requerentes, enquanto no segundo, a apenas 28%; nota-se, ainda, que, na operação de spread 10%, o ponto ótimo acontece apenas quando o modelo de CS exclui 98% dos preditos inadimplentes. 4.1.3 Integrando a margem operacional do varejo à abordagem de Stein Conforme discutido anteriormente, o crédito ao consumidor é amiúde visto como uma atividade acessória ao comércio, e seus ganhos ou perdas, tratados de forma marginal. Mas, uma visão reversa também pode ser considerada, isto é, admitir que o bem comercializado é negócio marginal ao do financiamento. Nesta última visão, e em sintonia com o conceito 71 estabelecido por Roger Stein, os resultados da operação comercial podem ser agregados à equação ( 6 ), como a seguir: bf(TN) = MF; bo(TN) = MO; cf(FN) = LGD; co(FN) = CMV -1 = –MO. S p ND p D bf( N) bo( N) S p ND p D M MO LGD MO , portanto: (8) onde: bf(.) e cf(.) são as funções benefício e custo financeiros, respectivamente; bo(.) e co(.) são as funções benefício e custo operacionais, respectivamente; CMV é o custo da mercadoria vendida; MO é a margem operacional de contribuição. A expressão ( 8 ) sugere que a principal relação entre os parâmetros envolvidos é a que existe entre LGD e MO. A partir do ponto em que a margem operacional de contribuição, doravante tratada apenas por margem operacional (MO), ultrapassa LGD, a utilização do scorecard é irrelevante para a obtenção do ponto ideal, pois torna sua inclinação negativa. 4.1.4 Aplicação do método à amostra Em consonância com o que foi exposto nas seções 1.4 e 1.5, o objetivo desta pesquisa foi avaliar a influência cruzada das margens operacionais do varejo com a operação de crédito ao consumidor oferecida na ponta de venda. Para isso, as simulações a seguir procuraram, sob vários cenários, identificar o efeito das margens praticadas pelo varejo na escolha do melhor ponto de corte. 4.1.4.1 Pressupostos utilizados nas simulações Admitiram-se os seguintes pressupostos: a) tratando-se de crédito ao consumidor no varejo, o financiamento é um elemento acessório ao comércio, e, desta forma, não se aplica a preocupação com o índice de resposta à oferta de crédito; 72 b) há um padrão único de taxas oferecidas aos clientes em todas as operações, o que afasta as questões de seleção adversa; c) como hipótese simplificadora, para o cálculo de benefício financeiro, foram considerados financiamentos de prazo semestral e com pagamentos mensais iguais; d) EAD é o valor do financiamento concedido, i.e., igual ao valor do bem financiado; e) LGD independe dos demais fatores. Dado o caráter exploratório desta pesquisa, o termo LGD foi utilizado genericamente com o significado de LGD’, definido na equação ( 3 ) acima. A simplificação justifica-se por conta das variáveis terem sido estimadas e da insignificante magnitude da diferença entre os valores de LGD e LGD’; f) os parâmetros utilizados nas variáveis simuladas são compatíveis com valores praticados pelo mercado: o rf (taxa livre de risco) – utilizou-se a taxa fixada pelo Copom vigente em 31 de outubro de 2013, equivalente a 9,5% a.a. (Banco Central do Brasil, 2013b); o r (taxa de juros praticada no comércio) – utilizou-se a taxa de juros do comércio publicados na pesquisa da ANEFAC referente a outubro de 2013 (ASSOCIAÇÃO NACIONAL DOS EXECUTIVOS DE FINANÇAS, ADMINISTRAÇÃO E CONTABILIDADE, 2013), de 4,19% a.m.; o LGD – utilizaram-se valores próximos à média encontrada por Pazzoto (2012) e às modas das distribuições bimodais sugeridas por Marins, Neves e Silva (2009); o em linha com as definições da abordagem de Stein (2005), os parâmetros aqui utilizados foram traduzidos em seu valor presente no início da transação. Desta forma, os valores de MF, MO e LGD referem-se à data da concessão do crédito; o estabelecidos segundo estes critérios, os parâmetros utilizados nas simulações encontram-se na Tabela 3 , abaixo. Tabela 3 – Parâmetros utilizados nas simulações Margem financeira (MF) LGD Margem operacional de contribuição (MO) Mínimos 7% 30% Médios 12% 60% Máximos 24% 80% 15% 30% 45% Fonte: elaborado pelo autor com base em parâmetros compatíveis com valores praticados pelo mercado 73 o para a construção dos valores da variável MF, verificou-se o resultado do desconto, pela taxa SELIC, do fluxo de caixa da produzido pelos ganhos mensais de hipotéticos financiamentos em prestações constantes, pelos prazos de 90,180 e 360 dias. Os resultados estão expressos na Tabela 4. Tabela 4 – Receita financeira líquida descontada à taxa SELIC Taxa de juros 3% a.m. 4.2% a.m. 6% a.m. 6.9% 7.9% 12.2% 18.9% 23.1% Financiamento 90 dias Financiamento 180 dias Financiamento 360 dias Fonte: elaborado pelo autor com base em parâmetros compatíveis com valores praticados pelo mercado 4.1.4.2 Simulação básica com parâmetros médios O traçado das tangentes sobre a curva ROC característica do scorecard da amostra permitiu identificar os pontos PCF (determinado pelo resultado do financiamento) e PCT (determinado pelo resultado total). As tangentes foram calculadas, respectivamente, pela expressão ( 6 ) da página 68, e pela expressão ( 8 ) da página 71. HR (maus pagadores) Figura 29 – Pontos de corte na curva ROC da amostra: parâmetros centrais. PCF 100% 90% 93,51% 80% 70% PCT 60% Financeiro: MF= 12%; LGD= 60% 57,15% 50% Total: MF= 12%; LGD= 60% MO= 30% 40% 30% 20% 10% 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% 0% FAR (bons pagadores excluídos) Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian 74 A Figura 29 representa a simulação básica produzida com parâmetros médios de mercado (LGD=60%; MF=12%; MO=30%). Ela indica a localização dos pontos PCF e PCT, respectivamente nos pares [FAR=53,7%; HR=93,5%] e [2,7%; 57,1%]. As ordenadas de PCF nesta simulação correspondem à faixa 14, e, nesta faixa, o scorecard admite a aceitação de apenas 30% dos pleiteantes. Por outro lado, o PCT recaiu sobre a faixa 5, que acata até 75% dos candidatos (o Apêndice D apresenta a correspondência das faixas de escores com HR e FAR). Desta forma, a escolha do ponto de corte baseada exclusivamente no spread do financiamento provocaria a recusa de 45% de clientes que, de outra forma, seriam aceitos pelo critério baseado no lucro total. Além dos danosos efeitos comerciais – não tão facilmente quantificáveis – da recusa de quase metade dos clientes, esta simulação básica sugere que a escolha de PCF proporcionaria ganhos expressivamente menores à empresa do que aqueles obtidos no ponto de corte que considera a margem operacional. Com o PCF, os financiamentos produziriam isoladamente um lucro de 1,7% para a empresa, e um ganho total limitado a 10,6%. Se, alternativamente, fosse utilizado o PCT, os financiamentos produziriam uma perda de 3,7%, mas o ganho total saltaria para 18,8%, i.e., o lucro da empresa cresceria 8.2 pontos percentuais. Cabe esclarecer que os percentuais aqui utilizados para comparar ganhos e perdas usaram como base o máximo faturamento financiável possível, ou seja, aquele que ocorreria se todos os clientes – bons e maus – concretizassem suas compras financiadas. A Tabela 5 resume, além da simulação básica, outras duas que consideraram as condições extremas das variáveis simuladas. A tabela permite observar que, mesmo na situação mais adversa, com menores margens e maior LGD, o diferencial no ganho absoluto (2.8%) ainda é expressivo, pois equivale a um lucro adicional de 28% sobre a base de vendas (10% dos clientes potenciais) limitada pelo PCF. Os títulos das colunas da Tabela 5 até a Tabela 9 devem ser entendidos da seguinte forma: % de clientes atendidos (%POP): é o percentual de clientes acumulados (bons e maus) desde a faixa de menor risco até a faixa obtida por PCF ou PCT; Ganho total (%GT): é o resultado das receitas financeiras e operacionais com os clientes adimplentes subtraídas das perdas com os inadimplentes e calculado a partir da expressão: GT% = %POP *MO + %B*MF - %M*LGD 75 Ganho com financiamento (%GF): é o caso particular do ganho total, com MO=0: GF% = %B*MF - %M*LGD Onde: o %POP é o percentual de clientes acumulados; o %B é a quantidade acumulada de bons clientes atendidos (ordenados do melhor para o pior risco); o %M é a quantidade acumulada de maus clientes atendidos (ordenados do melhor para o pior risco). Tabela 5 – Simulação básica e com parâmetros máximos e mínimos % de clientes atendidos Ganho com financiamento PCF PCT PCF PCT PCF PCT Diferença Mínimos (15%; 7%; 80%) 10% 40% 0,3% (1,3%) 1,8% 4,6% 2,8% Médios (simulação básica) (30%; 12%; 60%) 30% 75% 1,7% (3,7%) Máximos (45%; 24%; 30%) 70% 100% 8,8% 1,8% Parâmetros gerais (MO; MF; LGD) Ganho total 10,6% 18,8% 8,1% 40,3% 6,5% 46,8% Fonte: elaborado pelo autor com base nos resultados obtidos nas simulações sobre a amostra cedida pela Serasa Experian 4.1.4.3 Análise de sensibilidade nos pontos de corte a LGD, MO e MF Para verificar o efeito de cada variável na determinação do ponto crítico, foram feitas simulações adicionais em relação à simulação básica, utilizando 3 valores estimativos para cada variável (MO, LGD e MF). Esses valores foram resumidos na Tabela 3, na página 72. a) Sensibilidade a LGD Independentemente do modelo adotado, quanto mais próxima do zero for a expectativa de perda por inadimplência, menor será a necessidade de sofisticação do sistema de aprovação de crédito; igualmente, quando se introduz a margem operacional na análise, o percentual de MO compensa a perda com inadimplência, e a tangente tende ao infinito (vertical). O primeiro diagrama da Figura 30, mostra esta situação quando 76 LGD se aproximou do valor de MO (30%): o máximo lucro total se deu na origem do gráfico, i.e., concedendo financiamento a todos os indivíduos solicitantes. Figura 30 – Sensibilidade a LGD Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian Percebe-se ainda, no segundo gráfico da figura, que, embora os PC’s tenham variado bastante com os diferentes valores de LGD, a diferença entre PCF e PCT pouco se alterou: enquanto na simulação básica, a diferença de ganho foi de cerca de 8%, nas duas simulações com variação de LGD, o valor convergiu para próximo de 5,5%. Os valores de ganhos relativos nestas simulações estão dispostos na Tabela 6. Tabela 6 – Simulação de PC em relação a LGD MO= 30%; MF= 12%; % de clientes atendidos Ganho com financiamento LGD = PCF PCT PCF PCT PCF PCT Diferença 30% 54% 100% 2,9% (5,3%) 19,1% 24,7% 5,6% 60% (básica) 30% 75% 1,7% (3,7%) 10,6% 18,8% 8,1% 80% 30% 70% 1,1% (5,2%) 10,1% 15,8% 5,7% Ganho total Fonte: elaborado pelo autor com base nos resultados obtidos nas simulações sobre a amostra cedida pela Serasa Experian 77 b) Sensibilidade a MO Figura 31 – Sensibilidade a MO Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian Como o lucro financeiro é independente da MO, não causa surpresa que PCF não tenha se alterado com a variação de MO, e que PCT tenha convergido para PCF quando a MO tendeu a zero. No entanto, a Figura 31 indica grande amplitude da sensibilidade de PCT à margem operacional de contribuição. Os valores de ganhos relativos nestas simulações estão dispostos na Tabela 7. Tabela 7 – Simulação de PC em relação a MO MF= 12%; LGD= 60% % de clientes atendidos Ganho com financiamento MO = PCF PCT PCF PCT PCF PCT Diferença 15% 30% 60% 1,7% (0,4%) 6,2% 8,6% 2,4% 30% (básica) 30% 75% 1,7% (3,7%) 10,6% 18,8% 8,1% 45% 30% 80% 1,7% (5,6%) 15,1% 30,4% 15,3% Ganho total Fonte: elaborado pelo autor com base nos resultados obtidos nas simulações sobre a amostra cedida pela Serasa Experian 78 c) Sensibilidade a MF Figura 32 – Sensibilidade à MF Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian Antes de se avaliar os efeitos sobre o PCT, vale a pena observar o que a simulação mostra sobre a importância do uso dos parâmetros financeiros (MF e LGD) para a determinação do PCF. A Figura 32 mostra que o ponto de corte do financiamento variou expressivamente com a taxa de juros. Note-se que, na situação hipotética em que o credor, ao invés de fixar o ponto de corte pelos valores médios esperados, ajustasse dinamicamente o PC pelo equilíbrio dos erros I e II, haveria ganhos relativos expressivos, tanto nas taxas menores como nas maiores que a média. A Tabela 8 mostra que o ganho de uma operação financeira com spread de 7% aumentaria de 0,3% para 0,5%, e, de 4.9% para 5,8% se o spread aplicado fosse 24%. Tabela 8 – Efeito de PC em financiamentos MO= 30%; LGD= 60% Corte pelo modelo Corte pelo valor médio Diferença MF = %POP %GF %POP %GF %GF Mínima = 7% 15% 0,5% 30% 0,3% (0,2%) Básica = 12% 30% 1,7% 30% 1,7% 0% Máxima = 24% 54% 5,8% 30% 4,9% (0,9%) Fonte: elaborado pelo autor com base nos resultados obtidos nas simulações sobre a amostra cedida pela Serasa Experian 79 A Figura 32 mostra também, que, mantidas constantes as demais variáveis, o PCT pouco variou com a taxa de juros, e que o efeito da diferença da utilização de PCT em vez de PCF, foi menor quando a taxa de juros simulada foi mais baixa. Os valores de ganhos relativos nestas simulações estão dispostos na Tabela 9. Tabela 9 – Simulação de PC em relação a MF MO= 30%; LGD= 60% % de clientes atendidos Ganho com financiamento MF = PCF PCT PCF PCT PCF PCT Diferença 7% 15% 70% 0,5% (5,0%) 5,0% 16,0% 11,0% 12% (básica) 30% 75% 1,7% (3,7%) 10,6% 18,8% 8,1% 24% 54% 75% 5,8% 3,2% 22,0% 25,6% 3,6% Ganho total Fonte: elaborado pelo autor com base nos resultados obtidos nas simulações sobre a amostra cedida pela Serasa Experian 4.2 AVALIAÇÃO E RESUMO DOS RESULTADOS As comparações desenvolvidas nesta seção demonstraram que a associação das margens operacionais aos spreads financeiros afeta o ponto crítico da análise objetiva de crédito. O enfoque dado pelo método de Stein (2005) é objetivo e permite rápidos ajustes pelo simples traçado de tangentes, sendo adequado àquelas situações com vários produtos, de diferentes margens operacionais; não obstante, a visualização gráfica apresentada a seguir, através de uma análise de volumes, oferece uma apreciação mais evidente do impacto da translação do ponto de corte provocado pela inserção da margem operacional. Tomem-se como exemplo as simulações elencadas na Tabela 7, que experimentaram a variação na margem operacional de contribuição. Naquelas simulações, vê-se que os solicitantes atendidos no ponto de corte financeiro seriam 30% da população, enquanto no ponto de corte total, este percentual subiria para 80%. Observa-se também que, quando a margem operacional considerada subiu de 15% para 45%, a diferença no ganho total variou de 2.4% até 15.3%, confirmando que quanto maior a contribuição, mais importante é a adoção do método aqui sugerido. A Figura 33 abaixo, que reflete a mesma condição apresentada no segundo gráfico da Figura 31 (LGD=60%; MF=12%; MO=45%), mostra que, se a parcela dos clientes atendidos 80 pelo financiamento subisse de 30% para 80%, a empresa teria um incremento de lucro de 15 pontos percentuais, dobrando o ganho das vendas a prazo. Receita Líquida(*) Figura 33 – Receitas x volumes 40% 35% 30,4% Receita financeira MF= 12%; LGD= 60% 30% 25% Ganho= 15,3% Receita operacional MO= 45% 20% Receita total 15% 15,1% 10% 5% 0% -5% 0% 20% 40% 60% % da população 80% 100% -10% (*) Receita Líquida em relação ao potencial de faturamento Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian Dependendo da magnitude dos fatores de mercado vigentes, o benefício causado pela inserção da margem operacional na análise pode variar em amplitude, recomendando sua apreciação em conjunto com os demais fatores intervenientes. O gráfico da Figura 34 ilustra a movimentação, através das faixas de escores, do ponto crítico em função do aumento da contribuição operacional considerada; o ponto de corte se movimenta desde a faixa 15, quando não há ou se desconsidera a margem operacional, até a faixa 5 (menos restritiva) quando a MO avança para 50%. 81 Receita líquida Figura 34 – Efeito composto de escores e MO 40% 30% Pontos críticos 20% MO = 50% MO = 40% 10% MO = 30% MO = 20% 0% 20 15 10 5 0 -10% MO = 10% MO = 0% -20% Faixas de escores Fonte: elaborado pelo autor, utilizando amostra cedida pela Serasa Experian 82 5 CONCLUSÕES Embora a análise de crédito seja, muitas vezes, vista como um conjunto de critérios de prevenção contra a inadimplência, a decisão de crédito é uma opção entre o risco de ficar sem o pagamento esperado (erro tipo I) e o risco de abdicar de um bom negócio (erro tipo II). A consequência do erro tipo I é uma perda efetiva, numericamente explícita e comprovável; o resultado do erro tipo II, por se tratar da privação de um resultado operacional incerto, não é tão evidente sem uma análise mais profunda. Este fato, aliado à percepção genérica de que o dano causado pela inadimplência é muito maior que o do negócio não realizado, fazem a utilidade da prevenção do erro tipo I ser, geralmente, mais valorizada do que a do tipo II. Inicialmente praticado diretamente pelos comerciantes, o crédito ao consumidor nas empresas varejistas vem passando, nas últimas décadas, por um intenso movimento de terceirização e parcerias. Hoje, a decisão sobre o risco de crédito fica, em regra, a cargo exclusivo do setor financeiro. Mas, fosse o crédito ao consumidor considerado parte do core business de uma empresa varejista, os critérios de financiamento mereceriam ser decididos à luz da expectativa de retorno correspondente. O objetivo desta pesquisa foi demonstrar que, quando existem financiamentos associados à venda de produtos no varejo, é possível gerenciar os erros do tipo I e tipo II na concessão do crédito, e, assim, aumentar o lucro das empresas. Para atingir tal objetivo, evidenciou-se tecnicamente que a inadimplência não é o único fator do risco de crédito, e, que em cenários de spreads altos, a consideração do erro tipo II é relevante; além disto, demonstrou-se que a magnitude da perda comercial provocada pela rejeição do crédito justifica a sua consideração dentro dos parâmetros do modelo. Com o auxílio da abordagem oferecida por Stein (2005), desenvolveram-se simulações baseadas em um scorecard representativo do mercado brasileiro, que permitiram responder a questão da pesquisa de forma consistente, ratificando a hipótese formulada. Confirmou-se que, quando, além das taxas de juros, as diferentes margens operacionais presentes no varejo são consideradas em conjunto com o modelo de credit scoring, os pontos de corte ideais para concessão crédito são deslocados para novas posições nas quais acontece a maximização dos ganhos empresariais. A pesquisa demonstrou que a alteração sugerida traz aumento no lucro total, mas que este fica concentrado na área comercial, em detrimento da financeira; o maior lucro total chega a ocorrer concomitantemente a um prejuízo na área financeira. Lembrando que, em 83 muitas situações, o lucro comercial e o financeiro encontram-se em empresas independentes, é importante que se estruture um procedimento técnico e formal que permita repartir esses ganhos entre ambas. Atualmente, não é incomum a existência de acordos comerciais, que transferem à empresa comercial parte do ganho proporcionado pelos financiamentos. Os resultados desta pesquisa, no entanto, permitem ao autor sugerir uma progressão reversa desses acordos de compensação entre as empresas parceiras. Neste caso, a varejista poderia utilizar parte de seus ganhos operacionais adicionais para compensar as eventuais perdas que a financeira incorresse ao deslocar o ponto de corte para o ponto de maior lucro total (PCT). A Figura 35 ilustra, com base na simulação exposta na Figura 33, a capacidade que a varejista teria para compensar as perdas financeiras. Na específica conjunção de fatores desse exemplo, o aumento nos ganhos adicionais de 22%, obtidos na área comercial pela mudança de parâmetros, teria larga margem para compensar a perda adicional de 7% verificada na área financeira, restando um lucro total de 15%. Figura 35 – Proporção dos ganhos Receita Líquida(*) 40% 35% 30% 25% PCT Aumento nos ganhos operacionais = 22% 20% 15% 10% PCF 5% 0% -5% 0% 50% % da população Queda nos ganhos 100% financeiros = 7% -10% Receita financeira MF= 12%; LGD= 60% Receita operacional MO= 45% Receita total Fonte: elaborado pelo autor, com os mesmos parâmetros da Figura 33 Por fim, tendo sido esta uma pesquisa exploratória sobre o tema, algumas questões não foram consideradas ou aprofundadas, deixando oportunidade para explorá-los em estudos porvindouros, tais como a influência dos impostos indiretos sobre as variáveis simuladas, e a influência da correlação de LGD no método. Para estudos adicionais relacionados a este tema, pode-se investigar sobre: 84 a) formas práticas de implantação do gerenciamento conjunto das margens operacional e financeira, para estabelecimento dos pontos de corte; b) a aplicabilidade do conceito exposto nesta pesquisa, para financiamento através de cartão de crédito próprio (‘cartão de loja’); c) o comportamento de LGD e formas dinâmicas para seu acompanhamento. 85 REFERÊNCIAS BIBLIOGRÁFICAS ALTMAN, Edward I.; SAUNDERS, Anthony. Credit risk measurement: Developments over the last 20 years. Journal of Banking & Finance v. 21, 1998, p.1721-1742. ANDERSON, Raymond. The Credit Scoring Toolkit: Theory and Practice for Retail Credit Risk Management and Decision Automation. Oxford: Oxford University Press, ISBN 978–0–19–922640–5, 2007. ASSOCIAÇÃO BRASILEIRA DE NORMAS TÉCNICAS (ABNT). NBR ISO 31000: Gestão de Riscos – Princípios e Diretrizes. Rio de Janeiro, 2009. ASSOCIAÇÃO NACIONAL DOS EXECUTIVOS DE FINANÇAS, ADMINISTRAÇÃO E CONTABILIDADE – ANEFAC. Pesquisa de juros de outubro/2013. Disponível em: <http://www.anefac.com.br/PesquisaJuros.aspx>. Acesso em: 15 nov. 2013. AUMEBOONSUKE, Vesarach. Evaluating Credit Scoring Models. Dissertation (partial fulfillment of the requirements for the degree of Doctor of Philosophy - finance) - School of Business Administration of The National Institute of Development Administration, Apr/2011. BANCO CENTRAL DO BRASIL. Resolução 3.721, de 30 abr. 2009. Disponível em: <http://www.bcb.gov.br/ pre/normativos/res/1999/pdf/res_2682_v2_L.pdf>. Acesso em: 15 mar. 2013. ______. Indicadores econômicos consolidados: II.29 - Operações de crédito do sistema financeiro/Percentual do PIB. Atualizado em 30 jan. 2013. Disponível em: <http://www.bcb.gov.br/?INDECO>. Acesso em: 05 fev. 2013. ______. Histórico das taxas de juros. COPOMJUROS>. Acesso em: 05 nov. 2013. Disponível em: <http://www.bcb.gov.br/? BERNSTEIN, Peter L.. Desafio aos deuses: A fascinante história do risco. 3. ed. (título original: Against the Gods, 1996). Rio de Janeiro: Campus , 1997. BEUREN, Ilse Maria (Coord.). Como elaborar trabalhos monográficos em contabilidade – Teoria e Prática. São Paulo: Editora Atlas, 2009. BHATIA, Mohan. Credit Risk Management and Basel II: An Implementation Guide. London: Risk Books ISBN 1904339433, 2006. BLATT, Adriano. Avaliação de Risco e Decisão de Crédito: Um enfoque prático. São Paulo: Nobel, 1999.- Os C’s do crédito. BROWN, Christopher. Inequality, Consumer Credit and the Saving Puzzle. Cheltenham, UK: Edward Elgar, 2008. BURTON, Dawn. Credit and consumer society. Routledge, 2008. 86 CAMARGOS, Danielia. De rede varejista a banco. Isto É Dinheiro. São Paulo, n. 451, 10 jun. 2006. Finanças. Disponível em: <http://www.istoedinheiro.com.br/ noticias/4997_ DE+REDE+VAREJISTA+A+BANCO>. Acesso em: 04 fev. 2013. CAOUETTE, John B.; ALTMAN, Edward I.; NARAYANAN, Paul. Gestão do risco de crédito (título original: Managing credit risk). Rio de Janeiro: Qualitymark, 1999. CHUANG, Chun-Ling; HUANG, Szu-Teng. A hybrid neural network approach for credit scoring. Expert Systems, V. 28, N. 2, May 2011. CULP, Christopher L.. The revolution in corporate risk management: a decade of innovations in process and products. Journal of applied corporate finance, v. 14. n. 4, winter 2002. DIAS, Ivan Pinto. Algumas observações sobre a margem de contribuição. São Paulo , FGV: Revista de Administração de Empresas. V. 32, n. 3, p. 36-45, Jul./Ago.1992. DUARTE JR., Antonio Marcos. Risco: Definições, Tipos, Medição e Recomendações para seu Gerenciamento. Resenha BM&F, v.114, p.25-33, 1996. FEDERAÇÃO BRASILEIRA DE BANCOS. Dados estatísticos do setor. Disponível em: <www.febraban.org.br. Acesso em: 03 out. 2013>. FÉLIX, Jorge. Austin Rating: fim das parcerias do Itaú com varejo é tendência. Portal IG: Poder Econômico. 22 ago. 2012. Disponível em: <http://colunistas.ig.com.br/podereconomico/2012/08/22/austin-rating-fim-das-parcerias-do-itau-com-varejo-e-tendencia/>. Acesso em: 13 mar. 2013. FREIRE, Boanerges Ramos. A era do varejo financeiro. Revista Empreendedor [online]. Entrevista dada a Paulo Clóvis Schmitz. 9 dez. 2009. Disponível em: <http://empreendedor.com.br/pt-br/artigos/a-era-do-varejo-financeiro>. Acesso em: 05 fev. 2013. FRIEDMAN, M.. Capitalism and freedom. Chicago: University of Chicago Press, 1962. GREENSPAN, Alan. Consumer Credit and Financial Modernization: Remarks by Chairman Alan Greenspan at the Economic Development Conference of the Greenlining Institute, San Francisco, California. [11 out. 1997]. Board of Governors of the Federal Reserve Board [online]. Disponível em: <http://www.federalreserve.gov/boarddocs/speeches/1997/ 19971011.htm>. Acesso em: 22 jan. 2013. HAIR JR., Joseph F. et al. Análise multivariada de dados. 5ª. ed. São Paulo: Bookman, 2006. HAND, David J.; HENLEY, W.E.. Statistical Classification Methods in Consumer Credit Scoring: a Review. Journal of the Royal Statistical Society, Series A (Statistics in Society). v. 160, n. 3, p. 523-54, 1997. HOUAISS, Antonio. Grande Dicionário Houaiss da Língua Portuguesa [online]. [S.l.]: Instituto Antonio Houaiss - UOL. 2012. Disponível em: <http://houaiss.uol.com.br>. Acesso em: 13 abr. 2013. 87 HUANG, Cheng-Lung; CHEN, Mu-Chen; WANG, Chieh-Jen. Credit scoring with a data mining approach based on support vector machines. Expert Systems with Applications, v.33, p. 847-856, 2007. JORION, Philippe. Value-at-Risk: the new benchmark for controlling market risk. 2.ed. New York: McGraw-Hill, 2000. KIMURA, Herbert; PERERA, Luiz Carlos Jacob. Modelo de otimização da gestão de risco em empresas não financeiras. Revista Contabilidade e Finanças. – USP, São Paulo, n. 37, p. 59-72, jan./Abr. 2005. LEE, Tian-Shyug; CHEN , I-Fei. A two-stage hybrid credit scoring model using artificial neural networks and multivariate adaptive regression splines. Expert Systems with Applications. V. 28, Issue 4, May 2005, p. 743–752. LIMA, Jorge Cláudio C. O.. A Importância de conhecer a perda esperada para fins de gerenciamento do risco de crédito. Revista do BNDES, Rio de Janeiro, v. 15, n. 30, p. 271302, dez. 2008. MARGOTTO, Paulo R.. Curva ROC: Como fazer e interpretar no SPSS. Revisão 2010. Disponível em: <www.paulomargotto.com.br documentos Curva ROC SPSS.pdf>. Acesso em: 08 mar. 2013. MARINS, Jaqueline Terra M.; NEVES, Myrian Beatriz E; SILVA, Antonio Carlos M.. Loss Given Default: um estudo sobre perdas em operações prefixadas no mercado brasileiro. Banco Central do Brasil - Trabalhos para Discussão, n. 193, p. 1-46. Set/2009. Disponível em: <http://www.bcb.gov.br/pec/wps/port/wps193.pdf>. Acesso em: 05 out. 2013. MARKOWITZ, Harry. Portfolio selection. Journal of Finance, v.7, n.1, p.77-91. Mar. 1952. MCBRYDE, Emma S.; MARSHALL, Caroline; MCELWAIN, D. L. Sean. Using Samples to Estimate the Sensitivity and Specificity of a Surveillance Process. Infection Control and Hospital Epidemiology, Vol. 29, No. 6 (June 2008), pp. 559-563. Disponível em: <http://www.jstor.org/stable/10.1086/588203>. Acesso em: 23 fev. 2013. MICHAELIS – Moderno Dicionário Inglês-Português [online]. [S.l.]: Editora Melhoramentos Ltda. 2009. Disponível em: <http://michaelis.uol.com.br/ moderno/ingles>. Acesso em: 20 jun. 2013. NOCCO, Brian W.; STULZ, René M.. Enterprise Risk Management: Theory and Practice. Journal of Applied Corporate Finance, V 18, Number 4, 2006. NOVAES, Adauto (Org.). Tempo e História. São Paulo: Companhia das Letras, 1992. PAZZOTO, Bruno Bortoluzzo. Modelagem da perda esperada uma alternativa para tratar o efeito da correlação entre a PD e LGD. São Paulo, 2012. Dissertação (Mestre em Finanças e Economia de Empresas) - Escola de Economia de São Paulo, Fundação Getúlio Vargas. 88 PERERA, Luiz Carlos Jacob. Decisões de Crédito para grandes corporações. São Paulo, 1998. Tese (Doutorado em Administração) – Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo. ______ (Org.). Crédito – História, fundamentos e modelos de análise. Gerenciamento de Crédito. São Paulo: Saint Paul, 2013. PLOUS, Scott. The Psychology of Judgment and Decision Making. Nova York: McGraw-Hill, 1993. PORTEOUS, Bruce T. ;TAPADAR, Pradip. Economic Capital and Financial Risk Management for Financial Services Firms and Conglomerates. Great Britain: Palgrave Macmillan, 2006. PRAHALAD, C. K.. A riqueza na base da pirâmide: como erradicar a pobreza e o lucro. (título original: The fortune at the bottom of the pyramid: Eradicating poverty through profits, revised and updated 5th anniversary edition). Porto Alegre: Artmed, 2010. PRATI, R. C.; BATISTA G. E. A. P. A.; MONARD, M. C.. Curvas ROC para avaliação de classificadores. Revista IEEE América Latina, 2008. Disponível em: <http://www2.icmc.usp.br/~gbatista/files/ieee_la2008.pdf >. Acesso em: 26 jun. 2013. PURDY, Grant. ISO 31000:2009 -Setting a new standard for risk management. Risk Analysis, v. 30, n. 6, 2010. Disponível em: <http://www.broadleaf.com.au/pdfs/articles/ Art_RiskAnalysis_ISO31000.pdf>. Acesso em: 15 dez. 2012. RAGIR, Alexander; MAURER, Harry. Brazil's New Middle Class Goes on a Spree. Bloomberg Businessweek Magazine [online], 12. maio 2011. Disponível em: <http://www.businessweek.com/magazine/content/11_21/b4229010792956.htm>. Acesso em: 04 fev. 2013. ROMÃO, Maurício. As Parcerias entre Varejo e Instituições Financeiras: Para onde vão? São Paulo: Cardmonitor. Artigo publicado em Maio/2009. Disponível em: http://www.cardmonitor.com.br/site/?p=66. Acesso em: 05 fev. 2013. SABATO, Gabriele. Estratégia de aquisição de clientes de varejo. Revista Tecnologia de Crédito, n. 73, p. 8-30, ago/2010. Disponível em: <http://www.serasaexperian.com.br/ revista-tecnologia-de-credito/pdf/Revista_Tecnologia_de_ Credito_73_WEB.pdf> . Acesso em: 20/jan/2012. SAUNDERS, Anthony; ALLEN, Linda. Credit Risk measurement: New Approaches to Value at Risk and Other Paradigms. 2nd ed., New York: John Wiley & Sons. 2002. SCARPEL, Rodrigo A.; MILIONI, Armando Z.. Utilização Conjunta de Modelagem Econométrica e Otimização em Decisões de Concessão de Crédito. Pesquisa Operacional, Rio de Janeiro, v.22, n.1 jan./Jun. 2002. Disponível em: <http://www.scielo.br/pdf/ pope/v22n1/a04v22n1.pdf>. Acesso em: 05 jul. 2013. SCHRICKEL, Wolfgang Kurt. Análise de Crédito: Concessão e Gerência de Empréstimos. 5ª. ed. São Paulo: Atlas, 2000. 89 SCHROECK, Gerhard. Risk Management and Value Creation in Financial Institutions. New Jersey: John Wiley & Sons, Inc., 2002. SECURATO, José Roberto (Coord.). Crédito: Análise e avaliação do risco. São Paulo: Saint Paul, 2002. ______. ______. São Paulo: Saint Paul, 2007. ______. ______. 2ª. ed. São Paulo: Saint Paul, 2012. SERASA EXPERIAN. Notícia: Pesquisas Serasa de Perspectiva Empresarial. 31 dez. 2011. Disponível em:<http://www.serasaexperian.com.br/release/noticias/2011/noticia_00707.htm>. Acesso em: 12 jun. 2013. ______. ______. 31 jul. 2012. Disponível em: <http://www.serasaexperian.com.br/release/ noticias/2012/noticia_ 00914.htm>. Acesso em: 12 jun. 2013. SHARMA, Devashish; YADAV, U. B.; SHARMA, Pulak. The concept of sensitivity and specificity in relation to two types of errors and its application in medical research. Journal of Reliability and Statistical Studies (ISSN: 0974-8024), Vol. 2, Issue 2(2009): 53-58. Disponível em: <www.jrss.in/data/35.pdf>. Acesso em: 23 Fev. 2013. SHARPE, William F.. Capital Asset Prices: A Theory of Market Equilibrium Under Conditions of Risk. The Journal of Finance (New York) v. XIX, n. 3, p. 425-442, SICSÚ, Abraham Laredo. Desenvolvimento de um sistema de credit scoring - Parte I. Serasa Experian: Revista Tecnologia de Crédito, Ed. 04, 1998. Disponível em: <http://www.serasaexperian.com.br/serasaexperian/publicacoes/revista/1998/04/revista_0028. htm>. Acesso em: 20 dez. 2012. ______. Desenvolvimento de um sistema de credit scoring - Parte II. Serasa Experian: Revista Tecnologia de Crédito, Ed. 05, 1998. Disponível em: <http://www.serasaexperian.com.br/serasaexperian/publicacoes/revista/1998/05/revista_0029. htm>. Acesso em: 20 dez. 2012. SILVA, José Pereira da. Gestão e análise de risco de crédito. 4ª. ed., São Paulo: Atlas, 2003. SIMON, Herbert. Rational decision making in business organization. American Economic Review, v. 69, n. 4, p.493-513, 1979. SOBEHART, George; KEENAN, Sean. Measuring Default Accurately. In: GORDY, Michael B. (Ed.). Credit risk modeling: The cutting-edge collection: Technical papers published in Risk 1999-2003. Risk Books, 2003. STEWART, R. T.. A profit-based scoring system in consumer credit: making acquisition decisions for credit cards. Journal of the Operational Research Society, n. 62, p. 1719-1725, 2011. 90 STEIN, Roger M.. he relationship between default prediction and lending profits: Integrating ROC analysis and loan pricing. Journal of Banking & Finance n. 29, 2005, p. 1213–1236. SUMIHARA FILHO, Hideo; SLEEGERS, Líneke Clementino. Valores de Referência para os Principais Indicadores de Acurácia dos Modelos de Escoragem. São Paulo, Serasa Experian: Tecnologia de Crédito, n. 73, ago. 2010. THOMAS, Lyn C.. Consumer Credit models: Pricing, Profit and Portfolios. Oxford: Oxford University Press, 2009. THOMAS, Lyn C.; EDELMAN, David B.; CROOK, Jonathan N.. Credit Scoring and its Applications. Philadelphia, PA: SIAM - Society for Industrial and Applied Mathematics, 2002. TVERSKY, Amos; KAHNEMAN, Daniel. Judgment under uncertainty- heuristics and biases. Science, v. 185, n. 4157, 1974. Disponível em: <http://search.proquest.com/ docview/214665840?accountid=12217>. Acesso em: 18 mar. 2012 WORLD BANK. World Development Indicators: Domestic credit to private sector. Disponível em: <http://data.worldbank.org/indicator/FS.AST.PRVT.GD.ZS/ countries/1WBR-US-CN-CL?display=graph>. Acesso em: 05 fev. 2013. 91 APÊNDICES Apêndice A – ESTATÍSTICA DESCRITIVA DA AMOSTRA TOTAL ............................... 92 Apêndice B – ESTATÍSTICAS COMPARATIVAS DAS SUBAMOSTRAS ....................... 95 Apêndice C – CÁLCULO DO ÍNDICE DE KOLMOGOROV-SMIRNOV ........................... 96 Apêndice D – CÁLCULO DA ÁREA SOB A CURVA ROC (AUROC) ............................... 97 92 Apêndice A – ESTATÍSTICA DESCRITIVA DA AMOSTRA TOTAL Estatística básica geral Statistics N Valid Missing Mean Median Mode Std. Deviation Variance Skewness Std. Error of Skewness Range Percentiles N Mean Median Mode Minimum Maximum Percentiles 25 50 75 Valid Missing 25 50 75 Anotações Ativas com mais de 90 dias Idade Pontuação Anotações Ativas 9754 98 40,20 37,00 26 15,557 242,011 0,692 0,025 9852 0 490,75 467,00 467 287,260 82518,517 0,039 0,025 9852 0 1,32 0,00 0 5,903 34,848 15,924 0,025 9852 0 1,24 0,00 0 5,833 34,020 16,350 0,025 83,000 28,000 37,000 51,000 994,000 247,000 467,000 738,000 263,000 0,000 0,000 0,000 263,000 0,000 0,000 0,000 Statistics Anotações Ativas Anotações tratando Ativas ‘zero’ como ‘missing’ 9852 2440 0 7412 1,32 5,34 ,00 2,00 0 1 0 1 263 263 ,00 1,00 ,00 2,00 ,00 5,00 Anotações Ativas com mais de 90 dias 9852 0 1,24 ,00 0 0 263 ,00 ,00 ,00 Anotações Ativas 90 dias tratando ‘zero’ como ‘missing’ 2185 7667 5,60 2,00 1 1 263 1,00 2,00 5,00 93 Distribuição do ‘conceito’ da amostra CONCEITO Valid 0 1 Total Frequency 5801 4051,00 9852,00 Percent 58,88 41,12 100,00 Distribuição da amostra por unidades da federação UF Valid AC AL AM AP BA CE DF ES GO MA MG MS MT PA PB PE PI PR RJ RN RO RR RS SC SE SP TO Total Frequency 2382 23 82 114 15 426 204 156 159 215 128 753 103 148 164 95 273 71 440 738 109 49 15 454 278 66 2157 35 9852 Percent 24,18 0,23 0,83 1,16 0,15 4,32 2,07 1,58 1,61 2,18 1,30 7,64 1,05 1,50 1,66 0,96 2,77 0,72 4,47 7,49 1,11 0,50 0,15 4,61 2,82 0,67 21,89 0,36 100,0 94 PONTUAÇÃO Faixa N Mean Minimum Maximum 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 509 474 507 481 502 484 495 479 600 445 485 468 488 488 505 461 494 499 498 490 31,71 77,33 121,25 155,05 234,25 266,57 308,30 352,24 408,16 461,88 514,53 571,71 619,50 669,51 716,17 766,65 817,36 868,35 921,26 960,28 2 53 100 147 196 248 288 334 378 442 475 540 596 646 691 743 794 846 895 947 50 97 145 195 247 287 332 375 439 467 536 593 643 689 740 792 844 893 946 996 Total 9852 490,75 95 Apêndice B – ESTATÍSTICAS COMPARATIVAS DAS SUBAMOSTRAS Comparação da pontuação para as partições com (1) ou sem (0) anotações ativas N PONTUAÇÃO Valid Missing Mode Minimum Maximum Percentiles 0 N Mode Minimum Maximum Percentiles 1 25 50 75 Valid Missing 25 50 75 7667 0 467 152 996 397,00 607,00 797,00 2185 0 350 2 350 59,00 108,00 152,00 Comparação do ‘conceito’ para as partições com (1) ou sem (0) anotações ativas. CONCEITO Anotação atual e mais de 90 dias 0 1 0 1 Total 0 1 Total Frequency Percent 5674 1993 7667 127 2058 2185 74,0 26,0 100,0 5,8 94,2 100,0 96 Apêndice C – CÁLCULO DO ÍNDICE DE KOLMOGOROV-SMIRNOV Os dados foram organizados em ordem crescente de sua pontuação e divididos em 20 faixas de mesma amplitude numérica. A maior diferença entre os percentuais acumulados é o índice KS ou estatística de Kolmogorov-Smirnov. O valor está destacado em negrito na última coluna. Quantidade Quantidade Faixas de Bons Maus de maus de bons escores pagadores pagadores pagadores pagadores 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 0 0 0 2 156 208 280 279 392 328 359 340 387 386 440 403 440 456 473 472 5801 509 474 507 479 346 276 215 200 208 117 126 128 101 102 65 58 54 43 25 18 4051 0,0% 0,0% 0,0% 0,0% 2,7% 3,6% 4,8% 4,8% 6,8% 5,7% 6,2% 5,9% 6,7% 6,7% 7,6% 6,9% 7,6% 7,9% 8,2% 8,1% 100% 12,6% 11,7% 12,5% 11,8% 8,5% 6,8% 5,3% 4,9% 5,1% 2,9% 3,1% 3,2% 2,5% 2,5% 1,6% 1,4% 1,3% 1,1% 0,6% 0,4% 100% Percentuais acumulados Diferença Bons Maus pagadores pagadores 0,0% 12,6% 12,6% 0,0% 24,3% 24,3% 0,0% 36,8% 36,8% 0,0% 48,6% 48,6% 2,7% 57,1% 54,4% 6,3% 64,0% 57,7% 11,1% 69,3% 58,1% 15,9% 74,2% 58,3% 22,7% 79,3% 56,6% 28,4% 82,2% 53,9% 34,5% 85,3% 50,8% 40,4% 88,5% 48,1% 47,1% 91,0% 43,9% 53,7% 93,5% 39,8% 61,3% 95,1% 33,8% 68,3% 96,5% 28,3% 75,8% 97,9% 22,0% 83,7% 98,9% 15,2% 91,9% 99,6% 7,7% 100,0% 100,0% 0,0% Diferença máxima= 58,3% 97 Apêndice D – CÁLCULO DA ÁREA SOB A CURVA ROC (AUROC) Faixa de escores 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 Amostra total Faixa 5 a faixa 20 Bons Maus Área pagadores pagadores aproximada acumulados acumulados Bons Maus Área pagadores pagadores aproximada acumulados acumulados FAR HR FAR HR 0,0% 0,0% 0,000 0,0% 0,0% 0,0% 0,0% 2,7% 6,3% 11,1% 15,9% 22,7% 28,4% 34,5% 40,4% 47,1% 53,7% 61,3% 68,3% 12,6% 24,3% 36,8% 48,6% 57,1% 64,0% 69,3% 74,2% 79,3% 82,2% 85,3% 88,5% 91,0% 93,5% 95,1% 96,5% 0,000 0,000 0,000 0,000 0,014 0,022 0,032 0,035 0,052 0,046 0,052 0,051 0,060 0,061 0,072 0,067 0,0% 0,0% 0,000 2,7% 6,3% 11,1% 15,9% 22,7% 28,3% 34,5% 40,4% 47,1% 53,7% 61,3% 68,3% 16,6% 29,9% 40,2% 49,8% 59,8% 65,4% 71,5% 77,6% 82,5% 87,4% 90,5% 93,3% 0,22% 0,83% 1,69% 2,17% 3,70% 3,54% 4,24% 4,37% 5,34% 5,65% 6,75% 6,39% 75,8% 83,7% 91,9% 97,9% 98,9% 99,6% 0,074 0,077 0,081 75,8% 83,7% 91,9% 95,9% 97,9% 99,1% 7,18% 7,62% 8,04% 100,0% 100,0% 0,081 100,0% 100,0% 8,10% AUROC 0,876 0,758 Gini 0,751 0,517 n n m 0 m m ini