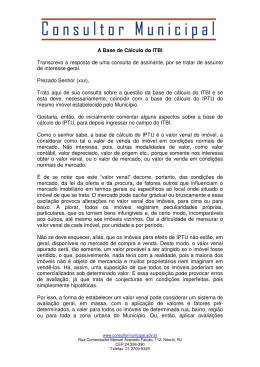

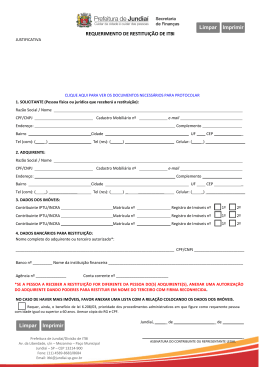

Tributação municipal sobre imóveis Por Thomas Franco Rocha e Marcelo Campos Fonte: Valor Econômico O boom imobiliário vivenciado nos últimos anos, provocado pelo fomento governamental a esse importante setor da economia, tem ganhado a atenção dos municípios que encontraram no ITBI uma significativa fonte de receita. A competência para instituição do Imposto sobre Transmissão de Bens Imóveis por Ato Oneroso Inter Vivos (ITBI), antes atribuída aos Estados e ao Distrito Federal, após a Constituição de 1988 foi outorgada aos municípios (art. 156, II). Em termos gerais, o aspecto material da hipótese tributária é a transmissão onerosa da propriedade de bens imóveis e dos direitos reais sobre eles. O Código Tributário Nacional, recepcionado pela CR/88 com status de Lei Complementar de normas gerais em matéria tributária (art. 146, III), estabeleceu, quanto ao ITBI, que "a base de cálculo do imposto é o valor venal dos bens ou direitos transmitidos" (art. 38). De outro lado, o CTN conferiu idêntica base de cálculo ao IPTU (art. 33), tributo também de competência municipal. Dessa forma, a compreensão do critério quantitativo das hipóteses de incidência do ITBI e do IPTU passa pela definição de "valor venal" que, na lição de Aliomar Baleeiro, "é aquele que o imóvel alcançará para compra e venda à vista, segundo as condições usuais do mercado de imóveis". Apesar da identidade entre as bases de cálculo do ITBI e do IPTU, prevista no CTN, os municípios, em expediente não raro, tem exigido esses impostos sobre bases de cálculo distintas. Para fins de mensuração da base de cálculo do IPTU, os municípios têm estabelecido pautas, tabelas, listas ou mapas de valores, vinculados aos requisitos legais de avaliação, considerando, em especial, o valor da área do imóvel construída e não construída, de acordo com a sua localização. Por sua vez, quanto ao ITBI, os municípios se valem da declaração do contribuinte sobre o valor de transferência do imóvel, ou, até mesmo, o arbitramento pela autoridade administrativa, o que for maior. Em todos os casos, o valor venal não será inferior àquele previsto para o IPTU. A divergência entre as bases de cálculo desses impostos incorre em flagrante ilegalidade ao violar as diretrizes do CTN que limitam a competência tributária dos municípios. A identificação do valor venal dos imóveis, para fins de incidência do IPTU e do ITBI, é de livre fixação pelos municípios - dentro dos parâmetros legais que absorvam as oscilações do mercado - mas, uma vez definido, em regra quando do lançamento do IPTU, deve servir de incidência para ambos os impostos, conforme já decidido pelo Tribunal de Justiça de Santa Catarina (Apelação nº 2007.057503-4). Nas palavras do professor Ayres F. Barreto, "tendo os dois impostos por base de cálculo o valor venal, não é possível considerar valores venais distintos para cada um deles. O conceito de valor venal é uno, não podendo ser cindido em valor venal para fins de IPTU e valor venal para fins de ITBI". O CTN conferiu idêntica base de cálculo ao IPTU, tributo municipal Não é demais lembrar que, em face do princípio constitucional da moralidade (art.37), a administração pública não pode, em violação à boa-fé exigida em todas as relações especialmente nas quais o Poder Público se faz presente - desconsiderar a declaração por ela proferida quando do lançamento do IPTU, para majorar a base de cálculo do ITBI (venire contra factum proprium). Noutro ângulo, o art. 146 do CTN prevê que a modificação introduzida de ofício nos critérios jurídicos adotados pela autoridade administrativa no exercício do lançamento somente pode ser efetivada, em relação a um mesmo sujeito passivo, quanto a fato gerador ocorrido posteriormente à sua introdução. Trata-se de dispositivo que resguarda a segurança jurídica e impede a surpresa do contribuinte. Dessa forma, uma vez lançado o IPTU, o valor venal apurado deve ser observado para fins de incidência do ITBI, e não o preço de sua alienação, tampouco o valor, ainda maior, apurado na avaliação dos agentes municipais. A avaliação individual do imóvel, ante o seu inevitável subjetivismo, pode provocar a majoração do imposto, sem a observância do princípio da legalidade tributária (art. 150, I, CR/88) a que está vinculada a atividade municipal (art. 3º e 142, CTN). Em passagem reproduzida na maciça jurisprudência do Tribunal de São Paulo, constante do seu mais recente julgamento sobre a matéria (Acórdão nº 2013.0000167102, DJ: 27/03/13), "não pode um mesmo município, num mesmo exercício, estabelecer valores venais distintos: um, para apuração do ITBI; outro, para o IPTU. Além de atentado à segurança jurídica, tal solução desafia a lógica do razoável". No mesmo sentido, considerar o valor da operação imobiliária como base de cálculo do ITBI significa permitir ao contribuinte alterar um dos aspectos legais da hipótese de incidência tributária por ato particular. Ademais, o preço de alienação do bem, por ser livremente pactuado pelas partes, não pode representar o seu valor venal, este, sim, eleito pelo legislador como base de cálculo do IPTU e do ITBI. Em síntese: a base de cálculo do IPTU deve ser a mesma do ITBI. Portanto, os contribuintes que se sentirem lesados devem buscar no Poder Judiciário o respeito aos seus direitos para afastar cobranças indevidas como a apresentada. Thomas Marcos Franco Alves Rocha e Marcelo Hugo de Oliveira Campos são, respectivamente, advogado do Grupo Tangara Foods, pós-graduando em direito tributário pelo (Ibet); advogado do Henriques, Veríssimo & Moreira Advogados, diretor e membro fundador do Instituto Mineiro de Direito Tributário (IMDT) e pós-graduando em direito tributário pelo Ibet Este artigo reflete as opiniões do autor, e não do jornal Valor Econômico. O jornal não se responsabiliza e nem pode ser responsabilizado pelas informações acima ou por prejuízos de qualquer natureza em decorrência do uso dessas informações

Baixar