UNIVERSIDADE TUIUTI DO PARANÁ DAYANE GABRIELLE TURASSA OS CONFLITOS ENTRE A INCIDÊNCIA DO ICMS X ISS NAS OBRAS DE PAVIMENTAÇÃO ASFÁLTICA. CURITIBA 2014 1 DAYANE GABRIELLE TURASSA OS CONFLITOS ENTRE A INCIDÊNCIA DO ICMS X ISS NAS OBRAS DE PAVIMENTAÇÃO ASFÁLTICA Trabalho de Conclusão de Curso apresentada ao Curso de Direito da Faculdade de Ciências Jurídicas da Universidade Tuiuti do Paraná, como requisito parcial para obtenção do título de Bacharel em Direito. Orientador: Prof. Dr. Jorge de Oliveira Vargas CURITIBA 2014 2 TERMO DE APROVAÇÃO DAYANE GABRIELLE TURASSA OS CONFLITOS ENTRE A INCIDÊNCIA DO ICMS X ISS NAS OBRAS DE PAVIMENTAÇÃO ASFÁLTICA. Esta monografia foi julgada e aprovada para a obtenção do grau de Bacharelado no Curso de Direito da Universidade Tuiuti do Paraná. Curitiba, ___ de _____________ de 2014. ____________________________________________ Prof. Dr. Eduardo de Oliveira Leite Coordenador do Núcleo de Monografia Universidade Tuiuti do Paraná Orientador: ____________________________________________ Prof. Dr. Jorge de Oliveira Vargas Universidade Tuiuti do Paraná Curso de Direito Prof. Dr.: _____________________________________________ Universidade Tuiuti do Paraná Curso de Direito Prof. Dr.:______________________________________________ Universidade Tuiuti do Paraná Curso de Direito 3 Dedico esse Trabalho de Conclusão de Curso a minha filha, pelos momentos que tivemos que nos ausentar uma da outra para que esse sonho se concretizasse. 4 AGRADECIMENTOS Agradeço primeiramente a Deus. Agradeço à minha família, em especial minha filha Giovana que sempre foi a minha inspiração sem a qual jamais teria chegado onde cheguei. Agradeço aos poucos amigos, em especial a Vanessa Bernardo que foi companheira de estudos, aos meus colegas do dia a dia Elieser Antonio Jasper e Dario Boeno de Andrade que sempre foram pessoas dispostas a ensinar. Agradeço a todos colegas de trabalho da empresa Compasa do Brasil Distribuidora de Derivados de Petróleo LTDA principalmente por de todas as crescimento oportunidades profissional e intelectual. Agradeço a todos os Professores da Faculdade de Ciências Jurídicas da Universidade Tuiuti do Paraná. Reitero meus agradecimentos a minha filha, e a qual aproveito a oportunidade para registrar toda a minha admiração e respeito. 5 “Que minha solidão me sirva de companhia. Que eu tenha a coragem de me enfrentar. Que eu saiba ficar com o nada e mesmo assim me sentir como se estivesse plena de tudo.” Clarice Lispector 6 RESUMO Quando tratamos do assunto referente ao recolhimento dos impostos as dúvidas e divergências entre o ICMS e o ISS nos casos de execução de obras de pavimentação asfáltica aparecem constantemente gerando discussões entre contribuintes e o fisco. Muitas destas discussões tornam-se visível aos olhos as cobranças indevidas relativas a esses impostos por parte do fisco que encontra-se em posição hierárquica superior aos contribuintes geram em muitos casos danos de cunho patrimonial e econômico. A relevância do tema em relação ao fato gerador dos impostos diante as diversas formas de operações realizadas pelos contribuintes em um mundo contemporâneo e globalizado fica cada vez mais evidente e complexa, sendo de fundamental importância seu estudo e o entendimento minucioso ao caso concreto. Vivemos em um mundo globalizado e competitivo onde o contribuinte se vê em relação de hipossuficiência em muitos casos diante das cobranças do fisco. Para minimizar este resultado avassalador com relação as cobranças desses impostos são necessárias a definição e a conceituação de uma forma mais clara em relação ao fato gerador, evitando também a arbitrariedade do Estado em relação as cobranças e economia por parte dos contribuintes para não haver recolhimentos de impostos não amparados na lei. Palavras-Chave: Incidência; Contribuinte; Pavimentação Asfáltica. 7 LISTA DE ABREVIATURAS E SIGLAS Art. - Artigo CAP. - Cimento Asfáltico de Petróleo CF - Constituição Federal COFINS - Contribuição para o Financiamento da Seguridade Social CSLL - Contribuição Social Sobre o Lucro Líquido CTN - Código Tributário Nacional H. I. - Hipótese de Incidência ICMS - Imposto Sobre Circulação de Mercadorias e Serviços de Transporte Interestadual de Intermunicipal ISSQN - Imposto Sobre Serviço de Qualquer Natureza ISS - Imposto Sobre Serviço LC - Lei Complementar MS - Mato Grosso do Sul PIS - Programa de Integração Social STF - Supremo Tribunal Federal STJ - Superior Tribunal de Justiça 8 SUMÁRIO 1 INTRODUÇÃO ...................................................................................................... 9 2 CONCEITO DE TRIBUTOS ................................................................................ 11 3 COMPETÊNCIA TRIBUTÁRIA (HIERARQUIA DAS NORMAS) ......................... 12 4 REGRA MATRIZ DE INCIDÊNCIA TRIBUTÁRIA ............................................... 14 5 EQUIPARAÇÃO DA PAVIMENTAÇÃO ASFÁLTICA COM A CONSTRUÇÃO CIVIL ......................................................................................................................... 16 6 ISSQN ................................................................................................................. 17 7 DEFINIÇÃO DE CONTRIBUINTE E NÃO CONTRIBUINTE ............................... 19 8 ICMS ................................................................................................................... 21 9 DEFINIÇÃO DE CONTRIBUINTE E NÃO CONTRIBUINTE ............................... 24 10 DIFERENCIAL DE ALÍQUOTAS ......................................................................... 25 11 ALÍQUOTAS........................................................................................................ 26 12 CONFLITO DE INCIDÊNCIA DO ISS X ICMS NA PAVIMENTAÇÃO ASFÁLTICA. .............................................................................................................................28 13 BITRIBUTAÇÃO.................................................................................................. 32 14 BIS IN IDEM........................................................................................................ 33 15 GUERRA FISCAL ............................................................................................... 34 16 CONCLUSÃO ..................................................................................................... 36 ANEXOS ................................................................................................................... 37 REFERÊNCIAS ......................................................................................................... 39 9 1 INTRODUÇÃO Nas execuções de obras de pavimentação pela empreitada o fornecimento dos materiais é imprescindível para o desenvolvimento da mesma de forma que pode ocorrer diversas situações quando da origem desses materiais. Pode haver a compra, mas também a fabricação própria dessas matérias, essa fabricação pode ainda ocorrer dentro do canteiro de obras e fora dele. Nesse raciocínio, os bens, produtos e mercadorias adquiridas e remetidas para consumo das obras de pavimentação não caracteriza circulação de mercadoria, de forma que não há a disponibilização de bens no mercado para comercialização, diante disso, não constitui fato gerador do ICMS (Imposto Sobre Circulação de Mercadorias e Serviços de Transporte Interestadual de Intermunicipal), decorrente não haver a transmissão de propriedade e sim a utilização e aplicação na restauração asfáltica em obra própria. Ocorre que muitos Estados cobram o ICMS pelo diferencial de alíquotas referente a esses materiais, quando a execução das obras também sofre a incidência do ISSQN (Imposto Sobre Serviço de Qualquer Natureza). Restando prejudicado o contribuinte por ter que recolher imposto quando não há sua incidência, pois o não recolhimento muitas vezes implica em paralisação dessas obras e autuações feitas pelo fisco. Atente-os bem para os pressupostos dessas hipóteses tributárias; Entrada de mercadoria (ou utilização de serviço de competência do ICMS) proveniente de outra unidade da Federação; destinadas ao Ativo Fixo ou ao emprego de material de uso e consumo (ou a utilização de serviços não vinculados à operação ou à prestação subsequente); por estabelecimento de contribuinte de ICMS. Nas situações acima descritas, haverá a incidência do ICMS pela alíquota interestadual e também, ocorrerá a incidência do ICMS referente ao diferencial de alíquotas. Assim sendo quando ocorre realmente o fato gerador do ICMS em contribuintes que estão obrigados ao recolhimento dos dois impostos? O fornecimento de materiais para a execução de obras por empreitada é fato gerador de qual dos impostos em discussão? Em quais operações será devido o recolhimento do ICMS quando do fornecimento desses materiais? O ISSQN tem em que momento a sua 10 incidência no caso da execução dessas obras? Podemos aplicar simultaneamente os dois impostos? Ocorrências que se fazem presentes na esfera imensa dos impostos estabelecidos pela nossa Carta Magna, fatos estes que serão melhores aprofundados no decorrer desse trabalho. 11 2 CONCEITO DE TRIBUTOS A definição legal do que é um tributo vem descrita no art. 3º do CTN, [...] tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada. (BRASIL, CTN, 1966). O legislador não deixa lacuna quando descreve o que é um tributo, principalmente no que tange a sua instituição, sua forma de prestação e como será cobrado o tributo. Nesse mesmo ínterim podemos observar os comentários abaixo: Sabe-se que, em princípio, não é função da lei conceituar. A lei deve conter uma regra de comportamento. Entretanto, em face de controvérsias, ás vezes deve a lei estabelecer conceitos. Isto aconteceu com o conceito de tributo, que é atualmente no Brasil, legalmente determinado. (Hugo de Brito Machado, 2011. P. 55/56). Mesmo tendo observado que o conceito de tributo vem descrita no CTN ainda nos traz a conhecimento o citado abaixo. Paulo de Barros Carvalho: Assinala que a palavra tributo é empregada pelo legislador (constitucional e ordinário), pela doutrina e pela jurisprudência, com significado diversos, embora análogos: a) a quantia em dinheiro; b) prestação (dever); c) direito do sujeito ativo; d) relação jurídica; e) norma; f) norma, fato e relação jurídica. (apud Geraldo Ataliba, 2012. P. 34). Dada a definição de tributo, partimos agora a analisar de que forma o legislador pode instituir esses tributos, observando as hierarquias que devem impreterivelmente ser observadas. 12 3 COMPETÊNCIA TRIBUTÁRIA (HIERARQUIA DAS NORMAS) Para ser criado as Leis devemos primeiramente verificar se o ente que está efetuando tal instauração tem aptidão para tal procedimento. Melhor explica Roque Antonio Carrazza: Competência tributária é a aptidão para criar, in abstracto, tributos. No brasil, por injunção do princípio da legalidade, os tributos são criados, in abstracto, por meio de lei (art. 150, I, da CF), que deve transcrever todos os elementos essenciais da norma jurídica tributária. (2009. P. 505). Como já vimos na sua definição, os tributos só podem ser criados mediante lei que o definam, contudo temos sem dúvida uma hierarquia dessas leis a ser observadas. O ponto de partida vem sem sombra de dúvidas elencada no art. 150, Inciso I da Constituição Federal de 1988 que passo a transcrever: Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios: I – Exigir ou aumentar tributo sem lei que o estabeleça; (BRASIL, CF, 1988). Outro dispositivo legal que também deve ser observado nesse mesmo raciocínio é o art. 145 e seus incisos que também nos traz a conhecimento quais são os tributos que a União, os Estados, o Distrito Federal e os Municípios podem instituir. Sendo eles: Impostos, taxas, contribuição de melhoria, contribuição social e empréstimo compulsório. Sem sombra de dúvidas vemos que na pirâmide da hierarquia como toda e qualquer norma deve ser observada como base de toda a instituição a nossa Carta Magna de 88, mesmo sendo apenas uma hierarquia técnica, como é o caso das Leis Complementares em relação as Leis Ordinárias. Para de certa forma prestar suporte a essas definições abaixo da nossa Constituição Federal vem as Leis Complementares seguidas das Leis ordinárias. É o que trata o art. 146 da CF/88; Art. 146 – [...] I – Dispor sobre conflitos de competência, em matéria tributária, entre a União, os Estados, o Distrito Federal e os Municípios. [...] (BRASIL, CF, 1988). 13 Seguindo a melhor definição da hierarquia das leis em comento podemos analisar a diferente relação entre a Lei Complementar e a Lei Ordinária descrita por Hugo de Brito Machado: Lei Ordinária e Lei Complementar são duas espécies normativas distintas, sendo a última hierarquicamente superior à primeira. E que as Leis Ordinárias editadas antes do advento da atual Constituição Federal tratando de matérias que está reservou a lei complementar continuam validas e ganharam o status de leis complementares, e só por lei complementar, portanto, podem ser alteradas ou revogadas. É o que aconteceu com o Código Tributário Nacional. (2011, P. 79). Podemos tirar como conclusão de todos os levantamentos apontados que a Lei Complementar seria de certa forma hierarquicamente superior em relação a Lei Ordinária apenas na forma técnica. Seja pela Constituição Federal, por Leis Complementares ou Leis Ordinárias levando em considerações todos esses esclarecimentos passamos a analisar os momentos da incidência dos tributos, relacionando quem deverá pagar, quem deverá receber, quais são seus aspectos e principalmente quanto será o valor desse tributo. 14 4 REGRA MATRIZ DE INCIDÊNCIA TRIBUTÁRIA Conforme destacado em capítulo anterior, a regra Matriz de incidência Tributária é norma que irá determinar o momento que irá surgir no mundo fenomênico, a obrigação pecuniária (tributo), quem será o sujeito ativo e o sujeito passivo. Geraldo Ataliba nos traz a definição da Hipótese de Incidência com a seguinte descrição: A h.i. tributária é a hipótese da lei tributária. É a descrição genérica e abstrata de um fato. É a conceituação (conceito legal) de um fato: mero desenho contido num ato legislativo. (2012. P. 59). Destacamos três critérios da norma: critério material, critério pessoal, critério espacial e o critério temporal. O critério material é a descrição do fato em si necessário para que ocorra a incidência. O critério pessoal determina quem será o sujeito passivo da obrigação tributária, ou seja, quem deverá pagar o tributo, já o sujeito ativo determina quem deverá receber o tributo pago pelo sujeito passivo. Critério espacial determina as circunstâncias do local no qual ocorrerá a hipótese de incidência. Critério temporal é o momento que nascerá a própria obrigação tributária, ou seja, reputa-se ocorrido o fato. Destacamos ainda como fazendo parte da incidência tributária a base de cálculo e a alíquota. A base de cálculo podemos entendê-la melhor na descrição abaixo: Base de cálculo é a expressão econômica do fato gerador do tributo. Há de estar contida na norma que descreve a hipótese de incidência tributária. Assim, quando a lei institui um tributo. Há de se referir a uma realidade economicamente quantificável. (MACHADO, 2011, P. 135). Conforme identificado acima a base de cálculo é a parte econômica da h.i. o que irá servir de base para a aplicação da alíquota que iremos analisar abaixo. A alíquota é o percentual a ser aplicado sobre a base de cálculo para chegarmos ao valor do tributo a ser recolhido. Nas palavras de Hugo de Brito Machado passo a transcrever melhor a definição de alíquota: 15 No Direito Tributário tem sido utilizada geralmente para indicar o percentual aplicado sobre a base de cálculo para determinar-se o valor do tributo. O percentual, na verdade, expressa a parte que está contida no todo determinado número de vezes. (2011, P. 135). Analisando os requisitos essenciais que formam a hipótese da incidência tributária daremos continuidade analisando de forma mais específica a contribuição desses impostos na pavimentação asfáltica que é equiparada a construção civil. 16 5 EQUIPARAÇÃO DA PAVIMENTAÇÃO ASFÁLTICA COM A CONSTRUÇÃO CIVIL A pavimentação asfáltica enquadra-se dentro da construção civil, essa dimensão vai desde as reparações mais simples até a própria construção pesada, ou seja, construções de rodovias (pavimentação). Essa definição da equiparação vem elencada na lista de serviços tributada pelo ISSQN, do item 7 da Lei Complementar 116/2003 que passamos a transcrever abaixo: [...] “7.02 - Execução, por administração, empreitada ou subempreitada, de obras de construção civil, hidráulica ou elétrica e de outras obras semelhantes, inclusive sondagem, perfuração de poços, escavação, drenagem e irrigação, terraplanagem, pavimentação, concretagem e a instalação e montagem de produtos, peças e equipamentos (exceto o fornecimento de mercadorias produzidas pelo prestador de serviços fora do local da prestação dos serviços, que fica sujeito ao ICMS). (...) 7.04 - Demolição. 7.05 - Reparação, conservação e reforma de edifícios, estradas, pontes, portos e congêneres (exceto o fornecimento de mercadorias produzidas pelo prestador dos serviços, fora do local da prestação dos serviços, que fica sujeito ao ICMS)[...] (BRASIL, LC 116/2003). Como ficou identificado acima as empresas de construção civil em geral são contribuintes do ISSQN, mas podem eventualmente estar sujeitas à incidência do ICMS, conforme explicação no próprio item 7.05, quando há a circulação de mercadorias em casos específicos. 17 6 ISSQN Imposto Sobre serviço de Qualquer Natureza é previsto no art. 156, inciso III da nossa constituição, que por sua vez atribui a Lei Complementar institui tal imposto. Art. 156. Compete aos Municípios instituir impostos sobre: [...] III - serviços de qualquer natureza, não compreendidos no art. 155, II, definidos em lei complementar. [...](BRASIL, CF, 1988). Sendo assim a Lei Complementar 116/2003 elenca todos os serviços que serão fatos geradores do ISSQN. Também verificamos que trata-se de um imposto de competência municipal, sendo grande fonte de renda dos municípios, e fica a cargo desses instituir suas alíquotas, em relação as alíquotas máximas e mínimas. Hugo de Brito Machado traz a seguinte redação: Nos termos do art. 8º da Lei Complementar 116/2003, a alíquota máxima do ISS é de 5%. É razoável sustentar que sua alíquota mínima é de 2%, nos termos do art. 88 do ADCT, com redação que lhe deu a Emenda Constitucional 3, de 12.06.2002. (2011, P. 414). Definido que a alíquota do ISS pode ser instituída pelos municípios, passamos agora para a questão da base de cálculos. A base de cálculo em regra geral trata-se do valor dos serviços prestados, podendo também haver o imposto fixo o que no caso abordado não tem grande relevância. No que tange a base de cálculo como regra ser o valor do serviço prestado, frisa-se que as mercadorias fornecidas pela a prestação do serviço não integra a base, sendo assim vemos que; Tratando-se da prestação de serviços que envolvam o fornecimento de mercadorias, sujeito esse fornecimento ao ICMS, (...), do valor da operação é deduzido o preço das mercadorias que serviu de base de cálculo do imposto estadual. Trata-se de separar o ISS do ICMS. É questão de competência tributária. O município não tem competência para tributar a circulação da mercadoria, que, por isto mesmo, tem seu valor excluído da base de cálculo do ISS. (MACHADO, 2011, P. 414). 18 Nesse contexto temos muitas vezes dúvidas no momento da exclusão de determinadas mercadorias por parte do contribuinte, pois existem regras a serem observadas que serão esmiuçadas mais adiante. 19 7 DEFINIÇÃO DE CONTRIBUINTE E NÃO CONTRIBUINTE Podemos dizer que contribuinte do ISSQN é sem sombra de dúvidas o prestador do serviço. Esses serviços devem ser analisados de forma distinta para que haja a separação do que será contribuinte e de quem não será contribuinte. Temos como caso exemplificativo a figura do trabalhador (assalariado) que de forma grosseira é um prestador de serviço não contribuinte do ICMS por ser regido por legislação específica a essa categoria e do outro lado temos a figura de trabalhador autônomo, que presta o serviço por conta própria sem não existindo subordinação para quem trabalha e tem condições próprias para realizar sua atividade. Para melhor entendimento a Lei Complementar 116/2003 traz o seguinte dispositivo: “Não constitui fato gerador do ISSQN prestação de serviço em relação de emprego, dos trabalhadores avulsos, dos diretores e membros do conselho consultivo ou de conselhos fiscal de sociedades e fundações, bem como dos sócios gerentes e dos gerentes-delegados. (LC 116/2003, art. 2º, II). A norma é clara na separação da figura do contribuinte para o não contribuinte, sendo ela explicitante e exemplificativa. Temos ainda a figura do responsável tributário, pessoas que devem no momento do pagamento do serviço prestado fazer a retenção do imposto e seu recolhimento para o município onde foi prestado o serviço, procedimento esse amparado no art. 128 do CTN. Devemos enfatizar que esse recolhimento caso não seja efetuado pode ser enquadrado o responsável tributário na apropriação indébita, pois esse valor do imposto foi já descontado do valor do serviço prestado que seria de responsabilidade do prestador repassar ao município. Nos casos em que essas retenções sejam observadas mas não repassadas ao município o único responsável será a figura do responsável tributário. Hugo de Brito evidencia tal situação descrita na seguinte redação: Com mais razão, portanto, devem ser os contribuintes exonerados de qualquer responsabilidade nas hipóteses em que existirem responsáveis tributários eleitos pelo legislador municipal com o dever de fazer a retenção do imposto na fonte. Façam ou não essa retenção, eles são obrigados ao pagamento, não havendo razão, portanto, para a responsabilização dos contribuintes. (MACHADO, 2011, P. 414). 20 Vendo dessa forma que é de extrema importância a figura do responsável tributário e do contribuinte, ficando como não contribuinte aqueles que não se enquadre na lei. 21 8 ICMS Imposto Sobre Circulação de Mercadorias e Serviços de Transportes Interestaduais e Intermunicipais está elencado no art. 155, inciso II da CF; Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre: [...] II - operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior; (BRASIL, CF, 1988). O ICMS é um imposto de competência Estadual, conforme analisado no artigo acima, ainda é grande fonte de arrecadação dos Estados. Como analisado no art. da carta magna vemos que se faz necessária a instituição de Lei Complementar para que delimite de forma estanque todas as lacunas que venham apresentar nas operações a incidência do ICMS. A Lei Complementar 87/1996 também denominada como lei Kandir ver instituir os fatos geradores do ICMS sendo, [...]Art. 2° O imposto incide sobre: I - operações relativas à circulação de mercadorias, inclusive o fornecimento de alimentação e bebidas em bares, restaurantes e estabelecimentos similares; II - prestações de serviços de transporte interestadual e intermunicipal, por qualquer via, de pessoas, bens, mercadorias ou valores; III - prestações onerosas de serviços de comunicação, por qualquer meio, inclusive a geração, a emissão, a recepção, a transmissão, a retransmissão, a repetição e a ampliação de comunicação de qualquer natureza; IV - fornecimento de mercadorias com prestação de serviços não compreendidos na competência tributária dos Municípios; V - fornecimento de mercadorias com prestação de serviços sujeitos ao imposto sobre serviços, de competência dos Municípios, quando a lei complementar aplicável expressamente o sujeitar à incidência do imposto estadual. § 1º O imposto incide também: I - sobre a entrada de mercadoria importada do exterior, por pessoa física ou jurídica, ainda quando se tratar de bem destinado a consumo ou ativo permanente do estabelecimento; I – sobre a entrada de mercadoria ou bem importados do exterior, por pessoa física ou jurídica, ainda que não seja contribuinte habitual do imposto, qualquer que seja a sua finalidade; (Redação dada pela Lcp 114, de 16.12.2002) II - sobre o serviço prestado no exterior ou cuja prestação se tenha iniciado no exterior; III - sobre a entrada, no território do Estado destinatário, de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, e de energia elétrica, quando não destinados à comercialização ou à industrialização, decorrentes de operações interestaduais, cabendo o imposto ao Estado onde estiver localizado o adquirente. 22 § 2º A caracterização do fato gerador independe da natureza jurídica da operação que o constitua. [...]. (BRASIL, LC 87/1996). Observando a norma e a própria nomenclatura desse imposto vemos que trata-se de quatro núcleos diferentes dentro de um mesmo imposto, a incidência nas operações com as circulações, mercadorias, o imposto sobre o serviço com relação ao transporte, bens destinados ao consumo e ativo imobilizado. Para nosso estudo é relevante um aprofundamento para melhor entendimento com relação a incidência na circulação de mercadorias e as mercadorias em si. Mercadoria vem definida por Hugo de Brito machado no sentido de que: Todas as mercadorias são coisas, mas nem todas as coisas são mercadorias. O que caracteriza uma coisa como mercadoria é a destinação. Mercadoria são aquelas coisas móveis destinadas ao comércio. São coisas adquiridas pelos empresários para a revenda, no estado em que as adquiriu, ou transformadas, e ainda aquelas produzidas para venda. Não são mercadorias as coisas que os empresários adquirem para uso e consumo próprio. (MACHADO, 2011, P. 376). Como vemos o autor deixa claro que o que enfatiza a definição de mercadoria é a sua destinação. Já Carvalho de Mendonça ensina: “ as coisas quando objeto de atividade mercantil, por outra quando objeto de troca de “circulação econômica” tomam o nome de mercadorias. Commercium quase commutatio mercium. A coisa, enquanto se acha na disponibilidade do industrial, que a produz, chama-se produto, manufato ou artefato; passa a ser mercadoria logo que é objeto de comércio do produtor ou do comerciante por grosso ou a retalho, que a adquire para revender a outro comerciante ou ao consumidor, deixa de ser mercadoria logo que sai da circulação comercial e se acha no poder ou propriedade do consumidor.” (apud SOARES DE MELO, 2005, P. 15/16). Em consonância os dois autores citados de grosso modo entendem que a mercadoria é definida através da análise da sua destinação e do local que se encontra. Após a análise do que trata-se mercadoria passamos a analisar a descrição da circulação com relação a essas mercadorias e outros. Passando a analisar mais um tema importante do ICMS veremos a definição da circulação de mercadorias. O termo circulação de mercadorias é sem sombra de dúvidas explicativo, pois como o próprio tema demonstra a circulação nada mais é do que a circulação da 23 mercadoria com a transferência da propriedade até que se alcance o consumidor final, nas palavras de Hugo de Brito Machado vemos que: Operações relativas à circulação de mercadorias são quaisquer atos ou negócios, independentemente da natureza jurídica específica de cada um deles, que implicam circulação de mercadorias, vale dizer, que implicam mudança da propriedade das mercadorias, dentro da circulação econômica que as leva da fonte até o consumidor. (MACHADO, 2011, P. 373). Com outras palavras e de forma mais técnica vemos a citação do ilustre José Eduardo Soares de Melo, no tocante a circulação de mercadorias: “Circulação é passagem das mercadorias de uma pessoa para outra, sob o manto de um título jurídico, equivale a declarar, à sombra de um ato ou de um contrato, nominado ou inominado. Movimentação, com mudança de patrimônio. (MELO, 2005, P. 14). Tendo definido esses termos ainda esclarecemos que mesmo a circulação de mercadoria entre os estabelecimentos do mesmo proprietário ocorre o fato gerador que incidirá o ICMS, quando a mercadoria se movimente do estoque de um para integrar o estoque do outro que se destinará a comercialização ocorrerá o fato gerador incidindo desta forma o ICMS. Antes de definirmos as alíquotas incidentes nessas operações devemos analisar a figura do contribuinte e do não contribuinte para melhor entendimento do tema abordado. 24 9 DEFINIÇÃO DE CONTRIBUINTE E NÃO CONTRIBUINTE A definição de contribuinte do ICMS podemos assim dizer que é uma definição legal, ou seja, vem definida na Lei 87/1996 no art. 4º. Incisos I a IV: Art. 4º Contribuinte é qualquer pessoa, física ou jurídica, que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior. I – importe mercadorias ou bens do exterior, qualquer que seja a sua finalidade; II - seja destinatária de serviço prestado no exterior ou cuja prestação se tenha iniciado no exterior; III – adquira em licitação mercadorias ou bens apreendidos ou abandonados; IV – adquira lubrificantes e combustíveis líquidos e gasosos derivados de petróleo e energia elétrica oriundos de outro Estado, quando não destinados à comercialização ou à industrialização. (BRASIL, LC 87/1996). Outro ponto que não deve ser motivo de confusões entre principalmente as pessoas jurídicas com operações mercantis é o caso do estabelecimento comercial ter a inscrição estadual, e não ser necessariamente contribuinte do imposto. A caracterização de uma empresa em ser contribuinte e não contribuinte é uma informação de grande relevância nas negociações comercias feitas entre as empresas. Com relação a essa classificação é a forma de como os documentos fiscais serão emitidos, suas alíquotas incidentes de acordo com a classificação, documentos cancelados, anulados e inutilizados e a entrega das obrigações acessórias que tem caráter obrigatório pelos contribuintes, sem se aprofundar muito no assunto apenas para esclarecimentos as referidas obrigações acessórias impostas a contribuintes do imposto são mecanismos criados nesse caso por se tratar de imposto Estadual pelo Estado, para a fiscalização de todas as operações realizadas com a incidência do imposto. Com a era globalizada esses mecanismos são feitos por arquivos digitais e cruzamento de todas essas informações repassadas pela própria empresa ao fisco, que também são feitas de forma digital, o Estado se arma cada vez mais para que essas fiscalizações se tornem exatas, dificultando dessa forma a sonegação de impostos. 25 10 DIFERENCIAL DE ALÍQUOTAS Conceito utilizado em operações com o ICMS, o diferencial de alíquotas em palavras singelas nada mais é do que a diferença das alíquotas interestadual na aquisição de material de uso e consumo ou do ativo imobilizado para com o estado onde encontra-se o adquirente e para onde seguirá o produto. Em outras palavras vemos o significado abaixo: O diferencial de alíquota é o percentual que corresponde à diferença entre a alíquota interna deste Estado e a interestadual praticada na operação comercial, ou seja, só haverá diferença se a alíquota interna for superior à interestadual. Porém, só existe a obrigação de recolher esta diferença quando adquirirem mercadorias de outra Unidade da Federação para consumo ou ativo fixo. (http://mastercon.cnt.br/setor_fiscal/resposta9.htm acessado em 29.09.2014 às 09:47) Em muitos casos as alíquotas interestaduais são menores que as alíquotas internas, de modo que várias empresas de construção civil ao adquirir produtos de outros estados como insumos se identificam como contribuintes de ICMS para que incida sobre a operação as alíquotas interestaduais. Contudo o art. 155 incisos VII, a, b e VIII da CF, identifica que quando incidir a alíquota interestadual deverá o Estado do destinatário cobrar a diferença entre a alíquota interna e a alíquota interestaduais. Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre: [...] VII - em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se-á: a) a alíquota interestadual, quando o destinatário for contribuinte do imposto; b) a alíquota interna, quando o destinatário não for contribuinte dele; VIII - na hipótese da alínea a do inciso anterior, caberá ao Estado da localização do destinatário o imposto correspondente à diferença entre a alíquota interna e a interestadual [...](BRASIL, CF, 1988). De forma que essa regra não irá se aplicar nas operações com empresas de construção civil quando adquirem produtos como insumo em interestaduais, regra que será maior esmiuçada nos capítulos seguintes. operações 26 11 ALÍQUOTAS Fator decorrente do critério quantitativo juntamente com a base de cálculo, definirá qual será a parte em pecúnia cabível ao sujeito ativo da hipótese da incidência tributária. Paulo de Barros Carvalho define e diferencia alíquota como: [...] A alíquota é matéria submetida ao regime de reserva legal, integrando a estrutura da regra-modelo de incidência. Congregada à base de cálculo, dá a compostura numérica da dívida, produzindo o valor que pode ser exigido pelo sujeito ativo, em cumprimento da obrigação que nascera pelo acontecimento do fato típico. E por manter elo tão íntimo com a base de cálculo, sua presença no contexto normativo é obrigatória, visto que a grandeza mensuradora do critério material na hipótese é exigência constitucional inarredável[...]. (CARVALHO, 2009. P. 373) . Hoje como regra geral cada estado define sua alíquota interna, as alíquotas interestaduais são de 12% para os estados chamados de “estados ricos” fazem parte dessa denominação os seguintes estados: Minas Gerais, Rio de Janeiro, São Paulo, Paraná, Santa Catarina e Rio Grande do Sul, e de 7% para dos demais estados da federação, denominados de “Estados Pobres”. Lembrando sempre que em todas as operações deve ser analisada a questão do destinatário ser ou não contribuinte do ICMS nos casos em que incida esse imposto. Temos como fundamento legal do exposto acima o art. 155, § 2 º da CF: § 2º O imposto previsto no inciso II atenderá ao seguinte: b) fixar alíquotas máximas nas mesmas operações para resolver conflito específico que envolva interesse de Estados, mediante resolução de iniciativa da maioria absoluta e aprovada por dois terços de seus membros; VI - salvo deliberação em contrário dos Estados e do Distrito Federal, nos termos do disposto no inciso XII, g, as alíquotas internas, nas operações relativas à circulação de mercadorias e nas prestações de serviços, não poderão ser inferiores às previstas para as operações interestaduais; (BRASIL, CF, 1988). Para que haja a distinção das alíquotas que serão aplicadas nas operações devemos levar em consideração dois aspectos, será aplicada a alíquota interestadual quando o destinatário for contribuinte do ICMS e a alíquota interna quando o destinatário não for contribuinte do imposto. 27 Mesmo com a deliberação da CF que as alíquotas internas não poderão ser menores que as alíquotas interestaduais ficam deliberadas a cada Estado a condição em contrário do exposto, ou seja cada Estado é competente para fixar sua alíquota interna. 28 12 CONFLITO DE INCIDÊNCIA DO ISS X ICMS NA PAVIMENTAÇÃO ASFÁLTICA Não é difícil nos depararmos com o conflito em relação a incidência do ICMS x ISSQN nas obras de construção civil, especificamente na pavimentação asfáltica principalmente com relação a distribuições de materiais para a execução da própria obra. Nas obras de construção civil sem dúvidas em alguns momentos há a incidência desses dois impostos, um de competência municipal e outro de competência estadual. Por mais que as incidências desses impostos sejam de caráter distintos temos verificado em casos práticos a arbitrariedade do estado por conta dessas cobranças, e muitas vezes o contribuinte para não sofrer maiores sanções vem acatando essas deliberações. Aprofundando mais o estudo como já mencionado em tópico próprio a prestação de serviço nas obras de pavimentação asfáltica é sem sombra de dúvidas fato gerador do ISSQN, analisando o art. 1º da Lei 116/2003 isso fica evidente: Art. 1o O Imposto Sobre Serviços de Qualquer Natureza, de competência dos Municípios e do Distrito Federal, tem como fato gerador a prestação de serviços constantes da lista anexa, ainda que esses não se constituam como atividade preponderante do prestador. (BRASIL, LC 116/2003). Para que o serviço seja desenvolvido aplicamos materiais, como por exemplo o CAP (Cimento Asfáltico de Petróleo), Emulsão, Antipó, entre outros que muitas vezes são fabricados pelos próprios prestadores de serviço ou se tratam de produtos adquiridos de diversos fornecedores. O núcleo desse tema que deve ser analisado minuciosamente é o local de fabricação desses produtos. Sem sombra de dúvidas quando esses materiais são produzidos na própria obra o imposto incidente será o ISSQN, caso forem fabricados em outro local até mesmo no estabelecimento do prestador haverá a incidência do ICMS, assim vemos que para o doutrinador José Eduardo Soares de Melo: “Em princípio, o ICMS não deverá incidir em quaisquer movimentações de bens relativos, ou necessários, as atividades da construção civil (como máquinas, equipamentos, ativo fixo, etc., salvo se forem produzidos pelo prestador de serviços fora do local da obra, isto é, no estabelecimento do próprio prestador ou em qualquer outro local.” (MELO, 2005. P. 86/87). 29 Já prevendo um possível conflito nas operações mistas o Legislador em letra de Lei tenta definir tal impasse pela Lei Complementar 116/2003, § 2º do art. 1º que traz a seguinte redação: Art. 1º O Imposto Sobre Serviços de Qualquer Natureza, de competência dos Municípios e do Distrito Federal, tem como fato gerador a prestação de serviços constantes da lista anexa, ainda que esses não se constituam como atividade preponderante do prestador. [...] § 2o Ressalvadas as exceções expressas na lista anexa, os serviços nela mencionados não ficam sujeitos ao Imposto Sobre Operações Relativas à Circulação de Mercadorias e Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS, ainda que sua prestação envolva fornecimento de mercadorias. (BRASIL, LC 116/2003). O artigo referenciado acima deixa claro que não haverá a incidência do ICMS mesmo em operações que envolvam mercadorias. Para alcançar tal manifestação do legislador vemos também na Lei Complementar 87/96 o seguinte: Art. 2° O imposto incide sobre: [...] IV - fornecimento de mercadorias com prestação de serviços não compreendidos na competência tributária dos Municípios; V - fornecimento de mercadorias com prestação de serviços sujeitos ao imposto sobre serviços, de competência dos Municípios, quando a lei complementar aplicável expressamente o sujeitar à incidência do imposto estadual. (BRASIL, LC 87/1996). Mesmo com definições em letra de lei, a interpretação por conta dos entes ativos das obrigações podem ser grandes e de fácil maleabilidade. De forma mais arbitrária ainda temos o diferencial de alíquotas cobrado pelos Estados quando da entrada dos produtos para a execução das obras de pavimentação asfáltica. Exemplo clássico desse acontecimento citamos o Estado do Mato Grosso do Sul. Os materiais remetidos do Estado do Paraná para a execução de obras dentro do Estado do Mato Grosso do Sul quando enviados com a natureza de remessa de produto e quais sofrerão modificação feita por usinas móveis, ou seja, os produtos serão fabricados dentro do canteiro da própria obra, fato esse gerador do ISSQN, mas de forma arbitrária vem o referido Estado cobrando dos contribuintes o percentual de 10% de ICMS na fronteira para que seja equiparada a alíquota interna do destinatário que é de 17%. Para entendermos melhor esse cálculo, vejamos: 30 A alíquota interna do Estado do Mato Grosso do Sul é de 17%, quando a remessa desses produtos não há o destaque do ICMS, pois como já demonstrado acima, o produto será fabricado (modificado) no canteiro de obras por usinas móveis, de qualquer forma o Estado de destino (Mato Grosso do Sul) entende que a remessa desses produtos incide a alíquota interestadual que é de 7%, por esse motivo a cobrança dos 10% é feita para que haja o alcance da alíquota interna do Estado. Fica mais que demonstrado que a cobrança é arbitrária por conta do sujeito ativo, uma vez que será cobrado o ISSQN sobre a execução da obra e na remessa para o Estado destinatário. Abaixo vemos a Súmula de nº 432 do STJ no sentido da não cobrança do ICMS pelo diferencial de alíquotas: STJ Súmula nº 432 - 24/03/2010 - DJe 13/05/2010 Empresas de Construção Civil - Obrigatoriedade do ICMS - Mercadorias Adquiridas como Insumos em Operações Interestaduais As empresas de construção civil não estão obrigadas a pagar ICMS sobre mercadorias adquiridas como insumos em operações interestaduais. (STJ Súmula nº 432 - 24/03/2010 - DJe 13/05/2010). Vemos que não deveria existir a cobrança deste ICMS com relação aos produtos destinados para própria execução da obra, é o que acontece com o CAP (cimento asfáltico de petróleo), produto utilizado como insumo para a fabricação do asfalto modificado aplicado nas obras de pavimentação. No mesmo sentido ainda temos jurisprudência do STF no sentido da não cobrança, vejamos: STF - AG.REG. NO RECURSO EXTRAORDINÁRIO RE 269910 CE (STF) Data de publicação: 14/12/2011 Ementa: AGRAVO REGIMENTAL EM RECURSO EXTRAORDINÁRIO. CONSTITUCIONAL. TRIBUTÁRIO. AQUISIÇÃO DE BENS PARA A CONSTRUÇÃO CIVIL. ICMS. DIFERENCIAL DA ALÍQUOTA. NÃOCABIMENTO. AUSÊNCIA DE PREQUESTIONAMENTO. INCIDÊNCIA DAS SÚMULAS 282 E 356 /STF. 1. A jurisprudência desta nossa Casa de Justiça é firme no sentido de que as empresas de construção civil, por serem prestadoras de serviços, não estão obrigadas a recolher o diferencial de alíquota interestadual do ICMS na aquisição de bens para as suas finalidades. Precedentes. 2. De mais a mais, incidem as Súmulas 282 e 356 /STF. 3. Agravo regimental desprovido. (STF, AG.REG. NO RECURSO EXTRAORDINÁRIO 269.910, Ceara, Segunda Turma, RELATOR: MIN. AYRES BRITTO, 27 set. 2011). Analisado todos os dispositivos acima vemos que não deverá existir a cobrança do ICMS com relação aos produtos adquiridos como insumo, ocorrendo a sua modificação no canteiro de obras, nem tão pouco a incidência do diferencial de 31 alíquotas, todavia como os Estados tem como sua maior fonte de renda o ICMS essas cobranças são constantes, mesmo sendo de forma arbitrária, mesmo entendimento traz o ilustre doutrinador Hugo de Brito Machado com a seguinte redação: [...] a norma constitucional pertinente à seletividade do ICMS tem sido violada pelos Estados, que, interessados mais na arrecadação que no respeito ao direito, preferem elevar as alíquotas, sem considerar a essencialidade dos produtos ou serviços, tendo em vista simplesmente a comodidade da arrecadação [...] (MACHADO, 2011, P. 383). Em todos os pontos pertinentes ao assunto vemos que não podem os Estados usar o seu poder de polícia para que haja as cobranças com relação não somente ao ICMS mas a todos os impostos, deve acima de tudo prevalecer o bom senso principalmente com relação aos contribuintes, devendo ser seguido de forma democrática todos os ditames das Leis, Decretos e Convênios. 32 13 BITRIBUTAÇÃO Tema que gera muitas vezes a confusão entre sua própria definição com a definição do Bis In Idem é a bitributação, embora temas muito parecidos há particularidades que os diferenciam. Nas palavras de Ricardo Alexandre (2010, P. 212) temos:” [...] Ocorre a bitributação quando entes tributantes diversos exigem do mesmo sujeito passivo tributos decorrentes do mesmo fato gerador.” A bitributação nada mais é do que a instituição por entes distintos de tributos sobre o mesmo fato gerador. No Brasil a prática da bitributação é proibida, esse problema muitas vezes ocorre devido o conflito de competência entre os entes da federação, nesse raciocínio vemos Ricardo Alexandre expõe que: [...] o conflito é sempre aparente e a bitributação sempre ilegítima, uma vez que somente um ente é competente para a cobrança de tributos, dependendo a solução apenas da interpretação que o Judiciário considerar mais adequada às normas que regem o caso concreto. (2010, P. 213). Nesse mesmo interim podemos classificar a arbitrariedade que vem sendo feita pelos Estados com relação a cobrança do ICMS e ISSQN sobre o mesmo fato gerador em se tratando da pavimentação asfáltica, como bitributação, vemos aqui a cobrança de produtos que serão aplicados nas obras pelo ICMS e a cobrança do ISSQN pela prestação do serviço da própria pavimentação, temos aqui apenas um fato gerador, a pavimentação asfáltica em si, e a cobrança de dois tributos por entes distintos da federação, cobrança essa proibida por lei. Mesmo com a vedação no Brasil da bitributação ainda temos duas exceções a regra, trata-se da instituição pela União de impostos em casos de guerra externa. Nessa hipótese é possível que se institua tributo por entes diferentes sobre o mesmo fato gerador. E a outra exceção é no caso de dois países cobrarem impostos sobre o mesmo fato gerador. Via de regra como já mencionado a bitributação é proibida no Brasil, de tal forma que não pode os Estados ocorrer nessa prática como vem em muitos casos acontecendo, assim como todos os contribuintes devem honrar com suas obrigações tributárias para mover a máquina do Estado. 33 14 BIS IN IDEM Tema que gera muito divergência e confusão quando da sua aplicabilidade e na teoria, temos a denominação do Bis In Idem, conceitua-se como sendo mais de uma incidência tributária acerca de apenas um fato gerador instituído pelo mesmo ente da federação. Nas palavras do ilustre Ricardo Alexandre vemos o conceito do Bis In Idem: Ocorre o Bis In Idem (duas vezes sobre a mesma coisa) quando o mesmo ente tributante edita diversas leis instituindo múltiplas exigências tributárias, decorrentes do mesmo fato gerador. (2010, P. 212). Não encontramos em nossa CF a restrição do Bis In Idem, e temos como exemplo de sua existência o PIS (Programa de Integração Social) e o COFINS (Contribuição para o Financiamento da Seguridade Social), imposto incidente sobre o faturamento mensal das empresas que tem como finalidade a contribuição para financiamento da seguridade social, imposto já existente para tal contribuição CSLL (Contribuição Social Sobre o Lucro Líquido), neste caso vemos que não gerou apenas um Bis In Idem, mas duas vezes ocorre a criação de dois impostos para a finalidade de algo já existente. Mesmo com a não vedação da União com relação ao Bis In Idem temos que ressaltar a luz do art. 154, I da CF que não permite que novos impostos sejam criados com base de cálculo e fatos geradores idênticos aos já existentes. Vejamos: Art. 154. A União poderá instituir: I - mediante lei complementar, impostos não previstos no artigo anterior, desde que sejam não cumulativos e não tenham fato gerador ou base de cálculo próprios dos discriminados nesta Constituição; II - na iminência ou no caso de guerra externa, impostos extraordinários, compreendidos ou não em sua competência tributária, os quais serão suprimidos, gradativamente, cessadas as causas. (BRASIL, CF, 1988). Mesmo não estando vedado pela Lei a instituição do Bis In Idem quando da sua instituição deve ser analisado de forma cuidadosa os requisitos para instituir tal instituto. 34 15 GUERRA FISCAL Denomina-se guerra fiscal como sendo as vantagens que os Estados oferecem a empresas para sua instauração, essas vantagens vão de concessão de terrenos até a redução, isenção e postergação de impostos. Esse acontecimento torna-se possível com a livre autonomia que os Estados possuem dado pela CF para instituir o seu próprio modo de cobrança dos impostos. Traz grandes problemas de caráter social essa prática, podendo causar desempregos, disparidade econômica entre os Estados, crescimento industrial desigual. Aquele Estado que consegue em seu orçamento reduzir os custos na parte que lhe cabe de uma empresa estará em vantagem daquele Estado que não conseguirá fornecer esses benefícios, ocasionando assim o estudo por parte das empresas para sua instauração para com aquele Estado que lhe fornecer maiores vantagens de produção e econômica. Essa prática vem tentando ser evitada pelos Estados da federação, mas é de difícil aniquilação, uma vez que todos buscam melhores condições, contudo explica José Eduardo Soares de Melo que: [...] Assim, os Estados (e DF) que se sentem prejudicados – em razão da fuga de empresas para outras regiões do país – possuem substancial fundamento para pleitear a invalidação dos incentivos outorgados unilateralmente. (MELO, 2005, P. 292). Vemos aqui que a prática da criação de convênios não pode favorecer apenas alguns empreendimentos, toda a situação de um Estado não apenas fiscal mas também econômica e social deve ser avaliada antes de que haja a decretação desses incentivos, muitas vezes nocivos a economia estadual e consequentemente federal. Com relação a terceiros ainda explica José Eduardo Soares de Melo que: [...] a guerra fiscal não pode atingir terceiros estranhos ao benefício, como é o caso dos adquirentes de mercadorias, ou os tomadores dos serviços (transporte interestadual e intermunicipal, e de comunicação), especialmente quando se enquadrem estabelecidos em distinta unidade da federação. (SOARES, 2005, P. 292). 35 Tentando acabar com os malefícios da guerra fiscal a votação da súmula 69 está aguardando a aprovação do Presidente do Supremo Tribunal Federal Ricardo Lewandowski, a proposta já foi encaminhada para inclusão na pauta para votação. A referida súmula deverá decidir se é inconstitucional os benefícios concedidos pelos Estados em relação ao ICMS caso não aprovados de forma unânime pelo Conselho Nacional de Política Fazendária. O que preocupa no presente momento todos os empresários que usufruíram desses benefícios será a cobrança dos últimos cinco anos caso declarado inconstitucional esses benefícios. A súmula visa acabar com a desigualdade entre os Estados minimizando os efeitos da guerra fiscal. Mais uma vez a lei vem demonstrar em prol do contribuinte que o mesmo não deve sofrer os malefícios da articulação estatal em relação a cobrança dos impostos. Toda a cobrança deve estar instituída em Lei, não podendo os sujeitos ativo passar todos os limites estabelecidos nela, como também não pode os contribuintes mascararem e sonegarem impostos quando ocorrido o fato gerador e instituído esse em Lei. Lembrando sempre que aquilo somente é seu na parte que lhe cabe. 36 16 CONCLUSÃO Conclui-se com o presente estudo que quando tratamos de impostos todos os aspectos devem ser analisados com extremo cuidado e sempre amparado na Lei, como demonstrado no presente estudo a legislação tributária não deixa margens para interpretações análogas, mas mesmo com todo esse cuidado ainda assim verificamos que existe muitas ações imprudentes por parte dos contribuintes bem como ações arbitrárias por parte dos sujeitos ativos do Direito Tributário. Em todos os aspectos com relação ao dinheiro público as arrecadações tributárias são sem sombra de dúvidas o que mantem a União, os Estados e os Municípios. Mesmos com os gastos consideravelmente altos para manter os orçamentos públicos não pode os contribuintes arcarem com esse ônus. Toda a forma de arrecadação está prevista o que deveria inibir as cobranças descabidas em relação aos contribuintes. Embora saibamos que existe a forma judicial para reaver cobranças indevidas também temos consciência de que se todos os ditames da Lei fossem observados de forma correta não haveria a necessidade de haver o desgaste para que essas cobranças fossem ressarcidas. A fila para recebimento dessas cobranças é imensa e morosa, outro aspecto também que foi analisado é que muitos contratos efetuados pelas empresas que trabalham com a pavimentação asfáltica é feito com a União, Estados e Municípios, e a cobrança indevida também é feitos por esses entes, o que prejudica ainda mais as empresas prestadoras de serviço com o ramo da pavimentação asfáltica para efetuar essas cobranças, pois como tomar uma atitude judicial para inibir ou restituir essas cobranças indevidas uma vez que o serviço prestado é pra eles mesmo ? Mesmo sendo obras que ajudam na infraestrutura dos Estados não impede as cobranças descabidas desses impostos. Indiferente se a cobrança indevida é pelo instituto do diferencial de alíquotas ou não, elas não podem existir, a Lei não está sendo interpretada e verificada de forma correta. Mecanismos devem ser criados para inibir tal prática. O que devemos levar de conhecimento do presente estudo é de que a Lei sempre será clara o que deve ficar claro também aos entes da federação é que o contribuinte não deve ser prejudicado em nenhuma hipótese com cobranças indevidas. A cobrança deve ser feita e fiscalizada na quantia e na forma que lhe for devida. 37 ANEXOS Guia de recolhimento cobrando diferencial de alíquotas por produto remetido para obra e que será industrializado em usina móvel no próprio canteiro da obra. Fato que não incide o ICMS, mas é cobrado pelo Estado do MS de forma arbitrária. Sem esse recolhimento o caminhão não pode entrar no Estado ficando retido na barreira fiscal até o seu recolhimento. (Anexo cedido pela empresa Compasa do Brasil Distribuidora de Derivados de Petróleo Ltda, 2014). 38 Nota Fiscal que ensejou a cobrança indevida do diferencial de alíquotas. O produto trata-se de CAP – Cimento Asfáltico de Petróleo que será usado para usinagem no canteiro da obra formando assim a Emulsão (asfalto). (Anexo cedido pela empresa Compasa do Brasil Distribuidora de Derivados de Petróleo Ltda, 2014). 39 REFERÊNCIAS ALEXANDRE, Ricardo. Direito Tributário Esquematizado. 4ª. Ed.,. São Paulo : Método, 2010. ATALIBA, Geraldo. Hipótese de Incidência Tributária. 6ª. Ed.,. São Paulo : Malheiros, 2012. BRASIL. Constituição da República Federativa do Brasil, Brasília, DF, 1988. Disponível:http://www.planalto.gov.br/ccivil_03/constituicao/constituicaocompilado.ht m>. Acesso em: 01 set. 2014. BRASIL. Lei Complementar n° 87, de 13 de Setembro de 1996. Dispõe sobre o imposto dos Estados e do Distrito Federal sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, e dá outras providências. (LEI KANDIR) Brasília, DF, 13 Set, 1996. Disponível em: < http://www.planalto.gov.br/ccivil_03/leis/lcp/lcp87.htm>. Acesso em: 14 set. 2014. BRASIL. Lei Complementar n° 116, de 31 de Julho de 2003. Dispõe sobre o Imposto Sobre Serviços de Qualquer Natureza, de competência dos Municípios e do Distrito Federal, e dá outras providências. Brasília, DF, 31 Julho 2003. Disponível em: <http://www.planalto.gov.br/ccivil_03/leis/lcp/lcp116.htm>. Acesso em: 29 set. 2014. BRASIL. Superior Tribunal de Justiça. Súmula n°432. Empresas de Construção Civil - Obrigatoriedade do ICMS - Mercadorias Adquiridas como Insumos em Operações Interestaduais. In: DJI Súmulas. 24/03/2010 - DJe 13/05/2010. Disponivel em: <http://www.dji.com.br/normas_inferiores/regimento_interno_e_sumula_stj/stj__0432 .htm> Acesso em: 29 set. 2014. BRASIL. Supremo Tribunal Federal. AG.REG. NO RECURSO EXTRAORDINÁRIO 269.910. Segunda Turma. RELATOR: MIN. AYRES BRITTO. Ceara, STF. Disponível em:<http://stf.jusbrasil.com.br/jurisprudencia/20997951/agreg-no-recursoextraordinario-re-269910-ce-stf>. Acesso em: 29 set. 2014. 40 CARRAZZA, Roque Antonio. Curso de Direito Constitucional Tributário. 25ª. Ed.,. São Paulo : Malheiros, 2009. CARVALHO, Paulo de Barros. Curso de Direito Tributário. 21ª. Ed.,. São Paulo : Saraiva, 2009. MACHADO, Hugo de Brito. Curso de Direito Tributário. 32ª. Ed.,. São Paulo : Malheiros, 2011. 2014.Mastercon.Mastercon.[Online] Disponível em: HTTP://mastercon.cnt.br/setor_fiscal/resposta9.htm.Acesso em 29 Set.2014. MELO, José Eduardo Soares de. ICMS Teoria e Prática. 8ª. Ed. São Paulo : Dialética, 2005. NETO, Francisco MARTINS. Legislação Tributária. 20ª.Ed.,. Curitiba : Ibpex, 2007.

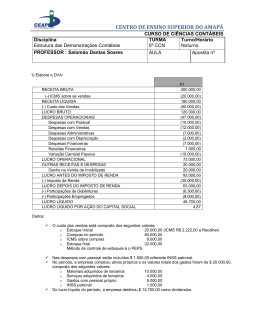

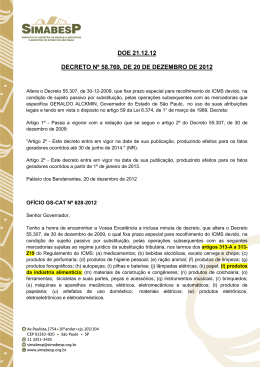

Download