Brasília, 19 de setembro de 2011. Nº 113 1 Apesar da surpresa com o último Copom, juros futuros não tendem a se elevar A queda de meio ponto percentual da taxa Selic, anunciada pelo Banco Central no final de agosto, embora inesperada e largamente criticada, não causou elevação significativa da parte longa da estrutura a termo de juro, como muitos esperavam. A quase estabilidade das taxas longas (vencimentos a partir de 2015) leva a crer que, a despeito de certa dose de desconfiança com relação à condução da política monetária, o mercado considera plausível o cenário descrito pelo Banco Central na última ata do Comitê de Política Monetária (Copom). 2 O comportamento do mercado pós-Copom está associado às ameaças do cenário internacional, em especial da crise européia. De fato, após a decisão do Copom, observou-se forte deterioração dos mercados financeiros europeus, com destaque para a expressiva depreciação do euro em relação ao dólar. É verdade que, na última semana, tivemos alguns sinais positivos, que contribuíram para certa recuperação dos ativos europeus. Entre esses sinais, destacam-se as reiteradas manifestações da Alemanha e França de apoio à permanência da Grécia na Zona do Euro e, principalmente, a operação orquestrada dos bancos centrais das economias desenvolvidas para garantir liquidez em dólar ao sistema bancário europeu. 3 Sabemos, no entanto, que discursos enérgicos e ações como a mencionada acima não resolverão o problema de fundo das economias periféricas da Zona do Euro. Parte importante de todo o problema tem a ver com o fato de que eventual expansão dos gastos públicos para estimular essas economias fica dificultada pela delicada situação fiscal em que já se encontram. Em vários países, a dívida pública ultrapassou o limiar da sustentabilidade e ameaça transformar-se numa bola de neve que, no devido tempo, acabará terminando em default (calote). Numa tentativa de readquirir a confiança dos investidores, todos esses países estão executando políticas de contração fiscal que agravam a recessão. A alternativa de lançamento de eurobônus da Zona do Euro, acompanhada de programas de consolidação fiscal dos países em situação de estresse, que, pelo menos em princípio, poderia ser uma solução definitiva para a crise, enfrenta sérias dificuldades jurídicas, principalmente na Alemanha, após a recente decisão de sua Corte Constitucional. 4 O melhor cenário para a Zona do Euro, pelo menos no curto prazo, é o de estagnação econômica, fruto da política de muddling through (volátil, desestruturada) até aqui prevalecente. O impasse a que se chegou, porém, leva-nos a dar cada vez mais atenção à hipótese de ocorrência de um severo choque de crédito, capaz de causar forte contração econômica na região, com desdobramentos negativos para toda a economia mundial. 5 Na economia doméstica, os últimos indicadores divulgados parecem corroborar o cenário - traçado pelo Banco Central - de arrefecimento gradual da atividade econômica. A variação trimestral do Índice de Atividade Econômica do Banco Central (IBC-Br) sofreu desaceleração por três meses consecutivos (maio, junho e julho), reduzindo-se a um crescimento de apenas 1,7% ao ano, nos três meses terminados em julho, na comparação com o período fevereiro-abril. Na mesma direção, as informações do Cadastro Geral de Empregados e Desempregados (CAGED) mostram redução do ritmo de geração de novos empregos formais (movimento que já vem de algum tempo), o que trouxe a série de média móvel trimestral para o menor nível desde agosto de 2009. Talvez ainda mais importante, as oscilações das admissões do CAGED constituem um bom indicador antecedente do comportamento do pessoal desocupado da Pesquisa Mensal de Emprego (PME) e, portanto, do curso futuro da taxa de desemprego. E as admissões têm enfraquecido nos últimos meses, sugerindo que, embora modestamente, a taxa de desocupação possivelmente subirá nos próximos meses. 6 É difícil dizer até que ponto essa desaceleração será capaz de atenuar expressivamente as pressões inflacionárias. De um lado, temos o forte componente inercial da taxa de inflação, derivado de velhas práticas de indexação. A própria elevação da taxa de inflação, situando-se por cima do topo da meta, pode levar a um processo de propagação de reajustes e, sobretudo, de aumento da freqüência de correções de preços e salários. De outro, temos as pressões desinflacionárias decorrentes das forças de mercado domésticas e externas. 7 Em nosso cenário principal, o quadro aqui discutido levará o Banco Central a promover queda adicional de 100 pontos da taxa de juro, que chegaria a 11,0% no final do ano. A médio prazo, porém, e na hipótese de não haver ruptura no mercado financeiro internacional, a dinâmica inflacionária manterá o ritmo de crescimento dos preços próximo do teto da banda, podendo ocasionar expressiva deterioração das expectativas de inflação. Nesse caso, o Banco Central retomaria o ciclo de aperto monetário ao final de 2012, provavelmente retornando a taxa Selic ao patamar de 12,5%. 8 O cenário alternativo prevê a ocorrência de ruptura dos mercados financeiros externos, com impacto fortemente negativo sobre o crescimento mundial. Os efeitos sobre nossa economia, tanto pelo canal do comércio quanto pelo canal financeiro, seriam claramente contracionistas e exigiriam a adoção de um afrouxamento monetário adicional, ao longo de 2012. 9 Este último cenário tem probabilidade menor: 25,0%, contra 75,0% do anterior. A mudança que percebemos no quadro internacional ainda não nos parece acentuada o suficiente para nos levar a rever essas probabilidades, mas nos pareceu adequado indicar neste informativo o sentido de eventual alteração de prognóstico. Na medida em que isto de fato ocorra, teremos deslocamento para baixo do caminho esperado (ponderado pelas respectivas probabilidades) da taxa de juro.

Baixar

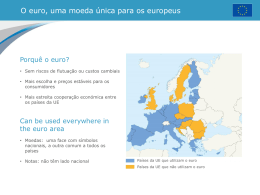

![Os símbolos de uma integração [3]: uma crise](http://s1.livrozilla.com/store/data/000368135_1-a0ffa4a7ad5b7f16dc560dacc048e3c7-260x520.png)