ALGUNS DOS NOSSOS SERVIÇOS MAIS PROCURADOS – BASE 04/2013 SERVIÇO 1. DESONERAÇÃO DA TRIBUTAÇÃO NAS IMPORTAÇÕES, PRINCIPALMENTE NO QUE SE REFERE À CORRETA UTILIZAÇÃO DA BASE DE CÁLCULO TRIBUTADA RESUMO DAS CARACTERÍSTICAS Trabalhamos intensamente nos últimos anos e participamos do recente êxito obtido em 20/3/2013 no Supremo Tribunal Federal, por meio do julgamento unânime do plenário que reconheceu a aplicação internacional do conceito de valor aduaneiro na base de cálculo do PIS e da COFINS incidentes sobre as importaç ões. O STF declarou a inconstitucionalidade de parte do art. 7º, I, da Lei n. 10.865/04. Isso significa que, nesse particular, a base de cálculo dessas contribuições estará e, aliás, sempre esteve, desonerada do ICMS e das próprias contribuições (PIS e COFINS): sendo de quase 20% sua redução, em muitos casos. Desde que devidamente manejada, o que é prática essencial de nossa advocacia, principalmente em Brasíli a, essa desoneração pode alcançar as importações realizadas pelos últimos 5 anos ou até período mais antigo, resultando para as empresas, muitas vezes, um valor considerável a compensar de seus tributos federais pelos próximos anos, além da óbvia redução na tributação das novas importações. Essa é uma das diversas formas de desoneração das importações, pela correta aplicação da tributação que a Constituição brasileira lhes determina. Neste caso, é oportuno e muito adequado que a medida judicial seja manejada o quanto antes, a fim de que os contribuintes alcancem toda a abrangência do que foi decidido, abrangência que pode ser restrita pela aplicação do artigo 27 da lei n. 9.868/99, pelo qual o STF tem a faculdade de modular sua decisão, ou seja, de fazer com que a declaração de inconstitucionalidade só tenha eficácia a partir de outro momento que venha a ser fixado , provavelmente só para as importações futuras. 2. EXCLUSÃO DA INCIDÊNCIA DO ISS NOS ITENS DA LISTA DE SERVIÇOS, QUANTO TAIS ITENS NÃO CORESPON- A definição jurídica de serviço é diferente da econômica. Por isso conseguimos esclarecer ao Poder Judiciário que determinadas atividades, por não corresponderem à concepção jurídica de serviço, não estão sujeitas ao ISS. Esse nosso trabalho decorre das atividades já desenvolvidas intensamente junto ao Supremo Tribunal Federal, que culminaram, inclusive, com a participação na edição da Súmula Vinculante n. 31, pela qual o Supremo Tribunal 2/ 12 DAM À CONCEPÇÃO JURÍDICA DE SERVIÇO Federal determina a todos o Poder Judiciário que decida segundo o entendimento de que é inconstitucional a incidência do Imposto sobre Serviços de Qualquer Natureza – ISS sobre operações de locação de bens móveis. Por nossa experiência e especialização, logramos trazer ao Judiciário muito mais que o simples enunciado da Súmula, mas todo seu conteúdo (exegese), conforme o entendimento supremo e vinculante de nossa Corte Maior. 3. PLANEJAMENTO TRIBUTÁRIO SOCIETÁRIO E Seguindo o padrão de trabalho já antecipado em nosso perfil, buscamos nos antecipar a situações e ocorrências tributárias e societárias, com vistas a elaborar alternativas legais que minimizem ou eliminem custos e risco s. Esse serviço é elaborado de forma particular e sempre a partir da realidade de cada caso, de forma que se obtém uma solução original e específica para a situação apontada. Referida solução também sempre leva em conta as finalidades e os fundamentos econ ômicos e sociais necessários a sustentar firmemente cada alternativa, à luz do melhor Direito nacional e internacional. 4. REVISÃO ARQUIVOS DO SPED NOS O SPED (Sistema Público de Escrituração Digital) leva aos fiscos uma quantidade de dados enormemente superior aos que antes eram enviados pelas empresas, no cumprimento regular de suas obrigações tributárias acessórias. As empresas, em geral, ainda não se deram conta de como tais dados devem ser apresen tados, a fim de que sua interpretação seja conforme sua efetiva realidade, evitando -se autuações, e, o que seria pior, fiscalizações desnecessárias. Oferecemos uma revisão de tais arquivos, revisão que é feita por meio de nosso corpo jurídico, com apoio de contadores internos, grupo de trabalho que se utiliza de um software específico e de última geração, para iniciar e agilizar o diagnóstico. 5. DESONERAÇÃO DA TRIBUTAÇÃO SOBRE A FOLHA DE PAGAMENTO DAS EMPRESAS Já é pacífica a posição de nosso Supremo Tribunal Federal quanto à divergência da natureza das verbas trabalhistas, se salarias ou indenizatórias, sendo também pacífico seu entendimento pela não -incidência de contribuições previdenciárias sobre estas e, a contrário-senso, somente sobre aquelas. Dessa forma todos os pagamentos trabalhistas, pelas empresas efetuados, que não tenham a natureza salarial, mas indenizatória devem ter afastada a aludida incidência tributária, o que permite a recuperação de somas significativas, antes desconhecidas pelas empresas, uma vez que a legislação previdenciária tem mantido a exigência inconstitucional. Nossa atuação é firme para desonerar a tributação da folha de pagamento das empresas, empregando todo esse www.haddadneto.adv.br 3/ 12 know-how para fazê-lo e para recuperar os valores pagos, julgados inconstitucionais. 6. ADMINISTRAÇÃO DE PASSIVOS TRIBUTÁRIOS Auxilia-se as empresas a receberem o melhor tratamento jurídico para seus passivos tributários, por meio da utilização dos direitos que possuem os contribuintes e responsáveis dentro do Sistema Tributário Nacional e das respectivas normas processuais tributárias. Este serviço sempre permite a defesa dos devedores e, por vezes, a redução ou até eliminação de débitos fiscais, ou, ao menos, a postergação do momento de exigência dos tributos e penalidades, tudo conforme os citados direitos que detém as empresas. 7. CORRETA APLICAÇÃO DA NÃOCUMULATIVADADE NO PIS E NA COFINS Quando surgiu a apuração do PIS e da COFINS pelo regime não-cumulativo, apressaram-se alguns escritórios em ajuizar medidas para seu afastamento, sem, no entanto, não levantarem a questão primordial, hoje, inclusive, já reconhecida, indiretamente, até mesmo pela Administração fiscal, com posicionamento s de seu Conselho Administrativo de Recursos Fiscais (CARF). Nosso escritório, após trabalhar arduamente por esse reconhecimento, atuando em São Paulo e, principalmente, em Brasília, hoje tem plenas condições de demonstrar que a não -cumulatividade, como técnica de apuração tributária, se aplicada corretamente, induz a livre iniciativa e a livre concorrência, já que promove a repartição do ônus tributário entre todos os participantes da cadeia econômica, enquanto que a efetiva cobrança cumulativa induz a concentração econômica. Contudo, o dia-a-dia das empresas demonstrou que a não-cumulatividade do PIS e da COFINS terminou por provocar uma inversão no referido instituto. Com alíquotas de 1,65% (PIS) e 7,6% (COFINS), embora não-cumulativa, esta tributação acabou por ser superior à antiga incidência cumulativa (de 3,65% no total), o que implicou em um afastamento de sua regência adequada, afastamento esse passível de correção pelo Poder Judiciário – tarefa levada a cabo por nosso escritório, com maestria ímpar. Realmente, hoje, com segurança, podemos resolver a referida disfunção, por meio judicial e sem os riscos e precipitações dos primeiros tempos, ao contrário, com experiência acumulada e com a ampla possibilidade de corrigir a tributação equivocada até mesmo desde seu início, ou seja, de 2002 e 2003 para cá, se isso se coadunar com os interesses da empresa, que, por diversas razões, pode preferir obter o bene fício dos últimos 5 (cinco) anos para frente, www.haddadneto.adv.br 4/ 12 apenas. 8. EXCLUSÃO DO ICMS DA BASE DE CÁLCULO DO PIS E DA COFINS Como se sabe, o PIS e a COFINS são tributos da espécie contribuições, cobradas pela União, incidentes sobre o faturamento/receita das empresas. O ICMS é tributo estadual da espécie imposto, incidente sobre o valor de venda das mercadorias e é incluído no preço das citadas contribuições. Por conta disso, ao serem calculadas, as contribuições para o PIS/COFINS terminam por incidir sobre o imposto estadual ICMS. O STF, em julgamento ainda não encerrado, mas amplamente favorável ao contribuinte (6 x 1), entendeu que o ICMS não deve fazer parte da base para o cálculo das contribuições, haja vista não ser valor de propriedade do vendedor, sendo valor arrecadado pelo contribuinte (vendedor) para o encaminhamento ao Estado. Não sendo, portanto, faturamento ou receita sua, não poderia o contribuinte ser obrigado a calcular e recolher o PIS/COFINS sobre o mesmo. Este direito é defendido por meio de ação judicial e, desde que manejada a técnica jurídica correta, ainda pode alcançar praticamente os últimos 5 ou 10 anos de pagamentos, além, por óbvio, de vedar a cobrança para o futuro. É oportuno o manejo da ação o quanto antes, porque o assunto também deve ser julgado pela Ação Declaratória de Constitucionalidade (ADC) n. 18 e o tempestivo ajuizamento da medida deve salvaguardar o direito dos contribuintes ao que se refere aos pagamentos passados. 9. EXCLUSÃO DO ISS DA BASE DE CÁLCULO DO PIS E DA COFINS O mesmo raciocínio apresentado para a exclusão do ICMS (item 7, acima), serve para sustentar a exclusão do ISS das bases de cálculo do PIS e da COFINS. Inclusive, o mesmo julgado do STF serve de fundamento para esse entendimento, já que seu argumento se encontra fundado na impossibilidade de tributação, pelas contribuições, de valores não pertencentes ao contribuinte. O ISS é um tributo municipal, que incide sobre as prestações de serviços. Do mesmo modo que no caso do ICMS, ao serem calculados o PIS e a COFINS, terminam por incidir sobre o valor do ISS. Da mesma forma, o Poder Judiciário, manejado com experiência, pode afastar tal incidência, sendo também possível, desde que com a técnica jurídica correta, como se disse acima, alcançar os últimos 5 ou 10 anos de www.haddadneto.adv.br 5/ 12 pagamentos, além, por óbvio, de vedar a cobrança para o futuro. 10. EXCLUSÃO DA CSLL DA BASE DE CÁLCULO DO IR, PELOS ÚLTIMOS DEZ ANOS A apuração do imposto sobre a renda leva em consideração os valores recebidos, deduzidas as despesas. No entanto, prevê a legislação que a CSSL (contribuição social sobre o lucro líquido) não pode ser deduzida da base de cálculo do IR, ensejando que este último seja calculado sobre o valor da própria CSSL, ou seja, imposto de renda sobre o que não é renda. Da mesma forma, o Poder Judiciário, desde que instado com critérios experimentados, pode afastar tal incidência, sendo também possível, desde que manejada a técnica jurídica correta, como já se disse antes, alcançar praticamente os últimos 10 (dez) anos de pagamentos, além, por óbvio, de vedar a cobrança para o futuro. 11. CORREÇÃO DA UTILIZAÇÃO DOS PARCELAMENTOS DA LEI N. 11.941/09 É notícia corrente em todo o meio empresarial que a lei n. 11.941/09 introduziu uma série de parcelamentos de débitos tributários, com prazos de até 180 meses e condições especiais, o chamado “Refis da Crise”. Referidos parcelamentos são de complexidade e caracterização ímpares e mesmo a consolidação de seus valores, oficialmente ocorrida em meados de 2011, ainda está sujeita a disfunções e, portanto, a ajustes. Isso demanda uma revisão geral dos parcelamentos e, principalmente, do correto aproveitamento de seus benefícios, dentre eles, as reduções, o aproveitamento de prejuízos fiscais, inclusão de novos débitos, a exclusão de débitos atingidos pela caducidade, a utilização de precatórios para a redução de débitos etc. Por nossa atuação destacada em São Paulo e em Brasília e por nossa equipe legal e para -legal, inclusive com uma gerência contábil específica para o caso, estamos em condições de realizar uma revisão completa dos parcelamentos e atuar, tanto na seara administrativa, como judicial, para permitir reduções, que, muitas vezes, podem chegar a fazer com que uma parcela de R$2.455,22 passe para R$1.780,00, no que pertine à seu cálculo de atualiza ção. Importa ainda salientar que, como todos os nossos serviços, este trabalho é totalmente personalizado e contemplará a adequação da melhor solução à realidade de cada empresa. www.haddadneto.adv.br 6/ 12 12. 13. PARALISAÇÃO DA ATIVIDADE DE UMA SOCIEDADE ENDIVIDADA E PROSSEGUIMENTO COM OUTRA SOCIEDADE, APENAS PAGANDO OS TRIBUTOS DA PRIMEIRA, SEM AS PENALIDADES, QUE SÃO A PARTE MAJORITÁRIA DO DÉBITO TRIBUTÁRIO Prevendo situações em que os tributos não possam ser exigidos do contribuinte, o Código Tributário Nacional fixa critérios para o estabelecimento da sucessão tributária, indicando quem seriam os responsáveis pelos débitos tributários, nas hipóteses em que a cobrança não possa ser exigida do contribuinte originário. EXCLUSÃO DOS DEVEDORES TRIBUTÁRIOS DO SERASA Por meio de alteração legislativa, a Procuradoria da Fazenda Nacional foi autorizada a promover a divulgação de dados fiscais dos contribuintes, especificamente, dados relativos a inscrições em Dívida Ativa. Com base em tal autorização, vem sendo divulgada a intenção do Fisco em promover a inscrição de contribuintes devedores em cadastros privadas de inadimplentes, tais como SERASA, por exemplo. Nesses termos, nos casos em que a empresa de fato paralisa suas atividades, porém, o sócio da empresa permanece atuando, normalmente por meio de outra empresa, o Código Tributário prevê que a es te sócio seja transferida a responsabilidade tributária, porém, restrita apenas aos tributos devidos pela sociedade empresária, não se incluindo em tal sucessão as penalidades por esta devidas. O uso desta norma jurídica com critério, planejamento e a assessoria especializada que possuímos, permitirá a fruição de todos os benefícios que dela derivam. Este trabalho se dá por meio administrativo e judicial. Contudo, nada obstante a autorização legal, essa possibilidade não é admitida pelo ordenamento jurídico brasileiro, haja vista os diversos preceitos constitucionais qu e asseguram a todos a preservação de diversos direitos e garantias individuais, tais como, o de sigilo fiscal, além de outros tantos, no âmbito constitucional, como a livre iniciativa, a livre concorrência, além da liberdade de exercício profissional. Por isso, também neste caso, o Poder Judiciário, desde que convenientemente instado, pode intervir para assegurar o direito do contribuinte, com todos as consequências que dele emana. 14. RESTABELECIMENTO DOS PROCESSOS ADMINISTRATIVOS QUE FORAM OPORTUNAMENTE CONTESTADOS, MAS JÁ Com vistas a limitar o acesso dos contribuintes à segunda instância administrativa, o legislador estabeleceu como condição para o recebimento e seguimento de recurso administrativo, o depósito prévio de 30% (trinta por cento) da exigência fiscal. Examinando a constitucionalidade de tal exigência, o Supremo Tribun al Federal julgou inconstitucional a disposição que vinculou o direito ao recurso ao citado depósito de 30%. Entendeu o www.haddadneto.adv.br 7/ 12 15. ENCERRADOS, EM VIRTUDE DO NÃO CONHECIMENTO DE RECURSO ADMINISTRATIVO FEDERAL QUE EXIGIA O DEPÓSITO PRÉVIO Tribunal que tal condição impedia o contribuinte de promover seu adequado direito de defesa. REVISÃO FISCAL GERAL, INCLUSIVE SOBRE OS LIMITES DAS OBRIGAÇÕES ACESSÓRIAS, PARA REDUÇÃO DE TRIBUTOS As obrigações acessórias (obrigações de fazer) são assim denominadas em vista de seu caráter instrumental à obrigação principal (obrigação de pagar o tributo). Por isso, têm intrínseca relação com esta. Em outras palavras, as obrigações acessórias, apesar de terem mais liberdade de criação, pois podem ser instituídas diretamente pelo Poder Executivo, têm limites, que são impostos pelos contornos próprios da obrigação principal. Por isso, casos há em que as obrigações acessórias são exigidas com exageros e em desarmonia à sua correta regência jurídica. Após ter julgado diversos casos nesse mesmo sentido, o Supremo Tribunal Federal editou a Súmula Vinculante nº 21, definindo a inadmissibilidade de tal exigência. Por força dessa medida, os casos de recursos não recepcionados em razão da ausência do depósito, podem ser reabertos, em vista da declaração de inconstitucionalidade constante da súmula. Esta situação, se bem explorada por meio judicial, pode trazer diversos benefícios ao contribuinte. Essa disfunção pode ser corrigida pelo Poder Judiciário, convenientemente instado e tal correção pode, inclusive, alcançar todas as penalidades que foram impostas, desde que tenham decorrido de obrigações acessórias com tais disfunções. 16. “DUE DILIGENCE” Verdadeira fotografia jurídico-econômica da empresa, com vistas a levantar problemas jurídicos em PREVENTIVA geral, eminentemente contábeis-tributários, assim como problemas ocultos ou com razoável prognósti co de surgimento a curto e médio prazo, com potencial para causar danos ao bem estar da empresa e dos sócios. Obs.: Há uma também uma gama de outros serviços que, de forma generalizada, têm sido buscados na Advocacia Haddad Neto, como defesas tributárias de todo o gênero, assessorias, resoluções ou tratamento de casos complexos etc. – vide http://www.haddadneto.adv.br/campo_de_atuacao.html . www.haddadneto.adv.br

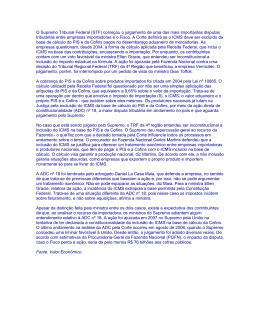

Download