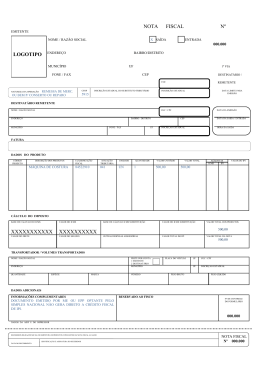

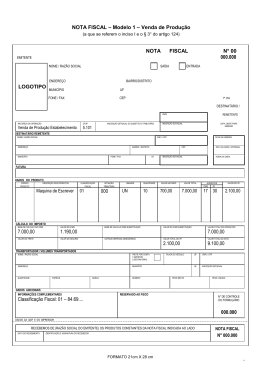

Boletim Manual de Procedimentos ICMS - IPI e Outros Federal IPI - Prazos de recolhimento - Fatos geradores de 2011 SUMÁRIO 1. Introdução 2. Prazos para recolhimento e códigos de receita do Documento de Arrecadação de Receitas Federais (Darf) 3. Quadro prático 4. Preenchimento do Darf 1. INTRODUÇÃO O período de apuração do IPI incidente nas saídas dos produtos do estabelecimento industrial ou equiparado a industrial é mensal, exceto quanto ao imposto devido no desembaraço aduaneiro de produtos importados. Neste texto, veremos a data de vencimento para os fatos geradores do exercício de 2011, inclusive em relação aos tributos incluídos na sistemática do Regime Especial Unificado de Arrecadação de Tributos e Contribuições Devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional). (RIPI - Decreto no 7.212/2010, art. 259) 2. PRAZOS PARA RECOLHIMENTO E CÓDIGOS DE RECEITA DO DOCUMENTO DE ARRECADAÇÃO DE RECEITAS FEDERAIS (DARF) O IPI deverá ser recolhido de acordo com as instruções contidas no quadro a seguir: Código de receita Período de apuração Cigarros do código 2402.20.00 da TIPI 1020 Mensal Até o 10o dia do mês subsequente ao de ocorrência dos fatos geradores. Bebidas do Capítulo 22 da TIPI 0668 Cigarros do código 2402.90.00 da TIPI 5110 Veículos das posições 87.03 e 87.06 da TIPI 0676 Produtos das posições 84.29, 84.32, 84.33, 87.01, 87.02, 87.04, 87.05 e 87.11 da TIPI 1097 Mensal Até o 25o dia do mês subsequente ao de ocorrência dos fatos geradores. Produto Todos os produtos, com exceção de bebidas (Capítulo 22), de cigarros (códigos 2402.20.00 e 2402.90.00) e dos produtos das posições 84.29, 84.32, 84.33, 87.01 a 87.06 e 87.11 da TIPI 5123 Regime especial de tributação - Cervejas (veja Nota 2) 0821 Regime especial de tributação - Demais bebidas (veja Nota 2) 0838 Prazo para pagamento Notas (1) No caso de o dia do vencimento não ser considerado útil, o prazo será antecipado para o primeiro dia útil que o anteceder (Lei no 8.383/1991, art. 52, § 4o). (2) O regime especial de tributação, opcional, instituído pelo art. 58-J da Lei no 10.833/2003, aplica-se às bebidas classificadas nos códigos 2106.90.10 Ex 02, 22.01, 22.02 (exceto os Ex 01 e 02 do código 2202.90.00) e 22.03 da TIPI/2006. Boletim IOB - Manual de Procedimentos - Jan/2011 - Fascículo 01 SC 1 Manual de Procedimentos ICMS - IPI e Outros O imposto será recolhido, ainda, no ato do pedido de autorização da venda de produtos trazidos do exterior a título de bagagem, despachados com isenção do imposto ou com pagamento de tributos nas condições previstas na legislação aduaneira. (Lei no 8.383/1991, art. 52, I, “a” e “c”, § 4o; Lei no 10.833/2003, art. 58-J; Lei no 8.850/1994, art. 1o; RIPI/2010, art. 262, III e IV, parágrafo único; TIPI - Decreto no 6.006/2006; Ato Declaratório Executivo Corat no 96/2004, art. 1o; Ato Declaratório Executivo Codac no 70/2008) 2.1 Importação 2.2 Optantes pelo Simples Nacional As pessoas jurídicas optantes pelo Simples Nacional devem recolher o IPI juntamente com os demais tributos incluídos na sistemática de arrecadação instituída pela Lei Complementar no 123/2006, por meio do Documento de Arrecadação do Simples Nacional (DAS), até o dia 20 do mês subsequente àquele em que houver sido auferida a receita bruta. Não havendo expediente bancário na data do vencimento, o pagamento deverá ser efetuado até o dia útil imediatamente posterior. Em relação aos fatos geradores relacionados ao desembaraço aduaneiro de produto de procedência estrangeira (importação), o IPI será recolhido antes da saída do produto da repartição que processar o despacho. Na hipótese de a microempresa (ME) ou empresa de pequeno porte (EPP) possuir filiais, o recolhimento dos tributos do Simples Nacional será feito por intermédio da matriz (Resolução CGSN no 51/2008, art. 18, § 1o). (Lei no 8.383/1991, art. 52, I, § 3o; Lei no 8.850/1994, art. 1o, § 2o; RIPI/2010, art. 262, I) (Lei Complementar no 123/2006, art. 21, III; Resolução CGSN no 51/2008, art. 18, II, §§ 1o e 8o; Resolução CGSN no 11/2007) Nota 3. QUADRO PRÁTICO Período de apuração Prazos para recolhimento Cigarros do código 2402.20.00 da TIPI - código de arrecadação 1020. Prazo para recolhimento: até o 10o dia do mês subsequente ao de ocorrência dos fatos geradores. janeiro fevereiro março abril maio junho julho agosto setembro outubro novembro dezembro 10.02.2011 10.03.2011 08.04.2011 10.05.2011 10.06.2011 08.07.2011 10.08.2011 09.09.2011 10.10.2011 10.11.2011 09.12.2011 10.01.2012 a) Bebidas, líquidos alcoólicos e vinagres - Capítulo 22 da TIPI - código de arrecadação 0668; b) cigarros do código 2402.90.00 da TIPI - código de arrecadação 5110; c) veículos das posições 87.03 e 87.06 da TIPI - código de arrecadação 0676; d) produtos das posições 84.29, 84.32, 84.33, 87.01, 87.02, 87.04, 87.05 e 87.11 da TIPI - código de arrecadação 1097; e) todos os produtos, com exceção de bebidas (Capítulo 22), de cigarros (códigos 2402.20.00 e 2402.90.00) e dos produtos das posições 84.29, 84.32, 84.33, 87.01 a 87.06 e 87.11 da TIPI - código de arrecadação 5123; f) cervejas sujeitas a regime especial de tributação - código de arrecadação 0821; e g) demais bebidas sujeitas a regime especial de tributação - código de arrecadação 0838. Prazo para recolhimento: até o 25o dia do mês subsequente ao de ocorrência dos fatos geradores. janeiro fevereiro março abril maio junho julho agosto setembro outubro novembro dezembro 25.02.2011 25.03.2011 25.04.2011 25.05.2011 24.06.2011 25.07.2011 25.08.2011 23.09.2011 25.10.2011 25.11.2011 23.12.2011 25.01.2012 ME e EPP optantes pelo Simples Nacional - DAS gerado pelo aplicativo de cálculo disponível na Internet. Prazo para recolhimento: até o dia 20 do mês subsequente àquele em que houver sido auferida a receita bruta. janeiro fevereiro março abril maio junho julho agosto setembro outubro novembro dezembro 21.02.2011 21.03.2011 20.04.2011 20.05.2011 20.06.2011 20.07.2011 22.08.2011 20.09.2011 20.10.2011 21.11.2011 20.12.2011 20.01.2012 Produto/código de receita (Lei no 8.383/1991, art. 52, I, “a” e “c”; Lei no 10.833/2003, art. 58-J; Lei no 8.850/1994, art. 1o; Lei Complementar no 123/2006, art. 21, III; Ato Declaratório Executivo Corat no 96/2004; Ato Declaratório Executivo Codac no 70/2008; Resolução CGSN no 51/2008, art. 18, II) 2 SC Manual de Procedimentos - Jan/2011 - Fascículo 01 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros 4. PREENCHIMENTO DO DARF Admitindo-se que determinado contribuinte, não optante pelo Simples Nacional, tenha apurado no mês de janeiro/2011 débito do IPI no valor de R$ 150.000,00, com prazo para recolhimento até 25.02.2011, e que o produto por ele fabricado esteja classificado em “Demais produtos - código Darf 5123”, o pagamento deverá ser efetuado por meio do Darf, em 2 vias, cujo preenchimento ilustramos a seguir: DARF - MODELO Coloque o nome e o telefone do contribuinte MINISTÉRIO DA FAZENDA SECRETARIA DA RECEITA FEDERAL Documento de Arrecadação de Receitas Federais DARF 01 NOME/TELEFONE Aprovado pela IN/SRF nº 81/96 Veja no verso instruções para preenchimento ATENÇÃO É vedado o recebimento de tributos e contribuições administrados pela Secretaria da Receita Federal, cujo valor total seja inferior a R$ 10,00. Ocorrendo tal situação, adicione esse valor ao tributo/contribuição de mesmo código de períodos subseqüentes, até que o tal seja igual ou superior a R$ 10,00. Preencha com o número completo do CNPJ 02 03 04 05 06 07 08 09 10 11 PERÍODO DE APURAÇÃO NÚMERO DO CPF OU CNPJ CÓDIGO DA RECEITA NÚMERO DE REFERÊNCIA DATA DE VENCIMENTO VALOR DO PRINCIPAL VALOR DA MULTA VALOR DOS JUROS E/OU ENCARGOS DL - 1.025/69 VALOR TOTAL � � � � � � � � � 31.01.2011 5123 25.02.2011 150.000,00 150.000,00 AUTENTICAÇÃO BANCÁRIA (Somente nas 1ª e 2ª vias) Deixar em branco Estadual ICMS - Considerações sobre o Documento de Arrecadação de Receitas Estaduais 1. 2. 3. 4. 5. 6. 7. SUMÁRIO Introdução Regra básica para o recolhimento do ICMS Modelos de Dare Relação de bancos conveniados Acesso Modelo de documento de arrecadação Manual de utilização do programa gerador do Dare 1. INTRODUÇÃO O Documento de Arrecadação de Receitas Estaduais de Santa Catarina (Dare) é utilizado para o recolhimento de tributos, multas, acréscimos, dívida ativa e honorários, bem como de quaisquer receitas estaduais ou depósitos de origens diversas. Boletim IOB - Manual de Procedimentos - Jan/2011 - Fascículo 01 Neste texto, apresentamos os procedimentos relacionados a esse documento, com base nas informações obtidas no site da Secretaria da Fazenda, na Portaria SEF no 163/2004 e no Regulamento do ICMS, aprovado pelo Decreto no 2.870/2001. 2. REGRA BÁSICA PARA O RECOLHIMENTO DO ICMS O imposto será recolhido: a) em qualquer agência bancária integrante da rede autorizada, por meio de Dare; b) por contribuintes estabelecidos em outros Estados, nos casos previstos no RICMS-SC/2001, nas agências bancárias integrantes da rede autorizada, através de Guia Nacional de ReSC 3 Manual de Procedimentos ICMS - IPI e Outros colhimento de Tributos Estaduais (GNRE), modelo 23, ou Dare; c) em casos excepcionais, nas repartições fazendárias. Nas operações efetuadas por comerciantes ambulantes ou por proprietários de veículos utilizados em vendas fora do estabelecimento, provenientes de outros Estados, o imposto deverá ser pago no primeiro município catarinense por onde transitar a mercadoria, devendo-se observar os requisitos para a composição da base de cálculo previstos no art. 9, VIII, do Regulamento. (RICMS-SC/2001, art. 59) 3. MODELOS DE DARE Os modelos de documento de arrecadação aprovados pela Secretaria da Fazenda são: a) Dare online: usado para pagamento de impostos, taxas, dívida ativa, junta médica, honorários, bem como outras receitas estaduais e depósitos; b) Dare online especial: utilizado para o pagamento de notificação fiscal (pagamento integral), Programa de Recuperação Fiscal (Refis), dívida ativa (pagamento integral), parcelamentos em geral, Imposto sobre Transmissão Causa Mortis e Doação de Quaisquer Bens ou Direitos (ITCMD), Imposto de Importação e Programa de Desenvolvimento da Empresa Catarinense (Prodec); c) Dare offline: usado para instalação e impressão de grandes quantidades de documentos; d) Dare emitido em postos fiscais: empregado para preenchimento pelos servidores da Secretaria de Estado da Fazenda autorizados a efetuar a cobrança de ICMS; esse documento poderá ser acessado no site da Secretaria de Estado de Fazenda, por meio do menu “Posto Fiscal”, para emissão pelos servidores com perfil de acesso definido para esse tipo de aplicativo; e) Dare gerado pela tesouraria: usado pelo contribuinte para efetuar registros de pagamentos em seu recinto; esse documento de arrecadação poderá ser acessado no site da Secretaria de Estado de Fazenda, por meio do menu “Tesouraria”, para emissão pelos servidores com perfil de acesso definido para esse tipo de aplicativo. Nota Não será utilizado o Dare para o recolhimento normal do Imposto sobre a Propriedade de Veículos Automotores (IPVA) e da Taxa de Licenciamento 4 SC Anual de Veículos, cujos pagamentos continuarão sendo efetuados exclusivamente no Banco do Estado de Santa Catarina (Besc), por intermédio dos recibos de pagamentos aprovados pela Portaria SEF no 141/1999, art. 2o, e na Cooperativa de Crédito Mútuo dos Despachantes de Trânsito de Santa Catarina (Creditran), mediante documento específico (Portaria SEF no 163/2004, art. 4o). (http://www.sef.sc.gov.br; Portaria SEF no 163/2004, art. 2o, II, e Anexo II, itens 1.3 e 1.4) 3.1 Dare emitido em postos fiscais Relativamente ao Dare emitido em postos fiscais, será observado o seguinte: a) os valores cobrados deverão ser creditados, pelo servidor emitente do documento, na conta do Tesouro, através das agências do Besc, em até 2 dias úteis após a data de crédito informado no respectivo Dare; b) o Dare gerado com erro deverá ser substituído por outro, na mesma data, devendo ser solicitado, posteriormente, o seu cancelamento por meio de processo administrativo fundamentado e instruído com cópia dos documentos que o geraram; c) a destinação das vias deve ser a seguinte: c.1) uma via com código de barras para o banco; c.2) uma via sem código de barras para o servidor que emitiu o Dare; c.3) uma via com código de barras para o contribuinte ou transportador. (Portaria SEF no 163/2004, art. 5o) 4. RELAÇÃO DE BANCOS CONVENIADOS Os bancos autorizados a receber o documento de arrecadação são: a) Santander; b) Bradesco; c) Banco do Brasil; d) Itaú; e) Banrisul; f) Bancoob; g) Caixa Econômica Federal. (http://www.sef.sc.gov.br) 5. ACESSO O interessado deve utilizar-se do endereço eletrônico www.sef.sc.gov.br para ter acesso a normas, instruções de uso, downloads, preenchimento e impressão do Dare, conforme ilustramos a seguir. Manual de Procedimentos - Jan/2011 - Fascículo 01 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros Boletim IOB - Manual de Procedimentos - Jan/2011 - Fascículo 01 SC 5 Manual de Procedimentos ICMS - IPI e Outros 6. MODELO DE DOCUMENTO DE ARRECADAÇÃO (Portaria SEF no 163/2004) 7. MANUAL DE UTILIZAÇÃO DO PROGRAMA GERADOR DO DARE Os procedimentos relativos à emissão do Dare, bem como aos seus aplicativos e modelos, estão relacionados na Portaria SEF no 163/2004. Nos subitens a seguir, destacamos as principais funções do programa gerador desse documento. 7.1 Visão geral do programa gerador de Dare O Dare será gerado a partir de programa que auxiliará o interessado, otimizando a qualidade da informação declarada e facilitando as operações de arrecadação nos bancos da rede conveniada. O programa gerador do Dare é disponibilizado no site da Secretaria de Estado da Fazenda para download pelos contribuintes, devedores e demais usuários que dele necessitem. Esse aplicativo permite a importação de documentos de arrecadação gerados em outros sistemas para recolhimento de determinadas receitas. 6 SC 7.2 Telas do programa gerador do Dare Telas Descrição Tela “Área de Trabalho” Apresenta ferramentas e opções do programa. Tela “Preenchimento do Documento de Arrecadação” Será disponibilizada sempre que se clicar em “Novo Preenchimento” ou no ícone “Preencher um Novo Documento”. A tela contém os quadros de tipo de receita, identificação do contribuinte, informação para o pagamento, período de referência ou informação da parcela e cálculo do valor a pagar. 7.3 Aplicativos destinados à emissão do Dare O aplicativo será utilizado por contribuintes devedores e demais usuários, para gerar o Dare para o pagamento de impostos, taxas e demais obrigações, e pelos servidores da Secretaria de Estado da Fazenda para cobrança de ICMS nos postos fiscais ou para registro de pagamentos na Tesouraria. Manual de Procedimentos - Jan/2011 - Fascículo 01 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros Telas Descrição 2.1. Tela “Emissão de Dare” - destina-se à emissão do referido documento pelos contribuintes devedores e demais usuários, para o pagamento de impostos, taxas e demais obrigações. A tela traz informações como o tipo de receita, a identificação do contribuinte, os dados para o pagamento, o período de referência ou a parcela do parcelamento respectivo e o cálculo do valor a pagar: 2.1.1. Tipo de Receita - deve-se escolher uma das opções de imposto, taxa ou outras receitas disponibilizadas. O sistema apresentará os diversos códigos de receita (veja item 2.1.2); 2.1.2. Receita - nesse item, escolhe-se uma das opções de receita, conforme o código de receita da obrigação que se deseja quitar. Os códigos de receita são os previstos na Portaria SEF no 164/2004 e alterações posteriores. Selecionada a receita, serão disponibilizados os seguintes campos para preenchimento: 2.1.2.1. Tipo de Identificação - esse tópico relaciona os diversos tipos de identificação possíveis para cada código de receita (item 2.1.2); 2.1.2.2. Identificação - deve ser informado o número conforme o tipo de identificação escolhida. O sistema testará a validade do número informado quando selecionado, a inscrição estadual, o CNPJ ou o CPF. Se Nota ocorrer alguma inconsistência, o sistema Veja a relação de códigos de receita para preen- apresentará mensagem. Quando for inforchimento do Dare no procedimento Tributos Estamado o número de inscrição no Cadastro duais/SC - Tabela - Códigos de receita para preende Contribuintes do ICMS (CCICMS), será chimento do Dare disponibilizado o botão “Buscar”; 2.1.2.3. Botão “Buscar” - depois de informados os números de inscrição no CCICMS, ao clicar no botão “Buscar”, o nome empresarial será mostrado; 2.1.2.4. Nome ou Razão Social - essas informações, relativamente ao contribuinte ou devedor: a) serão apostas pelo sistema como resultado da busca (item 2.1.2.3); ou b) serão informadas pelo contribuinte ou devedor, no caso de identificação diferente de inscrição estadual; 2.1.2.5. Telefone - deve-se informar o telefone no formato DDD e o número sempre que o sistema solicitar; 2.1.2.6. Município - quando o tipo de obrigação a ser quitada for o IPVA, o sistema solicitará que o contribuinte ou devedor informe o município onde estiver licenciado o veículo, aeronave ou embarcação. Para inserir essa informação, nesse caso, o sistema apresentará a relação dos municípios do Estado, e, para a seleção, deve-se posicionar o cursor na linha correspondente e dar um clique; 2.1.2.7. Identificação de Documento - conforme o tipo de obrigação a ser quitada, o sistema solicitará o preenchimento do campo com a indicação do número da nota fiscal, do processo, da certidão de dívida ativa, da notificação fiscal etc.; 2.1.2.8. Parcela - para o código de receita correspondente ao pagamento do imposto parcelado, será exigida a indicação do número da parcela que está sendo quitada. Esse campo não será apresentado na tela quando o tipo de obrigação não exigir tal informação; 2.1.2.9. Período de Referência - o sistema exigirá, para algumas receitas, o período de referência do pagamento. Esse campo, contudo, não será apresentado na tela, quando o tipo de obrigação não exigir tal informação. Serão informados o tipo de apuração, o período e o ano: a) Tipo de Apuração - será informado o tipo de apuração do imposto a que se refere o pagamento, conforme disposto na legislação tributária (decendial, mensal, quinzenal e semestral). Para selecionar a opção desejada, deve-se posicionar o cursor na linha correspondente e clicar em; Boletim IOB - Manual de Procedimentos - Jan/2011 - Fascículo 01 SC 7 Manual de Procedimentos ICMS - IPI e Outros Telas 2.1. Tela “Emissão de Dare” - destina-se à emissão do referido documento pelos contribuintes devedores e demais usuários, para o pagamento de impostos, taxas e demais obrigações. A tela traz informações como o tipo de receita, a identificação do contribuinte, os dados para o pagamento, o período de referência ou a parcela do parcelamento respectivo e o cálculo do valor a pagar: Descrição 2.1.2. Receita - nesse item, escolhe-se uma das opções de receita, conforme o código de receita da obrigação que se deseja quitar. Os códigos de receita são os previstos na Portaria SEF no 164/2004 e alterações posteriores. Selecionada a receita, serão disponibilizados os seguintes campos para preenchimento: b) Período - para cada tipo de apuração, deve-se relacionar um tipo de período. Para tanto, deve-se posicionar o cursor na linha correspondente e clicar sobre a opção; c) Ano - após selecionar o tipo de apuração e o período a que se refere o pagamento do imposto, o contribuinte deverá indicar o ano correspondente; 2.1.2.10. Classe de Vencimento - alguns códigos de receita relacionados com o ICMS Veja a relação de códigos de receita para preen- requerem que seja indicada a classe de venchimento do Dare no procedimento Tributos Esta- cimento. Essa classe é a prevista na Portaduais/SC - Tabela - Códigos de receita para preenria SEF no 243/1999, que aprovou a tabela chimento do Dare de Classes de Vencimentos a ser utilizada no preenchimento da Guia de Informação e Apuração do ICMS (GIA), e suas modificações posteriores. Para selecionar a opção desejada, deve-se posicionar o cursor na linha correspondente e clicar sobre o item; Nota 2.1.2.11. Data de Vencimento - nesse campo, deve-se informar a data de vencimento da obrigação em formato DDMMAAAA; 2.1.2.12. Valor - deve-se informar o valor da obrigação a ser recolhido; 2.1.3. Botão “Aceitar” - depois de preenchidos todos os campos relativos ao documento desejado, ao clicar em “Aceitar”, será mostrado o resultado na tela “Confirmação de Emissão de Documento de Arrecadação Estadual” (veja item 2.1.5); 2.1.4. Botão “Voltar” - ao clicar nesse botão, volta-se para a tela principal do aplicativo; 2.1.5. Tela “Confirmação de Emissão de Documento de Arrecadação Estadual” - a tela apresenta o extrato das informações inseridas; 2.2. Tela “Emissão de Dare Especial” - essa tela será utilizada por contribuintes devedores para gerar o documento de pagamento de notificação fiscal, Refis, denúncia espontânea, dívida ativa e parcelamentos diversos. Ela apresenta as seguintes opções de pagamento: 2.2.1. Opção “Notificação/Refis/Denúncia Espontânea” - ao clicar nesse item, serão disponibilizados os seguintes campos para preenchimento: 2.2.1.1. Inscrição Estadual - nesse campo, deve-se informar o número de inscrição do devedor; 2.2.1.2. Notificação/Processo deverá ser informado o número do processo ou da notificação de origem do débito; 2.2.1.3. Parcela - deve-se indicar o número da parcela que está sendo quitada; 2.2.1.4. Data do Pagamento - a data de pagamento deve ser informada em formato DDMMAAAA; 2.2.1.5. Botão “Processar” - depois de preenchidos todos os campos, ao clicar em “Aceitar”, será apresentada um caixa de texto onde se apresentam o detalhamento da dívida e demais informações e, logo abaixo, o demonstrativo dos valores da parcela a ser recolhida. Escolhida a opção de pagamento, ao clicar em “Confirmar”, será mostrado o resultado na tela “Confirmação de Emissão de Documento de Arrecadação Estadual”; 2.2.1.6. Tela “Confirmação de Emissão de Documento de Arrecadação Estadual” - essa tela apresenta o extrato das informações inseridas; 2.2.2. Dívida Ativa - ao clicar nesse item, 2.2.2.1. Certidão de Dívida Ativa - nesse serão disponibilizados os seguintes campos campo, deve-se informar o número da Certipara preenchimento: dão de Dívida Ativa que está sendo quitada; 2.2.2.2. Tipo de Pagamento - nesse item, deve ser selecionada uma das formas de pagamento; 2.2.2.3. Parcela - quando houver seleção do tipo de pagamento “Pagamento de uma Parcela da Dívida Parcelada”, será disponibilizado esse campo para que se informe o número da parcela a ser quitada; 8 SC Manual de Procedimentos - Jan/2011 - Fascículo 01 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros Telas Descrição 2.2. Tela “Emissão de Dare Especial” - essa tela 2.2.2. Dívida Ativa - ao clicar nesse item, será utilizada por contribuintes devedores para serão disponibilizados os seguintes campos gerar o documento de pagamento de notifica- para preenchimento: ção fiscal, Refis, denúncia espontânea, dívida ativa e parcelamentos diversos. Ela apresenta as seguintes opções de pagamento: 2.2.2.4. Botão “Processar” - depois de preenchidos todos os campos, ao clicar em “Aceitar”, será apresentada uma caixa de texto onde se apresentam o detalhamento da dívida e demais informações e, logo abaixo, o demonstrativo dos valores da parcela a ser recolhida. Escolhida a opção de pagamento, ao clicar em “Confirmar”, será mostrado o resultado na tela “Confirmação de Emissão de Documento de Arrecadação Estadual”; 2.2.2.5. Tela “Confirmação de Emissão de Documento de Arrecadação Estadual” - essa tela apresenta o extrato das informações inseridas; 2.3.1. Posto Fiscal - informa o posto fiscal onde será emitido o Dare; 2.3. Tela “Emissão de Dare no Posto Fiscal” - destina-se à emissão de Dare para cobrança 2.3.2. Usuário Responsável - o sistema identificará o servidor emitente do documento por de ICMS pelos servidores dos postos fiscais. meio da sua matrícula. O número da matrícula é aposto pelo sistema a partir do perfil de Informa o posto fiscal, o servidor emitente do acesso do usuário; documento, o código de receita, a identifica2.3.3. Data de Crédito - informa a data em que deve ser recolhida a obrigação. Automatição do devedor e o valor a pagar. camente, o sistema assume a data do acesso; 2.3.4. Tipo de Receita - ao escolher uma das opções apresentadas, o sistema disponibilizará os diversos códigos de receita (veja item 2.3.5); 2.3.5. Receita - deve-se escolher uma das opções de receita, conforme o código de receita da obrigação que se deseja quitar. Selecionada a receita, serão disponibilizados os demais campos para preenchimento; 2.3.6. Documento de Identificação - relaciona os diversos tipos de identificação possíveis para o sujeito passivo de acordo com cada código de receita selecionado (item 2.3.5); 2.3.7. Identificação - deve ser informado o número conforme o tipo de identificação escolhida. O sistema testará a validade do número informado quando houver seleção de inscrição estadual, CNPJ ou CPF. Se for constatada alguma inconsistência, o sistema apresentará mensagem. Quando for informado o número de inscrição no CCICMS, será disponibilizado o botão “Buscar”; 2.3.8. Botão “Buscar” - depois de informados os números de inscrição no CCICMS, ao clicar em “Buscar”, o sistema indicará se os dados referidos no item 2.3.7, anterior, são válidos; 2.3.9. Campo “Nome ou Razão Social” - deve-se informar o nome ou a razão social do contribuinte ou devedor: 2.3.10. Campo ”Telefone” - deverá ser informado o telefone no formato DDD e número, sempre que o sistema solicitar; 2.3.11. Campo “Identificação de Documento” - conforme o tipo de obrigação a ser quitada, o sistema solicitará o preenchimento do campo com a indicação, conforme o caso, do número da nota fiscal, da notificação fiscal etc.; 2.3.12. Campo “Data de Vencimento” - deve-se informar a data de vencimento da obrigação em formato DDMMAAAA; 2.3.13. Campo “Valor” - será informado o valor do ICMS devido; 2.3.14. Botão “Aceitar” - depois de informados todos os campos relativos ao documento desejado, ao clicar em “Aceitar”, será mostrado o resultado na tela “Confirmação de Emissão de Documento de Arrecadação Estadual” (item 2.3.16); 2.3.15. Botão “Voltar” - ao utilizar esse botão, volta-se para a tela principal do aplicativo; 2.3.16. Tela “Confirmação de Emissão de Documento de Arrecadação Estadual” - essa tela apresenta o extrato das informações inseridas; 2.4. Tela “Consulta de Dare Emitidos no Posto 2.4.1. Posto fiscal; Fiscal” - permite acessar os Dare emitidos na 2.4.2. Usuário responsável; forma do item 2.3, gravados no respectivo 2.4.3. Código de receita; perfil do usuário. A consulta será feita a partir do fornecimento de um dos seguintes critérios 2.4.4. Número do Dare (item 2.3.16.1, “b”); 2.4.5. Número de identificação; de busca: 2.4.6. Data de arrecadação inicial e data de arrecadação final; 2.4.7. Situação do pagamento: aberto, baixado ou todos; 2.4.8. Botão “Pesquisar” - escolhido(s) o(s) critério(s) de busca, deve-se clicar em “Pesquisar”. Se nenhum critério tiver sido informado, serão mostrados todos os Dare já gerados. O sistema mostrará os Dare que atendam ao critério de pesquisa, indicando: número do documento, data de emissão, usuário, situação do pagamento, descrição da receita, nome ou razão social e valor; 2.4.9. Botão “Imprimir” - ao clicar nesse botão, será disponibilizado relatório dos Dare emitidos em determinado período, que poderá ser impresso; 2.4.10. Botão “Limpar” - esse botão é utilizado para desconsiderar as informações e reiniciar o procedimento; Boletim IOB - Manual de Procedimentos - Jan/2011 - Fascículo 01 SC 9 Manual de Procedimentos ICMS - IPI e Outros Telas Descrição 2.5. Tela “Para Gerar Dare de Registro de Pagamentos na Tesouraria” - essa tela destina-se a gerar Dare para fins de registro de pagamentos na Tesouraria. Indica a data do crédito, o código de receita, a identificação da origem do crédito e o valor a pagar. 2.5.1. Data de Crédito - nesse campo, deve-se indicar a data em que foi feito o pagamento que gerou o crédito; 2.5.2. Tipo de Receita - ao escolher uma das opções de imposto, taxa ou outras receitas disponibilizadas, o sistema disponibilizará os diversos códigos de receita (item 2.5.3); 2.5.3. Receita - deve-se escolher uma das opções de receita, conforme o código de receita da obrigação que se deseja quitar. Ao selecionar a receita, serão disponibilizados os campos para preenchimento, conforme os itens 2.1.2.1 a 2.1.2.12; 2.5.4. Botão “Aceitar” - depois de preenchidos todos os campos relativos ao documento desejado, ao clicar em “Aceitar”, será mostrado o resultado na tela Confirmar Dados de Entrada para o Pagamento (item 2.5.6); 2.5.5. Botão “Voltar” - deve-se clicar nesse botão para voltar à tela principal do aplicativo; 2.5.6. Tela “Confirmar Dados de Entrada para o Pagamento” - apresenta o extrato das informações inseridas. (Portaria SEF no 163/2004) IOB Setorial FEDERAL Setor empresarial - Simples Nacional - Adoção de sublimites para o exercício de 2011 Para efeito de recolhimento do ICMS na forma do Simples Nacional em seus respectivos territórios, os Estados e o Distrito Federal poderão optar pela aplicação dos valores de receita bruta anual, de acordo com a sua participação no Produto Interno Bruto (PIB) brasileiro, sem prejuízo da possibilidade de adoção de todas as faixas de receita indicadas. A opção produzirá efeitos a partir do ano-calendário subsequente. A opção efetuada pelos Estados e pelo Distrito Federal importará adoção do mesmo sublimite de receita bruta anual, para efeito de recolhimento do ISS dos municípios neles localizados, assim como do ISS devido no Distrito Federal. 10 SC Os Estados e o Distrito Federal que adotarem sublimites de receita bruta deverão se manifestar mediante decreto do Poder Executivo, até o último dia útil do mês de outubro, e notificar a opção ao Conselho Gestor do Simples Nacional (CGSN), até o último dia útil do mês de novembro. O CGSN divulgará, por meio de resolução, a opção efetuada por eles, durante o mês de dezembro. Sublimite de até R$ 1.200.000,00 Os Estados que tiverem até 1% de participação no PIB poderão optar pela aplicação, em seus respectivos territórios, das faixas de receita bruta anual de até R$ 1.200.000,00. A seguir, são relacionados os Estados que optaram por esse sublimite para o exercício de 2011, com as suas respectivas legislações sobre o assunto. Manual de Procedimentos - Jan/2011 - Fascículo 01 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros ESTADO FUNDAMENTO LEGAL ESTADO FUNDAMENTO LEGAL Ceará Decreto no 30.345/2010 - DOE CE de 27.10.2010 Acre Decreto no 5.755/2010 - DOE AC de 21.10.2010 Amapá Decreto no 4.198/2010 - DOE AP de 13.10.2010 Alagoas Decreto no 8.633/2010 - DOE AL de 29.10.2010 Piauí Decreto no 14.322/2010 - DOE PI de 20.10.2010 Rondônia Decreto no 15.470/2010 - DOE RO de 28.10.2010 Roraima Decreto no 11.910-E/2010 - DOE RR de 13.10.2010 Sergipe Decreto no 27.441/2010 - DOE SE de 27.10.2010 Participação no PIB acima de 5% Tocantins Decreto no 4.183/2010 - DOE TO de 27.10.2010 Os Estados que tiverem participação no PIB acima de 5% ficam obrigados à adoção de todas as faixas de receita bruta anual. Sublimite de até R$ 1.800.000,00 Os Estados que tiverem acima de 1% e menos de 5% de participação no PIB poderão optar pela aplicação, em seus respectivos territórios, das faixas de receita bruta anual de até R$ 1.800.000,00. A seguir, são relacionados os Estados que optaram por esse sublimite para o exercício de 2011, com as suas respectivas legislações sobre o assunto. IOB Perguntas e Respostas IPI/Recolhimento - Darf - Agência bancária 1) O estabelecimento industrial que possui diversas filiais contribuintes pode recolher o imposto em uma única agência bancária, localizada no município da matriz? Sim. Em consonância com o princípio da autonomia dos estabelecimentos, cada estabelecimento industrial ou equiparado deve apurar o imposto e efetuar o seu recolhimento através de Documento de Arrecadação de Receitas Federais (Darf) emitido para esse fim. Não é permitido o recolhimento centralizado pela matriz, entretanto nada obsta que o recolhimento dos valores referentes aos Darf de cada filial seja realizado em uma única agência bancária, mesmo que as filiais estejam localizadas em municípios diversos. (Lei no 9.779/1999, art. 15, II; RIPI/2010, art. 24, parágrafo único, art. 384 e art. 609, IV) IPI/Bebidas - Capítulos 22 e 24 da TIPI Regime de tributação 2) Qual regime de tributação deverá observar o estabelecimento que importa bebidas relacionadas na seção de produtos dos Capítulos 22 e 24 da TIPI? Boletim IOB - Manual de Procedimentos - Jan/2011 - Fascículo 01 Mato Grosso Decreto no 2.942/2010 - DOE MT de 26.10.2010 Mato Grosso do Sul Decreto no 13.058/2010 - DOE MS de 28.10.2010 Pará Decreto no 2.566/2010 - DOE PA de 20.10.2010 Paraíba Decreto no 31.379/2010 - DOE PB de 25.06.2010 Nos demais Estados não relacionados nos quadros anteriormente reproduzidos e no Distrito Federal, serão adotadas, no exercício de 2011, todas as faixas de receita bruta anual, até R$ 2.400.000,00. (Lei Complementar no 123/2006, art. 19, I a III, §§ 2o e 3o; Resolução CGSN no 4/2007, art. 13, § 3o, art. 14 e art. 16; Resolução CGSN no 79/2010) Os produtos referentes aos citados capítulos submetem-se ao regime de tributação por unidade ou por determinada quantidade com pagamento em uma única vez, quando saídos do estabelecimento industrial ou equiparado a industrial, desde que nacionais, e por ocasião do desembaraço aduaneiro, desde que estrangeiros. Ressalvada a hipótese de industrialização por encomenda dos referidos produtos, o IPI será devido na saída do industrializador, bem como do encomendante, se industrial ou equiparado, ainda que para estabelecimento filial. (RIPI/2010, arts. 200 e 204) IPI/e-CAC - Código de acesso - Contribuintes não obrigados à apresentação de declarações com utilização de certificado digital - Procedimento 3) O contribuinte poderá gerar código de acesso mesmo quando não estiver obrigado a apresentar declarações ou demonstrativos com utilização do certificado digital? SC 11 Manual de Procedimentos ICMS - IPI e Outros O código de acesso poderá ser gerado por contribuintes que não estiverem obrigados a apresentar declarações ou demonstrativos com utilização de certificado digital, mediante a informação dos seguintes dados: I - pessoa física: a) número de inscrição no Cadastro de Pessoas Físicas (CPF); b) data de nascimento; c) números dos recibos de entrega das declarações do Imposto sobre a Renda da Pessoa Física (IRPF) dos dois últimos exercícios ou número do seu título de eleitor, caso não conste apresentação de nenhuma dessas declarações; II - pessoa jurídica: a) número de inscrição no Cadastro Nacional da Pessoa Jurídica (CNPJ); e b) dados ou documentos do representante da empresa, responsável perante o CNPJ: b.1) número do CPF; b.2) data de nascimento; b.3) números dos recibos de entrega das declarações do IRPF dos dois últimos exercícios ou número do seu título de eleitor, caso não conste apresentação dessas declarações. (Instrução Normativa RFB no 1.077/2010, art. 1o, § 3o) IPI/ Bebidas - Suspensão - Regime geral de tributação parados a industrial de que tratam os incisos XIV e XV do art. 9o do RIPI/2010. Vale lembrar que a suspensão não se aplica às saídas de industrial, encomendante ou importador, nos casos do § 2o do art. 25 do RIPI/2010. (RIPI/2010, art. 45) IPI/Substituição tributária - Regime especial Requerimento 5) Como deve ser apresentado o requerimento pelo contribuinte substituto para a concessão de regime especial concernente à substituição tributária? O requerimento para a obtenção de regime especial concernente à substituição tributária deverá conter: a) a descrição das operações envolvendo os contribuintes substituto e substituído, com a discriminação dos produtos e das respectivas alíquotas do IPI, e das operações contempladas com benefícios fiscais e regimes aduaneiros especiais; b) os modelos do documentário fiscal a ser utilizado nas operações, se diverso do previsto na legislação; e c) o termo de compromisso de substituição tributária, firmado entre os contribuintes substituto e substituído. (Instrução Normativa RFB no 1.081/2010, art. 4o, I, II e III) 4) Poderão sair com suspensão de IPI os produtos sujeitos ao regime geral de tributação? SC/ICMS - Alíquota interestadual - Operações destinadas a contribuintes do imposto Sim. Existem alguns casos em que as bebidas sairão do estabelecimento industrial, comercial e até do importador com a suspensão do IPI, como os seguintes: 6) Qual é a alíquota interestadual aplicável a operações ou prestações interestaduais destinadas a contribuintes do imposto? a) nas saídas do estabelecimento industrial, quando destinadas aos estabelecimentos comerciais equiparados a industrial de que tratam os incisos XI, XII e XIII do art. 9o do RIPI/2010; b) nas saídas do estabelecimento comercial equiparado a industrial, na forma do inciso XIII do art. 9o do RIPI/2010, quando destinadas a estabelecimentos equiparados a industrial de que tratam os incisos XI e XII do mesmo artigo; c) nas saídas do estabelecimento importador, quando destinadas a estabelecimentos equi12 SC A alíquota interestadual aplicável é de: a) 12%, quando o destinatário ou usuário estiver localizado nos Estados do Rio Grande do Sul, Paraná, São Paulo, Rio de Janeiro ou Minas Gerais; b) 7%, quando o destinatário ou usuário estiver localizado nas demais Unidades da Federação; c) 4%, nas prestações de serviços de transporte aéreo de passageiros, carga e mala postal. Manual de Procedimentos - Jan/2011 - Fascículo 01 - Boletim IOB Manual de Procedimentos ICMS - IPI e Outros Para efeitos de aplicação de alíquota interestadual, as saídas interestaduais destinadas a empresas de construção civil equiparam-se às saídas que destinem mercadorias a contribuintes do ICMS. (RICMS-SC/2001, art. 27) SC/ICMS - Isenção - Importação de frutas frescas 7) Há isenção do ICMS na importação de frutas frescas? Sim. É concedida isenção do ICMS à importação de frutas frescas provenientes dos países-membros da Associação Latino-Americana de Integração (Aladi), exceto às importações de amêndoa, avelã, castanha, maçã, noz e pera. (RICMS-SC/2001, Anexo 2, art. 3o, I) SC/ICMS - Mercadoria apreendida - Leilão - Prazo para reclamação 8) Qual é o prazo para reclamação de mercadoria apreendida e recolhida a depósito público, para que esta não vá a leilão? O prazo é de 30 dias contados do depósito da mercadoria apreendida. Se, dentro desse prazo, não houver Boletim IOB - Manual de Procedimentos - Jan/2011 - Fascículo 01 reclamação, será iniciado o processo de leilão público, conforme previsto na Lei no 3.938/1966, arts. 125 a 130. Tratando-se de bens rapidamente deterioráveis, o prazo poderá ser reduzido para 24 horas ou menos. Findo esse prazo, os bens serão doados a instituições beneficentes, fazendo-se constar tal circunstância no Termo de Ocorrência e Depósito. Ressalte-se que enquanto o objeto não for entregue ao arrematante, o real proprietário ainda poderá reclamá-lo. (RICMS-SC/2001, art. 78) SC/ICMS - Alíquota interna - Operações com crustáceos 9) Qual alíquota interna deve ser utilizada nas operações com crustáceos, mesmo sem casca, vivos, frescos, congelados ou resfriados, no Estado de Santa Catarina? No Estado de Santa Catarina, a alíquota interna a ser utilizada nas operações com crustáceos, mesmo sem casca, vivos, frescos, congelados ou resfriados, é de 12%. (RICMS-SC/2001, art. 26, III, “e” e Anexo 1, Seção III, item 2.2) ◙ SC 13 Informativo Eletrônico IOB ICMS - IPI e Outros IOB Atualiza Federal ADMINISTRAÇÃO TRIBUTÁRIA c.1) Unidade da Federação (UF) na qual deseja agendar um atendimento; Atendimento de serviços - Agendamento - Internet e Receita Fone (146) c.2) unidade de atendimento da RFB na qual deseja fazer agendamento; As pessoas físicas e jurídicas poderão agendar, mediante acesso ao site da Secretaria da Receita Federal do Brasil (RFB) na Internet (www.receita.fazenda. gov.br), ou utilizando o Receita Fone (146), atendimento de serviços nas unidades do referido órgão, observando-se o seguinte: a) as unidades da RFB deverão disponibilizar vagas para atendimento via agendamento: a.1) no caso de pessoa física, para todos os serviços; e a.2) no caso de pessoa jurídica, no mínimo para os serviços não disponíveis no site da RFB; b) o acesso ao agendamento pelo site da RFB será feito por meio do portal do Centro Virtual de Atendimento ao Contribuinte (e-CAC): c.3) serviço para o qual deseja agendar um atendimento; c.4) telefone de contato; e d) a data escolhida para o atendimento deve ser, no mínimo, a data da solicitação acrescida de mais um dia útil. A Coordenação-Geral de Atendimento e Educação Fiscal (Coaef) poderá expedir norma de execução interna regulamentando os procedimentos supramencionados. (Portaria RFB no 2.445/2010 - DOU 1 de 24.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. b.1) com uso de certificado digital; ou b.2) sem uso de certificado digital, com o preenchimento dos seguintes campos: b.2.1) número do Cadastro de Pessoas Físicas (CPF) do contribuinte ou do seu representante; e ICMS ECF - Análise e apuração de irregularidade - Alteração na legislação b.2.2) número do CPF ou do Cadastro Nacional de Pessoa Jurídica (CNPJ) do contribuinte para quem será prestado o serviço, observando-se que, no caso de informação do número do CPF, será solicitada a data de nascimento da pessoa física inscrita e, no caso de informação do número do CNPJ, o número do CPF do responsável pela pessoa jurídica que consta no CNPJ; Foi alterado o Ato Cotepe/ICMS no 6/2008, que dispõe sobre a análise de equipamento Emissor de Cupom Fiscal (ECF) e sobre a apuração de irregularidade em seu funcionamento. A essa norma foi acrescido do Anexo X, que dispõe sobre os dados técnicos para a geração do arquivo-texto de que trata a alínea “d”, inciso I, da cláusula nona do Convênio ICMS no 15/2008. c) para ambos os casos mencionados em “b.1” e “b.2”, as seguintes informações adicionais serão solicitadas ao contribuinte: Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Informativo - Jan/2011 - No 01 (Ato Cotepe/ICMS no 48/2010 - DOU 1 de 20.12.2010) SC 1 Informativo Eletrônico IOB ICMS - IPI e Outros ECF - Especificação Técnica de Requisitos do Emissor de Cupom Fiscal - Aprovação da versão 01.01 e alteração do Anexo I do Ato Cotepe/ICMS no 16/2009 Foi alterado o Anexo I do Ato Cotepe/ICMS no 16/2009 e aprovada a versão 01.01 da Especificação Técnica de Requisitos do Emissor de Cupom Fiscal (ERT-ECF), cujas disposições produzirão efeitos a partir de 1o.02.2011. O Emissor de Cupom Fiscal (ECF) é o equipamento de automação comercial e fiscal com capacidade para emitir, armazenar e disponibilizar documentos fiscais e não fiscais e para realizar controles de natureza fiscal referentes a operações de circulação de mercadorias ou a prestações de serviços, implementado na forma de impressora com finalidade específica (ECF-IF) e dotado de Módulo Fiscal Blindado (MFB) que recebe comandos de Programa Aplicativo Fiscal - Emissor de Cupom Fiscal (PAF-ECF) externo. O anexo ao Ato Cotepe/ICMS no 16/2009 especifica os requisitos a serem atendidos pelos usuários dos equipamentos ECF a que se refere o art. 61 da Lei federal no 9.532/1997, para estabelecer uma base comum de entendimento entre os diversos agentes envolvidos com as atividades relacionadas ao equipamento. Esses requisitos são de implementação obrigatória, salvo aqueles considerados opcionais, condição esta explicitada no próprio texto do referido anexo. (Ato Cotepe/ICMS no 40/2010 - DOU 1 de 10.12.2010 - Republicado no DOU 1 de 20.12.2010) chimento dos relatórios com as informações exigidas, com efeitos a partir de 1o.02.2011. Os relatórios conterão as informações sobre a movimentação com GLP e GLGN por distribuidora; as operações interestaduais com GLGN realizadas por distribuidora; o resumo das operações interestaduais com GLGN realizadas por distribuidora e a demonstração do recolhimento do ICMS, por Unidade da Federação de destino, relativamente às operações com GLGN, a ser apresentada pela refinaria de petróleo ou suas bases. (Ato Cotepe/ICMS no 45/2010 - DOU 1 de 15.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. PMPF de gasolina C, diesel, GLP, QAV, AEHC e gás natural - Aplicação a partir de 1o.01.2011 Foi divulgado o preço médio ponderado a consumidor final (PMPF) de gasolina C, diesel, gás liquefeito de petróleo (GLP), querosene de aviação (QAV), álcool etílico hidratado combustível (AEHC) e gás natural para as Unidades da Federação indicadas na tabela constante do Ato Cotepe/PMPF no 24/2010, com aplicação a partir de 1o.01.2011. (Ato Cotepe/PMPF no 24/2010 - DOU 1 de 23.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Gás Liquefeito Derivado de Gás Natural - Operações interestaduais - Manual de instruções - Aprovação Foi aprovado o manual de instruções de que trata o parágrafo único da cláusula quinta do Protocolo ICMS no 197/2010, que estabelece procedimentos nas operações interestaduais com Gás Liquefeito Derivado de Gás Natural (GLGN), para fins de preen2 SC Setor aeronáutico - Empresas beneficiárias de redução da base de cálculo - Alteração Foi alterado o Ato Cotepe/ICMS no 7/2010, que divulga as empresas nacionais, beneficiárias de redução de base de cálculo do ICMS, que produzem, comercializam e importam materiais aeronáuticos. (Ato Cotepe/ICMS no 47/2010 - DOU 1 de 20.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Informativo - Jan/2011 - No 01 Informativo Eletrônico IOB ICMS - IPI e Outros Simples Nacional - Sublimites de receita bruta para 2011 - Divulgação Foi divulgada a adoção, por algumas Unidades da Federação, de sublimites para o ano-calendário de 2011, para efeito de recolhimento do ICMS, válidos também para recolhimento do ISS nos municípios nelas localizados, no âmbito do Simples Nacional. Os Estados a seguir relacionados optaram pela adoção das faixas de receita bruta anual de: a) até R$ 1.200.000,00: Acre, Alagoas, Amapá, Piauí, Rondônia, Roraima, Sergipe e Tocantins; e b) até R$ 1.800.000,00: Ceará, Mato Grosso, Mato Grosso do Sul, Pará e Paraíba. Nos demais Estados e no Distrito Federal, serão utilizadas todas as faixas de receita bruta anual até R$ 2.400.000,00. (Resolução CGSN no 79/2010 - DOU 1 de 17.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. da Escrituração Fiscal Digital (EFD) dispondo, entre outros aspectos, sobre as orientações do Guia Prático da EFD, publicado no Portal Nacional do Sistema Público de Escrituração Digital (Sped), que terá como chave de codificação digital a sequência “ab43a6bb0 6eba8d6fee39ad3065f8c38”, obtida com a aplicação do algoritmo MD5 - “Message Digest 5”. Destacam-se também, dentre outras alterações, as das tabelas constantes do item “4.1.1 - Tabela Documentos Fiscais do ICMS”, com a inclusão do documento Cupom Fiscal Eletrônico (CF-e) e do item “2.6.1.2 - Bloco C”, com a inserção dos registros C116, C800, C850, C860 e C890. Observe-se, ainda, que o Anexo Único do Ato Cotepe/ICMS no 9/2008 foi acrescido dos seguintes registros, com efeitos a partir de 1o.04.2011: a) b) c) d) registro C116 - CF-e referenciado; registro C800 - CF-e; registro C850 - registro analítico do CF-e; registro C860 - identificação do equipamento SAT - CF-e; e e) registro C890 - resumo diário de CF-e por equipamento SAT - CF-e. (Ato Cotepe/ICMS no 46/2010 - DOU 1 de 15.12.2010) Substituição tributária - Combustíveis e lubrificantes - MVA - Alteração Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Foi alterada a Tabela I anexa ao Ato Cotepe/ICMS no 21/2008, o qual divulga as margens de valor agregado (MVA) a que se refere a cláusula oitava do Convênio ICMS no 110/2007, que dispõe sobre o regime de substituição tributária nas operações com combustíveis e lubrificantes, derivados ou não de petróleo, e com outros produtos. (Ato Cotepe/MVA no 11/2010 - DOU 1 de 23.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. ICMS/IPI Sped - Escrituração Fiscal Digital Geração de arquivos - Especificações técnicas - Alterações Foi alterado o Ato Cotepe/ICMS no 9/2008, que dispõe sobre as especificações técnicas dos arquivos Informativo - Jan/2011 - No 01 IPI Alíquotas - Redução - Veículos de transporte, bens de capital e materiais de construção - Prorrogação Foi prorrogada para 31.12.2011 a redução de alíquotas do IPI incidentes sobre os veículos de transporte, os bens de capital e os materiais de construção constantes dos Anexos I, V, VIII e IX do Decreto no 6.890/2009 e alterada a Tabela de Incidência IPI (TIPI) para efeito de redução, de 10% para 5%, da alíquota incidente sobre painéis montados para revestimento de pavimentos (pisos) classificados no código 4418.7 da mencionada tabela. (Decreto no 7.394/2010 - DOU 1 de 16.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. SC 3 Informativo Eletrônico IOB ICMS - IPI e Outros Crédito presumido - Indústria automotiva - Apresentação e aprovação de projetos - Requisitos Coordenação-Geral de Tecnologia da Informação (Cotec) para a implementação do sistema, fica concedido o prazo de 180 dias para a instalação do ECF pelas referidas operadoras. Foram estabelecidos os requisitos para a apresentação e a aprovação dos projetos da indústria automotiva para efeito de crédito presumido do IPI. Os projetos deverão ser apresentados mediante correspondência, contendo a documentação adiante referida, direcionada à Secretaria do Desenvolvimento da Produção (SDP) do Ministério do Desenvolvimento, Indústria e Comércio Exterior, localizada no Bloco J da Esplanada dos Ministérios, em Brasília. (Instrução Normativa RFB no 1.099/2010 - DOU 1 de 17.12.2010) Os projetos devem ser apresentados até 29.12.2010, pelas empresas devidamente habilitadas, acompanhados de: a) comprovação de regularidade de situação fiscal dos tributos e contribuições federais; b) cópia autenticada do cartão de inscrição no Cadastro Nacional da Pessoa Jurídica (CNPJ); c) informações requeridas no anexo à Portaria MF/MDIC/MCT no 574/2010; e d) declaração assinada pelo dirigente da empresa interessada de que o projeto do novo investimento em questão não implica transferência de empreendimento já instalado em outras regiões do País para as regiões incentivadas. (Portaria MF/MDIC/MCT no 574/2010 - DOU 1 de 20.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. PEDÁGIO ECF - Concessionárias operadoras de rodovias - Instalação - Obrigatoriedade Foi estabelecida a obrigatoriedade de instalação de equipamento Emissor de Cupom Fiscal (ECF) pelas pessoas jurídicas que aufiram receitas decorrentes de prestação de serviços públicos de concessionárias operadoras de rodovias. A partir da publicação dos atos expedidos pela Coordenação-Geral de Fiscalização (Cofis) e pela 4 SC Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. TRIBUTOS FEDERAIS Copa das Confederações Fifa 2013 e Copa do Mundo Fifa 2014 - Recopa Setor tecnológico - Estabelecimento de medidas tributárias Foram estabelecidas medidas tributárias concernentes à realização, no Brasil, da Copa das Confederações Fifa 2013 e da Copa do Mundo Fifa 2014 e à desoneração tributária de subvenções governamentais destinadas ao fomento das atividades de pesquisa tecnológica e desenvolvimento de inovação tecnológica nas empresas, dentre as quais destacamos a isenção do Imposto sobre Operações Financeiras (IOF), do Imposto sobre Produtos Industrializados (IPI) e do Imposto de Importação (II). Foi também instituído o Regime Especial de Tributação para Construção, Ampliação, Reforma ou Modernização de Estádios de Futebol (Recopa), o qual se destina a construção, ampliação, reforma ou modernização de estádios de futebol com utilização prevista nas partidas oficiais da Copa das Confederações Fifa 2013 e da Copa do Mundo Fifa 2014. No que se refere às operações de drawback, o art. 31 da Lei no 12.350/2010 dispõe que a aquisição, no mercado interno ou de importação, de forma combinada ou não, de mercadoria equivalente à empregada ou consumida na industrialização de produto exportado poderá ser realizada com isenção do II e com redução a zero do IPI, da Contribuição para o PIS/Pasep e da Cofins, da Contribuição para o PIS/ Pasep-Importação e da Cofins-Importação. (Lei no 12.350/2010 - DOU 1 de 21.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Informativo - Jan/2011 - No 01 Informativo Eletrônico IOB ICMS - IPI e Outros DCTF - Nova disciplina - Aprovação da versão 1.8 Pagamento por meio de débito em conta-corrente bancária - Disciplina Foram aprovadas novas disposições sobre a DCTF e a versão da DCTF Mensal 1.8, a serem observadas em relação aos fatos geradores que ocorrerem a partir de 1o.01.2011, ficando revogadas as Instruções Normativas RFB nos 974/2009, 996/2010 e 1.034/2010, bem como o art. 2o da Instrução Normativa RFB no 1.036/2010 e a Instrução Normativa RFB no 1.038/2010. A Secretaria da Receita Federal do Brasil (RFB) passou a autorizar o pagamento de tributos federais mediante débito em conta-corrente bancária, a ser realizado no banco, agência e conta-corrente informados pelo contribuinte em sistema próprio da RFB posto à sua disposição. (Instrução Normativa RFB no 1.110/2010 - DOU 1 de 27.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. a) o banco indicado pelo contribuinte para efetuar o débito em sua conta-corrente deverá registrar as informações referentes ao pagamento do tributo no extrato bancário do correntista, ficando responsável pela realização do débito na data indicada pela RFB; b) caso o pagamento seja passível de incidência de encargos, a RFB enviará ao banco o valor total a ser debitado, incluídas as parcelas de multa e juros; Drawback Integrado Isenção Disciplina Foi disciplinado o regime especial de Drawback Integrado Isenção, o qual estabelece que a aquisição, no mercado interno ou de importação, de forma combinada ou não, de mercadoria equivalente à empregada ou consumida na industrialização de produto exportado, poderá ser realizada com isenção do Imposto de Importação (II) e com redução a zero das alíquotas do IPI, PIS/Pasep, Cofins, PIS/Pasep-Importação e Cofins-Importação. Esse tratamento fiscal aplica-se também à aquisição no mercado interno ou à importação de mercadoria equivalente à empregada: a) em reparo, criação, cultivo ou atividade extrativista de produto já exportado; e b) na industrialização de produto intermediário fornecido diretamente a empresa industrial exportadora e empregado ou consumido na industrialização de produto final já exportado. (Portaria RFB/Secex no 3/2010 - DOU 1 de 21.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Informativo - Jan/2011 - No 01 Para esse efeito, deverá ser observado o seguinte: c) é vedada à RFB a utilização da modalidade de pagamento via débito em conta-corrente para tributos que não tenham sido expressamente indicados pelo contribuinte; d) para ser autorizado a operar com a modalidade de arrecadação, o banco deverá apresentar carta de adesão à unidade da RFB que jurisdiciona sua matriz, podendo ser submetido a testes específicos de habilitação tecnológica a serem realizados pela unidade local de jurisdição da matriz do agente arrecadador; e) a autorização para o agente arrecadador operar com a modalidade de débito em conta-corrente será dada pela Coordenação-Geral de Arrecadação e Cobrança (Codac), mediante ato declaratório executivo (ADE); f) o banco autorizado a operar nessa modalidade de pagamento deverá recolher o produto da arrecadação diária à Conta Única do Tesouro Nacional, na forma e nos prazos das normas em vigor, separadamente do produto arrecadado, por meio das demais modalidades de arrecadação; g) nessa modalidade de arrecadação, fica dispensada a remessa informatizada dos dados de recolhimento à RFB, de que trata o inciso II do art. 4o da Portaria MF no 479/2000, bastanSC 5 Informativo Eletrônico IOB ICMS - IPI e Outros do o envio de arquivo-retorno contendo informações sobre a realização dos débitos; da Receita Federal do Brasil (RFB) na Internet, no endereço http://www.receita.fazenda.gov. br. h) a Codac e a Coordenação-Geral de Tecnologia da Informação (Cotec) editarão as normas necessárias à implantação dessa nova modalidade de pagamento. (Instrução Normativa RFB no 1.108/2010 - DOU 1 de 27.12.2010) (Portaria RFB no 2.444/2010 - DOU 1 de 24.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Regime aduaneiro especial de admissão temporária - Alteração na legislação Parcelamentos especiais - Débitos fiscais - Inclusão - Alteração na legislação Foi revogado o art. 4o da Instrução Normativa RFB n 1.049/2010, que dispõe sobre os débitos a serem incluídos nos parcelamentos especiais de que trata a Portaria Conjunta PGFN/RFB no 6/2009, o qual dispunha sobre a prestação de informações, pelo sujeito passivo, relativas às modalidades de parcelamento nas quais ele pretendesse incluir os respectivos débitos, independentemente de estar ou não obrigado à entrega de declaração específica. o (Instrução Normativa RFB no 1.109/2010 - DOU 1 de 27.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. PER/DCOMP - Nova disciplina - Versão 4.4 - Aprovação Foi aprovado o programa Pedido de Restituição, Ressarcimento ou Reembolso e Declaração de Compensação (PER/DCOMP 4.4) e revogada a Instrução Normativa RFB no 1.002/2010, que havia aprovado a PER/DCOMP 4.3, com efeitos a partir de 03.01.2011. O programa PER/DCOMP 4.4, de livre reprodução, e o arquivo para atualização de suas tabelas estarão disponíveis para download no site da Secretaria 6 SC Foi alterada a Instrução Normativa SRF no 285/2003, que dispõe sobre a aplicação do regime aduaneiro especial de admissão temporária, mediante o qual é permitida a importação de bens que devam permanecer no País durante prazo fixado, com suspensão total do pagamento de tributos, ou com suspensão parcial, no caso de utilização econômica, na forma e nas condições previstas na mencionada Instrução Normativa. Consideram-se automaticamente submetidos a esse regime, dentre outras hipóteses: a) as embarcações estrangeiras em viagem de cruzeiro pela costa brasileira, com escala em portos nacionais ou em navegação de cabotagem; b) os dispositivos de segurança próprios para serem montados em unidades de carga estrangeiras, dotados de receptor GPS (Global Positioning System) com antena, sensor de luz e interface de comunicação para acompanhamento remoto, quando destinados ao transporte internacional; e c) as aeronaves civis estrangeiras que não estejam em serviço aéreo internacional regular, nos termos do Decreto no 97.464/1989. Foi acrescentado à Instrução Normativa SRF no 285/2003 o Anexo V, sob a denominação “Termo de Entrada e Admissão Temporária de Aeronave (TEAT)”, que será utilizado para a admissão temporária das aeronaves indicadas na letra “c”. (Instrução Normativa RFB no 1.102/2010 - DOU 1 de 22.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Informativo - Jan/2011 - No 01 Informativo Eletrônico IOB ICMS - IPI e Outros IOB Atualiza Estadual ICMS Importação, ECF e processamento eletrônico de dados - Alteração no Regulamento b) c) Foram introduzidas no RICMS as alterações nos 2.507 a 2.516, que dispõem sobre: a) operações de importação de medicamentos, matéria-prima, produto intermediário, produto de diagnóstico e equipamento médico hospitalar; b) obrigatoriedade de uso do ECF; c) processamento eletrônico de dados. O Emissor de Cupom Fiscal (ECF) é o equipamento de automação comercial, desenvolvido de acordo com o Convênio ICMS no 9/2009, com capacidade para emitir, armazenar e disponibilizar documentos fiscais e não fiscais e realizar controles de natureza fiscal relativos a operações de circulação de mercadorias ou a prestações de serviços, implementado na forma de impressora com finalidade específica (ECF-IF) e dotado de módulo fiscal blindado (MFB) que recebe comandos de Programa Aplicativo Fiscal - Emissor de Cupom Fiscal (PAFECF) externo. (Decreto no 3.706/2010 - DOE SC de 10.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Liberação de mercadorias ou bens importados - Aprovação de aplicativos e de seus respectivos manuais de utilização A Sefaz aprovou os aplicativos, juntamente com seus manuais de utilização, e documentos, listados a seguir, destinados à liberação de mercadorias ou bens importados: a) aplicativo de controle de entrega de mercadorias ou bens importados por intermédio de deInformativo - Jan/2011 - No 01 d) e) positário credenciado estabelecido em recinto alfandegado; Declaração Prévia de ICMS - Importação; aplicativo de consulta da situação da Declaração de Importação (DI) e impressão da Guia para Liberação de Mercadoria Estrangeira sem Comprovação do Recolhimento do ICMS (GLME), gerada eletronicamente; aplicativo de consulta da autenticidade da GLME, gerada eletronicamente; aplicativo de consulta da autenticidade do Protocolo de Liberação de Mercadoria ou Bem Importado (PLMI) e do Comprovante de Verificação Eletrônica do ICMS - Recintos de Outras Unidades da Federação. Este ato também revoga a Portaria SEF no 122/2006, que tratava da aprovação de aplicativos. (Portaria SEF no 136/2010 - DOE SC de 17.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Manual de Orientação do Leiaute da EFD - Alteração na legislação Foi alterado o Anexo Único da Portaria SEF no 166/2008, que traz o Manual de Orientação do Leiaute da Escrituração Fiscal Digital (EFD), acrescendose os seguintes registros: C700, C790, C791, D695, D696, D697. Os novos registros incluídos dispõem sobre: a) C700: consolidação dos documentos Nota Fiscal/Conta energia elétrica (código 06), emitida em via única por empresas enquadradas no Convênio ICMS no 115/2003; b) C790: registro analítico dos documentos (código 06); c) C791: registro de informações de substituição tributária por Unidade da Federação (código 06); d) D695: consolidação da prestação de serviços - Notas de serviço de comunicação (cóSC 7 Informativo Eletrônico IOB ICMS - IPI e Outros digo 21) e de serviço de telecomunicação (código 22); e) D696: registro analítico dos documentos (códigos 21 e 22); f) D697: registro de informações de substituição tributária por Unidade da Federação (códigos 21 e 22). A EFD consiste, de modo geral, na modernização da sistemática atual do cumprimento das obrigações acessórias, transmitidas pelos contribuintes às administrações tributárias e aos órgãos fiscalizadores. Desse modo, utiliza-se a certificação digital para fins de assinatura dos documentos eletrônicos, garantindo-se assim a validade jurídica destes apenas em sua forma digital. (Portaria SEF no 242/2010 - DOE SC de 22.11.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. construção, acabamento, bricolagem ou adorno, desde que o estabelecimento realize preponderantemente operações com destino a contribuintes localizados em outras Unidades da Federação. Nos termos da Lei Complementar no 87/1996, arts. 5 e 6o, o Estado, para consecução de seus fins, pode atribuir de modo expresso a terceiros, vinculados e com interesse no fato gerador do imposto, a responsabilidade pelo cumprimento da obrigação tributária. o Esse mecanismo constitui-se na substituição tributária, excluindo a responsabilidade do contribuinte ou atribuindo a este um caráter supletivo do cumprimento total ou parcial da referida obrigação. (Decreto no 3.705/2010 - DOE SC de 10.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. INTERESSE PÚBLICO Regime especial - Alteração de competência para concessão Foi alterada a Portaria SEF no 81/2009, a qual delega competência ao Diretor de Administração Tributária para a concessão de regimes especiais, em diversos dispositivos do Regulamento do ICMS, que concedem diferimento, crédito presumido, transferência de saldo credor acumulado, entre outros. (Portaria SEF no 266/2010 - DOE SC de 17.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. Substituição tributária nas operações com materiais de construção, acabamento, bricolagem ou adorno Alteração no Regulamento Foi introduzida no RICMS a alteração no 2.506, que inclui, na hipótese de atribuição de condição de substituto tributário através de regime especial, o contribuinte localizado no Estado, em relação às operações com mercadorias da listagem de materiais de 8 SC Ponto facultativo - Festas de final de ano O Governador decretou ponto facultativo nos dias 23, 27, 28, 29 e 30 de dezembro/2010 nos órgãos e entidades da administração direta, autárquica e fundacional do Poder Executivo Estadual, exceto para os serviços e atividades considerados de natureza essencial, especialmente nas áreas da saúde, segurança pública e defesa do cidadão. (Decreto no 3.731/2010 - DOE SC de 14.12.2010) Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. TRIBUTOS ESTADUAIS Recolhimento de tributos Convalidação de pagamentos efetuados entre 10 e 12.11.2010 O Governador do Estado convalidou os pagamentos efetuados entre 10 e 12.11.2010, sem os acrésciInformativo - Jan/2011 - No 01 Informativo Eletrônico IOB ICMS - IPI e Outros mos legais, relativamente aos tributos estaduais vencidos nos dias 9 e 10.11.2010. disponibilizado pelo Sistema de Administração Tributária (SAT), de responsabilidade da Sefaz. (Decreto no 3.720/2010 - DOE SC de 14.12.2010) Com relação às obrigações acessórias, essa convalidação somente se aplica nos casos em que o cumprimento da obrigação depende de aplicativo Para visualizar a íntegra do(s) ato(s) citado(s), acesse o conteúdo da Biblioteca Legislativa IOB, pelo link disponível no Site do Cliente. ◙ Expediente IOB - Informações Objetivas Publicações Jurídicas Ltda. Presidente: Gilberto Fischel Diretor Editorial e de Produtos: Elton José Donato Diretor de Vendas e de Marketing: Claudio Della Nina Diretor Administrativo: Ricardo Mattos Diretora de Relacionamento: Otávia Fischel Gerente Editorial: Maria Liliana C. Vieira Polido Gerente da Consultoria: Eliane Beltramini Coordenadora de Produtos: Erika Schneider Conselho Técnico Área Imposto de Renda/Contábil/Societária: Edino Garcia e Valdir Amorim. Área ICMS/IPI e Outros: Adriana Manni, Cristina Almeida, Elza Lucki, Fernando Soares, Ivo Luiz Kersting, Karin Botelho, Norberto Lednick, Paulo Lauriano, Raphael Werneck e Ricardo Santana. Área Trabalhista/Previdenciária: Glauco Marchezin, Mariza Machado, Milena Sanches, Paulo Pirolla, Silvio Senne e Sonia Aguiar. Equipe de Redação Coordenadores da Redação: Edino Garcia, Elza Lucki, Fernando Soares, Ivo Luiz Kersting e Milena Sanches. Informativo - Jan/2011 - No 01 Áreas Imposto de Renda/Contábil/Societária: Aldenir Rodrigues, Aline Miguel, Cleber Busch, David Soares e William Toda. Área ICMS/IPI e Outros: Adriana Manni (Especialista), Adeilde Antunes, Alex Izumida, Carla Souza Campos, Carolina Oliveira, Clarice Queiroz, Daniel Alves, Denise dos Santos Chagas, Eloi Dantas, Inacio Coca Jr., Karin Botelho, Luciana Lima dos Santos Yoshida, Mariza Ueda Colado, Norberto Lednick, Paulo Lauriano, Paulo Roberto Salgado Caputo, Rafael Gonzalez Piccoli, Raphael Werneck, Ricardo Santana e Stenor Santos. Área Trabalhista/Previdenciária: Paulo Pirolla (Especialista), Clarice Saito, Mariza Machado, Rosangela Oliveira, Roseli Amaral, Silvio Senne e Sonia Aguiar. Coordenadores da Consultoria: Antonio Teixeira, Cíntia Gama, Meire Rustiguer e Ydileuse Martins. Site do Cliente: Aldenir Rodrigues Equipe de Editoração e Revisão Área de Editoração: Marli S. Monson (Coordenadora), Deise Canto de Moraes (Supervisora), André Rodrigues de Carvalho, Flávia Klovan, Guilherme Miranda da Silva, Kamila Souza Neves, Nathalia Del Valle e Reginaldo Santana Ferreira. Área de Revisão: Marli S. Monson (Coordenadora), Anália Caminha (Supervisora), Aline Zacouteguy Martins, Ana Cláudia Regert Nunes, Bruna Silvestrin, Greice Galvão, Janice Ribeiro de Souza, Jessica Silva Mesquita, Juliana Thiesen Fuchs, Kátia Michelle Lopes Aires, Letícia Machado, Liane Ferreira Kuamoto, Luciane Alves Branco Martins, Michelle Santos Jeffman, Patrícia Lombard Pilla e Simone de Fraga. Consultoria São Paulo: (11) 2188-8080 Belo Horizonte, Curitiba, Recife, Rio de Janeiro e Porto Alegre: 4004-8080 Outras Localidades: acesse o site (www.iob.com.br) Telefones Úteis IOB São Paulo Atendimento ao Cliente: Vendas: Renovação: Cobrança: Cursos Presenciais: Livraria: (11) 2188-7900 (11) 2188-7777 (11) 2188-7900 (11) 3292-4821 (11) 6886-7550 (11) 6886-7560 Outras Localidades 0800-724 7900 0800-724 7777 0800-724 7900 0800-704 8012 0800-724 7550 0800-724 7560 Consulte nosso site www.iob.com.br. Proibida a reprodução parcial ou total de qualquer matéria sem prévia autorização. Registro na Vara dos Registros Públicos e no 1o Cartório de Títulos e Documentos de São Paulo - Nome e Marca Registrados no INPI. SC 9

Download