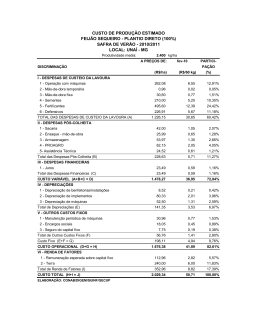

JOSÉ GILSON MORAIS MAIA JOSÉ GERALDO CAMPOS NETO REFLEXO DA DEPRECIAÇÃO COM PLANEJAMENTO TRIBUTÁRIO Monografia apresentada ao Programa de PósGraduação Lato Sensu em Planejamento Tributário, Gestão, Auditoria Tributária e Docência Superior da Universidade Tuiuti do Paraná, como requisito parcial para obtenção do título de Especialista em Planejamento Tributário, Gestão, Auditoria Tributária e Docência Superior. Área de Concentração: Contabilidade Tributária Orientador: Prof. Cesar Alves de Almeida BELO HORIZONTE, MG 2009 2 LISTA DE ILUSTRAÇÕES LISTA DE FIGURAS Figura 1: Depreciação x Manutenção e Reparos ..................................................................... 19 Lista de Tabelas Tabela 1: Depreciação pelo método linear em cinco anos ...................................................... 17 Tabela 2: Depreciação pelo método da soma dos dígitos em cinco anos .............................. 18 Tabela 3: Método da soma dos dígitos com valor residual ..................................................... 18 Tabela 4: Percentuais decrescentes no método da soma dos dígitos ..................................... 19 Tabela 5: Taxa de depreciação: exemplo de uma máquina com vida útil de 10 anos............. 22 Tabela 6: Nova taxa de depreciação de bens usados ............................................................... 23 Tabela 7: Aceleração de depreciação com turnos contínuos ................................................. 23 Tabela 8: Método linear com expectativa de valor de venda = residual ................................ 25 Tabela 9: Método linear sem valor residual ........................................................................... 26 Tabela 10: Comparação de resultados .................................................................................... 27 Tabela 11: Comparação de resultados com eliminação dos créditos do PIS e COFINS ........ 28 Tabela 12: Taxas mais usuais de depreciação ........................................................................ 42 3 SUMÁRIO 1 APRESENTAÇÃO ................................................................................. 05 1.1 Justificativa do estudo ........................................................................ 06 1.2 Objetivo ................................................................................................ 07 1.2.1 Objetivo geral ....................................................................................................... 07 1.2.2 Objetivos específicos ............................................................................................ 07 1.3 Delimitação do estudo ......................................................................... 07 1.4 O problema .......................................................................................... 08 1.5 Hipótese ................................................................................................ 08 2 REFERENCIAL TEÓRICO ................................................................. 09 2.1 Empresa................................................................................................ 09 2.1.1 Conceito de Empresa .......................................................................................... 09 2.1.2 Foco ....................................................................................................................... 09 2.2 Tributo ................................................................................................. 10 2.2.1 Conceito de Tributo ............................................................................................. 10 2.2.2 Obrigação Tributária – Principal e Acessória .................................................. 10 2.2.3 Fato Gerador ....................................................................................................... 11 2.2.4 Espécies de Tributo ............................................................................................. 11 2.2.5 Classificação de Tributos .................................................................................... 11 2.2.6 Sujeito Ativo ........................................................................................................ 13 2.2.7 Sujeito Passivo .................................................................................................... 13 2.3 Planejamento Tributário ................................................................... 13 2.4 Depreciação ........................................................................................ 14 2.4.1 Conceito ................................................................................................................ 14 2.4.2 Métodos ................................................................................................................ 16 2.4.3 Comentários, legislação e jurisprudência .......................................................... 25 2.4.4 Patrimônio empresarial ....................................................................................... 34 2.4.4.1 Ativo ............................................................................................................................... 35 2.4.4.2 Ativo Circulante ............................................................................................................. 35 4 2.4.4.3 Ativo Realizável a Longo Prazo ..................................................................................... 36 2.4.4.4 Ativo Permanente ........................................................................................................... 36 2.4.4.5 Investimentos .................................................................................................................. 37 2.4.4.6 Imobilizado ...................................................................................................................... 38 2.4.4.7 Ativo Intangível ............................................................................................................... 39 2.4.4.8 Diferido ............................................................................................................................ 40 2.4.5 Bens Depreciáveis ................................................................................................. 40 2.4.6 Bens Não-Depreciáveis ........................................................................................ 41 2.4.7 Taxas de Depreciação .......................................................................................... 42 3 METODOLOGIA .................................................................................. 43 3.1 Classificação da Pesquisa ................................................................... 43 3.2 Coleta, análise e interpretação dos dados ......................................... 43 3.3 Cronograma ....................................................................................... 44 3.4 Orçamento ........................................................................................... 45 3.4.1 Orçamento total ................................................................................................... 45 4 CONCLUSÕES ...................................................................................... 46 5 RECOMENDAÇÕES ............................................................................ 47 REFERÊNCIAS BIBLIOGRÁFICAS ................................................... 48 5 1 APRESENTAÇÃO O trabalho desenvolvido demonstra os métodos existentes de depreciação e os métodos aceitos pela Legislação Fiscal. O resultado para fins tributários sofreria consideráveis variações e conseqüente redução nos valores dos tributos no âmbito federal, em caso de permissão legal. Nesta hipótese, o melhor método de depreciação nem sempre é praticado, podendo representar uma carga tributária mais elevada. O desconhecimento dos métodos existentes é, na maioria dos casos, o principal motivo da inaplicabilidade. Nos termos que dispõe o artigo 13 da Lei n.º 9.249/95, as empresas podem deduzir para efeito de determinação do lucro real e da base de cálculo da Contribuição Social sobre o Lucro Líquido, as despesas de depreciação e amortização de bens móveis ou imóveis, desde que estejam intrinsecamente relacionados com a produção ou comercialização dos bens e serviços. Temos assim uma possibilidade de redução, com aplicação do melhor método de depreciação, do valor a ser recolhido de imposto de renda e seu adicional e da contribuição social. Com o advento da Lei nº. 10.833/03 e Instrução Normativa n.º 404/04 da Secretaria da Receita Federal, a partir de 01/02/04, vem a sistemática de não-cumulatividade para apuração da COFINS, mesma sistemática para o PIS, vigendo desde 01/12/02, nos termos da Lei 10.637/02, com as exceções específicas, para as empresas obrigadas ou optantes pelo Lucro Real. 6 Passa então, a depreciação dos bens de capital, nas condições estabelecidas, serem fonte geradora de créditos das contribuições para o PIS e COFINS, exigindo uma melhor análise comparativa entre os métodos aceitos. 1.1 Justificativa do estudo A realização de um estudo comparativo que identifique o melhor método de depreciação entre os existentes e na hipótese de sua aceitação por parte do fisco, passa a ser relevante dentro de um Planejamento Tributário, para as empresas do Lucro Real. Estamos tratando no momento de um percentual de redução, reflexo da depreciação, na ordem de 9,25% do PIS e COFINS a pagar e de uma redução da base de cálculo do Imposto de Renda e seu Adicional, que representa 25% e da Contribuição Social sobre o Lucro Líquido de 9%. Se existem métodos diferentes de depreciação, nada mais justificável que uma criteriosa análise, que poderia ser adotada para uma menor carga tributária. A depreciação é calculada de acordo com a vida útil econômica do bem ativado e as causas físicas e naturais decorrentes do processo de uso. Resultam no surgimento de substituição do bem em uso. Para tal aplica-se a depreciação com finalidade de baixar o bem com um tempo determinado de vida útil produtiva. Os métodos apresentados devem ser analisados também sob a ótica da melhor formação do preço de venda, fundamental para continuidade do empreendimento empresarial. 7 1.2 Objetivos 1.2.1 Objetivo Geral Mostrar o melhor método de depreciação existente para formação do resultado tributável, formação do preço de venda, considerando hipoteticamente a aplicabilidade perante a Legislação Fiscal, que representaria maior economia tributária e conseqüente geração de caixa, em um empresa com atividade de Locação de Veículos. 1.2.2 Objetivos específicos • Apresentar a importância do Planejamento Tributário com as variáveis dos métodos de depreciação. • Discorrer sobre reflexos dos resultados obtidos na aplicação de métodos diferentes de depreciação e a economia tributária. • Relatar os resultados quantitativos obtidos com o comparativo entre os métodos de depreciação possíveis, com a hipótese da permissão legal. 1.3 Delimitação do estudo O presente trabalho está delimitado nos efeitos da aplicação de métodos de depreciação existente na legislação fiscal, com reflexos nos tributos sobre o Lucro (IR, AIR e CSLL) e sobre a Receita Bruta (PIS e COFINS), nas empresas do Lucro Real, no ramo de 8 atividade de Locação de Veículos, considerando apenas a depreciação da frota adquirida nova (veículos ZERO KM) a partir de 2005 e renovação nos prazos estabelecidos para a análise. 1.4 O problema A aplicação de uma nova metodologia de depreciação representa economia de impostos e contribuições? 1.5 Hipótese Havendo economia de impostos e contribuições, a empresa se tornará mais competitiva, mais eficiente, com maior lucratividade e permanência no mercado. 9 2 REFERENCIAL TEÓRICO 2.1 Empresa 2.1.1 Conceito de Empresa É um conjunto organizado de meios, com vista a exercer uma atividade particular, pública ou de economia mista, que produz e oferece bens e/ou serviços, com o objetivo de atender a alguma necessidade humana, segundo a Wikipedia. Édson Braz da Silva (1975) conceitua empresa, na acepção semântica, como empreendimento, atividade, tarefa, intento, desígnio e, na acepção jurídica trabalhista, como organização destinada a realizar um fim determinado, econômico ou não, mediante a utilização permanente de energia pessoal de empregados sob direção e retribuição do organizador. Para Orlando Gomes e Élson Gottschalk (2007), empresas são organizações nas quais há um certo número de empregados, desenvolvendo uma atividade comum, sob a autoridade de um chefe investido no poder de direção. 2.1.2 Foco do estudo Este estudo está focado em uma empresa com atividade de Locação de Veículos, analisando os resultados da depreciação da frota de veículos, considerando variáveis como 10 renovação da frota, métodos de depreciação possíveis e reflexos tributários e formação de preço de venda de sua atividade fim. 2.2 Tributo 2.2.1 Conceito O art. 3º da Lei 5.172/66 define Tributo como toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada. 2.2.2. Obrigação Tributária – Principal e Acessória Pelo Código Tributário Nacional (CTN), Lei 5.172/66, temos a definição de Obrigação Tributária Principal e Acessória, no artigo 113 e parágrafos: Art. 113 – A obrigação é principal ou acessória. § 1º A obrigação principal surge com a ocorrência do fato gerador, tem por objeto o pagamento de tributo ou penalidade pecuniária e extingue-se juntamente com o crédito dela decorrente. § 2º A obrigação acessória decorre da legislação tributária e tem por objeto as prestações, positivas ou negativas, nela previstas no interesse da arrecadação ou da fiscalização dos tributos. § 3º A obrigação acessória, pelo simples fato da sua inobservância, converte-se em obrigação principal relativamente a penalidade pecuniária. (CTN, 1966) 11 2.2.3 Fato Gerador O CTN conceitua como Fato Gerador da obrigação principal, a situação definida em lei como necessária e suficiente à sua ocorrência e como Fato Gerador da obrigação acessória qualquer situação que, na forma da legislação aplicável, impõe a prática ou a abstenção de ato que não configure obrigação principal (Arts. 114 e 115). O tributo tem como objetivo interferir nas economias privadas, estimulando as atividades nos setores econômicos e regionais, e também, em certas ocasiões desestimulando o consumo de certos bens para que produzam efeitos positivos na economia. 2.2.4 Espécies de Tributos Impostos, Taxas, Contribuições de Melhorias, Contribuições Sociais, Empréstimos Compulsórios e Pedágio. (Arts. 5º e 145 I, II, III, 148, 149, 150 V da CF). 2.2.5 Classificação dos Tributos Os tributos classificam-se, segundo o Direito Tributário, em: Diretos - quando numa só pessoa reúnem-se as condições de contribuinte (aquele que é responsável pelo cumprimento de todas as obrigações tributárias previstas na legislação). Exemplo: Imposto de Renda por declaração. 12 Indiretos - quando na relação jurídico-tributária que se estabelece entre o Estado e o sujeito passivo, este paga o tributo correspondente e se ressarce cobrando de terceiro através da inclusão do imposto no preço. Exemplos: IPI e ICMS. Reais - São aqueles que não levam em consideração as condições do contribuinte, indicando igualmente a todas as pessoas. Exemplo: IPTU. Pessoais - São aqueles que estabelecem diferenças tributárias em função das condições próprias do contribuinte. Exemplo: Imposto de Renda das Pessoas Físicas e Pessoas Jurídicas. Proporcionais - São caracterizados quando os impostos são estabelecidos em percentagem única incidente sobre o valor da matéria tributável .Exemplo: ITBI. Progressivos - São os impostos cujas alíquotas são fixadas em percentagens variáveis e crescentes. Exemplo: Imposto de Renda - Pessoa Física. Fixos - é quando o valor do imposto é determinado em garantia certa , independendo de cálculo. Exemplo: ISS - enquadramento por estimativa anual. Fiscais - criado para arrecadar recursos a pessoa jurídica de direito público interno, para que possa cobrir seus gastos. Exemplo: Imposto de Renda. Principal objetivo é arrecadar recursos financeiros para o Estado. Parafiscais - contribuição cobrada por autarquia, órgãos paraestatais, profissionais ou sociais, para custear seu financiamento autônomo. Exemplo: taxa anual do CRC, CREA, etc. Objetiva arrecadar para custeio de atividades que não integram funções próprias do Estado, mas se desenvolvem através de entidades específicas. Extrafiscais é quando não visa só a arrecadação, mas também, corrigir anomalias. Exemplo: Imposto de Exportação. O principal objetivo é a interferência no domínio econômico, buscando a criação e o desenvolvimento de alguma política. 13 2.2.6 Sujeito Ativo É a Pessoa Jurídica de Direito Público titular da competência para exigir seu cumprimento. (Art. 119 do CTN). 2.2.7 Sujeito Passivo O sujeito passivo da obrigação principal é a pessoa obrigada ao pagamento de tributo ou penalidade pecuniária. Sujeito passivo da obrigação acessória é a pessoa obrigada às prestações que constituam o seu objeto (Arts. 119, 121 e 122 do CTN). 2.3 Planejamento Tributário É o processo de escolha de ação, não simulada, anterior à ocorrência do fato gerador, visando direta ou indiretamente economia de tributos. Fazer planejamento tributário não apenas é um direito garantido pela Constituição Federal, mas também um dever legal determinado pela Lei 6.404/76, diz Chaves (2008). Normalmente tem como fonte a Legislação Tributária, a documentação contábil da empresa, os livros contábeis e fiscais e as guias de recolhimento de tributos e declarações da empresa como DIPJ, DACON, DCTF, DIRF. 14 O Planejamento Tributário objetiva: a) analisar os procedimentos tributários adotados, confirmando se atendem o que é determinado pela legislação; b) avaliar se esses processos consistem na melhor alternativa legal que venha possibilitar o menor ônus fiscal; c) ter certeza de que seus deveres estão sendo adequadamente cumpridos; d) verificar desta maneira se os tributos a que está obribados, foram recolhidos no prazo e se as informações são geradas corretamente. Atualmente o universo dos negócios exige uma gestão eficaz de suas obrigações tributárias, integrado com um adequado planejamento tributário e avaliações constantes dos métodos utilizados na apuração dos impostos, reduzindo dessa forma o risco com o prejuízo de pagar multas. 2.4 Depreciação 2.4.1 Conceito A discussão acerca do conceito de depreciação passa por muitas abordagens, onde Iudícibus (2004) destaca que a definição de depreciação tem sido cuidadosamente evitada, 15 porque se frequentemente é difícil definir qualquer fenômeno em contabilidade, muito mais complexa é a definição deste fenômeno. Hendrikesen e Van Breda (1999) reconhecem que a depreciação não passa de uma alocação de custos, e muitos parecem rejeitar isso tentando encontrar um significado para ela. A abordagem dada pela legislação societária, no art. 183, parágrafo 2º da Lei 6.404/76, onde a diminuição de valor dos elementos do ativo imobilizado é considerada depreciação quando corresponderem à perda do valor dos direitos que têm por objeto bens físicos sujeitos a desgaste ou perda de utilidade por uso, ação da natureza ou obsolescência. No entendimento de Ed Luiz Ferrari (2006), depreciação é despesa com a perda de valor de bens tangíveis do Ativo Permanente, sujeitos ao desgaste pelo uso, ação da natureza ou por se tornarem obsoletos. Na Wikipédia encontramos o conceito de depreciação como sendo o custo ou a despesa decorrentes do desgaste ou da obsolescência dos ativos imobilizados (máquinas, veículos, móveis, imóveis e instalações) da empresa. É o meio pelo qual a contabilidade expressa a perda de valor que os ativos imobilizados (bens de uso) sofrem ao longo do tempo, por sua utilização nos processos de industrialização, comercialização ou de prestação de serviços (Arts. 307 a 313 do RIR/99). O desgaste de um bem, em razão de sua utilização na função predeterminada nos processos de obtenção de receitas, deve ser reconhecido como custo de produção (no caso dos bens destinados à produção de bens ou à prestação de serviços) ou despesas (no caso de serem utilizados nas atividades de administração ou de comercialização). A vida útil econômica de um bem refere-se ao período de tempo em que ele terá utilidade para o desenvolvimento das atividades para as quais foi adquirido ou construído. Atualmente, a perda de utilidade está intimamente ligada ao avanço tecnológico, que diariamente despeja no mercado métodos mais avançados de produção. 16 Dessa forma, ao se adquirir um bem para o ativo imobilizado, o mais importante é saber quanto tempo ele poderá ser utilizado, sem se tornar obsoleto, e não mais por quanto tempo ele poderá ser produtivo sem apresentar defeitos e quebras. A falência de um bem pelo desgaste decorrente de sua utilização está cada vez mais distante de ocorrer, pois os processos se agilizam e é necessário renovar as bases de produção e de atendimento em prazo bem mais curto do que aquele que ocorria há alguns anos. A depreciação do ativo imobilizado diretamente empregada na produção será alocada como custo, por sua vez, os ativos que não forem usados diretamente na produção, terão suas depreciações contabilizadas como despesa. 2.4.2 Métodos Pode-se observar os seguintes métodos: a) Método das Quotas Constantes ou Linear: Calcula-se nesta modalidade dividindo-se o valor do bem a ser depreciado pelo tempo de vida útil produtiva. Este procedimento é chamado de Linear. Em cada período é apropriada uma parcela. Depreciação = Custo do Bem Ativado Período de Vida Útil Período de Vida Útil – Exemplo de 5 (cinco) anos Depreciação = Valor do Bem Ativado R$ 3.000,00 Taxa Anual de 20% para 12 meses = R$ 600,00 17 Dessa forma, um veículos adquirido por R$30.000,00 (trinta mil Reais), cujo prazo de vida útil econômica seja de 5 anos, gerará R$6.000,00 (seis mil Reais) de depreciação anual. TABELA 1 Depreciação pelo método linear em cinco anos Ano Custo Taxa Depreciação Ano Acumulada Residual 1 30.000,00 20% 6.000,00 6.000,00 24.000,00 2 30.000,00 20% 6.000,00 12.000,00 18.000,00 3 30.000,00 20% 6.000,00 18.000,00 12.000,00 4 30.000,00 20% 6.000,00 24.000,00 6.000,00 5 30.000,00 20% 6.000,00 30.000,00 - b) Método da Soma dos Dígitos: O método de depreciação pela soma dos dígitos consiste em dividir o valor do custo de aquisição do ativo pelo somatório dos dígitos dos períodos de utilização do bem, e dividir o custo de aquisição pelo somatório obtido. Em seguida, multiplicar o quociente obtido pelo número de anos de vida útil remanescente para obter o valor da depreciação. Para um veículo cujo custo de aquisição seja R$30.000,00, e a vida útil seja de 5 anos, temos: a) obter a soma dos dígitos do período de utilização: 1 + 2 + 3 + 4 + 5 = 15 b) dividir o custo de aquisição pelo somatório obtido: 30.000,00 / 15 = 2.000,00 18 c) multiplicar o prazo de vida útil remanescente pelo valor obtido em “b” para chegar ao valor da depreciação em cada ano. TABELA 2 Depreciação pelo método da soma dos dígitos em cinco anos Ano Vida Util Aplicação dos Digitos Depreciação Vr. Residual 1º 2º 3º 4º 5º 5 Anos 4 Anos 3 Anos 2 Anos 1 Ano 2.000,00 * 5 2.000,00 * 4 2.000,00 * 3 2.000,00 * 2 2.000,00 * 1 10.000,00 8.000,00 6.000,00 4.000,00 2.000,00 20.000,00 12.000,00 6.000,00 2.000,00 - Se for estabelecido um valor residual de 20% para o veículo após os 5 anos, o que deve ser observado é o registro de 80% do valor da depreciação, como segue. TABELA 3 Método da soma dos dígitos com o valor residual Ano Vida Util 1º 2º 3º 4º 5º 5 Anos 4 Anos 3 Anos 2 Anos 1 Ano Aplicação dos Digitos Depreciação Vr. Residual 20% 2.000,00 * 5 2.000,00 * 4 2.000,00 * 3 2.000,00 * 2 2.000,00 * 1 8.000,00 6.400,00 4.800,00 3.200,00 1.600,00 22.000,00 15.600,00 10.800,00 7.600,00 6.000,00 A depreciação anual torna-se uma fração que o numerador são anos de vida útil contados de traz para frente, e o denominador é a soma dos algarismos de todos os anos, proporcionando taxas maiores no início do período e menores no fim da vida útil, que pode também ser demonstrado como segue. 19 TABELA 4 Percentuais decrescentes no método da soma dos dígitos Ano Fração 1 5 15 4 15 3 15 2 15 1 15 2 3 4 5 Valor do Bem ativado R$ 30.000,00 Depreciação Anual 33,34% Valor Depreciação R$ 10.000,00 R$ 30.000,00 26,67% R$ 8.000,00 R$ 30.000,00 20,00% R$ 6.000,00 R$ 30.000,00 13,33% R$ 4.000,00 R$ 30.000,00 6,66% R$ 2.000,00 Permite-se, assim, maior conformidade na projeção e levantamento de custos, já que os bens novos necessitam de pouca manutenção e pequenos reparos. Quando se desgasta no tempo tende as despesas de manutenção a aumentar gradativamente e a taxa de depreciação tende a cair, compensando os resultados em custos operacionais. Depreciação Manutenção e Reparos Valor 1 | 2 | Vida Útil FIGURA 1: Depreciação x Manutenção e Reparos 3 | 4 | 5 20 c) Método de Unidades Produzidas: Calcula-se nesta modalidade a estimativa do número total de unidades que devem ser produzidas pelo bem ativado. Quota de Depreciação = Nº de Unidades Produzidas Nº de Unidades Estimadas na vida Útil O resultado da fração representa o percentual de depreciação a ser aplicada no exercício. Depreciação = 100.000.000 = 2.000.000.000 5 = Taxa Anual de 5% 100 Máquina de engarrafar R$ 780.000,00 Depreciação = Valor do Bem Ativado R$ 780.000,00 = R$ 39.000,00 Taxa Anual de 5% para 12 meses Neste método, em se tratando de veículos e conhecendo o prazo de vida útil com base em quilômetro rodado, pode-se chegar à taxa de depreciação anual considerando a quilometragem real em relação à prevista de vida útil. Podemos citar, como exemplo, um veículo cuja vida útil prevista seja de 300.000 KM rodados. Supondo que a média real seja de 30.000 KM/ano, teremos então uma taxa real de depreciação de 10% a.a. d) Método de Horas de Trabalho: Calcula-se nesta modalidade a estimativa de vida útil do bem em horas de trabalho que devem ser produzidas pelo bem ativado. 21 Quota de Depreciação = Nº de Horas de Trabalho Nº de Horas de Trabalho Estimada da vida Útil do Bem O resultado da fração representa o percentual de depreciação a ser aplicada no exercício. Depreciação = 50.000 horas 500.000 horas = 10 = Taxa Anual de 10% 100 Máquina de injeção de plástico R$ 200.000,00 Depreciação = Valor do Bem Ativado R$ 200.000,00 = R$ 20.000,00 Taxa Anual de 10% para 12 meses Em se tratando de veículo, esse método de horas trabalhadas não seria adequado, exceto se se tratar de trabalho em regime de mais de um turno, que será comentado no critério de Depreciação Acelerada. e) Laudo O Parecer Normativo CST n º 192/72 esclarece que quando os bens são submetidos a condições anormais de utilização, o desgaste decorrente poderá justificar a majoração das taxas de depreciação. Na seqüência, o ato normativo em questão adverte que o emprego de taxas especiais de depreciação deve proceder da necessidade comprovada de submeter os bens a condições anormais de uso, sendo de fundamental interesse a existência de prova cabal da ocorrência do desgaste ou inutilização prematura destes mesmos bens. Se a empresa adotar taxas diferentes de depreciação daquelas permitidas pela legislação fiscal, deve proceder a comprovação mediante laudo pericial do Instituto 22 Nacional de Tecnologia, ou de outra entidade oficial de pesquisa científica ou tecnológica, pois assim prevalecerão os prazos de vida útil recomendado por essas instituições. O Instituto Nacional de Tecnologia (INT), órgão ligado ao Ministério da Ciência e Tecnologia, emite parecer técnico sobre uso de taxas de depreciação diferentes das usuais, devendo o interessado enviar consulta para a sede desse órgão - Setor de Avaliações Técnicas. Por outro lado, se a empresa concluir que determinado bem tem vida útil econômica menor que a normalmente admitida pelo Fisco, e não puder contornar tal problema através de laudo pericial, não poderá deduzir o seu valor total, para fins fiscais. Dessa forma a empresa deverá proceder ao ajuste através do Livro de Apuração do Lucro Real, da diferença entre o valor da depreciação apropriado contabilmente e o valor permitido pela legislação fiscal. Outros comentários se fazem necessários para os bens adquiridos usados. Neste caso, calcula-se primeiramente a vida útil total do bem adquirido, subtraindo o tempo de uso registrado do bem, aplicando-se assim o tempo restante de vida útil do bem, ajustando a taxa para a nova depreciação. TABELA 5 Taxa de depreciação: exemplo de uma máquina com vida útil de 10 anos Item Prazo Taxa Taxa Residual Máquina 10 anos 10% aa 100% Uso 4 anos 10% aa 40% Saldo 6 anos 10% aa 60% 23 TABELA 6 Nova taxa de depreciação de bem usado Item Prazo Taxa Taxa Residual Máquina 6 anos 60% Resíduo 100% 6 anos 16,66% aa Depreciação de Bem Usado = Vida Útil 10 anos = 100% = 16,66% Período de Vida Útil 6 anos 6 anos Máquina de engarrafar R$ 200.000,00 Depreciação = Bem Usado = R$ 200.000,00 Taxa Anual de 16,66 f) = R$ 33.333,33 16,66% aa Taxas de Depreciação Acelerada Este tipo de depreciação consiste em reconhecer e registrar contabilmente a diminuição acelerada do valor de bens móveis, resultante do desgaste pelo uso em regime de operação superior ao normal, ou seja, em mais de um turno de trabalho. TABELA 7 Aceleração de depreciação em turnos contínuos Escalas Turno em Horas Coeficiente Um Turno 8 horas 1,0 Dois Turnos 16 horas 1,5 Três Turnos 24 horas 2,0 24 Exemplo – Máquina - Taxa anual de 10% a) – Taxa Acelerada para um turno = Coeficiente 1,0 = 10% aa b) – Taxa Acelerada para dois turnos = Coeficiente 1,5 = 15% aa c) – Taxa Acelerada para três turnos = Coeficiente 2,0 = 20% aa As quotas de depreciação acelerada são registradas normalmente na escrituração comercial, como custo ou despesa operacional. A determinação do valor de cada quota obedece às mesmas regras da depreciação normal. Significa que para um turno de 8 horas aplicam-se as taxas constantes nos anexos da IN SRF 162/98, posteriormente alterada para inclusão de outros bens pela IN SRF 130/99. Para os demais turnos, multiplica-se a taxa anual pelos índices retro comentados. Não se faz necessário solicitar a autorização junto a Secretaria da Receita Federal para fins de utilização da depreciação acelerada. No entanto, caso seja utilizada, o contribuinte poderá ser solicitado, a qualquer tempo, a justificar o referido procedimento, sob pena de ser glosado o excesso de depreciação em relação à taxa normal. O contribuinte deverá cercar a operação de depreciação através de documentação hábil, idônea, contemporânea à sua realização e comprobatória de que, efetivamente, determinado bem esteve em operação por dois ou três turnos de 8 horas, conforme o caso, dependendo, exclusivamente, do tipo de atividade empresarial exercida. Poderão ser apresentados: a) folha de pagamento relativo relativa a 2 ou 3 operadores diários para o mesmo equipamento que necessite de um único operador durante um período de 8 horas; b) produção condizente com o número de horas de operação do equipamento; c) consumo de energia elétrica condizente com o regime de hora de operação; 25 d) outros documentos. 2.4.3 Comentários, Legislação e Jurisprudência Sempre que se fala em depreciação, seria necessário ter em mente que um investimento em um ativo imobilizado normalmente prevê a recuperação de uma parcela por meio da alienação do bem, prática não comum no Brasil. Portanto, o valor a ser depreciado, ou seja, atribuído ao desgaste do bem ao longo do período de utilização, deve descontar do custo de aquisição aquilo que se espera recuperar com a venda. Essa é uma regra técnica não exigida pela legislação fiscal. Tal procedimento praticamente anularia a existência do conhecido ganho de capital, pois o valor residual do bem corresponderia aproximadamente ao que seria recuperado com sua própria alienação. Em contrapartida, o custo ou a despesa de depreciação ao longo do período de utilização seriam menores. Exemplificando, uma empresa adquire um veículo por R$30.000,00 para locar durante 5 anos. Ao final desse período, há a expectativa de venda desse bem por R$7.500,00. Portanto, ao depreciar o bem no período de utilização, teremos: R$30.000,00 – R$7.500,00 = R$4.500,00 de depreciação por ano. TABELA 8 Método linear com expectativa de valor de venda = residual Depreciação Ano Custo Período Acumulada Residual 1 30.000,00 4.500,00 4.500,00 25.500,00 2 30.000,00 4.500,00 9.000,00 21.000,00 3 30.000,00 4.500,00 13.500,00 16.500,00 4 30.000,00 4.500,00 18.000,00 12.000,00 5 30.000,00 4.500,00 22.500,00 7.500,00 26 Ao final do período, o valor residual do bem será igual ao valor de venda e, portanto, não haverá ganho de capital. Se não for considerada a expectativa de recuperação de valor na venda do bem, teremos: TABELA 9 Método linear sem valor residual Depreciação Ano Custo Periodo Acumulada Residual 1 30.000,00 6.000,00 6.000,00 24.000,00 2 30.000,00 6.000,00 12.000,00 18.000,00 3 30.000,00 6.000,00 18.000,00 12.000,00 4 30.000,00 6.000,00 24.000,00 5 30.000,00 6.000,00 30.000,00 6.000,00 - Neste caso, o ganho de capital seria o valor da venda, sujeito ao pagamento de IR/AIR (25%) e CSLL (9%). Demonstra-se abaixo a diferença na apuração do resultado entre os dois critérios, sendo um com o valor residual e outro com a depreciação integral. 27 TABELA 10 Comparação de resultados Depreciação Ano Custo 1 2 3 4 5 30.000 30.000 30.000 30.000 30.000 Depreciação Periodo Acumulada Residual 4.500 4.500 4.500 4.500 4.500 4.500 9.000 13.500 18.000 22.500 25.500 21.000 16.500 12.000 7.500 Ano 1 2 3 4 5 REDUÇÃO SOBRE DEPRECIAÇÃO IR Ano 1 2 3 4 5 T 25% 1.125 1.125 1.125 1.125 1.125 5.625 CSLL 9% 405 405 405 405 405 2.025 PIS/COFINS 9,25% 416 416 416 416 416 2.081 IR/AIR/CSLL SOBRE GANHO CAPITAL: RESULTADO TOTAL 1.946 1.946 1.946 1.946 1.946 9.731 9.731 Custo 30.000 30.000 30.000 30.000 30.000 Periodo Acumulada Residual 6.000 6.000 6.000 6.000 6.000 6.000 12.000 18.000 24.000 30.000 24.000 18.000 12.000 6.000 - REDUÇÃO SOBRE DEPRECIAÇÃO IR Ano 1 2 3 4 5 T 25% 1.500 1.500 1.500 1.500 1.500 7.500 CSLL 9% 540 540 540 540 540 2.700 PIS/COFINS 9,25% 555 555 555 555 555 2.775 IR/AIR/CSLL SOBRE GANHO CAPITAL: RESULTADO TOTAL 2.595 2.595 2.595 2.595 2.595 12.975 (2.550) 10.425 Nota-se que a carga tributária é menor, mantendo a depreciação integral, resultado este em virtude da possibilidade do creditamento do PIS e COFINS sobre a depreciação dos bens geradores de receita. Eliminando os créditos de PIS e COFINS, o resultado tributável seria o mesmo, como demonstrado a seguir. 28 TABELA 11 Comparação de resultados com eliminação dos créditos de PIS e COFINS Depreciação Ano Custo 1 2 3 4 5 30.000 30.000 30.000 30.000 30.000 Depreciação Periodo Acumulada Residual 4.500 4.500 4.500 4.500 4.500 4.500 9.000 13.500 18.000 22.500 25.500 21.000 16.500 12.000 7.500 Ano 1 2 3 4 5 REDUÇÃO SOBRE DEPRECIAÇÃO IR Ano 1 2 3 4 5 T 25% 1.125 1.125 1.125 1.125 1.125 5.625 CSLL PIS/COFINS 9% 405 405 405 405 405 2.025 0,00% - IR/AIR/CSLL SOBRE GANHO CAPITAL: RESULTADO TOTAL 1.530 1.530 1.530 1.530 1.530 7.650 7.650 Custo 30.000 30.000 30.000 30.000 30.000 Periodo Acumulada Residual 6.000 6.000 6.000 6.000 6.000 6.000 12.000 18.000 24.000 30.000 24.000 18.000 12.000 6.000 - REDUÇÃO SOBRE DEPRECIAÇÃO IR Ano 1 2 3 4 5 T 25% 1.500 1.500 1.500 1.500 1.500 7.500 CSLL 9% 540 540 540 540 540 2.700 PIS/COFINS 0,00% - IR/AIR/CSLL SOBRE GANHO CAPITAL: RESULTADO TOTAL 2.040 2.040 2.040 2.040 2.040 10.200 (2.550) 7.650 A convenção contábil da consistência (ou uniformidade) dispõe que todos os critérios utilizados contabilmente em determinado período devem ser mantidos ao longo do tempo, de tal forma que os usuários das demonstrações contábeis tenham possibilidades de delinear sua tendência com o menor grau de dificuldade possível. Neste caso, os profissionais deverão refletir bastante antes de adotar determinado procedimento de avaliação a fim de haver a maior sequência possível de exercícios com utilização dos mesmos procedimentos de avaliação. Isso não quer dizer que não possam adotar mudanças de critérios com intuito de introduzir melhoria para a entidade, porém, devem observar que qualquer mudança de procedimento e seus efeitos decorrentes devem ser claramente evidenciados em notas explicativas. Diante dessas considerações, em atendimento à convenção da consistência e à legislação societária, deve-se efetuar a depreciação de todos 29 os bens pertencentes ao ativo imobilizado, não podendo deixar de realizá-la por determinados períodos. Entretanto, a legislação fiscal faculta à pessoa jurídica efetuar depreciação para fins de apuração do Imposto de Renda e, nesse sentido, consideramos que a entidade poderá deixar de depreciar os bens pertencentes ao seu ativo imobilizado por um certo período, embora não seja procedimento mais adequado. Conclui-se que, tecnicamente, a pessoa jurídica deverá efetuar a depreciação total dos bens do ativo imobilizado em todos os períodos, mas por outro lado, não há nenhuma implicação de natureza fiscal quanto a deixar de efetuá-la, pois o cômputo dos encargos de depreciação na determinação do lucro real e da base de cálculo da Contribuição Social sobre o Lucro Líquido (Arts. 183, parágrafo 2º, da Lei 6.404/76 e 305 do RIR/99). Deve-se atentar para a apuração do ganho de capital na alienação de bens cuja depreciação não tenha sido registrada, que neste caso, deverá ser considerada, como se registrada fosse. Além do não registro da depreciação, em caso de alteração de forma de tributação (Lucro Presumido para Lucro Real), deve-se ficar atento ao procedimento que se deve adotar aos bens passíveis de depreciação que estão registrados contabilmente. Digamos que determinada empresa do Lucro Presumido não registra periodicamente a depreciação. Possui bens adquiridos novos em 2005, cuja taxa de depreciação legal seja de 20% a.a. Em 2008 esta empresa passa a apurar os tributos com base no Lucro Real. Neste caso deve-se observar o que segue: a) poderá considerar o restante de vida útil remanescente, ou seja, os 2 anos restantes; b) a taxa de depreciação é a prevista para o bem novo, ou seja, 20%; c) ocorrendo alienação dos bens, para fins de determinar o ganho de capital, os encargos de depreciação deverão ser os correspondentes a todo o período compreendido entre a data de aquisição e a data da alienação; d) no tocante ao PIS e à COFINS, deve ser observado a data de aquisição dos bens e os encargos de depreciação poderão gerar créditos a partir de quando adotar o 30 regime de lucro real. (Arts. 309 de 418 do RIR/99 – Decreto 3.000/99 e art. 30 das Leis 10.637/02 e 10.833/03) Para efeito de apuração do Lucro Real e da base de cálculo da contribuição social sobre lucro, é vedada a dedução, como custo ou despesas operacionais, de depreciação de bens móveis ou imóveis que não estejam intrinsecamente relacionados com a produção ou comercialização dos bens e serviços (Art. 25 da IN SRF 11/96). Consideram-se intrinsecamente relacionados com a produção ou comercialização: a) os bens móveis ou imóveis utilizados no desempenho das atividades de contabilidade; b) os bens imóveis utilizados como estabelecimento da administração; c) os bens móveis utilizados nas atividades operacionais, instalados em estabelecimento da empresa; d) os veículos do tipo caminhão, caminhoneta de cabine simples ou utilitário, utilizados no transporte de mercadorias e produtos adquiridos para a revenda, de matéria-prima, produtos intermediários e de embalagem aplicados na produção; e) os veículos do tipo caminhão, caminhoneta de cabine simples ou utilitário, as bicicletas e motocicletas utilizados pelos cobradores, compradores e vendedores nas atividades de cobrança, compra e venda; f) os veículos do tipo caminhão, caminhoneta de cabine simples ou utilitário, as bicicletas e motocicletas utilizados nas entregas de mercadorias e produtos vendidos; g) os veículos de transporte coletivos de empregados; h) os bens móveis e imóveis utilizados em pesquisa e desenvolvimento de produtos ou processos; i) os bens móveis e imóveis próprios, locados pela pessoa jurídica que tenha a locação como objeto de sua atividade; 31 j) os bens móveis e imóveis objeto de arrendamento mercantil nos termos da Lei 6.099/74, pela pessoa jurídica arrendadora; k) os veículos utilizados na prestação de serviços de vigilância móvel, pela pessoa jurídica que tenha por objeto essa espécie de atividade. Os gastos incorridos com reparos, conservação ou substituição de partes e peças de bens do ativo imobilizado, de que resulte aumento da vida útil superior a um ano, deverão ser incorporados ao valo do bem, para fins de depreciação do novo valor contábil, no novo prazo de vida útil previsto para o bem recuperado, ou, alternativamente a pessoa jurídica poderá: I)aplicar o percentual de depreciação correspondente à parte não depreciada do bem sobre os custos de substituição das partes ou peças; II)apurar a diferença entre o total dos custos de substituição e o valor determinado no inciso anterior; III)escriturar o valor apurado no inciso I a débito das contas de resultados; IV)escriturar o valor apurado no inciso II a débito da conta do ativo imobilizado que registra o bem, o qual terá seu valor contábil depreciado no novo prazo de vida útil previsto. (Decreto 3.000/99, arts. 299, 301, 305 e 346; PN CST 22/87. Processo de Consulta 189/00 SRF – 7ª Região Fiscal de 08/09/00) Encargos de depreciação de bens do ativo imobilizado cedidos em comodato são dedutíveis na determinação do lucro real, desde que o empréstimo de referidos bens seja usual no tipo de operações, transações ou atividades da comodante, e não mera liberalidade desta (PN CST 19/84). O valor das construções ou benfeitorias realizadas, sem direito a indenização, em imóvel alugado com prazo determinado, não poderá ser amortizado, ainda que sua vida útil prevista seja superior a um exercício, cabendo, entretanto, a sua depreciação. Poderá ser deduzido como despesa operacional, na forma e condições do art. 170 do RIR 80 (art. 242 do RIR/94), se sua vida útil for inferior a esse período. Complementa o entendimento os Pareceres Normativos CST nºs 869/71, 210/73 e 104/75. Se o contrato de locação prever indenização à locatária das benfeitorias e construções por ela realizadas em imóvel do locador, os gastos poderão ser objeto de depreciação às taxas usualmente admitidas. Aplica-se o mesmo entendimento, quando o contrato de locação for omisso em relação à essa indenização. 32 A entrega pelo sujeito passivo de bens em comodato a terceira empresa coligada não elide a possibilidade de se considerá-los como do ativo permanente até porque não possuem características que possam admitir seu tratamento como despesas operacionais (1º Conselho de Contribuintes / 3ª Câmara / ACÓRDÃO 103-21.452 em 03/12/03). Somente é dedutível a depreciação calculada relativamente a bens corpóreos sujeitos a desgaste pelo uso ou obsolescência (1º Conselho de Contribuintes / 5ª Câmara / ACÓRDÃO 105-13.181 em 10/05/00). Incabível o cômputo de encargos de depreciação de bens cuja utilização na atividade da empresa não é comprovada (1º Conselho de Contribuintes / 8ª Câmara / ACÓRDÃO 10806.134 em 07/06/00). Bens móveis poderão ser aceleradamente depreciados, até o limite de seu custo de aquisição, desde que comprovadamente, sejam submetidos aos desgaste pela utilização diária igual ou superior a dois ou três turnos de oito horas (RIR/94, art. 255). O encargo da depreciação acelerada deve compor a escrituração comercial da pessoa jurídica (1º Conselho de Contribuintes / 5ª Câmara / ACÓRDÃO 105-13.857 em 21/08/02). A falta de ficha individual de cada bem do ativo imobilizado não serve de fundamento para a glosa dos encargos de depreciação (1º Conselho de Contribuintes / 1ª Câmara / ACÓRDÃO 101-94.216 em 15/05/03). Se a fiscalização exige a reclassificação, para o Ativo Imobilizado, de valores correspondentes a bens indevidamente lançados como despesa deve conceder a depreciação que deixou de ser reconhecida, corrigida monetariamente (1º Conselho de Contribuintes / 1ª Câmara / ACÓRDÃO 101-92.898 em 11/11/99). Os imóveis integrantes do Ativo Permanente, ainda que não diretamente empregados em atividade produtiva, mas destinados a outros fins que, por sua natureza, contribuem para a 33 consecução dos objetivos sociais, devem ter sua depreciação reconhecida como despesa operacional (1º Conselho de Contribuintes / 1ª Câmara / ACÓRDÃO 101-93 em 15/03/00). Para os itens cuja classificação contábil os localiza no permanente, deve ser admitida sua depreciação (1º Conselho de Contribuintes / 5ª Câmara / ACÓRDÃO 105-13.119 em 14.03.00). Só poderá ser computada como custo ou encargo de depreciação em cada períodobase, a importância correspondente à diminuição do valor dos bens do ativo quando os registros apresentados pelo contribuinte, com suporte em documentação hábil, permitam determinar a sua natureza, identificação, data de aquisição, valor original, acréscimos posteriores, reavaliações e baixas, necessários às sua verificação fiscal dos valores apropriados sob essa rubrica (Lei 7.799/89, arts. 11 e 12 – 1º Conselho de Contribuintes / 5ª Câmara / ACÓRDÃO 105-13.833 em 09/07/02). Quando demonstrado que se torna necessário que a empresa proporcione alojamento adequado a funcionários administrativos e terceiros, é admitida a depreciação de residências ocupadas por estes (AC. CSRF/01-864/89 – Resenha Tributária, Jurisprudência – CSRF 1.2.29, pag. 8132). Comprovado nos autos que o imóvel estava locado mediante contrato escrito e regular e que as receitas de aluguéis haviam sido recebidas e contabilizadas pela pessoa jurídica, deve-se considerar a data inicial da locação como a de utilização do bem para efeito de depreciação, abstração feita da ausência de “habite-se”. (Ac. 1º CC 101-77-899/88 – Resenha Tributária.IR – Jurisprudência Administrativa 12.1. pag. 58). Compete ao Fisco demonstrar que houve o aumento de vida útil superior a um ano para que haja exigência de capitalização, com apoio em elementos consistentes, não bastando simples presunção. O fato de um mesmo reparo ou troca de peça não ser repetido no ano seguinte não implica em aumento de vida útil. O reconhecimento de componente de um 34 maquinário não lhe aumenta necessariamente a vida útil; apenas lhe devolve a condição de uso (Ac. 1º CC 101-77.955/88 – Resenha Tributária. IR – Jurisprudência Administrativa 12.1. pag. 124). A dedução do encargo está expressamente prevista na legislação de referência, estando a cargo da administração tributária a percentagem do desgaste. Não se justifica a glosa integral do encargo a pretexto que o contribuinte não possuía o Razão Auxiliar em ORTN pra provar que o bem não sofrera depreciação individual em excesso, se havia outros elementos para apurar com exatidão a parcela sujeita à glosa (1º Conselho de Contribuintes / 1ª Câmara / ACÓRDÃO 101-93.132 em 15/08/00). A apropriação de custo de aquisição, da variação cambial verificada entre a data do registro da DI e do desembaraço aduaneiro, nada mais corresponde que a contabilização do bem importado em moeda nacional, tendo como base a taxa de câmbio vigente na data do desembaraço aduaneiro, conforme preleciona a norma legal vigente (1º Conselho de Contribuintes / 3ª Câmara / ACÓRDÃO 103-21.592 em 15.04.2004). A depreciação de conjuntos compostos por bens sujeitos a taxas diferenciadas de depreciação, quando não discriminados tais bens, somente pode ser feita pela aplicação da menor taxa aplicável a algum bem do conjunto. Terrenos não podem ser depreciados (1º Conselho de Contribuintes / 5ª Câmara / ACORDÃO 105-13.210 em 07/06/00). 2.4.4 Patrimônio Empresarial Conjunto de bens, direitos e obrigações de sua propriedade. Os bens e direitos constituem sua parte positiva, a qual chamamos de ativo e as obrigações “dívidas com 35 terceiros”, a parte negativa, a qual chamamos de passivo, de acordo com Ed Luiz Ferrari (2006). 2.4.4.1 Ativo O ativo são todos os bens e direitos de propriedade da empresa, mensurável monetariamente, que representam benefícios presentes ou futuros para a empresa, segundo Marion (2007). 2.4.4.2 Ativo Circulante Ativo circulante, em contabilidade, é uma referência aos bens e direitos que podem ser convertidos em dinheiro em curto prazo. Os ativos que podem ser considerados como circulantes incluem: dinheiro em caixa, conta movimento em banco, aplicações financeiras, contas a receber, estoques, despesas antecipadas, numerário em caixa, depósito bancário, mercadorias, matérias-primas e títulos. O ativo circulante é aquele que irá se cumprir até o exercício social seguinte e é equivalente ao "capital em giro". O Capital de giro ou Capital Circulante Líquido é a diferença do Ativo Circulante do Passivo Circulante, conforme a terminologia do DOAR (Demonstração de origens e aplicações) dada pela Lei Federal Brasileira 6.404/76, conforme Queiroz (Wikipedia). 36 2.4.4.3 Ativo Realizável a Longo Prazo Ativo realizável a longo prazo é qualquer conjunto de bens e direitos que irão realizarse após 360 dias da data da publicação do balanço a que faz parte. Exemplos clássicos são os Impostos a Recuperar, os Contratos de Mútuo valor (com os sócios). Outro exemplo que entra são os empréstimos a sócios ou diretores, pois são certos direitos a receber que, mesmo pressuponto recebimento a Curto Prazo, devem ser classificados no Realizável a Longo Prazo. E isso acontece pois a empresa não vai acionar seu diretor se este não pagar na data combinada. Os direitos realizáveis após o término do exercício seguinte, assim como os derivados de vendas, adiantamentos ou empréstimos a sociedades coligadas ou controladas (artigo 243), diretores, acionistas ou participantes no lucro da companhia, que não constituírem negócios usuais na exploração do objeto da companhia. (Wikipedia). 2.4.4.4 Ativo Permanente Conceito empregado em contabilidade para definir dentro de uma determinada empresa, quais são os bens e direitos desta empresa que não sofrem movimentação constante. Fazem parte do patrimônio desta empresa, chamados Bens Patrimoniais. Ativo Fixo possui como sinônimo a expressão Ativo Imobilizado. 37 Já Ativo Permanente possui uma conotação mais ampla, pois segundo o disposto na Lei Brasileira 11.638 de 2007, que sobrescreve a Lei Brasileira 6.404 de 1976, se divide em: Investimentos; Ativo imobilizado; Ativo intangível; Ativo diferido. 2.4.4.5 Investimentos Investimento é a aplicação de algum tipo de recurso (dinheiro ou títulos) com a expectativa de receber algum retorno futuro superior ao aplicado compensando, inclusive, a perda de uso desse recurso durante o período de aplicação (juros ou lucros, em geral ao longo prazo). Num sentido amplo, o termo aplica-se tanto à compra de máquinas, equipamentos e imóveis para a instalação de unidades produtivas como à compra de títulos financeiros (letras de câmbio, ações). Nesses termos, investimento é toda aplicação de dinheiro com expectativa de lucro. Em sentido estrito, em economia, investimento significa a aplicação de capital em meios que levam ao crescimento da capacidade produtiva (instalações, máquinas, meios de transporte) ou seja, em bens de capital. O investimento bruto corresponde a todos os gastos realizados com bens de capital (máquinas e equipamentos) e formação de estoques. O investimento líquido exclui as despesas com manutenção e reposição de peças, equipamentos, e instalações desgastadas pelo uso. Como está diretamente ligado à compra de bens de capital e, portanto, à ampliação da capacidade produtiva, o investimento líquido mede com mais precisão o crescimento da economia. 38 2.4.4.6 Imobilizado É uma conta patrimonial responsável pelo registro dos bens que tem natureza imobiliário como terrenos, prédios e edificações, móveis, máquinas, veículos, equipamentos. Fica localizada no grupo do ativo permanente e tem sua natureza devedora. São bens totalmente correlacionados com a atividade-fim da empresa. O Ativo Imobilizado é formado pelo conjunto de bens e direitos necessários à manutenção das atividades da empresa, caracterizados por apresentar-se na forma tangível (edifícios, máquinas etc.). O imobilizado abrange, também, os custos das benfeitorias realizadas em bens locados ou arrendados. O registro do ativo imobilizado é regulado pela NBC T 19.1. São classificados ainda, no imobilizado, os recursos aplicados ou já destinados à aquisição de bens de natureza tangível, mesmo que ainda não em operação, tais como construções em andamento, importações em andamento etc. Ressalte-se que as inversões realizadas em bens de caráter permanente, mas não destinadas ao uso nas operações, deverão ser classificadas no grupo de investimentos, enquanto não definida sua destinação. A partir de 01.01.2008, por força da Lei 11.638/2007, os ativos intangíveis (como marcas e patentes) não serão mais registrados no Ativo Imobilizado, e sim no Ativo Intangível. 39 2.4.4.7 Ativo Intangível Conforme consta no Comitê de Pronunciamento Contábil (CPC 04), o tratamento contábil dos ativos intangíveis têm uma particulariedade bastante especial, devendo a entidade econômica estabelecer uma atenção a esse tratamento, onde o mesmo tem sua obrigatoriedade de divulgação e tem forma de apuração do valor contábil bastante depurado, principalmente para aquelas empresas que já procederam a um Diagnóstico Empresarial e a um Planejamento Estratégico para gerir sua gestão empresarial. É definido como ativo não monetário identificável sem substância física e que apenas pode ser reconhecido no ativo se: a) for separável, isto é, capaz de ser separado ou dividido da entidade e, assim, poder ser vendido, transferido, licenciado, alugado ou trocado; b) resulta de direitos contratuais ou de outros direitos legais; c) for provável que os benefícios econômicos futuros esperados atribuíveis ao ativo serão gerados em favor da entidade; d) o custo do ativo possa ser mensurado com segurança. O pronunciamento determina que o ágio gerado internamente derivado da expectativa de rentabilidade futura (Goodwill), bem como marcas, títulos e publicação e listas de clientes, 40 também gerados internamente, não devem ser reconhecidos como ativo intangível, conforme a Revista Contábil Empresarial Fiscolegis de 15/07/09, citada em www.netlegis.com.br. 2.4.4.8 Diferido Ativo diferido é a parte do ativo permanente (Lei 6.404/76) que corresponde a despesas e custos que influenciarão mais de um exercício de uma empresa (entidade contábil), e que portanto, deverão ser amortizadas em vários períodos. O exemplo mais comum são as chamadas "despesas pré-operacionais" (despesas e custos com projetos que ainda não entraram em funcionamento). Caracteriza-se por evidenciar os recursos aplicados na realização de despesas que, por contribuirem para formação do resultado de mais de um exercício social futuro, somente são apropriadas às contas de resultados à medida e na proporção em que esta contribuição influencia a geração do resultado de cada exercício. Deverá ser avaliado, pelo valor do capital aplicado, ou seja, o valor dos gastos realizados, deduzido do saldo das contas que registrem a sua amortização (Art. 183 da Lei 6.404/76). 2.4.5 Bens depreciáveis De acordo com o art.25 da IN SRF nº 11/96 os bens depreciáveis são: 41 • Edifícios e construções (a partir da conclusão e início de utilização, o valor da edificação deve ser destacado do valor do terreno); • Projetos florestais destinados a exploração dos respectivos frutos; • Bens móveis e imóveis utilizados no desempenho de atividades de contabilidade; • Os bens imóveis utilizados como estabelecimento da administração; • Os bens móveis utilizados nas atividades operacionais, instalados em estabelecimento da empresa; • Os veículos do tipo caminhão, caminhonete de cabine simples ou utilitários utilizados no transporte de mercadorias e produtos adquiridos para revenda, de matéria-prima, produtos intermediários e de embalagem aplicados a produção; • Os veículos do tipo caminhão, caminhonete de cabine simples ou utilitário, as bicicletas e motocicletas utilizadas pelos cobradores, compradores e vendedores, nas atividades de cobrança, compra e venda, bem como os utilizados nas entregas de mercadorias; • Os veículos utilizados no transporte coletivo de empregados; • Os bens móveis e imóveis utilizados em pesquisa e desenvolvimento de produtos e processos; • Os bens móveis e imóveis próprios, locados pela pessoa jurídica, e que tenham a locação como objeto de sua atividade; • Os bens móveis e imóveis objeto de arrendamento mercantil nos termos da Lei 6099/74, pela pessoa jurídica arrendadora; • Os veículos utilizados na prestação de serviços de vigilância móvel, pela pessoa jurídica que tenha objeto essa espécie de atividade (art. 307 do RIR/99). 42 2.4.6 Bens não-depreciáveis • Terrenos, salvo em relação a melhoramentos ou construções; • Prédios ou construções não alugados nem utilizados pelo proprietário na produção dos seus rendimentos ou destinados a revenda; • Bens que normalmente aumentam de valor com o tempo, como as obras de arte ou antigüidades; • Bens para os quais sejam registradas cotas de exaustão (art.307, parágrafo único do RIR/99). 2.4.7 Taxas de Depreciação TABELA 12 Taxas mais usuais de depreciação Anos de vida útil Taxa anual de Depreciação Máquinas e Equipamentos 10 10% Móveis e Utensílios 10 10% Veículos 5 20% Computadores e periféricos 5 20% Bens 43 3 METODOLOGIA 3.1 Classificação da pesquisa A presente pesquisa é descritiva, de forma comparativa dos métodos de depreciação, realizada com uso de material bibliográfico, aplicando estudo de caso, visando melhor método de depreciação para economia de impostos. 3.2 Coleta, análise e interpretação dos dados As informações foram coletadas através de pesquisa bibliográfica em livros, revistas, internet e legislação fiscal. As informações foram analisadas e interpretadas de forma descritiva e comparativa, com dados simulados para estudo de caso, de forma a possibilitar respostas para se conhecer o melhor método de depreciação que possibilite maior economia fiscal. 44 3.3 Cronograma E T A P A S 1 ELABORAÇÃO DO PROJETO 2 APRESENTAÇÃO PROJETO 3 REVISÃO DO PROJETO 4 LEITURAS BIBLIOGRAFICAS 5 ANALISE DA LEGISLAÇÃO 6 COLETA DE DADOS 7 ESTUDO DE CASOS 8 ANALISE COMPARATIVA 9 CONCLUSÃO 10 APRESENTAÇÃO MAIO 1ª SEM 2ª SEM 3ª SEM JUNHO 4ª SEM 1ª SEM 2ª SEM 3ª SEM JULHO 4ª SEM 1ª SEM 2ª SEM 3ª SEM AGOSTO 4ª SEM 1ª SEM 2ª SEM 3ª SEM 4ª SEM 45 3.4 Orçamento 1 2 3 4 5 6 7 8 9 10 E T A P A S ELABORAÇÃO DO PROJETO APRESENTAÇÃO PROJETO REVISÃO DO PROJETO LEITURAS BIBLIOGRAFICAS ANALISE DA LEGISLAÇÃO COLETA DE DADOS ESTUDO DE CASOS ANALISE COMPARATIVA CONCLUSÃO APRESENTAÇÃO TOTAL - R$ MAIO 150,00 150,00 150,00 - JUNHO 250,00 300,00 450,00 550,00 JULHO 300,00 300,00 600,00 AGOSTO 300,00 250,00 150,00 700,00 TOTAIS-R$ 150,00 150,00 150,00 250,00 600,00 600,00 250,00 150,00 2.300,00 3.4.1 Orçamento total Importa o presente orçamento do projeto monográfico em R$ 2.300,00 (dois mil e trezentos Reais), a ser custeado com recursos próprios pelo discente em todas as fases, como coleta de dados, suas análises, bem como a interpretação das variáveis de pesquisa, e na elaboração dos resultados, bem como suas conclusões e recomendações. 46 4 CONCLUSÕES A gestão eficaz no cumprimento das obrigações tributárias integrada com um planejamento tributário adequado e avaliações constantes dos métodos utilizados na apuração dos impostos reduzem o risco fiscal e econômico, vitais para a permanência e continuidade do empreendimento empresarial. O melhor método de depreciação para redução de impostos dependerá do enquadramento tributário da empresa, considerando sua forma de atuação, sua atividade econômica principal e a relação custos x benefícios na venda de seus produtos ou serviços. Percebemos que a depreciação dentro de um planejamento tributário adequado resultará em economia fiscal e conseqüente geração de caixa. Na formação do preço de venda de produtos ou serviços deve-se observar o melhor método de depreciação, o que no caso para uma empresa locadora de veículos a “soma dos dígitos” é o mais adequado para se obter o preço de venda, tendo em vista que os veículos novos necessitam de pouca manutenção e reparos. Com o desgaste pelo tempo de utilização as despesas de manutenção e reparos tende a aumentar gradualmente enquanto as taxas de depreciação tendem a cair, compensando assim os resultados nos custos operacionais. A existência de diferentes métodos de depreciação justifica uma análise criteriosa na busca da opção mais adequada para se obter o melhor resultado na redução da carga tributária. Ao utilizar um método não permitido legalmente devemos levar em conta que seus efeitos tributários serão adicionados no LALUR (Livro de Apuração do Lucro Real), porém é imprescindível a utilização do melhor método de depreciação para a formação do preço de venda o qual é vital para a sobrevivência e continuidade da empresa. 47 Concluímos que o planejamento tributário é de suma importância quando utiliza o melhor método de apuração para calcular a depreciação, o que contribuirá efetivamente para a formação adequada no preço de venda, o qual resultará em lucratividade, geração de caixa e a satisfação de seus sócios ou acionistas pelo retorno obtido. 5 RECOMENDAÇÕES Partindo da premissa de que a sobrevivência da empresa no mercado está vinculada a uma gestão consciente e responsável dos limites legais tributários, do princípio básico do CTN de que “a ninguém é dado descumprir a lei alegando seu desconhecimento”, recomendamos a utilização dos instrumentos legais permitidos pela legislação vigente, no caso do planejamento tributário, na busca do melhor método que reflita a mais adequada taxa de depreciação do bem ativado e de seu efetivo desgaste. A gestão de negócios é algo complexo, mas que pode ser satisfatoriamente executada, com suporte em dados contábeis e entendimentos legais confiáveis. Recomenda-se aos gestores que implementem e aperfeiçoem relatórios gerenciais em tempo hábil gerados pela administração e pela contabilidade, com visão no futuro e conhecimento de seus negócios. O melhor método de depreciação nem sempre é praticado o que representa uma carga tributária mais elevada e por isso recomendamos o conhecimento dos métodos existentes para a aplicabilidade da alternativa mais adequada com a devida segurança fiscal. 48 O conhecimento da legislação fiscal e tributária é vital para um planejamento tributário responsável e a contabilidade é uma das ferramentas indispensáveis para a gestão dos negócios, onde contadores, administradores e responsáveis pela gestão das empresas interagem para muito mais do que simples cálculo de impostos e atendimento de legislações comerciais, previdenciárias e legais. REFERÊNCIAS BIBLIOGRÁFICAS BRASIL. Constituição da República Federativa do Brasil. Brasília: Senado Federal, Subsecretaria de Edições Técnicas, 2002. ______. Lei nº 9.249, de 26 de dezembro de 1995. Altera a legislação do imposto de renda das pessoas jurídicas, bem como da contribuição social sobre o lucro líquido, e dá outras providências. Lex: DOU de 27/12/1995. ______. Lei nº 10.833, de 29 de dezembro de 2003. Altera a Legislação Tributária Federal e dá outras providências. Lex: DOU de 30/12/2003. ______. Lei nº 10.637 de 30 de dezembro de 2002. Dispõe sobre a não-cumulatividade na cobrança da contribuição para os Programas de Integração Social (PIS) e de Formação do Patrimônio do Servidor Público (Pasep), nos casos que especifica; sobre o pagamento e o parcelamento de débitos tributários federais, a compensação de créditos fiscais, a declaração de inaptidão de inscrição de pessoas jurídicas, a legislação aduaneira, e dá outras providências. Lex: DOU de 31.12.2002 - Edição Extra. ______. Lei Nº 5.172, de 25 de outubro de 1966 - Código Tributário Nacional. Dispõe sobre o Sistema Tributário Nacional e institui normas gerais de direito tributário aplicáveis à União, Estados e Municípios. Lex: DOU DE 27/10/1966. ______. Lei N° 6.404, de 15 de dezembro de 1976. Dispõe sobre as Sociedades por Ações. Lex: D.O.U. de 17/12/1976. 49 ______. Lei nº 6.099, de 12 de setembro de 1974. Dispõe sobre o tratamento tributário das operações de arrendamento mercantil, e dá outras providências. ______. Lei Nº 11.638, de 28 de dezembro de 2007. Altera e revoga dispositivos da Lei no 6.404, de 15 de dezembro de 1976, e da Lei no 6.385, de 7 de dezembro de 1976, e estende às sociedades de grande porte disposições relativas à elaboração e divulgação de demonstrações financeiras. Lex: D.O.U. DE 28/12/2007, p. 2 – Edição Extra. ______. Decreto n. 1.041, de 11/01/1994. Aprova o regulamento para a cobrança e fiscalização do imposto sobre a renda e proventos de qualquer natureza. Lex: DOU de 12/01/1994. ______. Decreto nº 85.450, de 04/12/80. Aprova o regulamento para a cobrança e fiscalização do imposto sobre a renda e proventos de qualquer natureza . Lex: D.O.U. de 05/12/80. CHAVES, Francisco Coutinho. Planejamento Tributário na Prática: Gestão Tributária Aplicada. São Paulo: Atlas, 2008. CREPALDI, Silvio Aparecido. Contabilidade Gerencial: Teoria e Prática. São Paulo: Atlas, 1998. DIAS, Genebaldo Freire. Educação Ambiental: princípios e práticas. São Paulo: Gaia, 1992. ETHOS, Instituto de Empresas e Responsabilidade Social. Guia de elaboração de relatório e balanço anual de responsabilidade social empresarial. www.ethos.org.br.htm Acesso 10 jun 2009. ______. Projeto de Lei do Balanço Social n° 3.116 de 14 de maio de 1997. Dispõe sobre o Balanço social. FERRARI, Ed Luiz. Análise de Balanços. 7. ed. São Paulo: Campus, 2006. 50 FERREIRA, Airton; VALERO, Luiz Martins; LIMA, Marcos Vinicius Neder et al. Regulamento do Imposto de renda - Anotado e Comentado. Belo Horizonte: FISCOSoft Editora, 2005. FISCOLEGIS - Revista contábil Empresarial. Disponível em www.netlegis.com.br. Acesso 27 ago. 2009. FREIRE, Fátima de Souza; SILVA, César Augusto Tibúrcio. Balanço Social. São Paulo : Atlas, 2001. GIL, Antônio Carlos. Métodos e Técnicas de Pesquisa Social. São Paulo: Atlas, 1999. GOMES, Orlando; GOTTSCHALK, Élson. Curso de Direito do Trabalho. Rio de Janeiro: Forense, 2007. HENDRIKSEN, Eldon; BREDA, Mic. Teoria da Contabilidade. São Paulo: Atlas, 1999. http://pt.wikipedia.org. Acesso em 27 ago. 2009. IBASE – Instituto Brasileiro de Análises Sociais e Econômicas. Disponível em www.ibase.org.br. Acesso 10 jun. 2009. IUDÍCIBUS, Sérgio de. Teoria da Contabilidade. São Paulo: Atlas, 1980. KROETZ, César Eduardo Stevens. Balanço Social, Teoria a Prática. Atlas, São Paulo: 1 ed. 2000. LAROSA, Marco Antônio. Como produzir uma monografia passo a passo... siga o mapa da mina. 4. ed. Rio de Janeiro: Wak, 2005. 51 LONGARAY, André Andrade et al. Como Elaborar Trabalhos Monográficos em Contabilidade: Teoria e Prática. São Paulo: Atlas, 2003. MARION, José Carlos. Contabilidade Empresarial. 13 ed. São Paulo: Atlas, 2007. OLIVEIRA, José Arimatés de. Responsabilidade social em pequenas e médias empresas. Revista de Administração de Empresas. v. 24, n. 4, p. 203-210, out./dez. 1984. PAIVA, Paulo Roberto de. Contabilidade Ambiental. São Paulo: Atlas, 2003. QUEIROZ, Robert Oliveira. Artigo circulante. Disponível em pt.wikipedia.org. Acesso em 27 ago. 2009. RECEITA FEDERAL DO BRASIL. Instrução Normativa SRF nº 404, de 12 de março de 2004. Dispõe sobre a incidência não-cumulativa da Contribuição para o Financiamento da Seguridade Social na forma estabelecida pela Lei nº 10.833, de 2003, e dá outras providências. Lex: DOU de 15.3.2004. ______. Instrução Normativa SRF nº 162, de 31 de dezembro de 1998. Fixa prazo de vida útil e taxa de depreciação dos bens que relaciona. Lex: DOU de 07/01/1999, p. 5 ______. Instrução Normativa SRF nº 130, de 10 de novembro de 1999. Altera o Anexo I da Instrução Normativa nº 162, de 31 de dezembro de 1998. ______. Instrução Normativa SRF nº 011, de 21 de fevereiro de 1996. Dispõe sobre a apuração do imposto de renda e da contribuição social sobre o lucro das pessoas jurídicas a partir do ano-calendário de 1996. Lex: DOU de 22/02/1996. ______. Parecer Normativo COORDENADOR DO SISTEMA DE TRIBUTAÇÃO - CST nº 192 de 29.06.1972. Dispõe sobre a adoção de taxas especiais de depreciação, devendo as interessadas comprovar a adequação das taxas que utilizarem, ou, em caso de dúvida, justificá-las com base em laudo técnico expedido por órgão oficial competente.) – Lex: D.O.U de 17/07/1972. ______. PN - Parecer Normativo COORDENADOR DO SISTEMA DE TRIBUTAÇÃO CST nº 869 de 25.10.1971. O custo das construções ou benfeitorias para uso próprio em terrenos locados, corrigido monetariamente, pode ser amortizado na forma do artigo 188 do RIR (Decreto nº 58.400/66). Lex: D.O.U de 02/03/1972. 52 ______. PN - Parecer Normativo COORDENADOR DO SISTEMA DE TRIBUTAÇÃO CST nº 104 de 01.10.1975. O valor das construções ou benfeitorias realizadas, sem direito a indenização, em imóvel alugado com prazo indeterminado, não poderá ser amortizado, ainda que sua vida útil prevista seja superior a um exercício, cabendo, entretanto, a sua depreciação: Poderá ser deduzido como despesa operacional, na forma e condições do art. 170. do RIR, se sua vida útil for inferior a esse período. Complementa o entendimento dos Pareceres Normativos CST nº s 869/71 e 210/73. Lex: D.O.U 01/10/1975. ______. PN CST 210/73 - PN - Parecer Normativo COORDENADOR DO SISTEMA DE TRIBUTAÇÃO - CST nº 210 de 30.11.1973. O valor das construções ou benfeitorias realizadas em imóvel alugado, quando haja direito ao seu recebimento, não poderá ser amortizado na amortização na forma do art. 188. do Regulamento do Imposto de Renda, devendo ser registrado no ativo imobilizado, onde se sujeitará à correção monetária e à depreciação às taxas normais, até o final do contrato, quando, então, se apurará o eventual resultado. O valor pago pela locadora, como ressarcimento pelas construções ou benfeitorias, integrará seu ativo imobilizado, e será depreciado e corrigido monetariamente, na forma da legislação aplicável. Lex: D.O.U 15/01/1974. ______. Regulamento do Imposto de Renda - RIR/99 - (Decreto nº 3.000, de 26 de março de 1999 ) - Regulamenta a tributação, fiscalização, arrecadação e administração do Imposto sobre a Renda e Proventos de Qualquer Natureza. SILVA, Edson Braz da. Direito do trabalho resumido, v. 1. 4. ed. Rio de Janeiro: Forense, 1975. TINOCO, João E. P. Balanço Social: uma abordagem da transparência e da responsabilidade. São Paulo: 2001. TORRES, Ciro. Um pouco da História do Balanço Social. www.balancosocial.org.br. Acesso em 10 jun. 2009. www.balancosocial.org.br. Acesso 10 jun. 2009.

Download