Implementando Ferramentas de Tecnologia para viabilizar a Concessão de Crédito com Rapidez e Segurança Avaliando a necessidade de implementação de ferramentas de tecnologia e as vantagens que o sistema pode oferecer para os gestores das empresas para viabilizar a concessão de crédito rápido e seguro 1 Objetivos da Apresentação Fornecer subsídios para uma empresa: Avaliar a necessidade ou não da implementação de ferramentas de gestão de crédito, considerando as características de suas operações. Escolher a ferramenta mais adequada ao atendimento de suas necessidades. 2 Adequação à Política de Crédito O objetivo de uma Política de Crédito é viabilizar ou alavancar as vendas com garantia de um nível de recebimento adequado ao grau de risco que a empresa está disposta a correr. A implementação de ferramentas de gestão de crédito deve refletir este objetivo. O primeiro passo para avaliar a necessidade de implementação de ferramentas de gestão de crédito é entender a política de crédito da empresa. 3 Política de Crédito Uma política de crédito deve contemplar: Resultados a serem alcançados Produtos e/ou serviços que a empresa comercializa Mercado / Públicos-alvo Processo e critérios de concessão de Crédito Opções de Garantias Política de cobrança Política de vendas Níveis de delegação de aprovação 4 Identificação de Necessidades Tempo de resposta para as análises de crédito Formato do Parecer de Crédito Aprovado/Reprovado Detalhado (com justificativa) Controles de acesso aos pareceres Locais de acesso (somente na empresa / acesso remoto) Relatórios/Estatísticas/Gráficos Por Por Por Por solicitante (ou grupos de solicitantes) cliente (ou grupo/tipo de cliente) região geográfica linha de produto / segmento de negócio 5 Fluxo de informações Informações Comerciais Dados Econômico financeiros Avaliação de Crédito Resultado da Análise Histórico do cliente na empresa 6 Informações necessárias para análise de crédito Nível ótimo de inadimplência Risco setorial dos clientes Caracterização do cliente Histórico de Vendas para o cliente Referências Comerciais / Bancárias Restrições Comerciais / Bancárias Dados econômico-financeiros (Demonstrações Financeiras) 7 Nível ótimo de inadimplência O nível ótimo de inadimplência de uma empresa não é “zero”. Uma empresa com este nível de inadimplência provavelmente tem uma política de crédito “superrigorosa”, o que leva a empresa a: perder oportunidades de vendas que aumentariam sua receita e lucro (pois parte dos clientes de risco pagaria suas contas), perder vendas para seus concorrentes. Contanto que o caixa recebido supere o custo das mercadorias vendidas/serviços prestados e os outros custos associados a um determinado grupo de clientes é mais vantajoso para a empresa vender-lhes a prazo do que perder as vendas. 8 Risco Setorial Identificar os setores de atuação dos clientes da empresa e sua participação nas vendas Analisar o setor Perspectivas de crescimento do setor Influência de variáveis econômicas (inflação, nível de emprego, dólar, etc.) Estrutura de mercado (monopólio, oligopólio, concorrência, barreiras à entrada, etc.) Verificar a influência do risco setorial no risco de crédito Verificar a relação Risco versus Retorno Quantificar o risco 9 Cadastro de Clientes Dados cadastrais padrão Histórico da empresa Setor econômico Região de atuação: número de filiais / distribuidores Tipos de produtos/serviços fornecidos Principais Clientes Grupo Empresarial (Controle acionário, coligadas, controladas) 10 Histórico do Cliente Atraso Médio nos Pagamentos Maior Acúmulo Mensal Maior Fatura Média de Faturamento Mensal Percentual de Inadimplência Produtos / Serviços vendidos Sazonalidade (distribuição das vendas ao longo do ano) 11 Informações Comerciais Data de fundação da empresa Quantidade de filiais Hábitos de pagamento - pagamentos pontuais, faixas de atraso de pagamentos (15, 30 ou mais dias) Restrições: Ações de Despejo Ações Executivas (Federais, Estaduais, Municipais) Protestos Pedido de Concordata / Falência Cheques sem fundos 12 Dados Econômico-financeiros Índices de liquidez Índices de endividamento / alavancagem Ciclos Operacionais / Rotações Imobilização Rentabilidade Índices de solvência Grupo empresarial (coligadas, controladas) Informações setoriais / macro-econômicas 13 Fontes internas de informação Sistema de Crédito Atual Cadastro de clientes Sistema de Faturamento Sistema de Contas a Receber Base de dados de marketing/vendas Administração de contratos Cadastro de fornecedores Contabilidade 14 Avaliação Com base nas informações necessárias para análise de crédito e nas necessidades da empresa, cabe ao gestor de crédito avaliar a melhor solução para atendê-las: Análise Manual com informações internas e informações fornecidas pelo cliente Análise Manual com informações internas, informações fornecidas pelo cliente e por provedores de informação comercial Implantação de um sistema de gestão de crédito 15 Vantagens de um sistema informatizado Agilidade no processo de decisão de crédito Padronização dos critérios de avaliação comercial e financeira Rápida adaptação dos critérios às mudanças no mercado / alterações na política de crédito / promoções de vendas Auditoria e Controle Níveis de delegação para aprovação Histórico de análises de crédito do cliente Base de dados centralizada 16 Ferramentas de Tecnologia Modelos de gestão de Limite de Crédito Credit Rating Credit Scoring Sistemas Especialistas crédito (software) Hardware / Soluções de acesso Acesso local Acesso via Web Acesso via celular (WAP, Palmtop ou Notebook) 17 Modelo Limite de Crédito Definição - através da análise de crédito estabelece-se o limite máximo de compras sem garantias que será concedido a um cliente, dado o grau de risco que a empresa está disposta a correr. Aplicabilidade Empresas com pequeno número de clientes (empresas de mídia, TV, Rádio, Jornais, B2B, etc.) Empresas com bases de dados / sistemas de controle de vendas por cliente 18 Modelo Limite de Crédito Vantagens Controle de todas as operações de venda e da utilização dos limites de crédito aprovados Maior interação entre crédito e vendas Desvantagens Não adequado para empresas com grande número de clientes / características de varejo Requer revisão periódica dos limites de crédito Requer uma área de controle de crédito maior 19 Modelo Limite de Crédito Provedor de Informações Comerciais Informações Comerciais Histórico do cliente Faturamento Diminui o limite disponível Dados Econômico financeiros Análise de Crédito Adm de Contratos Pagamentos de faturas Aumenta o limite + Faturamento Contas a receber Valor do Limite de Crédito Cadastro de clientes 20 Credit Scoring Definição: metodologia de análise quantitativa que atribui pontuação a diversos itens (valor do crédito, dados financeiros, histórico comercial, restrições cadastrais, etc.), e com base na pontuação final divide os clientes em duas categorias: com potencial e sem potencial de crédito. Aplicabilidade Empresas com grande número de clientes (bancos, cartões de crédito, telefonia, etc.) 21 Teste dos critérios de um Sistema de Credit Scoring É necessário testar o score de aprovação (Ho), para que a probabilidade de classificar erroneamente uma análise de crédito seja minimizada. Ho verdadeiro Ha verdadeiro Não rejeitar Ho Decisão correta Erro tipo II (β) Rejeitar Ho Erro tipo I (α) Decisão correta Erro Tipo I – Rejeição da hipótese nula (Ho) quando esta é verdadeira. Recusar uma operação que seria um bom negócio para empresa (% de propostas corretas recusadas). Erro Tipo II – Falha em rejeição da hipótese nula quando esta é falsa. Aprovar uma operação que se tornará problemática para a empresa (% de inadimplência). 22 Credit Scoring Determinístico Definição - modelo baseado em regras de negócios elaboradas por especialistas em crédito, baseados em experiências de crédito anteriores. Aplicabilidade Empresas novas, que não tenham bases de dados próprias sobre o comportamento de clientes Negócios com venda únicas ou esporádicas que não justifiquem a incorporação de dados relativos ao comportamento do cliente 23 Credit Scoring Determinístico Vantagens Não requer informações internas sobre o comportamento comercial do cliente Os critérios de análise (regras de negócio) podem ser modificados rapidamente Implantação rápida (“pacotes prontos”) Desvantagens Não reflete o histórico dos clientes na empresa Não reflete as características únicas do negócio da empresa Existe a necessidade de atualização constante das regras de negócio para refletir mudanças nas condições econômicas e nos critérios de crédito 24 Credit Scoring Estatístico Definição - modelo baseado em técnicas estatísticas como regressão linear e redes neurais, que são técnicas computacionais baseadas em modelos matemáticos que simulam o processo de aprendizado. Aplicabilidade Empresas com bases de dados próprias sobre o comportamento de clientes (bancos, cartões de crédito, telefonia, etc.) Empresas com vendas freqüentes e/ou prestação de serviços contínuos 25 Credit Scoring Estatístico Vantagens Adapta-se às características únicas do negócio, pois utiliza o histórico real dos clientes O modelo reflete as alterações nas operações da empresa e no comportamento do cliente Desvantagens Requer informações internas sobre o comportamento comercial do cliente Dificuldades em refletir alterações no ambiente econômico e problemas setoriais Implantação lenta (solução customizada) 26 Modelo Credit Scoring Provedor de Informações Comerciais Informações Comerciais Dados Econômico financeiros CPF ou Nome CNPJ ou Razão Social Valor da operação Histórico do Cliente na Empresa Sistema de Crédito Credit Scoring Credit Scoring Estatístico Aprovado Reprovado Em análise 27 Rating Definição: é uma metodologia de análise qualitativa, que avalia uma série de fatores em relação a uma escala pré-definida de atributos e qualificações, atribuindo uma nota a cada fator e uma nota final ao conjunto de fatores analisados. Com base na nota final (rating) pode ser determinado o risco de crédito e definido o valor que será concedido à empresa. Aplicabilidade Empresas que operam com clientes corporativos de porte médio/grande (especialmente multinacionais) 28 Rating Vantagens Fácil interpretação das decisões de crédito por pessoas não familiarizadas com a avaliação de riscos e créditos Desvantagens Baixa confiabilidade das demonstrações financeiras devido à possibilidade de escolha de critérios contábeis e ao uso de práticas ilegais (Caixa 2) 29 Modelo Rating Provedor de Informações Comerciais Dados Econômico financeiros Informações Comerciais Histórico do Cliente na Empresa Sistema de Crédito Credit Rating 1- Reclassificação de Dem Financeiras 2- Nota para os índices financeiros 3- Nota para os índices comerciais 4- Somatório das notas Rating de crédito CNPJ ou Razão Social Valor da operação 30 Aplicabilidade dos modelos Limite Grande número de Clientes Pequeno número de Clientes Alto Valor médio das transações Baixo valor médio das transações Clientes Pessoa física Pequena/Micro Empresa Médias Empresas Grandes Empresas Venda única Venda esporádica Serviço/fornecimento continuo Cliente novo Cliente antigo Nível de Controle Necessidade de "Back-office" Scoring X X X X X X X X X Alto Alta Rating X X X X X X X X X X X X X X X Médio Média Baixo Baixa 31 Indicadores de Desempenho, Qualidade, Auditoria e Controle Com base nos indicadores extraídos do sistema é possível definir produtos, setores econômicos, regiões geográficas e tipos de clientes para os quais a recomendação de crédito do sistema escolhido não está sendo efetiva. Os indicadores podem ser desde uma planilha de controle, com análises simples de proporção (como seria de se esperar no modelo de limite de Crédito) , até o resultado de complexos modelos estatísticos de ‘behavior’ que realimentam o 32 sistema automaticamente. Indicadores de Desempenho e Qualidade do Sistema Desempenho Tempo de aprovação de cada análise Qualidade Inadimplência Atrasos nos pagamentos Necessidade de revisão manual do parecer Taxa de aprovações versus volumes analisados Perdas versus lucratividade 33 Controle e auditoria Controle Relatórios de uso Por Solicitante (ou grupos de solicitantes) Por cliente (ou grupo/tipo de cliente) Por região geográfica Por linha de produto / segmento de negócio Auditoria Vendas fora dos parâmetros (quantidade, valor e área da empresa que as originou) Revisão da análise dos créditos classificados como inadimplentes e incobráveis 34 Conclusão Não existe um modelo de análise de crédito ‘melhor’ ou ‘pior’, o que existe é um modelo mais adequado ao perfil e às necessidades de cada empresa. É importante considerar todas as variáveis possíveis na escolha do modelo, fazer os ajustes necessários em sua fase de implementação e monitorar seu desempenho para corrigir eventuais distorções. 35 Bibliografia Indicações para consulta / referências: LEONARD, Kevin J. Information systems and benchmarking in the credit scoring industry, Benchmarking for Quality Management & Technology Vol 3 Num 1, Ontário, Canadá, 1996. HUNTER, Maura Quinn. Como Identificar e Avaliar o Risco Setorial de uma Carteira de Crédito, Revista Tecnologias de Crédito SERASA. SINCICH, Terry. Business Estatistics by Example – New Jersey, EUA, Prentice Hall, 1996. STICKLEY, Clyde P. & WEIL, Roman. Contabilidade Financeira - São Paulo: Atlas, 2001. STICSU, Abraham Laredo. Desenvolvimento de um Sistema de Credit Scoring, Revista Tecnologias de Crédito SERASA. www.creditoerisco.com.br www.siacorp.com.br/scoring1.htm www.serasa.com.br 36 www.equifax.com.br

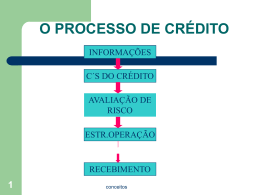

Download