( MINISTÉRIO DA FAZENDA Secretaria de Acompanhamento Econômico Parecer no 06406/2008/RJ COGCE/SEAE/MF Em 01 de julho de 2008. Referência: Ofício nº 2553/2008/SDE/GAB, de 30 de abril de 2008. Assunto: ATO DE CONCENTRAÇÃO n.º 08012.003723/2008-07 Requerentes: Adria Alimentos do Brasil Ltda. e Industria de Alimentos Bomgosto Ltda. Operação: Aquisição, pelo Grupo Dias Branco, por meio da Adria, de 100% das quotas representativas do capital social da Vitarella. Recomendação: Aprovação sem restrições. Versão Pública Nos termos da Portaria SEAE nº 83, de 19 de novembro de 2007, e considerando a solicitação da Secretaria de Direito Econômico do Ministério da Justiça, nos termos do art. 54 da Lei nº 8.884/94, a Seae emite parecer técnico referente ao ato de concentração entre as empresas Adria Alimentos do Brasil Ltda. e Industria de Alimentos Bomgosto Ltda. O presente parecer técnico destina-se à instrução de processo constituído na forma a Lei n.º 8.884, de 11 de junho de 1994, em curso perante o Sistema Brasileiro de Defesa da Concorrência – SBDC. Não encerra, por isto, conteúdo decisório ou vinculante, mas apenas auxiliar ao julgamento, pelo Conselho Administrativo de Defesa Econômica – CADE, dos atos e condutas de que trata a Lei. A divulgação de seu teor atende ao propósito de conferir publicidade aos conceitos e critérios observados em procedimentos da espécie pela Secretaria de Acompanhamento Econômico – SEAE, em benefício da transparência e uniformidade de condutas. I. Das Requerentes I.1. Adria Alimentos do Brasil Ltda. 1. A Adria Alimentos do Brasil Ltda. “Adria”) é uma empresa de origem brasileira, pertencente ao Grupo M. Dias Branco Comércio e Indústria (“Dias Branco”) de mesma origem, que atua na indústria alimentícia, nos setores de massas e biscoitos. Versão Pública Ato de Concentração n.: 08012.003723/2008-07 A Adria possui apenas um acionista que detém participação superior a 5% no seu capital social, qual seja: M. Dias Branco Comércio e Indústria, que detém 99,99% de participação. 2. O Grupo Dias Branco possui participação em diversas empresas com atividades no Brasil e nos demais países do Mercosul, as quais encontram-se listadas abaixo: Brasil • • • • • • • • Adria Alimentos Ltda.; Idibra Participações Ltda.; Dias Branco Administração e Participações Ltda.; M. Dias Branco S.A. – Indústria e Comércio de Alimentos; Petroposto Comércio de Derivados de Petroleo; Porto Cotegipe Logística Ltda.; Tergran – Terminais de Grãos de Fortaleza Ltda.; e TPC – Terminal Portuário de Cotegipe S/A. Mercosul • • M. Dias Branco Argentina S/A; e M. Dias Branco International Trading Uruguay S/A. 3. O faturamento do Grupo Dias Branco, em 2007, no Brasil, foi de confidencial, no Mercosul, excluindo o Brasil, foi de confidencial, e, no mundo, excluindo o Brasil e os demais países do Mercosul, foi de confidencial. 4. Nos últimos três anos, o Grupo Dias Branco não participou de nenhum Ato de Concentração que tenha sido submetido ao Sistema Brasileiro de Defesa da Concorrência. I.2 Indústria de Alimentos Bomgosto Ltda. 5. A Indústria de Alimentos Bomgosto Ltda. (“Vitarella”) é uma empresa de origem brasileira, não pertencente a nenhum grupo econômico, que atua na indústria alimentícia, nos setores de massas e biscoitos. Os acionistas que possuem participação no capital social da Vitarella, são os seguintes: (i) Gerson Aquino Lucena Júnior, com 42% de participação; (ii) Cláudia de Queiroz Lima Lucena, com 28% de participação; e (iii) GL Empreendimentos Ltda., com 30% de participação. 6. A Vitarella não possui participação em nenhuma empresa com atividades no Brasil e nos demais países do Mercosul. 7. O faturamento da Vitarella, em 2007, no Brasil, foi de confidencial, não tendo obtido faturamento no Mercosul e no mundo. E nos últimos três anos, a Vitarella não participou de nenhum Ato de Concentração que tenha sido submetido ao Sistema Brasileiro de Defesa da Concorrência. 2 Versão Pública II. Ato de Concentração n.: 08012.003723/2008-07 Da Operação 8. Trata-se da aquisição, pelo Grupo Dias Branco, por meio da Adria, de 100% das quotas representativas do capital social da Vitarella. 9. O Instrumento Particular de Cessão e Transferência de Quotas e Outras Avenças (“contrato”), está datado de confidencial. O valor total da operação foi estimado em aproximadamente confidencial. A operação foi realizada no Brasil e está sendo submetida somente às autoridades antitrustes do país em referência. 10. Na análise efetuada do Instrumento Particular de Cessão e Transferência de Quotas e Outras Avenças, firmado entre as partes, verificou-se que não existe cláusula de não-concorrência ou de exclusividade entre as mesmas. III. Definição do Mercado Relevante III.1 Dimensão Produto 11. Com base nas informações prestadas pelas Requerentes, o quadro abaixo apresenta os produtos ofertados no mercado nacional: Quadro I Produtos Ofertados pelas Requerentes no Brasil Produtos/Empresas Dias Branco Vitarella Biscoitos x x Massas x x Farinha de trigo x Gordura vegetal hidrogenada x Fonte: Requerentes. 12. Pode-se observar que há sobreposição horizontal nas atividades das Requerentes nos segmentos de massas alimentícias e biscoitos e integração vertical nos insumos farinha de trigo e gordura vegetal hidrogenada com relação às massas alimentícias e aos biscoitos. 13. Em consulta realizada às Requerentes, por meio do Ofício nº 7833/2008/RJ, esta Seae solicitou informações sobre os insumos utilizados pela Dias Branco e pela Vitarella para fabricação de massas e biscoitos. Em resposta, obteve o seguinte esclarecimento: “Os principais insumos empregados na fabricação das massas fabricadas pelo Grupo Dias Branco e pela Vitarella, em ordem de representatividade em sua composição do maior para o menor, são: farinha de trigo, água e ovos. As massas instantâneas empregam também gordura vegetal hidrogenada em seu processo produtivo e são produzidas apenas pela Dias Branco, não fazendo parte do portifolio de produtos produzidos pela Vitarella ou pela Adria. Os principais insumos empregados na fabricação dos biscoitos fabricados pelo Grupo Dias Branco e pela Vitarella, em ordem de 3 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 representatividade em sua composição do maior para o menor, são: farinha de trigo, açúcar, gordura vegetal hidrogenada ou interesterificada1, amido, sal, cacau, aromas e lecitina de soja. Embora a maioria dos biscoitos produzidos pelo Grupo Dias Branco e pela Vitarella não empreguem margarina em seu processo produtivo, tal insumo é empregado na fabricação de biscoitos do tipo cream cracker e amanteigados, representando cerca de 3% dos insumos utilizados na fabricação desses dois tipos de biscoitos. Nenhum dos biscoitos produzidos pelo Grupo Dias Branco ou pela Vitarella empregam manteiga em seu processo produtivo.” 14. Para um estudo mais detalhado, quatro mercados serão analisados distintamente, com a definição da dimensão produto e dimensão geográfica. São eles: (i) Dos insumos envolvidos na integração vertical: gordura vegetal hidrogenada e farinha de trigo; (ii) o Mercado de Massas Alimentícias e (iii) o Mercado de Biscoitos2. III.I.I- Dos insumos envolvidos na integração vertical: gordura vegetal e farinha de trigo 15. O produto gordura vegetal hidrogenada já foi objeto de análise do Ato de Concentração nº 08012.009459/2003-01, de interesse das empresas Siol Alimentos Ltda. e Unilever Bestfoods Brasil Ltda., e na oportunidade foram observados, pelas referidas Requerentes, os seguintes fatores descritos no Parecer no 06019/2004/DF COGPA/SEAE/MF, ipisis litteris: “A gordura vegetal hidrogenada é utilizada pelos consumidores na preparação de sorvete, glacê, biscoitos, salgados e frituras. As requerentes citaram como possíveis substitutos de gordura vegetal hidrogenada os seguintes produtos: manteiga, margarina e óleo vegetal. O grau de substitutibilidade, do ponto de vista da demanda, entre a gordura vegetal hidrogenada e estes últimos produtos, depende, conforme as Requerentes, das exigências do consumidor em termos de crocância, frescor e presença ou não de colesterol no alimento.” “(...) a gordura vegetal hidrogenada, produto objeto do presente ato, é obtida a partir de óleo refinado de soja, na forma líquida e hidrogenada, em diferentes pontos de fusão.” 1 As gorduras interesterificadas são óleos que foram modificados quimicamente. Gorduras interestificadas são obtidas a partir de mistura de óleo vegetal totalmente hidrogenado (livre de gorduras trans) e óleos vegetais líquidos. O processo de interesterificação consiste em misturar estes óleos em proporções adequadas, submetê-los ao processo de interesterificação, onde sob ação de um catalisador e condições específicas de processamento, ocorre a reação para produção das gorduras com a consistência para a aplicação a que destina. Fonte: http://pt.wikipedia.org/wiki/Gordura_interesterificada 2 Pela baixa representatividade da margarina no processo produtivo de biscoitos, conforme exposto pelas Requerentes, esta Seae optou por não analisar detalhadamente o referido insumo. Ademais, uma definição mais precisa do mercado relevante, na dimensão produto, não irá alterar o resultado da presente análise, uma vez que de acordo com a análise de possibilidade do exercício de poder de mercado, como será visto no item IV.2 deste Parecer, foi constatado que a concentração decorrente da operação no mercado de biscoitos (dowstream) representou menos de 20% de participação, ou seja, 16,20% de participação, em termos de valor, e 19,10% de participação, em termos de volume. 4 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 16. Em consulta realizada à página eletrônica da Wikipédia3, esta Seae obteve informações de que a gordura vegetal hidrogenada é obtida através da hidrogenação industrial de óleos vegetais (que são líquidos à temperatura ambiente), formando uma gordura de consistência mais firme. Por suas características, ela melhora a palatabilidade e textura, e aumenta a vida de prateleira dos produtos, por isso é muito utilizada na indústria. A gordura vegetal hidrogenada também é usada por redes de fast-food e restaurantes para frituras. 17. Na página eletrônica da Anvisa4, consta que as gorduras vegetais hidrogenadas foram criadas para substituir as gorduras animais (ricas em ácidos graxos saturados). São usadas na indústria alimentícia para melhorar a consistência, o sabor e a durabilidade dos alimentos. Os ácidos graxos trans (ou gordura trans) são um tipo de gordura formada por processo de hidrogenação natural ou industrial. A hidrogenação industrial é um processo onde os óleos vegetais líquidos são transformados em gordura sólida à temperatura ambiente. É dessa hidrogenação industrialmente que provém a grande parte dos ácidos graxos trans consumidos diariamente. 18. Com relação ao produto farinha de trigo, as Requerentes, esclarecem que é um pó desidratado, rico em amido, utilizado na alimentação e é obtida geralmente de cereais moídos (trigo, milho, arroz, aveia, etc.) ou de outros vegetais moídos (mandioca, por exemplo). A farinha de trigo é , portanto, a farinha obtida da moagem do trigo, utilizada na fabricação de inúmeros gêneros alimentícios, como, por exemplo, pães, massas, doces, bolos, biscoitos, confeitos, minguas, entre outros. A farinha de trigo tem aplicações domésticas e industriais. 19. Cabe destacar que o produto farinha de trigo também já foi objeto de análise no Ato de Concentração nº 08012.000280/2004-615, de interesse das empresas, Bunge Alimentos S/A e J. Macêdo S/A, quando foram esclarecidos diversos pontos sobre o referido produto, tais como definição, características, aplicabilidade e substituibilidade pelo lado da demanda e oferta do farelo de trigo, conforme alguns trechos abaixo que foram extraídos do Parecer no 06414/2004/RJ COCON/COGPI/SEAE/MF: “(...) os termos farinha de trigo para “consumidor final” e para “indústria” (indústria propriamente dita e para panificação), têm origem na Portaria da Agência Nacional de Vigilância Sanitária do Ministério da Saúde - Anvisa nº 354, de 18 de julho de 1996. É com base nessas classificações que a indústria do trigo no Brasil vem adotando o termo “farinha para o consumidor final” (ou doméstica), e “farinha para uso industrial”, sendo esta última subdividida em “farinha para panificação” e “farinha para a indústria”. “(...) pode-se afirmar que a aplicabilidade (pão, massas secas, bolos, biscoitos, confeitos em geral etc.) da farinha de trigo está relacionada diretamente com as características físico-químicas que a unidade moageira dá aos seus produtos finais e não aos diferentes 3 Fonte: http://pt.wikipedia.org/wiki/Gordura_trans#Gordura_vegetal_hidrogenada. Acesso em 09 de junho de 2008. 4 Fonte: http://comvisa.anvisa.gov.br/tiki-read_article.php?articleId=2139&highlight=hdl. Acesso em 10 de junho de 2008. 5 Ato de Concentração obteve aprovação sem restrições pelo CADE em 25 de agosto de 2004. 5 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 segmentos comerciais: doméstico, industrial e panificação. Logo, o produto farinha de trigo será tratado como um todo neste parecer e não levando em conta os segmentos comerciais.” A farinha de trigo é destinada à indústria de alimentos em geral, utilizada na produção de massas, pães, bolos, biscoitos e outros alimentos industrializados que têm este insumo como ingrediente, e é composta basicamente por carboidratos, cinzas, proteínas (glúten, entre outras), água e outros sais minerais. “(...) do ponto de vista da demanda e da oferta, a farinha e o farelo de trigo não são substitutos, pois a farinha de trigo é um insumo para a fabricação de alimentos e pode ter uso doméstico (culinária de bolos, molhos, tortas etc), uso em serviços de alimentação (restaurantes, lanchonetes etc), ou uso industrial (massas alimentícias, biscoitos, pães industriais), e o farelo de trigo é um produto utilizado, geralmente, como insumo da indústria de ração animal. Do ponto de vista da oferta, a farinha e o farelo também não são substitutos, pois o farelo provém das camadas externas (casca) dos grãos do cereal, enquanto a farinha provém do interior dos grãos. A farinha e o farelo são subprodutos do trigo, pois, após a moagem do trigo, ambos são retirados em proporções fixas (a casca do trigo, da qual será extraído o farelo e, o interior dos grãos do trigo, do qual será extraída a farinha de trigo), conforme informado acima. Assim, fica inviabilizada a substituição pelo lado da oferta.” 20. Diante do exposto e considerando que a definição para os produtos gordura vegetal hidrogenada6 e farinha de trigo7 já possuem jurisprudência consolidada pelo CADE, esta Seae, para fins de análise da integração vertical, levará em consideração os mercados relevantes da presente operação como: (i) gordura vegetal hidrogenada e (ii) farinha de trigo. III.I.2- Mercado de Massas Alimentícias 21. O produto massas alimentícias tem como principal insumo a farinha de trigo. Existe no mercado uma diversidade de massas comercializadas através dos tipos: sêmola, semolina, com ovos, granulado duro e frescas, sendo ofertadas ao consumidor nas diversas formas: espaguete, furadinho, lasanha, parafuso, rigatone, gravata, caramujo, tortilhone, canelone, raviole, etc. 22. O processo produtivo das massas em geral passa pela seguinte descrição: no setor das farinheiras todos os sólidos secos (farinha de trigo, ovos, pró-vitamina) são homogeneizados, conforme cada produto e sua respectiva ficha técnica. Após uma peneiração são transportados via tubulações do setor de fabricação, onde é acionada água em proporções adequadas para formar o empastamento, passando 6 O produto gordura vegetal hidrogenada já foi objeto de análise dos seguintes Atos de Concentração: nº 08012.009459/2003-01 e nº 08012.007973/2003-01. Ambos aprovados sem restrições pelo CADE. 7 O produto farinha de trigo já foi objeto de análise dos seguintes Atos de Concentração: nº 08012.007973/2003-01, de interesse das empresas M. Dias Branco S.A. Comércio e Indústria e Adria, nº 08012.000280/2004-61, de interesse das empresas Bunge Alimentos S/A e J. Macêdo S/A, nº 08012.003070/2005-13, de interesse das empresas Cargill e Emege. Ressalte-se que os três Atos de Concentração obtiveram aprovação sem restrições pelo CADE. 6 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 posteriormente pela extrusão e trefila8, de onde recebem o formato final. Desta forma, a substituição pelo lado da oferta entre os diversos tipos de massa é bastante provável, dado que o produtor que fabrica um tipo de massa, com pequenas adaptações no processo produtivo e baixos investimentos poderá ofertar qualquer outro tipo de massas alimentícias. III.I.3- Mercado de Biscoitos 23. De acordo com as informações obtidas no Parecer nº 06286/2003/RJ COCON/COGPI/SEAEMF, referente ao Ato de Concentração nº 08012.007973/2003-01, de interesse das empresas M. Dias Branco S.A. Comércio e Indústria e Socma Alimentos do Brasil S.A., foi verificado que assim como o mercado de massas alimentícias, o segmento de biscoitos também é bastante diversificado, sendo ofertado ao consumidor uma infinidade de formas diferentes, como biscoitos recheados, waffer, tortilhas, snacks, tortinhas, amanteigados, cereais, tipo Maria, tipo Maisena, roscas, etc. Há substituição pelo lado da oferta, uma vez que, com pequenas adaptações e baixos investimentos, o produtor poderá ofertar diferentes tipos de biscoitos. 24. Em consonância com entendimento desta SEAE na análise do Ato de Concentração nº 08012.012821/2007-469, de interesse das empresas Pepsico e Luck, foi verificado que a estrutura de produção de biscoitos confere aos fabricantes flexibilidade para alteração do “mix” dos produtos conforme as exigências/preferências do mercado. Ressalte-se, ainda, que a Ioki, em resposta ao Ofício n° 09391/2007/RJ, relacionado ao Ato de Concentração supracitado, informou que sob o enfoque da oferta, “há 100% de substituibilidade”10, e que pelo lado da demanda, é possível a substituição, considerando que não existe fidelidade do consumidor e que o consumo é realizado em certa medida por impulso. Portanto, define-se o mercado como sendo o de biscoitos em todas as sua apresentações, ou seja, em um mercado único. III.2.2- Da Dimensão Geográfica III.2.1- Dos insumos envolvidos na integração vertical: gordura vegetal hidrogenada e farinha de trigo 25. No tocante à dimensão geográfica dos insumos gordura vegetal hidrogenada e farinha de trigo, verifica-se que conforme a análise realizada no Ato de Concentração nº 08012.007973/2003-01, de interesse das empresas M. Dias Branco S.A. Comércio e Indústria e Socma Alimentos do Brasil S.A., foram obtidas, em respostas aos Ofícios nº 8522/2003/RJ, nº 8523/2003/RJ, 8526/2003/RJ e 08597/2003/RJ, enviados para as empresas Pastifício Selmi S/A, Nestlé S/A, Danone S/A e para as Requerentes, respectivamente, as seguintes informações 8 Trefila são discos que originam o formato da massa para macarrão, que pode ser spaghetti grosso e fino, taglierini, capeletti, inhoque, entre outros. 9 Apesar da SEAE já ter recomendado aprovação do Ato sem restrições, o mesmo ainda encontra-se sob análise do SBDC . 10 Considerando: i) similaridade de matéria prima, ii) similaridades de equipamentos que extrusam o produto, iii) investimentos para produção do extrusado doce são pequenos (R$ 50 mil); iv) similaridade para a necessidade de mão de obra; v) tempo de modificação da estrutura em torno de 3 meses. 7 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 sobre o raio de cobertura para a aquisição de tais insumos, assim como sua perecibilidade e custos de transporte. As Requerentes daquele ato informaram que: “Gordura vegetal: tem prazo de validade de 12 meses. Trata-se, portanto, de um bem de consumo não-durável. O transporte da gordura vegetal também requer veículos especiais (carretas), já que deve ser realizado em veículos que impeçam a contaminação do produto que estejam equipados com as devidas adequações de tanque, controle de temperatura e bomba.” 26. A empresa Pastifício Selmi S/A apresentou, no referido Ato de concentração mencionado acima, as seguintes informações quanto à farinha de trigo: “As indústrias de moagem localizadas na região sul tem melhores custos de aquisição do trigo em grão por ser região produtora. Em função disto, podem atingir os mercados das regiões Sudeste e Centro-oeste. Na região Nordeste a compra de farinha de trigo é obrigatoriamente originada nas indústrias de moagem na região, que se abastecem de trigo importado primordialmente.” “(...) o produto tem vida útil média de 03 meses se bem estocado, portanto, é um parâmetro crítico quando se imagina transporte via marítima. Os moinhos do Sul têm preços mais competitivos, e portanto, podem percorrer maiores distâncias. Os moinhos do Nordeste atendem exclusivamente a região nordeste”. 27. Naquela ocasião, a empresa Danone LTDA. informou que a aquisição de farinha de trigo e gorduras vegetais seria possível em diversas localidades, ressaltando porém o custo adicional de transporte. A empresa esclareceu ainda que o raio de cobertura ideal para a aquisição da farinha de trigo e gordura vegetal situase ao redor de 300 Km em relação à fábrica produtora, podendo, entretanto, estender-se em casos excepcionais até 1000 km. 28. Ademais, cabe mencionar que no Parecer Seae nº 6414/2004/RJ, referente ao Ato de Concentração nº 08012.000280/2004-61, de interesse das empresas Bunge Alimentos S/A e J. Macêdo S/A, foi obtido informações sobre a dimensão geográfica do insumo farinha de trigo, de acordo com os trechos abaixo: “As características físicas da farinha de trigo e do farelo de trigo, em especial no que se refere à sua perecibilidade (farinha - vida útil de 120 dias, e farelo – vida útil de 90 dias), levam à conclusão, por dados concretos, de que o transporte desses produtos a longas distâncias é viável. Cita-se como exemplos, dentre outros: a importação de farinha de trigo do Japão para o Oriente Médio; a importação do Canadá para o Brasil; a oferta de farinha de trigo produzida no moinho da J. Macêdo localizado no Ceará em estados da Região Norte (Roraima e Amazonas, por exemplo). Há, ainda, estados como Acre, Amapá, Rondônia, Roraima, Paraíba, Piauí e Tocantins que possuem demanda de farinha de trigo, mas não têm instalado em seus territórios sequer um moinho, o que comprova a existência de fluxo nacional de farinha e farelo de trigo.” “Nesta mesma linha, se analisadas as capacidades instaladas de cada um dos estados da federação (Anexo II deste parecer), ter-se-á 8 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 estados cuja demanda é superior à capacidade de produção dos moinhos locais. Como exemplo, pode-se citar o caso do (i) Pará, cuja demanda total é de aproximadamente 252 mil toneladas por ano e a capacidade de moagem ali instalada é de apenas 225.000 toneladas por ano; (ii) Maranhão, cuja demanda é de aproximadamente 204 mil toneladas por ano e a capacidade instalada de 90 mil toneladas por ano; e (iii) Mato Grosso, cuja demanda é de aproximadamente 106 mil toneladas por ano e a capacidade instalada de moagem 90 mil toneladas por ano.” “Além disso, tendo em vista os custos de frete11 e tributos12 relativamente baixos, verifica-se a possibilidade de um fabricante instalado em pelo menos um outro estado contestar um significativo, mas não transitório aumento de preços no estado a ser analisado.” 29. Diante das informações expostas, pôde-se concluir que, para os insumos farinha de trigo e gordura vegetal hidrogenada, em regra, não haveria limitação para a aquisição deste em qualquer região do país e, portanto, os mercados de farinha de trigo e gordura vegetal hidrogenada possuem dimensão geográfica nacional. III.2.2-Mercado de Massas Alimentícias 30. Em conformidade com entendimentos anteriores desta SEAE nos Atos de nº 08012.000908/99-91, nº 08012.001425/99-12, nº Concentração13 08012.007973/2003-01 e nº 08012.000280/2004-61, entende-se que o território nacional constitui o limite geográfico do mercado de massas alimentícias, uma vez que as massas industrializadas são produtos cujos prazos de validade variam entre 08 a 12 meses, e a relação custo/preço possibilita seu transporte a longas distâncias, viabilizando sua distribuição nas regiões de maior densidade demográfica. Ademais, o fácil deslocamento dos produtos através dos vários canais de distribuição possibilita a colocação das massas nos principais pontos de venda de comercialização do país. 31. Em face do exposto, conclui-se, portanto, que o mercado geográfico de massas alimentícias é o nacional. III.2.3- Mercado de Biscoitos 32. As Requerentes esclarecem sobre a dimensão geográfica do mercado de biscoitos que a relação existente entre o custo e o preço do produto possibilita que o mesmo seja transportado a longas distâncias, viabilizando sua distribuição nas regiões de maior densidade demográfica, além do fácil deslocamento dos produtos através dos vários canais de distribuição, o que possibilita a colocação dos biscoitos nos principais pontos de comercialização do país. Ademais, os biscoitos, em geral, 11 Por exemplo, estimando o preço médio do kg de farinha de trigo entre R$ 1,00 e R$ 1,10, o custo de frete, por kg de farinha de trigo, entre (i) RS e PR é de aproximadamente R$ 0,08; (ii) CE e PE, R$ 0,07; (iii) SP e RJ, R$ 0,05; (iv) MS e MT, R$ 0,08; (v) PR e MS, R$ 0,06; (vi) DF e BA, R$ 0,07; (vii) SC e RJ, R$ 0,09; (viii) SP e SC, R$ 0,06. 12 O custo com ICMS interestadual varia em média entre 7% e 12%, e é o principal encargo tributário envolvido na compra e venda de farinha de trigo. 13 Ressalte-se que todos os Atos de Concentração ora mencionados obtiveram aprovação sem restrições pelo CADE. 9 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 têm um prazo de validade grande o bastante para possibilitar seu transporte, ainda que por longas distâncias. 33. Desta forma, assim como no mercado de massas alimentícias, o mercado de biscoitos quanto à sua dimensão geográfica pode ser definido como sendo o território nacional. IV. Da Possibilidade de Exercício de Poder de Mercado IV.1 Mercado Brasileiro de Massas Alimentícias 34. As Requerentes estimam que, em 2007, as vendas de massas alimentícias no Brasil tenham totalizado cerca de R$ 2,5 bilhões, representando cerca de 1 bilhão de toneladas. Deste total,o Grupo Dias Branco vendeu cerca de confidencial, e a Vitarella vendeu cerca de confidencial. A seguir, no Quadro II, consta a participação das Requerentes e de seus principais concorrentes no mercado nacional de massas alimentícias no ano de 2007. Quadro II Participação no Mercado Brasileiro de Massas Alimentícias Antes da Operação Após a Operação Empresas Participação (%) Participação (%) Valor Volume Valor Volume Dias Branco 18,90 18,60 21,60 21,70 (Adria) Selmi 12,10 10,50 12,10 10,50 J. Macedo 11,00 11,70 11,00 11,70 Santa 6,80 6,30 6,80 6,30 Amália Vilma 4,90 6,10 4,90 6,10 Vitarella 2,70 3,10 Outros 43,60 43,70 43,60 43,70 Total 100,00 100,00 100,00 100,00 Fonte: Requerentes 35. Diante dos dados mostrados no quadro acima, verificou-se que a concentração decorrente da operação no segmento nacional de massas alimentícias foi de 21,60% em termos valor e de 21,70% em volume. Ressalte-se que as participações de mercado das Requerentes, em termos de volume, foram confirmadas com a empresa J.Macedo S.A. a partir de dados da Nielsen, por meio de resposta ao Ofício nº 7510/2008/RJ. 36. No entanto, foi calculado o IHH14 antes e depois da operação, em termos de valor e volume, e pode-se observar que o IHH, antes da operação, era de 818,96 e 814,24 pontos, respectivamente, e após a mesma, foi de 921,02 e 929,56 pontos, perfazendo uma variação de 102,06 e 115,32 pontos15. Essa região do índice 14 O IHH (Índice Herfindall-Hirshmann) é a soma dos quadrados das participações de mercado de cada empresa. 15 Os critérios adotados pela Federal Trade Commission (Estados Unidos) para verificar se uma operação gera ou não impactos anti-competitivos são os seguintes: a) IHH (pós-operação) inferior a 10 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 demonstra que a operação, segundo os critérios norte-americanos, poderia ser aprovada, pois não há nexo causal entre a operação e a probabilidade de exercício de poder de mercado, uma vez que o mercado já não era concentrado antes e continuou desconcentrado, não sendo, portanto, necessário seguir para outras etapas. IV.2 Mercado Brasileiro de Biscoitos 37. As Requerentes estimam que, em 2007, as vendas de biscoitos no Brasil tenham totalizado cerca de R$ 7,6 bilhões, representando cerca de 1,4 milhão de toneladas. Quadro III Participação no Mercado Brasileiro de Biscoitos Antes da Operação Após a Operação Empresas Participação (%) Participação (%) Valor Volume Valor Volume Dias Branco 12,20 13,70 16,20 19,10 (Adria) Nestlé 11,20 7,60 11,20 7,60 Nabisco 10,30 6,60 10,30 6,60 Bauduco 8,00 6,20 8,00 6,20 Marilan 7,70 7,40 7,70 7,40 Piraque 5,70 4,10 5,70 4,10 Mabel 4,40 5,00 4,40 5,00 Vitarella 4,00 5,40 Outros 36,50 44,00 36,50 44,00 Total 100,00 100,00 100,00 100,00 Fonte: Requerentes com base de dados Nielsen 38. Como pode ser observado no Quadro acima, a concentração horizontal decorrente da operação ora em análise existente no mercado nacional de biscoitos acarretará em somatório de participação de mercado de 16,20%, em termos de valor, e 19,10%, em termos de volume, valores estes inferiores a 20%, o que não gera controle de parcela suficientemente alta para viabilizar o exercício de poder de mercado, não sendo, portanto, necessário seguir para outras etapas. 1000 pontos – operação aprovada, pois não haverá nexo causal, uma vez que o mercado já não era concentrado antes e continuou desconcentrado, não sendo, portanto, necessário seguir para outras etapas; b) IHH (pós-operação) entre 1000 e 1800 pontos, e se o acréscimo no índice, pós-operação, for inferior a 100 pontos – operação aprovada, pois não há nexo causal, uma vez que o mercado era pouco concentrado e com a fusão houve um pequeno aumento da possibilidade de poder coordenado; c) IHH (pós-operação) maior que 1800, e se o acréscimo no índice, pós-operação, for inferior a 50 pontos - operação aprovada, pois não há nexo causal, pois o mercado antes já era concentrado. Para tratar-se de estrutura com participação do item Outros, é necessário cumprir as seguintes etapas: i) verifica-se quantas empresas com participação idêntica a última são necessárias para exaurir a participação Outros; ii) caso não seja possível encontrar um número redondo, atribui-se a participação restante a uma nova empresa. No caso das informações contidas no Quadro II, verificouse que, com a participação da Vitarella (2,70% em valor e 3,10% em volume), foram necessárias, em termos de valor, 16 empresas com 2,70% e outra com o restante (0,40%), e em termos de volume, 14 empresas com 3,10% e outra com o restante (0,30%),exaurindo, assim, a participação de 43,60% em valor e 43,70% em volume do item Outros. 11 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 39. Cabe mencionar que as participações de mercado apresentadas pelas Requerentes, no Requerimento inicial, item V.2, citadas no Quadro acima, foram corroboradas pela concorrente Nestlé Brasil Ltda., que por meio de resposta ao ofício nº 7512/2008/RJ, apresentou os mesmos dados de mercado em termos de valor, com fonte de dados, também, da Nielsen. IV.3 Dos insumos envolvidos na integração vertical IV.3.1 Mercado Brasileiro de Gordura vegetal Hidrogenada 40. Na petição inicial as Requerentes elucidaram a indisponibilidade de dados específicos sobre o mercado de gordura vegetal hidrogenada, com a justificativa de que as informações disponíveis sobre este mercado tratam de uma dimensão produto mais ampla, incluindo outros produtos além da gordura vegetal hidrogenada. No entanto, com base em dados disponibilizadas pela Associação Brasileira de Indústrias Alimentícias –ABIA, as Requerentes apresentaram informações sobre a produção nacional conjunta de gorduras vegetais e margarinas que representaram aproximadamente 1,2 milhão de toneladas. 41. Com intuito de confirmar a informação disponibilizada pelas Requerentes, esta Seae encaminhou a ABIA o Ofício nº 7880/2008/RJ COGCE/SEAE/MF, onde solicitava a estrutura de oferta no ano de 2007 do mercado de gordura vegetal hidrogenada. Em resposta obteve o seguinte esclarecimento: “A estrutura de oferta nacional de gordura vegetal hidrogenada estimada para o ano de 2007, compreende uma produção de 424,8 mil toneladas, correspondente a R$ 782,4 milhões, vale dizer, R$ 1,879/ Kg produzido a nível FOB Indústria, conforme acompanhamento de preços industriais na ABIA. Exclui a exportação de 13,0 mil toneladas, correspondente a US$ 14,6 milhões, segundo a SECEX/MDIC que convertido ao dólar médio R$ 1,95/us$ significa R$ 28,4 milhões e adicionado à importação de 14,7 mil toneladas (R$ 47,4 milhões), permite identificar o consumo aparente do mercado interno de 426,5 mil toneladas, correspondente a cifra de R$ 801,4 milhões.” 42. Tendo em vista o exposto pela ABIA e considerando que as vendas da Dias Branco a terceiros no mercado brasileiro de gordura vegetal totalizaram cerca de R$ 99 milhões, correspondentes a 36 mil toneladas, tem-se uma participação neste mercado de 8,47% em temos de volume e 12,65% em termos de valor. 43. De acordo com Viscusi, Vernon & Harrington Jr (1997)16, uma pré-condição para o fechamento de mercado é a concentração de mercado elevada em pelo menos uma das duas etapas complementares da cadeia de produção. Caso contrário, não há como impedir o acesso dos rivais ao mercado a jusante (upstream) ou ao mercado a montante (dowstream). 44. Desta forma, considerando a participação da Dias Branco no mercado de gordura vegetal hidrogenada, tanto em termos de volume (8,47%) quanto em termos de valor (12,65%), verifica-se que a mesma não se mostra provável para fechar o mercado. 16 VISCUSI, W. K.; VERNON, J. M.; HARRINGTON Jr., J. E. Economics of regulation and antitrust. 2ª Ed., MIT Press: Cambridge, 1997. Cap. 8: Vertical Mergers and Restrictions. 12 Versão Pública Ato de Concentração n.: 08012.003723/2008-07 IV.3.2 Mercado Brasileiro de Farinha de Trigo 45. Segundo estimativa das Requerentes, as vendas de farinha de trigo no Brasil, em 2007, totalizaram cerca de 7,6 milhões de toneladas, não sendo possível estimar o tamanho do mercado brasileiro de farinha de trigo em termos de valor. 46. Com intuito de confirmar a informação disponibilizada pelas Requerentes, esta Seae encaminhou a ABIA o Ofício nº 7880/2008/RJ COGCE/SEAE/MF, onde solicitava a estrutura de oferta no ano de 2007 do mercado nacional de farinha de trigo. Em resposta obteve o seguinte esclarecimento: “O segmento de farinha de trigo compreendeu em 2007 uma produção de 6.167,7 mil toneladas, representando R$ 4.976,5 milhões, correspondentes a 0,807/kg produzido, com base em estimativa da PIA-IBGE e dados da ABIA. Desse total, segundo a SECEX, houve uma pequena exportação de 1,9 mil toneladas (R$ 2,3 milhões) e uma importação de 625,7 mil toneladas (R$ 342,6 milhões), contabilizando um consumo aparente do mercado interno de 6.791,5 mil toneladas (R$ 5.316,8 milhões).” “O direcionamento do consumo de farinha de trigo no mercado interno segue aproximadamente a seguinte proporção:” Participação em ton. (%) Segmentos Pães (padarias e indústrias) 56,6 Massas alimentícias 13,1 Biscoitos 7,6 Bolos, misturas service e food 12,3 Consumo doméstico 10,4 Total 100,0 Fonte: ABIA. 47. Levando em consideração que a Dias Branco vendeu a terceiros, em 2007, no mercado brasileiro de farinha de trigo cerca de 317 mil toneladas e considerando as informações disponibilizadas pela ABIA, sobre a produção total em 2007 deste insumo, tem-se que a participação da Dias Branco no mercado brasileiro de farinha de trigo correspondeu a 5,14% em termos de volume. 48. Tendo em vista que a participação da Dias Branco no mercado nacional de farinha de trigo foi de apenas 5,14%, verifica-se que a mesma não se mostra capaz de gerar indícios de fechamento do mercado. 49. Desta forma, verifica-se que a presente operação não será prejudicial ao ambiente concorrencial brasileiro não sendo necessário prosseguir a análise desta operação. 13 Versão Pública V. Ato de Concentração n.: 08012.003723/2008-07 Recomendação 50. Diante do exposto, conclui-se que a operação é passível de aprovação sem restrições, sob o ponto de vista concorrencial. À apreciação superior. DENISE GOMES DE CASTRO Técnica De acordo. CLÁUDIA VIDAL MONNERAT DO VALLE Coordenadora-Geral de Controle de Estruturas de Mercado De acordo. PRICILLA MARIA SANTANA Secretária-Adjunta 1

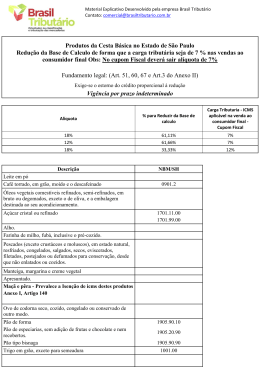

Download