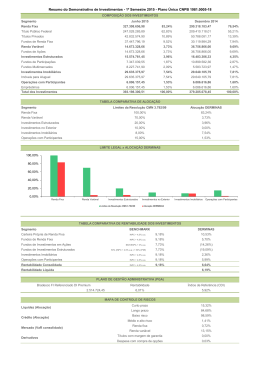

REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 1/15 TÍTULO Política de Investimentos – Plano PGA CLASSIFICAÇÃO: Documento Executivo REFERENCIAL NORMATIVO Resolução CMN nº 3792/2009 ASSUNTO Estabelece as normas e orientações referentes à gestão dos recursos necessários à cobertura das despesas administrativas decorrentes da gestão dos Planos de Benefícios ELABORADOR Gerência de Investimentos - GEINV Revisão 00: Aprovado na 394ª reunião do Conselho Deliberativo, 18/12/2009 Revisão 01: Aprovado na 395ª reunião do Conselho Deliberativo, 27/01/2010 Revisão 02: Aprovado na 399ª reunião do conselho Deliberativo, 28/04/2010 APROVAÇÃO Revisão 03: Aprovado na 412ª reunião do Conselho Deliberativo, 24/11/2010 Revisão 04: Aprovado na 416ª reunião do Conselho Deliberativo, 25/01/2011 Ad Referendum do Presidente do Conselho Deliberativo na 726ª reunião da Diretoria Executiva, de 27/01/2011 Revisão 05 Aprovado na 421ª reunião do conselho Deliberativo, 29/04/2011 Revisão 06 Aprovado na 431ª reunião do Conselho Deliberativo, 29/11/2012 Revisão 07 Aprovado na 431ª reunião do Conselho Deliberativo, 29/11/2012 REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 2/15 1. INTRODUÇÃO .................................................................................................................................................................3 2. ESTRUTURA DA DECISÓRIA .........................................................................................................................................3 3. PRINCÍPIOS, REGRAS E PRÁTICA DE GOVERNANÇA................................................................................................4 4. MACROALOCAÇÃO DE RECURSOS .............................................................................................................................4 4.1. Alocação Estratégica........................................................................................................................................................5 4.2. Alocação Tática ................................................................................................................................................................5 5. SEGMENTOS DE APLICAÇÃO .......................................................................................................................................5 5.1. Renda Fixa: ......................................................................................................................................................................5 6. FORMA DE ADMINISTRAÇÃO DOS RECURSOS ..........................................................................................................6 7. ALOCAÇÃO DE RECURSOS E OS LIMITES POR MODALIDADE E SEGMENTO DE APLICAÇÃO: ...........................6 8. RENTABILIDADE ESPERADA POR SEGMENTO ..........................................................................................................6 9. A TAXA DE REFERÊNCIA E OS BENCHMARKS POR SEGMENTO .............................................................................7 10. CONTRATAÇÃO DE FORNECEDORES/PRESTADORES DE SERVIÇOS....................................................................7 10.1. O processo de seleção e avaliação de gestores ..............................................................................................................7 10.2. O Processo de Seleção e Avaliação de Corretoras..........................................................................................................7 10.3. O Processo de Seleção e Avaliação de Custodiante .......................................................................................................7 11. METODOLOGIA PARA APREÇAMENTO DOS ATIVOS.................................................................................................7 12. POLITICA DE GESTÃO DE RISCO .................................................................................................................................8 12.1. Identificação dos riscos ....................................................................................................................................................8 12.2. Controle de riscos.............................................................................................................................................................8 12.3. Risco de Gestão ...............................................................................................................................................................9 12.4. Risco de Mercado.............................................................................................................................................................9 12.5. Análise de Stress..............................................................................................................................................................9 12.6. Risco de Crédito .............................................................................................................................................................10 12.7. Risco de Liquidez ...........................................................................................................................................................10 12.8. Risco atuarial..................................................................................................................................................................11 12.9. Risco do Uso de Derivativos...........................................................................................................................................11 12.10. Risco Legal ..........................................................................................................................................................11 12.11. Risco Operacional................................................................................................................................................12 12.12. Risco Sistêmico....................................................................................................................................................12 13. VEDAÇÕES....................................................................................................................................................................12 14. OBSERVAÇÃO DOS PRINCÍPIOS SOCIOAMBIENTAIS ..............................................................................................13 15. DISPOSIÇÕES GERAIS ................................................................................................................................................13 16. ANEXO 1 ........................................................................................................................................................................14 16.1. O CENÁRIO MACROECONÔMICO...............................................................................................................................14 REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 3/15 1. INTRODUÇÃO A Regius - Sociedade Civil de Previdência Privada tem por Missão administrar com eficácia, planos de previdência complementar, assegurando aos participantes os benefícios contratados e é regida por seu Estatuto, respectivos regulamentos e pelas normas legais vigentes. O PGA tem por objetivo garantir a infra-estrutura de funcionamento da entidade e administração dos Planos de Benefícios. Os limites e critérios aqui estabelecidos estão respaldados na Resolução CMN nº 3.792, de 24 de setembro de 2009, e em suas alterações subseqüentes. Essa legislação estabelece as diretrizes de aplicação dos recursos garantidores das Entidades Fechadas de Previdência Complementar. Entende-se, dessa forma, que as diretrizes ora estabelecidas são complementares àquelas definidas pela Resolução CMN nº 3.792, não estando os administradores ou gestores, em nenhuma hipótese, dispensados de observar outras as regras de elegibilidade, restrições, limites e demais condições estabelecidas pela legislação aplicável, ainda que estas não estejam transcritas neste documento. Caso haja mudanças na legislação, os investimentos devem ser adequados à nova regulamentação. Se houver necessidade de negociação de ativos, a entidade estabelecerá um plano com critérios e prazos para a realização dessas operações, de forma a garantir a preservação dos recursos, sem prejuízos à rentabilidade dos investimentos. 2. ESTRUTURA DA DECISÓRIA As responsabilidades referentes ao processo decisório de investimento são descritas na legislação pertinente, no Estatuto da REGIUS e nos Regimentos de cada Órgão. A estrutura administrativa e deliberativa da REGIUS tem a seguinte configuração: REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 4/15 [07] No processo de investimento, as estratégias e operações são propostas ao Comitê de Investimento – COMIN, pela Diretoria Financeira – DIFIN. O COMIN analisa as propostas e as operações e encaminha ao órgão competente para deliberação. Quando se tratar de operações com valor superior a 5% (cinco por cento) e de operações do segmento de imóveis, a competência é exclusiva do Conselho Deliberativo. A estrutura de controle é segregada da linha decisória da gestão de investimentos, estando, assim, alinhada às melhores práticas e aos preceitos legais exigidos pelo órgão regulador. 3. PRINCÍPIOS, REGRAS E PRÁTICA DE GOVERNANÇA Quanto ao regramento trazido pela resolução CGPC 23, a REGIUS, em linha com as práticas estabelecidas, possui código de ética, normatização de procedimentos, mecanismo de informação e transparência, manuais internos, mapeamento dos processos e identificação e controle de riscos. E, no âmbito externo, aderiu ao código de ética do mercado (ANBIMA) e adotou o Guia PREVIC – Melhores Práticas em Fundos de Pensão. Visando a transparência no processo de investimento da Entidade, os prestadores de serviços são selecionados de acordo com os critérios estabelecidos nos processos de seleção e contratação de prestadores e fornecedores de serviços. 4. MACROALOCAÇÃO DE RECURSOS REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 5/15 A REGIUS, para cumprir o seu objetivo, buscará eficiência na alocação dos recursos, visando produzir a rentabilidade dos ativos com a solidez e liquidez adequadas ao cumprimento das obrigações traduzidas pelo fluxo líquido previdenciário do Plano e adotará estratégia de investimentos para cada segmento em que atua. A REGIUS, além do controle de risco e retorno, deverá observar, em suas analises de investimento, os princípios de responsabilidade sócio-econômico e ambiental, investindo, preferencialmente, em projetos e empresas que primem pelo respeito e adoção das melhores práticas relacionadas à responsabilidade socioambiental. Ou seja, empresas/projetos que tenham o compromisso de adotar comportamento ético e contribuir para o desenvolvimento sustentável do País. 4.1. Alocação Estratégica A alocação tem objetivo estratégico e corresponde à decisão de investimento de longo prazo, visando proporcionar rentabilidade compatível com as condições de mercado, sem, contundo, incorrer em risco excessivo. As políticas e diretrizes de alocação de recursos do plano PGA baseiam-se nas determinações e limites estabelecidos pela legislação em vigor e pelas particularidades do plano. Nesta política de investimentos fica estabelecido que o objetivo de longo prazo para fins da alocação estratégica, considerar-se-á os prazos iguais ou superiores a 5 (cinco) anos. A alocação estratégica é definida considerando-se a avaliação de cenários de longo prazo, conjuntura econômica vigente, desempenho dos ativos mantidos em carteira e os limites da Resolução CMN 3792/2009. Os títulos e valores mobiliários destinados à alocação estratégica devem ser marcados na curva, apropriação de rentabilidade por fluência do prazo, devido ao fato de as estratégias de investimento serem de longo prazo. 4.2. Alocação Tática A alocação tática tem objetivos pautados no horizonte de curto e médio e prazo, ou seja, as estratégias de investimento buscam atingir o seu objetivo de rentabilidade em menor prazo de duração, aproveitando as oportunidades de mercado como, por exemplo, operações com “prêmio” em relação aos benchmarks de mercado. A alocação é complementar à alocação estratégica, A gestão é ativa, onde a meta é obter retornos necessários aos objetivos definidos, levando em consideração o nível de tolerância ao risco do plano. As diretrizes e os limites de alocação tática baseiam-se nas definições estabelecidas no item 7 desta Política de Investimento. Os títulos e valores mobiliários destinados à alocação tática devem, preferencialmente, ter marcação a mercado, devido ao fato de as estratégias de investimento serem de curto e médio prazo e terem objetivos definidos. Os fundos de liquidez (caixa do plano) embora não tenham estratégias com objetivos definidos, estão inseridos na alocação tática por representarem o fluxo de caixa do plano e, estão sujeitos a demonstração de desempenho de acordo com o referencial de rentabilidade do segmento que se inserem. Os recursos, enquanto não alocados em estratégias de investimento, tanto a espera da alocação otimizada como para liquidez do plano, ficarão aplicados em fundos de investimentos ou título público federal, com alta liquidez. 5. SEGMENTOS DE APLICAÇÃO 5.1. Renda Fixa: O objetivo desse segmento é buscar retorno por meio de investimentos em ativos de renda fixa e ou cotas de fundos de investimento em renda fixa. As estratégias desse segmento implicam em risco de taxas juros, índice de preços ou a combinação dos dois fatores de risco de mercado. REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA Página 6/15 POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) 6. FORMA DE ADMINISTRAÇÃO DOS RECURSOS Para alcançar os objetivos do plano e trazer maior eficiência à gestão dos recursos, a REGIUS adotará a administração mista dos recursos do PGA, sendo parte administração própria e parte administração de terceiros, notadamente, via fundos de investimento, por considerar que a administração mista traz ganhos para a carteira, ou seja, maximiza o resultado, além de internalizar novas expertises (especialidades). Os recursos sob a administração de terceiros compõem a alocação tática e os gestores estão sujeitos ao processo de seleção de prestadores de serviços. 7. ALOCAÇÃO DE RECURSOS E OS LIMITES POR MODALIDADE E SEGMENTO DE APLICAÇÃO: A tabela a seguir mostra a alocação-objetivo e os limites de aplicação em cada segmento definido pela Resolução CMN nº 3.792, e eventuais sub-segmentos em que a Entidade pode manter aplicações. Essa alocação estratégica deve ser perseguida ao longo do exercício dessa Política de Investimento. SEGMENTO ATIVOS LIMITE LEGAL ALOCAÇÃO ALVO POSIÇÃO 10/2011 LIMITE INFERIOR LIMITE SUPERIOR 100,00% 60,00% 39,34% 0,00% 100,00% RENDA FIXA Títulos Públicos federais Títulos Privados 80,00% 40,00% 28,84% 0,00% 40,00% Obs. As operações com as patrocinadoras não se sujeitam ao limite do crédito privado bem como, os fundos de investimento não se sujeitam ao processo de seleção. A alocação alvo foi definida considerando o cenário macroeconômico e as expectativas de mercado vigentes quando da elaboração desta política de investimento. Os números refletem, portanto, a alocação estratégica dos recursos, sujeita a movimentos táticos de acordo com as condições de mercado. É importante frisar que mudanças no cenário macroeconômico inevitavelmente alteram as expectativas de retorno dos ativos, bem como suas volatilidades, o que pode obrigar os administradores do plano a buscar um novo ponto de equilíbrio dentro dos limites de alocação de cada segmento. Os limites de alocação por emissor, de concentração por emissor e por investimento são estabelecidos na resolução do CMN 3792/2009. aqueles 8. RENTABILIDADE ESPERADA POR SEGMENTO A Resolução CMN nº 3.792 exige que as entidades definam a meta de rentabilidade para cada segmento de aplicação. A meta de rentabilidade reflete a expectativa de rentabilidade de longo prazo dos investimentos realizados em cada um dos segmentos, rentabilidade que, normalmente, apresenta menor volatilidade e maior aderência aos objetivos do plano. SEGMENTOS RENDA FIXA META DE RENTABILIDADE (%) 11,78 MEMÓRIA DE CÁLCULO Projeção do CDI -2012 REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 7/15 Projeções: Itaú ASSET e pesquisa FOCUS - BC. 9. A TAXA DE REFERÊNCIA E OS BENCHMARKS POR SEGMENTO A Resolução CMN nº 3.792 exige que as entidades definam a taxa mínima atuarial ou os índices de referência, observando o regulamento de cada plano de benefícios. Neste contexto, a taxa de referência do Plano PGA é o CDI e, essa é a referência de desempenho para carteira de investimento do plano. Entende-se como índice de referência, ou benchmark, para determinado segmento de aplicação, o índice que melhor reflete a rentabilidade esperada para o curto prazo, isto é, para horizontes mensais ou anuais, conforme as características do investimento. Esse índice está, evidentemente, sujeito às variações momentâneas do mercado. Cada segmento de alocação pode ter seu próprio referencial de rentabilidade que, pela ponderação de seu risco e retorno, tenha aderência à meta atuarial do Plano. [07] Segmento Renda Fixa Títulos Públicos Títulos Indexados a Taxa de Juros Títulos Indexados a Índice de Preços Títulos Privados Fundos de Investimentos Benchmark CDI Selic IPCA/IGP-M + 5,50% a.a IPCA/IGP-M + 6,28% a.a CDI 10. CONTRATAÇÃO DE FORNECEDORES/PRESTADORES DE SERVIÇOS A Regius possui critérios estabelecidos em Procedimentos Operacionais (POs) para seleção de prestadores de serviços de Gestão, Corretagem e Custódia. 10.1. O processo de seleção e avaliação de gestores O processo de seleção e avaliação de gestores está descrito em procedimento operacional específico, cuja alteração depende de avaliação e aprovação pela Diretoria Executiva. Inclusive, o referido normativo prevê Política de Conseqüência aos gestores que não entregarem resultado esperado ou descumprir o mandato. 10.2. O Processo de Seleção e Avaliação de Corretoras O processo de seleção e avaliação de corretoras está descrito em procedimento operacional específico – PO, cuja alteração depende de avaliação e aprovação da Diretoria Executiva. 10.3. O Processo de Seleção e Avaliação de Custodiante O processo de seleção e avaliação dos serviços de custodiante esta em fase revisional 11. METODOLOGIA PARA APREÇAMENTO DOS ATIVOS A precificação dos ativos da carteira dos Planos geridos pela REGIUS é feita de forma independente pelo custodiante e, segue manual próprio do prestador dos serviços. REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 8/15 A REGIUS estabelecerá, no momento da aquisição dos ativos, a forma de precificação dos ativos, ou seja, se com marcação a mercado ou “mantidos até o vencimento”, conforme a alocação e a legislação vigente. 12. POLITICA DE GESTÃO DE RISCO Em linha com o que estabelece o Capítulo III, “Dos Controles Internos e de Avaliação de Risco”, da Resolução CMN nº 3.792, este tópico estabelece quais serão os critérios, parâmetros e limites de gestão de risco dos investimentos. Os procedimentos descritos a seguir buscam estabelecer regras que permitam identificar, avaliar, controlar e monitorar os diversos riscos aos quais os recursos do plano estão expostos, entre eles os riscos de crédito, de mercado, de liquidez, operacional e legal. Esse tópico disciplina, ainda, o controle de riscos referente ao monitoramento dos limites de alocação estabelecidos pela Resolução CMN nº 3.792 e por esta política de Investimento. 12.1. Identificação dos riscos No processo de gestão do plano, foram identificados os seguintes riscos: . Risco de Gestão · Risco de mercado; · Risco de crédito; · Risco de liquidez; · Risco atuarial; · Risco da exposição em derivativos; · Risco operacional; · Risco legal; e · Risco sistêmico. Estes riscos serão avaliados, controlados e monitorados conforme os critérios estabelecidos nos tópicos a seguir. Outros riscos que eventualmente venham a ser identificados serão tratados no próprio processo de controles internos da entidade. 12.2. Controle de riscos Como a estrutura de investimentos do plano atribui a discricionariedade da administração dos recursos a terceirizados, neste caso, o controle de parte dos riscos identificados será feito pelos próprios gestores externos, por meio de modelos que devem contemplar, no mínimo, os itens e parâmetros estabelecidos e aplicados à gestão própria e descritos neste documento. Da mesma forma, caberá à entidade o controle dos riscos no que concerne a gestão própria e aos gestores contratados à gestão terceirizada. O gestor que eventualmente extrapolar os limites de risco estabelecidos nesta política de investimentos deve comunicar à Entidade sobre o ocorrido e tomar a medida mais adequada diante do cenário e das condições de mercado da ocasião, e estará sujeita á política de conseqüência do processo de seleção no qual se submeteu. Os limites de risco estabelecidos nesta política de investimento serão monitorados pela própria Entidade, que zelará pelo cumprimento dos mesmos e tomará as medidas adequadas caso sejam verificadas extrapolações aos limites estabelecidos. REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) 12.3. Página 9/15 Risco de Gestão A REGIUS, atenta aos diversos tipos de riscos inerentes ao processo de investimentos, identifica que o risco de gestão responde pela possibilidade de não se cumprir os mandatos previstos para a carteira do Plano e, conseqüentemente, inviabilizar as definições e as expectativas desta Política de Investimento. Desta forma, o risco de gestão será minimizado pela adoção dos seguintes procedimentos: I) montagem de Portfólio Qualificado – Efeito de diversificação dos papéis; II) quantidade e qualidade dos Gestores: limites de alocações/concentrações e critérios de seleção e acompanhamento da gestão, conforme PO específico 12.4. Risco de Mercado É o risco de perdas em decorrência de oscilações de variáveis econômicas e financeiras, como taxa de juros, taxa de câmbio, preço das ações e de commodities. O risco de mercado manifesta-se quando o valor de uma carteira oscila em função de variações ocorridas nos preços dos títulos e valores mobiliários. Segundo o Art. 13 da Resolução CMN nº 3.792, as entidades devem acompanhar e gerenciar o risco e o retorno esperado dos investimentos diretos e indiretos com o uso de modelo que limite a probabilidade de perdas máximas toleradas para os investimentos. Em atendimento ao que estabelece a legislação, o acompanhamento do risco de mercado será feito através do Value-at-Risk (VaR), que estima, com base nos dados históricos de volatilidade dos ativos presentes na carteira analisada, a perda esperada. O calculo do impacto das variações dos valores de mercado sobre a carteira de investimentos é realizado pelo prestador dos serviços de custodia. a) Risco do Segmento de renda fixa I - O modelo de monitoramento do risco de mercado tem por base a metodologia de Valor em Risco (V@R). Os parâmetros são: Nível de confiança: 95%; Horizonte de tempo: 21 dias úteis; Periodicidade para cálculo do V@R: mensal. VAR (%) = 2,30 b) Risco do Segmento de renda variável I - O modelo de monitoramento do risco de mercado tem por base a metodologia de Valor em Risco (V@R). Os parâmetros são: Nível de confiança: 95%; Horizonte de tempo: 21 dias úteis ; Periodicidade para cálculo do V@R: mensal. VAR (%) = 8.00 c) Risco do Segmento estruturados I - O modelo de monitoramento do risco de mercado tem por base a metodologia de Valor em Risco (V@R). Os parâmetros são: Nível de confiança: 95%; Horizonte de tempo: 1 dia útil; Periodicidade para cálculo do V@R: mensal. VAR (%) = 0,8 12.5. Análise de Stress A avaliação dos investimentos em análises de stress passa necessariamente pela definição de cenários de stress, que podem considerar mudanças bruscas em variáveis importantes para o apreçamento dos ativos, como taxas de juros e preços de determinados ativos. REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 10/15 Embora as projeções considerem as variações históricas dos indicadores, os cenários de stress não precisam apresentar necessariamente relação com o passado, uma vez que buscam simular variações futuras adversas. Para o monitoramento do valor de stress da carteira, serão utilizados os seguintes parâmetros: · Cenário: BM&F · Periodicidade: Semestral As análises de stress são realizadas por meio do cálculo do valor a mercado da carteira, considerado o cenário atípico de mercado, e a estimativa de perda que isso pode gerar à Entidade. Cabe registrar que essas análises não são parametrizadas por limites, uma vez que a metodologia considerada pode apresentar variações que não implicam, necessariamente, em possibilidade de perda. O acompanhamento terá como finalidade avaliar o comportamento da carteira em cenários adversos para que os administradores possam, dessa forma, balancear melhor as exposições. 12.6. Risco de Crédito É o risco associado à probabilidade de que o emissor de um ativo não cumprir com sua obrigação. Note que não é necessário que o emissor de um ativo fique inadimplente para que uma carteira se exponha a risco de crédito. O aumento da percepção do risco de crédito do emitente pode gerar queda no preço do ativo. A exposição a risco de crédito decorre da alocação em títulos privados ou ativos sujeitos a esse risco. O risco pode ser gerido da seguinte forma: O controle do risco de crédito deve ser feito com base na alocação em cada emissor, pela exposição máxima da carteira em títulos privados e pelo monitoramento da percepção de risco dos emissores dos ativos, pelo acompanhamento dos relatórios e análise de mercado. A metodologia utilizada para a seleção do investimento considerará os seguintes critérios: I. Somente serão considerados ativos classificados com grau de investimento; II. Percentual de alocação direta = 100% e, percentual de alocação máxima, descrito no item 7. III. Investimentos em ativos de renda fixa serão utilizados o rating de, pelo menos, uma agência internacional de risco, ou, pelo menos, duas agências nacionais classificadoras de risco. IV. No caso de duas ou mais agências classificarem o mesmo ativo, será adotada a nota apresentada pela posição mais conservadora. De acordo com a Resolução 3.692 de 26 de março de 2009, os Depósitos a Prazo com Garantia Especial DPGE tem garantia do FGC - Fundo Garantidor de Crédito. O FGC é uma entidade privada, sem fins lucrativos, que administra um mecanismo de proteção aos correntistas, poupadores e investidores, que permite recuperar os depósitos ou créditos mantidos em instituições financeiras, em caso de falência ou de sua liquidação. São as instituições financeiras que contribuem com uma percentagem dos depósitos para sua manutenção. No caso das aplicações em DPGE (RDB com garantia especial), por apresentar características e risco próximo do soberano assegurada pela cobertura do Fundo Garantidor de Crédito (FGC) será exigido preferencialmente a utilização de um (1) rating. 12.7. Risco de Liquidez É o risco associado à falta de recursos para cumprir obrigações, à perda de rentabilidade para obter liquidez e à possibilidade de redução da demanda de mercado. O risco pode incorrer pela Indisponibilidade de recursos para pagamento de obrigações - depende do planejamento estratégico dos investimentos do plano. A aquisição de títulos ou valores mobiliários com prazo ou fluxos incompatíveis com as necessidades do plano pode gerar um descasamento. O controle desse risco é feito por meio da elaboração do estudo de macroalocação de ativos que projeta, com base nas características do passivo e em dados específicos, o fluxo de caixa do plano para os próximos anos e recomenda uma carteira de ativos adequada para atender a essas demandas futuras, o estudo de ALM. REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 11/15 A redução de demanda de mercado - é a possibilidade de redução ou inexistência de demanda pelos títulos e valores mobiliários integrantes da carteira. A gestão deste risco será feita com base nos seguintes indicadores: I. Percentual da carteira que pode ser negociada em condições adversas; II. Participação no patrimônio líquido de fundos condominiais. O controle do risco de liquidez de demanda de mercado será feito mensalmente, por meio do controle do percentual mínimo da carteira que, em condições adversas (20% do volume médio de negócios), pode ser negociada em um determinado horizonte de tempo. Esses valores deverão obedecer aos seguintes limites: Um dia útil – 5% Vinte um dias úteis – 15% É importante registrar que os instrumentos de controle apresentados são baseados em modelos estatísticos, que por definição estão sujeitos a desvios decorrentes de aproximações, ruídos de informações ou de condições anormais de mercado. Ressalta-se, ainda, que ativos dos fundos de investimentos de renda fixa e renda variável são marcados a mercado, o que por definição, possibilita que posições sejam desfeitas sem impactos relevantes no patrimônio e, por conseqüência, na rentabilidade. 12.8. Risco atuarial Entende-se por risco atuarial o risco decorrente das obrigações da Entidade para com seus participantes. O monitoramento desse risco é feito a partir da avaliação do passivo atuarial de cada plano, quando cabível, e também a partir da realização de estudos de macro-alocação de ativos que visem a determinar a melhor estratégia para o cumprimento das obrigações atuariais. 12.9. Risco do Uso de Derivativos O controle da exposição em derivativos será feito em conformidade com o que determina a legislação, por meio do monitoramento: I. Dos níveis de margem depositada como garantia de operações com derivativos; e II. Das despesas com a compra de opções. O controle de risco de exposição a derivativos deve ser realizado individualmente por veículo de investimento. Os limites devem ser medidos em relação às alocações em: I. Títulos da dívida pública federal; II. Títulos de emissão de instituições financeiras (CDB, RDB, DPGE, etc); e III. Ações integrantes do Índice Bovespa. A soma dos investimentos nesses ativos deve ser considerada como denominador na conta da exposição, que devem respeitar os seguintes limites: I. Até 15% (quinze por cento) de depósito de margem para operações com derivativos; II. Até 5% (cinco por cento) de despesas com compra de opções. 12.10. Risco Legal O risco legal está relacionado a autuações, processos ou mesmo a eventuais perdas financeiras decorrentes de questionamentos jurídicos, da não execução de contratos e do não cumprimento das normas. O controle dos riscos dessa natureza, que incidem sobre atividades e investimentos que envolvam a elaboração de contratos específicos, será feito por meio: REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 12/15 I. Da realização periódica de relatórios de compliance que permitam verificar a aderência dos investimentos às diretrizes da legislação em vigor e à política de investimento; II. Da revisão periódica dos contratos e regulamentos dos veículos de investimentos, III. Da utilização de pareceres jurídicos para contratos com terceiros e operações financeiras. 12.11. Risco Operacional Entende-se como risco operacional o risco de perda advinda de processos internos falhos ou inadequados de sistemas e de pessoas. A gestão do risco operacional será feita de forma preventiva, por meio da adoção de normas e procedimentos de controles internos, em linha com o que estabelece a legislação aplicável. Entre os procedimentos de controle podem ser destacados: I. A definição de rotinas de acompanhamento e análise dos relatórios de monitoramento dos riscos descritos nos tópicos anteriores; e II. O estabelecimento de procedimentos formais para tomada de decisão de investimentos. Caberá a área de controle verificar se os procedimentos realizados pela gestão de investimentos estão de acordo com os preceitos recomendáveis e atendem ao padrão necessário a segurança da REGIUS, em especial no que se refere às operações efetivadas no mercado financeiro e de capitais, em conformidade com os normativos internos e externos. A gestão de risco operacional utiliza como ferramentas a matriz de risco, inspeção de Compliance e planos de contingência da REGIUS, 12.12. Risco Sistêmico O risco sistêmico se caracteriza pela possibilidade de que o sistema financeiro seja contaminado por eventos pontuais, como a falência de um banco ou de uma empresa. Por concepção, é um risco que não se controla – o que não significa que deve ser relevado porque tem a possibilidade de afetar um número considerável de instituições e de mercados, prejudicando, assim, o bom funcionamento do sistema financeiro. Desta forma, para se mensurar a importância do risco sistêmico, duas dimensões devem ser observadas: A probabilidade de ocorrer o evento sistêmico e a magnitude do evento. Para tentar reduzir a suscetibilidade dos investimentos a esse risco, a alocação dos recursos deve levar em consideração os aspectos referentes à diversificação de setores e emissores, bem como a diversificação de gestores externos de investimento – visando a mitigar a possibilidade de inoperância do setor, do emissor e dos prestadores de serviço em um evento de crise. 13. VEDAÇÕES Além das disposições legais e normativas é vedado ao plano, investimento em: I – Título da Dívida Agrária-TDA; II - Títulos Públicos Estaduais e Municipais; III - Fundos de Dívida Externa; IV – Fundo Previdenciário; V- Fundos e ativos lastreados em crédito de carbono VI- Letra de Crédito Agrícola –LCA VII- Certificado de Direito Creditório de Agronegócio –CDCA; VIII -Cédula de Produtor Rural- CPR/CRA IX – NCE e CCE X – CCB e CCCB REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 13/15 XI – Aquisição de Títulos (Públicos ou Privados) que tenha a Taxa Referencial(TR) como indexador. XII – Ativos Florestais. [07] XIII – Investimentos no exterior As vedações não se aplicam as posições adquiridas anteriormente à aprovação da política de investimentos. 14. OBSERVAÇÃO DOS PRINCÍPIOS SOCIOAMBIENTAIS Os princípios socioambientais podem ser entendidos como um conjunto de regras que visam a favorecer o investimento em companhias que adotam, em suas atividades ou através de projetos, políticas de responsabilidade socioambiental. A maneira mais comum de adoção desse conjunto de regras ocorre por meio da adesão a protocolos ou iniciativas lideradas por órgãos da sociedade civil e organismos internacionais, como a Organização das Nações Unidas (ONU). A observância dos princípios socioambientais na gestão dos recursos depende, portanto, da adequação do processo de tomada de decisões, de forma que os administradores da entidade tenham condições de cumprir as regras de investimento responsável. Embora não esteja prevista a aderência dos investimentos a nenhuma regra específica, a Entidade adota posturas que visam a garantir a observância de alguns princípios socioambientais. 15. DISPOSIÇÕES GERAIS Com a tendência de redução da taxa real de juros há a necessidade de ajustar a meta atuarial do plano. [07] Esta política entra em vigor a partir de 2012 e após sua aprovação pelo Conselho Deliberativo da REGIUS, com vigência até 2015 e reavaliações anuais, ao final de cada ano civil, ou quando de alterações no cenário econômico. As condições e restrições ora estabelecidas são válidas, exclusivamente, para as operações realizadas a partir de sua vigência. Pela aprovação da presente política ficam revogadas as disposições em contrário contidas nas demais normas da Entidade, que estejam em contrário às presentes disposições. REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 14/15 16. ANEXO 1 16.1. O CENÁRIO MACROECONÔMICO O ponto de partida para o início do processo de alocação de recursos de qualquer carteira de investimentos e o sucesso de seu desempenho está respaldado na definição dos cenários macroeconômicos. Neste sentido, na tentativa de obter independência na construção de variáveis macroeconômicas, vitais para a definição da estratégia de investimentos, a REGIUS adota o cenário de instituição financeira. O cenário a ser utilizado e acompanhado em suas diretrizes é o seguinte: Fonte: ITAÚ ASSET – Base Outubro de 2011. A crise de dívida européia tem impactado negativamente as perspectivas de crescimento mundial. O elevado risco de contágio pelos bancos eleva os temores de volta da recessão. Quanto ao Brasil, a demanda doméstica ainda robusta e a escalada do dólar ao final de 2011 mantiveram a inflação pressionada. Apesar disso o Banco Central, sob a perspectiva de que o cenário internacional deteriorado contribuirá para convergir a inflação para o centro da meta ao final de 2012, iniciou seu processo de redução de juros em setembro. O ano deverá encerrar com a Selic próximo de 11% a.a.. Para 2012, espera-se que a ainda deteriorada economia mundial siga impactando negativamente o crescimento doméstico, com reflexos para a trajetória inflacionária, porém em menor magnitude. Sob essa perspectiva, o entendimento é de que a autoridade monetária deve dar continuidade ao processo de afrouxamento monetário, por meio de redução de juros, em 2012 acompanhando o efeito deflacionário da economia internacional. A economia americana continua apresentando sinais de dificuldade de recuperação. O elevado nível de desemprego, deprimindo o sentimento dos consumidores, aliado ao setor imobiliário debilitado, devem impactar negativamente sob o crescimento esperado para o PIB em 2012. Os últimos apontamentos do Fed (Banco Central Americano) mostram que a economia vem apresentando ritmo aquém do que era esperado inicialmente e que isso exige atenção redobrada e adoção de atitudes para viabilizar o crescimento. Quanto à região européia, a situação fica cada vez mais grave no que se refere ao endividamento de países da região, principalmente no que se refere à Grécia. O elevado risco de default da dívida e o possível contágio por meio do setor financeiro imputam ao mercado forte aversão a risco. No lado econômico, os indicadores de atividade vêm apresentando piora marginal, enquanto que a inflação foge à zona de conforto do BCE. REGIUS – SOCIEDADE CIVIL DE PREVIDÊNCIA PRIVADA POLÍTICA DE INVESTIMENTOS PLANO DE GESTÃO ADMINISTRATIVA (PGA) Página 15/15 Na Ásia, o aumento da aversão a risco tem feito com que a moeda japonesa se valorize, o que prejudica as exportações do país, já debilitado pelos acontecimentos naturais. A China vem apresentando sinais de arrefecimento da atividade, porém deverá continuar mantendo nível de crescimento robusto, impulsionando a economia mundial. As commodities metálicas, principalmente, têm sido bastante afetadas pela piora nas previsões de crescimento mundial, resultando uma menor expectativa de demanda. Apesar do movimento, a alta recente do dólar contrabalançou o movimento e impediu que o efeito imediato de queda de preços fosse transferido para a economia doméstica. Apesar da demanda interna seguir robusta, com baixos níveis de desemprego e melhora da renda, a piora do cenário internacional afeta as expectativas de crescimento do Brasil. O nível de produção mostra acomodação, com leve declínio, devendo ser ainda afetada pela redução esperada no comércio mundial. No que se refere aos índices de preços, os elevados reajustes previstos aliados aos efeitos advindos da inércia inflacionária devem manter os IPCs pressionados em 2011 e 2012, mantendo a demanda pressionada e. os IPAs continuarão sofrendo influência do câmbio e dos efeitos climáticos sobre as safras (no caso dos alimentos). O crédito deverá continuar em considerável ritmo de expansão, principalmente o crédito ligado a consumo, com destaque para o aumento da participação do crédito imobiliário. Assim sendo, o consumo deverá seguir contribuindo de forma importante para a continuidade de crescimento do PIB no Brasil. A forte aversão a risco mundial tem promovido um aumento da saída de capital para o exterior, com investidores em busca de maior proteção e realização de ganhos. Com isso, o câmbio obteve forte desvalorização, devendo manter-se, na média, em patamar mais elevado do que em 2011. Apesar do provável cumprimento da meta de superávit fiscal em 2011, o governo tende a reduzir meta para o próximo ano, tendo em vista os investimentos previstos para os eventos esportivos e infraestrutura, conforme projeto de orçamento enviado ao Congresso. Nesse contexto, a elevada aversão a risco e a previsão de baixo crescimento por período prolongado – com possibilidade de crise econômica – espera-se a continuidade do ciclo de baixa de juros e desempenho da bolsa sem grande ímpeto de valorização no próximo ano. As commodities devem seguir fragilizadas, corroborando para esse movimento, enquanto que a atividade doméstica deve seguir em ritmo de acomodação.

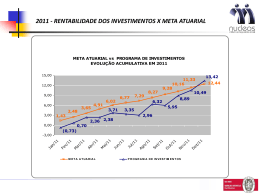

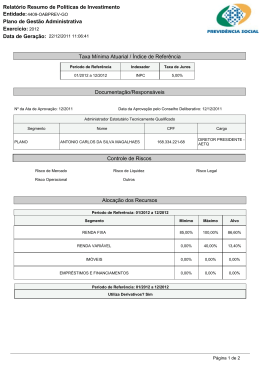

Download