I ISSN 0102-9924 p A c u l d A d E (JE CÍÊNCÍAS ECOINÔMÍCAS CJA U F R C S \ iNSTAbllidAdE FINANCEIRA dos /Análise conômica ^ N O S 9 0 : AIQUMAS iMpliCAÇÕES PARA AS ECONOMÍAS CAPITAIÍSTAS PERifÉRiCAS ANCIRÉ C t i s h A E DANÍEIA PRATES \ AMpliAÇÃo RECENTE dA PARTÍCÍPAÇÃO EsTRANqEiRA NO SíSTEMA BANCÁRÍO BRASÍIEÍRO MARÍA CRÍSTÍNA PENÍCIO CJE FREÍTAS INÍRA-ESTRUTURA dE INÍORMAÇÕES E SiSTEMA NACÍONAI dE INOVAÇÃO E D U A R D O D A MOTTA E A L B U Ç U E R P U E O CUSTO SOCÍAI dos RECURSOS HídRicos EM BACIAS HidRoqRÁfiCAS INTERNACIÓN Ais: O CASO dA BACÍA do PARANÁ J A N D Í R PERRERA D E UMA E JOSÉ C A R R E R A ' P E R N A N D E Z PREfERÊNCÍA PEIA LíQUídEZ E ESCOIIHA dE PORlfÓliO JOSÉ LUÍS OREÍRO EfiCÍÊNCÍA, ObjETÍVO E CoORdENAÇÃO dA PolÍTiCA MACROECONÔMICA NO PERÍodo: 1974 ' 1979 JOÃO Slcsú MACROECONOMIA ModERNA: KEYNES E A ECONOMIA CONTEMPORÂNEA ' RESENUA S Í M O N E SílvA D E D E O S ANO EdiçÃo OoMEMORATiVA I 7 5 2 SETEMBRO, 1999 90 ANOS UNlVERSroADE FEDERAL DO RlO GRANDE DO SuL Reitora: Prof. Wrana Maria Panizzi FACULDADE DE CIÊNCLVS ECONÔMICAS Diretora: Prof. Otilia Beatriz Kroeff Carrion CENTRO DE ESTUDOS E PESQUISAS ECONÔMICAS Diretor: Prof. Femando Ferrari Filho DEPARTAMENTO DE CIÊNCUS ECONÓMICAS Chefe: Prof. Luiz Alberto Oliveira Ribeiro de Miranda CURSO DE PÓS-GRADUAÇÃO EM ECONOMLV Coordenador: Prof. Marcelo Savino Portugal CURSO DE PÓS-GRADUAÇÃO EM ECONOMIA RURAL Coordenador: Prof. Carlos Guilherme A, Mielitz Netto CONSELHO EDITORUL Achyles B . Costa, Aray M. Feldens, Carlos A. Crusius, Carlos G. A. Mielitz Netto, Eduardo A. Maldonado Filho, Eduardo P. Ribeiro, Eugênio L a g e m a n n , F e r n a n d o Ferrari Filho, Gentil Corazza, M a r c e l o S. Portugal, Nali J. S o u z a , Otilia B . K. Carrion, Paulo A. Spohr, Paulo D . Waquil, Pedro C. D . Fonseca, R o b e r t o C. M o r a e s , Ronald Otto Hillbrecht, Stefano Florissi, Eleutério F. S. Prado ( U S P ) , F e r n a n d o H. B a r b o s a (FGV/RJ), Gustavo Franco (PUC/R.T), J o ã o R. Sansón ( U F S C ) , J o a q u i m P. Andrade (UnB), Juan H. Moldau (USP), Paul Davidson (LTniv. of Tennessee), Werner Baer (Univ. of Illinois). COMISSÃO EDITORLÍL Eduardo Augusto Maldonado Filho, Fernando Ferrari Filho, Gentil Corazza, Marcelo Savino Portugal, Paulo D a b d a b Waquil; Roberto Camps M o r a e s . EDITOR: Gentil Corazza EDITOR ADJUNTO: Pedro Silveira Bandeira SECRETARIA: Laize Espindula. REVISÃO DE TEXTOS: Vanete Ricacheski. FUNDADOR: Piof. Antônio Carlos Santos Rosa Os materiais publicados na revista Análise Econômica são da exclusiva responsabilidade dos autores. E permitida a reprodução total ou parcial dos trabalhos, desde que seja citada a fonte. Aceita-se permuta com revistas congêneres. Aceitam-se, também, livros para divulgação, elaboração de resenhas e recensões, Toda correspondência, material para publicação (vide normas na terceira capa), assinaturas e permutas devem ser dirigidos ao seguinte destinatário: PROF, GENTIL CORAZZA Revista Análise Econômica - Av João Pessoa, 52 CEP 90040-000 PORTO ALEGRE - R S , BRASIL Telefones: Oxx (51) 316-3348 e 316-3440 - Fax: Oxx (51) 316-3990 [email protected] Análise Econômica Ano 17, n, 32, setembro, 1999 - Porto Alegre Faculdade de Ciências Econômicas, UFRGS, 1999 Periodicidade semestral, março e setembro. ISSN 0102-9924 1, Teoria Econômica - Desenvolvimento Regional Economia Agrícola - Pesquisa Teórica e Aplicada • Periódicos. L Brasil. Faculdade de Ciências Econômicas, Universidade Federal do Rio Grande do Sul. CDD 330.0.5 CDU 33 (81) (05) Preferência pela liquidez e escolha de portfolio Estabelecendo os micro fundamentos da não-neutralidade da m o e d a n o longo prazo* José Luis Oreiro S i n o p s e :Neste artigo apresentamos u m m o d e l o formal de e s c o l h a d e portfolio baseado n o capítulo 17 d a Teoria Geral de K e y n e s , c o m o objetivo d e demonstrar que a pohtica monetária pode ser n ã o - n e u ü a n o longo-prazo c a s o os individuos valorizem a posse de ativos Kquidos e m seus portfóUos. N e s s e contexto, se as autoridades monetárias r e a h z a r e m operações de open-market c o m o objetivo d e aumentar o estoque de ativos líquidos existentes na e c o n o m í a ; irá o c o n e r u m aumento d o preço spot d o s ativos de capital. N a m e d i d a e m que a d e c i s ã o d e investimento das firmas é t o m a d a c o m b a s e n a c o m p a r a ç ã o entre o p r e ç o spot e o preço forward dos ativos e m consideração, tal a u m e n t o irá induzi-las a investir mais e, conseqüentemente, irá aumentar o estoque de capital d e equihljrio d e l o n g o prazo da e c o n o m i a e m consideração. P a l a v r a s - c h a v e : Preferência pela liquidez, incerteza e política monetária. A b s t r a c t : T h i s article p r e s e n t s a f o r m a l m o d e l of portfolio s e l e c t i o n i n s p i r e d in the chapter 17 of K e y n e s ' s G e n e r a l T h e o r y in order t o s h o w that m o n e t a r y policy can b e n o n - n e u t r a l in t h e l o n g - r u n if a g e n t s d e s i r e to h o l d liquid a s s e t s in their portfolios. In this c a s e , if m o n e t a r y authorities d o o p e n m a r k e t o p e r a t i o n s w i t h the p u r p o s e of i n c r e a s e the stock of liquid assets in t h e e c o n o m y , t h e n the spot price of capital g o o d s will increase. S i n c e f i r m ' s i n v e s t m e n t d e c i s i o n s d e p e n d s o n the c o m p a i a s i o n b e t w e e n spot a n d f o i w a r d p r i c e of this k i n d of a s s e t s ; such increase will i n d u c e m o r e i n v e s t m e n t , r e s u l t i n g i n an i n c r e a s e o f l o n g r u n equilibrium capital s t o c k of t h e e c o n o m y . K e y w o r d s : L i q u i d i t y preference, u n c e r t a i n t y a n d m o n e t a r y p o l i c y . Introdução A teoria Keynesiana é geralmente acusada por seus críticos de não possuir sólidos f u n d a m e n t o s m i c r o e c o n ô m i c o s , o u seja, ela se b a s e a r i a e m h i p ó t e ses que n ã o são c o m p a t í v e i s ou, ao m e n o s explicitamente, d e d u z i d a s a partir d o c o m p o r t a m e n t o otimizador individual. S e g u n d o essa linha d e crítica à teoria Keynesiana, os principais resultados teóricos p r o p o s t o s p o r K e y n e s , a saber, o * o autor agradece os comentários e sugestões dos Profs. Drs Fernando Cardim de Carvalho e Antônio Luiz Licha, bem como dos pareceristas que avaliaram o presente artigo. Eventuais falhas são, contudo, de minha inteira responsabilidade " Doutorando em Economia (lE-UFRJ) e Professor Assistente da Faculdade de Economia e Finanças do Instituto Brasileiro de Mercado de Capitais (IBMEC)[E-Mail: [email protected] desemprego involimtário da força de trabalho e a não-neutralidade da moeda no longo prazo, só seriam sustentáveis por intermédio d a adoção de hipóteses ad hoc a respeito do comportamento individual. E m concreto, o desemprego involuntário da força de trabalho seria o resultado da hipótese de que os trabalhadores resistem a reduções d e salário nominal e não a reduções de salário real (Pigou, 194.3; Modigliani, 1 9 4 4 ) ' ; ao passo q u e a não-neutralidade seria o resultado do fato d e que a taxa nominal de r e t o m o sobre a m o e d a é fixada e m nível istitucional, de forma que seria impossível o ajuste de todas as variáveis nominais da economia a u m a variação n a oferta d e m o e d a ( C f Tobin, 1969) m e s m o no longo prazo. Entretanto n e n h u m desses dois elementos p o d e ser diretamente exphcado a partir do comportamento otimizador individual. Para alguns Keynesianos, a suposta incompatibilidade entre os resultados teóricos propostos por Keynes e a hipótese de racionalidade substantiva utihzada pela teoria econômica convencional não se constiüii n u m problema teórico para a agenda de pesquisa Keynesiana. D e fato, para esses autores a economia Keynesiana estaria fundamentada na hipótese de racionalidade limitada, não n a hipótese de racionalidade substantiva. C o m o é bem-sabido, a distinção entre racionalidade substantiva e racionalidade limitada é devida a Simon (1982). Segundo esse autor, n u m ambiente caracterizado pela existência de complexidade nos processos de tomada de decisão (complexidade essa advinda que p o d e resultar, por exemplo, da existência de interação estratégica entre os agentes econômicos tal c o m o é suposto na Teoria dos Jogos) não é razoável supor que os agentes possuem a capacidade cogiütiva necessária para a maximização de u m a função objetivo. A capacidade cálculo dos agentes é limitada, sendo assim, a racionalidade dos agentes econômicos irá se expressar através do emprego de rotinas e processos de tomada de decisão que economizem no uso da capacidade de cálculo por parte dos indivíduos. Independentemente dos méritos ou deméritos desse tipo de abordagem para a questão da racionalidade dos agentes econômicos, é u m fato incontestável que qualquer teoria econômica t e m que estar apoiada e m algum suposto a respeito da forma pela qual os agentes t o m a m suas decisões. Simplesmente não é razoável se considerar que os agregados macroeconômicos (consumo, investimento, renda, emprego, etc.) não são, e m larga medida, o resultado agregado das decisões tomadas por u m a multidão de agentes econômicos. Nesse contexto, pretendemos demonstrar ao longo d o presente artigo que a proposição de Keynes d e que a m o e d a é não-neutra no longo prazo é plenamente compatível c o m o suposto tradicional de maximização de u m a função objetivo. ' Oreiro (1997) demonstia que a flexibilidade de salários nominais não gaiante a convergência das economia de mercado a posição de equilíbrio com pleno-emprego Sendo assim, a rigidez de salários nominais, ainda que seja um fenômeno observado empiricamente, não é o fator responsável pela ocorrência de desemprego involuntário da força de trabalho. D e fato, a teoria Keynesiana d a escolha de portfóho, exposta no capítulo 17 da Teoria Geral do Emprego, do Juro e da Moeda, apresenta c o m o u m dos seus principais resultados o fato de que as variações d o estoque de m o e d a são capazes de influenciar o estoque de capital de equihiario de longo prazo da economia^. Isso porque, n u m contexto de incerteza do tipo Knight-Keynes, a moeda p o d e ser dem a n d a d a como u m ativo por parte dos agentes econômicos, de forma que ela passa a concorrer com outr-os ativos, entre eles o capital, pela preferência dos agentes no processo de determinação da composição de portfólio dos m e s m o s (cf. Smdart, 1995, p.28). E m outras palavras, a não-neutralidade da m o e d a no longo prazo^ decone do fato de que m o e d a e capital são substituíveis errtre si n o portfóüo dos indivíduos. Essa substitubilidade, por outro lado, n ã o resulta de n e n h u m tipo de "miopia " por parte dos agentes econômicos, m a s sim do fato de que e m u m ambiente caracterizado pela presença de incerteza, estes p o d e m valorizar a posse de ativos líquidos, atribuindo u m "prêmio de liquidez" a moeda. Dessa forma, a moeda apresentaria u m retomo implícito q u e concorre c o m o r e t o m o expHcito proporcionado pelos ativos d e capital. U m a u m e n t o d a quantidade d e m o e d a existente na e c o n o m i a p o d e fazer c o m q u e o s agentes e c o n ô m i c o s valorizem m e n o s a posse d e ativos líquidos, d e s l o c a n d o , portanto, a sua d e m a n d a e m direção a outros ativos, e m particular, o s ativos d e capital. S e g u e - s e , portanto, q u e a não-neutralidade d a m o e d a é o r e s u l t a d o d a preferência p e l a liquidez. ^ Ao longo do presente artigo estaremos utilizando os termos curto e longo prazos no sentido Marshalliano, ou seja, curto prazo conesponde a uma situação na qual o estoque de capital é constante, ao passo que longo prazo corresponde a uma simação na qual tal estoque é variável. Deve-se observar que tais definições contrastam fortemente com o sentido no qual tais termos são usados pela macroeconomia convencional, em particular, pelos modelos do tipo ISLM De fato, em tais modelos o curto prazo é definido como uma situação na qual os preços nominais são rígidos (cf McCallun, 1996, p. 121), de forma que a economia pode se encontrar fora da posição de equilíbrio com plenoemptego lá o longo prazo é uma situação na qual os preços nominais são perfeitamente ñexíveis de forma que a economia estará operando em equihlirio com pleno-emprego No entanto, em ambos os casos se supõe uma situação na qual o estoque de capital é constante; de forma que o equihl^rio definido pelos referidos modelos é essencialmente uma posição de curto prazo no sentido Marshalliano. Para os objetivos deste artigo, o que interessa é analisar os efeitos da poKtica monetária sobre o estoque de capital de eqmMbrio de longo prazo no sentido MarshaUiano, deixando de lado as repercussões que a mesma tem sobie o nível de emprego de equilíbrio. ' Deve-se ter em mente que o conceito de não-neutralidade da moeda no longo prazo empregado nos modelos pósKeynesianos é diferente do conceito de não-neutralidade da moeda empregado nos modelos macroeconômicos de cunlio neoclássico. Em tais modelos a moeda é dita não-neutra no longo prazo se, num contexto em que os preços são instantaneamente flexíveis, uma variação do tipo once-and-for-all do estoque nominal de moeda tiver efeito sobre as variáveis reais da economia, como, por exemplo, a renda real (cf McCallun, 1996, p.ll3). Já nos modelos pósKeynesianos a moeda é dita não-neutra no longo prazo se uma variação do tipo once-and-for-all do estoque de moeda tiver efeito sobre o estoque de capital de equihlirio de longo prazo dados os piieços de todos os demais bens e ativos dessa economia, Essa diferença na conceituação do que vem a ser não-neutralidade da moeda no longo prazo radica não só nas difeienças existentes entre os modelos pós-Keynesianos e os modelos macroeconômicos neoclássicos no que se refere aos conceitos de curto e longos prazos (ver nota 2), como também nas diferenças do método de análise empregado em cada um dos diferentes tipos de modelos Enquanto os modelos neoclássicos se utilizam do método de equüibrio geral popularizado por Hicks no seu artigo clássico de 1937; os modelos pós-Keynesianos se baseiam no método de eqtúlíbrio parcial MarhalHano (cf Davidson, 1978). C o m b a s e n e s s e o b j e t i v o , o p r e s e n t e a r t i g o está e s t r u t u r a d o d a seguinte forma: N a primeira seção apresentaremos u m a versão sofisticada do modelo de escolha d e portfolio de Keynes exposto no capítulo 17 da Teoria Geral. Nesse modelo será anahsada a decisão individual de alocação de riqueza entre dois ativos, m o e d a e capital. Será demonstrado então que a alocação do estoque de riqueza entre os ativos e m consideração irá depender, entre outras variáveis, do prêmio de liquidez da moeda, o qual define a taxa subjetiva d e juros que os agentes irão utilizar para calcular o preço de demanda dos bens de capital, ou seja, o preço m á x i m o que os agentes estão dispostos a pagar por u m a unidade de capital. A partir desse preço de demanda, iremos definir a função de demanda individual de capital, a qual e m conjunto c o m o preço de mercado desse ativo irá determinar a quantidade de capital que os indivíduos desejam reter e m seus portfolios. N a s e g u n d a seção, p a s s a r e m o s a questão d a determinação do p r e ç o de m e r c a d o dos b e n s d e capital. T o m a r e m o s , então, o estoque d e capital agregado c o m o u m d a d o (curto p r a z o marshalliano), e a g r e g a r e m o s as funções d e dem a n d a individuais d e capital c o m o objetivo d e obter a função de d e m a n d a a g r e g a d a d e capital. O p r e ç o spot dos ativos d e capital será determinado no ponto e m q u e a d e m a n d a a g r e g a d a d e capital for igual ao estoque disponível do m e s m o . A relação entie o preço spot do capital e o seu custo de reposição nos fomece a variável q de Tobin; sendo assim, no equilíbrio de curto prazo do modelo e m consideração, estaremos determinando não só o preço spot dos ativos de capital, c o m o t a m b é m o volume de investimento desejado pelos empresários. A i n d a n a s e g u n d a seção, analisaremos o impacto q u e a política m o netária t e m sobre o equilíbrio d e l o n g o p r a z o dessa e c o n o m i a . A condição de equilíbrio de l o n g o p r a z o é definida pela i g u a l d a d e entre o preço spot dos ativos d e capital e o seu custo d e reposição. Será d e m o n s t r a d o então q u e u m a política m o n e t á r i a expansionista c o n d u z i d a p o r intermédio d e operações de open-market é capaz de a u m e n t a r o estoque d e capital d e equilíbrio d e longo p r a z o dessa e c o n o m i a , caracterizando, portanto, a não-neutralidade da moeda. A terceira seção sumariza as conclusões obtidas ao longo do presente artigo. 2 A teoria Keynesiana da escolha de Portfolio: O modelo de taxa própria de juros 2.1 I n c e r t e z a e p r e f e r ê n c i a p e l a liquidez N o capítulo 17 d a Teoria Geral, K e y n e s apresenta os fundamentos de sua teoria d a e s c o l h a d e portfolio. S e g u n d o K e y n e s , todos os ativos existentes e m u m a e c o n o m i a p o s s u i r i a m os seguintes atributos e m m a i o r ou m e n o r grau: 1. Quase - rendas: receitas monetárias advindas da utilização de u m ativo n o processo d e p r o d u ç ã o (lucros) ou d a simples p o s s e do m e s m o (juros e d i v i d e n d o s ) . 2. Custo de manutenção: rendimentos negativos associados à m a n u t e n ç ã o d o ativo e m consideração no portfolio dos agentes. Tratase d o custo d e estocagem d o ativo, não tendo n e n h u m a relação c o m os custos resultantes d a utilização do ativo no processo produtivo, ou seja, c o m aquilo que K e y n e s d e n o m i n o u de custo de uso d o capital. 3. Prêmio de Liquidez: refere-se à "conveniência" e segurança potenciais a s s o c i a d o s à p r e s e n ç a d e u m ativo no portfolio dos agentes. 4. Ganhos ou perdas esperados de capital: são os r e t o r n o s q u e o investidor espera obter n o m o m e n t o e m que ele decide v e n d e r os ativos q u e possui e m portfolio. N o m o m e n t o da realização desses ativos, p o d e m o c o r r e r p e r d a s ou g a n h o s d e capital r e l a t i v a m e n t e a o p r e ç o q u e o i n v e s t i d o r p a g o u p e l o referido ativo. A s e x p e c t a t i v a s a respeito d a o b t e n ç ã o de g a n h o s ou perdas esperados d e capital sobre a r e v e n d a d e u m ativo p o d e ser e x t r e m a m e n t e importante n o m o m e n t o e m q u e o investidor está d e c i d i n d o a c o m p r a de u m d e t e r m i n a d o ativo. D e todos esses atributos, o "prêmio de liquidez" é, de longe, o atributo que mais diferencia a teoria d e escolha de portfóHo d e Keynes das teorias convencionais. D e fato, as teorias convencionais de composição de portfóUo admitem que certos ativos d e v e m p a g a r u m "prêmio de risco" para os investidores, de forma a compensá-los pelo maior risco associado à posse desses ativos"*. E m outras palavras, e m equihljrio, ativos mais aniscados devem proporcionar u m a taxa de retorno maior do que ativos m e n o s arriscados. O risco associado à posse de u m ativo pode ser de dois tipos (Kalm, 1954): risco-renda, ou seja, o risco referente à ocorrência de variações não-previstas n o rendimento dos ativos; risco-capital, isto é, o risco referente à possibilidade d e ocorrência de reduções inesperadas dos preços dos ativos'*. Via de regra, indivíduos diferentes terão "preferências" diferentes a respeito desses dois tipos de risco; no entanto, ceteris paribus, quanto maior for o risco de u m ativo maior deve ser a sua taxa de retomo para q u e os indivíduos se sintam estimulados a manter tais ativos e m seus portfolios. O "prêmio de liquidez" não é equivalente ao "prêmio d e risco". A liquidez de u m ativo não é m e d i d a pelo risco de perda de capital associado à posse de u m " Um exemplo de abordagem convencional é o modelo de Tobin (1958) de demanda de moeda como comportamento face ao risco, N o modelo de Tobin, os indivíduos devem escolher entre dois ativos, moeda e títulos {consols), sendo que os títulos estão sujeitos a perda de capital ao longo do seu período de retenção, ao passo que a m o e d a não está sujeita a esse risco. Nesse contexto, os indivíduos só estarão dispostos a reter títulos e m seus portfolios se estes proporcionarem uma taxa esperada de retomo maior do que a taxa de retomo sobre a posse de moeda; dado o maior risco associado a retenção de títulos visà-vis a retenção de moeda Sendo assim, a maior rentabilidade dos títulos em comparação a rentabilidade da moeda deve ser entendida c o m o um "prêmio de risco", ou seja, um retomo adicional que é necessário para compensar os agentes pelo maior risco associado à posse de títulos em seus portfolios. determinado ativo, ou seja, u m ativo não é menos líquido do que outro só porque se antecipa que o preço pelo qual se poderá vender esse ativo no futuro é menor do que o seu preço de compra. A liquidez de u m ativo deve ser medida pela facilidade com que tais ativos podem substituir a moeda como meio de pagamento (Cf. Macedo e Silva, 1994), isto é, pela capacidade de conversão de u m ativo e m dinheiro. Definida dessa forma, a hquidez é u m conceito bidknencional (Cf. Carvalho, 1992). Por u m lado, u m ativo será tão mais líquido quanto mais rapidamente esse ativo puder ser convertido e m meio de pagamento. Está claro que qualquer ativo p o d e ser convertido rapidamente e m meio de pagamento se o preço de venda d o m e s m o for suficientemente baixo. Chegamos assim a segunda dimensão da liquidez, a saber: o custo envolvido no processo de transformação desse ativo e m dinheiro. Nesse caso, u m ativo será tão mais líquido quanto maior for o preço d e realização desse ativo relativamente ao preço que poderia ser obtido caso se desse u m prazo maior para a reahzação do m e s m o (Cf. Hicks, 1988, p.226). Agregando-se essas duas dimensões da liquidez n u m único conceito, podemos afirmar, c o m base e m Hicks, que u m ativo será tão mais líquido quanto menor for a influência do prazo de realização desse ativo sobre o seu preço de venda . A liquidez, portanto, é u m atributo que confere g r a n d e flexibilidade a e s t m t u r a d e portfólio dos indivíduos. D e fato, q u a n t o m a i o r for a q u a n t i d a d e d e ativos altamente líquidos q u e os indivíduos p o s s u í r e m e m seus respectivos portfolios tanto mais facilmente poderão m u d a r a c o m p o s i ç ã o dos m e s m o s q u a n d o e se o desejarem (Cf. H i c k s , 1974; Vercelli, 1991). A flexibilidade será u m a característica desejada pelos indivíduos u n i c a m e n t e e m c o n t e x t o s nos quais os agentes s a b e m que poderão m u d a r a c o m p o s i ç ã o d e seus portfolios n o futuro. Isso irá ocorrer t o d a a vez que os agentes s o u b e r e m q u e n o futuro irão possuir mais informação a respeito da rentabilidade esperada d o s diferentes ativos do que t e m hoje, ou seja, q u a n d o os agentes s o u b e r e m q u e n ã o p o s s u e m hoje toda a i n f o r m a ç ã o a respeito d a rentabilidade futura d o s ativos e m consideração (Cf. Vercelli, 1997, p.8). U m a m b i e n t e n o qual os a g e n t e s não t ê m toda a informação d e q u e necessitam para avaliar a rentabilidade e s p e r a d a dos diferentes ativos é u m ambiente n o qual p r e v a l e c e a incerteza K n i g h t - K e y n e s (incerteza forte); a qual é definida c o m o u m a situação n a qual os agentes n ã o são capazes d e definir u m a lista c o m p l e t a d e eventos ou estados da natureza q u e p o d e m ocorrer no futuro^, de forma q u e as probabilidades d e ocorrência dos referidos eventos são subaditivas, ou seja, s u a s o m a é inferior a u m (Cf. VercelH, 1997, p..5). ' Isso resulta do fato de que uma parte considerável dos elementos do conjunto de estados da natureza é constituído por expectativas a respeito das decisões que outros indivíduos estão tomando ou irão tomar no futuro. Tais decisões, por sua vez, não são um dado; mas dependem em parte das expectativas que tais agentes formam a respeito da decisão que o primeiro irá tomar; de forma que nos deparamos com um problema de regressão infinita, o qual indetermina os elementos do referido conjunto (cf. Oreiro, 1998), N u m contexto de incerteza, portanto, os agentes desejarão m a n t e r a l g u m nível d e flexibilidade n a sua estrutura d e portfolio; para tanto, desejarão reter u m a parte d e sua riqueza sob a forma d e ativos líquidos, isto é, estarão d i s p o s tos, até certo ponto, a sacrificar a possibilidade d e ter u m m a i o r r e t o r n o m o n e tário e m troca d a posse de liquidez. E m outras palavras, os ativos m e n o s líquidos d e v e r ã o proporcionar a o s seus proprietários u m a t a x a d e r e t o m o m a i s e l e v a d a d e forma a c o m p e n s á - l o s p o r sua m e n o r liquidez. C h e g a m o s a s s i m a definição d o conceito d e " p r ê m i o d e liquidez", a saber: consiste n o r e t o m o implícito (subjetivo) q u e os indivíduos a t r i b u e m à posse d e ativos líquidos*'. 2.2 O M o d e l o de Taxa Própria d e Juros ' C o n s i d e r e m o s u m a e c o n o m i a q u e p o s s u a apenas dois ativos, m o e d a e capital. O ativo capital é u m a g r e g a d o d e diferentes ativos c o m diferentes graus d e liquidez, sendo que a liquidez m é d i a desses ativos é inferior à liquidez d o ativo m o e d a ^ . O capital é u m ativo que p o d e ser utihzado n a processo d e produção de bens e serviços, proporcionando, portanto, u m a quase-renda ( Q'j^) ao seu proprietário''. Esse ativo p o s s u i u m custo d e retenção igual a C^^ p o r u n i d a d e d e capital, u m " p r ê m i o d e l i q u i d e z " igual a 1 ^ p o r u n i d a d e d e capital e u m p r ê m i o d e risco igual a R ^ A q u a s e - r e n d a p o r unidade de capital n a d a m a i s é d o q u e u m a estimativa q u e os empresários f a z e m a respeito d o r e t o m o q u e p o d e r ã o obter c o m a utiliz a ç ã o desse ativo n o processo d e p r o d u ç ã o a o longo d e u m d e t e r m i n a d o perío d o d e t e m p o . N u m a m b i e n t e m a r c a d o pela p r e s e n ç a d e incerteza forte, tais estimativas n ã o são totalmente confiáveis, u m a v e z q u e o s e m p r e s á r i o s t ê m ciência d e q u e n ã o d i s p õ e m d e toda a i n f o r m a ç ã o n e c e s s á r i a p a r a c o n s t m i r a distribuição d e probabilidades d o s r e n d i m e n t o s futuros desse ativo. S e n d o assim, as suas estimativas a respeito d a rentabilidade futura desse ativo d e v e m ' Kregel (1998) define o "prêmio de liquidez" da moeda como sendo equivalente ao seu "custo de uso", ou seja, o valor presente do ganho potencial futuro ou da perda que pode ser evitada se o agente preferir adiar suas decisões de gasto. Em outras palavras, o prêmio de Uquidez da moeda surge quando o valor para o agente de uma decisão tomada e m t é menor do que o valor dessa mesma decisão adiada por T períodos, ou seja, tomada e m t+ T. ' O modelo apresentado a seguir é inspirado em Licha (1990). ' Essa hipótese corresponde à estrutura de agregação assumida por Keynes nos capítulos 13 e 15 da Teoria Geral onde capital e títulos da dívida púbhca são tidos substitutos perfeitos entre si Devemos ressaltar a diferença entre essa estrutura de agregação e a estrutura do modelo moeda-capital de Tobin, n o qual se supõe que moeda e títulos da dívida pública são substitutos perfeitos entre si. Nesse caso, como ressalta Tobin (1969), não haveria espaço para a política monetária tal como é entendida usualmente, ou seja, como operações de open-market nas quais se realizam a troca de moeda por títulos do govemo. Ao se supor que capital e títulos públicos são substitutos perfeitos, tal como estamos fazendo no presente artigo, abre-se espaço para a política monetária ao mesmo tempo em que se simplifica a estrutura formal do modelo. ' Para simplificar a apresentação do modelo, iremos considerar que a apreciação esperada dos ativos de capital está embutida na sua "quase-renda". ser p o n d e r a d a s pelo grau de confiança q u e eles t ê m e m suas próprias previsões (Cf. C a r v a l h o , 1992, pp.84-8.5)'«. T e m o s , e n t ã o , q u e : Q ; (K):= O Q J K ) ; aQ'(K)/8K<0 (1) onde : F é o grau de confiança dos agentes em suas previsões a respeito do futaro; Qj^representa as estimativas dos agentes a respeito da rentabilidade futura do ativo capital; e K. é a quantidade de capital que o indivíduo i possui em portfólio. Observa-se n a equação (1) que a quase-renda por unidade d e capital é u m a função decrescente da quantidade de capital que o indivíduo i possui e m portfólio. Isso é u m a decorrência d o "princípio d a rentabilidade esperada decrescente" (Macedo e Silva, 1994). As quase-rendas esperadas se reduzem à medida que os indivíduos aumentam a quantidade de capital e m seus portfolios porque a "escassez" d o capital se reduz c o m o aumento d e sua quantidade. Deve-se observar, contudo, que a "escassez" de capital aqui definida nada tem a haver c o m a "escassez" n o sentido neoclássico d o termo. A " e s c a s s e z " d e capital nos modelos neoclássicos é definida c o m relação à quantidade d o fator d e produção trabalho existente n a economia. Para Keynes, o capital é escasso c o m relação ao tamanho do mercado. Se as firmas estiverem operando c o m plantas muito reduzidas e c o m u m pequeno volume de produção, então a demanda insatisfeita pelos produtos dessa firma irá se expressar e m preços e margens d e lucro bastante elevadas. C o m o aumento da capacidade de produção das firmas - supondo que elas se delrontam com uma curva de demanda negativamente inclinada pelos seus produtos, ou seja, que prevalece a concorrência imperfeita no mercado de bens - os preços e as margens de lucro irão se reduzir, dando origem a quase-rendas decrescentes. C o m o o capital, neste modelo, se constitui n u m agregado d e ativos c o m diferentes graus de liquidez segue-se que tal agregado deve possuir u m "prêmio de liquidez" positivo. Contodo, esse ativo é menos líquido d o que a moeda, logo o seu "prêmio d e hquidez" deve ser apenas u m a fração d o "prêmio d e liquidez" desta tíltima. Essa hipótese pode ser formalizada pela seguinte equação : l,= Y l . . 0 < y < l (2) '° Segimdo Vercelli (1997), o grau de confiança dos agentes em suas previsões está relacionado com o grau de nãoaditi vidade da distribuição de probabilidades relevante para o problema em consideração. De fato, o grau de confiança nada mais é do que aquilo que Keynes (1921) havia definido como "peso do argumento". O peso de um argumento x/h - ou seja, o conjunto x de resultados obtidos a partir do conjunto h de hipóteses - é definido como V(x/h) = K / (K + M), onde K é a informação relevante possuída pelo agente e M é a informação que o agente não possui. Obviamente que M + K = 1 . 0 grau de não aditi vidade da disüibuição de probabilidade é definido como c (P, A) = 1 - P(A) - P( A' ), onde A é um evento e A° o seu complementar. É intuitivo que c (RA) = M / (M+K), de onde concluímos que v(x/ h) = 1 - c (P, A), Em palavras: quanto maior for o grau de não aditividade da distribuição de probabilidades menor será a confiança que os agentes terão em suas previsões, ou seja, menor será o peso do argiunento (VercelM, 1997, pp.4-5). Por fim, o ativo capital possui u m prêmio de risco , o qual será tido c o m o u m a fiinção crescente e m K., ou seja, quanto maior for a quantidade de capital possuída pelo indivíduo i maioi- será o "prêmio de risco d o capital". Isso decorre do "princípio d o risco financeiro crescente" (Cf. Kalecki, 1954), segundo o qual quanto maior for a participação de u m ativo no portfólio dos agentes maior será o grau de exposição dos mesmos a u m a eventual perda de capital sobre a retenção desse ativo ou a uma possível írusü-ação das expectativas iniciais a respeito da rentabilidade do mesmo. E m ambos os casos, quanto maior for a participação desse ativo no portfólio dos agentes maior será o risco de inadimplência (default risk). Temos, então, que: R, = R , ( K i ) idR^/dK >0 (3) O ativo m o e d a é definido c o m o aquele ativo para o qual = C^ = R^ = 0. O prêmio de liquidez da moeda, por outro lado, é m á x i m o e não varia c o m o aumento de sua quantidade. Deve-se ter claro qual o papel que a m o e d a desempenlia no portfólio dos agentes. Se os agentes d e m a n d a m o ativo capital é porque o m e s m o proporciona u m rendimento monetário explícito sob a forma de quase-rendas; a demanda de m o e d a a d v é m d o fato de que a sua presença no portfólio dos agentes confere ao m e s m o flexibilidade de adaptação face a eventos imprevistos. Por exemplo, se o agente se defrontar c o m u m a necessidade não prevista d e fundos líquidos para fazer face a u m pagamento contratual, a retenção d e m o e d a e m portfólio permite que essa necessidade seja rapidamente atendida a u m baixo custo. Essa flexibilidade não é possível no caso do ativo capital, pois a utilização do m e s m o para esse fim envolve a sua conversão prévia e m meio de pagamento. Dada a menor liquidez dessa ativo vis-à-vis a moeda, a perda de capital envolvida nesse processo será tão maior quanto maior for a urgência c o m a qual se tenha que realizar esse ativo c o m vistas ao atendimento da necessidade d e fundos l í q u i d o s ' ' . Consideremos u m indivíduo que possua u m estoque W de riqueza, o qual ele deverá alocar entre m o e d a e capital. Suponhamos, também, que esse indivíduo deseje reter esses ativos por apenas u m período, ao final d o qual ele irá converter todo o estoque d e riqueza e m dinheiro. E s s e i n d i v í d u o deseja escolher as quantidades K.* e M . * dos ativos capital e m o e d a , r e s p e c t i v a m e n t e , q u e ele deseja " Devemos observar a diferença entre o papel que a moeda desempenha nos modelos pós-Keynesianos do papel que ele desempenha no modelo de Tobin (1958) de escolha de portfólio. Neste, a função da moeda é minimizar o risco de perda de capital associado à posse de ativos cujo preço de mercado está sujeito a variações e m função do comportamento da taxa de juros. Nos modelos pós-keynesianos, a demanda de moeda se origina do fato de que este é o único ativo cujo prazo de realização não tem nenhuma influência sobre o seu preço de mercado, de forma que é o ativo ideal para fazer frente a imprevistos desfavoráveis. Qualquer outro ativo sofreria uma perda de capital no processo de sua conversão em meio de pagamento, perda essa que será tão maior quanto (i) menor for o prazo de realização desse ativo e (ii) menor for o grau de organização do mercado no qual esse ativo é transacionado. m a n t e r e m portfolio d e f o r m a a maximizar o retorno esperado d o m e s m o . Segue-se, portanto, q u e o p r o b l e m a de m a x i m i z a ç ã o d o indivíduo p o d e ser apresentado d a seguinte f o r m a : MAX Z={ [OQ^(Ki)-C^-R^(Ki)+LJ P,. K. -I- P „ . W k l m I onde : é o preço spot moeda ( P = 1 ) . K -P^K } + {L_^M,-P^M. }K.,M. (4) s.a d o ativo capital ; e P ^ é o preço spot do ativo O primeiro t e r m o e m (4) n a d a mais é d o q u e o lucro esperado resultante do " i n v e s t i m e n t o " na c o m p r a d o ativo capital. D e fato, o termo e m colchetes r e p r e s e n t a o r e n d i m e n t o unitário esperado d o ativo capital; o qual é d e d u z i d o do i n v e s t i m e n t o inicial n a c o m p r a d o ativo e m consideração p a r a se obter o lucro d e s s a aplicação. D e f o r m a análoga, o lucro da aplicação e m m o e d a é d a d o p e l a diferença entre o seu " r e t o r n o " implícito so b a forma de liquidez e o " i n v e s t i m e n t o " feito i n i c i a l m e n t e na a q u i s i ç ã o desse ativo. Deve-se observar também que o indivíduo e m consideração não é capaz de influenciar os preços spot dos ativos que mantêm e m seu portfóho, ou seja, estamos supondo que prevalece a concorrência perfeita nos mercados dos referidos ativos' ^. A s condições de primeira o r d e m para a maximização de (4) são dadas por : aZ/aM.= l - 1 - 9 1 = 0 3Z/3K. = { O dzidX= - - = \ -1 + I J + K, { O ( 3 Q / a K . ) - (5a) ( a R / d K ) } - (1+?l)P, = o (5b) P.K-i-M, - W = 0 (5c) onde : À, é o multiplicador de lagrange^ ^. A introdução da hipótese de concorrência imperfeita não traria nenhum resultado qualitativamente diferente dos resultados obtidos com a hipótese de concorrência perfeita; além do que, como se observa em Licha (1990), a introdução de concorrência imperfeita toma consideravelmente mais complicado, do ponto de vista matemático, a derivação dos estoques de capital e moeda que os indivíduos desejam reter em portfóho. Com base, portanto, no "princípio da simplicidade" de Ocean, podemos descartar a hipótese de concorrência imperfeita, concentrando nossa atenção apenas no caso de concorrência perfeita, " O valor de X representa o a u m e n t o n o valor da função Z, e m função do aumento de W em u m a unidade (Cf. Barro, R & Sala-i-Martin, X. , 1995, p p 49.3-494), ou seja, o multiplicador de lagrange mostra o aumento dos lucros esperados do portfólio do indivíduo quando o valor de seus ativos aumenta e m uma unidade. Segue-se, portanto, que o multiplicador de lagrange mede a contribuição de cada unidade d o estoque de riqueza para o r e t o m o total do portfólio do indivíduo e m consideração. Esse conceito é análogo ao conceito d e "eficiência marginal do capital em geral" (Keynes, 1936, pp. 135-136), ou seja, oferece u m p a d r ã o de comparação para o indivíduo no m o m e n t o e m que ele está decidindo se vai adquirir u m a u n i d a d e adicional de m o e d a ou de capital (Cf. Licha, 1990, p. 5). Em outras palavras, ao decidir se deve ou não fazer u m investimento adicional n a aquisição de m o e d a ou de capital, o indivíduo deverá comparar a taxa esperada de retorno desses ativos com o valor de X; tal investimento só será realizado se a sua taxa esperada de retorno for igual ou superior aX. A equação (5a) mostra que o indivíduo irá investir na aquisição de m o e d a até o ponto e m que a "eficiência marginal do capital em geral" for igual à taxa esperada de retomo sobre o ativo moeda. Essa taxa esperada de retomo nada mais é do q u e a taxa subjetiva de juras, ou seja, a taxa mínima de r e t o m o que os indivíduos desejam obter para abrir m ã o de u m a unidade do arivo moeda. C o m o o "prêmio de liquidez" da m o e d a é constante' segue-se que a quantidade de m o e d a que os indivíduos desejam reter n ã o é determinada a partir dessa equação (Cf. Licha, 1990, p . 5). Tal afrrmação pode ser visualizada por intermédio da figura 1. X ^ M. Figura 1 Se definirmos 1^-1 = j ^ , substituirmos essa definição n a e q u a ç ã o (5b), t e m o s , após os a l g e b r i s m o s necessários q u e : { q) Q, - C , - R , + I J K {<D (dQjdK) - 0R,/9K.) } (6) (1+JJ O lado direito da equação (6) nada mais é do que o preço de demanda do ativo capital, ou seja, o preço m á x i m o que o indivíduo está disposto a pagar por u m a unidade de capital. O preço de demanda d e qualquer ativo nada mais é do q u e o valor presente do fluxo de rendimentos que se espera obter desse ativo ao longo do período no qual ele é mantido e m portfólio (Cf. Keynes, 1936, p . 137). C o m o estamos supondo que o indivíduo irá manter seus ativos e m portfólio por apenas u m lírüco período, e que os rendimentos que tais ativos proporcionam só estarão disponíveis ao final do período; segue-se que o preço m á x i m o q u e o indivíduo estará disposto a pagar pelo ativo capital será igual ao valor dos rendimentos esperados desse ativo descontado pela taxa subjetiva de juros. Segundo M a c e d o e Silva (1994), a m o e d a é o único ativo que não está sujeito ao "princípio da rentabilidade esperada decescente", isso porque, por um lado, é o único ativo cujo acúmulo coOntínuo no portfólio dos agentes não implica u m maior risco de inadimplência e m função da ocorrência de eventos imprevistos, dada a sua natureza de meio de pagamento Por outro lado, como a moeda não é um ativo produtivo, ou seja, como a quase-renda da moeda é igual a zero; segue-se que um aumento na quantidade de moeda n o portfólio dos agentes não deverá produzir uma redução no seu rendimento. N e s s e contexto, a e q u a ç ã o (6) nos diz q u e o indivíduo irá d e m a n d a r o ativo capital até o p o n t o e m que o p r e ç o d e d e m a n d a desse ativo for igual ao seu p r e ç o d e m e r c a d o , isto é, o seu p r e ç o spot. O preço de demanda do ativo capital é inversamente relacionado com a quantidade de capital que o indivíduo possui em seu portfólio, ou seja, quanto mais capital o indivíduo possuir menor será o preço que o indivíduo estará disposto a pagar por uma unidade adicional desse ativo. De fato, diferenciando (6) com respeito a e K. temos : dPjdK. = { 2 [ 0) (dQjdK) - ( dñjdK) ]} < (7) ' 5 O A d e t e r m i n a ç ã o d o estoque de capital que o indivíduo deseja reter e m portfólio p o d e ser visualizada por intermédio da figura 2. Pk onde : P\ : p r e ç o d e demanda do capital Ki Figura 2 A e q u a ç ã o (6) define implicitamente o estoque de capital que os indivíduos d e s e j a m reter e m portfólio c o m o u m a função (i) d o p r e ç o spot dos ativos d e capital, (ii) da taxa subjetiva d e j u r o s , (iii) d o grau de confiança d o indivíd u o e m suas previsões a respeito d a rentabilidade futura do ativo capital e (iv) do " p r ê m i o d e l i q u i d e z " desse ativo. T e m o s , então, que : K*. = K. ( P,, j ^ , <I>, I,) ; dKJdP^ < O, dK/d^ < 0; dK/d^ > O, dK/d{ >0 (8) U m a v e z d e t e r m i n a d o o estoque de capital que o indivíduo deseja reter e m portfólio, a restrição orçamentária irá determinar qual é a quantidade d e m o e d a q u e será d e m a n d a d a por esse agente. T e m o s , então, que : M*. = W - P,. K*. (9) Para obter esse resultado tivemos que supor d^QJdK'. = d^RJdK'. = O, ou seja, que as funções Q|,(K.) e R|,(K.) são lineares em K., 3 A determinação do preço Spot dos ativos de capital e a não-neutralidade da moeda no longo prazo^ ^ N a seção anterior se analisou a decisão individual de alocação do estoque de riqueza entre dois ativos, moeda e capital, tomando-se como dados os preços de tais ativos. Resta agora saber como os preços de tais ativos, e m particular, o preço spot do ativo capital é determinado. A o longo da História do Pensamento Econômico surgiram dois métodos para se lidar c o m a questão da determinação dos preços dos bens e serviços e m geral. O primeiro método consiste no equilíbrio parcial marhalliano. Este m é t o d o se fundamenta n a desconsideração de todo o tipo de inter-relação existente entre os diversos mercados q u e c o m p õ e m u m a economia qualquer. E m outras palavras, ao s e analisar a d e t e r m i n a ç ã o d o p r e ç o de u m b e m e m particular, d e v e - s e desconsiderar a influência que os demais mercados t ê m sobre a determinação desse preço, b e m c o m o a repercussão que este t e m sobre os demais mercados. O s e g u n d o m é t o d o consiste n o equilíbrio geral walrasiano. A o contrário d o equilíbrio parcial, o equilíbrio geral leva e m conta as inter-relações existentes entre o s d i v e r s o s m e r c a d o s q u e c o m p õ e m u m a e c o n o m i a . S o b e s s e a s p e c t o e l e seria m a i s realista e apropriado p a r a se analisar a d e t e r m i n a ç ã o dos p r e ç o s d o s ativos d o q u e o m é t o d o de equiliTjrio parcial. C o n t u d o , c o m o é o b s e r v a d o p o r C h i c k ( 1 9 9 3 , p . 1 7 ) , se o e q u i l í b r i o p a r c i a l m a r s h a l l i a n o d e s c o n s i d e r a as inter-relações existentes entre os diversos m e r c a d o s ; o equilib r i o geral w a l r a s i a n o desconsidera a existência d o t e m p o e da incerteza. D e fato, n o s m o d e l o s d e equililjrio geral A r r o w - D e b r e u , a incorporação d o t e m p o é feita u n i c a m e n t e através d a i n d e x a ç ã o dos diversos b e n s e serviços c o m b a s e n a data na qual eles serão entregues; s e n d o q u e , t o d a s as t r a n s a ç õ e s e n v o l v e n d o tais m e r c a d o r i a s são efetuadas n u m tínico instante d o t e m p o (Cf. F a r m e r , 1 9 9 3 , p . 80). C o m o todas as transações o c o r r e m n o m e s m o instante d o t e m p o , n ã o existe e s p a ç o p a r a q u e o s indivíduos p o s s a m d e m a n d a r m o e d a (Cf. H a h n , 1981); u m a v e z que a retenção de m o e d a só será u m a atitude racio n a l p o r parte d o s a g e n t e s e c o n ô m i c o s n u m a economia seqüencial, isto é, n u m a e c o n o m i a n a qual as transações são efetuadas a o longo d e u m a s e q ü ê n cia d e p e r í o d o s . Pode-se argumentar, n o entanto, que os modelos de equilíbrio geral ArrowDebreu não são incompatíveis c o m a existência de seqüencialidade nas transações. D e fato, se os agentes puderem transacionar u m ativo - p o r exemplo, se o s agentes puderem emprestar ou tomar emprestado u n s dos outros - entre os períodos nos quais os mercados estão "abertos", segue-se que as restrições orçamentárias de cada u m a desses agentes para os diversos períodos p o d e m ser colapsadas e m u m ú n i c a restrição o r ç a m e n t á r i a intertemporal (Cf. Farmer, 1 9 9 3 , p . 8 1 ) . A argumentação apresentada a seguir é baseada em Davidson (1978) e Carvalho (1992). N e s s e caso, a solução d e equilíbrio e n c o n t r a d a p a r a o m o d e l o n o q u a l os mercados a b r e m apenas e m u m único p e r í o d o é idêntica à solução e n c o n t r a d a n o m o d e l o n o qual os m e r c a d o s a b r e m e m todos o s p e r í o d o s . Contudo, como b e m observado por Farmer [Ibid, p.81), essa argumentação só é válida n u m contexto n o qual os agentes t ê m informação a respeito d a distribuição de probabilidades dos eventos futuros. E m outros termos, tal argumentação é incompatível c o m o conceito Keynesiano d e incerteza. Sendo assim, o método d e equilíbrio geral será descartado e m benefício d o método d e equilíbrio parcial; fazendo-se u m a ressalva, contudo, para o manifesto irrealismo deste último. Tendo definido o m é t o d o d e análise a ser e m p r e g a d o , p o d e m o s p a s s a r p a r a a análise d a determinação d o p r e ç o d o s ativos d e capital. O p r e ç o d o s ativos d e capital, c o m o o p r e ç o d e q u a l q u e r b e m ou serviço, é d e t e r m i n a d o n o p o n t o e m q u e a demanda e a oferta de mercado desses ati- vos se equalizam. N o curto p r a z o , o estoque existente d e capital é fixo, ou seja, a função oferta d o ativo capital é r e p r e s e n t a d a p o r u m a reta vertical n o plano < P|^, K > ( Figura 3). N o l o n g o - p r a z o , c o n t u d o , o estoque d e capital p o d e variar livremente, d e v i d o à possibilidade d e se e n c o m e n d a r n o v o s b e n s d e capital j u n t o às fábricas q u e p r o d u z e m tais b e n s . S u p o n d o q u e as firmas q u e p r o d u z e m o p e r a m c o m retornos d e escala c o n s t a n t e s ; segue-se q u e o preço de oferta d o s referidos ativos n ã o irá variar c o m a q u a n t i d a d e p r o d u z i d a d e capital. E m r e s u m o , a oferta d e capital é c o m p l e t a m e n t e inelãstica n o curto p r a z o ; m a s é perfeitamente elástica n o l o n g o p r a z o . A d e m a n d a d e m e r c a d o d o s ativos d e capital é obtida através d a agregação d a s d e m a n d a s individuais d o s ativos e m q u e s t ã o . T e m o s , e n t ã o , q u e : K ^ - E K - ( P J ^ , 0 , g onde : ;i^1,...,n (9) é a demanda de mercado d o s ativos d e capital , n é o n ú m e r o de d e m a n d a n t e s desse ativo. onde : K ' : e s t o q u e d e capital existente n o curto p r a z o . K * : e s t o q u e d e capital d e equilíbrio d e longo p r a z o . P* k : p r e ç o spot P* ^ : p r e ç o d e oferta. \ P% • K' Figura 3 K* • K N a Figura 3 observa-se que a curto prazo, o preço dos ativos de capital d e v e se ajustar de f o r m a a f a z e r c o m q u e os i n d i v í d u o s f i q u e m d i s p o s tos a r e t e r e m s e u s p o r t f o l i o s t o d o o e s t o q u e d e c a p i t a l q u e e x i s t e n a e c o n o m i a . O p r e ç o spot a s s i m d e t e r m i n a d o só p o r p u r a c o i n c i d ê n c i a s e r á i g u a l ao p r e ç o de oferta d o s a t i v o s d e c a p i t a l . N o p o n t o A o b s e r v a - s e q u e o p r e ç o spot é m a i o r d o q u e o p r e ç o d e o f e r t a d o s a t i v o s e m c o n s i d e r a ç ã o . I s s o significa q u e os a g e n t e s e c o n ô m i c o s e s t ã o d i s p o s t o s a p a g a r u m p r e ç o mais elevado pelos ativos de capital do que o preço que custa para produzi-los. Essa situação deverá estimular a p r o d u ç ã o de n o v o s b e n s de capital (Cf. C a r v a l h o , 1 9 9 2 , p p . 1 2 0 - 1 2 9 ) . O s e m p r e s á r i o s c o n t i n u a r ã o i n v e s t i n d o n a c o m p r a d e n o v o s b e n s d e c a p i t a l até o p o n t o e m q u e o p r e ç o spot d e s s e s a t i v o s for i g u a l a o p r e ç o d e o f e r t a d o s m e s m o s . N e s t e p o n t o o i n v e s t i m e n to será igual a z e r o , e e s t a r á d e t e r m i n a d o o e s t o q u e d e c a p i t a l d e e q u i l í b r i o de l o n g o p r a z o ( p o n t o B ) . Resta, p o r fim, analisar a p r o p o s i ç ã o de K e y n e s d e q u e a m o e d a é n ã o neutra n o longo prazo. D e a c o r d o c o m K e y n e s : The theory which I desiderate would deal... with an economy in which money plays a part of its own and affects motives and decisions and is, in short, one of the operative factors in the situation, so that the course of the events cannot be predicted, either in the long period or in the short ( grifo nosso), without a kwowledge of the behavior of money between the first state and the last. (CWJMK, XIII, pp. 408-9). A m o e d a é dita não-neutra sobre as variáveis reais n o l o n g o p r a z o se e s o m e n t e se variações d o estoque d e m o e d a existente n a e c o n o m i a f o r e m capazes de produzir variações n o e s t o q u e d e capital d e equilíbrio d e l o n g o p r a z o da e c o n o m i a e m c o n s i d e r a ç ã o . Para d e m o n s t r a r a n ã o - n e u t r a l i d a d e d a m o e d a , c o n s i d e r e m o s q u e o " p r ê m i o d e l i q u i d e z " dos ativos d e capital é, e m larga m e d i d a , d e t e r m i n a d o pelo estado de liquidez p r e v a l e c e n t e n a e c o n o m i a . E s s e e s t a d o d e liquidez, por seu t u m o , d e p e n d e d a r e l a ç ã o entre o e s t o q u e de h a v e r e s m o n e t á r i o s existentes n a e c o n o m i a e o e s t o q u e d e h a v e r e s n ã o - m o n e t á r i o s . Isso significa que quanto maior for o estoque de h a v e r e s m o n e t á r i o s r e l a t i v a m e n t e a o e s t o q u e de haveres n ã o - m o n e t á r i o s , m a i s ''fácil" d e v e r á ser a c o n v e r s ã o d e s t e s últimos e m m e i o de p a g a m e n t o , ou seja, m a i o r d e v e ser a liquidez d o s ativos n ã o monetários. E s s a hipótese p o d e ser formalizada d o seguinte m o d o : 'y = Y ( M / K ) ; Y ' > 0 (10) 1 7 " Uma hipótese semelhante a essa é feita por Minsky (1975, pp.102-105) no contexto da teoria do investimento. De acordo com Minsky, o fator de capitalização aplicado à determinação do valor presente dos rendimentos de um ativo de capital (C^) seria apenas uma fração do valor do fator de capitalização utilizado na determinação do valor presente dos rendimentos dos ativos financeiros (C), ou seja, C|^= |i, C|, 0 < n < l . Um aumento da oferta de moeda seria capaz não só de aumentar o valor de C,, como também pode mudar a relação entre e Cj. A e q u a ç ã o ( 1 0 ) a p r e s e n t a o fator d e p r o p o r c i o n a l i d a d e e n t r e o " p r ê mio de liquidez" dos ativos de capital e o "prêmio de liquidez" da moeda como u m a função da relação entre o estoque de moeda e o estoque de a t i v o s d e c a p i t a l . Q u a n t o m a i o r for o e s t o q u e d e m o e d a r e l a t i v a m e n t e a o e s t o q u e d e a t i v o s d e c a p i t a l e x i s t e n t e n a e c o n o m i a , m a i o r s e r á , ceteris paribus, o estado de liquidez p r e v a l e c e n t e n a e c o n o m i a ; ou seja, m a i s fácil s e r á a c o n v e r s ã o d o s a t i v o s d e c a p i t a l e m m e i o d e p a g a m e n t o , a u m e n tando, c o m isso, o seu "prêmio de liquidez". S u p o n h a m o s , a g o r a , q u e a s autoridades monetárias resolvam aumentar o e s t o q u e d e m o e d a e x i s t e n t e n a e c o n o m i a a t r a v é s d e u m a o p e r a ç ã o d e open-market. S e g u e - s e , p o r t a n t o , q u e D M = - D K , ou seja, o e s t o q u e d e capital existente na e c o n o m i a irá se reduzir na m e s m a proporção na qual o e s t o q u e d e m o e d a a u m e n t a . N o s t e r m o s d a figura .3, e s s a p o l í t i c a d e v e r á ter d o i s e f e i t o s : e m p r i m e i r o lugar, e l e d e s l o c a r á a c u r v a q u e r e p r e s e n t a a quantidade d e capital q u e a economia possui no curto prazo para a esquerd a ; p r o d u z i n d o , p o r t a n t o , u m a u m e n t o d o p r e ç o spot d o s ativos d e c a p i t a l . C o m o r e s u l t a d o d a e l e v a ç ã o d o p r e ç o spot d e s s e s a t i v o s , s e g u e - s e q u e a diferença e n t r e o p r e ç o spot e o p r e ç o d e o f e r t a d o s r e f e r i d o s a t i v o s d e v e a u m e n t a r , e s t i m u l a n d o o s e m p r e s á r i o s a i n v e s t i r m a i s . P o r t a n t o , o s efeitos de curto p r a z o da política monetária expansiva são os seguintes: aumento d o p r e ç o spot d o s a t i v o s d e c a p i t a l - ou seja, u m a u m e n t o d a c o t a ç ã o d a s ações nas bolsas de valores - seguido por u m aumento do dispêndio na c o m p r a d e b e n s d e c a p i t a l , isto é, u m a u m e n t o d o i n v e s t i m e n t o a g r e g a E m s e g u n d o lugar, a p o l í t i c a m o n e t á r i a e x p a n s i v a , a o alterar o estado de liquidez existente na economia, deverá deslocar a curva de demanda de m e r c a d o d o s a t i v o s d e c a p i t a l p a r a c i m a ( F i g u r a 4 ) . I s s o d e c o r r e d o fato de q u e o aumento do estado de liquidez da economia - medido pela relação M / K - à m e d i d a q u e a u m e n t a o "prêmio de liquidez" dos ativos de capital vis-à-vis o "prêmio de liquidez da m o e d a " , irá aumentar a taxa de retorno d o s a t i v o s d e c a p i t a l ; e s t i m u l a n d o , d e s s a f o r m a , a substituição de moeda por ativos n e u m novo de capital ponto no portfólio de equilíbrio dos agentes. de longo prazo C o n s e q ü e n t e m e n t e , se d e f i ( p o n t o C da F i g u r a 4 ) , n o qual o estoque de capital de equilíbrio é mais elevado. E m outras palavras, a o p e r a ç ã o d e open-market conduzida pelas autoridades monetárias, ao a l t e r a r o e s t a d o d e l i q u i d e z p r e v a l e c e n t e n a e c o n o m i a , foi c a p a z d e deslocar as preferências dos investidores em direção aos ativos de capital. Dessa " o aumento do investimento agregado explica a não-neutralidade da moeda no curto prazo. De fato, esse aumento do investimento irá produzir um aumento do volume de demanda efetiva, por intermédio do multiplicador do investimento, o qual resultará e m um aumento do nível de emprego e de produção de equilíbrio, dado o nível de salário nominal e as condições técnicas de produção. forma, o estoque de capital de equilíbrio de longo prazo aumentou relativ a m e n t e a s i t u a ç ã o inicial n a q u a l o estado de liquidez era m e n o r . S e g u e se, p o r t a n t o , q u e a p o l í t i c a m o n e t á r i a é n ã o - n e u t r a s o b r e as v a r i á v e i s r e a i s da economia, m e s m o no longo-prazo. P\ Conclusão K: Ko K K A o longo do presente artigo, apresentamos os microfundamentos K e y n e s i a n o s d a n ã o - n e u t r a l i d a d e da m o e d a n o longo p r a z o . Foi d e m o n s t r a d o q u e a p r o p o s i ç ã o d a não-neutralidade d a m o e d a n o l o n g o prazo d e v e ser analisada n o c o n t e x t o d e u m m o d e l o de escolha de portfólio n o qual os agentes l e v e m e m conta, n o m o m e n t o e m que estão decidindo a respeito de q u e ativos m a n t e r e m carteira, todos os atributos dos diferentes ativos. E m particular, d e v e - s e c o n s i d e r a r explicitamente o atributo "prêmio de liquidez", o qual é i g n o r a d o pelas abordagens convencionais a respeito da c o m p o s i ç ã o de portfólio, que t e n d e m a considerar esse atributo c o m o u m sinônimo do "prêmio de risco". A i n c l u s ã o d o " p r ê m i o de l i q u i d e z " n a decisão d e escolha de portfólio t e m c o m o r e s u l t a d o a idéia de que as operações de open-market são c a p a z e s de alterar o e s t o q u e d e capital de equilíbrio d e longo p r a z o de u m a e c o n o m i a ; t o r n a n d o , p o r t a n t o , a m o e d a não-neutra n o l o n g o p r a z o . D e v e - s e observar que a não-neutralidade da m o e d a n o modelo Keynesiario d e e s c o l h a de portfólio não se deriva de n e n h u m tipo d e imperfeição ou rigidez nominal. D e fato, o m o d e l o K e y n e s i a n o de escolha d e portfólio é perfeitam e n t e c o m p a t í v e l c o m a existência de concorrência perfeita nos m e r c a d o s dos diferentes ativos; b e m c o m o , não se baseia n a hipótese d e q u e a t a x a n o m i n a l de r e t o r n o d a m o e d a é fixada institucionalmente, tal c o m o ocorre e m o u t r o s m o d e l o s d e inspiração Keynesiana, c o m o , por e x e m p l o , o m o d e l o de e s c o l h a d e portfólio d e J a m e s Tobin. T u d o o q u e é necessário p a r a fundamentar a n ã o - n e u t r a l i d a d e da m o e d a n o longo p r a z o é a idéia d e que, sob incerteza forte, os indivíduos v a l o r i z a m a p o s s e d e ativos líquidos; e s t a n d o , p o r t a n t o , dispostos a sacrificar a l g u m rendimento monetário e m troca da "conveniência" e da "segurança" proporcionadas pela posse de ativos líquidos. Nesse contexto, a política monetária é capaz de influenciar o estoque d e capital de equilíbrio de longo prazo à m e d i d a q u e ela p o d e alterar a relação entre o "prêmio de liquidez" da m o e d a e o "prêmio de liquidez" dos ativos d e capital. E m concreto, u m a política monetária expansiva p o d e a u m e n tar o " p r ê m i o de liquidez" dos ativos d e capital, a u m e n t a n d o , d e s s a forma, a t a x a d e r e t o m o d e s s e s a t i v o s . T a l f a t o , i r á e s t i m u l a r a substituição por ativos de capital; de moeda o q u e irá a u m e n t a r o e s t o q u e d e capital d e equilíbrio d e longo prazo dessa economia. D.O.G Referências bibliográficas B A R R O , R & S A L . A - I - M A R T I N , X . Economic growth .: N o v a I o r q u e : M c G r a w - H i l l , 199.5 CARVAL-HO, F. C. Mr Keynes and the Post Keynesians. A l d e r s h o t : E d w a r d Elgar, 1992. C H I C K , V. Macroeconomia após Keynes: um reexame da Teoria Geral. R i o d e J a n e i r o : F o r e n s e , 199.3. D A V I D S O N , R Money and the real world. L o n d r e s : M a c m i l l a n , 1 9 7 8 . F A R M E R , R. E . The Macroeconomics of self-fulfilling prophecies. Cambridge: MIT P r e s s 1993 H A H N , F. Money and inflation. C a m b r i d g e : C a m b r i d g e University P r e s s , 1 9 8 1 . H A R R I S , L. Teoria monetária. M é x i c o : F o n d o d e Cultura, 1 9 8 1 . H I C K S , J.R. The crisis in keynesian economics. N o v a I o r q u e : B a s i c B o o k s , 1974. .Dinero, interés y salários. M é x i c o : F o n d o de C u l t u r a , 1 9 8 9 . K A H N , R. (1954). S o m e notes in liquidity preference. In Sellected essays on employment and growth. C a m b r i d g e : C a m b r i d g e U n i v e r s i t y P r e s s , 1972. K A L E C K I , M . ( 1 9 5 4 ) . Teoria da Dinâmica Econômica. N o v a Cultural : S ã o P a u l o 1983. K E Y N E S , J. M .(1936). The general theory of employment, interest and money.: Londres: Macmillan, 1973. . 1 9 7 3 . The collected writings of John Maynard Keynes. L o n d r e s : M a c m i l l a n : [ n o texto CWJMK ]. K R E G E L , J. 1 9 9 8 . Aspects of a post keynesian theory of finance . Journal of Post Keynesian Economics [ forthcoming]. L I C H A , A . 1990. Sobre a decisão de aplicação de capital em Keynes. M i m e o , C a m p i n a s . M A C E D O E SILVA, A . C . 1994. Urna introdução a teoria macroeconômica. Mimeo, lE-Unicamp. M c C A L L U N , B . 1996. International monetary economics. O x f o r d U n i v e r s i t y Press : N o v a Yorque. M I N S K Y , H . R ( 1 9 7 5 ) . John Maynard Keynes. L o n d r e s : M a c m i l l a n M O D I G L I A N I , F. 1944. Liquidity preference and the theory of interest and money. E c o n o m é t r i c a , 12. O R E I R O , J.L. 1997. F l e x i b i l i d a d e salarial, equilíbrio c o m d e s e m p r e g o e d e s e m p r e g o d e d e s e q u i l í b r i o . Revista Brasileira de Economia, n° 3. 1998 I n c e r t e z a , r e t o r n o s crescentes e c o m p o r t a m e n t o c o n v e n c i o n a l ; a l g u m a s i m p l i c a ç õ e s p a r a a t e o r i a k e y n e s i a n a d o i n v e s t i m e n t o . Anais do XXV Encontro Nacional de Economia, Vitória. P I G O U , A . C . 1 9 4 3 . T h e classical stationary state. Economic Journal, v. 5 3 , n . 2 1 2 . R O M E R , D . 1 9 9 6 . Advanced macroeconomics. Nova Iorque; M c G r a w - H i h . S A C H S , J & L A R R A I N , F 1 9 9 5 . Macroeconomia. Makron Books; São Paulo. S A R G E N T , T. 1 9 8 7 . Macroeconomic theory. N o v a Iorque; A c a d e m i c P r e s s . S I M O N , H . 1 9 8 2 . Models of bounded rationality. M I T Press ; C a m b r i d g e (mass.) S T U D A R T , R. 1995. Investment Finance in Economic Development. N o v a Yorque; Routledge. T O B I N , J. ( 1 9 5 5 ) . A d y n a m i c a g r e g a t i v e m o d e l . In Essays in Economics, v. 1; M a c r o e c o n o m i c s . C a m b r i d g e ; M I T P r e s s , 1987. ( 1 9 5 8 ) . L i q u i d i t y p r e f e r e n c e as a b e h a v i o u r t o w a r d risk. In.- Essays in economics, v. 1; M a c r o e c o n o m i c s . C a m b r i d g e ; M I T Press 1987. ( 1 9 6 9 ) . A g e n e r a l e q u i l i b r i u m a p p r o a c h to m o n e t a r y theory. In Essays in economics, v. I : Macroeconomics. C a m b r i d g e ; M I T P r e s s , 1987. V E R C E L L I , A.. Methodological foundations of macroeconomics : Keynes & Lucas. Cambridge; M I T Press, 1991. . 1 9 9 7 . Liquidity preference and option values. Siena; U n i v e r s i t á di S i e n a ( M i m e o ) .

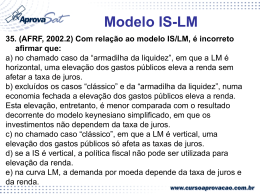

Download